Preview text:

lOMoARcPSD| 49153326

6. Trình bày tiêu chuẩn IRR và PBP. So sánh ưu nhược điểm giữa IRR và NPV; ưu nhược

điểm giữa PBP và NPV, IRR? Trong thẩm định dự án đầu tư, nên sử dụng tiêu chuẩn nào, vì sao?

https://www.studocu.com/vn/document/truong-dai-hoc-kinh-te-dai-hoc-da-

nang/taichinh-cong-ty/47k06-de-thi-tham-khao/79246255

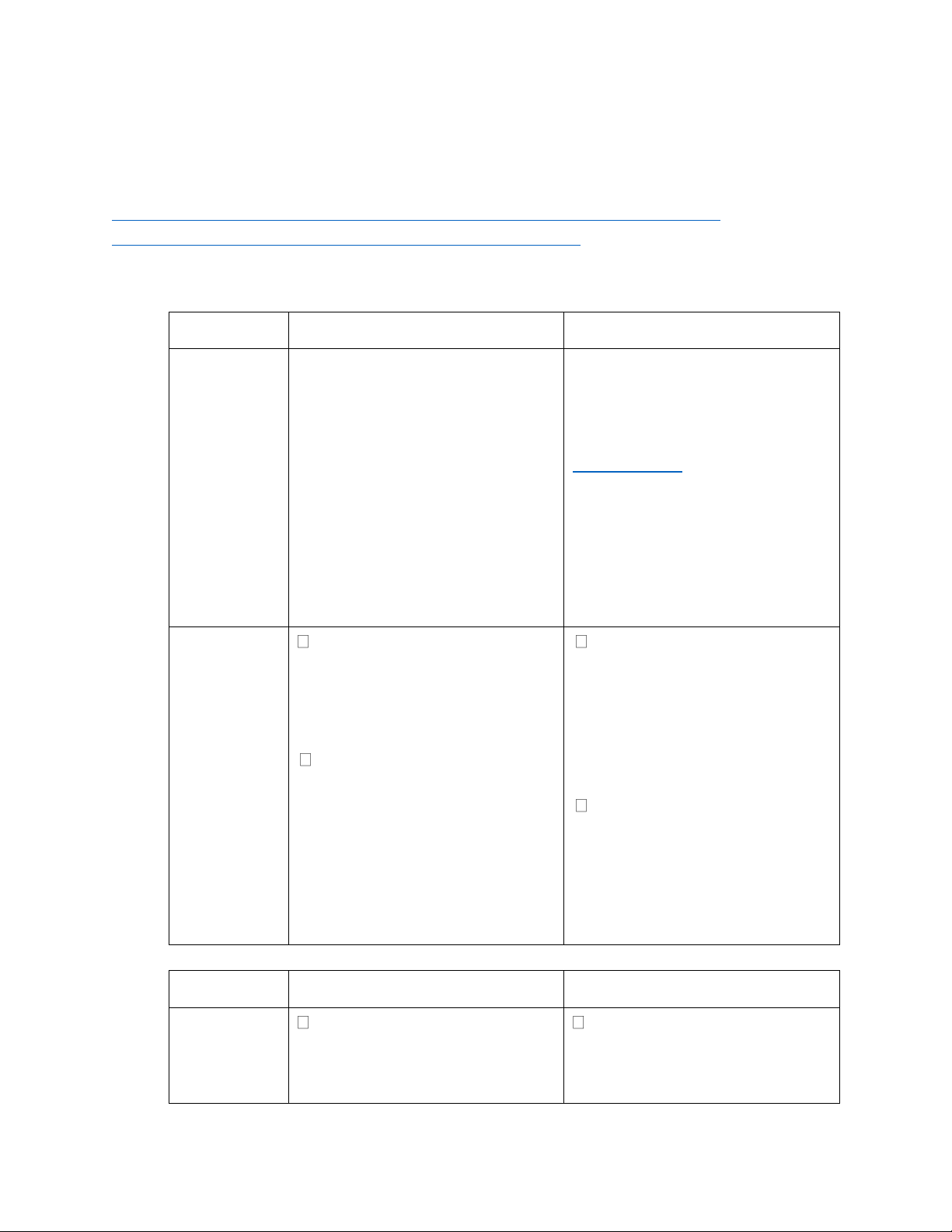

• Tiêu chuẩn IRR và PBP (là hai phương pháp thường được sử dụng trong phân tích

đầu tư và đánh giá dự án.) IRR PBP

IRR là tỷ lệ lợi nhuận nội bộ, đo Thời gian hoàn vốn (Payback

lường mức độ sinh lời của một Period) hay còn gọi là PBP, là

dự án hoặc đầu tư. IRR là tỷ suất thuật ngữ đề cập đến khoảng

lợi nhuận kỳ vọng mà dự án đạt thời gian cần thiết để đạt đến

được sao cho giá trị hiện tại của điểm hòa vốn – trạng thái mà

Khái niệm các dòng tiền thu về bằng 0 doanh thu = chi phí, doanh

(NPV=0). Tức là IRR là tỷ suất nghiệp không lỗ và cũng

lợi nhuận mà đầu tư viên mong không lãi. Hiểu theo một cách

muốn đạt được từ dự án.

đơn giản thì thời gian hoàn vốn

cho biết doanh nghiệp mất bao

lâu để thu hồi vốn đầu tư.

Nếu IRR lớn hơn tỷ lệ lợi suất Nếu PBP ngắn hơn một

hoặc mức đòn bẩy tài chính

ngưỡng thời gian được xác

của dự án, thì dự án được coi

định trước hoặc ngắn hơn thời

là hấp dẫn và có thể được chấp gian trung bình hoàn vốn nhận.

trong ngành, thì dự án được

Nếu IRR nhỏ hơn tỷ lệ lợi suất

coi là hấp dẫn và có thể được Tiêu chuẩn

hoặc mức đòn bẩy tài chính, chấp nhận.

thì dự án được coi là không

Nếu PBP dài hơn ngưỡng thời

hấp dẫn và không nên đầu tư.

gian hoặc dài hơn thời gian trung bình hoàn vốn trong

ngành, thì dự án được coi là

không hấp dẫn và không nên đầu tư.

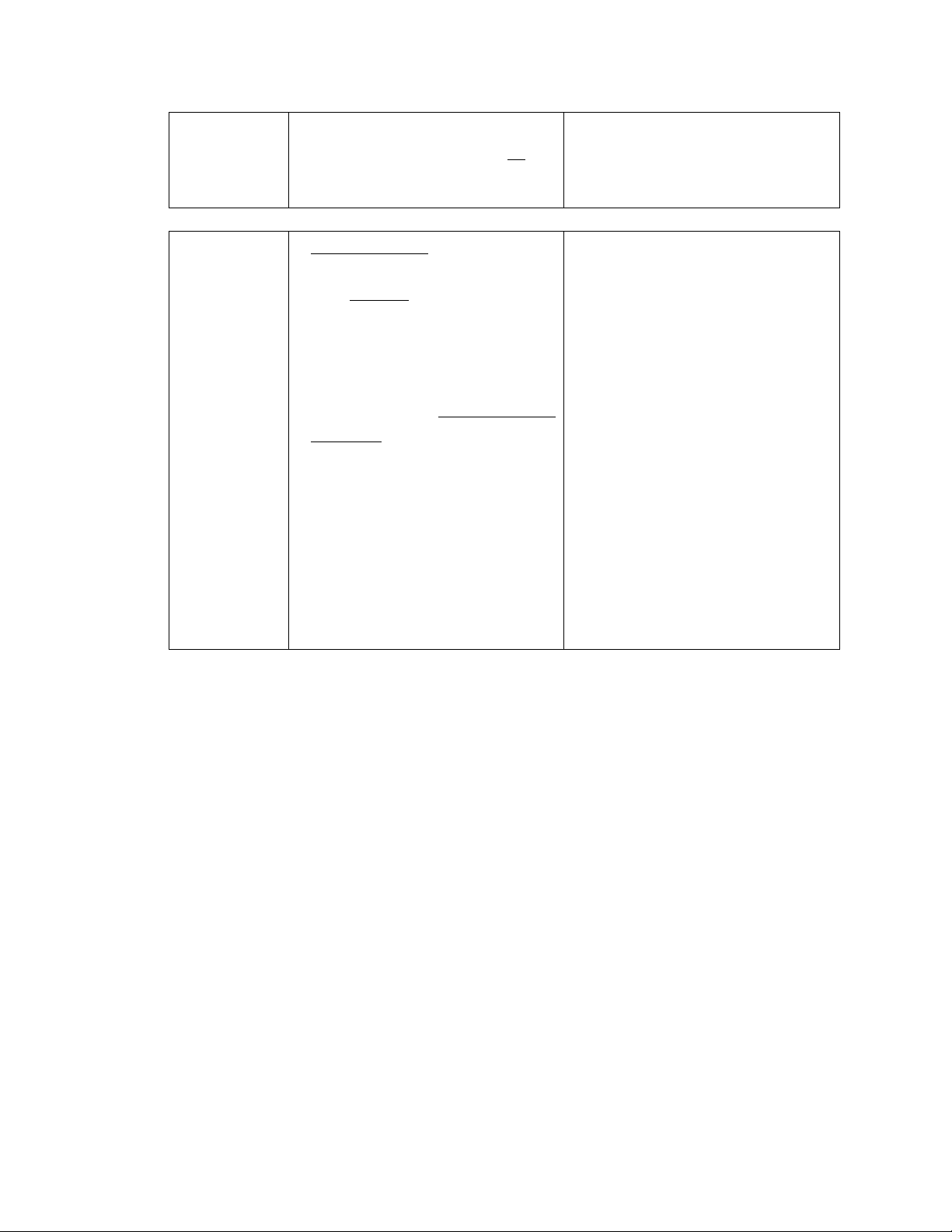

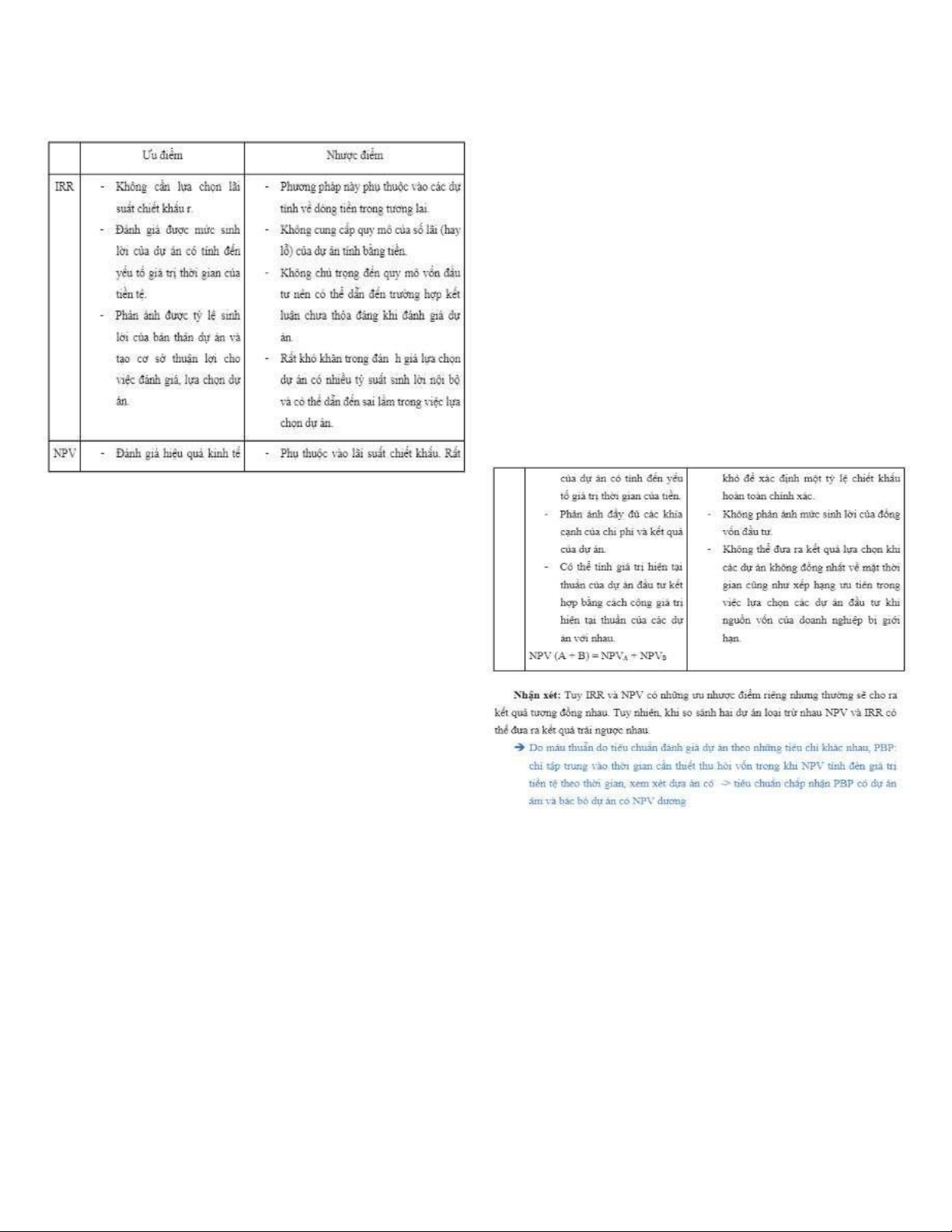

• So sánh ưu nhược điểm giữa IRR và NPV IRR NPV Ưu điểm

IRR dựa trên tỷ suất lợi nhuận

Dễ dàng xác định: Xác định

nội bộ, không phụ thuộc vào

thời gian hoàn vốn trên công

thức có thể thực hiện đơn giản. lOMoARcPSD| 49153326

vốn, đo lường mức độ sinh lời

của dự án. Nó cho phép so

sánh hiệu quả của các dự án • Hỗ trợ đánh giá độ rủi ro của khác nhau.

dự án: Về cơ bản, luồng tiền

• IRR dễ hiểu và biểu diễn dưới

xuất hiện các năm sau của dự

dạng tỷ suất phần trăm, giúp

án đầu tư là yếu tố dự kiến,

người đánh giá dễ dàng so

không phải yếu tố được xác

sánh với tỷ lệ lợi suất hoặc

định một cách chắc chắn nên

mức đòn bẩy tài chính khác.

thời gian hoàn vốn là thước đo

• IRR cho phép đánh giá mức

rủi ro phù hợp khi cung cấp

độ rủi ro của dự án bằng cách

dấu hiệu cho sự chắc chắn của

so sánh IRR với tỷ lệ lợi suất luồng tiền.

yêu cầu. Nếu IRR vượt qua tỷ • Phù hợp để so sánh: Sử dụng

lệ lợi suất yêu cầu, dự án có

thời gian hoàn vốn làm tiêu chí

thể được coi là lợi nhuận và

so sánh giữa các dự án đầu tư hấp dẫn.

là điều cần thiết, nhất là với

các doanh nghiệp đang đối

mặt với vấn đề thanh khoản. lOMoARcPSD| 49153326

Nhược điểm • IRR đôi khi không phù hợp • Khả năng sinh lời của dự án:

đối với các dự án nhỏ có thông

Mặc dù cho biết thời gian cần

số quá thấp vì kết quả IRR tính

thiết để dự án hoàn vốn đầu tư ra không khả thi hay kém

song chỉ tiêu này hoàn toàn

thuyết phục. Do đó, nhà đầu tư

không đề cập đến khía cạnh

có thể bỏ lỡ những cơ hội đầu

sinh lời của dự án đó.

tư vào dự án nhỏ tiềm năng. • Không đánh giá hiệu quả tổng

Đối với các dự án lớn, IRR

thể của dự án: Chỉ tiêu này chú

phản ánh tính khả thi của dự

trọng tới những lợi ích ngắn án chính xác hơn.

hạn nên không thể coi là tiêu

• IRR không cung cấp thông tin

chí thích hợp để đánh giá hiệu

về giá trị tuyệt đối của dự án.

quả tổng thể của cả dự án.

Nó chỉ cho biết tỷ suất lợi

nhuận nội bộ mà dự án đạt

được, dễ bị tác động bởi chỉ số

thời gian cho nên không phải

lúc nào dự án cho IRR cao hơn

giá trị chiết khấu là có tính khả

thi tốt, ví dụ như các dự án

ngắn hạn có chỉ số IRR cao.

Hay ngược lại, dự án dài hạn

có chỉ số IRR thấp, thu về lợi

nhuận chậm và ổn định, song

doanh nghiệp có thể thu được một khoản giá trị lOMoARcPSD| 49153326

theo thời gian. Do đó, các nhà

đầu tư có thể bị lầm tưởng về

tính khả thi của dự án, dẫn đến rủi ro đầu tư.

IRR mất khá nhiều thời gian

và có thể xảy ra những sai lệch trong quá trình tính. Hai

phương thức để tính IRR phổ

biến nhất là sử dụng hàm trong

Excel hay tính thủ công. Nếu

tính thủ công, người dùng sẽ

phải tham chiếu công thức, các

giá trị NPV hay phải thử được

2 tỷ lệ chiết khấu r sao cho

NPV nhận giá trị dương và giá

trị âm để áp dụng vào công

thức. Điều này mất khá nhiều thời gian. lOMoARcPSD| 49153326

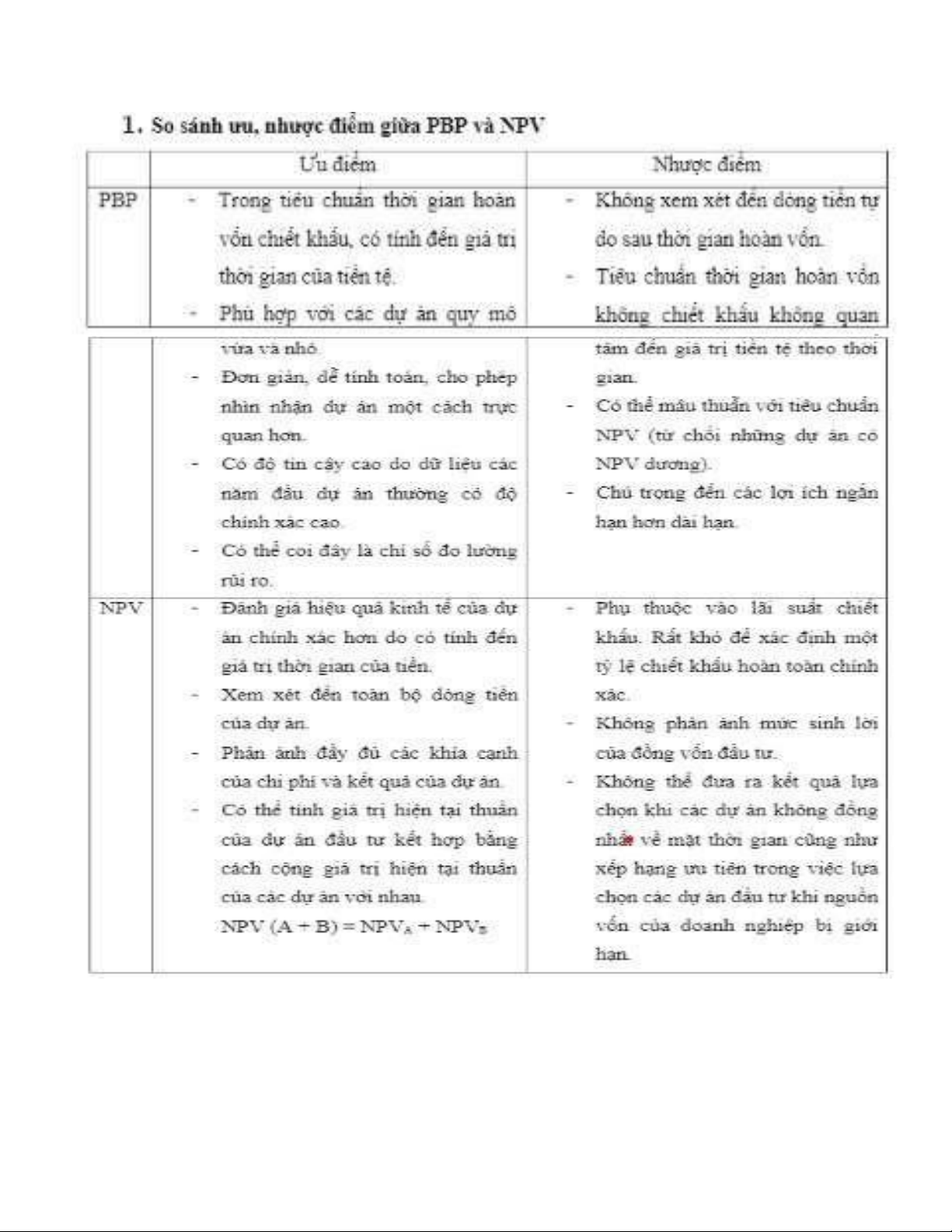

• Ưu nhược điểm giữa PBP và NPV, IRR ? lOMoARcPSD| 49153326

• Trong thẩm định dự án đầu tư, nên sử dụng tiêu chuẩn nào, vì sao? lOMoARcPSD| 49153326