Preview text:

lOMoAR cPSD| 45619127 TÀI CHÍNH DOANH NGHIỆP 2 MỤC LỤC

CHƯƠNG 6: QUYẾT ĐỊNH ĐẦU TƯ VÀ DÒNG TIỀN CỦA DỰ ÁN ĐẦU TƯ ....................................................... 2 I.

ĐẦU TƯ VÀ DỰ ÁN ĐẦU TƯ CỦA DOANH NGHIỆP .................................................................................. 2

1. ĐẦU TƯ ............................................................................................................................................................... 2

2. DỰ ÁN ĐẦU TƯ .................................................................................................................................................. 2 II.

CÁC YẾU TỐ ẢNH HƯỞNG ĐẾN QUYẾT ĐỊNH ĐẦU TƯ CỦA DN ........................................................... 3 1. CÁC YẾU TỐ ẢNH HƯỞNG

.......................................................................................................................... 3 2. TRÌNH TỰ ĐƯA RA QUYẾT ĐỊNH

.............................................................................................................. 3 III.

DÒNG TIỀN CỦA DỰ ÁN ĐẦU TƯ .............................................................................................................. 4 1. Dòng tiền

........................................................................................................................................................... 4 2. Xác ịnh dòng tiền ra

........................................................................................................................................ 4 3. Xác ịnh dòng tiền vào

..................................................................................................................................... 4 4. Dòng tiền thuần

................................................................................................................................................. 4 IV. NGUYÊN TẮC

................................................................................................................................................. 5

V. ẢNH HƯỞNG CỦA KHẤU HAO ....................................................................................................................... 5

CHƯƠNG 7: PHƯƠNG PHÁP ĐÁNH GIÁ VÀ LỰA CHỌN DỰ ÁN ĐẦU TƯ ......................................................... 6 I.

PHƯƠNG PHÁP TỶ SUẤT LN BÌNH QUÂN ................................................................................................... 6

II. PHƯƠNG PHÁP THỜI GIAN HOÀN VỐN ĐẦU TƯ ....................................................................................... 6

III. PHƯƠNG PHÁP GIÁ TRỊ HIỆN TẠI THUẦN (NPV) .................................................................................. 7 IV.

PHƯƠNG PHÁP TỶ SUẤT DOANH LỢI NỘI BỘ (IRR) ............................................................................. 7 V.

PHƯƠNG PHÁP CHỈ SỐ SINH LỜI (PI) ........................................................................................................... 8 VI.

ĐIỂM HÒA VỐN VÀ ĐÒN BẨY KINH DOANH ......................................................................................... 8

1. Điểm hòa vốn .................................................................................................................................................... 8

2. Đòn bẩy kinh doanh .......................................................................................................................................... 8

CHƯƠNG 8: ĐÁNH GIÁ DỰ ÁN ĐẦU TƯ TRONG THỰC TIỄN .............................................................................. 9 I.

GIỚI HẠN VỐN ĐẦU TƯ ................................................................................................................................... 9

II. ĐẦU TƯ THAY THẾ ........................................................................................................................................... 9

III. DA CÓ TUỔI THỌ KHÔNG BẰNG NHAU .................................................................................................. 9 IV.

MÂU THUẪN NPV – IRR ............................................................................................................................... 9

V. DA TRONG ĐIỀU KIỆN RỦI RO ..................................................................................................................... 10 1 lOMoAR cPSD| 45619127

CHƯƠNG 9: ĐẦU TƯ TÀI CHÍNH TRONG DOANH NGHIỆP ................................................................................ 11 I.

TỔNG QUAN ..................................................................................................................................................... 11 II.

TRÁI PHIẾU ...................................................................................................................................................... 11 III.

CỔ PHIẾU ...................................................................................................................................................... 12

CHƯƠNG 6: QUYẾT ĐỊNH ĐẦU TƯ VÀ DÒNG TIỀN CỦA DỰ ÁN ĐẦU TƯ

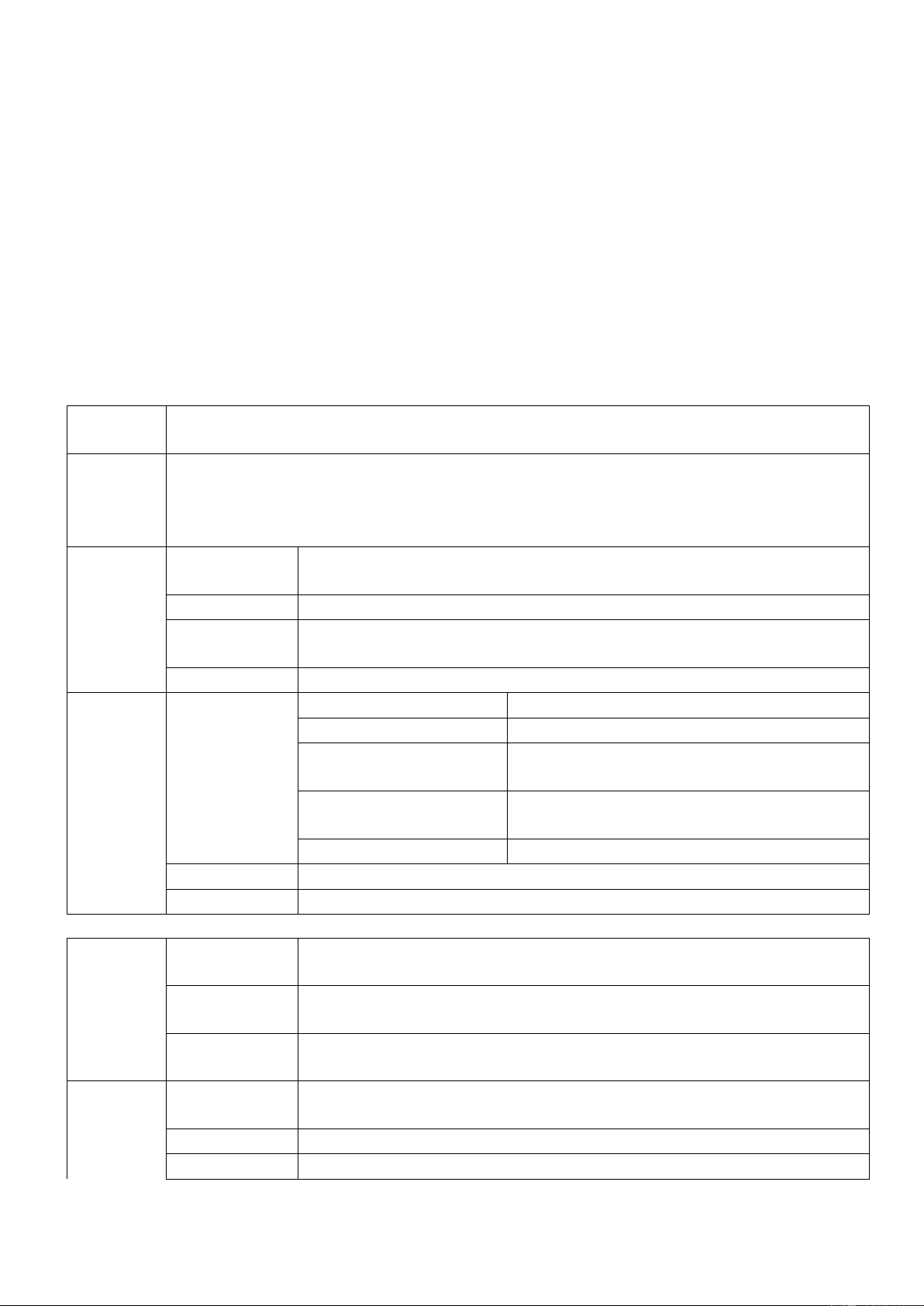

I. ĐẦU TƯ VÀ DỰ ÁN ĐẦU TƯ CỦA DOANH NGHIỆP 1. ĐẦU TƯ Khái niệm

Đầu tư trong DN là bỏ vốn ra ể hình thành nên các TS với mục ích thu ược lợi ích kinh tế trong tương lai Gồm Đầu tư dài hạn gồm

- Xây dựng mưa sắm ban ầu: TSCĐ (MMTB, NX…), TSLĐTXCT: VT, HH…

- Đầu tư trong quá trình HĐ: Thay thế, trang thiết bị bổ sung, mở rộng quy mô -

Hoạt ộng khác: Mua TP, CP, góp vốn… Đặc trưng Nội dung

Quy trình sử dụng vốn tiền tệ ể XD, mua sắm, hình thành và trang bị bổ sung TS ĐTDH

cần thiết tương ứng quy mô KD nhất ịnh Phạm vi TSCĐ, TSLĐ, TS TC Quy mô

Phụ thuộc số vốn DN có, số vốn tiền tệ ang ược SD lâu dài trong HĐ kinh doanh Tính chất

Bỏ số vốn lớn ở hiện tại và hy vọng thu ược LN trong tương lai Phân loại Mục tiêu ầu tư Đầu tư hình thành DN Khoản ầu tư ban ầu ĐTDH Đầu tư mở rộng QMKD

Mở rộng PX hay các ĐV trực thuộc

Đầu tư chế tạo SP mới

Nâng cấp và phát triển SP => iều kiện phát triển lâu dài Đầu tư ra bên ngoài DN

Đầu tư góp vốn, liên doanh dài hạn các DN, Tổ chức khác, TSTC Đâu tư hiện ại hóa MM

Thay thế các TB cũ hư hỏng hoặc ổi mới Phạm vi ầu tư

- Đầu tư bên ngoài DN - Đầu tư bên trong DN Quy mô ầu tư

- DADT quy mô lớn - DADT quy mô nhỏ và vừa 2. DỰ ÁN ĐẦU TƯ Khái niệm Về hình thức

Là 1 tập hồ sơ tài liệu ược trình bày chi tiết và có hệ thống các HĐ và CP theo

KH ể ạt ược những kết quả và thực hiện mục tiêu nhất ịnh trong tương lai Góc ộ kế hoạch

Là một CC thể hiện KH chi tiết của 1 HĐ ầu tư SXKD, phát triển KTXH, làm hóa

tiền ề cho các Quyết ịnh ầu tư và tài trợ Góc ộ quản lý

Là 1 công cụ quản lý việc SD vốn, VT, lao ộng ể tạo ra KQ TC, KT-XH trong thời gian dài Đặc trưng Tính mục tiêu

Mỗi DA luôn gắn với YC mang lại những lợi ích KTXH với mục ích cụ thể cần ạt về mặt TC Tính kết quả

Những SP, DV ược tạo ra nhằm thực hiện các mục tiêu của dự án Tính hoạt ộng

Những nhiệm vụ hoặc HĐ ược thực hiện trong dự án ể tạo ra KQ 2 lOMoAR cPSD| 45619127 Nguồn lực thực

Phản ánh quy mô VT, LĐ và các TNTN khác…cần thiết ể thực hiện các HĐ của hiện

DA. Giá trị các nguồn lực này chính là NV ĐT cần thiết cho DA Phân loại Theo mục ích - DADT mới -

DADT thay thế mới thiết bị hoặc cắt giảm CP, DA mở rộng SX SP hoặc TT - DA an toàn LĐ, BVMT - DA khác Theo tính chất - DADT ộc lập

- DADT loại trừ (xung khắc) - DA phụ thuộc II.

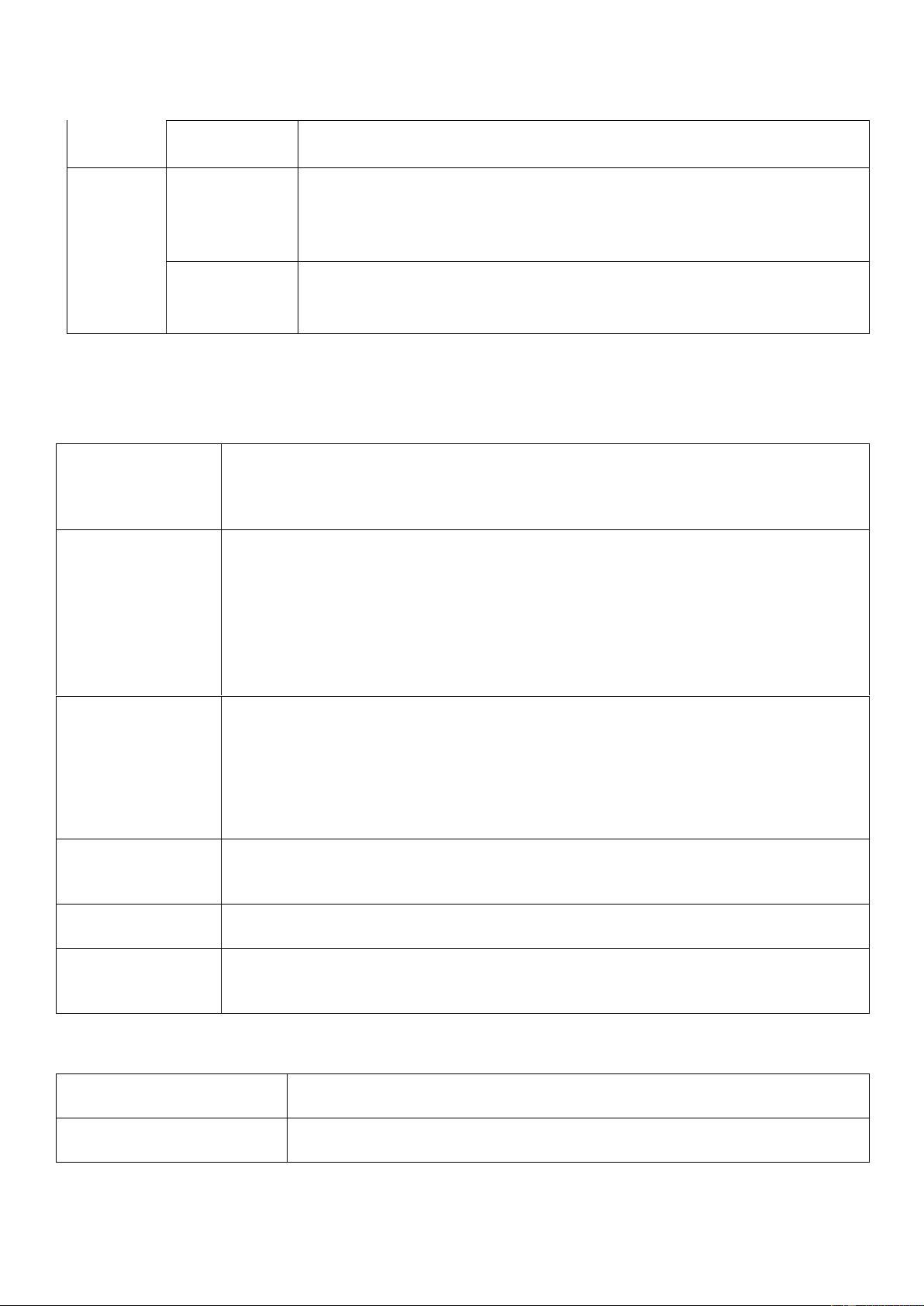

CÁC YẾU TỐ ẢNH HƯỞNG ĐẾN QUYẾT ĐỊNH ĐẦU TƯ CỦA DN

1. CÁC YẾU TỐ ẢNH HƯỞNG

Chính sách kinh tế Nhà nước là người hướng dẫn, kiểm soát và iều tiết hoạt ộng của các DN trong các thành phần

của Nhà nước trong kinh tế. Thông qua chính sách kinh tế, PLKT và các biện pháp kinh tế…NN tạo môi trường việc phát triển nền

và hành lang cho các DN phát triên SP kinh doanh và hướng dẫn các hoạt ộng kinh tế của các kinh tế

DN theo quỹ ạo của kế hoạch Vĩ mô.

Thị trường và sự cạnh - Thị trường tranh

Cần ầu từ SX ra những loại SP mà người TD cần, tức là căn cứ vào nhu cầu SP thị trường

hiện tại và tương lai ể xem xét vấn ề ầu tư. Việc phân tích thị trường xác ịnh mức cầu về SP

ỏi hỏi phải ược xem xét khoa học và bằng cả sự nhạy cảm trong kinh doanh - Cạnh tranh

Đòi hỏi DN trong ầu tư phải căn cứ tình hình hiện tại của DN, tình hình cạnh tranh giữa các

DN trên TT và dự oán tình hình trong tương lai ể lựa chọn phương thức ầu tư thích hợp, tạo

lợi thế riêng cho DN trên TT

Lãi suất tiền vay và Đây là yếu tố ảnh hưởng ến CP ầu tư của DN, thông thường ể thực hiện ầu tư ngoài vốn tự

thuế trong kinh doanh có, DN phải i vay và phải trả khoản lãi tiền vay. Việc phải trả lãi vay ầu tư, DN phải tăng thêm

khoản chi phí cho mỗi ồng vốn ầu tư. Vì vậy DN không thể không tính ến yếu tố lãi suất tiền

vay trong các quyết ịnh ầu tư.

Thuế là công cụ quan trọng của NN ể iều tiết và hướng dẫn các DN ầu tư KD. Đối với DN,

Thuế trong KD thấp hoặc cao sẽ ảnh hưởng lớn ến DT tiêu thụ và LN. Do vậy Thuees trong

KD là yếu tố kích thích hay hạn chế sự ầu tư của DN

Sự tiến bộ của khoa Là cơ hội, cũng có thể là nguy cơ e dọa ối với sự ầu tư. Trong ĐT, DN phải tính ến thành tựu học công nghệ

của KH CN ể xác ịnh ĐT về trang thiết bị, ầu tư về quy trình CN SX hoặc ĐT kịp thời về ổi

mới, hiện ại hóa Trang TB, nâng cao chất lượng, ổi mới SP. Mức ộ rủi ro của ầu

Mỗi quyết ịnh ĐT ều có thể gắn với rủi ro nhất ịnh, do SBĐ trong tương lai về SX, thị trường… tư

Khả năng tài chính Mỗi DN chỉ có nguồn TC ể ầu tư ở giới hạn nhất ịnh bao gồm vốn tự có và nguồn vốn có khả của Doanh nghiệp

năng huy ộng. DN không thể quyết ịnh ĐT thực hiện các dự án vượt xa khả năng tài chính của mình.

2. TRÌNH TỰ ĐƯA RA QUYẾT ĐỊNH

Phân tích tình hình, xác ịnh cơ Bao gồm ánh giá tình hình hiện tại và dự oán tình hình tương lai bên ngoài cũng

hội ầu tư hay ịnh hướng ĐT như ở bên trong DN

Xác ịnh mục tiêu ầu tư

Mỗi quyết ịnh ầu tư cần xác ịnh rõ mục tiêu cần ạt về SX và về TC. Mục tiêu ược

xác ịnh mang tính dài hạn 3 lOMoAR cPSD| 45619127 Lập dự án ầu tư

Lập dự án ầu tư ể giải quyết nhiệm vụ kinh tế ược ặt ra cho việc ầu tư. Đây là công

việc phức tạp, phải giải quyết một loạt các vấn ề về kĩ thuật, kinh tế và tài chính.

Đánh giá, thẩm ịnh dự án và lựa Đây là quá trình kiểm tra, xem xét một cách khách quan, khoa học và toàn diện các chọn DADT

nội dung cơ bản của dự án nhằm ánh giá tính hợ lý, tính hiệu quả và tính khả thi của

dự án ể có sự lựa chọn thích ứng. Ra quyết ịnh ầu tư

Sau khi chọn ược dự án tối ưu, DN cần tiếp tục xem xét thêm khả năng thực hiện

và cuối cùng i ến việc ra quyết ịnh ầu tư III.

DÒNG TIỀN CỦA DỰ ÁN ĐẦU TƯ 1. Dòng tiền Góc ộ TC Góc ộ dự án

Đầu tư là quá Bản dự toán THU – CHI trong suốt vòng ời của dự án, bao gồm các khoản TN do DADT mang lại

trình phát sinh ra (dòng tiền vào) và các khoản tiền chi ra ể thực hiện DADT (dòng tiền ra) ược tính theo năm các dòng tiền

• DT ra: Các khoản tiền doanh nghiệp chi ra ể thực hiện DADT

• DT vào: Các khoản tiền TN do DADT mang lại 2. Xác ịnh dòng tiền ra

• Các khoản chi liên quan ến việc bỏ vốn thực hiện ầu tư tạo thành Dòng tiền ra của dự án (có thể bỏ vốn ầu tư

toàn bộ một lần hoặc nhiều lần)

• Nội dung của chi ầu tư xác ịnh cụ thể theo tính chất khoản ầu tư

• Với dự án ầu tư iển hình ( ầu tư vào sản xuất kinh doanh gồm: Chi Đầu tư vào TSCĐ

Bao gồm những khoản chi ể hình thành nên TSCĐ HH và TSCĐ VH, những khoản chi liên

quan ến hiện ại hóa hoặc nâng cấp MMTB khi dự án i vào hoạt ộng Chi ầu tư về VLĐ TX

Các khoản vốn ầu tư ể hình thành VLĐTXCT ban ầu ưa dự án vào hoạt ộng và số VLĐ cần thiết

TX cần thiết bổ sung thêm trong quá trình hoạt ộng của dự án khi có sự tăng về quy mô VKD

Quy tắc: Khi có nhu cầu VLĐ tăng thêm ở năm nay thì việc bổ sung VLĐ ược thực hiện ở cuối năm trước

3. Xác ịnh dòng tiền vào DT thuần

Là khoản CL giữa số tiền thu ược (DT vào) và số tiền chi ra (DT ra) phát sinh từ HĐ TX hàng năm HĐ hàng khi dự án i vào HĐ năm

Dòng tiền thuần HĐ hàng năm = LNST hàng năm + Khấu hao TSCĐ hàng năm LNST

= LNTT x (1 – thuế suất)

LNTT = DTT – Tổng chi phí

Chi phí sản xuất kinh doanh bao gồm

• Chi phí cố ịnh chưa kể KH • Chi phí biến ổi • Chi phí khấu hao 4 lOMoAR cPSD| 45619127

DT thanh lý Là số CL giữa số tiền thu ược từ việc TLNB với ST chi ra liên quan ến thanh lý nhượng bán và số

nhượng bán tiền thuế TN phải nộp về TLNB TSCĐ (nếu có) TSCĐ

Thu nhập từ Thanh lý nhượng bán TSCĐ = Số tiền thu ược – CP liên quan

Số tiền thuần từ thanh lý nhượng bán TSCĐ = Thu nhập từ thanh lý nhượng bán TSCĐ – Thuế TNDN (nếu có)

Xảy ra các trường hợp

- Khoản TN từ… = GTCL TSCĐ: Không có lãi / lỗ, do ó không phải nộp thuế TNDN từ việc thanh lý, nhượng bán

- Khoản TN từ… > GTCL TSCĐ: Có lãi từ việc thanh lý nhượng bán nên cần phải nộp thuế TNDN

- Khoản TN từ… < GTCL TSCĐ: Bị lỗ từ việc thanh lý nhượng bán xét về nguyên lý sẽ làm

giảm Thuế TN mà DN phải nộp Thu hồi

Khi dự án ưa vào hoạt ộng, DN ã ầu tư Vốn lư ộng TX cần thiết (DT ban ầu khi dự án bắt ầu HĐ và VLĐ TX

DT bổ sung thêm trong quá trình HĐ). Toàn bộ số vốn lưu ộng ã ứng ra sẽ ược thu hồi lại ầy ủ theo ã ứng ra

nguyên tác số vốn LĐ ã ược ứng ra bao nhiêu phải thu hồi bấy nhiêu. Thời iểm thu hồi có thể thu hồi

dần, hoặc toàn bộ một lần khi kết thúc dự án

4. Dòng tiền thuần Quy ước

1. Thời iểm bỏ vốn giả ịnh: 0

2. Dòng tiền phát sinh ở các thời iểm khác nhau trong năm ều ược quy về cuối năm ể thuận tiện tính toán

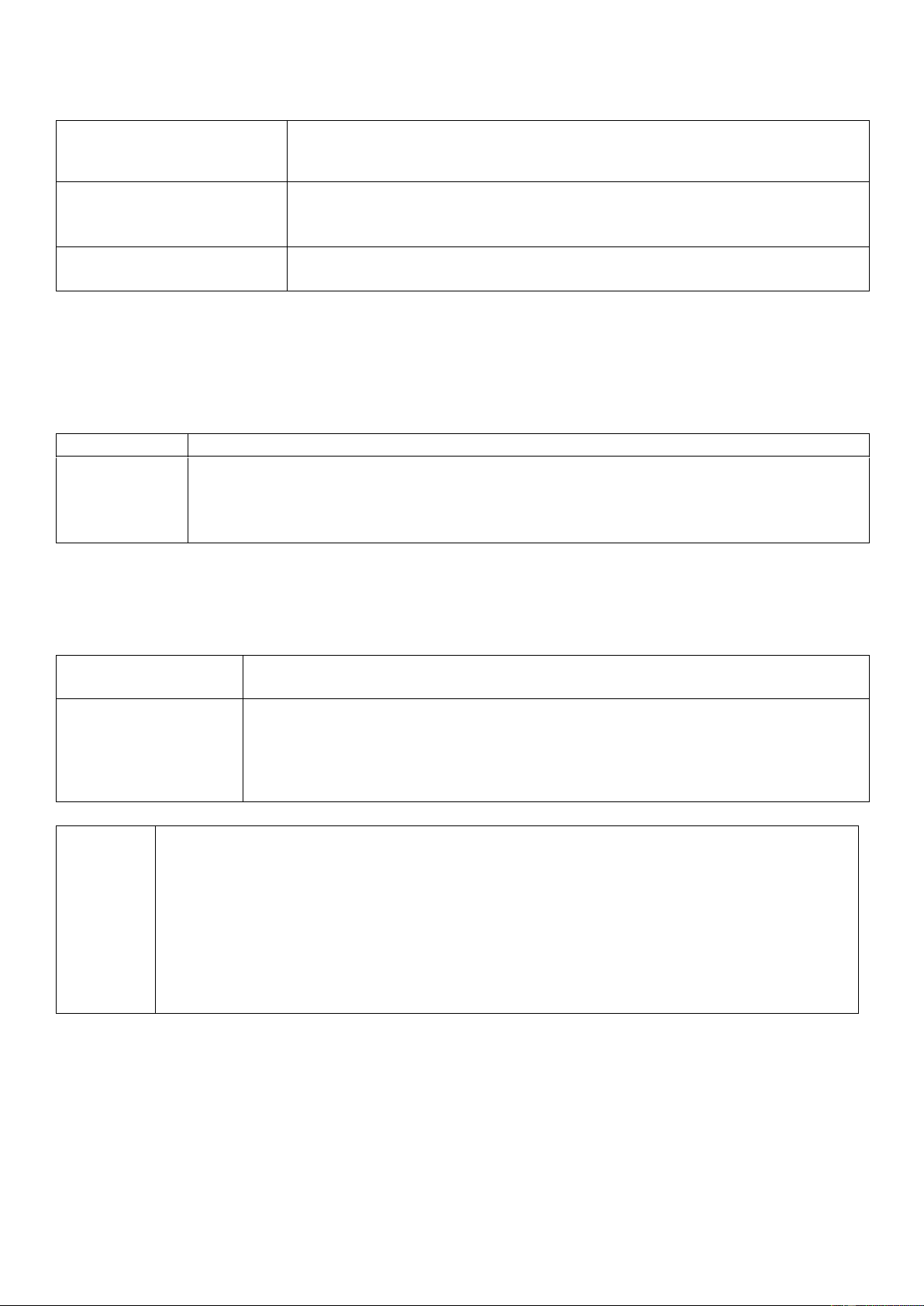

3. Tách bạch quyết ịnh ầu tư và quyết ịnh tài trợ: Giả ịnh ầu tư hoàn toàn bằng VCSH IV. NGUYÊN TẮC

Đánh giá dự án cần dựa trên DT mặt cho phép các nhà ĐT biết ược lượng tiền thực có ở từng thời iểm mà DN

cơ sở ĐG DT tăng thêm do ược phép SD ể có những QĐ mới: Hoặc dùng tiền ể trả nợ, hoặc trả lợi tức cổ

DADT ưa lại chứ không ông…khi ó nếu SD LNKT thì không thể ưa ra QĐ chính xác. Bởi LNKT một phần

phải dựa vào LNKT

phụ thuộc PP hạch toán kế toán DN, mặt khác ể DT ể tính LN Kế toán có thể có LN

nhưng lại không có tiền

Phải tính ến CP cơ hội khi Chi phí cơ hội là khoản TN mà nhà ĐT có thể thu ược từ dự án tốt nhất còn lại. Chi

xem xét dòng tiền DA

phí cơ hội chính là phần TN cao nhất có thể có ược từ TS sở hữu của DN nếu nó

không SD cho dự án. Chi phí cơ hội không phải khoản thực chi nhưng vẫn tính khi

xem xét dòng tiền của dự án vì ó là một khoản TN DN phải mấ i khi thực hiện dự án

Không ược tính CP chìm vào Chi phí chìm là những khoản chi phí của những DADT quá khứ (những chi phí ã DT của dự án

xảy ra) không còn khả năng thu hồi mà DN phải gánh chịu bất kể DA có ược chấp

thuận hay không. Chúng không liên quan ến DADT nên không ược tính chi phí

chìm vào DT của dự án

Phải tính ến yếu tố lạm phát Lạm phát có ảnh hưởng rất lớn ến dòng tiền thu vào và dòng tiền chi ra của dự án, khi xem xét DT

ồng thời ảnh hưởng ến chi phí cơ hội của vốn. Lạm phát cao có thể làm cho thu

nhập mang lại từ dự án trong tương lai không ủ bù ắp cho khoản ĐT hôm nay. Do

ó, nếu có lạm phát phải tính ến ảnh hưởng của lạm phát ến dòng tiền và tỷ lệ chiết

khấu DT khi ánh giá dự án Ảnh hưởng chéo

Phái tính ến ảnh hưởng ến cá bộ phận khác của DN. Chẳng hạn, với các DADT mở

rộng SXKD, việc thực hiện dự án sẽ tác ộng ến sản lượng SP SX và tiêu thụ hàng

năm, làm tăng nhu cầu dự trữ vật tự hàng hóa, tăng NG TSCĐ và mức KH TSCĐ

hàng năm, … iều này sẽ ảnh hưởng trực tiếp ến dòng tiền hoạt ộng DA, dòng tiền

thuần dầu tư. Do vậy sẽ tác ộng ến việc ánh giá, lựa chọn các dự ầu tư V.

ẢNH HƯỞNG CỦA KHẤU HAO 5 lOMoAR cPSD| 45619127

Khấu hao là sự phân bổ một cách có hệ thống giá trị TSCD qua thời gian sử dụng TS. Có ba PP Khấu hao: PP KH ường

thẳng, KH nhanh, KH theo sản lượng. Việc áp dụng các PP khác nhau sẽ dẫn tới sự khác nhau về mức KH TSCĐ hàng

năm. Do KH là một khoản CP ược tính vào CP hoạt ộng hàng năm của DN và ược khấu trừ vào thu nhập chịu thuế, ảnh

hưởng ến LNST nên nếu thay ổi PP KH sẽ ảnh hưởng ến DT của DN

𝐶𝐹ℎ𝑡 = 𝐶𝐹𝑘𝑡(1 − 𝑡%) + 𝑘𝐻 ⋅ 𝑡%

CFht: DT thuần HĐ của dự án năm t

CFkt: DT trước thuế chưa kể KH năm t KHt: mức KHTSCĐ năm t T%: thuế suất thuế TNDN

KHt x t%: mức tiết kiệm thuế do KH ở năm t

DT thuần trước thuế chưa kể KH (CFkt) = DT thuần – CP HĐ bằng tiền (không kể KH)

Từ công thức trên cho thầy, phần CP khấu hao càng cao thì DT thuần hàng năm của dự án sẽ càng cao. Như vậy nếu DN

áp dụng PP KH nhanh thì trong những năm ầu SD TS, do KH cao, dòng tiền thu về hàng năm sẽ cao và những năm cuối

thời gian SD TSCĐ nếu các yếu tố không ổi thì dòng tiền thuần hàng năm của DN giảm i.

CHƯƠNG 7: PHƯƠNG PHÁP ĐÁNH GIÁ VÀ LỰA CHỌN DỰ ÁN ĐẦU TƯ I.

PHƯƠNG PHÁP TỶ SUẤT LN BÌNH QUÂN Nội dung

Đánh giá lựa chọn DA trên cơ sở xem xét TSLN BQ VĐT dự án Tsv = LNBQ / VĐT BQ Trình tự

1. Xác ịnh TSLN BQ từng dự án

2. Đánh giá, lựa chọn dự án

Dự án ộc lập: TSLNBQ >= TSSSL òi hỏi thì có thể chọn

Dự án xung khắc: TSLNBQ dự án nào cao hơn thì lựa chọn Ưu iểm

- Đơn giản dễ tính toán

- Tính trên tổng thể LN ròng và VĐT trong suốt tuổi thọ dự án Nhược iểm -

Chưa tính ến các thời iểm khác nhau nhận ược LN trong tương lai mỗi DA II.

PHƯƠNG PHÁP THỜI GIAN HOÀN VỐN ĐẦU TƯ

1. Thời gian hoàn vốn giản ơn 6 lOMoAR cPSD| 45619127 Nội dung

Đánh giá lựa chọn DA trên cơ sở xem xét thời gian hoàn thành dự án

Thời gian hoàn vốn dầu tư DA là thời gian cần thiết mà DADT tạo ra DT thuần bằng số VĐT ban ầu ể thực hiện dự án

• Trường hợp 1: Nếu DADT tạo ra chuỗi tiền tệ thu nhập ều hằng năm thì thời gian thu

hồi vốn ầu tư ược xác ịnh theo công thức Vốn đầu tư ban đầu

Thời gian thu hồi VĐT (năm) =

Dòng tiền thuần hàng năm của DADT

• Trường hợp 2: Nếu DADT tạo ra chuỗi tiền tệ thu nhập không ổn ịnh hằng năm thì thời

gian thu hồi vốn ầu tư ược xác ịnh:

• Xác ịnh số năm thu hồi vốn ầu tư bằng cách tính số VĐT còn phải thu hồi ở cuối năm lần lượt theo các thứ tự

VĐT còn phải thu hồi cuối năm t = Số VDT chưa thu hồi ở cuối năm (t-1) – dòng tiền thuần của DADT năm t

• Khi số VDT còn phải thu hồi ở cuối năm nào ó nhỏ hơn dòng tiền thuần của DADT năm kế

tiếp thì cần xác ịnh thời gian (số tháng) thu hồi nốt VĐT ở năm kế tiếp

𝑆ố 𝑉Đ𝑇 𝑐ℎư𝑎 𝑡ℎ𝑢 ℎồ𝑖 𝑐𝑢ố𝑖 𝑛ă𝑚 (𝑡 − 1)

𝑆ố 𝑡ℎá𝑛𝑔 𝑡ℎ𝑢 ℎồ𝑖 𝑉Đ𝑇 𝑡𝑟𝑜𝑛𝑔 𝑛ă𝑚 𝑡 = 𝑥 12

𝐷ò𝑛𝑔 𝑡𝑖ề𝑛 𝑡ℎ𝑢ầ𝑛 𝑐ủ𝑎 𝑛ă𝑚 𝑡

Tổng số năm và số tháng thu hồi VĐT chính là thời gian thu hồi VĐT của dự án Trình tự

1. Xác ịnh thời gian hoàn vốn ầu tư

2. Đánh giá, lựa chọn dối chiếu với thời gian hoàn vốn tối a có thể chấp nhận

- Loại bỏ những dự án ầu tư có thời gian hoàn vốn dài hơn thời gian chuẩn ề ra -

DA xung khắc, chọn DA thời gian hoàn vốn ngắn nhất Ưu iểm

- Đơn giản, dễ tính toán

- Phù hợp xem xét DADT quy mô nhỏ và vừa hoặc chiến lược thu hồi vốn nhanh Nhược

- Chú trọng lợi ích ngắn hạn hơn là dài hạn

- Không chú trọng yếu tố thời gian của tiền

3. Thời gian hoàn vốn ầu tư có chiết khấu

Là khoảng thời gian cần thiết ể tổng giá trị hiện tại của các dòng tiền thuần ầu tư trong tương lai của DA ủ bù ắp số VĐT bỏ ra ban ầu

Cách tiến hành: tương tự, iểm khác quy TN các năm quy về GTHT

Ưu iểm: Khắc phục nhược iểm của TG hoàn vốn giản ơn Nhược iểm -

Vẫn tồn tại các nhược iểm khác của thời gian hoàn vốn ầu tư giản ơn III.

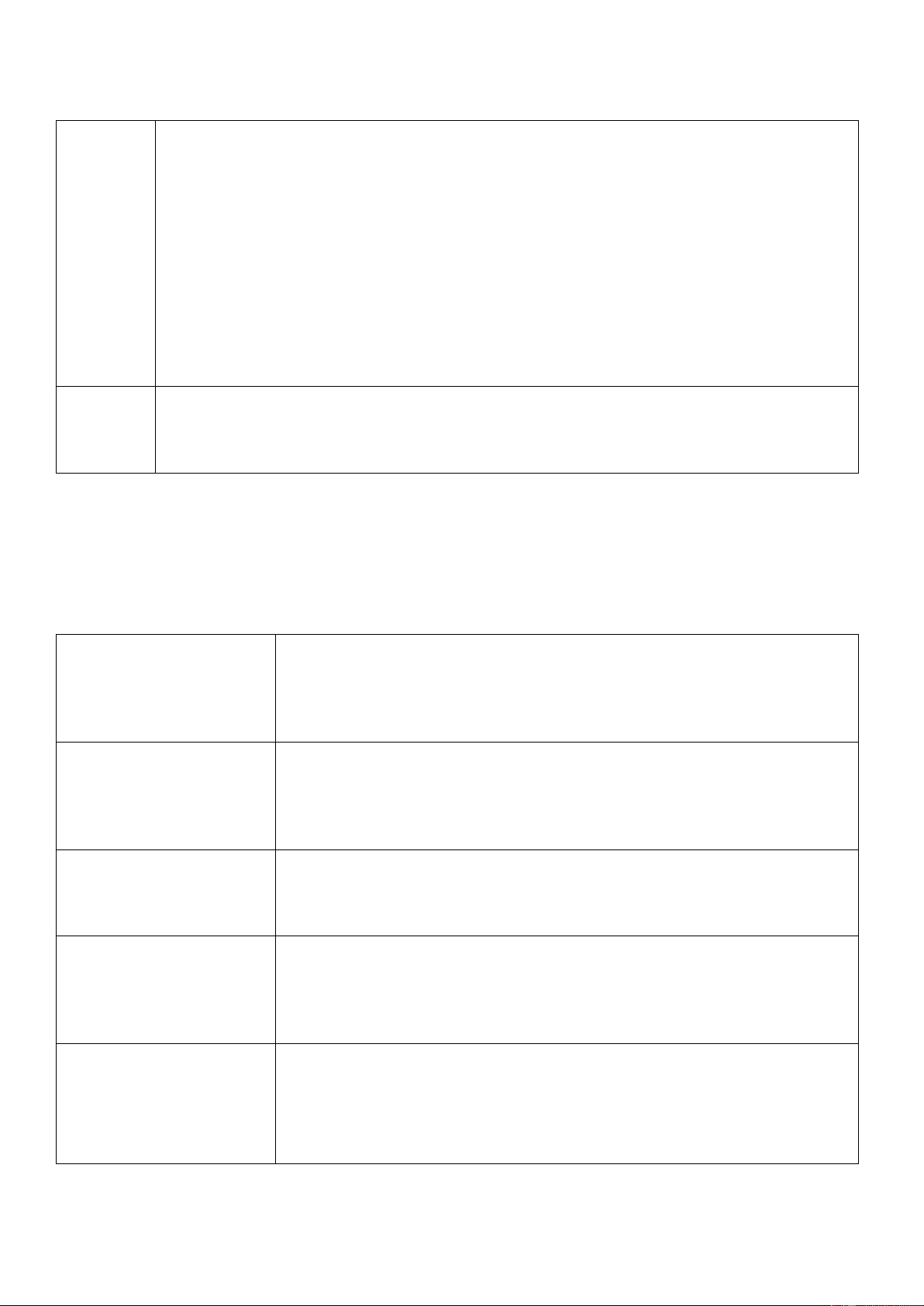

PHƯƠNG PHÁP GIÁ TRỊ HIỆN TẠI THUẦN (NPV) 7 lOMoAR cPSD| 45619127 Nội dung

Đánh giá lựa chọn DA chủ yếu dựa vào GTHT thuần của DADT. GTHT thuần của DADT là số chênh

lệch giữa GTHT các dòng tiền thuần của DADT với số VĐT bỏ ra ban ầu 𝑛 𝐶𝐹𝑡 𝑁𝑃𝑉 = ∑ 𝑡 − 𝐶𝐹0 (1 + 𝑟) 𝑡=1 Trong ó

NPV: Giá trị hiện tại thuần DADT

CFt: Dòng tiền thuần DADT ở năm thứ t

CFo: VĐT ban ầu của dự án N: vòng ời dự án R: tỷ lệ CK Trình tự

1. XĐ GTHT thuần (NPV) từng DADT

2. Đánh giá lựa chọn DADT

NPV < 0 – dự án bị loại bỏ

NPV = 0 – tùy thuộc vào iều kiện của DN và sự cần thiết của dự án có thể bỏ quyết ịnh loại bỏ hay

chấp nhận dự án NPV > 0

• Với DADT ộc lập có thể chấp nhận

• Với DADT xung khắc và tuổi thọ DA bằng nhau, nếu DA không bị giới hạn về khả năng huy

ộng vốn thì DA có NPV cao sẽ ược chọn Ưu iểm

• Đánh giá hiệu quả kinh tế của dự án có tính ến yếu tố GT thời gian của tiền

• Cho phép o lường trực tiếp GT tăng thêm do VĐT tạo ra

• Có thể tính ến GT hiện tại thuần của DADT kết hợp bằng cách cộng các GT hiện tại thuần của các DA với nhau

Nhược iểm • Không phản ánh mức sinh lòi của ồng vốn ĐT

• Không ho thấy mối liên hệ giữa mức sinh lời của VĐT và CP sử dụng vốn

• Không thể ưa ra kết quả lựa chọn khi cá DA không ồng nhất về thời gian cũng như xếp hạng ưu

tiên trong việc lựa chọn các DADT khi nguồn vốn DN bị giới hạn IV.

PHƯƠNG PHÁP TỶ SUẤT DOANH LỢI NỘI BỘ (IRR) Nội dung

TSDLNB (LS hoàn vốn nội bộ) là mức LS mà với lãi suất ó làm cho GTHT của các dòng tiền thuần

trong tương lai do ĐT mang lại bằng VĐT bỏ ra ban ầu (NPV = 0) 𝑛 𝐶𝐹𝑡 𝐶𝐹𝑡 ∑

𝑡 = 𝐶𝐹0 ℎ𝑜ặ𝑐 𝑁𝑃𝑉 = 𝛴 (

1 + 1𝑅𝑅)𝑡 − 𝐶𝐹0 = 0 (1 + 𝐼𝑅𝑅) 𝑡=1

Để xác ụng ược TSDLNB – IRR ta có thể sử dụng hai PP: PP thử và xử lý sai số và PP nội suy PP Nội suy

• Chọn 1 LS r1 tùy ý, tính NPV theo r1

• Chọn 1 LS r2 tùy ý thỏa mãn iều kiện

NPV1> 0, chọn r2>r1, sao cho NPV2<0 và ngược lại

• Tìm IRR: 𝐼𝑅𝑅 = 𝑟1 +(𝑟2 −𝑟1) |

𝑁𝑃𝑉|𝑁𝑃𝑉1|+|1𝑁𝑃𝑉| 2| Trình tự

1. Xác ịnh IRR của từng DADT

2. ĐG lựa chọn DA: Bằng cách so sánh giữa IRR và CP SD vốn ( r ) thực hiện IRR < r

– DA loại bỏ IRR > r – xem xét

• Dự án ộc lập thì có thể lựa chọn, DA xung khắc – chọn DA có IRR cao nhất IRR

= r – tùy thuộc iều kiện DN 8 lOMoAR cPSD| 45619127 Ưu iểm

• Đánh giá ược mức sinh lời của DADT có tính ến GT Thời gian của tiền

• Dễ so sánh mức sinh lời của DA vs CP SD vốn

• Có khả năng bù ắp CP SD vốn của DADT so với tính rủi ro của nó Nhược

• Giả ịnh tái ầu tư với lãi suất bằng TSDL nội bộ thì không thật phù hợp với thực tế

• Không chú trọng ến quy mô VDT

• Khó khăn trong ĐG lựa chọn DA có nhiều TSDLNB có thể dẫn ến sai lầm trong lựa chọn DA V.

PHƯƠNG PHÁP CHỈ SỐ SINH LỜI (PI) Nội dung

Đánh giá lựa chọn DADT trên cơ sở so sánh chỉ số sinh lời của các DADT 𝑛 𝐶𝐹𝑡 ∑ ) 𝑃𝐼 𝐶𝐹0

PI: Chỉ số sinh lời của dự án

R: Tỷ suất chiết khấu (thường sử dụng là CP sử dụng vốn ể thực hiện dự án) Trình tự

1. Xác ịnh chỉ số sinh lời của từng dự án

2. Đánh giá lựa chọn dự án căn cứ vào chỉ số sinh lời

• PI < 1 – DA bị loại bỏ

• PI = 1 – tùy thuộc iều kiện có thể chấp nhận/loại bỏ dự án

• PI > 1 – Nếu dự án ộc lập thì dự án ược chấp nhạn, Dự án loại trừ nhau thông thườn dự án

có Chỉ số sinh lời cao nhất (PI) là dự án ược chọn Ưu iểm

• Cho thấy MLH giữa các khoản TN do DA ưa lại với số VĐT bỏ ra ẻ thực hiện dự án

• Có thể sử dụng chỉ số sinh lời trong việc so sánh giữa các DA có VĐT khác nhau

• Trong TH nguồn vốn bị giới hạn, nếu phải ưu tiên lựa chọn một số dự án trong nhiều dự án

khác nhau thì PP này hữu hiệu

• Cho phép ánh giá khả năng sinh lời của DADT có tính ến GTTG của tiền

• PP này thường cũng giả ịnh Tỷ lệ tái ầu tư bằng với mức chi phí SD vốn, iều này tương tự

như trong PP GTHT thuần, nó phù hợp hơn so với PP TSDLNB Nhược iểm

• Không phản ánh ược GT tăng thêm của dự án ầu tư VI.

ĐIỂM HÒA VỐN VÀ ĐÒN BẨY KINH DOANH 1. Điểm hòa vốn Khái niệm

Là iểm mà tại ó DTBH bằng với CP bỏ ra. Tại iểm hòa vốn DN không lãi không lỗ Phân loại Điểm hòa vốn kinh tế

DT = CPSXKD = CP cố ịnh + CP biến ổi (EBIT)

Điểm hòa vốn tài chính DT = CPSXKD + Lãi vay (EBT) 2. Đòn bẩy kinh doanh Khái niệm

Rủi ro kinh doanh là sự không chắc chắn của LN trước lãi vay và thuế. Nói cách khác là rủi ro

gắn liền với tính bất ổn của Kết quả kinh doanh

Đòn bẩy kinh doanh là mức ộ sử dụng các chi phí cố ịnh kinh doanh nhằm hy vọng gia tăng LN

trước lãi vay và thuế hay TSSL kinh tế của TS Mức ộ tác ộng

Mức ộ tác ộng của òn bẩy kinh doanh của òn bẩy kinh 𝛥𝐸𝐵𝐼𝑇 𝛥𝑄(𝑃 − 𝑉) doanh

𝐷𝑂𝐿 = 𝐸𝐵𝐼𝑇=

𝑄(𝑃 − 𝑉) − 𝐹 = 𝑄(𝑃 − 𝑉) 𝛥𝑄 𝛥𝑄 𝑄(𝑃 − 𝑉) − 𝐹 𝑄 𝑄 9 lOMoAR cPSD| 45619127 Mối quan hệ

- Khái niệm: Điểm cân bằng lợi nhuận trước lãi vay và thuế (EBIT) là mức sản lượng mà tại ó Đòn bẩy kinh

làm cho LN trước lãi vay và thuế (EBIT) của các phương án ầu tư có CP cố ịnh kinh doanh doanh và RR

khác nhau ạt ược là giống nhau kinh doanh

- Công thức 𝑄𝑖 = 𝑉𝐹21−−𝑉𝐹⊥2

- Tác dụng: Qua xem xét iểm cân bằng EBIT, kết hợp với nhu cầu tiêu thụ SP trên thị trường

mà nhà quản trị có thể ưa ra quyết ịnh về lựa chọn phương án ầu tư thích hợp nhất

CHƯƠNG 8: ĐÁNH GIÁ DỰ ÁN ĐẦU TƯ TRONG THỰC TIỄN I. GIỚI HẠN VỐN ĐẦU TƯ

1. Tính toán chỉ số PI cho tất cả các dự án

2. Sắp xếp các dự án theo thứ tự PI từ cao ến thấp

3. Lựa chọn các DA có PI từ cao ến thấ sao cho SD hết toàn bộ NS VDT.

- Trường hợp NSVĐT không dùng hết vì dự án cuối cùng có VĐT lớn hơn VĐT NS còn lại có thể xử lý:

Tìm một tổ hợp dự án mới, có thể bao gồm một số dự án nhỏ hơn, cho phép SD hết VĐT nhưng NPV cao nhất

Cố gắng nới lỏng các ràng buộc về nguồn vốn ể có ủ VĐT thực hiện dự án tiếp theo

SD VĐT còn thừa ể ầu tư chứng khoán ngắn hạn cho giai oạn tiếp theo, hoặc SD vốn thừa ể trả nợ hoặc giảm

CP ang lưu hành (mua lại CP thường) II. ĐẦU TƯ THAY THẾ

1. Xác ịnh khoản ầu tư thuần của dự án khi thay thế thiết bị cũ bằng TB mới:Khoản ầu tư thuần dự án = ST

ầu tư mua TB mới + VLĐTX tăng thêm (nếu có) – TN do thanh lý nhượng bán máy cũ + Thuế TNDN phải

nộp khi nhượng bán máy cũ

2. Xác ịnh dòng tiền thuần tăng thêm hàng năm do ầu tư TB mới mang lại: Dòng tiền thuần tăng thêm năm

thứ t = Thay ổi LNST năm T + Thay ổi KH năm T + Thay ổi VĐT năm T + DT thu hồi khi KT dự án

3. Xác ịnh giá trị hiện tại thuần NPV, NPV > 0, chấp nhận còn NPV < 0, không chấp nhận III.

DA CÓ TUỔI THỌ KHÔNG BẰNG NHAU Phương pháp

• Đưa DA về cùng ộ dài thời gian thay thế

• Xác ịnh GTHT thuần (NPV) của các DA trong cùng thời gian ược quy ổi

• Chọn DA có NPV cao nhất

Cách ưa các DA về cùng ộ dài thời gian

• Cách 1: Chọn ộ dài thời gian chung cho các DA là Bội số chung nhỏ nhất của ộ dài thời gian

hoạt ộng của các dự án với sự giả ịnh về tái ầu tư của dự án

• Cách 2: Đưa dự án có tuổi thọ ngắn hạn về cùng ộ dài thời gian của DA có tuổi thọ dài hơn,

hoặc ngược lại với các giả thiết phù hợp 10 lOMoAR cPSD| 45619127 Phương pháp

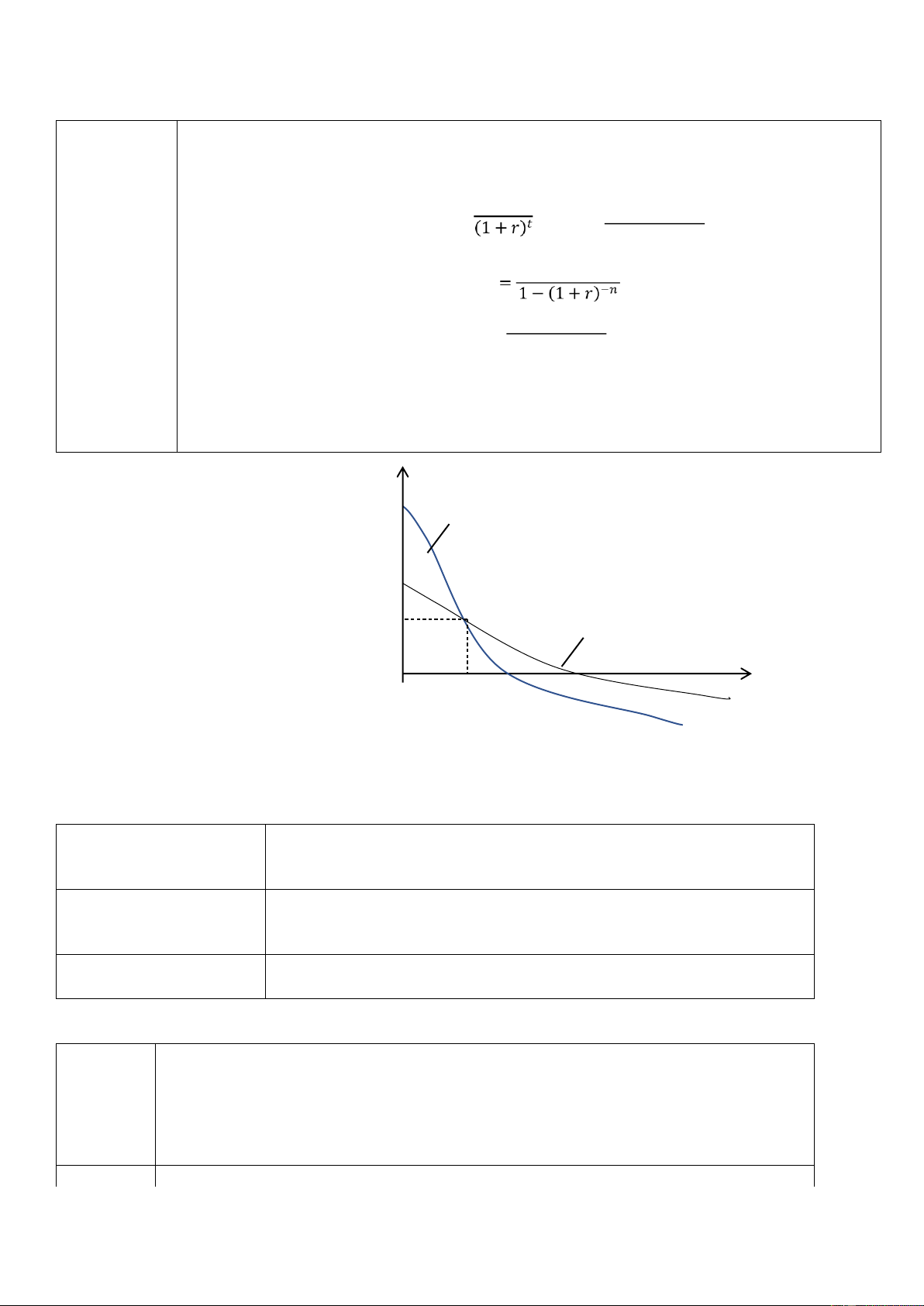

• Xác ịnh NPV từng dự án theo Phương án gốc chuỗi tiền tệ ều

• Dàn ều NPV của từng dự án ra các năm tồn tại của dự án thay thế hàng 𝑛 năm 𝐸𝐴 1 − (1 + 𝑟)−𝑛 𝑁𝑃𝑉 = ∑ = 𝐸𝐴 × 𝑟 𝑇=1 𝑁𝑃𝑉 → 𝐸𝐴 𝑟 Trong ó - NPV: GTHT thuần của DA

- EA: Những khoản thu nhập ều hàng năm trong suốt tuổi thọ Dự án - N:

Vòng ời (tuổi thọ) dự án

• Chọn dự án có EA cao nhất IV. MÂU THUẪN NPV – IRR NPV

Để lựa chọn dự án cần tìm tỷ suất chiết khấu cân

bằng rc, tìm rc ể NPV A = NPV B, theo 2 PP: PP NPV A

nội suy và PP thử và xử lý sai số. So sánh chi

phí sử dụng vốn ( r ) ể thực hiện dự

án với tỷ suất chiết khấu cân bằng và căn cứ NPV từng dự án NPV • B

r < rc – chọn dự án NPV cao hơn •

rc< r – chọn dự án IRR cao 0 r c IRR A IRR B

T ỷ su ấ t chi ế t kh ấ u hơn

Giải thích vì sao có sự mâu thuẫn

Sự khác nhau về quy mô Đầu PP NPV có tính ến quy mô VĐT của dự án, PP TSDLNB thì không ề cập. Mặt tư của dự án

khác IR tính theo tỷ lệ % nên nó không thể phản ánh trực tiếp GT tăng thêm do VĐT tạo ra

Sự khác nhau về Kiểu mẫu Một dự án có thể tạo ra dòng tiền ều ặn hoặc DT vào tăng dần trong tương lai DT DA

hoặc kiểu DT giảm ở những năm cuối. Sự khác nhau này làm GIA TĂNG KHẢ

NĂNG mâu thuẫn về kết quả GTHT thuần và TSDLNB của DA

Sự khác nhau về Giả ịnh PP GTHT thuần giả ịnh thu nhập giữ lại tái ĐT bằng CPSD vốn, PP TSDLNB TSSL của TN tái ầu tư

giả ịnh thu nhập tái ầu tư ạt TSSL bằng chính TSDLNB dự án V.

DA TRONG ĐIỀU KIỆN RỦI RO

Cách ánh giá ộ nhạy của dự án ầu tư Cơ sở

- Dự án ầu tư thực hiện trong thời gian dài, phụ thuộc nhiều yếu tố khó lường, dòng tiền

thu nhập của dự án biến ổi -> rủi ro

- NPV của dự án phụ thuộc vào nhiều biến số: sản lượng, giá bán, cho phí biến ổi ơn vị

sản phẩm, chi phí SDV,…Các biến số này thường xuyên thay ổi…🡺 cần xem xét mức

ộ tác ộng của các biến số chủ yếu ối với NPV của DA cần tiến hành phân tích ộ nhạy. Nội dung

- B1: Tính NPV của DA trong iều kiện an toàn 11 lOMoAR cPSD| 45619127

- B2: Chọn các biến số chủ yếu tác ộng ến NPV

- B3: Ấn ịnh mức thay ổi của các biến số so với iều kiện an toàn (tăng,giảm)

- B4: Tính toán số dư biến ổi của NPV do sự thay ổi của 1 hay nhiều biến số

- B5: Tìm ra biến số có tác ộng mạnh nhất ến NPV của dự án Ưu iểm

- Chỉ rõ các biến số tác ộng ến NPV của dự án Nhược

- Giá trị biến số ưa ra mang tính chủ quan

- Không ưa ra ược kết luận lựa chọn hay loại bỏ

- Xem xét tác ộng từng biến riêng rẽ

PP Phân tích tình huống Cơ sở

Trong thực tế các biến số có quan hệ qua lại với nhau, cần xem xét kết hợp các biến số ảnh

hưởng tới dòng tiền của dự án. Nội dung

Xem xét kết hợp các biến số chính của DA ứng với 2 tình huống iển hình: “xấu nhất, tốt nhất”

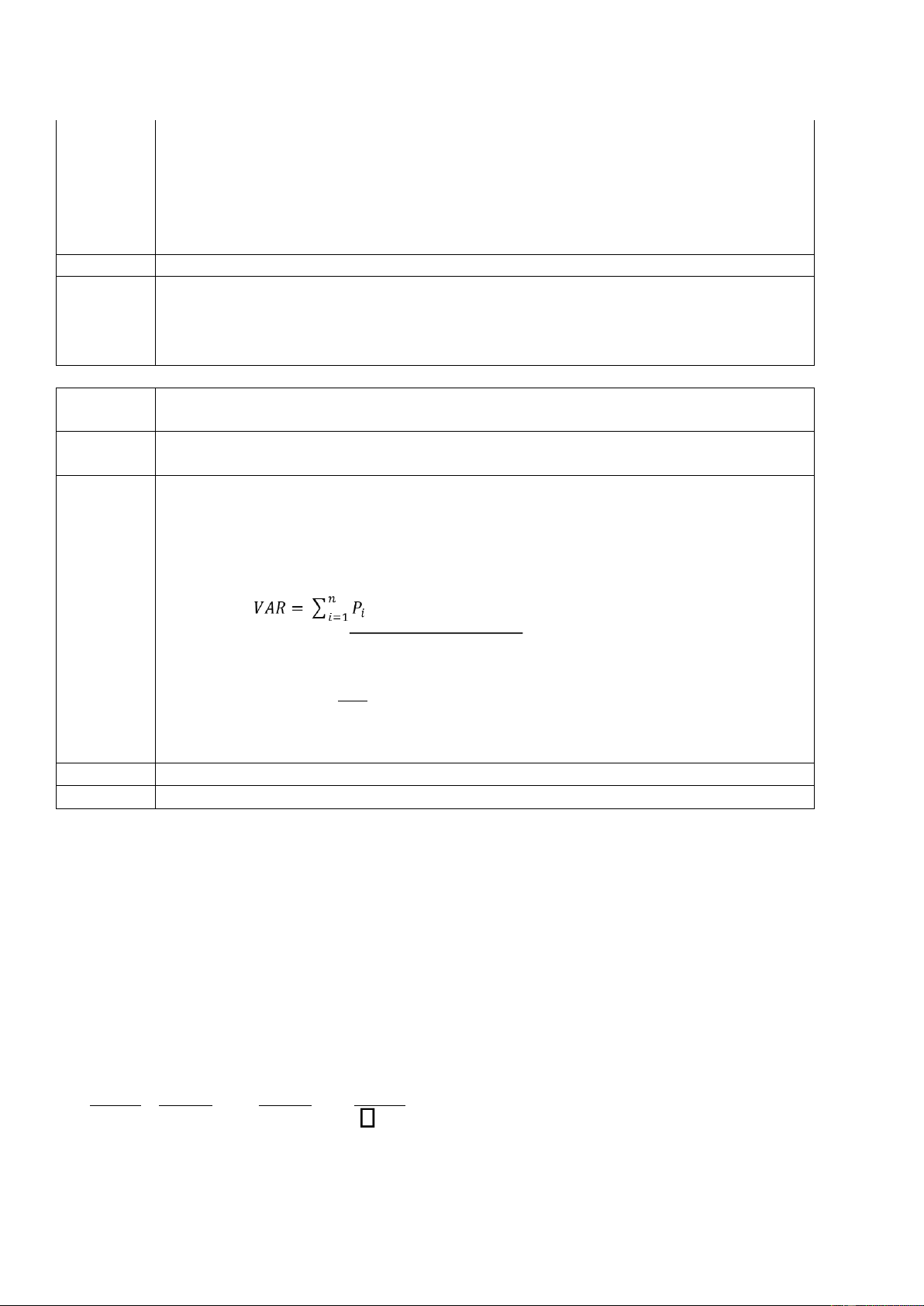

ảnh hưởng ến NPV của DA từ ó xác ịnh ược mức ộ rủi ro của DADT Trình tự

- Bước 1: Ước ịnh ể xác ịnh xác suất cho các tình huống: tốt nhất, bình thường và xấu nhất.

- Bước 2: Xác ịnh NPV của dự án cho từng tình huống dựa trên cơ sở các biến số và xác

suất tương ứng của từng tình huống.

- Bước 3: Xác ịnh ộ lệch chuẩn và hệ số biến thiên của dự án, từ ó ánh giá mức ộ rủi ro của dự án. Phương

sai: (𝑁𝑃𝑣𝑖 − 𝑁𝑃𝑉𝑚)2

Độ lệch chuẩn: 𝛿𝑁𝑃𝑉 = √ 𝑛 ∑ 𝑃

𝑖=1 𝑖(𝑁𝑃𝑣𝑖 − 𝑁𝑃𝑉𝑚)2 𝛿

Hệ số biến thiên: 𝐶𝑉= 𝑁𝑃𝑉 𝑁𝑃𝑣𝑚

Nếu hệ số biến thiên càng lớn, rủi ro dự án càng cao Ưu

- Nhà QT có thể lường trước hậu quả trong những TH khác nhau có thể xảy ra với dự án Nhược

- Việc dự oán XS TH là khó khăn, mang nặng tính chủ quan

CHƯƠNG 9: ĐẦU TƯ TÀI CHÍNH TRONG DOANH NGHIỆP I. TỔNG QUAN

- Đầu tư tài chính của DN là hoạt ộng SD vốn ể mua chứng khoán hoặc các công cụ tài chính nhằm mục ích tối a

hóa sinh lời và tối thiểu hóa RR cho DN

- GT của khoản ầu tư tài chính là tổng GTHT của dòng tiền trong tương lai do khoản ầu tư tài chính mang lại. -

Cơ sở: Dòng tiền do ầu tư vào chứng khoán mang lại

- Nguyên lý: GT của chứng khoán ược ịnh giá bằng cách xác ịnh GTHT của toàn bộ dòng tiền mà nhà ĐT nhận ược do CK mang lại

P = (1CF+r1) + CF2 2 + +...(1CF+rn)n = t=n1 (1CF+rt)t 1 (1+r) II. TRÁI PHIẾU 12 lOMoAR cPSD| 45619127

Là bắng chứng xác nhận quyền và lợi ích hợp pháp của NĐT ối với một phần vốn vay nợ của chủ thể phát hành

Là chứng khoán nợ: Người nắm giữ TP (trái chủ) là chủ một khoản nợ XĐ của công ty, công ty phát hành

TP có nghĩa vụ hoàn trả úng hạn vốn gốc và tiền lãi cho trái chủ Có mệnh giá XĐ

MGTP là khoản tiền mà chủ thê phát hành cam kết hoàn trả cho NĐT vào ngày áo hạn.

Trên TP bao giờ cũng ghi số tiền nhất ịnh là MGTP

Lãi suất thương cố Tỷ lệ lãi mà chủ thể phát hành cam kết thanh toán cho nhà ầu tư hàng kỳ.

ịnh và công bố khi Được ấn ịnh tại thời iểm phát hành, có giá trị trong suốt thời gian tồn tại của TP phát hành Thời hạn xác ịnh

Là ngày NĐT ược thanh toán vốn gốc theo MG Được

ấn ịnh tại thời iểm phát hành

Định giá trái phiếu

- Khái niệm: Là xác ịnh giá trị lý thuyết của TP 1 cách hợp lý và công bằng

- Cơ sở: DT mà nhà ĐT nhận ược do TP mang lại

- Nguyên lý: GT TP ược ĐG bằng cách XĐGTHT của toàn bộ DT mà nhà ĐT nhận trong TG hiệu lực của TP

- I : Tiền lãi cố ịnh NDT nhận ược hàng năm - MV: mệnh giá TO

- Pd: giá ước tính của TP -

N: số năm TP còn LH cho ến ngày áo hạn

- Rd: TSSL òi hỏi của nhà ĐT với TP

Trái phiếu vĩnh cửu: Không có I I I thời gian áo hạn Pd = 1 +

)2 ...(1+rd) = t=1 (1+Ird)t = rdI (1+rd) (1+rd

Trái phiếu có kỳ hạn và ược Pd = Ird)1 + (1+Ird)2 ...(1+Ird)n + (1+MVrd)n hưởng lãi (1+

TP có kỳ hạn nhưng không hưởng lãi Pd = MV n (1+rd)

TP trả lãi theo kỳ hạn nửa năm n I 1 (1− + rd)2n một lần 2

Pd = 2 + MV = I 2 + MV t=1 (1+ rd)t (1+ rd)2n 2 rd (1+ rd)2n 2 2 2 2

Lãi suất ầu tư trái phiếu

Lãi suất ầu tư trái phiếu áo hạn

Pd = Ird)1 + (1+Ird)2 ...(1+Ird)n + (1+MVrd)n (1+

Pd: Giá mua trái phiếu của nhà ầu tư

Lãi suất ầu tư trái phiếu ược mua lại (Lãi suất hoàn Pd = Ird)1 + (1+Ird)2 ...(1I++rdPc)n

vốn) với Pc: giá mua lại trái phiếu (1+ III. CỔ PHIẾU

1. Cổ phiếu thường

Khái niệm Là bằng chứng xác nhận quyền và lợi ích hợp pháp của NĐT ối với một phần vốn CSH của công ty cổ phần 13 lOMoAR cPSD| 45619127 Đặc iểm - Là chứng khoán VỐN

- Lợi tức cổ phần mà NĐT nhận ược phụ thuộc vào KQHĐ công ty

- NĐT ược sở hữu một phần giá trị công ty tương ứng với tỷ lệ sở hữu cổ phần họ ang nắm giữ,

và cũng chịu trách nhiệm với các khoản nợ công ty trên phần vốn góp công ty

- NDT có các quyền lợi: Quyền biểu quyết, ứng cử, ề cử vào HĐQT, quyền quyết ịnh những

vấn ề quan trọng của công ty…

- Định giá: Là xác ịnh GT lý thuyết của CP một cách hợp lý và công bằng

- Cơ sở: Khoản cổ tức hàng năm có thể nhận ược và khoản tiền có thể thu ược khi nhượng bán lại -

Nguyên lý: DT cổ tức thu ược trong tương lai do CP mang lại Cổ phiếu thường d1 d2 d

Pe = 1 + (1+re)2 +...(1+re) = t=1 (1+dtre)t (1+re)

Pe: Giá cổ phiếu thường ược nhà ầu tư ước tính

Dt: Khoản cổ tức mà nhà ầu tư dự tính nhận ược ở cuối năm thứ t trong tương lai G:

Tỷ lệ tăng trưởng cổ tức trong tương lai - D1=do(1+g)

Pn: Giá trị thanh lý ước tính ở năm thứ n

Re: TSSL òi hỏi của nhà ầu tư N:

Số năm nắm giữ cổ phiếu Cổ tức hàng năm Pe = d/re không tăng trưởng

Cổ tức tăng trưởng ều Pe = d1 n−1 ặn

1 + d(11(1++reg))22 +...d1(1(1++reg))n (1+re) Pe = d1 re− g Cổ tức tăng trưởng = n không ều ặn Pe dt t + Pn t=1 (1+re) (1+r)n Pn = dn+1 r − g

2. Cổ phiếu ưu ãi Khái niệm

Là bằng chứng xác nhận quyền và lợi ích hợp pháp của NĐT ối với một phần vốn CSH của công ty

cổ phần và nó cho phép nhà ĐT ược hưởng các quyền lợi ưu ãi hơn từ công ty Đặc iểm - Là chứng khoán vốn

- Cổ tức cố ịnh hàng năm và không có ngày áo hạn vốn. Cổ tức cam kết trả không phụ thuộc KQHĐ công ty

- Thông thường không có quyên biểu quyết và quyển kiểm soát công ty

- Là xác ịnh GT lý thuyết của CP một cách hợp lý và công bằng

- Cơ sở: Khoản cổ tức hàng năm có thể nhận ược và khoản tiền có thể thu ược khi nhượng bán lại

- Nguyên lý: PP chiết khấu dòng tiền d d d d d 14 lOMoAR cPSD| 45619127

Pp = (1+rp)1 + (1+r)2 + +... (1+r) = t=1 (1+r)t = rp 15