Preview text:

HÌnh thái giá trị mở rộng

Việc trao đổi hàng hóa là nhu cầu thường xuyên và cấp bách

Giá trị hàng hóa được biểu hiện một cách thống nhất

Không còn trao đổi trực tiếp hàng hóa này lấy hàng hóa khác, mà trao HÌnh thái tiền tệ

Vật ngang giá chung thống nhất vào 1 hàng hóa duy nhất trong phạm vi quốc gia, quốc tế

Vật ngang giá phải: có giá trị cao, thuần nhất về chất, dễ chia nhỏ, dễ gộp lại, ít bị hao mòn giá trị Các hình thái tiền Hóa tệ phi kim loại

Sự thống trị lâu dài của vàng do

Vàng là loại hàng hóa được nhiều người ưa thích, sử dụng cho nhiều ngành khoa học úng dụng

Đặc tính lý hóa của vàng thuận lợi cho chức năng tiền

giá trị của vàng ổn định trong thời gian dài

Tiền đúc xuất hiện đầu tiên ở trung quốc vào thế kỷ thứ 7 trước công nguyên

Tiền giấy xuất hiện lần đầu tiên tại trung quốc vào thế kỉ thứ 7 sau công nguyên

Tiền kỹ thuật số do NHTW phát hành lần đầu tại trung quốc năm 2014

Tiền kim loại xuất hiện lần đầu tiên tại vn năm 968 (Đinh Tiên Hoàng)

Tiền giấy xuất hiện lần đầu tiên tại vn năm 1396 (Hồ Quý Ly)

1.1.3 Chức năng tiền tệ PHương tiện lưu thông Thước đo giá trị Phương tiện cất trữ Phương tiện thanh toán Tiền tệ thế giới

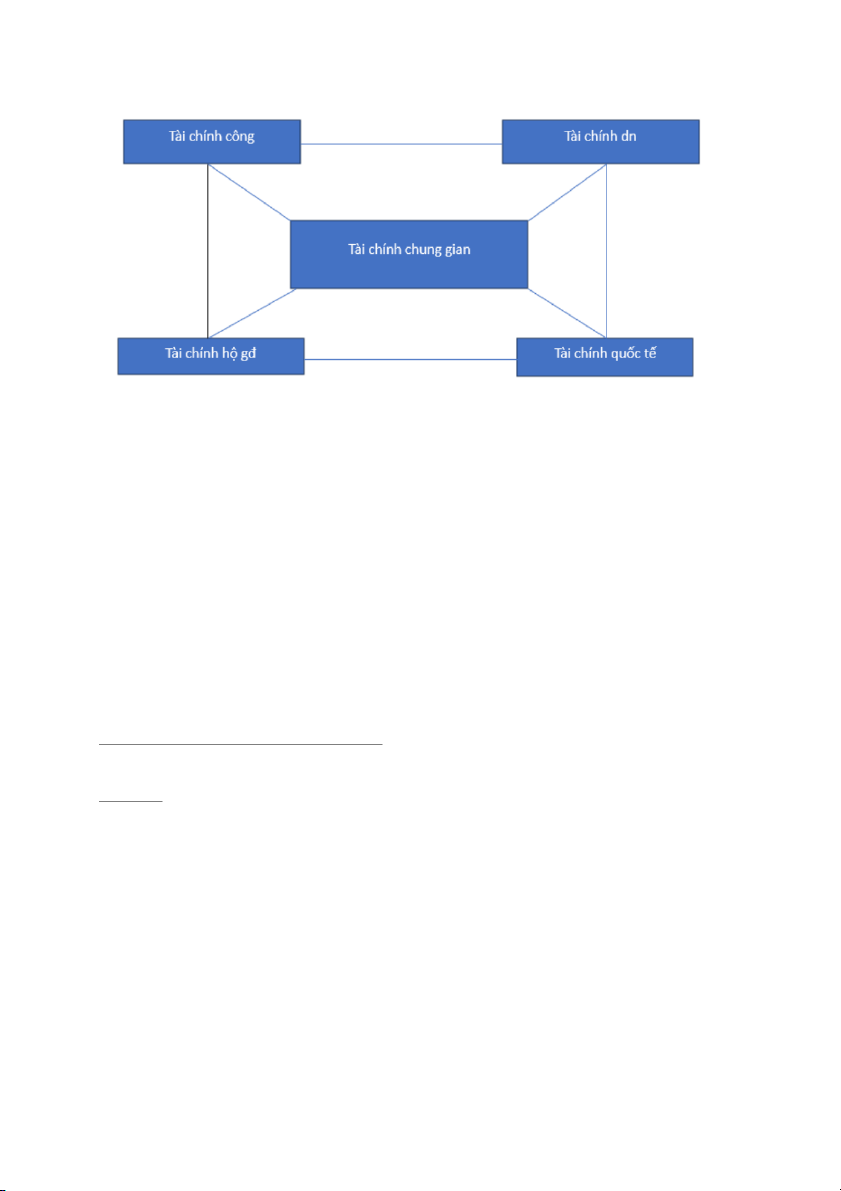

1.2 Những vấn đề cơ bản về tài chính

Tài chính ra đời tên cơ sở sự tồn tại nền kinh tế hàng hóa và sự xuất hiện của tiền tệ 1.2.1 Tài chính

Tài chính là phạm trù kt phản ánh các quan hệ phân phối của cải xh dưới hình thái giá trị phát

sinh trong quá trình tạo lập và phân phối các quỹ tiền tệ của các chủ thể trong nền kinh tế

1.2.2 Chức năng của tài chính PHân phối, giám sát

1.2.3 Hệ thống tài chính quốc gia

Chương 2: Thị trường tài chính

2.1 Khái niệm thị trường tài chính

Thị trường tài chính là nơi nguồn vốn được luân chuyển từ cá nhân hoặc tổ chức thừa

vốn sang các cá nhân hoặc tổ chức thiếu chính (chứng khoán)

Luân chuyển vốn từ những người có nguồn vốn thặng dư đến những người thiếu hụt

Thúc đẩy việc tích lũy và tập trung tiền vốn để đáp ứng nhu cầu vốn xây dựng cơ

sở vật chất kỹ thuật của nền kinh tế

Phân bổ hiệu quả nguồn lực tài chính trong nền kinh tế

Cung cấp phương tiện để thực hiện thanh toán trong thương mại được thuận lợi hơn

Tạo điều kiện thuận lợi cho việc thực hiện chính sách mở cửa, cải cách kinh tế của chính phủ

Là nơi Ngân hàng trung ương có thể tác động để thực hiện chính sách tiền tệ để

điều tiết vĩ mô nền kinh tế

2.3 Phân loại thị trường tài chính

Căn cứ vào thời gian luân chuyển vốn:

Thị trường tiền tệ (<1 năm ngắn hạn)

Thị trường vốn (>= 1 năm dài hạn) Căn cứ.. tttc cấp 1 tttc cấp 2

Các chủ thể thị trường tài chính

2.5 Các loại chứng khoán trên tttc

Chứng khoán trên tt tiền tệ … vốn …. phái sinh

2.5.1 Chứng khoán trên tt tiền tệ Tín phiếu kho bạc

Tín phiếu ngân hàng nhà nước Chứng chỉ tiền gửi Thương phiếu

Hợp đồng mua lại chứng khoán Vay liên ngân hàng

2.5.2 Chứng khoán trên thị trường vốn Trái phiếu chính phủ Cổ phiếu doanh nghiệp Trái phiếu doanh nghiệp

Các khoản tín dụng trung và dài hạn

2.5.3 Ck trên tt phái sinh Hợp đồng kỳ hạn Hợp đồng hoán đổi hợp đồng quyền chọn hợp đồng tương lai

2.6 Vai trò của Chính phủ đối với thị trường tài chính

Kd/ đầu tư chứng khoán: Luật Chứng khoán số 54/2019/QH14 ngày 26/22/2019

Kd/ tiền tệ ngân hàng: Luật các tổ chức tín dụng số 47/2010/QH12 ngày 16/6/2010

2.7 Thị trường tài chính VN

NHNNVN mua bán chứng khoán thông qua nghiệp vụ thị trường mở để điều chỉnh lượng tiền cung ứng

NHNNVN sử dụng công cụ lãi suất tái cấp vốn, tái chiết khấu để thay đổi cung tiền

NHNNVN công bố tỷ giá trung tâm, biến động linh hoạt theo cung cầu ngoại tệ

2.7.2 Thị trường vốn

Thị trường chứng khoán: Luật ck …

2 sàn giao dịch: sgdck tp hcm từ 20/7/200, 5 năm sau sgdck hn từ 8/3/2005

Thị trường tín dụng trung và dài hạn:

Nợ xấu cao (bất động sản )

Tài sản bảo đảm hình thành trong tương lai VAMC mua bán nợ xấu

2.7.3 Thị trường phát sinh Hợp đồng kỳ hạn Hợp đồng hoán đổi Hợp đồng quyền chọn Hợp đồng tương lai

mở rộng điều kiện tham gia việc mua bán trái phiếu doanh nghiệp theo hướng

kiểm soát tỷ lệ an toàn vốn

các chính sách hiện nay cần rà soát nhằm tạo lợi thế cho các quỹ này phát triển

nhằm thu hút sự tham gia của nhà đầu tư cá nhân và doanh nghiệp thông qua

các đơn vị quản lý quỹ chuyên nghiệp

xem xét các giải pháp phát triển quỹ hưu trí tự nguyện để khuyến khích nhóm

nhà đầu tư này tăng quy mô tài sản và phân bổ đầu tư vào trái phiếu doanh

nghiệp với một tỷ lệ nhất định nhằm đảm bảo tỷ lệ an toàn của quỹ.

Chương 3: Tổ chức trung gian tài chính 3.1 khái niệm

tổ chức trung gian tài chính là các tổ chức hoạt động trong lĩnh vực tài chính tiền tệ,

trong đó chủ yếu và thường xuyên là cung cấp các sản phẩm dịch vụ tài chính cho khách hàng

3.2 chức năng tctgtc chức năng tạo vốn chức năng cung ứng vốn chức năng kiểm soát

3.3 các loại hình tctgtc

tctgtc = tổ chức tín dụng a. ngân hàng

ngân hàng là loại hình tctd được thực hiện tất cả các hoạt động ngân hàng ngân hàng thương mại ngân hàng chính sách

ngân hàng hợp tác xã (trc đây: quỹ tín dụng nhân dân trung ương)

b. tổ chức tín dụng phi ngân hàng

là loại hình tổ chức tín dụng được thực hiện một hoặc một số hoạt động ngân hàng,

không được nhận tiền gửi ngắn hạn và cung ứng các dịch vụ thanh toán qua tài khoản của khách hàng công ty tài chính

công ty cho thuê tài chính tctd phi ngân hàng khác

không thanh toán qua tài khoản của khách hàng

không nhận tiền gửi ngắn hạn c. tài chính vi mô

là loại hình tctd thực hiện một số hoạt động ngân hàng nhằm đáp ứng nhu cầu của các

cá nhân, hộ gia đình có thu nhập thấp và doanh nghiệp siêu nhỏ

d. quỹ tín dụng nhân dân

là tctd do các pháp nhân, cá nhân và hộ gia đình tự nguyện thành lập dưới hình thức

hợp tác xã để thực hiện một số hoạt động nh, nhằm mục tiêu tương trợ nhau… 4 nhtm nhà nước 31 NHTM CP 2 NHTM liên doanh 9 NHTM 100% vốn nc ngoài 16 công ty tài chính

10 Công ty cho thuê tài chính 4 công ty tài chính vi mô

Chương 4: Ngân hàng thương mại 4.1 Khái niệm

ngân hàng thương mại là một doanh nghiệp kinh doanh trong lĩnh vực tiền tệ ngân

hàng với những nghiệp vụ chủ yếu là huy động vốn, cấp tín dụng, thanh toán và thực

hiện những dịch vụ về tiền tệ ngân hàng nhằm đáp ứng các yêu cầu của nền kinh tế

ngân hàng thương mại kinh doanh vì mục tiêu lợi nhuận

4.2 chức năng của nhtm Trung gian tín dụng Trung gian thanh toán Tạo tiền

4.3 vai trò của ngân hàng thương mại trong nền kt

nhtm là nơi cung cấp vốn cho nền kinh tế, thúc đẩy nền kinh tế tăng trưởng

là cầu nối giữa doanh nghiệp và thị trường

là cầu nối giữa nền tài chính trong nước và quốc tế

là công cụ để nhà nước quản lý vĩ mô nền kt

4.4 các loại hình ngân hàng thương mại

căn cứ theo hình thức sở hữu: nhtm nhà nc nhtm cổ phần nhtm liên doanh nhtm 100 vốn nc ngoài chi nhánh nh nc ngoài căn cứ và tính chất hđ nhtm kinh doanh đa năng nhtm kinh doanh chuyên doanh

căn cứ theo chiến lược kinh doanh: nhtm bán buôn nhtm bán lẻ

nhtm vừa bán buôn vừa bán lẻ

4.5 các nghiệp vụ của nhtm

nghiệp vụ huy động vốn

huy động tiền gửi (tiền gửi có kỳ hạn, tiền gửi thanh toán)

phát hành giấy tờ có giá vay ngân hàng trung ương vay các tctd khác

nghiệp vụ cấp tín dụng cho vay bảo lãnh chiết khấu bao thanh toán thuê mua nghiệp vụ đầu tư: kinh doanh chứng khoán

góp vốn liên doanh liên kết nghiệp vụ thanh toán

chuyển tiền, nhờ thu, thư tín dụng lc

phương tiện thanh toán: séc, thẻ thanh toán , ủy nhiệm thu, ủy nhiệm chi, thư tín dụng lc

nghiệp vụ kinh doanh ngoại khối: giao ngay kỳ hạn hoán đổi quyền chọn tương lai các dịch vụ khác: tư vấn ủy thác két sắt…

4.6 cơ cấu tổ chức của ngân hàng thương mại

Chương 5: Tín dụng và lãi suất 5.1 Tín dụng

là sự chuyển nhượng lượng giá trị từ người sở hữu sang người sử dụng để sau một

thời gian nhất định thu lại được lượng giá trị lớn hơn lượng giá trị ban đầu

có sự chuyển nhượng quyền sử dụng vốn từ người sở hữu sang người sử dụng

sự chuyển nhượng có thời hạn

sự chuyển nhượng kèm theo chi phí

tín dụng ra đời từ khi xuất hiện chế độ tư hữu về tư liệu sản xuất

5.1.2 vai trò tín dụng trong nền kinh tế

thúc đẩy tăng trưởng và tạo việc làm

tăng cường hiệu quả đầu tư đáp ứng nhu cầu vốn

mang lại nguồn lợi nhuận cho bên cấp tín dụng

mở ra nhiều lĩnh vực kinh doanh khác

nhà nước điều tiết vĩ mô nền kinh tế 5.1.3 Phân loại tín dụng

căn cứ theo chủ thể tham gia quan hệ tín dụng: Tín dụng thương mại tín dụng nhà nước tín dụng ngân hàng tín dụng quốc tế căn cứ theo thời gian:

tín dụng ngắn hạn (t<=1 năm)

tín dụng trung hạn (1 năm<=t<= 5 năm)

tín dụng dài hạn (t>5 năm)

căn cứ theo độ tín nhiệm của khách hàng: tín dụng có đảm bảo

tín dụng ko có đảm bảo

căn cứ theo hình thái giá trị: tín dụng bằng tiền

tín dụng bằng uy tín (bảo lãnh)

tín dụng bằng tài sản (thuê mua)

5.1.4 rủi ro tín dụng

là rủi ro do một hoặc nhóm khách hàng không thực hiện các nghĩa vụ tài chính đối với

bên cấp tín dụng. khách hàng không trả được nợ một cách đầy đủ cả gốc và lãi khi đến hạn

thiệt hại do rủi ro tín dụng gây ra:

đối với nhtm: thiệt hại về vật chất, uy tín

đối với nền kt: ảnh hưởng tới các doanh nghiệp và các tầng lớp dân cư

nguyên nhân gây ra rủi ro tín dụng: từ khách hàng vay vốn

từ ngân hàng thương mại từ khách quan 5.2 Lãi suất 5.2.1.Khái niệm

lãi suất là giá cả của quyền sử dụng một đơn vị vốn vay trong một khoảng thời gian nhất định

5.2.2 Phân loại lãi suất lãi suất tiền gửi ls cho vay ls tái cấp vốn ls chiết khấu ls tái chiết khấu lãi suất cơ bản lãi suất liên ngân hàng

căn cứ theo giá trị tiền tệ: ls thực ls danh nghĩa

ls thực = ls danh nghĩa - tỷ lệ lạm phát

căn cứ loại tiền cho vay: ls nội tệ ls ngoại tệ

5.2.3 các nhân tố ảnh hưởng tới lãi suất

ảnh hưởng của cung - cầu tiền tệ

ảnh hưởng chính sách tiền tệ

ảnh hưởng của lạm phát kỳ vọng

ảnh hưởng của tỷ suất lợi nhuận bình quân trong nền kinh tế

ảnh hưởng của bội chi ngân sách nhà nước

5.2.4 phương pháp đo lường lãi suất lãi suất đơn lãi suất kép

5.3 tín dụng và lãi suất ở việt nam

Chương 6: Cung cầu tiền tệ

Cung tiền tệ là tổng lượng tiền được cung ứng cho nền kinh tế tại một thời điểm nhất

định để đảm bảo các nhu cầu sản xuất, kd, lưu thông hàng hóa và các nhu cầu chi tiêu

trao đổi khác của cá nhân, tổ chức trong nền kt

M1 = tiền mặt + tiền gửi thanh toán

M2 = M1 + tiền gửi có kỳ hạn + trái phiếu nh (vn dungf M2)

M3 = M2 + cổ phiếu quỹ tương trợ thị trường tiền tệ + hợp đồng mua lại dài hạn (Mỹ)

Tiền cơ sở MB: gồm lượng tiền mặt trong lưu thông C và tiền dự trữ trong hệ thống nhân hàng R MB=C+R lượng tiền cung ứng M=m*MB

m: số nhân tiền - cho biết lượng tiền cung ứng thay đổi bao nhiêu đối với mỗi thay đổi của lượng tiền cơ sở 6.2 Cầu tiền tệ (MD)

Biểu hiện lượng tiền mà các chủ thể kinh tế muốn nắm giữ

Các nhân tố ảnh hưởng đến cầu tiền tệ

Lãi suất: tỷ lệ nghịch

thu nhập thực: tỉ lệ thuận

giá cả là lạm phát: tỷ lệ thuận

các nhân tố khác: nhu cầu đầu tư( cổ phiếu, trái phiếu…), khả năng và chi phí

chuyển đổi thành tiền (atm…), cơ cấu dân số, văn hóa,... Chương 7: Lạm phát 7.1 Khái niệm

là sự tăng mức giá chung của hàng hóa và dịch vụ theo thời gian và là sự mất giá trị

của một loại tiền tệ

chỉ số giá tiêu dùng cpi: phản ánh mức giá bình quân của nhóm hh và dv cho nhu cầu

tiêu dùng của các hộ gđ

cpi của vn được xác định tại: 40 000 điểm 63 tỉnh thành 752 hh/ dv

7.3 Các loại hình lạm phát

căn cứ vào định lượng:

lạm phát vừa phải (1 số) lạm phát phi mã (2 số) siêu lạm phát (3 số) căn cứ vào định tính: lạm phát cân bằng lạm phát k cân bằng lạm phát dự đoán trc lạm phát bất thường

7.4 Nguyên nhân gây lạm phát lạm phát do cầu kéo lp do chi phí đẩy lp do kỳ vọng thích nghi

do bội chi ngân sách nhà nc các nn khác:

chính sách tài khóa, tiền tệ theo hướng kích cầu, tăng lượng tiền cung ứng

công tác quản lý nhà nc kém

sự giảm sút lòng tin của người dân về đồng nội tệ…

7.5 Tác động của lạm phát tích cực tiêu cực

7.6 biện pháp kiểm soát mạ phát

thực thi chính sách lạm phát mục tiêu

ổn định kinh tế vĩ mô

ngăn ngừa khủng hoảng ngân hàng

cải cách ngân hàng trung ương

kích thích tăng trưởng kinh tế

xử lý bội chi ngân sách nhà nước

phối hợp chính sách tài khóa và chính sách tiền tệ kiềm chế lạm phát 7.7 Giảm phát

là trường hợp ngược lại với lạm phát, là khi mức giá chung của nền kt giảm xuống liên tục.

giảm phát là lạm phát với tỷ lệ mang giá trị âm

giảm phát -> tình trạng nền kt suy thoái, trì trệ -> thất nghiệp gia tăng ->

nguyên nhân: là do tổng lượng cầu trong nền kt suy giảm hoặc do chính phủ sd chích

tài khóa, tiền tệ quá thắt chặt

Chương 8: Ngân hàng trung ương. Chính sách tiền tệ 8.1.1 Khái niệm

NHTU là ngân hàng đầu não của quốc gia, đóng vai trò là nh của nhà nc và hệ thống

ngân hàng, đồng thời là cơ quan chịu trách nhiệm thi hàng chính sách tiền tệ 8.1.2 Chức năng

1. Ngân hàng tư là nh phát hàng

2. là ngân hàng của các ngân hàng 8.1.3 Vai trò

1. Điều tiết khối lg tiền trong lưu thông

2. Thiết lập và điều chỉnh cơ cấu nền kt

3. ổn định sức mua của đồng tiền qg

4. ổn định hệ thống nh thông qua thực hiện nhiệm vụ thanh tra, giám sát nh

8.1.4 Mô hình nh trung ương

NHTW trực thuộc chính phủ

NHTW độc lập với cp trực thuộc quốc hội

NHTW khối các đồng tiền chung

luật 46/2010/QH12 ngày 16/6/2010 Luật NHNN Việt Nam

Trước năm 1945 là NH Đông Dương

31/1/1946 Bộ tài chính phát hành ‘’giấy bạc việt nam’’. do chưa có nhtw nên phải gọi là giấy bạc 6/5/1951

12/5/1951 nh quốc gia việt nam phát hành tiền

26/10/1961 đổi tên thành nh nhà nc vn cơ cấu tổ chức

NHNN đc tổ chức thành hệ thống tập trung, thô

Hoạt động của nhnn việt nam

1. Thực hiện chính sách tiền tệ quốc gia (tái cấp vốn, lãi suất, tỷ giá hối đoái, dự trữ

bắt buộc, nghiệp vụ thị trường mở,...)

2. Phát hành tiền giấy, tiền kl

3. cho vay bảo lãnh, tạm ứng cho ngân sách nhà nc

4. hoạt động thanh toán và ngân quỹ ( mở tk và thực hiện giao dịch trên tk, quản lý

hệ thống thanh toán quốc gia, đại lý cho kho bạc nhà nước,...)

5. quản lý ngoại hối và dự trữ ngoại hối

6. hoạt động thông tin báo cáo

8.2 Chính sách tiền tệ

8.2.1 Khái niệm là chính sách kinh tế vĩ mô do nhân hàng tư soạn thảo và tổ chức thực

hiện nhằm đạt đc những mục tiêu kinh tế xh của đất nc trong một thời kỳ xác định

chính sách tiền tệ mở rộng là vc cung ứng thêm tiền cho nền kt, nhằm khuyến

khích đầu tư, mở rộng sx, tạo công ăn vc làm → chống suy thoái

cstt thắt chặt là giảm vc cung ứng tiền cho nền kt, nhằm hạn chế đầu tư, kìm

hãm sự pt quá nóng của nền kt → chống lạm phát

8.2.2 Mục tiêu của cstt công ăn vc làm cao tăng trưởng kinh tế ổn định giá cả ổn định lãi suất

ổn định thị trg tài chính

ổn định thị trg ngoại hối 8.2.3

công cụ thực hiện cstt nhằm mục đích điều tiết lg tiền trong lưu thông

tái cấp vốn là hình thức cấp tín dụng của nh tư nhằm cung ứng vốn ngắn hạn và

phương tiện thanh toán cho tổ chức tín dụng hình thức:

cho vay đảm bảo bằng cầm cố giấy tờ có giá

tái chiết khấu các giấy tờ có giá

nghiệp vụ thấu chi: cc nguồn vốn qua đêm cho các nh thg mại do thiếu hụt khả

năng thanh toán khi tham gia thanh toán của nhtw

dự trữ bắt buộc là số tiền mà tổ chức tín dụng phải gửi tại nhtw để thực hiện

chính sách tiền tệ quốc gia

đc nhtw sd để điều tiết mức cung tiền thông qua việc tác động đến vốn khả dụng

của các tổ chức tín dụng và lãi suất trên thị thg tiền tệ

ít đc các nhtw sd là công cụ khi cần thay đổi lg tiền trong lưu thông

nghiệp vụ thị trg mở là nghiệp vụ nhtw thực hiện mua, bán các giấy tờ có giá đối

vs các tổ chức tín dụng nhằm thay đổi cơ số tiền tệ, qua đó tđ đến lg tiền cung

ứng và lãi suất ngắn hạn của thị trg

nhtw quy định các loại giấy tờ có giá đc phép giao dịch thông qua nghiệp vụ thị trường mở

các thành viên tham gia: nhtw, thành viên khác là các tổ chức tín dụng

Chương 9: Tài chính công và chính sách tài khóa 9.1 Tài chính công

là hđ thu chi bằng tiền của nhà nc, phản ánh hệ thống các quan hệ kt dưới hình thức

giá trị trong quá trình hình thành và sd các quỹ tiền tệ của nhà nc nhằm phục vụ vc thực

hiện các chức năng, nhiệm vụ của nhà nc và đáp ứng các nhu cầu, lợi ích chung của

toàn xh không vì mục tiêu lợi nhuận

9.1.2 đặc điểm của tài chính công

tcc phản ánh hệ thống các quan hệ kt dưới hình thức tiền tệ trong quá trình phân

phối tổng nguồn lực tài chính quốc gia

gắn liền với chủ thể Nhà nc và các chủ thể công quyền khác để thực hiện vc

phân phối tổn nguồn lực tài chính quốc gia

các quỹ tiền tệ thuộc lĩnh vực tcc đc coi là các quỹ tiền tệ của nhà nc (nsnn và

các quỹ tìa chính ngoài …)

phản ánh các mối quan hệ kt thông qua cá hđ kiểm soát thu, chi bằng tiền của

nhà nc và các chủ thể công quyền

cc hh công, dịch vụ công phục vụ lợi ích cộng đồng và xh, không vì mục tiêu lợi nhuận

vai trò của tài chính công

9.2 Quản lý tài chính công 9.2.1 Khái niệm

là quá trình lập kế hoạch, tổ chức, điều hành và kiểm soát hđ thu chi của nhà nc nhằm

phục vụ cho việc thực hiện các chức năng, nhiệm vụ của nhà nc một cách có hiệu quả nhất

9.2.3 Nguyên tắc qly tài chính công tập trung dân chủ tiết kiệm, hiệu quả thống nhất công khai, minh bạch

bộ máy qly tài chính công bộ tài chính

9.2.4 Ngân sách nhà nước

là toàn bộ các khoản thu chi của nhà nc đc dự toán và thực hiện trong một khoảng tg

nhất định, do cơ quan nhà nc có thẩm q quyết định để bảo đảm thực hiện các chức

năng , nhiệm vụ của nhà nc

9.3 Chính sách tài khóa

là một bộ phận của cs kt vĩ mô, thông qua chế độ thuế và chi tiêu chính phủ để tác

động tới nền kt, nhằm đạt đc mục tiêu ổn định và pt ktxh của qg trong từng thời kỳ

cs tài khóa mở rộng: là vc giảm thuế, tăng chi tiêu cp nhằm kk đầu tư, mở rộng

sx, tạo công ăn việc làm → chống suy thoái

… thu hẹp: tăng thuế, giảm chi tiêu cp, nhằm hạn chế đầu tư, kìm hãm sự pt quá

nóng cuar nền kt → c lạm phát

9.3.2 mục tiêu của cstk tăng trg kt ổn định kt vĩ mô công bằng xh 9.3.3 công cụ

thuế: là ht động viên bb của nhà nc nhằm tập trung một bộ phận thu nhập của

các cá thể góp phần vào nsnn để đáp ứng các nh ………

thuế có tính bb, tính pháp lý cao, có tính k hoàn trả trực tiếp, chứa đựng yếu tố kt, ct, xh rộng lớn

tác động của đánh thuế: góp phần động viên, khai thác nguồn thu vào nsnn; điều

tiết vĩ mô nền kt; góp phần điều hòa thu nhập xh; bảo vệ, hướng dẫn sx và tiêu

dùng; kk giao lưu hợp tác giữa các qg

mục tiêu qly thuế: đảm bảo thu đúng, đủ, kịp thời; phát huy đc vai trò của thuế

trong điều tiết vĩ mô nền kt

nguyên tắc qly thuế: bình đẳng, công khai, minh bạch; thiếu kiệm, hiệu quả; phù

hợp với thực trạng kt-xh và thông lệ quốc tế chi tiêu cp Quản lý chi tiêu công vai trò:

bảo đảm duy trì sự tồn tại và hđ của bộ máy nhà nc

thu hút vốn đầu tư và chuyển dịch cơ cấu kt

điều chỉnh chu kỳ kt thông qua mức tăng giảm chi tiêu công

tái phân phối thu nhập xh thông qua các chg trình phúc lợi xh nguyên tắc chi tiêu công: ngtac trong dự đoán ngtac phân bổ hiệu quả ngtac sd có hiệu quả 9.4 Quản lý nợ công

luật quản lý nợ công số 20/2017/QH14 ngày 23/11/2017

nợ công: nợ cp, nợ đc cp bảo lãnh, nợ chính q địa phương

Chương 10: Tài chính quốc tế

Việt Nam ss là bạn và là đối tác tin cậy của tất cả các nước trong cộng đồng thế

giới phấn đấu vì hòa bình, độc lập và phát triển.

Chính sách đối ngoại thực hiện theo ngtac cơ bản của luật pháp

Thiết lập quan hệ ngoại giao với hơn 170 quốc gia trên thế giwosi

mở rộng thương mại quốc tế với hơn 230 thị trg các nc FDI: đóng góp 20% gdp chiếm 72% giá trị xk chi phối 19/20 …

Tài chính quốc tế là hệ thống những qhe kt giữa các hcur thể của các qg khác nhau và

giữa các tổ chức tcqt với các qg thành viên diễn ra trong quá trình trao đổi hh, dvu và luân chuyển nguồn vốn

10.1 Hệ thống tiền tệ quốc tế

10.1.1 Hệ thống song bản vị vàng (trước 1880)

VÀng đóng vai trò là tiền tệ trong lưu thông, được các quốc gia thừa nhận là

phương tiện thanh toán quốc tế.

Cp giữ quyền đúc tiền vàng, quy định tỷ lệ chuyển đổi.

Giá trị vàng do năng lực khai thác và cung cầu trên thị trg quyết định 10.1.2 … 1880-1914

Gitri của mỗi đồng tiền qg đc xđ theo khả năng chuyển đổi ra vàng của đồng tiền đó

Tỷ giá giữa hai đồng tiền đc xác lập trên cơ sở hàm lg vàng của hai đồng tiền

vd: đồng tiền vnđ trị giá 3g vàng. đồng tiền usd trị giá 6g vàng -> 1 đồng usd= 2 đồng vnđ

sau ct tg lần thứ nhất, hệ thống bản vị vàng sụp đổ do các qg đã in quá nhiều tiền so

với lg tiền dự trữ để tài trợ cho ct 10.1.3 1944-1973

Các qg tham gia vào hệ thống Bretton Woods neo tủ giá cố định vào đồng usd

Mỹ neo giá usd vào vàng (1usd=1/35 oz vàng)

chế độ này góp phần ổn định tủ giá giữa các đồng tiền và thúc đẩy tmqt

8/1971 Mỹ tuyên bố đồng usd k đc tự do chuyển đổi sang vàng. Từ tháng 3/1973

các đồng tiền khác k còn neo vào usd -> chế độ BW sụp đổ

10.1.4 Chế độ tỷ giá năm 1973 đến nay

Đô la hóa hoàn toàn: Palama, Ecuador, EI, Salvador,... Đô la hóa một phần

Tỷ giá thả nổi: XÁC định theo thị trg

10.2 cán cân thanh mại quốc tế

Cán căn thanh toán quốc tế

Ngoại hối: vàng tiêu chuẩn 9999, ngoại tệ, giấy tờ có giá ghi bằng ngoại tệ

Các bp điều chỉnh cán cân ttqt

Tăng cường thu hút vốn đầu tư nước ngoài fdi, oda, nâng cao hiệu quả sd vốn

kk xk, điều chỉnh cơ cấu hàng nk

tăng cường thu hút kiều hối

quản lý và sd có hiệu quả nợ công vay từ nc ngoài

duy trì chế độ tỷ giá linh hoạt có sự can thiệp của nhà nước