Preview text:

Tổng hợp công thức TCDN_HotrosinhvienSOB

TỔNG HỢP CÁC CÔNG THỨC

I/ CHUỖI TIỀN TỆ:

1) Giá trị tƣơng lai của một số tiền:

Vn = V0 (1 + i) n ( n: số kỳ đầu tƣ; i : lãi suất/ kỳ)

Thừa số (1 + i) n tra trong bảng tài chính số 1.

2) Gía trị tƣơng lai của một chuỗi tiền tệ biến đổi cuối kỳ: 0 1 2 3 n-1 n V1 V2 V3 Vn-1 Vn n FV = Σ V n– j (1 + i) j (1) j=1 Nếu : V thì khi đó chuỗi (1) sẽ 1 = V2 = ..... = Vn-1 = Vn là:

FV = V (1 i) n 1

(gọi là chuỗi tiền tệ đồng đều) i

3) Giá trị tƣơng lai của chuỗi tiền tệ đầu kỳ: 0 1 2 3 n-2 n-1 n V1 V2 V3 V4 Vn-1 V n n

FV = Σ Vj (1 + i) n – j +1 (2) j=1 Nếu : V thì khi đó chuỗi (2) sẽ 1 = V2 = ..... = Vn-1 = Vn là:

FV = V (1 i) n 1 (1+i) (gọi là chuỗi tiền tệ đồng đều) i

4) Hiện giá của một số tiền:

V0 = Vn (1 + i) – n

5) Hiện giá của một chuỗi tiền tệ bất đồng cuối kỳ: n PV = Σ V – j j (1 + i) j=1

6) Hiện giá của một chuỗi tiền tệ bất đồng đầu kỳ: n

PV = Σ Vj (1 + i) – j + 1 j=1

7) Hiện giá của một chuỗi tiền tệ đồng đều cuối kỳ:

1 (1 i) n PV = V 0 i

8) Hiện giá của một chuỗi tiền tệ đồng đều đầu kỳ: n PV = V – 0 (1 + i) Σ ( 1 + i) j j=1

Tổng hợp công thức TCDN_HotrosinhvienSOB

Tổng hợp công thức TCDN_HotrosinhvienSOB

II/ ĐỊNH GIÁ CỔ PHIẾU:

1) Định giá cổ phiếu ƣu đãi: P

: cổ tức hàng năm của CP ưu đãi r 0 = Ip / rp với Ip p: Lãi

suất kỳ vọng của nhà đầu tư

2) Định giá cổ phiếu thƣờng:

a. Mô hình chiết khấu cổ tức: người mua cp thường sẽ nhận cổ tức Ij trong n kỳ, sau đó bán ngay

theo giá P (vào thời điểm n). Giá CP thường có n dạng: n

P0 = ∑ Ij (1 + re) – j

+ Pn (1 + re) – n j = 1

Với re : Lợi nhuận mong đợi của nhà đầu tư

b. Trƣờng hợp cổ tức chia ổn định: I1 = I2 = ......................... = In = I P0 = I / re

c. Trƣờng hợp tốc độ tăng trƣởng cổ tức không đổi theo tỷ lệ g : I I (1 g) P 1 0 0 Với: I

là cổ tức được chia ở thời điểm j = 1 1 r g r g e e

d. Mô hình CAPM:

re = rf + (rM – rf) β

Với: rM : Lãi suất thị trường rf : Lãi suất phi rủi ro

re : Lãi suất kỳ vọng của nhà đầu tư

e. Định giá cổ phiếu theo tỷ số PE (Price to Earning ratio): P0 = PE * EPS hay 1 y P0 = E1 r g e EPS = Pr / Scp

với: Pr = (EBIT – I) (1 – t’ )

Nếu doanh nghiệp có loại cổ phiếu ưu đãi thì: EPS = P I r P Scp

Với: EPS : lợi nhuận (thu nhập) kỳ vọng trên mỗi cổ phiếu thường Pr

: Lãi ròng (lãi dùng để chia cổ tức), là lãi sau thuế, sau lãi vay I Scp : Số lượng cổ

phiếu thường đang lưu hành I : lãi vay ngân hàng

Ip : Lãi trả cho cổ phiếu ưu đãi hoặc trích quỹ xí nghiệp t’ : Thuế suất thuế TNDN

PE : Hệ số giữa giá cổ phiếu và thu nhập hàng năm của 1 cổ phiếu y : Tỷ lệ lợi nhuận để lại

E1 : lợi nhuận (thu nhập) kỳ vọng của 1 cổ phiếu ở thời điểm j = 1

III/ GIÁ SỬ DỤNG VỐN (Cost of Capital)

1) Giá sử dụng vốn vay:

a. Giá sử dụng vốn vay trƣớc thuế TNDN đối với khoản nợ vay ngắn hạn: i r ) n 1 d = (1

Với: r : Giá sử dụng vốn vay n d

n : Số kỳ tính lãi trong năm (VD: cứ 3 tháng trả lãi 1 lần => n = 4) i : Lãi suất tiền vay 1 năm

b. Giá sử dụng vốn vay trƣớc thuế TNDN đối với khoản nợ vay dài hạn:

Nếu trả lãi và vốn 1 lần khi đáo hạn: r V d = 1 n n Vv

Vv : Vốn vay thực tế được dùng vào SXKD (là số tiền vay còn lại sau khi trừ các chi phí liên quan đến việc vay)

Nếu trả nợ theo định kỳ:

Tổng hợp công thức TCDN_HotrosinhvienSOB

Tổng hợp công thức TCDN_HotrosinhvienSOB T C nT ph j ( j T )

Vv = (a )(1 r ) (1 r ) j d

a T j d T j i j 1

aj : Số tiền thanh toán theo định kỳ trong kỳ thứ j

Cph : Chi phí phát hành trái phiếu (gồm phí in ấn, quảng cáo, hoa hồng) T : Số năm khấu

hao chi phí chi phí phát hành trái phiếu (T ≤ n)

Nếu thời gian khấu hao chi phí phát hành trái phiếu bằng với thời gian hoàn vốn thì : T C ph j V )(1 r ) v = (a d j n j i

c. Giá sử dụng vốn vay sau thuế TNDN:

r * = r (1 – t’)

Với: r * : giá sử dụng vốn sau thuế TNDN d d

td ’ : Thuế suất thuế TNDN

rd : Giá sử dụng vốn trước thuế TNDN

2) Giá sử dụng vốn chủ sở hữu:

a. Giá của cổ phiếu thƣờng đang lƣu hành: ∞

P0 = ∑ Ij (1 + r) –j

Với P0 : Thị giá cp thường đang lưu hành j = 1

r : Giá sử dụng cổ phiếu thường Ij : Lợi tức cp trong năm thứ j

Nếu DN phân phối cổ tức đều, ổn đinh thì: I1 = I2 = … = In, ta có: P0 = I1 / r => r = I1 / P0

Nếu cổ tức ban đầu là I1 tăng dần đều những năm sau theo tỷ lệ g thì: P0 = I I 1 => r = 1 + g r g P 0

b. Giá của cổ phiếu thƣờng mới phát hành (cổ tức tăng đều theo tỷ lệ g) I I P = 1 = P (1 – t) => r = 1 + g e b 0 r g P (1 t) 0 Hay :

re = reo / (1 – t)

Với: Pb : Giá bán cổ phiếu mới đã trừ chi phí phát hành (giá ròng) t : Tỷ lệ chi phí phát hành

reo : giá sử dụng vốn cổ phiếu thường đang lưu hành trước khi phát hành thêm cổ phiếu mới (giá cũ)

I1 : Lợi tức trả cho những năm sau, sau khi phát hành thêm cổ phiếu

I1 = I0 (1 + g) ( I0 là cổ tức trả trước khi phát hành thêm cổ phiếu)

c. Giá sử dụng khoản lãi để lại: I r = 1 + g P 0

d. Giá sử dụng vốn cổ phiếu ƣu đãi: re = I / Pb

3) Giá sử dụng vốn bình quân của DN WACC = ∑ ( wj * rj )

Với: wj : Tỷ trọng từng nguồn vốn j được sử dụng trong kỳ rj : Giá sử dụng

của từng nguồn vốn j sau thuế

(Nếu đề bài cho giá sử dụng vốn (R) hoặc lãi suất của nguồn vốn mà không nói là sau thuế, và cho

Tổng hợp công thức TCDN_HotrosinhvienSOB

Tổng hợp công thức TCDN_HotrosinhvienSOB

thuế suất thuế TNDN (t) thì phải hiểu đó là giá trước thuế. Khi đó giá sử dụng nguồn vốn j sau thuế

là : rj = R * (1 – t)

4) Giá sử dụng vốn biên tế (chính là điểm gãy) BP : V j BP = j W

Vj : Số vốn của nguồn j dùng để tài trợ cho dự án mới Wj : Tỷ trọng của nguồn vốn j

IV/ PHƢƠNG PHÁP LỰA CHỌN DỰ ÁN ĐẦU TƢ

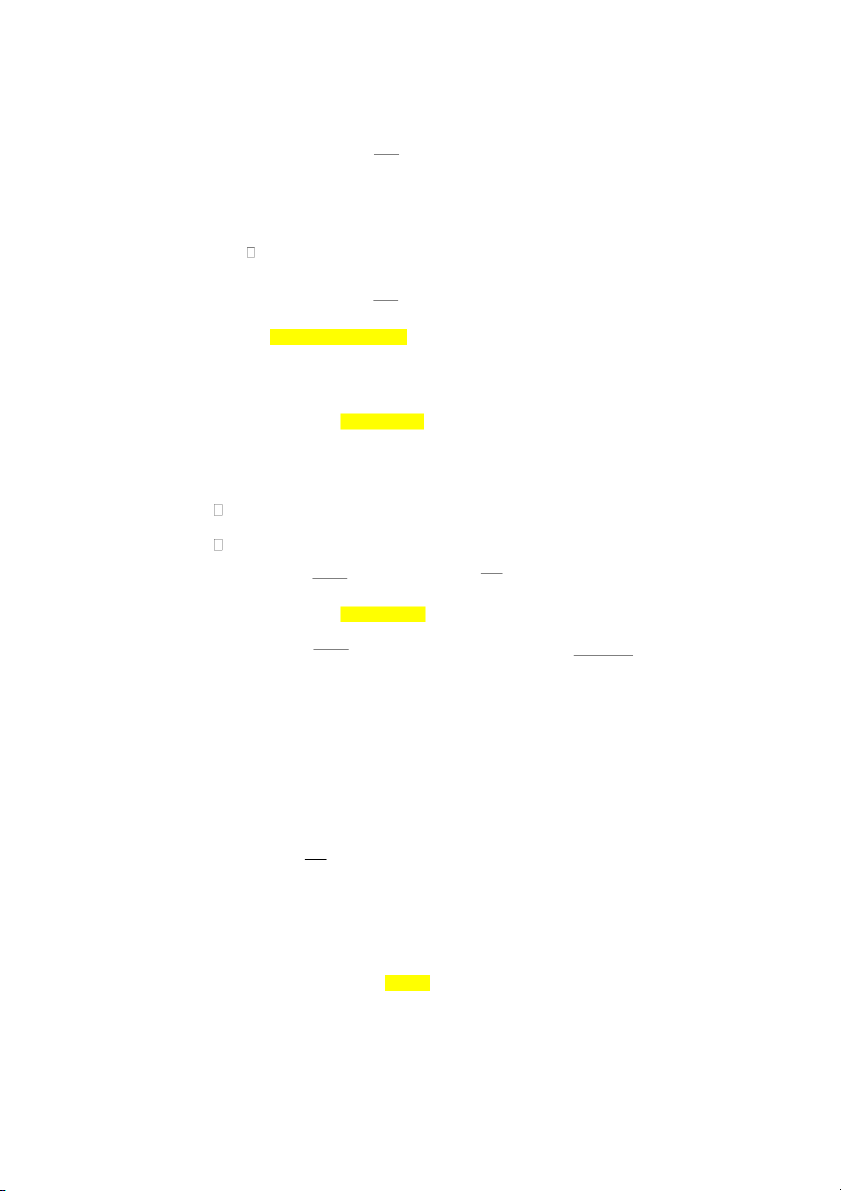

1) Xác định dòng thu nhập của dự án:\ Năm 0 1 2 3 4 5 Chỉ tiêu

1. Vốn đầu tư: (TSCĐ+Vốn L.chuyển) 102 0,5 + TSCĐ 100 + Vốn luân chuyển 2 0,5 2. Doanh thu (đề cho) 70 70 100 100 120 3. Khấu hao (đề cho) 10 10 10 10 10

4. Định phí (tính cả khấu hao) (đề cho) 18 18 18 18 18 5. Biến phí (đề cho) 42 42 60 60 60

6. Lãi trước thuế (EBIT = 2 – 4 – 5) 10 10 22 22 22 7. Thuế TNDN (30%) Miễn Miễn 6,6 6,6 6,6 8. Lãi ròng (6 – 7 ) 10 10 15,4 15,4 15,4

9. Thu hồi vốn lưu động (đề cho) 2,5

10. Thu thanh lý tài sản (đã trừ thuế TNDN 30%) 14 = 20 * (1-30%)

11. Thu nhập (CF = 3+ 8 + 9 + 10 – 1 ) -102 20 19,5 25,4 25,4 41,9

1) Các phƣơng pháp thẩm định dự án đầu tƣ

a. Phƣơng pháp tỷ lệ sinh lời bình quân (ROI): Chọn ROI cao và ROI > i ROI =

Pv = (Pr / Vđ t) * 100% : Tỷ lệ sinh lời bình quân từng dự án

P P ... P P 1 2 n r = n

: Lợi nhuận ròng bình quân hàng năm

V V ... V 1 2 n V =

: Vốn đầu tư bình quân hàng năm đt n P , … P , … V : Vốn 1, P2

n : Lợi nhuận ròng (sau khi nộp thuế lợi tức) của năm thứ 1,.. n V1, V2 n

đầu tư của năm thứ 1, 2, ... n n : Số năm đầu tư.

CHÚ Ý : Khi tính vốn đầu tư trung bình hàng năm: đề bài chỉ cho vốn đầu tư một lần ban

đầu (năm 0) thì đó chính là V1, ta phải tính : V – K ; … V

2 = V1 – K ; V3 = V2 K ; V4 = V3 – n = Vn-1 – K

Với K là giá trị khấu hao hàng năm của TSCĐ. b.

Phƣơng pháp thời gian hoàn vốn (PP) : Chọn thời gian nhỏ nhất.

Tổng hợp công thức TCDN_HotrosinhvienSOB

Tổng hợp công thức TCDN_HotrosinhvienSOB t : Vốn đầu tư ban đầu V = CF đt j j 1

CFj : Thu nhập của dự án trong năm thứ j t : thời gian hoàn vốn của dự án. c.

Phƣơng pháp hiện giá thuần (NPV): Chọn NPV lớn và NPV > 0

Quy tất cả vốn đầu tư và thu nhập về giá trị hiện tại theo một lãi suất nhất định;

NPV = PVCF – PVđt CF CF CF 1 2 n PV CF = (1 i) 2 ... 1 i (1 i) n

Với CF1, CF2, … CFn : lần lượt là mức thu nhập của các năm thứ 1, 2, … n PVCF : Tổng hiện giá

của các khoản thu nhập trong n năm dự án.

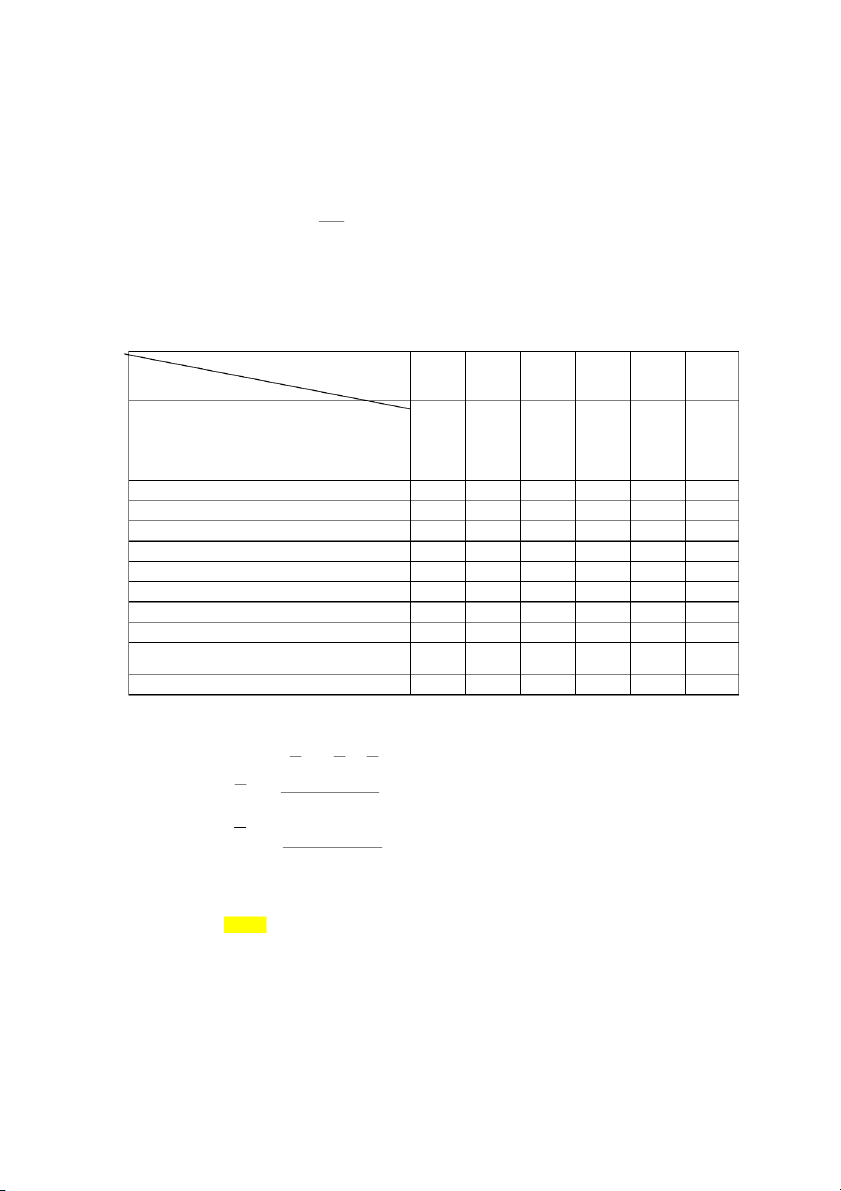

PVđt : Tổng hiện giá của vốn đầu tư Năm Vốn đầu tư dự Thu nhập dự (1 + i) – n Hiện giá Hiện giá kiến (đề cho) kiến (đề cho) (i = 20%) Vốn đầu tư Thu nhập 0 400 - 1,000 400 - 1 400 - 0,8333 333,33 - 2 - 340 0,6944 - 236,11 3 - 360 0,5787 - 208,33 4 - 300 0,4822 - 144,67 5 - 300 0,4019 - 120,58 6 - 220 0,3349 - 73,68 7 - 200 0,2791 - 55,82 Cộng 800 1.720 733,33 839,19 NPV

839,19 – 7333,33 = 105,86 d.

Phƣơng pháp tỷ suất doanh lợi nội bộ (IRR) : Chọn IRR lớn và IRR > i

IRR là lãi suất riêng của dự án, mà tại đó NPV = 0 PVCF = PVđt CF ... CF 1 CF n 2 Hay : PV đt = 1 I 2 n r (1 I ) (1 I ) r r

Với Ir = IRR : tỷ suất doanh lợi nội bộ , tính bằng phương pháp nội suy. Cách tính IRR:

Bước 1: Chọn 1 lãi suất Ir1 để tính NPV = PVCF – PVđt > 0 và gần bằng 0

Bước 2: Làm lại bước 1 với lãi suất Ir2 > Ir1 sao cho NPV < 0 (chọn Ir2 sao

cho giá trị NPV âm càng gần 0 càng tốt, và Ir2 càng gần Ir1 khi đó độ chính xác càng cao).

Bước 3: Tính được IRR = Ir

= Ir1 + (Ir2 – Ir1) NPV NPV 1 1 | NPV | 2 e.

Phƣơng pháp tỷ suất doanh lợi nội bộ điều chỉnh (MIRR): FV

(1 i) n j CF CF j j 1 n PVđt = = (1 MIRR) n (1 MIRR) n Với:

i : Lãi suất chiết khấu (lãi suất tái đầu tư) MIRR : Tỷ

suất doanh lợi nội bộ điều chỉnh. f.

Phƣơng pháp chỉ số sinh lời (PI): Chọn PI lớn và PI > 1 PI = PVCF / PVđt

= 1 + NPV/ PVđ t

Trong một danh mục đầu tư, nếu bị hạn chế vốn đầu tư thì dùng tiêu thức PI để lựa chọn sẽ

đạt hiệu quả cao nhất. PI chỉ là tiêu chuẩn trực tiếp để đạt đến mục tiêu tổng NPV của các dự

Tổng hợp công thức TCDN_HotrosinhvienSOB

Tổng hợp công thức TCDN_HotrosinhvienSOB

án được chấp nhận là cực đại. Tuy nhiên phƣơng pháp này chỉ thích hợp với những đơn vị

đã xác định được ngân sách đầu tƣ tối ƣu.

2) Hoạch định ngân sách đầu tƣ tối ƣu: gồm các bƣớc thực hiện:

Bƣớc 1: Tính WACC trước khi có đầu tư mới.

Bƣớc 2: Chọn các dự án đầu tư có hiệu quả cao : IRR > WACC

Bƣớc 3: Sắp xếp lại các dự án theo thứ tự IRR giảm dần và chia nhóm theo

tính chất dự án (độc lập, phụ thuộc hay xung khắc)

Bƣớc 4: Khi có nhu cầu đầu tư mới: cần xem giá sử dụng từng nguồn vốn

tăng thêm có thay đổi không, nếu có thì tính giá sử dụng

vốn biên tế (WMCC) và điểm gãy (BP). So sánh WMCC với IRR của dự án. Nếu WMCC <

IRR thì chấp nhận dự án mới, ngược lại thì loại bỏ. Tổng vốn đầu tƣ của những dự án

chấp nhận đƣợc chính là ngân sách đầu tƣ tối ƣu.

V/ CÁC CHỈ TIÊU PHÂN TÍCH, ĐÁNH GIÁ LỢI NHUẬN

1) Tỷ suất lợi nhuận bán hàng (P’bh): cho biết trong 100 đồng doanh thu thuần có được bao nhiêu đồng lợi nhuận: P’bh = P = EBIT – I = EBT bh Với: P bh DT

Pbh : Lợi nhuận kinh doanh = Tổng lợi nhuận bán hàng I : Lãi vay phải trả trong kỳ

DT: doanh thu thuần (của hoạt động sxkd và các hoạt động khác)

2) Tỷ suất lợi nhuận vốn kinh doanh (P’v): cho biết trong 100 đồng vốn kinh doanh có được bao nhiêu đồng lợi nhuận. P P’v = V

P = DT – Tổng chi phí : Tổng lợi nhuận trong kỳ V : Vốn kinh doanh bình quân trong k ỳ

3) Tỷ suất lợi nhuận vốn chủ sở hữu (P’sh): cho biết trong 100 đồng vốn chủ sở hữu bỏ ra thu được bao

nhiêu đồng lợi nhuận ròng. P Với:

Pr : Lãi ròng (sau thuế) trong kỳ r P’sh = V sh

Vsh : Vốn chủ sở hữu bình quân trong kỳ

VI/ PHÂN PHỐI LỢI NHUẬN VÀ GIÁ TRỊ DOANH NGHIỆP

1) Khi toàn bộ lợi nhuận đƣợc chia: Giá trị công ty P0 được tính là: P0 = Pr / re

Với re : Lãi suất kỳ vọng

Pr : Số tiền lãi tối đa dùng để chia cổ tức

2) Khi công ty chia cổ tức theo tỷ lệ y: Giá trị công ty P0 được tính là: (1 y)P r P 0 =

r y * ROI e y

: Tỷ lệ lợi nhuận để lại (1 – y) : Tỷ lệ chia cổ tức

g = y * ROI : Tốc độ tăng trưởng kỳ vọng ROI : Tỷ lệ

sinh lời của vốn đầu tư mới

VII/ ĐIỂM HÒA VỐN (dùng để dự đoán khả năng sinh lời của DN)

Tổng hợp công thức TCDN_HotrosinhvienSOB

Tổng hợp công thức TCDN_HotrosinhvienSOB F

Sản lƣợng hòa vốn: H h v = G V G : Đơn giá bán u Vu : Biến phí đơn vị F : Tổng biến phí H

: Lượng tiêu thụ trong kỳ DThv = G * Hhv : Doanh thu hòa vốn Sn

: Số ngày trong kỳ (1 năm = 360 ngày)

Thời điểm hòa vốn: TĐ * H hv = S S * DT n hv = n hv H DT

Lợi nhuận: Tại điểm hòa vốn thì toàn bộ định phí đã trang trải xong, do đó sản lượng tiêu thụ

tăng bao nhiêu thì tiền lời tăng bấy nhiêu. Do đó lợi nhuận là:

EBIT = ( G – Vu ) ( H – Hh v) F

Doanh thu hòa vốn: DT hv = 1 V 'c

Với : V’c = Vc / DT : Tỷ lệ biến phí so với doanh thu

EBIT hòa vốn (EBIT0) (điểm bàng quang): là điểm mà ở đó cho dù bất kỳ phương thức tài

trợ nào (có nợ vay hay không nợ vay) thì giá trị EPS

(tỷ suất lợi nhuận trên vốn chủ sở hữu) ở các phương án là nhƣ nhau. Tức là: EPS 1 = EPS2 EBIT (1 t') (EBIT I ) (1 t') 0 0 = = S S cp1 cp 2 I * S cp1 EBIT0 = S S cp1 cp 2 Với:

EPS1 : là EPS của phương án không dùng nợ

EPS2 : là EPS của phương án tài trợ bằng cả vốn chủ sở hữu và vay nợ.

VIII/ TÁC ĐỘNG ĐÒN BẨY ĐẾN DOANH LỢI

1) Đòn cân định phí: là đòn bẩy kinh doanh nói lên mức tác động của định phí đối với kết quả sxkd.

Nó được xác định thông qua độ nghiêng đòn cân định phí: DOL = TĐP / TDdt với TĐP = ΔP / P ; và TĐdt = ΔH / H

(G V )H DT V DT H u c

= EBIT F DOL = = ( =

G V )H F V F u c EBIT H H hv

TĐP : Tốc độ tăng của lợi nhuận trước thuế, trước lãi. TĐdt : Tốc độ tăng của doanh thu G : Giá bán ; H : Sản lượng ; DT : Doanh thu F

: Tổng định phí (không tính lãi vay NH ) V : Tổng biến c phí ;

Vu : Biến phí đơn vị Chú ý :

khi F ↑ DOL ↑ rủi ro kinh doanh ↑

2) Đòn cân nợ (Đòn bẩy tài chính): là tỷ lệ phần trăm giữa tổng số nợ so với tổng tài sản của DN. Nó

được xác định thông qua độ nghiêng đòn cân nợ DFL : DFL = %EPS

(G V )H F u = %EBIT

(G V )H F I u

Nếu đơn vị sxkd nhiều mặt hàng thì có thể dùng công thức: DFL = EBIT EBIT I

Nếu có cổ phiếu ưu đãi thì: EBIT

DFL = EBIT I I

( t’ : thuế suất thuế TNDN ) P 1 t'

Với Ip : Lãi trả cho cổ phiếu ưu đãi hoặc trích quỹ xí nghiệp

Tổng hợp công thức TCDN_HotrosinhvienSOB

Tổng hợp công thức TCDN_HotrosinhvienSOB

3) Đòn bẩy tổng hợp: DTL = DOL * DFL = IX/

(G V )H EBIT F u

XÁC ĐỊNH CƠ CẤU VỐN TỐI ƢU

(G V )H F I = u EBIT I

1) Xây dựng Cơ cấu vốn tối ƣu theo các bƣớc sau:

Bƣớc 1: Xác định nhu cầu vốn cần thiết cho hoạt động sxkd

Bƣớc 2: Tính EBIT dự kiến dựa vào quyết định đầu tư.

Bƣớc 3: Bố trí nguồn tài trợ theo những tình huống khác nhau, theo các cơ cấu vốn khác

nhau. (theo các đòn cân nợ)

Bƣớc 4: Tính EBIT hòa vốn

Bƣớc 5: Tính chi phí sử dụng vốn cho từng nguồn:

Giá sử dụng vốn chủ sở hữu (re ):

re = rf + (rM – rf) * β rf : Lãi suất rủi ro

rM : Lãi suất bình quân trên thị trường

Bƣớc 6: Tính chi phí sử dụng vốn bình quân (WACC) theo nhiều cấu trúc vốn dự kiến. Trên

cơ sở đó tìm ra cấu trúc vốn tối ưu: là cấu trúc có

WACC thấp nhất, và giá cổ phiếu ( P0 = EPS / re ) cao nhất WACC =

wvay * rvay * (1 – t’) + wsh * re

Với : wvay và rvay : lần lượt là tỷ trọng nguồn vốn vay và lãi vay.

wsh : tỷ trọng nguồn vốn chủ sở hữu

t’ : thuế suất thuế TNDN

2) Lý thuyết M&M trong môi trƣờng không có thuế TNDN:

Quyết định tài trợ không ảnh hưởng đến giá trị của công ty (tức là giá trị công ty khi không,

hoặc có sử dụng đòn bẩy tài chính là như nhau).

Không có cấu trúc vốn tối ưu.

Chi phí sử dụng vốn bình quân (WACC) là không đổi khi thay đổi cấu trúc vốn. Do đó giá

trị doanh nghiệp cũng không đổi : P0 = EBIT / WACC

3) Lý thuyết M&M trong môi trƣờng có thuế TNDN:

Nếu DN không sử dụng nợ vay thì giá trị doanh nghiệp là: EBIT (1 t') P0 =

: Giá trị DN khi không sử dụng nợ e r

vì DN không sử dụng nợ vay nên : WACC = re

và lãi ròng dành cho chủ sở hữu là : P – t’) r = EBIT (1

Nếu DN sử dụng nợ vay thì giá trị doanh nghiệp (P0D) là:

PoD = EBIT (1 t') + D * t’ = P0 + PV tax WACC

Tổng lãi ròng dành cho chủ sở hữu và chủ nợ là: P –

– t’) + I = EBIT (1 – t’) + (D * rd) t’ r = (EBIT I) (1

Hiện giá tấm chắn thuế do sử dụng vốn vay: PVtax = D * t ’

Chênh lệch dòng tiền giữa 2 DN có sử dụng nợ và không sử dụng nợ là : (D * r ) t’ = I * d t’ D : số lượng nợ

Giả thiết giá sử dụng vốn trước thuế TNDN là : rd = i

Tổng tiền lãi vay : I = D * rd = D * i ( i : lãi suất tiền vay )

Tổng hợp công thức TCDN_HotrosinhvienSOB

Tổng hợp công thức TCDN_HotrosinhvienSOB

X/ LẬP KẾ HOẠCH TÀI CHÍNH

1) Lập kế hoạch tài chính dài hạn:

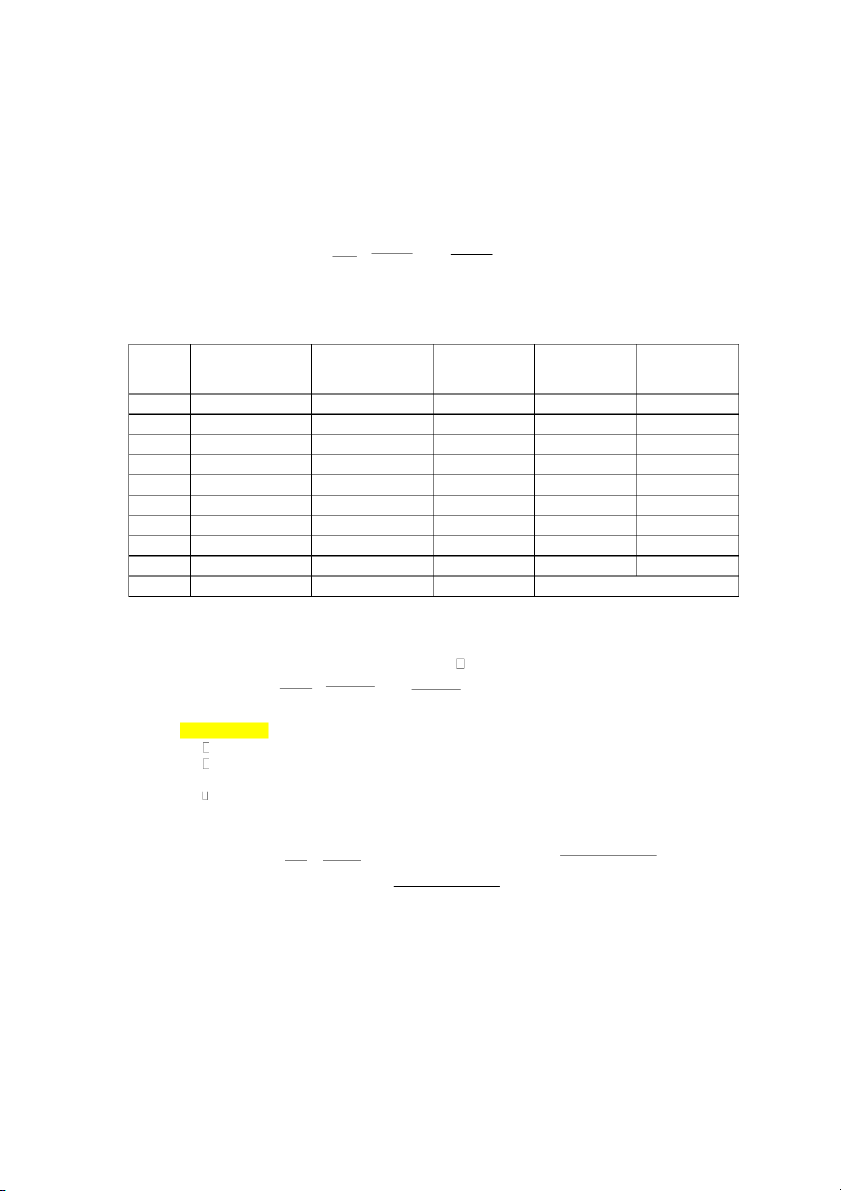

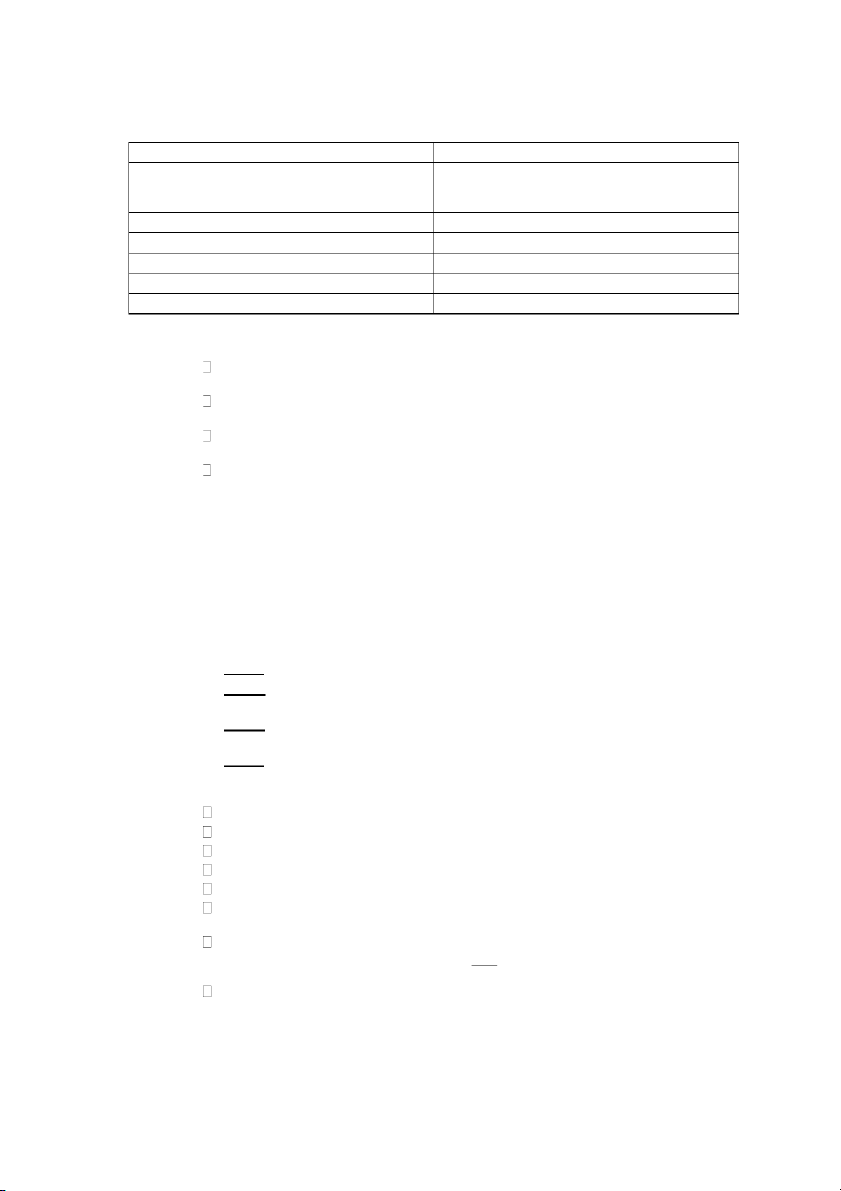

Mẫu báo cáo hoạt động kinh doanh

BÁO CÁO HOẠT ĐỘNG KINH DOANH: Năm trước Năm nay Năm Chỉ tiêu 1. Doanh thu thuần 1.000 2. Tổng biến phí (3+4) 865 3. Định phí 355 4. Biến phí 510

5.Lợi nhuận trước thuế trước lãi (EBIT = 1-2) 135 6.Lãi vay (I) 37,5

7. Thu nhập chịu thuế (EBT = EBIT – I) 97,5

8. Thuế thu nhập DN (Tp) (28%) 27,3

9. Lãi ròng (EAT = EBT – Tp) 70,2 10.Chia cổ tức (55%) 38,61

Mẫu Bảng cân đối kế toán:

BẢNG CÂN ĐỐI KẾ TOÁN TÀI SẢN Năm trƣớc Năm nay NGUỒN VỐN Năm trƣớc Năm nay

A. Tài sản ngắn hạn

505 A. Nợ phải trả (1+2) 576 1. Tiền và tương 1. Nợ ngắn hạn: đương tiền 52 ( a+b+c) 201 2. Đầu tư tài chính ngắn hạn 15 a/ Phải trả người bán 120 3.Các khoản phải thu 168 b/Vay và nợ ng/hạn 60 4. Hàng tồn kho 270 c/ Nợ ngắn hạn khác 21

B. Tài sản dài hạn

1.076 2. Nợ dài hạn 375 1. Tài sản cố định

1.000 B. Nguồn vốn chủ s.hữu 1.005

2. Đầu tư tài chính dài

1. Vốn chủ sở hữu (vốn hạn 76 cổ phần) 800 2. Lãi chưa phân phối 50 3.Các quỹ 155

Tổng cộng tài sản

Tổng cộng nguồn vốn (A+B) 1.581 (A+B) 1.581

Tổng tài sản = Nợ ngắn hạn + Nợ dài hạn + Nguồn Vốn chủ sở hữu

Tổng tài sản = Tài sản ngắn hạn + Tài sản dài hạn

Nguồn vốn dài hạn = Nguồn vốn chủ sở hữu + Nợ dài hạn

2) Lập kế hoạch tài chính ngắn hạn

Nguyên tắc phân định nguồn vốn và sử dụng vốn:

Tổng hợp công thức TCDN_HotrosinhvienSOB

Tổng hợp công thức TCDN_HotrosinhvienSOB Nguồn vốn Sử dụng vốn Giám tài sản cố định Tăng tài sản cố định Giảm vốn lưu động Tăng vốn lưu động Tăng nợ Giảm nợ

Lợi nhuận ròng sau thuế Lỗ ròng Khấu hao Chi trả cổ tức Tăng vốn chủ sở hữu

Mua lại hoặc thu hồi lại CP đã phát hành Tổng cộng Tổng cộng

Các quan hệ trong báo cáo nguồn vốn và sử dụng vốn: Số tiền khấu hao: K = M * NG ( M

: tỷ lệ khấu hao ; NG : Nguyên giá )

Thay đổi vốn lưu động: ΔVLĐ = VLĐ – VLĐ0

( VLĐ , VLĐ0 : lần lượt là vốn lưu động của kỳ kế hoạch và kỳ báo cáo)

Thay đổi tài sản cố định: ΔTSCĐ = TSCĐ – TSCĐ0

( TSCĐ, TSCĐ0 : lần lượt là TS cố định của kỳ kế hoạch và kỳ báo cáo) Thay đổi nợ vay: ΔD = ΔVL Đ + ΔTSCĐ + Icđ – P – V r K – Δ s ( h Icđ : Cổ tức chia cho cổ đông )

Các quan hệ trong Bảng cân đối kế toán: Vốn lưu động: VLĐ = DT * tvlđ

( tvlđ : tỷ lệ vốn lưu động so với doanh thu thuần DT ) Nợ vay: D = ΔD + D0

Vốn chủ sở hữu của kỳ kế hoạch:

Vsh = Vsh0 + Pr – Icđ + ΔVsh ( Vsh0 :

Vốn chủ sở hữu kỳ báo cáo ; Pr : lãi ròng = EAT )

Các bƣớc lập kế hoạch tài chính gắn hạn:

Bƣớc 1: Căn cứ bảng CĐKT đã có tính lại số bình quân bảng CĐKT

Bƣớc 2: Tính tỷ lệ % từng khoản mục trong bảng CĐKT bình quân đã tính ở bước 1 so với doanh thu cùng kỳ.

Bƣớc 3: Giả định các khoản nợ tích lũy sẽ tăng (hoặc giảm) cùng tỷ lệ với với sự tăng (hoặc

giảm) của doanh thu. Trên cơ sở đó tính chênh lệch tài sản tăng cần tìm nguồn tài trợ.

Bƣớc 4: Dự kiến nguồn tài trợ cho nhu cầu vốn tăng thêm.

XI/ MỘT SỐ CÔNG THỨC KHÁC:

Lợi nhuận trước thuế (sau lãi): EBT = EBIT – I

Lợi nhuận ròng sau thuế và sau lãi: EAT = EBT – T – t’) P = EBT (1

Lãi vay ngân hàng (với lãi suất là i): I = D * i ( D : số lượng nợ)

Thuế TNDN (với thuế suất là t’): T t’ P = EBT *

Tỷ lệ doanh lợi trên vốn sở hữu : ROE = EAT / Vsh

Tỷ lệ doanh lợi trên tổng tài sản: ROA = EAT / V ( V : tổng tài sản)

Tốc độ tăng trưởng bền vững (g): g = y * ROE = y * ROA * V

( y : tỷ lệ lợi nhuận giữ lại) Vsh Lợi nhuận giữ lại : I – ( Icđ : r e = EAT Icđ = EAT * y

Tổng hợp công thức TCDN_HotrosinhvienSOB

Tổng hợp công thức TCDN_HotrosinhvienSOB

cổ tức cổ phiếu chia cho cổ đông) Tổng tài sản :

V = TS ngắn hạn + TS dài hạn

Tổng nguồn vốn (= tổng tài sản): V = D + Vsh Tổng nợ cuối kỳ: D = D ΔD 1 + D2 = D0 +

Tổng vốn chủ sở hữu cuối kỳ:

Vsh = Vsh0 + Ire + ΔVe ΔVe :

Phát hành thêm cổ phần mới

ΔVsh : Vốn chủ sở hữu tăng thêm Lãi vay : I = D1 * a + D2 ---

Lưu ý: tài liệu được ad tìm kiếm từ nhiều nguồn mang tính tham khảo. End

Tổng hợp công thức TCDN_HotrosinhvienSOB

Tổng hợp công thức TCDN_HotrosinhvienSOB

Tổng hợp công thức TCDN_HotrosinhvienSOB