Preview text:

lOMoARcPSD| 50032646

CHƯƠNG I: TỔNG QUAN HỆ THỐNG TÀI CHÍNH

1.1 Hệ thống tài chính 1.1.1 Khái niệm

- Tùy thuộc vào cách tiếp cận nghiên cứu, có thể có những khái niệm khác

nhau về hệ thống tài chính. Theo cách tiếp cận dựa vào phương thức thị trường,

hệ thống tài chính có thể ược hiểu là tổng thể các thiết chế thị trường nhằm tạo

thuận lợi cho các giao dịch tài chính giữa các chủ thể trong nền kinh tế.

(XemKidwell, Blackwell, Whidbee, và Sias (2012), trang 4-5, ể tìm hiểu

thêm“Khái quát hệ thống tài chính”).

1.1.2 Các quan hệ tài chính trong hệ thống tài chính

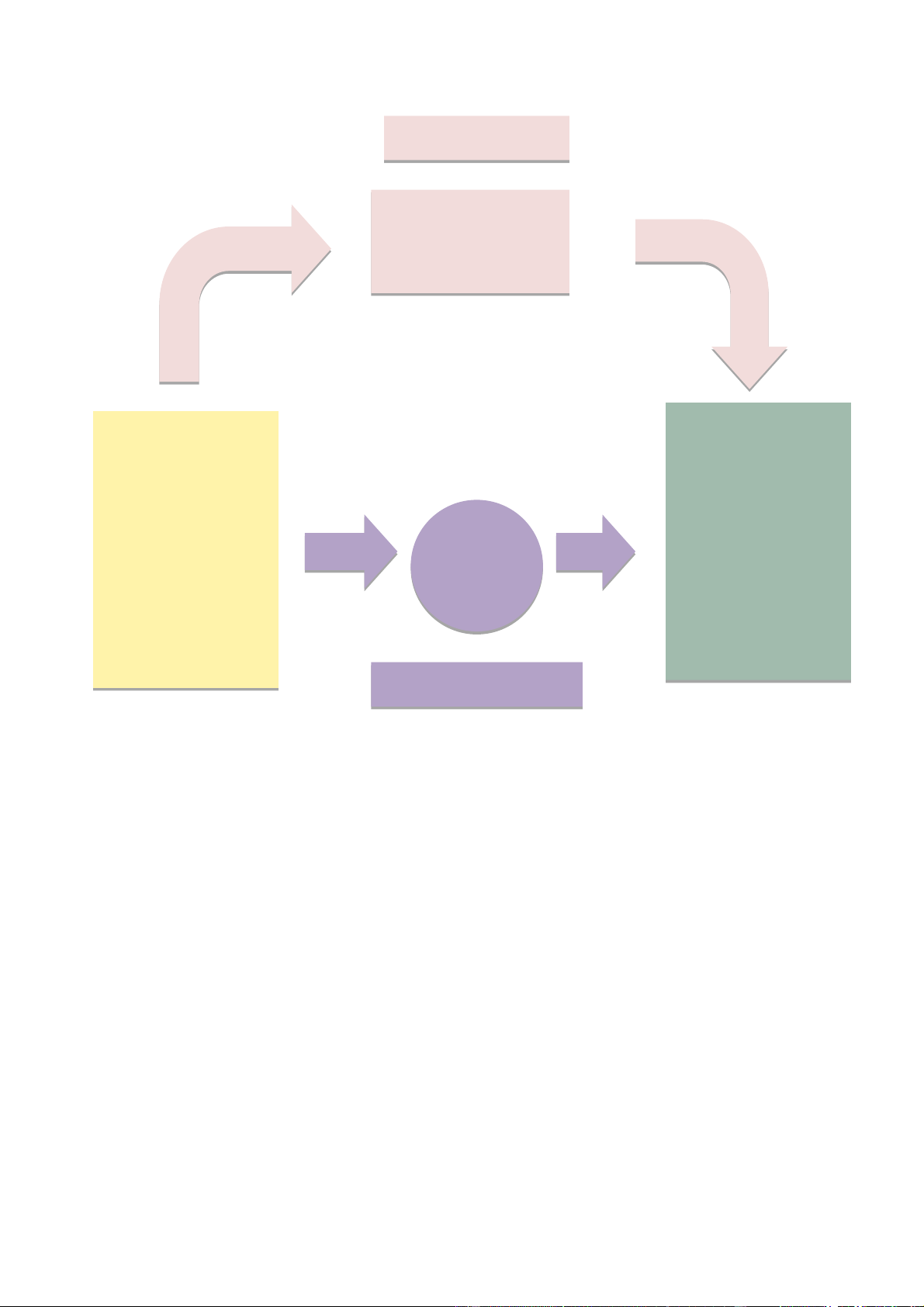

Dựa trên cách tiếp cận hệ thống tài chính ược trình bày ở trên, các dòng

dịch chuyển tài chính trong hệ thống tài chính phản ánh hai nhóm quan hệ

sau(Xem sơ ồ dưới, ược chỉnh lại từ sơ ồ trong Mishkin và Eakins (2012), trang 16): 1 lOMoARcPSD| 50032646 Ti chnh giÆn ti ế p Trung gian ti chnh V ố n V ố n Nh Nh

ữ ng ch ủ th ể th ừ a

ữ ng ch ủ th ể thi ế u v v ốn (ngườ i cho vay- ốn (người đi vay - chi ti tiŒu): ế t ki ệ m): ộ - CÆ - CÆ nhn/h c nhn/h ộ gia gia đình đình ệ - Doanh nghi p - Doa - nh nghi ệ p Chnh ph ủ Th ị ủ - - Ch th Chnh ph ủ ể trườ nướ c ngoi V ố n ng ti V ố n - Ch ủ th ể nướ c ngoi chnh Ti chnh t r ự c t i ế p -

Quan hệ tài chính trực tiếp: Trong quan hệ này, dòng dịch chuyển

tài chính từ những chủ thể thừa vốn (cho vay-tiết kiệm) ến những chủ thể thiếu

vốn ( i vay-chi tiêu) ược thực hiện thông qua thị trường tài chính. -

Quan hệ tài chính gián tiếp: Trong quan hệ này, dòng dịch chuyển

tài chính từ những chủ thể thừa vốn (cho vay-tiết kiệm) ến những chủ thể thiếu

vốn (i vay-tiêu dùng) ược thực hiện thông qua trung gian tài chính.

(Xem Kidwell, Blackwell, Whidbee, và Sias (2012), trang 6-7).

1.2 Thị trường tài chính

1.2.1 Chức năng của thị trường tài chính -

Chức năng kinh tế cơ bản của thị trường tài chính là dẫn vốn từ

những chủ thể có thu nhập nhiều hơn mức chi tiêu ến những chủ thể có chi tiêu

nhiều hơn thu nhập. Chủ thể tham gia trong giao dịch tài chính có thể là cá nhân,

hộ gia ình, doanh nghiệp, chính phủ, hoặc chủ thể nước ngoài. 2 lOMoARcPSD| 50032646 -

Chức năng khuyến khích tiết kiệm và ầu tư. -

Chức năng gia tăng thanh khoản cho các tài sản tài chính. -

Thị trường tài chính óng vai trò quan trọng trong nền kinh tế. Nó

cho phép vốn dịch chuyển từ những người không có cơ hội ầu tư sinh lời ến

những người có cơ hội ầu tư tốt hơn. Nhờ có thị trường tài chính, vốn ược phân

bổ một cách hiệu quả, qua ó góp phần nâng cao năng suất và hiệu quả của nền

kinh tế nói chung. Một thị trường tài chính không lành mạnh có thể có những tác

ộng tiêu cực ối với nền kinh tế, thậm chí có thể dẫn ến những bất ổn về chính trị.

Ngoài ra, thị trường tài chính thực hiện tốt chức năng còn giúp cải thiện mức

sống của người tiêu dùng bằng cách cho phép họ ịnh thời iểm thích hợp cho việc

chi tiêu. Do vậy, một thị trường tài chính vận hành hiệu quả sẽ góp phần cải thiện

phúc lợi chung của mọi thành viên trong xã hội.

(Xem Mishkin và Eakins (2012), trang 16-17)

1.2.2 Phân loại thị trường tài chính:

Thị trường tài chính có thể ược phân loại dựa trên một số tiêu chí: Bản chất của

công cụ tài chính ược giao dịch (Thị trường công cụ nợ và thị trường vốn cổ

phần); Tính chất luân chuyển của công cụ tài chính (Thị trường sơ cấp và thị

trường thứ cấp); Hình thức tổ chức thị trường (Thị trường tập trung và thị

trường bán tập trung - OTC); Thời hạn luân chuyển vốn (Thị trường tiền tệ và thị trường vốn).

1.2.2.1 Thị trường công cụ nợ và thị trường vốn cổ phần -

Các chủ thể tham gia thị trường tài chính có thể ầu tư/huy ộng vốn

bằng hai cách, hoặc sử dụng công cụ nợ hoặc sử dụng công cụ vốn cổ phần. -

Thị trường công cụ nợ là thị trường giao dịch (phát hành, mua bán)

các công cụ nợ. Công cụ nợ có thể là ngắn hạn với thời hạn dưới 1 năm (ví dụ:

Tín phiếu kho bạc; Chứng chỉ tiền gởi), hoặc có thể là trung, dài hạn với thời hạn

lớn hơn 1 năm (ví dụ: Trái phiếu; Các khoản vay thế chấp bất ộng sản (Mortgage)) 3 lOMoARcPSD| 50032646 -

Thị trường vốn cổ phần là thị trường giao dịch (phát hành, mua

bán) các công cụ vốn cổ phần. -

Thuận lợi của việc nắm giữ công cụ vốn cổ phần so với việc nắm

giữ công cụ nợ: Người nắm giữ vốn cổ phần hưởng lợi trực tiếp từ việc gia tăng giá trị công ty. -

Bất lợi của việc nắm giữ công cụ vốn cổ phần so với việc nắm giữ

công cụ nợ: Người nắm giữ vốn cổ phần chỉ có quyền ối với tài sản còn lại sau

cùng khi doanh nghiệp bị phá sản, ó là, công ty phải trả cho những chủ nợ trước,

phần tài sản còn lại (nếu có) mới ược chia cho những người nắm giữ vốn cổ phần.

1.2.2.2 Thị trường sơ cấp và thị trường thứ cấp -

Thị trường sơ cấp là thị trường giao dịch những chứng khoán ược

phát hành lần ầu ra công chúng. Thị trường sơ cấp là nơi một công ty có thể thực

hiện huy ộng vốn thông qua phát hành các chứng khoán. -

Thị trường thứ cấp là thị trường giao dịch các chứng khoán ã ược

phát hành trước ó. Giao dịch trên thị trường thứ cấp không tạo thêm vốn mới cho

công ty phát hành chứng khoán. -

Thị trường sơ cấp là cơ sở tiền ề cho hoạt ộng của thị trường thứ

cấp, là nơi cung cấp hàng hóa cho thị trường thứ cấp. Ngược lại, thị trường thứ

cấp là ộng lực cho sự phát triển của thị trường sơ cấp. Quan hệ giữa thị trường

sơ cấp và thị trường thứ cấp có thể ược thấy rõ hơn qua hai chức năng của thị

trường thứ cấp dưới ây.

+ Thứ nhất, thị trường thứ cấp cung cấp thanh khoản cho những nhà ầu

tư ang nắm giữ chứng khoán. Thị trường thứ cấp giúp cho việc mua, bán các

chứng khoán trở nên dễ dàng hơn, ó là, làm tăng tính thanh khoản của chứng

khoán. Chính yếu tố thanh khoản làm cho nhà ầu tư sẵn sàng nắm giữ các chứng

khoán, và do vậy sẽ dễ dàng, thuận tiện hơn cho các công ty phát hành chứng

khoán ể huy ộng vốn trên thị trường sơ cấp. 4 lOMoARcPSD| 50032646

+ Thứ hai, thị trường thứ cấp là nơi xác ịnh giá của các chứng khoán mà

công ty phát hành ra công chúng trên thị trường sơ cấp. Do vậy, giá chứng khoán

trên thị trường thứ cấp luôn là vấn ề cần quan tâm ối với công ty phát hành.

1.2.2.3 Thị trường tập trung và thị trường OTC -

Thị trường tập trung là thị trường mà việc giao dịch chứng khoán

ược tổ chức tập trung tại một nơi nhất ịnh (Ví dụ: Sở Giao dịch Chứng khoán). -

Thị trường bán tập trung (Thị trường OTC) là thị trường mà việc

giao dịch chứng khoán ược thực hiện thông qua hệ thống máy tính ược kết nối

giữa các thành viên tham gia thị trường. Về lịch sử, chứng khoán ược giao dịch

trên thị trường OTC thường là các chứng khoán của các công ty nhỏ, chưa ủ iều

kiện ể niêm yết trên Sở Giao dịch Chứng khoán. Tuy nhiên, với xu hướng mua

bán chứng khoán dựa trên hệ thống giao dịch iện tử ang ngày càng trở nên quan

trọng và gia tăng, nhiều công ty lớn và có uy tín cũng phát hành các chứng khoán

giao dịch trên thị trường OTC.

1.2.2.4 Thị trường tiền tệ và thị trường vốn -

Thị trường tiền tệ là thị trường giao dịch các công cụ nợ ngắn hạn

(thông thường có kỳ hạn dưới một năm) -

Thị trường vốn là thị trường giao dịch các công cụ nợ dài hạn và công cụ vốn cổ phần.

(Xem Mishkin và Eakins (2012), trang 18-20)

1.3 Trung gian tài chính

1.3.1 Chức năng của trung gian tài chính

Mặc dù thị trường tài chính tạo sự thuận lợi cho các chủ thể tham gia thị

trường thực hiện việc huy ộng vốn hoặc ầu tư, chi phí giao dịch và chi phí thông

tin lớn là một rào cản ối với những người muốn giao dịch trên thị trường tài chính

(Các chi phí này phản ánh sự không hoàn hảo của thị trường), ặc biệt là những 5 lOMoARcPSD| 50032646

người tiết kiệm hoặc i vay với quy mô nhỏ. Các trung gian tài chính có thể giúp

giải quyết sự không hoàn hảo này của thị trường tài chính. -

Chi phí giao dịch: Chi phí giao dịch ề cập ến các loại chi phí cần

thiết ể thực hiện các giao dịch tài chính (ví dụ: chi phí cho các thủ tục pháp lý,

chi phí cho môi giới v.v.). Các trung gian tài chính có thể giảm áng kể chi phí

giao dịch bởi vì sự chuyên môn hóa cao, kinh nghiệm, và lợi thế kinh tế do quy

mô của các trung gian tài chính. Bởi vì khả năng giảm thấp áng kể chi phí giao

dịch của các trung gian tài chính, iều này cho phép những người tiết kiệm và

những người cần vốn có thể thực hiện các giao dịch tài chính gián tiếp thông qua

các trung gian tài chính. Ngoài ra, chi phí giao dịch thấp của các trung gian tài

chính còn cho phép các trung gian tài chính cung cấp cho khách hàngdịch vụ

thanh khoản, những dịch vụ giúp khách hàng thực hiện nhanh và

dễ dàng các giao dịch tài chính. -

Chia sẻ rủi ro: Trung gian tài chính cũng giúp nhà ầu tư chia sẻ rủi

ro thông qua việc a dạng hóa tài sản ầu tư. -

Chi phí thông tin: Sự tồn tại chi phí giao dịch trên thị trường tài

chính giải thích phần nào lý do tại sao các trung gian tài chính óng vai trò quan

trọng trong hệ thống tài chính. Một lý do nữa giải thích cho sự tồn tại của các

trung gian tài chính là rằng trên thị trường tài chính, những người muốn tham

gia giao dịch có thể phải gánh chịu chi phí thông tin khá lớn. Chi phí thông tin

là chi phí về thời gian và tiền bạc mà người tham gia giao dịch tài chính phải tiêu

tốn cho việc thu thập, xử lý thông tin ể có thể có ầy ủ thông tin về ối

tác của mình trong giao dịch, từ ó ưa ra một quyết ịnh chính xác.

Chí phí thông tin tồn tại bởi vì tình trạng bất cân xứng thông tin trên thị

trường tài chính, ó là, người tham gia giao dịch không có ầy ủ thông tin về ối tác

của mình trong giao dịch. Bất cân xứng thông tin trên thị trường dẫn ến 2 vấn ề

trong giao dịch tài chính: Lựa chọn ối nghịch, diễn ra trước giao

dịch; và Rủi ro ạo ức, diễn ra sau giao dịch.

Chi phí thông tin có thể sẽ là khá lớn và là một rào cản ối với những chủ

thể muốn tham gia vào thị trường tài chính,ặc biệt là những người chỉ giao dịch 6 lOMoARcPSD| 50032646

với quy mô nhỏ. Trung gian tài chính có thể giúp giải quyết vấn ề bất cân xứng

thông tin, và do vậy giảm ược chi phí thông tin cho các chủ thể khi thực hiện các

giao dịch tài chính, nhờ vào khả năng và kinh nghiệm trong việc thu thập, phân

tích thông tin cũng như khả năng ể theo dõi, giám sát các khách hàng.

- Như ã thấy ở trên, trung gian tài chính óng vai trò quan trọng trong nền

kinh tế. Cùng với thị trường tài chính, trung gian tài chính dẫn vốn ến những nơi

sử dụng hiệu quả, và do vậy góp phần gia tăng hiệu quả của nền kinh tế. Không

có trung gian tài chính, sẽ rất khó cho nền kinh tế khai thác ầy ủ tiềm năng của nó.

(Xem Mishkin và Eakins (2012), trang 22-27)

1.3.2 Các ịnh chế tài chính trung gian

1.3.2.1 Định chế nhận tiền gửi (Depository Institutions) - Ngân hàng thương mại

- Hiệp hội tiết kiệm và cho vay, các ngân hàng tiết kiệm tương hỗ

- Liên hiệp tín dụng ( Credit unions)

1.3.2.2 Các ịnh chế tiết kiệm theo hợp ồng

- Công ty bảo hiểm nhân thọ

- Công ty bảo hiểm tài sản và tai nạn - Quỹ hưu trí

1.3.3.3 Các ịnh chế ầu tư - Công ty tài chính - Quỹ tương hỗ

- Quỹ tương hỗ thị trường tiền tệ (Money Market Mutual Funds) - Ngân hàng ầu tư

(Mishkin và Eakins (2012), trang 27-30)

1.4 Ngân hàng trung ương

Ngân hàng trung ương (NHTW) là một trong những chủ thể quan trọng nhất

tham gia vào thị trường tài chính. Mặc dù cấu trúc tổ chức của các ngân hàng

trung ương là khác nhau giữa các quốc gia, chức năng của các ngân hàng trung 7 lOMoARcPSD| 50032646

ương là khá giống nhau. Phần này giới thiệu Cục Dự trữ Liên bang Mỹ, một

trong những ngân hàng trung ương quan trọng bậc nhất trên thế giới. Nội dung

tiếp theo sau giới thiệu về Ngân hàng Nhà nước Việt Nam.

1.4.1 Cục Dự trữ Liên bang Mỹ - FED (Mishkin và Eakins (2012), trang 192-200)

1.4.1.1 Cơ cấu tổ chức của FED -

Cục Dự trữ Liên bang Mỹ - FED thành lập vào năm vào năm 1913

theo ạo luật mang tên "Federal Reserve Act". -

Cục Dự trữ Liên bang Mỹ bao gồm: Hệ thống các Ngân hàng Dự

trữ Liên bang (Federal Reserve Banks), Hội ồng Thống ốc (Board of Governors

of the Federal Reserve System), Uỷ ban Thị trường Mở Liên bang (FOMC), Hội

ồng Tư vấn Liên bang (Federal Advisory Council) và khoảng 2,800 ngân hàng thương mại thành viên. -

Các Ngân hàng Dự trữ Liên bang khu vực: Về mặt quản lý, FED

chia nước Mỹ thành 12 khu vực, ược gọi là các "Quận" (District). Trong mỗi khu

vực, có một Ngân hàng Dự trữ Liên bang. Các Ngân hàng Dự trữ Liên bang ược

ặt tên theo tên của thành phố mà nó ặt trụ sở. Ba Ngân hàng Dự trữ Liên banglớn

nhất (xét theo quy mô tài sản) óng tại New York, Chicago và San Fransico.

+ Chức năng của các Ngân hàng Dự trữ Liên bang (Mishkin và

Eakins (2012), trang 195)

+ Thực hiện chính sách tiền tệ (Mishkin và Eakins (2012), trang 196) -

Các ngân hàng thành viên: Tất cả các ngân hàng thương mại ược

cấp phép bởi cơ quan kiểm soát tiền tệ (Office of Comptroller of the currency)

buộc phải là thành viên của Cục Dự trữ Liên bang. Những ngân hàng thương mại

ược cấp phép bởi chính phủ thì không bắt buộc là thành viên, nhưng có

thể ăng ký ể làm thành viên. 8 lOMoARcPSD| 50032646 -

Hội ồng Thống ốc: Được ặt tại Washington, D.C, bao gồm 7 thành

viên. Mỗi thành viên ược Tổng thống Mỹ ề bạt và ược Thượng nghị viện phê

chuẩn. Nhiệm vụ của Hội ồng Thống ốc:

+ Ra các quyết ịnh liên quan ến chính sách tiền tệ

+ Biểu quyết việc thực hiện nghiệp vụ thị trường mở

+ Quyết ịnh tỷ lệ dự trữ bắt buộc

+ Kiểm soát lãi suất tái chiết khấu

+ Chủ tịch Hội ồng Thống ốc tham vấn cho Tổng thống Mỹ về

các chính sách kinh tế và là người phát ngôn của Cục Dự trữ Liên bang. -

Uỷ ban Thị trường Mở Liên bang (FOMC): Tổ chức họp 8 lần

trong một năm và ưa ra các quyết ịnh liên quan ến việc thực thi nghiệp vụ thị trường mở.

+ Tham vấn xác ịnh tỷ lệ dự trữ bắt buộc và lãi suất tái chiết khấu.

+ Không trực tiếp thực hiện nghiệp vụ thị trường mở, tuy nhiên

FOMC chỉ thị cho Ngân hàng Dự trữ Liên bang tại New York thực hiện

việc mua bán chứng khoán ể thực thi nghiệp vụ thị trường mở.

1.4.1.2 Chính sách tiền tệ

a. Bảng cân ối tài sản của FED -

Thực hiện chính sách tiền tệ liên quan ến thực hiện những nghiệp

vụ có tác ộng ến các khoản mục trong bảng cân ối tài sản của FED.Bảng cân ối

tài sản của FED ơn giản nhất có dạng như sau: -

Nợ (Liabilities): Có hai khoản mục chính là tiền trong lưu thông

và dự trữ, ược gọi chung là "nợ tiền tệ - monetary liabilities" của FED. Sự tăng

lên của tiền trong lưu thông hoặc dự trữ hoặc cả hai khoản mục này sẽ làm cung 9 lOMoARcPSD| 50032646

tiền tăng lên. Tổng khoản nợ tiền tệ của FED (tiền trong lưu thông và dự trữ) và

khoản nợ tiền tệ củaKho bạc ược gọi là cơ sở tiền tệ (Monetary base).

+ Tiền trong lưu thông: Lượng tiền ược nắm giữ bởi dân chúng

(ngoài hệ thống ngân hàng)

+ Dự trữ: Bao gồm dự trữ bắt buộc của các ngân hàng tại FED

(Required reserve) và dự trữ tại quỹ của các ngân hàng (Excess reserve). -

Tài sản (Assets): bao gồm:

+ Chứng khoán chính phủ: FED nắm giữ các chứng khoán do

Kho Bạc phát hành. FED cung cấp dự trữ cho các ngân hàng bằng cách

mua các chứng khoán. Do ó, khi FED càng nắm giữ nhiều chứng

khoán chính phủ, thì cung tiền sẽ tăng lên.

+ Các khoản cho vay chiết khấu: FED cung cấp dự trữ cho các

ngân hàng bằng việc cung cấp cho các ngân hàng các khoản cho vay chiết khấu.

b. Các công cụ của chính sách tiền tệ(Mishkin và Eakins (2012), trang 224-228)

- Nghiệp vụ thị trường mở: Đây là nghiệp vụ mua bán chứng khoán

trên thị trường mở của FED và là một công cụ chính sách tiền tệ quan trọng nhất.

Hoạt ộng này óng vai trò quan trọng có tác ộng ến dự trữ của hệ thống ngân hàng và lãi suất.

- Có hai loại nghiệp vụ thị trường mở:

+ Nghiệp vụ thị trường mở năng ộng (Dynamic OMO): Chủ ộng

thay ổi mức dự trữ và tiền cơ sở.

+ Nghiệp vụ thị trường mở phòng thủ (Defensive OMO): Bù ắp

mức dự trữ và tiền cơ sở khi bị tác ộng bởi các nhân tố khác.

- Người có thẩm quyền quyết ịnh những vấn ề liên quan ến OMO là

Uỷ ban Thị trường Mở Liên bang (FOMC). Tuy nhiên, OMO ược thực hiện

ở bàn giao dịch (Trading Desk) tại Ngân hàng Dự trữ Liên bang New York. 10 lOMoARcPSD| 50032646

- Cơ chế tác ộng của nghiệp vụ thị trường mở:

+ Khi FED thực hiện mua chứng khoán trên thị trường mở,dự trữ

và tiền gửi trong hệ thống ngân hàng sẽ tăng, từ ó làm tăng cơ sở tiền tệ và cung tiền.

+ Khi FED thực hiện bán chứng khoán trên thị trường mở, dự trữ

và tiền gửi trong hệ thống ngân hàng sẽ giảm, từ ó làm giảm cơ sở tiền tệ và cung tiền.

- Nghiệp vụ cho vay chiết khấu: các ngân hàng có thể vay mượn dự

trữ từ FED thông qua phương thức cửa sổ chiết khấu (Discount window)

- Nghiệp vụ cửa sổ chiết khấu:

+ Những khoản cho vay chiết khấu của FED ược cấp cho các ngân

hàng thương mại ược chia thành 3 loại: Primary credit, Secondary credit và Seasonal credit.

+ Primary credit: Đóng vai trò quan trọng trong việc thực thi chính

sách tiền tệ. Các ngân hàng có tình hình hoạt ộng lành mạnh có thể vay

số tiền mình muốn từ FED trong thời gian ngắn (thường là qua êm). Lãi

suất ược áp dụng là lãi suất chiết khấu, thường cao hơn lãi suất quỹ liên

bang (lãi suất mà các ngân hàng thương mại có thể vay mượn dự trữ lẫn

nhau qua êm ể áp ứng nhu cầu dự trữ bắt buộc) khoảng 100 iểm cơ bản.

Thông thường, các khoản cho vay chiết khấu dưới hình thức primary

credit là rất ít. Tuy nhiên, FED vẫn cung cấp những khoản vay này ể ảm

bảo lãi suất quỹ liên bang không vượt quá xa so với lãi suất quỹ liên bang

mục tiêu ược xác ịnh bởi FOMC.

+ Secondary credit: Các ngân hàng thương mại vay từ FED ể áp

ứng nhu cầu thanh khoản hoặc khi gặp phải các vấn ề tài chính nghiêm trọng.

+ Seasonal credit: Đáp ứng nhu cầu vay tiền của các ngân hàng

nhỏ có nguồn tiền gởi mang tính mùa vụ. -

Cơ chế tác ộng của nghiệp vụ cho vay chiết khấu: 11 lOMoARcPSD| 50032646

+ Khi FED cho vay chiết khấu ối với các ngân hàng, dự trữ tại FED

sẽ tăng, do ó làm tăng tiền cơ sở và cung tiền.

+ Khi các ngân hàng trả lại các khoản cho vay chiết khấu cho FED,

các khoản cho vay chiết khấu và dự trữ tại FED sẽ giảm, do ó làm giảm

tiền cơ sở và cung tiền. -

Tỷ lệ dự trữ bắt buộc:

+ Khi yêu cầu dự trữ bắt buộc tăng lên, các ngân hàng phải giữ lại

số dự trữ tại FED nhiều hơn, từ ó làm tăng tiền cơ sở và cung tiền.

+ Khi yêu cầu dự trữ bắt buộc giảm, các ngân hàng phải giữ lại số

dự trữ tại FED ít hơn, từ ó làm giảm tiền cơ sở và cung tiền -

Dự trữ bắt buộc ít ược sử dụng trong việc thực hiện chính

sách tiền tệ vì sự tăng lên của dự trữ bắt buộc sẽ dẫn ến vấn ề về thanh

khoản cho các ngân hàng có ít dự trữ dư thừa.

1.4.2 Ngân hàng nhà nước Việt Nam

1.4.2.1 Hệ thống tổ chức của Ngân hàng NN VN (Giáo trình Nghiệp vụ

Ngân hàng Trung ương, PGS.TS Lê Thị Mận, trang 25-34) a. Giai oạn 1: từ năm 1951 ến năm 1988

b. Giai oạn 2: từ năm 1988 ến nay

1.4.2.2 Chức năng của ngân hàng nhà nước Việt Nam (Giáo trình Nghiệp

vụ Ngân hàng Trung ương, PGS.TS Lê Thị Mận, trang 12-18)

a. Chức năng phát hành tiền

- NHNN VN ộc quyền phát hành tiền mặt bao gồm tiền giấy và tiền kim loại

- Phát hành theo hai nguyên tắc: nguyên tắc trữ kim và nguyên tắc tín dụng

b. Ngân hàng của các ngân hàng

- NHNN VN quản lý các khoản dự trữ của các ngân hàng thương mại.

- NHNN VN cấp tín dụng cho các ngân hàng thương mại - NHNN VN

tổ chức thanh toán giữa các ngân hàng thương mại 12 lOMoARcPSD| 50032646

c. Chức năng ngân hàng nhà nước

- Thực hiện các dịch vụ ngân hàng cho chính phủ, các giao dịch tiền tệ của chính

phủ trong và ngoài nước

d. Chức năng quản lý nhà nước về tiền tệ và các hoạt ộng ngân hàng

- NHNN cấp giấy phép hoạt ộng hoặc thu hồi giấy phép hoạt ộng của các NHTM

- NHNN áp dụng chế tài với các ngân hàng TM vi phạm Luật Ngân hàng

- NHNN tiến hành thanh tra, giám sát các NHTM

- NHNN quản lý dự trữ ngoại hối

- NHNN làm ại diện cho Chính phủ tại các tổ chức tài chính tiền tệ như: IMF, WB, ADB....

- NHNN thay mặt Chính phủ quản lý nhà nước các hoạt ộng về tiền

tệ, tín dụng, ngân hàng.

- NHNN cố vấn cho Chính phủ về các chính sách: tài chính, tiền tệ, tín dụng, quản lý ngoại hối

1.4.2.3 Các hoạt ộng của ngân hàng nhà nước Việt Nam

a. Điều hành chính sách tiền tệ quốc gia (Giáo trình Nghiệp vụ Ngân

hàng Trung ương, PGS.TS Lê Thị Mận, trang 186-194)

+ Công cụ tái cấp vốn:

- Định nghĩa - Cơ chế tác ộng

+ Công cụ lãi suất:

- Định nghĩa - Cơ chế tác ộng

+ Công cụ tỷ giá hối oái: - Cơ chế tác ộng

+ Dự trữ bắt buộc: - Định nghĩa

- Mục ích dự trữ bắt buộc - Cơ chế tác ộng 13 lOMoARcPSD| 50032646

+ Nghiệp vụ thị trường mở: - Định nghĩa - Cơ chế tác ộng

b. Nghiệp vụ phát hành tiền: (Giáo trình Nghiệp vụ Ngân hàng Trung

ương, PGS.TS Lê Thị Mận, trang 71-85) -

Chính phủ giao cho NHNN VN chịu trách nhiệm in, úc tiền

chưa công bố lưu hành và in, úc thêm tiền ang lưu hành -

NHNN thành lập nhà máy in tiền trực thuộc NHNN VN.

Khi cần phát hành tiền, NHNN VN ra lệnh cho nhà máy in úc tiền mặt, tiền lưu niệm, các

giấy tờ có giá trị như theo quy ịnh của pháp luật. -

Căn cứ ể phát hành tiền:

+ Kế hoạch phát hành tiền hàng năm + Nhu cầu tiền mặt

+ Nhu cầu thay thế tiền không ủ tiêu chuẩn

+ Dự án in, úc tiền mới chưa công bố -

Các kênh phát hành tiền:

+ Kênh ngân sách Nhà nước

+ Kênh ngân hàng thương mại + Kênh thị trường mở

+ Kênh thị trường hối oái

c.Nghiệp vụ tín dụng -

Tái cấp vốn cho các tổ chức tín dụng:

+ Cho vay cầm cố giấy tờ có giá +

Cho vay lại theo hồ sơ tín dụng

+ Cho vay theo ối tượng chỉ ịnh -

Chiết khấu và tái chiết khấu -

Cho vay thanh toán - Bão lãnh vay vốn nước ngoài

d. Nghiệp vụ quản lý ngoại hối (Giáo trình Nghiệp vụ Ngân hàng Trung 14 lOMoARcPSD| 50032646

ương, PGS.TS Lê Thị Mận, trang 119-157)

- Mục tiêu chính sách quản lý ngoại hối (Giáo trình Nghiệp vụ Ngân

hàng Trung ương, PGS.TS Lê Thị Mận, trang 126)

- Nội dung quản lý hoạt ộng ngoại hối của NHNN VN (Giáo trình

Nghiệp vụ Ngân hàng Trung ương, PGS.TS Lê Thị Mận, trang 133)

e. Các hoạt ộng khác (Giáo trình Nghiệp vụ Ngân hàng Trung ương,

PGS.TS Lê Thị Mận, trang 355-462) - Hoạt ộng thanh toán

- Hoạt ộng thanh tra giám sát

- Kiểm soát nội bộ ngân hàng NN 15