Preview text:

Phân tích vị thế hiện tại, nguy cơ tương lai, đưa ra pa sử dụng ccps phù hợp Tỷ giá, HĐTL

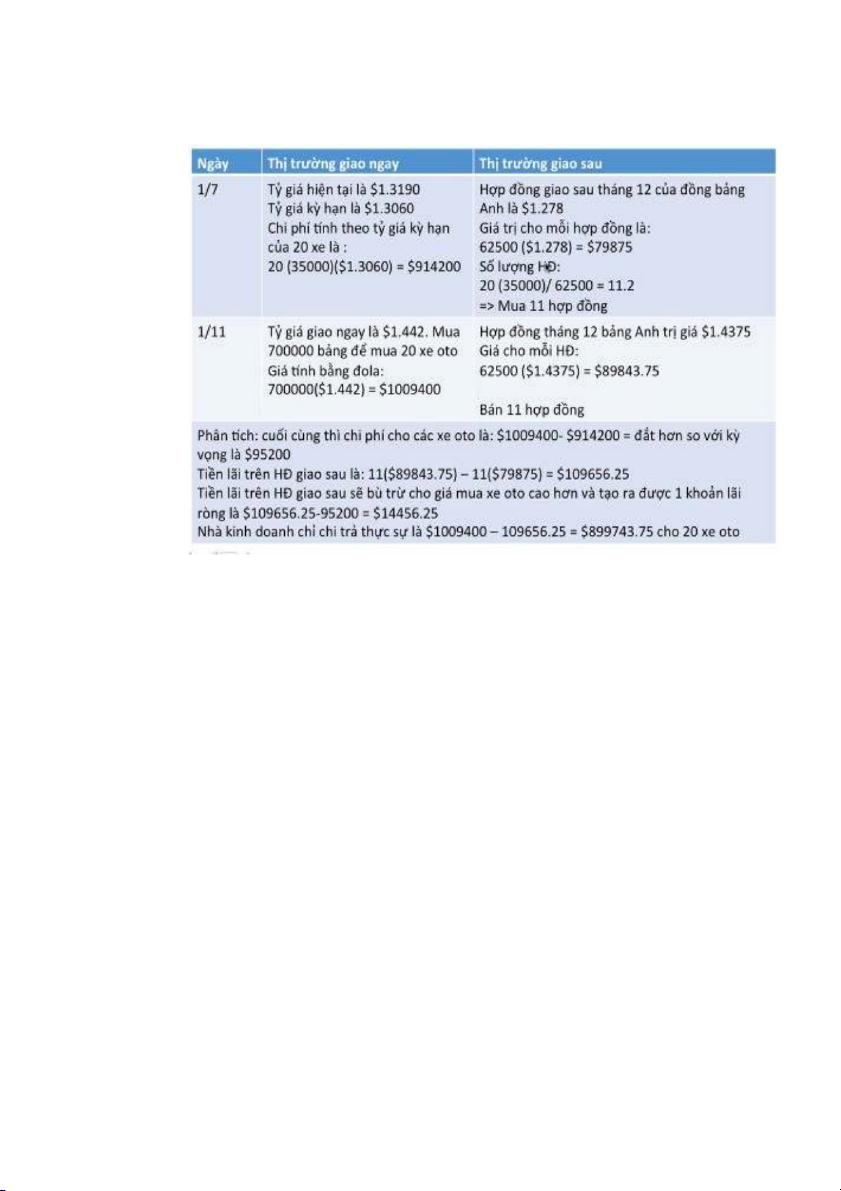

Ngày 1/7, một nhà kinh doanh ô tô mua 20 chiếc xe thể

thao của một công ty ở Anh và thanh toán bằng GBP

ngày 1/11. Mỗi chiếc xe trị giá 35,000 GBP. Nhà kinh

doanh lo ngại rằng GBP tăng giá trong một vài tháng tới

làm cho chi phí mua ô tô bằng USD tăng lên.

- Tỷ giá hiện tại: 1 GBP = 1.3190$

- Tỷ giá kỳ hạn: 1 GBP = 1.3060$

- Hợp đồng giao tháng 12 GBP: 1.278$

- Giá trị mỗi hợp đồng = 62.500 GBP

- Tỷ giá giao ngay 1/11: 1 GBP = 1.442$

- Hợp đồng tháng 12 GBP = 1.4375$

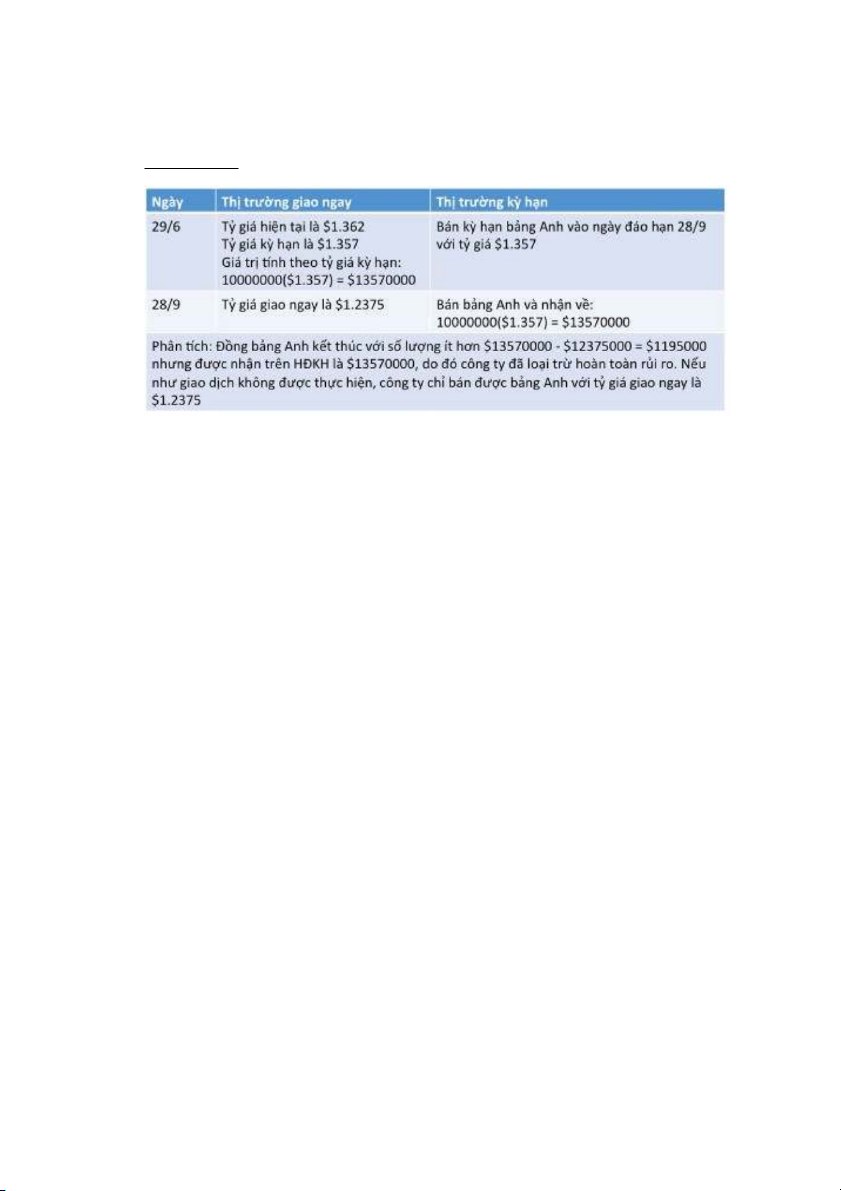

Phân tích chiến lược phòng hộ RR? Bài làm Tỷ giá, HĐKH

Ngày 29/6, một công ty đa quốc gia có chi nhánh ở Anh

có nhu cầu chuyển 10tr GBP từ một tài khoản ở London

sang một ngân hàng NewYork. Việc chuyển tiền sẽ thực

hiện ngày 28/9. Công ty lo ngại rằng giá GBP sẽ giảm trong 2 tháng tới

- Tỷ giá giao ngay 29/6: 1 GBP = 1.362$

- Tỷ giá kỳ hạn 28/9: 1 GBP = 1.357$

- Tỷ giá giao ngay 28/9: 1 GBP = 1.2375$

Phân tích chiến lược phòng hộ RR??? B ài làm: Trái phiếu, HĐTL

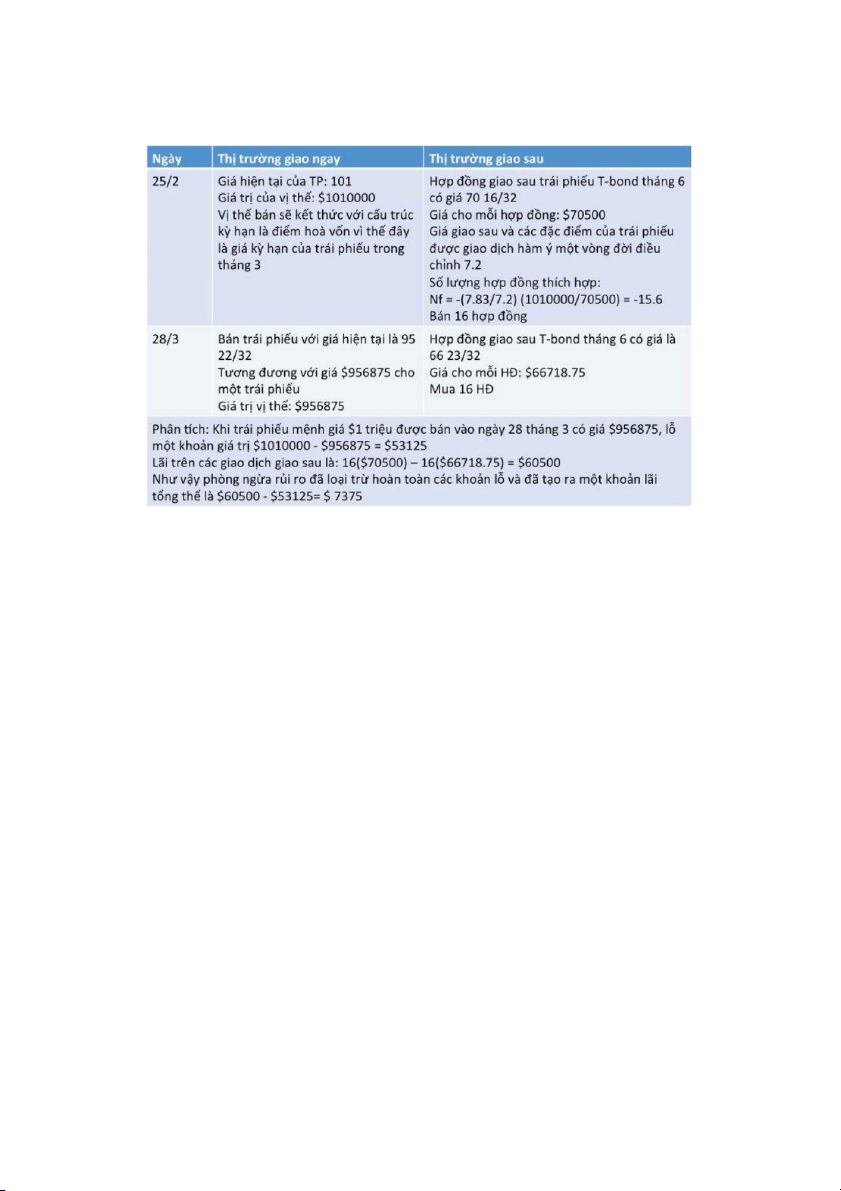

Ngày 25/2, một nhà quản lý danh mục nắm giữ trái

phiếu chính phủ, mệnh giá 1tr $, lãi suất 11 7/8%, đáo

hạn 25 năm. Trái phiếu hiện tại được định giá 101 trên

mệnh giá 100$, thời gian đáo hạn bình quân điều chỉnh 7.83 (

MD(B) ). Nhà quản lý sẽ bán trái phiếu vào ngày

28/3 ->B= 1.01x1tr = 1010000

● Hợp đồng giao sau trái phiếu T-bond tháng 6 có giá

70 16/32, giá cho mỗi hợp đồng 70,500$ (f), thời

gian đáo hạn bình quân điều chỉnh theo hợp đồng là 7.2 (MD(HĐGS))

● Giá tp trên thị trường giao ngay ngày 28/3 là 95

22/32 (956,875$); HĐKH T-bond tháng 6 có giá 66 23/32

Phân tích chiến lược phòng ngừa rủi ro lãi suất cho nhà

quản lý danh mục đầu tư trái phiếu? Phân tích:

Vị thế hiện tại: vị thế mua ( nắm giữ tài sản)

Nguy cơ tương lai: rủi ro giá TP giảm

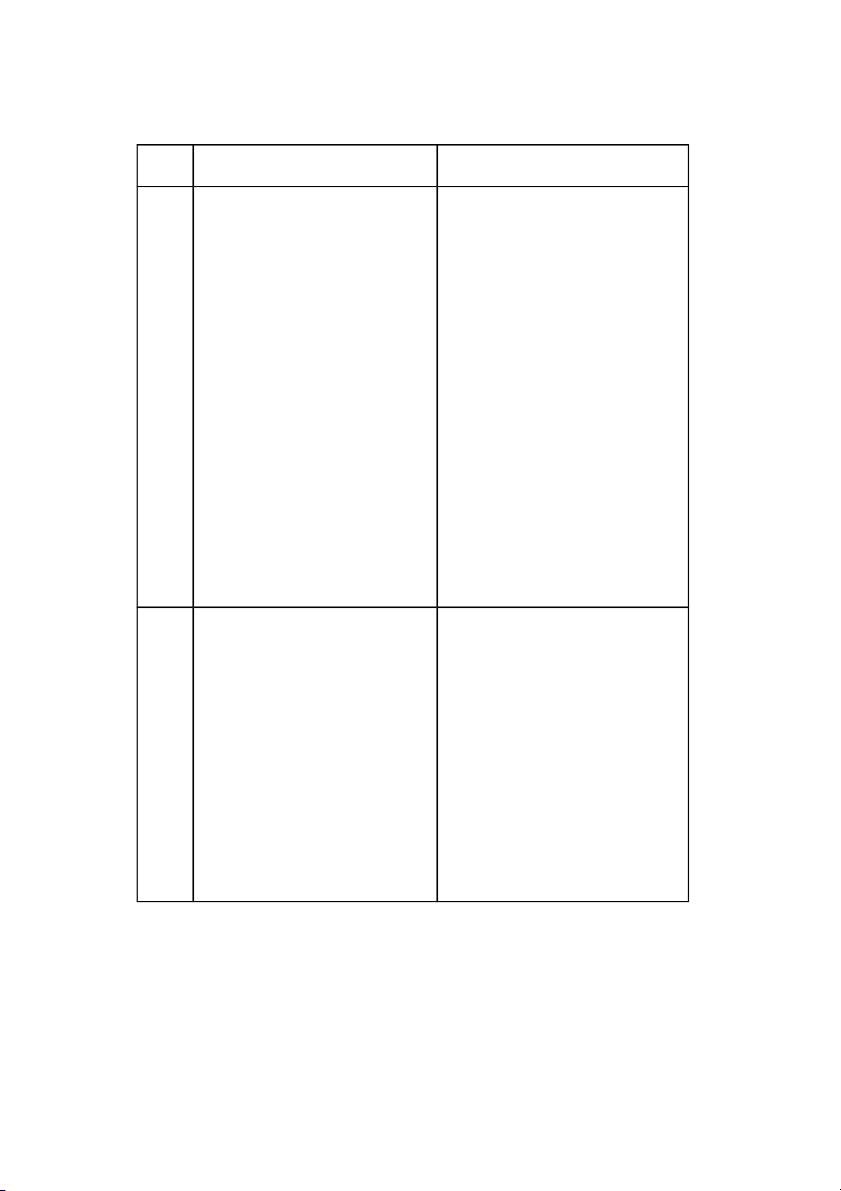

Chiến lược: bán DĐTL giá TP Bài làm: Ngà Thị trường giao

Thị trường giao sau y ngay

25/2 Giá hiện tại của trái Giá hợp đồng T-bond (với phiếu: mệnh giá 100,000 usd)

1,000,000 x 101% = (70 + 16/32) x 100,000 x 1,010,000 USD (1/100) = 70,500 USD

- Số hợp đồng thích hợp: Nf = - (MDtp /MDt-bond) x (Ptp / Pt-bond) = - (7.83 / 7.2) x (1,010,000 / 70,500) = -15.5798 => bán 16 HĐ

28/3 Giá trái phiếu: Giá hợp đồng T-bond

1,000,000 x (95 + (66 + 23/32) x 100,000 x

22/32) x (1/100) = (1/100) = 66,718.75USD 956,875 USD => mua 16 HĐ

● Do biến động thị trường, làm giá trái phiếu trên thị trường giảm:

1,010,000 - 956,875 = 53,125 USD

● LN từ việc thực hiện hợp đồng giao sau:

16 x (70,500 - 66,718.75) = 60,500 USD

=> Phòng ngừa rủi ro đã loại bỏ rủi ro TP giảm, tạo ra khoản lợi nhuận 60,500 - 53,125 = 7,375 USD

TP chính phủ, nắm giữ, đề cũ

Ngày 15/6/20XX, nhà quản lý DMĐT trái phiếu của

Quỹ đầu tư SEI Long Duration Fund nắm giữ trái phiếu

chính phủ mệnh giá 10tr USD, lãi suất coupon 10 7/9,

thời gian đáo hạn 15 năm. Hiện nay trái phiếu này đang

được bán với giá 102 trên 100, thời gian đáo hạn BQ

điều chỉnh 9.15. Nhà quản lý quỹ dự định bán TP ngày

18/9/20XX để có tiền thực hiện dự án tiếp theo

● 15/6/20XX: Hợp đồng giao sau trái phiếu T-bond

tháng 12 có giá 80 15/32, giá cho mỗi hợp đồng

100,000$, thời gian đáo hạn bình quân điều chỉnh theo hợp đồng là 8.3

● 18/9/20XX: giá trái phiếu thị trường giao ngay có

giá 80 22/32, hợp đồng kỳ hạn T-bond tháng 12 có giá 70 21/32

Phân tích chiến lược phòng hộ RR lãi suất cho nhà quản lý DMĐT trái phiếu trên? Phân tích:

Vị thế hiện tại: vị thế mua ( nắm giữ tài sản)

Nguy cơ tương lai: rủi ro giá TP giảm

Chiến lược: bán DĐTL giá TP

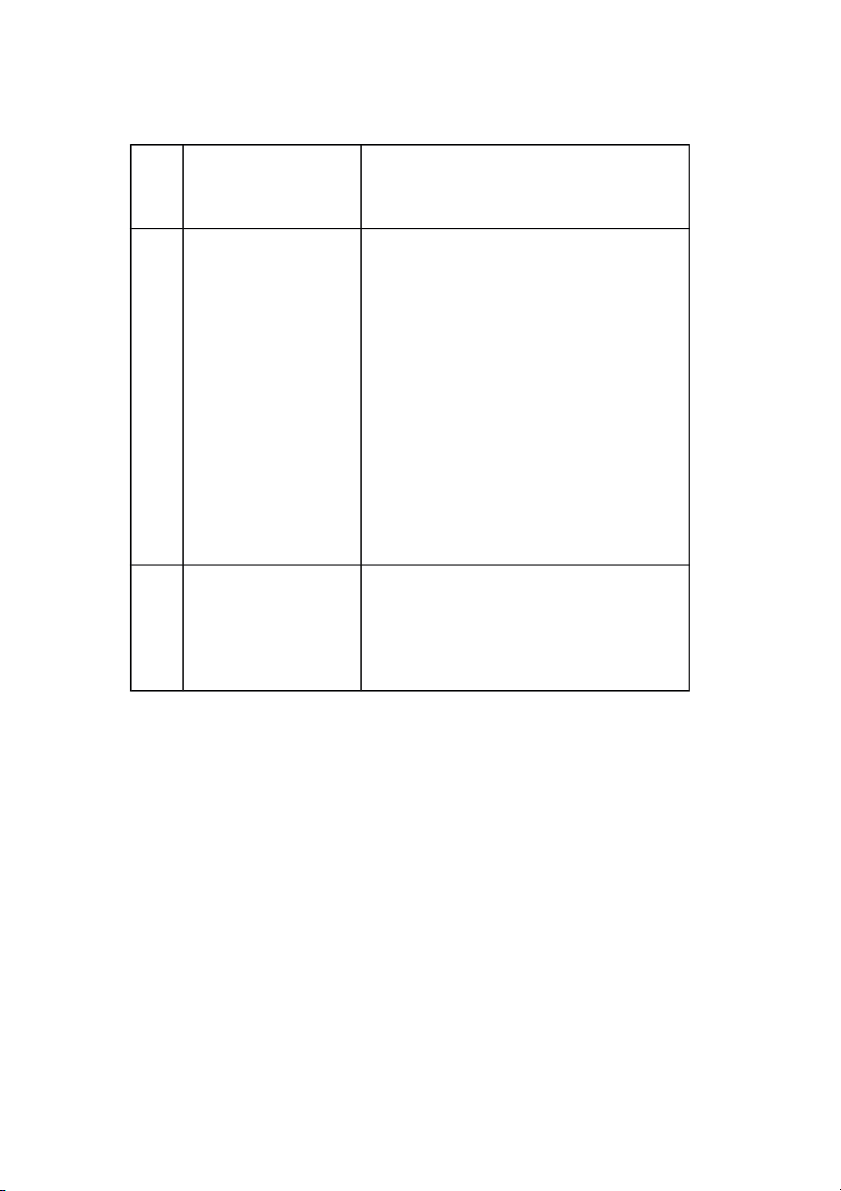

Ngà Thị trường giao

Thị trường giao sau y ngay

15/6 Giá hiện tại của Giá mỗi hợp đồng T-bond trái phiếu: 102

(với mệnh giá 100,000 usd)

Giá trị của vị thế: (80 + 15/32) x (1/100) x 10,000,000 x 100,000 = 80468.75 USD 102% =

- Số hợp đồng thích hợp: 10,200,000 USD Nf = - (MDtp / MDt- bond) x (Ptp / Pt-bond) = = - 139.7384 => bán 140 HĐ

18/9 Bán TP với giá Giá mỗi hợp đồng T-bond

hiện tại là 80 (70 + 21/32) x (1/100) x 22/32 100,000 = 70656.25 USD Giá trái phiếu: => mua 140 HĐ 10,000,000 x (80+22/32) x (1/100) = 8,068,750 USD

● Khi giá TP giảm giá, làm QĐT lỗ khoản:

10,200,000 - 8,068,750 = 2,131,250 USD => Lỗ: 2,131,250 USD

● Lãi thông qua sử dụng công cụ phòng hộ

140 x (80468.75 - 70656.25) = 1,373,750 USD

● Số tiền lỗ thực sự

- 2,131,250 + 1,373,750 = - 757,500 USD DMĐT Trái phiếu

Ngày 15/3/20XX, nhà quản lý DMĐT trái phiếu của

Quỹ đầu tư Vanguard Long Term Investment Grade

Fund đang nắm giữ 100 trái phiếu chính phủ - mệnh

giá 1tr USD, lãi suất coupon 9 7/9, thời gian đáo hạn 10

năm. Hiện nay trái phiếu này đang được bán với giá 90

15/32, thời gian đáo hạn BQ điều chỉnh 8.15. Nhà quản

lý quỹ dự định bán TP ngày 18/4/20XX để có tiền thực hiện dự án tiếp theo

● 15/3/20XX: Hợp đồng giao sau trái phiếu T-bond

tháng 6 có giá 90 17/32, giá cho mỗi hợp đồng

100,000$, thời gian đáo hạn bình quân điều chỉnh theo hợp đồng là 7.3

● 18/9/20XX: giá trái phiếu thị trường giao ngay có

giá 85 12/32, hợp đồng kỳ hạn T-bond tháng 6 có giá 75 11/32

Phân tích chiến lược phòng hộ RR lãi suất cho nhà quản lý DMĐT trái phiếu trên? Bài làm:

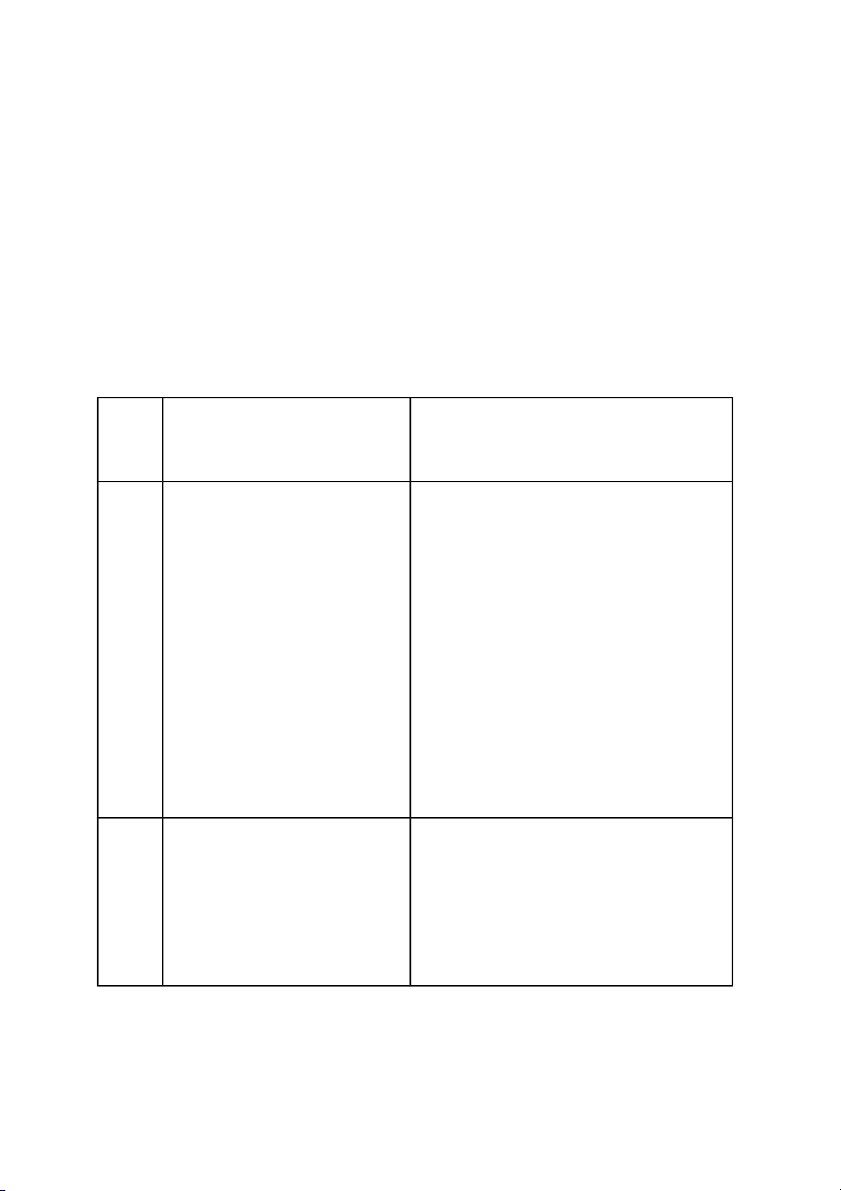

Ngà Thị trường giao

Thị trường giao sau y ngay

15/3 Giá hiện tại của Giá mỗi hợp đồng T-bond trái phiếu: tháng 6

(90 + 15/32) x (90 + 17/32) x (1/100) x (1/100) x 100,000 = 90531.25 USD 1,000,000 x 100

- Số hợp đồng thích hợp: = 90,468,750 Nf = - (MDtp/MDt- USD bond) x (Ptp/ Pt-bond) = = -1115,67 => bán 1116 HĐ

18/4 Giá trái phiếu: Giá hợp đồng T-bond

(85 + 12/32) x (75 + 11/32) x (1/100) x (1/100) x 100,000 1,000,000 x 100 = 75343.75 USD = 85,375,000 => mua 1116 HĐ USD

● Viec giam gia trai phieu lam quy dau tu thiet hai tong:

90,468,750 - 85,375,000 = 5,093,750 USD

=> Lỗ: 5,093,750 USD

● LN từ giao dịch HĐ giao sau T-bond

1116 x (90531.25 - 75343.75) = 16,949,250 USD

● Mặc dù giá TP nắm giữ giảm, nhưng QĐT được bù

đắp phần LN từ việc giao dịch HĐ T-bond, với LN tăng thêm :

Bài 6: Dự định đầu tư, HĐTL

Ngày 29/3, nhà quản lý danh mục xác định vào ngày

15/7 sẽ có 1tr$ cho các hoạt động đầu tư. Nhà quản lý

lập kế hoạch mua trái phiếu T-note với giá 11 5/8, thời

gian đáo hạn 9 năm, thời gian đáo hạn bình quân điều

chỉnh 5.6, tổng giá trị mua 1tr$

Ở thời điểm hiện tại, ngày 29/3:

● Giá kỳ hạn của trái phiếu là 97 28/32

● Hợp đồng giao sau trái phiếu T-note tháng 9 có giá

78 21/32, giá cho mỗi hợp đồng 78,656.25$, thời

gian đáo hạn bình quân điều chỉnh theo hợp đồng là MD = 6.2 Ở thời điểm 15/7:

● Giá trái phiếu trên thị trường giao ngay: 107 19/32

● Hợp đồng giao sau T-note tháng 9 có giá 86 6/32

Phân tích chiến lược phòng hộ RR lãi suất cho nhà quản lý DMĐT trái phiếu trên? Bài làm: Phân tích:

Vị thế hiện tại: vị thế bán ( mua tài sản)

Nguy cơ tương lai: rủi ro giá tài sản tăng

Chiến lược: mua DĐTL giá TP T-note Ngày

Thị trường giao ngay

Thị trường giao sau 29/3 - Giá kỳ hạn của

- Hợp đồng giao sau trái TP: phiếu T-note tháng 9 có 97 28/32 = giá 78 21/32 97.875$

- Giá cho mỗi hợp đồng = - Giá kỳ hạn hiện tại 78656.25$ của trái phiếu là

- Số hợp đồng thích hợp 97.875 x 1/100 x = 1,000,000 = = 978,750$ => Mua 11 HĐ - Tỷ suất sinh lợi đáo hạn là 12,02% 15/7 - Giá trái phiếu trên - Hợp đồng giao sau T- thị trường giao note tháng 9 có giá 86 ngay: 6/32 107 19/32 =

- Giá cho mỗi hợp đồng 107.59375$ là: 86187.5$ - Giá trị vị thế: => Bán 11 HĐ 107.59375 x 1,000,000 = 1,075,937.5$

● Khi trái phiếu mệnh giá 1tr$ được mua vào ngày

15/7, chúng có giá 1075937.5$, tạo ra 1 khoản chi phí tăng thêm là:

1,075,937.5 - 978,750 = 97,187.5 $

● LN từ việc thực hiện hợp đồng giao sau:

11 x (86187.5- 78656.25) = 82,843.75 USD -> rủi

ro phòng ngừa thiếu sl HĐ

● Như vậy phòng ngừa rủi ro đã bù đắp khoảng 85% chi phí tăng thêm:

97,187.5 - 82,843.75= 14,343.75

● Với việc sử dụng hợp đồng giao sau, số tiền NĐT

thực sự bỏ ra để đầu tư trái phiếu: 1,075,937.5 - 82,843.75 = 993,093.75$

Vào ngày 24 tháng 2 , công ty quyết định phát hành $ 5

triệu trái phiếu vào ngày 24 tháng 5. So sánh với các

trái phiếu tương đương , trái phiếu này có lãi suất coupon

9 3 / 8 % , với tỷ suất sinh lời đáo hạn 13.76 % và thời

gian đáo hạn 21 năm . Công ty đánh giá rằng nếu các

điều kiện khác không thay đổi , trái phiếu phát hành vào

tháng 5 với lãi suất coupon 13.76 % và được trao đổi

ngang giá với thời gian đáo hạn 20 năm và thời gian

đáo hạn bình quân điều chỉnh 7.29 .

Hợp đồng giao sau trái phiếu công ty tháng 6 có giá 68

11/32 ( Giá cho mỗi hợp đồng $ 68,343.75 ) , MD =

7.83 và tỷ suất sinh lời 13.6 %

Phân tích chiến lược phòng ngừa rủi ro?

Lo ngại lãi suất tăng, giá TP giảm. Công ty sẽ bị lỗ,

phòng hộ bằng vị thế bán HĐTL T-note

Ngày 15/12, nhà quản lý danh mục xác định vào ngày

15/3 sẽ có 1tr$ cho các hoạt động đầu tư. Nhà quản lý

lập kế hoạch mua trái phiếu có mệnh giá 100,000$, thời

gian đáo hạn 8 năm, thời gian đáo hạn bình quân điều chỉnh 4.4

Ở thời điểm hiện tại, ngày 15/12:

● Giá kỳ hạn của trái phiếu là 92 6/32

● Hợp đồng giao sau trái phiếu T-note tháng 9, mệnh

giá 100,000$, hiện có giá 68 9/32 (giá cho mỗi hợp

đồng 68,281.25$), thời gian đáo hạn bình quân điều

chỉnh theo hợp đồng là MD = 5.2 Ở thời điểm 15/3:

● Giá trái phiếu trên thị trường giao ngay: 101 11/32 (101,343.75$)

● Hợp đồng giao sau T-note tháng 9 có giá 78 5/32 (78,156.25$)

Phân tích chiến lược phòng hộ RR lãi suất cho nhà quản lý DMĐT trái phiếu trên? Bài làm:

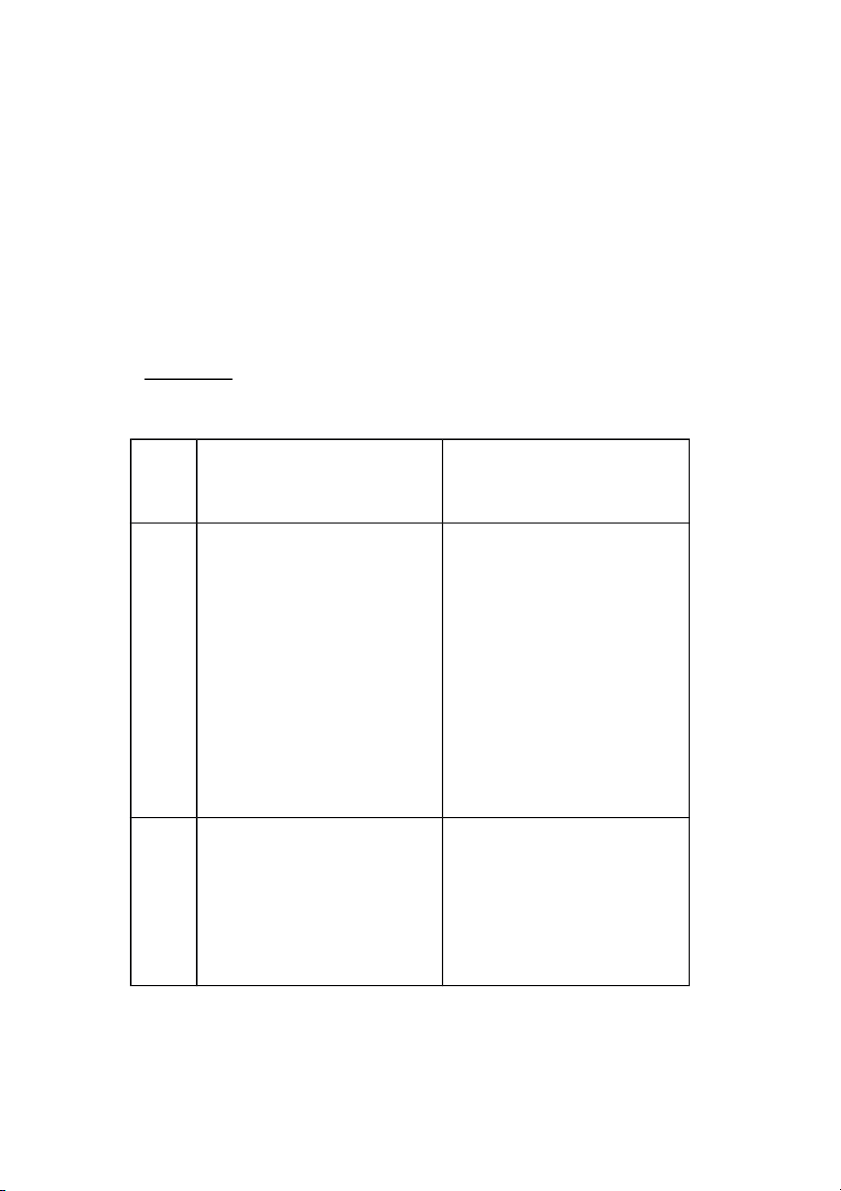

Ngà Thị trường giao ngay

Thị trường giao sau y

15/1 Giá kỳ hạn hiện tại của - Hợp đồng giao sau 2 trái phiếu là trái phiếu T-note (92 + 6/32) x 1/100 x tháng 9 có giá 1,000,000 68,281.25$ = 921,875$ - Số hợp đồng thích hợp = = => Mua 11 HĐ 15/3 - Giá trái phiếu trên - Hợp đồng giao sau thị trường giao T-note tháng 9 có ngay: 101,343.75$ giá 78,156.25$ - Giá trị vị thế: => Bán 11 HĐ (101 + 11/32) x 1/100 x 1,000,000 = 1,013,437.5$

● Khi trái phiếu mệnh giá 1tr$ được mua vào ngày

15/3, chúng có giá 1,013,437.5$, tạo ra 1 khoản chi phí tăng thêm là:

1,013,437.5 - 921,875 = 91,562.5$

● LN từ việc thực hiện hợp đồng giao sau:

11 x (78,156.25 - 68,281.25) = 108,625$

● Như vậy phòng ngừa rủi ro đã tạo ra một khoản lãi: 108,625 - 91,562.5 = 17062.5$

Phòng ngừa rủi ro danh mục cổ phiếu HĐKH, beta

Vào ngày 31/3, nhà quản lý danh mục lo ngại diễn biến

thị trường trong 4 tháng sắp tới. Danh mục hiện đã tích

lũy một khoản LN đầy ấn tượng & nhà quản lý mong

muốn sẽ bảo vệ chúng cho đến cuối 27/7 bằng cách sử

dụng hợp đồng giao sau S&P500 tiêu chuẩn. Thông tin về danh mục cổ phiếu - Beta danh mục: 1.06

- Tổng giá trị thị trường danh mục đầu tư: 7,725,425$

❖Hợp đồng kỳ hạn chỉ số S&P 500 tháng 9 có ● Beta =1 ● Giá vào ngày 31/3: 1305 ● Số nhân $250 ❖Vào ngày 2/7:

● Chỉ số S&P500:1295.40

● Tổng giá trị thị trường danh mục đầu tư: 7,518,700$

Phân tích chiến lược phòng hộ rủi ro? Chỉ số: rổ cổ phiếu Bài làm: - Phân tích:

- Vị thế hiện tại: vị thế mua ( nắm giữ tài sản)

- Nguy cơ tương lai: rủi ro giá TP giảm

- Chiến lược: bán HĐTL S&P500 Nf = Ng Thị trường giao

Thị trường giao sau ày ngay 31/ -Giá trị danh

- Giá trị hợp đồng kỳ hạn 3 mục: 7,725,425$ S&P500: 250 x 1305 = 326,250$ - Số hợp đồng: Nf = -1.06/1 x ( 7,725,425/326,250) = -25.1002 => Bán 25 HĐ 27/ -Giá trị thị

- Giá trị hợp đồng giao sau 7 trường danh S&P500: mục: 7,518,700$ 1295.4 x 250 = 323,850$

● Do giá thị trường danh mục giảm

=> NDT thiệt hại: 7,725,425 - 7,518,700 = 206,725$

● LN từ việc sử dựng HĐKH S&P500:

25 × ( 326,250 - 323,850) = 60,000$

● Do sử dụng HĐKH nên thiệt hại thực tế của DMDT: 206,725 - 60,000 = 146,725$

rủi ro phòng nừa chéo ( biến động dmđt khác

sp500), rủi ro kì hạn, số lượng HĐTL, beta

Vào ngày 12/10, nhà quản lý danh mục lo ngại diễn

biến thị trường trong 4 tháng sắp tới. Danh mục hiện đã

tích lũy một khoản LN đầy ấn tượng & nhà quản lý

mong muốn sẽ bảo vệ chúng cho đến 12/2 bằng cách sử

dụng hợp đồng giao sau S&P500 tiêu chuẩn. Thông tin về danh mục cổ phiếu - Beta danh mục: 1.2

- Tổng giá trị thị trường danh mục đầu tư: 5,300,000$

❖Hợp đồng tương lai chỉ số S&P 500 tháng 9 có ● Beta =1 ● Giá vào ngày 31/3: 1280 ● Số nhân $250 ❖Vào ngày 2/7:

● Chỉ số S&P 500: 1190

● Tổng giá trị thị trường danh mục đầu tư: 5,150,000$

Phân tích chiến lược phòng hộ rủi ro? Bài làm:

Ngà Thị trường giao ngay

Thị trường giao sau y 12/1 - Giá trị danh mục:

- Giá trị hợp đồng tương lai 0 5,300,000$ S&P 500: 250 x 1280 = 320,000$ - Số hợp đồng: Nf = -1.2 x ( 5,300,000/320,000) = -19.875 => Bán 20 HĐ 12/2 - Giá trị thị trường

- Giá trị hợp đồng giao sau danh mục: S&P500: 5,150,000$ 1190 x 250 = 297,500$ - Mua 20 HĐ

- Do giá thị trường danh mục giảm

=> NDT thiệt hại: 5,300,000 - 5,150,000 = 150,000$

- LN từ việc sử dụng HĐTL S&P500:

20 × ( 320,000 - 297500) = 450,000$

- Do sử dụng HĐTL nên lợi nhuận thực tế của DMDT: 450,000 - 150,000 = 300,000$ Đề 5 Câu 11:

Vào ngày 15/9, nhà đầu tư xác định vào ngày 29/11 sẽ

có một khoản tiền dành cho hoạt động đầu tư, do vậy

quyết định sẽ đầu tư mua 100,000 cổ phiếu ABC. Nhà

đầu tư lập kế hoạch mua cổ phiếu trong thời gian tới Ngày 15/9 - Beta danh mục: 1.6 - Giá cổ phiếu: 34.5$

- Hợp đồng giao sau chỉ số S&P 500 tháng 12 có

● Giá mỗi hợp đồng: 289500$ ● Giá: 1158 ● Số nhân $250 Ngày 29/11:

- Hợp đồng giao sau chỉ số S&P 500 tháng 12: 1230 - Giá cổ phiếu: 31.8$

Phân tích chiến lược phòng hộ rủi ro? Bài làm:

Rủi ro giá tăng => Phòng ngừa vị thế mua HĐTL

Ngà Thị trường giao ngay

Thị trường giao sau y 15/9 - Giá trị danh mục: - Giá trị hợp đồng 34.5 x 100,000 = kỳ hạn S&P500: 3,450,000 $ 289500$ - Số hợp đồng: Nf = = => Mua 19 HĐ 29/1 - Giá trị danh mục: - Giá trị hợp đồng 1 31.8 x 100,000 = giao sau S&P500: 3,180,000 $ 1230 x 250 = 307,500$

● Do giá thị trường danh mục giảm

=> NĐT thiệt hại: 3,450,000 - 3,180,000 = 270,000 $

● LN từ việc sử dựng HĐ S&P 500:

19 × (307,500 - 289,500) = 342,000 $

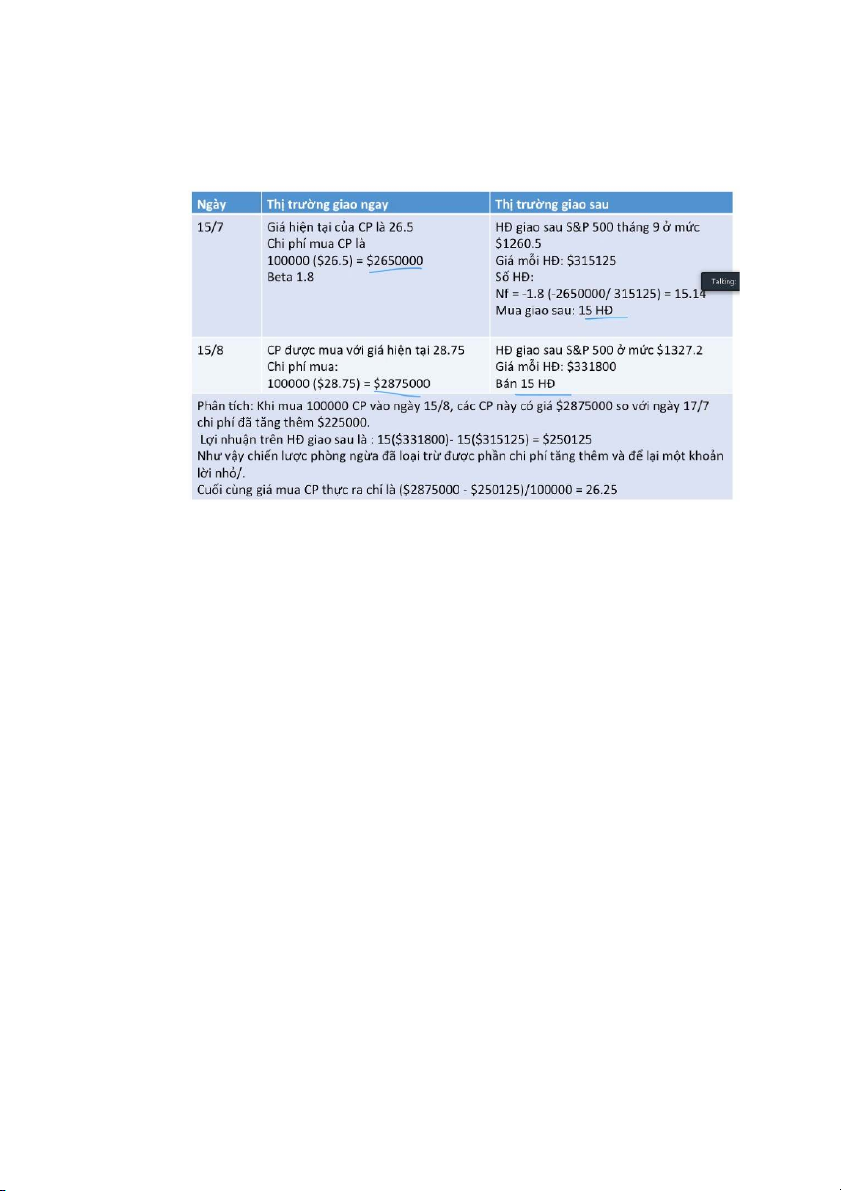

Vào ngày 15 tháng 7 , một công ty quyết định bắt

đầu mua cổ phần của công ty Felix với mục tiêu

cuối cùng nắm giữ quyền kiểm soát công ty . Việc

thâu tóm sẽ được thực hiện thông qua mua nhiều lô

100,000 cổ phiếu cho đến khi nào giành được

quyền kiểm soát . Thương vụ mua đầu tiên 100,000

cổ phiếu xảy ra vào ngày 15 tháng 8. Cổ phiếu hiện

tại trị giá $ 26.50 và có beta 1.8 . Hợp đồng giao

sau S & P500 tháng 9 ở mức 1,260.50 ( Giá mỗi

hợp đồng 315,125 ) Vào ngày 15/8 , giá cổ phiếu $

28.75 ; hợp đồng giao sau chỉ số S & P500 ở mức

1,32720 , số nhân 250.Phân tích chiến lược phòng hộ rủi ro ? Quyền chọn mua /bán Mua QCM

Ngày 30/6/20XX, doanh nghiệp X ký hợp đồng

nhập khẩu sản phẩm từ đối tác tại châu Âu, tổng

giá trị đơn hàng 10 triệu euro, thời điểm thanh toán

tiền ngày 30/12/20XX. DN lo ngại rằng tỷ giá EUR

tăng lên. Vì vậy đã ký với Techcombank 1 hợp

đồng quyền chọn mua. thời điểm ký hợp đồng 30/6,

thời điểm đáo hạn 30/12.

- Tỷ giá giao ngay 30/6: 1 EUR/VND = 27,524

- Mua quyền chọn mua với tỷ giá 1 EUR/VND =

27,620, phí quyền chọn 300tr

- Tỷ giá giao ngay ngày 30/12: 1 EUR/VND = 28,830

Xác định kết quả của chiến lược phòng hộ so với khi

không thực hiện chiến lược. Bài làm:

LN = (28,830 - 27,620) x 10tr - 300tr = 11.8 tỷ VND St=62 X=52 C=3 LN = (62-52-3)x1000=7tr

Không thự chiện hợp đồng -> lỗ 3000 tiền phí 4 loại chiến lược

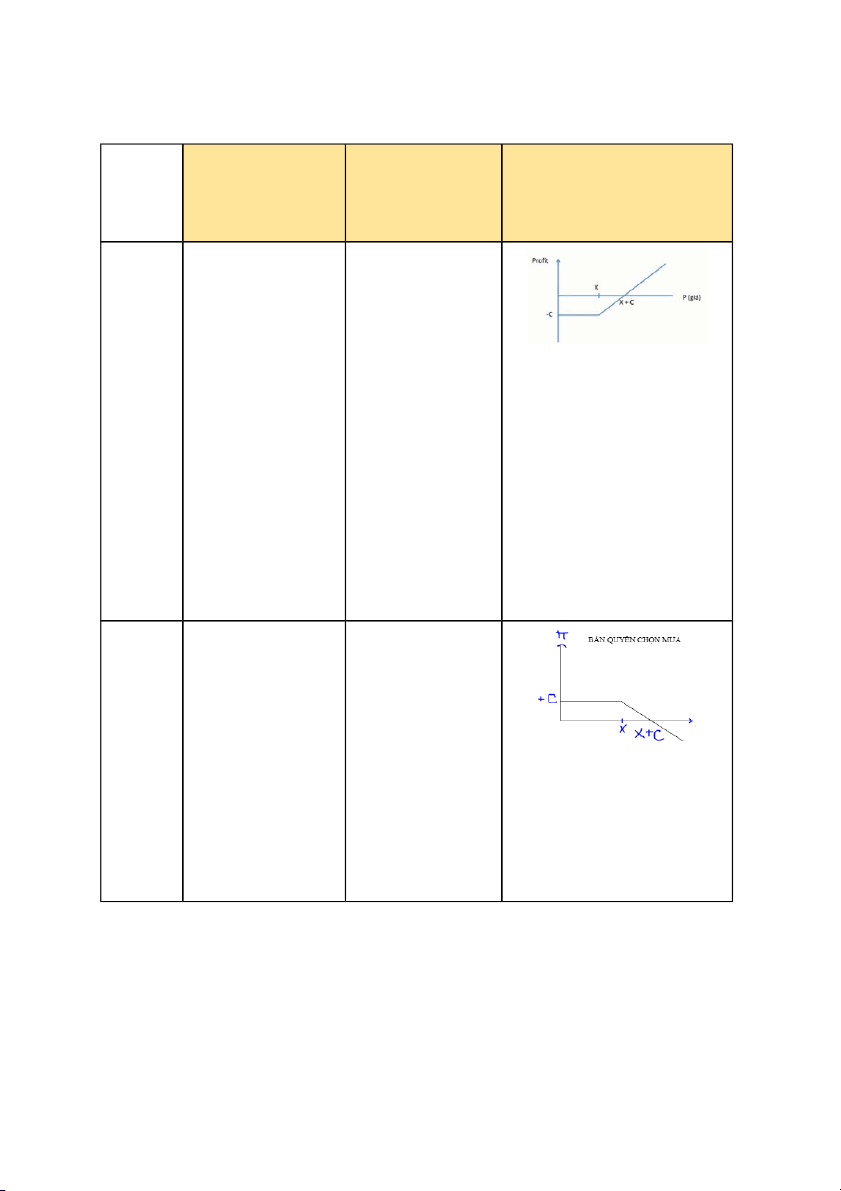

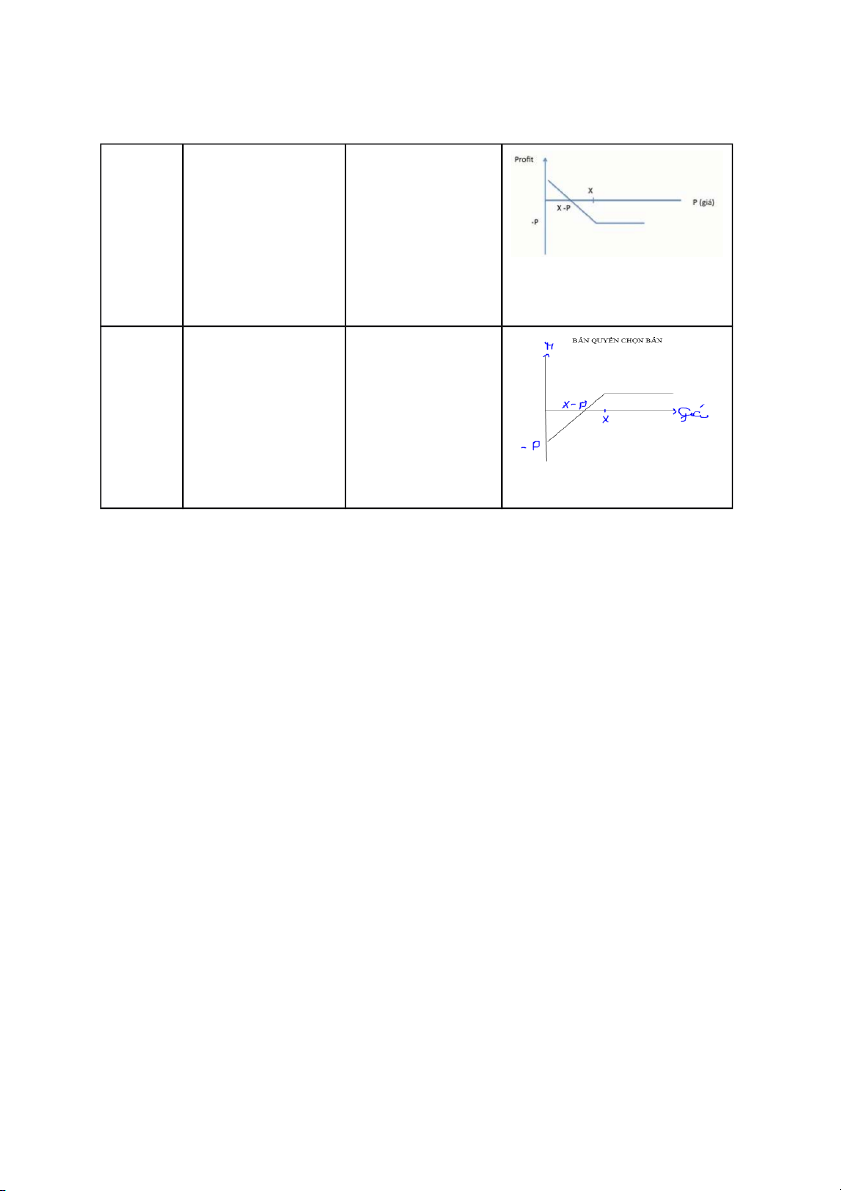

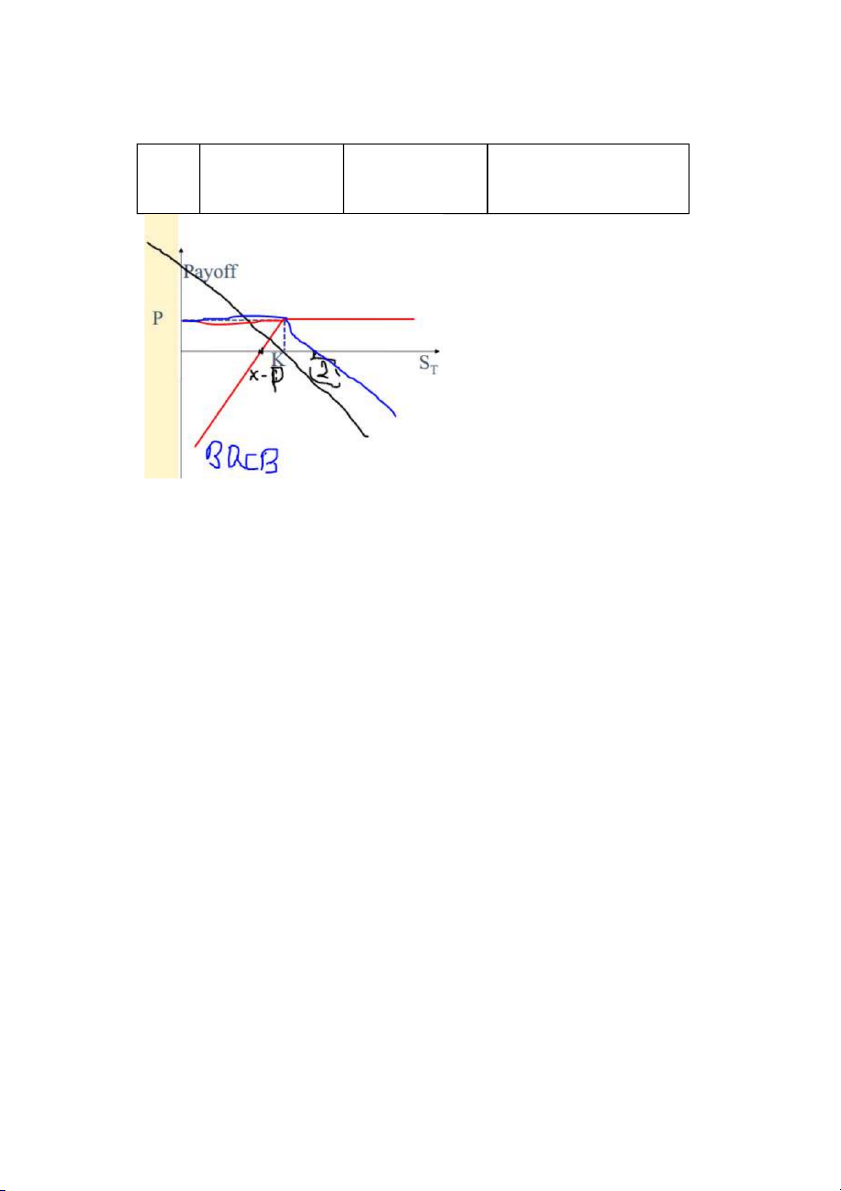

St- giá tại thời điểm đáo hạn X (K) : giá kì hạn C: phí X (giá thực X (giá thực Đồ thị hiện )St (giá tt) tt) Mua thực hiện Q ko thực hiện QCM → LN = St-X- Q muốn C → Lỗ: -C giá tt tăng

- lãi tối đa : ( lỗ tối đa ) + Điểm hòa vốn: X + C Bán ng mua thực ng mua ko QCM hiện Q thực hiện Q

muốn → Lỗ: X-St+c → LN tối đa = giá tt giảm Lỗ tối đa + C Điểm hòa vốn: X + C Mua

ko thực hiện Q thực hiện Q QCB

→ Lỗ tối đa: → LN: X-St-P muốn -P -điểm hòa vốn giá tt : X-P giảm Bán ng mua ko ng mua thực QCB thực hiện Q hiện Q muốn → LN = P → Lỗ: St-X+P giá tt tăng

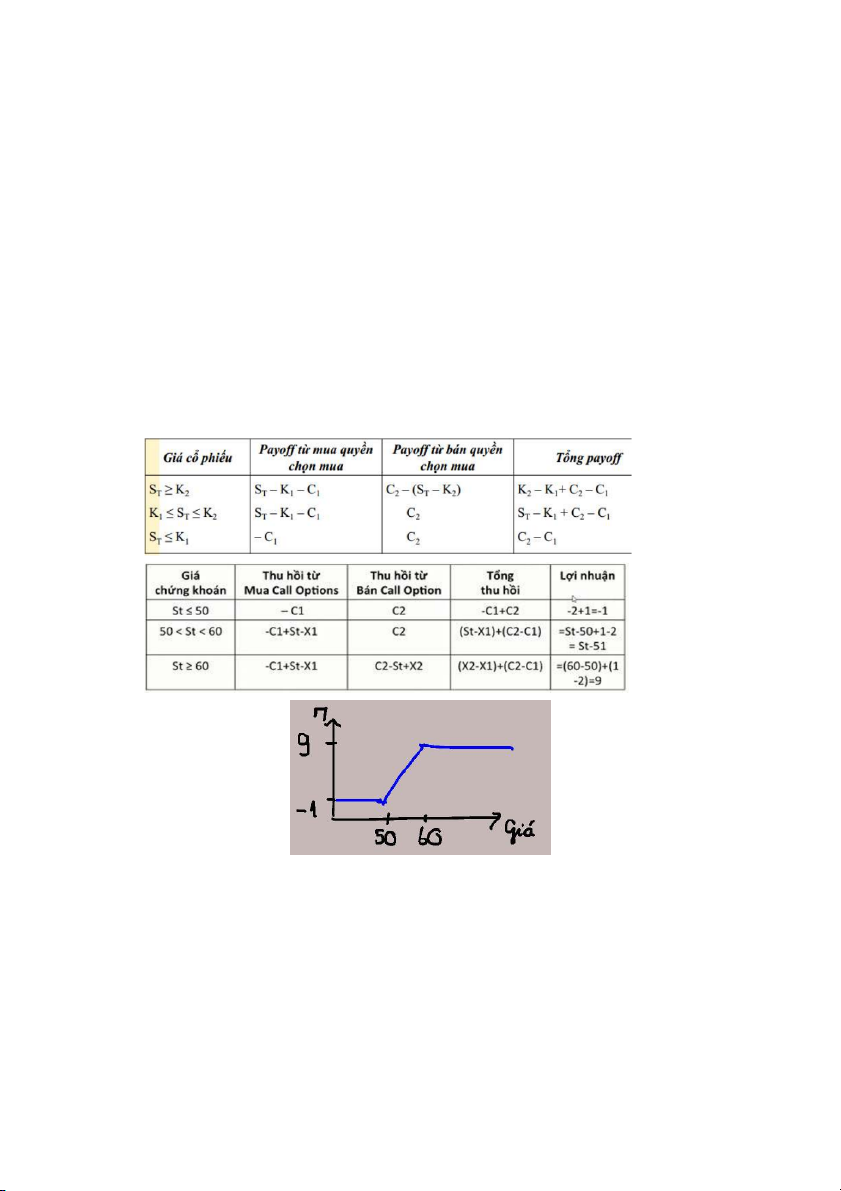

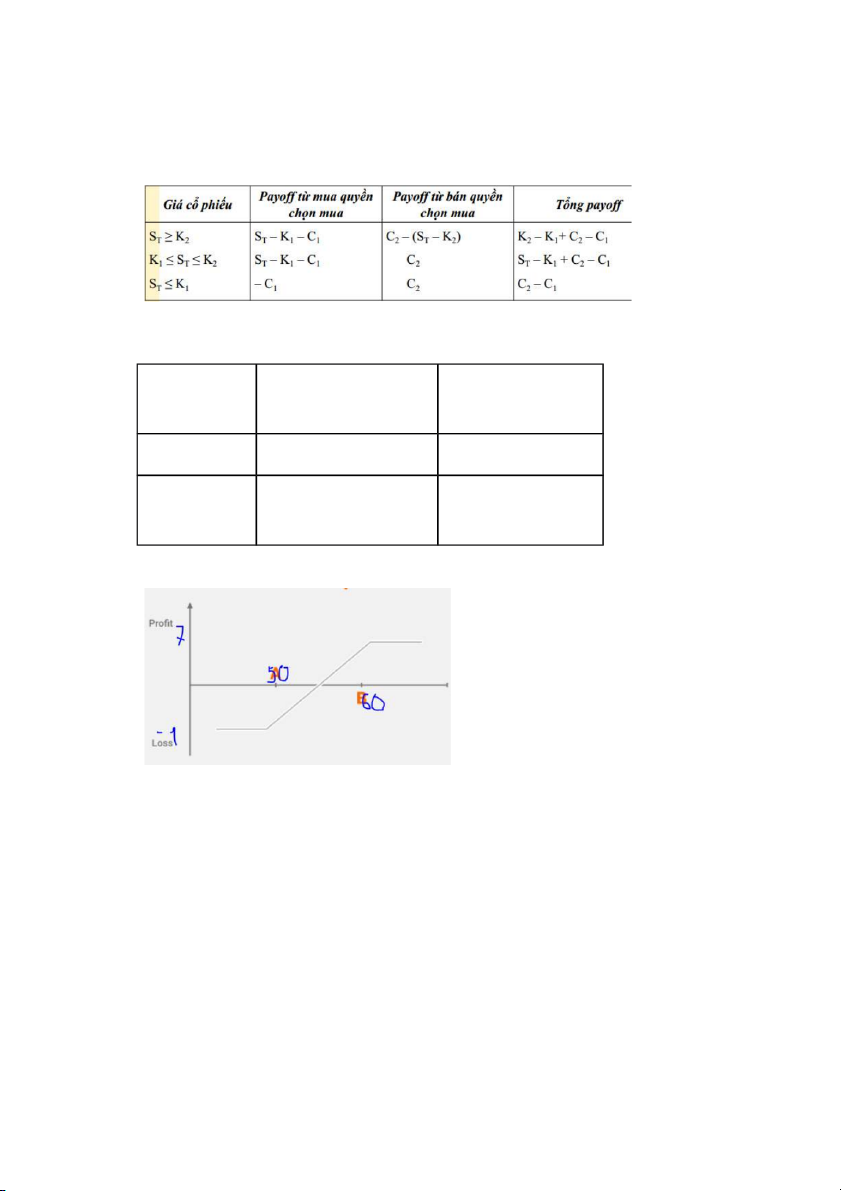

Mua quyền chọn mua giá thực hiện thấp, bán quyền

chọn mua có giá thực hiện cao- bull call spread X1C1>C2 TH1: ko cho St

Vào ngày 21 / 01 / 20XX , giá cổ phiếu CityGroup

đang được giao dịch S49 / cổ phiếu . Một nhà đầu

tư mua quyền chọn mua cổ phiếu Citygroup , số

lượng 1.000 cổ phiếu , ngày đáo hạn 15 / 5 /

20XX , giá thực hiện X1 50 / cổ phiếu , phí quyền

chọn C1 2 / cổ phiếu . Đồng thời , nhà đầu tư này

bán quyền chọn mua CityGroup , với cùng khối

lượng ở trên , X giá thực hiện X2 60 / cổ phiếu ,

phí quyền chọn C2 $1 / cổ phiếu . Yêu cầu : Tính

lợi nhuận của nhà đầu tư trên , khi giá thị trường St

là $ 59 / cổ phiếu . Thể hiện trên đồ thị .

TH2: cho St. St là $ 59 / cổ phiếu 1,lãi- 3,lỗ Giá CK Thu hồi từ Thu hồi từ Mua call Bán call St<60 ng mua k th Q -1 1 St> 50 St-X-C ng bán lỗ 7 59-50-2=7 Tổng LN: (7+1) x 1000=8000

Vào ngày 21 / 01 / 202X , giá cổ phiếu Apple Inc ( mã

cổ phiếu AAPL , niêm yết NASDAQ ) đang được giao

dịch $ 149 / cổ phiếu . Một nhà đầu tư mua quyền

chọn mua cổ phiếu Citygroup , số lượng 1000 cổ phiếu

, ngày đáo hạn 15 / 5 / 20XX , giá thực hiện X1 $ 140 /

cổ phiếu , phí quyền chọn C1 $

12 / cổ phiếu . Đồng

thời , nhà đầu tư này bán 1000 quyền chọn mua AAPL

, giá thực hiện X2 $ 160 / cổ phiếu , phí quyền chọn C2

S8 / cổ phiếu . Yêu cầu : Tính lợi nhuận của nhà đầu tư

trên , khi giá thị trường là St $

159 / cổ phiếu . Thể hiện trên đồ thị . MQCM X1: 140, C1: 12 BQCM X2: 160, C2: 8 Giá CK Thu hồi từ Thu hồi từ Mua call Bán call St>140 NĐT lãi St-X1- ng bán lỗ -7 C= 7 St<160

ng mua ko thực NĐT lãi C= 8 hiện Q Tổng LN = 15.000

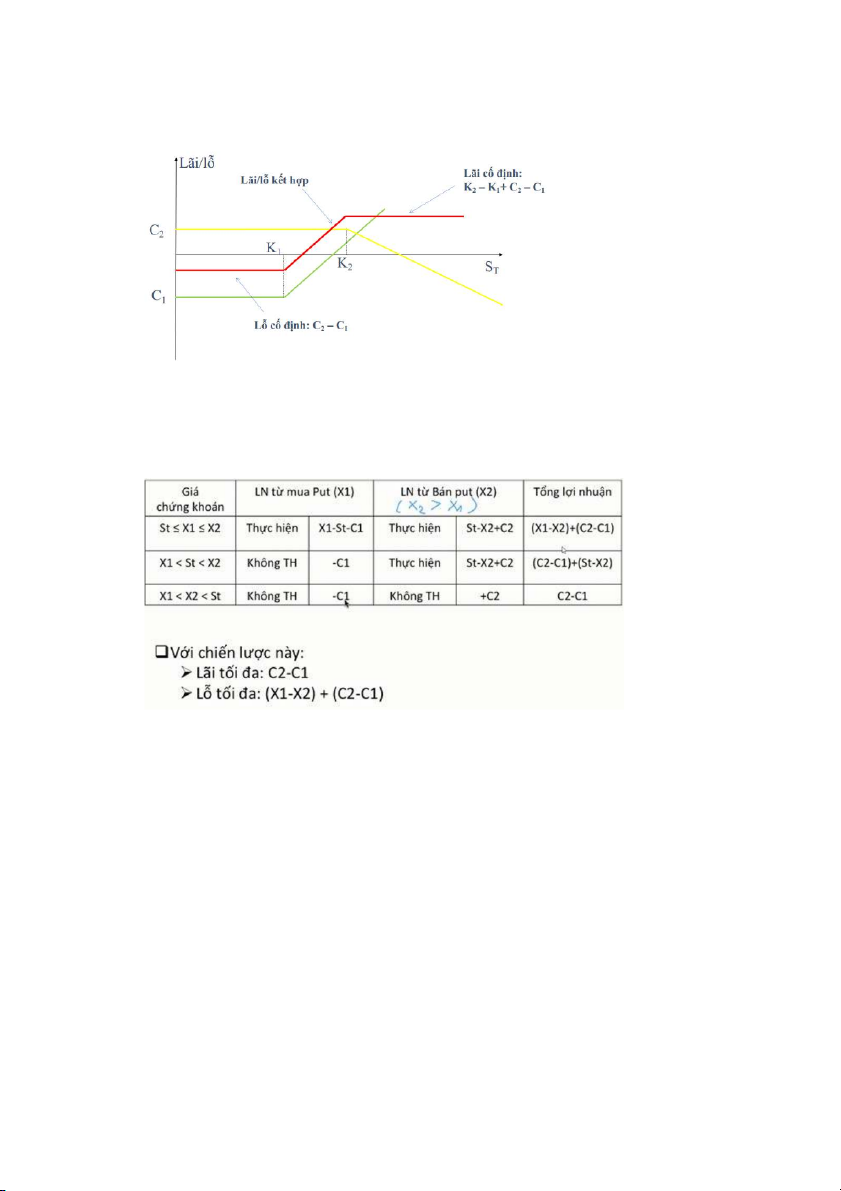

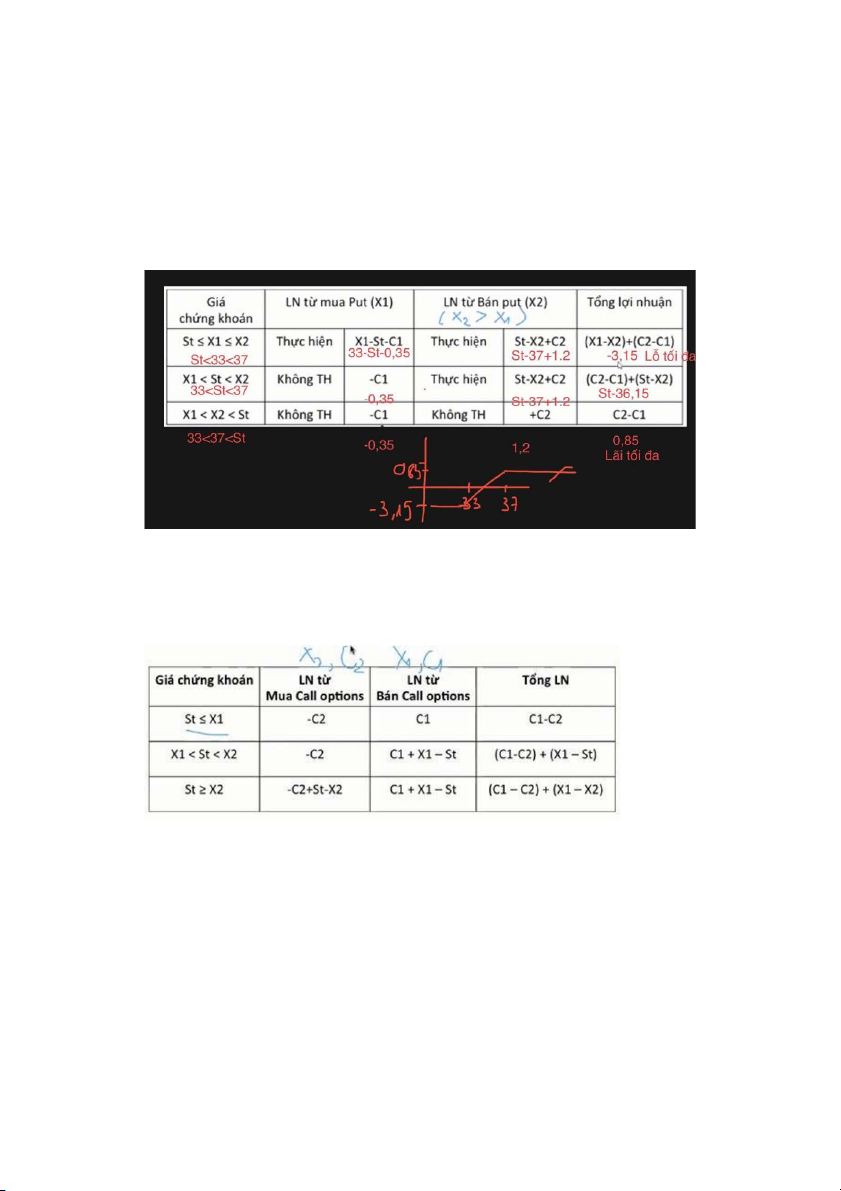

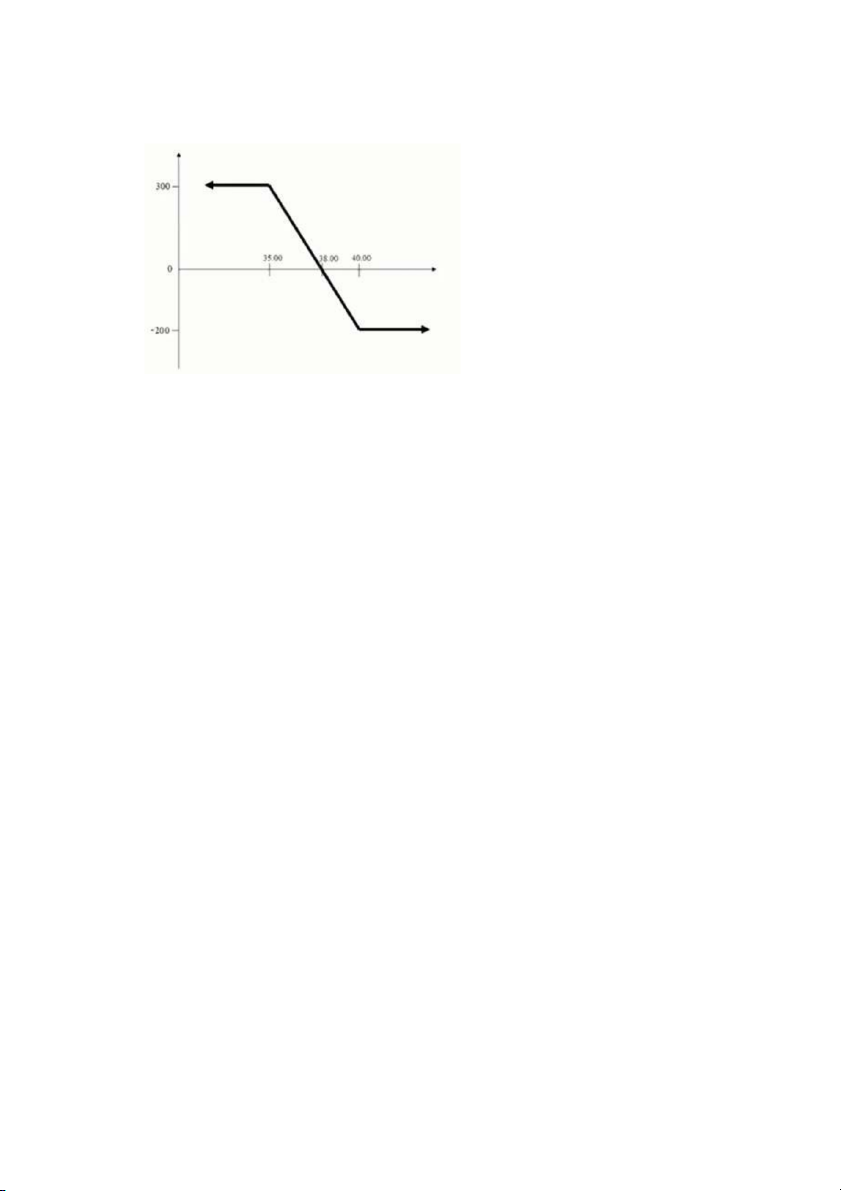

Mua quyền chọn bán có giá thực hiện thấp và bán

quyền chọn bán với giá thực hiện cao Bull put spread

Ví dụ : Ngày 26/5/2012 , giá cổ phiếu VeruFone System

Inc ( Niêm yết trên NYSE , mã cp PAY ) đang được

giao dịch với giá $ 28 / cp . Một NĐT thực hiện chiến

lược : > Mua quyền chọn bán PAY giá $ 33 / cp , phí

quyền chọn $ 0.35 / cp , ngày thực hiện 15/6/2013

> Bán quyền chọn bán PAY giá $ 37 / cp , phí quyền

chọn $ 1.2 / cp , ngày thực hiện 15/6/2013 Tính LN của NĐT này .

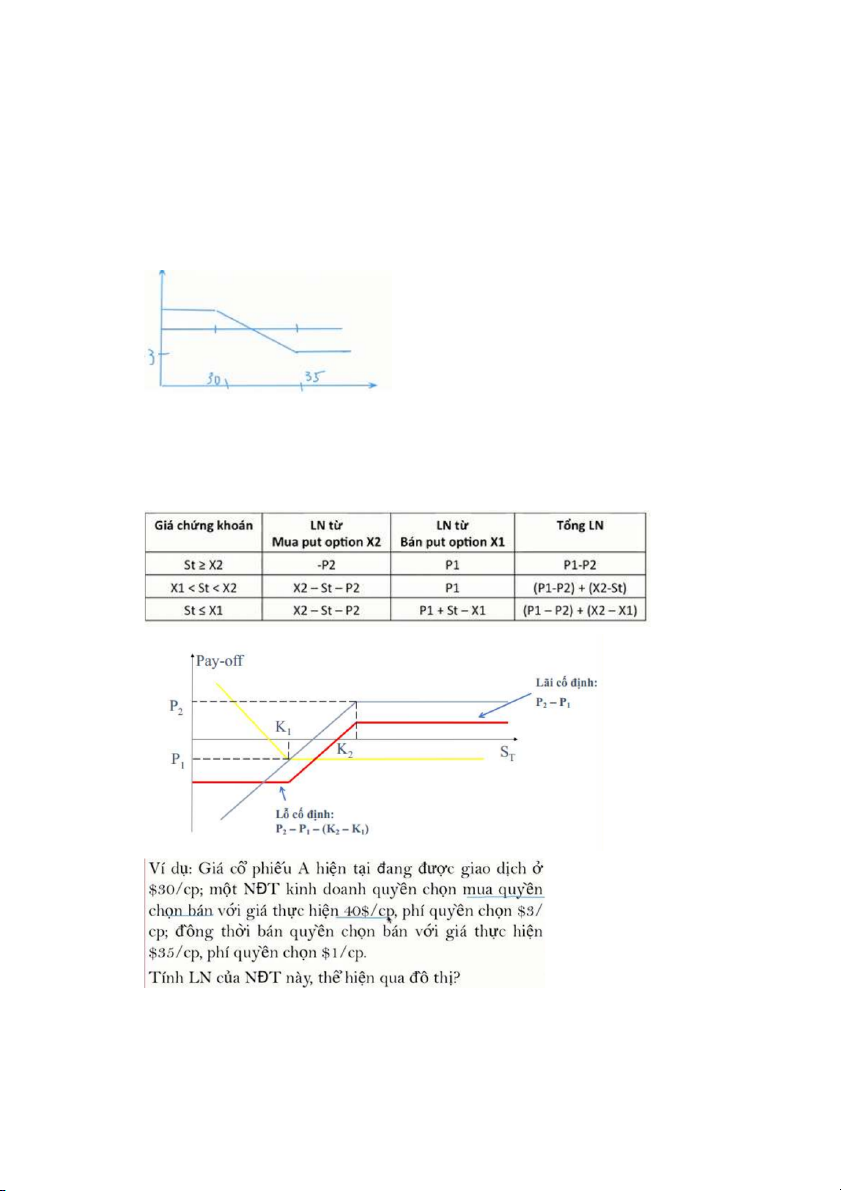

Mua quyền chọn mua có giá thực hiện cao và bán quyền

chọn mua có giá thực hiện thấp Bear call spread x11,lãi,3,l ỗ

Ví dụ : Thị giá hiện tại cổ phiếu A là $ 30 ; một NĐT

mua call option với giá thực hiện $ 35 / cp , phí quyền

chọn $ 0,5 / cp ; đồng thời bán quyền chọn mua với giá

thực hiện $ 30 / cp , phí quyền chọn $ 2,5 / cp . Tính LN của NĐT này ?

Mua quyền chọn bán giá thực hiện thấp và bán quyền

chọn bán giá thực hiện cao Bear put Spread Bán khống, Châu Âu

Một nhà đầu tư thực hiện bán khống cổ phiếu với giá $

40 . Lo ngại giá cổ phiếu tăng trong thời gian tới , nhà

đầu tư quyết định phòng hộ bằng cách sử dụng hợp

đồng quyền chọn kiểu Châu Âu với mức giá thực hiện $

40 , và phí quyền chọn 3,5 . Hãy xây dựng một danh

mục phòng hộ rủi ro bằng cách kết hợp vị thế cổ phiếu

với vị thế quyền chọn . Phân tích tỷ suất sinh lời của

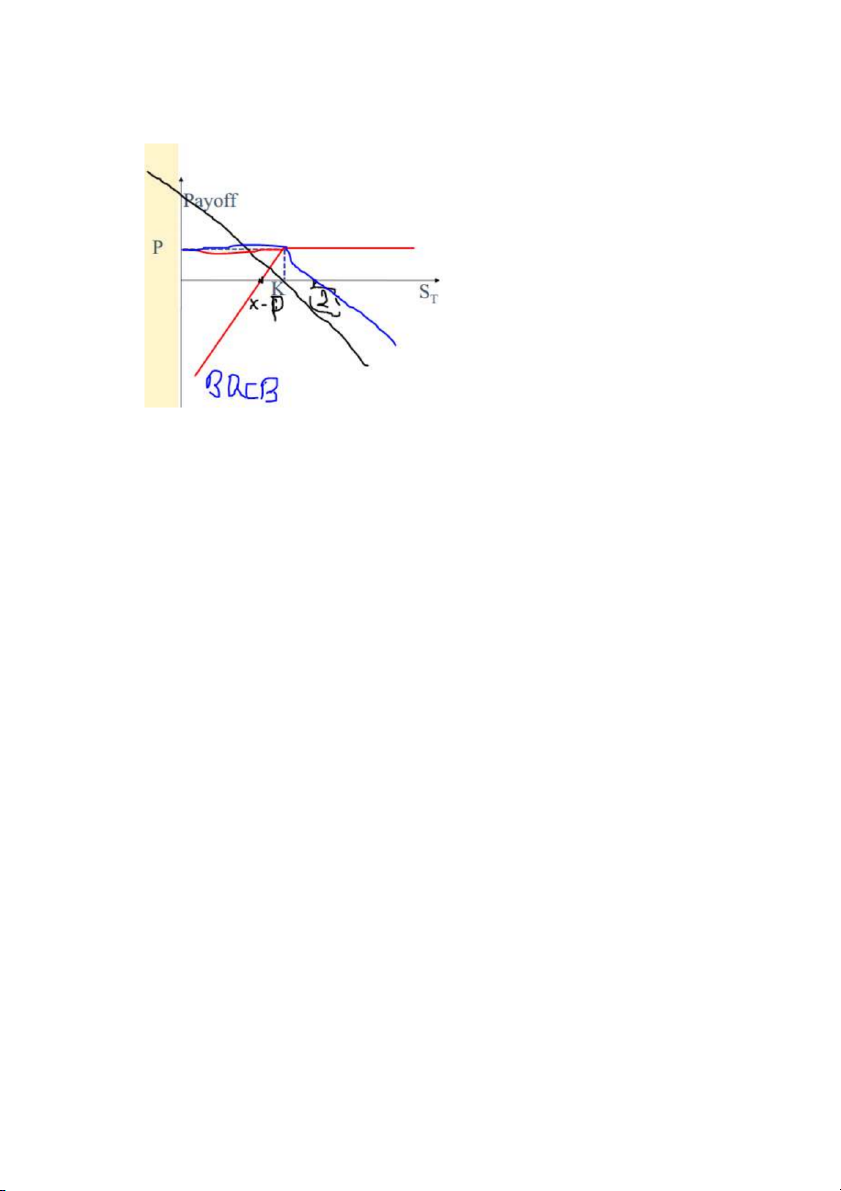

danh mục phòng hộ rủi ro và biểu diễn trên hình vẽ .

Lo ngại giá tăng , NĐT có thể thực hiện các TH sau

TH1: bán khống cổ phiếu với giá $ 40

Mua QCM với mức giá X= 40$ và C=3,5

Giá Kết quả từ Kết quả từ Tổng CP bán CK Mua QCM St> So-St St - X -C -3,5 X 40-St St - 43,5 St=< So-St -c So-St-c (2) X 40-St -3,5 36,5 -St

TH2: bán khống cổ phiếu với giá $ 40

Bán QCB với mức giá X= 40$ và C=3,5

Giá Kết quả từ Kết quả từ Tổng8 CP bán CK Bán QCB St>= So-St St - X + P So-X+P K St< So-St P So-St +P (2) X

Một nhà đầu tư thực hiện bản khống cổ phiếu với giá $

20 . Lo ngại giá cổ phiếu tăng trong thời gian tới , nhà

đầu tư quyết định phòng hộ bằng cách sử dụng hợp

đồng quyền chọn kiểu Châu Âu với mức giá thực hiện $

20 , và phí quyền chọn $ 1,5 . Hãy xây dựng một danh

mục phòng hộ rủi ro bằng cách kết hợp vị thế cổ phiếu

với vị thế quyền chọn . Phân tích tỷ suất sinh lời của

danh mục phòng hộ rủi ro và biểu diễn trên hình vẽ .

Xem xét một cổ phiếu trị giá $ 45 , quyền chọn mua

kiểu châu Âu với mức giá thực hiện S45 và phí quyền

chọn $ 3,2 . Hãy xây dựng một danh mục phòng hộ rủi

ro bằng cách kết hợp vị thế cổ phiếu với vị thế quyền

chọn . Phân tích tỷ suất sinh lời của danh mục phòng hộ

rủi ro và biểu diễn kết quả trên hình vẽ .

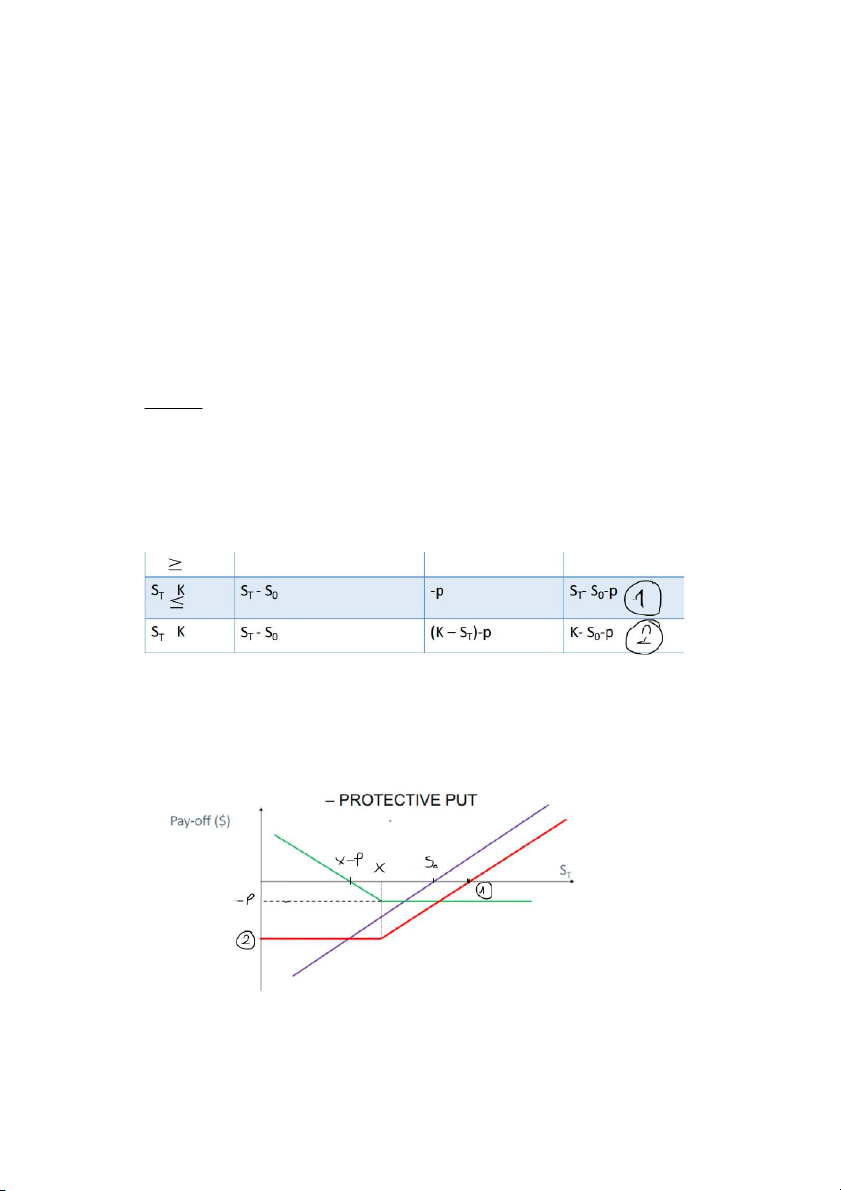

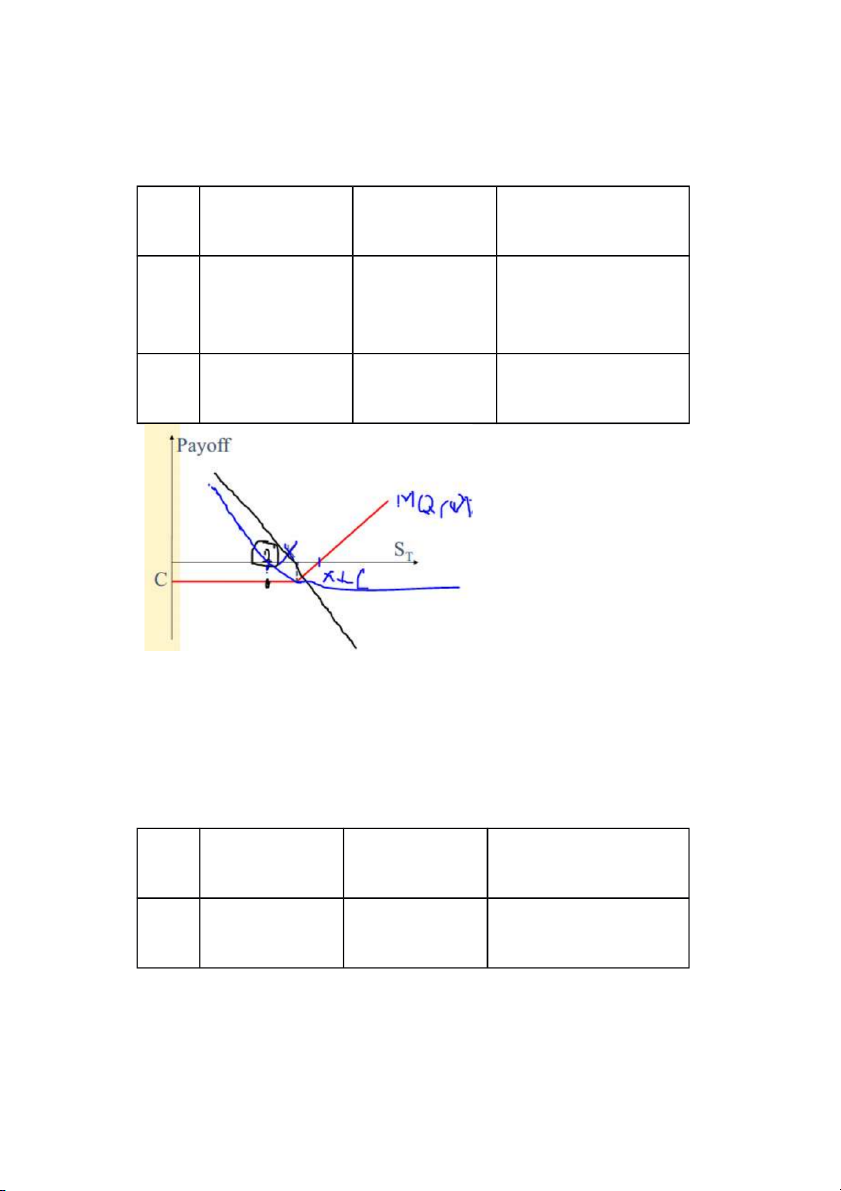

Mua và nắm giữ TS, lo sợ giá giảm → sử dụng chiến

lược quyền chọn có lợi khi giá giảm -> Mua QCB, Bán QCM TH1: Mua CP với giá So Mua QCB với X,P

Vị thế trên giao ngay Vị thế trên

giao sau Tổng LN hai vị thế

LN tối đa: không xác định Lỗ tối đa: 2 Điểm HV: 1 TH2: Mua CP với giá So Bán QCM với X,C

Vị thế trên giao ngay Vị thế trên

giao sau Tổng LN hai vị thế Lãi tối đa :1 điểm HV: 2 Lỗ tối đa : So-C mua cp vẽ nét đứt

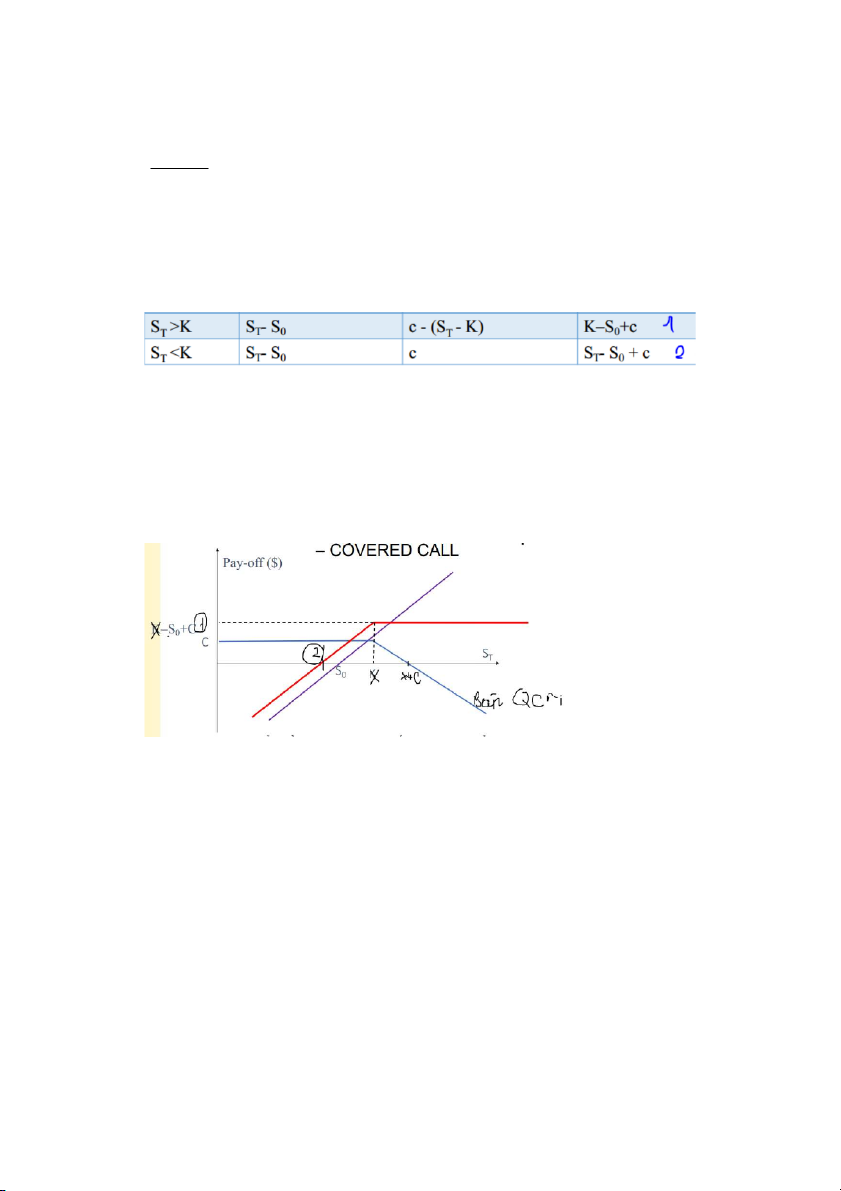

Bán khống TS, lo sợ giá tăng -> sử dụng chiến lược

quyền chọn có lợi khi giá tăng -> Bán QCB, Mua QCM

TH1: Bán khống CP với giá So Mua QCM với X, C Giá Vị thế trên Vị thế trên Tổng LN hai vị CP giao ngay giao sau thế St> So-St St - X -C So-X-C -> lỗ bán X khống, lãi ở quyền chọn St=< So-St -c So-St-c (2) -lãi tối X đa khi St=0

Th2: bán khống Cp với So Bán QCB với X, P Giá Vị thế trên Vị thế trên Tổng LN hai vị thế CP giao ngay giao sau St>= So-St P So-St +P (2) lãi tối X đa khi St=0 St< So-St St - X + P So-X+P X