Preview text:

Câu hỏi đúng sai

Câu 1: Tính thanh khoản của quỹ mở cao hơn 1 cách tương đối so vs quỹ đóng

- Đúng. Tính thanh khoản quỹ mở cao nhờ vào vc đc phép mua bán ccq

trực tiếp vs cty quản lí quỹ, cò quỹ đóng k mua lại ccq nên đc niêm yết

trên SGDCK giao dịch trên thị trg thứ cấp

Câu 2: NĐT quyết định mua HĐ quyền chọn bán khi dự đoán giá ck sẽ tăng trong tương lai

- Sai. NĐT quyết định mua HĐ quyền chọn bán khi dự đoán giá ck sẽ giảm

trong tương lai, vì chiến lược là mua ck ngoài tt để bán theo HĐ

Câu 3: Cpud mang lại khoản thu nhập từ cổ tức ưu đãi hơn cp thuowgf, mức chi

trả cổ tức cố định k phụ thuộc vào hđsxkd của DN - Đúng.

Câu 4: Không có sự khác biệt giữa ttck sơ cấp và thứ cấp

- Sai. TTSC là nơi gd ck phát hành lần đầu còn TTTC là nơi gd ck đã phát hành

Câu 5: Theo quy định tại Vn, khi đặt lệnh mua bán cp niêm yết trên SGDCK

HN, lệnh mua bán của nđt có KL từ 15000 cp trở lên sẽ phải gd theo phương thức thỏa thuận

- Sai. Tại sàn HNX từ 5000cp trở lên đc gd thỏa thuận, tuy nhiên k phải là bắt buộc

Câu 6: Nđt theo trường phái pt kĩ thuật có khả năng đưa ra nhận định về thời

điểm gia nhập hoặc rút lui khỏi thị trường tốt hơn nđt theo trường phái pt cơ bản

- Đúng. NĐT pt cơ bản sẽ đưa ra lựa chịn co nào còn pt kĩ thuật dẽ đưa ra

câu trả lời cho câu hỏi khi nào nên mua khi nào nên bán

Câu 7: Quyền mua cp phát hành kèm theo các đợt cpud hoặc trái phiếu để nhằm

bảo đảm việc duy trì tỷ lệ sở hữu của cổ đông trong công ty

- Sai. Quyền mua cp đc phát hành trc 1 đợt ph cp ms để nhằm bảo đảm việc

duy trì tỷ lệ sở hữu của cổ đông trong công ty. Còn chứng chỉ quỹ đc PH

kèm theo các đợt PH cpud hoặc TF để nhằm làm tăng tính hấp dẫn cho đợt PH

Câu 8: Trong bảo lãnh cam kết chắc chắn, neus k bán hết tcbl k đc nhận phí bl

- Sai. Trong bảo lãnh cam kết chắc chắn, tcbl sẽ cam kết mua hết số cp của

TCPH trong TH k bán hết. Phí bl nhận trên số ck phát hành thành công

Câu 9: Tất cả các đợt PHcp đều là PH lần đầu

- Sai. Đvs cp chỉ có 1 lần PH lần đầu còn những lần PH sau là PH bổ sung

Câu 10: Theo quy định của SGDCK để mua bán các ck chưa niêm yết tạ

SGDCK nđt phải mở tk tại cty là thành viên của sgdck đó

- Sai. Vc mua bán ck chưa niêm yết đc diễn ra trên tt OTC. ĐVs ck đã niêm

yết thì diễn ra tại cty là tv của sgdck mà cty đó đki thành viên

Câu 11: Đầu tư vào tf của những tcph có xếp hạng tín nhiệm cao ng nắm giữ tf

sữ hoàn toàn yên tâm vì rủi ro của tf này là bằng 0

- Sai. TT ảnh hưởng đến phát triển và quy thoái của nền kinh tế. Nên nđt vẫn sẽ có rủi ro

Câu 12: Ngày đki cuối cùng và ngày chi trả cổ tức đc hiểu là ngày cuối cùng cổ

tức đc chuyển vào tk ng hưởng

- Sai.Ngày đki cuối cùng là ngày chốt ds cổ đông đươc hưởng quyền liên

quan, ngày cho trả cổ tức là ngày thực tế cổ tức đc chi trả cho cổ đông.

Câu 13; Phát hành cp bằng hình thức tăng vốn bằng hiện vật sẽ làm cho vốn cổ đông tăng lên.

- Đúng. Tăng vón = hiện vật cổ đông sẽ góp vón bằng hiện vật thay vì tm,

ts đc quy đổi thành giá trị tg ứng vs số lg cổ phần mà cổ đông góp, làm vốn cổ đông tăng lên

Câu 14: Nếu k có sự quản lí của công ty quản lí quỹ, quỹ đầu tư không thể họa động

- Sai. Mặc dù quỹ đầu tư k có tư cách pháp nhân và phần lớn chịu sự quản

lí của công ty quản lí quỹ. Tuy nhiên quỹ đầu tư dạng công ty là 1 quỹ

đầu tư có tư các pháp nhân có thể hđ độc lập

Câu 15: HĐ niêm yết cp tại sgdck sẽ giúp dn cải thiện tính thanh khoản cp

- Sai. HĐ niêm yết cp trên sgdck sẽ giúp cổ đông tăng tính thanh khoản cho

cp, còn đối vs dn hình ảnh uy tín đc nâng cao, huy động vốn dễ dàng với

cp thấp hơn cty khác, quản trị cty tốt hơn, giá trị cty tăng lên

Câu 16: nđt sở hữu quyền mua cp thường sẽ chắc chắn thực hiện vì mua theo

quyền rẻ hơn giá tt tại thời điểm phát hành quyền mua

- Sai. Quyền mua bảo đảm quyền lợi cho cổ đông, họ có thể thực hiện hoặc

bán quyền đi. Giá quyền mua có thể tăng hoặc giảm trong thời gian hiệu

lực nên tùy vào từng TH nđt quyết định thực hiện hoặc không.

Câu 17: DN huy động vốn trên tt thứ cấp

- Sai. DN huy động vốn trên tt sơ cấp

Câu 18: TCBL chỉ thự hiện chức năng phân phối chứng khoán ph cho nđt trên tt

- Sai. TCBL có các chức năng: thực hiện các thue tục trc khi chào bán, pp ck và bình ổn giá ck

Câu 19: Mức hỗ trợ là lượng cung lowns để ngăn chặn tăng giá

- Sai. Mức hỗ trợ là lượng cầu lớn để ngăn chặn giảm giá

Câu 20: TT sơ cấp tạo động lực pt cho tt thứ cấp

- Sai. Ttsc là tiền đề cho sự pt của thị trg thứ cấp, tttc là động lực cho sự ot của tt sơ cấp

Câu 21: OTC là thị trg chỉ gd các chứng khoán đủ tiêu chuẩn niêm yết trên sgdck

- Sai. OTC là thị trg giao dịch chủ yếu các ck chưa đủ đk niêm yết

Câu 21: Lệnh k có chỉ dẫn là lệnh thực hiện ngay toàn bộ hoặc hủy bỏ nếu k thực hiện

- Sai. Lệnh k có chỉ dấn là lệnh sẽ k giới hạn nhân viên môi giới thực hiện

tại giá hay thời gianc cụ thể nào, cho phép người môi giới tùy ý chọn giá

và thời gian tốt nhất cho vc thực hiện gd CHƯƠNG 1 I. Trắc nghiệm 1. D 2. C 3. A 4. C 5. D 6. D

7. Nhà đầu tư X dự đoán tương lai giá chứng khoán sẽ tăng nên ngày

16/4/2012 ông đã quyết định đầu tư và đặt mua thành công 4000 cổ phiếu

của công ty Y với giá 24.000đ

7.1. Tỷ suất sinh lời kì vọng của NĐT X là bao nhiêu nếu giả sử tại thời

điểm 16/4/2012 ông mua cổ phiếu và kỳ vọng sau 1 năm giá cổ

phiếu tăng 5% và cổ tức là 20%

A. 5 B.15% C. 20% D. Phương án khá

-Chi phí mua cổ phiếu: 24 000.4000=96 000 000đ

-Giá cổ phiếu kì vọng: 24000.1,05=25.200

-Chênh lệch giá được hưởng (25200-24000).4000=4 800 000đ

-Cổ tức được hưởng: 10 000.20%.4000=8 000 000đ

-Tỷ suất lợi tức = = 13,33% => Chọn D

7.2. Ngày 16/4/2013 giá cổ phiếu đã giảm xuống còn 8.000đ/cp. Trong

thời gian NĐT X nắm giữ cổ phiếu công ty Y có tiến hành chi trả cổ tức

10%. Tổng thu nhập trước thuế của NĐT trong trường hợp NĐT quyết

định bán cổ phiếu trên thị trường với giá 8.000đ/cp vào ngày

16/4/2013 và giao dịch thành công:

A. 5.000đ B. 15.000đ C. 25.000đ D. Phương án khác

-Doanh thu bán cổ phiếu: 8 000.4000=32 000 000đ

-Cổ tức được nhận: 10 000.10%.4000=4 000 000đ

-Tổng thu nhập của NĐT: (32 000 000 + 4 000 000) – 96 000 000=-60 000 000

7.3. Tỷ suất sinh lời thực tế của NĐT X trong trường hợp 7.2

A. 75% B. 70,83% C. 62,5% D. Phương án khác

Tỷ suất sinh lời .100 =37,5%

8. Ông Nam vừa bán 5000 cổ phiếu của công ty Y với giá 7.000đ/cp vào ngày 18/4/2013. Biết rằng:

-Ngày 20/8/2010, ông Nam mua 2000 cổ phiếu Y với giá 30.000đ/cp

-Ngày 1/1/2011, ông quyết định mua thêm 1500 cổ phiếu Y với giá

25.900đ/cp và giao dịch thành công

-Ngày 1/1/2012, ông đã giao dịch mua thành công 1500 cổ phiếu Y với giá 15.000đ/cp

-Cuối năm 2010 và năm 2011, 2012, công ty Y tiến hành chi trả cổ tức

bằng tiền mặt cho cổ đông sở hữu cổ phiếu thường với các tỷ lệ lần lượt

là 40%, 15% và 6%.Vậy, thu nhập trước thuế của ông Nam là:

A.116.850.000đ B.102.600.000đ C.86.350.000đ D.Phương án khác - 2010:

+ Chi phí mua cp Y: 2000.30 000=60 000 000đ

+ Cổ tức được hưởng: 10 000.40%.2000=8 000 000đ -2011:

+ CP mua cp: 1500.25900=38 850 000đ

+ Cổ tức đc nhận: 10000.15%.(2000+1500)=5 250 000đ -2012:

+CP mua cp: 1500.15000=22 500 000

+ Cổ tức đc hưởng: 10000.6%.(2000+1500+1500)=3 000 000đ -2013:

+Doanh thu bán cổ phiếu: 5000.7000=35 000 000đ

+Tổng cổ tức: 8 000 000+5 250 000+3 000 000=16 250 000đ

+Tổng cp mua: 60+38,85+22,5= 121 350 000đ

+Thu nhập: 35+16,25-121,35= -70 100 000đ

9. Ông X vừa bán 200 cổ phiếu của công ty A với giá 25.000đ/cp. Ông ta

mua cổ phiếu đó một năm trước đây với giá 18.000đ/cp, năm vừa qua

ông ta có nhận cổ tức 4.000đ/cp. Vậy tổng thu nhập trước thuế kinh

doanh chứng khoán của ông X từ khoản đầu tư này là:

A.600.000đ B.-600.000đ C.2.200.000đ D.-2.200.000đ

-CF mua: 200.18 000=3,6 (tr) CF bán: 200.25 000=5 (tr)

-Cổ tức: 200.4000=0,8 (tr) =>Thu nhập: 5+0,8-3,6=2,2 (tr) 10. D 11. D 12. D 13. D

14.Năm N, Công ty ABC có thu nhập ròng là 800 triệu đồng, số cổ phiếu đã

phát hành là 600.000 cổ phiếu, cổ phiếu quỹ là 40.000, không có cổ

phiếu ưu đãi. Hội đồng quản trị quyết định chỉ giữ lại 30% thu nhập ròng

để tái đầu tư. Như vậy mỗi cổ phiếu được trả cổ tức là:

A.1.500đ B.2.000đ C.1.000đ D.1.300đ E. Phương án khác

-Số cp thường đang lưu hành: 600-40=560 (nghìn cp) - Cổ tức/cp: =1000đ

15.Năm N, Công ty ABC có thu nhập ròng là 800 triệu đồng, số cổ phiếu đã

phát hành là 600.000 cổ phiếu, cổ phiếu quỹ là 40.000, giá trị cổ phiếu

ưu đãi 200 triệu, cổ tức chi trả hàng năm cho cổ đông cổ phiếu ưu đãi là

20%/năm. Sau đó, Hội đồng quản trị quyết định chỉ giữ lại 30% thu

nhập ròng để tái đầu tư. Như vậy,mỗi cổ phiếu thường được trả cổ tức là:

A.1.300đ B.1.050đ C.950đ D.750đ E. Phương án #

-Cổ tức cp ưu đãi: 200 000 000.20%=40 000 000đ

-Cổ tức/cp thường ==950đ 16. B

17. Công ty XYZ có 10.000 cổ phiếu đang lưu hành và tuyên bố trả cổ tức

bằng cổ phiếu với mức 30%. Khách hàng của bạn có 100 cổ phiếu XYZ.

Sau khi nhận cổ tức bằng cổ phiếu, tỷ lệ sở hữu cổ phần của ông ta trong công ty XYZ là bao nhiêu? A.1% B.1,3% C.1,5% D.1,1%

-Số cp của cty XYZ sau khi trả cổ tức= 10 000.1,3= 13 000 (cp)

-Số cổ phiếu sau khi nđt nhận cổ tức: 100.1,3=130 (cp)

-Tỷ lệ sở hữu cổ phần của nđt A: 130/13000=1%

18. Công ty SAM được phép phát hành 7.000.000 cổ phiếu theo Điều lệ công ty.

Công ty phát hành được 6.000.000 cổ phiếu, trong đó có 1.000.000 cổ phiếu

ngân quỹ. Vậy Công ty SAM có bao nhiêu cổ phiếu đang lưu hành?

A.7.000.000 B.6.000.000 C.5.000.000 D.4.000.000

-Cp đang lưu hành: 6-1=5 (tr cp) 19. D 20. B 21. A 22. D

23. Nhà đầu tư mua 10 trái phiếu có mệnh giá 100.000đ/TP (lãi suấtdanh nghĩa

6%/năm) với giá 105.000đ. Vậy hàng năm nhà đầu tư sẽ nhận được tiền lãi trên mỗi trái phiếu là:

23.1. Biết rằng trái phiếu được thanh toán lãi định kì 6 tháng 1 lần.

A.6.000đ B.6.300đ C.3.000đ D.3.150đ

-LN=MG.LSDN= 100 000. (6%/2).2=6000đ

23.2. Biết rằng trái phiếu được thanh toán lãi định kì 12 tháng 1 lần.

A.6.000đ B.6.300đ C.3.000đ D.3.150đ 24. D 25. B 26. C 27. A 28. A

29. NĐT A bán Quyền chọn bán (1cổ phiếu) với giá 25.000 đ/cp và phí quyền

chọn bán là 2.000đ/cp. Khi giá thị trường là 20.000đ/cp. Thì khoản lợi

nhuận có thể có của NĐT A là:

A.+3.000 B.+2.000 C.-2.000 D.-3.000

30. NĐT A mua Quyền chọn bán (1cổ phiếu) với giá 25.000 đ/cp và phí quyền

chọn bán là 2.000đ/cp. Khi giá thị trường là 20.000đ/cp. Thì khoản lợi

nhuận có thể có của NĐT A là

A.+3.000 B.+2.000 C.-2.000 D.-3.000

LN NĐT A được là: 25000-20000-2000=3000 31. C 32. E 33.D 34. D 35. C 36. C 41. B 46. A 51. D 37. A 42. B 47. A 52. A 38. B 43. C 48. D 53. B 39. A 44. B 49. D 54. B 40. D 45. D 50. B 55. A 56. A 57. C 59. A 60. D 61. D

58. Nhà đầu tư A mua 1 quyền chọn mua 100 cp X với giá20 USD/cp,

phí quyền chọn 2 USD/cp. Lợi nhuận (rủi ro) mà nhà đầu tư A nhận được khi

giá thị trường cp X = 15USD là:

A. 200 USD B. -700 USD C. -200 USD D. -500USD

-Lợi nhuận: (15-20-2)*100= -700 II. Đúng sai

1. Số cổ phiếu phát hành là số cổ phiếu thực tế đang thuộc sở hữu của nhà đầu tư. Sai

Số cp phát hành là số cổ phiếu doanh nghiệp đăng kí và được UBCK cấp phép cho phát hành

2. Cổ phiếu quỹ là một bộ phận của Cổ phiếu đang lưu hành. Sai

CP quỹ là cổ phiếu thuộc bộ phận cổ phiếu thực tế phát hành

3. Khi một tổ chức phát hành mua lại cổ phiếu của chính mình thì sẽ làm số

lượng cổ phiếu đã phát hành giảm đi. Sai

Khi một TCPH mua lại cổ phiếu của chính mình sẽ làm lượng cổ phiếu đang lưu hành giảm.

4. Công ty tăng số lượng cổ phiếu ngân quỹ (Cổ phiếu quỹ) đồng nghĩa với

việc số lượng cổ phiếu đang lưu hành bị giảm đi một lượng tương ứng.

Đúng (giải thích ở câu 4)

5. Số lượng cổ phiếu đang lưu hành có thể lớn hơn số lượng cổ phiếu đã phát hành. Sai

CP đang lưu hành là 1 bộ phận của cp đã phát hành nên k thể lớn hơn

6. Theo quy định hiện hành tại Việt Nam, Công ty có thể mua lại toàn bộ số

lượng cổ phiếu đã phát hành để làm cổ phiếu ngân quỹ. Sai

Doanh nghiệp phát hành có quyền mua lại không quá 30% tổng số cổ phần phổ

thông đã được chào bán ra thị trường.

7. Cổ đông cổ phiếu phổ thông thường được nhận mức chi trả cổ tức cố định qua các năm. Sai

CP thường có mức chi trả cổ tức thay đổi từng năm theo tình hình hoạt động kinh doanh của DN

8. Cổ phiếu ưu đãi dự phần là loại cổ phiếu ưu đãi được chi trả mức cổ tức

cao hơn cổ phiếu thường và không phụ thuộc vào hoạt động sản xuất

kinh doanh của doanh nghiệp. Sai

CP ưu đãi dự phần là cp ưu đãi mà ng nắm giữ có thể đc tăng thêm lợi tức khi

công ty kinh doanh tốt hơn.

9. Theo quy định hiện hành tại Việt Nam, cổ đông sở hữu cổ phần ưu đãi cổ

tức có ít quyền biểu quyết hơn cổ đông sở hữu cổ phần phổ thông.Sai

Cổ phiếu ưu đãi biểu quyết là cổ phiếu có số phiếu biểu quyết nhiều hơn so với

cổ phiếu phổ thông. Còn các cổ phiếu ưu đãi khác không có quyền tham gia biểu quyết.

10.Tính chất vô thời hạn là một trong những đặc điểm chung giữa cổ phiếu

ưu đãi và cổ phiếu phổ thông. Đúng

11. Trong trường hợp tổ chức phát hành bị phá sản, nhà đầu tư sở hữu trái

phiếu sẽ được ưu tiên phân chia tài sản trước cổ đông cổ phiếu thường

nhưng sau cổ đông cổ phiếu ưu đãi. Sai

Thứ tự ưu tiên: trái phiếu, cp ưu đãi, cp thường

12. Khi trái phiếu đáo hạn nhà đầu tư sở hữu trái phiếu sẽ được nhận giá trị

đúng bằng số tiền bỏ ra mua trái phiếu khi trái phiếu phát hành lần đầu trên TT sơ cấp. Sai

Khi nđt mua trái phiếu trên tt sơ cấp hay tt thứ cấp, khi đáo hạn đều sẽ nhận

được số tiền ghi trên trái phiếu, nó có thể lớn hơn nhỏ hơn hoặc bằng số tiền bỏ ra mua TF.

13. Khi tổ chức phát hành thực hiện việc phát hành trái phiếu để huy động

vốn sẽ gây ra hiệu ứng pha loãng giá và làm giảm tỉ lệ sở hữu của cổ đông hiện hữu. Sai

Hiện tượng pha loãng giá xảy ra khi TCPH phát hành thêm cổ phiếu phổ thông

ra thị trường. Việc phát hành TF không làm ảnh hưởng đến tỷ lệ sở hữu của cổ

đông hiện tại do TF là công cụ nợ.

14.Trái phiếu Coupon của một tổ chức phát hành có M =100.000đ, giá phát

hành là 90.000đ, lãi suất danh nghĩa 6%, 1 năm có 2 kì trả lãi. Vậy hàng

năm với mỗi trái phiếu sở hữu, nhà đầu tư sẽ được chi trả 6.000đ trái tức.

-Số tiềm lãi mỗi kì NĐT đc nhận: (100000.6%)/2= 3000

-Trái tức cả năm : 3000.2= 6000

15. Hiện tại, NĐT X muốn mua Trái phiếu có thời hạn 5 năm, thời hạn còn

lại của trái phiếu là 6 tháng, thì NĐT X phải tiến hành giao dịch trên thị trường tiền tệ. Sai

NĐT phải giao dịch trên ttck

16.Lãi suất coupon là lãi suất định kì mà tổ chức phát hành cam kết chi trả

cho người sở hữu trái phiếu. Đúng

17. Chứng quyền là loại chứng khoán thường được phát hành trước đợt phát

hành trái phiếu hoặc cổ phiếu ưu đãi. Sai

Chứng quyền là sản phẩm phát hành kèm cùng TF hoặc CPUD để tăng tính hấp dẫn cho đợt phát hành

18.Mục đích của tổ chức phát hành khi phát hành chứng quyền là để đắp

thiệt hại do hiệu ứng pha loãng giá cổ phiếu giao dịch trên thị trường thứ cấp. Sai

Phát hành chứng quyền chỉ để làm tăng tính hấp dẫn của đợt phát hành TF hoặc CPUD.

19.Theo quy định hiện hành tại Việt Nam, Nhà đầu tư chỉ được phép chuyển

nhượng Chứng quyền một lần duy nhất trên thị trường thứ cấp. Sai

CQ không giới hạn số lần chuyển nhượng.

20. Theo quy định hiện hành tại Việt Nam, Nhà đầu tư chỉ được phép

chuyển nhượng Quyền mua cổ phần một lần duy nhất trên thị trường thứ cấp. Đúng

21.Một trong những tính chất của người mua Hợp đồng quyền chọn đó là

tính bắt buộc phải thực hiện hợp đồng. Sai

HĐQC là quyền, nđt có thể thực hiện hoặc không, nếu nđt k thực hiện có thể bán đi.

22.Người mua Hợp đồng quyền chọn bán có quyền được mua một số lượng

chứng khoán cơ sở nhất định với mức giá xác định trên hợp đồng. Sai

Người mua HĐQC bán có quyền bán 1 số lg ck cơ sở trong tương lai vs mức giá xác định trong hđ.

23.Người bán Hợp đồng quyền chọn bán có quyền được bán một số lượng

chứng khoán cơ sở nhất định với mức giá xác định trên hợp đồng. Sai

Người bán hđqc bán phải thực hiện mua cổ phiếu khi người mua hợp đồng yêu cầu.

24.Người mua Hợp đồng quyền chọn mua bắt buộc phải mua một số lượng

chứng khoán cơ sở nhất định với mức giá xác định trên hợp đồng. Sai

Người mua hđqc mua có quyền mua 1 số lg ck cơ sở trong tương lai với 1 múc

giá xác định được ghi trong hđ. Người mua có q thực hiện hoặc k thực hiện hđ.

25.Người mua Hợp đồng quyền chọn bán quyết định thực hiện hợp đồng

quyền chọn, do đó, người bán Hợp đồng quyền chọn bán bắt buộc phải

trao cổ phiếu cho người mua hợp đồng theo số lượng và giá quy định trên hợp đồng. Sai

Người bán hđqc bán phải thực hiện mua cổ phiếu khi người mua hợp đồng yêu

cầu. Do vậy khi người mua hđ quyết định thực hiện hđ thì ng bán phải mua cổ

phiếu do người mua hđ bán ra.

26.Người bán Hợp đồng quyền chọn mua, quyết định không thực hiện hợp

đồng, do đó người mua hợp đồng quyền chọn mua không mua được số

lượng cổ phiếu cơ sở theo giá trên hợp đồng. Sai

Người bán hđ quyền chọn mua bắt buộc phải thực hiện hđ khi người mua hđ yêu cầu.

27.Lỗ tối đa của người mua Hợp đồng quyền chọn bán là phí hợp đồng. Đúng

28.Người mua hợp đồng tương lai nhằm mục đích phòng hộ rủi ro động giá hàng hóa cơ sở. Đúng

HĐ tương lai là công cụ phòng ngừa rủi ro, có tính thanh khoản cao và có tác dụng đòn bẩy.

29.Theo quy định tại Việt Nam, khi thực hiện giao dịch hợp đồng tương lai

chỉ số nhà đầu tư không cần phải ký quỹ. Sai

NĐT bắt buộc phải kí quỹ để đảm bảo nghĩa vụ thanh toán

30.Chứng quyền có bảo đảm là loại chứng khoán phái sinh được phát hành

bởi chính tổ chức phát hành tài sản cơ sở. Đúng

31.Chứng quyền có bảo đảm được phát hành kèm theo đợt phát hành cổ

phiếu của công ty cổ phần với mục đích nhằm tăng tính hấp dẫn cho đợt phát hành. Sai

CQCĐB CW là chứng khoán có tài sản đảm bảo do CTCK phát hành.Người sở

hữu sẽ có quyền ( không phải nghĩa vụ) mua hoặc bán chứng khoán cơ sở tại

một mức giá xác định trước, vào trước hoặc tại một thời điểm cụ thể trong tương lai

32.Hoạt động phát hành chứng quyền có bảo đảm sẽ làm tăng vốn điều lệ

của tổ chức phát hành chứng khoán cơ sở của chứng quyền có bảo đảm. Sai

CQCĐB CW là chứng khoán có tài sản đảm bảo do CTCK phát hành.Người sở

hữu sẽ có quyền ( không phải nghĩa vụ) mua hoặc bán chứng khoán cơ sở tại

một mức giá xác định trước, vào trước hoặc tại một thời điểm cụ thể trong tương

lai. Vì vậy có thể làm tăng hoặc giảm vốn điều lệ của TCPH.

33.Một trong những ưu điểm của hình thức đầu tư qua Quỹ đầu tư đó là giúp

Nhà đầu tư đa dạng hóa Danh mục đầu tư tốt hơn so với hình thức đầu tư

trực tiếp trên TTCK. Đúng

Quỹ đầu tư hình thành từ vốn góp của các nđt và hoạt động thu lợi từ việc đầu

tư vào chứng khoán hoặc tài sản khác. Nhờ vậy nđt có thể đa dạng hóa đc danh mục đầu tư của mình.

34.Biến động trong giá trị tài sản ròng của chứng chỉ quỹ đóng tác động trực

tiếp tới thị giá chứng chỉ quỹ đang được giao dịch trên SGDCK. Sai

Biến động giá trị tsr của CCQ tác động trực tiếp tới giá CCQ mở, còn giá CCQ

đống bị ảnh hưởng bởi quan hệ cung cầu trên thị trường

35.Khi giá chứng khoán trong Danh mục đầu tư của Quỹ mở tăng giá sẽ làm

giảm Giá trị tài sản ròng của Quỹ. Sai

Làm tăng giá trị tsr của quỹ mở

36.Khi giá chứng khoán trong Danh mục đầu tư của Quỹ mở giảm giá sẽ

làm giảm giá giao dịch Chứng chỉ quỹ mở. Đúng

37.Khi khoản mục Nợ của Quỹ đóng tăng sẽ tác động làm cho thị giá chứng

chỉ quỹ đóng bị giảm. Sai. Giá ccq đóng bị ảnh hưởng bởi quan hệ cung cầu.

38. Quỹ đầu tư dạng đóng là một trong những quỹ đầu tư có quy mô vốn

đầu tư ổn định. Đúng. Do quỹ đóng chỉ chào bán ccq nhất định và không

mua lại theo yêu cầu của nđt nên quy mô vốn quỹ ổn định.

39. Chứng chỉ quỹ mở được phép niêm yết và giao dịch trên Sở giao dịch

chứng khoán. Sai, ccq quỹ mở k đc niêm yết trên sgdck

40. Một trong những ưu điểm của QĐT dạng đóng là nhà đầu tư có thể bán

lại Chứng chỉ quỹ đóng trực tiếp cho QĐT. Sai, quỹ dạng đóng nđt k thể

bán trực tiếp ccq cho quỹ mà phải giao dịch trên tt sơ cấp.

41. Vốn đầu tư của Quỹ mở có xu hướng biến động ít hơn so với Quỹ đóng.

Sai, quỹ mở cho phép nđt bán lại ccq cho quỹ vì vậy vốn có sự biến động

nhiều hơn so vs quỹ đóng.

42.Nhà đầu tư có thể yêu cầu Quỹ đóng X mua lại trực tiếp CCQ X của

mình. Sai, quỹ đóng k có nghĩa vụ mua lại ccq của nđt khi được yêu cầu

43. Tính thanh khoản của CCQ Quỹ mở cao hơn tương đối so với CCQ Quỹ đóng. Đúng

44.Theo quy định hiện hành của Việt Nam, Quỹ thành viên là loại hình quỹ

đầu tư có dưới 100 nhà đầu tư, bao gồm cả NĐT cá nhân và tổ chức

nhưng không kể nhà đầu tư chứng khoán chuyên nghiệp. Sai, Quỹ thành

viên là quỹ đầu tư chứng khoán có số thành viên tham gia góp vốn từ 02

đến 99 thành viên và là các cá nhân hay các định chế tài chính hoặc các tập đoàn kinh tế lớn.

45. Danh mục đầu tư của Quỹ đóng thường gồm những chứng khoán có tính

thanh khoản thấp. Sai, danh mục đầu tư của quỹ đóng đa dạng thường là

các ck có tính thanh khoản cao.

46. Danh mục đầu tư của Quỹ mở thường gồm những chứng khoán có tính

thanh khoản tương đối thấp. Đúng

47. Thị giá CCQ của một Quỹ đầu tư dạng đóng hiện là 24.000đ/CCQ,

NAV/1CCQđạt giá trị 31.000đ/cp, Điều này có nghĩa rằng CCQ này đang

được giao dịch với mức chiết khấu - 22,58%. Sai 22.58%

48. Thị giá CCQ của một Quỹ đầu tư dạng đóng hiện là24.000đ/CCQ,

NAV/1CCQđạt giá trị 31.000đ/cp, Điều này có nghĩa rằng CCQ này đang

được giao dịch với mức chênh lệch -22,58% so với NAV. Sai

49.Theo quy định hiện hành tại Việt Nam, Công ty Quản lý quỹ được

phép vay vốn để phục vụ cho hoạt động của các quỹ đầu tư. Sai, vốn của

quỹ đầu tư đc hình thành từ vốn góp của nđr, k đc đi vay

50.Theo quy định hiện hành tại Việt Nam, quỹ đầu tư dạng đóng được đầu

tư vào cổ phiếu, trái phiếu, chứng chỉ quỹ của Quỹ khác. Đúng. III.Bài tập ngắn

Bài 1: Đầu năm 2011, Công ty Cổ phần Hạnh Nhân có số vốn điều lệ là 40 tỷ

đồng. -Tháng 12/2011, công ty đã phát hành thêm được 2 triệu cổ phiếu thường

nhằm huy động vốn phục vụ hoạt động sản xuất kinh doanh, đồng thời tăng

số lượng cổ phiếu của công ty lên 6 triệu cổ phiếu. -Tháng 6/2012, công ty

quyết định mua lại 1 triệu cổ phiếu.

1.Xác định số lượng cổ phiếu đang lưu hành, đã phát hành và số lượng cổ

phiếu quỹ của Công ty Cổ phần Hạnh Nhân biết rằng công ty không có cổ phiếu ưu đãi:

- CP đang lưu hành: 6-1=5 trcp - CP đã PH: 6 - CP quỹ: 1

2.Năm 2012, công ty làm ăn có lãi nên đã quyết định chi trả cổ tức bằng tiền

mặt cho cổ đông cổ phiếu thường với tỷ lệ chi trả cổ tức là 10%. Tính giá trị

(số tiền) cổ tức mà công ty phải tiến hành chi trả cho các cổ đông.

- Cổ tức/cp: 10000.10%= 1000

- Số cổ tức phải chi trả: 1000.5tr = 5 tỉ

3.Tính thu nhập trên một cổ phiếu thường.Biết rằng: tổng giá trị cổ tức chi

trả cho các cổ đông chiếm 30% lợi nhuận sau thuế của công ty năm 2012. EPS= (70%.5 tỉ)/5trcp= 700

4.Đáp án ở ý (3) sẽ thay đổi như thế nào nếu giả sử, trong năm 2012, công ty

còn phát hành cổ phiếu ưu đãi để huy động vốn, với giá trị phát hành đạt 200

triệu đồng (Mệnh giá:10.000đ), tỷ lệ chi trả cổ tức cho cổ đông cổ phiếu ưu đãi hàng năm là 20%.

- Cổ tức/cp ưu đãi: 20%.10000= 2000

- Cổ tức chi trả cho cpud: 2000.20000= 40tr

- EPS= (0,7%. 5 tỉ-40tr)/5tr= 692 Bài 2:

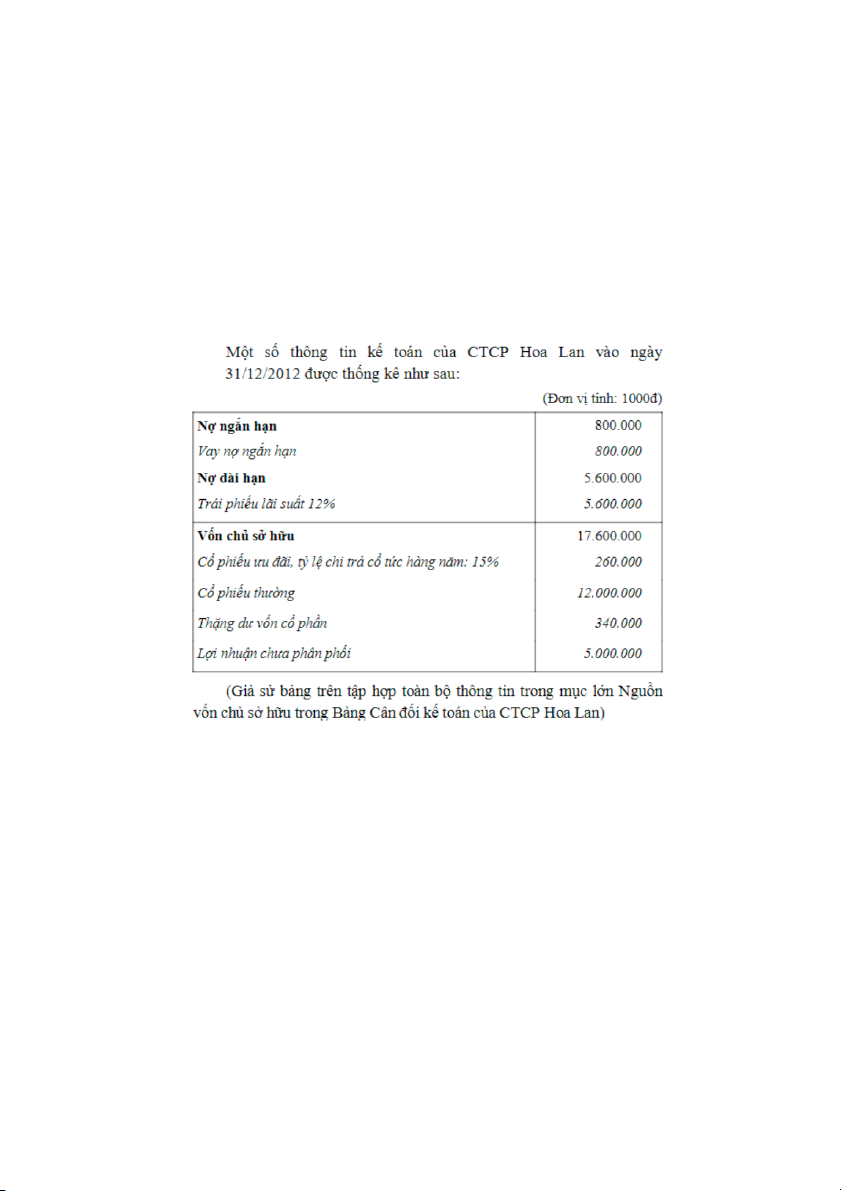

1.Tính giá trị sổ sách của mỗi cổ phần thường.

- Tổng nợ: 800 000+5 600 000 = 6 400 000

- Giá trị sổ sách của cp = 17 600 000 – 6 400 000 = 11 200 000

- GT sổ sách trên 1 cổ phiếu: P/B= 12 000 000/11 200 000 = 1,0714

2.Tính thu nhập mỗi cổ phần cuối năm 2012. Biết rằng, Lợi nhuận chưa phân

phối của năm trước (31/12/2011) là 1,8 tỷ đồng và trong năm 2012, công ty

chỉ dùng khoản lợi nhuận này để trả cổ tức cổ phiếu ưu đãi.

- Số cp thường đang lưu hành: 12 000 000/10 000 = 1200 cp

- Cổ tức cp ưu đãi: (15%.10000).26= 39 000

3.Giả sử toàn bộ số cổ phiếu ưu đãi được phép chuyển đổi thành cổ phần

thường với giá chuyển đổi 25.000đ/cp, thị giá cổ phiếu thường là

37.000đ/cp. Nếu bạn là nhà đầu tư sở hữu 1000cổ phiếu ưu đãi của CTCP

Hoa Lan, bạn có quyết định chuyển đổi hay không? Tính lợi nhuận quyết định

của bạn, giả định giá /bán bằng thị giá. Bài 3:

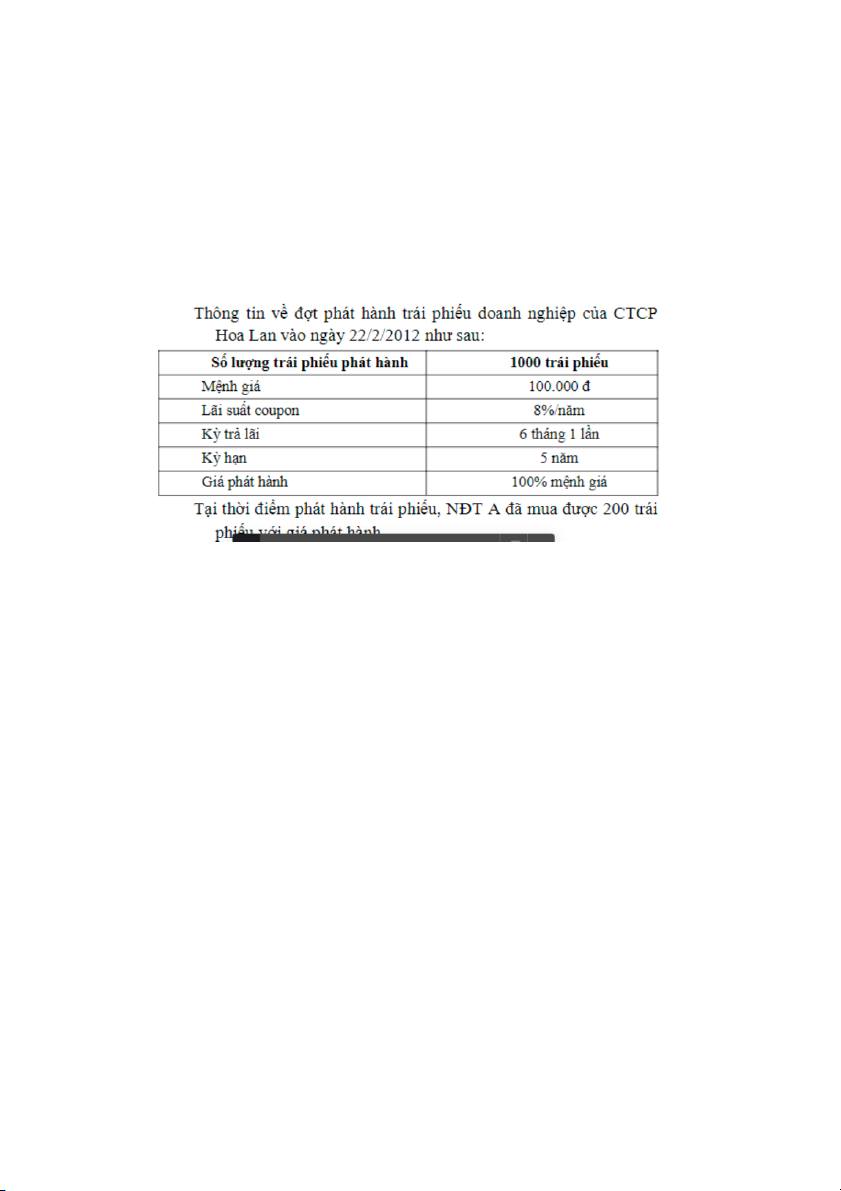

1.Giao dịch của NĐT A được thực hiện tại thị trường chứng khoán sơ cấp hay thứ cấp? Giải thích.

- NĐT A thực hiện giao dịch tại thị trường sơ cấp vì: ngay tại thời điểm phát

hành A đã mua đc TF ( tức khi TF chào bán lần đầu) và mức giá mua chính là giá phát hành

2.Tính giá trị trái tức công ty phải chi trả hàng kì cho các chủ sở hữu trái phiếu

theo phương án phát hành này.

- Số tiền trái tức/trái phiếu mỗi kì: 100 000.(8%/2)= 4000

- Tổng trái tức phải trả hàng kì; 4000.1000= 4tr

3.Tính lợi nhuận và tỷ suất sinh lời của NĐT A khi đầu tư vào trái phiếu.Biết

rằng: Sau 3 năm đầu tư vào trái phiếu, NĐT A đã bán trái phiếu trên thị trường

với giá chỉ bằng 97% giá vào thời điểm phát hành.

- Cp mua trái phiếu: 100 000.200 = 20tr

- Lãi tức được hưởng: 4000.200.6 = 4,8tr

-CP bán: 20 000 000.97% = 19 400 000

- Lợi nhuận: 19,4 + 4,9 – 20 = 4,2

- Tỷ suất sinh lời: (19,4+4,8)/20 = 121% Bài 4: A B C MG 1000 1500 =trái tức(năm)/LSDN= 875 LSDN 9% 7% 8% GPH 1000 1200 807,540 Kì trả lãi 12 tháng 3 tháng 6 tháng Trái tức định kì 90 26,25 35 LS hiện hành 9% 7,6% 7% Bài 5:

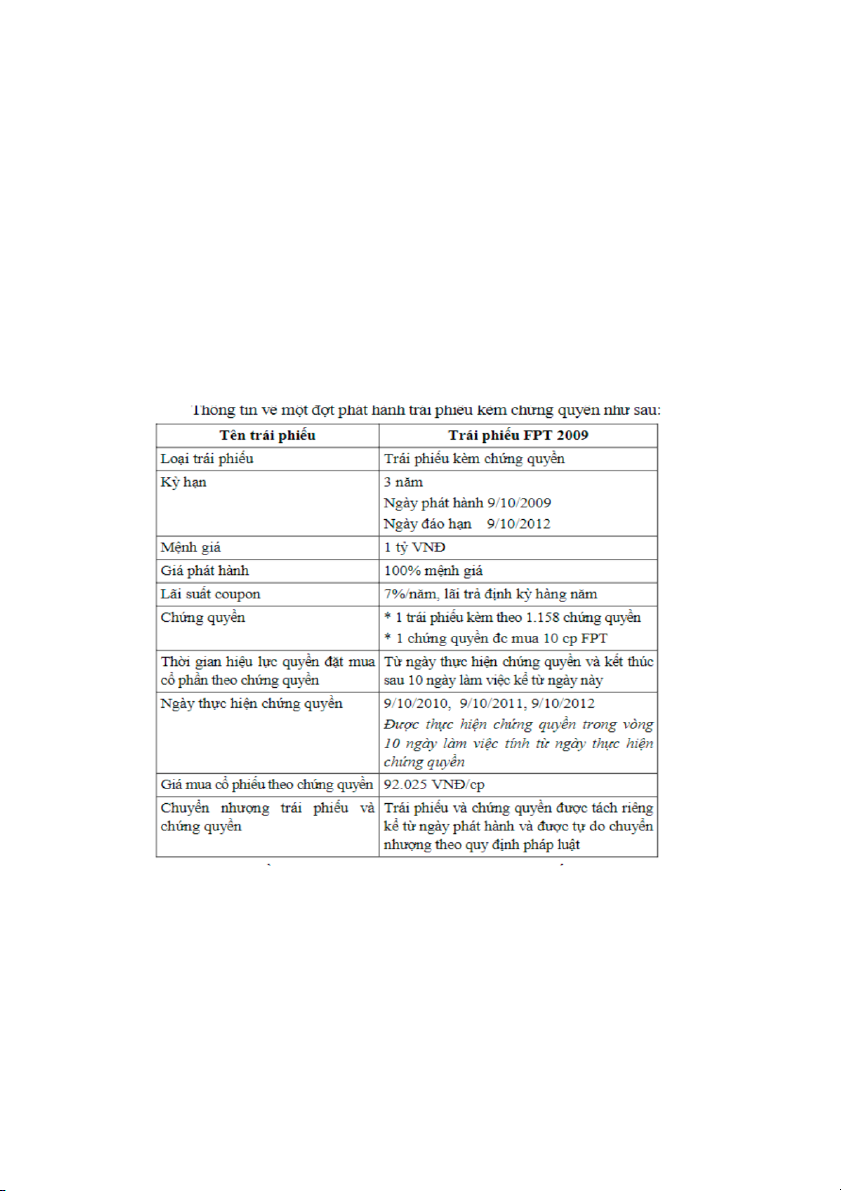

Thông tin về một đợt phát hành trái phiếu kèm chứng quyền như sau:

- Tên trái phiếu chào bán: Trái phiếu CTCP Đại Lâm Mộc

- Loại trái phiếu: Trái phiếu có kèm chứng quyền và không có bảo đảm- Mệnh

giá trái phiếu: 1 tỷ đồng

- Lãi suất danh nghĩa: 8%/năm

- Hình thức thanh toán lãi: Định kì hàng năm trả lãi một lần- Số lượng trái phiếu

chào bán dự kiến: 1.000 trái phiếu

- Chứng quyền kèm trái phiếu: 1 trái phiếu sẽ được nhận 3540 chứng quyền,

mỗi chứng quyền được mua 10 cổ phiếu phổ thông với giá 24.000đ/cổ phiếu

nhưng phải tuân thủ sự điều chỉnh

- Số lượng trái phiếu chào bán thành công: 700 trái phiếu- Giá trị thu từ phát

hành trái phiếu: 700 tỷ đồng

- Số lượng NĐT mua trái phiếu: 2 (NĐT 1: 450 Trái phiếu, NĐT 2: 250 Trái phiếu)

1.Nhận xét về giá phát hành trái phiếu (so sánh với mệnh giá)

- Giá phát hành bằng mệnh giá

2.Tính số lượng chứng quyền mà TCPH phải phát hành cho 2 nhà đầu tư trên. - NDDT1: 450.3540 = 1 593 000 - NĐT 2: 250. 3540 = 885 000

3.Tính tổng số tiền mà hai nhà đầu tư trên phải nộp cho TCPH để có được số chứng quyền trên.

- NĐT 1: 450.1 000 000 000 = 450 000 000 000

- NĐT 2: 250.1 000 000 000 = 250 000 000 000

4.Tính lợi nhuận của NĐT 1 trong thương vụ đầu tư trái phiếu kèm chứng quyền này sau 1 năm.

- Lãi tức: 1 000 000 000.8%.450 = 36 000 000 000

- Vì giá thị trường>Chứng quyền nên nđt sẽ thực hiện chứng quyền

- LN từ chứng quyền: (28000-24000).1 593 000 000.10 = 63 720 000 000

- Tổng lợi nhuận: 36+63,72 = 99,72 (tỷ)

Biết rằng:NĐT 1 dự định nắm giữ trái phiếu trong vòng 2 năm. Tại ngày thực

hiện chứng quyền (1 năm sau ngày phát hành), giá cổ phiếu CTCP Đại Lâm

Mộc đang giao dịch trên SGDCK là 28.000 đ/cổ phiếu. Bài 6:

Một nhà đầu tư đã mua thành công 1000 trái phiếu từ đợt phát hành này và

quyết định nắm giữ trái phiếu tới khi đáo hạn.

1.Tính số lượng chứng quyền mà NĐT này nhận được theo đợt phát hành.

- Số chứng quyền nđt nhận được: 1000.1158 = 1 158 000

2.Tính tới ngày 18/10/2011, giá đóng cửa của cổ phiếu FPT chỉ còn 49.000đ/cổ

phiếu. Vậy Nhà đầu tư có thực hiện chứng quyền hay không? Tính toán khoản

lợi nhuận tiềm năng của NĐT khi đầu tư vào trái phiếu và sở hữu chứng quyền, tính tới ngày 18/10/2011

- Nđt không thực hiện chứng quyền vì giá thị trường của cổ phiếu thấp hơn giá mua trên chứng quyền.

- Tính đến ngày 18/10/2011 đã qua 2 kì trả trái tức, lợi nhuận nđt nhận được là:

7%.1 000 000 000.2= 140 000 000

3.Lợi nhuận của NĐT vào ngày 16/10/2012 sẽ thay đổi như thế nào nếu giả sử

tại ngày 16/10/2012 thị giá cổ phiếu FPT là 105.000 đ/cổ phiếu.

- Vì giá mua theo chứng quyền < giá thị trường nên nđt sẽ thực hiện chứng quyền.

- Lợi nhuận từ trái tức: 7%.1 000 000 000.3 = 210 000 000

- Lợi nhuận từ chừng quyền: ( 105 000-92025).1 158 000. 10= 150 250 500 000

- Tổng lợi nhuận: 210 000+150 250 500 000= 150 460 500 000 Bài 7:

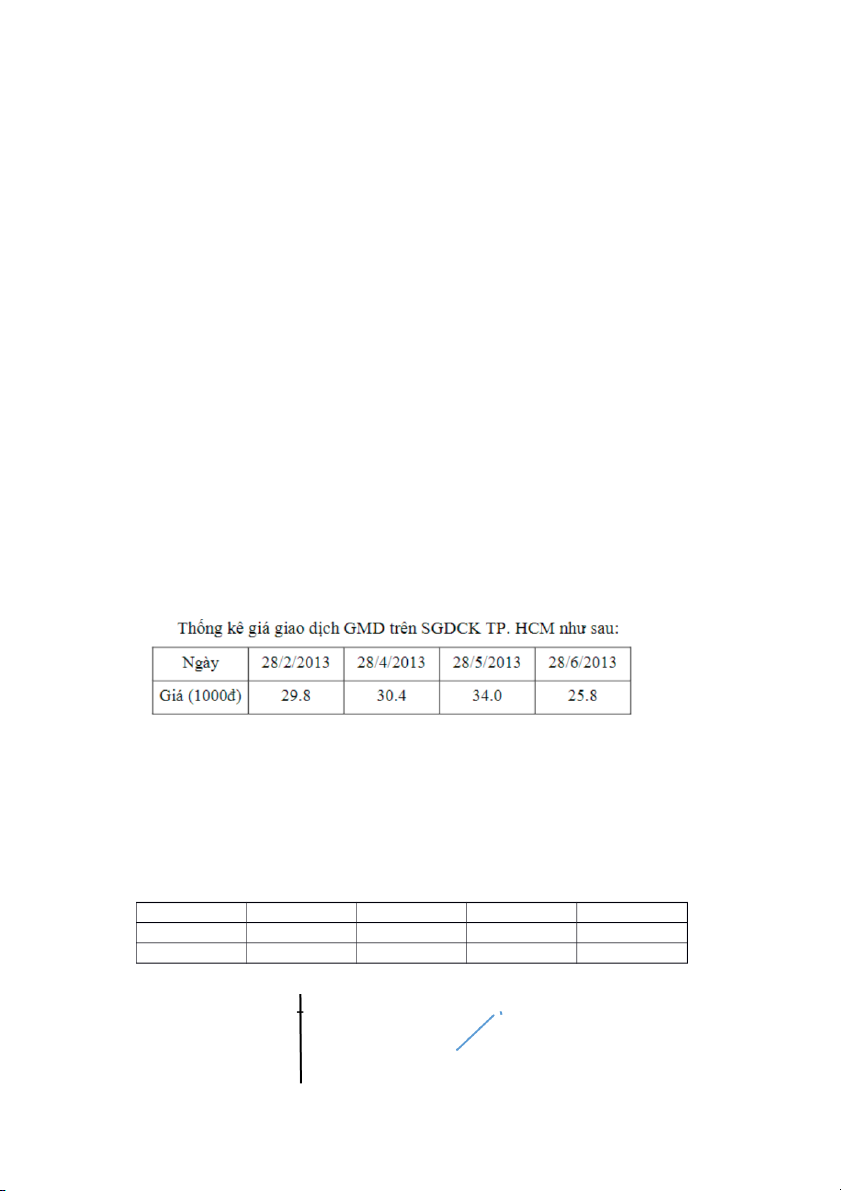

Ngày 28/12/2012 giá thị trường của GMD là 18.000đ/cp, NĐT A kỳ vọng giá cổ

phiếu sẽ tăng trong tương lai nên đã quyết định mua 01 Hợp đồng quyền chọn

mua 1000 cổ phiếu GMD (kiểu châu Âu) (kỳ hạn 6 tháng, ngày phát hành

28/12/2012) với giá thực hiện là 21.000đ/cp và phí quyền chọn là 2.000đ/cp.

1.Xác định lợi nhuận tiềm năng của NĐT Mua và NĐT Bán hợp đồng quyền

chọn tại thời điểm đáo hạn hợp đồng. Thể hiện trên đồ thị khi thị giá cổ phiếu

giao động từ 18.000 tới 27.000.

- Vì giá tt > giá trên hợp đồng nên nđt A sẽ thực hiện hợp đồng

- LN nđt A: ( 25800-21000-2000).1000= 2 800 000

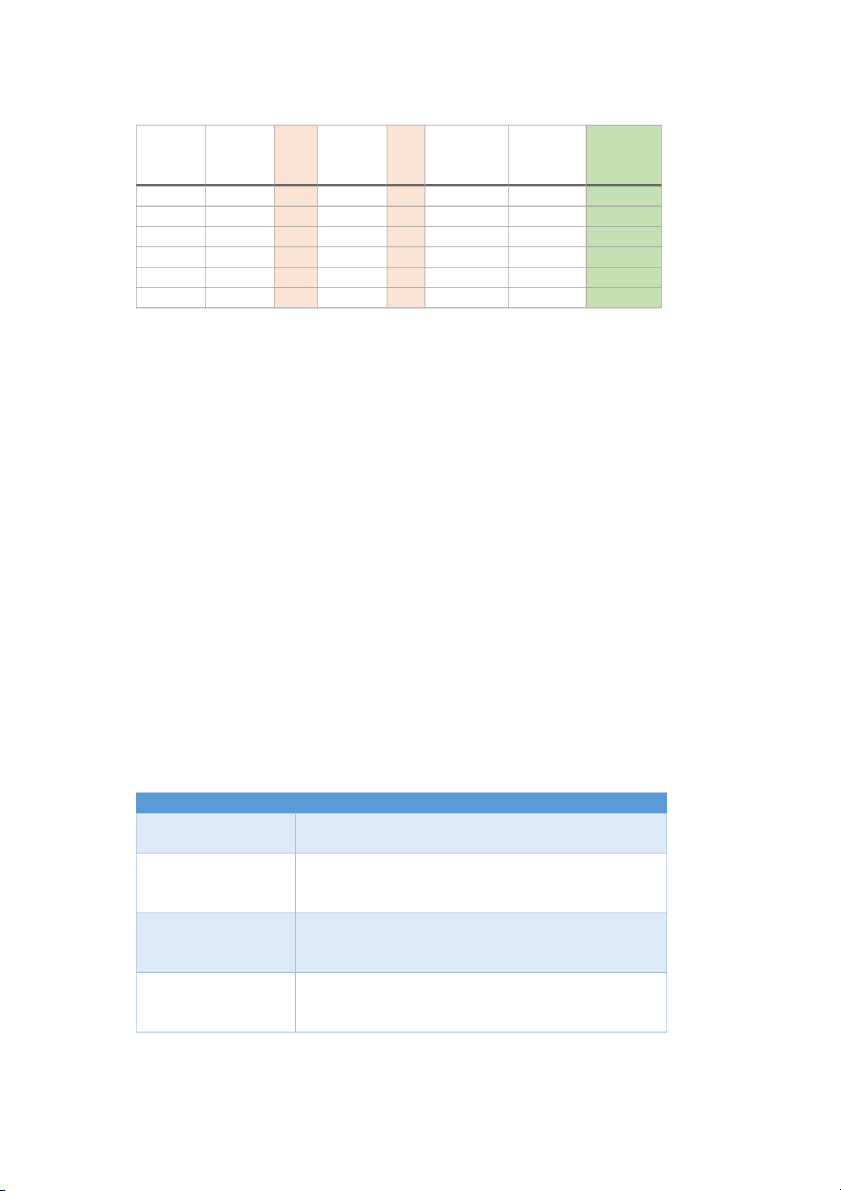

- LN nđt bán hđ (B): (2+21000-25800).1000= -2 800 000 X 18000 21000 25800 27000 Nđt A -2 -2 4798 5998 Nđt B 2 2 -4798 -5998 5998 4798 2 -2 18k 21k 25,8k 27k -4798

2.Lợi nhuận tiềm năng của NĐT mua và bán hợp đồng quyền chọn sẽ thay đổi

như thế nào nếu Hợp đồng này là HĐ quyền chọn kiểu Mỹ, và NĐT mua quyết

định thanh lý vị thế tại HĐ Quyền chọn vào ngày 28/5/2013.

- NĐT A thực hiện hợp đồng

- LN nđt A: ( 34000-21000-2).1000= 11 000 000

- LN nđt B: (21000+2000-34000).1000= -11 000 000 CHƯƠNG II

Thị trường sơ cấp I. Trắc nghiệm 62. A 67. B 72. A 63. B 68. A 73. B 64. C 69. D 74. C 65. D 70. E 75. C 66. A/D 71. E 76. A 77. C 78. D 79.B 80. B 81. B 82. B 83. E 84. D 85. 86. C

87. Một nhà đầu tư trúng thầu trong đợt đấu giá cổ phần Vietinbank với giá

trúng thầu 21.200 số lượng trúng thầu là 6500 cổ phiếu. Biết giá khởi điểm

20.000 và tỷ lệ đặt cọc là 10%, số lượng cổ phiếu đặt thầu là 6500 cổ phiếu. Vậy

tổng số tiền mà nhà đầu tư phải thanh toán cho Vietinbank là:

A.125.450.000 B.138.450.000 C.124.605.000 D.Không có phương án đúng

-Tiền cọc: 20000.6500.10%=13 000 000

-Tổng thanh toán: 21200.6500= 137 800 000

- Tổng thanh toán sau khi khấu trừ cọc: 137 800 000-13 000 000= 124 800 000

88. Nhà đầu tư A tham gia đấu giá cổ phần VCB và đặt mua 12.000 cổ phiếu

VCB với mức giá 120.000 đồng/cp. Giá trúng thầu bình quân là 107.000

đồng/cp và giá khởi điểm là 100.000 đồng. Với phương thức đấu thầu đa giá,

giá trị trúng thầu của nhà đầu tư

A.1,32 tỷ B.1,44 tỷ C.1,284 tỷ D.Không có phương án đúng

-Giá trị trúng thầu: 12000.120000= 1 440 000 000 89. E 90. C 91. F 92. E 93. B 94. B 95. C

96. Công ty X phát hành 50 tỷ đồng trái phiếu, mệnh giá 100 ngàn đồng, kỳ hạn

5 năm, lãi suất danh nghĩa 8%/năm. Biết rằng công ty áp dụng phương thức

hoàn trả gốc bằng nhau hàng năm, vậy số lãi công ty phải trả năm thứ 2 là:

A.32 tỷ đồng B.23 tỷ đồng C. 40 tỷ đồng D. Đáp án khác

97.Công ty Y phát hành 60 tỷ đồng trái phiếu ra công chúng, phương án

gốc cộng lãi bằng nhau hàng năm, mệnh giá 100 ngàn đồng, kỳ hạn 5 năm, lãi

suất danh nghĩa 8,2%/năm. Vậy số trái phiếu công ty hoàn trả năm thứ 4 là:

A. 1000 trái phiếu B.2000 trái phiếu C. 2600 trái phiếu D. Đáp án khác

98. Công ty Z phát hành 70 tỷ đồng trái phiếu ra công chúng, mệnh giá 500

ngàn đồng, kỳ hạn 5 năm, lãi suất danh nghĩa 8,5%/năm, phương án gốc cộng

lãi bằng nhau hàng năm. Vậy tổng số tiền lãi và gốc công ty hoàn trả năm thứ 3 và 4 là:

A.12,5 tỷ đồng B.14,3 tỷ đồng C.16,5 tỷ đồng D.17,76 tỷ đồng E. Đáp án khác 99. C

100. Công ty ALP (niêm yết trên HOSE)tiến hành đấu giá 6 triệu cổ phiếu ra

công chúng theo cơ chế đấu thầu đa giá, với mức giá thầu bình quân là 19.200

đồng/cp. Giả sử bán được hết số cổ phiếu trên, vậy số vốn điều lệ của công ty sẽ tăng lên:

A.115.200 tỷ B.511.200 tỷ C.200.115 tỷ D.112.500 tỷ E.Đáp án khác

-VĐL tăng thêm: 192000.6000000 = 115 200 000 000 101. C

102. Ngày 12/12/M công ty X chốt danh sách cổ đông để phát hành thêm

1.203.500 cổ phiếu ra công chúng, tỷ lệ phát hành là 3:2, mệnh giá cổ phiếu

10.000 đồng. Vậy số vốn điều lệ ban đầu của công ty là:

A. 18,0525 tỷ B.8,0231 tỷ C. 20,4017 tỷ D.8,5910 tỷ E. khác -n=1 203 500 -N/n = 3/2

N= (1203500.3)/2 = 1 805 250

VĐL ban đầu: 1 805 250.10000= 18 052 500 000

103.Công ty X (NY: HSX) trả cổ tức 20% bằng tiền mặt, biết rằng trước ngày

giao dịch không hưởng quyền giá đóng cửa của X là 17.500 đồng; thị giá tại

ngày giao dịch không hưởng quyền là 16.000 đồng, mệnh giá cổ phiếu

10.000 đồng. Vậy giá tham chiếu của X tại ngày giao dịch không hưởng quyền là:

A.17.500 đồng B.17.200 đồng C.15.500 đồng D.10.000 đồng E. Đáp án khác

- Cổ tức/cp = 20%.10000= 2000

- P1 = P0 – 2000 = 17500 – 2000 = 15500 104. E 105. A 106. E 107. C

Phần II: Đúng sai giải thích

51.Thị trường sơ cấp là nơi mua bán các loại chứng khoán đã được phát

hành. Sai. TT sơ cấp là nơi mua bán các loại ck mới phát hành lần đầu

52. Phát hành cổ phiếu riêng lẻ không bị ràng buộc về khoảng cách giữa các

đợt phát hành. Sai. Các đợt chào bán cổ phần cách nhau ít nhất 06 tháng

53. Trên thị trường sơ cấp, tổ chức phát hành chỉ ưu tiên nhận vốn góp của

các nhà đầu tư lớn, có tiềm lực tài chính mạnh. Đúng, do tt sơ cấp khối

lượng giao dịch lớn, lượng mua nhiều.

54. Mục đích của thị trường sơ cấp là tạo tính thanh khoản cho các loại

chứng khoán đã phát hành. Sai, MĐ của tt sơ cấp là huy động vốn cho

TCPH, còn TT thứ cấp mới tạo tính thanh khoản cho ck đã phát hành.

55. Phát hành chứng khoán lần đầu và IPO là hai thuật ngữ khác nhau.

Đúng, IPO là phát hành chứng khoán lần đầu ra công chúng. Còn phát

hành chứng khoán lần đầu có thể là IPO hoặc riêng lẻ.

56. Đối với một công ty, phát hành lần đầu có thể là IPO. Đúng

57. Phát hành thêm chứng khoán thường áp dụng đối với phát hành trái

phiếu và chứng chỉ quỹ. Sai, phát hành thêm chứng khoán là thuật ngữ áp

dụng đối với phát hành cổ phiếu. Đối với TF luôn là phát hành lần đầu

58. Trong phương pháp phát hành chứng khoán trực tiếp, nhà đầu tư sẽ mua

chứng khoán trực tiếp từ tổ chức bảo lãnh phát hành. Sai, phương pháp

phát hành ck trực tiếp là nđt sẽ mua chứng khoán từ TCPH

59. Phát hành chứng khoán với giá cố định chỉ áp dụng trong đợt phát

hành chứng khoán riêng lẻ. Sai, áp dụng cho cả phát hành riêng lẻ và phát hành ra công chúng.

60. Phát hành chứng khoán với giá thay đổi sẽ đảm bảo cho tổ chức phát

hành huy động được lượng vốn như ý muốn. Sai, TCPH có thể huy động

được đủ lượng vốn như mong muốn hay không phụ thuộc vào nhiều yếu

tố như mức hấp dẫn của đợt phát hành, tâm lí nđt…

61. Doanh nghiệp áp dụng phương án tự phát hành khi số lượng vốn cần huy

động lớn và thời gian huy động vốn ngắn. Sai, DN áp dụng phương án tự

phát hành thì cần lượng vốn nhỏ và thời gian huy động ngắn

62.Bảo lãnh phát hành chỉ áp dụng đối với các tổ chức phát hành chưa có uy

tín. Sai, BLPH áp dụng cho những đợt huy động lớn giúp TCPH có thể

phát hành thành công và giảm thiểu rủi ro

63. Tổ chức bảo lãnh phát hành chỉ có nhiệm vụ phân phối chứng khoán cho

tổ chức phát hành. Sai, TCBL có thể giúp TCPH chuẩn bị hồ sơ và thực

hiện các tủ tục phát hành nếu như TCPH muốn

64. Ở Việt Nam hiện nay chỉ áp dụng hình thức bảo lãnh với cam kết chắc

chắn. Sai Ở Việt Nam , bảo lãnh phát hành được thực hiện theo một trong hai phương thức sau:

- Mua một phần hay toàn bộ số lượng cổ phiếu hoặc trái phiếu được

phép phát hành để bán lại

- Mua số cổ phiếu hoặc trái phiếu còn lại của đợt phát hành chưa được

phân phối hết. Đây thực chất là một dạng của phương thức cam kết chắc

chắn, nhưng tổ chức bảo lãnh phát hành cam kết mua phần chứng khoán

còn lại của đợt phát hành chưa được phân phối hết.

65. Hình thức bảo lãnh tất cả hoặc không sẽ có lợi nhất cho tổ chức bảo lãnh

phát hành. Sai, đây là hình thức bảo lãnh có phí thấp nhất. Nếu không

phân phối hết thì TCPH sẽ không nhận được phí, đợt phát hành sẽ bị hủy bỏ

66. Theo quy định tại Việt Nam, khi tiến hành bảo lãnh phát hành, tổ chức

bảo lãnh phát hành phải bao gồm từ 3 thành viên trở lên. Sai, Có tối thiểu

ba (03) người hành nghề chứng khoán cho mỗi nghiệp vụ kinh doanh đề

nghị cấp phép hoạt động

67. Đối với đấu thầu trái phiếu, nhà đầu tư nên đặt lãi suất cao để nâng cao

khả năng trúng thầu. Sai, đấu thầu TF ưu tiên người đặt LS thấp

68. Đối với đấu thầu cổ phiếu, nhà đầu tư nên đặt mua với giá càng thấp

càng tốt. Sai, đấu thầu CP ưu tiên người đặt mức giá cao

69. Đấu thầu kiểu Hà Lan mang tính cạnh tranh hơn đấu thầu đa giá. Sai,

đấu thầu kiểu Hà Lan có tính cạnh tranh ít hơn đấu thầu đa giá

70. Theo quy định hiện nay ở Việt Nam, nhà đầu tư tham gia đấu thầu cổ

phiếu sẽ không phải đặt cọc. Sai, nđt tham gia đấu thầu CP phải đặt cọc

tối thiểu 10% giá trị đặt thầu theo giá khởi điểm

71. Theo quy định hiện nay ở Việt Nam, nhà đầu tư tham gia đấu giá trái

phiếu sẽ không phải đặt cọc. Sai, nđt phải đặt cọc tối thiểu 5% giá trị đặt thầu

72. Giá phát hành của trái phiếu luôn cao hơn mệnh giá. Sai, có thể cao hơn thấp hơn hoặc bằng MG

73. Giá phát hành của cổ phiếu luôn lớn hơn mệnh giá. Sai, vẫn có TH giá phát hành nhỏ hơn MG

74. Theo quy định hiện nay ở Việt Nam, khi không trúng thầu, nhà đầu tư sẽ

mất tiền đặt cọc. Sai, k trúng thầu nđt sẽ được hoàn trả số tiền đã cọc

75. Phát hành cổ phiếu riêng lẻ chỉ áp dụng đối với các công ty mới thành

lập. Sai, áp dụng cho cả các công ty mới thành lập hoặc đang hoạt động lâu năm

76. Phát hành chứng khoán ra công chúng chỉ áp dụng đối với các doanh

nghiệp có vốn đầu tư nước ngoài. Sai, các DN đáp ứng đủ điều kiện phát

hành ck thì đều có phát hành ra công chúng

77. Theo quy định hiện nay ở Việt Nam, điều kiện phát hành riêng lẻcủa cổ

phiếu và trái phiếu là như nhau. Sai, điều kiện PH riêng lẻ của 2 chứng khoán là khác nhau

78. Đối tượng được phép phát hành cổ phần riêng lẻ là công ty cổ phần hoặc

các doanh nghiệp chuyển đổi sang công ty cổ phần. Đúng

79. Phát hành cổ phiếu ra công chúng và phát hành thêm cổ phiếu là như

nhau. Sai, PHCP ra công chúng là hình thức chào bán cp công khai ra

công chung, còn PH thêm CP là việc PH thêm loại c đang lưu hành trên thị trường

80. Khi tiến hành chào bán chứng khoán ra công chúng, trong báo cáo tài

chính, tổ chức phát hành chỉ cần cung cấp bảng cân đối kế toán và báo

các kết quả hoạt động sản xuất, kinh doanh. Sai, DN cần cung cấp

BCTC, BCKQHĐKD, BCLCTT, thuyết mình BCTC

81. Theo quy định hiện nay ở Việt Nam, điều kiện phát hành cổ phiếu

ra công chúng chịu sự điều chỉnh bởi Luật Doanh nghiệp. Sai, chịu sự

điều chỉnh của Luật chứng khoán

82. Theo quy định hiện nay ở Việt Nam, khi đấu giá chứng khoán, doanh

nghiệp được phép lựa chọn đấu thầu đa giá hoặc kiểu Hà Lan, tùy

theo nhu cầu của doanh nghiệp. Đúng

83. Theo quy định hiện nay ở Việt Nam, khi phát hành cổ phiếu cho người

lao động, sẽ không ảnh hưởng đến giá tham chiếu của cổ phiếu đó tại

ngày giao dịch không hưởng quyền. Đún, tại ngày gia dịch không hưởng

quyền giá tham chiếu sẽ không được điều chỉnh đối với TH phát hành

cho ng lao động hoặc phát hành cho đối tác chiến lược …

84. Theo quy định hiện nay ở Việt Nam, khi phát hành cổ phiếu cho các đối

tác chiến lược, sẽ không ảnh hưởng đến giá tham chiếu của cổ phiếu đó

tại ngày giao dịch không hưởng quyền. Đúng

85. Tại thời điểm chuyển đổi của trái phiếu chuyển đổi, cơ cấu của cổ đông

cũ sẽ thay đổi. Đúng, do tại thời điểm chuyển đổi, có thể sẽ có những trái

chủ thực hiện quyền chuyển đổi và trở thành cổ đông và như vậy sẽ làm

tăng lượng cổ đông hiện hữu lên.

86. Trước thời điểm chuyển đổi của trái phiếu chuyển đổi, thị giá trái phiếu

sẽ tăng rất mạnh. Sai, có thể tăng, giảm, giữ nguyên

87. Khi phát hành cổ phiếu để trả cổ tức sẽ không gây ra hiện tượng pha

loãng cổ phiếu. Đúng, vì PHCP để trả cổ tức sẽ không ảnh hưởng tới giá

CP hiện hành, không làm giảm quyền lợi của các cổ đông hiện hữu nên k gây ra ht pha loãng

88. Phát hành trái phiếu ra nước ngoài tiềm ẩn nhiều rủi ro, vì thế các doanh

nghiệp không nên thực hiện nghiệp vụ này. Sai bên cạnh rủi ro cũng có

những lợi ích lơn như vốn lớn, chi phí rẻ

89. Phát hành trái phiếu ra nước ngoài rất có lợi, vì thế các doanh nghiệp

hoàn toàn yên tâm tiến hành nghiệp vụ này. Đúng

90. Phát hành cổ phiếu ra công chúng có rất nhiều ưu điểm, vì thế các doanh

nghiệp thường ưu tiên lựa chọn phương pháp này. Sai, bên cạnh ưu điểm

có nhược điểm là gây hiện tượng pha loãng, khó kiểm soát phải công bố

nhiều thông tin… nên tùy TH DN sẽ lựa chọn hoặc k

91. Bảo lãnh phát hành chỉ có vai trò phân phối chứng khoán cho tổ chức phát hành. Sai

92. Bảo lãnh phát hành chỉ có vai trò giúp tổ chức phát hành chuẩn bị hồ sơ,

thủ tục chào bán chứng khoán. Sai TCBL có cả 2 vai trò

93. Theo quy định hiện nay ở Việt Nam, đối tượng được mua cổ phiếu

phát hành riêng lẻ chỉ là các nhà đầu tư chứng khoán chuyên nghiệp. Sai

94. Theo quy định hiện nay ở Việt Nam, đối tượng được mua cổ phiếu

phát hành riêng lẻ chỉ là các nhà đầu tư cá nhân. Sai

95. Theo quy định hiện nay ở Việt Nam, để được phát hành cổ phiếu ra công

chúng, tổ chức phát hành chỉ cần đảm bảo đủ yêu cầu về vốn điều lệ. Sai,

ngoài điều kiện về vốn điều lệ trên 10 tỷ còn các điều kiện khác như năm

liền trc kinh doanh có lãi, k có lỗ lũy kế…

96. Theo quy định hiện nay ở Việt Nam, để được phát hành cổ phiếu ra công

chúng, tổ chức phát hành chỉ cần đảm bảo đủ yêu cầu về hiệu quả hoạt

động sản xuất kinh doanh. Sai

97. Đối với nghĩa vụ thanh toán trái phiếu, chỉ có một hình thức hoàn trả là

thanh toán tiền gốc một lần khi đến hạn. Sai, có hình thức trả lãi trước trả hành kì

98. Để được phát hành cổ phiếu ra công chúng, tổ chức phát hành chỉ cần

đáp ứng điều kiện là công ty đại chúng. Sai

99. Điều kiện và thủ tục của phát hành chứng khoán riêng lẻ đơn giản hơn

so với phát hành ra công chúng. Đúng, ít dàng buộc về mặt pháp lí hơn 100.

Bảo lãnh phát hành theo cam kết chắc chắn sẽ đảm bảo cho đợt

phát hành chứng khoán của tổ chức phát hành được thành công. Đúng,

do hình thức này TCBL sẽ mua hết hoặc mua phần bán không hết cho TCPH Phần III: Bài tập

Bài 11: Năm 2013 Kho bạc Nhà nước đấu thầu trái phiếu, tổng giá trị

6.000 tỷ đồng, mệnh giá trái phiếu 100 ngàn đồng, thời hạn 10 năm, hình thức

đấu thầu đa giá. Tới thời điểm mở thầu, có dữ liệu sau:

Sắp xếp lại bảng dữ liệu:

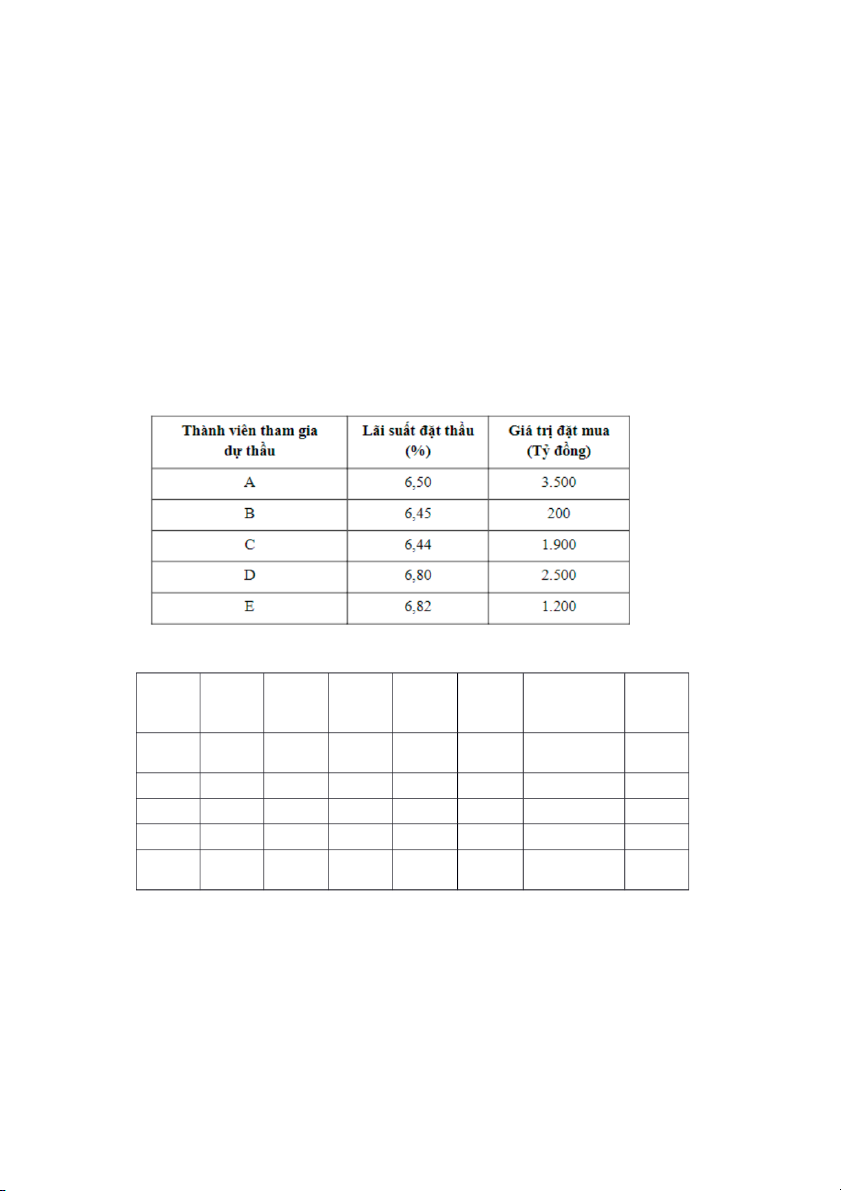

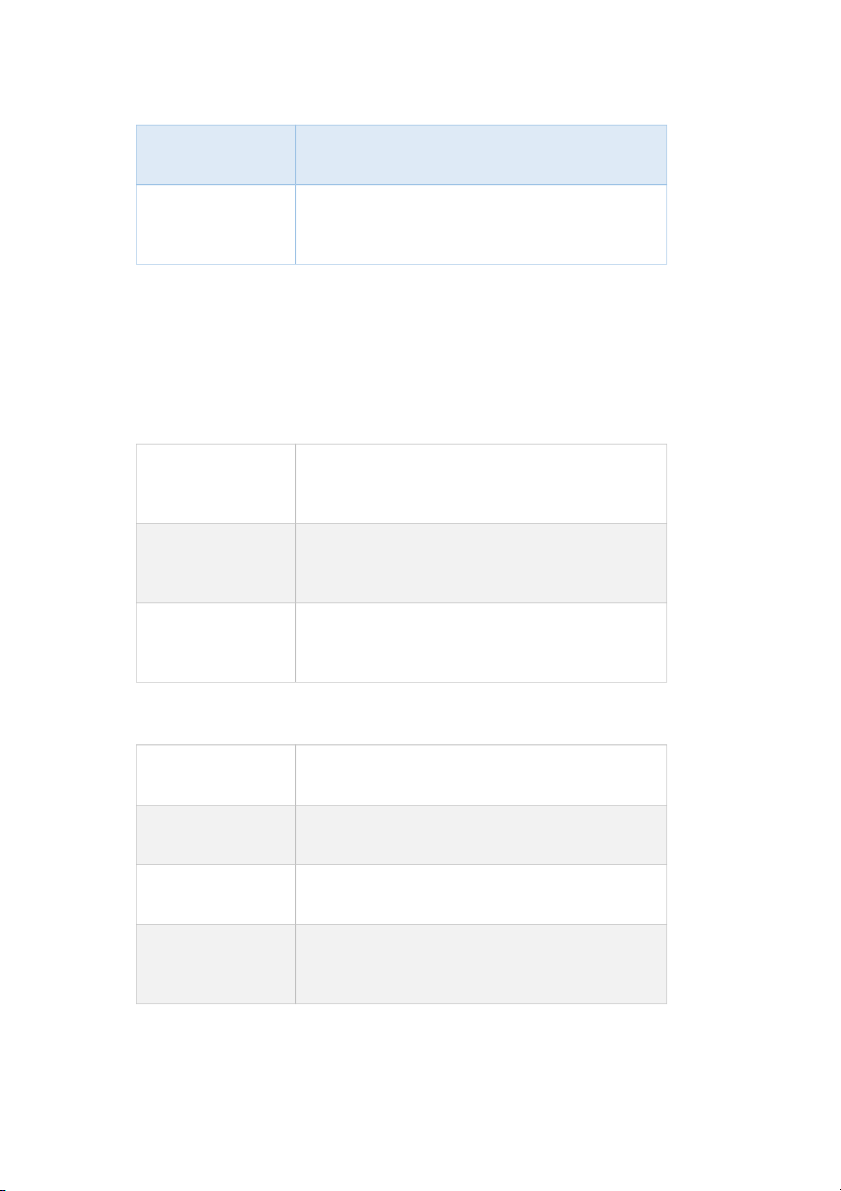

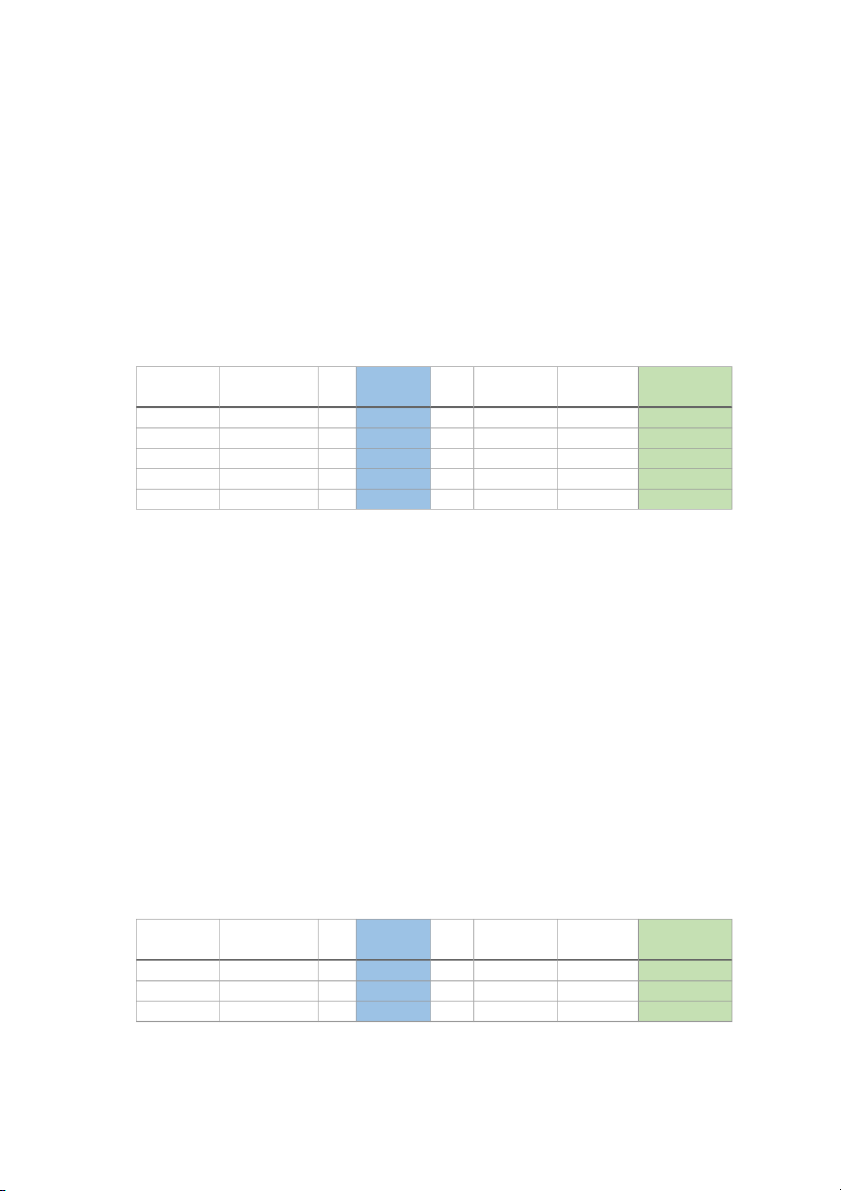

TV dự LS đặt Giá trị Lũy LS Giá trị Cọc (tỷ) Tất thầu thầu đặt kế (tỷ) trúng trúng toán (%) (tỷ) (%) (tỷ) (tỷ) C 6,44 1900 1900 6,44 1900 1900.5%=9 1805 5 B 6,45 200 2100 6,45 200 10 190 A 6,5 3500 5600 6,5 3500 175 3325 D 6,8 2500 8100 6,8 400 125 275 E 6,82 1200 9300 - - 60 Trả cọc

1. Xác định số trái phiếu mỗi đơn vị mua được.

-Số trái phiếu A mua được: 3500/0,0001=35 000 000 - B: 200/0,0001 = 2 000 000 - C: 1900/0,0001 = 19 000 000 - D: 400/0,0001 = 4 000 000

- E không trúng thầu nên k mua được TF

2. Xác định số tiền nhà đầu tư D phải nộp thêm (nếu trúng thầu), biết rằng các

đơn vị phải đặt cọc số tiền 5% khi tham gia đấu thầu. (theo bảng trên)

3. Tính số tiền lãi nhà đầu tư B nhận được hàng năm (nếu trúng thầu)

- Tiền lãi B nhận được hàng năm: 100 000.6,45.2 000 000 = 12 900 000 000

Bài 12: Quý I năm 2013, Công ty Cổ phần Phân bón Bình Điền phát hành

50 tỷ đồng trái phiếu, mệnh giá 500 ngàn, thời hạn 5 năm thông qua hình thức

đấu thầu cạnh tranh lãi suất kiểu đa giá. Tới thời điểm mởthầu, có dữ liệu sau:

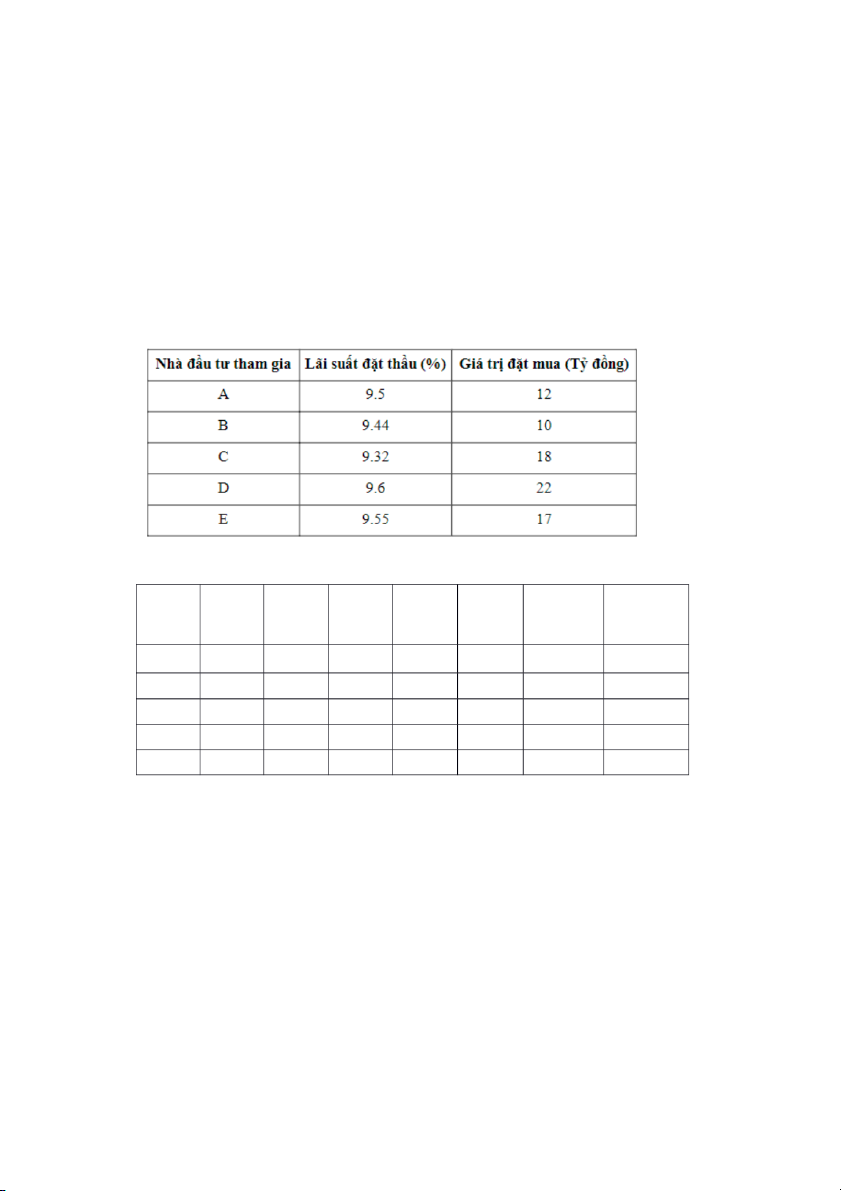

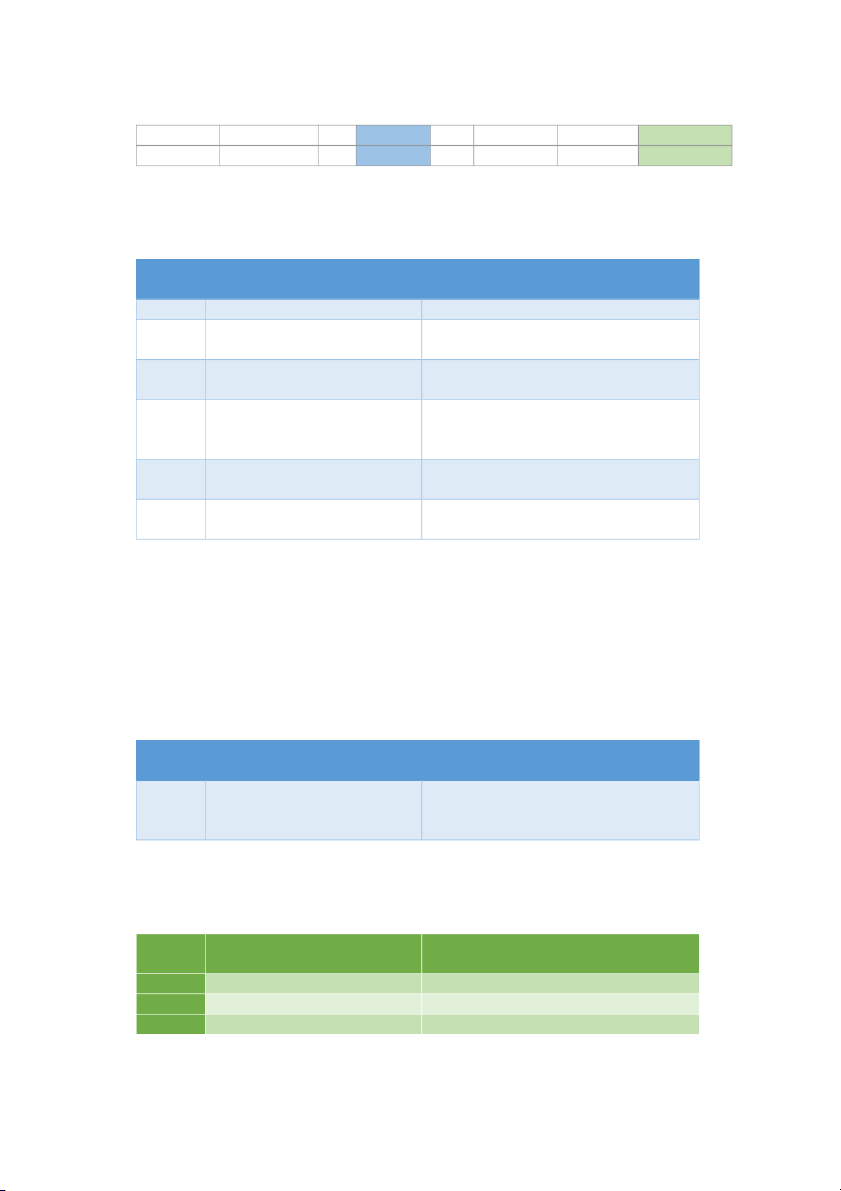

Sắp xếp bảng dữ liệu:

TV dự LS đặt Giá trị Lũy LS

Giá trị Cọc (tỷ) Tất toán thầu thầu đặt kế (tỷ) trúng trúng 5% (tỷ) (%) (tỷ) (%) (tỷ) C 9,32 18 18 9,32 18 0,9 17,1 B 9,44 10 28 9,44 10 0,5 9,5 A 9,5 12 40 9,5 12 0,6 11,4 E 9,55 17 57 9,55 10 0,5 9,5 D 9,6 22 79 - - 1,1 Trả cọc

1.Tính lãi suất trúng thầu của mỗi đơn vị.(theo bảng)

2. Tính số tiền lãi mà công ty phải trả cho các nhà đầu tư trong mỗi năm.

-A: 500 000.9,5%.(12 000 000 000/500000) = 1 140 000 000

- B: 500 000.944%.(10 000 000 000/500000) = 944 000 000

- C: 500 000.9,32%.(18 000 000 000/500000)= 1 677 600 000

- E: 500 000.9,55%.(10 000 000 000/500000) = 955 000 000 - D k trúng thầu

3. Tính số tiền mà nhà đầu tư D phải nộp thêm (nếu trúng thầu), biết rằng tỷ lệ

đặt cọc là 5%. (theo bảng)

Bài 13: Năm 2013, Công ty Cổ phần Thanh Tân Thừa Thiên Huế tiến hành đấu

giá cổ phần theo hình thức đấu giá cạnh tranh, số lượng cổ phiếu đấu giá là

52.418 cổ phần, giá khởi điểm là 10.000 đ/cổ phần;sốlượng cổ phiếu đặt mua tối

thiểu là 100, tối đa là 52.418. Tại thời điểm đóng thầu, có dữ liệu sau:

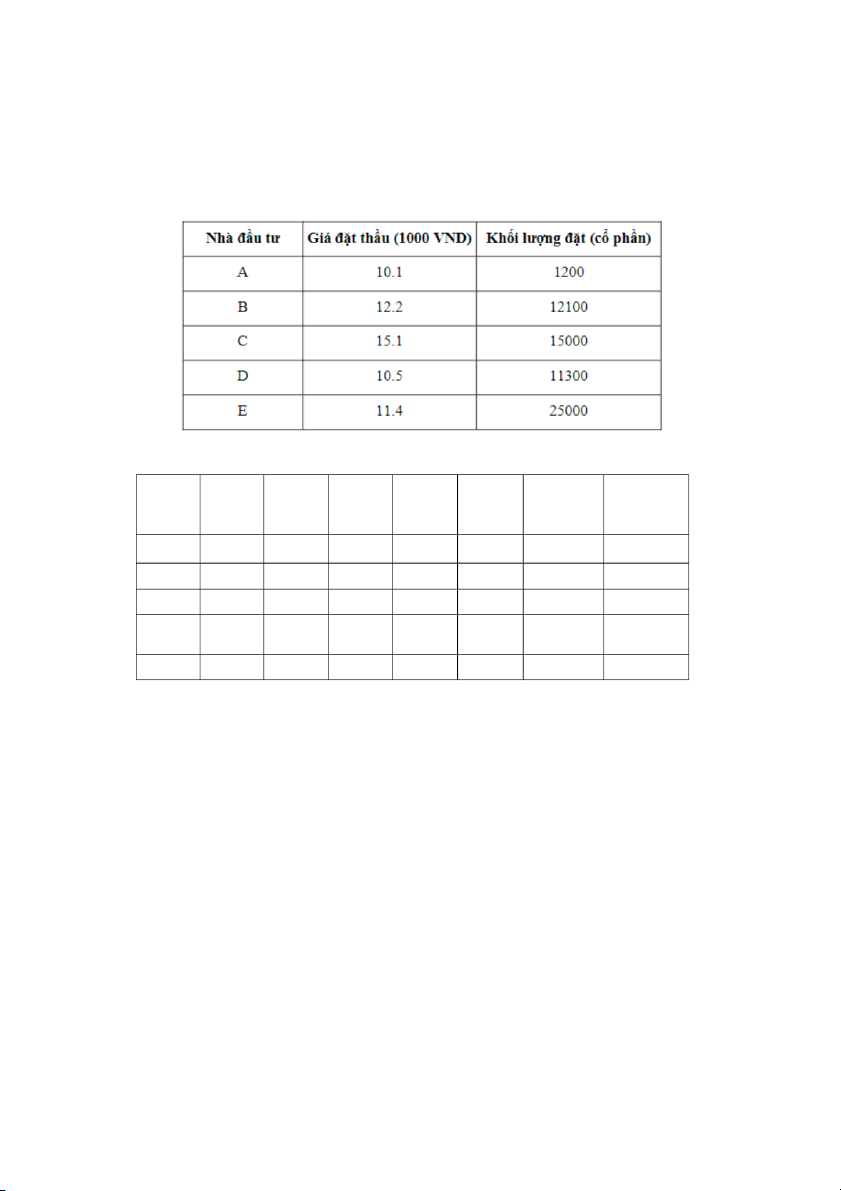

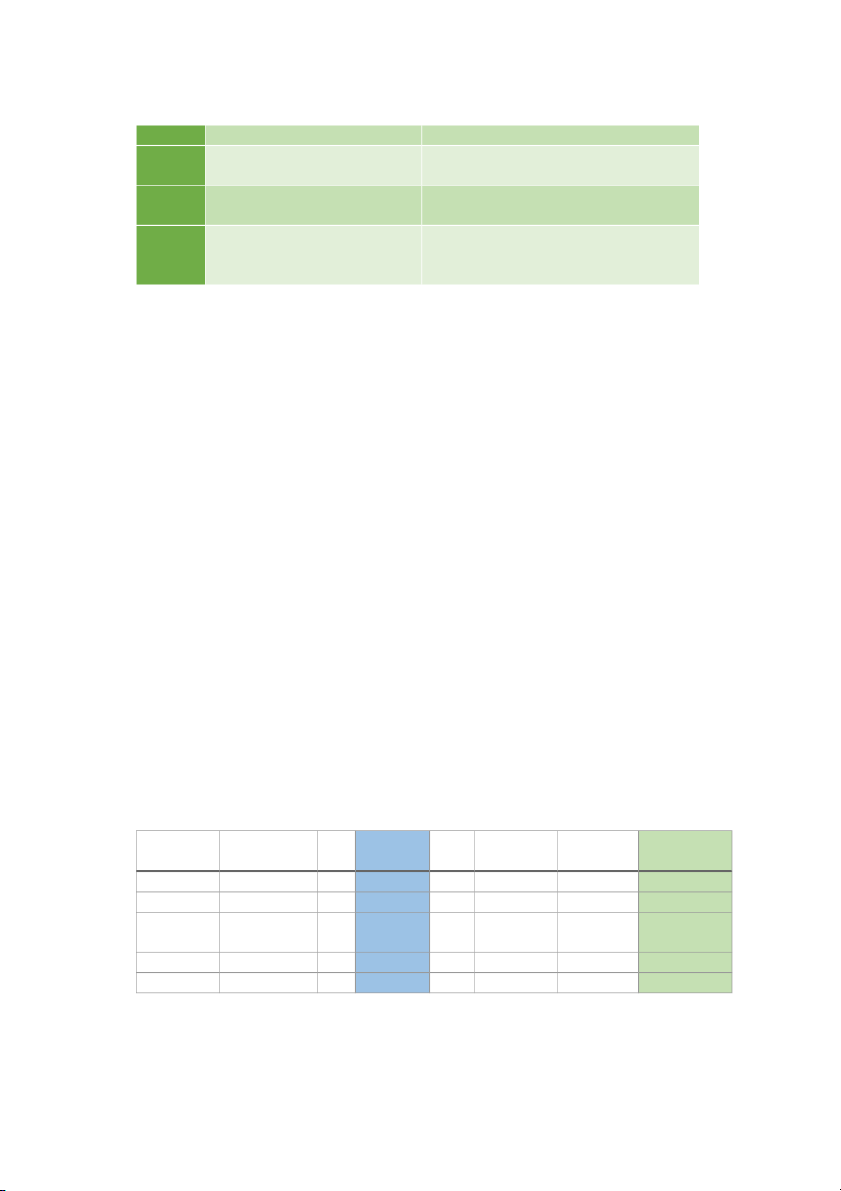

Sắp xếp lại bảng: TV dự Giáđặ KLđặt Lũy Giá KL Cọc Tất toán thầu t thầu (CP) kế trúng trúng (1000) (1000) (1000) (CP) (1000) (CP) 10% C 15,1 15000 15000 15,1 15000 15000 211500 B 12,2 12100 27100 12,2 12100 12100 135520 E 11,4 25000 52100 11,4 25000 25000 260000 D 10,5 11300 63400 10,5 318 11300 Hoàn 7961 A 10,1 1200 64600 - - 1200 Trả cọc Yêu cầu:

1.Tính số cổ phiếu trúng thầu của các nhà đầu tư.

2. Tính số tiền đặt cọc của các nhà đầu tư, biết rằng tỷ lệ đặt cọc là 10%.

3. Tính số tiền công ty thu về được.

- Số tiền cty thu về: 15,1.15000+12,2.12100+11,4.25000+10,5.318= 662550

Bài 14: Năm 2013, công ty cổ phần Chăn nuôi Việt Nam tiến hành đấu giá cổ

phần, số lượng cổ phiếu đấu giá là 26.696.000; giá khởi điểm là 10.100 đồng,

địa điểm đấu giá là Sở Giao dịch Chứng khoán thành phố Hà Nội, tổ chức bảo

lãnh phát hành là Công ty Chứng khoán Sài Gòn - Hà Nội (SHS), hình thức bảo

lãnh cam kết chắc chắn, với thỏa thuận SHS sẽ chỉ mua số cổ phiếu còn lại bằng

giá khởi điểm. Tại thời điểm đóng thầu, có dữ liệu sau: Sắp xếp dữ liệu:

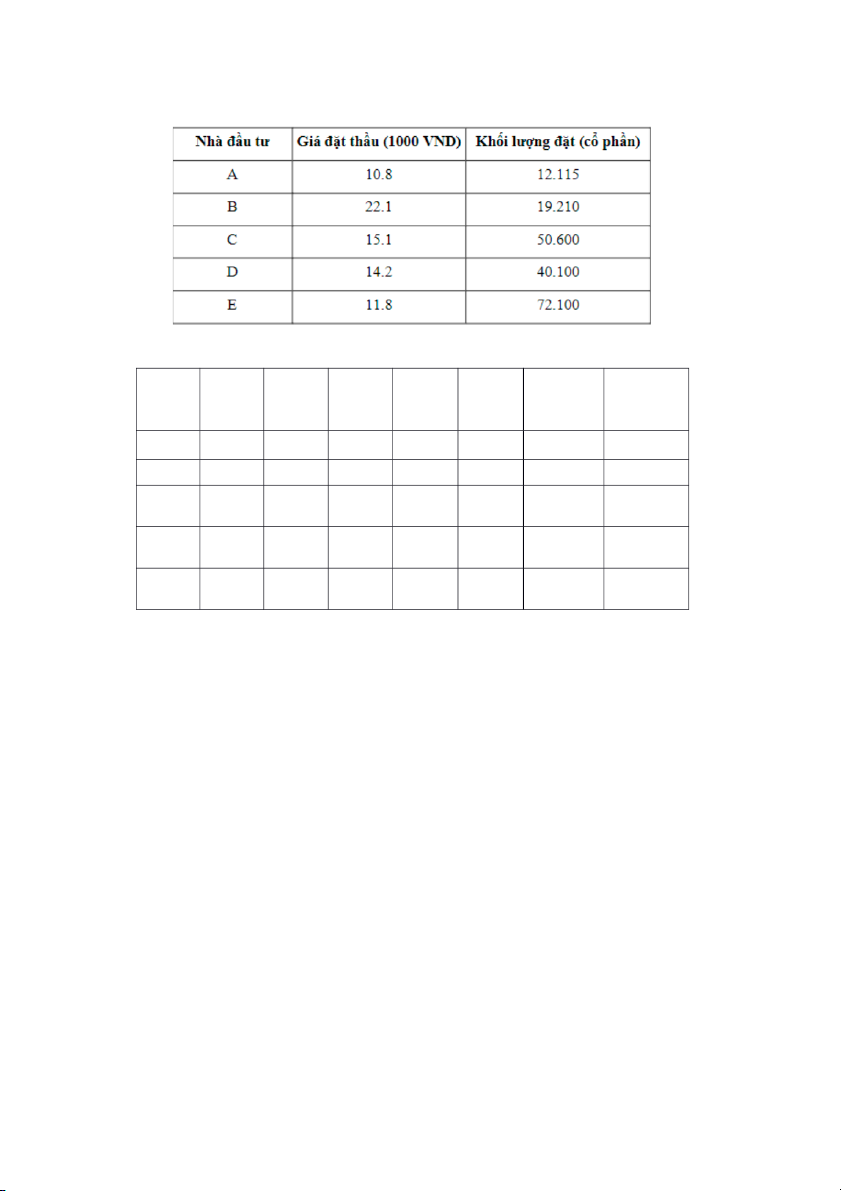

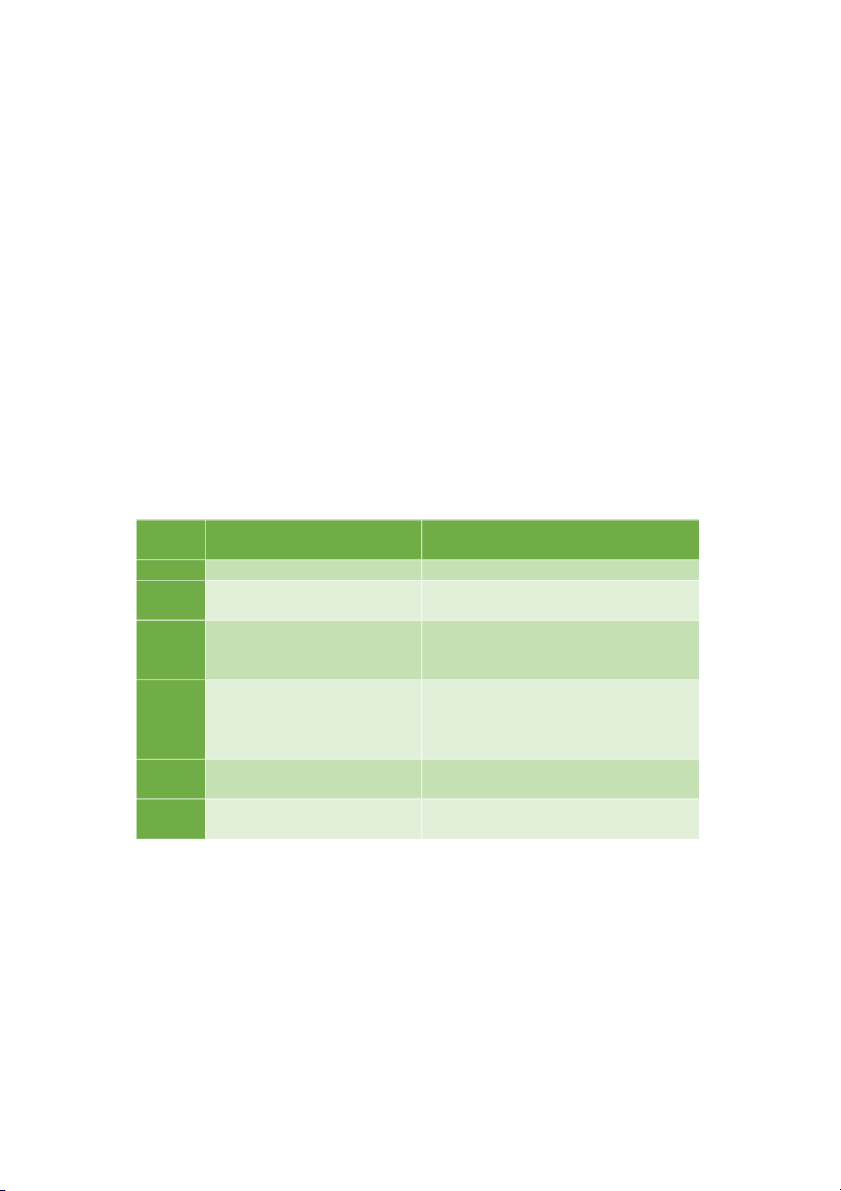

TV dự Giáđặt KLđặt Lũy kế Giá KL Cọc Tất toán thầu thầu (CP) (CP) trúng trúng (1000) (1000) (1000) (1000) (CP) 10% B 22,1 19210 19210 22,1 19210 194021 230520 C 15,1 50600 69810 15,1 50600 511060 273240 D 14,2 40100 10991 14,2 40100 405010 164410 0 E 11,8 72100 18201 11,8 72100 728210 122570 0 A 10,8 12115 19412 10,8 12115 122361,5 8480,5 5 Yêu cầu:

1.Tính số cổ phiếu các nhà đầu tư trúng thầu.

2.Tính số tiền nhà đầu tư D phải nộp thêm (nếu trúng thầu), biết tỷ lệ đặt cọc là 10%.

3. Tính số tiền công ty thu được từ đợt đấu thầu cổ phiếu này.

- Số tiền thu đc từ các nđt:

22,1.19210+15,1.50600+14,2.40100+11,8.72100+10,8.12115= 2 739 643

- Số cp chưa đc phát hành:

26.696.000 – 194125 = 26 501 875

- Số tiền thu từ TCBL: 26 501 875. 10,1= 267668937,5

- Tổng: 267668937,5 + 2 739 643 = 270 408 580,5

Bài 15: Tháng 6 năm 2012, Công ty Cổ phần MIRAE thông báo ngày đăng ký

cuối cùng để nhận cổ phiếu thưởng, cho biết thông tin sau:

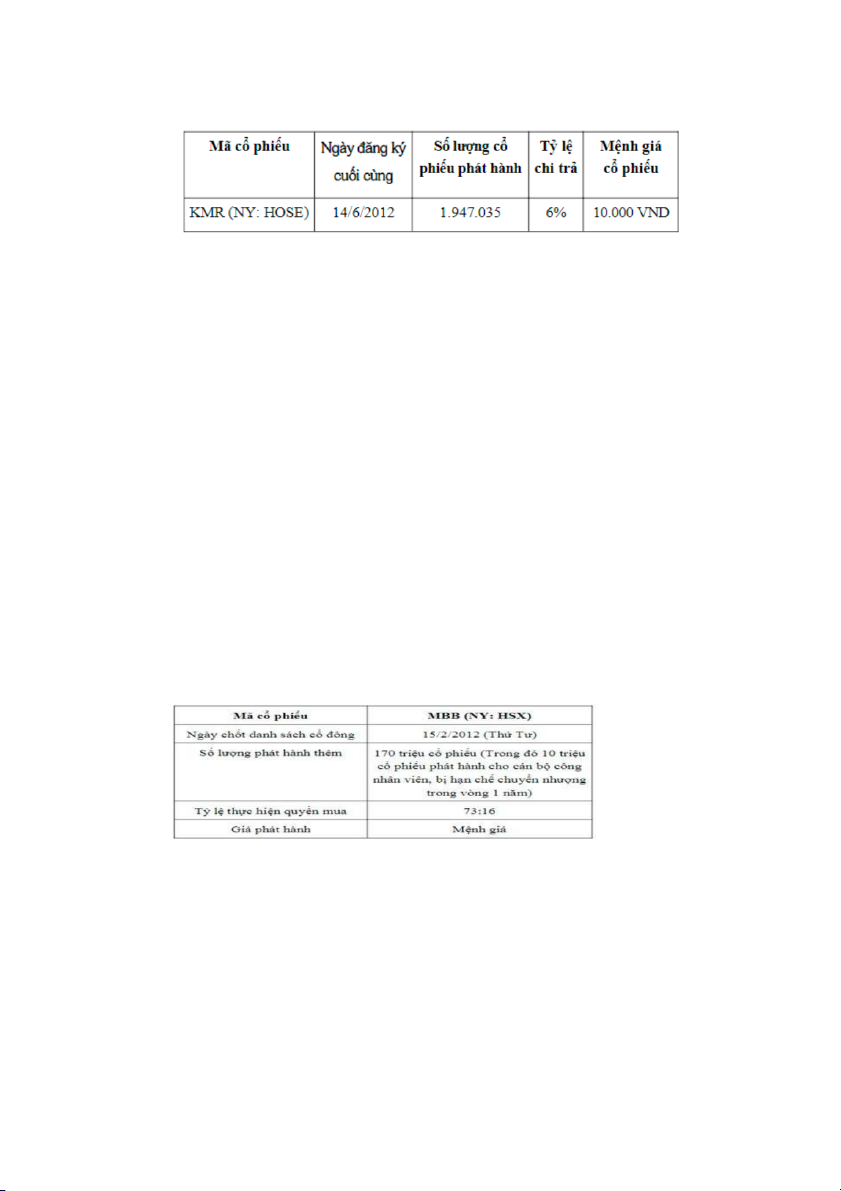

=>Từ bảng ta có: T+3: 14/6/2012 n/N= 6% ; n=1 947 035

P0 là giá đóng cửa ngày 11/6/2012 Yêu cầu:

1.Tính số vốn điều lệ của KMR sau khi phát hành cổ phiếu thưởng.

- N = (1947035.100)/6 = 32450583

- VĐL trc PH: 32450583.10000= 324 505 830 000

- VĐL mới: 1947035.10000= 19 470 350 000

- Tổng VĐL sau PH: 324 505 830 000 + 19 470 350 000= 343 976 180 000

2.Tính giá tham chiếu của cổ phiếu KMR tại ngày giao dịch không hưởng

quyền, biết giá đóng cửa của cổ phiếu này tại ngày 11/6/2012 và 13/6/2012

lần lượt là 15.600 đồng và 16.200 đồng.Biết rằng, chu kỳ thanh toán T+3. (TH

lq đến cổ phiếu =>dùng công thức 1) P1= = = = 14717

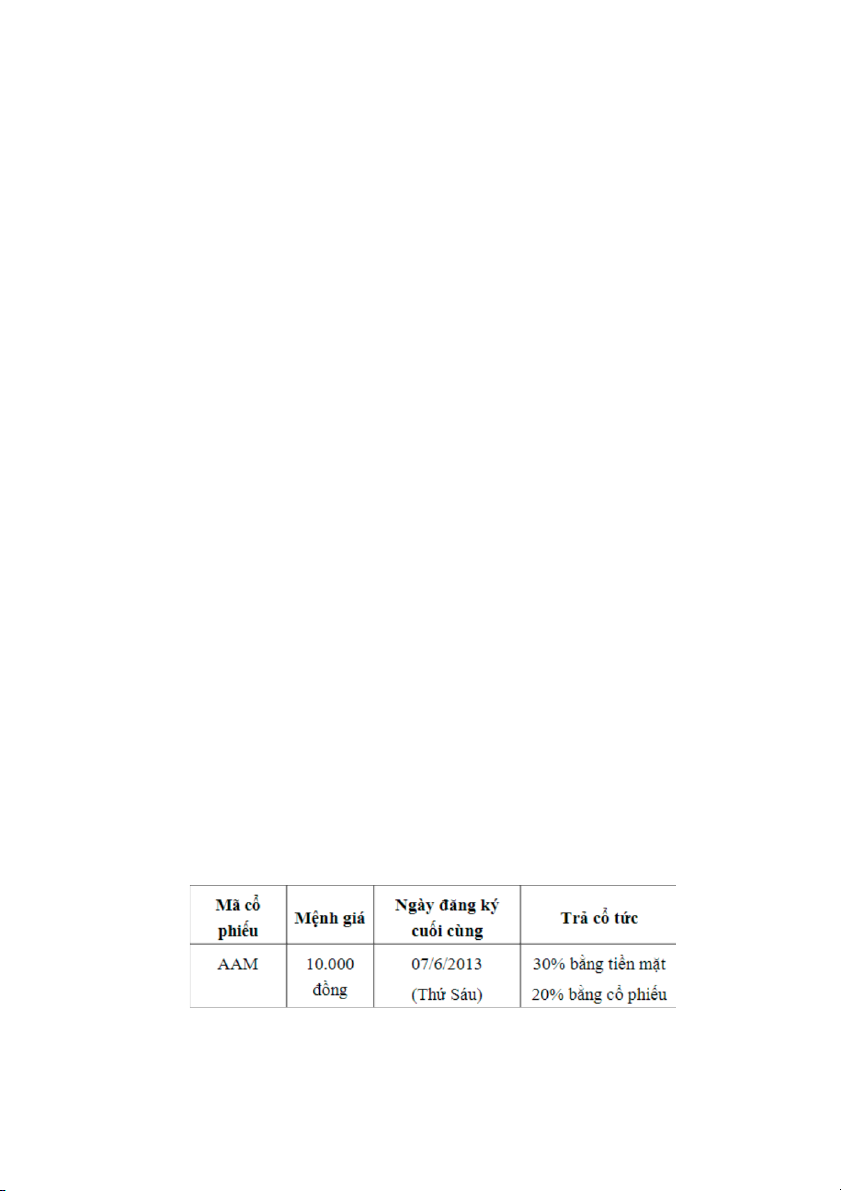

Bài 16: Ngân hàng Thương mại Cổ phần Quân đội (MB) thông báo về việc chốt

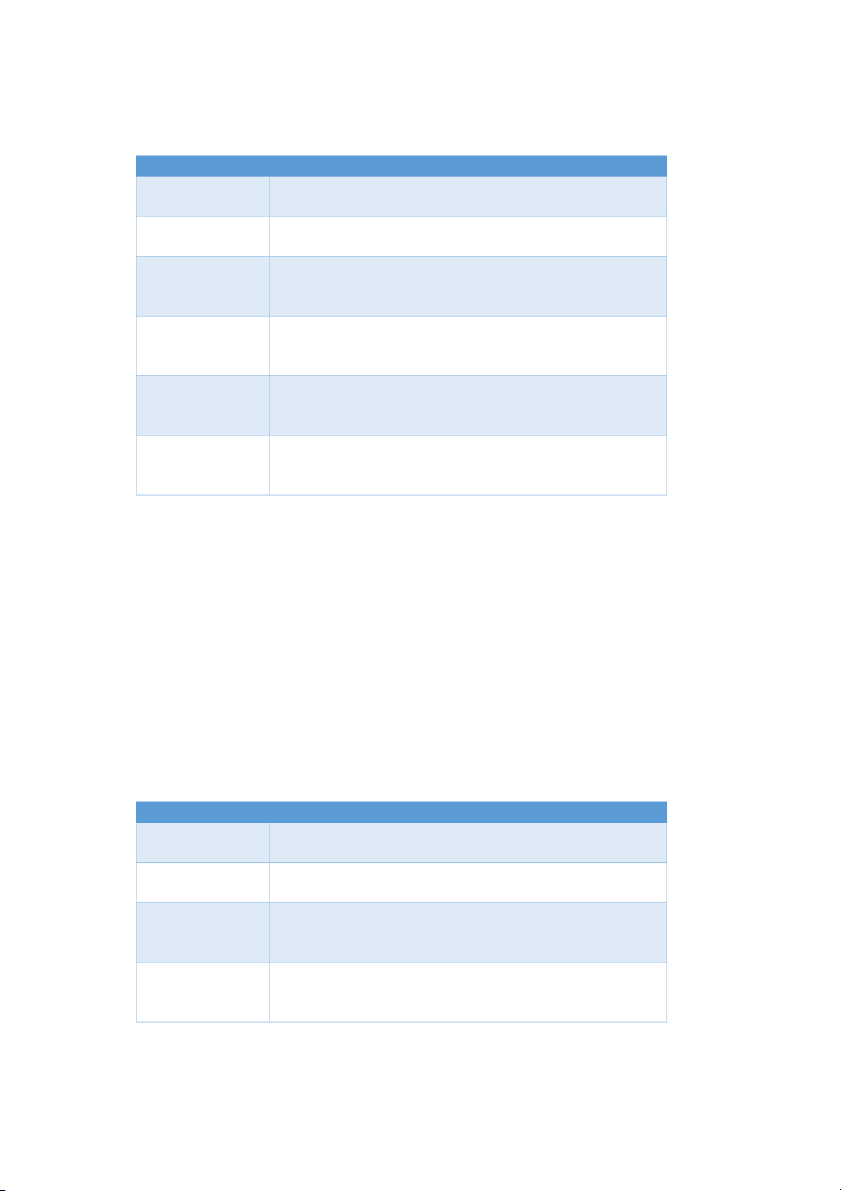

danh sách cổ đông để phát hành thêm cổ phiếu, thông tin như sau: Yêu cầu:

1.Xác định giá cổ phiếu MBB tại ngày giao dịch không hưởng quyền,

biết rằng giá đóng cửa của MBB tại ngày trước ngày giao dịch không hưởng quyền là 15.200 đồng.

- Số cp bị điều chỉnh giá: 170-10= 160 (triệu cp) - P1= = = = 14265

2. Tính số tiền nhà đầu tư A phải nộp để mua toàn bộ số cổ phiếu được phép

mua thêm, biết rằng tại thời điểm chốt danh sách cổ, nhà đầu tư A đang nắm giữ

7200 cổ phiếu MBB.Biết rằng, chu kỳ thanh toán T+3.

- Số cp nđt được mua thêm là: 7200/(73/16) = 1578 (cổ)

- Số tiền phải nộp: 1578.10000= 15 780 000

Bài 17: Năm 2012, Ngân hàng Thương mại Cổ phần Phương Đông (OCB -

đang được giao dịch trên thị trường OTC) thông báo tiến hành chốt danh sách

cổ đông để thưởng cổ phiếu cho các cổ đông. Theo đó tỷ lệ phân phối là 7,8%;

số lượng cổ phiếu phát hành thêm là 23,4 triệu cổ phiếu, giá trị vốn điều lệ tăng

thêm là 234 tỷ đồng; ngày đăng ký cuối cùng chốt danh sách cổ đông là 07/3/2012.

Từ đề bài ta có: N/n= 7,8% n=23,4 triệu cp VĐL tăng thêm 234 tỷ

Ngày T+3=7/3/2012 =>T+0=4/3/2012 Yêu cầu:

1.Tính mệnh giá cổ phiếu OCB?

-Mệnh giá= 234tỉ/23,4tr = 10000

2. Tính số vốn điều lệ của OCB có được sau khi tăng vốn, giả sử đợt phát hành thành công. - N = (23,4.100)/7,8= 300(tr)

- VĐL sau PH = (300+23,4).10000= 3234000

3. Nhà đầu tư A đang nắm giữ 15000 cổ phiếu OCB tại thời điểm chốt danh sách

cổ đông, tính số cổ phiếu mà A được thưởng thêm?

- Số cp A đc thưởng thêm: 15000.7,8%= 1170

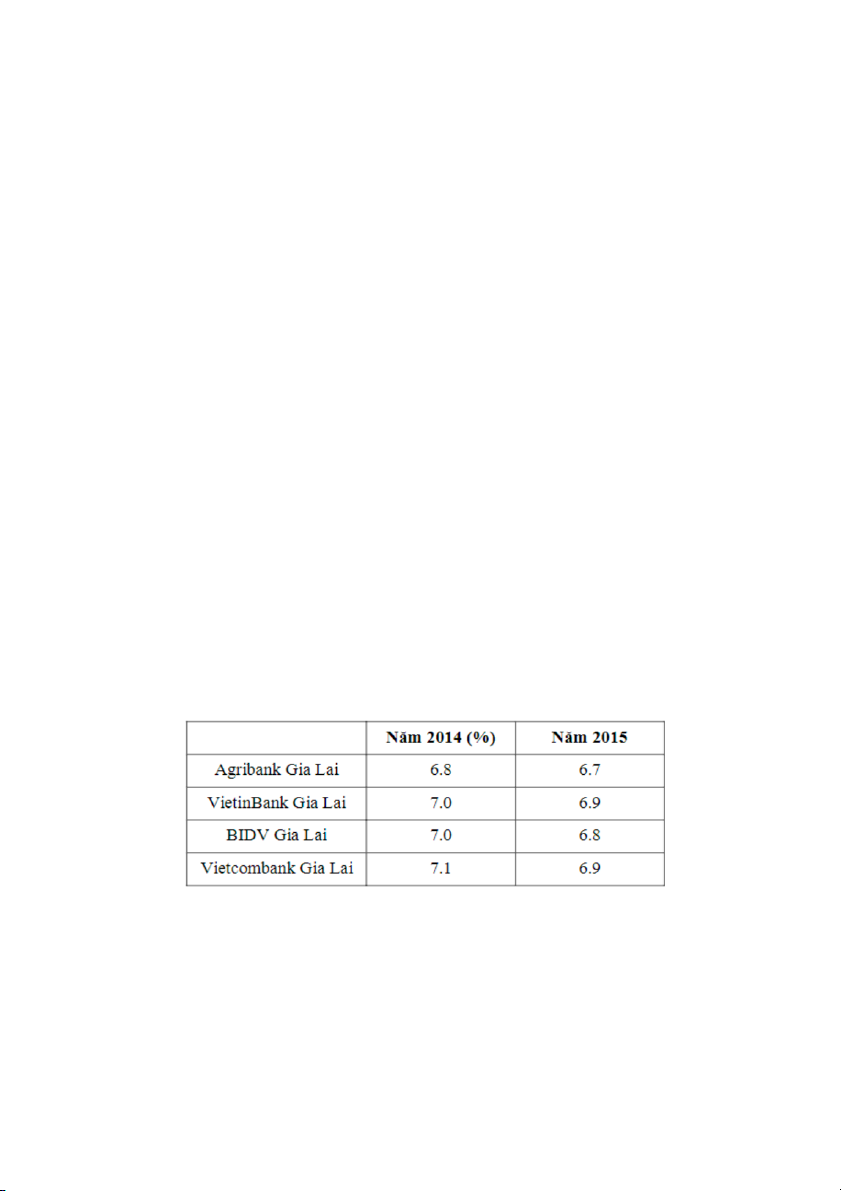

Bài 18: Công ty Cổ phần Thủy sản Mekong (AAM – NY: HSX) thông báo chốt

danh sách cổ đông để thực hiện quyền trả cổ tức năm 2012. Thông tin tóm tắt như sau:

-2 nghiệp vụ: trả cổ tức=tiền và trả = cp => sử dụng công thức tổng hợp Yêu cầu:

1.Tính giá tham chiếu của cổ phiếu AAM tại ngày giao dịch không hưởng

quyền, biết giá đóng cửa của AAM ngày 04/6/2013 là 44.700 đồng.

- Cổ tức/cp: a= 30%.10000= 3000 - P1= = = = 34 750

2.Nhà đầu tư A đang nắm giữ 6800 cổ phiếu AAM tại ngày giao dịch không

hưởng quyền, tính tổng số cổ phiếu nhà đầu tư này sở hữu và số tiền mặt nhận

được sau khi nhận cổ tức ở trên.

- Cổ tức bằng tiền: 6800.3000= 20 400 000

- Cổ tức bằng cp: 6800.20%= 1360 (cổ)

3. Nếu A chưa lưu ký số cổ phiếu của mình, thì nhà đầu tư này sẽ nhận cổ tức ở

đâu, cần có giấy tờ gì cần thiết để làm thủ tục nhận cổ tức?Biết rằng, chu kỳ thanh toán T+3.

- Nhận tại TCPH, khi đi mang theo cmt

- Hoặc làm thủ tục ủy quyền cho CTCK nhận hộ.

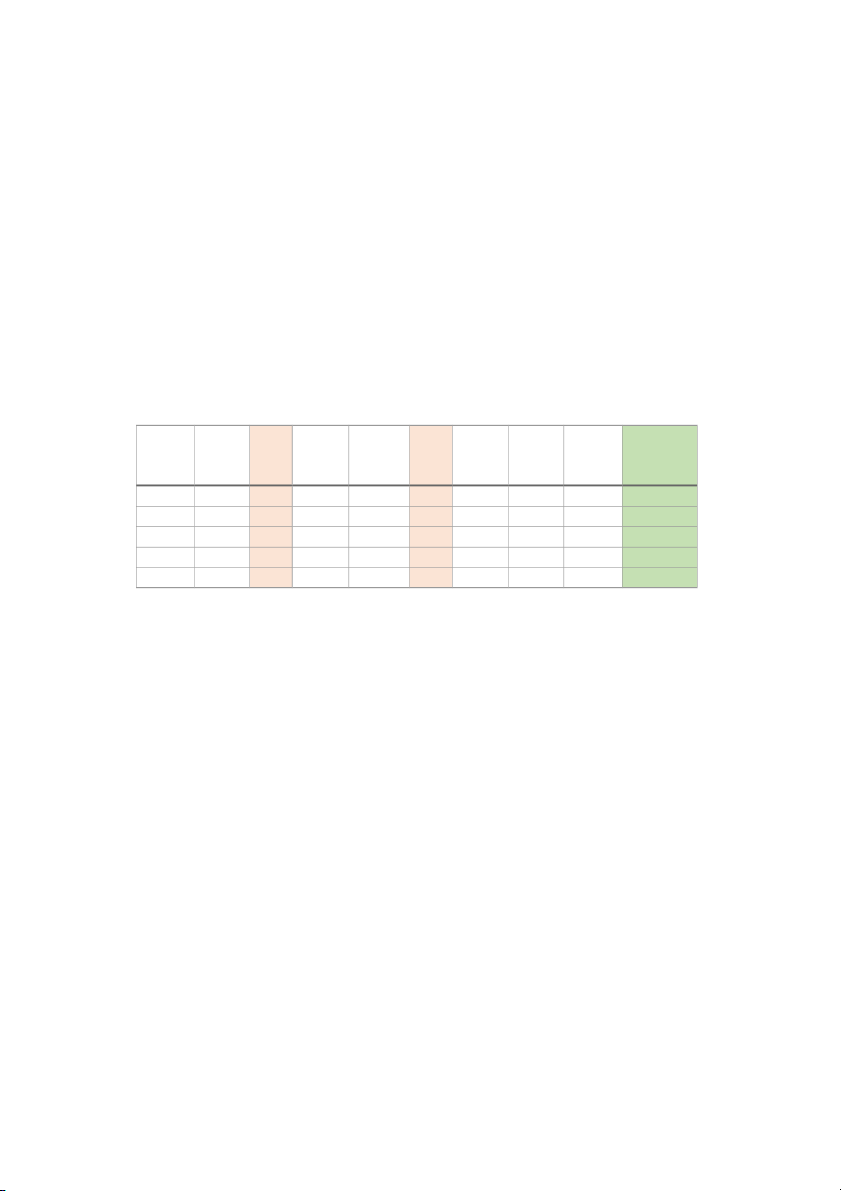

Bài 19: Tháng 7 năm 2013, Công ty Cổ phần Hoàng Anh Gia Lai (HAG –

NY: HOSE) phát hành 950 tỷ đồng trái phiếu doanh nghiệp, mệnh giá 1 tỷ

đồng, kỳ hạn 3 năm, lãi trả vào cuối tháng 7 hàng năm, gốc trả vào thời điểm

đáo hạn. Lãi suất năm đầu tiên là 14%, lãi suất các kỳ tính lãi tiếp theo bằng

trung bình lãi suất tiền gửi tiết kiệm cá nhân kỳ hạn 12 tháng của 4 ngân hàng

Agribank Gia Lai, VietinBank Gia Lai, BIDV Gia Lai và Vietcombank Gia Lai

+ 5%/năm.Giả sử có dữ liệu về lãi suất tiền gửi cá nhân kỳ hạn 12 tháng của các ngân hàng sau:

1.Tính số tiền lãi hàng năm mà HAG phải trả cho các nhà đầu tư. - LS năm 2013=14%

=> Tiền lãi phải trả năm 2013=1000000000.14%.950=133 000 000 000

- LS năm 2014 = (6,8%+7%+7%+7,1%)/4 + 5%= 11,975%

=>Tiền lãi phải trả = 1000000000.11,975%.950= 113 762 500 000

- LS năm 2015 = ( 6,6+6,9+6,8+6,9)/4 +5 = 11,825%

=> Tiền lãi phải trả: 1000000000.11,825%.950 = 112 337 500 000

2. Định giá trái phiếu HAG tại thời điểm đầu năm 2015, biết trong giai đoạn

này, lợi suất kỳ vọng của các nhà đầu tư là 14,4%. CHƯƠNG 3: SỞ GDCK I. Bài tập Bài 21:

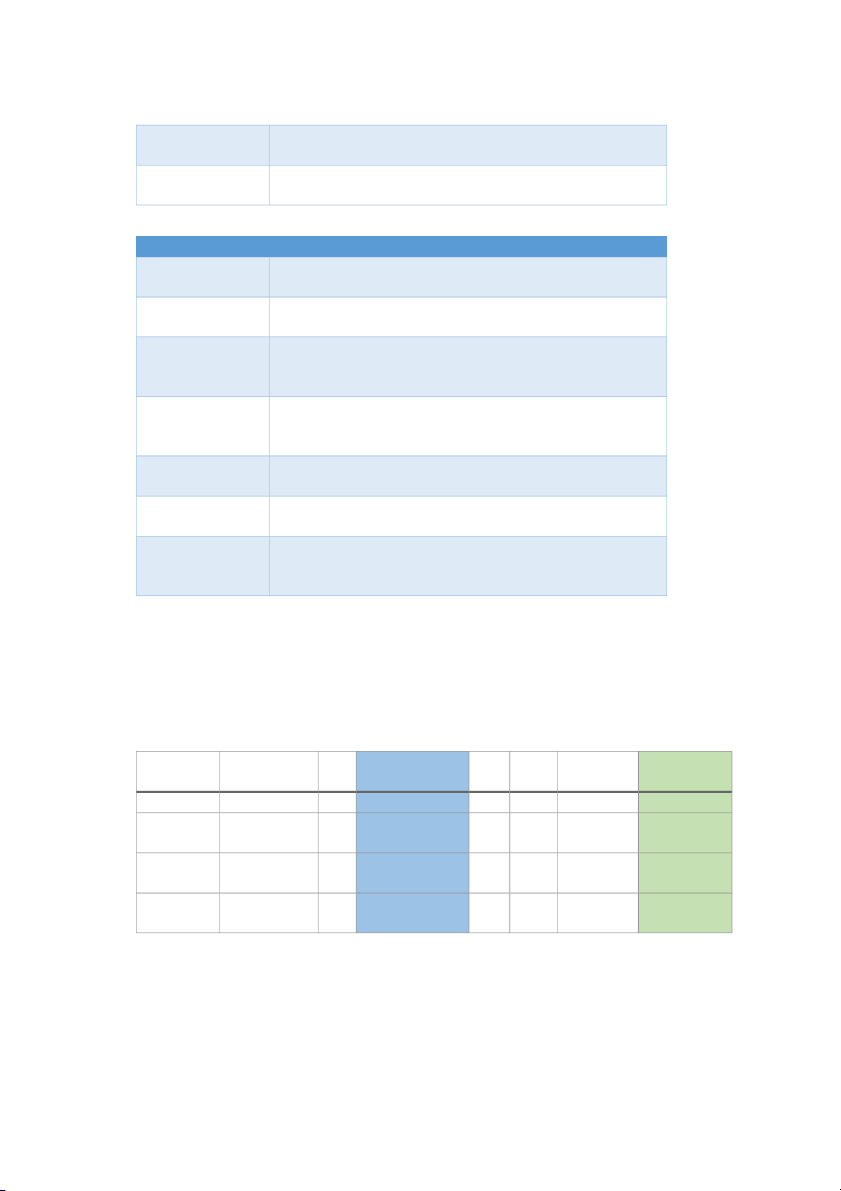

1. Tính giá mở cửa Cộng KL ƯT NĐT Giá ƯT NĐT KL Cộng KL dồn mua mu bán bán dồn giaodịc a h 13050 600 5 A 24000 1 F 750 750 750 12450 1750 4 B 24300 2 G 1500 2250 2250 10700 2200 3 C 24900 3 H 4000 6260 6260 8500 3200 2 D 25100 4 I 1830 3180 3180 5300 5300 1 E 25200 5 K 3900 35730 5300

Giá mở cửa ngày 10/3 là 24900đ/cp và kl giao dịch là 6260cp

2. Nhận xét thực hiện lệnh:

- Bên mua: 2 nđt mua đc cp + E mua được 5300cp

+ D mua được 6260 – 5300 = 960cp

- Bên bán: 3 nđt bán được + F bán được 750cp + G bán được 1500cp + H bán được 400cp 3. Tính phí môi giới

- Phí môi giới CTCK thu về:

+ A: không mua được cp => không mất phí + B: như A + F: 750.24900.0.3% = 56025 + G: 1500.24900.0,3% = 112050

4. D hủy lệnh ở phiên mở cửa

- D không được phép hủy lệnh => k có sự thay đổi Bài 22: 1. Giá mở cửa Cộng KL ƯT Giá ƯT KL bán Cộng KL dồn mua mu bá dồn giaodịc a n h 16090 600 2 24000 6 750 12750 12750 15490 1750 3 24300 5 1500 14250 14250 13740 2200 4 24900 4 4000 18250 13740 11540 3200 5 25100 3 1830 20080 11540 8340 5300 6 25200 2 3900 23980 8340 3040 1 ATO 1 12000

Giá mở cửa ngày 20/3 là 24300đ/co, KL giao dịch là 14250cp

2. Nhận xét thực hiện lệnh ATO - ATO mua: + A mua được 1000 cp + B mua được 540cp + C mua được 1500cp - ATO bán: + D bán được 1000cp + E bán được 3400 cp + F bán được 5600cp + G bán được 1200cp + H bán được 800cp

Tất cả lệnh ATO đều được thực hiện toàn bộ vs giá mua và bán là 24300đ/cp 3. Phí môi giới

- A: 1000.24300.0,35% = 85050

- B: 540.24300.0,35% = 45927

- C: 1500.24300.0,35% = 127575 Bài 23:

1. Xác định kết quả giao dịch Thời gian Kết quả giao dịch 9h16

- Không có giao dịch

- Dư mua A – 5000cp – 32,3 9h17

- Không có giao dịch

- Dư mua A – 5000cp – 32,3

- Dư bán B – 7000cp – 32,5 9h18

- C khớp B – 2000cp – 32,5

- Dư mua A – 5000cp – 32,3

- Dư bán B – 5000cp – 32,5 9h19

- A khớp D – 5000cp – 32,3

- Dư bán B – 5000cp – 32,5

- Dư bán D – 4000cp – 32,2 9h21

- E khớp D – 3900cp – 32,2

- Dư bán B – 5000cp – 32,5

- Dư bán D – 100cp – 32,2 9h22

- Không có giao dịch

- Dư bán B – 5000cp – 32,5

- Dư bán D – 100cp – 32,2

- Dư bán F – 8000cp - 33 2. Phí môi giới

- A: 5000.32,3.0,25% = 403,75 (ngđ)

- B: 2000.32,5.0,25% = 162,5 (ngđ)

- C: 2000.32,5.0,25% = 162,5

- D: (3900.32,2 + 5000.32,3).0,25% = 717,7

- E: 3900.32,2.0,25% = 313,95 - F: không mất phí 3. D hủy lệnh 9h20 - Không có giao dịch

- Dư bán B – 5000cp – 32,5

- Dư bán D – 4000cp – 32,2

- Dư bán H – 3000-cp – 32,1 9h21

- E khớp H – 3000cp – 32,1

- E khớp D – 900cp – 32,2

- Dư bán B – 5000cp – 32,5

- Dư bán D – 3100cp – 32,2 9h22

- Không có giao dịch

- Dư bán B – 5000cp – 32,5

- Dư bán D – 3100cp- 32,2

- Dư bán F – 8000cp – 33 4. A hủy lệnh 9h18

- C khớp B – 2000cp – 32,5

- Dư bán B – 5000cp – 32,5 9h19

- Không có giao dịch

- Dư bán B – 5000cp – 32,5

- Dư bán D – 9000cp – 32,2 9h21

- E khớp D – 3900cp – 32,2

- Dư bán B – 5000cp – 32,5

- Dư bán D – 5100cp – 32,2 9h22

- Không có giao dịch

- Dư bán B – 5000cp – 32,5

- Dư bán D – 5100cp – 32,2

- Dư bán F – 8000cp - 33 Bài 24: Thời gian Kết quả giao dịch 9h16

- Không có giao dịch

- Dư mua A – 2300cp – 23,4đ/cp 9h17

- A khớp B: 2300cp – 23,4đ/cp

- Dư bán B – 6000cp – 23,3đ/cp 9h18

- Không có giao dịch

- Dư bán B – 6000cp – 23,3đ/cp

- Dư bán C – 6900cp – 23,3đ/cp 9h19

- D khớp B: 6000cp – 23,3đ/cp

- D khớp C: 1900cp – 23,3đ/cp

- Dư bán C – 5000cp – 23,3đ/cp 9h21

- Không có giao dịch

- Dư bán C – 5000cp – 23,3đ/cp

- Dư bán E – 9300cp – 23,6đ/cp 9h22

- F khớp C: 5000cp – 23,3đ/cp

- F khớp E: 700cp – 23,6đ/cp

- Dư bán E: 8600cp – 23,6đ/cp Nhận xét: - Bên mua:

+ A mua được 2300cp giá 23,4đ/cp

+ D mua được 7900cp giá 23,3đ/cp

+ F mua được 5000cp giá 23,3đ.cp và 700cp giá 23,6đ/cp - Bên bán:

+ B bán được 2300cp giá 23,4đ/cp và 6000cp giá 23,3

+ C bán được 6900cp giá 23,3đ/cp

+ E bán được 700cp giá 23,6đ/cp 2. Phí môi giới

- A: 23,4.2300.0,35% = 188,37

- C: (1900+5000+5000).23,3.0,35% = 970,445

- F: (5000.23,3+700.23,6).0,35% = 465,57 3. 9h20 C hủy lệnh bán: Thời gian Kết quả giao dịch 9h16

- Không có giao dịch

- Dư mua A – 2300cp – 23,4đ/cp 9h17

- A khớp B: 2300cp – 23,4đ/cp

- Dư bán B – 6000cp – 23,3đ/cp 9h18

- Không có giao dịch

- Dư bán B – 6000cp – 23,3đ/cp

- Dư bán C – 6900cp – 23,3đ/cp 9h19

- D khớp B: 6000cp – 23,3đ/cp

- D khớp C: 1900cp – 23,3đ/cp

- Dư bán C – 5000cp – 23,3đ/cp 9h21

- Không có giao dịch

- Dư bán E – 9300cp – 23,6đ/cp 9h22

- F khớp E: 5700cp – 23,6đ/cp

- Dư bán E: 3600cp – 23,6đ/cp

4. 9h23 H đặt lệnh mua 3400cp tại mức giá 23,4 Thời gian Kết quả giao dịch 9h16

- Không có giao dịch

- Dư mua A – 2300cp – 23,4đ/cp 9h17

- A khớp B: 2300cp – 23,4đ/cp

- Dư bán B – 6000cp – 23,3đ/cp 9h18

- Không có giao dịch

- Dư bán B – 6000cp – 23,3đ/cp

- Dư bán C – 6900cp – 23,3đ/cp 9h19

- D khớp B: 6000cp – 23,3đ/cp

- D khớp C: 1900cp – 23,3đ/cp

- Dư bán C – 5000cp – 23,3đ/cp 9h21

- Không có giao dịch

- Dư bán E – 9300cp – 23,6đ/cp 9h22

- F khớp E: 5700cp – 23,6đ/cp

- Dư bán E: 3600cp – 23,6đ/cp 9h23 - K có gd

- Dư bán E: 3600cp – 23,6đ/cp

- Dư mua H: 3400cp – 23,4đ/cp Bài 25: 1. Giá mở cửa SSI Cộng KL mua nđ Giá Nđ KL Cộng KL dồn t t bán dồn giaodịch 2500 2500 1 76.5 5 0 17240 2500 4180 1680 2 76 6 500 17240 4180 0 13180 9000 3 75.5 7 354 12240 12240 0 0 4 ATO 8 870 0

- Giá mở cửa là 75500đ/cp, KLgd là 12240cp

2. NX việc thự hiện lệnh: - Với mức giá 75500 :

+ Bên mua: nđt 1 mua được 2500cp nđt 2 mua được 1680cp nđt 3 mua được 8060cp

+ Bên bán: nđt 8 bán được 8700cp nđt 7 bán được 3540cp 3. Phí môi giới:

- ( 12240.75500).0,35%.2 = 6468840 (đ) 4. Không thay đổi Bài 26: 1. Xđ giá mở cửa Cộng KL mua nđ Giá Nđt KL bán Cộng KL dồn t dồn giaodịch 10030 1 ATO 6 8700 12410 2380 2 34.3 7 0 21980 12410 12410 0 3 34.2 8 4000 21980 12410 12410 0 4 34.1 9 9280 17980 12410 22610 10200 5 34 10 0 8700 8700

Giá mở cửa 1/9 là 31,4 và KLGD là 12410cp

2. Nhận xét vc thực hiện lệnh:

- Với mức giá 34100 :

+ Bên mua: nđt 1 mua được 10030cp nđt 2 mua được 2380cp

+ Bên bán: nđt 6 bán được 8700cp nđt 8 bán được 3710cp 3. Phí môi giới: a. K tự doanh:

12410.34100.0,3%.2 = 2539086 (đồng) b. Có tự doanh bán 15%

- Môi giới bán: 12410.34100.0,3%.(1-15%) = 1079111,55 (đ)

- Môi giới mua: 12410.34100.0,3% = 1269543 (đ)

- Tổng: 1079111,55 + 1269543 = 2348654,5 (đ) Bài 27:

1. Xđ giá đóng cửa Cộng KL mua nđ Giá Nđt KL bán Cộng KL dồn t dồn giaodịch 23090 1 ATC 6 0 24480 1390 2 24,5 7 0 20030 20030 34870 10390 3 24,4 8 9000 20030 20030 34870 0 4 24,3 9 2740 11030 11030 34870 0 5 24,2 10 8290 8290 8290

Giá đóng cửa là 24500đ/cp, klgd là 20030cp Bài 28:

1. NX thực hiện lệnh Thời Kết quả giao dịch Lệnh dư gian 9h16 - K có gd

- Dư mua A – 35,3 - 4700 9h17 - K có giao dịch

- Dư mua A – 35,3 – 4700

- Dư mua B – 35,4 – 3000 9h18

- C khớp B: 3000 – 35,4

- Dư mua A – 35,3 – 800

- C khớp A: 3900 – 35,3 9h19

- D khớp A: 800 – 35,3

- Chuyển lệnh MP thành lệnh LO

LObán = 35,3 – 0,005 = 35,295

- Dư bán D – 35,295 – 200 9h21 - K có gd

- Dư bán D – 35,295 – 200

- Dư bán E – 35,2 – 9300 9h23

- E khớp F: 8900 – 35,2

- Dư bán D – 35,295 – 200

- Dư bán E – 35,2 – 400 2. Phí môi giới:

- A: (3900.35300 + 800.35300).0,35% = 580685

- B: 3000.35400.0,35% = 371700

- C: (3900.35300 + 3000.35400).0,35% = 5190150

- D: 800.35300.0,35% = 98840

- E: 8900.35200.0,35% = 1096480

- F: 8900.35200.0,35% = 1096480

Tổng: 580685 + 371700 + 5190150 + 98840 + 1096480.2 = 84347335 3. 9h22 E hủy lệnh: 9h21 - K có gd

- Dư bán D – 35,295 – 200 - Dư bán E – 35,2 – 9300 9h23

- D khớp F: 200 -35,295 - Chuyển MP thành LO

LOmua = 35,295 + 0,005 = 35,3

- Dư mua F – 35,3 – 8700

BÀI TẬP TÌNH HUỐNG: Bài 1: Thời Kết quả giao dịch Lệnh dư gian 13h30 - K có gd - Bm – 300 – 34 13h31 - C khớp B: 300 - 34 - Cb – 100 – 33 13h32 - K có gd - Cb – 100 – 33 - Dm – 500 – 32 13h33 - E khớp C: 100 - 33 - Dm – 500 – 32 - Em – 100 – 33 13h34

- F khớp E: 100 – 33 - Fm – 100 – 32

- F khớp D: 500 – 32 13h35

- A khớp F: 100 – 32 - Chuyển MP thành LO 32 + 0.005= 32.005 Am – 900 – 32.005 2. Thực hiện hợp đồng

- Do giá trên thị trường < giá theo quyền chọn mua nên nđt mua quyền

chọn sẽ không thực hiện hợp đồng

- LN của nđt A: 500.1000 = 500000 (đ) 3. Xác định 3.1. P1 ngày 8/8/N

- Cố tức/cp = 10000.15% = 1500 - P1 = = 31900 (đ) 3.2. Trần, sàn

- Trần = 31900.(1+7%) = 34133

- Sàn = 31900.(1-7%) = 29667

3.3. Ông A mua cp vào ngày giao dịch k hưởng quyền, và trước đó ông

không có cp ABC trong tài khoản nên ô A k được hưởng quyền Bài 3:

1. Hợp đồng quyền chọn bán

- Do giá tt < giá theo quyền chọn bán, nên bán theo quyền sẽ có lợi hơn, vì

vậy hợp đồng sẽ được thực hiện 2.

2.1. Xác định giá mở cửa 8/5 Cộng KL mua nđ Giá Nđt KL bán Cộng KL dồn t dồn giaodịch 300 A ATO H 650 8200 7900 B 24,5 13650 8200 8700 500 C 24 F+ 7500 13650 8700 G 9900 1200 D 23,5 6150 6150 10600 700 E 23 I+J 5500 6150 6150

Giá mở cửa 8/5/N là 24000đ/cp khối lượng giao dịch là 8700cp 2.2. Tính LN F

- Do F đặt lệnh bán trước G nên F sẽ được khớp trước G, số cp mà F khớp được là 1000

- LN F = (23000 – 20000).1000 – 300000 = 2 700 000 2.3. Hưởng quyền

- F sở hữu 1000cp X vào ngày 3/5 và bán vào ngày giao dịch khong hưởng

quyền 8/5. Do chu kì thanh toán là T+2 nên ông F vẫn được hưởng quyền trên 1000cp X.

- Số cp F được mua thêm: 1000. = 600 (cp)

- Số tiền F phải nộp: 600.10000 = 6 000 000

2.4. Tính giá tham chiếu P1 - P1 = = = 23750 Bài 4:

1. NX thực hiện lệnh: Thời Kết quả giao dịch Lệnh dư gian 9h49 - K có gd - Am – 3500 – 15,4 9h50 - K có giao dịch - Am – 3500 – 15,4 - Bb – 4500 – 15,5 9h51 - K có gd - Am – 3500 – 15,4 - Bb – 4500 – 15,5 - Cm – 4750 – 15,3 9h52

- D khớp A: 3500 – 15,4 - Bb – 4500 – 15,5

- D khớp C: 4750 – 15,3

- Chuyển lệnh MP của D sang LO = 15,3 - 0.005 = 15,295

- Db – 9750 – 15,295 9h53 - E khớp D: 750 – - Bb – 4500 – 15,5 15,295

- Db – 9000 – 15,295 9h54 - F khớp D: 5000 - Bb – 4500 – 15,5 -15,295

- Db – 4000 – 15,295

2. Thực hiện hợp đồng

- LN của F là: ( 25000 – 500 – 15295).5000 = 46 025 000

3. Do ông F mua chứng khoán tại ngày 5/11 với chu kì T+3 thì đến 8/11 ông

F mới dở hữu chứng khoán Y. Vì vậy F không được hưởng quyền. 4. Giá tham chiếu - P1 = = = 13257,14286 Bài 8:

1. Xđ giá tham chiếu tại ngày giao dịch không hưởng quyền

- Giá tham chiếu tại ngày giao dịch k hưởng quyền nhận cổ tức bằng tiền mặt : P0 = 18000

- Giá tham chiếu tại ngày giao dịch k hưởng quyền thưởng cp: P’0 = 17800

- Giá điều chỉnh tại ngày giao dịch không hưởng quyền thưởng cp P’1 = = = 12714,28571 Q ’ ’

m = P 0 - P 1 = 17800 – 12714,28571 = 5085,714286 2. Xác định 2.1. NX lệnh: Thời Kết quả giao dịch Lệnh dư gian 9h30 - K có gd - Bm – 1300 – 13,2 9h31 - K có giao dịch - Bm – 1300 – 13,2 - Cb – 10300 – 13,3 9h32

- D khớp B: 1300 – 13,2 - Cb – 10300 – 13,3 - Db – 1200 - 13 9h33

- A khớp D: 1200 – 13 - Cb – 6000 – 13,3

- A khớp C: 4300 – 13,3 9h34

- E khớp C: 6000 – 13,3 - Em – 800 – 13,4 9h35

- F khớp E: 800 – 13,4 - Fb – 8900 – 13,4 2.2. C hủy lệnh Thời Kết quả giao dịch Lệnh dư gian 9h30 - K có gd - Bm – 1300 – 13,2 9h31 - K có giao dịch - Bm – 1300 – 13,2 - Cb – 10300 – 13,3 9h32

- D khớp B: 1300 – 13,2 - Cb – 10300 – 13,3 - Db – 1200 - 13 9h33

- A khớp D: 1200 – 13 9h34 - K có gd - Em – 6800 – 13,4 9h35

- F khớp E: 6800 – 13,4 - Fb – 2100 – 13,4 2.3. Phí môi giới

- A: (1200.13000 + 4300.13300).0,35% = 254765

- B: 1300.13200.0,35% = 60030

- C: 10000.13300.0,35% = 465500

- D: (1300.13200 + 1200.13000).0,35% = 114660

- E: (6000.13300 + 800.13400).0,35% = 316820

- F: 800.13400.0,35% = 37520

Tổng phí môi giới công ty chứng khoán nhận được:

254765 + 60030 + 465500 + 114660 + 316820 + 37520= 1249295 3. Quyền A đc nhận

- Ô A đc hưởng quyề trên 12350cp SD6

- Số cp thưởng ô A đc nhận là: 12350.2/5 = 4940 cp Bài 9: 1. Giá tham chiếu - Cổ tức/cp = 4000 - P1 = = 141666.667

- Trần: 141666.667.(1+7%) = 151583.333

- Sàn: 141666.667.(1-7%) = 131750 2. Khớp lệnh 2.1. NX Cộng KL mua Giá KL bán Cộng KL dồn dồn giaodịch 37300 13000 174000 0 31300 31300 24300 ATO 31300

2.2. NX khớp lệnh định kì Thời Kết quả giao dịch Lệnh dư gian 9h16 - K có gd - Bm – 4800 – 173.4 9h31 - K có giao dịch - Bm – 1300 – 13,2 - Cb – 10300 – 13,3 9h32

- D khớp B: 1300 – 13,2 - Cb – 10300 – 13,3 - Db – 1200 - 13 9h33

- A khớp D: 1200 – 13 - Cb – 6000 – 13,3

- A khớp C: 4300 – 13,3 9h34

- E khớp C: 6000 – 13,3 - Em – 800 – 13,4 9h35

- F khớp E: 800 – 13,4 - Fb – 8900 – 13,4