Preview text:

lOMoARcPSD| 36086670

BỘ THÔNG TIN VÀ TRUYỀN THÔNG

HỌC VIỆN CÔNG NGHỆ BƯU CHÍNH VIỄN THÔNG CƠ SỞ TẠI THÀNH PHỐ HỒ CHÍ MINH

-----------oO&Oo----------- BÀI TIỂU LUẬN Đề tài:

THỰC TRẠNG NỢ XẤU CỦA CÁC NGÂN HÀNG VIỆT NAM

VÀ GIẢI PHÁP GIẢI

QUYẾT NỢ XẤU CỦA CÁC NGÂN HÀNG MÔN: TÀI CHÍNH TIỀN TỆ MỤC LỤC

LỜI MỞ ĐẦU ................................................................................................................... 2

I. KHÁI QUÁT CHUNG VỀ NỢ XẤU.............................................................................. 2

1. Khái niệm nợ xấu ................................................................................................. 2

2. Nguyên nhân dẫn đến nợ xấu .............................................................................. 3

3. Phân loại nợ xấu................................................................................................... 4

4. Tác động của nợ xấu ............................................................................................ 5

II. THỰC TRẠNG NỢ XẤU TẠI NGÂN HÀNG VIỆT NAM ............................................. 7

III.GIẢI PHÁP ĐỂ GIẢI QUYẾT NỢ XẤU CỦA NGÂN HÀNG.....13

KẾT LUẬN........................................................................................18

TÀI LIỆU THAM KHẢO....................................................................19 lOMoARcPSD| 36086670 LỜI MỞ ĐẦU

Thị trường tài chính Việt Nam những năm vừa qua đã chứng kiến sự tăng trưởng

ngoạn mục của ngành Tài chính – Ngân hàng, trong đó ấn tượng nhất là sự phát

triển của hệ thống Ngân hàng Thương mại (NHTM). Theo thời gian, hệ thống này

được mở rộng về quy mô, đa dạng về loại hình kinh doanh, phong phú về sản phẩm

và chất lượng ngày càng được nâng cao. Nếu như hình thức ngân hàng từ thời sơ

khai chỉ đảm nhận vai trò cất giữ tài sản thì ngày nay hoạt động kinh doanh của ngân

hàng vô cùng phong phú: cung cấp dịch vụ, tín dụng, đầu tư. Trong đó hoạt động tín

dụng chiếm tỷ trọng cao nhất trong tổng tài sản, mang lại nguồn thu nhập lớn nhất.

Song theo lẽ thường, lợi nhuận càng cao thì rủi ro càng lớn, đây cũng chính là hoạt

động mang lại rủi ro cao nhất cho ngân hàng mà biểu hiện của nó chính là nợ xấu.

Nợ xấu là một trong những yếu tố ảnh hưởng lớn đến hoạt động của các Ngân

hàng thương mại, đặc biệt tại Việt Nam, tín dụng vẫn chiếm tỷ trọng cao nhất trong

tổng tài sản, mang lại nguồn thu nhập lớn nhất song cũng là hoạt động mang lại rủi

ro cao nhất cho Ngân hàng. Nợ xấu có thể được hiểu là các khoản nợ không còn khả

năng sinh lời hay không có khả năng thu hồi. Việc thực hiện những khoản tín dụng

kém hiệu quả sẽ làm phát sinh nhiều khoản thiệt hại đáng kể cho ngân hàng. Vì vậy,

để không làm gia tăng gánh nặng nợ xấu, cũng như làm chậm quá trình phát triển

của mình, các NHTM ngày càng chú trọng hơn đến quản lý nợ xấu. Quản lý, xử lý và

hạn chế được nợ xấu như thế nào cho hiệu quả luôn là vấn đề mà các nhà quản trị

ngân hàng quan tâm, không ngừng nghiên cứu để phù hợp với tình hình mới. Nhằm

đảm bảo được nợ xấu ở mức quy định của ngành, dựa trên cơ sở vấn đề đã nghiên

cứu đó các nhà hoạch định chính sách, các nhà quản trị ngân hàng đưa ra những biện

pháp, chính sách phù hợp trong việc điều tiết các hoạt động tín dụng. Bài tiểu luận

của nhóm với chủ đề “Thực trạng nợ xấu, và biện pháp xử lý nợ xấu của NHTM tại Việt Nam.” I.

KHÁI QUÁT CHUNG VỀ NỢ XẤU

1. Khái niệm nợ xấu

Theo Ngân hàng trung ương Châu Âu (ECB):

Nợ xấu là những khoản cho vay không có khả năng thu hồi như:

- Những khoản nợ đã hết hiệu lực hoặc những khoản nợ không có căn cứ đòi

bồi thường từ người mắc nợ.

- Người mắc nợ trốn hoặc bị mất tích, không còn tài sản để thanh toán nợ.

- Những khoản nợ mà ngân hàng không thể liên lạc được với người mắc nợ

hoặc không thể tìm được người mắc nợ. lOMoARcPSD| 36086670

- Những khoản nợ mà khách nợ chấm dứt hoạt động kinh doanh, thanh lý tài

sản, hoặc kinh doanh bị thua lỗ và tài sản còn lại không đủ để trả nợ.

Nợ xấu là những khoản cho vay có thể không được thu hồi đầy đủ cho Ngân hàng:

Đây là những khoản nợ không có thế chấp hoặc tài sản đưa ra để thế chấp không đủ

để trả nợ. Điều đó đồng nghĩa với việc ngân hàng không thể thu hồi đầy đủ món nợ

vì người mắc nợ rất khó kiếm được lợi nhuận từ công việc kinh doanh hoặc người

mắc nợ không liên lạc với ngân hàng để thanh toán hoặc hoàn cảnh chỉ rõ rằng phần

lơn tiền nợ sẽ không thể thu hồi được.

Theo ECB, nợ xấu được đánh giá chủ yếu dựa vào khả năng thu hồi nợ, thu hồi được

một phần hay không thể thu hồi.

Theo Quỹ tiền tệ quốc tế (IMF):

Định nghĩa về nợ xấu được IMF đưa ra như sau: “Một khoản cho vay được cho là

không sinh lời (nợ xấu) khi tiền thanh toán lãi và/hoặc tiền gốc đã quá hạn từ 90 ngày

trở lên, hoặc các khoản thanh toán lãi đến 90 ngày hoặc hơn đã được tái cơ cấu hay

gia hạn nợ, hoặc các hoản thanh toan dưới 90 ngày nhưng có cac nguyên nhân nghi

ngờ về việc trả nợ sẽ được thực hiện đầy đủ”

Như vậy, Nợ xấu hay nợ khó đòi là các khoản nợ dưới chuẩn, có thể quá hạn và bị

nghi ngờ về khả năng trả nợ lẫn khả năng thu hồi vốn của chủ nợ, điều này thường

xảy ra khi các con nợ đã tuyên bố phá sản hoặc đã tẩu tán tài sản. Nợ xấu gồm các

khoản nợ quá hạn trả lãi và/hoặc gốc trên thường quá ba tháng căn cứ vào khả năng

trả nợ của khách hàng để hạch toán các khoản vay vào các nhóm thích hợp.

2. Nguyên nhân dẫn đến nợ xấu

Nợ xấu xảy ra do nhiều nguyên nhân, có thể là nguyên nhân chủ quan hoặc nguyên nhân khách quan sau đây:

+ Nguyên nhân từ khách hàng : -

Năng lực quản lý kinh doanh hạn chế; nhiều doanh nghiệp đầu tưvào nhiều

lĩnh vực vượt quá khả năng quản lý; qui mô kinh doanh phình to so với tư duy quản

lý là nguyên nhân dẫn đến phá sản của các phương án kinh doanh khả thi lẽ ra nó

phải thành công trong thực tế - Tình hình tài chính của doanh nghiệp không minh

bạch, yếu kém. Quy mô vốn chủ sở hữu nhỏ bé, cơ cấu tài chính thiếu cân đối; công tác quản lý tài chính. -

Kế toán tùy tiện, mang tính đối phó dẫn đến thông tin ngân hàngcó được khi

lập các bảng phân tích tài chính, đánh giá khả năng trả nợ của doanh nghiệp không

chính xác, chỉ hình thức, không thực tế, sai lệch quá nhiều và rủi ro xảy ra là đương nhiên. lOMoARcPSD| 36086670

+ Nguyên nhân từ Ngân hàng :

Do thông tin bất cân xứng: Ngoài những thông tin do khách hàng cung cấp,cán bộ

tín dụng không có nhiều kênh thông tin khác về khách hàng, mà thông tin do khách

hàng cung cấp lại rất khó được kiểm chứng. Dẫn tới tình trạng NHTM không có thông

tin đầy đủ về khách hàng đưa ra những phán quyết tín dụng thiếu căn cứ, dẫn đến

khả năng không thu hồi được khoản nợ cao.

Sự phối hợp và liên kết thông tin giữa NHTM với các cơ quan chính quyền, cơ quan

nhà nước như Uỷ ban nhân dân các cấp, cơ quan Thuế, Hải quan, Kiểm toán,… để xác

minh những thông tin do khách hàng cung cấp chưa được tốt - Công tác kiểm tra,

kiểm soát trước, trong và sau khi cấp tín dụng còn yếu kém như công tác thẩm định

trước khi cấp tín dụng còn sơ sài, CBTD chưa tìm hiểu kỹ về tình hình tài chính, kinh

doanh, phương án sử dụng vốn vay… của khách hàng dẫn đến việc đưa ra những

quyết định thiếu chính xác.

+ Những nguyên nhân khách quan khác : -

Những bất cập trong cơ chế quản lý nhà nước, để tăng trưởng kinh tế đạt mục

tiêu kế hoạch hằng năm, các tập đoàn, tổng công ty nhà nước được ưu ái khi vay

vốn, có những dự án lớn chỉnh phủ đứng ra bảo lãnh để vay vốn đầu tư, khi hoạt

động bị thua lỗ dẫn đến mất khả năng chi trả nợ vay ngân hàng. -

Những nguyên nhân bất khả kháng khác như khủng hoảng kinh tế, thời tiết, thiên tai, dịch bệnh.

3. Phân loại nợ xấu

Theo Quyết định số 493/2005/QĐ-NHNN ngày 22/4/2005 phân loại nợ thành 5 loại

theo 2 phương pháp định tính và định lượng.

* Phương pháp định lượng: -

Nhóm 1: Nợ đủ tiêu chuẩn bao gồm nợ trung hạn được đánh giá có khả

năng thu hồi đủ gốc và lãi đúng hạn và các khoản nợ có thể phát sinh trong

tương lai như các khoản bảo lãnh cam kết cho vay, chấp nhận thanh toán. -

Nhóm 2: Nợ cần chú ý bao gồm nợ quá hạn < 90 ngày và nợ có cấu lại thời hạn nợ. -

Nhóm 3: Nợ dưới tiêu chuẩn, bao gồm nợ quá hạn từ 90 -180 ngày

người nợ cơ cấu lại thời hạn trả nợ quá hạn < 90 ngày. -

Nhóm 4: Nợ nghi ngờ, bao gồm nợ quá hạn từ 180 - 360 ngày. -

Nhóm 5: Nợ có khả năng mất vốn bao gồm nợ quá hạn > 360 ngày và

nợ cơ cấu thời hạn trả nợ > 180 ngày người nợ khoanh chờ chi phí xử lý. lOMoARcPSD| 36086670

* Phương pháp định tính:

Nợ cũng được phân thành 5 nhóm tương ứng như phương pháp định lượng, nhưng

không nhất thiết căn cứ vào số ngày quá hạn chưa thanh toán nợ mà căn cứ trên hệ

thống xếp hạng tín dụng nội bộ và chính sách dự phòng rủi ro và tổ chức tín dụng

được ngân hàng nhà nước chấp nhận. -

Nhóm 1: Nợ đủ tiêu chuẩn, bao gồm nợ được đánh giá là có khả năng

thu hồi đầy đủ gốc và lãi đúng hạn. -

Nhóm 2: Nợ cần chú ý, bao gồm nợ được đánh giá là có khả năngthu

hồi đầy đủ gốc và lãi nhưng có dấu hiệu khách hàng suy giảm khả năng trả nợ. -

Nhóm 3 Nợ dưới tiêu chuẩn, bao gồm nợ được đánh giá là không có

khả năng thu hồi gốc và lãi cho đến khi đến hạn. -

Nhóm 4: Nợ nghi ngờ, bao gồm nợ được đánh giá là có khả năng tổn thất cao -

Nhóm 5: Nợ có khả năng mất vốn, bao gồm nợ được đánh giá là không

có khả năng thu hồi, mất vốn.

Trong đó nợ từ nhóm 3 -5 là nợ xấu, các khoản nợ xấu này là yếu tố chủ yếu gây ra rủi ro tín dụng.

4. Tác động của nợ xấu

Đối với Ngân hàng thương mại:

Từ định nghĩa nợ xấu là những khoản nợ không còn khả năng sinh lời hay không có

khả năng thu hồi cho ta thấy rõ rằng những khoản nợ xấu sẽ kéo theo lợi nhuận ngân

hàng giảm ảnh hưởng trực tiếp đến hoạt động kinh doanh của ngân hàng. Bên cạnh

đó tỷ lệ nợ xấu cao sẽ có nhiều vốn vay bị tồn đọng, khó thu hồi ảnh hưởng đến khả

năng luân chuyển vốn của ngân hàng, khả năng thanh khoản của ngân hàng bị tác động trực tiếp.

Ngoài khả năng tài chính của ngân hàng bị tác động mạnh mẽ bởi nợ xấu, uy tín

của ngân hàng cũng đứng bên bờ vực thẳm. Không có khách hàng nào muốn gửi tiền

vào ngân hàng có tình hình tín dụng kém, tỷ lệ nợ xấu vượt mức cho phép, khả năng

thanh khoản không tốt. Các chỉ số về nợ xấu cũng là một chỉ số được đánh giá bắt

buộc đối với một ngân hàng khi muốn được cấp hạn mức tín dụng, hạn mức bảo lãnh

tại Tổ chức tín dụng khác trong nước hay nước ngoài.

Đối với nền kinh tế:

Hệ thống ngân hàng có mối quan hệ chặt chẽ đối với nền kinh tế, là kênh thu hút

và cung cấp tiền cho các tổ chức, doanh nghiệp và cá nhân trong nền kinh tế. Do đó,

rủi ro tín dụng có ảnh hưởng trực tiếp đến nền kinh tế. lOMoARcPSD| 36086670

Ở mức độ thấp, khi nợ xấu càng kéo dài thì các chi phí bỏ ra về mặt hữu hình và vô

hình đối với xử lý nợ xấu càng lớn.

Về mặt hữu hình, việc các tài sản cầm cố tại ngân hàng sẽ ngày càng bị hao mòn,

hư hỏng, giá trị sẽ giảm dần. Nếu nợ xấu được xử lý nhanh thì các tài sản này sẽ được

đem ra sử dụng nhanh chóng, tạo nên giá trị và giá trị thăng dự cho nền kinh tế.

Về vô hình, khi quá trình xử lý nợ xấu kéo dài, dẫn tới hệ số tín nhiệm của Việt

Nam sẽ khó mà duy trì được mức tín nhiệm như hiện tại. Điều này gây ảnh hưởng

không nhỏ tới môi trường đầu tư.

Mặt khác, rủi ro tín dụng khiến cơ hội tiếp cận vốn mở rộng hoạt động sản xuất

kinh doanh hoặc tiêu dùng của các khách hàng bị hạn chế, ảnh hưởng xấu đến khả

năng tăng trưởng của nền kinh tế. Việc điều tiết vĩ mô kinh tế thông qua các NHTM

cũng trở nên kém hiệu quả. lOMoARcPSD| 36086670

II. THỰC TRẠNG NỢ XẤU TẠI NGÂN HÀNG VIỆT NAM

Theo số liệu của Ngân hàng Nhà nước (NHNN) công bố, tại thời điểm cuối năm

2022 nợ xấu nội bảng dưới 2% (1,92%).

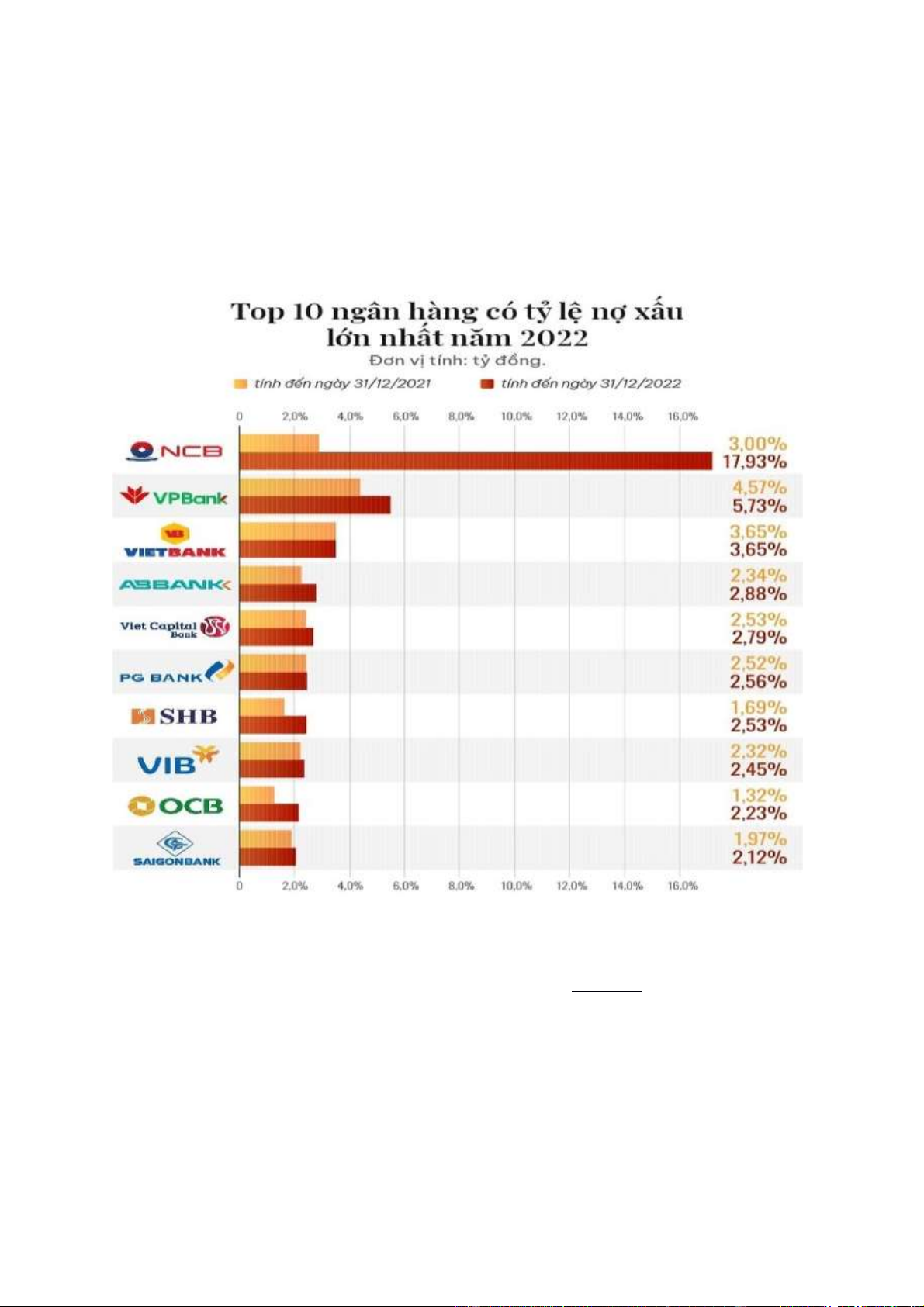

Tuy nhiên, trong hệ thống, nhiều ngân hàng vừa công bố kết quả kinh doanh quý IV

và cả năm 2022, cho thấy nợ xấu đang có diễn biến gia tăng.

Là một trong những ngân hàng đạt lợi nhuận trước thuế gần tỷ USD năm qua, song

VPBank vẫn khó tránh nợ xấu hợp nhất (gồm công ty con trực thuộc Fe Credit) duy

trì ở mức cao 5,73% tại cuối 2022. Nhưng theo báo cáo tài chính quý IV/2022 của

VPBank, tách bạch nợ xấu riêng lẻ của ngân hàng mẹ chỉ 2,19%. Nợ nhóm 4 (nghi

ngờ) và 5 (có khả năng mất vốn) cũng tăng mạnh so với cùng kỳ năm trước.

Ngoài ra, nợ xấu của Saigonbank tăng từ mức 1,97% đầu năm lên 2,12% cuối năm 2022.

Còn với TPBank, tỷ lệ nợ xấu trên dư nợ vay tăng nhẹ từ 0,82% đầu năm lên 0,84%.

Tỷ lệ nợ xấu trên dư nợ vay tăng từ 2,34% đầu năm lên 2,88%. lOMoARcPSD| 36086670

Tại Hay VietBank cũng có tỷ lệ nợ xấu trên dư nợ vay xấp xỉ đầu năm ở mức 3,65%

tính đến cuối năm 2022...

VIB, tỷ lệ nợ xấu trên dư nợ vay tăng từ mức 2,32% đầu năm lên 2,45%

Tại Ngân hàng Bản Việt( Viet Capital), tỷ lệ nợ xấu trên dư nợ vay tăng từ 2,53% đầu

năm lên mức 2,79% vào cuối năm 2022.

Trong năm qua, nợ xấu nội bảng của PGBank tăng 7,3% lên 745 tỷ đồng đưa tỷ lệ nợ

xấu trên tổng dư nợ cho vay của ngân hàng tăng từ 2,52% lên 2,56%. Tại thời điểm

cuối năm 2022, trái phiếu đặc biệt của VAMC tại PGBank là hơn 951 tỷ đồng, tăng 34% so với thời điểm 31/12/2021

Theo FiinRatings, sau khi thời gian cơ cấu thời hạn trả nợ cho khách hàng chịu

ảnh hưởng bởi dịch Covid-19 theo Thông tư 14/2021/TT-NHNN kết thúc (30/6/2022),

các ngân hàng bắt đầu đối mặt với nguy cơ gia tăng các khoản nợ xấu.

Tỷ lệ nợ xấu điều chỉnh (nợ xấu nội bảng và trái phiếu đặc biệt do VAMC phát hành)

tại thời điểm 30/9/2022 của toàn ngành là khoảng 2,6%, tăng nhẹ so với mức 2,5%

hồi đầu năm. Nhiều ngân hàng lớn cũng tăng nhẹ tỷ lệ nợ xấu từ 0,1 - 0,3 điểm phần trăm.

Báo của cáo của FiinRatings cũng cho rằng, chất lượng các khoản lãi và phí phải thu

đáng báo động ở nhóm ngân hàng có chất lượng tín dụng thấp. Trung bình, các ngân

hàng có vòng quay khoản lãi và phí phải thu khoảng 30 đến 60 ngày.

Tuy nhiên, một số ngân hàng có các khoản lãi và phí phải thu chiếm tỷ trọng tương

đối lớn trong tổng tài sản, trong khi vòng quay lại rất dài (lên tới hơn 250 ngày) trong suốt nhiều năm liền.

FiinRatings cho rằng, đây là dấu hiệu cho thấy các khoản phải thu này tiềm ẩn

nhiều nguy cơ trở thành nợ khó đòi và các số liệu kế toán chưa phản ánh chính xác

chất lượng tài sản của ngân hàng. lOMoARcPSD| 36086670

Trước kịch bản nợ xấu gia tăng, Báo cáo cho biết, nhiều ngân hàng đẩy mạnh việc

trích lập dự phòng rủi ro tín dụng cho các khoản nợ xấu tiềm ẩn. Các ngân hàng có

chất lượng tín dụng tốt, lợi nhuận cao thường có nhiều dư địa để trích lập dự phòng,

giữ tỷ lệ bao phủ nợ xấu ở mức cao, điển hình như Vietcombank, BIDV, VietinBank…

Bởi theo FiinRatings, các ngân hàng có tỷ lệ bao phủ nợ xấu cao sẽ có khả năng chống

chọi tốt hơn trong điều kiện thị trường bất lợi như nợ xấu tăng từ tín dụng bất động

sản, trái phiếu doanh nghiệp hay biên lãi thuần bị ảnh hưởng.

Ngược lại đã có không ít ngân hàng giảm mạnh tỷ lệ nợ xấu trong năm qua. Bên cạnh

những ngân hàng có nợ xấu tăng cao mà kết quả chưa cập nhật đầy đủ, một số ngân

hàng đã công bố báo cáo tài chính cũng cho thấy, vẫn giữ được tỷ lệ nợ xấu nội bảng thấp.

Trong hệ thống có đến 7 ngân hàng giữ được tỷ lệ nợ xấu ở dưới 1% và 2 ngân hàng

đạt tỷ lệ dự phòng bao nợ xấu trên dưới 300%.

Cụ thể, thống kê từ báo cáo tài chính quý IV/2022 của 27 ngân hàng cho thấy, bức

tranh nợ xấu có sự phân hóa khá mạnh. Nhìn chung tỷ lệ nợ xấu có xu hướng tăng tại đa số nhà băng

Hiện chỉ còn số ít ngân hàng giữ được tỷ lệ nợ xấu ở dưới mức

1%, có thể kể đến Vietcombank, MB, ACB, Techcombank, BacABank, TPBank

Tính đến cuối năm 2022, nợ xấu nội bảng của Vietcombank ở mức 7.808 tỷ đồng,

tăng 27,6% so với hồi đầu năm. Tỷ lệ nợ xấu trên tổng dư nợ cho vay cuối năm 2022

ở mức 0,68%, giảm so với mức

0,8% cuối quý 3/2022 và tăng nhẹ so với hồi đầu năm nay là 0,64%.

ACB ghi nhận năm thứ 7 liên tiếp duy trì tỷ lệ nợ xấu ở dưới mức 1%. Tổng nợ xấu

của nhà băng này cuối năm 2022 là 3.033 tỷ đồng, chiếm 0,74% trong tổng dư nợ cho

vay. Tỷ lệ này giảm so với mức 0,78% của năm 2021.

Bởi cơ cấu tín dụng của ACB chủ yếu tập trung vào bán lẻ và không có trái phiếu

doanh nghiệp, giúp danh mục của nhà băng này ít chịu ảnh hưởng tiêu cực trong

năm vừa qua, khi thị trường trái phiếu và bất động sản gặp nhiều khó khăn. Tỷ lệ bao

phủ nợ xấu của ACB hiện ở mức 155%, cũng thuộc nhóm cao trên thị trường.

Ngoài ra, một ngân hàng khác cũng có tỷ lệ nợ xấu dưới 1% và tỷ lệ dự phòng

bao nợ xấu rất cao, xấp xỉ 300% là MB .

Báo cáo tài chính của ngân hàng này cho thấy, tỷ lệ nợ xấu của ngân hàng hợp nhất,

bao gồm cho vay tiêu dùng được kiểm soát ở mức 1,09%, trong khi của ngân hàng

riêng lẻ chỉ 0,83%. Tỷ lệ dự phòng bao nợ xấu của ngân hàng hợp nhất đạt 238% và

ngân hàng riêng lẻ là xấp xỉ 300%. lOMoARcPSD| 36086670

Tương tự, tỷ lệ nợ xấu tại Techcombank có xu hướng tăng trong năm qua, tuy nhiên

vẫn nằm trong nhóm thấp nhất hệ thống. Cụ thể, tỷ lệ nợ xấu cuối năm 2022 của nhà

băng này là 0,9%, tăng so với 0,6% năm 2021. Tỷ lệ dự phòng bao nợ xấu đạt 125%.

Nợ xấu BacABank tại thời điểm cuối năm qua cũng cải thiện so với đầu năm. Tổng nợ

xấu tại ngày 31/12/2022 giảm 24%, còn gần 500 tỷ đồng. Trong đó, giảm mạnh nhất

là nợ dưới tiêu chuẩn và nợ có khả năng mất vốn. Kết quả, tỷ lệ nợ xấu trên dư nợ

vay giảm từ 0,77% xuống còn 0,53%.

Tại TPBank, nợ xấu của ngân hàng tăng 200 tỷ đồng, tương đương tăng 17,3% trong

năm 2022 lên 1.357 tỷ đồng. Tỷ lệ nợ xấu trên tổng dư nợ cho vay chỉ tăng nhẹ từ

0,82% lên 0,84%. Tỷ lệ dự phòng bao nợ xấu đạt 135%.

Hay tại Sacombank lần đầu tiên đưa tỷ lệ nợ xấu nội bảng xuống dưới 1% sau 7 năm

sáp nhập Ngân hàng Phương Nam và thực hiện tái cơ cấu mạnh mẽ. Cụ thể, nợ xấu

nội bảng của nhà băng này đã giảm 1.422 tỷ đồng xuống 4.298 tỷ. Tỷ lệ nợ xấu theo

đó giảm từ 1,47% xuống 0,98%. Tuy nhiên, cũng phải lưu ý, Sacombank còn hàng

chục nghìn tỷ đồng nợ xấu ở ngoại bảng, dưới dạng trái phiếu đặc biệt của VAMC.

Công ty Chứng khoán Yuanta nhận định, chất lượng tài sản của ngành ngân hàng vẫn

tốt dù trải qua một năm 2022 đầy biến động. Tuy nhiên, tỷ lệ nợ xấu của toàn ngành

sẽ tăng nhẹ vào năm 2023, một phần do Thông tư 14/2021/TT-NHNN hết hiệu lực.

Ngoài ra, nợ xấu còn có thể tăng lên do các vấn đề liên quan đến ngành bất động sản,

khi các điều kiện thanh khoản bị thắt chặt và thị trường trái phiếu doanh nghiệp bị kiểm soát chặt chẽ.

Cũng theo Yuanta Việt Nam, nợ xấu 2023 sẽ tăng lên 1,65% (tăng 10 điểm cơ

bản so 2022). Do đó, chi phí dự phòng sẽ tăng lên, nhất là tại các ngân hàng có tỷ lệ

bao phủ nợ xấu (LLR) thấp. Trong khi, ngân hàng có tỷ lệ LLR cao có thể linh hoạt hơn

trong việc giảm trích lập dự phòng nhằm gia tăng lợi nhuận. Nguyên nhân tăng xuất

phát từ rủi ro tiềm ẩn trên thị trường bất động sản, khi các điều kiện thanh khoản bị

thắt chặt và thị trường trái phiếu doanh nghiệp kiểm soát.

Vì thế, NHNN cho biết, sẽ tiếp tục điều hành tăng trưởng tín dụng hợp lý phù hợp với

diễn biến kinh tế vĩ mô, góp phần kiểm soát lạm phát, hỗ trợ phục hồi và tăng trưởng

kinh tế; tập trung vốn vào các lĩnh vực sản xuất kinh doanh, nhất là các lĩnh vực ưu

tiên; kiểm soát tín dụng vào lĩnh vực rủi ro, nâng cao chất lượng tín dụng

Đáng chú ý, Phó Thống đốc thường trực NHNN Đào Minh Tú nhấn mạnh, năm

2023, kinh tế thế giới dự kiến sẽ tiếp tục phải đối mặt với nhiều khó khăn, thách

thức. Kinh tế trong nước thời gian tới đối mặt với thuận lợi và thách thức đan xen.

Dự báo nợ xấu của nền kinh tế năm 2023 sẽ gia tăng cùng với chính sách thắt chặt

tiền tệ của NHNN. Lãi suất tăng sẽ làm tăng nghĩa vụ trả nợ của bên vay, trong khi lOMoAR cPSD| 36086670

kinh tế phục hồi chậm lại, tăng trưởng thấp hơn như nêu trên, dẫn đến nợ xấu tiềm ẩn gia tăng.

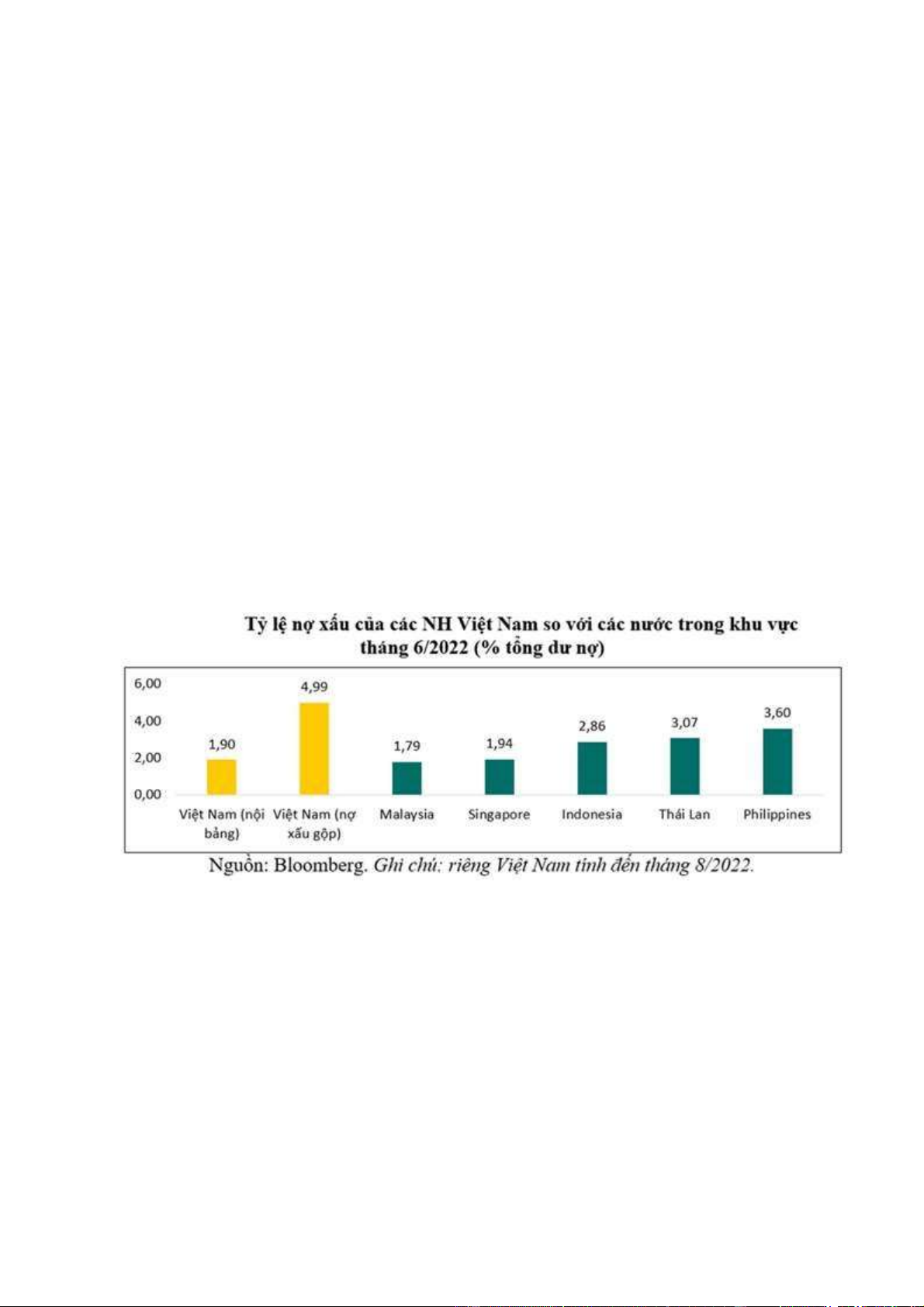

Vì vậy, các chuyên gia kinh tế - tài chính dự báo trong năm 2023, nợ xấu nội bảng ở

mức 2%, nợ xấu gộp khoảng 4%. Trong khi đó, nợ xấu gộp của hệ thống tổ chức tín

dụng khoảng 4,99%, mức cao khi so sánh với các nước trong khu vực.

Báo cáo FiinRatings cho biết, lợi nhuận của các ngân hàng có mức điểm xếp hạng tín

nhiệm sơ bộ thấp bị ăn mòn gần như toàn bộ bởi các chi phí dự phòng, trong khi tỷ lệ

đòn bẩy lại cao hơn hẳn so với các ngân hàng khác. Các ngân hàng này cũng ít có lợi

thế về chi phí vốn do không thu hút được tiền gửi không kỳ hạn từ khách hàng mà

phải phát hành trái phiếu và huy động tiền gửi với lãi suất cao so với các ngân hàng

lớn, dẫn đến việc biên lãi thuần chỉ ở mức khoảng 2%.

Dự kiến trong năm 2023, FiinRatings cho rằng, biên lãi thuần của các ngân hàng có

khả năng bị thu hẹp khi lãi suất huy động tăng mạnh hơn lãi suất cho vay.

Thực tế, từ cuối năm 2022, Ngân hàng Nhà nước cũng đã đưa ra chỉ đạo cho các

ngân hàng thương mại giảm lãi suất cho vay theo quy mô và tiềm lực để hỗ trợ

doanh nghiệp và nền kinh tế và đề xuất xử lý các ngân hàng tiếp tục tăng lãi suất.

Điều này có thể gây khó khăn trong việc huy động vốn cho các ngân hàng quy mô vừa

và nhỏ do không còn lợi thế cạnh tranh về lãi suất đối với các ngân hàng lớn.

Trong khi đó, việc giới hạn tỷ lệ vốn ngắn hạn cho vay trung và dài hạn theo lộ trình

của Ngân hàng Nhà nước cũng sẽ gây áp lực huy động các nguồn vốn dài hạn hơn

(trái phiếu, vốn chủ sở hữu…) tại các ngân hàng.

Với việc dịch bệnh Covid-19 về cơ bản đã được kiểm soát, lộ trình giảm tỷ lệ tối đa

nguồn vốn ngắn hạn cho vay trung và dài hạn theo Thông tư 22/2019/TT-NHNN và

Thông tư 08/2020/TTNHNN vẫn được áp dụng cho đến thời điểm này (giới hạn 34%

kể từ ngày 01/10/2022), FiinRatings cho rằng, ít có khả năng Ngân hàng Nhà nước sẽ

tiếp tục thực hiện lùi thời gian áp dụng các quy định trên sau khi đã lùi thời hạn một

năm nhằm hỗ trợ các ngân hàng trong dịch Covid-19.

Chất lượng tài sản cũng là một yếu tố cần theo dõi, đặc biệt các ngân hàng có tỷ lệ nợ

xấu cao cần thực hiện các biện pháp thu hồi và xử lý nợ xấu để cải thiện năng lực tài

chính, tránh gây ảnh hưởng đến cả hệ thống và quyền lợi của người gửi tiền.

SSI Research dự báo tỷ lệ nợ xấu sẽ tăng 26 điểm cơ bản lên 1,71% tại các ngân

hàng niêm yết) với tỷ lệ hình thành nợ xấu tăng lên 1,3% (từ khoảng 1% trong giai

đoạn 2020-2022) dưới tác động của lãi suất cho vay cao hơn.

III. GIẢI PHÁP ĐỂ GIẢI QUYẾT NỢ XẤU CỦA NGÂN HÀNG lOMoAR cPSD| 36086670

Thứ nhất, về ngắn hạn:

Xử lý nợ xấu là một trong những biện pháp nâng cao năng lực tài chính của ngân

hàng. Nợ xấu phát sinh do nhiều nguyên nhân. Để xử lý nợ xấu dứt điểm và có hiệu

quả trên cơ sở gắn liền trách nhiệm của cá nhân liên quan đến cho vay, ngân hàng

cho vay cần tiến hành kiểm tra, đánh giá các khoản vay để xác định rõ nguyên nhân.

Công ty quản lý nợ (VAMC) cần mua những món nợ xấu do nguyên nhân khách quan,

qua đó tạo điều kiện xử lý dứt điểm các khoản nợ xấu này trên cơ sở có sự ủng hộ

của Chính phủ và các Ban ngành liên quan.

Đối với những món nợ xấu cho vay tiêu dùng cá nhân, cho vay kinh doanh bất động

sản có tài sản thế chấp, các ngân hàng cần có biện pháp xử lý kiên quyết bằng nguồn

lực nội tại; bao gồm chế tài đối với các cá nhân có liên quan.

Thứ hai, về dài hạn:

- Các ngân hàng cần có chiến lược quản trị rủi ro phù hợp; xây dựng hệ thống kiểm

soát nội bộ hiệu quả, tăng cường công tác giám sát đối với quản trị rủi ro. Gắn kết

trách nhiệm vật chất đối với các cá nhân có quyền phê duyệt các quyết định có rủi ro.

- Về quản lý Nhà nước, NHNN cần kiên quyết áp dụng chế tài đối với các ngân hàng

yếu kém do rủi ro trong kinh doanh tín dụng, xem xét hạn chế hoạt động cho vay

của ngân hàng yếu kém đối với những lĩnh vực có nhiều rủi ro; hoàn thiện quy định

về trích và sử dụng dự phòng để xử lý rủi ro, tránh tình trạng lợi dụng việc sử dụng

quỹ dự phòng để xử lý rủi ro đối với các món nợ có liên quan đến trách nhiệm chủ

quan của các cá nhân trong ngân hàng. Theo đó:

Hội đồng xử lý rủi ro cần phải có sự độc lập cao. Thành viên Hội đồng là chủ

tịch Hội đồng không thể là người có liên quan đến món vay phải xử lý; các

thành viên khác của Hội đồng cũng phải tuân thủ nguyên tắc này.

Đối với các khoản nợ thuộc nhóm 5, sau khi chuyển nợ sang nhóm 5, các ngân

hàng cần tiến hành xử lý tài sản bảo đảm ngay mà không chờ đến việc sau khi

số tiền dự phòng được sử dụng, nhưng không đủ bù đắp mới xử lý phát mại tài sản.

Đối với các món nợ xấu do các cá nhân có liên thường, số tiền bồi thường sẽ là

một trong những nguồn bù đắp thất thoát khách quan gây ra, cần quy trách nhiệm bồi thường.

Việc đánh giá, phân loại ngân hàng cần tính đến chỉ tiêu trích lập dự phòng rủi

ro tín dụng. Nợ xấu thấp nhờ xử lý bằng quỹ dự phòng không thể là tiêu chí để

xếp thứ hạng cao trong quá trình đánh giá, phân loại ngân hàng.

- Xây dựng mô hình tổ chức và quản trị điều hành lOMoAR cPSD| 36086670

Mô hình tổ chức có tác động trực tiếp đến lập kế hoạch và triển khai xử lý nợ xấu,

với Ngân hàng thương mại có mô hình tổ chức rõ ràng, phân rõ cụ thể chức năng,

nhiệm vụ từng bộ phận sẽ giúp Ngân hàng vận hành một cách trôi chảy, và đạt hiệu

quả tối ưu trong công tác xử lý nợ xấu.

Bên cạnh đó, ban quản trị điều hành của Ngân hàng cũng là nhân tố quan trọng

trong việc đưa ra những quyết định, định hướng rõ ràng cho cán bộ tín dụng, nhất

quán trong việc thực hiện kiểm soát và xử lý nợ xấu theo đúng như quan điểm mà

ban lãnh đạo đã đưa ra.

- Thực hiện công tác kiểm tra, kiểm soát hoạt động cho vay

Sự giám sát chặt chẽ, theo dõi sát sao các khoản vay sẽ giúp cho Ngân hàng giảm

thiểu được rủi ro, đồng thời giúp Ngân hàng chủ động trong việc xác định nợ xấu

chuẩn xác và đưa ra những biện pháp hợp lý để xử lý nợ xấu một cách hiệu quả nhất.

Bên cạnh đó, việc kiểm tra, kiểm soát nội bộ một cách chặt chẽ sẽ giúp Ngân hàng

tránh được những rủi ro đạo đức nghề nghiệp của cán bộ tín dụng, để từ đó cán bộ

tín dụng thực hiện công tác xử lý nợ xấu một cách nghiêm túc nhất. - Trích lập và sử

dụng dự phòng rủi ro

Dự phòng rủi ro là số tiền được trích lập và hoạch toán vào chi phí hoạt động để dự

phòng cho những tốn thất có thể xảy ra đối với nợ của tổ chức tín dụng, chi nhánh

ngân hàng nước ngoài. Dự phòng rủi ro bao gồm: Dự phòng cụ thể và dự phòng chung.

Ngân hàng sử dụng dự phòng rủi ro để xử lý rủi ro trong những trường hợp khách

hàng là tổ chức bị giải thế, phá sản theo quy định của pháp luật, cá nhân bị chết, mất

tích, và đối với những khoản nợ được phân loại vào nhóm 5. Khi dự phòng cụ thể

không đủ để xử lý khoản nợ, Ngân hàng thương mại phải tiến hành việc phát mại tài

sản bảo đảm theo thỏa thuận với khách hàng và theo quy định của pháp luật để thu

hồi nợ, nếu dự phòng cụ thể và số tiền thu được từ phát mại tài sản không đủ bù đắp

rủi ro của khoản nợ thì Ngân hàng thương mại sử dụng dự phòng chung để xử lý.

Vì vậy Ngân hàng thương mại cần thực hiện nghiêm túc việc trích lập quỹ dự phòng

rủi ro theo nguyên tắc tính đúng và tính đủ để xử lý những tổn thất có thể xảy ra do

khách hàng không thực hiện nghĩa vụ như đã cam kết.

- Biện pháp đôn đốc

Là biện pháp thu hồi nợ bằng các hình thức, phương pháp phi tố tụng như nhắc

nhớ, đôn đốc khách hàng trả nợ thông qua công văn, điện thoại, thư điện tử, tin

nhắn, trao đổi trực tiếp để thỏa thuận với khách hàng về kế hoạch, thời gian và phương thức trả nợ. lOMoAR cPSD| 36086670

Các Ngân hàng cần tiến hành phân tích, rà soát phân loại các khoản nợ xấu để từ đó

đề ra biện pháp đôn đốc, thu hồi, xử lý phù hợp với từng khoản vay.

Ngoài ra, cần theo dõi tình hình tài chính của khách hàng có nợ xấu một cách chặt

chẽ, trong từng giai đoạn, thực hiện biện páp đôn đốc thu hồi chỉ trong một khoảng

thời gian nhất định, nhằm kết hợp với một số biện pháp khác để tránh trường hợp

khoản nợ xấu trở nên nghiêm trọng hơn. - Biện pháp tài chính

Biện pháp này được áp dụng đối với những khoản nợ có khả năng thu hồi. Sau khi

Ngân hàng thương mại thương lượng với khách hàng về những giải pháp kinh doanh

có tính khả thi, mang lại lợi nhuận cho khách hàng để thanh toán đầy đủ nợ gốc và lãi

cho Ngân hàng, cũng như đáp ứng đầy đủ những yêu cầu cam kết của khách hàng đối

với Ngân hàng, khi đó Ngân hàng có thể lựa chọn áp dụng những biện pháp cụ thể

như sau: gia hạn nợ, điều chỉnh kỳ hạn trả nợ, cấp thêm vốn cho khách hàng, chứng

khoản hóa các khoản nợ.

Gia hạn nợ: là việc khách hàng được phép kéo dài thêm thời hạn trả nợ cuối

cùng trong trường hợp khách hàng gặp khó khăn, dẫn đến không thể trả nợ

vay đúng hạn. Đây là biện pháp giúp khách hàng giảm bớt được áp lực thanh

toán nợ trong một khoảng thời gian nhất định, từ đó có thể phục hồi hoạt

động kinh doanh cũng như thu xếp vốn để trả nợ cho Ngân hàng.

Điều chỉnh kỳ hạn trả nợ: là việc khách hàng được thay đổi thời gian trả từng

phần của khoản nợ hoặc thay đổi số tiền từng kỳ

trả nợ đã thỏa thuận ban đầu nhưng không làm thay đổi tổng số tiền phải trả

và thời hạn trả hết nợ cuối cùng.

Cấp thêm vốn cho khách hàng: Ngân hàng chỉ xem xét cấp thêm vốn khi khách

hàng chứng minh được kế hoạch kinh doanh sẽ giúp khách hàng vượt qua giai

đoạn khó khăn và chắc chắn có hiệu quả. Việc áp dụng phương pháp này có

tính mạo hiểm vì thế cần được cân nhắc và kiểm soát chặt chẽ.

Chứng khoản hóa các khoản nợ: Ngân hàng có thể chuyển các khoản nợ xấu

thành vốn cổ phần đối với các doanh nghiệp cổ phần hoặc trái phiếu. Ngân

hàng áp dụng biện pháp này các khách hàng gặp khó khăn nhưng được đánh

giá là có triển vọng phục hồi. Trong trường hợp khách hàng là cổ đông của

Ngân hàng thì Ngân hàng có thể tạo điều kiện để cổ đông đó bán cổ phiếu cho

bên thứ ba để trả nợ Ngân hàng.

- Biện pháp xử lý tài sản bảo đảm

Tài sản bảo đảm là tài sản của khách hàng, của bên bảo lãnh để bảo đảm thực hiện

nghĩa vụ trả nợ cho Ngân hàng, điều này giúp Ngân hàng thiết lập cơ sở kinh tế và

pháp lý tạo điều kiện cho ngân hàng thỏa mãn nhu cầu thu hồi tín dụng đã cấp, giảm

bớt tổn thất cho ngân hàng trong trường hợp khách hàng vay vốn không thực hiện

trả nợ theo quy định vì một lý do. lOMoAR cPSD| 36086670

Có nhiều phương thức để thực hiện biện pháp xử lý tài sản bảo đảm:

Bán tài sản bảo đảm thông qua các hình thức như khách hàng bán tài sản cho người

mua, NHTM trực tiếp bán tài sản cho người mua, hoặc bán thông qua tổ chức đấu

giá. NHTM nhận chính tài sản bảo đảm để thay thế cho việc thực hiện nghĩa vụ của

khách hàng. NHTM nhận các khoản tiền hoặc tài sản khác từ người thứ ba trong

trường hợp thế chấp quyền đòi nợ. Hoặc các bên có thể thỏa thuận khác.

Tuy nhiên việc xử lý tài sản bảo đảm vẫn phải tuân thủ theo các nguyên tắc sau:

Trong trường hợp tài sản được dùng để bảo đảm thực hiện một nghĩa vụ thì việc

xử lý tài sản đó được thực hiện theo thỏa thuận của các bên, nếu không có thỏa

thuận thì tài sản được bán đấu giá theo quy định của pháp luật. Riêng đối với tài sản

bảo đảm có thể xác định được giá cụ thể, rõ ràng trên thị trường (trừ quyền sử dụng

đất) thì tài sản được bán theo giá thị trường mà không phải qua thủ tục bán đấu giá,

đồng thời phải thông báo cho khách hàng và các bên cùng nhận bảo đảm khác (nếu có).

Trong trường hợp tài sản được dùng để bảo đảm thực hiện nhiều nghĩa vụ thì việc

xử lý tài sản đó được thực hiện theo thỏa thuận của khách hàng và các bên cùng

nhận bảo đảm, nếu không có thỏa thuận hoặc không thỏa thuận được thì tài sản

được bán đấu giá theo quy định của pháp luật.

Việc xử lý tài sản bảo đảm phải được thực hiện một cách khách quan, công khai

minh bạch, bảo đảm quyền và lợi ích hợp pháp của các bên tham gia giao dịch bảo

đảm, cá nhân, tổ chức có liên quan và phù hợp với các quy định của pháp luật.

Như vậy, để có cơ sở chắc chắn đảm bảo thu hồi nợ và lãi trong quá trình cho vay

tốt hơn, Ngân hàng thương mại cần lựa chọn, quyết định việc tín dụng có bảo đảm

bằng tài sản. Khi đó các Ngân hàng thương mại sẽ xem xét những tài sản hiện hữu

nhất đó là những tài sản hữu hình, chủ yếu là tài sản cố định dùng để đảm bảo cho các khoản nợ vay.

Việc cấp tín dụng sẽ yên tâm hơn nếu có được đảm bảo bằng tài sản, nhất là những

loại tài sản có tính thanh khoản và giá trị cao. Việc xử lý các loại tài sản cũng dễ dàng

hơn khi Ngân hàng thương mại nắm giữ tài sản hoặc giữ những giấy tờ sở hữu chúng

và được nhà nước xác nhận. Đây chính là nguyên nhân giải thích tại sao các Ngân

hàng thương mại xem tài sản đảm bảo là yếu tố rất quan trọng trong quyết định cấp tín dụng của mình.

Khi tài sản được thế chấp, cầm cố tại các tổ chức tín dụng, nếu khoản vay của khách

hàng đầu tư, hoạt động kinh doanh không mang lại lợi nhuận và xảy ra rủi ro thì

NHTM có thể phát mãi tài sản để thu hồi nợ vay, bù đắp vào khoản nợ xấu.

- Biện pháp khởi kiện vụ án dân sự và yêu cầu thi hành án lOMoARcPSD| 36086670

Nếu khoản vay không thu hồi được bằng các biện pháp như đôn đốc, xử lý

TSĐB…thì ngân hàng có thể dùng biện pháp thông qua các cơ quan pháp luật. -

Các biện pháp xử lý đặc biệt

+ Biện pháp bán nợ

Đây là phương án xử lý nợ xấu nhanh nhất giúp ngân hàng thu hồi một phần vốn

kinh doanh để phục vụ cho nhu cầu đầu tư và cơ hội kinh doanh mới. Theo đó, ngân

hàng sẽ bán nợ một phần hoặc toàn bộ quyền và nghĩa vụ của ngân hàng đối với

khoản nợ (bao gồm cả gốc và lãi) cho bên có chức năng mua-bán nợ chuyên nghiệp.

+ Biện pháp khoanh nợ

Khoanh nợ được hiểu là biện pháp tạm thời chưa thu nợ gốc trong một thời gian

nhất định và không tính lãi trên số nợ gốc được khoanh trong thời gian đó.

Trường hợp khi khách hàng gặp rủi ro, gặp khó khăn về tài chính dẫn tới khó khăn

trong việc trả nợ ngân hàng, hay các trường hợp nợ do thiên tai, dịch họa và các

trường hợp bất khả kháng đối với khách hàng khu vực nông nghiệp nông thôn được

Chính Phủ, Ngân hàng nhà nước chỉ đạo khoanh nợ.

Ngoài những biện pháp nêu trên thì ngân hàng có thể xử lý nợ xấu bằng cách

chuyển nợ xấu thành vốn góp cổ phần. Khi đó, các ngân hàng sẽ chuyển từ chủ nợ

sang cổ đông của các doanh nghiệp. Các doanh nghiệp sẽ giảm được áp lực thanh

toán nợ, giảm được chi phí lãi vay, kết quả kinh doanh của doanh nghiệp sẽ được cải thiện đáng kể. lOMoARcPSD| 36086670 KẾT LUẬN

Nền kinh tế thị trường với xu hướng toàn cầu hóa kinh tế và các luồng tài chính

đã thay đổi căn bản hệ thống ngân hàng và khiến cho hoạt động kinh doanh nên

hàng trở nên phức tạp hơn. Chính vì lẽ đó, đòi hỏi hệ thống các Ngân hàng thương

mại phải có những cải cách ạnh mẽ để nâng cao năng lực quản lý điều hành, trong đó

nhấn mạnh nhất là quản lý nợ xấu do hoạt động này chiếm tỷ trọng chủ yếu trong

kinh doanh ngân hàng. Việc Ngân hàng đương đầu với nợ xấu là điều không thể

tránh khỏi được. Điều quan trọng là làm thế nào để hạn chế nợ xấu này ở một tỷ lệ

thấp nhất và có thể chấp nhận được. lOMoAR cPSD| 36086670

TÀI LIỆU THAM KHẢO

1. Luận văn: Quản lý nợ xấu tại các ngân hàng thương mại theo luật. (n.d.).

https://www.slideshare.net/trongthuy2/luan-vanquan-li-no-xau-tai-cac-ngan- hang-thuong-mai-theo-luat?

fbclid=IwAR3nLjOPumgWZEbqN06-TaPJxxJx3SbUaq4dvZ4poK57RtXiDx- YEHNPVY

2. Luận văn: Quản lý nợ xấu tại Ngân hàng Thương mại ĐT&PT Việt Nam. (n.d.).

https://www.slideshare.net/trongthuy3/luanvan-quan-li-no-xau-tai-ngan-

hang-thuong-mai-dau-tu-va-phattrien-vn?

fbclid=IwAR1MZL1ZB2zcWk70oJnOhIYcTgBO3pCQFTSRLsvMhm qgsWiJUCXs0ODGVZg

3. Trường đại học Văn Lang(2022). Retrieved from Studocu:

https://www.studocu.com/vn/document/truong-dai-hoc-vanlang/tai-chinh-

tien-te/no-xau-cua-ngan-hang-thuongmai/41821858

4. Trung, N. (2021/2022). Retrieved from Studocu:

https://www.studocu.com/vn/document/truong-dai-hoc-kinh-tethanh-pho-

ho-chi-minh/nguyen-ly-tai-chinh-ngan-hang/no-xaucua-cac-ngan-hang- thuong-mai-viet-nam/45936424

5. Baodautu.Vn. (n.d.). Nợ xấu phân hóa mạnh giữa các ngân hàng (2023).

Baodautu. https://baodautu.vn/no-xau-phan-hoamanh-giua-cac-ngan-hang- d183103.html