Preview text:

Báo cáo thực tập tổng hợp

GVHD: ThS. Đỗ Cẩm Hiền LỜI CẢM ƠN ***

Em xin gửi lời cảm ơn chân thành tới các thầy cô của trường Đại học

Kinh Doanh và Công Nghệ, đặc biệt là các thầy cô khoa Ngân hàng, đã tạo

điều kiện cho em được thực tập để có cơ hội hoàn thành tốt đợt thực tập tổng

hợp này. Và em xin gửi lời cảm ơn tới cô, Ths. Đỗ Cẩm Hiền đã chỉ bảo

hướng dẫn em trong suốt thời gian qua.

Về phía đơn vị thực tập, em xin được gửi lời cảm ơn chân thành và sâu

sắc nhất tới ban lãnh đạo ngân hàng Quốc tế - chi nhánh Lý Thường Kiệt đã

tạo điều kiện cho em được thực tập để tiếp xúc với môi trường thực tế. Đặc

biệt em xin gửi lời cảm ơn tới Giám Đốc phòng Kinh doanh anh Nguyễn

Hoàng Việt cùng toàn thể các anh chị trong phòng RBLending6 đã tận tình

hướng dẫn giúp đỡ em được tiếp cận, tìm hiểu chi tiết nhất các vấn đề cũng

như nghiệp vụ của ngân hàng – chuyên ngành em đang tìm hiểu và học tập.

Trong quá trình thực tập, làm bài báo cáo, khó tránh khỏi những sai sót,

rất mong các Thầy, Cô cùng các anh chị trong đơn vị thực tập có thể bỏ qua.

Đồng thời do trình độ lý luận, giao tiếp cũng như kinh nghiệm thực tiễn còn

hạn chế nên bài báo cáo không thể tránh khỏi những sai sót, em rất mong

nhận được ý kiến đóng góp Thầy, Cô để em học thêm được nhiều kinh

nghiệm và sẽ hoàn thành tốt hơn bài khóa luận văn tốt nghiệp sắp tới.

Em xin chân thành cảm ơn ! Sinh viên Lớp TD19-03 Vũ Hải Nam SV: Vũ Hải Nam Lớp: TD19-03 Báo Cáo Thực Tập MSV: 14104042 Public

Báo cáo thực tập tổng hợp

GVHD: ThS. Đỗ Cẩm Hiền MỤC LỤC LỜI CẢM ƠN

DANH MỤC BẢNG BIỂU VÀ SƠ ĐỒ DANH MỤC TỪ VIẾT TẮT

PHẦN 1: GIỚI THIỆU VỀ ĐƠN VỊ THỰC TẬP .............................................

1.1 Giới thiệu chung về ngân hàng TMCP Quốc tế Việt Nam ..........................

1.2 Đơn vị thực tập ...........................................................................................

1.3 Mô hình tổ chức tại chi nhánh ....................................................................

1.4 Chức năng, nhiệm vụ cơ bản ......................................................................

PHẦN 2: TÌNH HÌNH HOẠT ĐỘNG KINH DOANH CỦA NGÂN HÀNG

TMCP QUỐC TẾ VIB CHI NHÁNH LÝ THƯỜNG KIỆT, HÀ NỘI (2015 –

2017) ....................................................................................................................

2.1: Hoạt động huy động vốn ...............................................................................

2.2: Hoạt động cho vay.........................................................................................

2.3: Hoạt động Kinh doanh khác ..........................................................................

2.4: Kết quả hoạt động kinh doanh .......................................................................

PHẦN 3: ĐÁNH GIÁ CHUNG VÀ GIẢI PHÁP NHẰM NÂNG CAO HIÊU

QUẢ KINH DOANH CỦA CHI NHÁNH ..........................................................

3.1: Đánh giá tổng quát ........................................................................................

3.1.1: Kết quả đạt được ....................................................................................

3.1.2. Tồn tại và hạn chế:..................................................................................

3.1.3. Nguyên nhân: ..........................................................................................

3.2: Giải pháp ...................................................................................................

PHẦN 4: ĐỀ XUẤT HƯỚNG ĐỀ TÀI KHÓA LUẬN ..................................... SV: Vũ Hải Nam Lớp: TD19-03 Báo Cáo Thực Tập MSV: 14104042 Public

Báo cáo thực tập tổng hợp

GVHD: ThS. Đỗ Cẩm Hiền

DANH MỤC TỪ VIẾT TẮT Tên viết tắt Dịch nghĩa TCTD

Tổ chức tín dụng TNDN

Thu nhập doanh nghiệp TMCP

Thương mại cổ phần A-RM

Assitant Relationship Manager RM Relationship Manager SS Sales Support VIB

Ngân hàng Quốc tế Việt Nam SV: Vũ Hải Nam Lớp: TD19-03 Báo Cáo Thực Tập MSV: 14104042 Public

Báo cáo thực tập tổng hợp

GVHD: Ths Đỗ Cẩm Hiền

PHẦN 1: GIỚI THIỆU VỀ ĐƠN VỊ THỰC TẬP

1.1 Giới thiệu chung về ngân hàng TMCP Quốc tế Việt Nam

Tên ngân hàng: Ngân hàng thương mại cổ phần Quốc tế Việt Nam

Tên giao dịch quốc tế: Viet Nam International Commercial Joint Stock Bank

Tên viết tắt: Ngân hàng Quốc tế hoặc VIB

Trụ sở chính: 16 Phan Chu Trinh, Hoàn Kiếm, Hà Nội

Loại hình doanh nghiệp: Ngân hàng thương mại cổ phần

Vốn điều lệ: 5.644 tỷ đồng (tính đến quý IV năm 2017) 1.2 Đơn vị thực tập

Tên đơn vị: VIB – chi nhánh Lý Thường Kiệt

Địa chỉ: Số 64 - 68 Lý Thường Kiệt, Phường Trần Hưng Đạo, Quận Hoàn

Kiếm, Thành phố Hà Nội

Điện thoại: 04. 6 942 6919 Fax: 04. 6 942 6929

Email: sogiaodich@vib.com.vn Website: www.vib.com.vn

Tổng quan về VIB: Theo quyết định số 22/QĐNH5 ngày 25/01/1996 và quyết

định số 1765/QĐ – NHNN ngày 06/12/2005 của Thống đốc Ngân hàng Nhà

nước về cấp giấy phép hoạt động cho Ngân hàng thương mại cổ phần Quốc tế

Việt Nam. Đến tháng 1/2017, VIB đã trở thành một trong những ngân hàng

TMCP hàng đầu Việt Nam với tổng tài sản đạt trên 100 nghìn tỷ đồng, vốn điều

lệ 5.644 tỷ đồng, vốn chủ sở hữu đạt gần 9.000 tỷ đồng. VIB hiện có gần 4.000

cán bộ nhân viên phục vụ khách hàng tại gần 160 chi nhánh và phòng giao dịch

tại trên 27 tỉnh/thành trọng điểm trong cả nước.

Quá trình hình thành và phát triển của chi nhánh: 4 SV: Vũ Hải Nam Lớp: TD19-03 Báo Cáo Thực Tập MSV: 14104042 Public

Báo cáo thực tập tổng hợp

GVHD: Ths Đỗ Cẩm Hiền

Từ ngày 16/01/2014, VIB Sở Giao Dịch (64 – 68 Lý Thường Kiệt, phường Trần

Hưng Đạo, Quận Hoàn Kiếm, Hà Nội được đổi tên thành VIB chi nhánh Lý

Thường Kiệt. Với tư cách là một chi nhánh trực thuộc Ngân hàng TMCP Quốc tế

Việt Nam, chi nhánh Lý Thường Kiệt là một đại dịên được ủy quyền của Ngân

hàng TMCP Quốc tế Việt Nam, có quyền tự chủ kinh doanh và phải chịu sự ràng

buộc về nghĩa vụ và quyền lợi với Ngân hàng TMCP Quốc tế Việt Nam. Về mặt

pháp lí, chi nhánh có con dấu riêng, có quyền kí kết các hợp đồng kinh tế dân sự,

chủ động kinh doanh, tổ chức nhân sự theo phân cấp ủy quyền của Ngân hàng

TMCP Quốc tế Việt Nam. Ngay từ khi thành lập Chi nhánh Lý Thường Kiệt đã

được phép thực hiện mọi hoạt động ngân hàng, tín dụng, thanh toán trong và ngoài

nước, tham gia các hoạt động mua bán ngoại tệ, phát hành các loại thẻ tín dụng, thẻ

thanh toán, dịch vụ quản lý dòng tiền, dịch vụ ngân hàng điện tử.

Đến nay sau nhiều năm thành lập, VIB Lý Thường Kiệt đã nỗ lực vượt qua khó

khăn cũng như sự cạnh tranh gay gắt của các ngân hàng khác để dần tự khẳng định

vị thế của mình trên địa bàn, được khách hàng tin tưởng, ủng hộ và sử dụng dịch vụ

do VIB Lý Thường Kiệt cung cấp.

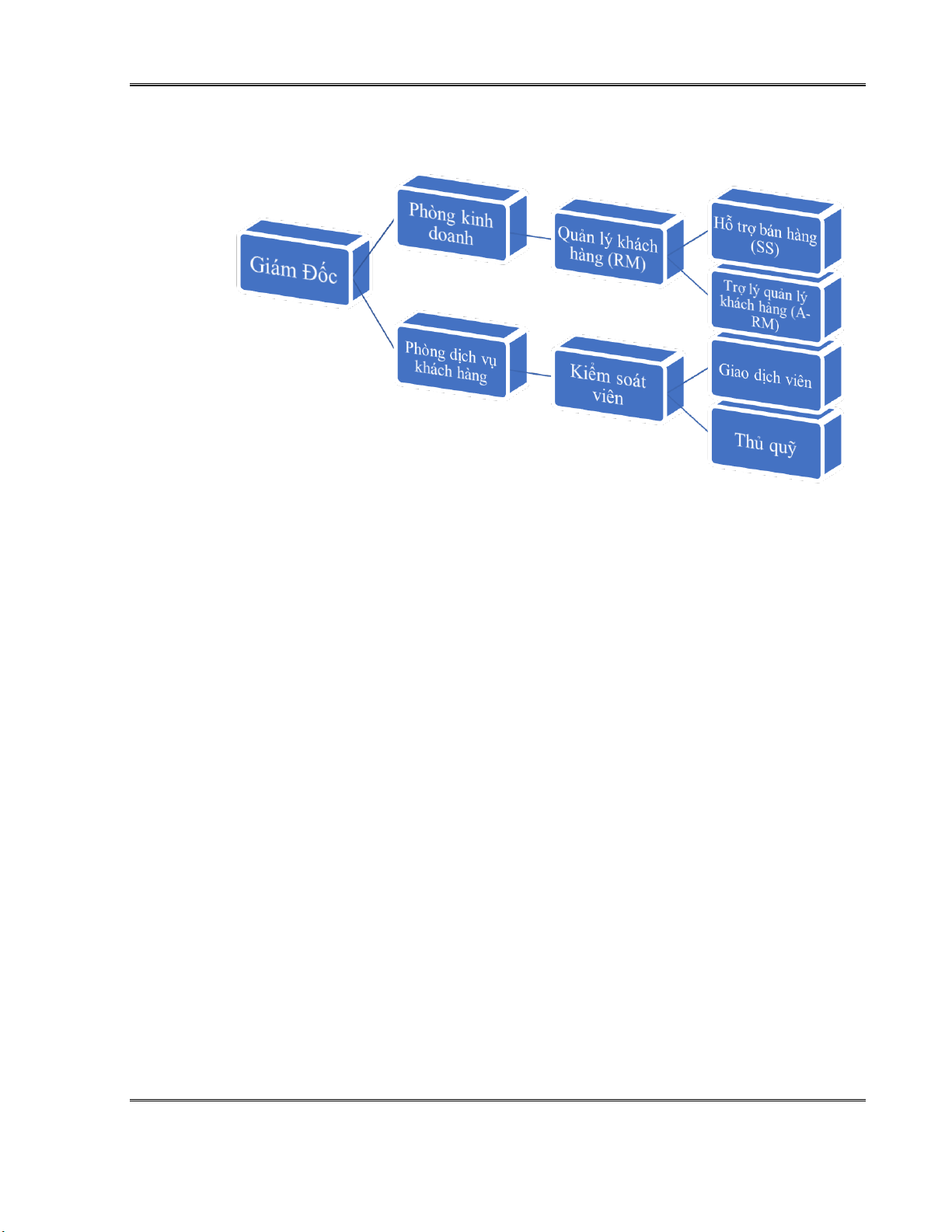

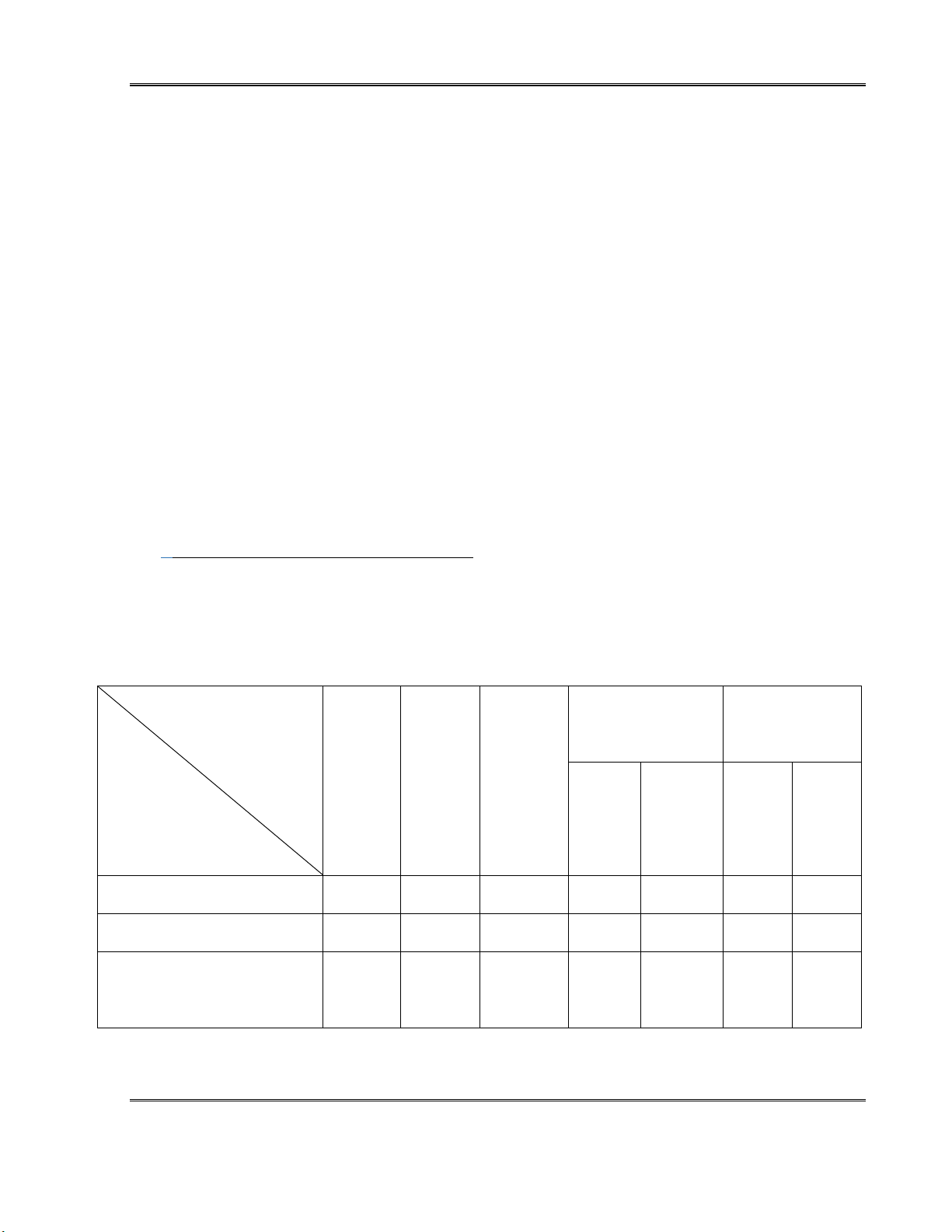

1.3 Mô hình tổ chức tại chi nhánh

Sơ đồ 1.3: Mô hình tổ chức ngân hàng TMCP Quốc tế - chi nhánh Lý Thường Kiệt 5 SV: Vũ Hải Nam Lớp: TD19-03 Báo Cáo Thực Tập MSV: 14104042 Public

Báo cáo thực tập tổng hợp

GVHD: Ths Đỗ Cẩm Hiền

(Nguồn: VIB – Chi nhánh 64-68 Lý Thường Kiệt)

Trong mô hình tổ chức nói trên, Giám đốc chịu trách nhiệm chung, cao nhất,

chỉ đạo mọi hoạt động của đơn vị. Dưới Giám đốc có hai phòng chức năng là

phòng Kinh doanh và phòng Dịch vụ khách hàng. Các phòng kinh doanh này có

biên chế gồm Trưởng phòng bên dưới có quản lý khách hàng (RM), hỗ trợ cho RM

gồm có A-RM và SS ; riêng phòng Dịch vụ khách hàng được biên chế 1 Kiểm soát

viên kiêm phụ trách phòng này.

Giám đốc: Là người trực tiếp điều hành mọi hoạt động của đơn vị kinh doanh.

Trực tiếp phụ trách các chuyên đề, phương án tổ chức và sắp xếp cán bộ. Kiểm tra

– kiểm toán nội bộ, an toàn hoạt động kho quỹ. Chủ trì các cuộc họp giao ban, sơ

kết, tổng kết hoạt động kinh doanh.

Phòng kinh doanh: Tổ chức phân tích kinh tế, lựa chọn biện pháp tín dụng tối

ưu, tìm kiếm, khai thác, tiếp cận để phát triển khách hàng mới, thẩm định và đề

xuất cho vay dự án. Xây dựng và thực hiện các mô hình tín dụng thí điểm, theo dõi,

đánh giá và đề xuất phương án khắc phục. 6 SV: Vũ Hải Nam Lớp: TD19-03 Báo Cáo Thực Tập MSV: 14104042 Public

Báo cáo thực tập tổng hợp

GVHD: Ths Đỗ Cẩm Hiền

Phòng dịch vụ khách hàng: Thực hiện các giao dịch hàng ngày như mở tài

khoản, chuyển khoản, khóa thẻ, thay mã PIN, gửi tiết kiệm, rút tiền từ tài khoản tiết

kiệm, thu chi tiền mặt…. Hỗ trợ yêu cầu dịch vụ khách hàng trực tiếp và yêu cầu từ

dịch vụ thư thoại. Thực hiện chế độ hạch toán, kế toán thống kê theo quy định; xây

dựng, quyết toán kế hoạch tài chính của chi nhánh. Thực hiện quản lý kho quỹ,

cung ứng tiền mặt cho hoạt động của chi nhánh. Tổng hợp, lưu trữ hồ sơ tài liệu.

1.4 Chức năng, nhiệm vụ cơ bản

VIB Lý Thường Kiệt có các chức năng và nhiệm vụ chính là trực tiếp kinh doanh

tiền tệ, tín dụng, dịch vụ ngân hàng và các hoạt động kinh doanh dịch vụ khác

có liên quan vì mục đích lợi nhuận theo phân cấp của VIB. Chi nhánh cung cấp đầ y

đủ các nghiê ̣p vu ̣ ngân hàng như huy đô ̣ng vốn từ dân cư và các tổ chức kinh tế,

thư ̣c hiê ̣n các nghiê ̣p vu ̣ cho vay, bảo lãnh ngân hàng; di ̣ch vu ̣ tài khoản, thanh toán

trong nước và thanh toán quốc tế; chuyển tiền trong nước, chuyển tiền kiều hối,

phát hành các loa ̣i thẻ tín du ̣ng, thẻ thanh toán, di ̣ch vu ̣ quản lý dòng tiền, di ̣ch vu ̣

ngân hàng điê ̣n tử,…

PHẦN 2: TÌNH HÌNH HOẠT ĐỘNG KINH DOANH CỦA NGÂN HÀNG

TMCP QUỐC TẾ VIB CHI NHÁNH LÝ THƯỜNG KIỆT, HÀ NỘI (2015 – 2017)

2.1: Hoạt động huy động vốn:

Ngân hàng thương mại là một loại hình doanh nghiệp kinh doanh trong lĩnh vực

tiền tệ, là trung gian tài chính huy động vốn để cho vay. Chính vì lẽ đó mà huy

động vốn là một trong số những mảng quan trọng nhất trong hệ thống Ngân hàng.

Công tác HĐV tại Ngân hàng Quốc Tế VIB – Chi nhánh Lý Thường Kiệt luôn

được chú trọng. Để có được nguồn vốn huy động lớn, cơ cấu hợp lý tạo điều kiện 7 SV: Vũ Hải Nam Lớp: TD19-03 Báo Cáo Thực Tập MSV: 14104042 Public

Báo cáo thực tập tổng hợp

GVHD: Ths Đỗ Cẩm Hiền

tiền đề cho các hoạt động kinh doanh khác, Chi nhánh đã không ngừng đưa ra các

sản phẩm tiền gửi (tiền gửi có kỳ hạn, tiền gửi tiết kiệm…) thu hút người dân gửi

tiền vào ngân hàng, phát hành kỳ phiếu và các loại chứng chỉ tiền gửi nhằm huy

động tiền gửi của cả dân cư và các tổ chức kinh tế. Tiền gửi của các tổ chức kinh tế

và các nguồn vốn nhàn rỗi trong dân cư là hai nguồn quan trọng và chủ yếu hình

thành nên nguồn vốn của Chi nhánh, đồng thời đây cũng là những đối tượng khách

hàng thường xuyên của ngân hàng.

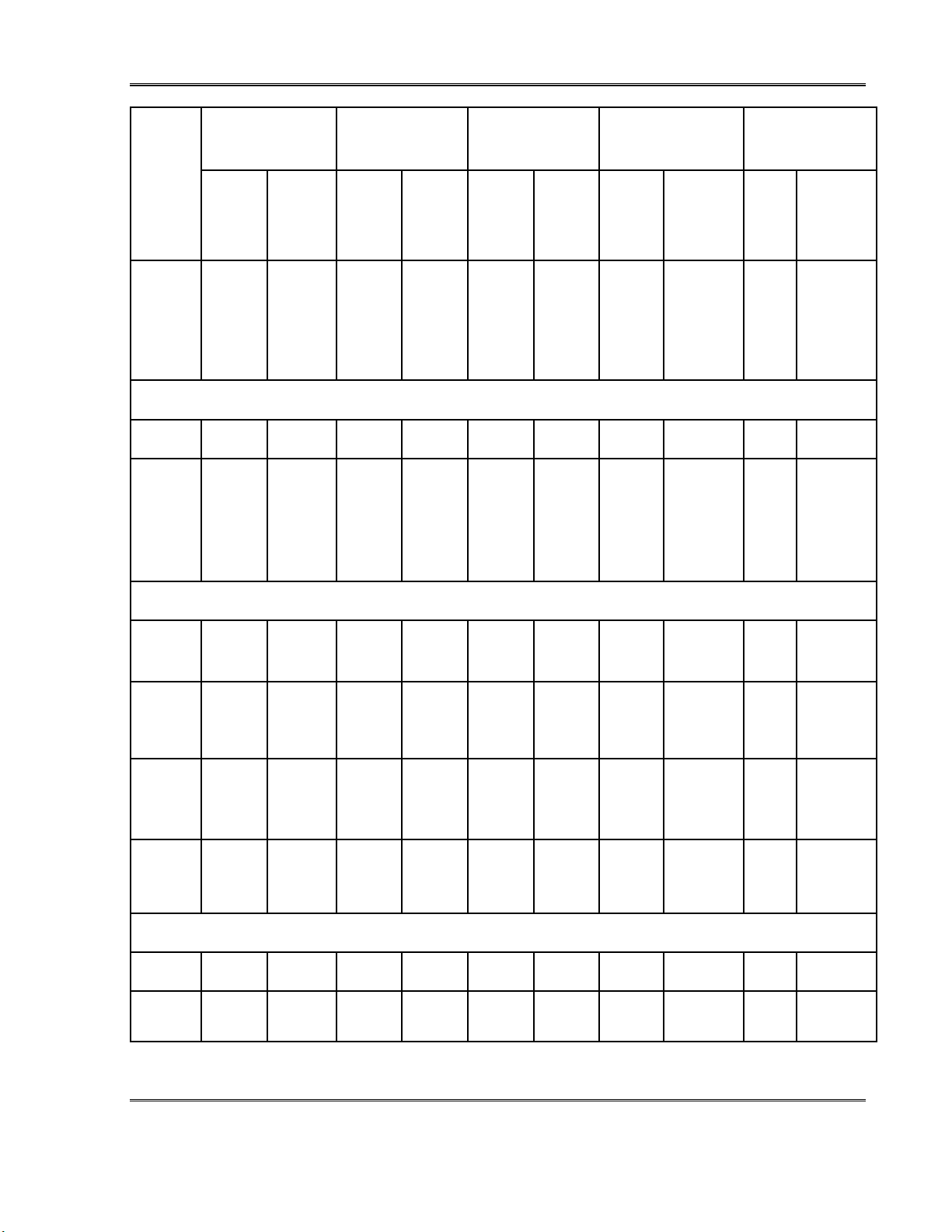

Bảng 2.1: Kết quả huy động vốn tại Ngân hàng Quốc Tế VIB – Chi nhánh Lý

Thường Kiệt giai đoạn 2015 – 2017

Đơn vị tính: tỷ đồng 8 SV: Vũ Hải Nam Lớp: TD19-03 Báo Cáo Thực Tập MSV: 14104042 Public

Báo cáo thực tập tổng hợp

GVHD: Ths Đỗ Cẩm Hiền So sánh So sánh Năm 2015 Năm 2016 Năm 2017 2016-2015 2017-2016 Chỉ Tỉ Tỉ Tỉ Số Số tiêu Tỷ lệ % Tỷ lệ % Số tiền trọng Số tiền trọng Số tiền trọng tiền tiền +/- +/- % % % +/- +/- Tổng vốn 2.986 100 3.931 100 4.458 100 945 31,65 527 13,41 huy động Phân theo loại tiền Nội tệ

2.053 68.75 2.861 72.78 3.172 71.15 808 39.36 311 10.87 Ngoại tệ ( quy 933

31.25 1.070 27.22 1.286 28.85 137 14.68 19 20.19 đổi ra VND) Phân theo kỳ hạn Không 818

27.39 1.186 30.17 1.191 26.72 368 44.99 5 0.42 kỳ hạn Kỳ hạn dưới 12 277 9.28 66 1.68 43

0.96 (211) (76.17) (23) (34.85) tháng Kỳ hạn từ 12 –

1.627 54.49 2.164 55.05 2.702 60.61 537 33.01 538 24.86 24 tháng Kỳ hạn từ 24 264 8.84 515 13.10 522 11.71 251 95.08 7 1.36 tháng

Phần theo thành phần kinh tế

Dân cư 1.868 62.56 2.463 62.66 2.888 64.78 595 31.85 425 17.26 Tổ chức

1.118 37.44 1.468 37.34 1.570 35.22 350 31.31 102 6.95 kinh tế 9 SV: Vũ Hải Nam Lớp: TD19-03 Báo Cáo Thực Tập MSV: 14104042 Public

Báo cáo thực tập tổng hợp

GVHD: Ths Đỗ Cẩm Hiền

- Phân theo thành phần kinh tế:

+ Tiền gửi dân cư: Nguồn vốn huy động từ dân cư tăng qua các năm tương đối ổn

định, năm 2016 là 2.463 tỷ đồng tăng 595 tỷ dồng tương ứng 31.85% so với năm

2015. Đến năm 2017, chỉ số này tăng đột biến, số dư huy động vốn dân cư đạt

2.888 tỷ đồng tăng 425 tỷ đồng tương ứng 17.26% so với năm 2016. Nguyên nhân

tình hình nguồn vốn huy động từ dân cư tăng là bởi thị trường liên tục biến động,

gửi tiền tiết kiệm vào Ngân hàng luôn là một kênh đầu tư an toàn, bởi vậy, Ngân

hàng Quốc Tế VIB chi nhánh Lý Thường Kiệt đã thu hút được lượng tiền gửi lớn của dân cư.

+ Tiền gửi Tổ chức kinh tế: Có xu hướng giảm cả về số dư huy động và tỷ trọng

trong tổng nguồn vốn huy động. Năm 2015 huy động vốn từ TCKT là 1.118 tỷ

đồng chiếm 37.44%, năm 2016 là 1.468 tỷ đồng (tăng 350 tỷ đồng so với năm

2015) chiếm tỷ trọng 31.31% trong tổng nguồn vốn huy động. Năm 2017 tăng so

với năm 2016 nhưng không đáng kể là 102 tỷ đồng và chiếm 6.95% trên tổng

nguồn vốn. Nguyên nhân TG của TCKT có xu hướng giảm là do ảnh hưởng từ khó

khăn chung của nền kinh tế, Chính phủ ngày càng thắt chặt đầu tư, bên cạnh đó lãi

suất tiền vay liên tục đẩy lên cao dẫn đến các Doanh nghiệp tận dụng tối đa nguồn

vốn tự có, từ đó ảnh hưởng trực tiếp đến nguồn vốn huy động từ TCKT của Chi nhánh qua các năm.

- Phân theo loại tiền tệ:

Huy động vốn VNĐ của Ngân hàng Quốc Tế VIB CN Lý Thường Kiệt đạt 3.172 tỷ

đồng năm 2017, tăng 10.87% so với năm 2016 và chiếm 71.15% trong tổng nguồn

vốn huy động. Huy động bằng ngoại tệ tăng trưởng chưa thật ổn định, cuối năm

2016 đạt 1.070 tỷ đồng tăng 137 tỷ đồng tương ứng 14.68% so với năm 2015; năm 10 SV: Vũ Hải Nam Lớp: TD19-03 Báo Cáo Thực Tập MSV: 14104042 Public

Báo cáo thực tập tổng hợp

GVHD: Ths Đỗ Cẩm Hiền

2017 so với năm 2016 tăng 19 tỷ đồng đạt 20.19%/năm và chiếm 28,85% trong

tổng nguồn vốn huy động.

- Phân theo thời gian:

Nguồn vốn dài hạn – nguồn vốn được đánh giá là có tầm quan trọng lớn và ổn định

của ngân hàng đang có xu hướng giảm giảm dần theo các năm. Nguyên nhân là bởi

hiện nay, lãi suất tiền gửi dài hạn của các NHTM còn khá thấp, người dân thường tập

trung vào tiền gửi có kì hạn từ 12 tháng-24 tháng nhằm vừa linh hoạt khi phát sinh nhu

cầu sử dụng tiền khi cần, vừa nhanh đáo hạn sổ tiết kiệm mà chênh lệch lãi suất chỉ

dao động thấp hơn tiền gửi có kì hạn trên 12 tháng là 8-13%. Cụ thể: TGTK có kì hạn

dưới 12 tháng năm 2016 tăng so với năm 2015 là giảm 211 tỷ đồng tương ứng tỷ lệ

giảm là 76.17%, năm 2017 tăng so với năm 2016 là 23 tỷ đồng, tương ứng tăng

34.85%. Ban lãnh đạo chi nhánh cần đưa ra các biện pháp nhằm thúc đẩy tăng nguồn

vốn huy động trên 12 tháng trong các năm tiếp theo. Bên cạnh đó, Chi nhánh cũng cần

thúc đẩy tăng trưởng TGKKH vì đây là nguồn vốn có chi phí rẻ và mang lại hiệu quả

cao trong hoạt động kinh doanh. 11 SV: Vũ Hải Nam Lớp: TD19-03 Báo Cáo Thực Tập MSV: 14104042 Public

Báo cáo thực tập tổng hợp

GVHD: Ths Đỗ Cẩm Hiền 2.2 Hoạt động cho vay:

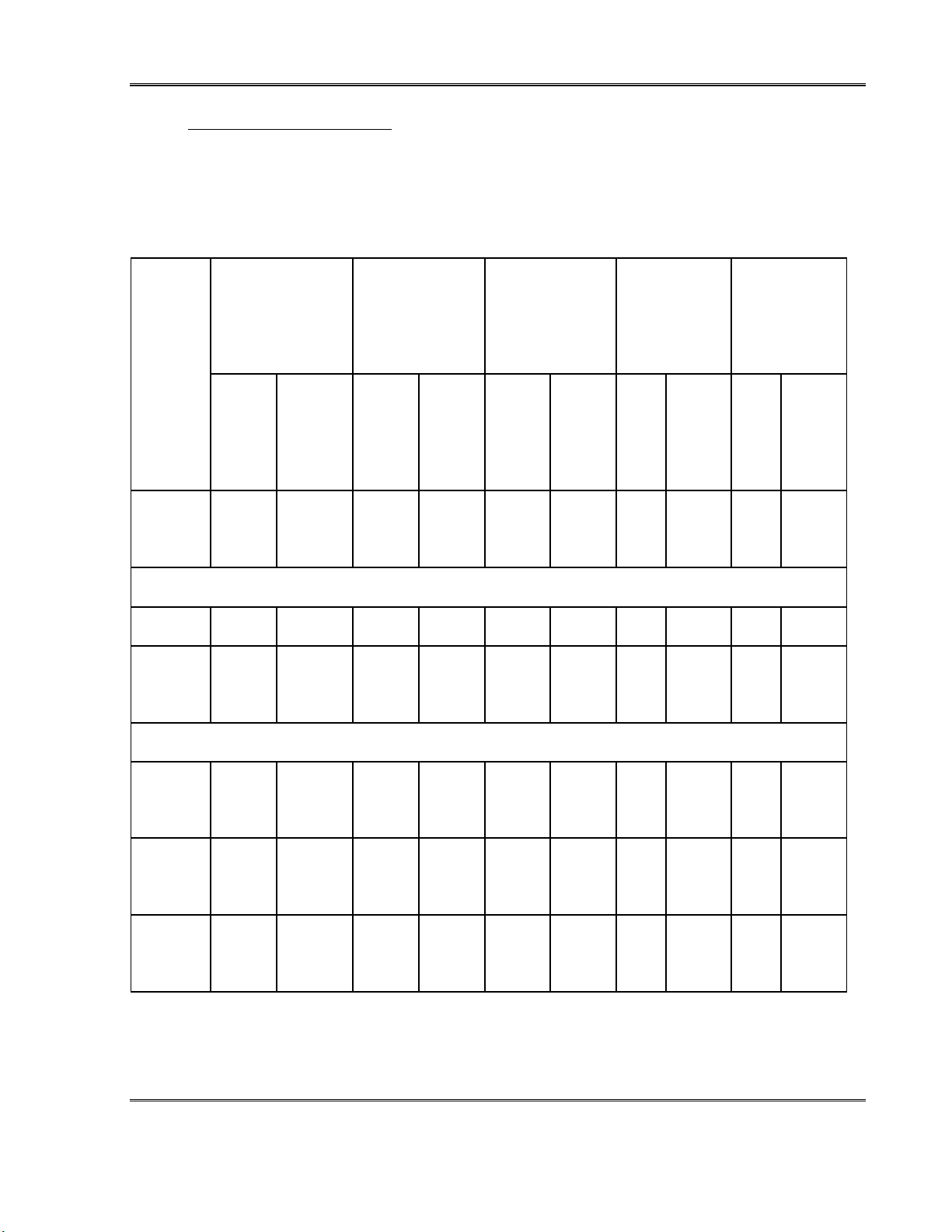

Bảng 2.2: Cơ cấu dư nợ cho vay của Ngân hàng Quốc Tế VIB – Chi nhánh

Lý Thường Kiệt giai đoạn 2015 – 2017

(Đơn vị: tỷ đồng) So sánh So sánh Năm 2015 Năm 2016 Năm 2017 2016- 2017- Chỉ 2015 2016 tiêu Tỷ Tỷ Tỷ Số Tỷ lệ Số Tỷ lệ Số Số Số trọng trọng trọng tiền % tiền % tiền tiền tiền % % % +/- +/- +/- +/-

Tổng 1,937 100 2,464 100 2,903 100 527 27,21 439 31,65 DNCV

Phân theo loại tiền

Nôi tệ 1.605 82.86 2.174 88.23 2.462 84.81 569 35.45 288 13.25 Ngoại - 332 17.14 290 11.77 441 15.19 -42 151 52.07 tệ 12.65 Phân theo kỳ hạn Ngắn 251 12.96 286 30.77 355 12.23 35 13.94 69 24.13 hạn Trung 588 23.796 609 24.72 708 24.39 21 3.57 99 16.26 hạn Dài

1.098 56.69 1.569 63.68 1.840 63.38 471 42.90 271 17.27 hạn

(Nguồn: Báo cáo tổng kết công tác tín dụng của Ngân hàng Quốc Tế VIB – CN

Lý Thường Kiệt giai đoạn 2015 – 2017) 12 SV: Vũ Hải Nam Lớp: TD19-03 Báo Cáo Thực Tập MSV: 14104042 Public

Báo cáo thực tập tổng hợp

GVHD: Ths Đỗ Cẩm Hiền

- Phân theo kì hạn: Cho vay ngắn hạn năm 2017 tăng 24.13% so với năm 2016,

chiếm 12.23% tỷ trọng trong tổng nguồn vốn tín dụng cung cấp. Cho vay trung dài

hạn năm 2017 tăng 17.27% so với năm 2016 và chiếm tỷ trọng 63.38%. Tỷ trọng

cho vay theo thời hạn có ít sự biến động, trong đó tín dụng dài hạn là chủ yếu,

chứng tỏ chi nhánh đã có nguồn khách hàng bền vững. Tỷ trọng cho vay trung và

dài hạn là hoàn toàn phù hợp, đảm bảo tính thanh khoản.

- Phân theo loại tiền tệ: Dư nợ tín dụng theo VNĐ vẫn chiếm tỷ trọng lớn 84.81%

năm 2017 trong tổng dư nợ cho vay. Dư nợ cho vay bằng VNĐ năm 2016 tăng so

với năm 2015 là 569 tỷ đồng, năm 2017 tăng 288 tỷ đồng và 13.25% so với năm 2016.

2.3 Hoạt động kinh doanh khác:

2.3.1: Hoạt động kinh doanh dịch vụ:

Thẻ là một phương tiện thanh toán tiên tiến, tiện dụng, thể hiện sự phát triển

của hoạt động thanh toán và đặc biệt là việc ứng dụng khoa học kỹ thuật trong công

nghệ ngân hàng. Nhằm mục tiêu đáp ứng đa dạng nhu cầu khách hàng, chi nhánh

đã và đang triển khai việc phát hành thẻ. Việc đưa vào áp dụng và phát triển các

sản phẩm dịch vụ ngân hàng điện tử như: Internet Banking, SMS Banking, dịch vụ

khuyến mại khi thanh toán bằng thẻ tín dụng, thanh toán tiền điện, cước viễn thông,

chuyển tiền 24/7,… đã góp phần làm phong phú thêm các sản phẩm dịch vụ, tăng

thêm thu nhập cho Chi nhánh; số lượng thẻ cũng tăng lên từ 1.680 thẻ cuối năm

2015 đến gần 2.800 thẻ tính đến năm 2017, tương ứng tăng 41,79%. Việc này mang

lại tiện ích cho khách hàng và tạo lập niềm tin vững chắc đối với sản phẩm của

VIB. Bên cạnh đó, chi nhánh còn triển khai việc thực hiện trả lương qua tài khoản

cá nhân, giúp các cơ quan và doanh nghiệp tiết kiệm chi phí, thời gian và giảm

thiểu tối đa về rủi ro tiền mặt. 13 SV: Vũ Hải Nam Lớp: TD19-03 Báo Cáo Thực Tập MSV: 14104042 Public

Báo cáo thực tập tổng hợp

GVHD: Ths Đỗ Cẩm Hiền

2.3.2: Hoạt động bảo lãnh:

Hoạt động bảo lãnh của VIB đang ngày càng đóng vai trò tích cực trong hoạt

động ngân hàng. Hoạt động bảo lãnh không ngừng mang lại lợi nhuận mà còn nâng

cao uy tín của ngân hàng trên thị trường đầy biến động và cạnh tranh. Để có thể

làm tốt công tác bảo lãnh, sau một thời gian hoạt động, VIB đã tiến hành đánh giá

hoạt động bảo lãnh trong một thời kỳ đó nhằm rút kinh nghiệm. Kết quả của hoạt

động bảo lãnh không chỉ ghi nhận những thành tựu mà VIB đã làm được mà còn

chỉ ra những hạn chế cần được khắc phục.

Tại Chi nhánh, hoạt động này đang từng bước phát triển theo chiều hướng tốt và

ngày càng hoàn thiện hơn về quy trình nghiệp vụ. Nhìn chung qua các năm, dư nợ

bảo lãnh đều tăng dần.

2.4 Kết quả hoạt động kinh doanh:

Bảng 2.4: Kết quả hoạt động kinh doanh của Ngân hàng Quốc Tế VIB chi

nhánh Lý Thường Kiệt (2015-2017)

Đơn vị tính: tỷ đồng Năm So sánh So sánh 2016-2015 2017-2016 Năm Năm Năm Số Tỷ lệ Số Tỷ lệ 2015 2016 2017 tiền (%) Tiền (%) Chỉ tiêu +/ - +/ - +/ - +/ - TỔNG THU NHẬP 194 271 351 77 39.69 80 29.52 TỔNG CHI PHÍ 116 173 232 57 49.18 59 34.10 CHÊNH LỆCH THU 78 98 119 20 25.61 21 21.42 CHI 14 SV: Vũ Hải Nam Lớp: TD19-03 Báo Cáo Thực Tập MSV: 14104042 Public

Báo cáo thực tập tổng hợp

GVHD: Ths Đỗ Cẩm Hiền

( Nguồn: Phòng kế toán ngân quỹ của Ngân hàng TMCP Quốc Tế VIB CN Lý

Thường Kiệt giai đoạn 2015 – 2017)

Kết quả kinh doanh là bức tranh tổng thể đánh giá hiệu quả hoạt động của chi

nhánh và lợi nhuận là khoản thu nhập sau khi trừ đi các khoản chi phí phục vụ cho

hoạt động kinh doanh. Thu nhập là yếu tố quyết định lợi nhuận của Chi nhánh. Vì

vậy, thu nhập tăng thì lợi nhuận cũng tăng theo. Ngoài ra, lợi nhuận cũng phụ thuộc

vào chi phí. Nếu mức độ tăng của thu nhập nhanh hơn mức độ tăng của chi phí thì

lợi nhuận cũng tăng và ngược lại.

Tổng thu nhập và tổng chi phí trong 3 năm 2015, 2016, 2017 đều có dấu hiệu tăng

dần qua các năm. Cụ thể:

- Tổng thu nhập năm 2016 tăng so với năm 2015 là 77 tỷ đồng tương đương

39.69%; năm 2017 so với năm 2016 là 80 tỷ đồng tương đương 29.52%.

- Tổng chi phí năm 2016 tăng so với năm 2015 là 57 tỷ đồng tương đương 49.18%;

năm 2017 so với năm 2016 là 59 tỷ đồng tương đương với 34.10%.

Chênh lệch thu chi cũng vì thế mà tăng lần lượt qua các năm: Năm 2015 là 78 tỷ

đồng; năm 2016 là 98 tỷ đồng; năm 2017 là 119 tỷ đồng. Cụ thể năm 2016 so với

năm 2015 giảm 20 tỷ đồng tương ứng với 25.61%; năm 2017 so với năm 2016 đã

có dấu hiệu tăng nhưng không đáng kể là 21 tỷ đồng tương đương 21.42%.

PHẦN 3: ĐÁNH GIÁ CHUNG VÀ GIẢI PHÁP NHẰM NÂNG CAO HIỆU

QUẢ KINH DOANH CỦA CHI NHÁNH 3.1. Đánh giá:

3.1.1 Kết quả đạt được của chi nhánh NH:

Ngân hàng Quốc Tế VIB Chi nhánh Lý Thường Kiệt là chi nhánh đóng trên địa bàn

Quâ ̣n Hoàn Kiếm có vị trí trụ sở thuận lợi cho giao dịch của khách hàng nên giúp

đẩy mạnh rất nhiều trong công tác phát triển khách hàng, phát triển thị phần tín 15 SV: Vũ Hải Nam Lớp: TD19-03 Báo Cáo Thực Tập MSV: 14104042 Public

Báo cáo thực tập tổng hợp

GVHD: Ths Đỗ Cẩm Hiền

dụng, thị phần nguồn vốn. Mặc dù cũng gă ̣p phải sự ca ̣nh tranh lớn trong mạng lưới

hoạt động của các Ngân hàng thương mại trên địa bàn TP Hà Nội, tuy vậy Ngân

hàng Quốc Tế VIB chi nhánh Lý Thường Kiệt vẫn đạt được những kết quả tốt và

đạt được những kết quả đáng khích lệ.

Đặc biệt Chi nhánh rất quan tâm tới việc tăng trưởng quy mô nguồn vốn, không

ngừng được mở rộng và duy trì ở mức ổn định.Qua đó cho thấy sự nỗ lực của chi

nhánh trong hoạt động huy động vốn, trong đó tỷ trọng nguồn vốn tiền gửi ngày

càng tăng cao. Đây là nguồn vốn có chi phí thấp, giúp cho Ngân hàng Quốc Tế VIB

– Chi nhánh Lý Thường Kiệt chủ động hơn trong việc sử dụng nguồn vốn, đồng

thời đảm bảo khả năng thanh toán.

Công tác HĐV có những bước đổi mới: •

Tăng cường các hoạt động HĐV thông qua các sản phẩm tiền gửi tiết kiệm

với lãi suất hấp dẫn, kỳ hạn phương thức trả lãi có tính đến yếu tố cạnh tranh. •

Chú trọng đến việc nâng cao chất lượng phục vụ khách hàng: Chi nhánh đã

tiến hành hiện đại hoá ngân hàng với mô hình tổ chức hiện đại, hệ thống công nghệ

tiên tiến, xây dựng đội ngũ cán bộ với tác phong giao dịch nhanh nhẹn, lịch sự, tận

tình, chu đáo, trung thực, có trình độ chuyên môn và năng lực quản lý tốt, có tinh

thần học hỏi với chất lượng phục vụ tốt, góp phần quan trọng tạo nên sự tín nhiệm với khách hàng. •

Trong thời gian qua Chi nhánh đã thực hiện một chính sách lãi suất linh hoạt

trên cơ sở theo dõi thường xuyên theo dõi biến động lãi suất trên thị trường, từ đó

phân tích dự đoán xu hướng biến động của nó, dùng lãi suất như một công cụ để

thực hiện chính sách khách hàng như có chính sách ưu đãi về lãi suất HĐV đối với

các khách hàng có số dư tiền gửi lớn, thường xuyên và cho vay với lãi suất ưu đãi

đối với khách hàng quen, có chất lượng tín dụng tốt.

3.1.2. Tồn tại và hạn chế: 16 SV: Vũ Hải Nam Lớp: TD19-03 Báo Cáo Thực Tập MSV: 14104042 Public

Báo cáo thực tập tổng hợp

GVHD: Ths Đỗ Cẩm Hiền

Tốc độ tăng trưởng của nguồn vốn huy động là chưa cao. Hiệu quả huy động vốn

còn hạn chế. Chưa khai thác được hết tiềm năng vốn trên thị trường, các giao dịch

trên thị trường đa số vẫn dùng tiền mặt. Dịch vụ chăm sóc khách hàng cần phải

được cải thiện, thủ tục còn rườm rà, vẫn để khách hàng chờ đợi lâu.

3.1.3. Nguyên nhân:

3.1.3.1: Nguyên nhân khách quan:

- Tại thị trường Việt Nam, các giao dịch thanh toán đa phần vẫn dùng tiền mặt. Điều

này có ảnh hưởng không nhỏ đến việc mở rộng thu hút nguồn tiền gửi giao dịch

không kỳ hạn của NHTM. Cho đến nay tuy đã có nhiều hình thức thanh toán không

dùng tiền mặt mà phổ biến nhất là thẻ thanh toán nhưng so với tổng giá trị giao dịch

trên thị trường nội địa tiền mặt vẫn chiếm thế độc tôn. Ngoài ra, những nhân tố khác

như thu nhập bình quân đầu người của Việt Nam còn thấp, chi phí giao dịch qua

ngân hàng còn cao đã tác động đến số lượng khách hàng cũng như tài khoản giao

dịch mở tại ngân hàng còn thấp, qua đó làm giảm khả năng HĐV của các ngân hàng.

- Cạnh tranh trong lĩnh vực tài chính ngày càng trở nên gay gắt. Nền kinh tế thị

trường bất ổn, đặc biệt nền kinh tế Việt Nam vẫn phải chịu ảnh hưởng của cuộc suy

thoái của hệ thống tài chính, đặc biệt là bất động sản. Một số chỉ tiêu kinh tế vĩ mô

của nước ta cơ bản ổn định, song những tác động tiêu cực với những biến động mạnh

của giá vàng, tỷ giá ngoại tệ, giá dầu thô,.. gây không ít những khó khăn cho hoạt

động sản xuất, kinh doanh của các doanh nghiệp trong nước và nước ngoài.

3.1.3.2: Nguyên nhân chủ quan:

- Các hình thức huy động còn đơn giản và chưa đa dạng. Cụ thể: tiền gửi tiết kiệm

mới chỉ có hai loại hình truyền thống và chỉ phân loại về kỳ hạn. Chưa có các loại

hình tiết kiệm phù hợp với người dân và mục đích tiền gửi tiết kiệm, kỳ phiếu và trái 17 SV: Vũ Hải Nam Lớp: TD19-03 Báo Cáo Thực Tập MSV: 14104042 Public

Báo cáo thực tập tổng hợp

GVHD: Ths Đỗ Cẩm Hiền

phiếu chủ yếu dùng công cụ lãi suất để huy động là chính, thể thức gửi và lĩnh còn

thủ công, khó mua bán, chuyển nhượng...

- Chưa xây dựng được hệ thống hỗ trợ khách hàng thủ tục còn rườm rà, phức tạp,

thời gian để khách hàng chờ đợi lâu

- Công tác tuyên truyền, quảng cáo, tiếp thị nói chung chưa được coi trọng đúng

mức. Người dân thường chỉ tiếp xúc với các thông tin này thông qua việc thực hiện

các giao dịch khác ở Chi nhánh

- Hệ thống thông tin về vốn huy động từ dân cư chưa có, gây khó khăn cho công tác

tổng hợp, phân tích khách hàng. Việc thông tin không được cung cấp nhanh chóng

và đầy đủ khiến cho việc ra quyết định về vấn đề HĐV chậm trễ, không chính xác. 3.2. Giải pháp:

Qua thời gian thực tập tại đơn vị, với lượng kiến thức hạn chế và kinh nhiệm thực

tế chưa nhiều, em xin mạnh dạn đưa ra một số kiến nghị sau mong đơn vị xem xét:

- Giải pháp về chính sách – quan hệ khách hàng:

Có nhiều hoạt động thăm dò ý kiến khách hàng, ghi nhận và truyền đạt các phản

hồi của khách hàng tới cấp quản lý cao. Ngoài ra, Ngân hàng Quốc Tế VIB chi

nhánh Lý Thường Kiệt nên có những quy định cụ thể về việc khen thưởng những

nhân viên được khách hàng khen ngợi cũng như kỷ luật những nhân viên có thái

độ phục vụ khách hàng chưa tốt.

Đối với những khách hàng thân thiết, truyền thống cần củng cố, duy trì, phát

triển mối quan hệ bền vững và xây dựng các phương pháp phát triển thị trường

nhằm thu hút những khách hàng mới, tiềm năng. Đồng thời, Chi nhánh Lý

Thường Kiệt cần xây dựng chính sách quà tặng phù hợp cho khách hàng thân thiết

- Giải pháp về đa dạng hóa các sản phẩm HĐV: 18 SV: Vũ Hải Nam Lớp: TD19-03 Báo Cáo Thực Tập MSV: 14104042 Public

Báo cáo thực tập tổng hợp

GVHD: Ths Đỗ Cẩm Hiền

Các sản phẩm HĐV đang được triển khai tại Ngân hàng Quốc Tế VIB CN Lý

Thường Kiệt chưa được đa dạng, chủ yếu là các sản phẩm truyền thống. Trong điều

kiện hiện nay, Ngân hàng cần phát triển thêm nhiều loại hình sản phẩm HĐV theo hướng:

Đặt tên cho sản phẩm tiền gửi thật hấp dẫn để kích thích sự tìm hiểu của

khách hàng cũng như để phân biệt với các sản phẩm của ngân hàng khác

Xuất phát từ nhu cầu đa dạng và phong phú của dân cư để đưa ra nhiều kỳ

hạn HĐV khác nhau để khai thác triệt để các nguồn vốn trong dân cư.

- Giải pháp phát triển các dịch vụ ngân hàng hỗ trợ cho HĐV:

Phát triển dịch vụ thanh toán trong nước và quốc tế

Cải thiện chất lượng và gia tăng tiện ích của dịch vụ thẻ ATM

Mở rộng tiện ích của các dịch vụ ngân hàng hiện đại

- Giải pháp về phát triển công nghệ:

Tăng cường phát triển công nghệ tin học ngân hàng. Các nhân viên phải

được đào tạo về công nghệ tin học bài bản để sử dụng được một cách thành thạo

Ngân hàng cần phát triển các dịch vụ thanh toán dựa trên nền tảng công nghệ

hiện đại như: E-Banking, Home Banking, Mobile Banking,... phát triển các

dịch vụ này sẽ tạo thuận lợi cho ngân hàng trong việc thu hút tiền gửi của

khách hàng, đồng thời mang lại cho chi nhánh một khoản thu dịch vụ thanh toán đáng kể.

Tổ chức tốt việc thanh toán không dùng tiền mặt thông qua tài khoản tiền

gửi, hay rút tiền tự động ATM 24/24, áp dụng giao dịch tiền gửi tiết kiệm

tiến tới sử dụng chữ ký điện tử để tăng tính an toàn cho các nghiệp vụ thanh toán. 19 SV: Vũ Hải Nam Lớp: TD19-03 Báo Cáo Thực Tập MSV: 14104042 Public

Báo cáo thực tập tổng hợp

GVHD: Ths Đỗ Cẩm Hiền

- Giải pháp về công tác marketing, phát triển thương hiệu: Các hình thức quảng cáo

trực tiếp bằng các tờ rơi, các quyển cẩm nang sử dụng dịch vụ ngân hàng, băng rôn,

áp phích tại trụ sở, các điểm giao dịch hay nơi công cộng tập trung đông người như

các siêu thị, khách sạn, sân bay. Bên cạnh đó, việc tài trợ cho các hoạt động văn

hoá, thể thao cũng là cách quảng bá thương hiệu ngân hàng để khách hàng biết đến nhiều hơn. 20 SV: Vũ Hải Nam Lớp: TD19-03 Báo Cáo Thực Tập MSV: 14104042 Public