Preview text:

CHƯƠNG 2

THUẾ XUẤT, NHẬP KHẨU

PGS.TS. Nguyễn Ngọc Hùng 1

CHUẨN ĐẦU RA CHƯƠNG 2

1. Hiểu rõ khái niệm và đặc điểm của thuế XNK.

2. Phân tích được vai trò của thuế XNK.

3. Xác định được hàng hóa chịu thuế và không chịu thuế XNK.

4. Nhận biết được người nộp thuế XNK.

5. Hiểu rõ căn cứ tính thuế XNK và tính thuế

XNK theo đúng luật định.

6. Hiểu rõ về miễn, giảm, hoàn thuế XNK theo đúng luật định. 2

I. TỔNG QUAN VỀ THUẾ XUẤT KHẨU, NHẬP KHẨU : 1. Khái niệm :

Thuế xuất khẩu, nhập khẩu là loại

thuế thu vào các hàng hoá được

phép xuất khẩu, nhập khẩu. 3

I. TỔNG QUAN VỀ THUẾ XUẤT KHẨU, NHẬP KHẨU : 2. Đặc điểm :

- Là loại thuế gián thu.

- Đánh vào hàng hoá mậu dịch và phi mậu dịch.

- Chính sách thuế xuất khẩu, nhập khẩu

tuỳ thuộc vào chính sách thương mại của Quốc gia. 4

I. TỔNG QUAN VỀ THUẾ XUẤT KHẨU, NHẬP KHẨU : 3. Vai trò :

- Tạo nguồn thu cho NSNN.

- Khuyến khích xuất khẩu.

- Hạn chế nhập khẩu, góp phần bảo hộ và

thúc đẩy SX trong nước phát triển.

- Hướng dẫn tiêu dùng.

- Thực hiện bình đẳng và công bằng XH. 5 II. NỘI DUNG:

1. Đối tượng chịu thuế XK, NK:

• Hàng hóa xuất khẩu, nhập khẩu qua cửa khẩu, biên giới Việt Nam.

• Hàng hóa xuất khẩu từ thị trường trong nước

vào khu phi thuế quan, hàng hóa nhập khẩu từ

khu phi thuế quan vào thị trường trong nước.

• Hàng hóa xuất khẩu, nhập khẩu tại chỗ và hàng

hóa xuất khẩu, nhập khẩu của doanh nghiệp thực

hiện quyền xuất khẩu, quyền nhập khẩu, quyền phân phối. 6 II. NỘI DUNG :

Đối tượng không chịu thuế XK, NK:

• Hàng hóa quá cảnh, chuyển khẩu, trung chuyển;

• Hàng hóa viện trợ nhân đạo, hàng hóa viện trợ không hoàn lại;

• Hàng hóa xuất khẩu từ khu phi thuế quan ra

nước ngoài; hàng hóa nhập khẩu từ nước ngoài

vào khu phi thuế quan và chỉ sử dụng trong khu

phi thuế quan; hàng hóa chuyển từ khu phi thuế

quan này sang khu phi thuế quan khác;

• Hàng hoá là phần dầu khí được dùng để trả

thuế tài nguyên cho Nhà nước khi xuất khẩu. 7 II. NỘI DUNG :

2. Người nộp thuế XK, NK:

• Chủ hàng hóa xuất khẩu, nhập khẩu.

• Tổ chức nhận ủy thác xuất khẩu, nhập khẩu.

• Người xuất cảnh, nhập cảnh có hàng hóa

xuất khẩu, nhập khẩu, gửi hoặc nhận hàng

hóa qua cửa khẩu, biên giới Việt Nam.

• Người được ủy quyền, bảo lãnh và nộp

thuế thay cho người nộp thuế. 8 II. NỘI DUNG :

2. Người nộp thuế XK, NK:

• Người thu mua, vận chuyển hàng hóa trong định mức

miễn thuế của cư dân biên giới nhưng không sử dụng cho

sản xuất, tiêu dùng mà đem bán tại thị trường trong nước

và thương nhân nước ngoài được phép kinh doanh hàng

hóa xuất khẩu, nhập khẩu ở chợ biên giới theo quy định của pháp luật.

• Người có hàng hóa xuất khẩu, nhập khẩu thuộc đối

tượng không chịu thuế, miễn thuế nhưng sau đó có sự thay

đổi và chuyển sang đối tượng chịu thuế theo quy định của pháp luật.

• Trường hợp khác theo quy định của pháp luật. 9

3. Thời điểm tính thuế và kỳ tính thuế :

3.1. Thời điểm tính thuế :

Thời điểm tính thuế xuất khẩu, thuế

nhập khẩu là thời điểm người nộp thuế

đăng ký Tờ khai hải quan với cơ quan Hải quan. 10

3.2. Kỳ tính thuế:

Kỳ tính thuế xuất khẩu, thuế nhập

khẩu được kê khai nộp theo từng lần

xuất khẩu, nhập khẩu. 11

4. Phương pháp tính thuế : Có 3 phương pháp:

- Phương pháp tính thuế theo tỷ lệ %

- Phương pháp tính thuế tuyệt đối.

- Phương pháp tính thuế hỗn hợp. 12

4. Phương pháp tính thuế :

4.1. Phương pháp tính thuế theo tỷ lệ % Giá tính Số lượng Thuế Thuế XK, NK = thuế x hàng hóa x suất đơn vị tính thuế 13

4.1.1.Giá tính thuế :

Giá tính thuế tính bằng đồng VN.

Tỷ giá giữa đồng Việt Nam với đồng tiền

nước ngoài dùng để xác định trị giá tính thuế

là tỷ giá ngoại tệ mua vào theo hình thức

chuyển khoản của Hội sở chính Ngân hàng

thương mại cổ phần Ngoại thương Việt Nam

tại thời điểm cuối ngày của ngày thứ năm tuần trước liền kề. 14

Trong trường hợp ngày thứ năm là

ngày lễ, ngày nghỉ là tỷ giá cuối ngày của

ngày làm việc liền trước ngày thứ năm.

Tỷ giá này được sử dụng để xác định tỷ

giá tính thuế cho các tờ khai hải quan đăng ký trong tuần. 15

- Giá tính thuế đối với hàng hoá xuất

khẩu là giá bán tại cửa khẩu xuất theo

hợp đồng ( Vận chuyển bằng đường thủy - Giá FOB – Free On Board; Vận

chuyển bằng đường bộ hoặc đường sắt -

Giá DAF - Delivered At Frontier ), được

xác định theo quy định của pháp luật về

trị giá hải quan đối với hàng hóa xuất khẩu. 16

- Giá tính thuế đối với hàng hoá nhập

khẩu là giá thực tế phải trả tính đến cửa

khẩu nhập đầu tiên theo hợp đồng (Vận

chuyển bằng đường thuỷ - Giá CIF –

Cost, Insurance and Freight ), được xác

định theo quy định của pháp luật về trị

giá hải quan đối với hàng hoá nhập khẩu. 17

Giá thực tế phải trả tính đến cửa khẩu

nhập đầu tiên theo hợp đồng, được áp dụng

tuần tự theo các phương pháp sau :

1. Phương pháp trị giá giao dịch.

2. Phương pháp trị giá giao dịch của hàng

nhập khẩu giống hệt.

3. Phương pháp trị giá giao dịch của hàng

nhập khẩu tương tự

4. Phương pháp trị giá khấu trừ.

5. Phương pháp trị giá tính toán.

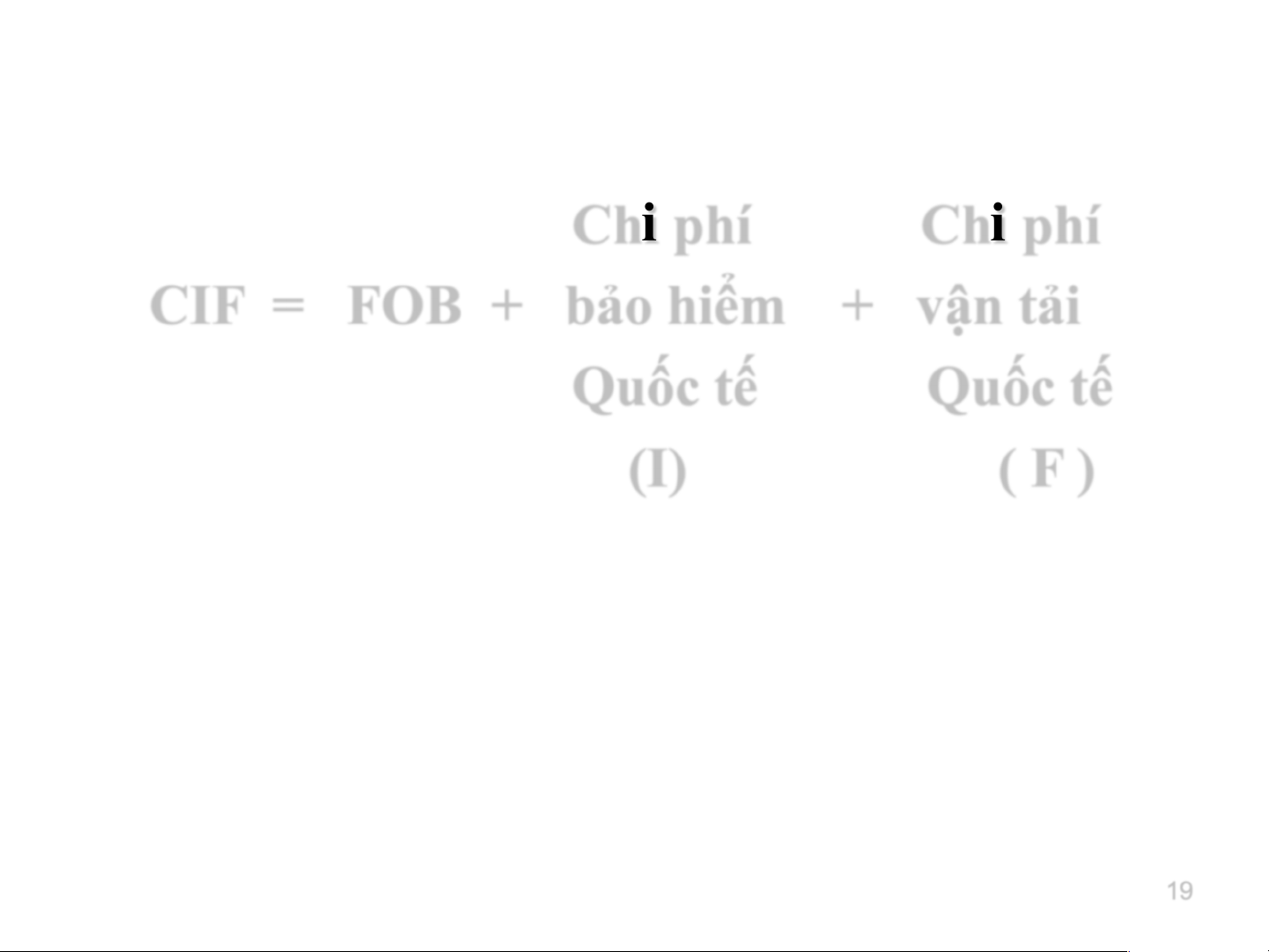

6. Phương pháp suy luận. 18 Chi phí Chi phí

CIF = FOB + bảo hiểm + vận tải Quốc tế Quốc tế (I) ( F )

- Chi phí bảo hiểm quốc tế (I) - Insurance.

- Chi phí vận tải quốc tế (F) – Freight. 19

Trường hợp mua bán theo phương thức

trả chậm thì giá tính thuế được tính theo

phương thức trả tiền một lần, tức là

được trừ tiền lãi trả chậm. 20