Preview text:

lOMoAR cPSD| 58968691 SỰ KIỆN HOẠT ĐỘNG N GÂN HÀNG THỊ TRƯỜNG

DIỄN ĐÀN TÀI CHÍNH TIỀ N TỆ PHÁP LUẬT - NGHI ỆP VỤ NHÌN RA THẾ GIỚI CÔN G NGHỆ KẾT NỐI VĂN HÓ

Chủ Nhật, 5/11/2023 Hà Nội 30°C / 24 - 31°C Đặt mua tạp chí

Trang chủ / Diễn đàn tài chính tiền tệ / Nghiên cứu - Trao đổi

Chính sách tiền tệ phi truyền thống trong thời kỳ khủng hoảng, đại dịch COVID-19

Ths. Ngô Sỹ Nam - Ths. Nguyễn Thị Mai Huyên 26/06/2021 08:35

Theo dõi Tạp chí Thị trường Tài chính Tiền tệ trên

(thitruongtaichinhtiente.vn) - Bài viết đưa ra cái nhìn tổng quan về CSTT phi truyền thống và phân tích thực trạng áp dụng CSTT phi

truyền thống tại các quốc gia trên thế giới và Việt Nam trong thời kỳ khủng hoảng, đại dịch COVID-19.

Tóm tắt: Có thể nói ở những thời điểm bất thường như trong bối cảnh khủng hoảng

tài chính, suy thoái sâu và lãi suất ngắn hạn gần như bằng không, các công cụ chính

sách tiền tệ (CSTT) thông thường có thể không đủ để đạt được mục tiêu kinh tế xã

hội quốc gia. Do đó, Ngân hàng Trung ương (NHTW) phải sử dụng các công cụ khác

để giải quyết căng thẳng thị trường tài chính và vực dậy nền kinh tế thực. Trong bối

cảnh đó, CSTT phi truyền thống ra đời trên cơ sở hoàn thiện các mục tiêu chính sách

mà NHTW đề ra, đặc biệt là sau thời kỳ khủng hoảng kinh tế kéo dài. Bài viết đưa

ra cái nhìn tổng quan về CSTT phi truyền thống và phân tích thực trạng áp dụng

CSTT phi truyền thống tại các quốc gia trên thế giới và Việt Nam trong thời kỳ khủng

hoảng, đại dịch COVID19.

Từ khóa: chính sách tiền tệ truyền thống, chính sách tiền tệ phi truyền thống, khủng

hoảng, đại dịch COVID-19

Non-traditional monetary policy in the crisis and COVID-19 pandemic

Abstract: It can be said that at unusual times such as in the context of a financial

crisis, deep recession and near-zero short-term interest rates, the traditional and

usual monetary policy instruments may not be enough to achieve the national socio-

economic targets. Therefore, the Central Bank must use other tools to deal with

financial market tensions and revive the real economy. In that context, non-

traditional monetary policy is introduced on the basis of perfecting policy objectives

set by the Central Bank, especially after a prolonged economic crisis. The article

gives an overview of non-traditional monetary policy and analyzes the application

of non-traditional monetary policy in countries around the world and Vietnam

during crises and the COVID-19 pandemic.

Keywords: traditional monetary policy, non-traditional monetary policy, crisis, COVID-19 pandemic 1. Mở đầu

Hiện nay, chính sách tiền tệ (CSTT) ở các quốc gia chủ yếu được thực hiện bằng việc

ngân hàng trung ương (NHTW) thay đổi lãi suất ngắn hạn để đạt được các mục tiêu

kinh tế. Bằng cách thay đổi lãi suất, CSTT thông thường giúp NHTW đạt được các

mục tiêu của mình như tổng cầu, việc làm và lạm phát. Thêm vào đó, để giảm thiểu

rủi ro đối với bảng cân đối kế toán của NHTW, tất cả các hoạt động cung cấp thanh

khoản thông qua thị trường mở hoặc các kênh khác thường diễn ra dưới hình thức

giao dịch đối ứng. Như vậy, trong diễn biến kinh tế thông thường, NHTW không lOMoAR cPSD| 58968691

tham gia vào việc cho vay trực tiếp đối với khu vực tư nhân hoặc chính phủ, cũng

như không mua trái phiếu chính phủ, nợ doanh nghiệp hoặc các loại công cụ nợ

khác. Bằng cách điều chỉnh các mức lãi suất chủ chốt, NHTW quản lý thanh khoản

trên thị trường tiền tệ và theo đuổi mục tiêu chính là duy trì ổn định giá cả trong

trung hạn. Các CSTT truyền thống đã được chứng minh là một cách đáng tin cậy để

cung cấp đủ cung tiền cho nền kinh tế trong thời kỳ suy thoái, ngăn chặn áp lực lạm

phát trong thời kỳ tăng trưởng và đảm bảo thị trường tiền tệ hoạt động tốt.

2. Bối cảnh ra đời chính sách tiền tệ phi truyền thống

Mục tiêu của CSTT truyền thống là đạt được lạm phát ổn định và duy trì tăng trưởng

kinh tế, khung chính sách là lạm phát mục tiêu, công cụ là lãi suất chính sách mà

NHTW cung cấp vốn cho các ngân hàng hoặc thị trường liên ngân hàng. Trong khuôn

khổ này, việc thiết lập lãi suất được thực hiện một cách thận trọng bằng cách sử

dụng nhiều tín hiệu kinh tế vĩ mô – thường dựa trên quy tắc Taylor . Lãi suất chính

sách1 ảnh hưởng đến các loại lãi suất khác trong nền kinh tế như lãi suất cho vay

mua nhà, cho vay kinh doanh, lãi suất tiết kiệm... Những thay đổi về lãi suất này

ảnh hưởng đến quyết định đầu tư hoặc tiêu dùng của các chủ thể, cuối cùng ảnh

hưởng đến hoạt động kinh tế. Hoạt động của CSTT truyền thống thường dẫn đến

việc sử dụng CSTT một cách hiệu quả và có thể dự đoán được, phần lớn theo đuổi

mục tiêu lạm phát thấp và ổn định.

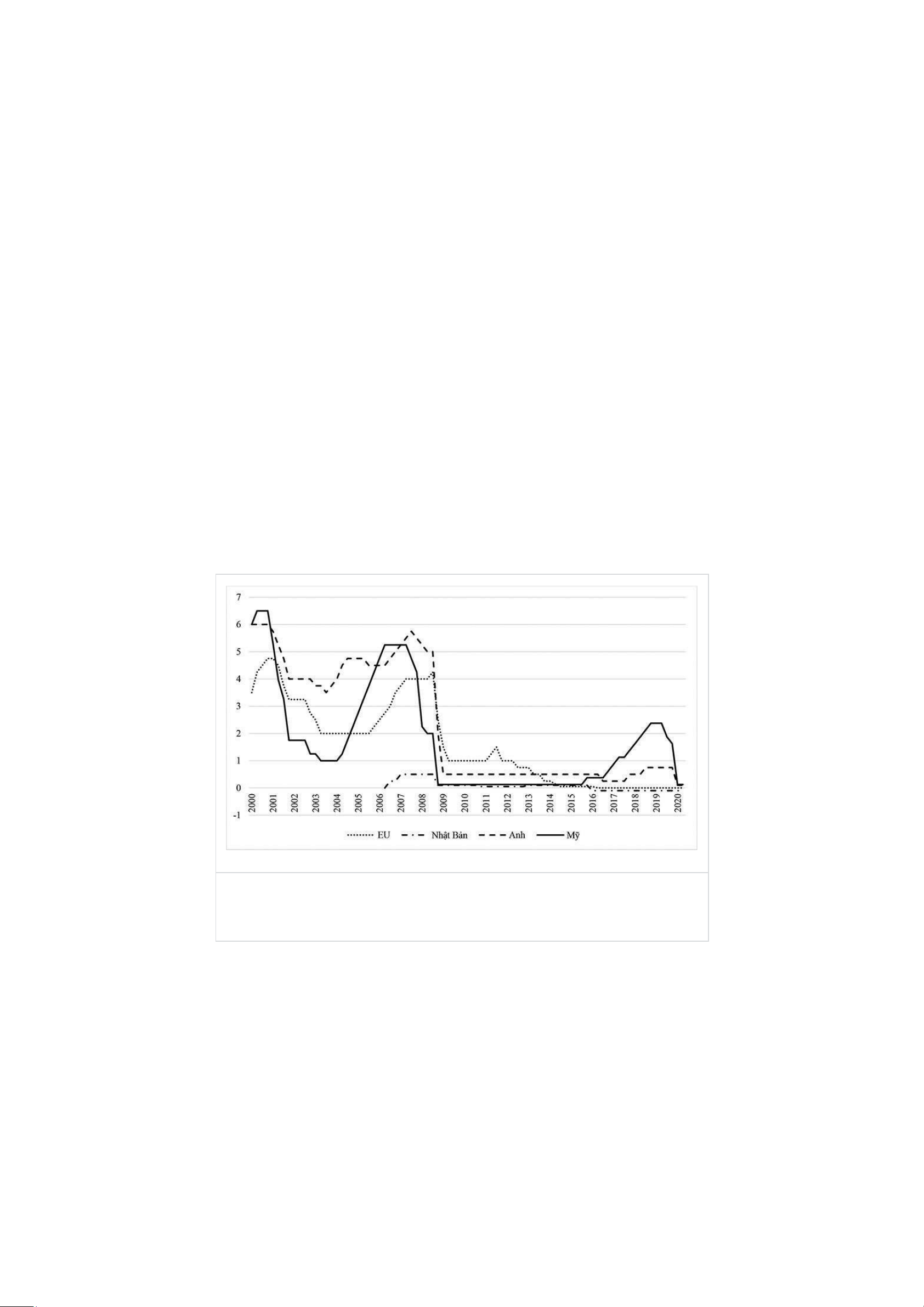

Hình 1: Lãi suất chính sách (%/năm) của các nước phát triển trong giai đoạn

trước và sau khủng hoảng kinh tế thế giới 2007-2008 Nguồn: IFS – IMF data

Trong giai đoạn khủng hoảng tài chính toàn cầu, nhiều NHTW ở các nền kinh tế phát

triển đã thực hiện các biện pháp CSTT độc đáo khác nhằm đối phó với những rủi ro

đối với sự ổn định kinh tế và tài chính. Trong tình huống này, việc sử dụng các biện

pháp kích thích nền kinh tế bằng CSTT truyền thống không còn hiệu quả trong việc

đáp ứng các mục tiêu của NHTW, ví dụ trong trường hợp lãi suất đã được đưa về

0% (Hình 1), việc cắt giảm thêm lãi suất lúc này là không thể thực hiện. Do vậy, các

mô hình được ước tính trong thời kỳ trước khủng hoảng với lãi suất ngắn hạn làm

công cụ CSTT không còn phù hợp để nghiên cứu tính hiệu quả của nó trong thời kì

hậu khủng hoảng. Từ đó, các biện pháp hữu hiệu hơn ra đời và được thực hiện để

duy trì CSTT nới lỏng, các biện pháp này nhìn chung được gọi là CSTT phi truyền

thống. Nhiều NHTW ở các nước phát triển đã áp dụng các chính sách này nhằm đối

phó với rủi ro từ sự bất ổn định kinh tế và tài chính, đặc biệt là sau giai đoạn khủng

hoảng kéo dài, khi mà các CSTT truyền thống trở nên kém hiệu quả hoặc không còn lOMoAR cPSD| 58968691

thực hiện được vai trò ổn định thị trường và đạt được mục tiêu kinh tế xã hội của quốc gia.

Khủng hoảng tài chính toàn cầu đã làm thay đổi quan điểm về CSTT. Trước khủng

hoảng, NHTW các nước thực hiện CSTT bằng cách thay đổi lãi suất ngắn hạn khá

hiệu quả và mang lại tín hiệu tốt cho thị trường tiền tệ thông qua nhiều kênh khác

nhau. Tuy nhiên, do hỗn loạn bắt đầu vào tháng 8/2007, sự bất ổn tài chính đã cản

trở thị trường tiền tệ, đồng thời sự không chắc chắn về khả năng thanh toán của

thị trường tài chính dẫn đến rủi ro đối tác ngày càng cao. Thêm vào đó, với sự sụp

đổ của Lehman Brothers vào tháng 9/2008, khủng hoảng tài chính đã phát triển

thành cuộc khủng hoảng toàn cầu. Không thể phủ nhận hiệu quả việc sử dụng CSTT

truyền thống của các NHTW, tuy nhiên, việc sử dụng các chính sách này cũng mang

lại những thách thức lớn đối với các nền kinh tế, đặc biệt là sau khi trải qua khủng

hoảng kinh tế và suy thoái kéo dài:

Thứ nhất, việc áp dụng các CSTT truyền thống, đặc biệt là giai đoạn sau khủng hoảng

tài chính, có khả năng khắc phục được hậu quả của khủng hoảng gây ra và kích thích

nền kinh tế phục hồi bền vững hay không. Cú sốc kinh tế quá mạnh đến mức lãi

suất danh nghĩa cần phải hạ xuống bằng không. Ở mức độ đó, việc cắt giảm thêm

lãi suất chính sách là không thể. Quy tắc Taylor khuyến nghị lãi suất danh nghĩa âm

nhưng lãi suất thị trường bị giới hạn bởi 0 (hoặc gần bằng 0).

Thứ hai, một bất cập nữa đó là sự gián đoạn của chính hệ thống tài chính. Với quy

mô thiệt hại do bong bóng tài sản bị vỡ, nhiều lo ngại rằng các ngân hàng đang giữ

vốn để cải thiện khả năng tồn tại của mình hơn là cho khu vực tư nhân vay. Những

bất cập này khiến các NHTW phải xem xét các hình thức can thiệp khác, ví dụ như

NHTW phải can thiệp bằng việc cung cấp tín dụng trực tiếp cho khu vực tư nhân

thay vì thông qua hệ thống ngân hàng thương mại (NHTM).

Thứ ba, CSTT thông thường đạt được mục tiêu lạm phát thấp và ổn định, tuy nhiên

không ngăn được bong bóng thị trường tài sản xảy ra. Có quan điểm cho rằng, CSTT

truyền thống tạo điều kiện cho bong bóng tài sản phát triển, nhưng cũng có luồng

quan điểm lại cho rằng mục tiêu chính của CSTT truyền thống phải là kiềm chế lạm

phát, điều đó không rõ ràng là bong bóng có thể được xác định hoặc xử lý bằng

CSTT này hay không (Joyce và cộng sự, 2012).

3. Tổng quan về chính sách tiền tệ phi truyền thống

CSTT phi truyền thống được định nghĩa là những chính sách nhắm trực tiếp vào chi

phí và sự sẵn có của nguồn tài chính bên ngoài cho các ngân hàng, hộ gia đình và

các công ty phi tài chính. Các nguồn tài chính này có thể dưới dạng thanh khoản của

NHTW, các khoản vay, chứng khoán có thu nhập cố định hoặc vốn chủ sở hữu (ECB, 2009).

NHTW Úc (RBA, 2020) định nghĩa CSTT phi truyền thống xảy ra khi các công cụ khác

(ngoài việc thay đổi lãi suất) được sử dụng để đạt được các mục tiêu kinh tế.

Như vậy, CSTT phi truyền thống có thể được hiểu là một tập hợp các biện pháp do

NHTW thực hiện nhằm chấm dứt tình trạng kinh tế bất thường. Các NHTW chỉ sử

dụng các biện pháp này nếu các công cụ CSTT thông thường như lãi suất ngắn hạn,

dự trữ bắt buộc, hoạt động thị trường mở… không đạt được hiệu quả mong muốn.

Một số công cụ trong CSTT phi truyền thống bao gồm: Chính sách lãi suất âm, hoạt

động thanh khoản mở rộng, nới lỏng định lượng và định hướng chính sách. Ngoại

trừ chính sách lãi suất âm, những công cụ này luôn nằm trong “bộ công cụ” của các lOMoAR cPSD| 58968691

NHTW và đã được sử dụng theo một cách nào đó trong quá khứ, đặc biệt là để hỗ

trợ hoạt động của thị trường tài chính hoặc nhu cầu tài chính của chính phủ. Điều

khác thường chính là trong những năm gần đây, việc sử dụng các công cụ này như

là một cơ chế chính để đạt được các mục tiêu CSTT.

3.1. Chính sách lãi suất âm

Chính sách lãi suất âm xảy ra khi lãi suất danh nghĩa giảm xuống dưới 0% đối với

một khu vực kinh tế cụ thể (IMF, 2020). Trước cuộc khủng hoảng tài chính toàn cầu

năm 2008, một nhận thức hiển nhiên rằng lãi suất chính sách phải dương, ngay cả

khi gần bằng 0, và do đó có liên quan đến giới hạn thấp hơn 0 cho CSTT. Chính sách

lãi suất âm không bình thường theo nghĩa là chủ sở hữu của các khoản dự trữ vượt

mức phải chịu chi phí cho việc giữ chúng tại NHTW, làm đảo lộn mô hình dòng trả

lãi thông thường trong nền kinh tế tiền tệ. Việc thực hiện chính sách này đòi hỏi

một số điều chỉnh về chi tiết hoạt động của khung chính sách. Tuy nhiên, chính sách

lãi suất âm tạo cho người tiêu dùng và doanh nghiệp động cơ để chi tiêu hoặc đầu

tư tiền hơn là để tiền trong tài khoản ngân hàng, nơi mà giá trị của tiền sẽ bị xói

mòn bởi lạm phát. Nhìn chung, khi thực hiện những mức lãi suất thấp này có lẽ đã

giúp ích phần nào trong việc kích thích hoạt động kinh tế, mặc dù vẫn còn những

bất ổn về tác dụng phụ và rủi ro. Điển hình của chính sách lãi suất âm là trường hợp

của Đan Mạch khi nước này duy trì lãi suất âm trong thời gian dài hay ở Thụy Sĩ, lãi

suất được quy định với tỷ lệ thấp nhất là –0,75%.

3.2. Hoạt động thanh khoản mở rộng

Để đối phó với cuộc khủng hoảng tài chính toàn cầu, nhiều NHTW đã thực hiện

những thay đổi đáng kể đối với hoạt động thị trường của họ để đối phó với những

căng thẳng trên thị trường tài chính khi thanh khoản đã trở nên kém đi (tức là tài

sản không thể dễ dàng chuyển đổi thành tiền mặt). Những thay đổi trong hoạt động của các NHTW bao gồm: -

Cung cấp lượng thanh khoản lớn hơn nhiều cho hệ thống tài chính sovới trước

khi có khủng hoảng tài chính toàn cầu; -

Mở rộng phạm vi tài sản thế chấp mà NHTW chấp nhận từ các tổ chứctài chính; -

Tăng phạm vi “đối tác đủ điều kiện” mà họ cho phép tham gia vào cáchoạt động

thị trường trong nước; -

Cung cấp vốn cho các ngân hàng với lãi suất thấp hơn chi phí phổbiến ở các thị trường căng thẳng cao.

Mục đích của những thay đổi này đối với hoạt động của NHTW trên thị trường là

nhằm giải quyết những giai đoạn căng thẳng về tài chính, khi mà các tổ chức tài

chính lo lắng về khả năng tiếp cận thanh khoản của họ để thực hiện đầu tư và cho

vay, làm tăng khả năng xảy ra khủng hoảng tín dụng và suy thoái kinh tế. Bằng cách

nâng cao khả năng tiếp cận thanh khoản của các tổ chức tài chính, các NHTW đã có

thể hỗ trợ việc cung cấp tín dụng cho nền kinh tế một cách dễ dàng hơn.

3.3. Nới lỏng định lượng (chương trình mua tài sản)

Nhóm công cụ thứ ba bao gồm việc NHTW mua các tài sản không phải là tín phiếu

kho bạc ngắn hạn với quy mô lớn. Trên thị trường mở, việc NHTW mua các khoản

nợ có chủ quyền trong nước từ lâu đã là một dấu ấn trong điều hành CSTT. Nhưng

việc mua quy mô lớn các tài sản dài hạn và khu vực tư nhân trong thời kỳ khủng lOMoAR cPSD| 58968691

hoảng tài chính toàn cầu để ảnh hưởng trực tiếp đến giá tài sản là điều tương đối

mới. Cơ sở lý luận điển hình cho việc mua tài sản quy mô lớn của các NHTW là tác

động của chúng đến giá tài sản. Cụ thể, mục tiêu việc mua tài sản của NHTW là

mong muốn giảm lãi suất đối với các tài sản phi rủi ro (chẳng hạn như chứng khoán

chính phủ) theo các kỳ hạn khác nhau cho đến ngày đáo hạn của các tài sản đó.

Bằng cách này, việc mua tài sản có thể làm giảm một loạt các mức lãi suất khác với

lãi suất chính sách. Việc mua tài sản của chính phủ và khu vực tư nhân làm giảm lãi

suất liên quan và phần bù rủi ro liên quan, và do đó giảm chi phí đi vay cho nền kinh

tế thực. Các giao dịch mua loại bỏ tài sản an toàn khỏi danh mục đầu tư của nhà

đầu tư có thể kích thích nhu cầu đối với tài sản rủi ro hơn, nới lỏng điều kiện tài

chính, với kỳ vọng sẽ kích thích tổng chi tiêu.

Nới lỏng định lượng từ lâu đã trở thành một đặc điểm trong hoạt động của NHTW

(và từng là công cụ chính để ảnh hưởng đến lãi suất chính sách). Tuy nhiên, kể từ

cuộc khủng hoảng tài chính toàn cầu năm 2008, việc mua tài sản đã diễn ra trên

quy mô chưa từng có và dẫn đến sự mở rộng rất lớn bảng cân đối kế toán của NHTW.

Hơn nữa, như một phần của chương trình mua tài sản, các NHTW đã mua nhiều

loại tài sản từ khu vực tư nhân (trong khi trước đây, họ chỉ mua trái phiếu chính

phủ), mặc dù loại tài sản chính vẫn là trái phiếu Chính phủ. Thông thường, khi NHTW

thực hiện mua tài sản, ngân hàng có thể đặt mục tiêu về số lượng tài sản mà ngân

hàng sẽ mua (ở bất kỳ mức giá nào) hoặc mục tiêu về giá của tài sản (mua bất kỳ số

lượng tài sản nào sẽ đạt được mức giá đó), theo đó giá của một tài sản tương đương với lãi suất của nó.

3.4. Định hướng chính sách (hay hiệu ứng cam kết)

Đây là một trong những công cụ của NHTW nhằm truyền tải đến công chúng những

thông điệp về CSTT trong tương lai của mình, trên cơ sở đó, tác động đến các quyết

định tài chính của hộ gia đình, doanh nghiệp và các nhà đầu tư; bao gồm cung cấp

thông tin liên quan đến các hành động chính sách trong tương lai để tác động đến

các kỳ vọng chính sách, hướng đến việc báo hiệu sự sẵn sàng của các NHTW theo

đuổi các hành động chính sách bất thường trong một thời gian dài. Định hướng

chính sách có thể dựa trên lịch trình (calender-based) hoặc dựa trên tình trạng của nền kinh tế. -

Định hướng dựa trên lịch trình: NHTW đưa ra cam kết rõ ràng khôngtăng lãi

suất cho đến một thời điểm nhất định. -

Định hướng dựa trên tình trạng của nền kinh tế: NHTW thông báo sẽkhông

tăng lãi suất cho đến khi các điều kiện kinh tế cụ thể được đáp ứng.

Động lực chính của định hướng chính sách là củng cố cam kết của NHTW đối với lãi

suất thấp, điều này có thể giúp đẩy lãi suất dài hạn xuống. Một động lực khác nữa

đó là làm rõ cách NHTW có thể dự kiến sẽ phản ứng trong những thời điểm bất

thường. Nhìn chung, định hướng chính sách rất hữu ích trong việc giảm bớt sự

không chắc chắn về triển vọng kinh tế và tài chính của một quốc gia.

4. Thực trạng áp dụng chính sách tiền tệ phi truyền thống tại Việt Nam trong thời kỳ

khủng hoảng, đại dịch COVID-19

Việt Nam là một trong những quốc gia chịu ảnh hưởng khá mạnh của các cuộc

khủng hoảng lớn trên thế giới, đặc biệt là sau khủng hoảng tài chính toàn cầu năm

2008 và gần đây nhất là làn sóng dịch bệnh COVID-19. Cũng như các nước phát triển

sau khủng hoảng, việc đối mặt với các vấn đề về kinh tế xã hội phức tạp cũng được lOMoAR cPSD| 58968691

Việt Nam giải quyết thông qua các chính sách kinh tế nhằm đẩy mạnh chi tiêu, đầu

tư ở khu vực tư nhân. Trong đó, Việt Nam không áp dụng hoàn toàn bộ các công cụ

trong CSTT phi truyền thống như các nước phát triển đã thực hiện mà chỉ thực hiện

việc nới lỏng tín dụng và định hướng chính sách để hỗ trợ tăng trưởng và ổn định

thị trường sau khủng hoảng.

4.1. Chính sách lãi suất âm

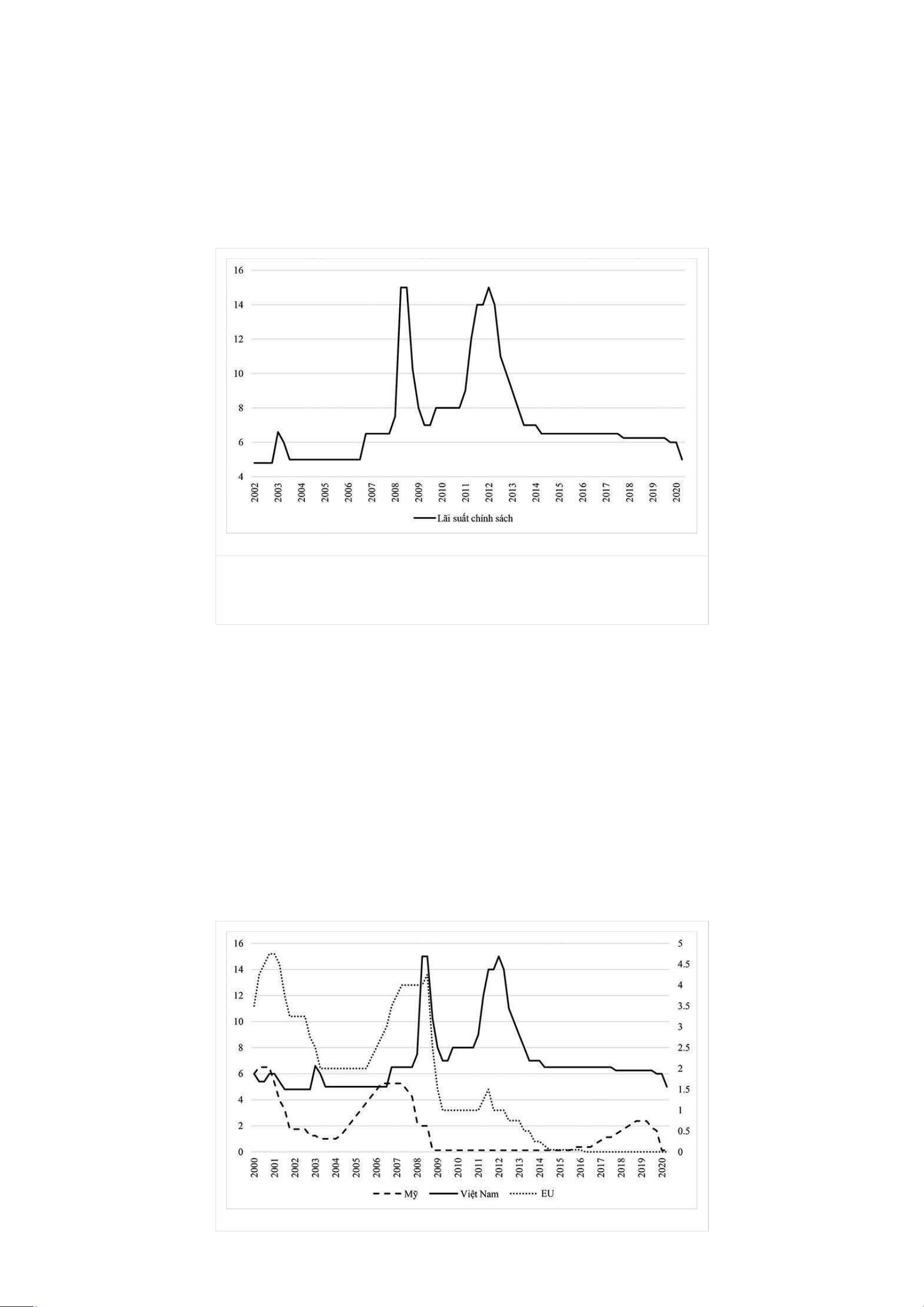

Hình 2: Lãi suất điều hành của Việt Nam (%/năm) giai đoạn trước và sau khủng

Xoảng kinh tế toàn cầu 2008 Nguồn: IFS – IMF data

Đối với chính sách lãi suất âm mà các nước phát triển áp dụng khá hiệu quả thì cho

đến nay, Việt Nam không sử dụng biện pháp này trong điều hành CSTT quốc gia.

Nguyên nhân chính là chính sách này chỉ áp dụng trong trường hợp các mức lãi suất

điều hành đã được giảm đến mức sàn là 0% và không thể tiếp tục giảm thêm nữa,

trong khi đó lãi suất chính sách tại Việt Nam có giai đoạn giảm thấp nhất đến khoảng

4,8%/năm, và gần đây nhất là việc cắt giảm lãi suất vào năm 2020 (Hình 2). Tuy

nhiên, thay vì áp dụng chính sách lãi suất âm, việc cắt giảm lãi suất của Việt Nam

cũng theo sát sự điều chỉnh lãi suất chính sách của NHTW các nước phát triển (Hình

3), điều này giúp nền kinh tế kịp thời đối phó với những sự thay đổi nhanh chóng

của thị trường quốc tế.

Hình 3: Lãi suất chính sách của Việt Nam và các nước phát triển trong giai đoạn 2000-2020 lOMoAR cPSD| 58968691 Nguồn: IFS – IMF data

4.2. Hoạt động thanh khoản mở rộng

Từ đầu dịch COVID -19 đến nay, Ngân hàng Nhà nước (NHNN) Việt Nam liên tục

điều chỉnh giảm lãi suất điều hành như lãi suất tái cấp vốn hay lãi suất tái chiết khấu,

trần lãi suất tiết kiệm để góp phần giảm lãi suất cho vay của các tổ chức tín dụng

(TCTD) đối với khách hàng.

Ngoài giảm lãi suất điều hành, ngày 6/8/2020, NHNN cũng công bố mức lãi suất

tiền gửi dự trữ bắt buộc của TCTD là 0,5%/năm, lãi suất tiền gửi của Ngân hàng Phát

triển Việt Nam, Ngân hàng Chính sách xã hội, Quỹ tín dụng nhân dân, Tổ chức tài

chính vi mô, tiền gửi của Kho bạc Nhà nước, Bảo hiểm tiền gửi Việt Nam tại NHNN

cũng giảm xuống 0,8%/năm. Quyết định hạ lãi suất trong bối cảnh dịch bệnh đã

giúp tạo điều kiện cho các TCTD hỗ trợ doanh nghiệp và cá nhân chịu ảnh hưởng

của dịch bệnh tiếp cận nguồn vốn rẻ thông qua hạ lãi suất cho vay và giảm bớt gánh

nặng tài chính, cải thiện và duy trì hoạt động sản xuất kinh doanh của doanh nghiệp.

Bên cạnh góp phần hạ lãi suất cho vay, NHNN cũng có những chỉ đạo mang tính chất

cải thiện và mở rộng tín dụng đối với các lĩnh vực sản xuất kinh doanh. Cụ thể, ngày

24/2/2020, NHNN ban hành Thông tư số 1117/NHNN-TD về triển khai các giải pháp

hỗ trợ khách hàng bị ảnh hưởng của dịch COVID-19. Theo Thông tư này, NHNN đề

nghị các TCTD xem xét thực hiện việc cơ cấu lại thời hạn trả nợ, miễn giảm lãi vay,

tạm thời giữ nguyên nhóm nợ cho khách hàng đối với các khoản nợ bị ảnh hưởng

bởi dịch COVID-19; cho vay mới đối với khách hàng theo quy định để ổn định sản

xuất kinh doanh; cơ cấu lại thời hạn trả nợ, miễn, giảm lãi vay, giữ nguyên nhóm

nợ theo các yêu cầu nhất định... Tiếp đó, ngày 13/3/2020, NHNN ban hành Thông

tư số 01/2020/TTNHNN về việc TCTD, chi nhánh ngân hàng nước ngoài cơ cấu lại

thời hạn trả nợ, miễn, giảm lãi, phí, giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng

chịu ảnh hưởng do dịch COVID-19. Ngoài ra, NHNN đã ban hành thêm Thông tư

05/2020/TT-NHNN ngày 7/5/2020 để cụ thể hóa việc hướng dẫn cho vay tái cấp vốn

lãi suất 0%, số tiền 16.000 tỷ đồng để Ngân hàng Chính sách xã hội cho doanh

nghiệp gặp khó khăn về tài chính vay với lãi suất 0% trả lương cho người lao động

bị ngừng việc do ảnh hưởng của dịch COVID -19.

4.3. Nới lỏng định lượng

Tương tự như chính sách lãi suất âm, Việt Nam chưa sử dụng công cụ này vào việc

điều hành CSTT quốc gia song hành với các CSTT truyền thống. Nguyên nhân chính

đó là sự phát triển của hệ thống tài chính và cụ thể hơn là thị trường chứng khoán

(Nguyễn Thị Hồng & Hồ Thị Diệu Linh, 2020). Trong công cụ CSTT truyền thống,

NHNN chỉ giới hạn việc mua các giấy tờ có giá chủ yếu là các chứng khoán chính phủ

trong nghiệp vụ thị trường mở, trong khi các nước phát triển khác đã sử dụng các

tài sản tài chính do các doanh nghiệp lớn, có uy tín trong nước phát hành. Đối với

việc mua tài sản trong bộ CSTT phi truyền thống từ khu vực này để tác động đến thị

trường, Việt Nam vẫn chưa có đủ cơ sở và nguồn lực để phát huy được tính hiệu

quả mà nó mang lại. Thêm vào đó, việc thực hiện các chương trình mua tài sản sẽ

ảnh hưởng đến tỷ giá hối đoái, làm VND giảm giá mạnh so với ngoại tệ khác, gây áp

lực lên nợ công và chi tiêu ngân sách (Doanh nhân Sài Gòn, 2015). lOMoAR cPSD| 58968691

4.4. Định hướng chính sách

Định hướng chính sách của NHNN dựa trên cơ sở các mục tiêu của Quốc hội, Chính

phủ và dự báo kinh tế vĩ mô, tiền tệ trong và ngoài nước năm 2020. Theo đó, ngày

3/1/2020, Thống đốc NHNN đã ban hành Chỉ thị số 01/CT-NHNN về tổ chức thực

hiện các nhiệm vụ trọng tâm của ngành Ngân hàng trong năm 2020. NHNN điều

hành CSTT phối hợp hài hòa với chính sách tài khóa và các chính sách kinh tế vĩ mô

khác nhằm kiểm soát lạm phát theo mục tiêu bình quân dưới 4%; định hướng tổng

phương tiện thanh toán tăng khoảng 13%; tín dụng tăng khoảng 14%, có điều chỉnh

phù hợp với diễn biến, tình hình thực tế. Cụ thể, NHNN tiếp tục tập trung thực hiện

các giải pháp trọng tâm trong năm 2020 như sau: (1) Điều hành nghiệp vụ thị trường

mở, điều tiết thanh khoản hợp lý để hỗ trợ ổn định thị trường tiền tệ, thực hiện

mục tiêu CSTT; (2) Điều hành công cụ dự trữ bắt buộc đồng bộ với các công cụ CSTT

khác, phù hợp với diễn biến thị trường tiền tệ và mục tiêu CSTT; (3) Điều hành lãi

suất, tỷ giá phù hợp với cân đối vĩ mô, lạm phát, diễn biến thị trường và mục tiêu

CSTT nhằm ổn định thị trường, tăng dự trữ ngoại hối Nhà nước khi điều kiện và bối

cảnh phù hợp (Ngân hàng Nhà nước Việt Nam, 2019).

Tuy nhiên, do tác động tiêu cực và ảnh hưởng sâu rộng của dịch bệnh COVID -19

đến nền kinh tế trong nước, NHNN tiếp tục ban hành thêm Chỉ thị số 02/CT-NHNN

về các giải pháp cấp bách của ngành Ngân hàng nhằm tăng cường phòng, chống và

khắc phục khó khăn do tác động của dịch bệnh COVID -19. Chỉ thị này hướng dẫn

các TCTD cơ cấu lại thời hạn trả nợ, miễn, giảm lãi, phí, giữ nguyên nhóm nợ nhằm

hỗ trợ khách hàng chịu ảnh hưởng bởi dịch COVID -19.

5. Khuyến nghị chính sách trong thời kỳ dịch COVID -19

Như vậy, để đối phó với tình hình dịch COVID -19 đang diễn biến phức tạp và có

nguy cơ bùng phát bất chợt, các khuyến nghị về chính sách được đề xuất như sau: -

Không nên nới lỏng các quy định an toàn của hệ thống tài chính đểtăng khả

năng cung ứng vốn cho nền kinh tế như điều chỉnh về phân loại nợ, tỷ lệ an toàn

vốn, các điều kiện cho vay… Điều này trên thực tế không cải thiện được tình hình

kinh doanh của doanh nghiệp hay đẩy mạnh phát triển sản xuất kinh doanh mà sẽ

làm suy yếu hệ thống ngân hàng, rủi ro hệ thống gia tăng do nợ xấu tăng. Thậm chí,

việc áp dụng chính sách này có thể làm cho một vài ngân hàng yếu kém dễ dàng rơi

vào tình trạng phá sản khi các doanh nghiệp vay nợ mất khả năng trả nợ.

Cần ban hành thông tư sửa đổi, bổ sung Thông tư 01/2020/TT-NHNN nhằm hướng

dẫn rõ hơn các TCTD để tiếp tục hỗ trợ doanh nghiệp, người dân vượt qua khó khăn

trong thời kỳ hậu Covid-19. -

NHNN cần đưa ra những định hướng chính sách cụ thể hơn nữa vàđặc biệt là

trong thời gian dài để doanh nghiệp, cá nhân và các TCTD định hướng được hoạt động trong dài hạn. -

NHNN cần tiếp tục duy trì CSTT nới lỏng có kiểm soát nhằm ổn địnhgiá trị đồng

tiền, ổn định giá cả và duy trì dự trữ ngoại tệ không bị suy giảm mạnh. -

NHNN nên cân nhắc việc áp đặt quy định về tăng trưởng tín dụng chocác NHTM,

tạo điều kiện để các TCTD và NHTM kiểm soát thanh khoản, duy trì hoạt động ổn

định, đảm bảo hỗ trợ doanh nghiệp đúng quy định và an toàn. -

Với dự báo tình hình vẫn tiếp tục khó khăn, khả năng phục hồi yếutrong năm

2021, NHNN nên ưu tiên mục tiêu ổn định nền kinh tế hơn là tăng trưởng. Chính vì lOMoAR cPSD| 58968691

vậy việc nới lỏng cung tiền, cắt giảm lãi suất thêm nữa cần thận trọng để tránh tích lũy rủi ro. -

NHNN cần tiếp tục chỉ đạo đẩy mạnh cải thiện chất lượng hệ thốngcác TCTD,

tăng cường đẩy mạnh xử lý nợ xấu tại các TCTD, đặc biệt, trong bối cảnh dịch Covid-

19 khiến doanh nghiệp gặp khó khăn trong việc trả nợ ngân hàng. Chú thích:

1 lãi suất chính sách cần điều chỉnh phù hợp với những thay đổi trong chênh lệch

sản lượng và chênh lệch lạm phát. Cụ thể, lãi suất điều hành thay đổi nhiều hơn 1%

khi lạm phát thay đổi 1% và cũng phản ứng tương tự với những biến động về chênh lệch sản lượng.

Tài liệu tham khảo:

[1] Chỉ thị số 01/CT-NHNN

[2] Chỉ thị số 02/CT-NHNN

[3] Doanh nhân Sài Gòn 2015, 3 lý do kinh tế Việt Nam chưa cần dùng gói QE,truy cập tại

chua-can-dung-goi-qe-1061475.html>, [truy cập ngày 28/08/2020].

[3] ECB 2009, Conventional and unconventional monetary policy, truy cập tại

europa.eu/press/key/date/2009/html/sp090428.en.html>, [truy cập ngày 01/09/2020].

[4] Joyce, M., Miles, D., Scott, A., & Vayanos, D. 2012, “Quantitative easing

andunconventional monetary policy–an introduction”. The Economic Journal, 122(564), F271-F288.

[5] IMF 2020, How Can Interest Rates Be Negative?, truy cập tại < https://www.imf.org

/external/pubs/ft/fandd/2020/03/what-are-

negativeinterest-rates-basics.htm>, [truy cập ngày 05/09/2020].

[6] Ngân hàng Nhà nước Việt Nam 2019, Điều hành CSTT góp phần ổn địnhkinh tế

vĩ mô, hỗ trợ tăng trưởng kinh tế, ổn định thị trường tiền tệ và ngoại hối

31/12/2019, truy cập tại https://www.sbv.gov.vn, [Truy cập ngày 15/08/2020].

[7] Nguyễn Thị Hồng & Hồ Thị Diệu Linh 2020, “Thực trạng áp dụng chínhsách tiền

tệ phi truyền thống ở Việt Nam”, Tạp chí Quản lý và Kinh tế quốc tế, số 126 (2/2020), trang 15-43.

[8] Nguyễn Trọng Tài 2018, Chính sách tiền tệ phi truyển thống: Thực tiễn cácnước và vấn đề đặt ra đối với Việt Nam, truy cập tại <

https://www.sbv.gov.vn/webcenter/portal/vi/links/cm195?

dDocName=SBV334383>, [truy cập ngày 01/08/2020]. lOMoAR cPSD| 58968691

[9] RBA 2020, Unconventional Monetary Policy, truy cập tại

/resources/explainers/unconventionalmonetary-policy.html>, [truy

cập ngày 0/09/2020].

[10] Thời báo Tài chính 2020, Dư địa chính sách tiền tệ đang hạn hẹp, truy cậptại <

http://thoibaotaichinhvietnam.vn/pages/tien-te-bao-

hiem/2020-0805/du-dia-chinh-sach-tien-te-dang-han-hep-90494.aspx>,

[truy cập ngày 15/08/2020].

[11] Trần Trọng Triết 2020, Năm 2020: Mục tiêu lớn nhất chính sách tiền tệ làổn

định vĩ mô, truy cập tại

tieulon-nhat-chinh-sach-tien-te-la-on-dinh-vi mo1578973725.html>, [truy

cập ngày 15/09/2020].

[12] Thông tư 1117/NHNN-TD

[13] Thông tư 01/2020/TT-NHNN

[14] Thông tư 05/2020/TT-NHNN

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ Tháng 12/2020 Chia s ẻ Faceboo k Chia s ẻ Zalo thời kỳ khủng hoảng

Chính sách tiền tệ phi truyền thống

Vui lòng nhập tiếng việt có dấu (0) Bình luận

ĐỌC THÊM NGHIÊN CỨU - TRAO ĐỔI

Xu hướng ứng dụng Blockchain trong lĩnh vực ngân hàng: Thực trạng và khuyến nghị

Bài viết chia sẻ về xu hướng ứng dụng Blockchain tại các ngân hàng trên thế giới, trình bày thực trạng ứng dụng công nghệ này tại Việt Nam, qua đó đề

xuất một số giải pháp cho các ngân hàng Việt Nam.