Preview text:

Chương 3 : Hệ thống tiền tệ quốc tế

3.1. Khái niệm hệ thống tiền tệ quốc tế: ● Khái niệm

Theo Moosa 2010, hệ thống tiền tệ quốc tế được xem là hệ thống những quy tắc, cơ

chế điều chỉnh và chuyển đổi các mối quan hệ tài chính giữa các quốc gia trên thế giới.

Pilbeam (1998) cho rằng hệ thống tiền tệ bao gồm các giao thức, quy tắc, biện pháp,

thể chế điều khiển, chi phối các quan hệ tài chính trên thế giới.

→ Hệ thống tiền tệ quốc tế thể hiện quy tắc mà chính phủ và các định chế tài chính

ứng dụng trong trong điều hành tỷ giá. ● Vai trò

- Tính chất của hệ thống tiền tệ quốc tế ảnh hưởng đến thương mại và đầu tư quốc tế.

- Ảnh hưởng đến sự phân bổ các nguồn tài nguyên trên thế giới.

- Hệ thống tiền tệ quốc tế chỉ rõ vai trò của chính phủ và các định chế tài chính

quốc tế trong việc xác định tỷ giá khi mà chúng không được phép vận động

theo các thế lực thị trường

● Tiêu chí phân loại

Theo mức độ linh hoạt của tỷ giá:

- Chế độ tỷ giá cố định

- Chế độ tỷ giá thả nổi/ linh hoạt

- Chế độ tỷ giá thả nổi có quản lý

- Chế độ tỷ giá cố định nhưng có điều chỉnh

- Chế độ tỷ giá cố định, tuy nhiên được linh hoạt trong phạm vi một biên độ

- Chế độ tỷ giá trườn bò

- Chế độ hai tỷ giá

Theo đặc điểm của dự trữ ngoại hối quốc tế - Bản vị hàng hóa - Bản vị ngoại tệ - Bản vị kết hợp

3.2 Phân loại chế độ tỷ giá theo mức độ linh hoạt của tỷ giá

1. Chế độ tỷ giá thả nổi/linh hoạt (Free Floating)

- Là cơ chế tỷ giá mà trong đó tỷ giá được xác định hoàn toàn tự do

biến động theo quy luật cung cầu trên thị trường ngoại hối mà

KHÔNG CÓ bất kỳ sự can thiệp nào của NHTƯ.

- Tỷ giá phản ánh đúng những thay đổi trong quan hệ cung cầu của thị trường ngoại hối.

⇒NHTƯ có thể MUA/BÁN đồng tiền nhất định – phục vụ cho hđ

kinh doanh của mình mà không nhằm can thiệp tỷ giá hay cố định

tỷ giá ( hoạt động như 1 thành viên bình thường)

Ví dụ: Mỹ quyết định mua 20.000 tấn cá của ngư dân Việt Nam. Vì vậy cần

phải đổi một số lượng lớn USD sang VNĐ để trả tiền cho ngư dân Việt Nam.

Điều này làm tăng nhu cầu VND trên thị trường, thúc đẩy VNĐ tăng giá và

mạnh hơn. Trong trường hợp này, Nhà nước Việt Nam không có bất kỳ động

thái nào can thiệp vào sự thay đổi của tỷ giá mà hoàn toàn phụ thuộc vào quy luật cung - cầu.

2. Chế độ tỷ giá thả nổi có quản lý (Managed Floating/Floating)

- Ngược lại với cơ chế Free Floating, cơ chế Floating có sự can thiệp

của NHTƯ – nhằm duy trì tỷ giá biến động trong 1 vùng mục tiêu

nhất định trên thị trường ngoại hối.

- Vùng mục tiêu thay đổi ở những mức khác nhau,

tuỳ thuộc : +) Điều kiện và trạng thái kinh tế +) Trạng thái BOP +) Dự trữ quốc tế

+) Sự phát triển của các thị trường khác

- Tỷ giá phải phản ánh được những biến động thường xuyên và đột

ngột trong ngắn hạn nhằm duy trì mức ổn định trong dài hạn

Ví dụ: Nếu nhập khẩu của Anh từ Mỹ tăng nhanh hơn xuất khẩu từ Anh sang

Mỹ => nhu cầu của Anh về đồng Đô la Mỹ sẽ tăng nhanh hơn nhu cầu của Mỹ

về đồng Bảng, dẫn đến sự xuống giá của đồng Bảng so với đồng Đô la=> làm

cho nhập khẩu từ Mỹ vào Anh đắt hơn xuất khẩu từ Anh sang Mỹ.

=> Để quản lý tỷ giá hối đoái thả nổi của mình, Anh có thể can thiệp vào thị

trường tỷ giả hối đoái thông qua việc mua bán đô la, tức là Anh sẽ sử dụng số

lượng đô la dự trữ vào việc làm giảm bớt những biến động trên thị trường TỶ

GIÁ hối đoái => Qua đó giữ cho tỷ giá hối đoái luôn sát với đường xu thế dài hạn.

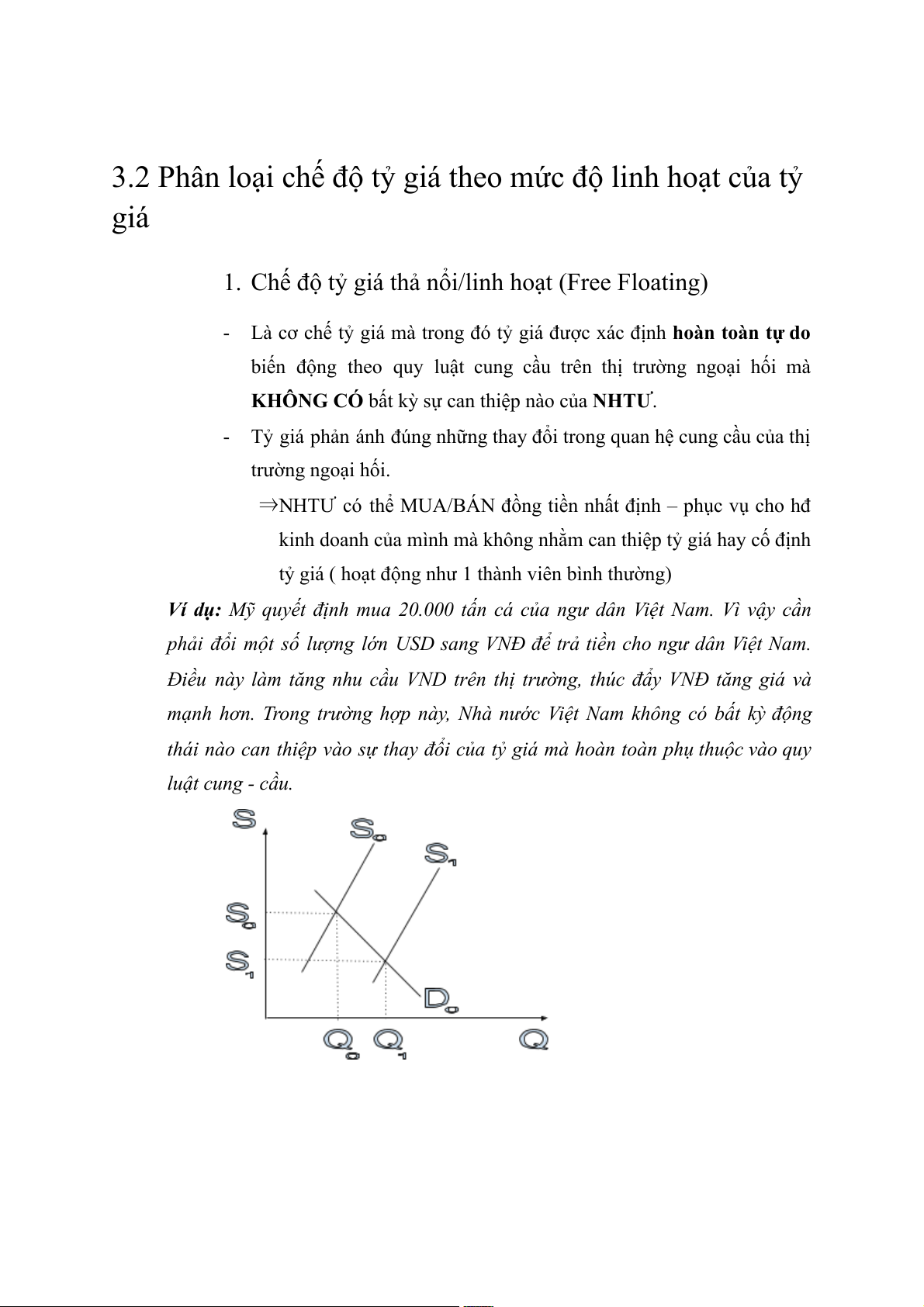

3. Chế độ tỷ giá cố định -

Ngân hàng trung ương ấn định mức tỷ giá ngang giá -

Ngân hàng trung ương chịu trách nhiệm duy trì tỷ giá cố định -

Để duy trì tỷ giá cố định, Ngân hàng trung ương can thiệp trực tiếp bằng

cách thay đổi dự trữ ngoại hối hoặc bằng các biện pháp khác VÍ DỤ:

tỷ giá ngày 8/3/2024 là 1USD=23000VND, nhưng do lượng cầu đô la Mĩ tăng

lên làm cho tỷ giá ngày 10/3/2024 tăng: 1USD=24000VND, ngân hàng trung

ương muốn duy trì tỷ giá cố định như mức ban đầu nên tăng cung đồng tiền đô

la mĩ bằng cách bán USD từ dự trữ ngoại tệ → USD được đưa vào thị trường →

tăng cung USD → tỉ giá quay lại mức ban đầu

4. Chế độ tỷ giá cố định nhưng có điều chỉnh -

Tỷ giá cố định được chính thức điều chỉnh khi Ngân hàng trung ương

thấy sự điều chỉnh như vậy là cần thiết -

Hai loại điều chỉnh: phá giá và nâng giá

Phá giá (devaluation): là hành động Ngân hàng trung ương tăng tỷ

giá cố định làm giảm giá trị đồng nội tệ một cách chính thức

Nâng giá (Revaluation): là hành động Ngân hàng trung ương giảm

tỷ giá cố định làm tăng giá trị đồng nội tệ một cách chính thức Ví dụ:

Trong tháng 6 năm 2019, Ngân hàng Nhân dân Trung Quốc (PBOC) quyết định

phá giá đồng nhân dân tệ (CNY) so với đô la Mỹ (USD). Trước đó, tỷ giá hối

đoái giữa USD và CNY là 1USD = 6.90 CNY. Sau quyết định của PBOC, tỷ giá

hối đoái giảm xuống mức 1USD = 7.00 CNY. Điều này làm cho hàng hóa của

Trung Quốc trở nên rẻ hơn đối với người mua nước ngoài, tạo ra một lợi thế

cạnh tranh cho xuất khẩu Trung Quốc trên thị trường quốc tế

5. Chế độ tỷ giá cố định, tuy nhiên được linh hoạt trong phạm vi một biên độ -

Tỷ giá được phép linh hoạt trong phạm vi một biên độ được xác định bởi

hai giới hạn: giới hạn trên và giới hạn dưới tỷ giá ngang giá (par value) -

Tỷ giá được hiểu là cố định ở chỗ nó không được phép vận động ra khỏi giới hạn của biên độ

Ví dụ: Hệ thống tiền tệ Bretton Woods và Hệ thống tiền tệ Châu Âu (European Monetary System – EMS)

6. Chế độ tỷ giá bò trườn -

Tỷ giá được điều chỉnh theo tỷ giá bình quân của một giai đoạn trước đó

hay được gắn với một chỉ số kinh tế (vd: lạm phát…) Ví dụ:

Một quốc gia quyết định điều chỉnh tỷ giá của đồng tiền dựa trên mức lạm phát.

Nếu mức lạm phát tăng cao, quốc gia đó có thể quyết định giảm giá trị của đồng

tiền của mình bằng cách tăng tỷ giá hối đoái.

3.3. Quá trình phát triển của hệ thống tiền tệ

Cùng với sự phát triển của nhân loại, trao đổi thương mại ngày càng mở rộng. Hình

thức sơ khai của trao đổi thương mại là hàng đổi hàng. Sau đó tiền tệ đã ra đời nhằm

hạn chế sự bất tiện trong trao đổi hàng – hàng với nhau. Theo thời gian, hệ thống tiền

tệ quốc tế cũng ngày càng phát triển từ hệ thống đá bản vị, song bản vị (thời kì trước

1875), bản vị vàng (1875-1914), hệ thống tiền tệ giữa hai cuộc Thế chiến

(1914-1944), hệ thống tiền tệ Bretton Woods (1944-1971) và hệ thống tiền tệ ngày nay.

1)Hệ thống song bản vị (thời kì trước 1875) a) Khái niệm:

- Song bản vị là hệ thống bản vị kép; trong đó, bản tệ được đảm bảo bằng hai

kim loại phổ biến là vàng và bạc. Lúc này tỷ giá giữa các đồng tiền được xác

định dựa trên việc so sánh hàm lượng kim loại làm đảm bảo cho mỗi đồng tiền.

b) Sự phá sản của hệ thống song bản vị:

- Song bản vị kết thúc vào khoảng cuối thế kỉ XIX khi các đồng tiền có tính

chuyển đổi cao trên thị trường tài chính chuyển sang hệ thống đơn bản vị. Sự

phá sản của hệ thống song bản vị có thể được lí giải bằng định luật Gresham.

- Theo Định luật Gresham, khi nảy sinh sự chênh lệch trong tỷ lệ trao đổi giữa

hai tài sản trên thị trường chính thức và không chính thức, thì tài sản bị đánh

giá thấp trên thị trường chính thức sẽ biến mất, trên thị trường chính thức còn

lại tài sản được đánh giá cao hơn. Ứng dụng trong lĩnh vực tiền tệ, định luật

này còn được gọi là “Tiên xấu đuối tiền tốt ra khỏi lưu thông”.

- Nguyên nhân chủ yếu đến từ việc trong hệ thống song bản vị, khi giá vàng trên

thị trường cao hơn giá chính thức, người dân thích tích lũy bạc hơn vì bạc có

giá rẻ hơn và dễ dàng lưu thông thay thế cho vàng trong giao dịch hàng ngày.

Dẫn đến trong thị trường tiền tệ chỉ còn lại đồng tiền bị đánh giá cao hơn

(vàng). Để giải quyết vấn đề này, chính phủ buộc phải cân đối tỉ lệ trao đổi giữa

vàng và bạc trên cả hai thị trường bằng cách can thiệp vào cung cầu vàng và

cung cầu bạc trên thị trường hàng hóa. ⇨

Điều này làm gia tăng chi phí của chính phủ, làm thâm hụt ngân sách. ⇨

Chính phủ buộc phải từ bỏ chế độ song bản vị.

2) Hệ thống bản vị vàng cổ điển (1875-1914)

c) Đặc trưng của hệ thống bản vị vàng:

- Thứ nhất, đồng tiền được đảm bảo bằng một hàm lượng vàng nhất định.

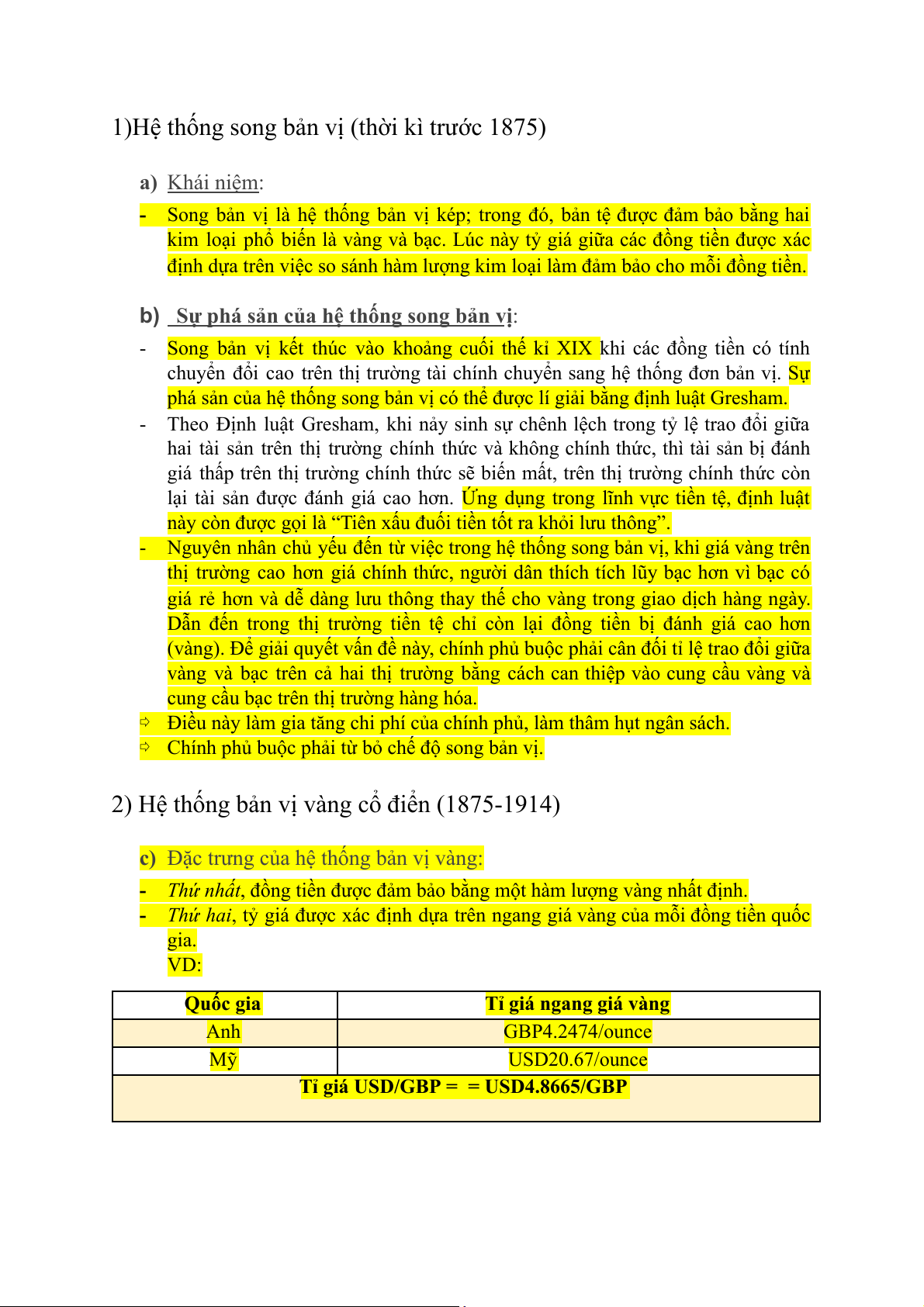

- Thứ hai, tỷ giá được xác định dựa trên ngang giá vàng của mỗi đồng tiền quốc gia. VD: Quốc gia

Tỉ giá ngang giá vàng Anh GBP4.2474/ounce Mỹ USD20.67/ounce

Tỉ giá USD/GBP = = USD4.8665/GBP

- Thứ ba, tỷ giá thị trường dao động xung quanh tỷ giá ngang giá vàng (Mint

Parity) và nằm trong biên độ được giới hạn giữa điểm nhập vàng và điểm xuất vàng (Gold Points).

Trong hệ thống bản vị vàng, tỷ giá thị trường thường dao động xung quanh tỷ

giá ngang giá vàng và nằm trong biên độ giới hạn giữa điểm nhập vàng và điểm

xuất vàng vì các lý do sau:

- Kiểm soát dự trữ vàng: Các quốc gia giữ một lượng cố định vàng để

đảm bảo tính ổn định của tiền tệ.

- Cân bằng thanh toán: Sự cân bằng giữa xuất nhập khẩu vàng giữ cho

cung vàng trong hệ thống ổn định, không làm biến động tỷ giá.

- Stabilitas: Hệ thống bản vị vàng giúp duy trì sự ổn định trong giao dịch

quốc tế và giảm thiểu biến động tỷ giá, giúp tăng cường niềm tin và sự

ổn định cho thị trường.

- Khả năng dự đoán: Tính ổn định của tỷ giá thị trường trong biên độ

được giới hạn giúp các doanh nghiệp và người tiêu dùng dễ dàng dự

đoán và quản lý rủi ro tài chính.

Do đó, trong hệ thống bản vị vàng, tỷ giá thị trường thường duy trì sự ổn định

xung quanh mức ngang giá vàng và không phát triển theo xu hướng không ổn định. Giả sử:

o X: đồng tiền yết giá (ngoại tệ).

o Y: đồng tiền định giá (bản tệ).

o b: giá một ounce vàng tính bằng đồng tiền X.

o a: giá một ounce vàng tính bằng đồng tiền Y. o 𝑋

: tỷ giá ngang giá vàng của X và Y. ( 𝑌) 𝑀

(hay còn là tỷ giá được tính dựa trên hàm lượng vàng của X và Y)

Ta có, 1 ounce vàng = bX và 1 ounce vàng = aY ⇨ bX = aY 𝑋 ⇨ = () 𝑀 𝑎 𝑌 𝑏

Nếu c: tỷ giá 𝑋 niêm yết trên thị trường giá trị ( 𝑌) > 𝑎 (𝑏) ⇨

So với tỷ giá ngang giá vàng, X được đánh giá cao hơn Y.

Nảy sinh hoạt động kinh doanh chênh lệch giá bằng 3 cách:

(1) Bán X trên thị trường ngoại hối để nhận c đồng Y;

(2) Dùng c đồng tiền Y đổi lấy vàng tại quốc gia phát hành đồng tiền Y;

(3) Chuyển vàng sang nước phát hành đồng tiền X để đổi vàng lấy một

lượng tiền X nhiều hơn.

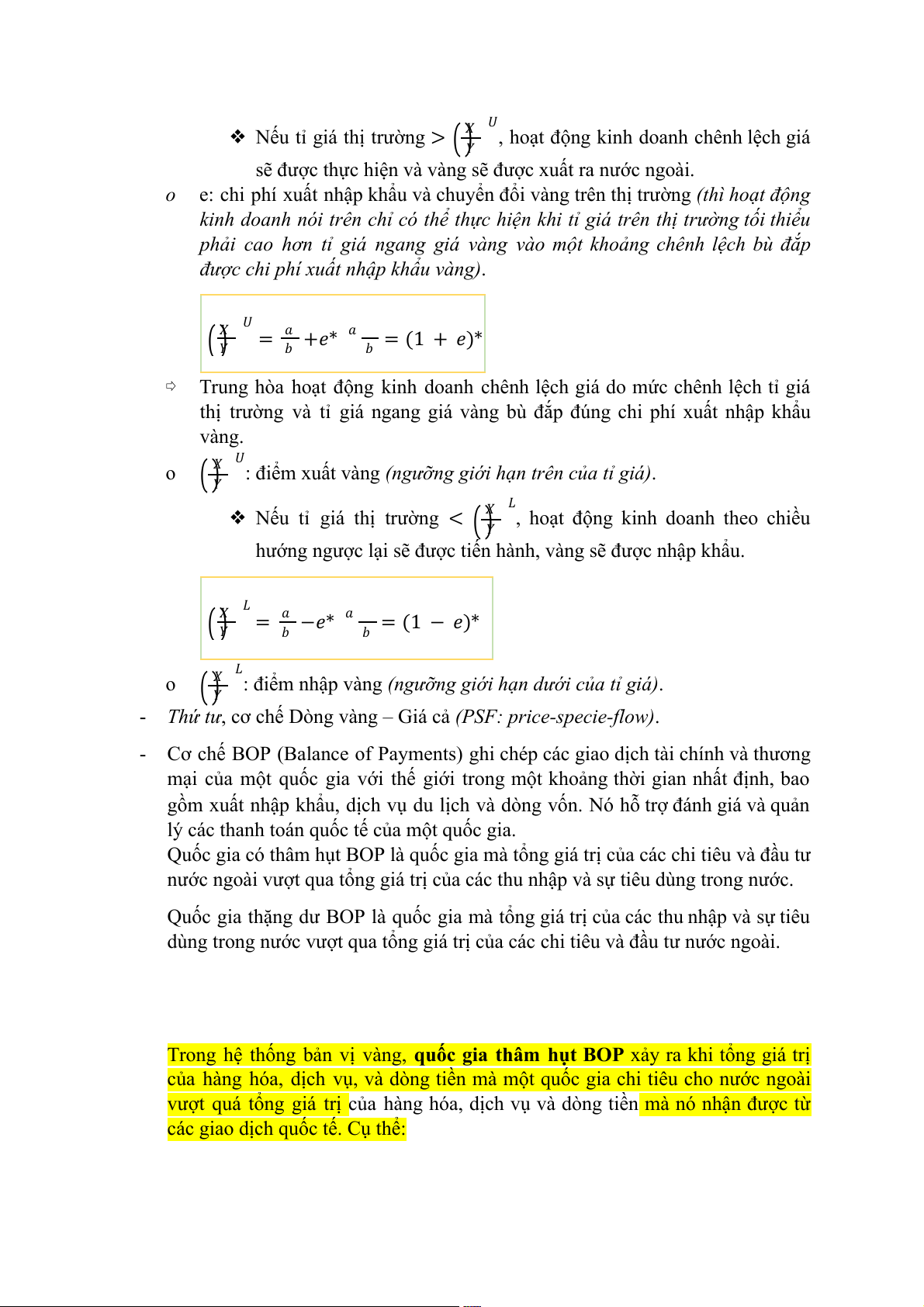

❖ Nếu tỉ giá thị trường > 𝑋

, hoạt động kinh doanh chênh lệch giá () 𝑈 𝑌

sẽ được thực hiện và vàng sẽ được xuất ra nước ngoài. o

e: chi phí xuất nhập khẩu và chuyển đổi vàng trên thị trường (thì hoạt động

kinh doanh nói trên chỉ có thể thực hiện khi tỉ giá trên thị trường tối thiểu

phải cao hơn tỉ giá ngang giá vàng vào một khoảng chênh lệch bù đắp

được chi phí xuất nhập khẩu vàng). 𝑋

(𝑌) 𝑈 = 𝑎𝑏 +𝑒* 𝑎 𝑏 = 1( + 𝑒)* ⇨

Trung hòa hoạt động kinh doanh chênh lệch giá do mức chênh lệch tỉ giá

thị trường và tỉ giá ngang giá vàng bù đắp đúng chi phí xuất nhập khẩu vàng. o 𝑋

: điểm xuất vàng (ngưỡng giới hạn trên của tỉ giá). () 𝑈 𝑌

❖ Nếu tỉ giá thị trường < 𝑋 , hoạt động kinh doanh theo chiều ( 𝑌) 𝐿

hướng ngược lại sẽ được tiến hành, vàng sẽ được nhập khẩu. 𝑋

(𝑌) 𝐿= 𝑎𝑏 −𝑒* 𝑎 𝑏 = 1( − 𝑒)* o

𝑋 : điểm nhập vàng (ngưỡng giới hạn dưới của tỉ giá). ( 𝑌) 𝐿

- Thứ tư, cơ chế Dòng vàng – Giá cả (PSF: price-specie-flow).

- Cơ chế BOP (Balance of Payments) ghi chép các giao dịch tài chính và thương

mại của một quốc gia với thế giới trong một khoảng thời gian nhất định, bao

gồm xuất nhập khẩu, dịch vụ du lịch và dòng vốn. Nó hỗ trợ đánh giá và quản

lý các thanh toán quốc tế của một quốc gia.

Quốc gia có thâm hụt BOP là quốc gia mà tổng giá trị của các chi tiêu và đầu tư

nước ngoài vượt qua tổng giá trị của các thu nhập và sự tiêu dùng trong nước.

Quốc gia thặng dư BOP là quốc gia mà tổng giá trị của các thu nhập và sự tiêu

dùng trong nước vượt qua tổng giá trị của các chi tiêu và đầu tư nước ngoài.

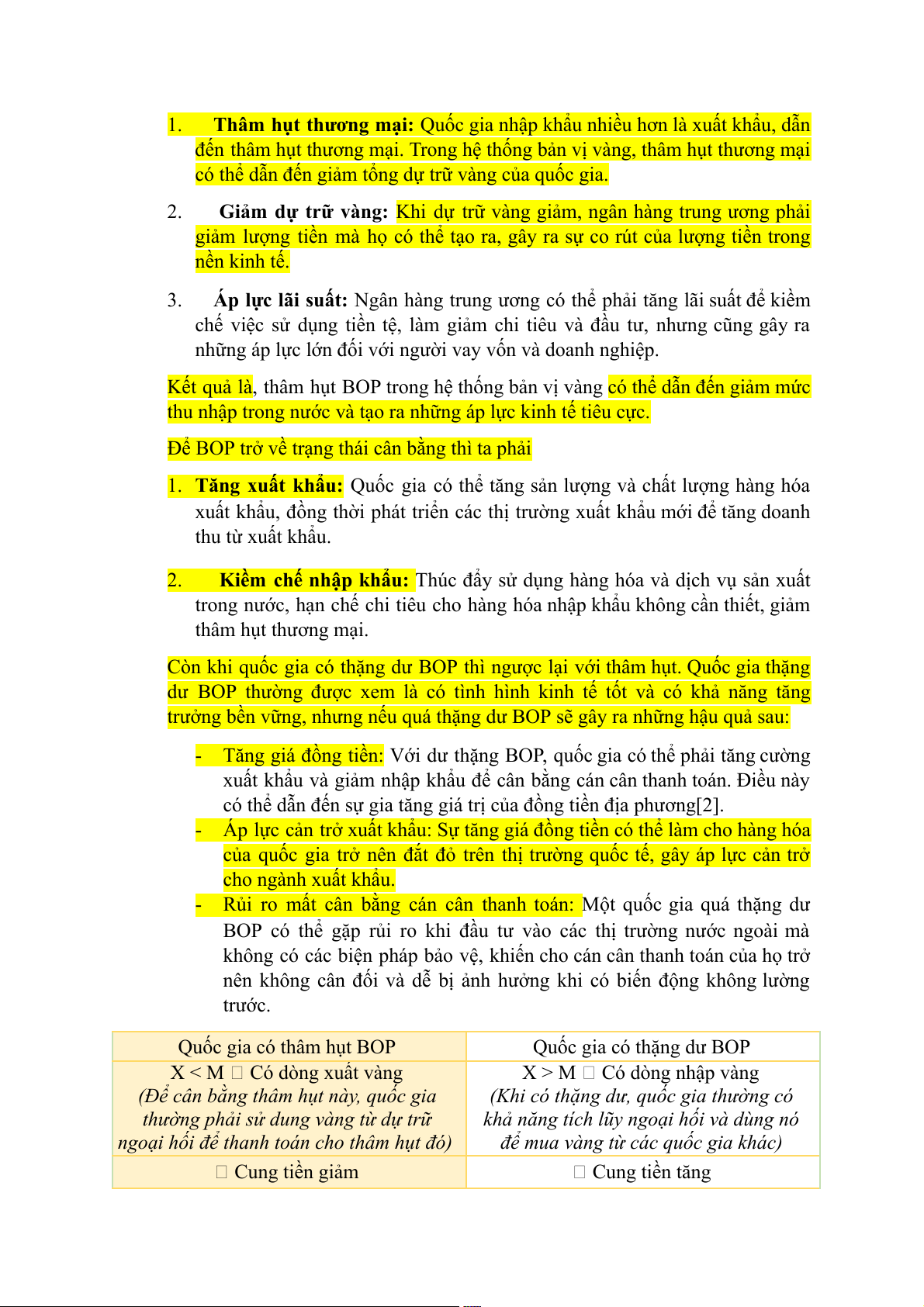

Trong hệ thống bản vị vàng, quốc gia thâm hụt BOP xảy ra khi tổng giá trị

của hàng hóa, dịch vụ, và dòng tiền mà một quốc gia chi tiêu cho nước ngoài

vượt quá tổng giá trị của hàng hóa, dịch vụ và dòng tiền mà nó nhận được từ

các giao dịch quốc tế. Cụ thể: 1.

Thâm hụt thương mại: Quốc gia nhập khẩu nhiều hơn là xuất khẩu, dẫn

đến thâm hụt thương mại. Trong hệ thống bản vị vàng, thâm hụt thương mại

có thể dẫn đến giảm tổng dự trữ vàng của quốc gia. 2.

Giảm dự trữ vàng: Khi dự trữ vàng giảm, ngân hàng trung ương phải

giảm lượng tiền mà họ có thể tạo ra, gây ra sự co rút của lượng tiền trong nền kinh tế. 3.

Áp lực lãi suất: Ngân hàng trung ương có thể phải tăng lãi suất để kiềm

chế việc sử dụng tiền tệ, làm giảm chi tiêu và đầu tư, nhưng cũng gây ra

những áp lực lớn đối với người vay vốn và doanh nghiệp.

Kết quả là, thâm hụt BOP trong hệ thống bản vị vàng có thể dẫn đến giảm mức

thu nhập trong nước và tạo ra những áp lực kinh tế tiêu cực.

Để BOP trở về trạng thái cân bằng thì ta phải

1. Tăng xuất khẩu: Quốc gia có thể tăng sản lượng và chất lượng hàng hóa

xuất khẩu, đồng thời phát triển các thị trường xuất khẩu mới để tăng doanh thu từ xuất khẩu. 2.

Kiềm chế nhập khẩu: Thúc đẩy sử dụng hàng hóa và dịch vụ sản xuất

trong nước, hạn chế chi tiêu cho hàng hóa nhập khẩu không cần thiết, giảm thâm hụt thương mại.

Còn khi quốc gia có thặng dư BOP thì ngược lại với thâm hụt. Quốc gia thặng

dư BOP thường được xem là có tình hình kinh tế tốt và có khả năng tăng

trưởng bền vững, nhưng nếu quá thặng dư BOP sẽ gây ra những hậu quả sau:

- Tăng giá đồng tiền: Với dư thặng BOP, quốc gia có thể phải tăng cường

xuất khẩu và giảm nhập khẩu để cân bằng cán cân thanh toán. Điều này

có thể dẫn đến sự gia tăng giá trị của đồng tiền địa phương[2].

- Áp lực cản trở xuất khẩu: Sự tăng giá đồng tiền có thể làm cho hàng hóa

của quốc gia trở nên đắt đỏ trên thị trường quốc tế, gây áp lực cản trở cho ngành xuất khẩu.

- Rủi ro mất cân bằng cán cân thanh toán: Một quốc gia quá thặng dư

BOP có thể gặp rủi ro khi đầu tư vào các thị trường nước ngoài mà

không có các biện pháp bảo vệ, khiến cho cán cân thanh toán của họ trở

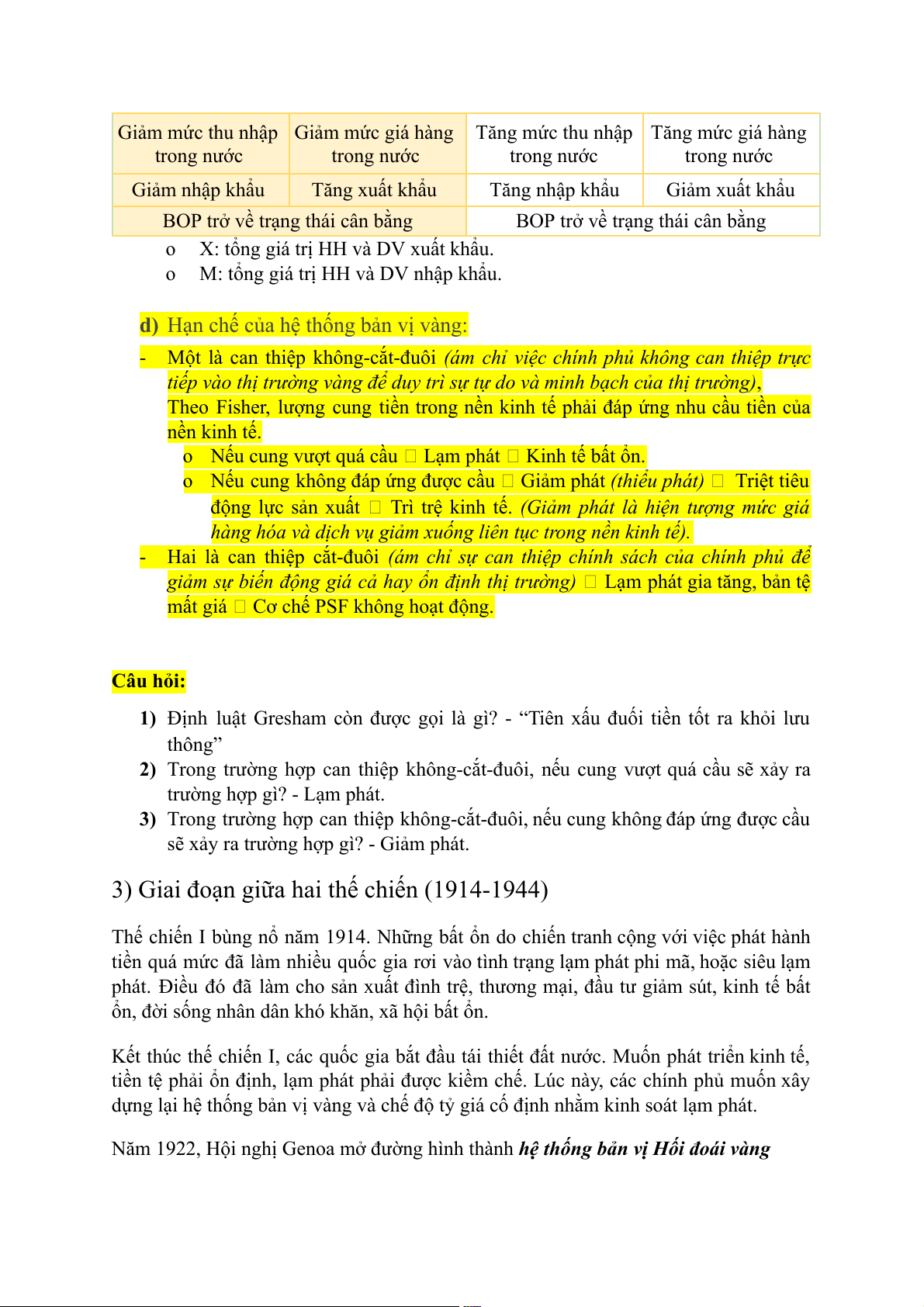

nên không cân đối và dễ bị ảnh hưởng khi có biến động không lường trước. Quốc gia có thâm hụt BOP Quốc gia có thặng dư BOP

X < M Có dòng xuất vàng

X > M Có dòng nhập vàng

(Để cân bằng thâm hụt này, quốc gia

(Khi có thặng dư, quốc gia thường có

thường phải sử dung vàng từ dự trữ

khả năng tích lũy ngoại hối và dùng nó

ngoại hối để thanh toán cho thâm hụt đó)

để mua vàng từ các quốc gia khác) Cung tiền giảm Cung tiền tăng

Giảm mức thu nhập Giảm mức giá hàng Tăng mức thu nhập Tăng mức giá hàng trong nước trong nước trong nước trong nước Giảm nhập khẩu Tăng xuất khẩu Tăng nhập khẩu Giảm xuất khẩu

BOP trở về trạng thái cân bằng

BOP trở về trạng thái cân bằng o

X: tổng giá trị HH và DV xuất khẩu. o

M: tổng giá trị HH và DV nhập khẩu.

d) Hạn chế của hệ thống bản vị vàng:

- Một là can thiệp không-cắt-đuôi (ám chỉ việc chính phủ không can thiệp trực

tiếp vào thị trường vàng để duy trì sự tự do và minh bạch của thị trường),

Theo Fisher, lượng cung tiền trong nền kinh tế phải đáp ứng nhu cầu tiền của nền kinh tế.

o Nếu cung vượt quá cầu Lạm phát Kinh tế bất ổn.

o Nếu cung không đáp ứng được cầu Giảm phát (thiểu phát) Triệt tiêu

động lực sản xuất Trì trệ kinh tế. (Giảm phát là hiện tượng mức giá

hàng hóa và dịch vụ giảm xuống liên tục trong nền kinh tế).

- Hai là can thiệp cắt-đuôi (ám chỉ sự can thiệp chính sách của chính phủ để

giảm sự biến động giá cả hay ổn định thị trường) Lạm phát gia tăng, bản tệ

mất giá Cơ chế PSF không hoạt động. Câu hỏi:

1) Định luật Gresham còn được gọi là gì? - “Tiên xấu đuối tiền tốt ra khỏi lưu thông”

2) Trong trường hợp can thiệp không-cắt-đuôi, nếu cung vượt quá cầu sẽ xảy ra

trường hợp gì? - Lạm phát.

3) Trong trường hợp can thiệp không-cắt-đuôi, nếu cung không đáp ứng được cầu

sẽ xảy ra trường hợp gì? - Giảm phát.

3) Giai đoạn giữa hai thế chiến (1914-1944)

Thế chiến I bùng nổ năm 1914. Những bất ổn do chiến tranh cộng với việc phát hành

tiền quá mức đã làm nhiều quốc gia rơi vào tình trạng lạm phát phi mã, hoặc siêu lạm

phát. Điều đó đã làm cho sản xuất đình trệ, thương mại, đầu tư giảm sút, kinh tế bất

ổn, đời sống nhân dân khó khăn, xã hội bất ổn.

Kết thúc thế chiến I, các quốc gia bắt đầu tái thiết đất nước. Muốn phát triển kinh tế,

tiền tệ phải ổn định, lạm phát phải được kiềm chế. Lúc này, các chính phủ muốn xây

dựng lại hệ thống bản vị vàng và chế độ tỷ giá cố định nhằm kinh soát lạm phát.

Năm 1922, Hội nghị Genoa mở đường hình thành hệ thống bản vị Hối đoái vàng -

Chế độ hối đoái vàng dựa trên bảng Anh mà

Bảng Anh chuyển đổi ra vàng

Các đồng tiền khác chuyển đổi sang Bảng Anh

Năm 1931, Anh không chuyển đổi GBP thành vàng. Pháp cũng từ chối chế độ bản vị

GBP. Hệ thống bản vị vàng kết thúc.

Hệ thống bản vị vàng phá sản do nhiều nguyên nhân -

Biến động của nền kinh tế toàn cầu bởi chiến tranh, giai đoạn Đại khủng hoảng

và giai đoạn Đại suy thoái -

Trữ lượng vàng của nhiều quốc gia giảm sút nghiêm trọng trong khi cầu tiền

kinh tế ngày một tăng nên để kích thích kte phải từ bỏ bản vị vàng -

Do chênh lệnh lạm phát giữa các nước quá lớnneen các quan hệ cân bằng quốc

tế dựa trên ngang giá vàng được thiết lâpk trong giai đoạn trước chiến tranh không còn phù hợp -

Tình trạnh mất cân đối của cán cân thanh toán tổng thể không thể tự quân bình như giai đoạn trước . -

London không còn là trung tâm tài chính lớn duy nhất trên thế giới nên suy

giảm vị thế của GBP trên thị trường tài chính quốc tế. 4)Hệ thống Bretton Woods Sự ra đời

- Sự cần thiết phải có một hệ thống tiền tệ quốc tế mới để thúc đẩy thương

mại và đầu tư quốc tế sau chiến tranh -

T7/1944, 44 quốc gia nhóm tại Bretton Woods, New Hampshire, Mỹ để

thiết lập hệ thống tiền tệ mới- Hệ thống tiền tệ Bretton Woods( BWS) -

Cùng với sự ra đời của Quỹ tiền tệ quốc tế(IMF) VÀ Ngân hàng tái thiết

và phát triển quốc tế( IBRD) – tiền thân của ngân hàng thế giới(WB) ngày nay. Tư tưởng chủ đạo - Ổn định tỷ giá

- Bảo đảm khả năng thanh khoản của đồng tiền dự trữ

- Thúc đẩy tự do kinh tế toàn cầu

Tại hội nghị Bretton Woods(1944), các quốc gia thành viên đồng thuận thiết

lập một hệ thống tiền tệ, trong đó:

- Hệ thống tỷ giá cố định theo vàng, có thể điều chỉnh nhẹ(1%) -

Duy nhất USD có khả năng chuyển đổi ra vàng theo tỷ lệ cố định USD/

ounce -> USD làm bản vị trung gian giữa Vàng và các đồng tiền quốc gia

khác -> USD trở thành tài sản dự trữ chủ yếu( tiền tệ quốc tế) của hệ thống BW Cơ chế vận hành · Các nước

- Chính phủ các nước có nghĩa vụ duy trì tỷ giá cố định theo vàng (+/-1%)

thông qua chính sách tiền tệ quốc gia -

Tỷ giá này chỉ được phép điều chỉnh tối đa 10% khi kinh tế quốc gia bị

mất cân đối nghiêm trọng · Mỹ

- Bảo đảm khả năng chuyển đổi USD ra vàng ở tỷ lệ cố định. -

Bảo đảm nguồn cung USD theo nhu cầu thanh khảon và dự trự của các

nước khác trên thế giới. · IMF -

Giúp các quốc gia khắc phục trạng thái mất cân bằng đối ngoại tạm thời Vận hành thực tế · Các nước -

Cố định tỷ giá nội tệ theo USD, sử dụng USD như tài sản dự trự quốc tế -

Dự trự USD tại các nước tăng nhanh theo dòng tài trợ USD ồ ạt để tái thiết

kinh tế thời kỳ hậu chiến và đà tăng trưởng kinh tế mạnh mẽ của các nước suốt 2 thập niên 50-60 · Mỹ -

Nguồn cung ứng USD duy nhất cho cả thế giới -

Thâm hụt BOP liên tục và cạn kiệt nguồn dữ trữ · IMF -

Thụ động trong vai trò cứu trợ tài chính và mất cân bằng BOP của các nước do lệ thuộc Mỹ

Hệ thống BW vận hành tốt cho đến khi phát sinh trạng thái mất cân đối nghiêm

trọng giữa các nền kinh tế các cường quốc từ cuối thập niên 50

Từ 1970, giới kinh doanh tiền tệ quốc tế hoài nghi khả năng tiếp tục duy trì hệ

thống BW, cho rằng Mỹ tất yếu sẽ phải phá giá USD và đình chỉ khả năng chuyển đổi USD ra vàng

Các cuộc tấn công đầu cơ tiền tệ liên tục nhắm vào US Dollar buộc Mỹ phải đình

chỉ khả năng chuyển đổi Dollar ra Vàng( 1971) và phá giá USD.

Hạn chế của hệ thống Bretton Woods 1. Thiếu hụt thanh khoản

Cơ chế tạo thanh khoản có vấn đề Nghich lý Triffin -

Để tránh tình trạng thiếu hụt thanh khoản, Mỹ phải chịu sự thâm hụt của cán

cân thanh toán và điều này làm suy giảm lòng tin vào USD -

Để phòng ngừa đầu cơ đối với USD, mức thâm hụt cán cân thanh toán Mỹ phải

thu hẹp và điều này lại gây nên sự thiếu hụt thanh khoản cho hệ thống. 2.

Phát sinh hoạt động đầu cơ, kinh doanh chênh lệch giá -

Các hoạt động đầu cơ bắt nguồn từ khả năng phá giá và nâng giá của các đồng

tiền và điều này dễ dàng gây bất ổn cho hệ thống

3. Cơ chế điều chỉnh không hiệu quả

- Cơ chế điều chỉnh cán cân thanh toán thiếu sự ổn định, chắc chắn và tự động của

hệ thống bản vị vàng và tính linh hoạt của hệ thống tỷ giá thả nổi.

Nguyên nhân sụp đổ hệ thống BW Mỹ -

Dòng vốn USD chảy ra nước ngoài liên tục-> Dự trữ USD bị thâm hụt lớn và dai dẳng -

Bội chi ngân sách thường xuyên-> Mỹ tăng cung tiền trong nước -> Giá trị

USD suy giảm mạnh, lạm phát trong nước cao

Từ các quốc gia -

Mức thặng dư dự trữ USD lớn và kéo dài-> Cần nâng giá nội tệ so với USD ->

Xung đột lợi ích: Nâng giá nội tệ đồng nghĩa với giảm sức cạnh tranh nền kinh tế -

Nếu duy trì tỷ giá cố định so với USD -> Các quốc gia phải nhập khẩu lạm phát

cao của Mỹ-> Bất ổn kinh tế

Hệ thống tiền tệ quốc tế ngày nay:

a) Khái quát hệ thống tiền tệ ngày nay:

- Ngày 18/12/1971, 10 quốc gia công nghiệp lớn trên thế giới họp tại thủ đô

Washington (Hoa kỳ) để ký thỏa thuận Smithsonian nhằm cố gắng duy trì BWS. Theo

thỏa thuận này thì Mỹ điều chỉnh USD theo tỷ lệ 38 USD/oz vàng nhưng vẫn từ chối

cam kết chuyển đổi thành vàng. Các quốc gia còn lại thì đồng ý nâng giá bản tệ với

USD. Lúc này biên độ dao động tỷ giá được mở rộng lên +/-2.5%.

- Tuy nhiên, thỏa thuận này không cứu được BWS vì nó kh giải quyết được những yếu

điểm cơ bản của BWS. Thỏa thuận của Smithsonian bị phá vỡ khi USD tiếp tục mất

giá 10% vào ngày 14/2/1973. Nhật và Cộng đồng kinh tế châu Âu (EEC) lựa chọn cơ

chế tỷ giá riêng và kh ràng buộc bản tệ với USD. EEC thiết lập cơ chế tỷ giá thả nổi

“Rắn bò trong hang”, tiền thân của cơ chế tỷ giá châu Âu sau này.

- Tháng 1/1976, IMF nhóm họp và ký hiệp ước Jamaica. Theo đó, IMF chấp thuận

cho các thành viên được quyền tự quyết trong việc lựa chọn cơ chế tỷ giá và hạn chế

các nước thực hiện chính sách phá giá để tăng lợi thế cạnh tranh; khuyến khích các

quốc gia theo đuổi chính sách ổn định, phát triển kinh tế nội địa và thả nổi giá vàng.

Hiệp ước Jamaica chính thức kết thúc sứ mạng tiền tệ của vàng.

b) Đặc trưng của hệ thống tiền tệ ngày nay:

- Từ sau hiệp ước Jamaica(1976), các quốc gia được tự do lựa chọn cơ chế tỷ giá,

NHTW đóng vai trò quan trọng trong điều hành tỷ giá. Trên phạm vi toàn cầu, vai trò

của IMF trong việc giám sát, hỗ trợ thành viên trong việc điều hành chính sách tiền tệ,

chính sách tỷ giá, cán cân thanh toán ngày càng được nâng cao.

- Theo IMF, cơ chế tỷ giá trên toàn cầu được phân thành 4 nhóm và 10 loại (xem mục

4.1) Trong đó có 3 loại được nhiều quốc gia lựa chọn nhất là : cơ chế tỷ giá cố định,

cơ chế tỷ giá thả nổi hoàn toàn và cơ chế tỷ giá thả nổi có kiểm soát.

=>Ngoài các đặc điểm nêu trên, hệ thống tiền tệ ngày nay còn ghi nhận sự hình thành

và phát triển của SDR, của các khu vực sử dụng đồng tiền chung mà điển hình là Liên minh tiền tệ châu Âu.

c) Quyền rút vốn đặc biệt:

+) Hay còn gọi là SDR đóng vai trò quan trọng trong việc cung cấp thanh

khoản cho hệ thống toàn cầu. SDR được IMF tạo ra vào năm 1969 để bổ sung cho

nguồn dự trữ chính thức của các quốc gia thành viên. SDR kh phải là tiền tệ và chúng

không phải là yêu cầu của IMF, nhưng chúng là tài sản dự trữ quốc tế có thể được

chuyển đổi thành tiền dự trữ và sự trợ giúp của các quốc gia thành viên khác. Bởi vậy,

các thành viên có quyền tiếp cận thanh khoản vô điều kiện

+) SDR được sử dụng trong quan hệ tín dụng giữa các nước thành viên với

IMF và giữa các nước thành viên với nhau. Giai đoạn trước năm 1/4/1978, cứ 5 năm 1

lần, IMF sẽ xem xét lại số tiền mà mỗi thành viên đóng góp, từ 1/4/1978 đến nay, việc

này được thực hiện 3 năm 1 lần.

+)SDR được phân bổ giữa các thành viên thông qua 1 quy trình được gọi là

phân bổ chung cần có sự quyết định của hội đồng thống đốc IMF với ít nhất 85% tổng quyền biểu quyết.

+) Cho đến nay có 4 tổ chức trong lịch sử của IMF:

Chỉ 1 số bên nhất định mới có thể nắm giữ SDR: IMF, các quốc gia thành viên

và 1 số chủ sở hữu nhất định như: NHTW, các tổ chức tiền tệ liên chính phủ và 1 số ngân hàng phát triển.

-Phương pháp xác định giá trị SDR: Giá trị của SDR được cập nhật hàng ngày và

được xác định bởi 1 rổ tiền tệ chính được sử dụng trong các hệ thống tài chính và

thương mại quan trọng nhất thế giới: USD, EURO, Nhân dân tệ, yên nhật và đồng bảng Anh.

d) Liên minh tiền tệ châu Âu:

- Vào ngày 1/1/1999 đồng tiền chung châu Âu(EUR) chính thức được ra đời. Đây là 1

sự kiện lịch sử đối với quá trình nhất thể hóa châu Âu và sự phát triển của hệ thống tiền tệ thế giới.

- Năm 1970, đồng tiền chung được chính thức công bố bằng kế hoạch đầy tham vọng

gọi là kế hoạch Werner nhằm lập ra 1 liên minh kinh tế và tiền tệ trong vòng 10 năm.

Tuy nhiên hàng loạt các biến cố như sự phá sản của BWS, suy thoái kt toàn cầu,.. đã

làm tiêu tan kế hoạch đầy tham vọng này. Đến tháng 3 năm 1979 hệ thống tiền tệ châu

âu EMS ra đời với mục tiêu là tạo ra 1 khu vực ổn định tiền tệ ở châu Âu tránh biến

động lớn, tạo điều kiện thuận lợi cho hội nhập của các nước thành viên.

- Hệ thống tiền tệ châu Âu còn gọi là cơ chế “Rắn trong hang” là cơ chế tỷ giá, trong

đó các đồng tiền của các nước thành viên được phép dao động trong biên độ +/-1.25%

so với các đồng tiền khác trong liên minh và được phép dao động trong biên độ

+/-2.25% với các đồng tiền khác chủ yếu là USD.

- EMS vận hành tốt, giúp ổn định giá trị các đồng tiền trong liên minh, giảm được rủi

ro do sự biến động tiêu cực của USD và JPY. Đó là những yếu tố quan trọng làm cho

các nước trong EU nhận thấy cần thiết phải thành lập 1 liên minh kinh tế và tiền tệ. Tổng kết: