Preview text:

24A4061707 – Trương Quỳnh Anh s

BÀI KIỂM TRA CHƯƠNG 2

1. Trình bày sơ lược quy trình phát hành.

Quy trình phát hành cổ phiếu bao gồm các bước sau đây:

Lập kế hoạch phát hành: Công ty cổ phần quyết định số lượng và giá trị cổ phiếu phát

hành mới, cùng với thời gian thực hiện.

Thực hiện đăng ký phát hành: Công ty cổ phần phải đăng ký phát hành cổ phiếu mới với

Sở Giao dịch Chứng khoán (HOSE) và được Cục giao dịch Chứng khoán và Thị trường (SSC) phê duyệt.

Thông báo cho các cổ đông: Công ty cổ phần phải thông báo cho các cổ đông hiện tại về

kế hoạch phát hành mới.

Đăng ký mua cổ phiếu mới: Cổ đông hiện tại sẽ được đăng ký mua cổ phiếu mới theo tỷ

lệ phát hành mới được công bố trước đó. Thanh toán và nhận cổ phiếu mới: Cổ đông phải

thanh toán tiền mua cổ phiếu mới để được nhận cổ phiếu mới theo tỷ lệ đã đăng ký. Giao

dịch chứng khoán: Cổ phiếu mới phát hành sẽ được chuyển đến tài khoản chứng khoán

của các cổ đông và sẽ được giao dịch trên sàn chứng khoán sau khi quá trình phát hành

được hoàn thành. Trong trường hợp phát hành cổ phiếu mới để tăng vốn, công ty cổ phần

có thể sử dụng số tiền thu được từ việc phát hành mới để đầu tư vào

các hoạt động kinh doanh mới hoặc để thanh toán các khoản nợ

2. Loại hình doanh nghiệp nào được phép tự phát hành tại Việt Nam? Để tự phát

hành thành công, TCPH cần có đặc điểm gì?

Công ty trách nhiệm hữu hạn:

Công ty trách nhiệm hữu hạn không được phát hành cổ phần, trừ trường hợp để chuyển đổi thành công ty cổ phần.

Công ty trách nhiệm hữu hạn hai thành viên trở lên được phát hành trái phiếu theo quy định

của Luật này và quy định khác của pháp luật có liên quan; việc phát hành trái phiếu riêng lẻ

phải tuân thủ quy định tại Điều 128 và Điều 129 Luật Doanh nghiệp 2020.

(Khoản 3, 4 Điều 46, khoản 3, 4 Điều 74 Luật Doanh nghiệp 2020)

-Công ty cổ phần: được quyền phát hành cổ phần, trái phiếu và các loại chứng khoán khác

của công ty (khoản 3 Điều 111 Luật Doanh nghiệp 2020).

1. Điều kiện chào bán cổ phiếu lần đầu ra công chúng của công ty cổ phần bao gồm:

Mức vốn điều lệ đã góp tại thời điểm đăng ký chào bán từ 30 tỷ đồng trở lên tính theo giá trị ghi trên sổ kế toán;

Hoạt động kinh doanh của 02 năm liên tục liền trước năm đăng ký chào bán phải có lãi, đồng

thời không có lỗ lũy kế tính đến năm đăng ký chào bán;

Có phương án phát hành và phương án sử dụng vốn thu được từ đợt chào bán cổ phiếu được

Đại hội đồng cổ đông thông qua;

Tối thiểu là 15% số cổ phiếu có quyền biểu quyết của tổ chức phát hành phải được bán cho ít

nhất 100 nhà đầu tư không phải là cổ đông lớn; trường hợp vốn điều lệ của tổ chức phát hành

từ 1.000 tỷ đồng trở lên, tỷ lệ tối thiểu là 10% số cổ phiếu có quyền biểu quyết của tổ chức phát hành;

Cổ đông lớn trước thời điểm chào bán cổ phiếu lần đầu ra công chúng của tổ chức phát hành

phải cam kết cùng nhau nắm giữ ít nhất 20% vốn điều lệ của tổ chức phát hành tối thiểu là

01 năm kể từ ngày kết thúc đợt chào bán;

Tổ chức phát hành không thuộc trường hợp đang bị truy cứu trách nhiệm hình sự hoặc đã bị

kết án về một trong các tội xâm phạm trật tự quản lý kinh tế mà chưa được xóa án tích;

Có công ty chứng khoán tư vấn hồ sơ đăng ký chào bán cổ phiếu ra công chúng, trừ trường

hợp tổ chức phát hành là công ty chứng khoán;

Có cam kết và phải thực hiện niêm yết hoặc đăng ký giao dịch cổ phiếu trên hệ thống giao

dịch chứng khoán sau khi kết thúc đợt chào bán;

Tổ chức phát hành phải mở tài khoản phong tỏa nhận tiền mua cổ phiếu của đợt chào bán

3. Bảo lãnh phát hành là gì? Nêu các hình thức bảo lãnh phát hành?

Bảo lãnh với cam kết chắc chắn

Bảo lãnh với cam kết chắc chắn – Firm commitment underwriting là phương thức

bảo lãnh mà tổ chức bảo lãnh sẽ cam kết mua lại toàn bộ số chứng khoán mà tổ chức

phát hành muốn phát hành ra thị trường. Dù kết quả phân phối chứng khoán có hết hay

không thì tổ chức bảo lãnh phải mua hết.

Bảo lãnh với cố gắng cao nhất

Phương thức bảo lãnh với cố gắng cao nhất – Best efforts underwriting là phương

thức mà tổ chức bảo lãnh sẽ thỏa thuận trở thành đại lý cho tổ chức phát hành. Bên

bảo lãnh không cam kết 100% bán được hết toán bộ chứng khoán mà sẽ chỉ cam kết

cố gắng hết sức để bán ra thị trường. Đến thời hạn mà vẫn không phân phối hết thì bên

bảo lãnh sẽ trả số chứng khoán còn lại cho tổ chức phát hành và không chịu bất kỳ hình phát nào.

Bảo lãnh tất cả hoặc không

Phương thức tất cả hoặc không – Al or Nothing là phương thức mà tổ chức phát

hành yêu cầu bên bảo lãnh bán một lượng chứng khoán nhất định. Nếu bán không

được thì hủy toàn bộ đợt phát hành, số chứng khoán đã được phân phối ra thị trường

sẽ được thu hồi lại và hoàn tiền lại cho nhà đầu tư.

Bảo lãnh tối thiểu – tối đa

Phương thức tối thiểu – tối đa là hình thức trung gian của bảo lãnh với cố gắng cao

nhất và bảo lãnh tất cả hoặc không. Cụ thể bên phát hành sẽ yêu cầu tổ chức bảo lãnh

được tự do chào bán toàn bộ chứng khoán đạt mức tối đa. Trong trường hợp chứng

khoán bán ra có số lượng thấp hơn cả mức sàn quy định thì toàn bộ đợt phát hành sẽ hủy bỏ.

4. Nêu các nghiệp phát hành thêm cổ phiếu phải điều chỉnh giá tham chiếu của cổ

phiếu trong ngày GDKHQ

Khi một công ty phát hành thêm cổ phiếu, giá trị của các cổ phiếu đang lưu hành trên

thị trường cũng bị ảnh hưởng. Do đó, để phản ánh đúng giá trị thực của cổ phiếu sau

khi phát hành thêm, ngày giao dịch không hưởng quyền (GDKHQ) sẽ được điều chỉnh

giá tham chiếu của cổ phiếu. Các nghiệp vụ liên quan đến điều chỉnh giá tham chiếu

trong ngày GDKHQ bao gồm: Xác định tỷ lệ phát hành thêm: Tỷ lệ phát hành thêm

được tính bằng cách chia số cổ phiếu phát hành thêm cho số cổ phiếu đang lưu hành

trên thị trường trước khi phát hành thêm. Điều chỉnh giá tham chiếu: Giá tham chiếu

của cổ phiếu sau khi phát hành thêm sẽ được điều chỉnh dựa trên tỷ lệ phát hành thêm.

Công thức điều chỉnh giá tham chiếu như sau: Giá tham chiếu mới = Giá tham chiếu

cũ x (1 / (1 + tỷ lệ phát hành thêm)) Cập nhật giá tham chiếu trên hệ thống giao dịch:

Sau khi điều chỉnh giá tham chiếu, thông tin về giá tham chiếu mới sẽ được cập nhật

trên hệ thống giao dịch của sàn chứng khoán, giúp nhà đầu tư dễ dàng theo dõi và đưa

ra quyết định giao dịch phù hợp. Giao dịch cổ phiếu sau khi điều chỉnh giá tham chiếu:

Nhà đầu tư có thể tiếp tục mua bán cổ phiếu với giá tham chiếu mới từ ngày GDKHQ

trở đi. Giá cổ phiếu sau khi điều chỉnh thường sẽ thấp hơn giá trước khi phát hành

thêm, phản ánh việc tăng số lượng cổ phiếu lưu hành trên thị trường

5. Ngày 2/6/2022, Sở GDCK Hồ Chí Minh đã có thông báo về ngày đăng ký cuối

cùng nhận cổ tức bằng tiền mặt và phát hành cổ phiếu để tăng vốn của công ty cổ

phần chứng khoán Sài gòn SSI như sau:

Ngày chốt danh sách cổ đông: 23/6/2022

Ngày dự kiến giao dịch: 20/7/2022

+ Trả cổ tức năm 2021 bằng tiền mặt: tỷ lệ thực hiện 10%.

+ Phát hành cổ phiếu mới theo tỷ lệ 2:1, giá phát hành là 15000đ/cp.

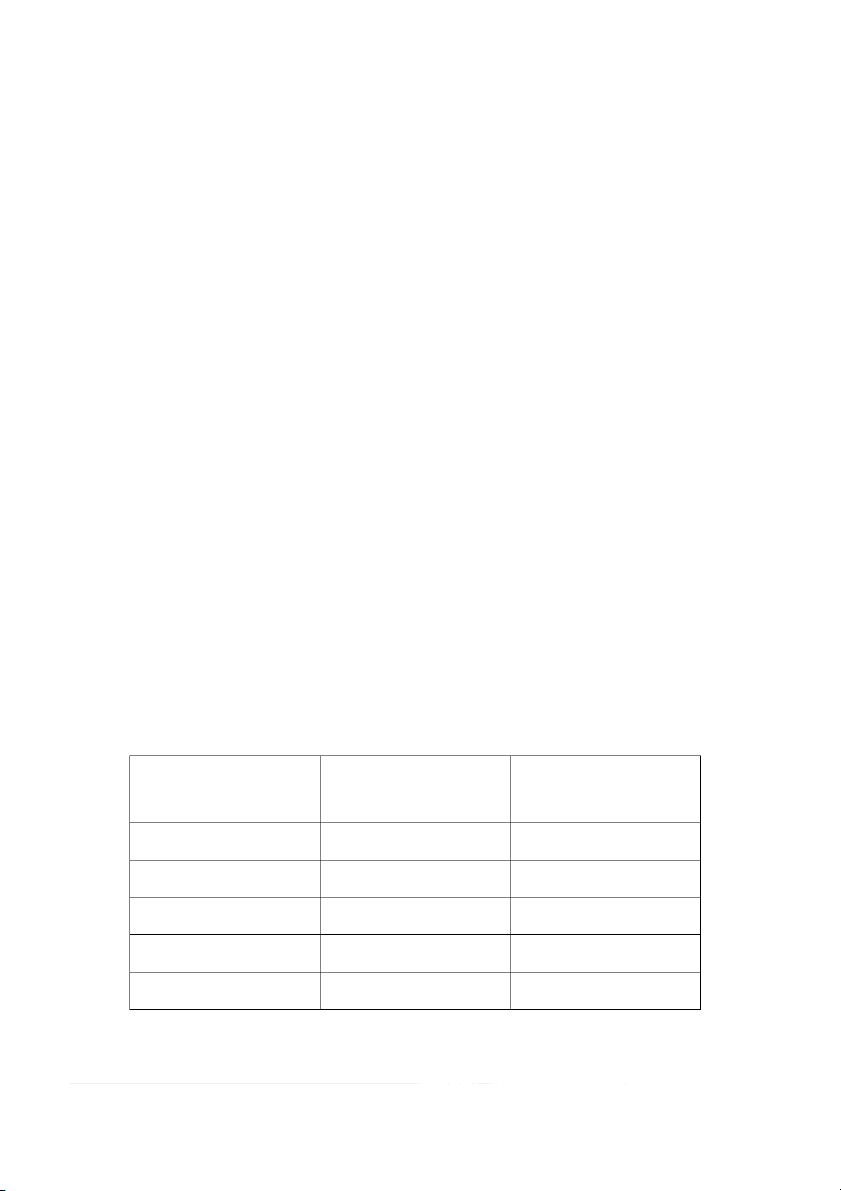

Biết rằng thống kê giá cổ phiếu SSI như sau: Ngày giao Giá đóng cửa Giá mở cửa Giá cao nhât Giá thấp nhất dịch 21/6/2022 18300 18350 19900 18050 20/6/2022 19200 20650 21300 19200

Yêu cầu: Tính giá trần, giá sàn của cổ phiếu SSI trong ngày giao dịch không hưởng

quyền nhận cổ tức bằng tiền mặt và phát hành cổ phiếu để tăng vốn.

- Giá điều chỉnh đóng cửa: giá đóng cửa - tiền cổ tức

Giá điều chỉnh đóng cửa ngày 20/6/2022: 19200 - (19200 x 10%) = 17280 đồng/cổ phiếu

- Giá trần: Giá điều chỉnh đóng cửa x 1.07

Giá trần của SSI trong ngày giao dịch không hưởng quyền nhận cổ tức bằng

tiền mặt và phát hành cổ phiếu để tăng vốn: 17280 x 1.07 = 18498.6 đồng/cổ phiếu

- Giá sàn: Giá điều chỉnh đóng cửa x 0.93

Giá sàn của SSI trong ngày giao dịch không hưởng quyền nhận cổ tức bằng

tiền mặt và phát hành cổ phiếu để tăng vốn: 17280 x 0.93 = 16038.4 đồng/cổ phiếu

6. Ngày 11/7/2018, Sở GDCK Hà Nội tổ chức phiên đấu thầu trái phiếu chính phủ

do Kho bạc Nhà nước phát hành với tổng khối lượng gọi thầu 500 tỷ đồng trái

phiếu thời hạn 5 năm, mệnh giá 1.000.000 VNĐ/TP, lãi suất trần 3.45%, trả lãi

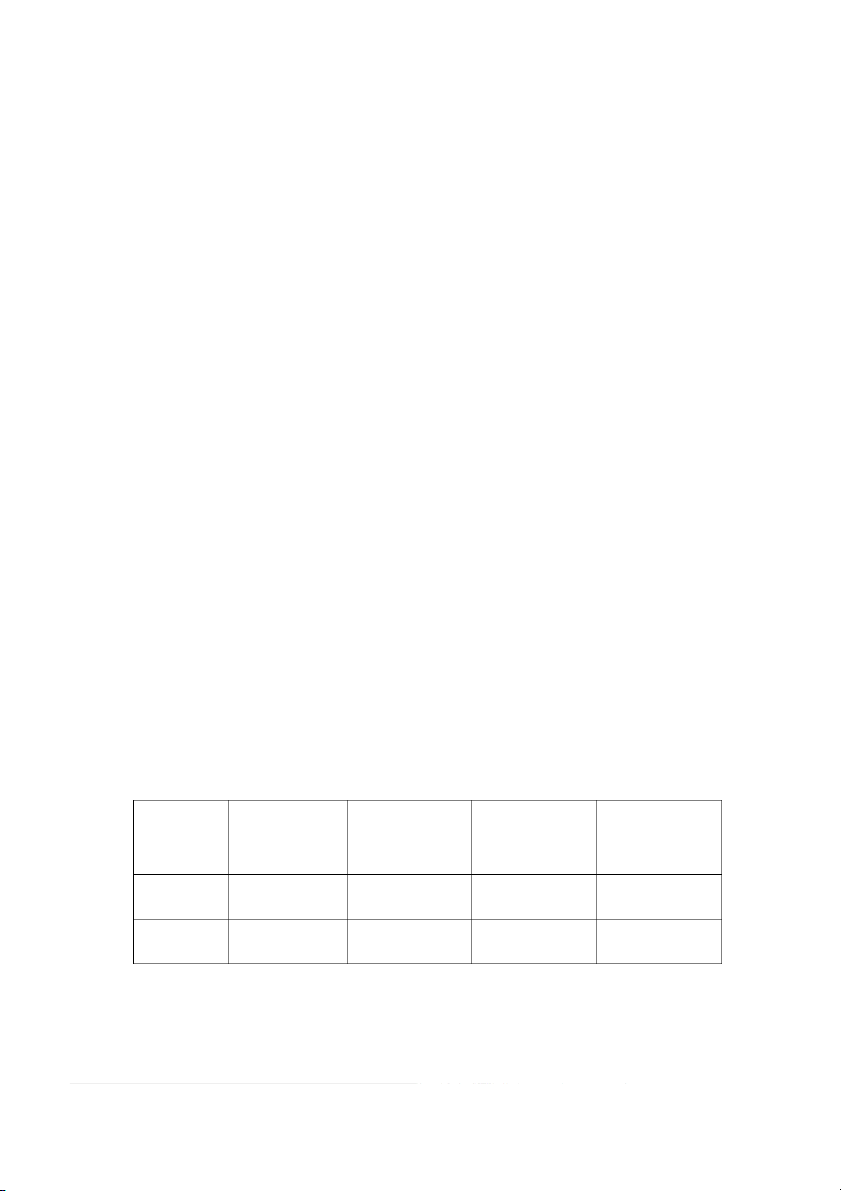

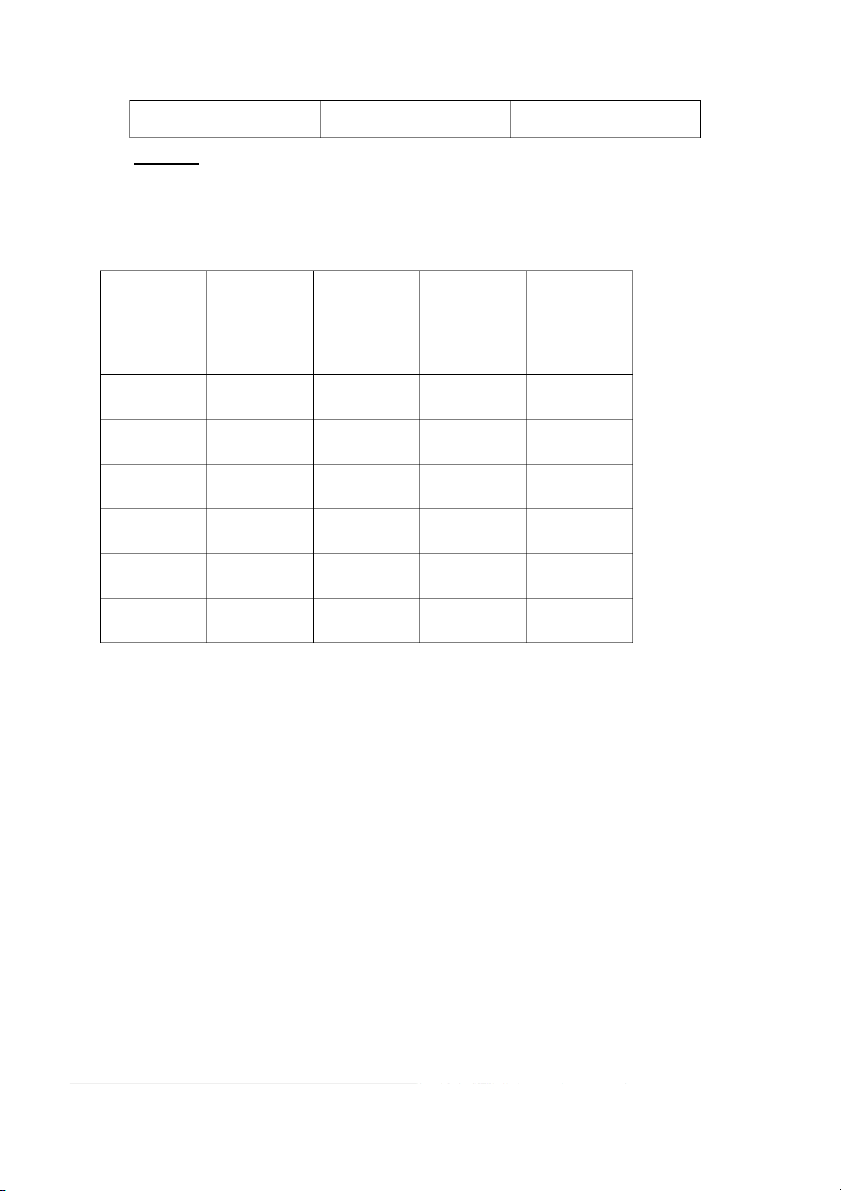

hàng năm, hình thức đấu thầu đa giá. Tới thời điểm mở thầu có 6 thành viên dự thầu:

Thành viên tham gia đặt Lãi suất đặt thầu (%)

Khối lượng đặt thầu ( tỷ thầu đồng) A 3.5 100 B 3.45 125 C 3.4 215 D 3.42 50 E 3.38 80 F 3.35 120 Yêu cầu :

a. Tính lãi suất trúng thầu của mỗi đơn vị trúng thầu

b. Tính số tiền nhà đầu tư B phải nộp thêm sau khi trúng thầu ( nếu trúng)

c. Tính tiền lãi định kỳ mà các nhà đầu tư nhận được hàng năm. NĐT

Lãi suất đặt Khối lượng Tích lũy Khối lượng thầu (%) đặt thầu ( tỷ trúng thầu ( đồng) Tỷ đồng) F 3.35 120 120 120 E 3.38 80 200 200 C 3.4 215 415 215 D 3.42 50 465 50 B 3.45 125 590 135 A 3.5 100 690 0

a) Lãi suất trúng thầu NĐT : B- 3.45%/ C- 3.4% / D- 3.42% / E- 3.38% / F- 3.35%

b) Số tiền phải nộp thêm= Khối lượng đặt thầu x ( Lãi suất trúng thầu – Lãi suất đặt thầu)

Số tiền phải nộp thêm của nhà đầu tư B = 125 tỷ đồng x ( 3.45% - 3.45%) = 0 đồng

c) Tiền lãi định kỳ hàng năm = Khối lượng đặt thầu x Lãi suất trúng thầu

- Nhà đầu tư B: 125 tỷ đồng x 3.45% = 4.3125 tỷ đồng

- Nhà đầu tư C: 215 tỷ đồng x 3.4% = 7.31 tỷ đồng

- Nhà đầu tư D: 50 tỷ đồng x 3.42% = 1.71 tỷ đồng

- Nhà đầu tư E: 80 tỷ đồng x 3.38% = 2.704 tỷ đồng

- Nhà đầu tư F: 120 tỷ đồng x 3.35% = 4.02 tỷ đồng

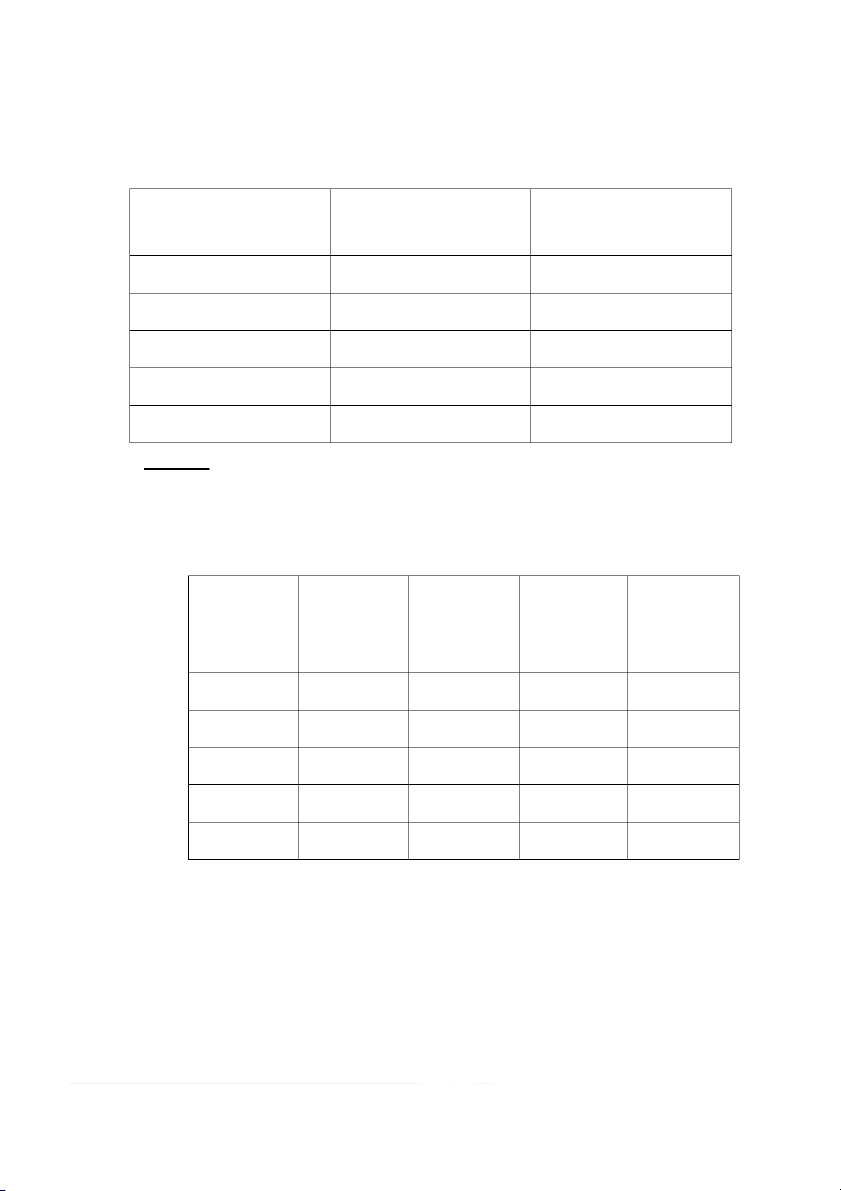

7. Ngày 25/11/2017, công ty Lọc dầu Dung Quất BSR tổ chức phiên IPO tại Sở Giao

dịch chứng khoán Thành phố Hồ Chí Minh theo hình thức đấu giá cạnh tranh

với tổng khối luợng cổ phiếu chào bán là 206,8 triệu cổ phần. Giá khởi điểm

13.400 đồng /cp. Mệnh giá 10.000 đồng/cp. Tại thời điểm đóng thầu có dữ liệu sau: Nhà đầu tư

Giá đặt thầu (nghìn đồng) Khối lượng đặt thầu ( triệu cp) A 13.4 25 B 19.2 150 C 22 100 D 40 50 E 20 35 Yêu cầu :

a. Tính khối lượng trúng thầu của mỗi nhà đầu tư

b. Tính giá trúng thầu bình quân của đợt phát hành

c. Số tiền nhà đầu tư B phải nộp thêm ( nếu trúng thầu) NĐT

Giá đặt thầu ( Khối lượng Tích lúy Khối lượng

nghìn đồng) đặt thầu ( trúng thầu ( triệu cp) triệu cp) D 40 50 50 50 C 22 100 150 100 E 20 35 185 35 B 19.2 150 335 21.8 A 13.4 25 360 0

a. Khối lượng trúng thầu của : - NĐT D: 50tr cp - NĐT C: 100tr cp - NĐT E: 35tr cp - NĐT B: 21.8tr cp b.

- Tổng giá trúng thầu của các nhà đầu tư là: (19.2 x 21.8) + (22 x 100) + (40

x 50) + (20 x 35) = 5.318,56 tỷ đồng

- Tổng khối lượng trúng thầu của các nhà đầu tư là: 21.8 + 100 + 50 + 35 = 206.8 triệu cp

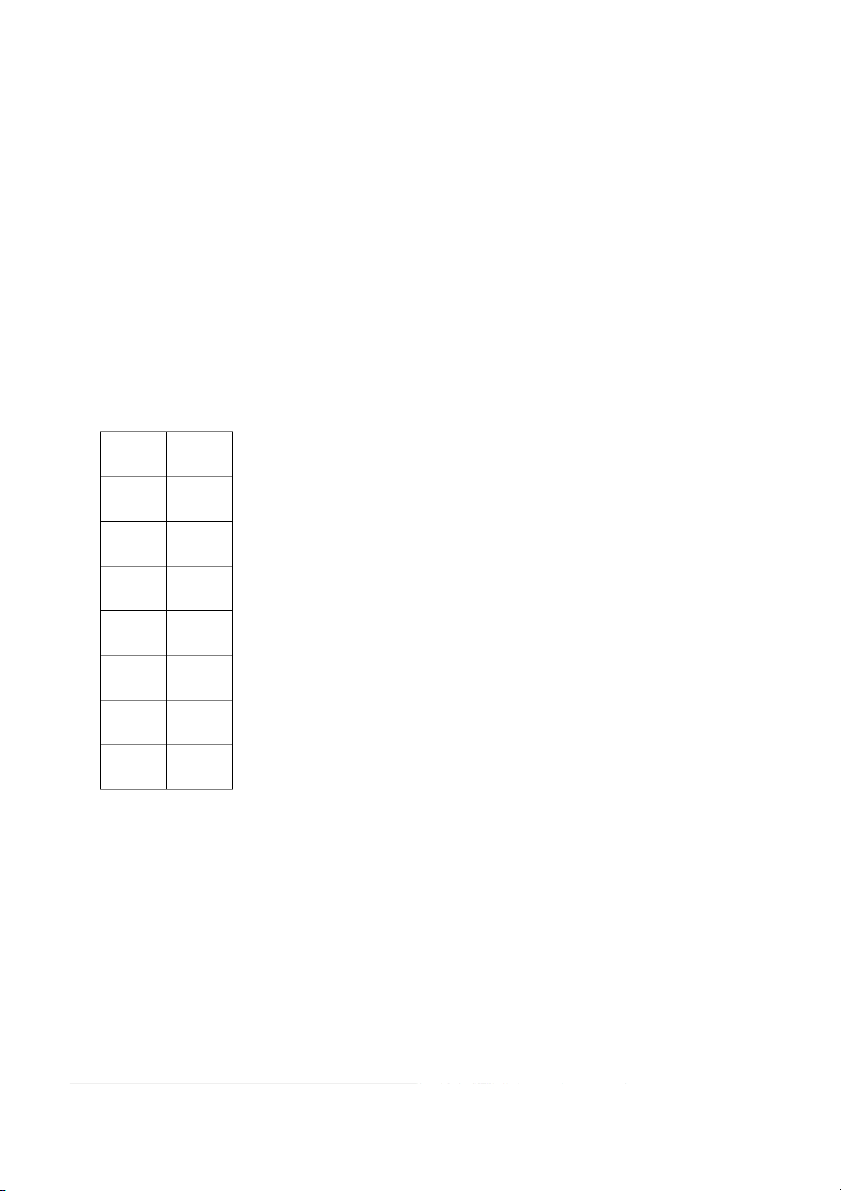

Giá trúng thầu bình quân của đợt phát hành là: 5.318,56 tỷ đồng /206.8 triệu cp = 25.71 nghìn đồng/cp Câu 1 0.5 Câu 2 0.5 Câu 3 0.5 Câu 4 0.5 Câu 5 2 Câu 6 3 Câu 7 3 Tổng 10