Preview text:

lOMoARcPSD| 36006477

PHẦN MỞ RỘNG MÔ HÌNH NHỊ PHÂN lOMo AR cPSD| 36006477

1. ĐỊNH GIÁ QUYỀN CHỌN BÁN:

Định giá một quyền chọn bán bằng mô hình nhị phân có quy trình cũng giống quyền chọn mua trừ

việc kết quả thanh toán tại ngày đáo hạn thể hiện quyền được bán cổ phiếu cơ sở.

Để thấy được sự khác biệt, nhìn vào hình 4.3, khi đó ta thay C bằng P cũng giống như thế P vào C trong mỗi công thức.

Lấy ví dụ đã đề cập ở trên, chúng ta sẽ định giá quyền chọn bán theo kiểu Châu Âu hai thời kỳ có giá thực hiện là 100.

Các giá trị quyền chọn bán tại ngày đáo hạn như sau:

Lưu ý cách tính giá trị nội tại của quyền chọn bán vào ngày đáo hạn:

Giá trị được chọn là giá trị nào cao hơn trong hai giá trị là 0 và hiệu số của giá thực hiện trừ giá cổ phiếu

Tại thời điểm 1, áp dụng công thức cho quyền chọn mua, ta được:

Như vậy, giá trị của quyền chọn là một bình quân có trọng số của hai giá trị có thể xảy ra trong kỳ kế

tiếp, với trọng số là p và 1-p, chiết khấu 1 thời kỳ theo lãi suất phi rủi ro. Tại thời điểm 0, ta được

Xem xét toàn bộ ví dụ phòng ngừa. Các quyền chọn mua biến động cùng chiều với giá cổ phiếu, vì vậy

để phòng ngừa chúng ta cần bán quyền chọn mua. Tuy nhiên, các quyền chọn bán lại biến động ngươc

chiều với giá cổ phiếu, vì vậy để phòng ngừa chúng ta mua quyền chọn bán. lOMoARcPSD| 36006477

Công thức tính tỷ số phòng ngừa cũng giống trong quyền chọn mua, lấy giá quyền chọn kỳ tới trường

hợp giá cổ phiếu tăng trừ cho giá quyền chọn kỳ tới trường hợp giá cổ phiếu giảm.

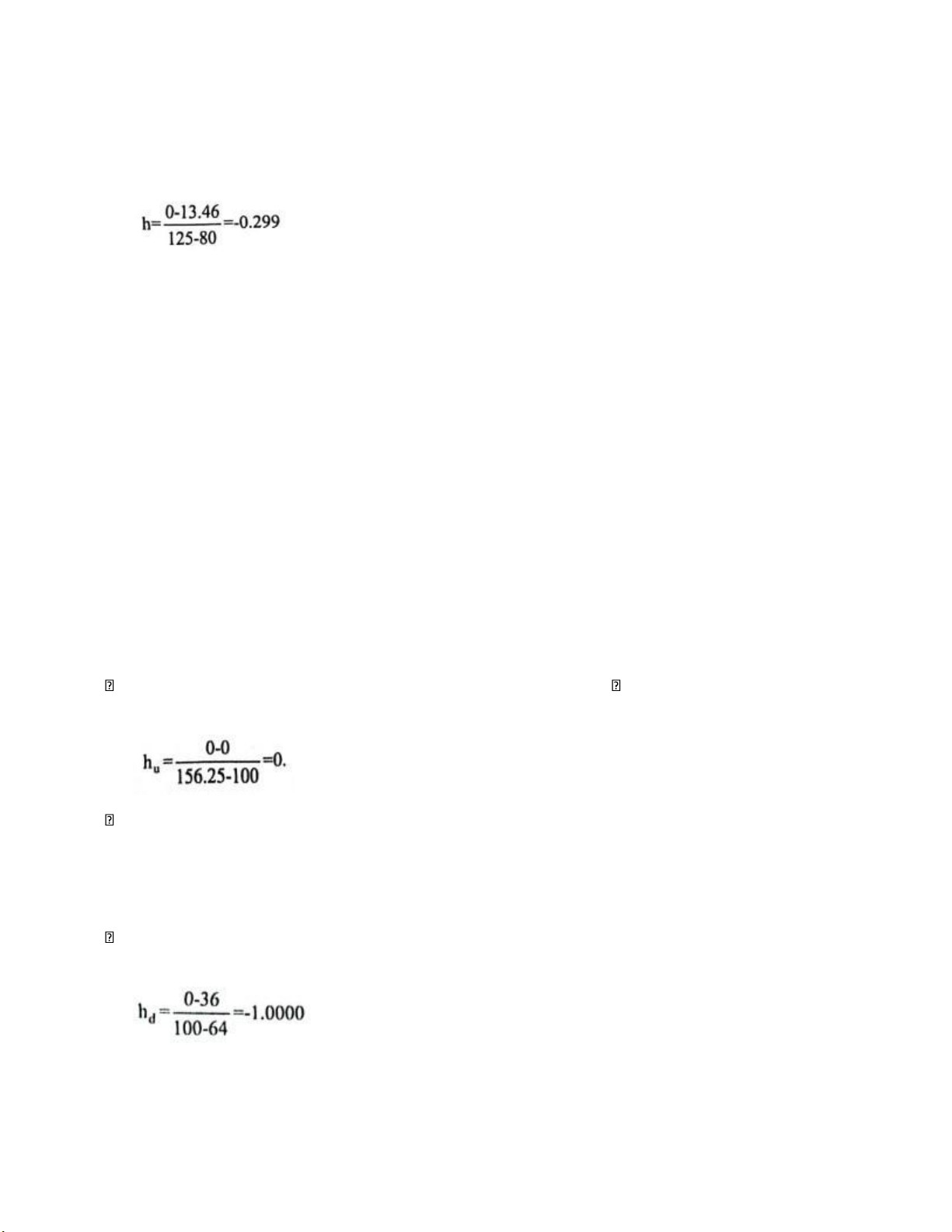

Tại thời điểm 0, tỷ số phòng ngừa là

Nếu như dấu trừ trong quyền chọn mua mang ý nghĩa chúng ta cần mua cổ phiếu và bán quyền chọn

bán thì trong trường hợp quyền chọn bán dấu trừ không mang ý nghĩa bởi vì quyền chọn bán có biến

động ngược chiều với giá cổ phiếu. Hệ số này cho biết lời hoặc lỗ từ quyền chọn bán xảy ra khi cổ

phiếu tăng hoặc giảm giá, như vậy thì không thể cấu thành danh mục phòng ngừa.

Trong trường hợp phòng ngừa quyền chọn bán, chúng ta mua cổ phiếu và mua cả quyền chọn bán khi

đó hệ số phòng ngừa là hệ số dương.

Vì vậy với ví dụ trên, ta cần mua 299 cổ phần và mua 1,000 quyền chọn bán, danh mục này sẽ có giá trị

299($100)=$29,900 (bằng cổ phần)

1,000($5.03) = $5,030 (bằng các quyền chọn bán) Tổng cộng: $34,930

• Trường hợp chứng khoán tăng giá lên 125:

Ta có, 299 cổ phần với giá $125 và 1.000 quyền chọn bán giá trị $0.00

Tổng giá trị danh mục : 299($125)+1,000($0.00) = $37,375

Giá trị này cao xấp xỉ khoảng 7% so với số tiền đầu tư ban đầu $34,340

Tỷ số phòng ngừa mới:

Kết luận: bán 299 cổ phần thua được $37,375 và đầu tư vào trái phiếu phi rủi ro với lãi suất là 7%.

• Trường hợp chứng khoán giảm giá xuống 80:

Ta có, 299 cổ phần với giá $80 và 1.000 quyền chọn bán giá trị $13.46

Tổng giá trị danh mục : 299($80)+1,000($13.46) = $37,380

Tỷ suất sinh lợi vẫn bằng 7% so với số tiền đầu tư ban đầu $34,340 Tỷ số phòng ngừa mới:

Bỏ qua dấu trừ, ta cần 1,000 cổ phần và 1,000 quyền chọn bán hoặc 299 cổ phần và 299 quyền chọn

bán. Nếu mua thêm 701 cổ phần để có đủ 1,000 cổ phần và đi vay với mức lãi suất vay là 7%. lOMoARcPSD| 36006477

Vậy chúng ta sẽ có 1,000 cổ phần giá $80 và 1,000 quyền chọn bán giá $13.46/quyền chọn, khoản nợ vay là $56,080

• Trường hợp giá cổ phiếu tăng từ 125 lên 156.25: chúng ta chỉ có một trái phiếu trị giá $37,375(1.07) =

$39,991, tỷ suất sinh lợi là 7% cho thời kỳ này.

• Trường hợp giá cổ phiếu giảm từ 125 xuống 100:

Một lần nữa, chúng ta chỉ có một trái phiếu trị giá $37,375(1.07) = $39,991, tỷ suất sinh lợi là 7% cho thời kỳ này.

• Trường hợp giá cổ phiếu tăng từ 80 lên 100:

Bây giờ chúng ta có 1,000 cổ phán trị giá $ 100, 1,000 quyền chọn bán không có giá trị và chúng ta nợ

$56,080(1.07) = $60,006 cho khoản vay.

Do đó, tổng giá trị danh mục là 1,000($100) + 1,000(30.00) - $60,006 = $39,994.

Tỷ suất sinh lợi cho thời kỳ này cũng là 7%.

• Trường hợp giá cổ phiếu giảm từ 80 xuống 64:

Chúng ta bây giờ có 1,000 cổ phần trị giá $64 mỗi cổ phần, 1,000 quyền chọn bán trị giá $36 và nợ

một khoản $56,080($1.07) = $60,006.

Do đó, tổng giá trị danh mục là l,000($64) + l,000($36) - $60,006 = $39,994. Cùng một giá trị và tỷ

suất sinh lợi 7% như trường hợp trên. Kết luận :

Chỉ cần danh mục được duy trì một cách thích hợp thì chúng ta sẽ kiếm được tỷ suất sinh lợi phi rủi

ro cho mỗi thời kỳ.

Nếu quyền chọn bán bị định giá sai, chúng ta sẽ thực hiện vị thế có lợi và phòng ngừa cho nó bằng cổ phiếu.

Ví dụ, nếu quyền chọn bán được bán với một mức giá thấp hơn trong mô hình, chúng ta nhận ra rằng nó

đã bị định giá thấp. Khi đó chúng ta sẽ mua quyền chọn bán và phòng ngừa bằng cách mua một số lượng

cổ phiếu tương ứng. Nếu quyền chọn bản được định giá cao, chúng ta sẽ bán nó nhưng để phòng ngừa

chúng ta cần bán khống cổ phiếu. 2.

QUYỀN CHỌN BÁN KIỂU MỸ ĐƯỢC THỰC HIỆN SỚM

Mô hình nhị phân có thể tính toán dễ dàng một quyền chọn bán kiểu Mỹ được thực hiện sớm bằng

cách thay thế giá trị được tính bằng giá trị nội tại nếu nó có giá trị cao hơn

Quyền chọn bán kiểu Mỹ nghĩa là trong suốt đời sống của quyền chọn chúng ta có thể thực hiện sớm bất

cứ một thời điểm nào trên sơ đồ cây nhị phân khi quyền chọn bán ở trang thái cao giá ITM thì chúng ta

phải xem xét có đáng để thực hiện sớm quyền chọn không.

Trở lại ví dụ giá trị quyền chọn bán kiểu châu Âu tính tại thời điểm 1: lOMoARcPSD| 36006477

Khi giá cổ phiếu là 125, quyền chọn bán là kiệt giá OTM

Khi giá cổ phiếu là 80, quyền chọn bán là cao giá ITM và chúng ta có quyền được thực hiện. Quyền chọn

bán cao giá ITM một khoản $20 [Max(0, 100-80)], chênh lệch xa so với giá trị không thực hiện quyền là $13,46

=> chúng ta chọn thực hiện quyền chọn, ta thế giá trị P đã tính toán 13.46 bằng 20, ta sẽ được P d u =0 và Pd

= 20, giá trị tại thời điểm 0 là:

Chúng ta phải xem xét khả năng thực hiện quyền chọn ngay lập tức nhưng vì nó đang ngang giá ATM nén

không có lý do gì để thực hiện nó hôm nay. Chú ý rằng giá trị của nó dễ nhận thấy là cao hơn giá trị của

quyền chọn bán tương ứng kiểu châu Âu là 5.03.

Kết luận: Xây dựng một danh mục phòng ngừa bằng các quyền chọn kiểu Mỹ cũng theo một quy

trình tương tự như xây dựng một danh mục phòng ngừa với các quyền chọn kiểu châu Âu ngoại trừ

việc chúng ta sử dụng giá trị của quyền chọn kiểu Mỹ để tính toán giá trị danh mục và tỷ số phòng ngừa.

3.CỔ TỨC, QUYỀN CHỌN MUA KIỂU CHÂU ÂU VÀ QUYỀN CHỌN MUA KIỂU MỸ ĐƯỢC THỰC HIỆN SỚM.

Cách đưa cổ tức vào mô hình đơn giản nhất là thể hiện cổ phần bằng một tỷ suất%.

Giá cổ phiếu đến kỳ chia cổ tức sẽ giảm % ngay khi nó được chia cổ tức. Khi đó chúng ta sử dụng giá

cổ phiếu đã chia cổ tức vào công thức nhị phân.

Nếu giá trị nội tại của quyền chọn mua trước khi nó được chia cổ tức cao hơn gá trị được tính toán bởi

công thức nhị phân thì quyền chọn mua đó sẽ được thực hiện. khi đó giá trị nội tại thay thế cho giá trị

bởi công thức nhị phân.

Xem xét lại ví dụ hai thời kỳ mà chúng ta đã nói đến trong phần trước của chương này. Bởi vì chúng ta

muốn xét trường hợp quyền chọn mua được thực hiện sớm nên chúng ta giả định một tỷ lệ chi trả cổ

tức cao một cách hợp lý là 10% và giả sử cổ tức được chia và cổ phiếu ở trạng thái đã chia cổ tức tại thời điểm 1.

Tại thời điếm 1, nếu giá cổ phiếu là 125, nó sẽ được trả 12.50 cổ tức và giảm xuống còn 112.50. Nếu

giá cổ phiếu giảm xuống 80, sẽ trả cổ tức là 8 và giảm xuống 72. lOMoARcPSD| 36006477

Trong kỳ kế tiếp, biến động giá cổ phiếu dựa trên giá trị 112.50 hay 72 và giá trị của cổ phiếu sẽ là

140.625, 90 hoặc 57.60. Quá trình này được biểu diễn bằng Hình 4.5. Giá quyền chọn mua tương ứng tại ngày đáo hạn là:

Giá quyền chọn mua kiểu châu Âu sau một thời kỳ là :

Do đó, giá trị quyền chọn mua kiểu châu Âu tại thời điểm 0 là:

Chú ý là giá trị này thấp hơn giá

trị của quyền chọn trong trường

hợp cổ phiếu không có cổ tức là 17.69 .

Cổ tức luôn làm giảm giá trị của

một quyền chọn châu Âu bởi vì

chúng tượng trưng cho một

khoản thanh toán hơn là một

khoản tái đầu tư của doanh

nghiệp nhằm mục đích tạo ra sự

tăng tưởng trong giá cổ phiếu.

Giả sử quyền chọn mua kiểu Mỹ, chúng ta chuyển thời điểm 0 đến thời điểm 1, giả định giá cổ phiếu

tăng 125. Công ty cho trả tỷ lệ cổ tức là 10% của 125 hay 12.50. Khi điều này xảy ra giá cổ phiếu giảm xuống 112.50.

Nắm giữ một quyền chọn mua kiểu Mỹ chúng ta có quyền thực hiện trước khi cổ phiếu được chia cổ

tức, do đó trả 100 và nhận được 1 cổ phiếu trị giá 125. Khi cổ phiếu được chia cổ tức, giá trị của nó

giảm xuống 112.50 nhưng chúng ta phải có cổ phiếu trước khi nó được chia cổ tức, chúng ta được

quyền nhận cổ tức và có giá trị thuần 25 hay hiểu cách khác giá trị quyền chọn tại thời điểm này là 25.

Do đó, chúng ta thay thế giá trị được tính bởi công thức nhị phân 22.78 trước đó ở ví dụ quyền chọn

mua kiểu châu Âu bằng giá trị 25 (Cu = 25)

Tại thời điểm 1 nếu giá cổ phiếu giảm xuống còn 80, chúng ta thực hiện sớm quyền chọn vì quyền chọn

mua ở trạng thái kiệt giá OTM.

Trở lại thời điểm 0, giá trị quyền chọn mua kiểu Mỹ là: lOMoARcPSD| 36006477

Hình 4.6 thể hiện, tại thời điểm 1, cổ phiếu ở trạng

thái đã chia cổ tức nên giá trị là 113 hoặc 68.

Nếu giá cổ phiếu 113 và giảm giá tại thời điểm

2, giá trị mới là 113(0.80)=90.40

Nếu giá cổ phiếu 68 và giảm giá tại thời điểm 2,

giá trị mới là 68(1.25)=85

=>Trạng thái ở giữa thời điểm 2 sẽ không giống

nhau bất chấp giá cổ phiếu là bao nhiêu tại thời điểm 1.

Một cây nhị phân mà biến động tăng được theo

sau bởi một biến động giảm đặt bạn vào cùng một vị trí của trường hợp biến động giảm theo sau bởi

một biến động tăng được gọi là cây nhị phần tái hợp. Khi một biến động tăng được theo sau bởi một

biến động giảm không đặt bạn vào cùng một vị tri cùa trường hợp biến động giảm theo sau bởi một

biến động tăng được gọi là cây nhị phân không tái hợp.

Một thủ thuật đặc biệt có thể là đơn

giản đáng kể các tính toán nhị phân cho

trường hợp quyển chọn kiều Mỹ có cổ tức.

Nhớ lại trong Chương 3, trong trường hợp

có cổ tức, chúng ta trừ đi hiện giả của cổ

tức từ giá cổ phiếu và sử dụng giá trị đã

điều chỉnh này trong công thức, chúng ta

có thể làm giống như vậy trong trường hợp

ở đây. Chúng ta đơn giản giả định rằng cổ

tức được dự đoán hoàn toàn và khi đó giá

cổ phiếu trừ đi hiện giá cùa cổ tức theo quy trình nhị phân.

Hình 4.8, minh họa cách tiếp cận.

Giá cổ phiếu hiện tại là $100 nhưng chúng ta lOMoARcPSD| 36006477

điều chỉnh giá trị này cho 100 - 12/1.07 = 88.79. Khi đó, giá trị 88.79 này tăng lên hay giảm xuống

theo thừa só 1.25 hoặc 0.80. •

Tại thời điểm 0, giá cổ phiếu được xem xét là 100, bao gồm hiện giá của cổ tức là 12/1.07 =

11.21 và phần còn lại của giá cổ phiếu, 88.79 phản ánh khả năng tăng trưởng tiềm ẩn của cổ phiếu. •

Tại thời điểm 1, nếu cổ phiếu tăng giá chúng ta điểu chình 88.79(1.25)= 110.99.

Trước khi cổ phiếu được chia cổ tức, có giá trị thực tế là 110.99 + 12 = 122.99.

Sau đó, lập tức giảm xuống 110.99 khi được chia cổ tức.

Nếu tại thời điểm 1, giá cổ phiếu giảm xuống thì mức giá được điều chỉnh là 88.79(0.80) = 71.03.

Trước khi chia cổ tức, giá cổ phiếu là 83.03 và giảm xuống 71.03 sau khi chia cổ tức.

Hình 4.8 tại thời điểm 2, điểm chính giữa giá cổ phiếu là 88.79 bất chấp đường dẫn đến mức giá

này từ đâu. Chúng ta có thể tính quyền chọn mua như sau:

Tại thời điểm 1, Nếu quyền chọn mua kiểu châu Âu, chúng ta có giá trị :

Nếu quyền chọn mua kiểu Mỹ, ở thời điểm 1 khi giá cổ phiếu là 122.99, chúng ta có cơ hội thực hiện

quyền chọn trước khi giá cổ phiếu được chia cổ tức. Chúng ta nhận được một khoản thanh toán 22.99 là

kết quả thu được từ giá cổ phiếu $100, nhận cổ tức $12 và giá cổ phiếu giảm xuống $110.99.

Bởi vì khoản thanh toán 22.99 khi nhận được lớn hơn giá trị quyền chọn nếu không thực hiện quyền

nên chúng ta sử dụng 22.99 cho C . Về lại thời điểm 1, giá trị quyền chọn kiểu Châu Âu là: u

giá trị quyền chọn kiểu Mỹ là:

Lợi thế vượt trội của quyền chọn kiểu Mỹ là thu được cổ tức và tránh sự thiệt hại về giá trị khi cổ

phiếu được chia cổ tức một khoản trị.giá là 0.71 tại thời điểm hôm nay.