Preview text:

Bài 4: Các phương thức thanh toán quốc tế

BÀI 4 CÁC PH¯¡NG THĀC THANH TOÁN QUỐC T¾

Hướng dẫn học

Để học tốt bài này, sinh viên cần tham khảo các phương pháp học sau:

Học đúng lịch trình của môn học theo tuần, làm các bài luyện tập đầy đủ và tham gia

thảo luận trên diễn àn. đ

Đọc tài liệu: Giáo trình thanh toán quốc tế và tài trợ ngoại thư ng ơ của GS.TS. Nguyễn

Văn Tiến và TS. Nguyễn Thị H ng H ồ

ải, ấn bản 2013.

Sinh viên làm việc theo nhóm và trao đổi với giảng viên trực tiếp tại lớp học hoặc qua email. Trang Web môn học. Nội dung

Phương thức chuyển tiền.

Phương thức nhờ thu.

Phương thức tín dụng chứng từ. Mục tiêu

Kết thúc bài 4, sinh viên cần nắm rõ những nội dung sau:

Hiểu và vận dụng quy trình chuyển tiền, nhờ thu, và tín dụng ch ng t ứ ừ trong hoạt động

thanh toán tiền hàng quốc tế.

Phân biệt được sự khác nhau giữa phương thức nhờ thu trơn và nhờ thu kèm ch ng t ứ ừ.

Phân tích và lựa chọn được phương thức thanh toán đảm bảo nhất giữa các bên trong

hoạt động thanh toán quốc tế.

Thấy được vai trò của ngân hàng trong các phương thức thanh toán quốc tế.

Lập, kiểm tra, sửa các lỗi trong thư tín dụng được phát hành tại ngân hàng. TXNHQT03_Bai_v1.0015108230-b2 49

Bài 4: Các phương thức thanh toán quốc tế

Tình huống dẫn nhập

Công ty xuất nhập khẩu SaGiangVina nhận được một L/C do ngân hàng BOC–Singapore phát

hành trị giá 180.000 USD ký phát ngày 15/10/2015 qua ngân hàng HSBC Việt Nam. Trên L/C

quy định rằng ngân hàng BOC sẽ trả tiền ngay 100% hóa đơn tiền hàng sau khi nhận được chấp

nhận thanh toán của người xin mở L/C nếu hàng hóa phù hợp với chứng từ của người hư ng ở lợi xuất trình.

1. Bên nào là doanh nghiệp xuất khẩu?

2. Ngân hàng nào là ngân hàng xuất khẩu?

3. Ngân hàng nào là ngân hàng nhập khẩu?

4. Công ty xuất nhập khẩu SaGiangVina có nên chấp nhận L/C này không? Tại sao? 50

TXNHQT03_Bai4_v1.0015108230-b2

Bài 4: Các phương thức thanh toán quốc tế

Trong hoạt động thương mại quốc tế, người trả tiền và người thụ hư ng ở được phép thỏa thuận nội dung, i

đ ều kiện thanh toán, mà mỗi thỏa thuận có thể tạo nên một phương thức thanh toán.

Chính vì vậy, về mặt lý thuyết, tồn tại rất nhiều phương thức thanh toán. Căn cứ vào tính chất

pháp lý điều chỉnh, phương thức thanh toán quốc tế có thể chia làm 2 nhóm chính: Thứ nh t,

ấ nhóm phương thức có tập quán quốc tế điều chỉnh gồm:

Phương thức thanh toán nhờ thu (URC522).

Phương thức thanh toán tín dụng chứng (UCP500, UCP600).

Thứ hai, nhóm phương thức không có tập quán quốc tế điều chỉnh gồm:

Phương thức thanh toán chuyển tiền – Remittance.

Phương thức thanh toán ghi sổ – Open Account – Phương thức mở tài khoản.

Phương thức thanh toán ứng trước – Advanced Payment.

Phương thức thanh toán nhận thành trả tiền – Cash on Delivery – COD.

Phương thức thanh toán thư ủ

y thác mua – Letter of Authority to Purchase.

Tuy nhiên, do có văn bản pháp lý điều chỉnh nên nhóm 2 phương thức thanh toán là: nhờ thu và

tín dụng chứng từ thường được ưu tiên s

ử dụng, do tính rõ ràng về pháp lý. Trong ó, đ phương

thức thanh toán tín dụng chứng từ được sử dụng ph

ổ biến nhất trong tất cả các phương thức, do

đảm bảo quyền lợi giữa tất cả các bên liên quan. 4.1.

Ph°¢ng thāc chuyển tiền 4.1.1.

Khái niệm cÿa ph°¢ng thāc chuyển tiền

Phương thức chuyển tiền là m t ộ phương thức trong

đó một khách hàng (người trả tiền, người mua,

người nhập khẩu…) yêu cầu ngân hàng phục vụ

mình chuyển một số tiền nhất định cho người hưởng

lợi (người cung ứng dịch vụ, người bán, người xuất khẩu…) ở m t

ộ địa điểm nhất định.

Ngân hàng chuyển tiền phải thông qua đại lý của

mình ở nước người hư ng l ở

ợi để thực hiện nghiệp vụ chuyển tiền. Ngân hàng chỉ óng đ

vai trò là trung gian chuyển tiền giữa người mua và người bán.

4.1.1.1. Các bên tham gia trong ph°¢ng thāc chuyển tiền

Người chuyển tiền hay người trả tiền (Remitter): thư ng ờ là người nhập khẩu,

người mua, người mắc nợ, nhà đầu tư, người chuyển kiều hối… Người trả tiền là

người yêu cầu ngân hàng chuyển tiền ra nước ngoài.

Người thụ hưởng (Beneficiary): là người xuất khẩu, chủ nợ, người nhận v n ố đầu

tư, người nhận kiều hối… do người chuyển tiền chỉ định.

Ngân hàng chuyển tiền (Remitting Bank): là ngân hàng phục vụ người chuyển tiền.

Ngân hàng trả tiền (Paying Bank): là ngân hàng trả tiền cho người thụ hưởng, là

ngân hàng đại lý hay chi nhánh của ngân hàng chuyển tiền. TXNHQT03_Bai_v1.0015108230-b2 51

Bài 4: Các phương thức thanh toán quốc tế 4.1.2.

Các hình thāc chuyển tiền

Có 2 hình thức chuyển tiền:

a. Chuyển tiền bằng thư (mail transfer – M/T):

Đây là hình thức chuyển tiền, trong đó lệnh thanh toán của ngân hàng chuyển tiền

được chuyển bằng thư cho ngân hàng trả tiền. Chuyển tiền bằng thư chậm nhưng

có chi phí thấp. Ngày nay, chuyển tiền bằng thư là rất hạn chế.

b. Chuyển tiền bằng điện (telegraphic transfer – T/T):

Đây là hình thức chuyển tiền, trong đó, lệnh thanh toán của ngân hàng chuyển tiền

được thể hiện trong nội dung bức điện gửi cho ngân hàng trả tiền bằng mạng

SWIFT. Chuyển tiền bằng điện là hiện đại và phổ biến nhất hiện nay, nó diễn ra

nhanh chóng, chính xác và an toàn hơn bằng thư. Tuy nhiên, chuyển tiền bằng điện sẽ t n chi phí h ố

ơn nhiều so với chuyển tiền bằng thư. 4.1.3.

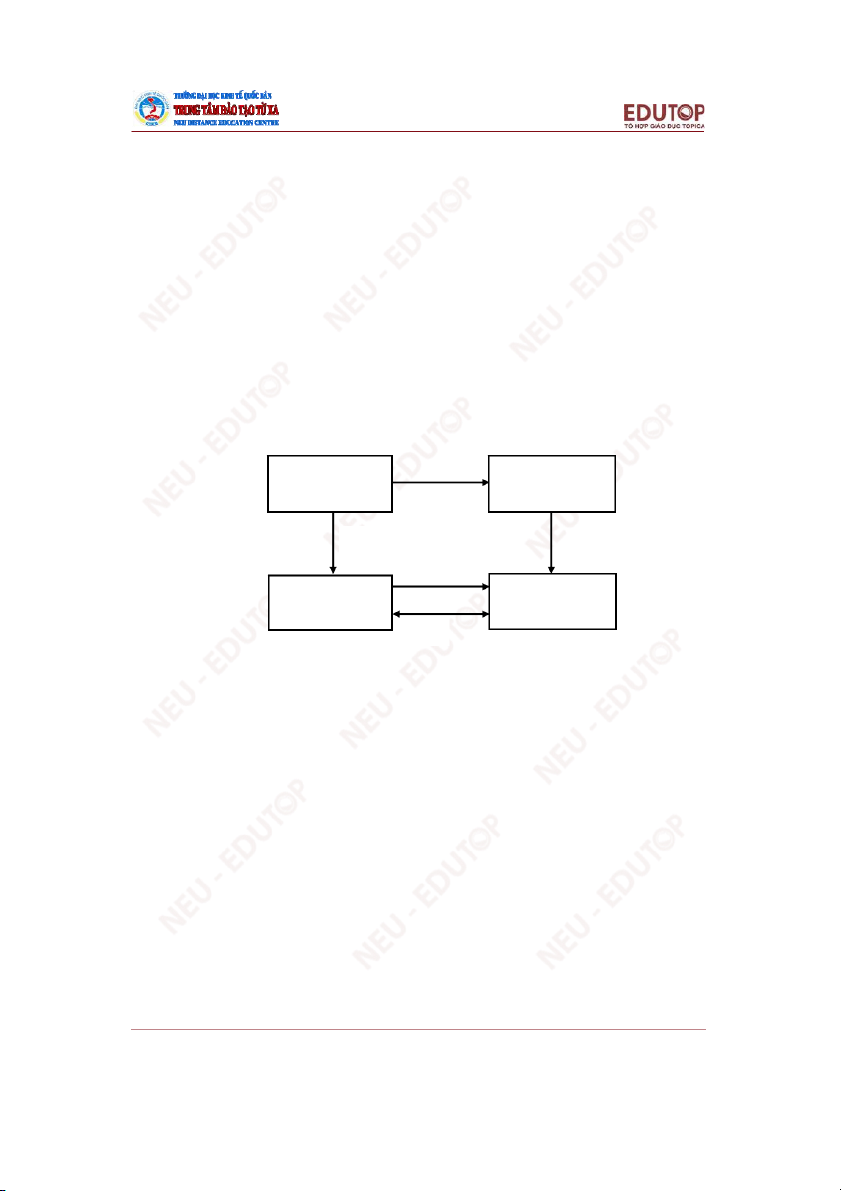

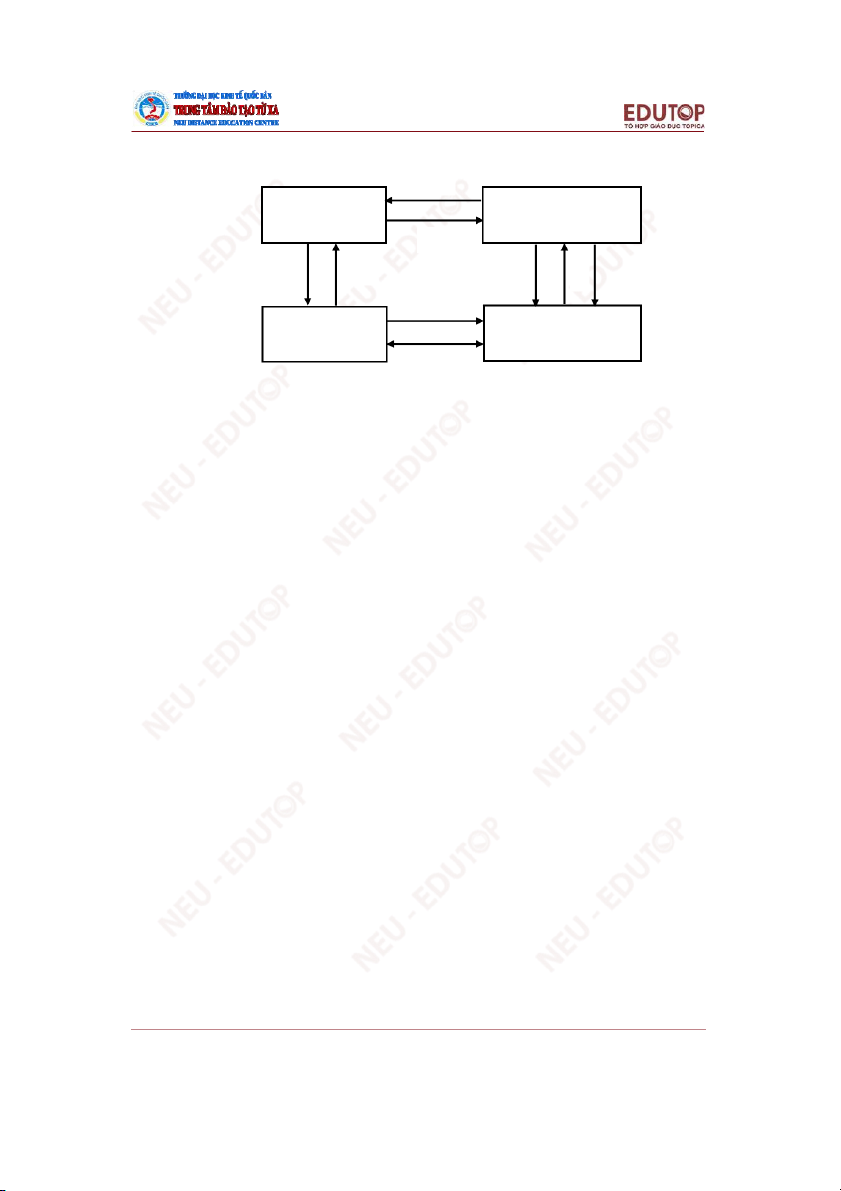

Quy trình chuyển tiền Quy trình chuyển tiền Ngân hàng Ngân hàng

chuyển tiền

người thụ hưởng 4 3 5 2

Người chuyển

Người thụ tiền hưởng 1

Giải thích quy trình

(1) Người mua và người bán ký kết hợp đồng mua bán ngoại thư ng. ơ

(2) Người bán – người thụ hưởng giao hàng hóa và bộ chứng từ liên quan tới hàng hóa cho người mua.

(3) Người chuyển tiền điền giấy yêu cầu chuyển tiền (theo mẫu của ngân hàng) ủy

nhiệm cho ngân hàng chuyển một số tiền nhất định cho người th h ụ ư ng. ở

(4) Ngân hàng được ủy nhiệm chuyển tiền thực hiện việc chuyển tiền tới ngân hàng của

người thụ hưởng – ngân hàng đại lý hoặc chi nhánh của ngân hàng chuyển tiền.

(5) Ngân hàng của người th h

ụ ưởng ghi có tài khoản cho người th h ụ ư ng. ở 4.2.

Ph°¢ng thāc nhờ thu 4.2.1.

Khái niệm nhờ thu

Nhờ thu là phương thức thanh toán, theo đó, bên bán (nhà xuất khẩu) sau khi giao

hàng hay cung ứng dịch vụ, ủy thác cho ngân hàng phục vụ mình xuất trình bộ chứng

từ thông qua ngân hàng đại lý cho bên mua (nhà nhập khẩu) để được thanh toán, chấp

nhận hối phiếu hay chấp nhận các i đ ều kiện và i đ ều khoản khác. 52

TXNHQT03_Bai4_v1.0015108230-b2

Bài 4: Các phương thức thanh toán quốc tế

Từ khái niệm trên có thể thấy, trong phương thức thanh toán nhờ thu, người xuất khẩu

“Nhờ” ngân hàng của mình thu hộ tiền, như ậ

v y ngân hàng như một trung gian thu hộ

tiền từ người mua, và ngư i bán không ph ờ

ải trực tiếp thu tiền từ phía người mua. 4.2.2.

Văn bản pháp lý điều chỉnh thanh toán nhờ thu

Nhờ thu là một phương thức thanh toán được sử dụng

phổ biến trong giao dịch thư ng ơ mại quốc tế. Đ ể

phương thức thanh toán này được sử dụng một cách có

hiệu quả, đảm bảo quyền lợi cho các bên tham gia

thanh toán, phòng thương mại quốc tế (International

Chamber of Commerce – ICC) đã ban hành văn bản

“Quy tắc thống nhất về nhờ thu” (Uniform Rules for

Collection – URC) được phát hành lần đầu vào năm 1956, sau ó

đ được tái bản vào các

năm 1967, 1978 và lần tái bản sau cùng vào năm 1995, với tiêu đề “ICC Uniform

Rules for Collections, Publication No 522” (viết tắt URC522).

Đây là văn bản mang tính chất pháp lý tùy ý – nghĩa là việc áp dụng văn bản này là

không bắt buộc. Tuy nhiên khi đã có s

ự thống nhất của hai bên mua bán, thì phải dẫn

chiếu các điều khoản của URC và phải tuân thủ các điều khoản ó. đ 4.2.3.

Các bên tham gia ph°¢ng thāc nhờ thu

Người uỷ nhiệm thu (Principal): là ngư i

ờ xuất khẩu, người hư ng ở lợi. Là người yêu

cầu ngân hàng phục vụ mình thu hộ tiền.

Người trả tiền (Drawee): là người mà Nhờ thu đư c

ợ xuất trình để thanh toán hay

chấp nhận thanh toán. Người trả tiền trong ngoại thương là người nhập khẩu.

Ngân hàng nhờ thu – Remitting Bank (hay còn gọi là ngân hàng nhận uỷ nhiệm

thu): là ngân hàng phục vụ người xuất khẩu.

Ngân hàng thu hộ (Collecting Bank): là ngân hàng phục vụ người nhập khẩu.

Thông thường, đây là ngân hàng đại lý hay chi nhánh của ngân hàng nhờ thu có trụ

sở ở nước Người trả tiền.

Ngân hàng xuất trình (presenting Bank) ườ ớ o Nếu ng

i trả tiền có quan hệ tài khoản v i ngân hàng thu hộ, thì ngân hàng

thu hộ sẽ xuất trình nhờ thu trực tiếp cho người trả tiền, trong trường hợp này

thì ngân hàng thu hộ đồ

ng thời là ngân hàng xuất trình. o

Nếu người trả tiền không có quan hệ tài khoản với ngân hàng thu hộ, thì có thể

chuyển Nhờ thu cho một ngân hàng khác có quan hệ tài khoản với Người trả

tiền để xuất trình. Trong trư ng ờ

hợp này, ngân hàng phục vụ người trả tiền trở

thành ngân hàng xuất trình, và chịu trách nhiệm trực tiếp với ngân hàng thu h . ộ 4.2.4.

Các loại nhờ thu

Trong thương mại quốc tế, Nhờ thu thực chất là một quy trình thu hộ tiền từ người

mua cho người bán thông qua hệ thống ngân hàng. Phân loại các hình thức nhờ thu

phụ thuộc vào tính chất chứng từ mà người mua yêu cầu làm căn cứ trả tiền, theo đó,

nhờ thu bao gồm 2 loại: là nhờ thu phiếu trơn – Clean Collection và nhờ thu kèm

chứng từ Documentary Collection. TXNHQT03_Bai_v1.0015108230-b2 53

Bài 4: Các phương thức thanh toán quốc tế

4.2.4.1. Nhờ thu tr¢n (Clean Collection) Khái niệm:

Nhờ thu trơn là phương th c

ứ mà người bán nhờ ngân hàng thu hộ tiền trên tờ hối

phiếu ở người mua, trong đó chứng t

ừ nhờ thu chỉ bao gồm ch ng ứ từ tài chính, còn

các chứng từ thương mại được gửi trực tiếp cho người nhập khẩu không thông qua ngân hàng.

Theo Điều 2, URC 522, thì chứng từ bao gồm chứng từ tài chính và/hoặc chứng từ thương mại .

Chứng từ tài chính bao gồm: hối phiếu, Kỳ phiếu, Séc – Đã nghiên cứu ở các chương trước.

Chứng từ thương mại gồm hóa đơn thư ng ơ mại, chứng t v

ừ ận tải, chứng bảo hiểm…

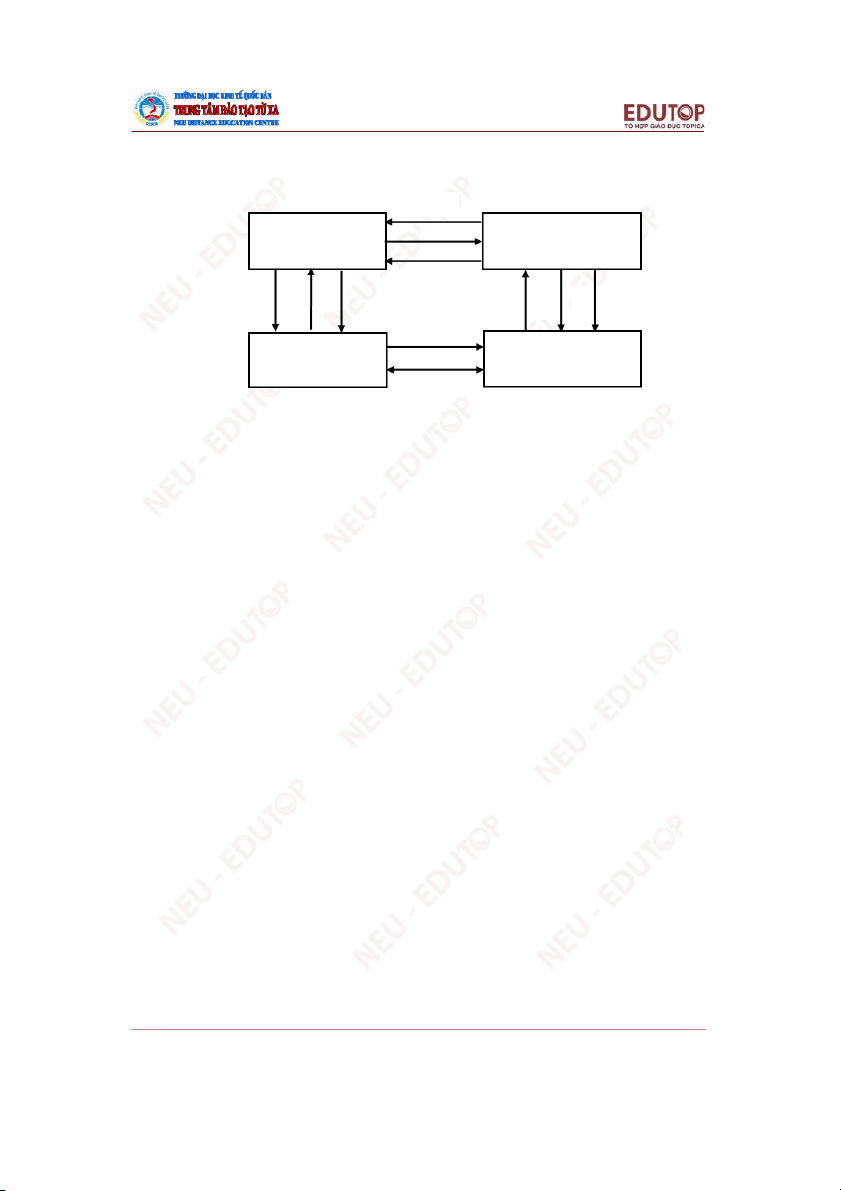

Quy trình thanh toán nhờ thu phiếu trơn

Ngân hàng nhận

Ngân hàng xuất trình

ủy thác nhờ thu

– Ngân hàng thu hộ 4 8 3 5 6 2 Người bán Người mua 1

Giải thích quy trình

(1) Hai bên ký kết hợp đồng thư ng m ơ ại.

(2) Người bán chuyển giao hàng hóa, cùng chứng từ hàng hóa cho người mua. (3) Người bán lập h i

ố phiếu và ủy nhiệm cho ngân hàng nhờ thu tiền t ng ừ ười mua.

(4) Ngân hàng nhờ thu gửi lệnh nhờ thu và h i

ố phiếu tới ngân hàng thu hộ/ngân hàng

xuất trình đẻ thu tiền từ người mua.

(5) Ngân hàng thu hộ thông báo lệnh nhờ thu tới người mua để chấp nhận thanh toán

hoặc thanh toán ngay hối phiếu nhờ thu.

(6) Người mua/nhà nhập khẩu thanh toán hoặc chấp nhận hối phiếu.

(7) Ngân hàng thu hộ chuyển tiền nhờ thu hoặc hối phiếu kỳ hạn đã chấp nhận lại cho ngân hàng nhờ thu.

(8) Ngân hàng nhờ thu ghi có tài khoản cho người bán hoặc đưa lại cho ngưới bán hối

phiếu kỳ hạn đã được ký chấp nhận thanh toán của phía người mua.

4.2.4.2. Nhờ thu kèm chāng từ (Documentary Collection) Khái niệm

Phương thức thanh toán mà người bán sau khi hoàn thành nghĩa vụ giao hàng thì lập

bộ chứng từ thanh toán nhờ thu (chứng từ gửi hàng và hối phiếu) và nhờ ngân hàng thu hộ tiền tờ ố h i phiế đ

u ó, với điều kiện là người mua trả tiền hoặc chấp nhận trả tiền

thì ngân hàng mới trao toàn bộ chứng từ ử

g i hàng cho người mua để ọ h nhận hàng. 54

TXNHQT03_Bai4_v1.0015108230-b2

Bài 4: Các phương thức thanh toán quốc tế

Quy trình nhờ thu kèm chứng từ 8

Ngân hàng nhận

Ngân hàng xuất trình

ủy thác nhờ thu

– Ngân hàng thu hộ 4 9 3 5 6 7 2 Người bán Người mua 1

Giải thích quy trình

(1) Hai bên người mua và người bán tiến hành ký kết hợp đồng mua bán ngoại thương.

(2) Người bán gửi hàng cho người mua.

(3) Người bán điền đơn yêu cầu Nhờ Thu kèm chứng (mẫu của ngân hàng) gửi cùng

chứng từ tài chính và chứng từ thư ng ơ

mại ủy nhiệm cho ngân hàng nhờ thu để thu

tiền hàng từ người mua.

(4) Ngân hàng nhờ thu lập lệnh nhờ thu và gửi cùng bộ chứng từ tới ngân hàng thu

hộ/ngân hàng xuất trình.

(5) Ngân hàng thu hộ thông báo lệnh nhờ thu và xuất trình chứng từ cho người

mua/nhà nhập khẩu để yêu cầu thanh toán hoặc chấp nhận thanh toán.

(6) Người mua thanh toán, ký chấp nhận thanh toán, hoặc ký phát kỳ phiếu/giấy nhận nợ.

(7) Ngân hàng thu hộ trao chứng từ thương mại cho người mua để người mua đi nhận hàng.

(8) Ngân hàng thu hộ chuyển tiền thu được cho ngân hàng nhờ thu.

(9) Ngân hàng nhờ thu ghi có tài khoản có người bán, hoặc trao trả cho người bán

chứng từ tài chính đã được ký chấp nhận thanh toán, hoặc các chứng từ tài chính

khác do người mua ký phát.

Tùy theo thời hạn trả tiền, người ta chia phương thức nhờ thu kèm chứng từ này làm 2 loại:

Nhờ thu trả tiền đổi chứng t . ừ

Nhờ thu chấp nhận đổi chứng t . ừ

a. Nhờ thu trả tiền đổi chứng từ (documents against payment – D/P):

Là phương thức thanh toán nhờ thu mà người bán yêu cầu người mua phải trả tiền,

ngân hàng mới giao chứng từ để đ i nhận hàng.

Điều kiện D/P at sight: là điều kiện thanh toán trả tiền ngay khi chứng từ được

xuất trình (payable at sight). Ngân hàng sẽ chỉ trao chứng từ thư ng ơ mại khi nhà

nhập khẩu thanh toán nhờ thu. Thông thư ng ờ

người trả tiền phải thanh toán trong

vòng 3 ngày làm việc sau khi bộ chứng từ được xuất trình. Đối với điều kiện D/P

trong lệnh nhờ thu phải có chỉ thị “Release Documents against Payment”.

Điều kiện D/P X days sight: là quy tắc nhờ thu trong đó, lệnh nhờ thu quy định trong

khoảng thời gian X ngày kể từ ngày bộ chứng t

ừ xuất trình, nhà nhập khẩu trả tiền

để đổi lấy bộ chứng từ. Người trả tiền ngay không phải trả tiền ngay khi nhìn thấy

bộ chứng từ mà có một khoảng thời gian là X ngày để trả tiền bộ chứng từ. TXNHQT03_Bai_v1.0015108230-b2 55

Bài 4: Các phương thức thanh toán quốc tế

b. Nhờ thu chấp nhận trả tiền đổi chứng từ (documents against acceptance – D/A):

Là phương thức nhờ thu mà người bán yêu cầu người mua ký chấp nhận trên hối

phiếu sẽ thanh toán vào một ngày nhất định trong tương lai, ngân hàng mới giao chứng từ đ

ể đi nhận hàng (áp dụng trong trư ng ờ

hợp bán hàng trả chậm, mua chịu).

Đây cũng là hình thức người xuất khẩu cấp tín dụng cho người nhập khẩu. Thời

hạn tín dụng chính là thời hạn của hối phiếu hayc òn gọi là thời hạn trả chậm. 4.3.

Ph°¢ng thāc tín dụng chāng từ (L/C)

Ngày nay, Việt Nam đang phát triển mạnh hoạt động ngoại thương, thị trường giao

dịch quốc tế ngày càng được mở rộng, phong phú và a

đ dạng. Để đảm bảo an toàn

trong khâu thanh toán, thì phương thức tín dụng chứng từ tỏ ra hiệu quả và phù hợp

với bối cảnh hiện nay. 4.3.1.

Khái niệm ph°¢ng thāc thanh toán tín dụng chāng từ

Phương thức thanh toán tín dụng chứng từ là một sự

thỏa thuận, trong đó, một ngân hàng (ngân hàng mở

thư tín dụng) theo yêu cầu của khách hàng (người xin

mở thư tín dụng) cam kết sẽ trả một số tiền nhất định

cho một người thứ ba (người hưởng lợi số tiền của thư

tín dụng) hoặc chấp nhận hối phiếu do người thứ ba ký

phát trong phạm vi số tiền đó khi người thứ ba này

xuất trình cho ngân hàng một bộ chứng từ thanh toán phù hợp nh ng quy ữ

định đề ra trong thư tín dụng.

Như vậy, phương thức tín dụng chứng từ thực chất là m t

ộ sự thỏa thuận, mà sự th a ỏ

thuận này thương được thể hiện bằng nội dung một bức thu hay một bức điện, gọi là

thư tín dụng hay tín dụng thư – Letter of Credit – L/C.

So với các phương thức thanh toán khác, thanh toán bằng L/C có ưu điểm:

Đối với nhà xuất khẩu: được ngân hàng phát hành thư tín dụng đảm bảo thanh toán

nếu xuất trình được b ộ ch ng ứ t

ừ nhập khẩu phù hợp với các quy định bề mặt c a ủ thư tín dụng.

Đối với nhà nhập khẩu: được ngân hàng phát hành bảo đảm không phải trả tiền

chừng nào chưa nhận được bộ ch ng t ứ ừ nhập khẩu phù hợp. 4.3.2.

Các bên tham gia giao dịch thanh toán tín dụng chāng từ

a. Người xin mở thư tín dụng (the applicant for credit) là nhà nhập khẩu, người mua.

Nhiệm vụ và quyền lợi ch y

ủ ếu của người mở thư tín dụng:

Kịp thời làm giấy đề nghị mở L/C và các thủ tục có liên quan gửi tới ngân hàng.

Thực hiện ký quỹ (khi có yêu cầu của ngân hàng).

Thanh toán phí dịch vụ ngân hàng: Phí mở L/C, phí tu chỉnh L/C, phí ký hậu B/L…

Phối hợp với ngân hàng kiểm tra tính hợp lệ của bộ ch ng ứ từ thanh toán do người bán gửi tới.

Có quyền được từ chối thanh toán khi người bán không thực hiện đúng quy định của L/C. Nhận hàng (nếu có). 56

TXNHQT03_Bai4_v1.0015108230-b2

Bài 4: Các phương thức thanh toán quốc tế

b. Ngân hàng phát hành thư tín dụng (the issuing/ opening bank)

Đây là ngân hàng dị ụ

ch v nhà nhập khẩu

Nhiệm vụ của ngân hàng phát hành bao gồm:

Yêu cầu người làm đơn mở thư tín d ng ụ phải nộp

đủ các hồ sơ và ký quỹ khi cần thiết để đảm bảo an

toàn thanh toán sau này cho ngân hàng.

Phát hành thư tín dụng theo nội dung của giấy

đề nghị mở L/C, thông báo thư đến người

hưởng lợi thông qua ngân hàng đại lý ở nước người xuất khẩu.

Tu chỉnh L/C khi có yêu cầu.

Kiểm tra tính hợp lệ của bộ chứng từ thanh toán do người xuất khẩu gửi tới.

Yêu cầu nhà nhập khẩu thanh toán tiền.

Thanh toán tiền cho người hưởng lợi nếu bộ chứng từ hợp lệ đúng quy định của L/C.

Quyền lợi của ngân hàng phát hành:

Hưởng lợi phí dịch vụ ngân hàng từ 0,125% đến 0,5% trị giá của L/C.

Từ chối thanh toán nếu bộ chứng t b ừ ất hợp lệ.

Hưởng lợi hàng hóa nếu người mua không thanh toán.

Ngân hàng được miễn trách nhiệm trong trường hợp gặp bất khả kháng như chiến tranh, hỏa hoạn, ng độ đất,…

c. Người hưởng lợi thư tín dụng (the beneficiary) Là ngư i

ờ bán, người xuất khẩu hoặc người khác do ngư i

ờ xuất khẩu chỉ định.

Nếu người xuất khẩu chính là người hư ng ở

lợi (thường là như vậy) thì nhiệm v ụ của người này là:

Tiếp nhận L/C bản gốc và đánh giá khả năng thực hiện được các nội dung này của mình.

Đề nghị tu chỉnh nội dung của L/C khi cần thiết. Giao hàng theo đ đị úng quy nh của L/C. Lập bộ ch ng t ứ

ừ thanh toán xuất trình cho ngân hàng theo đúng quy định của L/C.

Trả các phí dịch vụ ngân hàng như phí thông báo L/C, phí tu chỉnh L/C, chiết khấu

bộ chứng từ, phí kiểm tra bộ chứng từ có bất hợp lệ,….

Quyền lợi của người xuất khẩu:

Từ chối giao hàng nếu n i

ộ dung L/C khác với nội dung hợp ng đồ ngoại thương ã đ

thỏa thuận gây thiệt hại cho người bán và người bán đã đề nghị tu chỉnh L/C nhưng không đư c ợ đáp ứng.

Quyền được nhận tiền hoặc chỉ định người thay thế mình hư ng l ở ợi L/C.

d. Ngân hàng thông báo thư tín dụng (the advising bank)

Đây là ngân hàng phục vụ người xuất khẩu, thường là ngân hàng đại lý của ngân hàng

mở thư tín dụng có trụ sở ở nước người xuất khẩu. TXNHQT03_Bai_v1.0015108230-b2 57

Bài 4: Các phương thức thanh toán quốc tế

Nhiệm vụ của ngân hàng này:

Tiếp nhận L/C bản gốc và chuyển nó tới ngư i

ờ xuất khẩu dưới dạng nguyên văn một cách kịp thời.

Đánh giá ban đầu tính hợp lệ của bộ chứng từ.

Chuyển bộ chứng từ thanh toán đến ngân hàng phát hành.

Thanh toán tiền cho người xuất khẩu nếu đư c ợ y quy ủ ền thanh toán.

Quyền lợi c a ngân hàng thông báo: ủ

Được hưởng phí dịch vụ ngân hàng.

e. Ngân hàng xác nhận thư tín dụng (the confirming bank)

Là ngân hàng xác nhận trách nhiệm của mình sẽ cùng ngân hàng mở thư tín dụng bảo

đảm việc trả tiền cho người xuất khẩu trong trường hợp ngân hàng mở thư tín dụng

không đủ khả năng thanh toán. Ngân hàng xác nhận có thể vừa là ngân hàng thông báo

thư tín dụng hay là một ngân hàng khác do người xuất khẩu yêu cầu, thường là một

ngân hàng lớn, có uy tín trên thị trường tín dụng và tài chính quốc tế.

f. Ngân hàng thanh toán thư tín dụng (the paying bank)

Có thể là ngân hàng mở thư tín dụng hoặc có thể là một ngân hàng khác được ngân

hàng mở thư tín dụng chỉ định thay mình thanh toán tiền cho nhà xuất khẩu hay chiết

khấu hối phiếu. Trường hợp ngân hàng làm nhiệm vụ chiết khấu hối phiếu thì gọi là

ngân hàng chiết khấu (the negotiating bank). Nếu địa điểm trả tiền quy định tại nư c ớ

người xuất khẩu thì ngân hàng trả tiền thường là ngân hàng thông báo. Trách nhiệm

của ngân hàng thanh toán giống như ngân hàng mở thư tín dụng khi nhận bộ chứng từ

của người xuất khẩu g i ử đến. 4.3.3.

Th° tín dụng – L/C

4.3.3.1. Khái niệm th° tín dụng

Thư tín dụng là một văn bản do một ngân hàng phát

hành theo yêu cầu của người nhập khẩu (người xin mở thư tín d ng) ụ

cam kết trả tiền cho người xuất khẩu (người hưởng lợi) m t

ộ số tiền nhất định, trong m t ộ thời

gian nhất định với điều kiện người này th c ự hiện đúng

và đầy đủ những điều khoản quy định trong lá thư ó. đ

4.3.3.2. Nội dung chÿ y¿u cÿa th° tín dụng

Trong thư tín dụng có nhữ i ộ ng n dung sau:

Số hiệu, địa điểm và ngày mở L/C

Số hiệu của L/C: Tất cả các L/C đều phải có số hiệu riêng của nó. Tác dụng của số

hiệu là dùng để trao đổi thư từ, điện tín có liên quan đến việc thực hiện L/C. Số

hiệu của L/C còn được dùng để ghi vào các ch ng ứ

từ có liên quan trong bộ chứng

từ thanh toán của L/C, đặc biệt là tham chiếu khi lập hối phiếu đòi tiền.

Địa điểm mở L/C: Là nơi ngân hàng cam kết trả tiền cho người hưởng lợi.

Ngày mở L/C: là ngày bắt đầu phát sinh và có hiệu lực về sự cam kết của ngân

hàng mở L/C đối với ngư i

ờ thụ hưởng.Ngày mở L/C là ngày bắt đầu tính thời hạn 58

TXNHQT03_Bai4_v1.0015108230-b2

Bài 4: Các phương thức thanh toán quốc tế

của L/C và cũng là căn cứ để người xuất khẩu kiểm tra xem người nhập khẩu có

thực hiện việc mở L/C đúng thời hạn như trong hợp đồng không. (1) Loại thư tín dụng:

Mỗi loại L/C đều có tính chất, nội dung khác nhau, quyền lợi và nghĩa vụ của

những người liên quan tới thư tín d ng ụ

cũng khác nhau. Do đó, khi mở thư tín

dụng, người có nhu cầu cần phải xác định cụ thể loại thư tín dụng nào cần mở.

(2) Tên, địa chỉ của nh ng ng ữ ười liên quan.

(3) Số tiền của thư tín dụng: Đây là một nội dung rất quan trọng. Tên đơn vị tiền tệ phải cụ thể, rõ ràng.

(4) Thời hạn hiệu lực của L/C:

Là thời hạn mà ngân hàng mở L/C cam kết trả tiền cho người xuất khẩu, nếu người

xuất khẩu xuất trình bộ chứng từ thanh toán trong thời hạn đó và phù hợp với

những điều đã quy định trong L/C.

Thời hạn hiệu lực của L/C bắt đầu tính từ ngày mở L/C đến ngày hết hiệu lực của L/C.

(5) Thời hạn trả tiền của L/C:

Thời hạn trả tiền có thể nằm trong thời hạn có hiệu lực của L/C hoặc có thể nằm

ngoài thời hạn hiệu lực của L/C. Trong trư ng ờ

hợp này phải lưu ý là hối phiếu có

kỳ hạn phải được xuất trình để chấp nhận trong thời hạn hiệu lực của thư tín dụng. (6) Thời hạn giao hàng:

Thời hạn giao hàng được ghi trong thư tín dụng và c ng ũ

do hợp đồng thương mại

quy định. Đây là thời hạn quy định bên bán phải chuyển giao hàng cho bên mua kể

từ khi thư tín dụng có hiệu lực.

Thời hạn giao hàng có liên quan chặt chẽ với thời hạn hiệu lực của thư tín dụng.

(7) Điều khoản về hàng hóa:

Là điều khoản chỉ ra những quy định có liên quan đến hàng hóa, bao gồm tên

hàng, số lượng và trọng lượng, giá cả…

(8) Những nội dung về vận tải, giao nhận hàng hóa:

Điều kiện, cơ sở giao hàng (FOB, CIF, …), nơi gởi hàng, nơi giao hàng,… cũng

được ghi vào L/C. Thông thường điều kiện giao hàng tùy thuộc vào khả năng cung

ứng hàng của người xuất khẩu, khả năng nhận hàng của người nhập khẩu…

(9) Các chứng từ mà người xuất khẩu phải xuất trình:

Yêu cầu về việc ký phát và xuất trình các loại chứng từ cần phải được nêu rõ ràng,

cụ thể và chặt chẽ trong L/C.

(10) Cam kết trả tiền c a ngân hàng m ủ ở thư tín dụng:

Là nội dung thể hiện sự ràng buộc trách nhiệm của ngân hàng mở L/C đối với L/C này.

(11) Những điều kiện đặc biệt khác:

Những điều kiện khác có thể liệt kê như: ai trả phí ngân hàng, những hướng dẫn

đối với ngân hàng chiết khấu, số UCP mà hai bên thống nhất áp dụng,…

(12) Chữ ký của ngân hàng mở L/C: nếu mở L/C bằng thư. Nếu gửi bằng telex, swift

thì không có chữ ký, khi đó căn cứ vào mã khóa của L/C. TXNHQT03_Bai_v1.0015108230-b2 59

Bài 4: Các phương thức thanh toán quốc tế

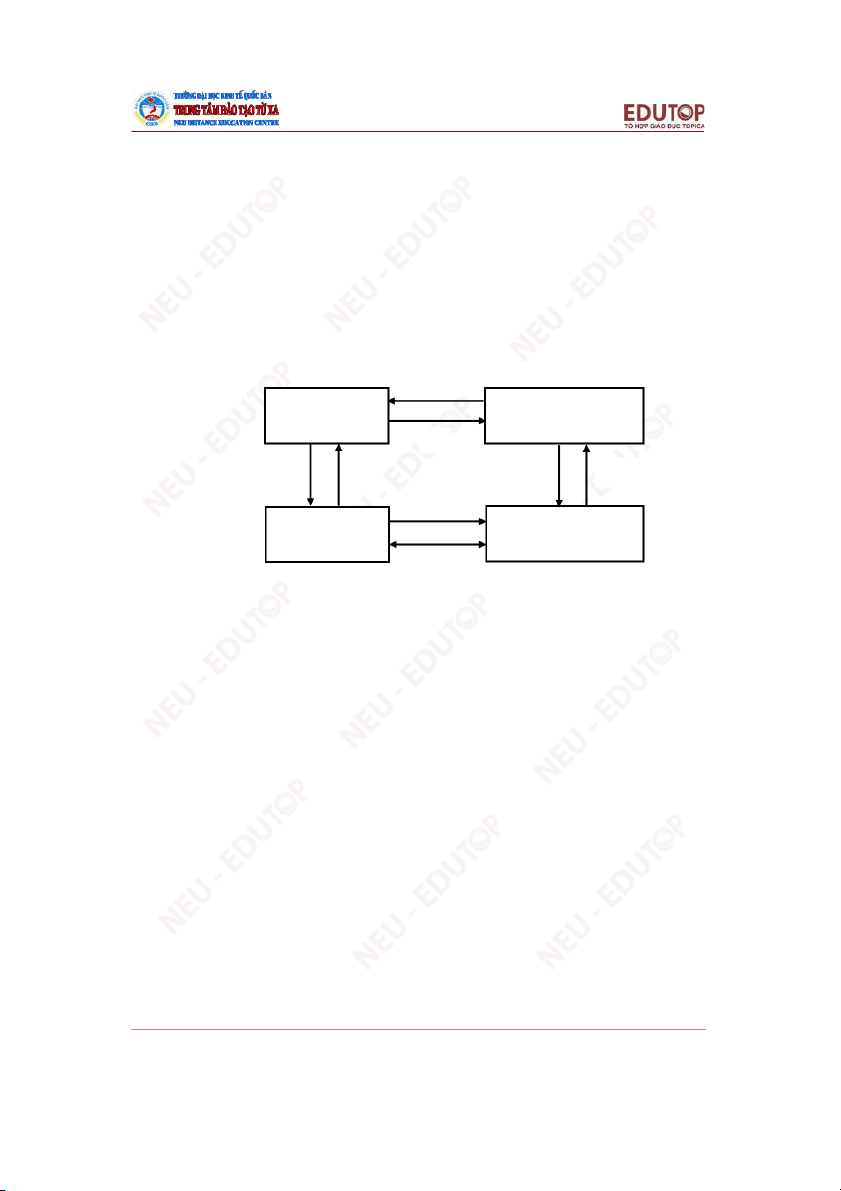

4.3.3.3. Quy trình thanh toán tín dụng chāng từ

Những nghiệp vụ cơ bản trong thanh toán tín dụng chứng từ được thể hiện sơ đồ sau đây: 3 Ngân hàng thông 7

Ngân hàng mở L/C báo L/C 8 4 6 9 11 10 2 5

Người xuất khẩu

Người nhập khẩu 1

Giải thích quy trình

(1) Người xuất khẩu và nhập khẩu ký kết hợp đồng mua bán ngoại thư ng. ơ

(2) Người nhập khẩu điền đơn xin mở thư tín dụng gửi ngân hàng phát hành, yêu cầu

mở thư tín dụng cho người xuất khẩu hưởng lợi.

(3) Ngân hàng phát hành thông báo việc mở L/C qua ngân hàng thông báo – ngân

hàng của người xuất khẩu.

(4) Ngân hàng của người xuất khẩu thông báo việc L/C đã được mở cho ngư i ờ xuất khẩu hư ng. ở

(5) Người xuất khẩu sau khi nhận được thông báo L/C ã

đ được mở tiến hành giao

hàng cho người nhập khẩu.

(6) Sau khi giao hàng, người xuất khẩu lập bộ chứng từ yêu cầu thanh toán gửi tới ngân hàng thông báo L/C.

(7) Ngân hàng thông báo chuyển bộ ch ng ứ

từ do người xuất khẩu lập tới ngân hàng mở L/C.

(8) Ngân hàng mở L/C sau khi kiểm tra sự phù hợp của ch ng ứ

từ so với các điều kiện

và điều khoản của thư tín dụng tiến hành chuyển tiền thanh toán cho nhà xuất khẩu qua ngân hàng thông báo.

(9) Ngân hàng thông báo ghi có tài khoản cho nhà xuất khẩu, hoặc chuyển tiền thanh

toán cho phía nhà nhập khẩu.

(10) Ngân hàng mở L/C thông báo về việc nhận ch ng t ứ

ừ cho phía nhà nhập khẩu.

(11) Nhà nhập khẩu tiến hành thanh toán cho ngân hàng và nhận bộ chứng từ để đi nhận hàng. 60

TXNHQT03_Bai4_v1.0015108230-b2

Bài 4: Các phương thức thanh toán quốc tế

Tóm lược cuối bài

Phương thức chuyển tiền là một phương thức trong đó ngân hàng chỉ đóng vai trò là trung gian chuyển tiền.

Phương thức chuyển tiền thường áp dụng đối với các đối tác đã giao dịch lâu năm, tin tưởng

lân nhau, hoặc chỉ dùng để thanh toán các dịch vụ trong thương mại quốc tế với số tiền nh . ỏ

Có hai hình thức chuyển tiền là chuyển tiền bằng thư và chuyển tiền bằng điện

Nhờ thu là phương thức thanh toán, theo đó, bên bán (nhà xuất khẩu) sau khi giao hàng hay

cung ứng dịch vụ, ủy thác cho ngân hàng phục vụ mình thu hộ tiền từ phía người mua trên cơ

sở bộ chứng từ do bên bán lập ra.

Có hai hình thức nhờ thu là nhờ thu phiếu trơn và nhờ thu kèm ch ng t ứ ừ.

Phương thức nhờ thu kèm chứng từ gồm 2 loại là nhờ thu trả tiền đổi chứng từ D/P là nhờ thu

chấp nhận đổi chứng t . ừ

Phương thức thanh toán tín dụng chứng từ là một sự thỏa thuận mà trong đó, một ngân hàng

(ngân hàng mở thư tín dụng) theo yêu cầu của khách hàng (người xin mở thư tín dụng) cam

kết sẽ trả một số tiền nhất định cho một người thứ ba (người hưởng lợi s ố tiền của th ư tín

dụng) hoặc chấp nhận hối phiếu do người thứ ba ký phát trong phạm vi số tiền đó khi người

thứ ba này xuất trình cho ngân hàng một bộ ch ng ứ

từ thanh toán phù hợp nh ng ữ quy định đề ra trong thư tín dụng.

Thư tín dụng là một văn bản do một ngân hàng phát hành theo yêu cầu của người nhập khẩu

(người xin mở thư tín dụng). TXNHQT03_Bai_v1.0015108230-b2 61

Bài 4: Các phương thức thanh toán quốc tế Câu hỏi ôn tập

1. Phương thức chuyển tiền là gì?

2. Nêu các nội dung cơ bản của lệnh chuyển tiền.

3. Phương thức chuyển tiền thường được s d

ử ụng trong những trư ng h ờ ợp nào?

4. Phân biệt nhờ thu trơn và nhờ thu kèm chứng t . ừ

5. Phân tích vai trò của ngân hàng trong hai phương thức thanh toán nhờ thu.

6. Những hạn chế của hai phương thức nhờ thu.

7. Quy trình nghiệp vụ thanh toán nhờ thu trơn và nhờ thu kèm chứng t . ừ

8. Khái niệm phương thức tín dụng chứng từ.

9. Quy trình nghiệp vụ thanh toán tín dụng ch ng t ứ ừ.

10. Các tính chất của L/C và giải thích. 62

TXNHQT03_Bai4_v1.0015108230-b2