Preview text:

lOMoAR cPSD| 47167580

Phân tích ảnh hưởng của đại dịch COVID-19 đối với hệ thống ngân hàng Việt 1

1. Đặt vấn đề.................................................................................................................... 1

2. Ảnh hưởng của dịch bệnh covid đến hoạt động của các NHTM Việt Nam ................ 1

2.1 Huy động vốn:....................................................................................................... 1

2.2 Tình hình nợ xấu ................................................................................................... 1

2.3 Tác động đến lợi nhuận sau thuế .......................................................................... 2

2. 4 Cơ hội và thách thức của các ngân hàng thương mại .......................................... 3

B. Sử dụng phương pháp CAMEL để đánh giá tình hình hoạt động của ngân hàng

đặc biệt trong đại dịch COVID-19 ................................................................................... 3

C: Mức độ an toàn vốn .................................................................................................... 3

A: Chất lượng tài sản có .................................................................................................. 5

M: Khả năng quản lý ....................................................................................................... 8

E: Thu nhập ..................................................................................................................... 9

L: Khả năng thanh khoản .............................................................................................. 13

C. Sử dụng khung SWOT analysis để phân tích, đánh giá cho chiến lược chuyển đổi

số của ngân hàng ............................................................................................................. 14

1. Strengths (điểm mạnh) của ngân hàng VIB .............................................................. 14

2. Weaknesses (điểm yếu) của ngân hàng VIB ............................................................. 15

3. Opportunities (cơ hội) của ngân hàng VIB ............................................................... 16

4. Threats (thách thức) của ngân hàng VIB................................................................... 18

D. Thiết lập các tiêu chí đánh giá như thế nào để biết được chiến lược chuyển đổi số

đó là thành công .............................................................................................................. 20

1 Các tiêu chí để đánh giá chiến lược chuyển đổi số của ngân hàng là thành công ..... 20

2. Dùng các tiêu chí để đánh giá chiến lược chuyển đổi số của ngân hàng VIB .......... 22

Tài liệu tham khảo ............................................................................................................. 27 lOMoAR cPSD| 47167580 1

A. Phân tích ảnh hưởng của đại dịch COVID-19 đối với hệ thống ngân hàng Việt Nam ra sao? 1. Đặt vấn đề

Hệ thống ngân hàng Việt Nam đóng vai trò rất quan trọng trong nền kinh tế, giúp luân

chuyển dòng tiền trong nền kinh tế, đáp ứng nhu cầu nguồn vốn để phát triển kinh doanh,

giúp điều tiết chính sách kinh tế, an sinh xã hội, góp phần vào phát triển nền kinh tế, nâng

cao chất lượng xã hội. Cuối năm 2019 đầu năm 2020, dịch bệnh covid bắt đầu bùng phát

buộc chính phủ phải có công văn biện pháp về giãn cách và cách ly xã hội, nhiều trung tâm

kinh tế bị phong tỏa, mọi hoạt động hầu như đều đứng yên, điều này cũng ảnh hưởng không

nhỏ đến hoạt động kinh doanh của nhiều doanh nghiệp nói chúng và hệ thống ngân hàng

nói riêng. Tuy nhiên dịch bệnh cũng là cơ hội để hệ thống ngân hàng đánh giá khả năng

quản trị rủi ro và cùng nhìn lại và có những chuyển đổi hợp lý phù hợp thời đại và trong

trong giai đoạn khó khăn này nhiều chuyển đổi số được đề cao và chuyển đổi có hiệu quả.

2. Ảnh hưởng của dịch bệnh covid đến hoạt động của các NHTM Việt Nam. 2.1 Huy động vốn:

Theo số liệu của Tổng cục Thống kê cho biết, tính trong quý 1 năm 2020, huy động vốn

của các tổ chức tín dụng giảm hơn nhiều so với các năm trước cùng kỳ. Nguyên nhân là

do các doanh nghiệp đang gặp rất nhiều khó khăn, phải thu hẹp sản xuất, nhiều doanh

nghiệp rút tiền về để trang trải chi phí. Bên cạnh đó giá vàng trong nước và quốc tế biến

động lớn nên người dân có xu hướng rút tiền về để sắm vàng cất trữ, đầu tư.

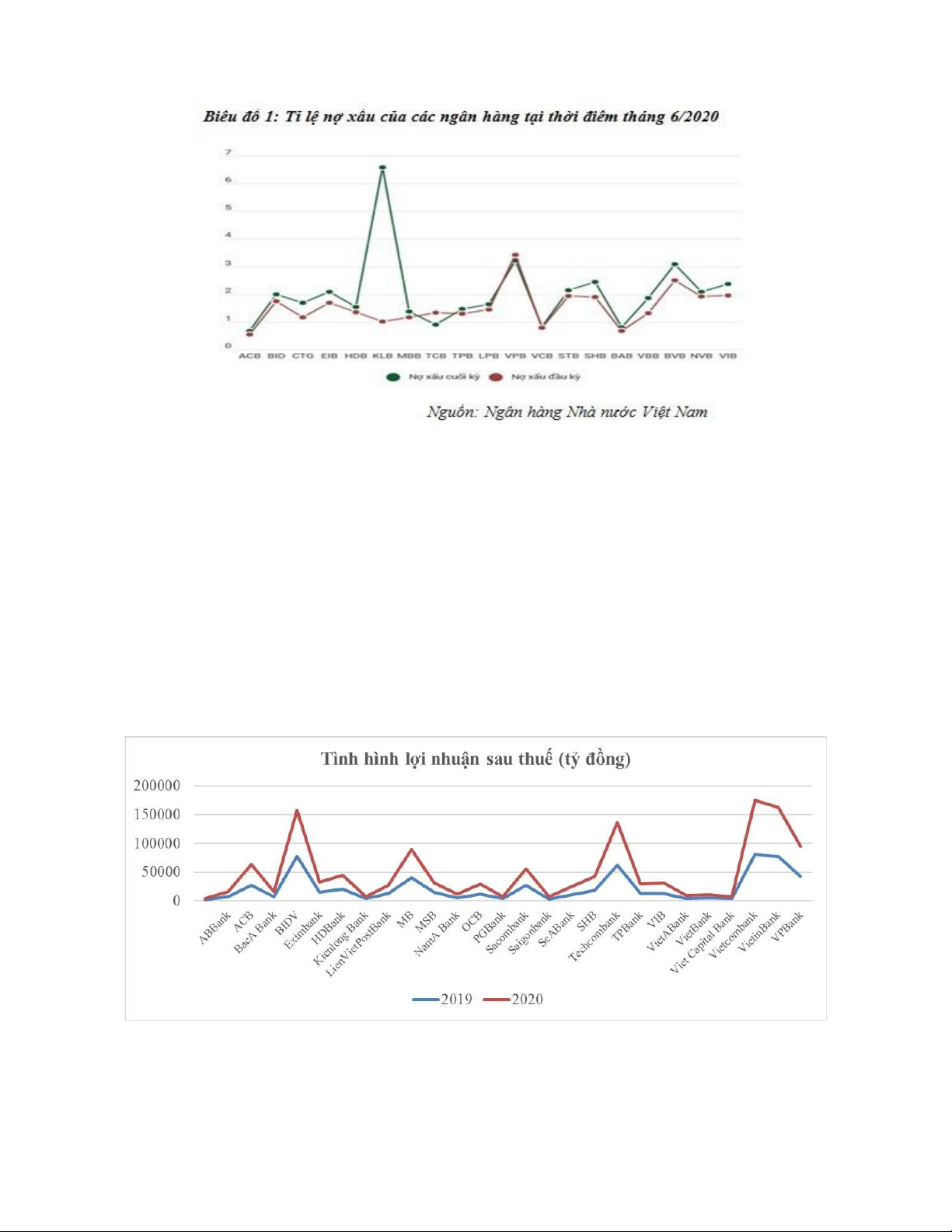

2.2 Tình hình nợ xấu

Đai dịch covid buộc chính phủ ban hành chỉ thị giãn cách xã hội, do đó các công ty trong

ngành dịch vụ, du lịch, lưu trú, ăn uống, giải trí ảnh hưởng nặng nề, nhiều nhân viên bị thất

nghiệp, kèm theo lạm phát chỉ số giá, làm tăng thêm khủng hoảng, nhiều người dân và

doanh nghiệp mất khả năng trả nợ cho ngân hàng và các tổ chức tín dụng làm tăng tỷ lệ nợ xấu của ngân hàng.

Theo thống kê của Forbes Việt Nam, 19 ngân hàng đang giao dịch trên 3 sàn đang chiếm

hơn 63% dư nợ toàn hệ thống. Báo cáo tài chính 6 tháng đầu năm 2020 của các ngân hàng

cho thấy tại thời điểm 30/6/202, tổng nợ xuất của 19 ngân hàng này là 92.615 tỷ đồng, tăng

hơn 38.6% so với thời điểm đầu năm.

Tỷ lệ nợ xấu/ tổng dư nợ cho vay cũng tăng lên 1.72% so với mức 1.28% vào đầu năm. lOMoAR cPSD| 47167580 2

Biểu đồ 1: Tỷ lệ nợ xấu của các ngân hàng tại thời điểm tháng 6/2020

(Nguồn: Ngân hàng nhà nước Việt Nam)

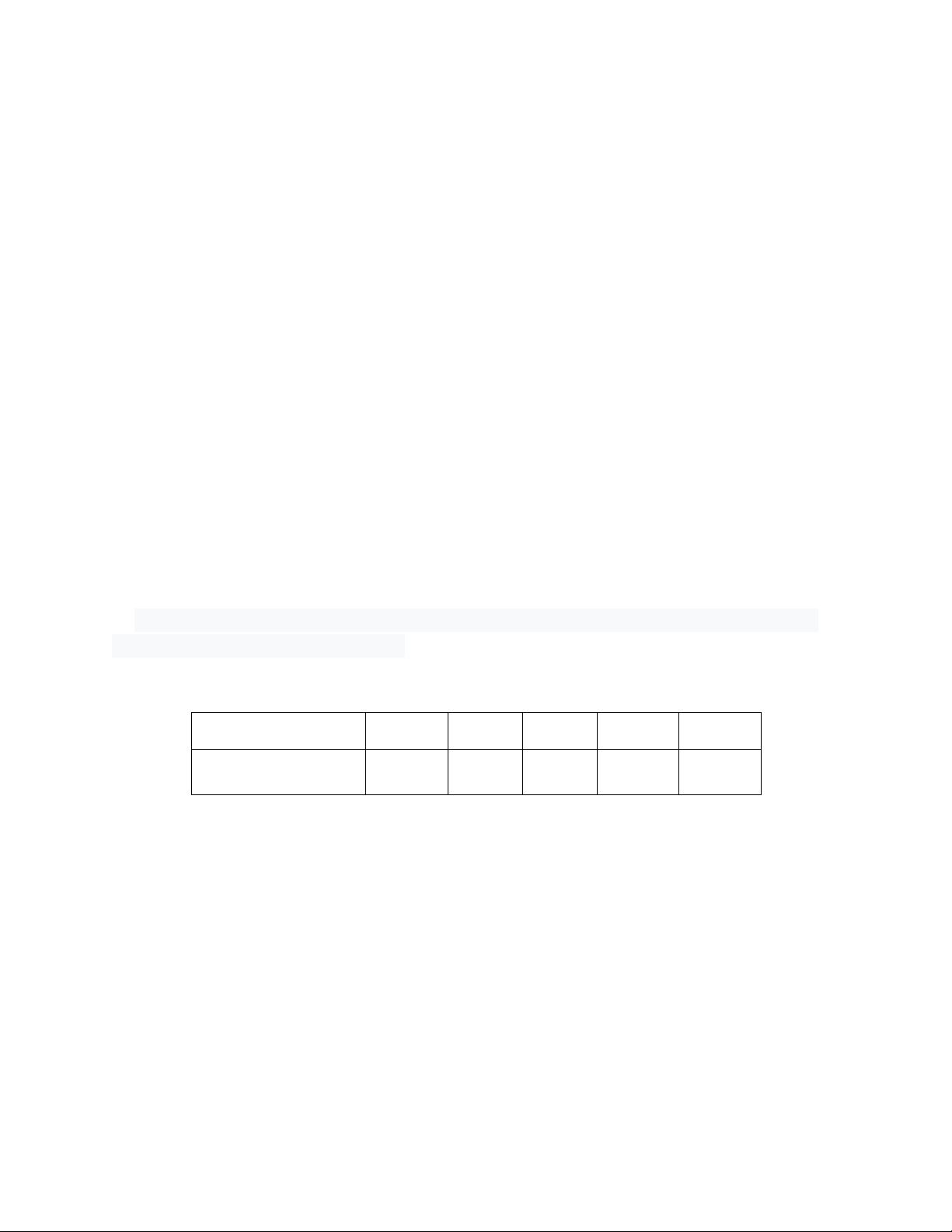

2.3 Tác động đến lợi nhuận sau thuế

Phân tích dữ liệu tài chính trong Báo cáo tài chính của 26 Ngân hàng cho thấy Lợi nhuận

sau thuế trong các quý có xu hướng giảm, tuy nhiên so với cuối năm 2019 thì đầu năm

2020 có xu hướng tăng, tuy nhiên chưa phản ánh được rõ về chi phí dự phòng có thể gia

tăng do ảnh hưởng của dịch bệnh.

Biểu đồ 2: Tình hình lợi nhuận sau thuế của các ngân hàng (tỷ đồng) năm 2019, 2020

(Nguồn: Ngân hàng nhà nước Việt Nam) lOMoAR cPSD| 47167580 3

2. 4 Cơ hội và thách thức của các ngân hàng thương mại

Mặc dù dịch bệnh đã để lại nhiều thiệt hại cho nền kinh tế, tuy nhiên có thể thấy hệ thống

ngân hàng Việt Nam vẫn đứng vững là nhờ vào khả năng quản trị rủi ro và sự nhạy bén

học hỏi, thay đổi, chuyển đổi trong thời đại mới.

Nhờ vào những chính sách phù hợp, kịp thời của chính phủ đã ổn định được nền kinh tế so

với nhiều quốc gia khác trong khu vực và trên thế giới. Bên cạnh đó ngân hàng tăng cường đầu tư công nghệ số

Theo khảo sát sơ bộ của Ngân hàng Nhà nước, ở Việt Nam hiện nay, có 94% ngân hàng

đang trong bước đầu triển khai nghiên cứu xây dựng chiến lược chuyển đổi số, trong đó có

59% ngân hàng đang triển khai chuyển đổi số. Những khía cạnh được ngân hàng ứng dụng

vào bao gồm: Tăng tốc độ thanh toán, tăng cường an toàn, bảo mật dịch vụ, gia tăng trải

nghiệm khách hàng, thanh toán qua mã QR, thanh toán không chạm, chấp nhận thanh toán

trên thiết bị di động,..Nhờ sự chuyển dịch này, trong giai đoạn đầu của dịch bệnh mặc dù

nhiều ngành nghề bị ảnh hưởng tuy nhiên giao dịch thanh toán không dùng tiền mặt thông

qua ngân hàng vẫn tăng ấn tượng đạt gần 50% về số lượng và 13.4% về giá trị so với cùng kỳ năm 2019.

B. Sử dụng phương pháp CAMEL để đánh giá tình hình hoạt động của ngân hàng

đặc biệt trong đại dịch COVID-19

C: Mức độ an toàn vốn

- Hệ số an toàn vốn 2017 2018 2019 2020 2021 CAR của VIB 13,07% 10% 9,70% 10,12% 11,69%

Bảng 1: CAR của ngân hàng VIB các năm từ 2017-2021

(Nguồn: Báo cáo thường niên của VIB)

Từ năm 2019 đến 2021, CAR của VIB có sự tăng trưởng nhưng so với năm 2017 thì hệ số

này trong năm 2021 đã giảm so với năm 2017. Tuy nhiên, hệ số an toàn vốn của VIB qua

các năm đều cao hơn mức quy định tối thiểu của NHNN là 8%. Cho thấy sự an toàn vốn

của VIB đang được đảm bảo.

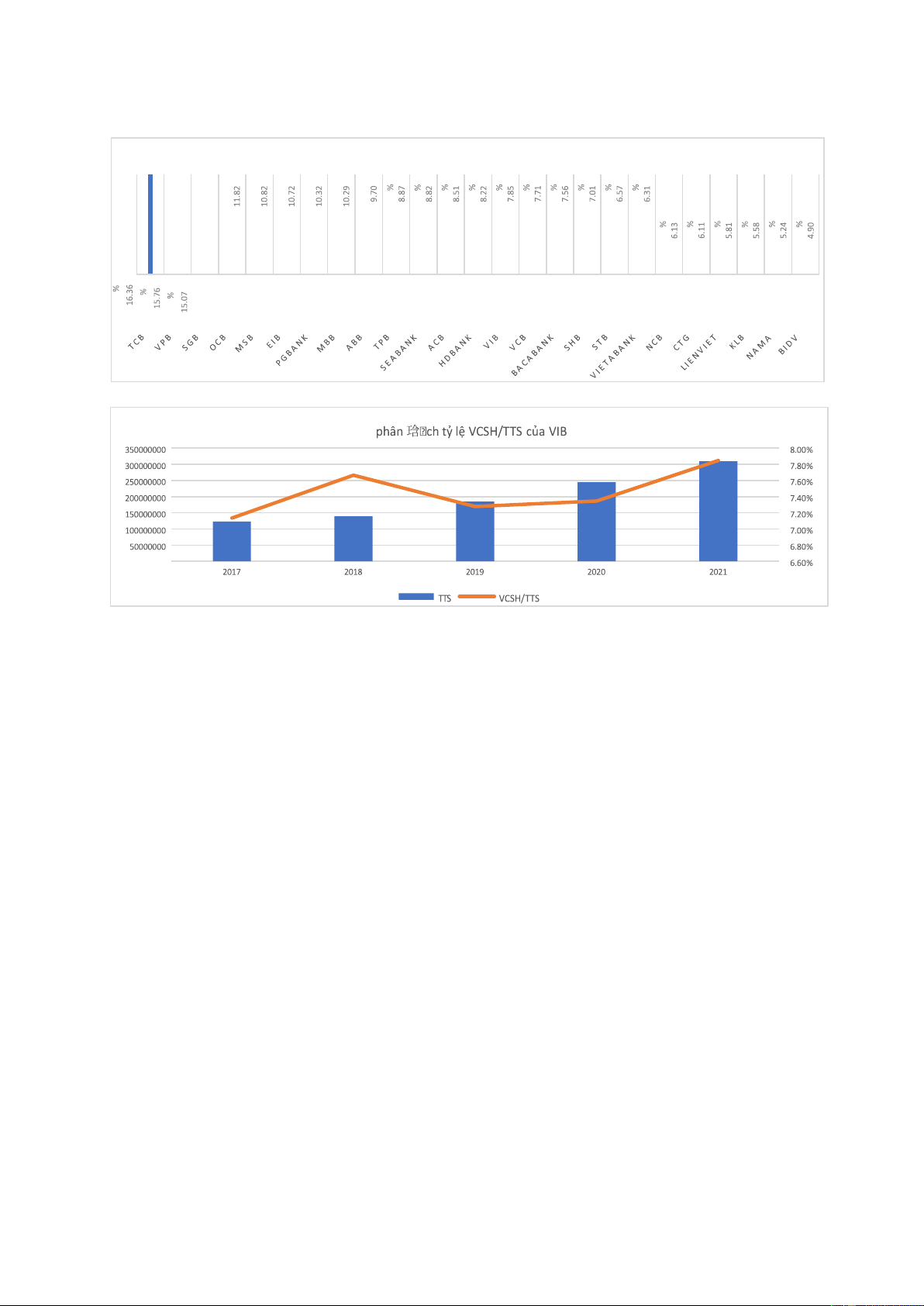

- Tỷ lệ vốn chủ sở hữu trên tổng tài sản lOMoAR cPSD| 47167580 4

Hình 1: Tỷ lệ VCSH/TTS của các NHTM trong năm 2021 VCS H/TTS năm 2021

Hình 2: Tỷ lệ VCSH/TTS của VIB 0

(Nguồn: Số tham khảo lấy từ BCTC của các NHTM)

Tỷ lệ vốn chủ sở hữu trên tổng tài sản của VIB trong năm 2021 là 7,85% nhìn chung nằm

ở mức trung bình tới thấp so với hệ thống các ngân hàng thương mại ở nước ta. Từ đó, thấy

rằng VIB đang sử dụng nhiều đòn bẩy tài chính, điều này sẽ làm cho ngân hàng có thể đối

mặt với nhiều rủi ro và có thể làm cho lợi nhuận ngân hàng giảm nếu chi phí vốn vay cao.

Trong 5 năm qua, tỷ lệ vốn chủ sở hữu trên tổng tài sản của VIB có sự cải thiện, từ năm

2017 tỷ lệ này là 7,14% đã tăng lên 7,85% trong năm 2021. Tuy tốc độ tăng trưởng khá

chậm nhưng cho thấy VIB cũng đang cố gắng giảm bớt sử dụng đòn bẩy tài chính trong

hoạt động của mình. Đồng thời sự tăng tỷ trọng qua các năm cũng cho thấy ngân hàng cũng

đang quản lý nguồn vốn thận trọng hơn đảm bảo cho sự hoạt động ổn định vững chắc hơn

nữa. Ngoài ra, vốn tự có của VIB đã đáp ứng được tiêu chuẩn an toàn theo quy định của

Ngân hàng nhà nước là trên 5%. Điều này đảm bảo cho độ an toàn của các nghiệp vụ cho

ngân hàng. Tuy nhiên, tỷ lệ này chỉ mới ở mức đủ trên quy định một chút nên độ đảm bảo an toàn chưa được cao.

Đánh giá mức độ an toàn vốn của VIB: Từ phân tích trên, có thể thấy mức độ an toàn

vốn của VIB ở mức trung bình, không tốt nhưng cũng không quá xấu. VIB có thể cần cải

thiện một chút để có một mức độ an toàn vốn cao hơn như vậy có thể gia tăng nguồn cho

vay, giảm chi phí tín dụng. lOMoAR cPSD| 47167580 5

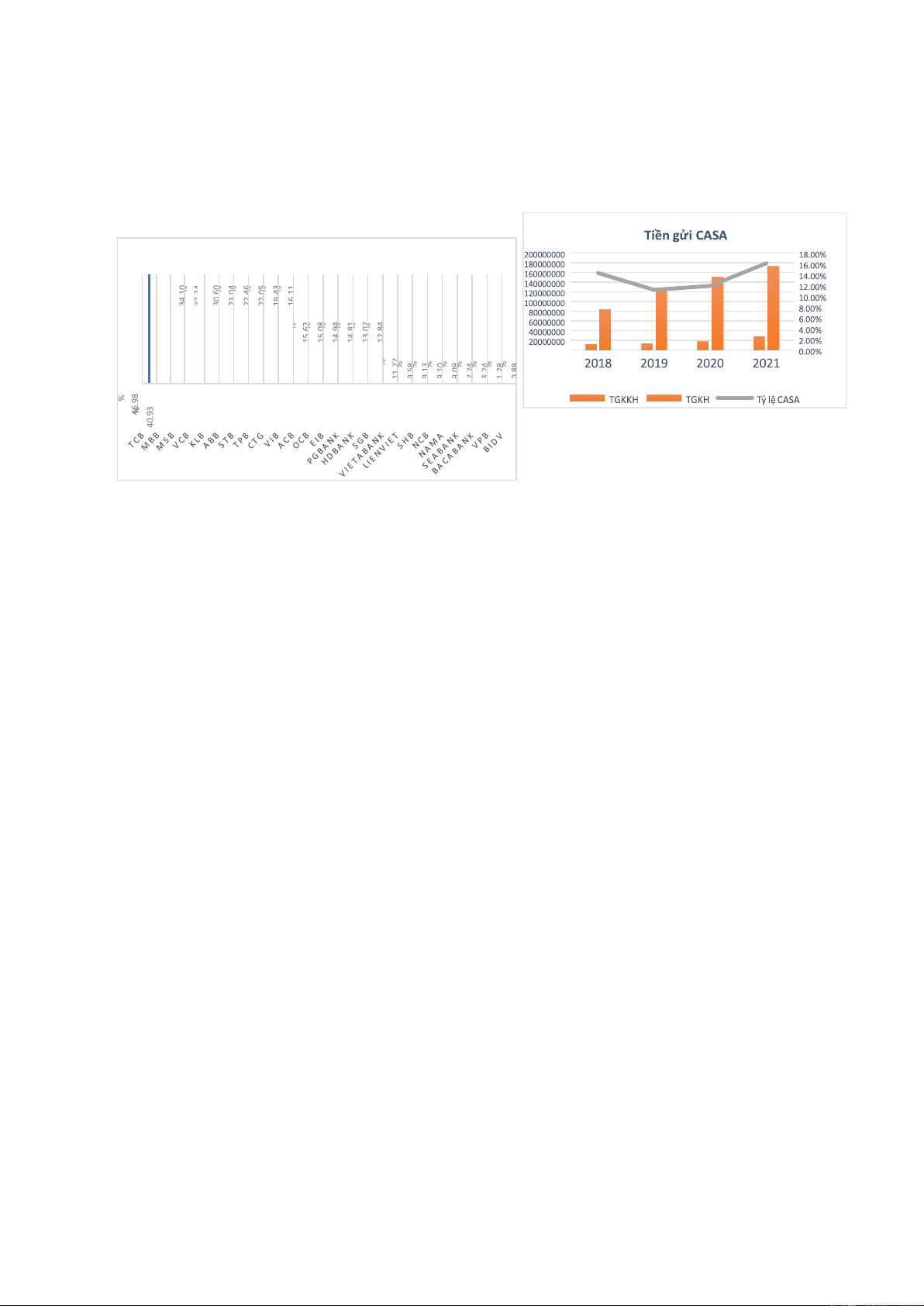

A: Chất lượng tài sản có - Tỷ lệ CASA

Hình 3: Tỷ lệ CASA của các NHTM năm 2021

Hình 4: Tỷ lệ CASA của VIB 0 Tỷ lệ CASA

(Nguồn: Số liệu tính toán được lấy từ BCTC của các NHTM)

Tỷ lệ CASA cho thấy được tỷ trọng của tiền gửi không kỳ hạn trong tổng tiền gửi huy động

được. Tiền gửi không kỳ hạn là khoản huy động có lãi suất rẻ hơn nhiều so với tiền gửi tiết

kiệm, có kỳ hạn. Vì vậy, ngân hàng có tỷ lệ CASA càng cao thì có nghĩa lãi suất huy động

của ngân hàng sẽ càng rẻ. Nhìn hình 4 có thể thấy, năm 2018 tỷ lệ CASA của VIB là

14,29% nhưng đến năm 2019 tỷ lệ đó đã bị giảm xuống còn 11,17%. Tuy nhiên, từ năm

2019 đến năm 2021 đã có đang sự cải thiện tỷ lệ CASA từ 11,17% lên đến 16,11%, và so

với năm 2018 tốc độ tăng trưởng tới năm 2021 là 12,7%. Điều này cho thấy VIB những

năm gần đây đang cố gắng huy động nhiều tiền gửi không kỳ hạn hơn. Đây được đánh giá

là một hoạt động tốt giúp cho ngân hàng có thể có khả năng giảm bớt việc tăng chi phí từ

huy động có kỳ hạn, giảm được chi phí hoạt động và có cơ hội mở rộng biên lợi nhuận.

Ngoài ra, trong thời gian năm 2020 và 2021, sự bùng nổ của dịch bệnh Covid-19 tạo điều

kiện cho ngân hàng VIB đẩy mạnh tiến trình chuyển đổi số ngân hàng. Sự kiện này gián

tiếp giúp ngân hàng đẩy nhanh hoàn thiện hệ thống dữ liệu và nhanh chóng đưa vào sử

dụng các giao dịch ngân hàng điện tử, các sản phẩm ngân hàng số, đặc biệt với nhóm ngân

hàng bán lẻ, phục vụ khách hàng cá nhân và doanh nghiệp vừa và nhỏ để giảm giao dịch

trực tiếp. Do vậy, trong bối cảnh bệnh dịch, VIB đã nắm bắt được cơ hội thúc đẩy nhanh

và mạnh hơn nữa việc phát triển giao dịch số dựa trên internet banking, mobile banking.

Điều này cũng được nhìn thấy thực tế từ số liệu tỷ lệ CASA năm 2019 đến 2021 của VIB

có sự gia tăng. Thời gian gần đây, VIB cũng đang triển khai kế hoạch số hóa toàn bộ sản

phẩm CASA và tiền gửi để tăng trưởng vững mạnh hơn nữa nguồn vốn này. Tuy nhiên từ

trước đến nay, so với các ngân hàng khác, VIB có tỷ lệ CASA thấp hơn so với mức trung

bình ngành, điều này nói lên rằng VIB đang không có lợi thế cạnh tranh về mức huy động

tiền gửi với chi phí thấp. Do đó, nhóm tôi đánh giá tỷ lệ huy động vốn không kỳ hạn của

VIB đang chưa được tốt lắm, ngân hàng cần chú trọng vào yếu tố này cũng như có những

giải pháp để có thể cải thiện được rõ ràng tỷ lệ CASA hơn nhằm phần nào đó tối ưu được

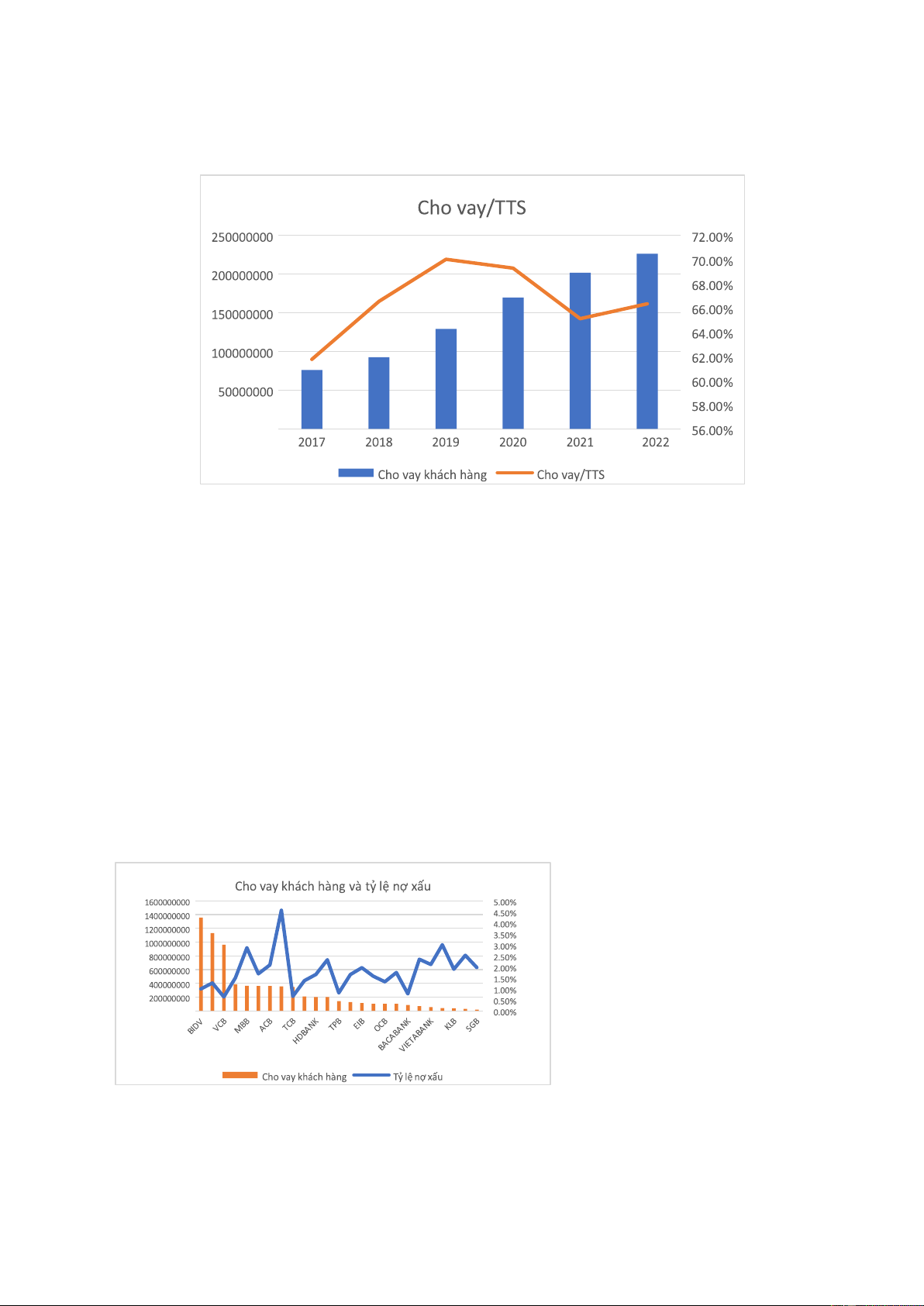

chi phí huy động cho ngân hàng. lOMoAR cPSD| 47167580 6 - Tổng cho vay/TTS

Hình 5: Tỷ lệ tổng cho vay trên tổng tài sản của VIB 0 T 6

(Nguồn: Số liệu tính toán được lấy từ BCTC của các NHTM)

Nhìn biểu đồ tỷ lệ cho vay trên tổng tài sản, có thể thấy tỷ lệ này tăng trưởng rất tốt từ năm

2017 đến 2019. Tuy nhiên, năm 2019 và 2020 lại có sự giảm xuống, đặc biệt năm 2020

giảm xuống đáng kể, điều này xuất phát từ sự bùng phát dịch Covid, nhu cầu tín dụng của

hộ gia đình thấp hơn dẫn đến cầu tín dụng giảm. Theo báo cáo của Infocus Mekong (Ella

Zoe Doan 2020), Covid-19 làm chi tiêu hộ gia đình giảm bình quân 15% với các lĩnh vực

như giáo dục, giải trí, nhà cửa, ăn uống,… Khi tổng chi tiêu của người dân sụt giảm, nhu

cầu vay tiêu dùng cũng sẽ giảm tương ứng. Tuy nhiên, năm 2021 tình hình dịch bệnh đã

được cải thiện nên từ năm 2021 đến nay hoạt động tín dụng của VIB đã có sự tăng trưởng

trở lại. Đây được xem là một dấu hiệu tốt cho sự gia tăng tín dụng những năm tiếp theo.

(Nguồn: Số liệu tính toán

được lấy từ BCTC của các - Tỷ lệ nợ xấu NHTM)

Hình 6: Tỷ lệ tổng nợ xấu của các NHTM năm 2021 Năm 2021, mặc dù cho vay khách hàng của VIB không cao bằng trung bình ngành

nhưng tỷ lệ nợ xấu trên tổng cho vay của VIB lại đang

tương đối cao so với ngành. 0

Việc này xuất phát từ việc cho

vay khách hàng cá nhân cao

của VIB. Do đó, VIB cần xem

xét để giải quyết tốt hơn cơ

cấu nguồn tiền cho vay của mình. lOMoAR cPSD| 47167580 7

Hình 7: Tỷ lệ nợ xấu của VIB

điều này tạo đà tăng cho thu nhập lãi vay

của ngân hàng nhưng kéo theo đó thì nợ

Tỷ lệ nợ xấu của VIB

xấu của ngân hàng cũng tăng. Xét về tỷ lệ

nợ xấu, năm 2017 đến năm 2020, tỷ lệ nợ

xấu của VIB giảm dần qua các năm nhưng

năm 2021 lại đang có dấu hiệu tăng lên trở

lại rõ rệt. Điều này dễ hiểu vì thời gian này,

đại dịch Covid-19 bùng phát làm hàng hóa

trở nên ách tắc, sản xuất kinh doanh đình

trệ. Từ đó, ảnh hưởng đến năng lực trả nợ

vay của các doanh nghiệp cho VIB. Năm

2020, nợ xấu của ngân hàng là 1,74% 0 6 T

nhưng tính đến cuối năm 2021 đã tăng lên

đến 2,32%, tốc độ tăng trưởng là 33%. Đây Tỷ lệ nợ xấu

là một báo động xấu cho khả năng

(Nguồn: Số liệu tính toán được lấy

từ BCTC của các NHTM)

Hoạt động cho vay khách hàng của

VIB đang tăng lên theo hàng năm

thu hồi lại những khoản cho vay của VIB.

Ngoài ra, tỷ lệ nợ xấu của VIB năm qua các

năm cũng được thấy là tương đối cao so với

trung bình ngành. Như vậy, nợ xấu của VIB

ở mức đáng báo động và ngân hàng cần có

những biện pháp kiểm soát cho phù hợp hơn.

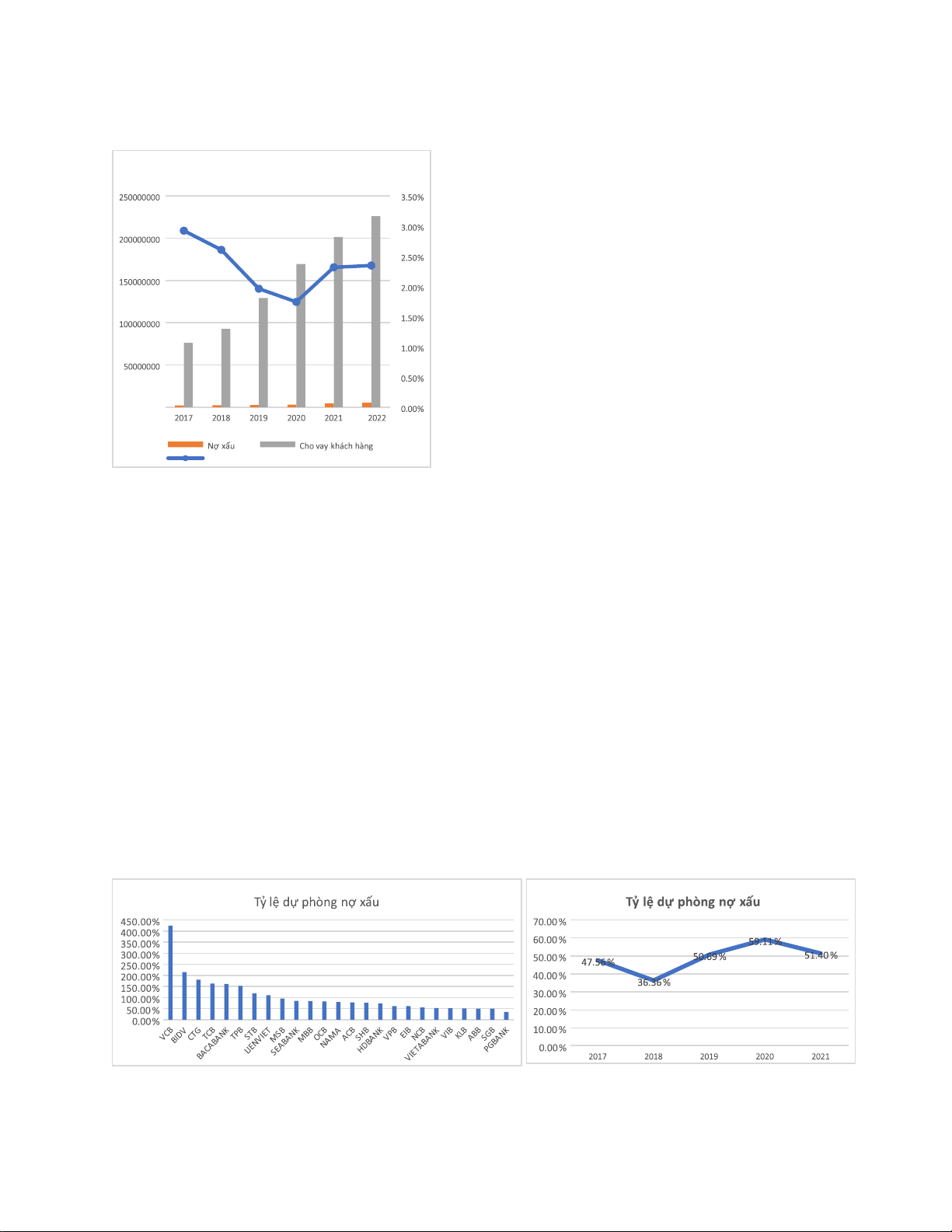

- Tỷ lệ dự phòng nợ xấu

Hình 8: Tỷ lệ dự phòng nợ xấu các NHTM năm

Hình 9: Tỷ lệ dự phòng nợ xấu của 2021 VIB lOMoAR cPSD| 47167580 8

(Nguồn: Số liệu tính toán được lấy từ BCTC của các NHTM)

Trong thời gian từ 2017-2021, tỷ lệ dự phòng nợ xấu của VIB ở mức thấp chỉ quanh khoảng

50%, đã thế năm 2021 tỷ lệ trích lập dự phòng cho nợ xấu còn bị giảm so với năm 2020.

So với các ngân hàng trong ngành, tỷ lệ trích lập dự phòng rủi ro tín dụng trên nợ xấu của

VIB rất thấp, chỉ đạt đủ chỉ tiêu có thể thấy trong năm 2021 tỷ lệ nợ xấu của VIB hầu như

là thấp nhất ngành. Lý do VIB trích lập dự phòng cho các khoản nợ vay thấp là vì VIB cho

vay chủ yếu là khách hàng cá nhân, chiếm khoảng 85% cơ cấu dư nợ. Với việc cho vay

như thế thì VIB sẽ có rủi ro tập trung vốn thấp và trên 95% dư nợ bán lẻ đều có tài sản đảm

bảo. Tuy nhiên, để đảm bảo an toàn khi có những tình huống xấu đột ngột xảy ra thì VIB

nên tăng tỷ lệ trích lập dự phòng lên để đảm bảo an toàn cho toàn bộ hoạt động của ngân

hàng trong mọi tình huống.

Đánh giá về chất lượng tài sản của VIB: Theo nhóm chúng tôi đánh giá, tỷ lệ dự phòng

nợ xấu ở VIB ở mức thấp, tỷ lệ CASA có đà tăng trưởng trong 3 năm qua nhưng vẫn dưới

mức thấp hơn trung bình ngành, nợ xấu cao và trong năm 2021 lại bắt đầu tăng trở lại. Như

thế, nhóm tôi kết luận rằng chất lượng tài sản của VIB đang ở mức thấp, đây sẽ là một điểm

yếu của VIB. VIB cần triển khai và định hướng để quản lý chất lượng tài sản tốt hơn trong

tương lai giúp ngân hàng có được tăng trưởng càng vững vàng cũng như khả năng sinh lợi tốt hơn.

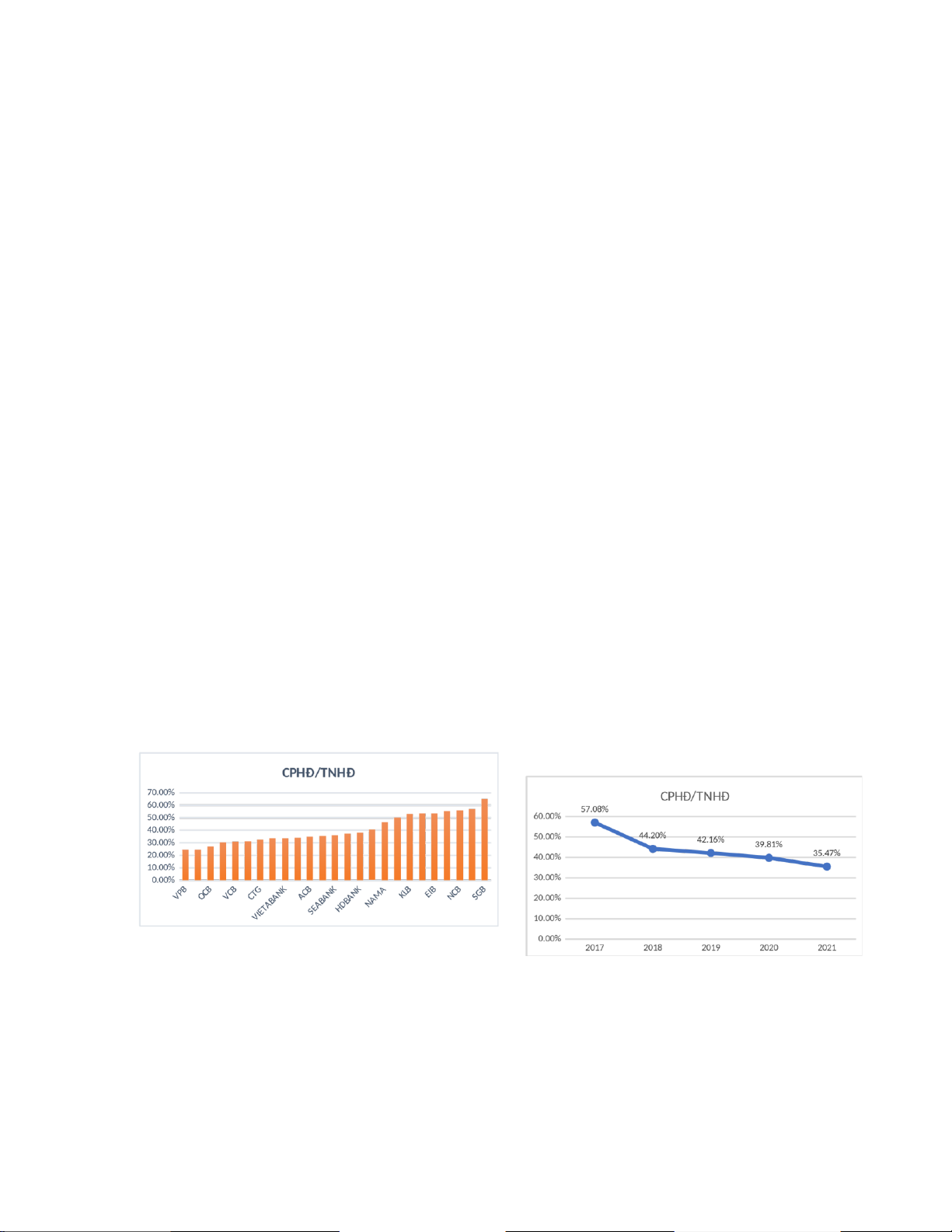

M: Khả năng quản lý - Tỷ lệ CIR

Hình 10: Tỷ lệ CIR của các NHTM năm 2021

Hình 11: Tỷ lệ CIR của VIB năm 2017-2021

(Nguồn: Số liệu tính toán được lấy từ BCTC của các NHTM)

VIB liên tục hoàn thiện mô hình quản trị theo hướng tinh gọn, tự động hóa các quy trình

nghiệp vụ. Do đó, ngân sách của VIB phần lớn đầu tư cho việc nâng cấp các trải nghiệm

khách hàng. Cùng với đó, VIB đẩy mạnh tăng trưởng nguồn nhân sự bán hàng qua các

năm, giúp đảm bảo cho kế hoạch kinh doanh mở rộng và phát triển trong các năm sau. Với lOMoAR cPSD| 47167580 9

sự đầu tư như vậy làm chi phí hoạt động của VIB tăng lên. Tuy nhiên, năm nào thu nhập

hoạt động của VIB cũng đều có sự tăng trưởng mạnh hơn sự tăng trưởng chi phí hoạt động.

Do đó, tỷ lệ CIR của VIB giảm theo thời gian trong các năm qua, cho thấy việc quản lý chi

phí tạo ra thu nhập của VIB ngày càng tốt dần lên. Tỷ lệ chi phí hoạt động năm 2017 đang

ở mức rất cao là 57,08% thì đến năm 2021 đã giảm xuống còn 35,47%. Như vậy, có thể

thấy VIB quản lý chi phí ngày càng tốt trong những năm trở lại đây. So với các ngân hàng

thương mại khác, VIB có tỷ lệ chi phí hoạt động năm 2021 ở dưới trung bình ngành cho

thấy VIB cũng quản lý chi phí tốt hơn so với ngành. 2017 2018 2019 2020 6T 2021

Chi phí lãi/Tổng huy động 4,43% 5,15% 6,25% 5,95% 2,68%

Bảng 2: Chi phí lãi/Tổng huy động của VIB từ 2017đến 6 tháng đầu năm 2021

(Nguồn: data.ibt.org.vn)

Từ bảng trên, chi phí lãi trên tổng vốn huy động của VIB qua các năm giao động trong

khoảng 5%. Như vậy, cứ một đồng huy động được thì VIB phải trả lãi 5%. Đây là mức phí

được coi là khá thấp nếu so với biểu lãi suất huy động cho khách hàng cá nhân của VIB

trong khoảng 5,9%/năm - 8,6%/năm. Do đó, có thể thấy VIB đang được mức vốn huy động

với mức chi phí thấp, điều này đem đến hiệu quả tốt cho việc sinh lời của ngân hàng.

Đánh giá khả năng quản lý của VIB: Chi phí hoạt động trên doanh thu hoạt động của

ngân hàng giảm dần qua các năm và thấp hơn mức trung bình ngành trong năm 2021 cho

thấy VIB đang có sự cải thiện rất tốt, đạt tỷ lệ phù hợp cho hoạt động của mình. Ngoài ra,

hiệu quả tốt từ việc huy động vốn với chi phí thấp cũng góp phần cải thiện lợi nhuận cho

VIB. Như thế có thể thấy khả năng quản lý chi phí của VIB đang rất hiệu quả qua từng

năm cũng như phù hợp với hoạt động của ngân hàng trong thời gian gần đây. E: Thu nhập

- Hệ số hiệu quả sử dụng tài sản/vốn (ROA/ROE)

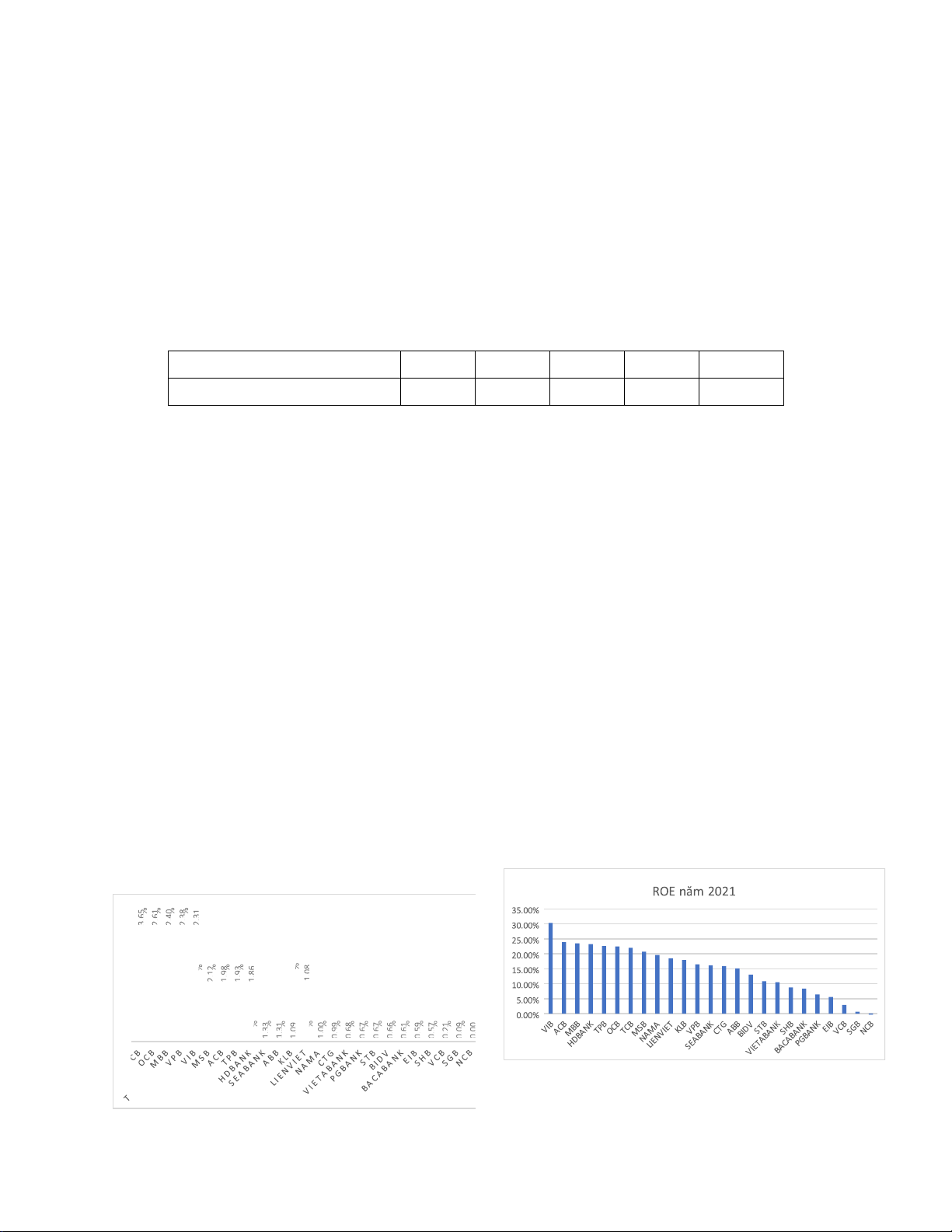

Hình 12: ROA của các NHTM năm 2021

Hình 13: ROE của các NHTM năm 2021 R OA năm 2021 lOMoAR cPSD| 47167580 10

(Nguồn: Số liệu tính toán được lấy từ BCTC của các NHTM)

Năm 2021, tỷ lệ ROA của VIB xếp khá cao trong ngành, tỷ trọng ROE của VIB đứng đầu

ngành và bỏ xa ngân hàng ở vị trí đứng thứ 2 là ngân hàng ACB. Ngoài ra, trong những

năm trở lại đây, ROE của VIB luôn duy trì vị thế dẫn đầu ngành về hiệu quả hoạt động,

động lực chính đến từ mảng bán lẻ và kênh số hóa. Điều này chứng tỏ VIB sử dụng tài sản

và vốn chủ sở hữu rất hiệu quả.

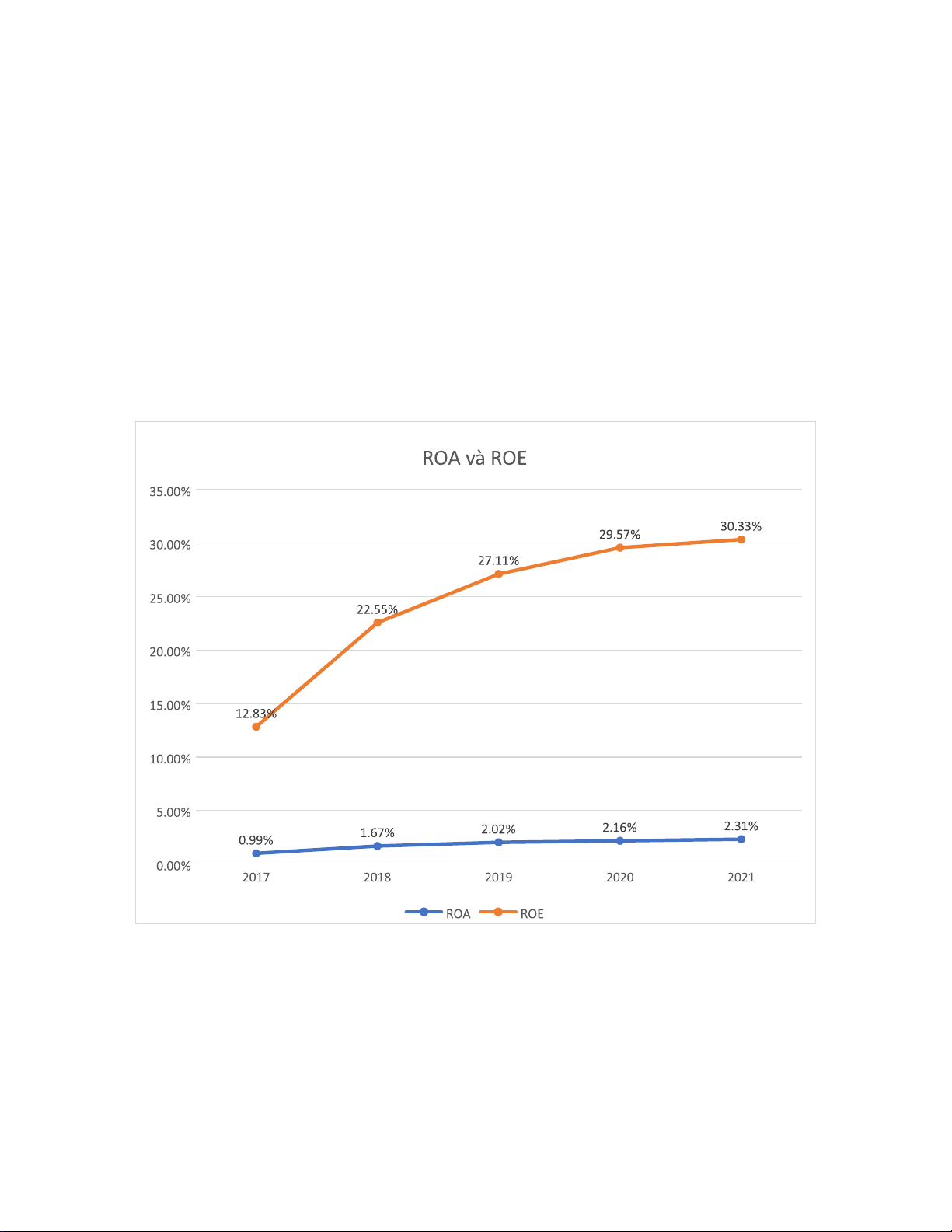

Hình 14: Tỷ lệ ROA và ROE của VIB

(Nguồn: Số liệu tính toán được lấy từ BCTC của các NHTM)

ROE của VIB trong năm năm qua đều cho thấy sự tăng trưởng, đây là hệ số mà nhóm

chúng tôi thấy tốt nhất của VIB. Từ năm 2017 ROE là 12,83% đến năm 2021 đã đạt

30,33%, tốc độ tăng trưởng là 136%. Trong năm 2020 và 2021, VIB tích cực đồng hành hỗ

trợ khách hàng vượt qua ảnh hưởng của đại dịch với nhiều chính sách ưu đãi như: giảm lãi

suất cho vay, miễn giảm phí giao dịch, hỗ trợ cơ cấu khoản vay cho khách hàng. Mặc dù, lOMoAR cPSD| 47167580 11

có nhiều sự hỗ trợ cho khách hàng đợt Covid làm giảm lợi nhuận của vài quý trong hai

năm này nhưng việc này đã thúc đẩy làm tăng lượng khách hàng, tăng sự uy tín cho VIB

và giúp lợi nhuận ròng của VIB trong cả hai năm 2020 và 2021 vẫn duy trì sự tăng trưởng.

Việc ROE của VIB tăng trưởng qua các năm sẽ càng làm tăng thêm lợi nhuận sau thuế cho chủ sở hữu.

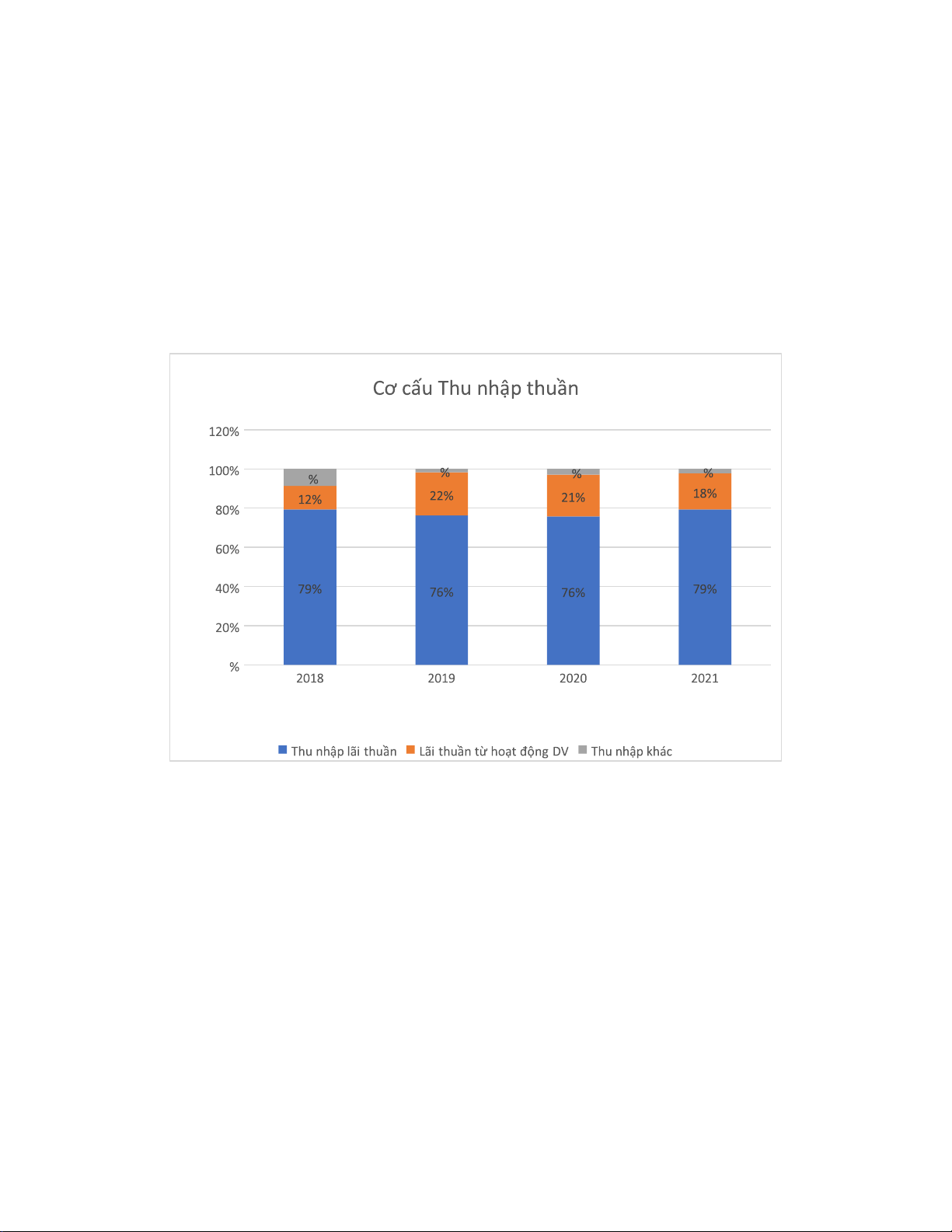

- Cơ cấu lãi thuần

Hình 15: Cơ cấu thu nhập thuần của VIB 9 2 3 2 0

(Nguồn: Số liệu tính toán được lấy từ BCTC của các NHTM)

Thu nhập từ lãi và dịch vụ được xem như là hai thu nhập chính trong hoạt động của ngân

hàng và VIB cũng không ngoại lệ. Nhìn vào bảng cơ cấu lãi thuần, VIB có tỷ lệ thu nhập

lãi thuần chiếm tỷ trọng lớn. Từ năm 2018 – 2021, tỷ trọng cơ cấu lãi thuần không biến đổi

nhiều, đều chiếm khoảng gần 80% cơ cấu lãi thuần của VIB. Khoản thu lớn thứ hai là lãi

thuần từ hoạt động dịch vụ. Có thể thấy năm 2018, VIB có lãi thuần từ dịch vụ chỉ chiếm

tỷ trọng 12% nhưng từ 2019 – 2021 thì tỷ trọng này đã được nâng lên cao hơn hẳn, chiếm

khoảng 18% – 22%. Như vậy, các hoạt động khác của VIB chỉ chiếm một phần rất nhỏ

trọng số cơ cấu lãi thuần. Từ 2019 – 2021, tỷ trọng thu nhập thu nhập lãi thuần và tỷ trọng

lãi thuần từ hoạt động dịch vụ không biến đổi nhiều là do thu nhập lãi thuần và lãi từ dich

vụ của VIB đều tăng dẫn đến thu nhập thuần của VIB cũng tăng qua các năm. Tỷ trọng lợi

nhuận từ hoạt động kinh doanh chính của VIB trong 4 năm qua đều được duy trì ổn định. lOMoAR cPSD| 47167580 12

Việc duy trì được tỷ trọng thu nhập lãi thuần và thu nhập từ dịch vụ chiếm tỷ trọng lớn

trong cơ cấu thu nhập qua các năm cho thấy tình hình hoạt động cốt lõi của VIB trong thời

gian qua được duy trì ổn định, tạo điều kiện cho ngân hàng tồn tại bền vững, lâu dài.

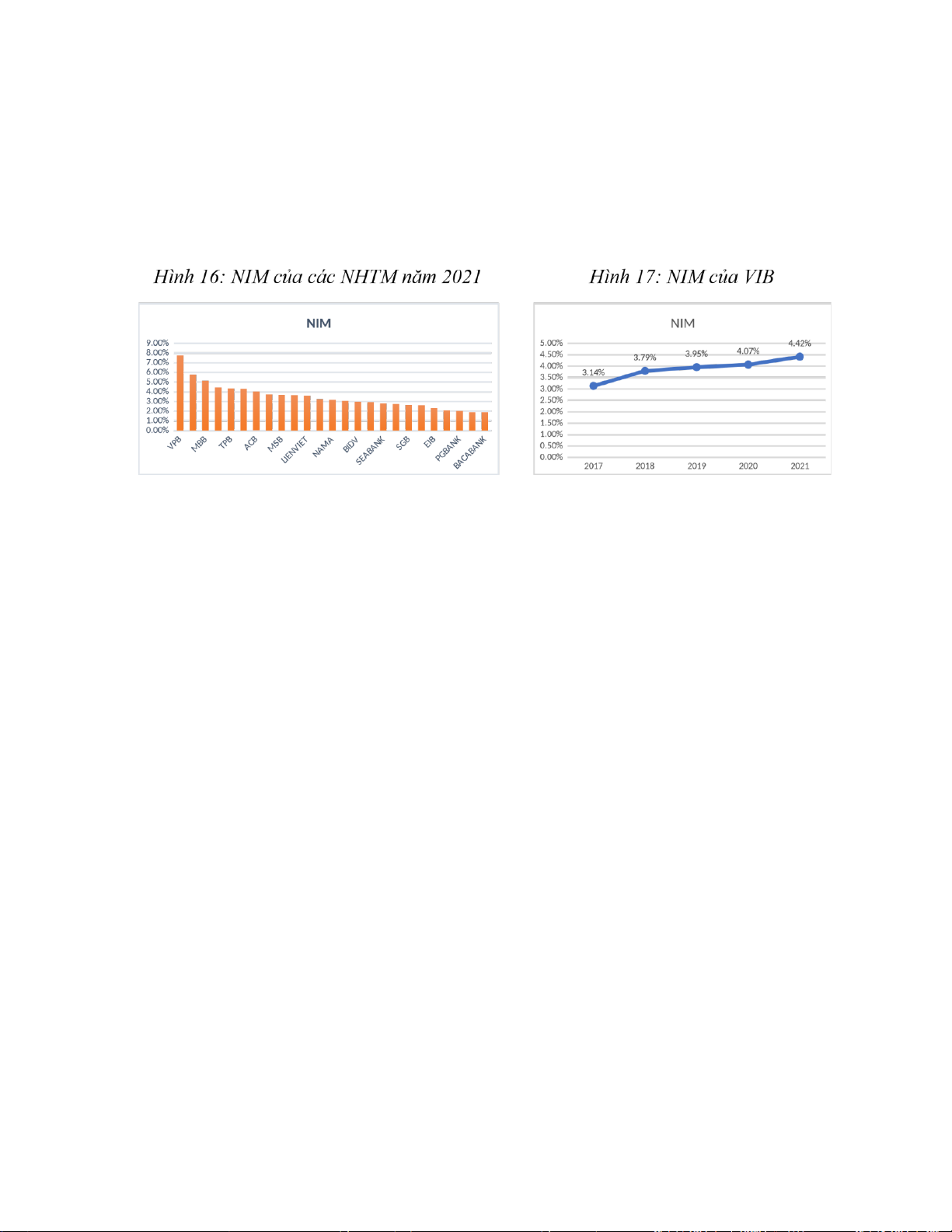

- Tỷ lệ thu nhập lãi cận biên (NIM)

(Nguồn: Số liệu tính toán được lấy từ BCTC của các NHTM)

NIM của VIB qua các năm thể hiện sự tăng trưởng. Cụ thể, năm 2017, NIM của VIB đạt

3,14% đến năm 2021 đạt 4,42%, tăng trưởng 40,8%. Tuy không tăng đột phá qua từng năm

nhưng nó cho thấy sự tăng trưởng khá tốt trong những năm qua. NIM của VIB năm 2021

là 4,42% con số này được xem là khá tốt, đứng vị trí thứ 4 trong thị trường các NHTM cổ

phần ở Việt Nam. Như thế, khả năng sinh lời của VIB trong năm 2021 đang tốt hơn so với

trung bình ngành. Tỷ lệ NIM cao hay thấp sẽ dựa vào 2 tiêu chí: tăng tỷ lệ lãi suất cho vay

hoặc giảm lãi suất tiền huy động.

Như đã nêu ở trên phần tỷ lệ CASA, VIB có tỷ lệ CASA ngày càng tăng nên thúc đẩy làm

cho chi phí huy động giảm dẫn đến giảm chi phí hoạt động và vì thế nó đã một phần giúp

cho ngân hàng tăng được NIM qua các năm. Tuy nhiên, tỷ lệ CASA của VIB năm 2021 chỉ

khoảng 16%, nằm ở dưới mức trung ngành còn NIM của VIB lại cao hơn mức trung bình

ngành khá xa nên có thể kết luận rằng NIM của VIB cao như thế chủ yếu là tác động từ lãi

suất cho vay cao của mình. Ngoài ra, với tỷ lệ dư nợ cho vay khách hàng cá nhân của VIB

là khoảng 85% thì việc cải thiện NIM của VIB nên đến từ tăng tỷ lệ CASA chứ còn cải

thiện tỷ lệ cho vay trong khách hàng cá nhân gần như là không còn. Nên nếu VIB không

có sự cải thiện trong tỷ lệ CASA thì khó có thể tăng trưởng NIM đột phá cho các năm tiếp theo.

Đánh giá cho chỉ tiêu thu nhập của VIB: Nói chung, ROA, ROE và NIM của ngân hàng

VIB đều ở mức cao so với toàn ngành và có sự tăng trưởng theo từng năm, điều này cho

thấy hoạt động sinh lời của VIB đều rất tốt. Từ những phân tích trên, nhóm chúng tôi cho

rằng chỉ tiêu thu nhập được xem là yếu tố tốt nhất của VIB trong tất cả các chỉ tiêu. Tuy

nhiên, trong thời gian tới, VIB cần cố gắng cải thiện nhiều về tỷ lệ CASA thì mới có thể lOMoAR cPSD| 47167580 13

đáp ứng cải thiện hơn tỷ lệ NIM trong tương lai, nếu không NIM của VIB có khả năng sẽ

không còn tăng trưởng được nữa.

L: Khả năng thanh khoản

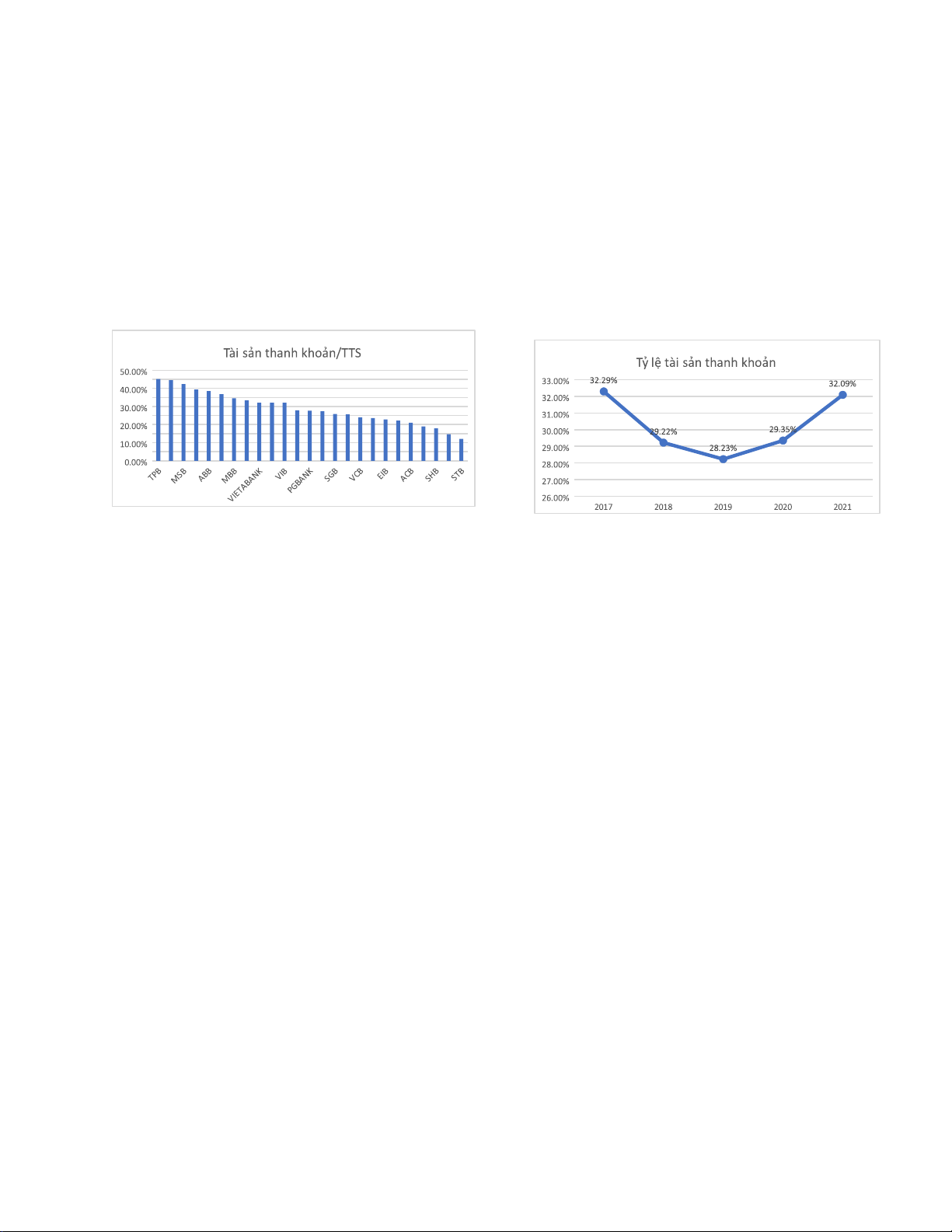

- Tỷ lệ tài sản thanh khoản/TTS

Hình 18: Tỷ lệ tài sản thanh khoản của các

Hình 19: Tỷ lệ tài sản thanh khoản NHTM năm 2021 của VIB

Theo bảng tổng hợp tỷ lệ tài sản thanh khoản trên Đồng thời, nó cũng không ở mức quá

tổng tài sản của các ngân hàng thương mại, VIB có cao làm ảnh hưởng tới lợi nhuận của

tỷ lệ tài sản thanh khoản ở mức trung bình ngành. ngân hàng bị giảm xuống.

Qua các năm, từ năm 2017 đến 2019 tỷ lệ tài sản

thanh khoản của VIB biến động giảm, tuy nhiên từ

năm 2020 trở đi, ngân hàng đã điều chỉnh được tỷ

lệ này tăng trở lại. Nói chung, hệ số tài sản thanh

khoản của VIB trong khoảng 30% và hệ số tỷ lệ này

của VIB qua các năm đều cao hơn so với quy định

là trên 10%. Như vậy giúp cho ngân hàng thức thời

đáp ứng được nhu cầu rút tiền gửi và giải ngân các

khoản tín dụng theo cam kết. Ngoài ra, theo nhóm

tôi thấy ngân hàng VIB có tỷ lệ vốn chủ sở hữu thấp

do đó duy trì một tỷ lệ thanh khoản cao để đảm bảo

khả năng thanh toán để ít rủi ro hơn là phù hợp.

(Nguồn: Số liệu tính toán được lấy từ BCTC của các NHTM)

Đánh giá khả năng thanh khoản của ngân hàng

VIB: tỷ lệ tài sản thanh khoản trên tổng tài sản của

VIB được duy trì ở mức phù hợp, như thế đảm bảo

cho ngân hàng khả năng đáp ứng nhu cầu thanh toán

tức thời nhờ đó giảm rủi ro thanh khoản càng thấp. lOMoAR cPSD| 47167580 14

C. Sử dụng khung SWOT analysis để phân tích, đánh giá cho chiến lược chuyển đổi số của ngân hàng

1. Strengths (điểm mạnh) của ngân hàng VIB

VIB có sự đổi mới sáng tạo độc đáo về lĩnh vực Ngân hàng số:

Được vinh danh với giải thưởng “Đổi mới sáng tạo trong lĩnh vực Ngân hàng số năm 2021”

bởi The Banker ở hạng mục Ứng dụng trên điện thoại di động với ứng dụng MyVIB. Ngoài

ra VIB còn được Tạp chí Global Brands Magazine ghi nhận là “Thương hiệu thẻ tín dụng

sáng tạo nhất Việt Nam năm 2020” cùng nhiều giải thưởng khác về việc sáng tạo đổi mới.

Tối ưu hóa thiết kế giải pháp công nghệ tổng thể, tối giản giao diện để khách hàng có những

trải nghiệm nhanh chóng, thực tế và an toàn. Phát triển tính năng cung cấp bảo hiểm sức

khỏe cho phép người dùng sử dụng có thể đăng ký và nhận hợp đồng trong một thời gian

rất ngắn trong bối cảnh đại dịch làm gián đoạn các tiếp xúc xã hội trong năm 2020 và đầu năm 2021.

Rút ngắn thời gian mở tài khoản thanh toán trực tuyến bằng định danh điện tử (e-KYC).

Ngoài ra VIB còn xác lập kỷ lục về thời gian xử lý và phê duyệt thẻ tín dụng trực tuyến chỉ

từ 15-30 phút. Phát hành thẻ dual chip và là ngân hàng đầu tiên trong khối ASEAN áp dụng

thành công Pay with reward, cho phép người dùng dễ dàng tích lũy hoặc sử dụng dặm

thưởng trên ứng dụng MyVIB 24/7, đặc biệt là trong thời điểm 2020 khi giao thông hàng

không còn bị hạn chế. Ra mắt dòng thẻ đầu tiên tại Đông Nam Á tích hợp cả thẻ tín dụng

và thẻ thanh toán Online Plus 2in1 để người dùng có thể tích điểm ưu đãi nhanh hơn…

Thực hiện cá nhân hóa thẻ tín dụng về cấu trúc thông tin, nội dung và giao diện bằng cách

đưa ra nhiều dòng sản phẩm đáp ứng các nhóm nhu cầu khác nhau của các khách hàng, tối

ưu hóa trải nghiệm của họ và mang đến lợi ích tối đa.

VIB có sự tăng trưởng thẻ tín dụng, chi tiêu thẻ

Đầu năm 2019, khi chưa có tổ chức phát hành thẻ trước đây, VIB đã hợp tác với hơn 20

đối tác Việt Nam trong lĩnh vực thương mại điện tử, công nghệ tài chính, Big Data… để

cùng phát hành thẻ tín dụng VIB trên toàn quốc.

Top 5 về số lượng thẻ phát hành mới của hơn 40 ngân hàng phát hành thẻ. Xét về tốc độ

tăng trưởng của riêng MasterCard, VIB đứng đầu cả về số lượng và chất lượng, gấp 5-6

lần mức trung bình của toàn thị trường (theo Hiệp hội thẻ Việt Nam). VIB đạt các giải

thưởng như “Ngân hàng có tốc độ tăng trưởng thẻ tín dụng cao nhất Việt Nam” và “Ngân

hàng có tổng lượng tiêu thụ thẻ tín dụng lớn nhất Việt Nam”. (theo số liệu từ Hội Thẻ Việt

Nam). Đứng top 3 về tổng chi tiêu thẻ và chiếm 10% thị phần (18,6 tỷ USD/năm) trên toàn

thị trường. Đứng thứ 2 về tổng chi tiêu trên thẻ tại Việt Nam và chiếm gần 35% tổng doanh

số chi tiêu của Mastercard tại Việt Nam (Theo số liệu của Hội thẻ Việt Nam).

Đặc biệt trong 6 tháng đầu năm 2022, số lượng người tiêu dùng đăng ký và sử dụng MyVIB

và My Online Bank tăng 154% so với 6 tháng đầu năm 2020. Doanh số thanh toán trực lOMoAR cPSD| 47167580 15

tuyến cũng tăng 172%, VIB đứng đầu hệ thống thẻ, tỷ lệ giao dịch thành công đạt 91% trên

tổng doanh số giao dịch. VIB có nghiệp vụ tài trợ thương mại tốt

Khi VIB tham gia mạng lưới ngân hàng của Global Trade Finance Program, VIB đã kết

nối hơn 7.150 chi nhánh ngân hàng và ngân hàng đại lý tại 47 quốc gia và vùng lãnh thổ.

Ngân hàng đã triển khai hoạt động tài trợ hiệu quả cho hàng trăm doanh nghiệp trong lĩnh

vực xuất nhập khẩu, tổng giải ngân qua chương trình năm 2019 vượt 120 triệu USD.

VIB có vị thế ngân hàng bán lẻ hàng đầu

Vị thế được củng cố vững chắc khi kết quả kinh doanh năm 2021 tăng trưởng 39% so với

năm 2020. Lợi nhuận thuần năm 2021 đạt 11,816,147 triệu đồng tăng trưởng 39% so với năm 2020.

Hệ số an toàn vốn từ 2019-2021 có sự tăng trưởng, tuy có sự sụt giảm so với 2017 nhưng

vẫn duy trì cao hơn mức tối thiểu là 8%. Tỷ lệ CASA tăng lên trong những năm gần đây

cho thấy ngân hàng đang có sự điều chỉnh đúng đắn nhằm giảm chi phí hoạt động để mở

rộng biên lợi nhuận. Năm 2021, ROA của VIB xếp khá cao trong ngành, ROE của VIB

đúng đầu và bỏ xa vị trí thứ 2 chứng minh VIB luôn duy trì ở vị thế dẫn đầu ngành về hiệu

quả hoạt động, và nguồn chính đến từ mảng bán lẻ và kênh số hóa chứng tỏ VIB đã sử

dụng nguồn vốn rất hiệu quả.

Bán lẻ tiếp tục là kênh tăng trưởng quan trọng nhất với tăng trưởng tín dụng dự kiến 24%

đến năm 2021, trong đó cho vay tiêu dùng chiếm gần 90% danh mục tín dụng và 95% trong

số đó là tài sản thế chấp. Với danh mục đầu tư chất lượng cao cùng mức tăng trưởng ấn

tượng, VIB tiếp tục khẳng định vị trí ngân hàng dẫn đầu trong lĩnh vực này.

VIB có sự ổn định phát triển trong thời kỳ đại dịch

Tỷ trọng lợi nhuận từ hoạt động kinh doanh chính của VIB trong 2018-2021 đều được duy

trì ổn định. Việc duy trì được tỷ trọng thu nhập lãi thuần và thu nhập từ dịch vụ chiếm tỷ

trọng lớn trong cơ cấu thu nhập qua các năm cho thấy tình hình hoạt động cốt lõi của VIB

trong thời gian qua được duy trì ổn định, tạo điều kiện cho ngân hàng tồn tại bền vững, lâu dài.

Mặc dù, có nhiều sự hỗ trợ cho khách hàng đợt Covid làm giảm lợi nhuận của vài quý trong

hai năm này nhưng việc này đã thúc đẩy làm tăng lượng khách hàng, tăng sự uy tín cho

VIB và giúp lợi nhuận ròng của VIB trong cả hai năm 2020 và 2021 vẫn duy trì sự tăng

trưởng. Việc ROE của VIB tăng trưởng qua các năm sẽ càng làm tăng thêm lợi nhuận sau thuế cho chủ sở hữu.

Chi phí hoạt động trên doanh thu hoạt động của ngân hàng giảm dần qua các năm và thấp

hơn mức trung bình ngành trong năm 2021 cho thấy VIB đang có sự cải thiện rất tốt, đạt

tỷ lệ phù hợp cho hoạt động của mình.

2. Weaknesses (điểm yếu) của ngân hàng VIB

VIB có mạng lưới phân phối hạn chế lOMoAR cPSD| 47167580 16

Có hơn 160 chi nhánh/phòng kinh doanh tại 27 tỉnh thành trên cả nước. Trong đó,

TP.HCM - 46 chi nhánh/phòng giao dịch, Hà Nội - 38 chi nhánh/phòng giao dịch, Hải

Phòng - 8 chi nhánh/phòng giao dịch... và nhiều tỉnh, thành phố khác. Có thể thấy các điểm

bán chủ yếu tập trung ở các thành phố lớn. Đồng thời, tại các vùng sâu, vùng xa như nông

thôn, miền núi mạng lưới của VIB vẫn chưa vươn tới.

Hệ thống ATM trên toàn quốc tập trung ở các thành phố lớn. Hệ thống phân phối chưa

được mở rộng, khách hàng khó tìm điểm giao dịch hoặc cây ATM.

Ứng dụng hiện tại của VIB vẫn còn hạn chế

Một số lỗi phổ biến chưa được khắc phục triệt để trên ứng dụng MyVIB như không nhận

được mã OTP, chế độ bảo trì định kỳ khiến khách hàng khó giao dịch trực tuyến. Và đây

là những lỗi thường gặp không chỉ trên ứng dụng MyVIB mà còn nhiều ứng dụng ngân hàng khác

VIB có chiến lược Marketing chưa nổi bật

Đề ra nhiều chiến dịch Marketing nhưng cho đến hiện tại vẫn chưa có một chiến dịch nào

tạo ra nhiều sự thu hút như kỳ vọng. Trong khi chiến lược sản phẩm được đẩy mạnh bằng

việc tạo ra nhiều sản phẩm dịch vụ để tiệm cận nhu cầu cá nhân của khách hàng hơn thì

chiến dịch chiêu thị của VIB chưa thực sự nổi bật và hiệu quả so với các ngân hàng khác.

Tỷ lệ dự phòng nợ xấu ở VIB còn ở mức thấp

Tỷ lệ dự phòng nợ xấu ở VIB ở mức thấp, tỷ lệ CASA có đà tăng trưởng trong 3 năm qua

nhưng vẫn dưới mức thấp hơn trung bình ngành, nợ xấu cao và trong năm 2021 lại bắt đầu

tăng trở lại. chất lượng tài sản của VIB đang ở mức thấp, đây sẽ là một điểm yếu của VIB.

VIB cần triển khai và định hướng để quản lý chất lượng tài sản tốt hơn trong tương lai giúp

ngân hàng có được tăng trưởng càng vững vàng cũng như khả năng sinh lợi tốt hơn.

VIB có tỷ lệ CASA thấp

VIB có tỷ lệ CASA thấp hơn so với mức trung bình ngành, điều này nói lên rằng VIB đang

không có lợi thế cạnh tranh về mức huy động tiền gửi với chi phí thấp.

3. Opportunities (cơ hội) của ngân hàng VIB

Thị trường rộng lớn chưa khai thác triệt để

Việt Nam có dân số trẻ tiếp cận với công nghệ và internet, tỷ lệ người dân sử dụng điện

thoại thông minh cao, nhưng ở nhiều khu vực, đặc biệt là khu vực nông thôn, các sản phẩm

và dịch vụ ngân hàng thông thường chưa được phổ biến rộng rãi. Việt Nam là một trong

15 thị trường hàng đầu thế giới về số lượng người dùng điện thoại thông minh (theo Báo

cáo thị trường quảng cáo kỹ thuật số Việt Nam của Adsota, tháng 7/2020). Điều này đã tạo

điều kiện thuận lợi cho sự phát triển của ngành ngân hàng số Việt Nam.

Sự phát triển của chuyển đổi số: lOMoAR cPSD| 47167580 17

Có đông người quan tâm sử dụng những phương thức giao dịch mới trên thị trường tiền tệ.

Đến nay, tỷ lệ người việt nam có tài khoản giao dịch đạt gần 66%; đã có khoảng 3,4 triệu

tài khoản và 1,3 triệu thẻ ngân hàng đăng ký mở mới online hoặc từ xa bằng phương thức

điện tử (eKYC) . Trong số 1,1 triệu khách hàng đang sử dụng dịch vụ Mobile Money thì

có gần 660.000 là khách hàng ở nông thôn, miền núi, vùng sâu, vùng xa, biên giới và hải đảo.

Theo thống kê từ Ngân hàng Nhà nước, đến tháng 9/2021, tổng số lượng giao dịch trên hệ

thống thanh toán điện tử liên ngân hàng lần lượt tăng 1,88% về số lượng và tăng 42,58%

về giá trị. Hệ thống bù trừ điện tử và chuyển mạch giao dịch tài chính tăng 96,63% về số

lượng và 133,11% về giá trị so với năm trước. Đến cuối tháng 4/2021, cả nước có trên 79

tổ chức cung ứng dịch vụ thanh toán thanh toán bằng Internet và 44 tổ chức thanh toán qua

điện thoại di động. Tính hết tháng 4/2022, giao dịch thanh toán không sử dụng tiền mặt

tăng 69,7% về số lượng, 27,5% về trị giá; giao dịch trên Internet cũng tăng tương ứng

48,39% và 32,76%; qua điện thoại tăng tương ứng 97,65% và 86,68%; qua QR code tăng

lần lượt 56,52% và 111,62% so với cùng kỳ năm 2021 …

Thanh toán sinh trắc học được quan tâm và sử dụng nhiều hơn

Sự quan tâm của Chính phủ

Chính phủ và Ngân hàng Nhà nước đã ban hành nhiều văn bản pháp luật để điều chỉnh

nhằm khuyến khích sự phát triển của các hình thức giao dịch không sử dụng tiền mặt, bước

đầu tạo lập nền tảng pháp lý cho việc triển khai ngân hàng số. Điển hình như: Nghị định

số 35/2007/NĐ-CP về giao dịch điện tử trong hoạt động ngân hàng; Nghị định số

101/2012/NĐ-CP về thanh toán không dùng tiền mặt (được sửa đổi, bổ sung tại Nghị định

số 80/2019/NĐ-CP); Quyết định số 35/2007/QĐ-NHNN về các nguyên tắc quản lý rủi ro

trong hoạt động ngân hàng điện tử; Quyết định số 2545/QĐ-TTg phê duyệt Đề án phát

triển thanh toán không dùng tiền mặt tại Việt Nam giai đoạn 2019-2020; Thông tư số

16/2020/TT-NHNN cho phép mở tài khoản thanh toán cá nhân bằng phương thức điện tử

(eKYC); Thông tư số 09/2020/TT-NHNN quy định về an toàn hệ thống thông tin trong

hoạt động ngân hàng nhằm cập nhật các quy định mới của Luật An toàn thông tin mạng...

Với việc hành lang pháp lý đang được hoàn thiện là cơ sở giúp các ngân hàng phát triển

ngân hàng thuận lợi. Chính phủ ban hành Quyết định số 1813/QĐ-TTg về Đề án phát triển

thanh toán không dùng tiền mặt tại Việt Nam giai đoạn 2021-2025.

Ngân hàng Nhà nước cũng được yêu cầu đến năm 2022 sẽ xây dựng cơ chế thí điểm có

giám sát hoạt động công nghệ tài chính (Fintech) trong lĩnh vực ngân hàng. Điều này nhằm

thúc đẩy, khuyến khích khởi nghiệp sáng tạo và triển khai các mô hình đầu tư, kinh doanh

mới trong lĩnh vực dịch vụ tài chính.

Sự hội nhập ngày một sâu rộng của Việt Nam và thị trường thế giới

Trong nền kinh tế hội nhập ngày nay, các ngân hàng có thể thuận lợi hơn trong việc mở

rộng các chi nhánh, văn phòng đại diện cũng như thuận lợi trong quá trình chuyển giao

công nghệ, đào tạo nguồn nhân lực, tìm kiếm nguồn vốn hay cơ hội đầu tư. lOMoAR cPSD| 47167580 18

Nền kinh tế đang dần hồi phục sau Covid

Các ngân hàng vẫn đạt được nhiều thành tích nổi bật dù phải chịu những ảnh hưởng tiêu

cực từ đại dịch COVID-19. Nhiều ngân hàng ghi nhận sự tăng trưởng thu nhập lãi thuần trong năm 2021,2022. ·

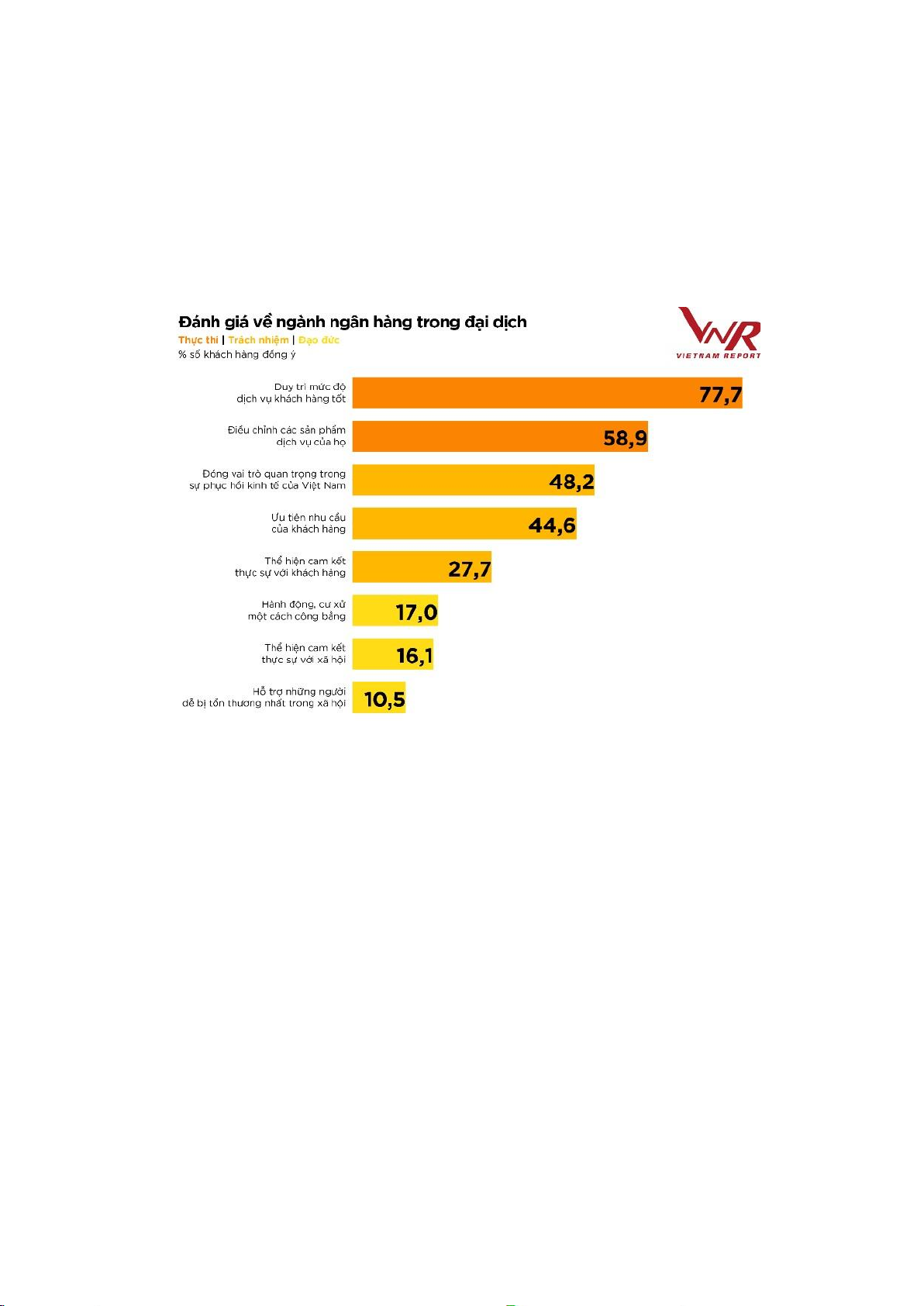

Hình 20: Đánh giá về ngành ngân hàng trong đại dịch

(Nguồn: Vietnam Report, Khảo sát khách hàng sử dụng sản phẩm, dịch vụ của ngân hàng, tháng 6/2022)

Năng lực tài chính của hệ thống ngân hàng được đánh giá là tích cực khi 77,7% số khách

hàng tin rằng các ngân hàng đã có mức chăm sóc khách hàng cao hơn và 58,9% cho thấy

nhiều ngân hàng đã cải thiện sản phẩm, dịch vụ thích ứng với chuyển đổi sau đại dịch.

Tăng trưởng tín dụng năm 2021 đã trở về mức trước đại dịch (năm 2019) , với 13,6%. Tín

dụng cho đến ngày 09/6/2022 tăng gần 8,2% so với thời điểm đầu năm và 17,1% so với

cùng kỳ năm 2021. Dư địa phát triển cho vay cá nhân tại Việt Nam đang rất lớn.

Tiền huy động tăng lại: Cho tới đầu tháng 6/2022, mặt bằng lãi suất tiền tiết kiệm đã nhích

lên và đã có 10 ngân hàng tung ra mức lãi suất trên 7%/năm. Lãi suất tiết kiệm tăng làm

tiền vốn gửi về các ngân hàng.

4. Threats (thách thức) của ngân hàng VIB

Sự cạnh tranh của các đối thủ cạnh tranh

Các đối thủ cạnh tranh ngày càng năng động, sáng tạo, nhạy bén đang mở rộng và khẳng định thị phần. lOMoAR cPSD| 47167580 19

Sự xuất hiện của các sản phẩm thay thế

Các sản phẩm thay thế dịch vụ ngân hàng cũng được mở rộng gây khó khăn cho hệ thống

ngân hàng hiện nay, tiêu biểu là Tiết kiệm bưu điện của Tổng công ty Bưu chính viễn thông;

các sản phẩm bảo hiểm nhân thọ; sự ra đời và tăng trưởng nhanh của nhiều công ty chứng

khoán, công ty nhà quản lý quỹ,.. Do vậy, một khối lượng lớn tiền nhàn rỗi thay vì được

chuyển vào ngân hàng như trước đây đã có thể huy động dưới mọi dạng và các hình thức khác nhau

Khung pháp lý về ngân hàng số còn chậm so với tốc độ phát triển công nghệ

Sự phát triển công nghệ rất nhanh chóng, trong khi việc ban hành các văn bản pháp lý phải

có đủ thời gian, quy trình thủ tục phê duyệt và triển khai nên cũng đã ảnh hưởng đến triển

khai cung cấp dịch vụ ngân hàng số tại nhiều ngân hàng.

Chẳng hạn mảng ngân hàng số đã phát triển từ nhiều năm trước nhưng đến năm 2020 các

văn bản pháp luật trong lĩnh vực này mới có: Thông tư số 16/2020/TT-NHNN; Thông tư số 09/2020/TT-NHNN.

Chi phí đầu tư cho công nghệ số lớn

Công nghệ ứng dụng trong ngân hàng số luôn có tốc độ phát triển cao và dễ dàng thay đổi

với những công nghệ mới. Và với chi phí công nghệ cao đòi hỏi phải thường xuyên duy

tu, bảo dưỡng, nâng cấp cơ sở hạ tầng, thay mới thiết bị để đáp ứng yêu cầu, điều này tạo

áp lực ngày một lớn cho ngành ngân hàng, đặc biệt là các ngân hàng có quy mô trung bình và nhỏ.

Hạn chế về nguồn nhân lực ngân hàng số

Việc tuyển dụng và thu hút, giữ chân các ứng viên ngân hàng số tại các ngân hàng đang

còn hạn chế tạo sự cạnh tranh giữa các công ty trên thị trường để thu hút ứng viên Navigos

Search đánh giá, nguồn ứng viên trong lĩnh vực chuyển đổi số của các Ngân hàng tại Việt

Nam hiện nay rất hạn chế, cả về lượng và chất

Thói quen sử dụng tiền mặt vẫn còn phổ biến

Dịch vụ ngân hàng trực tuyến được sử dụng nhiều ở các thành phố lớn đặc biệt với nhóm

người kinh doanh online. Nhưng ở khu vực vùng sâu và nông thôn khó có cơ hội sử dụng

dịch vụ ngân hàng, thói quen chi tiêu tiền mặt vẫn còn khá phổ biến.

Nhìn chung VIB đang có những lợi thế nhất định trong quá trình chuyển đối số của mình,

ngân hàng có sự linh hoạt, nhanh nhạy trong quá trình chuyển đổi số. Và trong quá trình

chuyển đổi số cũng đã ghi nhận những thành công nhất định với sự đón nhận tích cực của

thị trường, mặc dù quá trình này yêu cầu chi phí khá cao và các khoản đầu tư vào việc

chuyển đổi có thể chưa đem lại hiệu quả trong tương lai gần. Trong khi đó quy mô, nguồn

vốn của VIB vẫn đang còn hạn chế so với nhiều ngân hàng khác cũng đang trên đường đua

chuyển đổi số hiện nay.