Preview text:

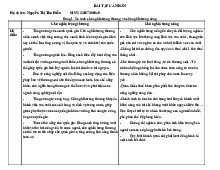

Các vướng mắc về tài sản bảo đảm tại các NHTM và giải pháp khắc phục

GVHD: PGS-TS. Trầm Thị Xuân Hương

TRƯỜNG ĐẠI HỌC KINH TẾ TP.HỒ CHÍ MINH KHOA NGÂN HÀNG

TIỂU LUẬN NGHIỆP VỤ NGÂN HÀNG THƯƠNG MẠI

------------------------------- Đề tài:

NHỮNG VƯỚNG MẮC VỀ TÀI SẢN BẢO ĐẢM TẠI

CÁC NGÂN HÀNG THƯƠNG MẠI VIỆT NAM VÀ

GIẢI PHÁP KHẮC PHỤC GVHD

: PGS-TS. Trầm Thị Xuân Hương Lớp

: Ngân hàng Ngày 2 – K21 Thực hiện : Nhóm 6

TP. Hồ Chí Minh, năm 2013

Nhóm 6 – Ngân hàng Ngày 2 K21 Trang a

Các vướng mắc về tài sản bảo đảm

tại các NHTM và giải pháp khắc phục

GVHD: PGS-TS. Trầm Thị Xuân Hương

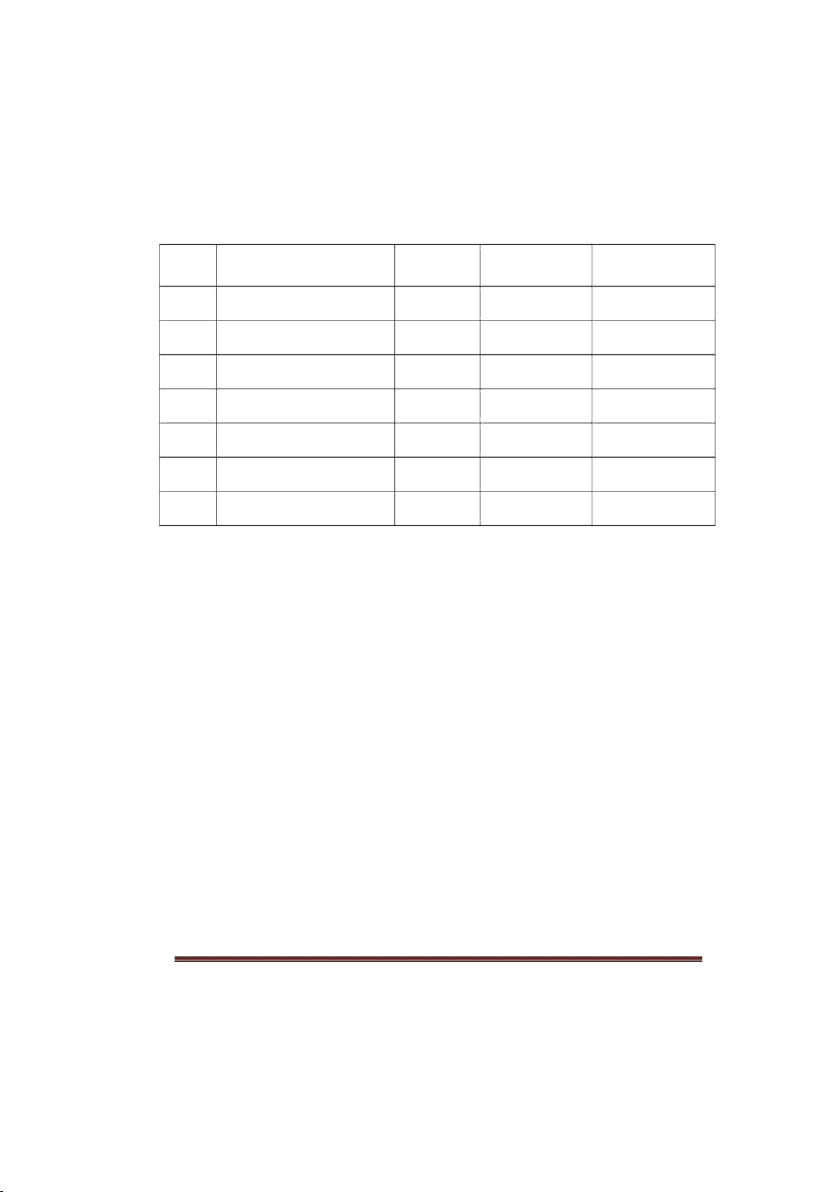

DANH SÁCH THÀNH VIÊN NHÓM 6

NGÂN HÀNG NGÀY 2 – K21 STT Họ Tên Ngày sinh Ký tên 1 Nguyễn Ngọc Duy 17/01/1980 2 Nguyễn Thị Hà 12/03/1987 3 Nguyễn Hoàn Cẩm Lan 13/05/1987 4 Nguyễn Ngọc Phong Lan 02/07/1986 5 Trần Ngọc Thanh 14/01/1981 6 Nguyễn Thị Thành 01/02/1987 7 Nguyễn Thị Lệ Thu 10/08/1988

Nhóm 6 – Ngân hàng Ngày 2 K21 Trang b

Các vướng mắc về tài sản bảo đảm

tại các NHTM và giải pháp khắc phục

GVHD: PGS-TS. Trầm Thị Xuân Hương MỤC LỤC

LỜI MỞ ĐẦU...................................................................................1

Chương 1: KHÁI QUÁT VỀ TÀI SẢN BẢO ĐẢM TRONG HOẠT ĐỘNG

CHO VAY CỦA CÁC NGÂN HÀNG THƯƠNG MẠI............................2

1.1. Cơ sở pháp lý..............................................................................2

1.2. Khái niệm...................................................................................2

1.3. Tác dụng....................................................................................2

1.4. Điều kiện của TSBĐ.....................................................................3

1.5. Các hình thức đảm bảo tiền vay....................................................4

1.5.1. Cầm cố bằng tài sản của khách hàng vay:...............................4

1.5.2. Thế chấp bằng tài sản của khách hàng vay:.............................6

1.5.3. Bảo đảm bằng tài sản của bên thứ ba:....................................6

1.5.4. Bảo đảm bằng tài sản hình thành từ vốn vay:...........................6

1.6. Các nguyên tắc sử dụng tài sản bảo đảm nợ vay.............................7

1.6.1 . Một tài sản có thể bảo đảm cho nhiều khoản nợ vay tại một hoặc

nhiều ngân hàng khác nhau ………………………………………………... 7

1.6.2. Một khoản vay có thể được bảo đảm bởi nhiều tài sản …………. 8

1.7. Quy trình tài sản bảo đảm............................................................9

1.8. Thẩm định TSBĐ, bên bảo đảm, bên bảo lãnh..............................10

1.8.1. Thẩm định tài sản bảo đảm ……………………………………… 10

1.8.2. Thẩm định bên bảo đảm………………………………………….. 10

Nhóm 6 – Ngân hàng Ngày 2 K21 Trang c

Các vướng mắc về tài sản bảo đảm

tại các NHTM và giải pháp khắc phục

GVHD: PGS-TS. Trầm Thị Xuân Hương

1.8.3. Thẩm định bên bảo lãnh………………………………………….. 11

1.9. Định giá Tài sản bảo đảm...........................................................11

1.9.1 Phương pháp thẩm định giá trị TSBĐ………………………………11

1.9.2. Việc thẩm định giá trị TSBĐ phải tính đến các yếu tố sau……….12

1.9.3 Các phương pháp thẩm định giá …………………………………….12

1.9.4. Các thông tin làm căn cứ khi thẩm định giá trị TSBĐ……………13

1.10. Đăng ký giao dịch bảo đảm.......................................................14

1.11. Quy trình xử lý TSBĐ..............................................................14

1.11.1. Các trường hợp xử lý tài sản đảm bảo để thu hồi nợ…………..14

1.11.2. Nguyên tắc xử lý TSBĐ để thu hồi nợ…………………………...15

1.11.3. Các phương thức xử lý TSBĐ theo thỏa thuận…………………16

CHƯƠNG 2: NHỮNG VƯỚNG MẮC VỀ TÀI SẢN BẢO ĐẢM HIỆN NAY

TẠI CÁC NGÂN HÀNG THƯƠNG MẠI VIỆT NAM ……………………17

2.1 Vướng mắc liên quan đến thẩm định tài sản đảm bảo....................17

2.2 Vướng mắc trong định giá tài sản.................................................17

2.2.1. Đối với tài sản là bất động sản:...........................................17

2.2.2. Đối với tài sản là động sản..................................................19

2.2.3. Đối với tài sản là tài sản hình thành trong tương lai................20

2.3 Vướng mắc trong quá trình công chứng và đăng ký giao dịch bảo đảm 21

2.4. Vướng mắc trong quá trình quản lý tài sản đảm bảo ………………… 24

2.5. Vướng mắc liên quan đến xử lý TSBĐ ……………………………………. 25

2.6. Vướng mắc liên quan đến đến nộp thuế chuyển quyền sử dụng đất, chuyển quyền thuê

đất.................................................................................................26

Nhóm 6 – Ngân hàng Ngày 2 K21 Trang d

Các vướng mắc về tài sản bảo đảm

tại các NHTM và giải pháp khắc phục

GVHD: PGS-TS. Trầm Thị Xuân Hương

NGUYÊN NHÂN CỦA NHỮNG VƯỚNG MẮC TRÊN........................... 30

CHƯƠNG 3: GIẢI PHÁP VÀ KIẾN NGHỊ.................................................. 31

A. GIẢI PHÁP.................................................................................................. 31

1. Đối với thẩm định tính pháp lý của tài sản đảm bảo ..................................... 31

2. Đối với định giá tài sản đảm bảo ………………………………………. 31

3. Đối với công chứng và đăng ký GDĐB......................................................... 31

4. Đối với quản lý TSĐB.................................................................................... 32

5. Các giải pháp trong xử lý TSBĐ.................................................................... 32

5.1. Nâng cao trình độ của đội ngũ cán bộ trong công tác xử lý tài sản.... 32

5.2. Xây dựng đội ngũ nhân viên pháp chế làm tư vấn trong hoạt động cho

vay cũng như hoạt động xử lý tài sản đảm bảo để thu hồi nợ..................... 33

5.3. Đối với vấn đề phát mãi tài sản thế chấp, cấm cố để thu hồi nợ......... 33

5.4. Thành lập các công ty độc lập hoạt động trong lĩnh vực BĐS............ 33

5.5. Thường xuyên kiểm tra, giám sát tài sản bảo đảm.............................. 34

5.6. Tăng cường công tác kiểm tra, giám sát việc sử dụng vốn.................. 34

5.7. Thực hiện tốt việc phân loại tài sản có và trích lập dự phòng rủi ro. . 34

B. KIẾN NGHỊ:................................................................................................ 35

1. Kiến nghị với Chính phủ:..................................................................... 35

2. Kiến nghị với Ngân hàng Nhà nước:................................................... 39

KẾT LUẬN....................................................................................................... 40

Nhóm 6 – Ngân hàng Ngày 2 K21 Trang e

Các vướng mắc về tài sản bảo đảm

tại các NHTM và giải pháp khắc phục

GVHD: PGS-TS. Trầm Thị Xuân Hương

Từ ngữ viết tắt:

Tài sản bảo đảm – TSBĐ

Ngân hàng thương mại – NHTM

Tổ chức tín dụng – TCTD

Văn bản quy phạm pháp luật - VBQPPL

Nhóm 6 – Ngân hàng Ngày 2 K21 Trang f

Các vướng mắc về tài sản bảo đảm tại

các NHTM và giải pháp khắc phục

GVHD: PGS-TS. Trầm Thị Xuân Hương LỜI MỞ ĐẦU

Nghiệp vụ tín dụng là một trong những hoạt động chủ yếu đem lại

nguồn lợi nhuận cho các NHTM, ngân hàng sẽ cấp tín dụng cho khách hàng

là các tổ chức, cá nhân dưới hình thức: cho vay, chiết khấu, tái chiết khấu

công cụ chuyển nhượng và giấy tờ có giá khác, bảo lãnh, bao thanh

toán,...Việc cấp tín dụng được dựa trên cơ sở lòng tin, sự uy tín, hiệu quả

của phương án kinh doanh. Thế nhưng, với sự thiếu hụt về thông tin trên thị

trường kinh tế VN đã gây không ít trở ngại cho các ngân hàng khi thực hiện

quy trình tín dụng. Hiện tượng thông tin bất cân xứng là một tất yếu, khó

tránh khỏi trong các giao dịch kinh tế và hiển nhiên có ảnh hưởng rất lớn đối

với hoạt động tín dụng tại các Ngân hàng thương mại (NHTM) VN. Do đó,

để hạn chế một phần ảnh hưởng của hiện tượng thông tin bất cân xứng, một

phương pháp cổ điển đang được áp dụng là: Tài sản đảm bảo.

Trên thực tế, tài sản đảm bảo hiện nay là một công cụ chủ yếu mà các

ngân hàng làm cơ sở trong việc cho vay, một công cụ có thể giúp giảm thiểu

rủi ro tín dụng tốt nhất ở Việt Nam hiện nay. Tuy nhiên, việc sử dụng công

cụ này cũng mang rất nhiều hạn chế, cũng như những vướng mắc mà chính

bản thân các ngân hàng vẫn chưa giải quyết tốt. Vì vậy, việc nghiên cứu về

tài sản đảm bảo cũng như các biện pháp để ứng dụng nó một cách hiệu quả

là một việc cần thiết mà các ngân hàng cần thực hiện.

Nhóm 6 – Ngân hàng Ngày 2 K21 Trang 1

Các vướng mắc về tài sản bảo đảm tại

các NHTM và giải pháp khắc phục

GVHD: PGS-TS. Trầm Thị Xuân Hương CHƯƠNG 1

KHÁI QUÁT VỀ TÀI SẢN BẢO ĐẢM TRONG HOẠT ĐỘNG

CHO VAY CỦA CÁC NGÂN HÀNG THƯƠNG MẠI

1.1. Cơ sở pháp lý:

Bảo đảm tín dụng bằng TSBĐ được thực hiện theo

Nghị định số 163/2006/NĐ-CP của Chính phủ ban hành ngày 29

tháng 12 năm 2006, Nghị định 11/2012/NĐ-CP ngày 22 tháng 02 năm 2012

Về sửa đổi, bổ sung một số điều của Nghị định số 163/2006/NĐ-CP ngày 29

tháng 12 năm 2006 của Chính phủ về giao dịch bảo đảm và thông tư

07/2003/TT-NHNN ngày 19 tháng 5 năm 2003 Hướng dẫn thực hiện một số

quy định về bảo đảm tiền vay của các tổ chức tín dụng 1.2. Khái niệm:

Tài sản bảo đảm là tài sản mà bên bảo đảm dùng để bảo đảm thực

hiện nghĩa vụ dân sự đối với bên nhận bảo đảm, là tài sản hiện có hoặc tài

sản hình thành trong tương lai mà pháp luật không cấm giao dịch.

Bảo đảm tiền vay là việc tổ chức tín dụng áp dụng các biện pháp nhằm

phòng ngừa rủi ro, tạo cơ sở kinh tế và pháp lý để thu hồi được các khoản nợ đã

cho khách hàng vay. Nói chung bất kỳ tài sản hoặc các quyền phát sinh từ tài sản

đã tạo ra ngân lưu đều có thể dùng làm bảo đảm tiền vay. 1.3. Tác dụng:

Bảo đảm tín dụng bằng TSBĐ có một số tác dụng chủ yếu như sau: T8ch cực:

Nhóm 6 – Ngân hàng Ngày 2 K21 Trang 2

Các vướng mắc về tài sản bảo đảm tại

các NHTM và giải pháp khắc phục

GVHD: PGS-TS. Trầm Thị Xuân Hương

- Giảm bớt tổn thất cho ngân hàng khi khách hàng vì một lý do nào

đó không thanh toán được nợ.

- Làm động lực thúc đẩy khách hàng trả nợ và sử dụng vốn vay có hiệu quả.

- Là rào cản đối với những đối tượng đi vay có chủ định lừa

đảo.Môt†số đối tượng khách hàng khi vay vốn bằng những dự án với những

con số ảo. Vì thế TSDB giảm giúp giảm nguy cơ rủi ro cho ngân hàng. Tiêu cực:

- Có tài sản đảm bảo cán bô †tín dụng lơ là trong viêc† thu

thâp†thông tin về khách hàng, thẩm định phương án sản xuất kinh doanh

cũng như khả năng sinh lời và nguồn thu nợ của khách hàng

- Xảy ra tiêu cực về tham những , hối lô †đối với cán bọ tín dụng. Vì

khoản lợi của khách hàng mang tới cho cán bô †tín dụng khiến họ định giá

tài sản đảm bảo cao hơn giá trị thât,† gây thiêt†hại cho ngân hàng.

1.4. Điều kiện của TSBĐ:

Tài sản dùng để bảo đảm cho khoản vay của khách hàng phải thoả mãn các điều kiện sau:

Trước hết, muốn dùng tài sản để cầm cố, thế chấp làm vật bảo đảm

cho khoản nợ thì khách hàng vay vốn phải có quyền sở hữu tài sản đó.

Quyền sở hữu bao gồm quyền chiếm hữu, sử dụng và định đoạt. Khách

hàng phải chứng minh quyền sở hữu của mình bằng các giấy tờ sở hữu hợp

pháp theo đúng quy định của pháp luật.

Thứ hai, tài sản đó phải được phép giao dịch, có nghĩa là tài sản mà

pháp luật cho phép hoặc không cấm mua, bán, tặng cho, chuyển đổi, chuyển

Nhóm 6 – Ngân hàng Ngày 2 K21 Trang 3

Các vướng mắc về tài sản bảo đảm tại

các NHTM và giải pháp khắc phục

GVHD: PGS-TS. Trầm Thị Xuân Hương

nhượng, cầm cố, thế chấp, bảo lãnh và các giao dịch khác. Đồng thời khi dùng

tài sản để cầm cố thế chấp, tài sản đó phải được đăng ký giao dịch bảo đảm.

Người yêu cầu đăng ký giao dịch bảo đảm có thể là bên bảo đảm, bên nhận bảo

đảm hoặc người được uỷ quyền. Nội dung đơn yêu cầu phải có đầy đủ nội dung

về bên bảo đảm, bên nhận bảo đảm và phải mô tả rõ về tài sản bảo đảm.

Thứ ba, tài sản dùng để bảo đảm phải không có tranh chấp về quyền

và nghĩa vụ hợp pháp trong quan hệ pháp luật tại thời điểm ký kết hợp đồng

bảo đảm. Khách hàng vay, bên bảo lãnh phải cam kết bằng văn bản với

Ngân hàng về việc tài sản cầm cố, thế chấp, bảo lãnh không có tranh chấp

tại thời điểm ký hợp đồng bảo đảm và phải chịu trách nhiệm trước pháp luật về cam kết của mình.

Đối với tài sản mà pháp luật quy định phải bảo hiểm thì khách hàng vay,

bên bảo lãnh phải mua bảo hiểm tài sản trong thời hạn bảo đảm tiền vay.

1.5. Các hình thức đảm bảo tiền vay:

1.5.1. Cầm cố bằng tài sản của khách hàng vay:

Cầm cố tài sản là việc một bên (sau đây gọi là bên cầm cố) giao tài

sản thuộc quyền sở hữu của mình cho bên kia (sau đây gọi là bên nhận cầm

cố) để đảm bảo thực hiện nghĩa vụ dân sự.

Động sản cầm cố có thể là loại không cần đăng ký quyền sở hữu, có

loại đăng ký quyền sở hữu. Đối với loại tài sản không đăng ký quyền sở hữu

khi cầm cố tài sản phải được giao nộp cho bên cho vay. Đối với tài sản có

đăng ký quyền sở hữu, khi cầm cố có thể thoả thuận để bên cầm cố giữ tài

sản hoặc giao tài sản cầm cố cho bên thứ ba giữ.

Tài sản cầm cố có thể bao gồm các loại tài sản sau đây:

Một là, tài sản tài chính:

Nhóm 6 – Ngân hàng Ngày 2 K21 Trang 4

Các vướng mắc về tài sản bảo đảm tại

các NHTM và giải pháp khắc phục

GVHD: PGS-TS. Trầm Thị Xuân Hương

Tiền trên tài khoản / ký gởi / ký quỹ ….

Trái phiếu, cổ phiếu, tín phiếu, kỳ phiếu, chứng chỉ tiền gửi,

sổ tiết kiệm, thương phiếu, các giấy tờ khác giá trị được bằng tiền, riêng đối

với cổ phiếu của chính TCTD phát hành thì TCTD không được nhận làm tài sản cầm cố.

Tóm lại, các tài sản tài chính này phải có các tính chất sau : Dễ cất giữ. Dễ định giá. Tính thanh khoản cao.

Quyền tài sản phát sinh từ quyền tác giả, quyền sở hữu công

nghiệp, quyền đòi nợ, quyền được nhận số tiền bảo hiểm, các quyền tài sản

khác phát sinh từ hợp đồng hoặc từ các căn cứ pháp lý khác.

Quyền khai thác tài nguyên thiên nhiên theo quy định của pháp luật.

Quyền đối với phần vốn góp trong doanh nghiệp, kể cả trong

doanh nghiệp có vốn đầu tư nước ngoài.

Hai là, hàng hóa với điều kiện:

Hàng hóa dễ bảo quản, chi phí bảo quản không quá lớn.

Kho cầm giữ do ngân hàng lựa chọn.

Ngân hàng phải cử người quản lý, giám sát khi không giữ ở kho ngân hàng.

Các chi phí phát sinh trong quản lý hàng hóa do khách hàng

chịu nếu không có thỏa thuận khác.

Nhóm 6 – Ngân hàng Ngày 2 K21 Trang 5

Các vướng mắc về tài sản bảo đảm tại

các NHTM và giải pháp khắc phục

GVHD: PGS-TS. Trầm Thị Xuân Hương Các loại tài sản khác.

1.5.2. Thế chấp bằng tài sản của khách hàng vay:

Thế chấp tài sản là việc một bên (sau đây gọi là bên thế chấp) dùng

tài sản thuộc sở hữu của mình để bảo đảm thực hiện nghĩa vụ dân sự đối với

bên kia (sau đây gọi là bên nhận thế chấp) và không chuyển giao tài sản đó cho bên nhận thế chấp.

Nếu khi đến hạn mà người đi vay không thực hiện nghĩa vụ trả nợ hoặc

không trả hết nợ cho ngân hàng thì ngân hàng được quyền phát mãi tài sản thế

chấp để thu nợ. Trong trường hợp thế chấp toàn bộ bất động sản, động sản có vật

phụ thì vật phụ của bất động sản, động sản đó cũng thuộc tài sản thế chấp.

1.5.3. Bảo đảm bằng tài sản của bên thứ ba:

Bên thứ ba có thể là một tổ chức, một cá nhân hoặc một số tổ chức/cá

nhân có đầy đủ năng lực pháp lý và tài chính đồng thời có nghĩa vụ trả nợ

thay cho khách hàng trong trường hợp khách hàng không thực hiện được

nghĩa vụ trả nợ của mình.

Bảo lãnh bằng tài sản của bên thứ ba là việc bên thứ ba (gọi là bên bảo

lãnh) cam kết với bên cho vay về việc sử dụng tài sản thuộc sở hữu của mình để

thực hiện nghĩa vụ trả nợ thay cho bên đi vay, nếu đến hạn trả nợ mà bên đi vay

không thực hiện hoặc không thể thực hiện đúng nghĩa vụ trả nợ.

1.5.4 .Bảo đảm bằng tài sản hình thành trong tương lai:

Tài sản hình thành trong tương lai là tài sản tại thời điểm giao kết

chưa hình thành hoặc đã hình thành nhưng chưa thuộc sở hữu của bên thế chấp/cầm cố.

Nhóm 6 – Ngân hàng Ngày 2 K21 Trang 6

Các vướng mắc về tài sản bảo đảm tại

các NHTM và giải pháp khắc phục

GVHD: PGS-TS. Trầm Thị Xuân Hương

Đây thực chất là dạng biến đổi của thế chấp/cầm cố tài sản mà tài sản

bảo đảm khoản vay được hình thành sau giải ngân.

Hình thức này được áp dụng đối với các loại hình tín dụng sau:

Vay để thực hiện các dự án đầu tư phát triển sản xuất, kinh

doanh, phục vụ đời sống.

Vay để thực hiện lô hàng xuất, tài sản bảo đảm chính là lô hàng xuất.

Vay để thực hiện lô hàng nhập, tài sản bảo đảm chính là lô hàng nhập.

Tuy nhiên, để được vay theo hình thức bảo đảm bằng tài sản hình thành

trong tương lai, tài sản hình thành từ vốn vay cần thoả một số điều kiện sau:

Thuộc quyền sở hữu của khách hàng vay.

Xác định danh mục, số lượng, giá trị, đặc điểm của tài sản.

Tài sản được phép giao dịch, không có tranh chấp.

Phải mua bảo hiểm đối với tài sản mà pháp luật qui định

trong suốt thời hạn vay vốn.

Bảo đảm tài sản hình thành từ vốn vay có mức độ rủi ro rất cao. Do

đó, yêu cầu của công tác quản lý phải đánh giá chính xác hiệu quả mang lại

của các dự án đầu tư.

1.6. Các nguyên tắc sử dụng tài sản bảo đảm nợ vay:

1.6.1 . Một tài sản có thể bảo đảm cho nhiều khoản nợ vay tại một hoặc

nhiều ngân hàng khác nhau.

Nhóm 6 – Ngân hàng Ngày 2 K21 Trang 7

Các vướng mắc về tài sản bảo đảm tại

các NHTM và giải pháp khắc phục

GVHD: PGS-TS. Trầm Thị Xuân Hương

Một tài sản có thể được dùng để bảo đảm thực hiện nhiều nghĩa vụ

dân sự, nếu có giá trị tại thời điểm xác lập giao dịch bảo đảm lớn hơn tổng

giá trị các nghĩa vụ được bảo đảm, trừ trường hợp có thoả thuận khác hoặc

pháp luật có quy định khác.

Trong trường hợp một tài sản được bảo đảm thực hiện nhiều nghĩa vụ

thì bên bảo đảm phải thông báo cho bên nhận bảo đảm sau biết về việc tài

sản bảo đảm đang được dùng để bảo đảm thực hiện nghĩa vụ khác. Mỗi lần

bảo đảm phải được lập thành văn bản.

Trong trường hợp phải xử lý tài sản để thực hiện một nghĩa vụ đến

hạn thì các nghĩa vụ khác tuy chưa đến hạn đều được coi là đến hạn và tất cả

các bên cùng nhận bảo đảm đều được tham gia xử lý tài sản. Bên nhận bảo

đảm đã thông báo về việc xử lý tài sản có trách nhiệm xử lý tài sản, nếu các

bên cùng nhận bảo đảm không có thoả thuận khác.

Trong trường hợp tài sản được dùng để bảo đảm thực hiện nhiều

nghĩa vụ thì việc xử lý tài sản đó được thực hiện theo thoả thuận của bên

bảo đảm và các bên cùng nhận bảo đảm; nếu không có thoả thuận hoặc

không thoả thuận được thì tài sản được bán đấu giá theo quy định của pháp luật.

Trong trường hợp các bên muốn tiếp tục thực hiện các nghĩa vụ chưa

đến hạn thì có thể thoả thuận về việc bên bảo đảm dùng tài sản khác để bảo

đảm việc thực hiện các nghĩa vụ chưa đến hạn.

1.6.2. Một khoản vay có thể được bảo đảm bởi nhiều tài sản.

Nghĩa vụ trả nợ ghi trong hợp đồng tín dụng có thể được bảo đảm

bằng một hoặc nhiều tài sản; bằng một hoặc nhiều biện pháp bảo đảm bằng

tài sản, với điều kiện tổng giá trị các tài sản bảo đảm phải lớn hơn giá trị

nghĩa vụ được bảo đảm.

Nhóm 6 – Ngân hàng Ngày 2 K21 Trang 8

Các vướng mắc về tài sản bảo đảm tại

các NHTM và giải pháp khắc phục

GVHD: PGS-TS. Trầm Thị Xuân Hương

Trong trường hợp cầm cố nhiều tài sản để bảo đảm thực hiện một

nghĩa vụ dân sự thì mỗi tài sản được xác định bảo đảm thực hiện toàn bộ

nghĩa vụ. Các bên cũng có thể thỏa thuận mỗi tài sản bảo đảm thực hiện một phần nghĩa vụ.

Trong trường hợp thế chấp nhiều tài sản để bảo đảm thực hiện một

nghĩa vụ dân sự thì mỗi tài sản được xác định bảo đảm thực hiện toàn bộ

nghĩa vụ. Các bên cũng có thể thỏa thuận mỗi tài sản bảo đảm thực hiện một phần nghĩa vụ.

Trong trường hợp một nghĩa vụ dân sự được bảo đảm bằng nhiều giao

dịch bảo đảm, mà khi đến hạn bên có nghĩa vụ không thực hiện hoặc thực

hiện không đúng nghĩa vụ thì bên nhận bảo đảm có quyền lựa chọn giao

dịch bảo đảm để xử lý hoặc xử lý tất cả các giao dịch bảo đảm, nếu các bên

không có thoả thuận khác.

1.7. Quy trình tài sản bảo đảm:

Bước 1: Hướng dẫn, tiếp nhận và kiểm tra hồ sơ TSBĐ - Hướng dẫn khách hàng

- Đối chiếu danh mục TSBĐ do NH quy định.

- Kiểm tra bản chính hồ sơ TSBĐ: số lượng, tính hợp pháp hợp lệ, phù hợp

về nội dung giữa các tài liệu.

Bước 2: Thẩm định TSBĐ

- Thẩm định tính pháp lý của hồ sơ TSBĐ, khả năng chuyển nhượng, khả năng quản lý TSBĐ. - Định giá TSBĐ.

- Xác định mức cấp tín dụng tối đa so với giá trị TSBĐ.

Nhóm 6 – Ngân hàng Ngày 2 K21 Trang 9

Các vướng mắc về tài sản bảo đảm tại

các NHTM và giải pháp khắc phục

GVHD: PGS-TS. Trầm Thị Xuân Hương

Bước 3: Lập, ký kết Hợp đồng bảo đảm, thực hiện các thủ tục liên quan

- Soạn thảo, lựa chọn mẫu HĐBĐ. - Ký kết HĐBĐ.

- Thực hiện công chứng, đăng ký giao dịch bảo đảm.

Bước 4: Nhập, kiểm soát dữ liệu vào hệ thống

Bước 5: Nhập kho hồ sơ TSBĐ

Bước 6: Quản lý hồ sơ TSBĐ

- Theo dõi, quản lý TSBĐ từ khi nhân†bảo đảm đến khi chấm dứt bảo đảm.

- Thực hiên†định giá lại TSBĐ

- Đăng ký thay đổi nôi†dung GDBĐ đã đăng ký

Bước 7: Xử lý/ Giải chấp TSBĐ

1.8. Thẩm định TSBĐ, bên bảo đảm, bên bảo lãnh:

1.8.1. Thẩm định tài sản bảo đảm:

- TSBĐ thuộc quyền sở hữu, quyền quản lý, quyền sử dụng đất củ bên bảo đảm.

- TSBĐ là tài sản được phép giao dịch.

- Tài sản không có tranh chấp.

- Tài sản mà pháp luật quy định phải mua bảo hiểm thì bên bảo đảm phải

mua bảo hiểm tài sản trong suốt thời hạn thế chấp, cầm cố.

- Tài sản có tính thanh khoản cao.

1.8.2. Thẩm định bên bảo đảm:

Nhóm 6 – Ngân hàng Ngày 2 K21 Trang 10

Các vướng mắc về tài sản bảo đảm tại

các NHTM và giải pháp khắc phục

GVHD: PGS-TS. Trầm Thị Xuân Hương

- Trường hợp bên cầm cố, thế chấp chính là khách hàng vay:

+ Thẩm định tính chính xác các thông tin trong hồ sơ bảo đảm tiền vay nếu

có sai lệch thì yêu cầu giải trình ngay.

+ Đối chiếu kết quả chấm điểm, phân loại, phân nhóm, hạng khách hàng

vay. - Trường hợp bên cầm cố, thế chấp không là khách hàng vay:

+ Xem xét năng lực pháp luật và năng lực hành vi. + Có tài sản hợp pháp.

+ Có tài sản đủ điều kiện và giá trị để thế chấp, cầm cố.

1.8.3. Thẩm định bên bảo lãnh:

- Xem xét bảo đảm về năng lực pháp luật.

- Tình hình tài chính lành mạnh, có uy tín; năng lực tài chính tại thời điểm bảo lãnh.

1.9. Định giá Tài sản bảo đảm:

1.9.1 Phương pháp thẩm định giá trị TSBĐ:

Phương pháp thẩm định giá là những phương pháp, cách thức để ước

tính giá trị bằng tiền với độ tin cậy cao nhất về giá trị của một tài sản

- Trong từng thời kỳ, căn cứ vào tính chất, mức độ thanh khoản của từng

TSBĐ và diễn biến của nền kinh tế, NH quy định phương pháp thẩm định

giá trị TSBĐ phù hợp với quy định của pháp luật, Ngân hàng Nhà nước, an toàn và hiệu quả.

- Trên cơ sở phương pháp thẩm định giá trị TSBĐ, NH xác định và thống

nhất với bên bảo đảm về giá trị TSBĐ trong phạm vi cho phép, phù hợp với

tính chất rủi ro của từng trường hợp cụ thể, đảm bảo nếu xảy ra rủi ro phải

xử lý TSBĐ thì thu hồi được nợ gốc và lãi.

Nhóm 6 – Ngân hàng Ngày 2 K21 Trang 11

Các vướng mắc về tài sản bảo đảm tại

các NHTM và giải pháp khắc phục

GVHD: PGS-TS. Trầm Thị Xuân Hương

- Khi thẩm định giá trị TSBĐ, NH phải lưu giữ các căn cứ, tài liệu trong hồ sơ cấp tín dụng.

1.9.2. Việc thẩm định giá trị TSBĐ phải tính đến các yếu tố sau:

- Tuổi thọ kỹ thuật, giá trị sử dụng. Đối với tài sản cố định, NH phải tham

khảo tốc độ hao mòn vô hình và hữu hình của tài sản.

- Hiện trạng của tài sản, vị trí địa lý, điều kiện kết cấu hạ tầng, lợi thế thương mại.

- Khả năng bán, chuyển nhượng, khả năng sinh lời của tài sản, sự biến động giá cả, tỷ giá.

- Giá trị có thể thu hồi khi phải xử lý TSBĐ

1.9.3 Các phương pháp thẩm định giá

Phương pháp so sánh trực tiếp:

- Cơ sở: Giá thị trường của một tài sản có mối quan hệ mật thiết với giá

trị của các tài sản tương tự có thể so sánh đã được mua bán trên thị trường.

- Khái niệm: Là phương pháp thẩm định giá dựa trên thông tin về mức

giá giao dịch của các tài sản so sánh tương tự trên thị trường trong

một thời điểm nhất định để ước tính giá trị thị trường của tài sản cần thẩm định giá.

- Phạm vi áp dụng: Thẩm định các tài sản có giao dịch phổ biến trên thị

trường. Thường được sử dụng rộng rãi nhất.

Phương pháp chi phí khấu trừ:

Nhóm 6 – Ngân hàng Ngày 2 K21 Trang 12

Các vướng mắc về tài sản bảo đảm tại

các NHTM và giải pháp khắc phục

GVHD: PGS-TS. Trầm Thị Xuân Hương

- Cơ sở: Giá trị của tài sản hiện có có thể đo bằng chi phí làm ra một tài

sản tương tự như là một vật thay thế.

- Khái niệm: Phương pháp ước tính các chi phí hiện tại để xây dựng

hoặc tái tạo những tài sản tương tự tài sản cần thẩm định giá.

- Phạm vi áp dụng: Những tài sản không đủ điều kiện thuận lợi hoặc

thông tin để áp dụng phương pháp so sánh trực tiếp, như các công

trình xây dựng, tài sản hoặc máy móc thiết bị chuyên dùng…

Phương pháp thu nhập (đầu tư)

- Cơ sở: Giá trị thị trường của tài sản bao gồm giá trị hiện tại của tất cả

các khoản lợi nhuận tương lai có thể nhận được từ tài sản.

- Khái niệm: Chuyển một dòng thu nhập hàng năm thành một tổng số vốn.

- Phạm vi áp dụng: Phương pháp trên được sử dụng hạn chế, áp dụng

cho một số đối tượng tài sản (các bất động sản như nhà hàng, khách

sạn…), thường được kết hợp với phương pháp so sánh trực tiếp và

được dùng như một phương pháp kiểm chứng.

1.9.4. Các thông tin làm căn cứ khi thẩm định giá trị TSBĐ:

- Kết quả định giá của cơ quan thẩm định giá; Kết quả khảo sát của NH.

- Giá quy định của Nhà nước (nếu có); giá mua, bán trên thị trường; giá trị

còn lại trên sổ sách kế toán; giá chuyển nhượng thực tế của TS tương tự; giá

ghi trên giấy báo giá, hoá đơn, hợp đồng mua bán liên quan đến TSBĐ.

- Các thông tin về giá cả từ cơ quan cấp GCN QSH tài sản, trên phương tiện

thông tin đại chúng; trung tâm giao dịch, mua bán TS; doanh nghiệp thẩm

định giá; trung tâm địa ốc; SGD chứng khoán...

Nhóm 6 – Ngân hàng Ngày 2 K21 Trang 13

Các vướng mắc về tài sản bảo đảm tại

các NHTM và giải pháp khắc phục

GVHD: PGS-TS. Trầm Thị Xuân Hương

NH phải định giá TSBĐ chi tiết theo loại và tính chất của tài sản. Việc

định giá, định giá lại TSBĐ phải lập thành biên bản và là một bộ phận không thể

tách rời của Hợp đồng bảo đảm.TSBĐ phải được thẩm định giá trị tại thời điểm

ký kết HĐBĐ và thời điểm định giá lại theo quy định của NH. Việc thẩm định

giá trị tài sản tại các thời điểm này chỉ để làm căn cứ thẩm định mức cấp tín dụng

của NH, không áp dụng khi xử lý tài sản đề thu hồi nợ.

1.10. Đăng ký giao dịch bảo đảm:

- Những trường hợp bắt buộc phải thực hiện thủ tục đăng ký giao dịch bảo đảm:

+ Thế chấp quyền sử dụng đất.

+ Thế chấp quyền sử dụng rừng, quyền sở hữu rừng sản xuất là rừng trồng.

+ Thế chấp tàu bay, tàu biển.

+ Thế chấp một tài sản bảo đảm thực hiện nhiều nghĩa vụ.

+ Các trường hợp khác, nếu pháp luật có quy định.

- Cơ quan đăng ký giao dịch bảo đảm:

+ Trung tâm đăng ký giao dịch, tài sản.

+ Cục Hàng Không Việt Nam.

+ Cơ quan đăng ký tàu biển quốc gia.

+ Trung tâm giao dịch chứng khoán.

1.11. Quy trình xử lý TSBĐ:

1.11.1. Các trường hợp xử lý tài sản đảm bảo để thu hồi nợ:

Nhóm 6 – Ngân hàng Ngày 2 K21 Trang 14