Preview text:

lO M oARcPSD| 45467232 LỜI MỞ ĐẦU

Trong những năm gần đây, nhu cầu vay tiêu dùng của cá nhân ngày càng gia tăng, kéo

theo sự mở rộng mạnh mẽ của các hoạt động tín dụng tại các ngân hàng thương mại.

Tín dụng tiêu dùng không chỉ giúp khách hàng hiện thực hóa các mục tiêu tài chính như

mua nhà, mua xe, chi tiêu cá nhân mà còn đóng vai trò quan trọng trong việc kích thích

tiêu dùng và thúc đẩy tăng trưởng kinh tế.

Ngân hàng TMCP Hàng Hải Việt Nam (MSB) – Phòng Giao dịch (PGD) Văn Quán là

một trong những đơn vị tích cực triển khai các sản phẩm tín dụng tiêu dùng nhằm đáp

ứng nhu cầu ngày càng đa dạng của khách hàng. Việc phát triển hoạt động cho vay tiêu

dùng tại ngân hàng không chỉ góp phần gia tăng lợi nhuận mà còn giúp mở rộng thị

phần, nâng cao vị thế cạnh tranh trong lĩnh vực tài chính – ngân hàng. Tuy nhiên, bên

cạnh những kết quả đạt được, hoạt động cho vay tiêu dùng vẫn đối mặt với nhiều thách

thức như kiểm soát rủi ro tín dụng, tối ưu hóa quy trình xét duyệt và nâng cao chất lượng dịch vụ khách hàng.

Xuất phát từ thực tiễn trên, báo cáo thực tập này được thực hiện với mục tiêu nghiên

cứu hoạt động cho vay tiêu dùng tại MSB – PGD Văn Quán, nhằm phân tích thực trạng,

đánh giá những ưu điểm, hạn chế và đề xuất giải pháp để nâng cao hiệu quả tín dụng

tiêu dùng tại ngân hàng. Báo cáo không chỉ cung cấp cái nhìn tổng quan về hoạt động

cho vay tiêu dùng mà còn giúp đưa ra những khuyến nghị thiết thực để ngân hàng tối

ưu hóa danh mục tín dụng, nâng cao chất lượng dịch vụ và kiểm soát rủi ro một cách hiệu quả hơn.

CHƯƠNG I: TỔNG QUAN VỀ NGÂN HÀNG TMCP HÀNG HẢI – PGD VĂN QUÁN

1.1 Quy trình hình thành phát triển, lĩnh vực kinh doanh và quy trình công nghệ sản

xuất của ngân hàng TMCP Hàng Hải Việt Nam – PGD Văn Quán

1.1.1 Quá trình hình thành và phát triển của ngân hàng TMCP Hàng Hải Việt Nam – PGD Văn Quán

1.1.1.1 Giới thiệu tổng quan về ngân hàng TMCP Hàng Hải Việt Nam – PGD Văn Quán Tên đầy đủ

Ngân hàng Thương mại cổ phần Hàng Hải Việt Nam – PGD Văn Quán Tên giao dịch quốc tế

Vietnam Maritime Commercial Stock Bank. Tên viết tắt MSB Trụ sở chính

TNR Tower, số 54A Nguyễn Chí Thanh, Phường Láng

Thượng, Quận Đống Đa, Thành phố Hà Nội, Việt Nam Địa chỉ PGD

Số 60 đường Nguyễn Khuyến, phường Văn Quán, quận Hà Đông, TP. Hà Nội lO M oARcPSD| 45467232 Điện thoại 02433541688 Website https://www.msb.com.vn Ngày thành lập 12/08/2009 Logo

1.1.1.2 Lịch sử hình thành và phát triển

Giai đoạn 2009 – 2012: Khởi đầu và xây dựng nền tảng. Phòng Giao Dịch Văn Quán

(PGD Văn Quán) chính thức được thành lập vào ngày 12/08/2009, trực thuộc Ngân

Hàng TMCP Hàng Hải Việt Nam (MSB). Giai đoạn đầu, PGD tập trung vào việc xây

dựng cơ sở vật chất, tuyển dụng và đào tạo đội ngũ nhân sự, đồng thời triển khai các

dịch vụ cơ bản như: Huy động tiền gửi tiết kiệm; cho vay tín dụng cá nhân và doanh

nghiệp nhỏ; dịch vụ chuyển tiền và thanh toán hóa đơn. Dù còn mới mẻ, PGD Văn Quán

đã nhanh chóng tạo được lòng tin của người dân tại khu vực quận Hà Đông nhờ phong

cách phục vụ thân thiện, chuyên nghiệp.

Giai đoạn 2012 – 2015: Phát triển dịch vụ và mở rộng quy mô hoạt động. Từ năm 2012,

PGD Văn Quán bắt đầu đẩy mạnh mở rộng các dịch vụ tài chính và tập trung vào đối

tượng khách hàng đa dạng, bao gồm cả khách hàng cá nhân và doanh nghiệp vừa và nhỏ

(SMEs). Thành tựu nổi bật trong giai đoạn này: Năm 2014: Đẩy mạnh triển khai các gói

tín dụng ưu đãi như vay mua nhà, mua xe, và vốn kinh doanh. Ngoài ra, PGD cũng tăng

cường hợp tác với các doanh nghiệp địa phương, cung cấp các dịch vụ tài chính như

quản lý tài khoản doanh nghiệp, thanh toán lương qua ngân hàng, và tư vấn đầu tư.

Giai đoạn 2016 – 2019: Ứng dụng công nghệ và chuyển đổi số. Nhằm đáp ứng nhu cầu

ngày càng cao của khách hàng, từ năm 2016, PGD Văn Quán bắt đầu tập trung vào

chuyển đổi số và ứng dụng công nghệ hiện đại vào dịch vụ ngân hàng. Một số bước phát

triển đáng chú ý: Triển khai Internet Banking và Mobile Banking, giúp khách hàng thực

hiện các giao dịch trực tuyến nhanh chóng, an toàn. Phát triển các sản phẩm thẻ thanh

toán quốc tế, thẻ tín dụng, và ưu đãi hoàn tiền, trả góp 0%. Nâng cao chất lượng dịch vụ

tại quầy, tối ưu hóa quy trình xử lý giao dịch để giảm thời gian chờ của khách hàng.

Nhờ những nỗ lực này, PGD Văn Quán dần khẳng định vị thế là một trong những phòng

giao dịch có hoạt động hiệu quả hàng đầu tại khu vực Hà Đông. Cũng trong giai đoạn

này, nhằm tập trung nguồn lực và chuyên môn hóa dịch vụ, PGD Văn Quán đã thực

hiện việc chuyển bộ phận Khách hàng Doanh nghiệp sang một chi nhánh khác. Việc tái lO M oARcPSD| 45467232

cơ cấu này giúp PGD tập trung mạnh hơn vào việc phát triển phân khúc khách hàng cá

nhân và hoàn thiện các dịch vụ ngân hàng bán lẻ. Nhờ những nỗ lực và định hướng đúng

đắn, PGD Văn Quán tiếp tục khẳng định vị thế là một trong những phòng giao dịch hoạt

động hiệu quả hàng đầu tại khu vực Hà Đông. Giai đoạn 2020 – nay: Thách thức và

bứt phá trong giai đoạn hội nhập. Từ năm 2020, trước ảnh hưởng của đại dịch COVID -

19, PGD Văn Quán đã nhanh chóng thích nghi và đổi mới phương thức hoạt động: Đẩy

mạnh các dịch vụ ngân hàng số, khuyến khích khách hàng sử dụng ứng dụng MSB

Mobile để hạn chế tiếp xúc trực tiếp. Triển khai các gói vay ưu đãi hỗ trợ người dân

vượt qua khó khăn do dịch bệnh.

Năm 2023: PGD Văn Quán được vinh danh là một trong những phòng giao dịch xuất

sắc nhất trong hệ thống MSB miền Bắc nhờ các chỉ tiêu tài chính tăng trưởng vượt bậc. 1.1.1.3 Quy mô

Phòng Giao Dịch Văn Quán (PGD Văn Quán), trực thuộc Ngân hàng TMCP Hàng Hải

Việt Nam (MSB), là một đơn vị quan trọng tại khu vực quận Hà Đông, Hà Nội. Với hơn

15 năm hoạt động, PGD đã xây dựng được nền tảng hoạt động vững chắc, thể hiện qua

các yếu tố sau: Nhân sự: Đội ngũ từ 15 đến 20 cán bộ nhân viên có trình độ chuyên môn

cao, được đào tạo bài bản về nghiệp vụ ngân hàng và phong cách phục vụ chuyên nghiệp.

Khách hàng: Hàng nghìn khách hàng cá nhân tại khu vực Hà Đông đang sử dụng các

sản phẩm và dịch vụ tài chính tại PGD Văn Quán. Quy mô tài chính: Đến cuối năm

2024, PGD Văn Quán đã đạt tổng doanh thu huy động vốn và dư nợ cho vay ở mức

hàng trăm tỷ đồng, góp phần tích cực vào sự tăng trưởng của hệ thống MSB. PGD Văn

Quán là một trong những phòng giao dịch hoạt động hiệu quả nhất trong khu vực, với

quy mô không ngừng mở rộng để đáp ứng nhu cầu tài chính ngày càng đa dạng của khách hàng.

1.1.1.4 Định hướng phát triển

Nhằm tiếp tục khẳng định vị thế và nâng cao hiệu quả hoạt động, PGD Văn Quán đã đặt

ra các định hướng phát triển trong ngắn hạn và dài hạn như sau:

Phát triển sản phẩm và dịch vụ ngân hàng số: Đẩy mạnh ứng dụng công nghệ số vào

quy trình xử lý giao dịch, tối ưu hóa trải nghiệm khách hàng qua các kênh trực tuyến

như MSB Mobile, Internet Banking. Triển khai thêm các sản phẩm tài chính số như ví

điện tử, dịch vụ thanh toán QR Code, và phát triển dịch vụ tư vấn tài chính trực tuyến.

Tăng trưởng bền vững trong huy động vốn và cấp tín dụng: Đẩy mạnh thu hút tiền

gửi từ khách hàng cá nhân. Thực hiện các chương trình cho vay ưu đãi nhằm hỗ trợ các

đối tượng khách hàng cá nhân mua nhà, xe, hoặc đầu tư kinh doanh.

Mở rộng tập khách hàng và gia tăng độ nhận diện thương hiệu: Đẩy mạnh hoạt

động tiếp thị, tham gia các sự kiện cộng đồng và chương trình trách nhiệm xã hội (CSR) lO M oARcPSD| 45467232

để gia tăng sự gắn kết với cộng đồng địa phương. Xây dựng các chương trình chăm sóc

khách hàng và phát triển mối quan hệ lâu dài.

Nâng cao chất lượng nguồn nhân lực: Tăng cường đào tạo, bồi dưỡng chuyên môn và

kỹ năng cho cán bộ nhân viên. Khuyến khích tinh thần đổi mới, sáng tạo trong các hoạt

động ngân hàng nhằm mang lại giá trị vượt trội cho khách hàng.

1.1.1.5 Vị trí của đơn vị thực tập trên thị trường

PGD Văn Quán hiện là một trong những phòng giao dịch hoạt động hiệu quả trong hệ

thống MSB khu vực Hà Nội. Đơn vị đã và đang đóng vai trò quan trọng trong việc thực

hiện các mục tiêu tài chính của MSB và góp phần gia tăng độ phủ thương hiệu MSB tại thị trường Hà Đông.

Thị phần trong khu vực: PGD Văn Quán được đánh giá là một trong những phòng

giao dịch hàng đầu tại quận Hà Đông, nhờ vào khả năng cung cấp đa dạng dịch vụ tài

chính phù hợp với nhu cầu của nhiều phân khúc khách hàng.

Đóng góp cho MSB: Với sự tăng trưởng ổn định trong huy động vốn, tín dụng, và phát

triển khách hàng, PGD Văn Quán là một trong những phòng giao dịch đóng góp lớn vào

doanh thu và lợi nhuận chung của MSB.

Trải qua hơn 15 năm hoạt động, PGD Văn Quán không ngừng đổi mới và hoàn thiện,

từ đó khẳng định vị thế của mình trên thị trường ngân hàng bán lẻ tại địa phương và trong hệ thống của MSB.

1.1.2 Lĩnh vực kinh doanh

PGD (Phòng Giao Dịch) Văn Quán thuộc Ngân hàng TMCP Hàng Hải Việt Nam

(MSB), hoạt động trong lĩnh vực tài chính - ngân hàng, với các lĩnh vực kinh doanh chính như sau:

Huy động vốn: Từ các tổ chức và cá nhân thông qua tiền gửi tiết kiệm, tài khoản thanh toán.

Tín dụng (cho vay): Cung cấp các khoản vay cá nhân (vay mua nhà, vay tiêu dùng, vay

mua ô tô, thẻ tín dụng). Cho vay doanh nghiệp phục vụ hoạt động sản xuất kinh doanh,

vốn lưu động, và đầu tư dự án.

Dịch vụ thanh toán và ngân hàng số: Thanh toán hóa đơn, chuyển tiền trong nước và

quốc tế. Cung cấp dịch vụ Internet Banking, Mobile Banking.

Ngoại hối và kinh doanh tiền tệ: Giao dịch ngoại tệ, tư vấn và cung cấp các sản phẩm

liên quan đến phái sinh tài chính.

Tư vấn tài chính: Cung cấp các dịch vụ tư vấn đầu tư, quản lý tài sản, và bảo hiểm liên

kết ngân hàng (bancassurance).

1.1.2.1 Sản phầm chủ đạo MSB Văn Quán cung cấp ra thị trường lO M oARcPSD| 45467232

Huy động vốn:Tiền gửi thanh toán;Tiền gửi tiết kiệm có kỳ hạn và không kỳ hạn. Tín

dụng cá nhân: Cho vay mua nhà, mua ô tô, vay tiêu dùng cá nhân; Thẻ tín dụng quốc tế và nội địa.

Dịch vụ thanh toán và thẻ: Thanh toán hóa đơn, dịch vụ chuyển khoản, nạp tiền điện

thoại; Thẻ ATM, thẻ ghi nợ nội địa, thẻ quốc tế.

1.1.2.2 Thông tin về hoạt động kinh doanh, chiến lược phát triển và chiến

lược tiếp thị của MSB Văn Quán Hoạt động kinh doanh:

PGD Văn Quán tập trung vào các hoạt động chính sau: Tăng trưởng tín dụng, mở rộng

cho vay đối với khách hàng cá nhân. Đẩy mạnh huy động vốn từ tiền gửi tiết kiệm. Phát

triển dịch vụ thẻ và thanh toán điện tử nhằm thúc đẩy hoạt động không dùng tiền mặt.

Nâng cao chất lượng phục vụ khách hàng và xây dựng mối quan hệ bền chặt với khách hàng.

Chiến lược phát triển:

Chiến lược phát triển của PGD MSB Văn Quán tập trung vào ba định hướng chính nhằm

nâng cao vị thế và hiệu quả hoạt động. Trước hết, đơn vị hướng đến mở rộng mạng lưới

khách hàng, nhằm gia tăng thị phần và phát triển bền vững. Bên cạnh đó,

PGD cũng đẩy mạnh số hóa dịch vụ, áp dụng công nghệ hiện đại vào các sản phẩm như

Internet Banking, Mobile Banking, và ngân hàng số để tối ưu hóa trải nghiệm khách

hàng, giúp giao dịch trở nên nhanh chóng, tiện lợi và an toàn hơn. Cuối cùng, đơn vị

chú trọng tối ưu hóa chi phí và nguồn vốn, thông qua việc tăng cường quản trị chi phí

và quản lý rủi ro hiệu quả, từ đó nâng cao năng lực cạnh tranh và tối đa hóa hiệu suất kinh doanh.

Chiến lược tiếp thị:

Đơn vị thực hiện chiến lược khách hàng trung tâm, đặt khách hàng làm trọng tâm trong

mọi hoạt động và cung cấp các sản phẩm, dịch vụ cá nhân hóa dựa trên nhu cầu thực tế

của từng nhóm khách hàng. Đồng thời, MSB Văn Quán triển khai truyền thông đa kênh,

tận dụng mạng xã hội, email marketing, và các chương trình khuyến mãi để mở rộng

khả năng tiếp cận khách hàng và nâng cao mức độ nhận diện thương hiệu. Ngoài ra,

PGD cũng thường xuyên thực hiện các chiến dịch ưu đãi hấp dẫn, bao gồm giảm lãi suất

vay, miễn phí dịch vụ, và tặng quà cho khách hàng mới lẫn khách hàng trung thành,

nhằm gia tăng sự hài lòng và củng cố mối quan hệ lâu dài với khách hàng. 1.1.2.3 Tình

hình ngành và môi trường kinh doanh Cạnh tranh trong ngành:

Cạnh tranh từ các ngân hàng nội địa: MSB phải đối mặt với sự cạnh tranh từ các ngân

hàng thương mại nhà nước như Vietcombank, BIDV, VietinBank, Agribank, cũng như

các ngân hàng thương mại cổ phần khác như Techcombank, VPBank, MB Bank.... Cạnh

tranh từ ngân hàng nước ngoài và fintech: Sự phát triển của các ngân hàng nước ngoài

và công ty fintech với dịch vụ số hóa cũng là một thách thức lớn. lO M oARcPSD| 45467232

Chính sách nhà nước:

Ngành ngân hàng hiện nay chịu sự điều chỉnh bởi nhiều chính sách và quy định pháp

luật quan trọng nhằm đảm bảo hoạt động ổn định và phù hợp với định hướng phát triển

chung của quốc gia. Trong đó, quy định về lãi suất và tỷ lệ dự trữ bắt buộc do Ngân

hàng Nhà nước Việt Nam ban hành đóng vai trò kiểm soát cung tiền và ổn định kinh tế

vĩ mô. Bên cạnh đó, chính sách tín dụng xanh đang được khuyến khích nhằm thúc đẩy

các khoản vay thân thiện với môi trường, góp phần hướng tới phát triển bền vững. Đồng

thời, chính phủ cũng đang đẩy mạnh quá trình chuyển đổi số trong lĩnh vực ngân hàng,

với mục tiêu giảm thiểu sử dụng tiền mặt, tối ưu hóa dịch vụ ngân hàng số, và mang lại

trải nghiệm tiện ích, hiện đại hơn cho người dân và doanh nghiệp.

Rủi ro và cơ hội trong ngành:

Ngành ngân hàng đối mặt với cả rủi ro và cơ hội trong quá trình hoạt động và phát triển.

Một số rủi ro tiêu biểu bao gồm rủi ro tín dụng, khi khách hàng không thể trả được nợ,

gây ảnh hưởng đến chất lượng danh mục cho vay của ngân hàng. Ngoài ra, rủi ro tỷ giá

do sự biến động của tỷ giá hối đoái có thể tác động tiêu cực đến các khoản vay bằng

ngoại tệ. Rủi ro thanh khoản cũng là một thách thức lớn, buộc ngân hàng phải duy trì

khả năng thanh toán trong trường hợp xảy ra tình trạng rút tiền hàng loạt. Song song với

những rủi ro này, MSB cũng có nhiều cơ hội phát triển như tận dụng tăng trưởng kinh

tế để mở rộng thị trường cho vay và cung cấp thêm dịch vụ tài chính. Hơn nữa, sự phát

triển của ngân hàng số mang lại khả năng mở rộng các kênh trực tuyến, giúp tiết kiệm

chi phí và tối ưu hóa hoạt động vận hành

1.1.2 Quy trình cho vay tiêu dùng

Bước 1: Tiếp nhận và tư vấn khách hàng:

Nhân viên tư vấn về các gói vay, lãi suất, hạn mức vay và hướng dẫn khách hàng chuẩn bị hồ sơ cần thiết.

Bước 2: Thu thập hồ sơ vay vốn:

Khách hàng nộp các giấy tờ gồm CMND/CCCD, giấy tờ chứng minh thu nhập, đơn đề nghị vay vốn.

Bước 3: Thẩm định hồ sơ vay vốn:

Nhân viên kiểm tra khả năng tài chính, lịch sử tín dụng (CIC), và thẩm định tài sản thế chấp (nếu có).

Bước 4: Phê duyệt khoản vay:

Hồ sơ được trình lên cấp phê duyệt tùy theo hạn mức vay và thông báo kết quả cho khách hàng.

Bước 5: Ký kết hợp đồng và giải ngân:

Khách hàng ký hợp đồng tín dụng, khoản vay được giải ngân theo hình thức thỏa thuận.

Bước 6: Theo dõi khoản vay: lO M oARcPSD| 45467232

Ngân hàng giám sát việc trả nợ gốc và lãi, hỗ trợ tái cấu trúc khoản vay nếu cần.

Bước 7: Tất toán khoản vay:

Khách hàng hoàn tất nghĩa vụ trả nợ, ngân hàng xử lý tất toán và trả lại giấy tờ liên quan.

1.2 Đặc điểm tổ chức quản lý và kết quả kinh doanh của MSB Văn Quán.

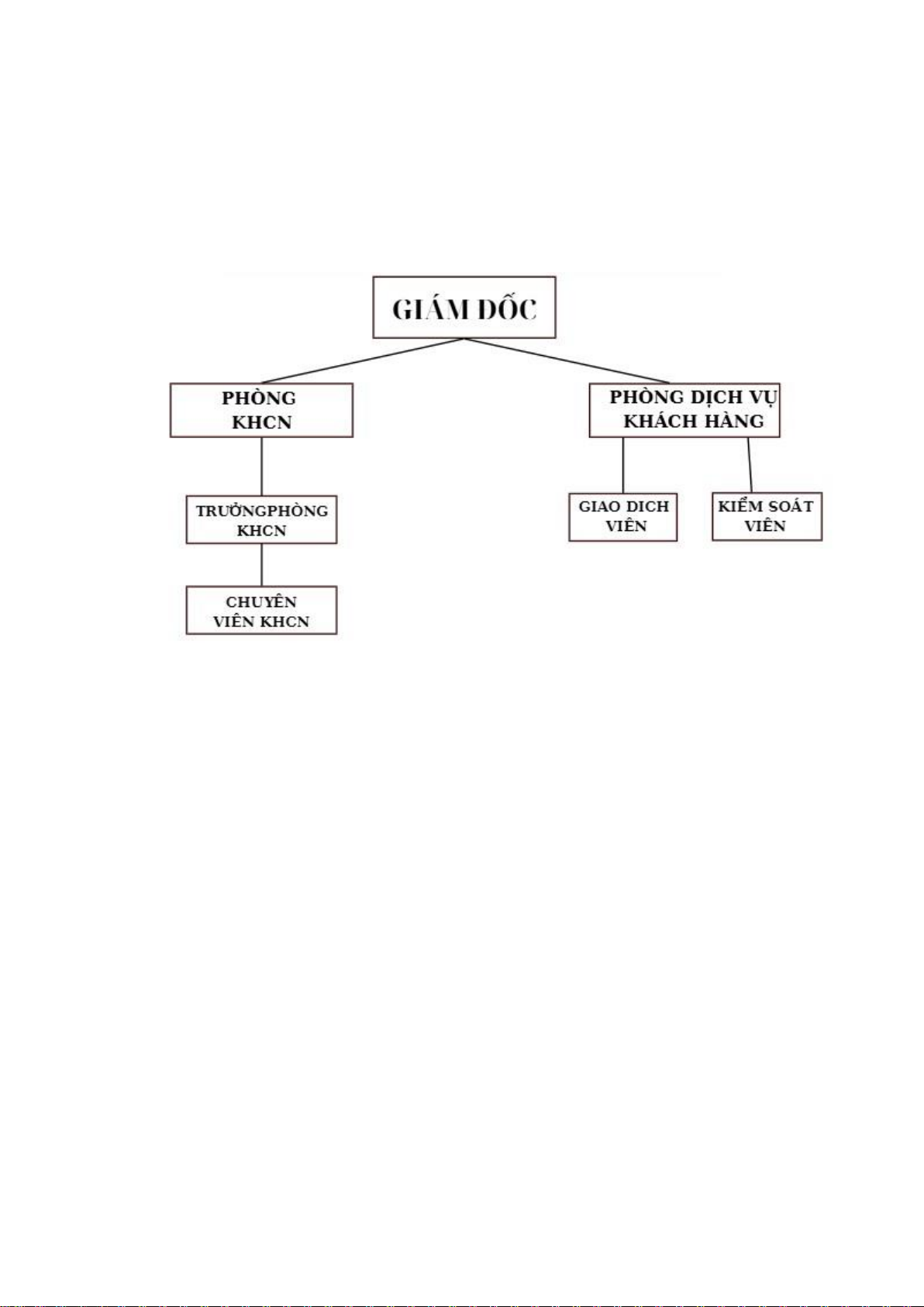

1.2.1 Cơ cấu bộ máy và chức năng phòng ban

Hình 1.1: Sơ đồ cơ cấu tổ chức

Nhiệm vụ của ban giám đốc và các phòng ban Mỗi phòng ban thực hiện nhiệm vụ của

mình theo sự phân công và chỉ đạo của giám đốc.

Giám đốc: Chức năng lãnh đạo và điều hành mọi hoạt động của ngân hàng.

Phòng Khách hàng Cá nhân (KHCN):

Trưởng phòng Khách hàng Cá nhân: Quản lý và định hướng chiến lược phát triển cho mảng KHCN.

Chuyên viên KHCN: Thực hiện các hoạt động chăm sóc và hỗ trợ khách hàng cá nhân,

cung cấp các sản phẩm vay, tiết kiệm, và thẻ.

Phòng dịch vụ khách hàng: Giao dịch viên là bộ phận xử lý giao dịch tiền mặt, chuyển

khoản, thanh toán hóa đơn, mở tài khoản, giới thiệu các sản phẩm của ngân hàng. Kiểm

soát viên là bộ phận giám sát đảm bảo các giao dịch tuân thủ quy trình, kiểm soát rủi ro.

1.2.2 Kết quả hoạt động kinh doanh của MSB – PGD Văn Quán

Sau hơn nhiều năm đi vào hoạt động, PGD Văn Quán đã xác định rõ mục tiêu, giải pháp

trong chỉ đạo điều hành và đã đạt được những kết quả đáng khích lệ: luôn luôn hoàn

thành vượt mức kế hoạch, thu hút ngày càng đông số lượng khách hàng, đáp ứng nhanh

nhu cầu vốn của các doanh nghiệp. Cụ thể như sau: lO M oARcPSD| 45467232

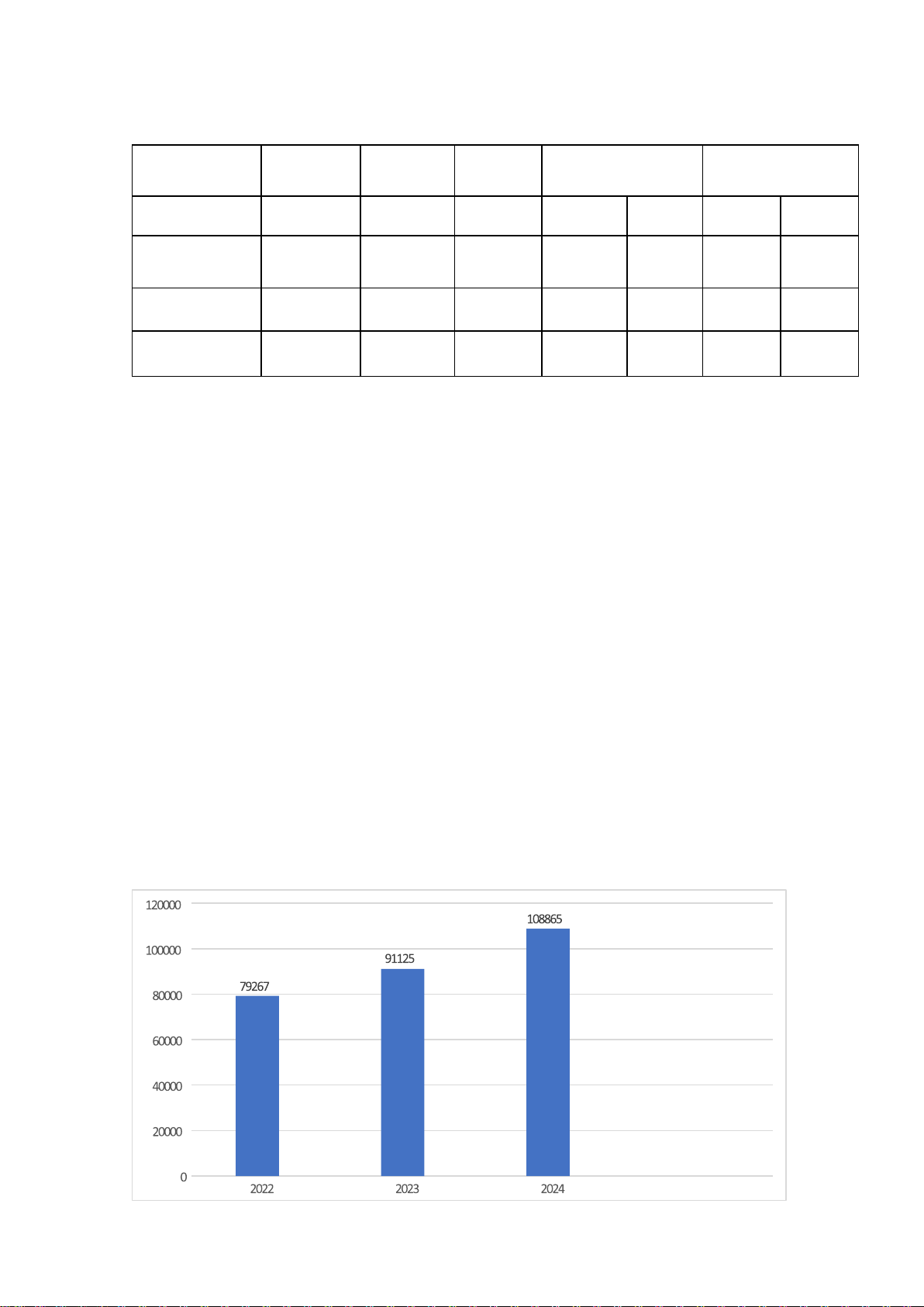

Bảng 1.1 Kết quả hoạt động kinh doanh từ năm 2022 – 2024

(Đvt: Triệu đồng) Năm Năm Năm 2023 so với 2022 2024 so với 2022 2023 2024 2023 Số tiền % Số tiền % Tổng doanh 328945 372564 419732 43619 13.26 47168 12.66 thu Tổng chi phí 249678 281439 310867 31671 12.72 29428 10.46 Lợi nhuận 79267 91125 108865 11585 14.96 17740 19.47

( Nguồn:Báo cáo tài chính của MSB – PGD Văn Quán 2022-2024)

Trong giai đoạn 3 năm từ 2022 đến 2024, kết quả hoạt động kinh doanh của ngân hàng

cho thấy sự tăng trưởng ổn định về doanh thu và lợi nhuận. Cụ thể, tổng doanh thu tăng

liên tục qua từng năm, từ 328945 triệu đồng năm 2022 lên 372564 triệu đồng năm 2023

(tăng 13.26%) và tiếp tục đạt 419732 triệu đồng vào năm 2024 (tăng 12.66%). Điều này

phản ánh sự mở rộng quy mô hoạt động và khả năng thu hút khách hàng tốt của ngân hàng.

Tuy nhiên, tổng chi phí cũng gia tăng đáng kể, từ 249678 triệu đồng năm 2022 lên

281439 triệu đồng năm 2023 (tăng 12.72%) và tiếp tục tăng 310867 triệu đồng năm

2024 (tăng 10.46%). Việc chi phí tăng nhanh hơn doanh thu có thể cho thấy ngân hàng

đang đầu tư mạnh mẽ vào hoạt động kinh doanh, nhưng cũng đặt ra thách thức về kiểm soát hiệu quả chi phí.

Mặc dù lợi nhuận vẫn duy trì đà tăng trưởng, từ 79267 triệu đồng năm 2022 lên 91125

triệu đồng năm 2023 (tăng 14.96%) và đạt 108865 triệu đồng năm 2024 (tăng 19.47%),

nhưng tốc độ tăng trưởng lợi nhuận có dấu hiệu chậm lại. Nhìn chung, ngân hàng đang

hoạt động hiệu quả, song cần có chiến lược tối ưu hóa chi phí để đảm bảo lợi nhuận tăng

trưởng bền vững hơn trong tương lai. lO M oARcPSD| 45467232

Biểu đồ 1.1: Tình hình lợi nhuận của ngân hàng MSB Văn Quán giai đoạn 20222024

Qua biểu đồ ta thấy, lợi nhuận của ngân hàng tăng đều qua từng năm, cho thấy hoạt

động kinh doanh đang phát triển tốt, có thể do tăng trưởng về tín dụng, huy động vốn,

hoặc các hoạt động dịch vụ tài chính khác. Dù có sự chênh lệch về mức tăng tuyệt đối

giữa các năm, nhưng tốc độ tăng trưởng vẫn duy trì ở mức cao, cho thấy ngân hàng đang

có chiến lược kinh doanh hiệu quả. Nếu xu hướng này tiếp tục, MSB PGD Văn Quán

có thể đạt lợi nhuận cao hơn trong những năm tiếp theo, miễn là duy trì được chiến lược

kinh doanh hợp lý và quản lý rủi ro hiệu quả.

CHƯƠNG II: HOẠT ĐỘNG CHO VAY TIÊU DÙNG TẠI NGÂN HÀNG

HÀNG HẢI VIỆT NAM – PGD VĂN QUÁN

2.1 Cơ cấu tổ chức của phòng KHCN

Trưởng phòng Khách hàng Cá nhân:

Người đứng đầu phòng, giữ vai trò quản lý và điều hành toàn bộ hoạt động kinh doanh.

Có trách nhiệm giám sát hiệu quả làm việc của đội ngũ nhân viên, đảm bảo các nhiệm

vụ và chỉ tiêu kinh doanh được thực hiện theo đúng mục tiêu đã đề ra. Đồng thời, Trưởng

phòng còn chịu trách nhiệm xây dựng, triển khai các kế hoạch chiến lược phát triển

khách hàng nhằm mở rộng thị trường, gia tăng khách hàng mới, và chăm sóc khách hàng

hiện tại. Bên cạnh đó, theo dõi đánh giá tình hình hoạt động chung của phòng và thực

hiện báo cáo trực tiếp lên Ban Giám đốc Chi nhánh để đảm bảo hoạt động của phòng

luôn phù hợp với định hướng kinh doanh của ngân hàng.

Nhân viên Quan hệ Khách hàng (Relationship Manager - RM):

Lực lượng nòng cốt trong việc tìm kiếm, tư vấn, phát triển và chăm sóc khách hàng cá

nhân. Họ thực hiện các nhiệm vụ như tư vấn mở tài khoản thanh toán, giới thiệu các sản

phẩm tín dụng, thẻ tín dụng, sản phẩm tiết kiệm, cũng như các dịch vụ khác của ngân

hàng nhằm đáp ứng nhu cầu tài chính đa dạng của khách hàng. Ngoài ra, RM còn có lO M oARcPSD| 45467232

trách nhiệm hỗ trợ giải đáp các thắc mắc, xử lý khiếu nại, và đảm bảo mang đến cho

khách hàng trải nghiệm dịch vụ tốt nhất. Bằng việc xây dựng mối quan hệ lâu dài với

khách hàng hiện tại và không ngừng tìm kiếm, phát triển khách hàng tiềm năng, nhân

viên RM góp phần quan trọng vào việc mở rộng mạng lưới khách hàng và nâng cao hiệu

quả kinh doanh cho ngân hàng.

Nhân viên Quan hệ Khách hàng Cấp cao (Senior Relationship Manager - SRM):

SRM là những chuyên viên giàu kinh nghiệm, chịu trách nhiệm chăm sóc và phát triển

mối quan hệ với các khách hàng VIP, khách hàng có giá trị tài sản lớn hoặc các khoản

vay lớn. SRM hỗ trợ Trưởng phòng trong việc quản lý danh mục khách hàng, theo dõi

và đảm bảo các chỉ tiêu kinh doanh được thực hiện đúng kế hoạch đề ra. Ngoài ra, họ

tư vấn cho khách hàng về các sản phẩm tài chính phức tạp, đáp ứng nhu cầu đặc thù và

cao cấp của khách hàng. Đồng thời, SRM cũng xử lý các trường hợp cần sự tư vấn

chuyên sâu, góp phần nâng cao chất lượng dịch vụ và gia tăng sự hài lòng, tin tưởng

của khách hàng đối với ngân hàng.

Nhân viên Hỗ trợ Tín dụng (Credit Support Staff):

Đóng vai trò quan trọng trong việc xử lý hồ sơ vay vốn, thẩm định sơ bộ khả năng tài

chính và kiểm tra CIC của khách hàng. Họ chịu trách nhiệm chuẩn bị, hoàn thiện hồ sơ

tín dụng và hỗ trợ các nhân viên RM/SRM trong quá trình giải ngân, đảm bảo rằng

quy trình tín dụng được thực hiện đúng theo quy định. Đồng thời, nhân viên Hỗ trợ

Tín dụng theo dõi các khoản vay và khả năng trả nợ của khách hàng, góp phần giảm

thiểu rủi ro tín dụng cho ngân hàng.

2.2 Quy trình hoạt động

2.2.1 Quy mô và tốc độ tăng trưởng cho vay tiêu dùng tại MSB Văn Quán

Quy mô cho vay tiêu dùng của ngân hàng thương mại được đo lường qua tổng dư nợ,

doanh số cho vay và số lượng khách hàng vay vốn. Dư nợ bình quân trên một khách

hàng là chỉ tiêu quan trọng phản ánh mức độ tiếp cận tín dụng và xu hướng sử dụng vốn

vay. Để đánh giá sự tăng trưởng, cần xem xét dư nợ, số lượng khách hàng và dư nợ bình

quân, phản ánh mức độ mở rộng tín dụng, khả năng tiếp cận vốn và xu hướng vay tiêu dùng.

Dưới đây là bảng số liệu thể hiện sự thay đổi của các chỉ tiêu này trong giai đoạn 2022 - 2024:

Bảng 2.1: Dư nợ cho vay tiêu dùng KHCN tại MSB Văn Quán

ĐVT: triệu đồng, người Các chỉ tiêu Đơn vị 2022 2023 2024

Dư nợ cho vay tiêu Triệu đồng 189499 230990 268628 dùng lO M oARcPSD| 45467232 Số lượng KHCN Khách hàng 1907 2136 2310 Dư nợ bình quân/ Triệu đồng 98.31 108.17 116.27 khách hàng

( Nguồn:Báo cáo tài chính của MSB – PGD Văn Quán 2022-2024)

Dư nợ cho vay tiêu dùng tại phòng giao dịch tăng trưởng ổn định qua các năm, từ 187499

triệu đồng năm 2022 lên 268628 triệu đồng năm 2024, tương ứng với mức tăng 43.26%

trong vòng hai năm. Tốc độ tăng trưởng bình quân hằng năm đạt khoảng 19.73%, phản

ánh sự mở rộng tín dụng tiêu dùng của phòng giao dịch, phù hợp với xu hướng gia tăng

nhu cầu vay vốn của khách hàng cá nhân trong những năm gần đây. Sự gia tăng này có

thể đến từ nhiều yếu tố như chính sách lãi suất ưu đãi, mở rộng sản phẩm tín dụng, cũng

như cải thiện quy trình xét duyệt và giải ngân của ngân hàng. Số lượng khách hàng vay

vốn cũng tăng đều qua từng năm, từ 1907 khách hàng năm 2022 lên 2310 khách hàng

năm 2024, tăng 21.14% sau hai năm. Điều này cho thấy phòng giao dịch đã thực hiện

tốt các chiến lược thu hút khách hàng mới, đồng thời nâng cao khả năng tiếp cận tín

dụng tiêu dùng cho nhiều phân khúc khách hàng hơn. Sự gia tăng số lượng khách hàng

có thể xuất phát từ việc mở rộng các gói vay linh hoạt, đơn giản hóa thủ tục vay và tận

dụng các kênh tiếp cận khách hàng thông qua nền tảng số.

Dư nợ bình quân trên một khách hàng có xu hướng tăng nhẹ từ 98.31 triệu đồng năm

2022 xuống 116.27 triệu đồng năm 2024, tương ứng với mức tăng 18.27 %. Điều này

phản ánh xu hướng khách hàng có nhu cầu vay vốn cao hơn hoặc khả năng tiếp cận

được nâng cao với các khoản vay lớn hơn. Ngân hàng có thể đang chú trọng phân khúc

khách hàng cá nhân với nhu cầu vốn lớn như vay mua ô tô, vay thế chấp hoặc các khoản

vay tiêu dùng dài hạn. Đồng thời, điều này cũng cho thấy việc kiểm soát khả năng trả

nợ của khách hàng và rủi ro tín dụng đang được quản lý hiệu quả. Nhìn chung, tình hình

cho vay tiêu dùng tại phòng giao dịch MSB Văn Quán trong giai đoạn 2022 - 2024 đang

có sự tăng trưởng tích cực, với quy mô mở rộng, thu hút thêm khách hàng mới, đồng

thời vẫn kiểm soát tốt rủi ro tín dụng. Nếu tiếp tục duy trì tốc độ tăng trưởng này, phòng

giao dịch có thể tiếp tục phát triển mạnh mẽ hơn trong thời gian tới, đóng góp tích cực

vào hoạt động kinh doanh của MSB trong lĩnh vực tín dụng tiêu dùng.

2.2.2 Cơ cấu cho vay tiêu dùng

2.2.2.1 Cơ cấu cho vay theo kỳ hạn

Hoạt động cho vay tại MSB – PGD Văn Quán đều tăng trưởng qua các năm. Nguồn vốn

tín dụng của ngân hàng được đầu tư hầu hết vào các sản phẩm nhằm hỗ trợ vốn cho các

cá nhân bổ sung vào vốn kinh doanh để phát triển sản xuất, để cải thiện cuộc sống. Ngân

hàng đầu tư tín dụng ngắn hạn, trung dài hạn để đáp ứng nhu cầu của các cá thể. Trong

những năm qua ngân hàng đã không ngừng củng cố, cải thiện, mở rộng đầu tư tín dụng lO M oARcPSD| 45467232

nhằm thu hút ngày càng nhiều đối tượng khách hàng đến giao dịch, đáp ứng nhu cầu

vốn cần thiết cho họ. Kết quả ngân hàng đạt được doanh số cho vay theo thời hạn như sau như sau:

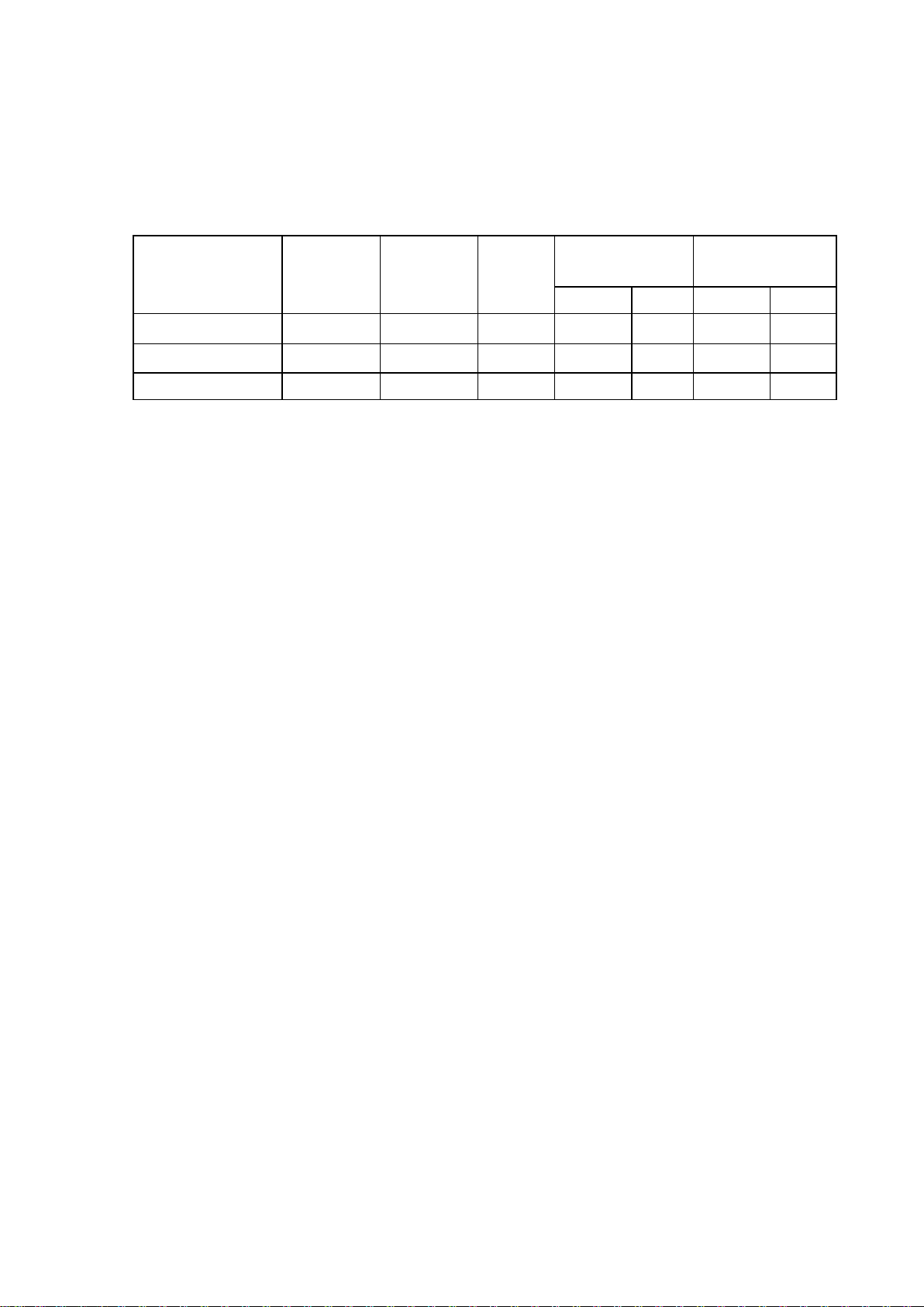

Bảng 2.2: Cơ cấu cho vay theo kỳ hạn 2022 – 2024 tại MSB Văn Quán

(Đvt: triệu đồng) Thời hạn vay 2022 2023 2024 2023 so với 2024 so với 2022 2023 Số tiền % Số tiền % Ngắn hạn 77475 95656 110696 18181 23.47 15040 15.72

Trung dài hạn 110024 135334 157932 25310 23.01 22590 16.70 Tổng 187499 230990 268628 43491 23.19 37638 16.29

( Nguồn:Báo cáo tài chính của MSB – PGD Văn Quán 2022-2024)

Tổng doanh số cho vay tại MSB Văn Quán đã có sự gia tăng ổn định qua các năm, thể

hiện qua sự tăng trưởng của cả cho vay ngắn hạn và trung dài hạn. Cụ thể:

Cho vay ngắn hạn: Doanh số cho vay ngắn hạn tăng từ 77475 triệu đồng năm 2022 lên

110696 triệu đồng năm 2024, tương ứng mức tăng 42.89% trong vòng hai năm. Tốc độ

tăng trưởng trung bình hằng năm đạt khoảng 19.53%, phản ánh nhu cầu vay vốn ngắn

hạn tăng cao tại chi nhánh. Mục đích của các khoản vay ngắn hạn chủ yếu là bổ sung

vốn lưu động cho các hộ sản xuất kinh doanh và đáp ứng nhu cầu tiêu dùng cá nhân. Tỷ

trọng cho vay ngắn hạn so với tổng dư nợ duy trì ở mức ổn định, khoảng 41% 42% qua

các năm, cho thấy khách hàng vẫn có nhu cầu lớn đối với hình thức vay ngắn hạn, đặc

biệt là để phục vụ hoạt động kinh doanh và tiêu dùng hàng ngày. Nguyên nhân chính

của sự tăng trưởng này có thể xuất phát từ tình hình kinh doanh và thu nhập của khách

hàng cá nhân cải thiện, cùng với chính sách tín dụng linh hoạt của ngân hàng.

Cho vay trung dài hạn: Dư nợ trung dài hạn có xu hướng tăng trưởng ổn định và chiếm

tỷ trọng lớn hơn trong tổng dư nợ. Cụ thể, dư nợ trung dài hạn tăng từ 110024 triệu đồng

năm 2022 lên 157932 triệu đồng năm 2024, tương ứng mức tăng 43.54% trong vòng hai

năm, với tốc độ tăng trưởng trung bình hằng năm đạt khoảng 19.21%.Tỷ trọng dư nợ

trung dài hạn chiếm khoảng 58% - 59% trong tổng dư nợ, cho thấy ngân hàng đang tập

trung phát triển các khoản vay dài hạn nhằm đáp ứng nhu cầu vốn của khách hàng doanh

nghiệp và cá nhân. Các khoản vay trung dài hạn chủ yếu được sử dụng để mua nhà, mở

rộng kinh doanh, hoặc bổ sung vốn lưu động dài hạn.

Nhìn chung, doanh số cho vay tại MSB Văn Quán đang có xu hướng tăng dần qua các

năm ở cả hai hình thức ngắn hạn và trung dài hạn. Trong đó, hình thức cho vay trung

dài hạn chiếm ưu thế hơn do nhu cầu vốn lớn và dài hạn của khách hàng, đặc biệt là các

khoản vay mua nhà, mua sắm tài sản cố định, hoặc mở rộng quy mô sản xuất. Sự tăng

trưởng đồng đều này cho thấy MSB Văn Quán đã triển khai tốt các chính sách tín dụng, lO M oARcPSD| 45467232

thu hút nhiều đối tượng khách hàng mới và duy trì được mối quan hệ tín dụng với các khách hàng hiện hữu.

2.2.2.2 Cơ cấu cho vay theo sản phẩm

Bảng 2.3: Cơ cấu cho vay theo sản phẩm tại PGD MSB Văn Quán giai đoạn 2022 – 2024.

(Đvt: triệu đồng) Chỉ tiêu 2022 2023 2024 2023 với 2021 2024 với 2023 Số tiền % Số tiền % Vay mua 67509 83258 95139 15749 23.32 11881 14.27 nhà Vay mua 32498 39101 45118 6603 20.31 6017 15.38 ô tô Vay 42352 52806 62871 10454 24.68 10065 19.06 SXKD Vay tiêu 31771 41801 50489 10303 31.57 8688 20.78 dùng cá nhân Vay du 13369 14024 15001 655 4.90 987 7.04 học Tổng 187499 230990 268628 43491 23.19 37638 16.29 cộng

( Nguồn:Báo cáo tài chính của MSB – PGD Văn Quán 2022-2024) va y mua ô tô

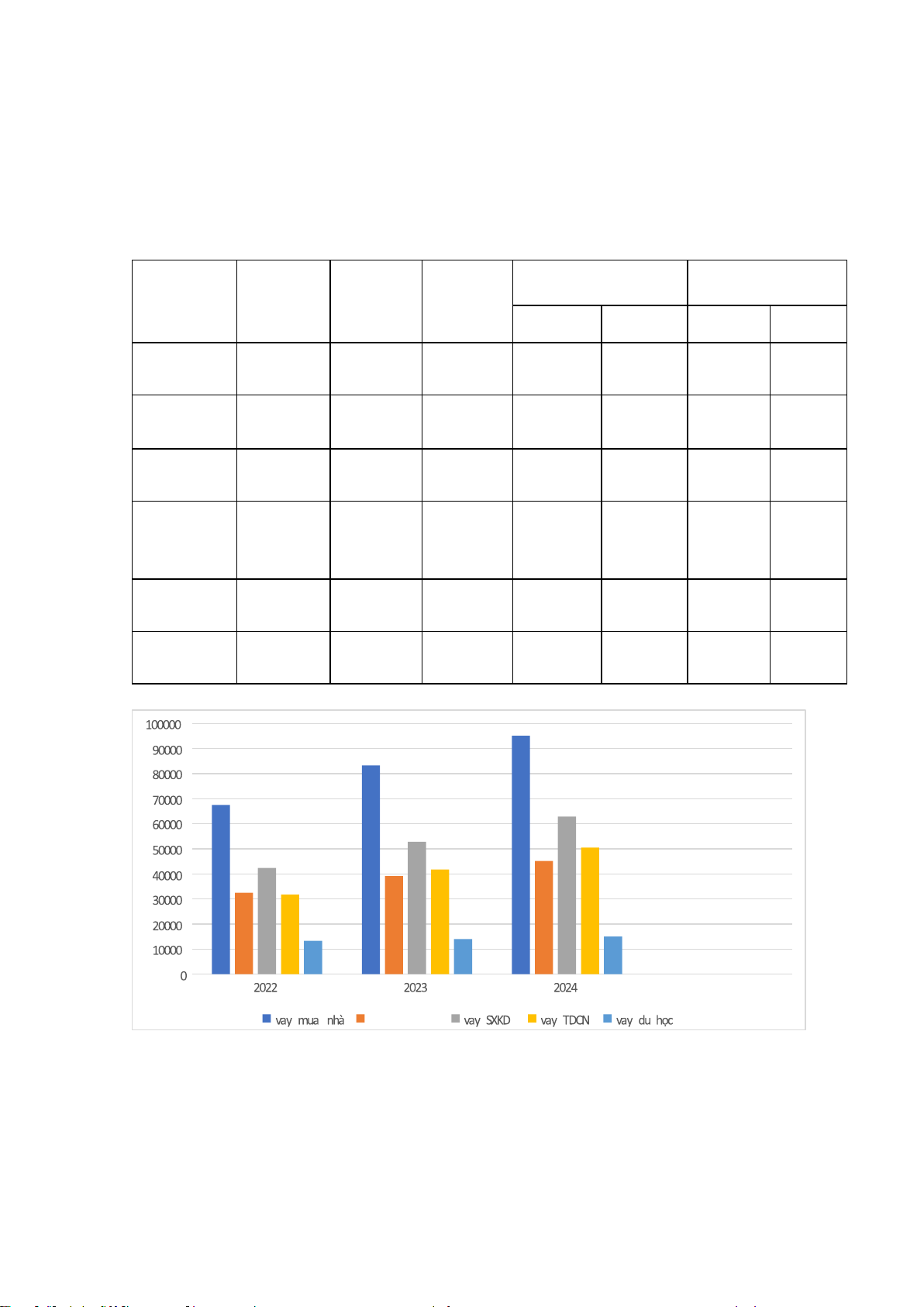

Biểu đồ 2.1: Tốc độ tăng trưởng dư nợ tiêu dùng theo sản phẩm tại MSB Văn

Quán giai đoạn 2022-2024

Tổng doanh số cho vay của PGD MSB Văn Quán có sự tăng trưởng ổn định qua các

năm, từ 187499 triệu đồng năm 2022 lên 268628 triệu đồng năm 2024, với mức tăng

lần lượt 23.19% vào năm 2023 và 16.29% vào năm 2024. Điều này phản ánh sự phát lO M oARcPSD| 45467232

triển mạnh mẽ của ngân hàng trong việc đáp ứng nhu cầu tín dụng đa dạng của khách hàng.

Vay mua nhà luôn là sản phẩm chiếm tỷ trọng lớn trong tổng dư nợ cho vay và duy trì

tốc độ tăng trưởng đáng kể. Doanh số cho vay mua nhà tăng từ 67509 triệu đồng năm

2022 lên 95139 triệu đồng năm 2024, tương ứng tăng 23.32% năm 2023 và 14.27% năm

2024. Điều này cho thấy nhu cầu mua và sửa chữa nhà ở khu vực vẫn rất cao, phù hợp

với xu hướng gia tăng đầu tư bất động sản.

Vay mua ô tô có mức tăng trưởng ổn định qua từng năm. Từ 32498 triệu đồng năm

2022, dư nợ vay tăng lên 45118 triệu đồng vào năm 2024, tương ứng tăng 20.31% vào

năm 2023 và 15.38% năm 2024. Sự tăng trưởng này phản ánh nhu cầu sở hữu phương

tiện cá nhân ngày càng phổ biến, đặc biệt trong bối cảnh cải thiện thu nhập của khách hàng.

Vay sản xuất kinh doanh (SXKD) cũng là nhóm có doanh số lớn và đóng vai trò quan

trọng trong danh mục tín dụng của ngân hàng. Dư nợ tăng từ 42352 triệu đồng năm

2022 lên 62871 triệu đồng năm 2024, tương ứng tăng 24.68% năm 2023 và 19.06%

năm 2024. Sự gia tăng này cho thấy các hộ kinh doanh cá thể ngày càng tiếp cận được

nguồn vốn vay phục vụ hoạt động SXKD, góp phần thúc đẩy phát triển kinh tế khu vực.

Vay tiêu dùng cá nhân cũng có mức tăng trưởng khá ấn tượng. Năm 2022, doanh số cho

vay tiêu dùng đạt 31771 triệu đồng, và tăng lên 50489 triệu đồng vào năm 2024, với

mức tăng 31.57% năm 2023 và 20.78% năm 2024. Điều này phản ánh xu hướng khách

hàng ngày càng ưu tiên sử dụng vốn vay cho các nhu cầu chi tiêu và tiêu dùng thiết yếu.

Vay du học là nhóm có tỷ trọng nhỏ nhất trong danh mục, nhưng vẫn ghi nhận sự tăng

trưởng ổn định. Doanh số cho vay tăng từ 13369 triệu đồng năm 2022 lên 15011 triệu

đồng năm 2024, tương ứng tăng 4.90% vào năm 2023 và 7.04% vào năm 2024. Sự gia

tăng này thể hiện nhu cầu tài chính phục vụ giáo dục, đặc biệt là du học, vẫn tiếp tục

tăng dù chưa chiếm tỷ trọng lớn.

Nhìn chung, cơ cấu cho vay của PGD MSB Văn Quán giai đoạn 2022 – 2024 đã có sự

tăng trưởng tích cực ở tất cả các sản phẩm. Ngân hàng không chỉ tăng quy mô tín dụng

mà còn đáp ứng được nhu cầu đa dạng của khách hàng, từ vay mua nhà, ô tô, sản xuất

kinh doanh cho đến vay tiêu dùng cá nhân và du học. Đây là kết quả từ việc mở rộng

các gói tín dụng linh hoạt, đơn giản hóa quy trình xét duyệt và tăng cường tiếp cận khách

hàng thông qua các kênh trực tiếp và nền tảng số.

2.2.2.3 Cơ cấu cho vay theo hình thức đảm bảo tiền vay lO M oARcPSD| 45467232

Bảng 2.4: Cơ cấu cho vay theo hình thức đảm bảo tại MSB – PGD Văn Quán

giai đoạn 2022 – 2024.

(Đvt: triệu đồng) Chỉ tiêu 2022 2023 2024

2023 so với 2022 2024 so với 2023 Số tiền % Số tiền %

Vay thế chấp 128759 15883 183490 30071 23.37 24660 15.53 0 Vay tín chấp 58740 72160 85138 13420 22.85 12978 17.98 Tổng 187499 23099 268628 43491 23.19 37638 16.29 0

( Nguồn:Báo cáo tài chính của MSB – PGD Văn Quán 2022-2024)

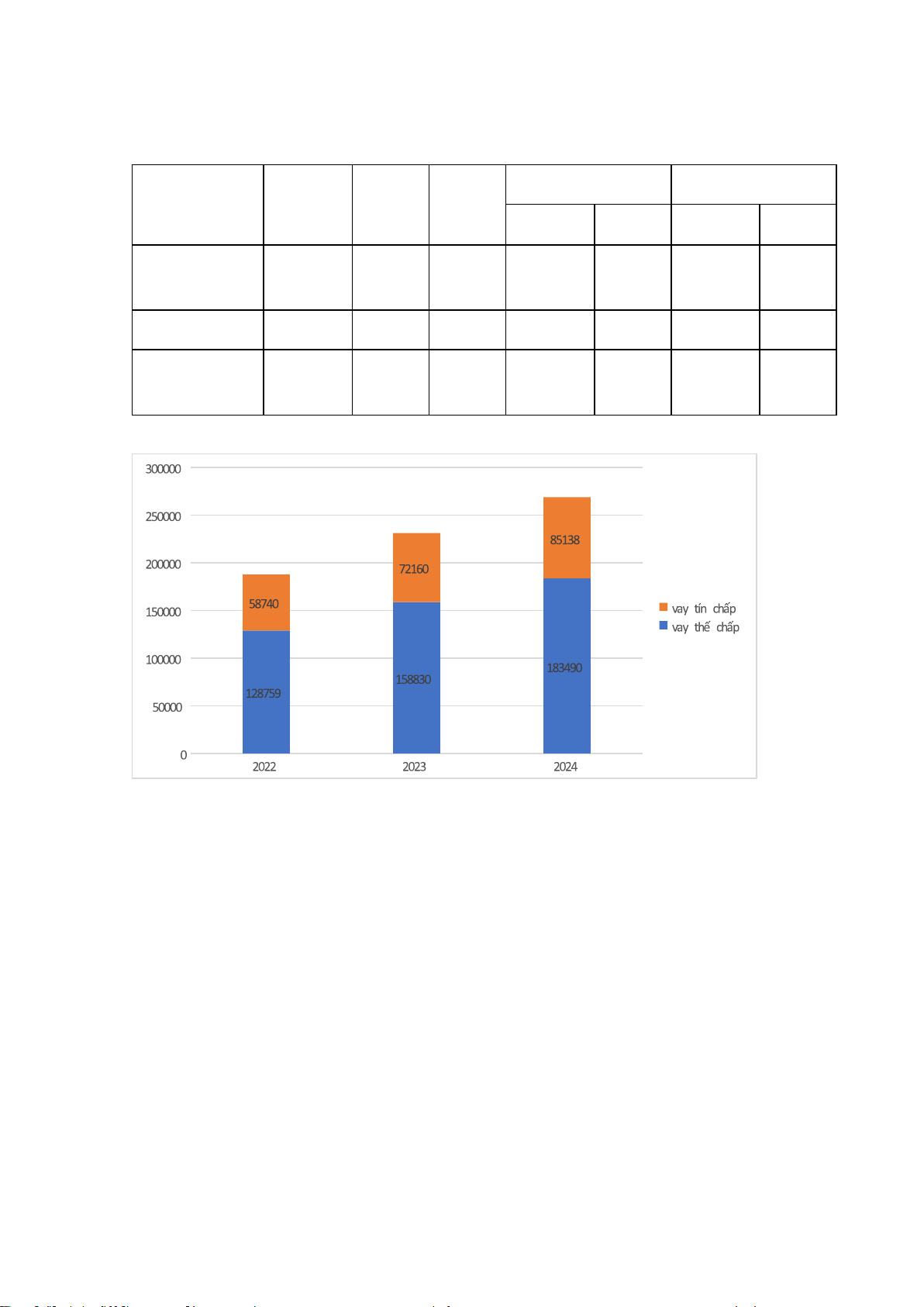

Biểu đồ 2.2: Tốc độ tăng trưởng theo hình thức đảm bảo tiền vay tại MSB Văn

Quán giai đoạn 2022-2024

Tổng doanh số cho vay tại PGD MSB Văn Quán giai đoạn 2022 – 2024 cho thấy sự tăng

trưởng rõ rệt qua từng năm. Cụ thể, từ 187499 triệu đồng năm 2022, doanh số cho vay

đã tăng lên 230990 triệu đồng năm 2023 (tăng 23.19%) và đạt 268628 triệu đồng vào

năm 2024 (tăng thêm 16.29% so với năm 2023). Sự tăng trưởng bền vững này phản ánh

những nỗ lực của chi nhánh trong việc mở rộng tín dụng, đáp ứng tốt nhu cầu vay vốn

ngày càng tăng của khách hàng cá nhân và doanh nghiệp trên địa bàn. Đồng thời, điều

này cho thấy PGD MSB Văn Quán đang duy trì hiệu quả chiến lược phát triển tín dụng

cân đối giữa cho vay ngắn hạn, trung dài hạn, vay thế chấp và tín chấp.

Vay thế chấp – động lực chính thúc đẩy tăng trưởng.

Trong cơ cấu tổng doanh số cho vay, vay thế chấp chiếm tỷ trọng lớn nhất và đóng vai

trò trụ cột trong danh mục tín dụng của PGD. Số dư nợ vay thế chấp tăng mạnh từ

128759 triệu đồng năm 2022 lên 156847 triệu đồng năm 2023 (tăng 23.37%) và tiếp tục lO M oARcPSD| 45467232

tăng lên 183490 triệu đồng năm 2024 (tăng 15.53% so với năm 2023). Mức tăng trưởng

ổn định qua các năm phản ánh nhu cầu vay vốn có tài sản đảm bảo của khách hàng vẫn

rất cao, đặc biệt là các khoản vay phục vụ các mục đích dài hạn như mua nhà, đầu tư

bất động sản, hoặc mở rộng sản xuất kinh doanh.

Sự gia tăng này cũng cho thấy PGD đã xây dựng được uy tín và niềm tin đối với khách

hàng trong lĩnh vực vay thế chấp. Khách hàng lựa chọn hình thức vay này để tận dụng

lãi suất ưu đãi và hạn mức vay cao nhờ có tài sản đảm bảo, như nhà ở hoặc bất động

sản. Chi nhánh cũng thể hiện năng lực thẩm định, quản lý rủi ro tốt, tạo sự an tâm cho

khách hàng trong quá trình vay vốn.

Vay tín chấp – động lực tăng trưởng từ tín dụng tiêu dùng.

Bên cạnh vay thế chấp, vay tín chấp cũng ghi nhận mức tăng trưởng đáng kể qua các

năm. Dư nợ vay tín chấp tăng từ 58740 triệu đồng năm 2022 lên 74143 triệu đồng năm

2023 (tăng 22.85%) và tiếp tục tăng lên 85138 triệu đồng năm 2024 (tăng 17.98%). Đây

là kết quả của việc chi nhánh đẩy mạnh cho vay tín chấp thông qua các sản phẩm tín

dụng tiêu dùng nhằm đáp ứng nhu cầu tài chính cá nhân ngày càng đa dạng của khách hàng.

Việc mở rộng tín dụng tín chấp cho thấy MSB Văn Quán đã nỗ lực triển khai các chính

sách khuyến khích vay tiêu dùng, giúp khách hàng tiếp cận nguồn vốn vay dễ dàng hơn

mà không cần tài sản thế chấp. Nhu cầu vay tín chấp thường tập trung vào các mục đích

chi tiêu cá nhân như mua sắm, du lịch, sửa chữa nhà cửa, hoặc đầu tư nhỏ lẻ, phù hợp

với xu hướng gia tăng chi tiêu tiêu dùng trong xã hội hiện đại. Mặc dù có mức tăng

trưởng mạnh mẽ, tỷ trọng vay tín chấp trong tổng dư nợ vẫn duy trì ở mức khoảng 32%,

thấp hơn so với vay thế chấp. Điều này cho thấy chi nhánh đang kiểm soát tốt rủi ro tín

dụng, tránh tập trung quá nhiều vào nhóm khách hàng không có tài sản đảm bảo.

Tỷ trọng vay thế chấp và tín chấp giữ mức tương đối ổn định qua các năm, với vay thế

chấp chiếm khoảng 68%, còn vay tín chấp chiếm khoảng 32% trong tổng danh mục cho

vay. Đây là tỷ lệ hợp lý, thể hiện sự cân bằng giữa mục tiêu kiểm soát rủi ro và mở rộng

tín dụng tiêu dùng. Vay thế chấp mang lại sự an toàn cao hơn nhờ có tài sản đảm bảo,

trong khi vay tín chấp giúp ngân hàng tăng trưởng lợi nhuận nhanh chóng do lãi suất thường cao hơn.

Nhìn chung, cơ cấu cho vay theo hình thức đảm bảo tại PGD MSB Văn Quán đang có

sự tăng trưởng bền vững và hợp lý qua các năm. Ngân hàng đã thành công trong việc

cân bằng giữa hai loại hình cho vay, vừa tập trung vào các khoản vay dài hạn có tài sản

đảm bảo để giảm thiểu rủi ro, vừa mở rộng tín dụng tiêu dùng thông qua vay tín chấp

nhằm thúc đẩy tăng trưởng doanh số. Sự gia tăng ổn định cả về số lượng và chất lượng

các khoản vay cho thấy chi nhánh đang đóng vai trò quan trọng trong việc hỗ trợ tài lO M oARcPSD| 45467232

chính cho khách hàng cá nhân trên địa bàn, đồng thời đảm bảo hiệu quả hoạt động tín

dụng bền vững trong dài hạn.

2.2.2.4 Cơ cấu cho vay theo địa bàn

Bảng 2.5: Cơ cấu cho vay theo địa bàn tại MSB – PGD Văn Quán giai đoạn 2022 – 2024.

(Đvt: triệu đồng) 2022 2023 2024

2023 so với 2022 2024 so với 2023 Số tiền % Số tiền % Hà Nội 135558 162633 186831 27075 19.98 24198 14.88 Bắc 11336 15371 18044 4035 35.59 2673 17.39 Ninh Hải 9129 11862 14098 2733 29.93 2236 18.84 Dương Vĩnh 8352 10925 13161 2573 30.81 2236 20.47 Phúc Quảng 7871 10068 12152 2197 27.91 2084 20.70 Ninh Hà 7566 10098 12061 2532 33.46 1963 19.44 Nam Các 7687 10034 12281 2347 30.54 2247 22.41 tỉnh khác Tổng 187499 230990 268628 43491 23.19 37638 16.29

( Nguồn:Báo cáo tài chính của MSB – PGD Văn Quán 2022-2024) Bắ c Ni nh lO M oARcPSD| 45467232

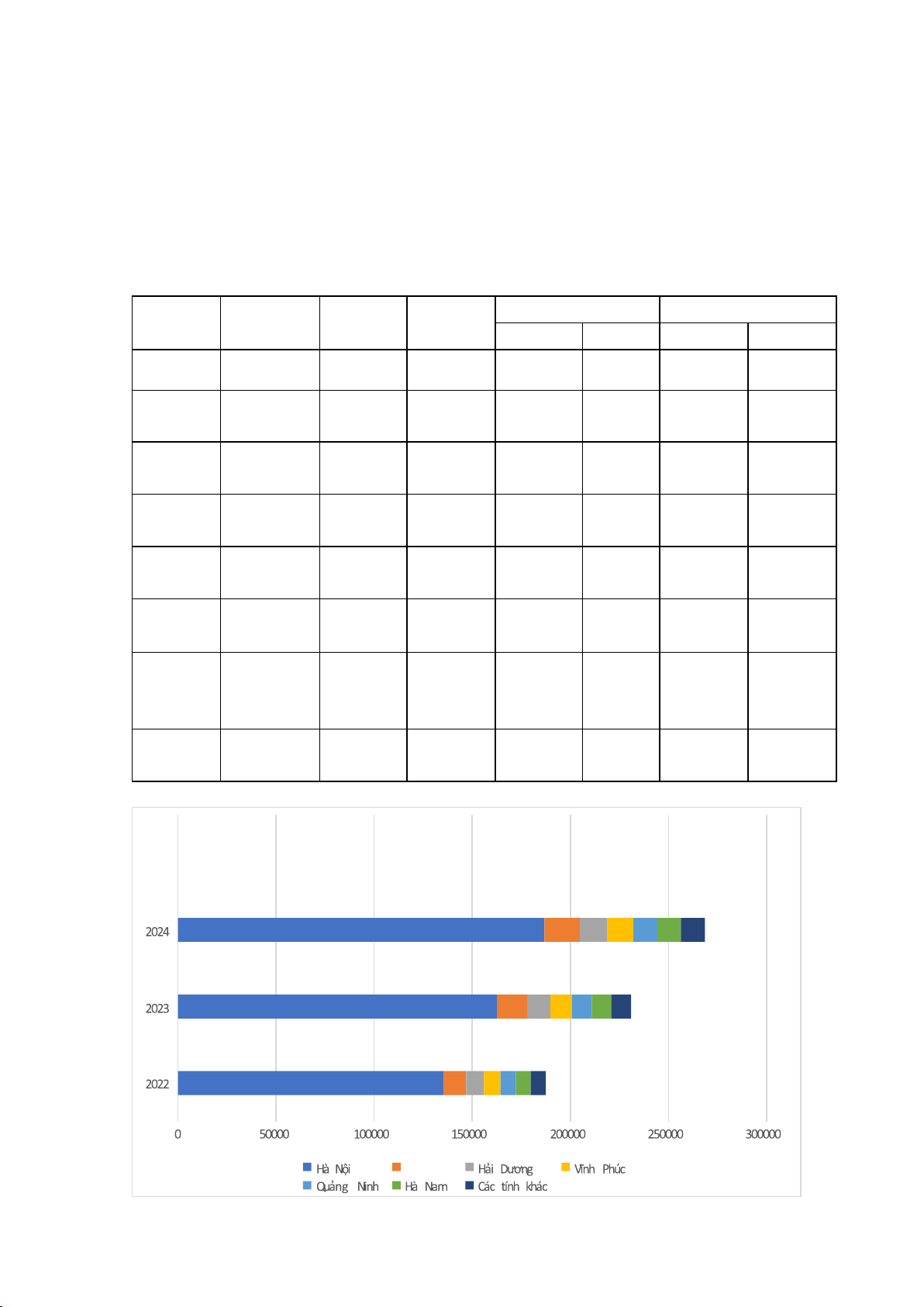

Biểu đồ 2.3: Phân bổ dư nợ cho vay theo khu vực tại MSB - PGD Văn Quán giai đoạn 2022 - 2024

Tổng doanh số cho vay tiêu dùng tại PGD MSB Văn Quán giai đoạn 2022 – 2024 cho

thấy sự tăng trưởng mạnh mẽ và liên tục, phản ánh nhu cầu vay vốn ngày càng cao của

khách hàng cá nhân. Sự phân bổ theo địa bàn cho thấy Hà Nội tiếp tục giữ vai trò là địa

bàn trọng điểm với doanh số cho vay lớn nhất, trong khi các tỉnh lân cận như Bắc Ninh,

Hải Dương, Vĩnh Phúc, Quảng Ninh, và Hà Nam có mức tăng trưởng ổn định nhưng tỷ

trọng thấp hơn. Nhóm "các tỉnh khác" cũng ghi nhận sự tăng trưởng nhưng chiếm tỷ trọng không đáng kể.

Hà Nội – Địa bàn trọng điểm với doanh số cho vay lớn nhất.

Hà Nội tiếp tục giữ vai trò dẫn đầu trong tổng doanh số cho vay tại PGD MSB Văn

Quán, tăng từ 135558 triệu đồng năm 2022 lên 186831 triệu đồng năm 2024, với tốc độ

tăng trưởng lần lượt 19.98% năm 2023 và 14.88% năm 2024. Điều này phản ánh nhu

cầu vay vốn ổn định tại một trung tâm kinh tế lớn, nơi tập trung đông dân cư, các hộ

kinh doanh, và nhóm khách hàng có thu nhập cao. Các mục đích vay phổ biến như mua

nhà, mua xe, và vay tiêu dùng cá nhân góp phần thúc đẩy sự tăng trưởng tín dụng tại đây.

Bắc Ninh – Địa bàn có mức tăng trưởng mạnh nhất năm 2023

Bắc Ninh ghi nhận mức tăng trưởng cao nhất trong năm 2023, với tốc độ tăng 35.59%,

đưa doanh số cho vay từ 11336 triệu đồng năm 2022 lên 15371 triệu đồng năm 2023.

Tuy nhiên, sang năm 2024, tốc độ tăng trưởng giảm xuống còn 17.39%, với doanh số

đạt 18044 triệu đồng. Sự phát triển này có thể bắt nguồn từ đặc điểm kinh tế của Bắc

Ninh, một trung tâm công nghiệp lớn thu hút đông đảo lao động, hộ kinh doanh dẫn đến

nhu cầu vay vốn để mở rộng sản xuất và tiêu dùng.

Hải Dương, Vĩnh Phúc, Quảng Ninh, Hà Nam – Tăng trưởng ổn định nhưng có sự phân hóa

Hải Dương: Tăng trưởng doanh số lần lượt 29.93% năm 2023 và 18.84% năm 2024,

phản ánh nhu cầu vay tiêu dùng gia tăng nhờ sự phát triển kinh tế tại địa phương. Tuy

nhiên, tốc độ tăng có xu hướng giảm dần, thể hiện sự chững lại khi thị trường dần bão hòa.

Vĩnh Phúc: Doanh số cho vay tại Vĩnh Phúc tăng 30.81% năm 2023 và 20.47% năm

2024, phản ánh sự phát triển của các khu công nghiệp, dẫn đến nhu cầu vay vốn để mua

sắm, tiêu dùng và kinh doanh của người dân địa phương.

Quảng Ninh: Doanh số cho vay tăng 27.91% năm 2023 và 20.70% năm 2024, nhờ vào

sự phát triển kinh tế, đặc biệt là trong lĩnh vực du lịch, dịch vụ và bất động sản, dẫn đến

nhu cầu vay tiêu dùng và đầu tư tăng cao. lO M oARcPSD| 45467232

Hà Nam: Đây là một trong những địa phương có mức tăng trưởng cao, với doanh số

tăng 33.46% năm 2023 và 19.44% năm 2024, nhờ sự phát triển mạnh của các khu đô thị và công nghiệp.

Các tỉnh khác – Tăng trưởng nhanh nhưng có xu hướng chững lại

Nhóm "các tỉnh khác" có mức tăng trưởng mạnh trong năm 2023 với tốc độ 30.54%,

nâng doanh số từ 7687 triệu đồng năm 2022 lên 10034 triệu đồng năm 2023. Tuy nhiên,

sang năm 2024, mức tăng trưởng chỉ còn 22.41%, cho thấy ngân hàng có thể đang tập

trung nguồn lực vào các thị trường trọng điểm như Hà Nội và các tỉnh lân cận, khiến tốc

độ tăng trưởng tại các địa bàn xa trung tâm bị giảm sút.

2.2.3 Thị phần cho vay tiêu dùng

Bảng 2.6: Cơ cấu dư nợ CVTD trong tổng dư nợ cho vay tại MSB Văn Quán năm 2022 – 2024

(Đvt: triệu đồng) Chỉ tiêu 2022 2023 2024

2023 so với 2022 2024 so với 2023 Số tiền % Số tiền % Dư nợ cho 204309 288738 335785 84429 41.34 47.047 16.29 vay Dư nợ cho 187499 230990 268628 43491 23.19 37638 16.29 vay TDCN Tỷ trọng 91.87% 80.02% 79.98% CVTDCN/ dư nợ cá nhân

( Nguồn:Báo cáo tài chính của MSB – PGD Văn Quán 2022-2024)

Tổng dư nợ cho vay tại PGD MSB Văn Quán liên tục tăng qua các năm nhưng tốc độ

tăng trưởng có xu hướng chậm lại vào năm 2024. Năm 2022, tổng dư nợ cho vay đạt

204309 triệu đồng, đánh dấu bước chuyển đổi trong chiến lược tín dụng của ngân hàng,

với sự tập trung vào việc kiểm soát rủi ro trong bối cảnh kinh tế nhiều biến động. Sang

năm 2023, tổng dư nợ cho vay tăng mạnh lên 288738 triệu đồng, tương ứng mức tăng

41.34% so với năm trước. Đây là mức tăng trưởng cao, phản ánh chính sách nới lỏng

tín dụng, đáp ứng nhu cầu vay vốn gia tăng của khách hàng cá nhân trong giai đoạn phục

hồi kinh tế. Tuy nhiên, vào năm 2024, dù tổng dư nợ tiếp tục tăng lên 335785 triệu đồng,

tốc độ tăng trưởng đã giảm xuống còn 16.29%. Điều này cho thấy sự chuyển hướng thận

trọng trong hoạt động tín dụng, với khả năng ngân hàng bắt đầu thắt chặt tiêu chuẩn cho

vay nhằm kiểm soát rủi ro tín dụng.

Dư nợ cho vay tiêu dùng có tốc độ tăng trưởng vượt trội so với tổng dư nợ cho vay. Năm

2022, dư nợ cho vay tiêu dùng đạt 187499 triệu đồng, chiếm 91.78% tổng dư nợ. Đến

năm 2023, con số này tăng mạnh lên 230990 triệu đồng, tương ứng mức tăng trưởng lO M oARcPSD| 45467232

23.19. Đến năm 2024, dư nợ cho vay tiêu dùng tiếp tục tăng lên 268628 triệu đồng, với

mức tăng 16.29% so với năm trước, nhưng tốc độ tăng trưởng đã chậm hơn so với giai

đoạn trước, có thể xuất phát từ chính sách kiểm soát rủi ro của ngân hàng hoặc thị trường

vay tiêu dùng bắt đầu có dấu hiệu bão hòa.

Tỷ trọng cho vay tiêu dùng trong tổng dư nợ ngày càng tăng rõ rệt, cho thấy sự dịch

chuyển mạnh mẽ trong chiến lược tín dụng của ngân hàng. Cụ thể, năm 2022, tỷ trọng

này chiếm 91.78%, đến năm 2023 tăng lên 80.02%, và năm 2024 đạt 79.98%. Đây là xu

hướng tích cực, phản ánh sự tập trung vào phân khúc khách hàng cá nhân – nhóm khách

hàng có nhu cầu vay ổn định và rủi ro thấp hơn so với doanh nghiệp. Sự gia tăng này

cũng cho thấy ngân hàng đang nắm bắt xu hướng phát triển của thị trường tài chính, khi

nhu cầu vay tiêu dùng để mua nhà, xe, hoặc chi tiêu cá nhân ngày càng gia tăng.

Nguyên nhân chính khiến tổng dư nợ cho vay tăng mạnh vào năm 2023 là do sự phục

hồi kinh tế sau đại dịch, nhu cầu vay vốn để tiêu dùng và kinh doanh gia tăng đáng kể.

Ngân hàng cũng đã nới lỏng điều kiện tín dụng, triển khai các chương trình ưu đãi lãi

suất để khuyến khích khách hàng vay tiêu dùng. Ngoài ra, các chính sách hỗ trợ từ Nhà

nước, như gói kích thích kinh tế, đã giúp tạo thêm động lực cho cá nhân trong việc vay

vốn. Tuy nhiên, bước sang năm 2024, tốc độ tăng trưởng tín dụng có dấu hiệu chững

lại. Nguyên nhân có thể do ngân hàng thận trọng hơn trong việc xét duyệt tín dụng để

kiểm soát rủi ro, đặc biệt là đối với các khoản vay tiêu dùng rủi ro cao. Bên cạnh đó, lãi

suất cho vay có xu hướng tăng, khiến khách hàng cân nhắc kỹ hơn trước khi quyết định vay vốn.

Việc tỷ trọng dư nợ cho vay tiêu dùng tăng cao lên mức 79.98% trong năm 2024 phản

ánh rõ rệt chiến lược chuyển dịch sang tập trung vào tín dụng tiêu dùng của ngân hàng.

Ngân hàng ưu tiên các khoản vay cá nhân vì đây là nhóm khách hàng có nhu cầu vay

ổn định và ít chịu tác động từ biến động kinh tế. Thêm vào đó, sự cạnh tranh gay gắt

trên thị trường tín dụng tiêu dùng khiến các ngân hàng không ngừng cải thiện dịch vụ

và đưa ra mức lãi suất hấp dẫn hơn, góp phần thu hút thêm nhiều khách hàng. Nhìn

chung, giai đoạn 2022 – 2024 chứng kiến sự tăng trưởng mạnh mẽ của tổng dư nợ cho

vay, đặc biệt là dư nợ cho vay tiêu dùng. Điều này phản ánh nhu cầu vay vốn cao của

khách hàng cá nhân, cũng như sự mở rộng chính sách tín dụng của ngân hàng trong bối

cảnh kinh tế phục hồi. Tuy nhiên, bước sang năm 2024, tăng trưởng tín dụng bắt đầu

chững lại, cho thấy sự thận trọng hơn trong xét duyệt tín dụng và những điều chỉnh cần

thiết để kiểm soát rủi ro tín dụng, đồng thời tối ưu hóa danh mục vay vốn.

2.3 Nhiệm vụ, chức năng, những đóng góp của bộ phận KHCN đối với ngân hàng MSB – PGD Văn Quán

2.3.1 Nhiệm vụ và chức năng