Preview text:

MỤC LỤC

A. KHÁI QUÁT VỀ NGÂN HÀNG THƯƠNG MẠI CỔ PHẦN THƯƠNG MẠI Á

CHÂU (ACB).........................................................................................1

1. Sơ lược hoạt động của ngân hàng thương mại cổ phần Á Châu chi nhánh Hưng Yên.. .1

1.1. Sơ lược về Ngân hàng thương mại cổ phần Á Châu.......................................1

1.2. Ngân hàng thương mại cổ phần Á Châu chi nhánh Hưng Yên..........................2

2. Khái quát kết quả kinh doanh của ngân hàng.....................................................5

B. VẤN ĐỀ NÂNG CAO CHẤT LƯỢNG CHĂM SÓC KHÁCH HÀNG TẠI ACB CHI

NHÁNH HƯNG YÊN..............................................................................6

1. CƠ SỞ LÝ LUẬN VỀ VẤN ĐỀ NÂNG CAO CHẤT LƯỢNG CHĂM SÓC KHÁCH

HÀNG TẠI ACB CHI NHÁNH HƯNG YÊN..............................................6

1.1. Khái niệm về hoạt động chăm sóc khách hàng..............................................6

1.2. Đặc điểm hoạt động chăm sóc khách hàng..................................................7

1.3. Ý nghĩa của hoạt động chăm sóc khách hàng đối với chi nhánh ngân hàng ACB chi

nhánh Hưng Yên...............................................................................7

2. THỰC TRẠNG VẤN ĐỀ NÂNG CAO CHẤT LƯỢNG CHĂM SÓC KHÁCH HÀNG

TẠI NGÂN HÀNG ACB CHI NHÁNH HƯNG YÊN 8

2.1. Hoạt động chăm sóc khách hàng tại ngân hàng ACB chi nhánh Hưng Yên..........8

2.2. Đánh giá thực trạng hoạt động chăm sóc khách hàng tại Ngân hàng ACB chi nhánh

Hưng Yên........................................................................................8

3. ĐỀ XUẤT VÀ GIẢI PHÁP ĐỂ NÂNG CAO CHẤT LƯỢNG CHĂM SÓC KHÁCH

HÀNG TẠI NGÂN HÀNG ACB CHI NHÁNH HƯNG YÊN........................10

C. KẾT LUẬN..............................................................................................10

A. KHÁI QUÁT VỀ NGÂN HÀNG THƯƠNG MẠI CỔ PHẦN THƯƠNG MẠI Á CHÂU (ACB)

1. Sơ lược hoạt động của ngân hàng thương mại cổ phần Á Châu chi nhánh Hưng Yên

1.1. Sơ lược về Ngân hàng thương mại cổ phần Á Châu

ACB chính là tên viết tắt của ngân hàng Thương mại Cổ phần Á Châu. Đơn vị này

được thành lập năm 1993, là 1 trong số các ngân hàng cổ phần đầu tiên ở Việt Nam.

Vốn điều lệ ban đầu của ngân hàng ACB lên đến hơn chín nghìn tỷ đồng. Trụ sở

chính của ngân hàng ACB nằm tại TPHCM. Tính đến thời điểm hiện tại, ngân hàng

ACB có gần 10.000 nhân viên từ trung đến cao cấp.

- Tên đầy đủ bằng tiếng Việt: Ngân hàng thương mại cổ phần Á Châu

- Tên viết tắt bằng tiếng Việt: Ngân hàng Á Châu

- Tên đầy đủ bằng tiếng Anh: Asia Commercial Joint Stock Bank

- Tên viết tắt bằng tiếng Anh: ACB

- Số điện thoại: (84.8) 3929 0999

- Địa chỉ: 442 Nguyễn Thị Minh Khai, Phường 05, Quận 3, Tp. Hồ Chí Minh

Logo: Ngân hàng thương mại cổ phần Á Châu

Thiết kế logo của ngân hàng ACB hiện nay khá đơn giản. Cụ thể, logo gồm có 3 chữ

cái được viết theo thứ tự A-C-B kết hợp với một dấu chấm tròn nằm phía bên trong

lòng chữ C. 3 Chữ cái ACB được tô đậm màu xanh dương đậm, riêng dấu chấm tròn có màu xanh dương nhạt.

Màu xanh cũng là màu sắc chủ đạo đi cùng với ngân hàng Á Châu xuyên suốt hơn 30

năm nay. Hình dáng logo được thiết kế logo với nhiều thay đổi theo thời gian nhưng

vẫn giữ nguyên màu xanh dương. Trong đó: 1

+ Chữ cái A: Tên viết tắt của Attitude, dịch sang tiếng Việt là thái độ. Ngân hàng

ACB luôn thể hiện thái độ tôn trọng và hòa nhã khi làm việc với khách hàng.

+ Chữ cái C: Tên viết tắt của Behaviour, dịch sang tiếng Việt là hành vi. Ngân hàng

ACB không chỉ có hành vi đúng đắn với khách hàng mà còn với cộng đồng và các cơ

quan Nhà nước. Ngân hàng Á Châu luôn tham gia đầy đủ các sự kiện vì cộng đồng

dựa vào khả năng tài chính của đơn vị.

+ Chữ cái B: Tên viết tắt của Capability, dịch sang tiếng Việt là năng lực. Ngân hàng

ACB luôn dành ra các buổi đào tạo theo tuần, tháng, quý và năm để đào tạo và bồi

dưỡng nghiệp vụ cho đội ngũ cán bộ nhân viên của mình.

1.2. Ngân hàng thương mại cổ phần Á Châu chi nhánh Hưng Yên

Chi nhánh ngân hàng thương mại cổ phần thương mại cổ phần Á Châu chi nhánh

Hưng yên có địa chỉ tại Đường Nguyễn Văn Linh, Phường Bần Yên Nhân, Thị Xã

Mỹ Hào, Tỉnh Hưng Yên. Chi nhánh có số điện thoại :022 1394 2588. Các dịch vụ tại

chi nhánh ngân hàng cổ phần thương mại Á Châu chi nhánh Hưng Yên gồm có In sao

kê tài khoản, lập lệnh chuyển tiền và Sec, Dịch vụ thẻ, Đảm bảo, Quản lý tài sản, Các

dịch vụ ngân hàng quốc tế, Kiểm đếm tiền, Chuyển tiền lương theo lô, Thay thể đổi

mới thẻ, Rút tiền mặt và dịch vụ cho vay.

- Quá trình hình thành và phát triển:

Quyết định 902/QĐ-HĐQT của ngân hàng ACB năm 2002 thành lập nên chi nhánh

ngân hàng thương mại cổ phần Á Châu. Tại Hưng Yên có một chi nhánh và 3 phòng giao dịch tại Hưng Yên.

+ Sản phẩm cho vay đầu tư sản xuất kinh doanh:

Tại Ngân hàng thương mại cổ phần Á Châu phát triển sản phẩm cho vay đầu tư sản

xuất kinh doanh dành cho khách hàng cá nhân có quốc tịch Việt Nam trên 18 tuổi để

đáp ứng nhu cầu về vốn của các cá nhân này trong các hoạt động như mở mói cơ sở,

mở rộng hoạt dộng sản xuất kinh doanh, cải tiến đổi mới kỹ thuật, công nghệ sản xuất

kinh doanh. Sản phẩm tiếp cận với khách hàng một cách dễ dàng, theo đó ngân hàng

có thể giải ngân cho các đối tượng này một lần hoặc nhiều lần theo nhu cầu thực tế.

Là sản phẩm có tính cạnh tranh trên lãi xuất so với các khoản vay khác, các khoản

vay cho đầu tư kinh doanh có lãi xuất cạnh tranh, lãi xuất được tính trên dư nợ giảm

dần trên dư nợ thực tế và phương thức thanh toán trả nợ linh hoạt. Lợi ích khách hàng có 2

thể nhận được số tiền vay từ 100 triệu đến tối đa 5 tỷ đồng nếu đáp ứng được các điều

kiện cho vay mà ngân hàng đặt ra, thời hạn vay của khoản vay diễn ra trong 60 tháng

với lãi xuất trả theo hàng tháng hàng quý, vốn trả hàng tháng hoặc định kỳ dưới 12

tháng trên lần theo phương thức góp đều hoặc vốn góp bậc tháng tăng 10-20% trên năm. + Tiết kiệm Phúc An Lộc

Với mong muốn mang đến những gói sản phẩm đa dạng, vừa giúp quý khách hàng

tích lũy tiền nhàn rỗi với lãi suất cạnh tranh, vừa hỗ trợ quý khách hàng chuẩn bị sẵn

sàng cho những rủi ro có thể xảy đến với sức khỏe của mình, từ ACB chi nhánh Hưng

Yên triển khai gói sản phẩm “Tiết kiệm Phúc An Lộc”.

Lợi ích của khách hàng khi sử dụng dịch vụ tiền gửi này: Được cộng thêm

0,2%/năm cho kỳ gửi đầu tiên của Sổ tiết kiệm; Tặng thẻ ACB –JCB Debit miễn phí

và miễn phí rút tiền tại ATM của ACB và tận hưởng các ưu đãi giảm giá chi tiêu khi

chi tiêu bằng thẻ quốc tế ACB –JCB tại trong và ngoài nước.

Đây là sản phẩm mang lại nhiều lợi ích cho khách hàng nên yêu cầu cao về số

dư ban đầu, cụ thể, số dư tối thiểu để sử dụng sản phẩm là 5 triệu đồng, kỳ hạn gửi 1,

3, 6, 12, 18 tháng và hiện PGD chỉ nhận tiền gửi bằng đồng Việt Nam. + Dịch vụ

quản lý tài khoản tập trung

ACB chi nhánh Hưng Yên cung cấp dịch vụ quản lý tài khoản tập trung cho khách

hàng với mục đích giúp cho khách hàng tăng cường hiệu quả sử dụng vốn và tối đa

hóa sử dụng vốn, linh hoạt và chính xác và thực hiện một cách tự động hóa việc

chuyển vốn, phân bổ vốn được hệ thống máy tính thực hiện. Theo đó các doanh

nghiệp có quy mô lớn, có nhiều đơn vị thành viên hạch toán phụ thuộc, kinh doanh đa

mặt hàng với hệ hệ thống trải dài trên toàn quốc có thể sử dụng dịch vụ nhằm tối ưu quản lý dòng vốn.

Lợi ích mà dịch vụ mang lại cho doanh nghiệp gồm có việc giúp đơn giản hóa việc quản lý

nhiều tài khoản riêng lẻ, tăng hiệu quả sự dụng tiền nhàn rỗi, giảm lãi vay thấu chi ngân

hàng, giảm chi phí giao dịch và chi phí hành chính, duy trì quyền kiểm soát.

- Phương châm hoạt động và mục tiêu kinh doanh

Thành lập từ năm 1993, ACB đã có những bước phát triển thành công ngoạn mục, trở

thành một ngân hàng lớn, hiện có quy mô vốn chủ sở hữu khoảng 500 triệu USD và

tổng tài sản khoảng 10 tỷ USD. Tuy nhiên, bên cạnh những thành công, thời gian gần 3

đây ACB đã bắt đầu bộc lộ những điểm yếu, những bất cập, đòi hỏi ACB phải tự đổi

mới mạnh mẽ, sâu rộng, toàn diện để đáp ứng các yêu cầu của giai đoạn phát triển

tiếp theo. Hội đồng quản trị ACB trong phiên họp ngày 24 tháng 1 năm 2011 đã thông

qua Định hướng Chiến lược Phát triển của ACB giai đoạn 2011-2015 và tầm nhìn tới

2020, thực hiện sứ mệnh là ngân hàng của mọi nhà, với phương châm hành động là

“Tăng trưởng nhanh- Quản lý tốt – Hiệu quả cao”, nhằm đưa ACB vào nhóm 4 ngân

hàng lớn nhất và hoạt động hiệu quả ở Việt Nam năm 2015. Để thực hiện mục tiêu

này, ACB lựa chọn chiến lược phát triển là ngân hàng hoạt động đa năng, khai thác

sâu hơn và đa dạng hơn thị trường hoạt động. Về địa lý, ACB tiếp tục kiên trì nguyên

tắc phát triển ở khu vực truyền thống là thành thị, trước hết là các thành phố lớn như

Tp. Hồ Chí Minh và Hà Nội, đồng thời ACB sẽ từng bước tiếp tục tăng sự hiện diện

ra các tỉnh, thành phố trong cả nước, ở khu vực đô thị của các tỉnh thành dọc theo trục

giao thông Bắc – Nam và một số đô thị lớn khu vực miền Đông và miền Tây Nam bộ.

Trong tương lai, ACB có thể xem xét mở rộng hoạt động ra một số nước trong khu

vực. Về khách hàng, bên cạnh việc tiếp tục duy trì ưu tiên cho các phân đoạn khách

hàng truyền thống, ACB sẽ nâng cao năng lực, hoạt động với các phân đoạn khách

hàng rộng hơn, cả doanh nghiệp cũng như cá nhân. Về sản phẩm, bên cạnh các sản

phẩm truyền thống, ACB sẽ từng bước nghiên cứu áp dụng sản phẩm mới và các sản

phẩm trọn gói nhằm đáp ứng đầy đủ hơn nhu cầu về sản phẩm dịch vụ ngân hàng của

các khách hàng đa dạng hơn.

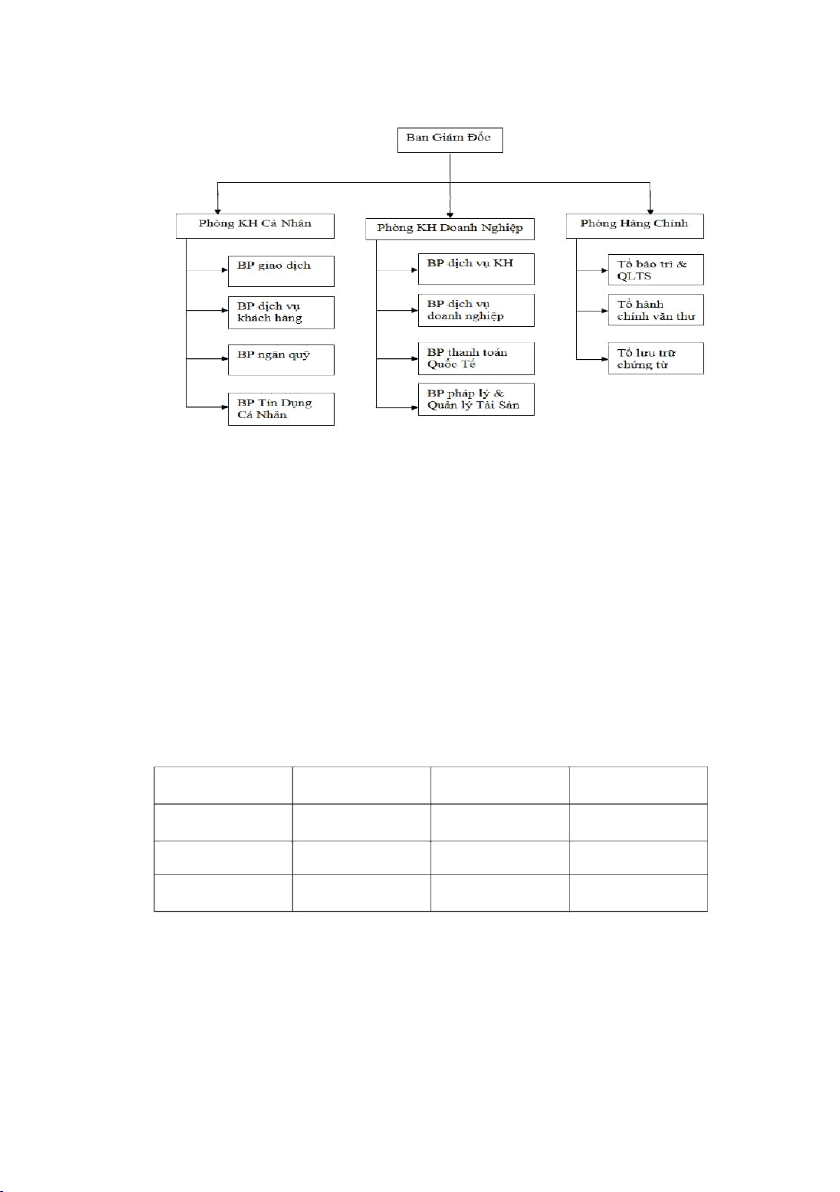

Sơ đồ tổ chức tại chi nhánh ACB 4

- Định hướng phát triển trong thời gian tới:

Đạt được các mục tiêu kinh doanh đề ra trong năm tại chi nhánh ngân hàng thương

mại cổ phần Á Châu. Trong tương lai trung hạn tới có thể mở thêm một phòng giao dịch tại Hưng Yên.

2. Khái quát kết quả kinh doanh của ngân hàng

Giai đoạn 2019-2021 là giai đoạn biến động mạnh của nền kinh tế, tuy nhiên với sự

chỉ đạo của ban lãnh đạo cũng như sự đồng thuận của các nhân viên, chi nhánh đã đạt

được nhiều kết quả khả quan.

BỔ SUNG TÊN BẢNG LÀ BẢNG 1.1. KẾT QUẢ HOẠT ĐỘNG KINH DOANH… Đơn vị: Tỷ đồng Kết quả hoạt động Năm 2019 Năm 2020 Năm 2021 kinh doanh Doanh thu 318,65 427,39 487,12 Chi phí 251,25 372,49 423,62 Lợi nhuận trước 67,4 54,9 63,5 thuế

Từ bảng trên cho thấy Doanh thu của chi nhánh ngân hàng có sự tăng trưởng qua các

năm từ 318 tỷ đồng năm 2019 đến năm 2021 đã tăng lên 487 tỷ đồng đây là một sự

tăng mạnh về doanh thu của chi nhánh Hưng Yên. Nhưng đồng thời với việc tăng 5

doanh thu trong 3 năm thì kèm theo đó chi phí của ACB chi nhánh Hưng Yên cũng

tăng mạnh theo từng năm chi phí năm 2019 là 251 tỷ đồng đến 2021 chi phí của chi

nhanh đã tăng lên 423 tỷ đồng. Từ những doanh thu và chi phí thì từ đó có thể thấy

được lợi nhuận trước thuế của chi nhánh, từ năm 2019 chi nhánh có lợi nhuận trước

thuế cao nhất trong 3 năm là 67 tỷ đồng do trong năm 2019 chi phí của chi nhánh là

thấp nhất trong 3 năm. Trong năm 2020 do chi phí của chi nhánh tăng mạnh khiến

cho lợi nhuận trước thuế giảm đi so với năm 2019, lợi nhuận năm 2020 còn 54 tỷ

đồng giảm gần 13 tỷ đồng so với năm 2019. Lợi nhuận trước thuế năm 2021 có sự

tăng trở lại so với năm 2020 nguyên nhân là sự tăng trưởng mạnh của doanh thu giúp

cho chi nhánh có lợi nhuận trước thuế tăng trở lại mặc dù trong năm 2021 tình hình

kinh doanh khó khăn do dịch bệnh.

B MỞ RỘNG HOẠT ĐỘNG HUY ĐỘNG VỐN ĐỐI VỚI KHÁCH HÀNG CÁ

NHÂN TẠI ACB CHI NHÁNH HƯNG YÊN

2. Hoạt động huy động vốn từ khách hàng cá nhân tại ngân hàng ACB chi nhánh Hưng Yên

2.1 Quan điểm về hoạt động huy động vốn từ cá nhân tại ngân hàng ACB chi nhánh Hưng Yên

2.1.1 Khái niệm về mở rộng hoạt động huy động vốn đối với khách hàng cá nhân

tại Chi nhánh thương mại

Với nghiệp vụ huy động vốn, các Chi nhánh thương mại đã thực hiện được vai trò là

trung gian tài chính, huy động được sức mạnh tổng hợp của nền kinh tế vào quá trình

sản xuất, lưu thông hàng hóa, nó chuyển của cải xã hội từ nơi chưa sử dụng, còn tiềm

năng vào quá trình sử dụng phục vụ cho sản xuất kinh doanh, nâng cao mức sống xã

hội. Từ đó mà Chi nhánh thu được lợi nhuận cho mình cũng như góp phần mở rộng

quan hệ với các thành phần kinh tế, tổ chức, dân cư làm nâng cao vị thế, uy tín của Chi nhánh.

Chi nhánh thương mại căn cứ vào chiến lược, mục tiêu phát triển kinh tế của từng

vùng, từng ngành trong cả nước trên cơ sở cân đối nguồn vốn của mình để từ đó đưa

ra các loại hình nhận tiền gửi phù hợp, nhằm đáp ứng nhu cầu vốn cho nền kinh tế cũng 6

như tối đa được lợi nhuận thu về. Cùng với sự phát triển của hệ thống Chi nhánh, nội

hàm của khái niệm hoạt động huy động vốn cũng có những thay đổi đáng kể, vì vậy

gần như không tìm được sự thống nhất hoàn toàn trong việc định nghĩa hoạt động

này. Trong phạm vi nghiên cứu của đề tài, tác giả sử dụng khái niệm huy động vốn

của Chi nhánh thương mại là việc Chi nhánh nhận các khoản tiền từ khách hàng trên

nguyên tắc có hoàn trả gốc và lãi để hình thành nên nguồn vốn huy động đáp ứng cho

các hoạt động kinh doanh của Chi nhánh thương mại.

Từ những khái niệm trong các nghiên cứu trước đó, tác giả tổng hợp một số đặc điểm

nổi bật của hoạt động huy động vốn tại Chi nhánh thương mại như sau:

Một là, huy động vốn là các hoạt động thu hút nguồn vốn nhàn rỗi của các cá nhân, tổ

chức kinh tế, tổ chức xã hội.

Hai là, huy động vốn được thực hiện dưới các hình thức nhận tiền gửi tiết kiệm, tiền

gửi thanh toán, phát hành các chứng chỉ tiền gửi, trái phiếu và các giấy tờ có giá

khác. Ba là, huy động vốn phải dựa trên nguyên tắc hoàn trả gốc và lãi cho khách hàng.

Bốn là, huy động vốn nhằm tạo nên một nguồn tài chính để Chi nhánh sử dụng kinh doanh sinh lời.

2.1.2 Đặc điểm của hoạt động mở rộng huy động vốn đối với khách hàng cá nhân

tại Chi nhánh thương mại

+ Huy động vốn: Mở rộng huy động vốn là quá trình mà Chi nhánh thu thập tiền gửi từ

khách hàng cá nhân để sử dụng cho hoạt động cho vay và các dịch vụ tài chính khác. Điều

này giúp Chi nhánh tăng cường nguồn vốn và mở rộng hoạt động kinh doanh.

+ Khách hàng cá nhân: Mục tiêu chính của hoạt động mở rộng huy động vốn là tập

trung vào khách hàng cá nhân, bao gồm cá nhân có thu nhập ổn định, doanh nhân, nhà

đầu tư cá nhân và các cá nhân khác. Chi nhánh thương mại đưa ra các sản phẩm và

dịch vụ huy động vốn nhằm thu hút khách hàng cá nhân để gửi tiền vào Chi nhánh.

+ Sản phẩm huy động vốn: Chi nhánh thương mại cung cấp các sản phẩm huy động

vốn phổ biến như tiền gửi có kỳ hạn, tiền gửi không kỳ hạn, sổ tiết kiệm, tài khoản

thanh toán và các sản phẩm tiền gửi khác. Các sản phẩm này thường có lợi suất và

điều kiện giao dịch khác nhau để thu hút khách hàng cá nhân.

+ Quy trình đăng ký: Khách hàng cá nhân quan tâm đến việc mở rộng huy động vốn

tại Chi nhánh thương mại có thể tham gia quy trình đăng ký trực tuyến hoặc trực tiếp 7

tại các chi nhánh của Chi nhánh. Quy trình đăng ký bao gồm việc điền đơn đăng ký,

cung cấp thông tin cá nhân và đồng ý với các điều khoản và điều kiện của Chi nhánh.

+ Lợi ích cho khách hàng: Hoạt động mở rộng huy động vốn cung cấp lợi ích cho

khách hàng cá nhân bằng cách tạo ra cơ hội để gửi tiền và tận dụng các dịch vụ tài

chính của Chi nhánh. Khách hàng có thể nhận được lợi suất hấp dẫn từ tiền gửi của

mình và tận hưởng các tiện ích khác như dịch vụ thanh toán, thẻ tín dụng và vay mượn.

2.1.3 Ý nghĩa của hoạt động mở rộng huy động vốn đối với khách hàng cá nhân

tại Chi nhánh thương mại

+ Đối với khách hàng cá nhân: Khách hàng có thể tận dụng các sản phẩm và dịch vụ

huy động vốn của Chi nhánh để quản lý tài chính cá nhân và tạo ra thu nhập từ lợi

suất của tiền gửi. Đồng thời, hoạt động này giúp khách hàng tăng cường an toàn và

bảo mật cho tài khoản tiền gửi của mình.

+ Đối với Chi nhánh thương mại: Mở rộng huy động vốn giúp Chi nhánh thương mại

tăng cường nguồn vốn và cung cấp nguồn tiền để cho vay và các hoạt động kinh

doanh khác. Điều này giúp tăng doanh số và lợi nhuận của Chi nhánh.

+ Đóng góp cho nền kinh tế: Mở rộng huy động vốn đưa ra cơ hội cho khách hàng cá

nhân để đầu tư vào các sản phẩm tài chính và đóng góp vào nền kinh tế quốc gia.

Việc tăng cường huy động vốn cũng có thể giúp tăng năng lực cho các doanh nghiệp

và ngành kinh tế, đóng góp cho sự phát triển của đất nước.

+ Hỗ trợ cho các hoạt động đầu tư: Hoạt động mở rộng huy động vốn cũng giúp cho

các hoạt động đầu tư trở nên dễ dàng hơn. Nhờ đó, Chi nhánh có thể cung cấp cho

khách hàng cá nhân những sản phẩm tài chính đa dạng và phù hợp với mục tiêu đầu

tư của mỗi người.

2.2 THỰC TRẠNG VẤN ĐỀ MỞ RỘNG HOẠT ĐỘNG HUY ĐỘNG VỐN ĐỐI

VỚI KHÁCH HÀNG CÁ NHÂN TẠI CHI NHÁNH ACB CHI NHÁNH HƯNG YÊN

Hoạt động huy động vốn tại Chi nhánh ACB chi nhánh Hưng Yên Nội dung Năm 2019 Năm 2020 Năm 2021 ĐVT

1. Huy đ ngộ vốốn 1,201.39 1,410.43 1,585.51 t ỷđồồng

1.1. Phân theo lo ại tềền 1,201.39 1,410.43 1,585.51 t ỷđồồng 8 VND 977.42 1,112.23 1,301.22 t ỷđồồng USD 223.97 298.20 284.29 usd (quy đổi)

1.2. Phân theo đốối t ượng g ửi tềền 1,201.39 1,410.43 1,585.51 t ỷđồồng Cá nhân 583.59 642.60 744.18 t ỷđồồng Doanh nghiệp 617.80 767.83 841.33 t ỷđồồng

1.3. Phân theo kỳ hạn gửi 1,201.39 1,410.43 1,585.51 t ỷđồồng Có kỳ hạn 821.97 976.60 1,053.51 t ỷđồồng Khồng kỳ hạn 379.42 433.83 532.00 t ỷđồồng

Nhận xét chung về tình trạng của hoạt động huy động vốn tại doanh nghiệp:

Tổng số vốn huy động của doanh nghiệp đã tăng từ 617.8 tỷ đồng năm 2019

lên 841.33 tỷ đồng năm 2021. Điều này cho thấy doanh nghiệp đã có sự nỗ lực

trong việc huy động vốn để phục vụ các hoạt động kinh doanh của mình.

Phân theo loại tiền, số vốn huy động trong đơn vị VND tăng từ 617.8 tỷ đồng

năm 2019 lên 841.33 tỷ đồng năm 2021. Điều này có thể cho thấy doanh

nghiệp đã có sự tăng cường trong việc huy động vốn từ thị trường nội địa.

Trong khi số vốn huy động trong đơn vị USD đã giảm từ 223.97 USD (quy

đổi) năm 2019 xuống còn 284.29 USD (quy đổi) năm 2021. Điều này có thể

phản ánh sự biến động của tỷ giá hối đoái trong thời gian này hoặc sự thay đổi

trong việc sử dụng đồng USD trong hoạt động huy động vốn của doanh nghiệp.

Doanh nghiệp đã tăng cường huy động vốn từ cá nhân từ 617.8 tỷ đồng năm

2019 lên 841.33 tỷ đồng năm 2021. Điều này có thể cho thấy doanh nghiệp đã

tìm kiếm các nguồn vốn từ cá nhân để đáp ứng nhu cầu kinh doanh của mình.

Trong khi đó, số vốn huy động từ các doanh nghiệp khác đã có sự tăng từ

583.59 tỷ đồng năm 2019 lên 744.18 tỷ đồng năm 2021. Điều này cho thấy sự

quan tâm của doanh nghiệp trong việc thu hút đầu tư từ các đối tác kinh doanh khác.

Đánh giá thực trạng hoạt động mở rộng huy động vốn đối với khách hàng cá

nhân tại Chi nhánh ACB chi nhánh Hưng Yên

Phân theo kỳ hạn gửi, số vốn huy động có kỳ hạn đã tăng từ 821.97 tỷ đồng

năm 2019 lên 1,053.51 tỷ đồng năm 2021. Điều này cho thấy doanh nghiệp đã 9

tăng cường huy động vốn từ các khoản gửi có kỳ hạn, có thể là hình thức như

tiền gửi Chi nhánh hoặc công cụ tài chính có thời hạn.

Số vốn huy động không kỳ hạn cũng đã tăng từ 379.42 tỷ đồng năm 2019 lên

532.00 tỷ đồng năm 2021. Điều này có thể cho thấy doanh nghiệp đã tăng

cường huy động vốn từ các nguồn không có kỳ hạn, có thể là hình thức như

vốn chủ sở hữu hoặc các nguồn vốn khác không có thời hạn cụ thể.

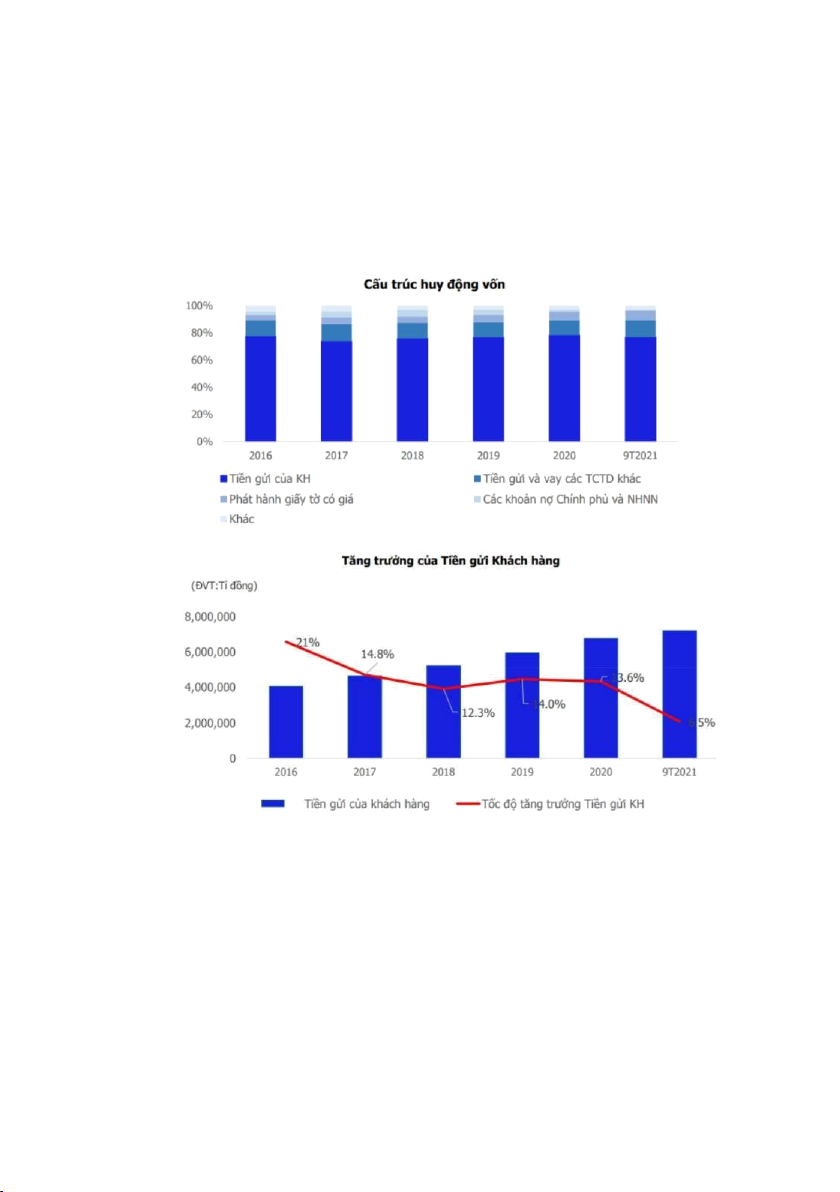

Hình ảnh được trích từ báo cáo ngành ngân hàng năm 2022, nhìn chung tỷ trọng tiền gửi

của khách hàng chiểm tỷ trọng ~ 80% giai đoạn từ 2019-2021 và tỷ lệ tăng trưởng trung

bình khoảng 14%/năm. Số liệu cũng khá tương đồng với số liệu do chi nhánh cung cấp, 10

cho thấy chi nhánh đã có những định hướng và hoạt động tương đối ổn định.

Tổng thể, hoạt động huy động vốn của doanh nghiệp đã có sự phát triển tích cực trong

giai đoạn từ năm 2019 đến năm 2021. Doanh nghiệp đã tăng cường huy động vốn từ

nhiều nguồn khác nhau, bao gồm cá nhân, doanh nghiệp khác, và cả từ các khoản gửi

có kỳ hạn và không kỳ hạn. Điều này cho thấy doanh nghiệp đã tìm cách đa dạng hóa

nguồn vốn và tăng cường khả năng tài chính để phục vụ hoạt động kinh doanh và mở rộng quy mô của mình.

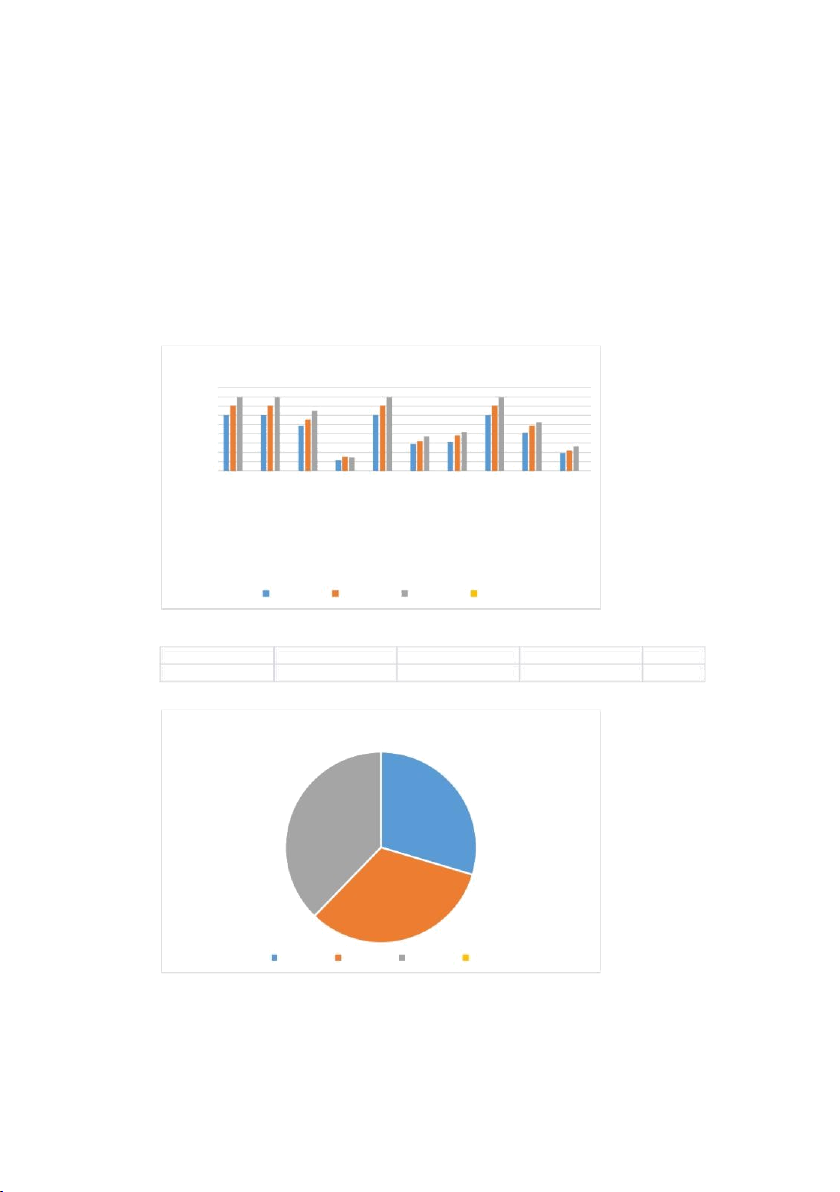

Tình trạng huy động vồốntại chi nhánh 1,800.00 1,600.00 1,400.00 1,200.00 1,000.00 800.00 600.00 400.00 200.00 D D n n p i n n - nố n ồ ử N US i n â iệ n g ỳ ạ ạ V h h ỳ ồ ềồ ử tề h á ng ạ k h g v t i n g C a h ó k n ạ h ồng ộ đ lo g n ỳ C ượ D k K uy heo t o heo h H n t iố n t ồ hâ đ â P o h P e h ntâ h P Năm 2019 Năm 2020 Năm 2021 ĐVT

Tình trạng huy động vốn cá nhân của doanh nghiệp: Nội dung Năm 2019 Năm 2020 Năm 2021 ĐVT Cá nhân 583.59 642.60 744.18 tỷ đồng

Tỷ trọng huy động vồốncá nhân tại chi nhánh Năm 2019 Năm 2020 Năm 2021 ĐVT 11

Tình trạng huy động vồốn cá nhântại chi nhánh 800 700 600 500 400 300 200 100 0 Năm 2019 Năm 2020 Năm 2021 ĐVT

Tổng số vốn huy động từ cá nhân đã tăng từ 583.59 tỷ đồng năm 2019 lên 744.18 tỷ

đồng năm 2021. Điều này cho thấy công ty đã có sự thành công trong việc thu hút vốn

từ cá nhân để đáp ứng nhu cầu tài chính của mình.

Tuy nhiên, có thể thấy rằng tốc độ tăng trưởng vốn huy động từ cá nhân của chi

nhánh không đồng đều trong giai đoạn từ năm 2019 đến 2021. Từ 2019 đến 2020,

tăng trưởng là 10.8%, trong khi từ 2020 đến 2021, tăng trưởng mạnh hơn ở mức

15.3%. Điều này cho thấy có thể chi nhánh đã gặp khó khăn trong việc thu hút vốn

mới từ cá nhân trong giai đoạn 2019-2020. Đây được xác định là một trong những tác

động tiêu cực của đại dịch covid-19, khi mà mọi hoạt động sản xuất bị đình trệ và hầu

hết mọi người cần tiền trong giai đoạn này. Tuy nhiên, chỉ sau đại dịch mọi thứ đã

tăng trưởng một cách khá ấn tượng, phần nào cho thấy niềm tin của khách hàng cá

nhân đối với chi nhánh nói riêng và với Chi nhánh nói chung.

3. ĐỀ XUẤT VÀ GIẢI PHÁP ĐỂ MỞ RỘNG HOẠT ĐỘNG HUY ĐỘNG VỐN

ĐỐI VỚI KHÁCH HÀNG CÁ NHÂN TẠI CHI NHÁNH ACB CHI NHÁNH HƯNG YÊN

Nhìn chung, hoạt động tại một chi nhánh Chi nhánh cũng tương đồng với hoạt động

tại một Chi nhánh, các hoạt động tại Chi nhánh đều mang tính đặc thù và chịu sự quản

lý nghiêm ngặt bởi các cơ quan quản lý của nhà nước. Do đó, các giải pháp và đề xuất

có thể giúp Chi nhánh mở rộng hoạt động huy động vốn đối với khách hàng cá nhân, có thể là:

Đa dạng hóa sản phẩm tiền gửi: Chi nhánh có thể tăng cường phát triển các

sản phẩm tiền gửi đa dạng và linh hoạt, như tiền gửi có kỳ hạn ngắn, tiền gửi có kỳ 12

hạn dài, tiền gửi tiết kiệm, tiền gửi linh hoạt với lãi suất hấp dẫn. Điều này giúp thu

hút khách hàng có nhiều lựa chọn để đáp ứng nhu cầu tài chính của họ.

Nâng cao chất lượng dịch vụ: Chi nhánh cần tập trung vào việc cải thiện chất

lượng dịch vụ đối với khách hàng cá nhân. Điều này có thể bao gồm cải thiện

quy trình giao dịch, giảm thời gian xử lý, tăng cường sự tận tâm và sự chuyên

nghiệp của nhân viên Chi nhánh. Khách hàng sẽ có xu hướng hợp tác lâu dài

với Chi nhánh nếu nhận được dịch vụ tốt và cảm thấy yên tâm về sự an toàn và bảo mật của Chi nhánh.

Mở rộng kênh giao dịch: Chi nhánh nên tăng cường việc mở rộng các kênh

giao dịch, bao gồm cả kênh trực tuyến và kênh ngoại vi. Việc cung cấp dịch vụ

Chi nhánh trực tuyến tiện lợi và an toàn sẽ thu hút khách hàng trẻ tuổi và người

sử dụng công nghệ. Ngoài ra, việc mở rộng mạng lưới các điểm giao dịch

ngoại vi như ATM, điểm giao dịch tự động cũng giúp khách hàng tiếp cận dịch

vụ một cách dễ dàng và thuận tiện hơn.

Tăng cường hoạt động tiếp thị và quảng bá: Chi nhánh cần đầu tư vào hoạt

động tiếp thị và quảng bá để tăng cường nhận diện thương hiệu và tạo lòng tin

cho khách hàng. Các chiến dịch quảng cáo sáng tạo, chương trình khuyến mãi

hấp dẫn, và việc tham gia vào các sự kiện cộng đồng sẽ giúp tăng cường nhận

thức và tạo niềm tin cho khách hàng.

Tạo ra các chương trình ưu đãi và khuyến mãi: Chi nhánh có thể tạo ra các

chương trình ưu đãi và khuyến mãi đặc biệt dành riêng cho khách hàng cá

nhân. Điều này có thể bao gồm lãi suất ưu đãi cho khoản vay, phí giao dịch

miễn phí, hoặc các ưu đãi đặc biệt khác như tặng quà tặng, điểm thưởng, hoặc

chương trình thẻ thành viên. Những chương trình này sẽ tạo động lực cho

khách hàng cá nhân để sử dụng dịch vụ và tạo lòng trung thành.

Tăng cường quan hệ khách hàng: Chi nhánh nên xây dựng và duy trì quan hệ

chặt chẽ với khách hàng cá nhân. Điều này có thể thông qua việc cung cấp dịch

vụ chăm sóc khách hàng tận tâm và cá nhân hóa. Chi nhánh nên tạo cơ hội để

gặp gỡ và thảo luận trực tiếp với khách hàng để hiểu rõ nhu cầu của họ và đáp

ứng đúng mong muốn. Đồng thời, Chi nhánh cũng nên đánh giá định kỳ độ hài

lòng của khách hàng và thực hiện các biện pháp cải thiện dựa trên phản hồi đó. 13

trình huy động vốn. Đồng thời, tăng cường quan hệ khách hàng, cung cấp các chương

trình ưu đãi và khuyến mãi hấp dẫn, tăng cường khả năng tài chính của khách hàng,

và hợp tác với các đối tác kinh doanh sẽ tạo ra một môi trường tài chính đa dạng và

toàn diện cho khách hàng cá nhân. Điều này không chỉ tạo ra giá trị gia tăng cho

khách hàng mà còn giúp ngân hàng mở rộng thị phần và tạo ra lợi ích kinh tế.

Để thành công trong việc mở rộng hoạt động huy động vốn đối với khách hàng cá

nhân, chi nhánh cần sử dụng và tận dụng công nghệ mới như trí tuệ nhân tạo, dịch vụ

ngân hàng di động, và blockchain. Điều này sẽ mang lại trải nghiệm tài chính tiện lợi

và hiệu quả cho khách hàng, đồng thời giúp chi nhánh tiếp cận và phục vụ một đối

tượng khách hàng rộng lớn.

Cuối cùng, việc tăng cường quảng bá thương hiệu và xây dựng lòng tin trong công

chúng là yếu tố quan trọng để thu hút và giữ chân khách hàng cá nhân. Bằng cách thể

hiện cam kết tận tâm đối với khách hàng, cung cấp dịch vụ chất lượng cao, và thể

hiện vai trò xã hội trong các hoạt động cộng đồng, ngân hàng sẽ tạo nên sự tin tưởng

và trở thành đối tác tin cậy trong việc quản lý tài chính cá nhân. 15