Preview text:

TRƯỜNG ĐẠI HỌC TÀI NGUYÊN VÀ MÔI TRƯỜNG HÀ NỘI

KHOA KINH TẾ TÀI NGUYÊN VÀ MÔI TRƯỜNG

BỘ MÔN QUẢN TRỊ KINH DOANH

KÌ THI KẾT THÚC HỌC PHẦN HỌC KỲ II NĂM 2021 – 2022

ĐỀ TÀI SỐ 05: Phân tích tình hình tài chính của doanh nghiệp. Họ Và Tên : LƯU THỊ HOÀI THU Lớp : DH9QTKD4 Mã Sinh Viên : 1911181662 Môn Học

: Phân tích kinh doanh

Giảng Viên Hướng Dẫn : ĐINH THỊ HUỆ

Hà Nội, ngày 12 tháng 06 năm 2022 MỤC LỤC

PHẦN I: CƠ SỞ LÝ LUẬN.................................................................................2

1. Mục đích và các yêu cầu phân tích hoạt động tài chính của doanh nghiệp. 2

2. Các chỉ tiêu cơ bản được sử dụng để phân tích mức độ độc lập tài chính và

khả năng thanh toán của doanh nghiệp..............................................................4

PHẦN II: PHÂN TÍCH TÌNH HÌNH TÀI CHÍNH CỦA VINGROUP................8

1. Phân tích tình hình huy động vốn của công ty.............................................8

2. Phân tích mức độ độc lập tài chính..............................................................9

TÀI LIỆU THAM KHẢO...................................................................................11

1. Nguyễn Văn Công (2016), Giáo trình phân tích kinh doanh, NXB Đại học

kinh tế quốc dân...............................................................................................11

2. Phạm Văn Dược (2013), Giáo trình phân tích hoạt động kinh doanh, NXB

Đại học kinh tế thành phố Hồ Chí Minh..........................................................11 1

PHẦN I: CƠ SỞ LÝ LUẬN

1. Mục đích và các yêu cầu phân tích hoạt động tài chính của doanh nghiệp Mục đích

- Hoạt động tài chính là một trong ba hoạt động cơ bản mà doanh nghiệp tiến

hành (hoạt động kinh doanh, hoạt động đầu tư và hoạt động tài chính) có liên quan đến

việc thay đổi về quy mô và kết cấu cùa vốn chủ sở hữu và vốn vay của doanh nghiệp,

về bản chất, hoạt động tài chính là những hoạt động gắn với sự vận động và chuyển

hóa các nguồn lực tài chính, tạo ra sự chuyển dịch giá trị trong quá trình kinh doanh

của doanh nghiệp và làm thay đổi cấu trúc tài chính doanh nghiệp.

- Nói cách khác, hoạt động tài chính chỉ liên quan đến việc xác định nhu cầu; tạo

lập, tìm kiếm, huy động và sử dụng số vốn đã huy động một cách hợp lý, có hiệu quả.

Việc huy động vốn phải tính toán sao cho huy động với chi phí thấp nhất. Vì thế, các

nhà quản lý phải xem xét, cân nhắc nguồn vốn huy động, thời gian huy động, điều kiện

huy động, ... Tuyệt đối không được vì thiếu vốn mà phải huy động với bất kỳ giá nào;

bởi vì, huy động vốn mà không tính toán, khiến cho chi phí sử dụng vốn quá cao sẽ đặt

doanh nghiệp vào tình trạng lỗ, số lợi nhuận thu được không đủ để bù đắp chi phí sử

dụng vốn. Điều này sẽ làm cho hoạt động kinh doanh của doanh nghiệp đã khó khăn lại càng khó khăn hơn.

- Phân tích hoạt động tài chính không chỉ chỉ ra tính hiệu quả của việc huy động

vốn mà còn phải xem xét, tính toán sao cho việc đầu tư, sử dụng nguồn vốn đã huy

động vào lĩnh vực nào mang lại hiệu quả cao nhất. Vì thế, trên khía cạnh khác, phân

tích hoạt động tài chính còn mang tính quyết định đến việc tăng, giảm vốn và quyết

định đầu tư vốn của doanh nghiệp.

- Tóm lại, phân tích hoạt động tài chính có ý nghĩa quan trọng trong việc cung

cấp thông tin liên quan đến tính hiệu quà của việc huy động và sử dụng nguồn vốn của

doanh nghiệp. Từ đó, giúp các nhà quản trị có căn cứ tin cậy để ra quyết định liên quan

đến việc huy động mọi nguồn lực tàỉ chính, đáp ứng vốn cho hoạt động kinh doanh và

hoạt động đầu tư, góp phần lành mạnh hóa tình hình tài chính doanh nghiệp, tăng niềm

tin của nhà đầu tư, tăng tính cạnh tranh trên thị trường của doanh nghiệp.

Yêu cầu phân tích hoạt động tài tính của doanh nghiệp 2

- Phân tích hoạt động tài chính doanh nghiệp về thực chất là sử dụng các công cụ

và phương pháp phân tích thích hợp để làm rõ tình hình huy động và sử dụng vốn cũng

như sự biến động cùa từng nguồn vốn trong kỳ có ảnh hưởng đến cấu trúc tài chính của

doanh nghiệp. Qua đó, xác định các nhân tố ảnh hưởng đến tình hình biến động vốn,

tìm ra các nguyên nhân khách quan và chủ quan ảnh hưởng đến tình hình huy động và

sử dụng vốn, giúp cho các nhà quản lý doanh nghiệp lựa chọn và đưa ra được những

quyết định phù hợp với mục đích huy động, bảo đảm an ninh tài chính. Phân tích hoạt

động tài chính của một doanh nghiệp thường bao gồm các nội dung chủ yếu sau:

+ Phân tích mức độ đáp ứng vốn cho hoạt động của doanh nghiệp: Để tiến hành

hoạt động kinh doanh, doanh nghiệp phải có vốn. Nói cách khác, vốn là điều kiện tiên

quyết để cho doanh nghiệp hoạt động. Vì thế, phân tích mức độ đáp ứng vốn cho hoạt

động của doanh nghiệp (hoạt động kinh doanh, hoạt động đầu tư) là nội dung đầu tiên

khi phân tích hoạt động tài chính của doanh nghiệp. Mức độ đáp ứng vốn cho hoạt

động kinh doanh của doanh nghiệp thường được xem xét theo mức độ an toàn và mức

độ ổn định của nguồn tài trợ tài sản.

+ Phân tích tình hình biến động vốn chủ sở hữu: Vốn chủ sở hữu là số vốn của

các chủ sở hữu đầu tư vào kinh doanh. Tỷ trọng của vốn chủ sở hữu chiếm trong tổng

số nguồn vốn của doanh nghiệp cao hay thấp quyết định mức độ độc lập tài chính của

doanh nghiệp và cũng ảnh hưởng đến hiệu quả sử dụng vốn số vốn này biến động do

nhiều nguyên nhân khác nhau. Vì thế, cần thiết phải xem xét tình hình biến động của

vốn chủ sở hữu. Qua đó, xem xét các nhân tố ảnh hưởng đến vốn chủ sở hữu, đặc biệt

là bộ phận vốn đầu tư của chủ sở hữu để có quyết định thích hợp trong việc huy động

số vốn này nhằm bảo đảm hiệu quả sử dụng cao nhất.

+ Phân tích tình hình biến động vốn vay: Khi số vốn chủ sở hữu không đủ để đáp

ứng nhu cầu kinh doanh hoặc khi xét thấy việc huy động thêm vốn chủ sở hữu từ các

nhà đầu tư không hiệu quả bằng đi vay, doanh nghiệp có thể sử dụng vốn vay. Việc sử

dụng vốn vay mặc dù sẽ làm cho hiệu quả sử dụng vốn chủ sở hữu tăng lên trong điều

kiện kinh doanh thuận lợi; tuy nhiên, khi sử dụng vổn vay, nếu không cân nhắc, tính

toán cẩn thận, doanh nghiệp dễ đặt mình vào tình trạng khó khăn trong thanh toán, dẫn

đến mất tự chủ về tài chính.

+ Phân tích tình hình biến động nợ thuê tài chính: Nợ thuê tài chính hay nợ thuê

dài hạn là số nợ tín dụng trung hạn và dài hạn thông qua việc doanh nghiệp đi thuê máy 3

móc, thiết bị, phương tiện vận chuyển và các động sản khác trên cơ sở hợp đồng giữa

bên cho thuê với doanh nghiệp. Bên cho thuê cam kết mua máy móc, thiết bị, phương

tiện vận chuyển và các động sản khác theo yêu cầu của doanh nghiệp (bên thuê) và

nám giữ quyền sở hữu tài sản cho thuê. Doanh nghiệp (bên thuê) sử dụng tài sản thuê

và thanh toán tiền thuê trong suốt thời hạn thuê đã được hai bên thỏa thuận. Phân tích

tình hình biến động nợ thuê tài chính sẽ cung cấp cho các nhà quản lý các thông tin liên

quan đến tình hình biến động (tăng, giảm) nợ thuê, nhân tố ảnh hưởng đến tình hình

biến động nợ thuê, khả năng chi trả nợ thuê và cả hiệu quả sử dụng số nợ thuê tài chính.

2. Các chỉ tiêu cơ bản được sử dụng để phân tích mức độ độc lập tài chính và

khả năng thanh toán của doanh nghiệp

Chỉ tiêu cơ bản để phân tích mức độ độc lập tài chính của doanh nghiệp

- Mức độ độc lập tài chính của doanh nghiệp thể hiện qua mức độ tự chủ tài chính

và mức độ bảo đảm an ninh tài chính. Vì thế, khi đánh giá khái quát mức độ độc lập tài

chính, phải xem xét mức độ tự chủ tài chính đồng thời với xem xét mức độ bảo đảm an

ninh tài chính cho hoạt động của doanh nghiệp.

- Có thể sử dụng các chỉ tiêu khác nhau để xem xét mức độ tự chủ tài chính của

doanh nghiệp; tuy nhiên, hầu hết các nhà phân tích đều thống nhất sừ dụng chỉ tiêu “Hệ

số tài trợ” . Thông qua chỉ tiêu này, các nhà quản lý biết được 1 đồng tài sản của doanh

nghiệp được tài trợ bởi mấy đồng vốn chủ sở hữu. Nói cách khác, chỉ tiêu này cho biết

mức độ tài trợ (hay sở hữu) tài sản bời các chủ sở hữu. Trị số của chi tiêu này càng lớn,

chứng tỏ khả năng tự chủ về mặt tài chính càng cao và do vậy, mức độ độc lập về mặt

tài chính của doanh nghiệp càng cao và ngược lại, khi trị số của chỉ tiêu càng nhỏ, khả

năng tự chủ về mặt tài chính của doanh nghiệp càng thấp, dẫn đến mức độ độc lập về

tài chính của doanh nghiệp càng thấp.

- Hệ số tài trợ được xác định theo công thức:

- Để xác định mức độ bảo đảm an ninh tài chính, khi phân tích cần sử dụng các

chỉ tiêu như “Hệ số tự tài trợ tài sản dài hạn” và “Hệ số tự tài trợ tài sản cố định”. “Hệ

số tự tài trợ tài sàn dài hạn” là chỉ tiêu phản ánh khả năng trang trải tài sản dài hạn bàng 4

nguồn tài trợ thường xuyên. Khi trị số của chỉ tiêu này > 1, nguồn tài trợ thường xuyên

của doanh nghiệp có đủ và thừa để trang trải tài sản dài hạn. Trong trường hợp này, do

nguồn tài trợ vẫn bảo đảm trang trải đủ và thừa tài sản dài hạn nên doanh nghiệp sẽ ít

gặp khó khăn trong thanh toán các khoản nợ, đặc biệt là nợ ngắn hạn và do vậy, an ninh

tài chính vẫn bảo đảm cho doanh nghiệp tiến hành hoạt động kinh doanh bình thường

để phát triển. Ngược lại, trong trường hợp nguồn tài trợ thường xuyên không đủ tài trợ

tài sản dài hạn, doanh nghiệp buộc phải sử dụng nguồn tài trợ tạm thời để bù đắp tài

sản dài hạn. Vi vậy, khi các khoản nợ ngắn hạn đáo hạn, doanh nghiệp sẽ gặp khó khăn

trong thanh toán. Điều này sẽ làm giảm an ninh tài chính và do đó, ảnh hưởng đến mức

độ độc lập tài chính của doanh nghiệp.

- Hệ số tự tài trợ tài sản dài hạn được xác định theo công thức:

- Tương tự, chỉ tiêu “Hệ số tự tài trợ tài sản cổ định” là chỉ tiêu phản ánh khả

năng trang trải bộ phận tài sản cố định (đã và đang đầu tư) băng nguồn tài trợ thường

xuyên. Do tài sản cố định (đã và đang đầu tư) là bộ phận tài sản dài hạn chủ yếu, phản

ánh toàn bộ cơ sở vật chất, kỹ thuật của doanh nghiệp, bào đảm cho mọi hoạt động của

doanh nghiệp tiến hành được bình thường nên doanh nghiệp không thể dễ dàng và

không thể đem bán, thanh lý bộ phận tài sản cố định được.

- Chỉ tiêu này được sử dụng bổ sung để xem xét mức độ bảo đảm an ninh tài

chính của doanh nghiệp trong trường hợp chỉ tiêu "Hệ số tự tài trợ tài sản dài hạn" có

trị số < 1. Khi trị số của chỉ tiêu “Hệ số tự tài trợ tài sản cố định” > 1, nguồn tài trợ

thường xuyên của doanh nghiệp có đủ và thừa khả năng để trang trải tài sản cố định.

Do vậy, khi gặp khó khăn trong thanh toán nợ đáo hạn, doanh nghiệp có thể nhượng

bán các tài sản dài hạn khác (trừ tài sản cố định) để thanh toán mà hoạt động kinh

doanh vẫn có thể tiến hành bình thường. Vì thế, cho dù rủi ro tài chính có thể cao

nhưng doanh nghiệp vẫn có khả năng thoát khỏi những khó khăn tài chính tạm thời,

trước mắt. Ngược lại, khi trị số cùa chỉ tiêu “Hệ số tự tài trợ tài sản cố định” của doanh

nghiệp < 1, chứng tỏ doanh nghiệp đã sừ dụng nguồn tài trợ tạm thời để đầu tư vào một

bộ phận tài sản cố định và các tài sản dài hạn khác. Chắc chắn, khi nợ ngắn hạn đáo

hạn, doanh nghiệp sẽ khó có khả năng thanh toán được nợ, an ninh tài chính sẽ không

bảo đảm cho doanh nghiệp hoạt động bình thường. Rất có thể doanh nghiệp sẽ lâm vào 5

tình trạng phá sản nếu không thanh toán được các khoản nợ đến hạn mà chủ nợ đã đòi

bằng văn bản. Trong trường hợp này, tốt nhất nên hủy bỏ mọi quyết định về đầu tư hay

mua bán liên quan đến doanh nghiệp đó nếu không muốn sa lầy hay phá sản.

- Khi đánh giá mức độ độc lập về mặt tài chính của doanh nghiệp, trước hết các

nhà phân tích cần tính ra trị số của các chỉ tiêu ”Hệ số tài trợ”, “Hệ số tự tài trợ tài sản

dài hạn” và “Hệ số tự tài trợ tài sản cố định” ở kỳ phân tích và kỳ gốc. Từ đó, tiến hành

so sánh sự biến động của các chỉ tiêu trên theo thời gian cũng như so với trị số bình

quân ngành, bình quân khu vực hay với doanh nghiệp khác. Bằng việc so sánh trị số

của các chỉ tiêu theo thời gian, các nhà phân tích sẽ có nhận định chính xác về xu

hướng biến động của mức độ độc lập tài chính cả về tự chủ tài chính và an ninh tài

chính; còn khi so sánh với số bình quân của ngành, bình quân khu vực, các nhà phân

tích sẽ xác định chính xác vị trí hay mức độ độc lập tài chính của doanh nghiệp hiện tại

là ở mức nào (cao, trung bình, thấp).

- Để thuận tiện cho việc đánh giá khái quát mức độ độc lập tài chính, các nhà

phân tích thường lập bảng phân tích theo mẫu sau:

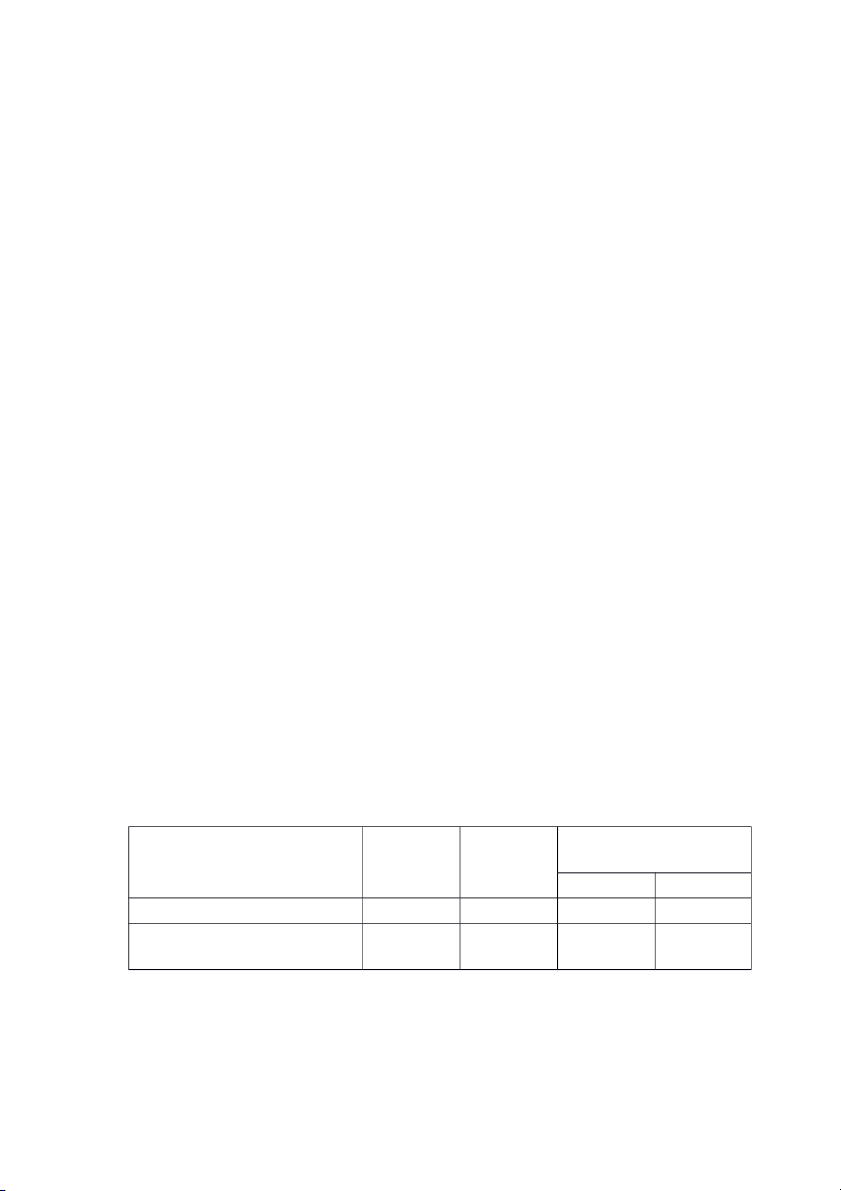

Bảng 1: Bảng đánh giá khái quát mức độ độc lập tài chính của doanh nghiệp

Chênh lệch cuối năm Chỉ tiêu Đầu năm Cuối năm

so với đầu năm (+/-) Mức (lần) Tỷ lệ (%) A B C D E 1.Hệ số tài trợ (lần)

2.Hệ số tự tài trợ tài sản dài hạn (lần)

3. Hệ số tự tài trợ tài sản cố định (lần)

Qua bảng phân tích trên, các nhà phân tích sẽ nắm được các nội dung chủ yếu sau:

- Cột “Đầu năm” (Cột B) và cột ”Cuối năm” (Cột C): Phản ánh trị số của từng chỉ

tiêu ở từng thời điểrn tương ứng (đầu năm, cuối năm).

- Cột "Chênh lệch cuối kỳ so với đầu năm”

- Cột “Số lần” (Cột D): Phản ánh sự biến động (±) về số tuyệt đối của từng chỉ tiêu

giữa cuối năm so với đầu năm. 6

- Cột “Tỷ lệ” (Cột E): Phản ánh tốc độ tăng trưởng và xu hướng biến động theo

thời gian của từng chỉ tiêu.

Các chỉ tiêu cơ bản được sử dụng để phân tích khả năng thanh toán

của doanh nghiệp

- Khả năng thanh toán phản ánh năng lực đáp ứng các khoản nợ phải trả của

doanh nghiệp. Khả năng đó đo bằng lượng giá trị tài sản hiện có của doanh nghiệp so

với tổng số nợ mà doanh nghiệp đang gánh chịu. Để đánh giá khái quát khả năng thanh

toán của doanh nghiệp, các nhà phân tích sử dụng chỉ tiêu “Hệ số khả năng thanh toán tổng quát”.

- Chỉ tiêu này được xác định theo công thức:

- “Hệ số khả năng thanh toán tổng quát” là chỉ tiêu phản ánh khả năng thanh toán

chung (tổng quát) của doanh nghiệp. Chỉ tiêu này cho biết: với tổng số tài sản hiện có,

doanh nghiệp có bảo đảm trang trải được các khoản nợ phải trả hay không. Nói cách

khác, một đồng nợ phải trả của doanh nghiệp được bảo đảm bởi mấy đồng tài sản.

Trong trường hợp xấu nhất (doanh nghiệp phá sản hay giải thể), nếu trị số chỉ tiêu "Hệ

số khả năng thanh toán tồng quát” của doanh nghiệp = 1, các chủ nợ vẫn bảo đảm thu

hồi được nợ vì với số tài sản hiện có, doanh nghiệp vẫn đủ khả năng để thanh toán hết

nợ. Trị số của chỉ tiêu càng lớn hơn 1, doanh nghiệp càng cỏ thừa khả năng thanh toán

tồng quát. Ngược lại, trị số này < 1, doanh nghiệp không bảo đảm được khả năng trang

trải các khoản nợ. Trị số của “Hệ số khả năng thanh toán tổng quát” càng nhỏ hơn 1,

doanh nghiệp càng mất dần khả năng thanh toán.

- Nhằm thuận tiện và đơn giản trong việc tính toán và rút ra nhận xét khái quát về

khả năng thanh toán của doanh nghiệp, tránh sự rời rạc và tản mạn trong quá trình đánh

giá, khi phân tích, có thể lập bảng sau:

Chênh lệch đầu năm so Chỉ tiêu Đầu năm Cuối năm với cuối năm (+/-) Mức (lần) Tỷ lệ (%) A B C D E

1.Hệ số khả năng thanh toán tổng quát (lần) 7

- Qua bảng phân tích trên, các nhà phân tích sẽ nắm được các nội dung chủ yếu sau:

+ Cột “Đầu năm" (Cột B) và cột "Cuối năm" (Cột C): Phản ánh trị số của chỉ

tiêu “Hệ số khả năng thanh toán tổng quát” ở từng thời điểm tương ứng (đầu năm, cuối năm).

+ Cột "Chênh lệch cuối kỳ so với đầu năm":

+ Cột D “Số lần”: Phàn ánh sự biến động về số tuyệt đối của chỉ tiêu “Hệ số khả

năng thanh toán tổng quát” giữa cuối kỳ so với đầu năm.

+ Cột E “Tỷ lệ”: Phản ánh tốc độ tăng trưởng và xu hướng biến động theo thời

gian về khả năng thanh toán tổng quát.

PHẦN II: PHÂN TÍCH TÌNH HÌNH TÀI CHÍNH CỦA VINGROUP

1. Phân tích tình hình huy động vốn của công ty

- Lập bảng phân tích khái quát tình hình huy động vốn

Đơn vị tính: triệu đồng Số đầu năm Số cuối năm

Chênh lệch đầu cuối (+/-) Chỉ Tỷ Tỷ Tỷ tiêu Số tiền Số tiền Số tiền Tỷ lệ (trđ) trọng (trđ) trọng (trđ) (%) trọng (%) (%) (%) 1.Vố 136.365.31 32,21 159.571.86 37,25 23.206.55 117,02 +5,04 n chủ 5 % 6 % 1 % % sở hữu 2. Nợ 286.975.56 67,79 268.812.59 62,75 - 93,67% -5,04% phải 2 % 9 % 18.162.96 trả 3 Tổng 423.340.87 100% 428.384.46 100% 5.043.588 101,19 - nguồ 7 5 % n vốn - Nhận xét:

Tổng số nguồn vốn cuối năm tăng lên 5.043.588 triệu đồng so với đầu năm. Điều này

chứng tỏ doanh nghiệp đã có cố gắng huy động vốn nhằm đảm bảo vốn cho sản xuất

kinh doanh. Nguyên nhân ảnh hưởng đến tình hình này là: 8

+ Nợ phải trả giảm 18.162.963 triệu đồng, trong đó chủ yếu là nợ ngắn hạn giảm

22.777.283 triệu đồng (146.445.324 - 169.222.607), còn nợ dài hạn lại tăng 4.614.320

triệu đồng (122.367.275 – 117.752.955). Chứng tỏ doanh nghiệp đã tích cực thanh toán nợ ngắn hạn.

+ Vốn chủ sở hữu tăng 23.206.551 triệu đồng, trong đó vốn cổ phần tăng

5.227.842 triệu đồng (38.675.533 – 33. 447.691); thặng dư cổ phần cũng tăng

4.651.482 (40.063.172 – 35.411.691); cuối cùng lợi nhuận chưa phân phối tăng mạnh

13.327.493 triệu đồng (80.833.160 – 67.505.667).

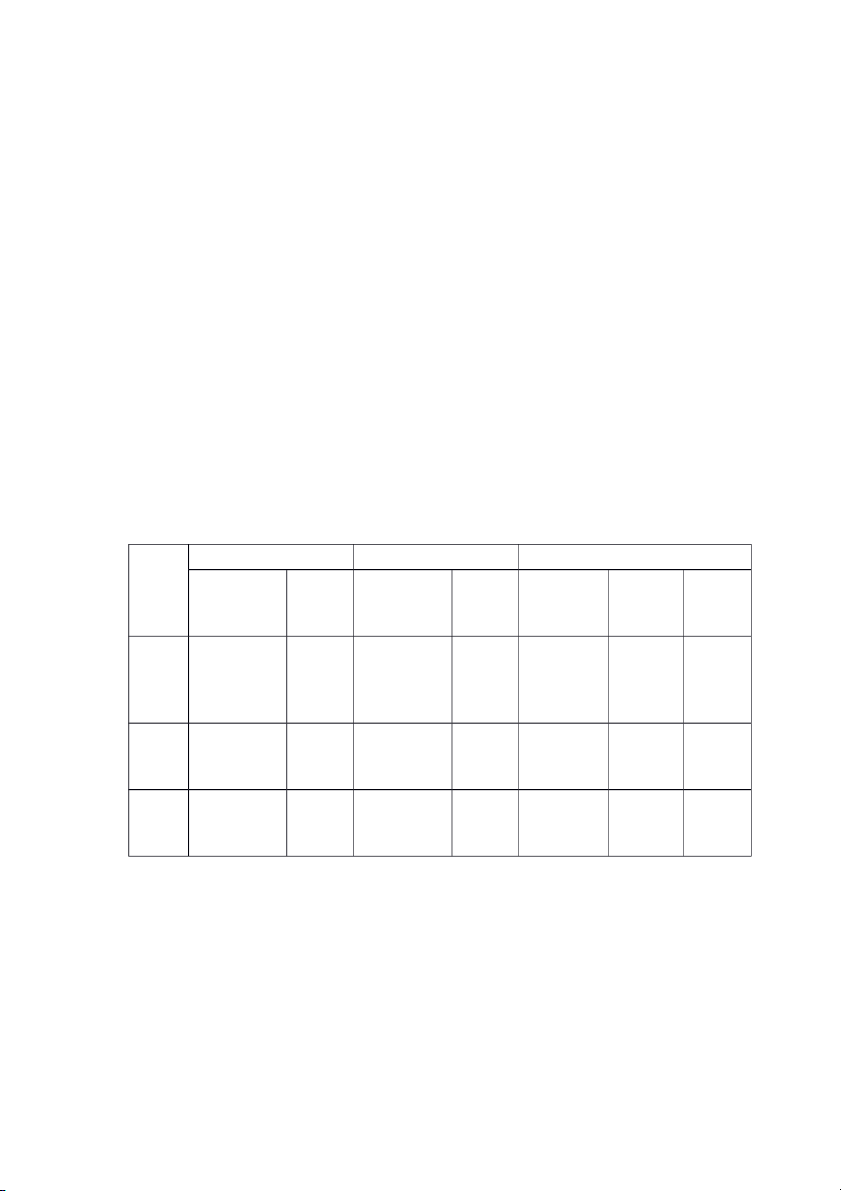

2. Phân tích mức độ độc lập tài chính

Đơn vị tính: triệu đồng

Chênh lệch đầu cuối Chỉ tiêu Đầu năm Cuối năm Mức (lần) Tỷ lệ (%) 1.Hệ số tài trợ (lần) 0,321 0,372 0,051 115,89%

2.Hệ số tài trợ tài sản 0,530 0,598 0,068 112,83% dài hạn (lần)

3.Hệ số tài trợ tài sản 1,072 1,221 0,149 113,90% cố định (lần) - Nhận xét:

+ Hệ số tài trợ của công ty cổ phần tập đoàn Vingroup tăng lên vào thời điểm cuối

năm 2021, qua đó cho thấy khả năng tự chủ về mặt tài chính của doanh nghiệp tốt lên

hơn so với đầu năm 0,051 lần. Đây là tín hiệu tốt đối với sự phát triển của doanh

nghiệp, công ty đã huy động thêm vốn chủ sở hữu nhằm đảm bảo cho việc đầu tư về tài

sản và hoạt động sản xuất kinh doanh. Tuy nhiên, hệ số tài trợ này vẫn còn khá nhỏ,

cho nên mức độ độc lập về tài chính của doanh nghiệp chỉ ở mức trung bình.

+ Hệ số tài sản đầu năm và cuối năm 2021 của tập đoàn Vingroup đều nhỏ hơn 1,

chứng tỏ khả năng độc lập của doanh nghiệp ở mức trung bình. Hệ số này tăng nhẹ vào

cuối kì, có thể là do doanh nghiệp giảm các khoản nợ và nguồn vốn ngắn hạn, tăng các

nguồn vốn dài hạn để huy động cho nguồn tài sản dài hạn. Tuy nhiên nó vẫn nhỏ hơn 1, 9

chứng tỏ chưa đảm bảo an toàn về mặt tài chính doanh nghiệp. Trong trường hợp

nguồn tài trợ thường xuyên không đủ tài trợ tài sản dài hạn, doanh nghiệp buộc phải sử

dụng nguồn tài trợ tạm thời để bù đắp tài sản dài hạn. Vì vậy, khi các khoản nợ ngắn

hạn đáo hạn, doanh nghiệp sẽ bị khó khăn trong thanh toán, điều này làm giảm an ninh

tài chính, và do đó, ảnh hưởng xấu đến mức độ độc lập tài chính của doanh nghiệp.

+ Hệ số tự tài trợ tài sản cố định đầu kì và cuối kì thì đã lớn hơn 1, đã thể hiện

nguồn tài trợ thường xuyên của doanh nghiệp có đủ và thừa khả năng để trang trải tài

sản cố định. Do vậy, khi gặp khó khăn trong thanh toán nợ đáo hạn, doanh nghiệp có

thể nhượng bán các tài sản dài hạn khác (trừ tài sản cố định) để thanh toán mà hoạt

động kinh doanh vẫn có thể tiến hành bình thường. Vì thế, cho dù rủi ro tài chính có

thể cao nhưng doanh nghiệp vẫn có khả năng thoát khỏi những khó khăn tài chính tạm thời, trước mắt. 10 TÀI LIỆU THAM KHẢO

1. Nguyễn Văn Công (2016), , NXB Đại

Giáo trình phân tích kinh doanh học kinh tế quốc dân

2. Phạm Văn Dược (2013), Giáo trình phân tích hoạt động kinh doanh,

NXB Đại học kinh tế thành phố Hồ Chí Minh 11