Preview text:

lOMoAR cPSD| 47270246

MÔN: PHÂN TÍCH LỢI ÍCH CHI PHÍ CƠ HỘI

CHỦ ĐỀ: TRÌNH BÀY VỀ CHỈ TIÊU IRR TRONG PHÂN TÍCH LỢI ÍCH VÀ CHI

PHÍ. PHÂN TÍCH ƯU VÀ NHƯỢC ĐIỂM KHI SỬ DỤNG CHỈ TIÊU TRÊN KHI

ĐƯA RA QUYẾT ĐỊNH LỰA CHỌN DỰ ÁN? NỘI DUNG

1.1 TRÌNH BÀY VỀ CHỈ TIÊU IRR TRONG PHÂN TÍCH LỢI ÍCH VÀ CHI PHÍ

1.1.1 Khái niệm về IRR

IRR (Internal Rate of Return) là tỷ suất hoàn vốn nội bộ. Chỉ số này thể

hiện tỷ lệ lợi nhuận hàng năm dự kiến thu được từ một dự án hay khoản

đầu tư. Khi tính IRR, các yếu tố tác động bên ngoài sẽ được loại bỏ. Các yếu

tố đó có thể là chi phí vốn hay lạm phát.

1.1.2 Phương thức xác định chỉ số IRR

Chỉ số IRR được xác định dựa trên một chỉ số khác là chỉ số NPV (Net

Present Value – Giá trị hiện tại ròng).

NPV là hiệu số giữa giá trị hiện tại của dòng tiền thu về trong tương

lai và chi phí bỏ ra hiện tại. Nó chính là lợi nhuận của một dự án đầu tư.

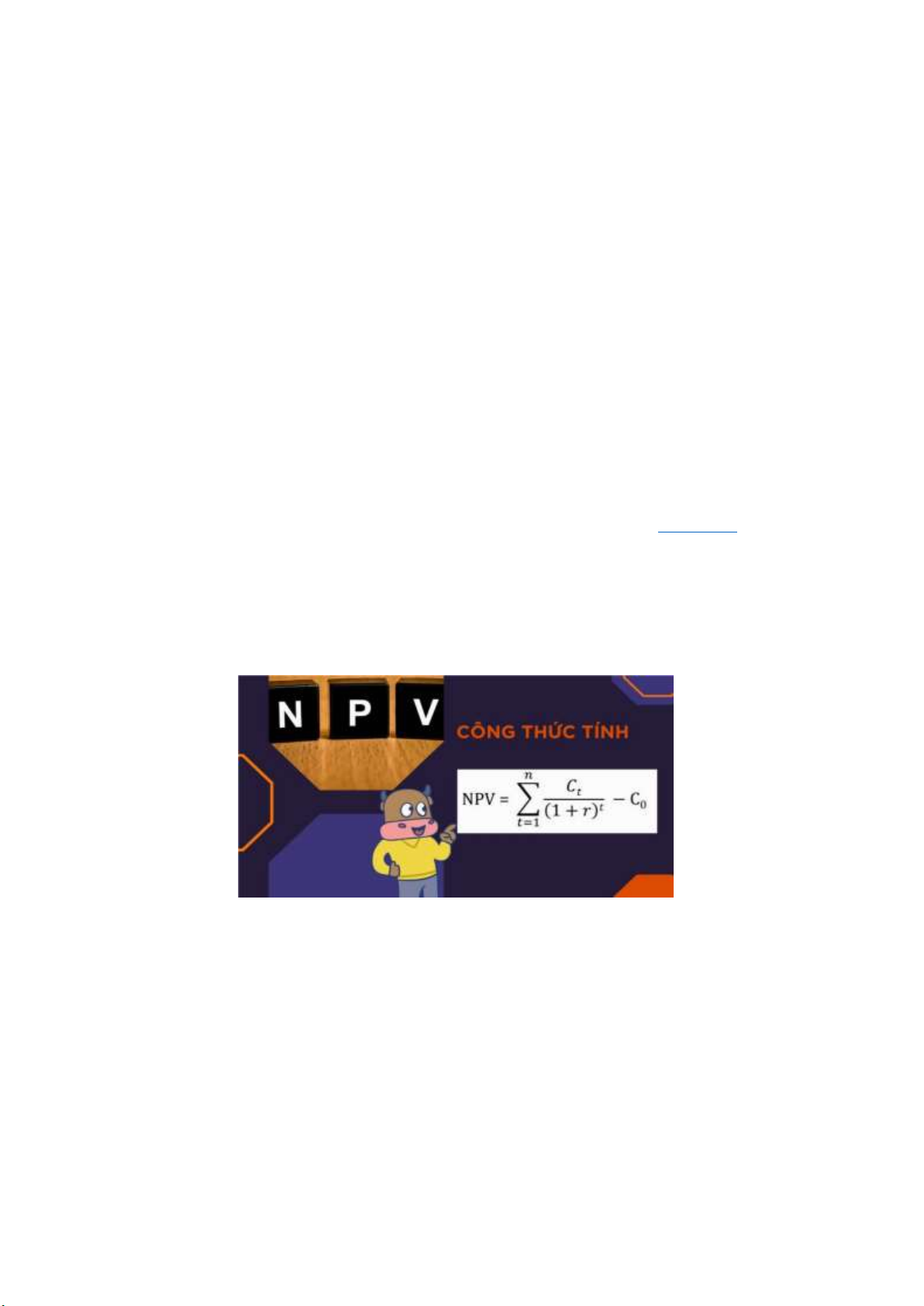

Công thức tính chỉ số NPV là: Trong đó: •

C0: chi phí bỏ ra ban đầu của nhà đầu tư (t=0) •

Ct: Giá trị hiện tại của dòng tiền thu về tại thời gian t • r: tỷ lệ chiết khấu •

T: thời gian thực hiện dự án 1.1.3 Cách tính IRR

Nếu tỷ lệ chiết khấu làm cho giá trị NPV = 0 thì nó chính là chỉ số IRR

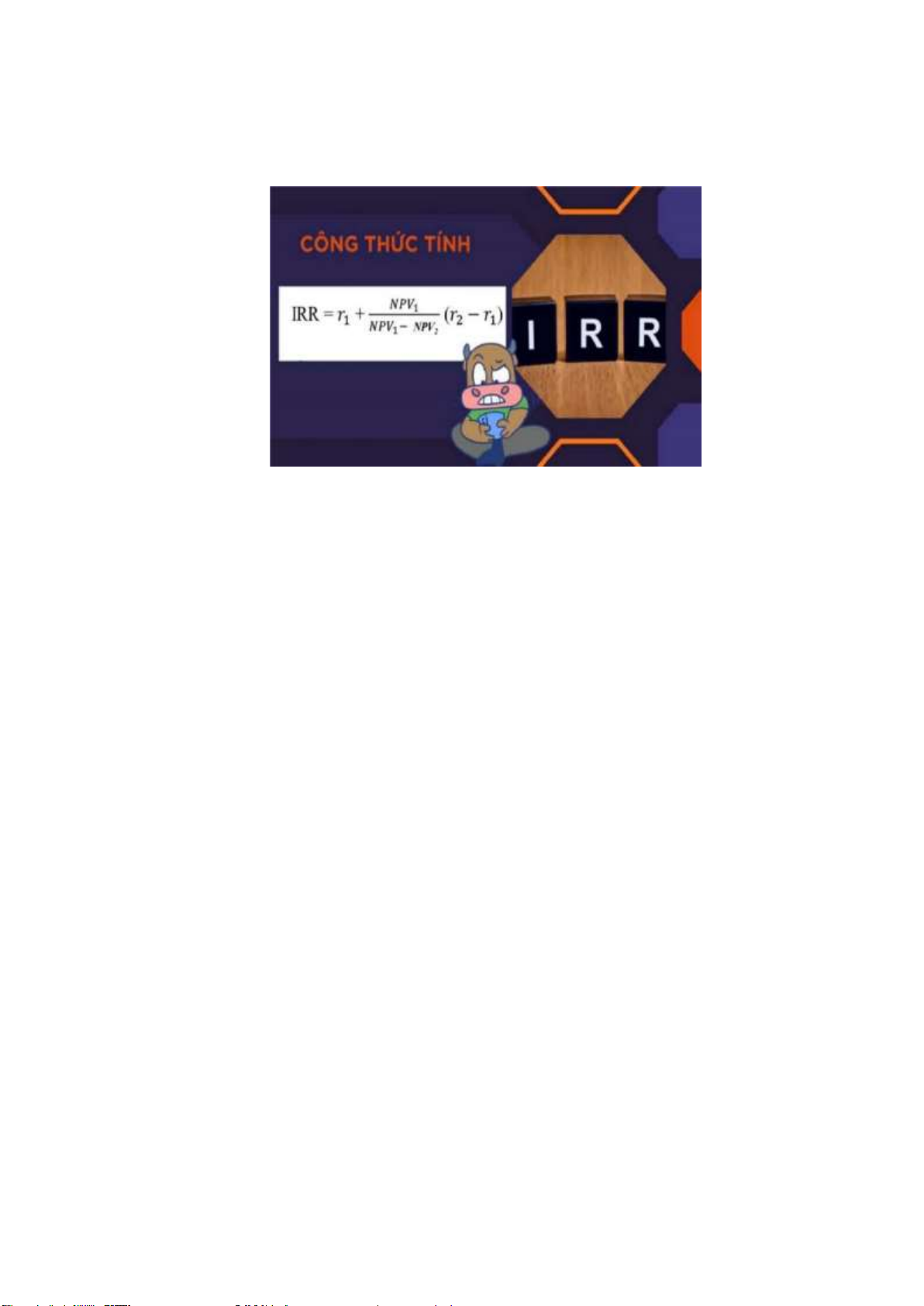

ước tính.Không có công thức toán học để tính IRR , mà chỉ tiêu này được

xác định một giá trị gần đúng giữa 2 giá trị đã chọn. lOMoAR cPSD| 47270246

Theo phương pháp này xác định một tỉ lệ r1 ,có NPV dương nhưng

gần với 0 và r2 có NPV âm và cũng gần với 0,r1 và r2 sát nhau cách nhau không quá 0,05

1.1.4 Dựa vào IRR để quyết định lựa chọn dự án

IRR có thể được sử dụng để lựa chọn dự án trong trường hợp dự án

không loại trừ nhau và không bị hạn chế về ngân sách. Lưu ý:

1.Nguyên tắc quyết định lựa chọn là chọn các dự án ở đó có tỷ lệ chiết

khấu r của mục tiêu đặt ra nhỏ hơn IRR

2.Tính IRR chỉ phù hợp với dự án có lợi ích ròng thông thường và

truyền thống nếu không nó sẽ cho kết quả sai

3.Đôi khi có nhiều IRR trong một dự án. Trong trường hợp này IRR trở

lên không cần thiết hoặc ko có ý nghĩa trong phân tích

4. Khi dự án là loại trừ nhau, hoặc ngân sách bị hạn chế, thì IRR không

có ý nghĩa trong sắp xếp các dự án.

1.2 PHÂN TÍCH ƯU VÀ NHƯỢC ĐIỂM KHI SỬ DỤNG CHỈ TIÊU TRÊN KHI ĐƯA RA

QUYẾT ĐỊNH LỰA CHỌN DỰ ÁN 1.2.1 Ưu điểm 1.

Doanh nghiệp lớn hay doanh nghiệp vừa và nhỏ đều có thể sử dụng. 2.

IRR có tính độc lập với số vốn ban đầu, nó được tính theo tỷ lệ

phần trăm. Nhờ vậy, giúp nhà đầu tư so sánh ,đối chiếu các dự án có quy

mô khác nhau trở nên dễ dàng hơn. 3.

IRR được tạo ra với mục đích để xem lãi suất tối đa mà doanh

nghiệp chủ dự án đầu tư có thể chịu được. Từ đó mà có thể đưa ra chiến

lược hiệu quả cho việc định mức lãi suất phù hợp lOMoAR cPSD| 47270246 4.

IRR dễ tính toán nên thuận tiện trong việc so sánh và đánh giá

cơ hôị đầu tư của các dự án ,đánh giá tương đối mức độ rủi ro của từng dự

án khác nhau để đưa ra quyết định thích hợp. 5.

Gợi ý cho việc lựa chọn lãi suất cho dự án, cho biết được tỷ lê

lãị suất cao nhất mà dự án có thể chấp nhận được. 6.

Chỉ ra ngưỡng giới hạn chấp nhận được của chi phí sử dụng

vốn, nếu vượt quá ngưỡng này thì dự án không khả thi, không nên đầu tư. Tóm lại:

IRR là một công cụ hữu ích để đánh giá và so sánh hiệu quả của các dự án đầu tư.

Nó giúp nhà đầu tư đưa ra quyết định đầu tư sáng suốt và tối ưu hóa lợi nhuận. 1.2.2 Nhược điểm 1.

Giả định không thực tế: IRR đưa ra giả định rằng dòng tiền thu

được từ dự án sẽ được tái đầu tư với cùng một tỷ suất sinh lợi, điều này

không thường xảy ra trong thực tế. 2.

Khó so sánh: Việc so sánh các dự án khác nhau dựa trên IRR

gặp nhiều khó khăn do sự khác biệt về quy mô, thời gian và các yếu tố khác. 3.

Kết quả không duy nhất: Trong một số trường hợp, IRR có thể

không có giá trị duy nhất hoặc có nhiều giá trị, gây khó khăn cho việc phân tích. 4.

Không phản ánh đầy đủ thông tin: IRR chỉ tập trung vào tỷ suất

sinh lợi trung bình mà không xem xét đến quy mô, thời điểm của dòng tiền,

cũng như rủi ro của dự án. 5.

Phức tạp trong tính toán: Việc tính toán IRR có thể phức tạp và

tốn thời gian, đặc biệt đối với các dự án có dòng tiền phức tạp. 6.

Không phù hợp với mọi trường hợp: IRR có thể không chính

xác hoặc không phù hợp với các dự án nhỏ, các dự án có dòng tiền biến

động hoặc các dự án có thời gian thực hiện khác nhau. Tóm lại:

mặc dù IRR là một công cụ hữu ích để đánh giá khả năng sinh lời của dự án,

nhưng nó có những hạn chế nhất định và không nên được sử dụng một cách

độc lập. Để đưa ra quyết định đầu tư chính xác, cần kết hợp IRR với các chỉ

số khác và phân tích kỹ lưỡng các yếu tố liên quan đến dự án. Hết NGUỒN THAM KHẢO