Preview text:

TRƯỜNG ĐẠI HỌC NGOẠI THƯƠNG KHOA SAU ĐẠI HỌC ---------***--------- TIỂU LUẬN

Môn học: Kinh tế học Quản lý

Đề tài: Phân tích và Đánh giá ngành sản xuất giày, dép

Tại Việt Nam giai đoạn 2015-2019

Giảng viên hướng dẫn : PGS.TS. Từ Thúy Anh

TS. Chu Thị Mai Phương

Nhóm sinh viên số 12 : Vũ Công Luận (Mã HV 823493)

Lại Thị Dung (Mã HV 823483)

Nguyễn Quốc Việt (Mã HV 823557) Lớp : QTKD-30B Chính Quy

Hà Nội, tháng 5 năm 2024 lOMoAR cPSD| 58540065 MỤC LỤC

Lời mở đầu ....................................................................................................................... 3

1. Tổng quan trong ngành sản xuất giày dép tại Việt Nam .................................................. 4

1.1 Lịch sử hình thành, phát triển ngành sản xuất giày dép ............................................ 4

1.2 Cấu trúc ngành ngành sản xuất giày dép .................................................................. 5

1.2.1 Tổng quan ngành ngành sản xuất giày dép ......................................................... 5

1.2.2 Cấu trúc sản phẩm giày dép ............................................................................... 7

1.2.3 Rào cản ra nhập ngành sản xuất giày dép ........................................................... 7

2.3Thực trạng ngành sản xuất giày dép .......................................................................... 9

2.3.1 Thực trạng năng lực ngành sản xuất giày dép ..................................................... 9

2.3.2 Thực trạng xuất khẩu giày dép ............................................................................ 11

3. Cơ sở lý thuyết ........................................................................................................... 12

3.1 Cơ sở lý thuyết chỉ số HHI ..................................................................................... 12

3.2 Cơ sở lý thuyết chỉ số CR4 ..................................................................................... 13

3.3 Định nghĩa về hàm sản xuất ................................................................................... 16

4 .Phân tích kết quả tính toán và ước lượng mô hình ....................................................... 17

4.1 Phân tích các chỉ số CR4 ........................................................................................ 17

4.2 Phân tích chỉ số HHI ............................................................................................. 18

4.3 Kết quả mô hình hồi quy ........................................................................................ 19

5. Kết luận và hàm ý ....................................................................................................... 21

6. Tài liệu tham khảo ...................................................................................................... 22 lOMoAR cPSD| 58540065 Lời mở đầu

Tại Việt Nam, ngành công nghiệp sản xuất da giày-dép giữ vai trò quan trọng

và được xem là một trong những ngành công nghiệp trọng điểm trong nền

kinh tế. Giày dép là một trong những mặt hàng xuất khẩu chủ lực, mang lại

nguồn ngoại tệ đáng kể cho quốc gia. Do đó, việc phát triển ngành công nghiệp

da giày nói chung và ngành sản xuất giày dép nói riêng hoàn toàn phù hợp với

chủ trương thay thế nhập khẩu, định hướng xuất khẩu, đồng thời tận dụng lợi

thế về nhân công và tạo công ăn việc làm cho người lao động.

Trong bối cảnh toàn cầu hóa và hội nhập kinh tế quốc tế, ngành sản xuất giày

dép Việt Nam đã trở thành một trong những ngành công nghiệp chủ lực, đóng

góp quan trọng vào tăng trưởng kinh tế và giải quyết việc làm cho hàng triệu

lao động. Giai đoạn 2015-2019 chứng kiến nhiều biến động trong ngành này,

với những cơ hội và thách thức đến từ cả trong nước lẫn quốc tế. Việc phân

tích ngành sản xuất giày dép trong giai đoạn này không chỉ giúp nhận diện

được các yếu tố ảnh hưởng mà còn cung cấp cái nhìn sâu sắc về chiến lược

phát triển bền vững cho tương lai.

Tiềm năng của ngành sản xuất giày dép được đánh giá cao khi nhu cầu về giày

dép trong nước và trên thị trường quốc tế ngày càng tăng cùng với sự cải thiện

của mức sống xã hội. Đặc biệt, Việt Nam sẽ trở thành công xưởng giày dép

của thế giới trong tương lai gần do sự chuyển dịch cơ cấu nhà máy và đơn

hàng toàn cầu liên tục hướng về Việt Nam.

Sự biến độ thị trường và dịch bệnh Covid-19 đã làm ảnh hưởng tới chuỗi cung

ứng và sản xuất giày dép trong những năm 2020-2021, và những số liệu chưa

được cập nhật vào cuối năm 2023. Với những lý do trên cùng với kiến thức đã

học từ môn Kinh tế học quản lý, nhóm em lựa chọn đề tài “Phân tích tình hình

phát triển của ngành sản xuất giày dép’’ ở Việt Nam năm 2015-2019 để nghiên

cứu. Qua đó, chúng em sẽ đưa ra những khía cạnh chung và đi vào về hoạt

động của ngành, xem xét các yếu tố kinh tế, đồng thời đánh giá những thay

đổi và xu hướng phát triển cũng như tập trung vào các chiến lược của các

doanh nghiệp giày dép Việt Nam trong việc thích ứng với sự thay đổi của thị lOMoAR cPSD| 58540065

trường, nâng cao năng lực cạnh tranh, và định vị thương hiệu trên trường quốc tế.

1. Tổng quan trong ngành sản xuất giày dép tại Việt Nam

1.1 Lịch sử hình thành, phát triển ngành sản xuất giày dép

Ngành giày dép Việt Nam đã được hình thành từ thế kỷ 15, dựa trên sự kiên

trì học hỏi kinh nghiệm từ người Trung Quốc và sự sáng tạo của người dân

Việt. Vào ngày 11/10/1986, Chủ tịch Hội đồng Bộ trưởng (nay là Thủ tướng

Chính phủ) đã ký quyết định số 1261/HĐBT thành lập Liên hiệp các Xí nghiệp

Da – Giày Việt Nam, tiền thân của Tổng công ty Da – Giày Việt Nam hiện nay.

Trải qua nhiều thăng trầm lịch sử, ngành giày dép Việt Nam đã khẳng định vị

thế và trở thành một trong những ngành công nghiệp chủ lực hướng đến xuất

khẩu. Năm 1995, kim ngạch xuất khẩu giày dép sang EU chỉ đạt 400 triệu

USD, nhưng đến năm 1999 đã tăng vọt lên gần 1 tỷ USD. Đến cuối năm 2013,

ngành giày dép đã sản xuất khoảng 800 triệu đôi giày mỗi năm, tạo việc làm

cho 600.000 lao động. Hiện nay, sản phẩm giày dép của Việt Nam đã được

xuất khẩu tới hơn 150 quốc gia, tập trung vào các thị trường chủ chốt như Mỹ,

EU, Trung Quốc, Nhật Bản và Anh. Việt Nam hiện là nước xuất khẩu giày dép

lớn thứ hai thế giới, chỉ sau Trung Quốc. Năm

2020, với sản lượng xuất khẩu đạt 1,233 tỷ đôi, Việt Nam lần đầu tiên vượt

qua mốc 10% tổng lượng giày dép xuất khẩu toàn cầu, tăng 4,4 lần so với năm

2011. Ngành giày dép chiếm khoảng 7% tổng kim ngạch xuất khẩu hàng hóa

của quốc gia, với tốc độ tăng trưởng kim ngạch trung bình 11,2% mỗi năm trong giai đoạn 2015-2019.

Tuy nhiên, việc sử dụng máy móc tự động trong ngành công nghiệp sản xuất

giày dép ở Việt Nam còn khá hạn chế. Ngành này hiện vẫn phụ thuộc nhiều

vào lao động thủ công, với nhiều công đoạn trong quy trình sản xuất cần có

sự can thiệp của con người để đảm bảo tiêu chuẩn chất lượng nghiêm ngặt của

thị trường quốc tế. Gần đây, các doanh nghiệp giày dép trong nước đã bắt đầu

áp dụng công nghệ hiện đại vào sản xuất, chẳng hạn như sử dụng cánh tay

robot, nhằm nâng cao năng suất, cải thiện chất lượng và giảm thiểu rủi ro. lOMoAR cPSD| 58540065

Ngành sản xuất giày dép Việt Nam đang tích cực hiện đại hóa quy trình sản

xuất bằng cách ứng dụng các thiết bị và công nghệ mới, nâng cao hiệu quả và

tính an toàn trong sản xuất.

1.2 Cấu trúc ngành ngành sản xuất giày dép

1.2.1 Tổng quan ngành ngành sản xuất giày dép

Ngành công nghiệp da giày của Việt Nam, đặc biệt là giày dép, có nhiều lợi

thế phát triển. Khi mức sống của con người ngày càng được nâng cao, nhu cầu

về giày dép cũng tăng cả về số lượng, chất lượng và mẫu mã, đáp ứng thị hiếu

đa dạng của người tiêu dùng. Suy ra giày dép không chỉ là mặt hàng tiêu dùng

thiết yếu mà còn là sản phẩm thời trang không thể thiếu trong cuộc sống.

Ngành da giày Việt Nam thu hút nhiều lao động, góp phần tạo việc làm, thúc

đẩy chuyển dịch cơ cấu kinh tế và mang lại nguồn thu ngoại tệ qua việc xuất

khẩu. Do đó, ngành này có vai trò quan trọng trong giai đoạn đầu của quá trình

phát triển kinh tế - xã hội, và hiện đang được Chính phủ coi là ngành mũi nhọn

trong chiến lược phát triển hàng công nghiệp tiêu dùng xuất khẩu.

Ngành giày dép thu hút rất nhiều lao động. Quá trình sản xuất giày dép cần

nhiều nhân công mà không đòi hỏi quá cao về trình độ kỹ thuật, hoàn toàn phù

hợp với điều kiện của Việt Nam, một quốc gia đông dân và có cơ cấu dân số

trẻ. Lực lượng lao động phổ thông dồi dào, chăm chỉ và thông minh, dễ dàng

tiếp thu kiến thức mới.

Nguồn nguyên liệu chính cho sản xuất giày dép ở Việt Nam khá phong phú.

Khí hậu nhiệt đới thuận lợi cho việc trồng cao su, nguyên liệu chính cho đế

giày. Ngoài ra, ngành chăn nuôi phát triển với số lượng gia súc lớn, cung cấp

da nguyên liệu cho sản xuất giày dép.

Nhà nước có nhiều chính sách hỗ trợ ngành da giày. Đảng và Nhà nước đã đề

ra chủ trương và chính sách phát triển nhanh, mạnh, bền vững các ngành công

nghiệp, trong đó có ngành da giày với khả năng cạnh tranh cao. Chính sách

này tập trung phát triển các ngành công nghiệp tốn ít vốn, thu hút nhiều lao

động, khuyến khích và tạo điều kiện thuận lợi cho xuất khẩu, phát huy nội lực

và thu hút nguồn lực từ bên ngoài, tích cực chủ động thâm nhập vào thị trường quốc tế. lOMoAR cPSD| 58540065

Nhờ những lợi thế đó, ngành giày dép Việt Nam đã đạt được nhiều thành tựu

đáng kể trong những năm qua. Việt Nam hiện là nước sản xuất giày dép lớn

thứ ba châu Á, sau Trung Quốc và Ấn Độ, và đứng thứ tư thế giới. Kim ngạch

xuất khẩu giày dép của Việt Nam chỉ đứng sau Trung Quốc, với hơn 1 tỷ đôi

giày các loại được xuất khẩu hàng năm sang hàng trăm quốc gia. Xuất khẩu

giày dép sang Liên minh châu Âu (EU) chiếm tỷ trọng lớn nhất trong tổng

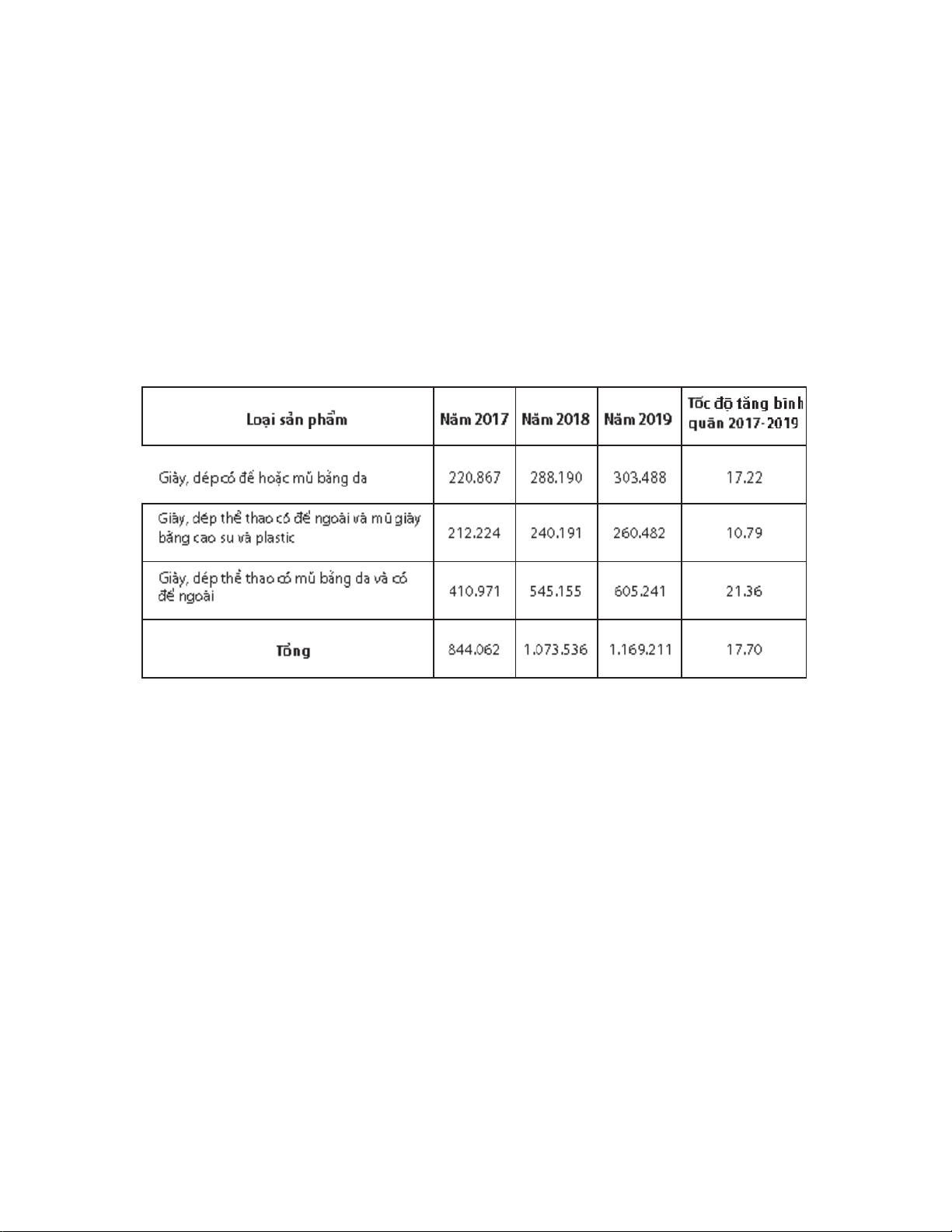

kim ngạch xuất khẩu. Năm 2019, Việt Nam sản xuất gần 1,170 triệu đôi giày

dép, với sản lượng tăng trung bình 17,7% mỗi năm trong giai đoạn 2017-2019.

Bảng 1: Số lượng sản xuất giày dép tại Việt Nam trong 2017-2019, đơn vị

tính: nghìn đôi (Lefaso)

Theo như nghiên cứu lượng giày da tiêu thụ tại thị trường Việt Nam trong

2018 là hơn 190 triệu đôi và dự báo cho rằng tiếp tục tăng trong tương lai phụ

thuộc vào nhu cầu sử dụng và mua sắm giày dép cùng với thu nhập của ~100

triệu dân Việt Nam ngày càng tăng. Trong số lượng giày da được sản xuất thì

khoảng 70% nuyên liệu thuộc phân khúc tầm trung và sản phẩm thuộc phân

khúc tầm trung. Ngoài ra, sự thay đổi quy mô đã và đang, xây dựng nhà máy

đóng giày của các doanh nghiệp của Trung Quốc ở các vùng công nghiệp sẽ

giúp Việt Nam trở thành công xưởng đóng giày của thế giới trong thời gian ngắn. lOMoAR cPSD| 58540065

1.2.2 Cấu trúc sản phẩm giày dép

Trong phụ lục II ban hành kèm 27/2018/QĐ do Thủ tướng Chính phủ ban hành

có hiệu lực từ 20/08/2018 trong hệ thống kinh tế Việt Nam thì ngành sản xuất

giày dép được hoạt động 152-1520-15200: Sản xuất giày, dép trong đó bao gồm:

- Sản xuất bộ phận bằng da của giày dép: sản xuất mũi giày và bộ phận

của mũi giày, đế trong và phần ngoài đế;

- Thêu, in gia công trên giày;

- Gia công đế giày bằng nguyên phụ liệu khác (xốp eva, giả da...)

- Sản xuất giày, dép cho mọi mục đích sử dụng, bằng mọi nguyên liệu,

bằng mọi cách thức sản xuất bao gồm cả đổ khuôn;

- Sản xuất bao chân, xà cạp và các vật tương tự;

- Sản xuất guốc gỗ thành phẩm;

Ngoài ra, các nhóm thuộc vào danh sách loại trừ như:

- 14100 - Sản xuất giày dép từ nguyên liệu dệt không có đế

- 2220 - Sản xuất bộ phận bằng nhựa của giày dép

- 22190 - Sản xuất ủng, giày cao su và đế, các bộ phận khác của giày dép bằng cao su

- 1629 - Sản xuất bộ phận của giày bằng gỗ

1.2.3 Rào cản ra nhập ngành sản xuất giày dép

- Một thách thức rõ ràng đối với ngành giày dép Việt Nam hiện nay là sự

thiếu hụt nguồn cung cấp nguyên vật liệu chất lượng cao trong nước.

Việc phụ thuộc vào nguyên liệu nhập khẩu không chỉ làm tăng chi phí

sản xuất mà còn đòi hỏi doanh nghiệp phải có đủ vốn để mua nguyên

vật liệu. Trình độ công nghệ và nguồn nhân lực trong ngành giày dép

cũng còn nhiều hạn chế. Sản phẩm của các doanh nghiệp ngay khi ra

thị trường đã phải đối mặt với vấn nạn hàng nhái, hàng giả, hàng kém

chất lượng và sự xâm nhập ồ ạt của hàng Trung Quốc.

- Năng lực thiết kế và sáng tạo mẫu được xem là yếu tố quyết định tạo ra

giá trị gia tăng lớn cho ngành sản xuất giày dép. Chuyển từ gia công

sang tự sản xuất là mục tiêu nhằm đạt được giá trị gia tăng cao, nhưng lOMoAR cPSD| 58540065

ngay cả khi đã có nguồn nguyên liệu tại chỗ, nếu thiếu thiết kế thì các

doanh nghiệp không thể thực hiện sản xuất toàn diện.

- Những khó khăn trong tuyển dụng lao động và công tác đào tạo tay

nghề chưa đáp ứng kịp nhu cầu sản xuất là một trong những yếu tố

khiến năng suất lao động của ngành chưa cao. Người lao động chủ yếu

được đào tạo tại chỗ theo phương pháp cầm tay chỉ việc trong thời gian

ngắn nên tay nghề còn thấp. Doanh nghiệp phải đầu tư vào công tác đào

tạo, nhưng người lao động lại dễ dàng chuyển việc nếu có nơi khác mời

chào mức lương cao hơn. Các loại phí bảo hiểm xã hội và phí công đoàn

chiếm đến 34,5% lương và phụ cấp (doanh nghiệp đóng 24% và người

lao động đóng 10,5%). Việc tăng lương tối thiểu vùng với tỷ lệ cao liên

tục hàng năm trong nhiều năm qua cũng làm tăng mức phí bảo hiểm xã hội.

- Sự chuyển đổi thói quen tiêu dùng của người tiêu dùng đối với các mặt

hàng mới tham gia vào thị trường, đặc biệt là những mặt hàng chưa có

uy tín và chứng nhận về chất lượng, không hề dễ dàng. Sự trung thành

với các sản phẩm đã quen thuộc trước đây trên thị trường đóng vai trò

quan trọng trong việc làm rào cản, gây e ngại cho doanh nghiệp trong

quá trình bước đầu thâm nhập thị trường bán lẻ.

- Thị trường giày, dép "nội" đang phải đối mặt với tình trạng bị chiếm

đoạt khi các sản phẩm nhập khẩu chiếm đến 60% thị phần. Dường như,

sự ủng hộ từ phía người tiêu dùng trong nước vẫn còn hạn chế, không

đủ để sản phẩm giày, dép "Made in Vietnam" có thể chiếm lĩnh thị

trường. Nguyên nhân chính là do việc sản xuất hàng "nội" đòi hỏi đầu

tư lớn, tiềm ẩn nguy cơ tồn kho cao, trong khi quy mô thị trường lại

nhỏ. Sản phẩm giày, dép "Made in Vietnam" chủ yếu được tiêu thụ trong

phân khúc giá thấp và trung bình, trong khi sản phẩm cao cấp vẫn chưa

thể cạnh tranh được với các thương hiệu lớn trên thế giới. Giải thích từ

các chuyên gia trong ngành cho thấy rằng, lý do chính là do dung lượng

thị trường nhỏ, số lượng tiêu thụ ít, nhưng đòi hỏi đầu tư lớn vào thiết lOMoAR cPSD| 58540065

kế và mẫu mã, quay vòng vốn nhanh và khả năng tồn kho cao, dẫn đến

nhiều rủi ro tiềm ẩn cho các doanh nghiệp.

2.3Thực trạng ngành sản xuất giày dép

2.3.1 Thực trạng năng lực ngành sản xuất giày dép

Theo thống kê từ Bộ Công Thương, tổng sản lượng sản xuất giày dép thực tế

trong năm 2019 đạt hơn 1.3 tỷ đôi, với khoản vốn đầu tư khoảng 337 tỷ đồng.

Trong đó, sản xuất giày, dép thể thao chiếm tỷ trọng lớn nhất, khoảng 85%

tổng sản lượng và 53% tổng vốn đầu tư. Kết quả điều tra doanh nghiệp từ 2018 đến 2020 như sau: - Giày dép thường:

- Có 35 doanh nghiệp được điều tra. Giá trị đầu tư tính đến năm 2018 là trên

158.3 nghìn tỷ đồng. Năm 2019, đầu tư tăng thêm trên 0.49 nghìn tỷ đồng

và dự kiến tăng thêm trên 0.2 nghìn tỷ đồng trong năm 2020.

- Năng lực sản xuất (NLSX) theo thiết kế tính đến năm 2018 là trên 136.9

triệu đôi. Năm 2019, năng lực mới tăng trên 5.57 triệu đôi, tăng 4.1% so với

cùng kỳ. Dự kiến trong năm 2020, năng lực mới tăng 12.78 triệu đôi, tăng 9.0% so với cùng kỳ.

- Sản lượng sản xuất (SLSX) thực tế năm 2018 là 107.95 triệu đôi. Trong năm

2019, sản lượng mới tăng gần 27.67 triệu đôi, tương ứng với tăng 25.6% so

với cùng kỳ. Dự kiến, trong năm 2020, sản lượng sản xuất thực tế sẽ giảm

trên 18.3 triệu đôi, giảm 13.5% so với cùng kỳ. - Giày dép thể thao:

- Có 50 doanh nghiệp được điều tra. Giá trị đầu tư tính đến năm 2018 là

158.79 nghìn tỷ đồng. Năm 2019, đầu tư tăng thêm 19.2 nghìn tỷ đồng, tăng

12.1% so với cùng kỳ. Dự kiến trong năm 2020, đầu tư sẽ tăng thêm trên

29.25 nghìn tỷ đồng, tăng 16.4% so với cùng kỳ.

- NLSX theo thiết kế tính đến năm 2018 là trên 1.54 tỷ đôi. Năm 2019, năng

lực mới tăng trên 93.96 triệu đôi, tương ứng với tăng 6.1% so với cùng kỳ.

Dự kiến trong năm 2020, năng lực mới sẽ tăng 94.8 triệu đôi, tương ứng với

tăng 5.8% so với cùng kỳ. lOMoAR cPSD| 58540065

- SLSX thực tế năm 2018 là trên 0.98 tỷ đôi. Trong năm 2019, sản lượng sản

xuất mới tăng gần 136.1 triệu đôi, tương ứng với tăng 13.9% so với cùng kỳ.

Dự kiến trong năm 2020, sản lượng sản xuất thực tế sẽ giảm 100.6 triệu đôi,

giảm 9.0% so với cùng kỳ. - Nhận xét:

Dự liệu về sản lượng và đầu tư trong ngành sản xuất giày dép có thể cung cấp

cái nhìn tổng quan về hoạt động kinh doanh trong lĩnh vực này. Tuy nhiên,

cần phải lưu ý rằng dữ liệu này chỉ là ước tính và dự kiến, có thể thay đổi theo

nhiều yếu tố như biến động của thị trường, chiến lược kinh doanh của các

doanh nghiệp, và ảnh hưởng của các chính sách kinh tế. Tỉ lệ tận dụng công

suất duy trì ở mức ổn định, lần lượt là 63,7%; 68,3% và 58,8%. -

Sản lượng sản xuất của khu vực doanh nghiệp đầu tư từ nước ngoài chiếm trên

84%, phần còn lại là của khu vực doanh nghiệp nhà nước.

Mặc dù tổng sản lượng sản xuất và vốn đầu tư trong ngành giày dép đã có sự

tăng trưởng, nhưng cũng cần phải xem xét các yếu tố chi phối để đánh giá tính

bền vững của sự phát triển này. Ví dụ, sự giảm sản lượng sản xuất dự kiến

trong năm 2020 có thể là kết quả của nhiều yếu tố như sự biến động của thị

trường do dịch bệnh, sự cạnh tranh từ các quốc gia khác, hoặc thậm chí là sự

biến động trong nhu cầu tiêu dùng. Sản lượng sản xuất của loại sản phẩm này

chủ yếu tập trung tại các tỉnh như Đồng Nai, Tây Ninh, Tiền Giang, Hậu Giang, ...

Đồng thời, việc phân tích tỷ lệ sử dụng công suất cũng là một yếu tố quan

trọng để đánh giá hiệu quả hoạt động sản xuất. Sự giảm tỷ lệ sử dụng công

suất có thể đề xuất rằng có sự lãng phí hoặc không hiệu quả trong quản lý sản

xuất và kinh doanh. Ngoài ra, việc phân tích sự phân bố sản lượng và đầu tư

theo khu vực cũng có thể cung cấp thông tin quý giá về cơ hội và thách thức

trong các thị trường cụ thể, giúp các doanh nghiệp đưa ra các chiến lược kinh doanh phù hợp. lOMoAR cPSD| 58540065

2.3.2 Thực trạng xuất khẩu giày dép

Trong năm 2020, Việt Nam đã xuất khẩu tổng cộng 1,23 tỷ đôi giày dép, vượt

qua mức 10% tổng sản lượng xuất khẩu giày dép trên toàn cầu lần đầu tiên,

tăng đến 4,4 lần so với con số năm 2011, theo số liệu được công bố bởi World

Footwear Yearbook 2021. Tổng sản lượng giày dép xuất khẩu trên toàn cầu

trong năm 2020 đạt 12,1 tỷ đôi, giảm 19% so với năm trước, mức thấp nhất

trong 10 năm qua, và Việt Nam đã chiếm 10,2% tổng sản lượng xuất khẩu

giày dép trên thế giới.

Việt Nam hiện đứng ở vị trí thứ hai trong danh sách các quốc gia xuất khẩu

giày dép lớn trên thế giới, với tốc độ tăng trưởng bình quân hàng năm trong

giai đoạn 2016-2019 là 12,1%. Tuy nhiên, do ảnh hưởng của đại dịch COVID-

19, xuất khẩu giày dép của Việt Nam trong năm 2020 đã giảm 9,1% so với

năm 2019. Trong khoảng thời gian từ 2016 đến 2020, tỷ lệ tăng trưởng bình

quân hàng năm của xuất khẩu giày dép của Việt Nam là 6,4%. Tỷ trọng của

kim ngạch xuất khẩu giày dép của Việt Nam trong giai đoạn từ

2016 đến 2020 đã có xu hướng tăng từ 10,3% vào năm 2016 lên 13,6% vào năm 2020.

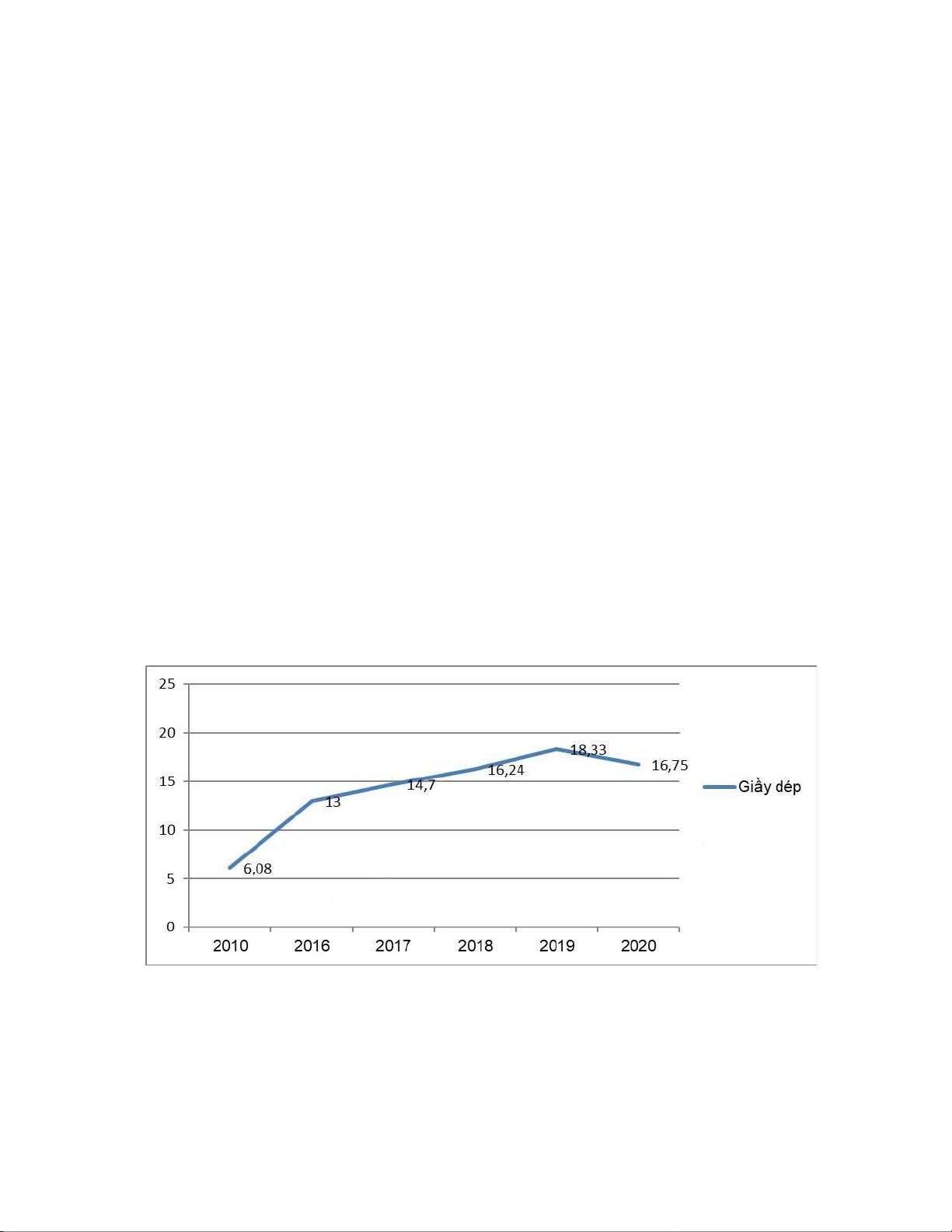

Hình 1. Kim ngạch xuất khẩu da giầy 2010 – 2020 (tỷ USD)-Cục Hải quan lOMoAR cPSD| 58540065 3. Cơ sở lý thuyết

3.1 Cơ sở lý thuyết chỉ số HHI

Theo Từ điển Kinh tế học của Đại học Kinh tế Quốc dân, Chỉ số

HerfindahlHirschman, viết tắt là HHI, là một chỉ số đo lường mức độ tập trung

của người bán trên một thị trường. HHI phản ánh tổng số công ty trong thị

trường và quy mô tương đối của họ, tức là tỷ trọng trong tổng sản lượng cung

ứng cho thị trường. - Một số đặc điểm của Chỉ số HHI:

- Chỉ số Herfindahl-Hirschman (HHI) là một thước đo phổ biến để đánh giá

mức độ tập trung thị trường. - HHI có thể dao động từ gần 0 đến 1.

- Các nhà quản lý thường sử dụng HHI của 50 công ty lớn nhất trong một

ngành cụ thể để xác định xem ngành đó có tính cạnh tranh hay độc quyền.

- Ưu điểm và nhược điểm:

Ưu điểm chính của HHI là tính đơn giản trong việc tính toán và số liệu cần

thiết ít. Tuy nhiên, nhược điểm của HHI xuất phát từ việc đây là một biện pháp

đơn giản, không tính đến sự phức tạp của các thị trường khác nhau, do đó

không thể đánh giá chính xác các điều kiện thị trường độc quyền hoặc cạnh

tranh. Sự đơn giản này dẫn đến một số bất lợi, chủ yếu là không thể xác định

hợp lý và thực tế thị trường cụ thể đang được kiểm tra.

Một vấn đề khác trong việc xác định thị trường và xem xét thị phần có thể

phát sinh từ yếu tố địa lý. Điều này xảy ra khi các công ty trong cùng một

ngành có thị phần bằng nhau nhưng mỗi công ty chỉ hoạt động tại những khu

vực cụ thể của đất nước, dẫn đến mỗi công ty có sự độc quyền trong thị trường

cụ thể nơi họ kinh doanh.

- Công thức tính và ý nghĩa của Chỉ số HHI:

Chỉ số HHI được xác định bằng cách tính tổng bình phương thị phần của mỗi

công ty cạnh tranh trong một thị trường. Công thức tính chỉ số HHI là: 𝑛

𝐻𝐻𝐼 = 𝑆12 + 𝑆22 + 𝑆32 + ⋯ + 𝑆𝑛2 = ∑ 𝑆𝑖2 𝑖= 1 lOMoAR cPSD| 58540065 - Trong đó:

Sn / Si là tỉ lệ phần trăm thị phần của công ty thứ n/i được biểu thị dưới dạng

một số nguyên, không phải là số thập phân. - Ý nghĩa của chỉ số:

- Thị trường càng gần trạng thái độc quyền thì mức độ tập trung càng cao và

mức độ cạnh tranh càng thấp. Cụ thể:

HHI < 0,01: Thị trường cạnh tranh hoàn hảo

0,01≤ HHI ≤ 0,1: Mức độ cạnh tranh cao

0,1≤ HHI ≤ 0,18: Thị trường cạnh tranh trung bình

0,18 ≤ HHI: Mức độ tập trung thị trường cao và có xu hướng độc quyền

Ví dụ: nếu chỉ có một công ty trong một ngành, công ty đó sẽ chiếm 100% thị

phần và Chỉ số Herfindahl-Hirschman sẽ bằng 1, cho thấy sự độc quyền.

Ngược lại, nếu có hàng ngàn công ty cạnh tranh, mỗi công ty sẽ có gần 0% thị

phần và HHI sẽ gần bằng 0, cho thấy sự cạnh tranh gần như hoàn hảo.

3.2 Cơ sở lý thuyết chỉ số CR4

Theo Từ điển Kinh tế học của Đại học Kinh tế Quốc dân, Tỷ lệ tập trung ngành

(CRm) là chỉ số thường được sử dụng để đo lường mức độ tập trung hóa của

một ngành. Chỉ số này được xác định bằng tổng sản lượng của m doanh nghiệp

lớn nhất trong ngành, với m là một số tùy ý. Tỷ lệ tập trung cũng có thể được

đo lường bằng doanh thu, số lượng nhân công, v.v. Nó phản ánh mức độ tập

trung người bán trên thị trường. Hiện nay, xu hướng là đo lường tỷ lệ tập trung

dựa trên doanh thu của các doanh nghiệp lớn. Tỷ lệ tập trung bốn công ty

(CR4) là tổng thị phần của bốn doanh nghiệp hàng đầu trong ngành, tức là

những doanh nghiệp có thị phần lớn nhất. Công thức tính: 𝐶𝑅4 = 𝑆1 + 𝑆2 + 𝑆3 + 𝑆4 lOMoAR cPSD| 58540065

- Trong đó: S1 ; S2 ;S3 ;S4 lần lượt là thị phần của doanh nghiệp xếp thứ

1; 2; 3; 4 trên thị trường.

Ý nghĩa: Tỷ lệ tập trung của bốn công ty (CR4) càng tiệm cận 1 thì độ

tập trung của ngành đó càng cao. Ngược lại, nếu chỉ số này càng tiệm

cận 0 thì độ tập trung càng thấp. Cụ thể: CR4 <<<: Cạnh tranh hoàn hảo

CR4 < 65%: Cạnh tranh một cách tương đối

CR4 > 65%: Độc quyền nhóm hoặc có vị trí thống lĩnh thị trường CR4

xấp xỉ 100%: Độc quyền

-Chỉ số tập trung giúp đánh giá mức độ tập trung của thị trường và phản

ánh cường độ cạnh tranh dựa trên thị phần của các doanh nghiệp trong

một ngành cụ thể. CR càng cao, thị trường càng tập trung và mức độ độc

quyền càng lớn. Ngược lại, CR càng thấp, thị trường càng phân tán và

cạnh tranh cao hơn, không doanh nghiệp nào độc quyền. Bảng dưới đây

minh họa mức độ cạnh tranh tương ứng với chỉ số CR4 (%):

Bảng 2.1: Mức độ cạnh tranh và chỉ số CR4 tương ứng CR4

Mức độ cạnh tranh HHI<0.01 Cạnh tranh hoàn hảo 0,01≤ HHI ≤ 0,1

Cạnh tranh hiệu quả hoặc Cạnh tranh có sự độc quyền 0,1≤ HHI ≤ 0,18

Độc quyền nhóm lỏng lẻo hoặc Cạnh tranh có sự độc quyền lOMoAR cPSD| 58540065 0,18 ≤ HHI

Độc quyền nhóm chặt chẽ hoặc có Doanh nghiệp chiếm hữu thị trường

Nguồn: Naldi, M. & Flamini, M. (2014)

Thông qua kết quả tính toán của chỉ số CR, ta có thể phân tích hành vi của

doanh nghiệp trong thị trường. Trong một thị trường cạnh tranh cao, các doanh

nghiệp phải đổi mới, nâng cao chất lượng sản phẩm và dịch vụ để cạnh tranh.

Ngược lại, trong một thị trường có sự độc quyền, các doanh nghiệp độc quyền

có thể tăng giá bán. Chỉ số CR cũng giúp đánh giá mức độ độc quyền và hỗ

trợ hoạch định chính sách về giá, chống độc quyền, và thúc đẩy cạnh tranh công bằng.

Tuy nhiên, theo David S. Weinstock (1982), phương pháp tính CR4 có một số

hạn chế. Thứ nhất, CR4 chỉ tính tổng thị phần của bốn doanh nghiệp lớn nhất

mà không phân biệt quy mô cụ thể của từng doanh nghiệp. Ví dụ, một thị

trường có bốn doanh nghiệp hàng đầu với quy mô bằng nhau (mỗi doanh

nghiệp chiếm 20%) và một thị trường có một doanh nghiệp dẫn đầu chiếm

55% thị phần, ba doanh nghiệp còn lại lần lượt chiếm 20%, 15%, và 10% thị

phần, có thể có chỉ số CR4 giống nhau nhưng mức độ cạnh tranh khác nhau.

Thứ hai, CR4 chỉ tập trung vào bốn doanh nghiệp lớn nhất, không tính đến

tổng số doanh nghiệp hoạt động trong thị trường, do đó một thị trường có

nhiều doanh nghiệp nhỏ hơn vẫn có thể có mức cạnh tranh đáng kể.

Tóm lại, chỉ số CR4 là một công cụ hữu ích để đánh giá mức độ tập trung thị

trường, nhưng cần lưu ý những hạn chế của nó trước khi đưa ra kết luận phân

tích. Cấu trúc thị trường thực tế có thể khác biệt so với kết quả của chỉ số CR4,

do đó cần kết hợp với các phân tích khác để có đánh giá chính xác hơn về mức

độ cạnh tranh. Vì vậy, các nhà nghiên cứu cũng sử dụng chỉ số Herfindahl-

Hirschman (HHI), và nhóm nghiên cứu sẽ phân tích kỹ hơn về chỉ số này sau đây. lOMoAR cPSD| 58540065

3.3 Định nghĩa về hàm sản xuất

- Theo Giáo trình Kinh tế Vĩ mô Cơ bản, hàm sản xuất Cobb-Douglas, do

Charles W. Cobb và Paul H. Douglas phát triển, là một hàm sản xuất đồng

nhất tuyến tính, ám chỉ rằng các yếu tố sản xuất có thể thay thế lẫn nhau

ở một mức độ nhất định. Khi các yếu tố đầu vào tăng theo tỷ lệ nhất định,

đầu ra cũng tăng theo tỷ lệ tương tự, dẫn đến lợi tức không đổi theo quy

mô. Trong hàm Cobb-Douglas, hai yếu tố đầu vào chính là lao động (L)

và vốn (K), với độ co giãn của các yếu tố thay thế bằng 1. Giả định rằng

nếu bất kỳ yếu tố đầu vào nào bằng 0, thì đầu ra cũng bằng 0. Đường mở

rộng trong hàm sản xuất đồng nhất tuyến tính, được tạo bởi hàm Cobb-

Douglas, là một đường thẳng đi qua gốc tọa độ.

- Trong hoạt động sản xuất, ba yếu tố quan trọng đảm bảo cho sự phát triển

là: Lao động (L), công cụ, máy móc, nguyên vật liệu, vốn (K); và các yếu

tố tổng hợp của xã hội (A). Hàm Cobb-Douglas được biểu thị như sau: 𝑄 = 𝐴. 𝐿𝛼. 𝐾𝛽 - Trong đó:

- Q: sản lượng sản phẩm sản xuất - K: đầu vào là vốn - L: đầu vào lao động - A: hằng số

- α: Hệ số co giãn của sản lượng theo vốn - β: Hệ số co giãn của sản lượng theo lao động

- α và β cho thấy hệ số co giãn của đầu ra tương ứng cho L và K, chúng cố

định và do công nghệ quyết định. Đây là một hàm thuần nhất có bậc thuần

nhất bằng α + β, vì khi nhân L và K với hệ số k không đổi nào đó, sản

lượng sẽ tăng với tỷ lệ k(α+ β).

- Nếu: α + β = 1, thì hàm sản xuất có lợi tức không đổi theo qui mô, nghĩa

là dù lao động và vốn có tăng thêm 20% mỗi thứ, thì sản lượng cũng chỉ tăng thêm đúng 20%.

- Nếu: α + β < 1, thì hàm sản xuất có lợi tức giảm dần theo qui mô. lOMoAR cPSD| 58540065

- Còn nếu: α + β > 1 thì hàm sản xuất có lợi tức tăng dần theo qui mô.

- Trong trường hợp thị trường (hay nền kinh tế) ở trạng thái cạnh tranh hoàn

hảo, α và β có thể xem là tỉ lệ đóng góp của lao động và vốn vào sản lượng.

Dạng đại số này của hàm Cobb-Douglas có thể được thay đổi ở dạng tuyến

tính log, với sự trợ giúp của phân tích hồi qui. Có nhiều phương pháp để

ước lượng, nhóm tác giả sử dụng phương pháp hồi quy. Sau khi biến đổi

công thức bằng Logarit hóa hai vế của công thức hàm sản xuất Cobb –

Douglas cơ bản ta được: Ln Q = ln A + α ln L + β ln K

4 .Phân tích kết quả tính toán và ước lượng mô hình

4.1 Phân tích các chỉ số CR4 Năm 2015 2016 2017 Trung bình năm CR4 0.448365 0.4649564 0.4090395 0.4407869

Nguồn: Nhóm tác giả tự tính toán bằng phần mềm STATA - Nhận xét:

Chỉ số CR4 (Concentration Ratio of the top 4 firms) là một chỉ số quan trọng

để đo lường mức độ tập trung của thị trường trong một ngành công nghiệp cụ

thể. Đối với ngành sản xuất giày, dép trong ba năm 2015, 2016 và 2017, chỉ

số CR4 lần lượt là 0.448365, 0.4649564 và 0.4090395. Những con số này

cung cấp những thông tin quý báu về sự thay đổi trong cơ cấu cạnh tranh của

ngành này cạnh tranh một cách tương đối, cụ thể là:

- Năm 2015, chỉ số CR4 ở mức 0.448365 cho thấy bốn công ty lớn nhất

chiếm khoảng 44.8% thị phần. Mức độ tập trung này thể hiện một thị trường

khá cạnh tranh, mặc dù các công ty lớn chiếm một phần đáng kể.

- Đến năm 2016, chỉ số CR4 tăng nhẹ lên 0.4649564, nghĩa là thị phần

của bốn công ty lớn nhất tăng lên khoảng 46.5%. Sự gia tăng này có thể cho

thấy sự mở rộng của các công ty hàng đầu hoặc sự rút lui của các công ty nhỏ lOMoAR cPSD| 58540065

hơn khỏi thị trường. Tuy nhiên, sự gia tăng không quá lớn nên không thể kết

luận chắc chắn về sự độc quyền gia tăng.

- Năm 2017, chỉ số CR4 giảm xuống còn 0.4090395, tức là chỉ khoảng

41% thị phần thuộc về bốn công ty lớn nhất. Sự sụt giảm này có thể được lý

giải bằng việc các công ty nhỏ hơn đã giành lại được thị phần hoặc có sự gia

nhập của các công ty mới vào ngành, làm cho thị trường trở nên cạnh tranh hơn.

Tóm lại, qua ba năm này, ngành sản xuất giày, dép thể hiện một sự thay đổi

không đồng nhất về mức độ tập trung thị trường. Mức độ cạnh tranh dường

như tăng lên vào năm 2017 sau khi có sự gia tăng nhẹ về mức độ tập trung

trong năm 2016. Điều này phản ánh một môi trường kinh doanh linh hoạt và

cạnh tranh trong ngành sản xuất giày, dép.

4.2 Phân tích chỉ số HHI

Mức độ cạnh tranh trong ngành sản xuất giày, dép tại Việt Nam - Nhận xét:

- Chỉ số HHI (Herfindahl-Hirschman Index) là một thước đo quan trọng

để đánh giá mức độ tập trung của thị trường trong một ngành công nghiệp

cụ thể. Đối với ngành sản xuất giày, dép trong ba năm 2015, 2016 và 2017,

chỉ số HHI lần lượt là 0.0714086, 0.0736305 và 0.0607602. Những con số lOMoAR cPSD| 58540065

này giúp chúng ta hiểu rõ hơn về sự thay đổi trong cấu trúc cạnh tranh của ngành này.

- Năm 2015, chỉ số HHI ở mức 0.0714086 cho thấy thị trường sản xuất

giày, dép có mức độ tập trung thấp. Chỉ số HHI dưới 0.1 thường được xem

là dấu hiệu của một thị trường cạnh tranh cao, nơi không có công ty nào

chiếm ưu thế vượt trội.

- Đến năm 2016, chỉ số HHI tăng nhẹ lên 0.0736305, cho thấy sự gia tăng

nhỏ trong mức độ tập trung thị trường. Mặc dù sự gia tăng này không lớn,

nhưng nó có thể phản ánh sự mở rộng của một số công ty hàng đầu hoặc sự

sụt giảm của các công ty nhỏ hơn. Tuy nhiên, mức độ tập trung vẫn ở mức

thấp, duy trì tính cạnh tranh cao của thị trường.

- Năm 2017, chỉ số HHI giảm xuống còn 0.0607602, đánh dấu một sự

giảm đáng kể về mức độ tập trung thị trường. Điều này cho thấy sự gia tăng

cạnh tranh, có thể do sự gia nhập của các công ty mới hoặc sự mở rộng của

các công ty nhỏ hơn, làm giảm thị phần của các công ty lớn.

Tóm lại, trong ba năm này, ngành sản xuất giày, dép đã trải qua những thay

đổi đáng kể về mức độ tập trung thị trường. Sự tăng nhẹ của chỉ số HHI vào

năm 2016 và sự giảm mạnh vào năm 2017 phản ánh một môi trường kinh

doanh linh hoạt và cạnh tranh. Điều này có lợi cho người tiêu dùng và thúc

đẩy sự sáng tạo và cải tiến trong ngành công nghiệp này.

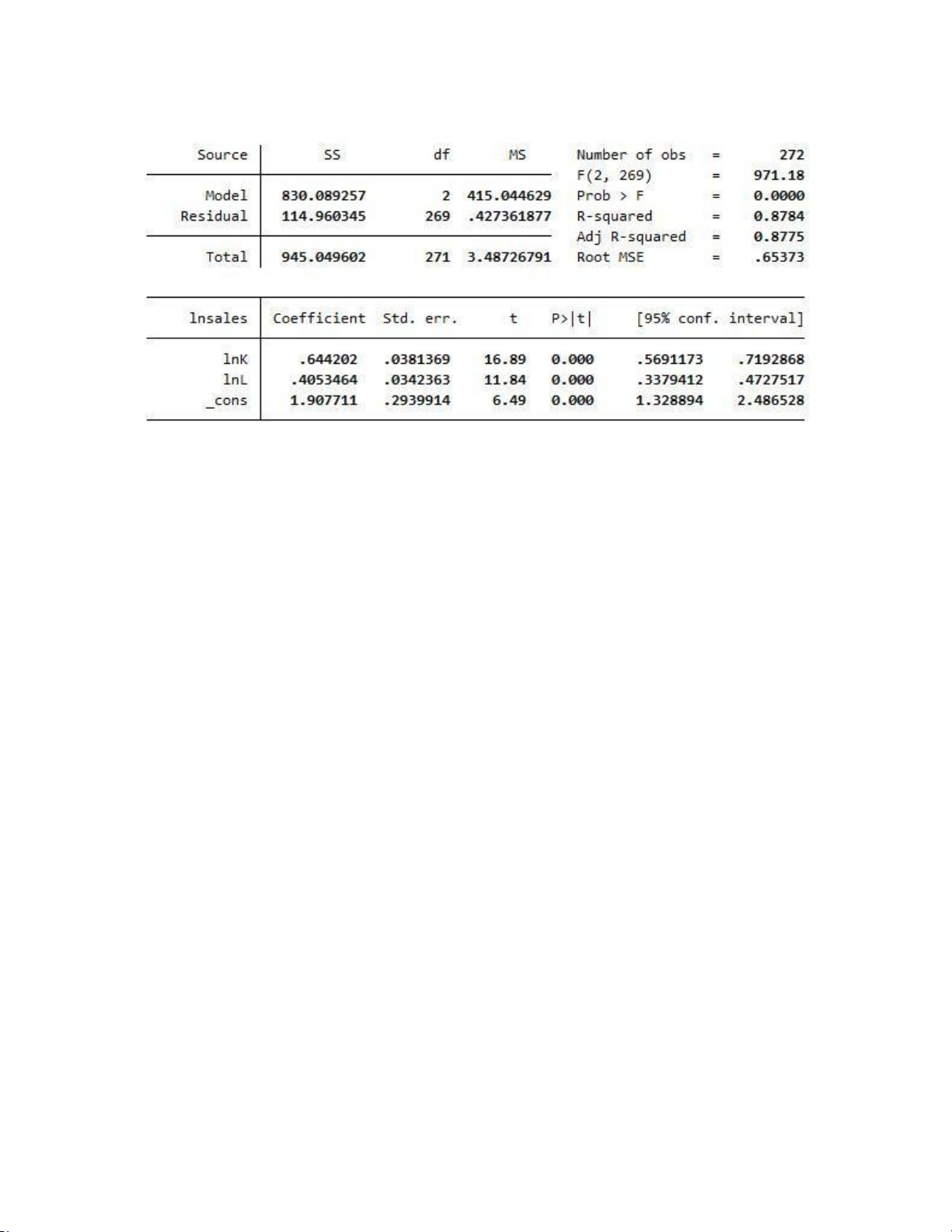

4.3 Kết quả mô hình hồi quy

Chạy mô hình hồi quy cùng số liệu tổng hợp cả 3 năm 2015, 2016 và 2017

với biến độc lập: sản lượng (Q), biến phụ thuộc là vốn (K) và lao động (L),

sử dùng phần mềm dữ liệu Stata ta có bảng kết quả sau: lOMoAR cPSD| 58540065

Kết quả chạy mô hình hồi quy - số liệu cung cấp do GV giảng dạy -

Giá trị R-squared = 0.8784 và Adj R-squared = 0.8775 là khá cao, thể

hiện có khoảng 87,8% sự biến động doanh thu của các doanh nghiệp được giải

thích bởi yếu tố vốn và lao động. Hơn nữa, giá trị F-statistic = 0.000 < 5% nên mô hình ước lượng là phù hợp.

ln(sales)=1.907711+0.644202lnK+0.4053464lnL -

Hàm hồi quy cung cấp một cái nhìn sâu sắc về mối quan hệ giữa doanh

thu (sales) với hai yếu tố đầu vào chính là vốn (K) và lao động (L) trong một

ngành công nghiệp cụ thể. Dưới đây là một số nhận xét chi tiết về các hệ số

hồi quy và ý nghĩa của chúng: -

Hệ số này cho biết rằng khi (K) tăng 1%, doanh thu (lnsales) dự kiến sẽ

tăng khoảng 0.644202 lần. Điều này cho thấy vốn đầu tư có tác động đáng kể

đến doanh thu. Cho thấy mức độ nhạy cảm của doanh thu đối với thay đổi

trong vốn là khá cao, thể hiện rằng đầu tư vào vốn có thể mang lại lợi nhuận lớn cho doanh nghiệp. -

Hệ số này cho biết rằng khi (L) tăng 1%, doanh thu (lnsales) dự kiến sẽ

tăng khoảng 0.4053464 lần. Mặc dù thấp hơn so với hệ số của vốn, nhưng lao

động vẫn đóng một vai trò quan trọng trong việc gia tăng doanh thu. Điều này

có nghĩa là sự tăng cường sử dụng lao động cũng sẽ góp phần vào việc tăng

doanh thu, dù không mạnh mẽ bằng việc đầu tư vào vốn.