Preview text:

CHƯƠNG 6: PHƯƠNG THỨC NHỜ THU I. Khái niệm:

Nhờ thu là phương thức thanh toán, trong đó người bán sau khi hoàn thành nghĩa vụ giao

hàng cho người mua, sẽ lập bộ chứng từ nhờ thu gửi đến ngân hàng phục vụ mình để

chuyển giao chứng từ cho ngân hàng thu hộ thanh toán, chấp nhận

yêu cầu nhà nhập khẩu

thanh toán hay chấp nhận các điều kiện khác để đổi lấy chứng từ. II. Các bên tham gia:

Người lập đơn nhờ thu (Principal): Người Xuất khẩu, bên bán

Ngân hàng chuyển giao (Remitting Bank): Ngân hàng phục vụ người bán

Người trả tiền (Drawee): Người nhập khẩu, bên mua, là bên được xuất trình chứng từ

theo đúng chỉ thị nhờ thu để thanh toán hoặc chấp nhận thanh toán

Ngân hàng thu hộ (Collecting Bank): là bất cứ ngân hàng nào tham gia vào quá trình

nhờ thu, nhưng không phải là ngân hàng chuyển giao

Ngân hàng xuất trình ( Presenting Bank): là ngân hàng thu hộ thực hiện việc xuất trình

cho người trả tiền (có tài khoản của người trả tiền)

Câu 1: Phương thức thanh toán quốc tế có văn bản pháp lý quốc tế điều chỉnh riêng: A. Chuyển tiền và Nhờ thu B.

Chuyển tiền và Ứng trước C. Ghi sổ và Ứng trước D.

Nhờ thu và Tín dụng chứng từ

Câu 2: Drawee trong thanh toán Nhờ thu là? A. Người xuất khẩu B. NH người xuất khẩu

C. Người nhập khẩu D. NH người nhập khẩu

Câu 3: Số lượng chủ thể tối thiểu tham gia thanh toán Nhờ thu là bao nhiêu? Giải thích? -

Số lượng chủ thể tối thiểu tham gia thanh toán Nhờ thu là 3 (Người xuất khẩu, Người

nhập khẩu, Ngân hàng thu hộ). -

Người xuất khẩu gửi trực tiếp chứng từ cho Ngân hàng thu hộ rồi NH thu hộ chuyển cho người nhập khẩu. -

NH thu hộ sẽ điện MT103 chuyển cho nhà xuất khẩu khi nhà nhập khẩu thanh toán. III. Phân loại nhờ thu:

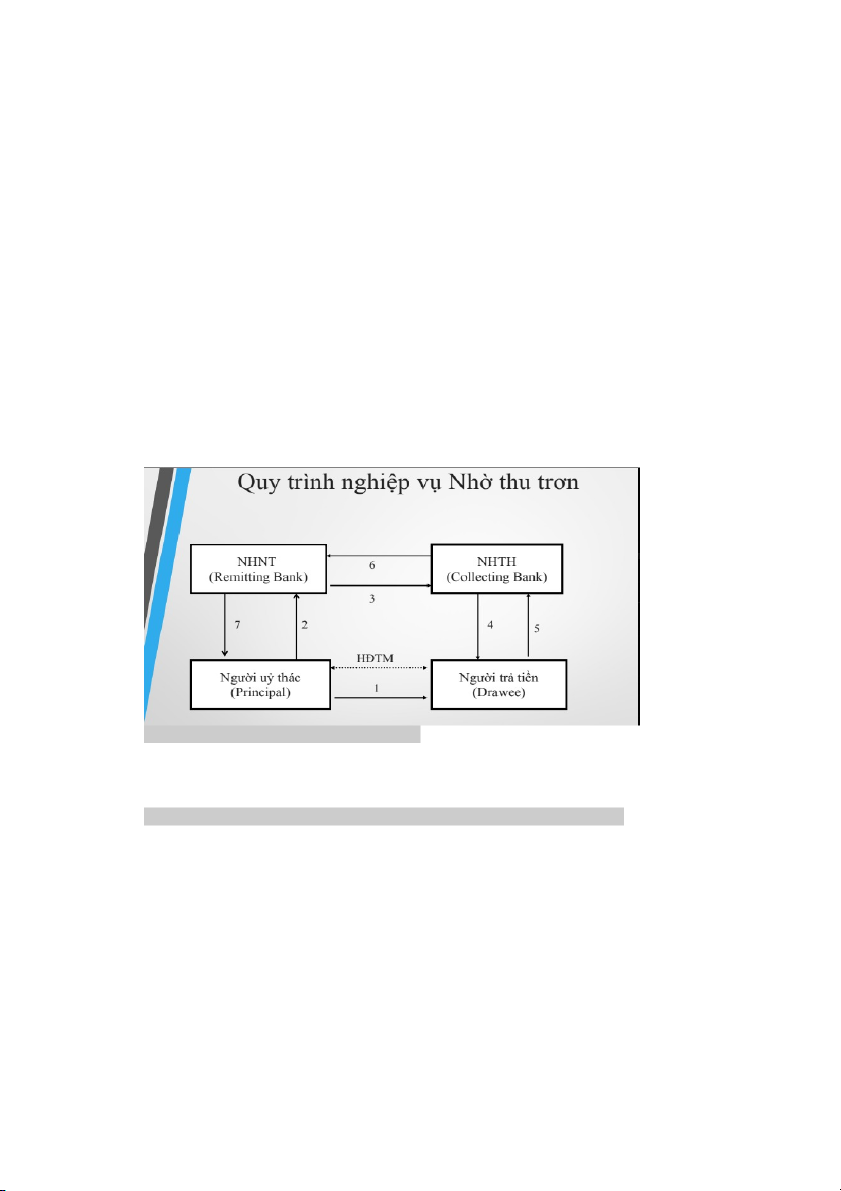

1. Nhờ thu trơn: (CLEAN COLLECTION)

Phương thức thanh toán nhờ thu trơn là phương thức thanh toán nhờ thu mà trong đó chứng

từ nhờ thu chỉ có chứng từ tài chính (hối phiếu), không có chứng từ thương mại (chứng

từ thương mại gửi chung với hàng hóa trước đó) Một số lưu ý:

- Rủi ro chủ yếu thuộc về Nhà Xuất khẩu: Việc thanh toán hay không thanh toán dựa vào

năng lực tài chính và thiện chí của nhà nhập khẩu, nhận hàng mà không thanh toán.

- Rủi ro của nhà nhập khẩu: Chỉ thị nhờ thu đến trước hàng hóa và nhà nhập khẩu phải thanh

toán hoặc chấp nhận thanh toán trong khi hàng hóa chưa được gửi đi hoặc hàng hóa không

đúng như trong thỏa thuận hợp đồng.

- Ngân hàng: Đơn thuần là trung qian thanh toán, kết quả nhờ thu ntn thì cũng vấn sẽ nhận đc phí

Quy trình nhờ thu: cũng dễ, coi trong sách hoặc slides

Câu 4: Bằng chứng chấp nhận B/E là gì?

- Hối phiếu kỳ hạn được ghi chữ “Chấp nhận”

- Thư/điện chấp nhận của Ngân hàng

Câu 5: Rủi ro đối với người xuất khẩu trong thanh toán Nhờ thu trơn?

- Nhận được tiền thanh toán chậm

- Không nhận được tiền thanh toán + Và không mất hàng hóa + Và có mất vàng hóa

Câu 6: Nếu bạn là ngân hàng, bạn cần quan tâm những vấn đề gì khi tài

trợ cho người nhập khẩu đối với hợp đồng mua bán hàng hóa quốc tế

quy định phương thức thanh toán Nhờ thu trơn?

- Đánh giá tính khả thi của giao dịch mua bán này

- Đánh giá năng lực tài chính của nhà xuất khẩu

- Đánh giá năng lực tài chính của nhà nhập khẩu thông qua các giấy Báo

có của Ngân hàng (Credit Advice)

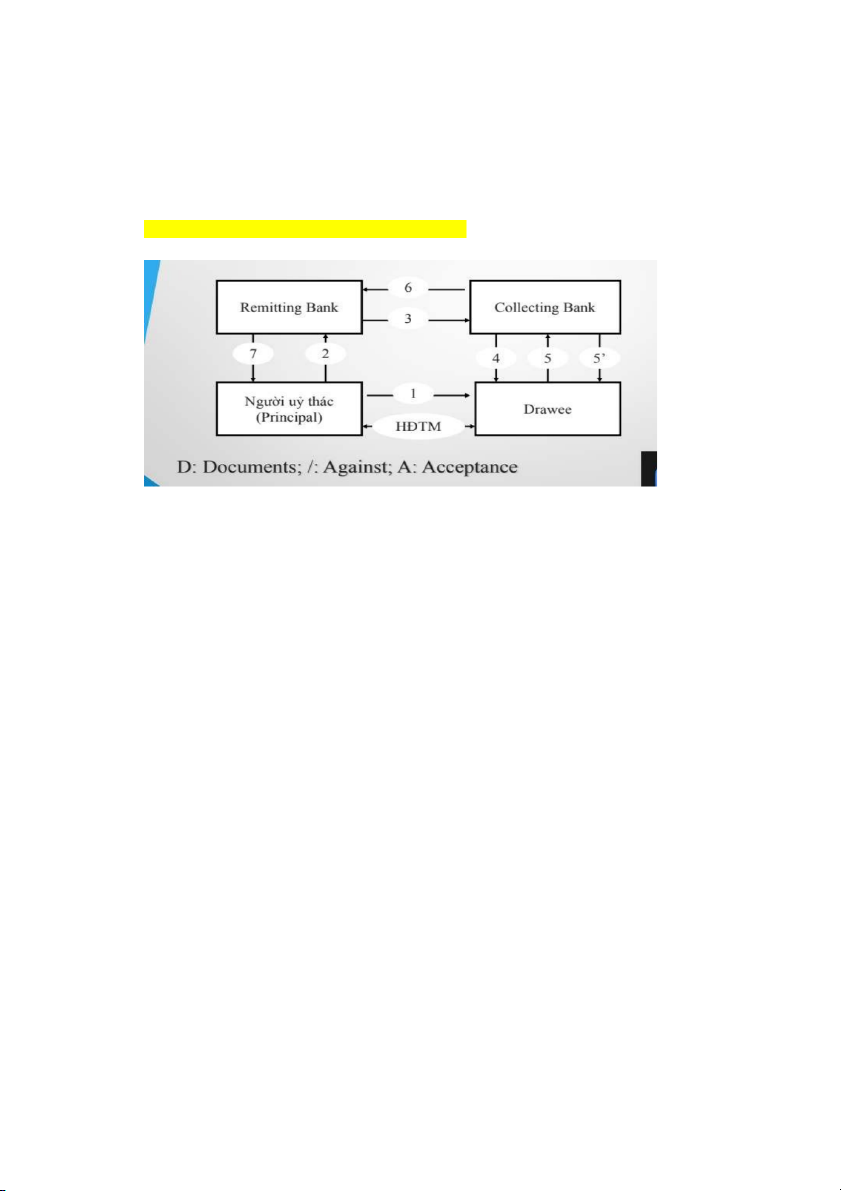

2. Nhờ thu kèm chứng từ: (DOCUMENTARY COLLECTION)

- Phương thức nhờ thu kèm chứng từ là phương thức nhờ thu bao gồm chứng từ tài

chính và chứng từ thương mại hoặc chỉ có chứng từ thương mại.

- NHTH chỉ trao bộ chứng từ cho người trả tiền khi người này đã trả tiền, chấp

nhận thanh toán hoặc thực hiện các điều kiện khác quy định trong Lệnh nhờ thu.

Điều kiện trao chứng từ gồm có:

- D/P: Chứng từ đổi lấy việc thanh toán

Những chủ thể gặp rủi ro:

- NH tài trợ người xuất khẩu (trước và sau khi giao hàng)

- Nhà xuất khẩu không thu được tiền.

Câu 8: Rủi ro của nhà xuất khẩu? - Bị thanh toán chậm: + Rủi ro tỷ giá

+ Bị hạ thấp điểm tín dụng

+ Không thực hiện được các hợp đồng mà mình đang là người trả tiền

- Không nhận được tiền thanh toán:

+ Phải chở hàng về nước

+ Tìm người mua khác (bán giá thấp/không bán được)

Câu 9: Có thể có bước 5 mà không có bước 5’ không? Tại sao?

Không thể, vì ngân hàng thu hộ chỉ thực hiện theo yêu cầu của nhà xuất

khẩu đó là người mua trả tiền thì NH thu hộ trao chứng từ.

Câu 10: Có thể có 5’ mà không có 5 không?

Có thể, vì phụ thuộc vào quyết định của NH có tài trợ hay không dựa vào đánh giá rủi ro.

Câu 11: Rủi ro của nhà nhập khẩu?

- Nhận hàng hóa không giống như yêu cầu ở hợp đồng

- Không nhận được hàng hóa (nhà xuất khẩu không giao hàng) -

Trường hợp người xuất khẩu có giao hàng nhưng người mua không nhận được

hàng (do thiên tai, cướp biển…) tồn tại rủi ro với nhà xuất khẩu nếu người mua không mua bảo hiểm.

Câu 12: Nên áp dụng D/P khi nào? -

D/P: người bán có rủi ro cao hơn Chú ý đến uy tín và khả năng tài chính của người mua -

Đồng thời, người mua cần quan tâm đến uy tín của người bán, khả năng thương

mại quốc tế của người bán.

Mối quan hệ giữa người mua và người bán phải gắn bó lâu dài với nhau.

Câu 14: Làm thế nào để nhà xuất khẩu có thể nhận được tiền thanh toán ở ngay bước 2?

Sử dụng chiết khấu chứng từ:

- Chiết khấu miễn truy đòi (Negotiation without recourse): Khi người

xuất khẩu xuất trình chứng từ thì NH phải trả luôn cho nhà xuất khẩu. NH sẽ

không được đòi lại số tiền đó trong trường hợp không thu được tiền từ nhà nhập khẩu.

- Chiết khấu có truy đòi (Negotiation with recourse): NH trả tiền cho nhà

xuất khẩu và được quyền đòi lại nếu không thu được tiền từ nhà nhập khẩu.

Trong thanh toán nhờ thu, chủ yếu người ta sử dụng chiết khấu có truy đòi, hình

thức này còn được gọi là ứng trước vốn. Và trong D/P có nhiều trường hợp người ta không sử dụng B/E.

- D/A: Chứng từ đổi lấy việc chấp nhận thanh toán So sánh D/P và D/A (1) đều giao hàng

(2) - Ở D/A người xuất khẩu phải lập B/E kỳ hạn và chắc chắn phải kèm Hối phiếu trong bộ chứng từ.

- D/P có thể có hoặc không có B/E (nếu sử dụng B/E trả ngay).

(3) D/A khác D/P ở việc D/P có thể gửi kèm B/E hoặc không trong khi D/A bắt buộc phải gửi kèm B/E.

(4) Giống D/P: Thông báo bộ chứng từ (5) Khác:

D/P: nhà nhập khẩu trả tiền; D/A: nhà nhập khẩu chấp nhận hối phiếu.

(5’): Giống và khác D/P ở 1 số trường hợp.

Để có bước 5’ thì ít nhất phải có bước 2 và 5.

- Các trường hợp giống nhau:

+ D/P có sử dụng B/E và D/A nhà nhập khẩu chấp nhận B/E bằng thư/điện chấp nhận

của ngân hàng -> thì bước 5’ NHTH sẽ chuyển giao B/E và bộ chứng từ cho người nhập khẩu

+ D/P không sử dụng B/E và D/A nhà nhập khẩu ghi chữ “Chấp nhận” lên mặt trước B/E.

- Các trường hợp khác nhau:

+ D/P có sử dụng B/E và D/A nhà nhập khẩu ghi chữ “Chấp nhận” lên mặt trước B/E.

+ D/P không sử dụng B/E và D/A nhà nhập khẩu chấp nhận B/E bằng thư/điện chấp nhận của ngân hàng

(6), (7): Chuyển trả bằng chứng chấp nhận B/E

- D/OT: Chứng từ đổi lấy điều kiện khác

RR cho người nhập khẩu từ cao đến thấp: 1. chuyển tiền trả sau 2. nhờ thu trơn 3. D/A 4.. D/P

5. chuyển tiền trả trước 100% So sánh - D/P - D/A 60 days after sight

- D/P 60 days after sight (= Forward D/P) Tiêu chí D/P D/A 60 days after sight D/P 60 days after sight Thời điểm

Nhận chứng từ sau Nhận chứng từ sau khi

Trả tiền và trao chứng từ nhận chứng khi thanh toán thanh toán hoặc chấp vào ngày 60 sau khi nhìn từ hoặc chấp nhận nhận B/E thấy thanh toán Điều kiện Khi nhà nhập Nhà nhập khẩu chấp nhận chứng khẩu thanh toán nhận thanh toán bộ từ toàn bộ chứng từ chứng từ Lưu ý : -

, về mặt lý thuyết, người mua sẽ trả tiền và trao

chứng từ tại ngày đáo hạn. Tuy nhiên, trong thực tế thì Collecting Bank

được quyền chủ động quyết định thời điểm và điều kiện trao chứng từ cho

người mua nhưng 1 khi Collecting Bank đã trao chứng từ cho người mua thì

phải có nghĩa vụ trả tiền cho người bán vào ngày đáo hạn. Phân biệt: -

khi người mua không trả tiền thì đến hạn

Collecting Bank không có nghĩa vụ trả tiền. Trong trường hợp nhà nhập

khẩu chứng minh sự uy tín thì NH cũng không có quyền giao chứng từ khi chưa được chấp nhận. -

khi người mua không trả tiền thì đến hạn

Collecting Bank phải có nghĩa vụ trả tiền cho người bán. Nếu nhà nhập khẩu

chứng minh được sự uy tín và đủ điều kiện thì NH sẽ tài trợ và đưa chứng từ

trước khi thanh toán. D/P kì hạn là 1 sản phẩm tài trợ đối với người nhập

khẩu làm đa dạng hóa sản phẩm cho NH

CHƯƠNG 7: PHƯƠNG THỨC TÍN DỤNG CHỨNG TỪ

1. Khái niệm: Tín dụng chứng từ là một thỏa thuận không hủy ngang, là sự cam kết

chắc chắn của ngân hàng phát hành về việc thanh toán bộ chứng từ xuất trình phù hợp. Thanh toán có nghĩa:

- Trả ngay nếu thư tín dụng có giá trị thanh toán ngay

- Cam kết thanh toán sau và trả tiền khi đến hạn nếu như thư tín dụng có giá trị thanh toán chậm

- Chấp nhận hối phiếu do người thụ hưởng ký phát và thnah toán khi nó đến hạn nếu

thư tín dụng cho phép chấp nhận 2. Các bên tham gia:

- Người đề nghị (Applicant): là người yêu cầu ngân hàng phát hành thư tín dụng,

người đề nghị là nhà nhập khẩu

- Người thụ hưởng (Beneficinary): là người hưởng lợi thư tín dụng, nhận đc cam kết

thanh toán có điều kiện của ngân hàng phát hành, là nhà xuất khẩu

- Ngân hàng phát hành (Issuing Bank): là ngân hàng phát hành thư tín dụng phục vụ nhà nhập khẩu

- Ngân hàng thông báo (Advising Bank): là ngân hàng được NHPH yêu cầu thông báo

L/C cho người thụ hưởng, thường là chi nhánh của NHPH ở nước nhà xuất khẩu

(kiểm tra tính xác thực)

- Ngân hàng được chỉ định (Nominated Bank) là ngân hàng mà thư tín dụng có giá trị

là ngân hàng giữ tài khoản của ngân hàng phát hành, có nhiệm vụ thực hiện lệnh

chuyển tiền của ngân hàng phát hành cho ngân hàng được chỉ định để thanh toán toàn bộ chứng từ.