Preview text:

MỤC LỤC

BẢNG DANH MỤC TỪ VIẾT TẮT . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . i i

DANH MỤC HÌNH ẢNH . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . v

GIỚI THIỆU . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 1

CHƯƠNG 1: TỔNG QUAN VỀ AI TRONG BỐI CẢNH TÀI CHÍNH QUỐC

TẾ VÀ XU HƯỚNG FINTECH . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 2

1.1. Tài chính quốc tế trong kỷ nguyên Fintech . . . . . . . . . . . . . . . . . . . . . . 2

1.1.1. Tài chính quốc tế . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 2

1.1.2. Fintech . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 2

1.1.3 Mối liên hệ giữa Tài chính Quốc tế và Fintech . . . . . . . . . . . . . . . . . . 3

1.2 Trí tuệ Nhân tạo - Artificial Intel igence . . . . . . . . . . . . . . . . . . . . . . . . . 3

1.2.1 Khái niệm về AI . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 3

1.2.2 Xu hướng AI trong Fintech . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 5

CHƯƠNG 2: ỨNG DỤNG AI TRONG QUẢN TRỊ DANH MỤC ĐẦU TƯ 7

2.1 Qun tr danh mc đu tư . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 7

2.2. La chn tài sn . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 7

2.2.1. D đoán giá và xu hướng . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 8

2.3.2. Phân loại tài sn . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 10

2.2.3. Phân tích tâm lý thị trường . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 11

2.3 Tối ưu hóa danh mc . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 12

2.3.1 Tối ưu hóa đa mục tiêu. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 12

2.3.2. Ci tiến Lý thuyết Danh mục Hiện đại . . . . . . . . . . . . . . . . . . . . . . . . 13

2.4. Qun lý rủi ro danh mc đu tư . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 15

2.4.1. Phân tích rủi ro và kịch bn toàn cầu . . . . . . . . . . . . . . . . . . . . . . . . 15

2.4.2. Đánh giá rủi ro, địa chính trị và cnh báo sớm . . . . . . . . . . . . . . . . 16

2.5 Tái cân bằng danh mc . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 18

2.5.1 Quyết định tái cân bằng tối ưu . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 18

2.5.2 Tối ưu hóa thuế . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 19

2.6 Cá nhân hóa danh mc đu tư . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 20

2.6.1 Phân loại và đánh giá khẩu vị rủi ro của nhà đầu tư . . . . . . . . . . . . . 20

2.6.2 Hệ thống khuyến nghị . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 22

CHƯƠNG 3: CƠ HỘI VÀ THÁCH THỨC CHO THỊ TRƯỜNG MỚI NỔI23

3.1 Cơ hội . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 23

3.1.1 Dòng vốn quốc tế và kh năng tiếp cận tài chính . . . . . . . . . . . . . . . . 23

3.1.2 Thúc đẩy đổi mới và cạnh tranh . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 24

3.1.3. Tận dụng AI để nâng cao năng lc qun lý rủi ro . . . . . . . . . . . . . . . 24

3.2 Thách thức . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 25

3.2.1 Hạ tầng công nghệ và dữ liệu . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 25

3.2.2 Khung pháp lý và qun lý . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 26

3.2.3 Nguồn lc và giáo dục . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 27

KẾT LUẬN . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 28

TÀI LIỆU THAM KHẢO . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 29 i

BẢNG DANH MỤC TỪ VIẾT TẮT Viết tắt

Thuật ngữ tiếng Anh

Thuật ngữ tiếng Việt AI Artificial Intel igence Trí tuệ Nhân tạo CAGR Compound Annual Growth Rate

Tỷ lệ tăng trưởng hàng năm kép CFA Chartered Financial Analyst

Chứng chỉ Phân tích Tài chính COVID-19

Bệnh viêm đường hô hấp cấp do chủng virus Corona mới năm 2019 DL Deep Learning Học sâu DNN Deep Neural Network Mạng nơ-ron sâu EN Elastic Net Hồi quy lưới đàn hồi ESG Environmental, Social, and

Môi trường, Xã hội, và Quản Governance trị ETF Exchange Traded Fund

Quỹ hoán đổi danh mục/Quỹ Giao dịch trên Sàn FDI Foreign Direct Investment

Đầu tư trực tiếp nước ngoài FII Foreign Indirect Investment

Đầu tư gián tiếp nước ngoài GEMs

Global Emerging Markets Database Cơ sở dữ liệu Thị trường Mới nổi Toàn cầu IMF International Monetary Fund Quỹ Tiền tệ Quốc tế KPMG KPMG (Global Audit and

Tổ chức kiểm toán và tư vấn Consulting Organization) toàn cầu KPMG LM Linear Model Mô hình tuyến tính LSTM Long Short-Term Memory

Bộ nhớ ngắn – dài hạn ML Machine Learning Học máy i i MPT Modern Portfolio Theory

Lý thuyết Danh mục Hiện đại MSCI Morgan Stanley Capital Morgan Stanley Capital Quốc International tế NLP Natural Language Processing

Xử lý Ngôn ngữ Tự nhiên PMC PubMed Central Trung tâm Y sinh Quốc gia PP Personalized Portfolios

Cá nhân hóa danh mục đầu tư PPM

Personalized Portfolio Management Quản lý danh mục cá nhân hóa RD Random Forest Rừng ngẫu nhiên RE Recommendation Engines Hệ thống khuyến nghị RFE Recursive Feature Elimination

Loại bỏ đặc trưng đệ quy RL Reinforcement Learning Học tăng cường SA Sentiment Analysis Phân tích cảm xúc SML Supervised Machine Learning Học máy có giám sát SSA Sparrow Search Algorithm

Thuật toán tìm kiếm chim sẻ TCQT Tài chính Quốc tế USD United States Dol ar Đô la Mỹ

AI Fintech AI Financial Technology

Công nghệ tài chính ứng dụng trí tuệ nhân tạo AI AI Champions

Những chuyên gia hoặc đại Champions diện AI trong tổ chức EMs Emerging Markets Thị trường mới nổi AUC Area Under the Curve

Mức độ mô hình dự đoán đúng khi phân biệt hai nhóm iv DANH MỤC HÌNH ẢNH

Hình 1 Tài sản do Robo-advisors quản lý . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 6

Hình 2 So sánh giá đóng của thực tế và giá dự báo của cổ phiếu Petro China . . 10

Hình 3 Phản ứng thị trường với thông tin mới nhờ AI . . . . . . . . . . . . . . . . . . . . 14

Hình 4 Doanh thu danh mục ETF AI . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 14

Hình 5 Hiệu quả thị trường dưới bất cân xứng thông tin với AI . . . . . . . . . . . . . 16

Hình 6 Đề xuất quản lý rủi ro và giám sát với AI . . . . . . . . . . . . . . . . . . . . . . . . 17

Hình 7 Tổng lợi nhuận tích lũy của các tài khoản đầu tư được tự động quản lý trên

nền tảng Wealthfront . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 21 v GIỚI THIỆU

Trong kỷ nguyên toàn cầu hóa sâu rộng, thị trường tài chính quốc tế (TTQT) vận hành

trong một ma trận phức tạp chưa từng có. Các nền kinh tế không còn tách biệt mà gắn kết

trong một mạng lưới phụ thuộc lẫn nhau, nơi dòng vốn dịch chuyển với tốc độ ánh sáng và

những biến động từ chính sách tiền tệ, tăng trưởng kinh tế hay căng thẳng địa chính trị đều

có thể tạo ra hiệu ứng domino toàn cầu. Trong bối cảnh đó, nhu cầu tìm kiếm công cụ hiện

đại có khả năng xử lý khối lượng dữ liệu khổng lồ và hỗ trợ ra quyết định đầu tư tối ưu trở

nên cấp thiết hơn bao giờ hết.

Song hành với sự phức tạp của TTQT, Trí tuệ Nhân tạo (AI) đang tạo nên cuộc cách

mạng công nghệ toàn diện, và tài chính là một trong những ngành hưởng lợi rõ rệt nhất.

Khi kết hợp với công nghệ tài chính, AI không chỉ dừng ở tự động hóa hay tăng tốc độ xử

lý, mà còn mở rộng khả năng phân tích, dự đoán và tối ưu hóa hoạt động tài chính. Fintech

vốn là cầu nối giữa tài chính và công nghệ, nay với sự hỗ trợ của AI, đã phát triển thành hệ

sinh thái năng động, nơi các mô hình đầu tư thông minh, sản phẩm tài chính sáng tạo và

dịch vụ cá nhân hóa được hình thành và lan tỏa nhanh chóng.

Chính tại điểm giao thoa này, AI và Fintech đang tái định hình cách thức quản lý tài

sản trên phạm vi toàn cầu. Các mô hình định lượng truyền thống thường bị giới hạn bởi khả

năng xử lý dữ liệu và nhận diện quan hệ phi tuyến tính, trong khi các thuật toán học máy

và học sâu của AI có thể phát hiện mẫu hình phức tạp, phân tích cả dữ liệu phi cấu trúc như

tin tức hay mạng xã hội, từ đó nâng cao chất lượng dự báo. Đặc biệt trong quản trị danh

mục đầu tư quốc tế, AI hỗ trợ phân bổ vốn linh hoạt, điều chỉnh theo biến động thị trường,

đồng thời giảm thiểu sự thiên lệch chủ quan trong quyết định của con người.

Ý nghĩa của sự chuyển đổi này nằm ở chỗ: AI không chỉ là công cụ dự báo, mà còn

trực tiếp nâng cao chất lượng quản trị danh mục đầu tư, giúp tối ưu phân bổ vốn, kiểm soát

rủi ro và cải thiện hiệu quả sinh lời trong môi trường toàn cầu đầy bất định. Tuy nhiên, bên

cạnh cơ hội, việc ứng dụng AI trong tài chính quốc tế cũng đặt ra thách thức, đặc biệt tại

các thị trường mới nổi, nơi hạn chế về hạ tầng, nhân lực và khung pháp lý có thể cản trở

quá trình hấp thụ. Trên cơ sở đó, bài viết tập trung phân tích ứng dụng AI trong quản trị

danh mục đầu tư – lĩnh vực thể hiện rõ sự kết hợp giữa công nghệ và tài chính, qua đó làm

rõ tác động của AI đối với hiệu quả quản trị danh mục đầu tư, đồng thời chỉ ra cơ hội và

thách thức mà nó mang lại cho nhà đầu tư toàn cầu, đặc biệt trong bối cảnh năng động của

các nền kinh tế mới nổi. 1

CHƯƠNG 1: TỔNG QUAN VỀ AI TRONG BỐI CẢNH TÀI CHÍNH QUỐC TẾ

VÀ XU HƯỚNG FINTECH

1.1. Tài chính quốc tế trong kỷ nguyên Fintech

1.1.1. Tài chính quốc tế

Tài chính quốc tế gắn liền chặt chẽ với nền kinh tế vĩ mô do tập trung nghiên cứu các

mối quan hệ tiền tệ và kinh tế vĩ mô giữa các quốc gia (Pilbeam, 2023). Tài chính quốc tế

đóng vai trò như một công cụ quan trọng trong việc xác định tỷ giá hối đoái, so sánh tỷ lệ

lạm phát giữa các quốc gia, đồng thời cung cấp thông tin về cơ hội và rủi ro đầu tư, giúp

đánh giá tình trạng kinh tế của các quốc gia và phân tích hiệu quả các thị trường nước ngoài (Levi, 2009).

Một đặc điểm đóng vai trò là yếu tố then chốt của thị trường tài chính quốc tế đó là

tính toàn cầu hóa. Thị trường tài chính quốc tế bao gồm một mạng lưới toàn cầu cho phép

cá nhân, doanh nghiệp và chính phủ giao dịch hầu như mọi loại tài sản tài chính như cổ

phiếu, trái phiếu, tiền tệ và các công cụ phái sinh (Madura & cộng sự, 2018). Ngoài ra môi

trường tài chính quốc tế còn tạo điều kiện cho các giao dịch và đầu tư xuyên biên giới. Mỗi

quốc gia có hệ thống pháp lý và quy định tài chính khác nhau, khiến các tác động chính trị

từ các quốc gia khác nhau có thể tạo ra sự bất ổn không thể lường trước trong thị trường tài

chính toàn cầu, tạo ra nhiều thách thức cho các nhà đầu tư và tổ chức tài chính khi hoạt

động đa quốc gia (Levi, 2009). 1.1.2. Fintech

Theo định nghĩa của Arner và cộng sự (2015) đưa ra, “công nghệ tài chính” hay

“FinTech” đề cập đến các giải pháp tài chính được hỗ trợ bởi công nghệ. Thuật ngữ FinTech

không giới hạn trong các lĩnh vực cụ thể hay mô hình kinh doanh mà bao trùm toàn bộ

phạm vi dịch vụ và sản phẩm truyền thống của ngành dịch vụ tài chính.

Đặc điểm nổi bật của Fintech bao gồm việc sử dụng các công nghệ tiên tiến như Big

Data, Trí tuệ Nhân tạo (AI), Machine Learning, Blockchain và Cloud Computing để xử lý

lượng dữ liệu lớn trong thời gian ngắn và đưa ra quyết định nhanh chóng (Giglio, 2021).

Fintech tập trung vào trải nghiệm khách hàng, cung cấp dịch vụ cá nhân hóa và dễ tiếp cận

từ đó gia tăng trải nghiệm của khách hàng qua dịch vụ nhanh chóng, an toàn và cá nhân

hóa, đồng thời thúc đẩy đổi mới và cho phép tích hợp với các hệ thống khác để tạo ra hệ

sinh thái tài chính linh hoạt (Mention, 2019). Fintech giúp nâng cao hiệu suất và tự động

hóa quy trình, đồng thời vượt trội hơn mô hình kinh doanh truyền thống bằng cách giảm

thiểu các chi phí trung gian và tăng tốc độ giao dịch (Giglio, 2021). Ví dụ là các sản phẩm 2

tài chính vốn trước đây chỉ dành riêng cho các tổ chức tín dụng được cấp phép truyền thống

- chẳng hạn như dịch vụ thanh toán và cho vay - giờ đây được cung cấp bởi các công ty fintech (Mention, 2019).

1.1.3 Mối liên hệ giữa Tài chính Quốc tế và Fintech

Theo Belozyorov & cộng sự (2020), Fintech đóng vai trò quan trọng trong việc giải

quyết các vấn đề của tài chính quốc tế bằng cách thúc đẩy các định dạng dòng vốn xuyên

biên giới, chẳng hạn như chứng khoán mã hóa và chứng khoán mua qua blockchain. Nó

vượt qua rào cản địa lý và thời gian thông qua các nền tảng thanh toán kỹ thuật số toàn cầu,

xử lý khối lượng dữ liệu lớn để giảm rủi ro và đa dạng hóa danh mục đầu tư quốc tế. Hơn

nữa, Fintech hỗ trợ đa dạng hóa và phân quyền các mô hình tài chính quốc tế truyền thống,

thay đổi vai trò của các bên trung gian và thúc đẩy các giao dịch xuyên biên giới như

crowdfunding quốc tế (Gọi vốn cộng đồng).

Ngược lại, tài chính quốc tế tạo môi trường và nhu cầu cho Fintech phát triển thông

qua hợp tác quốc tế trong quy định, chẳng hạn như nhu cầu về các giải pháp thanh toán

xuyên biên giới nhanh chóng, chi phí thấp, thúc đẩy sự ra đời của các công ty Fintech

(Yadav, 2020). Sự phức tạp của đầu tư quốc tế và rủi ro địa chính trị đòi hỏi các công cụ

phân tích vượt trội, đó chính là yếu tố thúc đẩy cho sự phát triển bùng nổ của các công cụ

như robo-advisors và AI để quản lý các danh mục đầu tư toàn cầu. Các quy định quốc tế,

hiệp định thương mại và hợp tác trong thuế (như giảm rủi ro pháp lý xuyên biên giới -

cross-border regulatory risk) từ đó định hình cách Fintech được áp dụng trong thực tế,

khuyến khích sự đổi mới để thích ứng và mở rộng ra nhiều thị trường quốc tế (Belozyorov & cộng sự, 2020).

Do đó Fintech và tài chính quốc tế có sự tác động qua lại bổ trợ lẫn nhau, không phải

là tác động một chiều. Fintech là động lực thúc đẩy sự tăng trưởng của tài chính quốc tế,

trong khi đó nhu cầu toàn cầu từ tài chính quốc tế chính là nền tảng then chốt cho tiến trình

phát triển của Fintech.

1.2 Trí tuệ Nhân tạo - Artificial Intel igence

1.2.1 Khái niệm về AI

Trí tuệ Nhân tạo (AI) đã và đang trở thành một trong những công nghệ đột phá nhất

của thế kỷ 21, định hình lại cách chúng ta tương tác với thế giới và cách các ngành công

nghiệp vận hành. Theo định nghĩa của IBM, AI là công nghệ cho phép máy tính và máy

móc mô phỏng khả năng học hỏi, hiểu biết, giải quyết vấn đề, ra quyết định, sáng tạo và tự 3

chủ của con người. Về bản chất, AI tìm cách trang bị cho máy móc năng lực tư duy, xử lý

thông tin và thực hiện các tác vụ vốn dĩ đòi hỏi trí thông minh của con người.

Thuật ngữ AI bắt đầu xuất hiện chính thức từ năm 1956 khi John McCarthy đặt ra

thuật ngữ này tại hội nghị Dartmouth để mô tả khái niệm "thinking machines" - máy móc

có khả năng suy nghĩ (McCarthy, 2007). Mặc dù ý tưởng về AI xuất hiện từ khá sớm, song

chỉ trong những năm gần đây lĩnh vực này mới thực sự bùng nổ, nhờ sự kết hợp của ba yếu

tố: (i) sự gia tăng dữ liệu phi cấu trúc với quy mô khổng lồ, (ii) bước tiến vượt bậc về năng

lực tính toán, và (iii) dòng vốn đầu tư mạnh mẽ từ các quỹ đầu tư mạo hiểm cho các dự án

công nghệ. Những điều kiện này đã giúp AI vượt qua những hạn chế trước đây, đạt được

nhiều thành tựu đáng kể và thúc đẩy sự hình thành các nhánh nghiên cứu chuyên sâu. Trong

bối cảnh tài chính, các nhánh nổi bật bao gồm:

- Machine Learning (ML): Học máy cung cấp các thuật toán hiệu quả để xử lý dữ

liệu lớn và đưa ra dự đoán dựa trên mẫu hình. Trong dự báo giá cổ phiếu, lãi suất và biến

động thị trường, ML sử dụng các mô hình như hồi quy tuyến tính, rừng ngẫu nhiên hoặc

hỗ trợ vector để phân tích dữ liệu lịch sử, xác định xu hướng và ước lượng rủi ro, giúp các

nhà đầu tư đưa ra quyết định kịp thời (Pashankar, Shendage & Pawar, 2024)

- Deep Learning (DL): Học sâu là một nhánh nâng cao của ML, tập trung vào việc

sử dụng mạng nơ-ron sâu để xử lý dữ liệu phức tạp, đặc biệt trong phân tích chuỗi thời gian

tài chính và nhận diện mẫu trong dữ liệu lớn. Trong phân tích chuỗi thời gian, DL sử dụng

các mô hình như LSTM để dự đoán xu hướng giá cổ phiếu hoặc tỷ giá ngoại hối bằng cách

ghi nhớ các mẫu dài hạn từ dữ liệu lịch sử, vượt trội hơn các mô hình tuyến tính truyền

thống (Muhammed, Olaosun, Popoola & Byers, 2024)

- Natural Language Processing (NLP) and Large Language Models (LLMs): Xử lý

ngôn ngữ tự nhiên và mô hình ngôn ngữ dữ liệu lớn đang cách mạng hóa cách xử lý thông

tin văn bản trong tài chính, từ phân tích cảm xúc đến hỗ trợ khách hàng. Trong phân tích

tin tức, báo cáo tài chính và mạng xã hội để đoán xu hướng thị trường, NLP sử dụng kỹ

thuật như phân loại văn bản để đánh giá cảm xúc tích cực hoặc tiêu cực từ dữ liệu, giúp dự

báo biến động giá dựa trên ý kiến công chúng. (Amola, 2025). LLMs như GPT-4 nâng cao

điều này bằng cách xử lý ngữ cảnh sâu hơn, đạt hiệu suất cao trong việc phân tích báo cáo

tài chính. Ngoài ra, trong tóm tắt báo cáo và hợp đồng, LLMs tự động rút gọn nội dung

phức tạp, trích xuất thông tin chính từ tài liệu, hỗ trợ tuân thủ và phân tích nhanh chóng

(Balsiger, Dimmler, Egger-Horstmann, & Hanne, 2024).

- Reinforcement Learning (RL): Học tăng cường nổi bật trong việc tối ưu hóa quyết

định tài chính thông qua học tập từ thử nghiệm, đặc biệt trong tối ưu danh mục đầu tư và 4

giao dịch thuật toán. Trong tối ưu danh mục đầu tư, RL sử dụng các agent học để phân bổ

tài sản sao cho tối đa hóa lợi nhuận trong khi giảm thiểu rủi ro, bằng cách thử nghiệm các

chiến lược trong môi trường mô phỏng và điều chỉnh dựa trên phần thưởng (Sánchez, Abedin, & Shakya, 2023).

1.2.2 Xu hướng AI trong Fintech

AI nổi lên như một giải pháp đột phá trong tài chính quốc tế và FinTech, tác động

mang tính chuyển đổi của AI đối với lĩnh vực tài chính được thể hiện qua các đặc tính

kỹ thuật, chức năng và chiến lược độc đáo cho phép AI giải quyết những thách thức

phức tạp và mở ra các cơ hội mới. Một đặc điểm quan trọng của AI đó chính là khai thác

dữ liệu định hướng dựa trên lượng dữ liệu lớn để nhận diện xu hướng, hỗ trợ phân tích

dự báo và nâng cao quyết định ra chất lượng cho các nhà đầu tư (Obschonka &

Audretsch, 2020). Tự động hóa giúp đơn giản hóa các nhiệm vụ lặp đi lặp lại từ đó cải

thiện hiệu quả vận hành cũng như giảm gánh nặng trong quá trình vận hành (Jain, 2023).

Với độ chính xác và tốc độ nhanh chóng, AI thực hiện các tính toán với độ chính xác

cao, đẩy nhanh các quy trình tài chính phức tạp. Kết hợp với khả năng mở rộng của AI

cho phép ứng dụng dễ dàng trên nhiều lĩnh vực tài chính và thị trường toàn cầu, thể hiện

rõ tính thích ứng và tiềm năng của công nghệ này (Chen & Bel avitis, 2020) từ đó đảm

bảo đưa ra kết quả kịp thời với độ tin cậy cao nhằm bắt kịp với thị trường tài chính nhiều biến động (Cao, 2023).

Nhìn chung, mỗi nhánh AI mang lại những giá trị khác nhau trong việc xử lý và dự

đoán dữ liệu tài chính. Khi được tích hợp vào thực tiễn, các công nghệ này đã tạo nên bước

chuyển mình mạnh mẽ cho ngành tài chính toàn cầu. Trong môi trường đầu tư quốc tế phức

tạp với sự chênh lệch lớn về độ phức tạp kinh tế giữa các khu vực. Ví dụ, các tổ chức như

Capital One và JPMorgan Chase đã tận dụng AI thế hệ mới (GenAI) để cải thiện hệ thống

phát hiện gian lận, giảm tỷ lệ dương tính giả và tiết kiệm chi phí vận hành (Jain, 2023). AI

cũng hỗ trợ đánh giá rủi ro tín dụng bằng cách phân tích dữ liệu thay thế từ các nguồn như

điện thoại di động hoặc dữ liệu vệ tinh, giúp xác định khả năng tín dụng của các cá nhân

và doanh nghiệp ở những thị trường thiếu minh bạch. Trong quản lý rủi ro tỷ giá hối đoái,

AI phân tích biến động tỷ giá thực và tác động đến đầu tư cấp doanh nghiệp, đặc biệt trong

các nền kinh tế phức tạp, nơi đồng nội tệ yếu đi có thể thúc đẩy đầu tư (Singh & Arora, 2023).

AI tối ưu hóa các quyết định đầu tư quốc tế bằng cách xử lý lượng thông tin khổng lồ

từ nhiều quốc gia, ngôn ngữ và loại tài sản. Các công cụ AI như robo-advisors tự động hóa 5

việc quản lý danh mục đầu tư, cung cấp các giải pháp phân bổ tài sản dựa trên mục tiêu và

khẩu vị rủi ro của khách hàng.

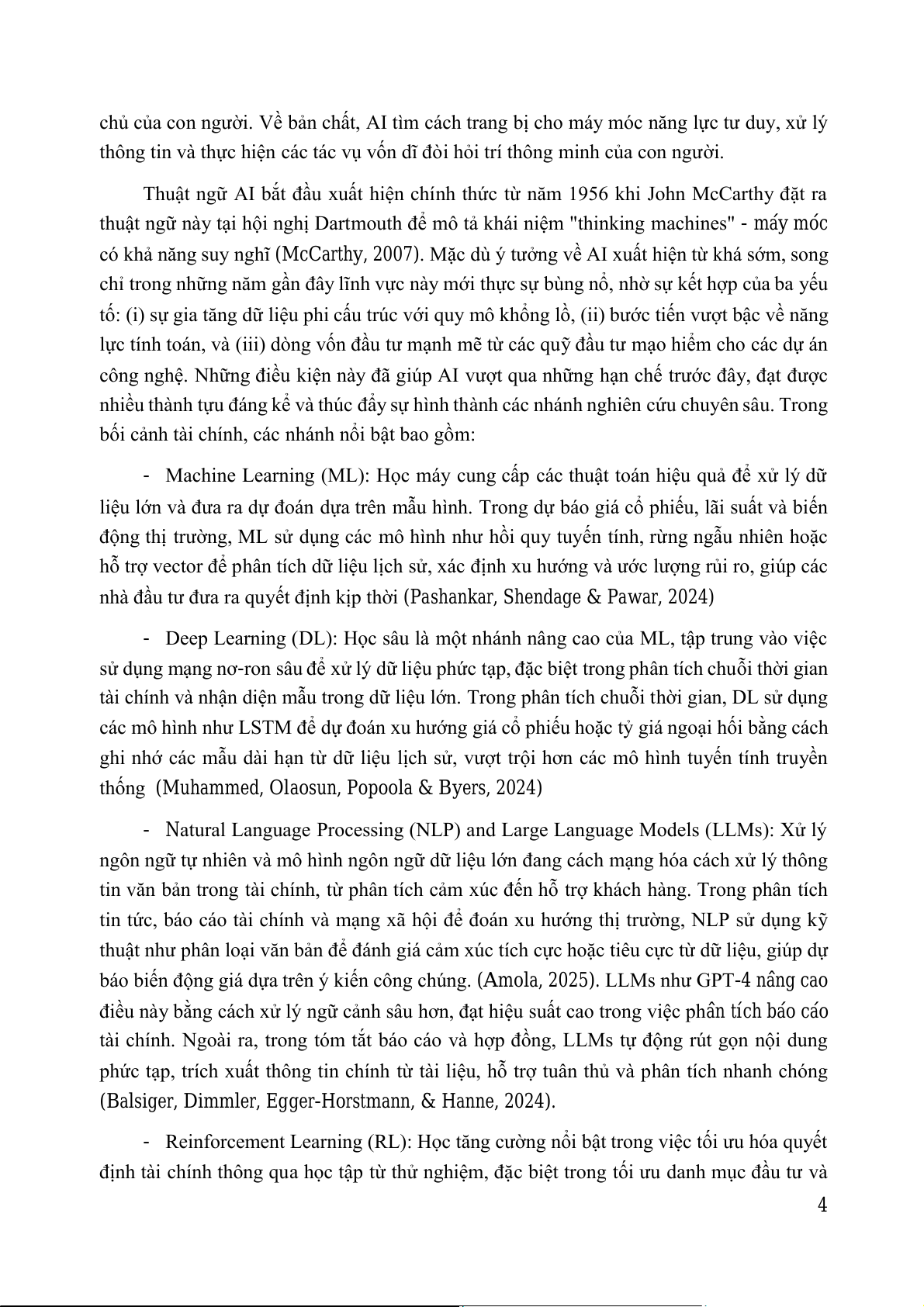

Hình 1 Tài sn do Robo-advisors qun lý

Nguồn: Bloomberg Finance L.P; Statista Digital Market Insights and IMF staff calculations

Biểu đồ cho thấy sự tăng trưởng nhanh chóng của robo-advisor về việc sử dụng AI

trong các chiến lược đầu tư. Tài sản do robo-advisor quản lý đã tăng trưởng theo cấp số

nhân, từ mức gần như không đáng kể vào năm 2017 sau đó tăng vọt lên khoảng 2 nghìn tỷ

USD vào năm 2024 và được dự báo sẽ đạt 2,5 nghìn tỷ USD vào năm 2027. Nhìn chung

kết quả này cho thấy AI đang dần chuyển từ vai trò là một công cụ hỗ trợ sang vị trí một

công cụ chiến lược mang tính quyết định trong thị trường tài chính (Ferrante & cộng sự, 2024).

Qua đó, AI đã chứng minh vai trò không thể thay thế trong việc xử lý, phân tích và

tối ưu hóa quyết định đầu tư. Với tốc độ tăng trưởng thị trường ấn tượng và mức độ áp dụng

ngày càng cao, AI đang định hình lại toàn bộ ngành tài chính quốc tế, dần trở thành động

lực cốt lõi thúc đẩy sự đổi mới, giảm thiểu rủi ro và nâng cao sức cạnh tranh của các tổ

chức tài chính trên toàn thế giới. Những tác động sâu rộng này khẳng định rằng AI không

chỉ là một công nghệ bổ trợ, mà là động lực cốt lõi đang tái định hình mô hình vận hành và

định hướng phát triển của toàn bộ hệ thống tài chính toàn cầu. Trong khuôn khổ bài luận 6

này, chúng tôi sẽ đi sâu phân tích những ứng dụng chuyên sâu của AI trong quản trị danh

mục đầu tư tại Chương 2.

CHƯƠNG 2: ỨNG DỤNG AI TRONG QUẢN TRỊ DANH MỤC ĐẦU TƯ

2.1 Qun tr danh mc đu tư

Quỹ Tiền tệ Quốc tế định nghĩa Danh mục đầu tư là các giao dịch xuyên biên

giới liên quan đến chứng khoán vốn/cổ phiếu hoặc chứng khoán nợ, ngoại trừ những

giao dịch được tính vào thành phần đầu tư trực tiếp hoặc tài sản dự trữ. Các công cụ đầu

tư danh mục có thể được mua và bán một cách linh hoạt, thường có nhiều người nắm

giữ hoặc sở hữu trong suốt vòng đời của chúng. Trong khi đó, quản trị danh mục đầu

tư được hiểu là một quá trình tập hợp các chứng khoán thành một danh mục dựa trên

nhu cầu và lựa chọn của nhà đầu tư, đồng thời đánh giá hiệu quả của danh mục, hướng

tới việc tạo ra lợi nhuận cao hơn mức trung bình trong khi rủi ro được tối ưu hoá (Sayin & Cakan, 2014)

Trong quá khứ, con người chịu trách nhiệm đưa ra các quyết định đầu tư dựa trên

một chiến lược đã được phác thảo, trong đó các nhà quản lý danh mục đã tạo và thực

hiện các chiến lược đầu tư với mục đích tối ưu hoá lợi nhuận cho danh mục đầu tư của

khách hàng. (Rahman & Al Mamun, 2024). Tuy nhiên, với sự phát triển của Trí tuệ

Nhân tạo AI, quá trình quản lý danh mục đầu tư đã được tự động hoá khi AI không chỉ

giúp tự động hoá quy trình, mà còn dựa trên sự biến động của thị trường để hỗ trợ các

nhà đầu tư tìm ra cách tốt nhất trong việc phân bổ tài sản và quản lý danh mục, đảm bảo

độ chính xác và hiệu suất trong bối cảnh liên tục thay đổi của thị trường tài chính

2.2. La chn tài sn

Các nhà đầu tư khác nhau sẽ có những mức độ chấp nhận rủi ro khác nhau đối

với danh mục đầu tư của họ, những điều này không thể đo lường hay nắm bắt được qua

những thước đo đơn lẻ như biến động hoặc tỷ lệ. Thay vào đó, để tìm ra một danh mục

đầu tư tiềm năng, nhà đầu tư cần thực hiện hai bước chính: Lựa chọn tài sản đáp ứng

các tiêu chí của mình, sau đó phân bổ tài sản theo một tỷ trọng phù hợp (Bowen Hu &

Roman N. Makrov, 2017). Trong đó, lựa chọn tài sản là bước đầu tiên trong quy trình

quản trị danh mục đầu tư, giúp các nhà đầu tư xác định tiềm năng và chất lượng của danh mục.

Lựa chọn tài sản là quá trình chọn lựa các tài sản hoặc chứng khoán để đưa vào

danh mục đầu tư, dựa trên các tiêu chí như lợi nhuận, rủi ro và các chỉ số tài chính khác.

Lợi nhuận của từng tài sản sẽ sẽ ảnh hưởng trực tiếp đến múc độ phân tán của các danh 7

mục đầu tư. Vì vậy, các nhà đầu tư phải cân nhắc trong việc lựa chọn và kết hợp các tài

sản trong danh mục, sao cho lợi nhuận và rủi ro được cân bằng. (Hendrawan & Andres, 2024)

Trong thập kỷ qua, Học máy đã đóng vai trò quan trọng trong việc lựa chọn tài

sản, đặc biệt là giá cổ phiếu nhờ vào sức mạnh tính toán đang ngày càng được cải tiến.

Trong khi các phương pháp truyền thống đòi hỏi mô hình thống kê phức tạp, Học máy

tự động hoá phần lớn quy trình bằng cách học dữ liệu lịch sử, lựa chọn các đặc trưng,

giúp cho thời gian xác định cổ phiếu tiềm năng giảm đáng kể, cho phép các nhà đầu tư

điều chỉnh danh mục linh hoạt. (Dominik Wolff & Fabian Echterling, 2023)

Trong nghiên cứu của Dominik Wolff & Fabian Echterling (2023) đã áp dụng

học máy để cải thiện độ chính xác trong việc chọn cổ phiếu. Nhóm tác giả đã dùng dữ

liệu cổ phiếu thuộc chỉ số S&P 500 trong giai đoạn 1999-2021. Các mô hình học máy

được triển khai gồm Random Forest, Deep Neural Network, kỹ thuật chọn lọc đặc trưng

.Trong nghiên cứu này, học máy được sử dụng mô hình phân loại để dự đoán xem cổ

phiếu có “outperform” hay “underperform” so với ngành trong tuần tiếp theo. Các cổ

phiếu có xác suất “outperform” cao nhất được chọn vào danh mục đầu tư, với trọng số

cân bằng. Qua thời gian, các mô hình học máy giúp xây dựng danh mục sinh lời cao hơn

so với danh mục khác. Lợi suất hàng năm của chiến lược học máy đạt khoảng 13–15%,

vượt mức 11.1% của benchmark. Nghiên cứu đã chỉ ra rằng, học máy mang lại lợi thế

lớn trong việc lựa chọn cổ phiếu nhờ khả năng xử lý dữ liệu lớn, học mối quan hệ phi

tuyến và tối ưu danh mục đầu tư khi được triển khai đúng cách

2.2.1. D đoán giá và xu hướng

Thị trường tài chính là thị trường đặc trưng với lượng dữ liệu lớn, độ biến động

cao và ngày càng phức tạp. Tuy nhiên, nhiều nhà đầu tư cá nhân thiếu kỹ năng khai thác

thông tin, dẫn đến việc đưa ra các quyết định đầu tư sai sót. Do đó, dự đoán giá chính

xác có thể giảm thiểu rủi ro và cải thiện lợi nhuận cho nhà đầu tư và các doanh nghiệp.

Dự đoán giá và xu hướng là dựa vào dữ liệu lịch sử, sử dụng các mô hình toán học để

dự đoán các biến động về giá, hành vi thị trường trong tương lai. Hoạt động này đóng

vai trò quan trọng trong các hoạt động tài chính, giúp các nhà đầu tư và các tổ chức tài

chính đưa ra các quyết định đầu tư chính xác. Cụ thể, các nhà đầu tư có thể căn cứ vào

dự báo để quyết định mua, bán hoặc giữ trái phiếu, cổ phiếu. Các tổ chức tài chính sử

dụng dự đoán để quản lý rủi ro, tối ưu danh mục đầu tư. Hơn nữa, các cơ quan quản lý

có thể căn cứ vào các bự báo thị trường để đánh giá tình trạng nền kinh tế, từ đó đưa ra

các chính sách để ổn định thị trường. Vì vậy, việc dự đoán giá và xu hướng là hoạt động 8

không thể thiếu để ổn định và phát triển thị trường tài chính. (Toromade & Chiekezie,

2024). Các phương pháp dự báo truyền thống như ARIMA, ARCH, GARCH vốn dựa

vào các mô hình tuyến tính, chuỗi thời gian và thường không nằm bắt được các yếu tố

tâm lý, tin tức- những yếu tố gây ra ảnh hưởng trong ngắn hạn. Ngày nay, Trí tuệ Nhân

tạo và Học máy đã năng cao đáng kể độ chính xác của các dự báo với khả năng xữ lý dữ

liệu c lớn, học hỏi và thích nghi với dữ liệu mới từ bài báo, tin tức trên dạng xã hội với

sự can thiệp của con người ở mức tối thiểu. Hơn nữa, Xử lý ngôn ngữ tự nhiên có thể

trích dẫn các thông tin liên quan từ những văn bản như báo cáo tài chính, các bản phát

hành kinh tế, từ đó khả năng dự báo được nâng cao. Cụ thể, nghiên cứu của Guangyu

Mu, Nan Gao và Yuhan Wang (2023) Nghiên cứu này kết hợp dữ liệu đa nguồn ảnh

hưởng đến giá cổ phiếu và ứng dụng phân tích cảm xúc cùng học sâu để xây dựng mô

hình MS-SSA-LSTM. Trước hết, nhóm tác giả thu thập dữ liệu bài viết từ diễn đàn East

Money, xây dựng từ điển cảm xúc đặc thù và tính toán chỉ số cảm xúc. Sau đó, thuật

toán tìm kiếm chim sẻ được sử dụng để tối ưu các siêu tham số của mạng LSTM . Cuối

cùng, chỉ số cảm xúc được tích hợp cùng dữ liệu giao dịch cơ bản và đưa vào LSTM để

dự báo giá cổ phiếu trong tương lai.

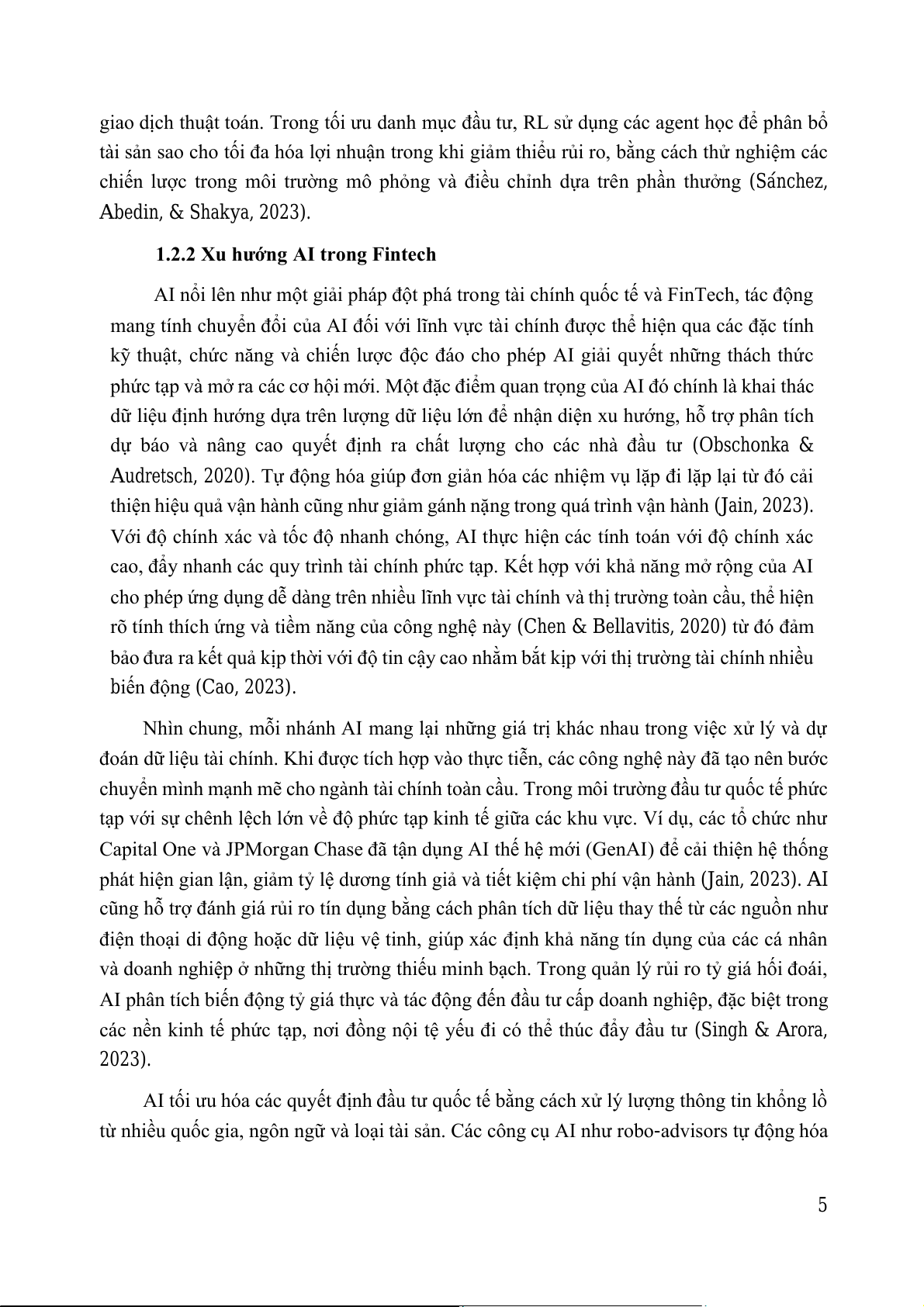

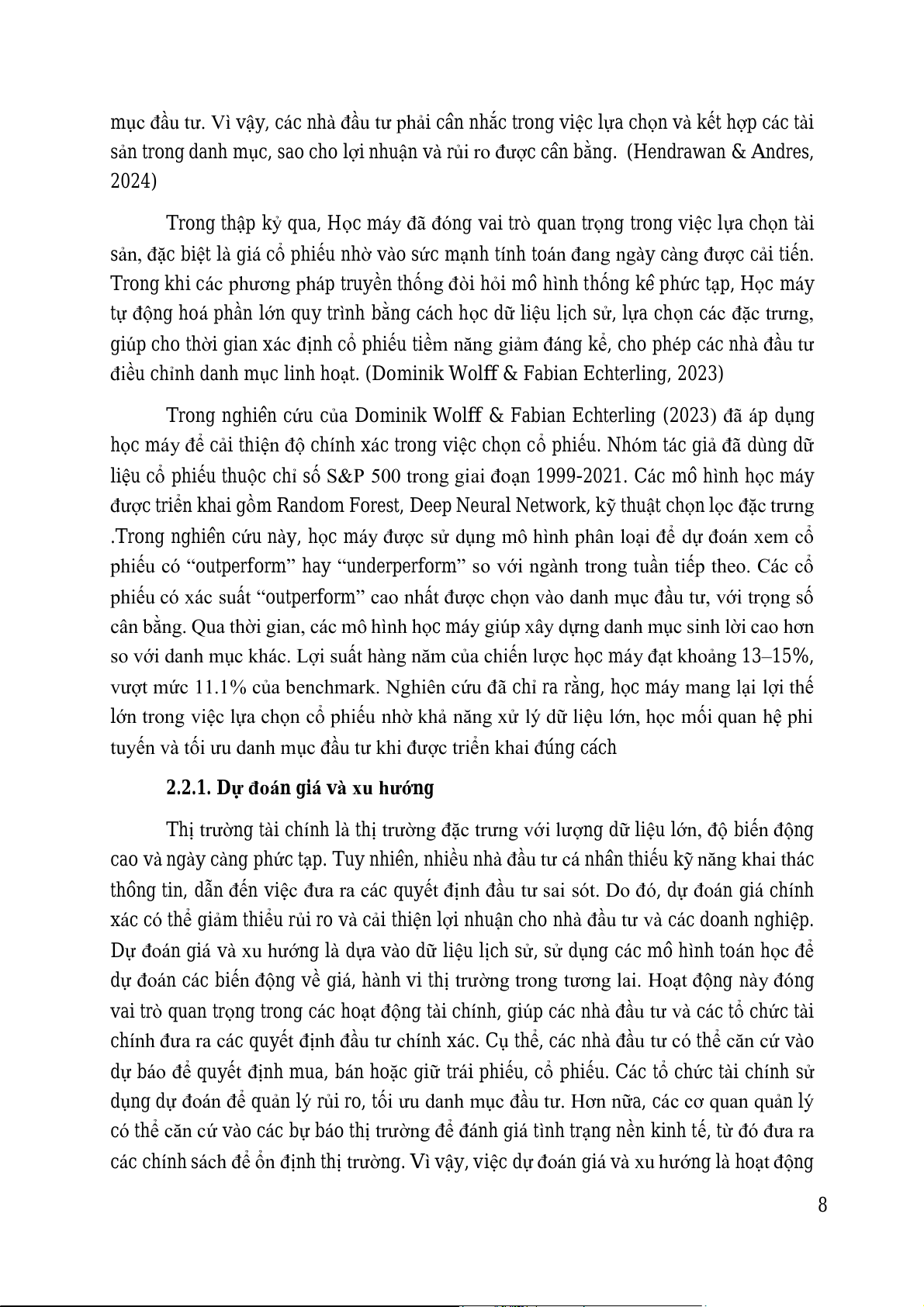

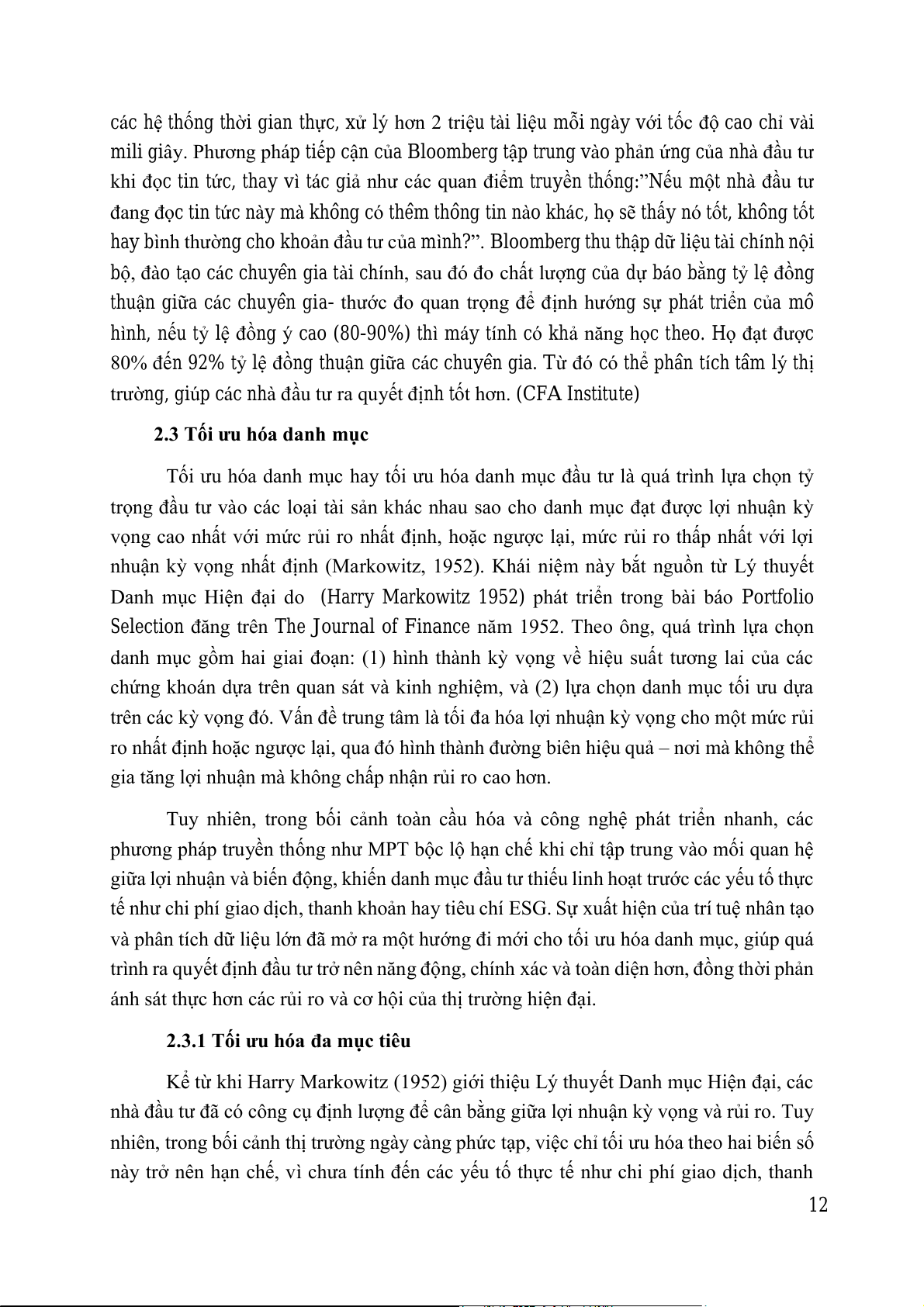

Kết quả dự báo giá cổ phiếu trong hình dưới đây minh họa mối quan hệ giữa giá

thực tế và giá dự báo của cổ phiếu PetroChina. Có thể thấy rằng đường giá dự báo (màu

xanh) bám khá sát đường giá thực tế (màu đỏ), phản ánh khả năng nắm bắt xu hướng thị

trường tương đối chính xác của mô hình. Đáng chú ý, khi giá cổ phiếu xuất hiện các

biến động, mô hình MS-SSA-LSTM vẫn duy trì được độ chính xác, khẳng định hiệu quả

trong dự báo giá tài sản tài chính. 9

Hình 2 So sánh giá đóng của thực tế và giá dự báo của cổ phiếu Petro China

Nguồn: Trích từ Mu, G., Gao, N., Wang, Y., & Dai, L. (2023). “A Stock Price Prediction

Model Based on Investor Sentiment and Optimized Deep Learning.” IEEE Access

Kết quả thực nghiệm cho thấy mô hình MS-SSA-LSTM vượt trội hơn các mô

hình khác và có khả năng ứng dụng phổ quát cao. So với LSTM tiêu chuẩn, hệ số xác

định R² của MS-SSA-LSTM tăng trung bình 10,74%. Nghiên cứu này cũng cho thấy

rằng mô hình học sâu lai ghép đã cải thiện đáng kể độ chính xác của dự báo, góp phần

vào quá trình phân tích rủi ro và lựa chọn tài sản tiềm năng.

2.3.2. Phân loại tài sn

Phân loại tài sản là một giai đoạn trong chiến lược đầu tư, liên quan đến quá trình

phân phối vốn giữa các nhóm tài sản khác nhau như cổ phiếu, trái phiếu, bất động sản,

và các khoản đầu tư thay thế. Trong quá khứ, các chiến lược phân bổ tài sản chủ yếu

đựa trên Tối ưu hoá Phương sai và K vọng được tiên phong vào năm 1952 bởi Harry

Markowizt. Tuy nhiên, các truyền thống dần có những hạn chế, bao gồm việc phải phụ

thuộc vào các giả định về rủi ro, lợi nhuận và sự tương quan giữa các tài sản- những yếu 10

tố khó xác định trong bối cảnh thị trường phức tạp như hiện nay. (Elizabeth Oluwagbade, 2025)

Trong nghiên cứu của (Michael Pinelis & David Ruppert, 2022) nhằm tối ưu hoá tỷ

trọng đầu tư giữa các nhóm tài sản dựa trên dự báo lợi nhuận và rủi ro, giúp cho danh

mục dễ dàng thích ứng với sự thay đổi của thị trường. Nhóm tác giả đã kết hợp các thuật

toán Học máy như Random Forest, Elastic Net , Linear Model để tăng độ chính xác của

dự báo. Kết quả cho thấy, nghiên cứu cho thấy Random Forest thể hiện hiệu suất vượt

trội trong lựa chọn tài sản. Trong số các mô hình được thử nghiệm, Random Forest là

mô hình duy nhất đạt giá trị R² 0,52%, độ chính xác định hướng cao nhất (80,91%).

Điều này chứng tỏ Random Forest có khả năng nắm bắt các mối quan hệ phi tuyến và

tương tác phức tạp giữa các biến giải thích mà các mô hình tuyến tính không thể hiện

được. Nghiên cứu đã khẳng định AI là công cụ hữu ích trong việc tự động hoá và dự

báo xu hướng, từ đó hỗ trợ các nhà đầu tư phân bổ tài sản hiệu quả trong bối cảnh phức

tạp của thị trường hiện nay.

2.2.3. Phân tích tâm lý th trường

Bên cạnh các yếu tố định lượng như giá cả, lợi nhuận, Tâm lý thị trường cũng có

ảnh hưởng sâu sắc đến lựa chọn tài sản. Gần đây, sự phổ biến của mạng xã hội đã tạo ra

số lượng lớn người dùng, trang tin tức, bài viết, từ đó tạo ra một lượng dữ liệu khổng lồ,

mà các thông tin từ dữ liệu này là các thông tin mang tính xây dựng, có ảnh hưởng đến

các biến động trên thị trường. Hơn nữa, một bình luận, ý kiến có thể có tiềm năng trong

việc dự đoán các xu hướng trong tương lai. Vì vậy, việc đánh giá và phân tích tâm lý

trên các kênh kỹ thuật số có thể mang lại lợi thế cho các doanh nghiệp, đặc biệt là những

người quản lý danh mục đầu tư trong việc dự đoán rủi ro.

Phân tích Tâm lý, còn được gọi là Khai thác Ý kiến, là một phân ngành của Xử lý Ngôn

ngữ Tự nhiên. Nó đánh giá thái độ hoặc cảm xúc được thể hiện trong câu hoặc văn bản

để phân tích và trích xuất cảm xúc từ dữ liệu. Phân tích Tâm lý được thể hiện qua 3 cấp

độ: Khía cạnh, câu và văn bản. Các phương pháp phân tích tâm lý đã phát triển vượt

bậc trong thập kỷ qua, từ các quy tắc thống kê cơ bản đến các phương pháp học máy

tiên tiến như Học sâu, Học máy có giám sát, vốn đã trở thành một công nghệ nổi bật

trong nhiều dự án Phân tích Ngôn ngữ Tự nhiên khác nhau. (Shahla Uthman, 2023)

Trong thực tế, Bloomberg đã đi tiên phong trong lĩnh vực phân tích tâm lý thị

trường trong tài chính bằng chiếc lược học máy có giám sát từ năm 2009, bao gồm việc

sử dụng các mô hình phức tạp như mạng nơ ron hồi quy, vector hỗ trợ phi tuyến tính để

dự đoán chính xác hơn phản ứng của các nhà đầu tư. Các mô hình này hoạt động như 11

các hệ thống thời gian thực, xử lý hơn 2 triệu tài liệu mỗi ngày với tốc độ cao chỉ vài

mili giây. Phương pháp tiếp cận của Bloomberg tập trung vào phản ứng của nhà đầu tư

khi đọc tin tức, thay vì tác giả như các quan điểm truyền thống:”Nếu một nhà đầu tư

đang đọc tin tức này mà không có thêm thông tin nào khác, họ sẽ thấy nó tốt, không tốt

hay bình thường cho khoản đầu tư của mình?”. Bloomberg thu thập dữ liệu tài chính nội

bộ, đào tạo các chuyên gia tài chính, sau đó đo chất lượng của dự báo bằng tỷ lệ đồng

thuận giữa các chuyên gia- thước đo quan trọng để định hướng sự phát triển của mô

hình, nếu tỷ lệ đồng ý cao (80-90%) thì máy tính có khả năng học theo. Họ đạt được

80% đến 92% tỷ lệ đồng thuận giữa các chuyên gia. Từ đó có thể phân tích tâm lý thị

trường, giúp các nhà đầu tư ra quyết định tốt hơn. (CFA Institute)

2.3 Tối ưu hóa danh mc

Tối ưu hóa danh mục hay tối ưu hóa danh mục đầu tư là quá trình lựa chọn tỷ

trọng đầu tư vào các loại tài sản khác nhau sao cho danh mục đạt được lợi nhuận k

vọng cao nhất với mức rủi ro nhất định, hoặc ngược lại, mức rủi ro thấp nhất với lợi

nhuận k vọng nhất định (Markowitz, 1952). Khái niệm này bắt nguồn từ Lý thuyết

Danh mục Hiện đại do (Harry Markowitz 1952) phát triển trong bài báo Portfolio

Selection đăng trên The Journal of Finance năm 1952. Theo ông, quá trình lựa chọn

danh mục gồm hai giai đoạn: (1) hình thành k vọng về hiệu suất tương lai của các

chứng khoán dựa trên quan sát và kinh nghiệm, và (2) lựa chọn danh mục tối ưu dựa

trên các k vọng đó. Vấn đề trung tâm là tối đa hóa lợi nhuận k vọng cho một mức rủi

ro nhất định hoặc ngược lại, qua đó hình thành đường biên hiệu quả – nơi mà không thể

gia tăng lợi nhuận mà không chấp nhận rủi ro cao hơn.

Tuy nhiên, trong bối cảnh toàn cầu hóa và công nghệ phát triển nhanh, các

phương pháp truyền thống như MPT bộc lộ hạn chế khi chỉ tập trung vào mối quan hệ

giữa lợi nhuận và biến động, khiến danh mục đầu tư thiếu linh hoạt trước các yếu tố thực

tế như chi phí giao dịch, thanh khoản hay tiêu chí ESG. Sự xuất hiện của trí tuệ nhân tạo

và phân tích dữ liệu lớn đã mở ra một hướng đi mới cho tối ưu hóa danh mục, giúp quá

trình ra quyết định đầu tư trở nên năng động, chính xác và toàn diện hơn, đồng thời phản

ánh sát thực hơn các rủi ro và cơ hội của thị trường hiện đại.

2.3.1 Tối ưu hóa đa mc tiêu

Kể từ khi Harry Markowitz (1952) giới thiệu Lý thuyết Danh mục Hiện đại, các

nhà đầu tư đã có công cụ định lượng để cân bằng giữa lợi nhuận k vọng và rủi ro. Tuy

nhiên, trong bối cảnh thị trường ngày càng phức tạp, việc chỉ tối ưu hóa theo hai biến số

này trở nên hạn chế, vì chưa tính đến các yếu tố thực tế như chi phí giao dịch, thanh 12

khoản, tác động xã hội – môi trường (ESG), hay biến động tỷ giá và rủi ro chính trị. Để

khắc phục điều đó, công nghệ trí tuệ nhân tạo được ứng dụng nhằm tối ưu hóa đa mục

tiêu, giúp danh mục đầu tư linh hoạt hơn thông qua khả năng xử lý dữ liệu thời gian

thực, dự báo chính xác và lựa chọn thời điểm giao dịch tối ưu để giảm chi phí, đồng thời

tích hợp các tiêu chí bền vững nhằm thúc đẩy đầu tư có trách nhiệm. Báo cáo của (PwC,

2025) cho thấy việc áp dụng công nghệ này có thể nâng cao doanh thu lên đến 12%, đặc

biệt khi kết hợp các yếu tố ESG vào chiến lược quản lý tài sản, giúp tổ chức tài chính

tận dụng dữ liệu lớn để xây dựng lợi thế cạnh tranh dài hạn. Thực tế, các quỹ như

BlackRock và Amundi đã ứng dụng AI để phân tích dữ liệu doanh nghiệp và tin tức

nhằm ưu tiên các tài sản bền vững – như công ty giảm phát thải carbon hoặc cải thiện

quản trị – qua đó giảm đáng kể biến động giá trong thị trường Mỹ giai đoạn 2010–2023

(OECD, 2024). Cách tiếp cận này không chỉ giúp tối ưu hóa lợi nhuận ổn định mà còn

góp phần đạt được các mục tiêu phát triển bền vững toàn cầu, khẳng định công nghệ là

công cụ chiến lược giúp đầu tư có trách nhiệm và hiệu quả hơn.

2.3.2. Ci tiến Lý thuyết Danh mc Hiện đại

Nếu tối ưu hóa đa mục tiêu mở rộng phạm vi của đầu tư hiện đại, thì sự phát triển

của công nghệ dữ liệu đã trực tiếp nâng cấp nền tảng lý thuyết danh mục hiện đại của

Markowitz. Thay vì giả định mối tương quan giữa các tài sản là tĩnh và phân phối lợi nhuận

tuân theo quy luật chuẩn, công nghệ phân tích dữ liệu đa nguồn và học máy cho phép các

nhà đầu tư xây dựng mô hình động, phản ánh chính xác hơn hành vi biến đổi của thị trường

toàn cầu. Nhờ đó, việc xác định đường biên hiệu quả trở nên sát thực tế hơn, đặc biệt trong

các danh mục đa quốc gia chịu tác động mạnh từ yếu tố địa chính trị và tỷ giá. Báo cáo của

(Deloit e, 2025) chỉ ra rằng việc ứng dụng các công cụ phân tích này giúp giảm rủi ro tương

quan giữa các tài sản quốc tế tới 20%, đồng thời nâng cao khả năng dự báo trong bối cảnh

biến động không đồng bộ giữa các khu vực. Một ví dụ điển hình là nền tảng Aladdin của

BlackRock, hệ thống phân tích và tự động hóa danh mục giúp tối ưu hóa phân bổ tài sản và

tái cân bằng danh mục theo thời gian thực. Công nghệ này hỗ trợ các quỹ đầu tư lớn như

Sumitomo Mitsui Trust phản ứng nhanh trước các cú sốc kinh tế, cải thiện hiệu suất ngoài

mẫu lên đến 10% trong giai đoạn thị trường biến động mạnh (PwC, 2025). 13

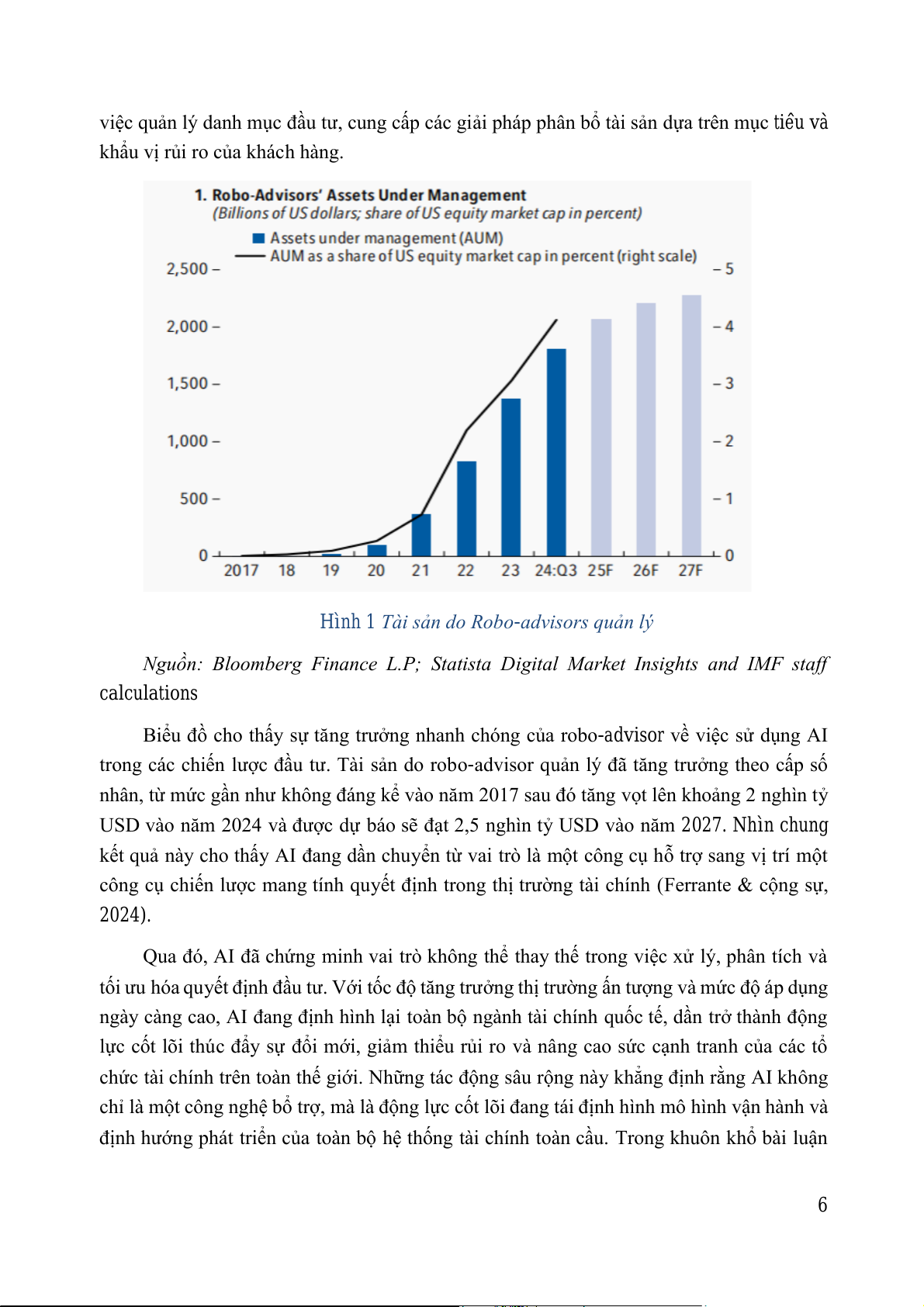

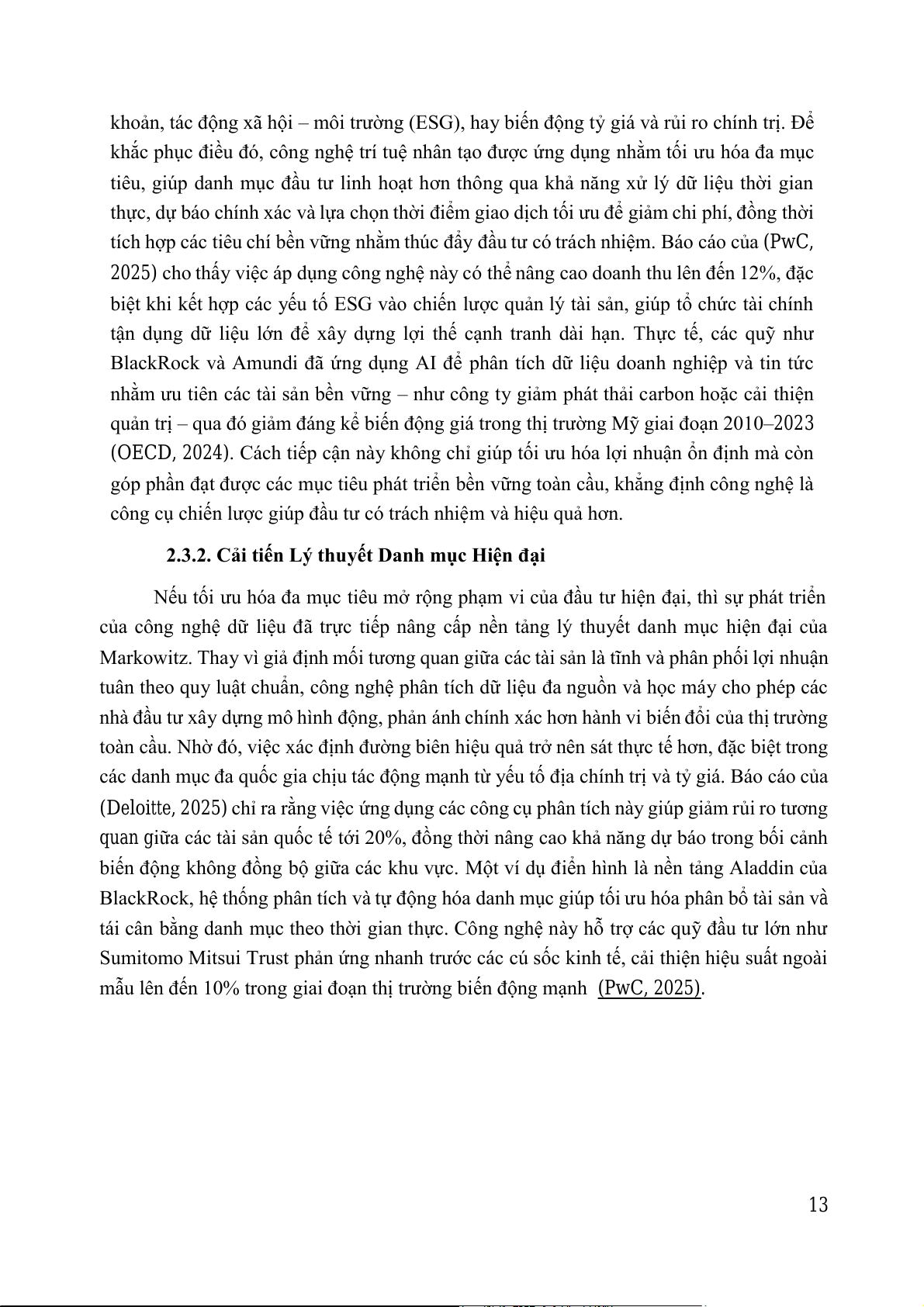

Hình 3 Phản ứng thị trường với thông tin mới nhờ AI

Nguồn: IMF, 2024, Global Financial Stability Report, Chapter 3, Figure 3.11, Panel 3.

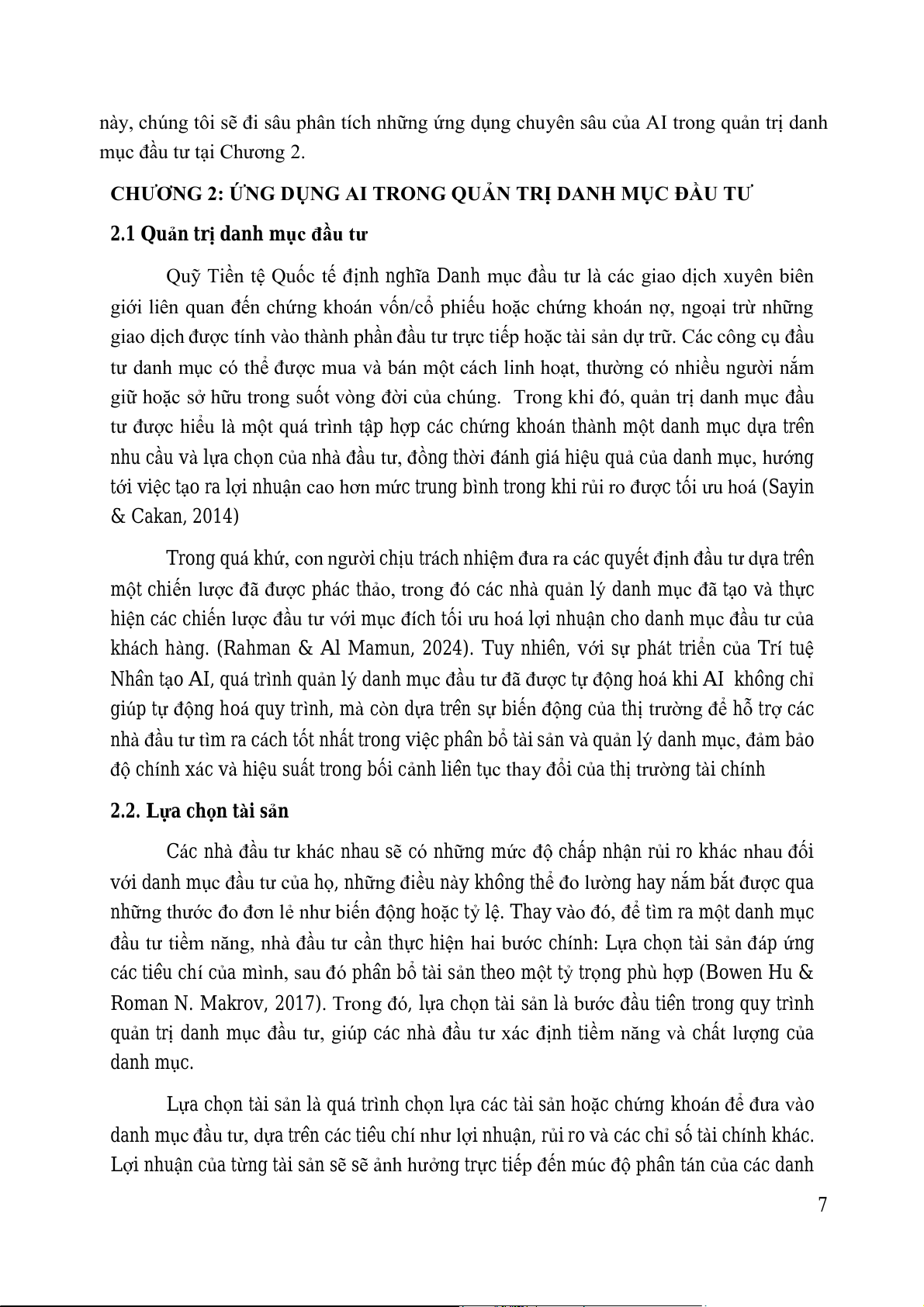

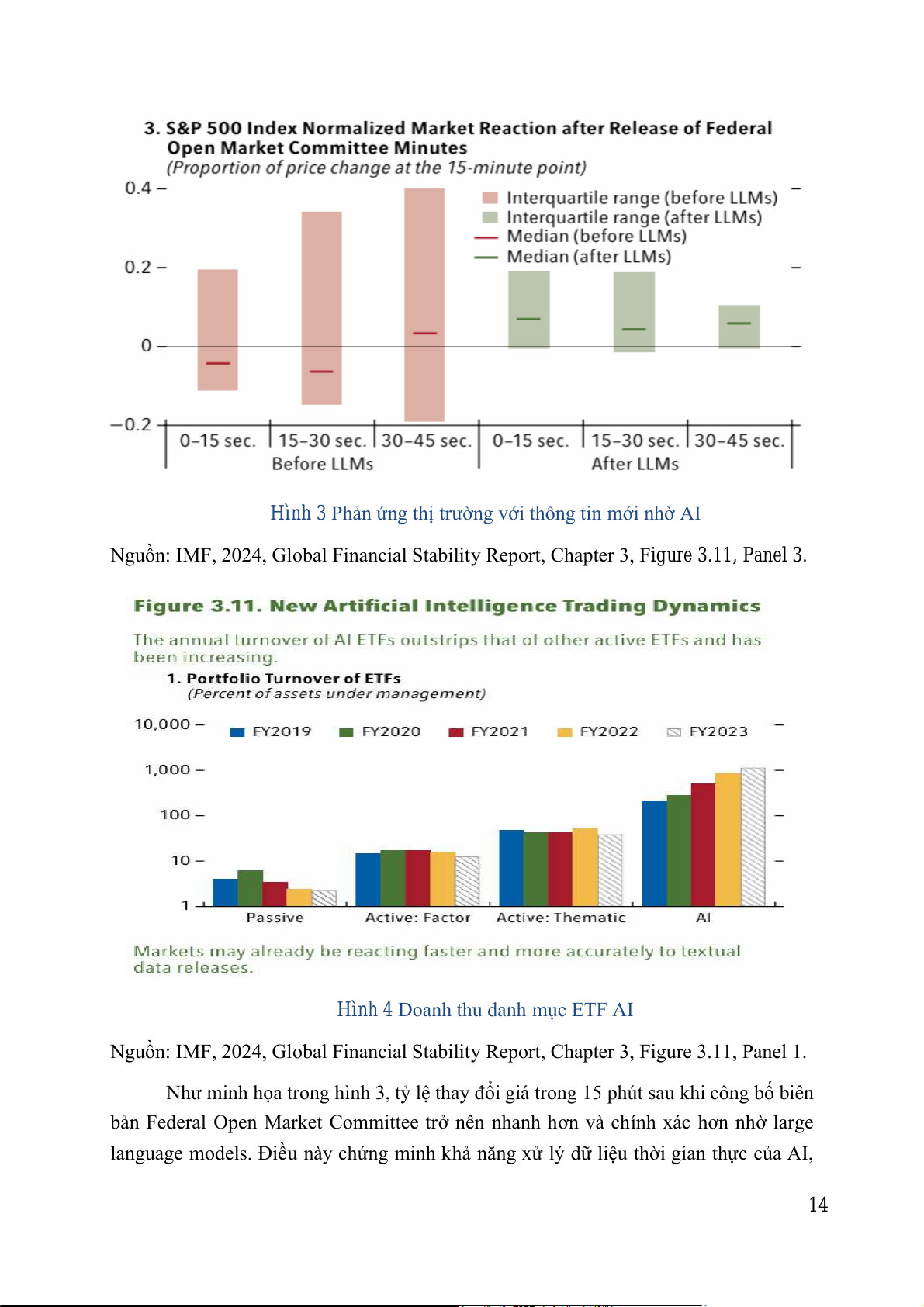

Hình 4 Doanh thu danh mục ETF AI

Nguồn: IMF, 2024, Global Financial Stability Report, Chapter 3, Figure 3.11, Panel 1.

Như minh họa trong hình 3, tỷ lệ thay đổi giá trong 15 phút sau khi công bố biên

bản Federal Open Market Committee trở nên nhanh hơn và chính xác hơn nhờ large

language models. Điều này chứng minh khả năng xử lý dữ liệu thời gian thực của AI, 14

hỗ trợ tối ưu hóa danh mục theo thời gian thực và củng cố đường biên hiệu quả (IMF,

2024). Trong khi đó, hình 4 cho thấy doanh thu danh mục của các ETF sử dụng AI tăng

từ 100% lên 1000% từ FY2019 đến FY2023, phản ánh hiệu quả tối ưu hóa danh mục

động (IMF, 2024). Những bằng chứng này khẳng định vai trò của AI trong nâng cao độ

chính xác dự báo và thích ứng với rủi ro toàn cầu.

Những cải tiến này cho thấy sự kết hợp giữa công nghệ và lý thuyết tài chính không

chỉ tăng độ chính xác trong dự báo, mà còn giúp các tổ chức tài chính thích ứng tốt hơn với

rủi ro toàn cầu, định hình lại chiến lược đầu tư dài hạn.

2.4. Qun lý rủi ro danh mc đu tư

Trong bối cảnh thị trường tài chính toàn cầu ngày càng biến động, công nghệ trí tuệ

nhân tạo đang thay đổi cách các tổ chức tài chính quản lý rủi ro danh mục. Thay vì chỉ phản

ứng với biến động, AI cho phép dự báo chủ động thông qua phân tích dữ liệu lớn, nhận

diện mô hình phức tạp và mô phỏng kịch bản toàn cầu, giúp tối ưu hóa khả năng phòng vệ

trước các cú sốc thị trường.

2.4.1. Phân tích rủi ro và kch bn toàn cu

AI đang thay đổi cách các tổ chức tài chính tiếp cận phân tích nhân tố rủi ro thông

qua khả năng xử lý và học từ dữ liệu lớn. Các mô hình Deep Learning và Machine

Learning không chỉ phân tích dữ liệu lịch sử mà còn nhận diện mối quan hệ phi tuyến

giữa các biến kinh tế vĩ mô, như biến động lãi suất, tỷ giá, giá hàng hóa, và tín dụng.

Nhờ đó, AI có thể ước lượng rủi ro tổng hợp của danh mục đầu tư đa quốc gia với độ

chính xác cao hơn nhiều so với các mô hình thống kê truyền thống.

Ngoài ra, AI cho phép mô phỏng hàng nghìn kịch bản kinh tế, từ thay đổi chính

sách tiền tệ, sốc giá dầu, đến các cú sốc địa chính trị, nhằm kiểm tra sức chịu đựng của

danh mục. Ví dụ, theo (OECD, 2025) ghi nhận rằng việc tích hợp AI giúp 71% tổ chức

tài chính giảm chi phí giao dịch từ 20-30%, đồng thời cải thiện khả năng dự báo rủi ro

danh mục. MSCI đã triển khai AI xây dựng mô hình rủi ro cho các thị trường mới nổi,

giúp giảm tổn thất trong giai đoạn biến động đến 15% và nâng cao độ chính xác đánh

giá rủi ro quốc gia (Deloit e, 2025).

Đặc biệt, IMF áp dụng AI trong kiểm tra căng thẳng hệ thống ngân hàng, mô

phỏng tác động đại dịch COVID-19 và các cú sốc địa chính trị, giúp tăng khả năng phục

hồi tài chính lên 25% (OECD, 2024). (PwC, 2025) cũng nhấn mạnh rằng AI không chỉ

nâng cao khả năng dự báo rủi ro hệ thống mà còn góp phần ổn định tài chính toàn cầu,

khi hơn 70% công ty tài chính lớn đã sử dụng AI để giảm rủi ro hệ thống. Nhờ khả năng 15