Preview text:

TP.HCM, tháng 02 năm 2022 MỤC LỤC

MỤC LỤC...........................................................................................................2

BẢNG PHÂN CÔNG.........................................................................................5

CHƯƠNG 1: MỞ ĐẦU.......................................................................................6

CHƯƠNG 2: NỘI DUNG...................................................................................7

2.1. Thị trường trái phiếu quốc tế....................................................................7

2.1.1. Tổng quan về thị trường trái phiếu quốc tế........................................7

2.1.2. Eurobond và trái phiếu nước ngoài....................................................7

2.1.2.1. Khái niệm.......................................................................................7

2.1.3. Thị trường Eurobond.........................................................................8

2.1.3.1. Sự hình thành thị trường Eurobond.................................................8

2.1.3.2 Tổ chức thị trường Eurobond.........................................................10

2.1.3.3 Phát hành Eurobond....................................................................11

2.1.3.4 Thủ tục thanh toán Eurobond........................................................12

2.1.4. Các nhà kinh doanh.........................................................................12

2.1.4.1. Ngân hàng đầu tư và ngân hàng thương mại.................................12

2.1.4.2. Mua hoặc bán các tài khoản của riêng mình.................................13

2.1.4.3. Giao dịch thông qua người môi giới hoặc trực tiếp với người bán lẻ

.............................................................................................................................13

2.1.4.4. Thành viên Association of International Bond Dealers.................13 2

2.1.5. Người môi giới................................................................................14

2.1.5.1. Định nghĩa....................................................................................14

2.1.5.2. Đặc điểm.......................................................................................14

2.1.6. Phân loại trái phiếu quốc tế..............................................................14

2.1.6.1. Trái phiếu lãi suất cố định thông thường......................................14

2.1.6.2. Kỳ phiếu có lãi suất thả nổi...........................................................15

2.1.6.3. Trái phiếu chuyển đổi...................................................................15

2.1.6.4. Trái phiếu với quyền mua cổ phiếu...............................................15

2.1.6.5. Trái phiếu không phiếu lãi............................................................15

2.1.6.6. Trái phiếu lưỡng tệ........................................................................16

2.1.6.7. Trái phiếu toàn cầu.......................................................................16

2.1.7. Xếp hạng tín nhiệm..........................................................................17

2.2. Thị trường cổ phiếu quốc tế....................................................................18

2.2.1. Tổng quan thị trường cổ phiếu quốc tế...........................................18

2.2.1.1. Khái quát......................................................................................18

2.2.1.2. Đặc điểm.......................................................................................19

2.2.2.Các cách phát hành cổ phiếu quốc tế................................................22

2.2.3. Quốc tế hoá thị trường cổ phiếu quốc tế..........................................23

2.2.4. Các phương tiện đầu tư....................................................................24

2.2.4.1. Mua cổ phiếu trực tiếp..................................................................24

2.2.4.2. Đầu tư thông qua các quỹ tương hỗ quốc tế..................................24 3

2.2.4.3. Mua cổ phiếu của các công ty toàn cầu.........................................25

2.2.4.4. Chứng chỉ lưu ký..........................................................................25

2.2.5. Các vấn đề quan tâm........................................................................26

CHƯƠNG 3: KẾT LUẬN.................................................................................28

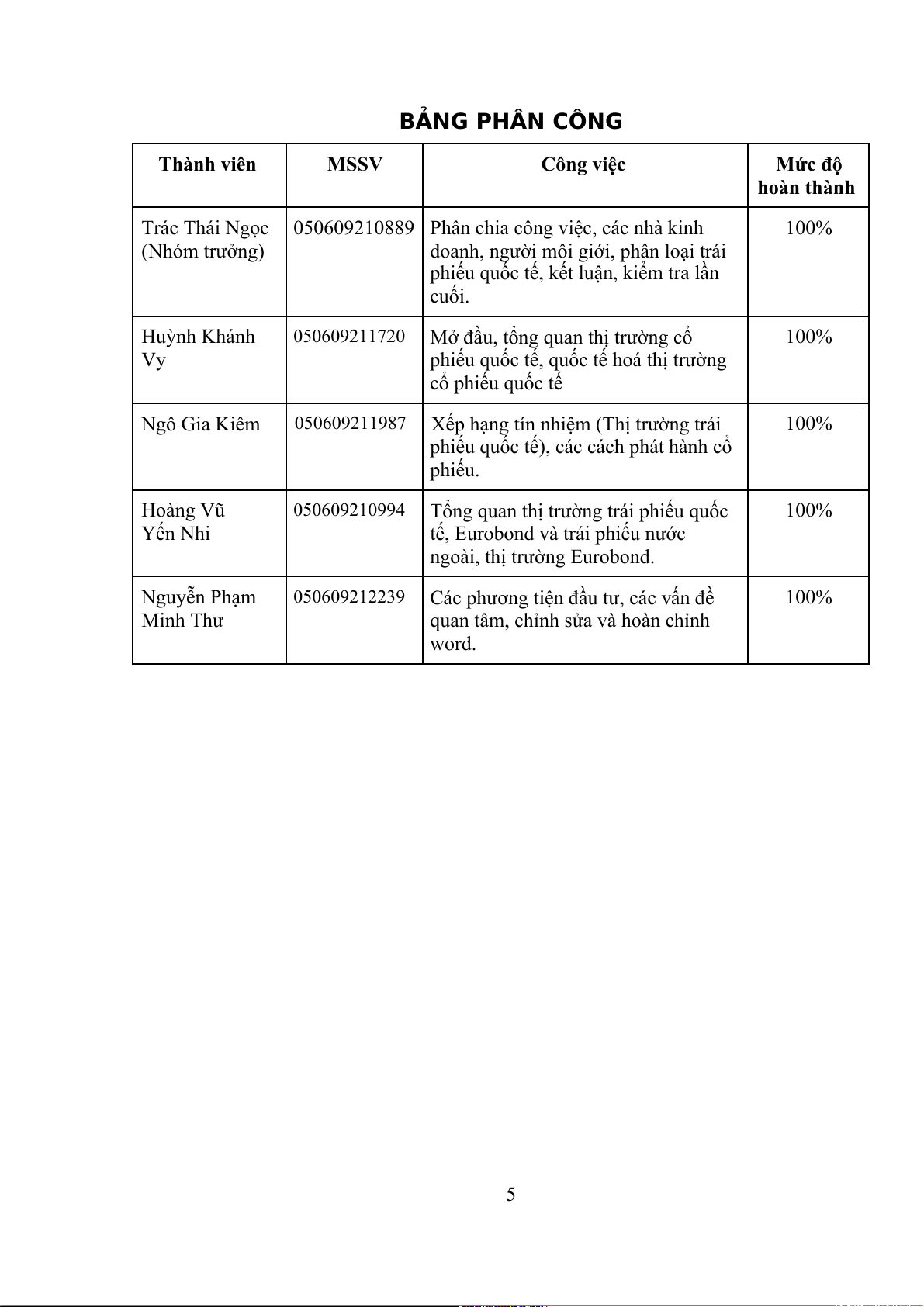

TÀI LIỆU THAM KHẢO.................................................................................29 4 BẢNG PHÂN CÔNG Thành viên MSSV Công việc Mức độ hoàn thành

Trác Thái Ngọc 050609210889 Phân chia công việc, các nhà kinh 100% (Nhóm trưởng)

doanh, người môi giới, phân loại trái

phiếu quốc tế, kết luận, kiểm tra lần cuối. Huỳnh Khánh 050609211720

Mở đầu, tổng quan thị trường cổ 100% Vy

phiếu quốc tế, quốc tế hoá thị trường cổ phiếu quốc tế Ngô Gia Kiêm 050609211987

Xếp hạng tín nhiệm (Thị trường trái 100%

phiếu quốc tế), các cách phát hành cổ phiếu. Hoàng Vũ 050609210994

Tổng quan thị trường trái phiếu quốc 100% Yến Nhi

tế, Eurobond và trái phiếu nước

ngoài, thị trường Eurobond. Nguyễn Phạm 050609212239

Các phương tiện đầu tư, các vấn đề 100% Minh Thư

quan tâm, chỉnh sửa và hoàn chỉnh word. 5 CHƯƠNG 1: MỞ ĐẦU

Nền kinh tế thế giới ngày nay mang tính toàn cầu hóa và thống nhất cao. Vì vậy,

thị trường tài chính quốc tế ngày càng đóng vai trò quan trọng trong sự phát triển của

các quốc gia trên thế giới. Thị trường tài chính quốc tế là nơi lưu chuyển dòng vốn từ

những nơi thừa vốn sang nơi thiếu vốn. Bên cạnh đó, thị trường tài chính còn giúp các

nhà đầu tư chuyển giao rủi ro, từ đó kiểm soát được rủi ro thông qua các công ty bảo

hiểm. Không những thế, thị trường tài chính còn tạo tính thanh khoản cho các tài sản

tài chính khi, là cơ hội liên kết giữa các nhà đầu tư. Thị trường tài chính quốc tế được

chia thành hai thị trường chính là thị trường tiền tệ quốc tế và thị trường vốn quốc tế.

Trong đó thị trường chứng khoán - một bộ phận của thị trường vốn là kênh dẫn vốn,

đầu tư quan trọng trong nền kinh tế quốc dân. Thêm vào đó, thị trường chứng khoán

được coi là “phong vũ biểu” của nền kinh tế khi có thể phản ánh một cách chính xác

triển vọng của nền kinh tế cho giai đoạn sắp tới. Vì theo các chuyên gia, thị trường

chứng khoán thường đi trước nền kinh tế từ 6-8 tháng. Thị trường chứng khoán gồm

thị trường trái phiếu (thị trường chứng khoán nợ dài hạn) và thị trị trường cổ phiếu (thị

trường chứng khoán vốn). Trong sự phát triển của các nền kinh tế ở mỗi quốc gia trên

thế giới, thị trường chứng khoán ngày càng thể hiện được vai trò thiết yếu của mình.

Vì vậy, nhóm đã chọn đề tài “Thị trường trái phiếu quốc tế và thị trường cổ phiếu

quốc tế” để tìm hiểu sâu hơn về thị trường này. Từ đó, có thể giúp nhóm nói riêng và

các bạn sinh viên nói chúng nhận biết được tầm quan trọng của thị trường trong nền

kinh tế thế giới hiện nay và có thể có những quyết định đầu tư hợp lý, hiệu quả trong tương lai. 6 CHƯƠNG 2: NỘI DUNG

2.1. Thị trường trái phiếu quốc tếV

2.1.1. Tổng quan về thị trường trái phiếu quốc tế

Trái phiếu quốc tế ( Global bond hay International bond) là chứng chỉ vay nợ do

nhà phát hành- có thể là Chính phủ, chính quyền địa phương các tổ chức kinh tế của

một nước hay các tổ chức tài chính quốc tế phát hành trên thị trường vốn quốc tế nhằm

huy động vốn của các nhà đầu tư trên thế giới. Để phát hành trái phiếu ra thị trường

vốn quốc tế, nhà phát hành có thể sử dụng nhiều loại trái phiếu quốc tế khác nhau.

Trái phiếu quốc tế có những ưu điểm nổi bật như khả năng huy động vốn lớn,

thời gian thanh toán dài. Tuy nhiên, loại trái phiếu này cũng có những hạn chế nhất

định. Tiểu biểu trong số đó là việc phát hành phải được tuân thủ theo các thông lệ quốc

tế về trình tự, thủ tục phát hành, thanh toán trái phiếu. Ngoài ra, nhà kinh doanh cũng

có thể gặp các rủi ro về tỷ giá hối đoái khi đến kỳ hạn thanh toán lợi tức và vốn gốc

khi có sự biến động tỷ giá hối đoái theo chiều hướng bất lợi cho người phát hành, hay

khi sử dụng tiền vốn huy động kém hiệu quả có thể làm tăng thêm gánh nặng nợ nần,

rủi ro cho nhà phát hành và việc phát hành lần đầu thường phải chịu chi phí tương đối cao.

Thị trường trái phiếu quốc tế (Global Bond Market) được hình thành nhằm đáp

ứng nhu cầu về vốn tài trợ cho các hoạt động của chính phủ, doanh nghiệp và các tổ

chức quốc tế. Các chứng khoán nợ đã được giao dịch trên thị trường quốc tế từ thời

phong kiến xa xưa điển hình là việc các hoàng đế phải vay nợ để tài trợ cho chiến

tranh. Ngày nay, thị trường này khá đa dạng về đồng tiền phát hành, tuy nhiên việc

huy động vốn lại chỉ tập trung vào một số đồng tiền chủ chốt nhất định như Euro, Đô

la Mỹ, Bảng Anh hoặc Yên Nhật.

Về cơ bản, thị trường trái phiếu quốc tế được chia thành hai thị trường chính là

thị trường Eurobond và thị trường trái phiếu nước ngoài hay còn gọi là foreign bond..

Tuy là vậy nhưng trong một vài tài liệu còn nhắc đến thêm thị trường trái phiếu toàn cầu. 7

2.1.2. Eurobond và trái phiếu nước ngoài 2.1.2.1. Khái niệm Eurobond

Eurobond là trái phiếu được phát hành bằng đồng tiền khác với đồng tiền của

nơi mà nó được phát hành. Ví dụ: ˗

Một công ty của Mỹ phát hành trái phiếu bằng yên Nhật tại Nhật. ˗

Một công ty của Mỹ phát hành trái phiếu bằng đô la Mỹ tại Anh. ˗

Một công ty của Anh phát hành trái phiếu bằng đô la Mỹ tại Mỹ.

Từ ba ví dụ trên có thể thấy rằng, khi đứng ở góc độ một quốc gia, nơi mà trái

phiếu được phát hành, thì đồng tiền ghi trên trái phiếu Eurobond là ngoại tệ của quốc

gia đó. Chủ thể phát hành (bên vay nợ) là người trong nước hay nước ngoài đều được.

Trái phiếu nước ngoài

Trái phiếu nước ngoài là trái phiếu trái phiếu do người nước ngoài phát hành tại

một quốc gia bằng chính đồng tiền của quốc gia đó. Nói cách khác trái phiếu nước

ngoài là trái phiếu nội tệ do người phi cư trú phát hành. Ví dụ: ˗

Một công ty của Mỹ phát hành trái phiếu bằng yên Nhật tại Nhật. ˗

Một công ty của Anh phát hành trái phiếu bằng đô la Mỹ tại Mỹ.

Rủi ro tỷ giá là điểm đáng chú ý khi nói về trái phiếu nước ngoài. Trong ví dụ

thứ nhất, nhà đầu tư Nhật không gặp rủi ro tỷ giá khi mua trái phiếu nước ngoài do

công ty của Mỹ phát hành tại Nhật. Tương tự, ở ví dụ thứ hai, nhà đầu tư Mỹ cũng

không gặp rủi ro tỷ giá khi đầu tư vào trái phiếu nước ngoài do công ty của Anh phát

hành tại Mỹ vì trái phiếu được ghi bằng nội tệ đối với nhà đầu tư Mỹ. Trong khi đó, ở

cả hai trường hợp, chủ thể phát hành trái phiếu, cũng chính là bên đi vay, đều phải đối

mặt với rủi ro tỷ giá do đồng tiền thu được từ đợt phát hành là ngoại tệ đối với bên đi

vay. Do đó, chủ thể phát hành trái phiếu nước ngoài phải cân nhắc về rủi ro tỷ giá khi

muốn huy động vốn qua kênh này. 8

2.1.3. Thị trường Eurobond

2.1.3.1. Sự hình thành thị trường EurobondV

Trước 1950 thị trường Eurobond bắt nguồn từ sự hình thành các khoản tiền gửi

bằng đô la Mỹ nằm ngoài nước Mỹ nhưng với quy mô không lớn và cũng không có

tầm ảnh hưởng mạnh đến thị trường tài chính thế giới

Sau 1950 lúc này đô la Mỹ là đồng tiền chủ chốt được sử dụng trong thanh toán

quốc tế, nhiều nước như Nga và các nước cộng sản đều có tài khoản bằng đô la Mỹ và

mở tại New York. Nhưng sau đó, do chiến tranh lạnh giữa phương Tây và phương

Đông nên chính phủ các nước này đã chuyển tài khoản của họ sang London và các

trung tâm tài chính khác tại Châu Âu. Từ đó hình thành các khoản tiền gửi bằng đô la

Mỹ nằm ngoài nước Mỹ (Eurodollar). Bên cạnh đó, chính phủ Mỹ lại ban hành Quy

chế Q (Regulation Q) quy định mức trần lãi suất áp dụng cho các khoản tiền gửi ngân

hàng tại Mỹ. Từ đó, tạo ra sự chênh lệch khá lớn giữa lãi suất tiền gửi USD trong nước

và lãi suất tiền gửi USD nước ngoài, kích thích gia tăng dòng vốn chảy ra khỏi nước

Mỹ. Chính những yếu tố này đã tạo ra điều kiện cho sự ra đời của các thị trường vốn

và tiền tệ ngoại biên (Euromarkets).

Mặt khác, để cải thiện cán cân thanh toán, chính phủ Mỹ lại đưa ra nhiều biện

pháp nhằm kiểm soát các dòng vốn quốc tế. Nổi bật nhất là năm 1963, Thuế sang bằng

tiền lãi (Interest Equalization Tax, gọi tắt là IET) được ban hành, đánh lên thu nhập từ

đầu tư chứng khoán ở nước ngoài của công dân Mỹ và đầu tư vào các trái phiếu do

người nước ngoài phát hành tại Mỹ (Yankee bonds) nhằm hạn chế dòng vốn ra nước

ngoài. Trước tình hình đó, các chủ thể đi vay ( chủ yếu đến từ các nước châu Âu ) đã

phát hành trái phiếu bằng USD tại nước ngoài. Các trái phiếu này gọi là Eurobond.

Ngay sau khi IET được ban hành, tháng 6/1963, trái phiếu Eurobond bằng đô Mỹ đầu

tiên (15 triệu đô la Mỹ) đã được phát hành bởi Autostrade, công ty cao tốc quốc gia Ý

(Buljevich và Park, 1999). Chỉ trong một năm, đã có 145 triệu USD được huy động

bằng cách phát hành các Eurobond.

Thị trường Eurobond tiếp tục phát triển mạnh mẽ khi chính phủ Mỹ, vào năm

1965, đưa thêm một Chương trình giới hạn tín dụng nước ngoài (Foreign Credit

Restraint Program, gọi tắt là FCRP) nhằm giảm bớt dòng vốn chảy ra. FCRP hạn chế

lượng tín dụng mà các ngân hàng Mỹ cấp cho người nước ngoài. Chính những biện

pháp này đã buộc các chủ thể đi vay nước ngoài và các công ty con của doanh nghiệp 9

Mỹ phải tìm đến thị trường Eurobond để tài trợ dài hạn cho các hoạt động của mình ở nước ngoài.

Trong những năm 1970, nhiều nước châu Âu ban hành biện pháp kiểm soát vốn

ở trong nước. Do đó, thị trường Eurobond với đồng tiền được phát hành không phải là

đô la Mỹ đã được hình thành như mark Đức, guilder Hà Lan, yên Nhật, bảng Anh,

franc Pháp và đô la Canada cùng với sự nổi lên của các trung tâm tài chính nước ngoài

là Tokyo, Hong Kong, Singapore, Bahamas và Bahrain.

Năm 1974, IET đã bị bãi bỏ, các biện pháp điều tiết của chính phủ Mỹ cũng như

các quốc gia khác đã dần được tháo gỡ nhưng những điều này không hề ngăn cản được

sự tăng trưởng mạnh mẽ của thị trường Eurobond. Ngày nay, so với thị trường vốn nội

địa, Eurobond không bị ràng buộc bởi bất kỳ quy định nào của chính phủ, nên đây vẫn

là kênh tài trợ vốn dài hạn hấp dẫn đối với người đi vay và các nhà đầu tư quốc tế.

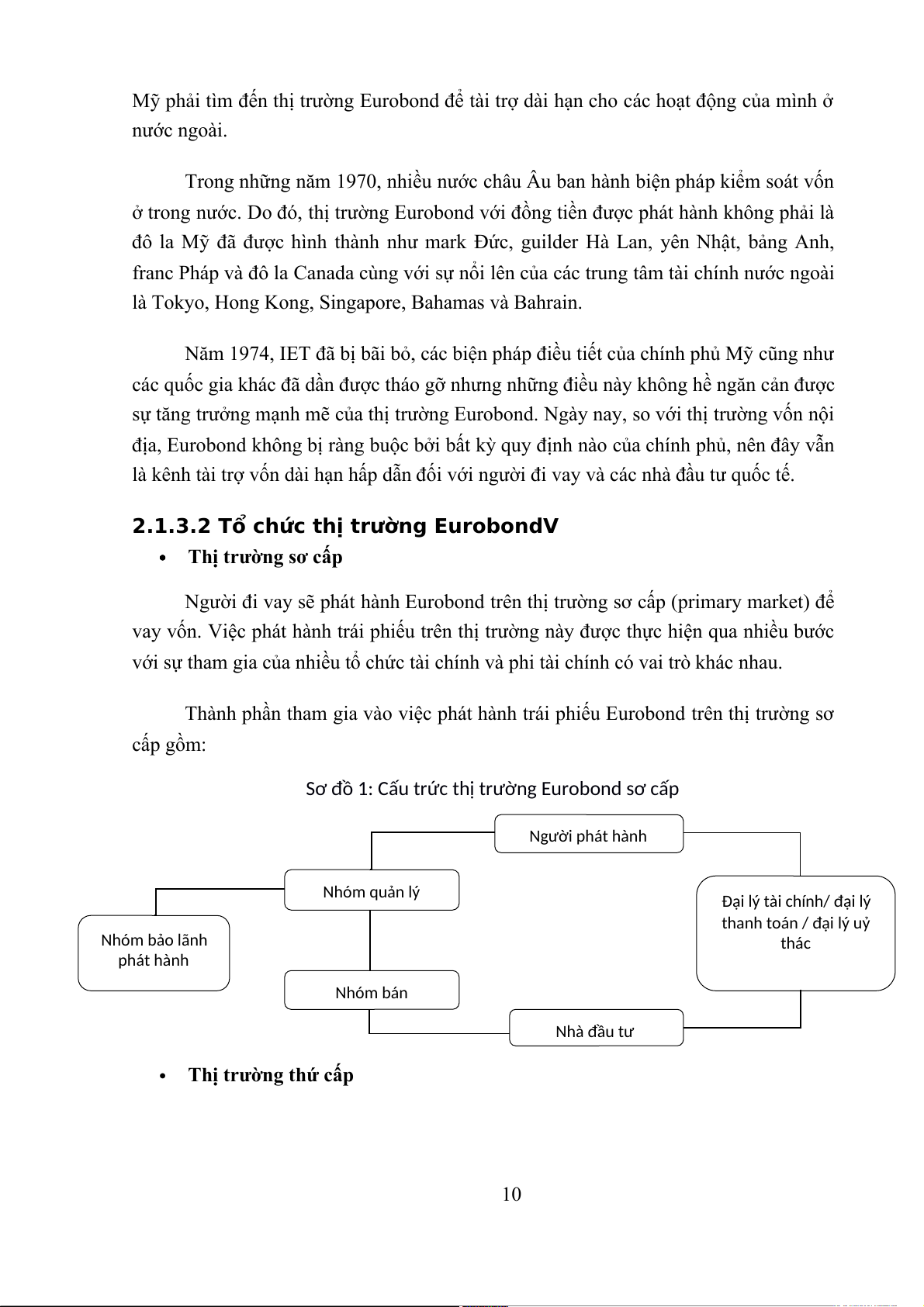

2.1.3.2 Tổ chức thị trường EurobondV

Thị trường sơ cấp

Người đi vay sẽ phát hành Eurobond trên thị trường sơ cấp (primary market) để

vay vốn. Việc phát hành trái phiếu trên thị trường này được thực hiện qua nhiều bước

với sự tham gia của nhiều tổ chức tài chính và phi tài chính có vai trò khác nhau.

Thành phần tham gia vào việc phát hành trái phiếu Eurobond trên thị trường sơ cấp gồm:

Sơ đồ 1: Cấu trức thị trường Eurobond sơ cấp Người phát hành Nhóm quản lý

Đại lý tài chính/ đại lý thanh toán / đại lý uỷ Nhóm bảo lãnh thác phát hành Nhóm bán Nhà đầu tư

Thị trường thứ cấp 10

Sau khi Eurobond được phát hành trên thị trường sơ cấp, các thành viên của

nhóm bán (selling group) có thể bán lại các trái phiếu này cho những nhà đầu tư khác

trên thị trường thứ cấp.

Thị trường Eurobond thứ cấp là thị trường phi tập trung (OTC), trong đó, thành

viên giao dịch là các nhà tạo thị trường (market makers) và các nhà môi giới (brokers)

liên lạc với nhau qua hệ thống viễn thông. Các trung tâm giao dịch Eurobond lớn trên

thế giới ngày nay có thể kể đến như London, Zurich, Luxembourg, Frankfurt và Amsterdam. 2.1.3.3 Phát hành Eurobond

Eurobond được phát hành trên thị trường sơ cấp thông qua tổ hợp bảo lãnh phát

hành để đưa trái phiếu từ người đi vay (người phát hành) đến người cho vay (nhà đầu

tư). Các định chế trung gian trong tổ hợp bảo lãnh phát hành thực hiện một vài hoặc tất

cả các nghiệp vụ trong quy trình phát hành đề cung và cầu Eurobond được gặp nhau,

đó là các nghiệp vụ: quản lý chính (lead management), bảo lãnh phát hành

(underwriting), và bán trái phiếu (bond sales). Quy trình phát hành

Bước 1: Chọn một ngân hàng đầu tư làm Người quản lý

Ngân hàng đầu tư được chọn làm Người quản lý chính là chuyên gia lĩnh vực

phát hành trái phiếu quốc tế và rất am hiểu thị trường. Đây là người chịu trách nhiệm

chính trong việc thành lập tổ hợp bảo lãnh phát hành, điều phối toàn bộ quá trình phát

hành, quyết định thời gian phát hành, các dịch vụ hỗ trợ phát hành và duy trì một thị

trường thứ cấp hiệu quả.

Bước 2: Thành lập Nhóm quản lý

Người quản lý chính mời thêm các ngân hàng khác làm Người đồng quản lý để

hỗ trợ trong việc thương lượng với người phát hành, đánh giá điều kiện thị trường, tổ

chức và quản lý việc phát hành.

Nhóm quản lý tiến hành lập đề án phát hành trái phiếu cho Người phát hành. Đề

án phát hành nêu rõ các nội dung về mục đích phát hành, dự kiến khối lượng, cơ cấu,

thời hạn, loại tiền của trái phiếu và hình thức phát hành, phân tích điều kiện thị trường 11

để xác định lãi suất dự kiến của trái phiếu, các bên tham gia trong quá trình phát hành,

phương án sử dụng vốn, xử lý các rủi ro liên quan, phương án thanh toán.

Bước 3: Thành lập nhóm bảo lãnh và nhóm bán trái phiếu

Theo trình tự, sau khi Nhóm quản lý mua trái phiếu từ Nhà phát hành (người đi

vay) thì sẽ bán lại trái phiếu cho Người bảo lãnh phát hành và Nhóm bán trái phiếu,

hoặc sẽ bán lại cho Người bảo lãnh phát hành rồi sau đó Người bảo lãnh phát hành sẽ

bán lại cho Nhóm bán. Các thành viên Nhóm bán tiếp tục bán lại trái phiếu cho nhà đầu tư cuối cùng.

Bước 4: Hoàn tất giao dịch phát hành

Kết thúc đợt phát hành, Nhà phát hành nhận được tiền bán trái phiếu sau khi trừ đi mọi chi phí liên quan.

Không như các thị trường nội địa, thị trường Eurobond không bị kiểm soát chặt

chẽ bởi các quy định về đăng ký, giao dịch, công bố thông tin, v.v. Chính vì vậy, thị

trường hoạt động tương đối hiệu quả và nhanh chóng hơn thị trường nội địa. Thời gian

trung bình cho một đợt phát hành Eurobond chỉ từ khoảng 5 đến 6 tuần, tính từ lúc

người đi vay quyết định phát hành Eurobond cho đến lúc kết thúc đợt phát hành, tức là

các trái phiếu đã được bán xong.

2.1.3.4V Thủ tục thanh toán Eurobond

Sau khi được phát hành trên thị trường sơ cấp, các Eurobond được giao dịch thứ

cấp thông qua hệ thống thanh toán và chuyển giao quyền sở hữu giữa các thành viên

thị trường. Việc chuyển giao các trái phiếu hiện vật rất hiếm khi xảy ra trên thị trường

Eurobond. Thay vào đó, các trái phiếu sẽ được lưu ký tại các ngân hàng lưu ký là

thành viên của hệ thống thanh toán. Các thành viên này đều có tài khoản trái phiếu và

tài khoản tiền. Khi giao dịch được thực hiện, các bút toán điện tử sẽ được thực hiện

bằng việc chuyển giao quyền sở hữu trái phiếu trên sổ sách từ tài khoản của người bán

sang người mua và chuyển giao tiền từ tài khoản của người mua sang người bán. 12

2.1.4. Các nhà kinh doanhV

Nhà kinh doanh trái phiếu là những người thực sự mua bán trái phiếu trên thị

trường trái phiếu nhằm mục đích thu lời. Lợi nhuận thu được đến từ việc chênh lệch

giữa giá mua và giá bán trái phiếu trên thị trường.

2.1.4.1. Ngân hàng đầu tư và ngân hàng thương mại

Ngân hàng thương mại và ngân hàng đầu tư thường chịu một số khâu trong việc

phát hành trái phiếu ra công chúng. Tuy nhiên, thỉnh thoảng họ cũng sẽ phát hành trái

phiếu của chính ngân hàng mình ra thị trường nhằm phục vụ cho hoạt động huy động

vốn hoặc cũng có thể mua trái phiếu của các doanh nghiệp, tổ chức khác nhằm mục đích đầu tư sinh lời.

2.1.4.2. Mua hoặc bán các tài khoản của riêng mình

Bên cạnh các ngân hàng thương mại và ngân hàng đầu tư thì các doanh nghiệp

đa quốc gia cũng có thể phát hành trái phiếu quốc tế để gia tăng nguồn vốn hoặc mua

trái phiếu của chính doanh nghiệp khi dự đoán được tình hình tài chính của bản thân

doanh nghiệp có thể phát triển và thu được lợi nhuận trong tương lai.

2.1.4.3. Giao dịch thông qua người môi giới hoặc trực tiếp với người bán lẻV

Nhà đầu tư có thể tìm một bên trung gian thứ 3 hay còn gọi là người môi giới để

có thể thay mặt, nhân danh họ để tiến hành thực hiện các giao dịch mua, bán trái phiếu

cũng như được nghe đánh giá và tư vấn về thị trường trái phiếu. Tuy nhiên, người kinh

doanh trái phiếu cũng có thể trực tiếp trao đổi, giao dịch với người bán lẻ để tiến hành

các hoạt động mua bán trái phiếu trên thị trường trái phiếu trong điều kiện không tìm

được bên trung gian phù hợp, đáng tin cậy cũng như không muốn tốn kém một phần

chi phí hoa hồng cho bên môi giới.

2.1.4.4. Thành viên Association of International Bond Dealers

Association of International Bond Dealers (AIBD) hay còn được gọi là Hiệp hội

các Nhà buôn Trái phiếu Quốc tế là một tổ chức thành lập năm 1969 nhằm mục đích

lưu trữ, công bố giá và lợi tức của những trái phiếu Châu âu (Eurobond) mới phát

hành. Tổ chức này là tiền thân của Hiệp hội Thị trường Chứng khoán Quốc tế 13

(International Securities Market Association) gọi tắt là ISMA do hầu hết các thành

viên AIBD đã mở rộng hoạt động sang các chứng khoán khác bên cạnh Eurobond.

ISMA là một cơ quan tự quản lý có trụ sở đặt tại Zurich. Tất cả nhà tạo thị trường và

nhà môi giới Eurobond đều là thành viên của ISMA và có nghĩa vụ phải báo cáo các

điều khoản trong các giao dịch của họ thông qua một hệ thống giao dịch và xác nhận

điện tử để đảm bảo giá cả thị trường được minh bạch. Vì vậy, ISMA có thể được xem

gần như là một cơ sở giao dịch chứng khoán, chỉ có điều là nó không có sàn giao dịch

và cũng không có các quy định chính thức về niêm yết hay công bố thông tin. Thay

vào đó, ISMA giúp thiết lập các quy trình giao dịch được tiêu chuẩn hoá trên thị

trường trái phiếu quốc tế. Đến năm 2005, sự sáp nhập của Hiệp hội Thị trường Cổ

phiếu Quốc tế và Hiệp hội thị trường sơ cấp (International Primary Market

Association) tạo nên Hiệp hội Thị trường Vốn Quốc tế (International Capital Market

Association hay gọi tắt là ICMA). Tính đến năm 2019 thì ICMA đã có hơn 570 thành viên tại 62 quốc gia.

2.1.5. Người môi giớiV 2.1.5.1. Định nghĩa

Môi giới trái phiếu chính là việc trung gian thực hiện mua hoặc bán trái phiếu

cho khách hàng. Hay nói cụ thể hơn là quá trình tìm kiếm nhà đầu tư hay người kinh

doanh đang có nhu cầu mua, bán trái phiếu quốc tế - các nhà đầu tư có thể là một cá

nhân hay tổ chức có đầy đủ năng lực và tư cách pháp nhân để tiến hành giao dịch mua

bán trái phiếu theo đúng quy định của pháp luật. Người môi giới trái phiếu quốc tế có

thể là một cá nhân, tổ chức hoặc doanh nghiệp

2.1.5.2. Đặc điểmV

Người môi giới có nhiệm vụ tìm hiểu, đánh giá cũng như tổng hợp, kiểm tra

thông tin thị trường chứng khoán trong và ngoài nước; đánh giá được trái phiếu và

tiềm năng thị trường. Song song đó là việc tìm khách hàng là các nhà đầu tư và thực

hiện việc tư vấn cũng như tiến hành các giao dịch mua bán trái phiếu.

Bên cạnh đó, người môi giới có thể nhận lệnh mua hoặc bán từ người kinh

doanh là các doanh nghiệp hoặc tổ chức nhưng cũng có thể giao dịch trực tiếp với các

khách hàng lẻ và mỗi giao dịch đều sẽ có một khoản hoa hồng nhất định. Khoảng hoa

hồng trái phiếu này là khoản tiền mà người mua hoặc người bán trả cho trung gian môi 14

giới đã giúp cho người mua hoặc người bán thực hiện việc mua, bán trái phiếu cho

mình. Và đây cũng chính là thu nhập chính của người môi giới.

2.1.6. Phân loại trái phiếu quốc tếV

Trái phiếu quốc tế được phát hành dưới nhiều dạng khác nhau, bao gồm:

2.1.6.1. Trái phiếu lãi suất cố định thông thường.V

Dạng đầu tiên và cũng là phổ thông nhất chính là trái phiếu có lãi suất cố định

hay còn được gọi là straight bond là loại trái phiếu truyền thống cam kết trả lãi định kỳ

trong đó lợi tức được xác định theo một tỉ lệ phần trăm (%) cố định tính theo mệnh giá

và gốc được thanh toán một lần tại thời điểm đến hạn.

2.1.6.2. Kỳ phiếu có lãi suất thả nổi

Dạng thứ hai là trái phiếu có lãi suất thả nổi (Floating Rate Notes) có mức lãi

suất được điều chỉnh định kỳ, thường là mỗi 3 hay 6 tháng một lần trên cơ sở thay đổi

mức lãi suất cơ bản, và có một mức chênh lệch cố định, thường với lãi suất liên ngân

hàng London (LIBOR) sáu tháng.

2.1.6.3. Trái phiếu chuyển đổiV

Dạng trái phiếu chuyển đổi (Convertible Bond) là loại trái phiếu được phát hành

bởi các công ty cổ phần, cho phép người nắm giữ trái phiếu quyền chuyển đổi trái

phiếu thành cổ phiếu thường của công ty phát hành, theo mức giá đã dược ấn định từ

trước, tại một thời điểm nhất định trong tương lai.

Thông thường những trái phiếu chuyển đổi có mức lãi suất thấp hơn mức lãi

suất của thị trường, bù vào đó, những người đầu tư kỳ vọng rằng giá của trái phiếu này

sẽ tăng khi chuyển đổi sang cổ phiếu. Điều đặc biệt này của trái phiếu có thể tạo cơ hội

cho các nhà kinh doanh thu được lợi nhuận cao hơn từ việc chuyển đổi giữa trái phiếu và cổ phiếu.

Bên cạnh đó, một số trái phiếu có đính kèm giấy bảo lãnh quyền mua cổ phiếu

của công ty phát hành tại một mức giá đã định trước; và giấy bảo lãnh có thể được cắt

rời khỏi trái phiếu để chuyển nhượng mua bán một cách độc lập với trái phiếu 15

2.1.6.4. Trái phiếu với quyền mua cổ phiếuV

Trái phiếu có quyền mua cổ phiếu trong tiếng Anh gọi là Warrant-linked Bonds.

Đây là loại trái phiếu kèm theo phiếu cho phép người sở hữu có quyền được mua một

số lượng cổ phiếu nhất định của công ty phát hành với một mức giá đã được xác định

và vào những thời kỳ nhất định.

2.1.6.5. Trái phiếu không phiếu lãi

Trái phiếu không phiếu lãi hay còn được gọi là trái phiếu không lãi suất (Zero

coupon bond) là loại trái phiếu mà người mua không nhận được lãi, nhưng được mua

với giá thấp hơn mệnh giá (mua chiết khấu) và được hoàn trả bằng mệnh giá khi trái

phiếu đó đáo hạn. Đây có thể được xem là một công cụ tài trợ lý tưởng đối với bên

phát hành cho các dự án không có tiền thu về trong một số năm nhất định. Tuy nhiên,

loại trái phiếu này lại gây ra một áp lực lớn và rủi ro tín dụng cho bên đi vay vì toàn bộ

nợ từ việc phát hành trái phiếu lại tập trung vào một thời điểm sau đó. Chính vì vậy,

thị trường này thường chỉ giới hạn cho một số chủ thể phát hành nhất định có mức tín

nhiệm được xếp hạng cao.

2.1.6.6. Trái phiếu lưỡng tệ

Trái phiếu lưỡng tệ (Dual Currency Bond) hay trái phiếu tiền tệ kép là một loại

công cụ nợ trong đó nó được phát hành bằng một loại tiền tệ, nhưng các khoản thanh

toán bằng phiếu giảm giá và tiền gốc (hoặc chỉ các khoản thanh toán bằng phiếu giảm

giá, hoặc chỉ tiền gốc) được thực hiện bằng một loại tiền khác. Đơn vị tiền tệ mà việc

phát hành được thực hiện được gọi là tiền tệ cơ sở. Trong một số trường hợp, khi phát

hành, tỷ lệ trả nợ gốc là cố định. Trong hầu hết các trường hợp, tỷ giá được sử dụng tại

thời điểm thanh toán phiếu mua hàng / mệnh giá.

Lãi suất trái phiếu song tệ thường cao hơn một chút so với trái phiếu phát hành

cùng loại tiền với các kỳ hạn phát hành gần như tương đương do rủi ro ngoại hối hoặc

thanh toán bằng đồng tiền yếu hơn. Các nhà phát hành trái phiếu song tệ phổ biến nhất

là các tập đoàn đa quốc gia và các tổ chức phát triển quốc tế.

2.1.6.7. Trái phiếu toàn cầuV

Trái phiếu toàn cầu được phát hành lần đầu tiên vào năm 1989 bởi Ngân hàng

Thế giới (World Bank) và đây cũng là người tiên phong đưa ra khái niệm về Global 16

Bond trên thị trường trái phiếu quốc tế. Một trái phiếu toàn cầu (Global Bond) là một

trái phiếu được phát hành ở một số thị trường chứng khoán ở một số quốc gia khác

nhau cùng một lúc. Loại trái phiếu này thường được phát hành bởi các tập đoàn đa

quốc gia với xếp hạng tín dụng cao. Bằng cách phát hành trái phiếu toàn cầu, các tổ

chức phát hành có thể thu hút các quỹ từ một loạt các nhà đầu tư và giảm chi phí vay.

Quy mô trung bình của các đợt phát hành trái phiếu toàn cầu đạt khoảng một tỷ đô la

Mỹ. Chính vì được phát hành với khối lượng rất lớn nên loại trái phiếu này rất khó bán

tại một quốc gia hay một khu vực nhất định. Tuy nhiên, do tính kinh tế về quy mô và

tính đồng nhất (có thể thay thế nhau hoàn toàn) của mình mà lợi suất của trái phiếu

toàn cầu (chi phí của người đi vay) thường thấp hơn các loại trái phiếu khác như trái

phiếu nội địa, trái phiếu nước ngoài hay Eurobond.

Ví dụ: Công ty phát hành trái phiếu tại Hoa Kỳ sẽ bằng đô la Mỹ (USD), đồng

thời phát hành trái phiếu toàn cầu ở Hà Lan sẽ bằng Euro.

2.1.7. Xếp hạng tín nhiệmV

Xếp hạng tín nhiệm trái phiếu quốc tế có thể được hiểu là việc phân loại và

xếp hạng các trái phiếu quốc tế dựa trên một số tiêu chí như: mức độ rủi ro và mức độ hoàn lại.

Chi phí vốn mà những người đi vay trên thị trường trái phiếu quốc tế phải trả

phụ thuộc vào rủi ro không trả được nợ (default risk) của họ. Nếu rủi ro này càng cao,

thì lãi suất trái phiếu mà họ phát hành sẽ càng cao, có nghĩa là số tiền của họ thu về

trong đợt phát hành sẽ thấp hơn (vì giá trái phiếu tỷ lệ nghịch với lãi suất). Thông

thường, trước khi phát hành trái phiếu quốc tế, những tổ chức xếp hạng tín nhiệm quốc

tế sẽ tiến hành đánh giá hệ số tín nhiệm để xác định mức độ tin cậy của các tổ chức

hoặc các quốc gia phát hành về rủi ro đầu tư và khả năng hoàn trả các khoản vay. Đây

được xem là cơ sở để xác định chi phí huy động vốn của nhà phát hành trên thị trường

trái phiếu quốc tế. Đa phần thì chủ thể phát hành không được xếp hạng tín nhiệm cao

hơn chính phủ của quốc gia của chủ thể đó cư trú.

Các tổ chức xếp hạng tín nhiệm như: Standard & Poor's (S&P), Fitch Ratings

và Moody's Investor Service. Ba tổ chức này đã hoạt động nhiều năm trên thị trường

thế giới và được xem là những tổ chức được tin cậy để đánh giá mức độ rủi ro và khả

năng trả nợ của các trái phiếu quốc tế. Họ cung cấp các đánh giá tín nhiệm cho các trái 17

phiếu, giúp người bán và người mua biết được mức độ rủi ro của các trái phiếu và

quản lý rủi ro cho các quỹ, công ty và các tổ chức tài chính khác.

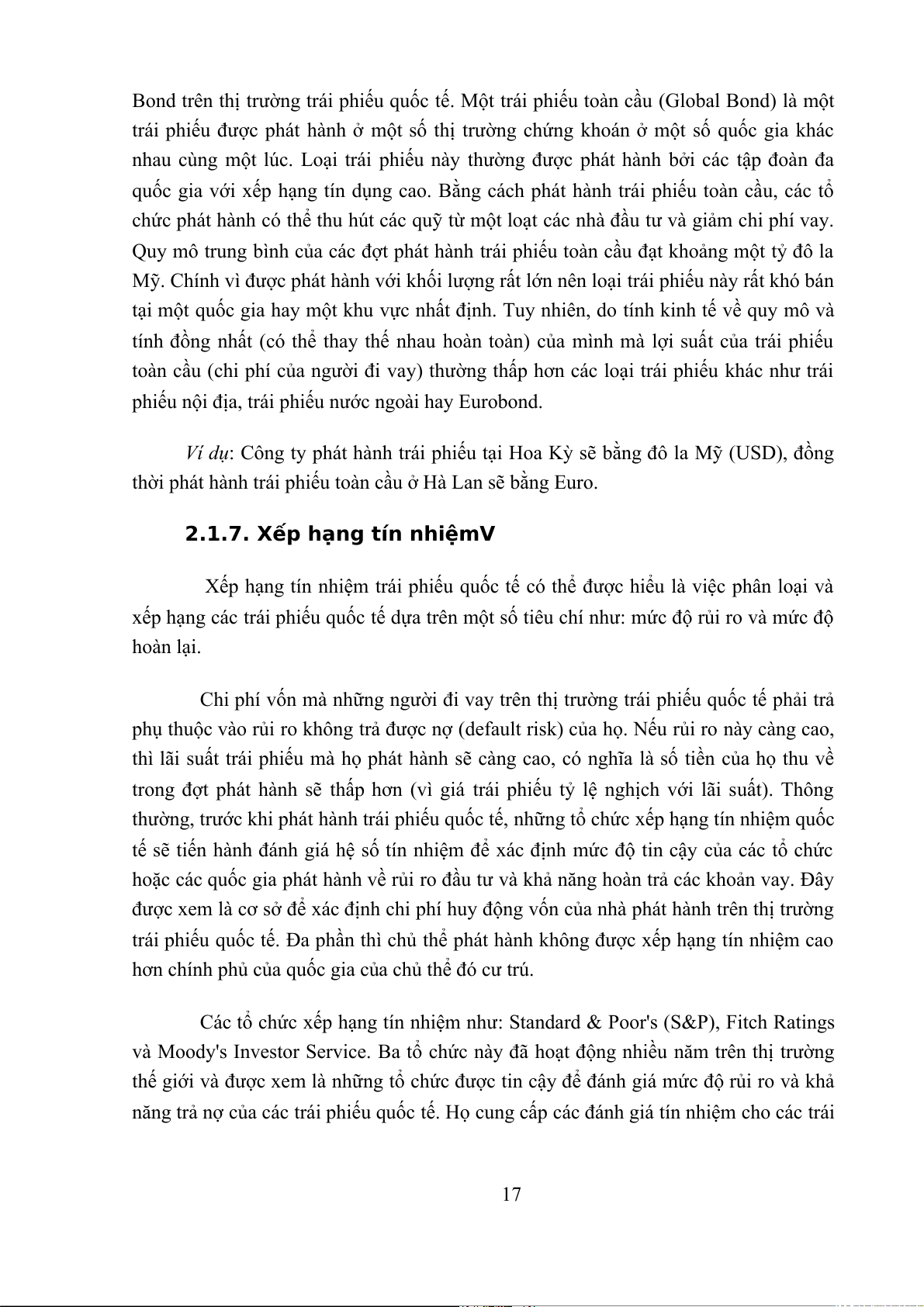

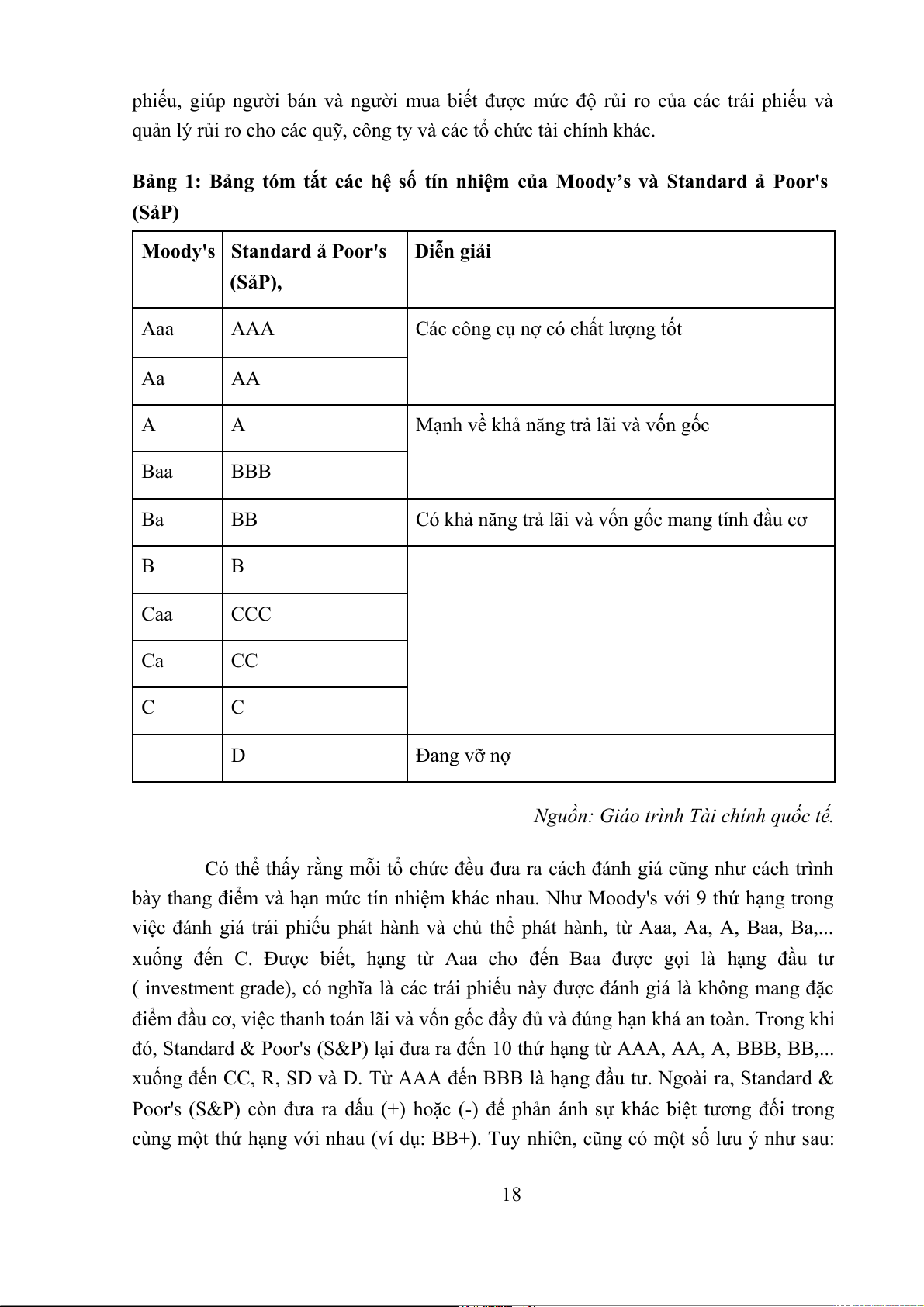

B&ng 1: B&ng tóm tắt các hệ số tín nhiệm của Moody’s và Standard & Poor's (S&P)

Moody's Standard & Poor's Diễn gi&i (S&P), Aaa AAA

Các công cụ nợ có chất lượng tốt Aa AA A A

Mạnh về khả năng trả lãi và vốn gốc Baa BBB Ba BB

Có khả năng trả lãi và vốn gốc mang tính đầu cơ B B Caa CCC Ca CC C C D Đang vỡ nợ

Nguồn: Giáo trình Tài chính quốc tế.

Có thể thấy rằng mỗi tổ chức đều đưa ra cách đánh giá cũng như cách trình

bày thang điểm và hạn mức tín nhiệm khác nhau. Như Moody's với 9 thứ hạng trong

việc đánh giá trái phiếu phát hành và chủ thể phát hành, từ Aaa, Aa, A, Baa, Ba,...

xuống đến C. Được biết, hạng từ Aaa cho đến Baa được gọi là hạng đầu tư

( investment grade), có nghĩa là các trái phiếu này được đánh giá là không mang đặc

điểm đầu cơ, việc thanh toán lãi và vốn gốc đầy đủ và đúng hạn khá an toàn. Trong khi

đó, Standard & Poor's (S&P) lại đưa ra đến 10 thứ hạng từ AAA, AA, A, BBB, BB,...

xuống đến CC, R, SD và D. Từ AAA đến BBB là hạng đầu tư. Ngoài ra, Standard &

Poor's (S&P) còn đưa ra dấu (+) hoặc (-) để phản ánh sự khác biệt tương đối trong

cùng một thứ hạng với nhau (ví dụ: BB+). Tuy nhiên, cũng có một số lưu ý như sau: 18

xếp hạng tín nhiệm chỉ là một yếu tố trong quá trình quản lý rủi ro và quản lý tài sản,

không phải là dự báo chính xác về tình hình kinh tế hoặc tình hình tài chính của một

công ty hoặc doanh nghiệp.

2.2. Thị trường cổ phiếu quốc tế

2.2.1. Tổng quan thị trườngV cổ phiếu quốc tế 2.2.1.1. Khái quát

Theo Khoản 1 Điều 121 Luật doanh nghiệp 2020: “Cổ phiếu là chứng chỉ do

công ty cổ phần phát hành, bút toán ghi sổ hoặc dữ liệu điện tử xác nhận quyền sở hữu

một hoặc một số cổ phần của công ty đó.”

Thị trường cổ phiếu quốc tế (Global Stock Markets) là nơi diễn ra việc huy

động vốn quốc tế bằng cách phát hành cổ phiếu và chuyển giao quyền sở hữu cổ phiếu

giữa các nhà đầu tư quốc tế.

Trong những năm 1980, thị trường cổ phiếu quốc tế chỉ tập trung ở các nước

phát triển như Mỹ và châu Âu. Các thị trường cổ phiếu của các quốc gia mới nổi

không được đề cao do đặc điểm của các thị trường này là thiếu thanh khoản, rủi ro cao

và yêu cầu về báo cáo khá thấp. Theo tiến trình tự do hóa tài chính từ những năm

1990, thị trường mới nổi trở thành tâm điểm và thu hút được nhiều quỹ đầu tư.

Một thị trường cổ phiếu được đánh giá tốt là một thị trường luôn có thông tin

đầy đủ và dễ tiếp cận, thanh khoản, có chi phí giao dịch thấp và hiệu quả về mặt thông

tin. Hiện nay, thị trường chứng khoán Anh, Mỹ, Úc, Singapore,... là những thị trường

mạnh hàng đầu thế giới. Trong đó, thị trường chứng khoán Mỹ là thị trường mạnh, có

khối lượng giao dịch và vốn hóa lớn nhất trên thế giới. Ngoài ra, sự phát triển của

những thị trường mới nổi như Trung Quốc, Brazil, Ấn Độ,... đã đóng góp tích cực vào

sự phát triển của thị trường cổ phiếu quốc tế. Bên cạnh đó, Việt Nam đang là thị

trường cận biên và đang trên đà nâng hạng thị trường, tiến lên thị trường mới nổi. 2.2.1.2. Đặc điểm

a. Tính thanh kho&n của thị trường

Thanh khoản (Liquidity) là khả năng chuyển đổi thành tiền của một tài sản

không phải tiền mà không làm ảnh hưởng tới giá thị trường của nó. 19

Thị trường thanh khoản là thị trường cho phép các tài sản được mua bán dễ

dàng và không ảnh hưởng tới giá cả của tài sản. Thị trường thanh khoản càng lớn

chứng tỏ càng nhộn nhịp, nhà đầu tư sẽ ít khả năng phải mua cổ phiếu với giá cao hơn

hoặc bán với giá thấp hơn giá thị trường. Vì vậy, các nhà đầu tư thích nắm giữ tài sản

thanh khoản hơn tài sản không thanh khoản.

Phần bù thanh khoản là mức chênh lệch lợi suất của cổ phiếu kém thanh khoản

thường được yêu cầu mang lại lợi suất cao hơn cho các nhà đầu tư so với cổ phiếu

thanh khoản. Chính vì thế, tính thanh khoản của thị trường có vai trò lớn trong việc

phân tích, xác định giá cổ phiếu và được đo bằng quy mô thị trường, khối lượng giao

dịch, biên độ giá mua-giá bán.

Quy mô thị trường

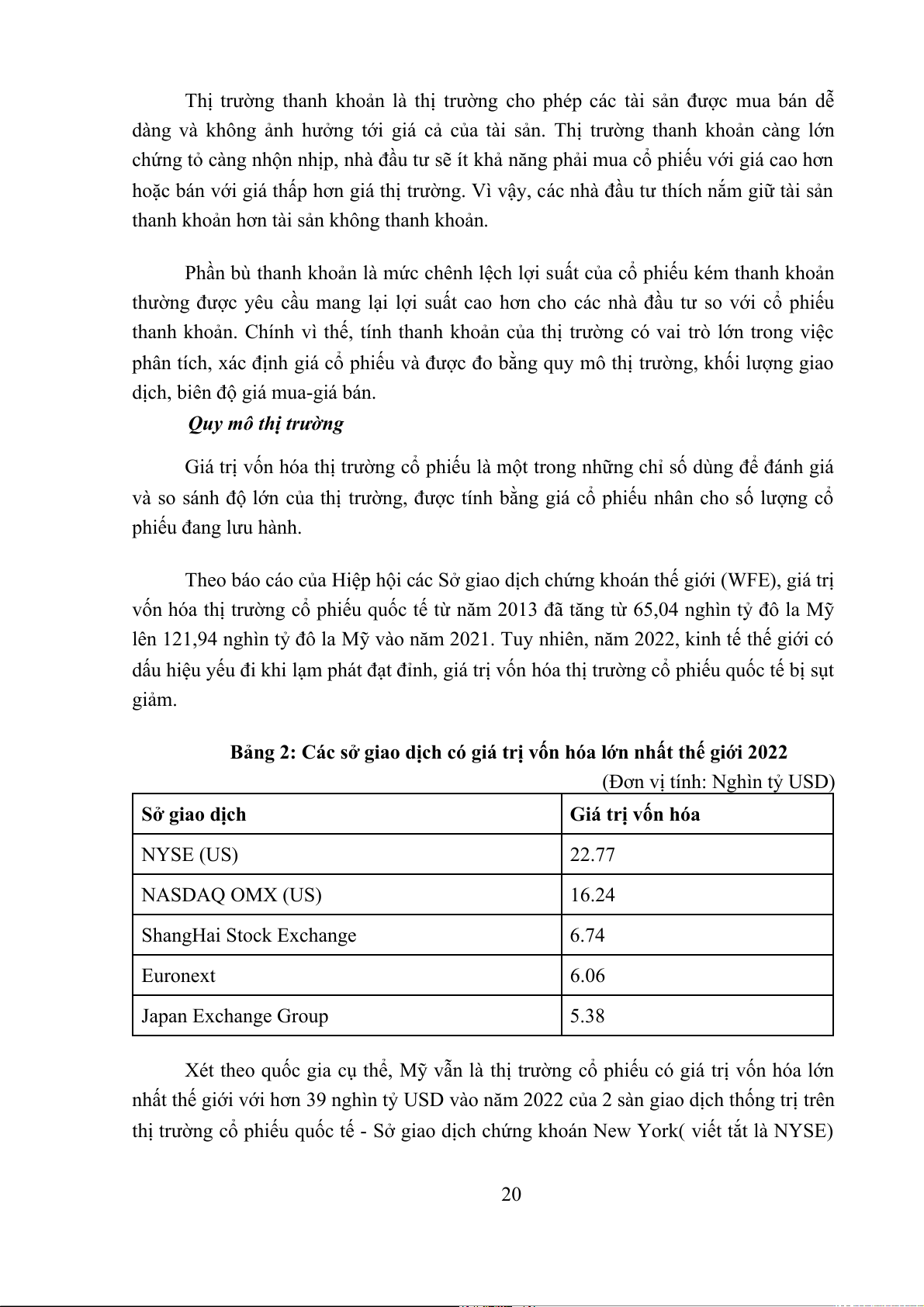

Giá trị vốn hóa thị trường cổ phiếu là một trong những chỉ số dùng để đánh giá

và so sánh độ lớn của thị trường, được tính bằng giá cổ phiếu nhân cho số lượng cổ phiếu đang lưu hành.

Theo báo cáo của Hiệp hội các Sở giao dịch chứng khoán thế giới (WFE), giá trị

vốn hóa thị trường cổ phiếu quốc tế từ năm 2013 đã tăng từ 65,04 nghìn tỷ đô la Mỹ

lên 121,94 nghìn tỷ đô la Mỹ vào năm 2021. Tuy nhiên, năm 2022, kinh tế thế giới có

dấu hiệu yếu đi khi lạm phát đạt đỉnh, giá trị vốn hóa thị trường cổ phiếu quốc tế bị sụt giảm.

B&ng 2: Các sở giao dịch có giá trị vốn hóa lớn nhất thế giới 2022

(Đơn vị tính: Nghìn tỷ USD) Sở giao dịch Giá trị vốn hóa NYSE (US) 22.77 NASDAQ OMX (US) 16.24 ShangHai Stock Exchange 6.74 Euronext 6.06 Japan Exchange Group 5.38

Xét theo quốc gia cụ thể, Mỹ vẫn là thị trường cổ phiếu có giá trị vốn hóa lớn

nhất thế giới với hơn 39 nghìn tỷ USD vào năm 2022 của 2 sàn giao dịch thống trị trên

thị trường cổ phiếu quốc tế - Sở giao dịch chứng khoán New York( viết tắt là NYSE) 20

và NASDAQ ( viết tắt của National Association of Securities Dealers Automatic

Quotations).Kế tiếp là Trung quốc, tiếp đến là sàn giao dịch chứng khoán của các nước

Châu Âu và cuối cùng là Nhật Bản.

Tuy nhiên, nhận thấy giá trị vốn hóa trên khía cạnh quy mô chưa phản ánh

chính xác và toàn diện về tính thanh khoản cũng như trình độ phát triển của thị trường

như theo bảng xếp hạng trên thì thị trường Trung Quốc xếp trước các nước Châu Âu

và Nhật về giá trị vốn hóa. Để thấy rõ hơn điều đó, ta sử dụng Chỉ số Giá trị vốn

hóa/Tổng sản phẩm quốc nội (Market Cap/GDP)- phản ánh mức độ đóng góp của thị

trường cổ phiếu đối với nền kinh tế quốc gia. Ví dụ như Đức - thị trường phát triển,

các doanh nghiệp tài trợ cho hoạt động của mình chủ yếu dựa vào hệ thống ngân hàng

nên chỉ số MarketCap/GDP năm 2022 là 46,5% (1,88 tỷ USD/ 4,06 tỷ USD). Trong

khi, Trung Quốc năm 2022 có giá trị vốn hóa thị trường chiếm 63,73% GDP cả nước

(11,44 nghìn tỷ USD/ 17,95 nghìn tỷ USD). Vì vậy, giá trị vốn hóa chưa phản ánh toàn

diện được tính thanh khoản của thị trường.

Khối lượng giao dịch

Khối lượng giao dịch là tổng số lượng cổ phiếu được mua và bán trong một thời

gian nhất định. Các sở giao dịch chứng khoán lớn thường là những nơi có doanh số

giao dịch lớn và tính thanh khoản của các thị trường này tương đối đồng nhất. Ngoài

số lượng và giá trị cổ phiếu, tính thanh khoản còn được quan sát thông qua các chỉ số dưới đây:

Chỉ số vòng quay cổ phiếu (turnover) được xác định bằng số cổ phiếu được giao

dịch chia cho tổng số cổ phiếu lưu hành trong một khoảng thời gian.

Chỉ số vòng quay hàng năm (annual turnover ratio) được xác định bằng giá trị

giao dịch trong năm chia cho giá trị vốn hóa cuối năm.

Chỉ số vòng quay trung bình ngày (average daily turnover) được xác định bằng

tổng giá cổ phiếu được giao dịch chia cho số ngày giao dịch trong năm.

Chỉ số vòng quay càng cao thể hiện thị trường càng thanh khoản hay giao dịch

được thực hiện dễ dàng. Tuy nhiên, do các giá trị này thường là những con số trung

bình của một khoảng thời gian nhất định. Vì vậy, thanh khoản bình quân của các cổ

phiếu nhìn chung là tốt vì có vòng quay trung bình cao trong một giai đoạn nhất định 21