Preview text:

Tóm tắt kiến thức] Lesson 6: Thuế thu

nhập doanh nghiệp (Income tax)

Trong chương này, các kiến thức về thuế thu nhập doanh

nghiệp (TNDN) sẽ được nhắc lại từ môn FR – Financial

Reporting cũng các kiến thức ở mức độ nâng cao như

cách đo lường và hạch toán của thuế TNDN ở cấp độ tập đoàn.

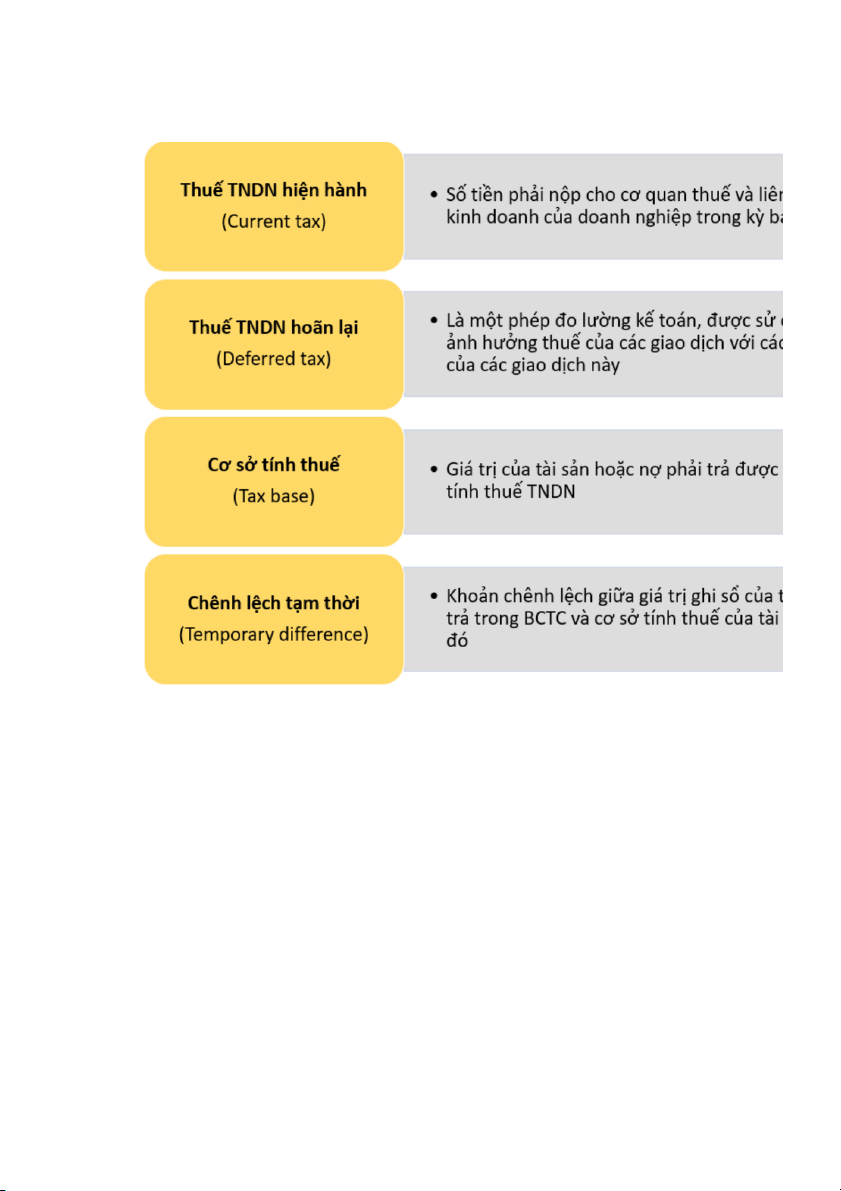

I. Thuế TNDN hiện hành (Current tax) 1. Khái niệm

Thuế TNDN hiện hành là số thuế thu nhập doanh nghiệp phải nộp hoặc thu hồi được

tính trên thu nhập chịu thuế (taxable profit or loss) của một kỳ báo cáo.

Thuế TNDN hiện hành của kỳ hiện tại và các kỳ trước, nếu chưa nộp, phải được ghi

nhận là nợ phải trả. Nếu giá trị đã nộp trong kỳ hiện tại và các kỳ trước vượt quá số

phải nộp cho các kỳ đó, thì phần giá trị nộp thừa sẽ được ghi nhận là tài sản.

Lợi ích liên quan đến lỗ tính thuế được sử dụng để bù vào khoản thuế hiện hành của

một kỳ trước đó sẽ được ghi nhận là tài sản. 2. Thuyết minh

IAS 12 – Income tax yêu cầu các doanh nghiệp thuyết minh rõ mối quan hệ giữa chi

phí thuế và khoản thuế dự kiến bằng cách áp dụng thuế suất hiện hành cho lợi nhuận

kế toán. Việc thuyết minh này có thể được trình bày dưới dạng điều chỉnh từ khoản

thuế dự kiến bằng cách áp dụng thuế suất hiện hành cho lợi nhuận kế toán sang

chi phí thuế thật sự phát sinh.

II. Khái niệm về thuế TNDN hoãn lại (Deferred tax)

1. Các nguyên tắc cơ bản

Có một số nguyên tắc cần lưu ý:

2. Đo lường thuế TNDN hoãn lại

Cách tính thuế TNDN hoãn lại như sau:

Giá trị ghi sổ của tài sản/nợ phải trả (SoFP/BS) X/(X) Cơ sở tính thuế (X)/X

Khoản chênh lệch tạm thời X/(X) Nhân với: thuế suất X%

Nợ phải trả (Tài sản) thuế TNDN hoãn lại X/(X)

Như vậy, nếu một khoản mục hoặc không chịu thuế

không được giảm trừ

thuế thì cơ sở tính thuế của khoản mục này luôn bằng 0 và cũng sẽ không có chênh

lệch tạm thời hay thuế TNDN hoãn lại.

Có 2 loại chênh lệch tạm thời như sau:

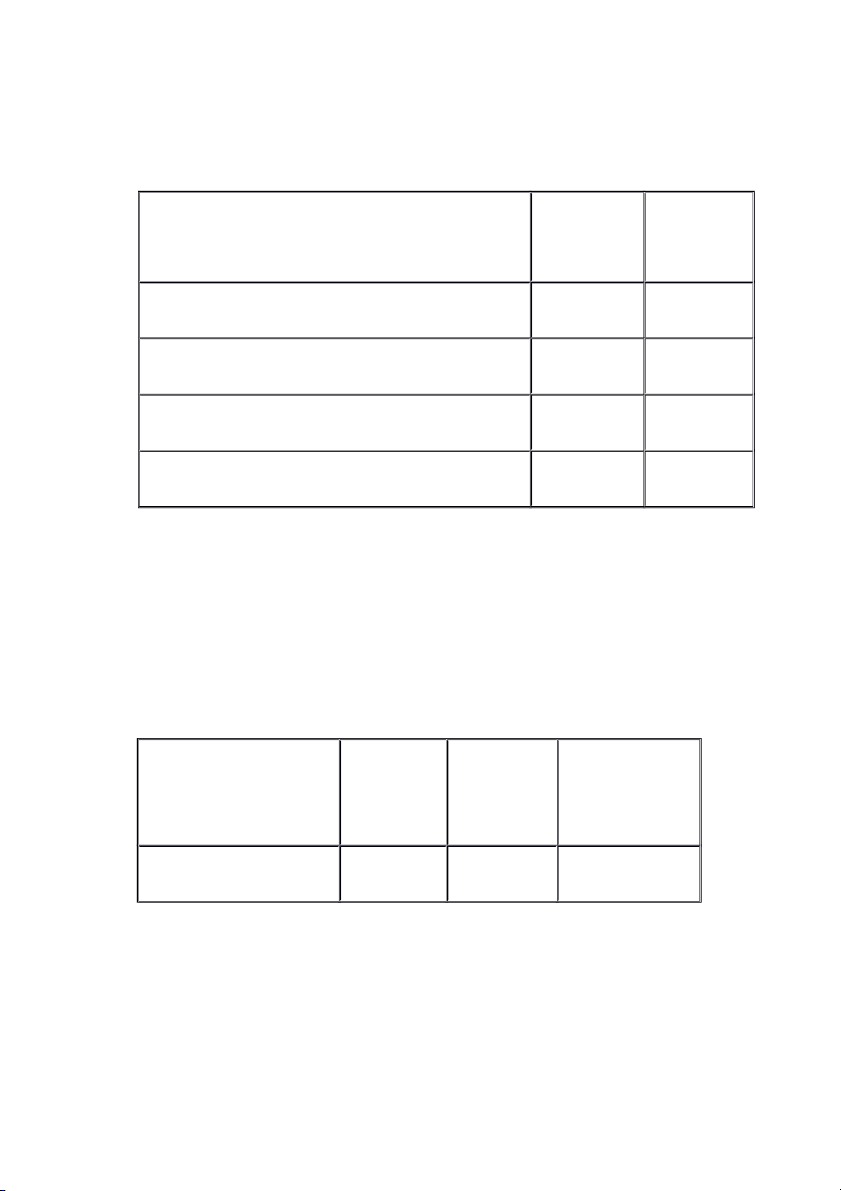

Ví dụ: Thông tin được trích ra từ BCTC tại ngày 31.12.2020 của doanh nghiệp A như sau: 2020 2019 $ $

Giá trị ghi sổ TSCĐ (nguyên giá tại 1.1.2019 là $100,000) 80,000 90,000 Doanh thu dồn tích 25,000 Dự phòng (5,000)

Lợi nhuận trước khấu hao, doanh thu dồn tích và dự phòng 100,000 90,000

Doanh nghiệp A ghi nhận một khoản nợ phải trả thuế TNDN hoãn lại là $6,000 tại 31.12.2019.

Cơ sở tính thuế (tax base/tax written down value) TSCĐ tại 31.12.2020 và 31.12.2019

lần lượt là $49,000 và $70,000.

Dự phòng được khấu trừ thuế khi chi phí có liên quan tới dự phòng thật sự được trả.

Doanh thu dồn tích không bị tính thuế cho đến khi doanh thu này thật sự nhận được.

Thuế suất hiện tại được áp dụng là 30%.

Yêu cầu tính chênh lệch tạm thời của thuế TNDN hoãn lại và nợ phải trả thuế TNDN hoãn lại tại 31.12.2020 Cơ sở tính Chênh lệch tạm Giá trị ghi sổ thuế thời ($) ($) ($) TSCĐ 80,000 49,000 31,000 Doanh thu dồn tích 25,000 0 25,000 Dự phòng (5,000) 0 (5,000) Tổng 51,000

Nợ phải trả thuế TNDN hoãn (15,300) lại @30%

Chi phí Thuế TNDN hoãn lại được ghi nhận vào P/L năm 2020 là chênh lệch dựa trên

số dư của thuế TNDN hoãn lại của năm 2019 và 2020: $

Thuế TNDN hoãn lại tại 31.12.2019 6,000

Chi phí thuế TNDN hoãn lại ghi nhận vào P/L năm 2020 9,300

Thuế TNDN hoãn lại tại 31.12.2020 15,300

Chi phí thuế TNDN hiện hành = [($100,000 – ($70,000 - $49,000)] x 30% = $23,700

P/L của doanh nghiệp A năm 2020 như sau: $

Lợi nhuận trước điều chỉnh 100,000 Chi phí khấu hao (10,000) Doanh thu dồn tích 25,000 Dự phòng (5,000)

Lợi nhuận trước thuế 110,000

Chi phí thuế TNDN hiện hành (23,700)

Chi phí thuế TNDN hoãn lại (9,300)

Lợi nhuận sau thuế 77,000

III. Ghi nhận thuế TNDN hoãn lại

Một khoản nợ phải trả/ tài sản thuế TNDN hoãn lại được ghi nhận cho toàn bộ các

chênh lệch tạm thời chịu thuế và chênh lệch tạm thời được khấu trừ, trừ trường

hợp các chênh lệch này phát sinh từ:

Việc ghi nhận ban đầu của lợi thế thương mại

Việc ghi nhận ban đầu của một tài sản hay nợ phải trả trong một giao dịch mà o

Giao dịch này không phải là hợp nhất kinh doanh o

Tại thời điểm phát sinh, giao dịch này không có ảnh hưởng đến lợi

nhuận kế toán hoặc thu nhập chịu thuế

Tài sản thuế TNDN hoãn lại

cho tất cả các chênh lệch tạm

chỉ được ghi nhận

thời được khấu trừ khi có nhiều khả năng trong tương lai sẽ có lợi nhuận

tính thuế để sử dụng những chênh lệch tạm thời được khấu trừ này.

Tài sản thuế TNDN hoãn lại và thuế TNDN hoãn lại phải trả không được chiết

khấu khi xác định giá trị.

IV. Thuế TNDN hoãn lại cho BCTC tập đoàn Cách xác định như sau:

Giá trị ghi sổ của tài sản/nợ phải trả (BCTC hợp nhất) X/(X)

Cơ sở tính thuế (của các công ty con) (X)/X

Chênh lệch tạm thời X/(X)

Nhân với: thuế suất được áp dụng X%

Nợ phải trả (Tài sản) thuế TNDN hoãn lại (X)/X

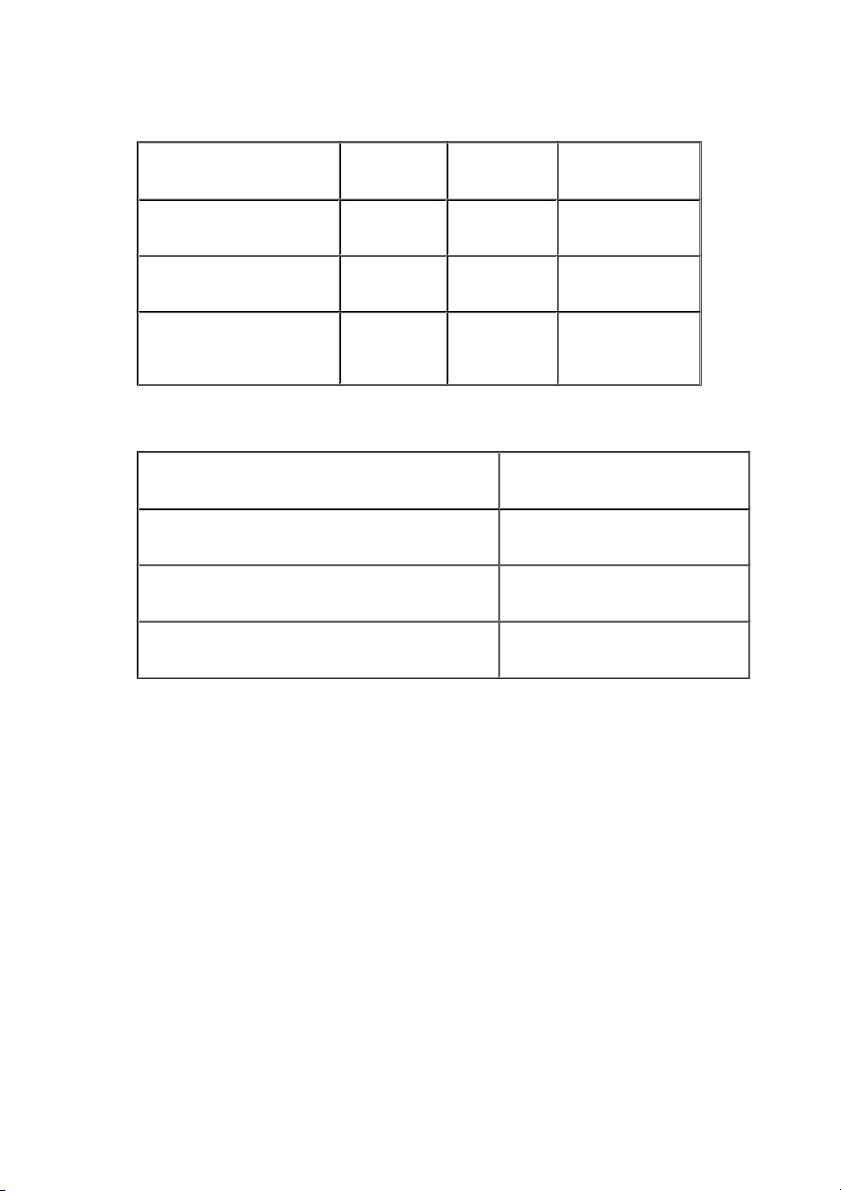

1. Điều chỉnh giá trị hợp lý của BCTC hợp nhất

Thông thường, giá trị của tài sản và nợ phải trả của công ty con được ghi nhận theo giá

trị hợp lý trên BCTC hợp nhất thay vì là giá trị ghi sổ ban đầu. Tuy nhiên, việc thay đổi

giá trị hợp lý thì thường không làm thay đổi cơ sở tính thuế, nên sẽ có chênh lệch tạm thời phát sinh. Trường hợp Giải thích Hạch toán Phát sinh Nợ phải trả

Việc tăng giá trị tài sản sẽ tăng Debit Goodwill thuế TNDN hoãn lại

khoản chênh lệch tạm thời và

do lời trên giá trị hợp

phát sinh Nợ phải trả thuế TNDN Credit Deferred tax liability lý hoãn lại

Việc giảm giá trị tài sản sẽ giảm Phát sinh Tài sản thuế Debit Deferred tax asset

khoản chênh lệch tạm thời và TNDN hoãn lại

do lỗ trên giá trị hợp lý phát sinh Tài sản thuế TNDN hoãn lại Credit Goodwill Ví dụ:

Doanh nghiệp A đã mua 100% cổ phần của doanh nghiệp B tại ngày 1.1.2020. Giá trị

hợp lý của toàn bộ tài sản và nợ phải trả được xác định bằng giá trị còn lại, ngoại trừ 1

TSCĐ có giá trị hợp lý là $54m. Cơ sở tính thuế của TSCĐ này là $50m tại ngày 1.1.2020.

Mức thuế suất được áp dụng hiện hành là 25% và việc thay đổi giá trị hợp lý không ảnh

hưởng tới cơ sở tính thuế của TSCĐ này.

Một khoản chênh lệch tạm thời chịu thuế sẽ phát sinh trên BCTC hợp nhất do giá trị ghi

sổ của TSCĐ này được tăng lên mức giá trị hợp lý nhưng cơ sở tính thuế thì không đổi.

Thuế TNDN hoãn lại cho việc điều chỉnh giá trị hợp lý được tính như sau: $m

Giá trị ghi sổ (trên BCTC hợp nhất) 54 Cơ sở tính thuế (50) Chênh lệch tạm thời 4

Thuế TNDN hoãn lại (4 x 25%) (1)

Doanh nghiệp hạch toán trên BCTC hợp nhất như sau: Debit Goodwill $1m

Credit Deferred tax liability $1m

2. Lợi nhuận chưa phân phối của công ty con, chi nhánh, công ty liên kết và liên doanh

Lợi nhuận chưa phân phối (Undistributed profits) của công ty con, công ty liên kết hay

liên doanh được ghi nhận trong BCTC hợp nhất. Trong trường hợp, lợi nhuận này chỉ

được tính thuế khi được phân phối về công ty mẹ dưới hình thức cổ tức theo luật

thuế sở tại của công ty mẹ, một khoản chênh lệch tạm thời sẽ phát sinh.

Doanh nghiệp phải ghi nhận thuế TNDN hoãn lại phải trả trừ khi đáp ứng được cả 2 điều kiện:

Công ty mẹ, nhà đầu tư, bên liên doanh có khả năng kiểm soát thời gian hoàn

nhập khoản chênh lệch tạm thời

Nhiều khả năng khoản chênh lệch tạm thời sẽ không hoàn nhập trong tương

lai có thể dự đoán được.

3. Lợi nhuận chưa thực hiện được trong các giao dịch nội bộ cùng tập đoàn

Khi doanh nghiệp bán hàng cho doanh nghiệp khác trong cùng tập đoàn, bên bán sẽ

ghi nhận lợi nhuận trên BCTC riêng. Nếu hàng tồn kho này vẫn còn được giữ trong tập

đoàn tại thời điểm cuối năm, lợi nhuận từ giao dịch này sẽ được coi là lợi nhuận chưa

thực hiện (Unrealised profits) trong tập đoàn và cần có điều chỉnh để loại trừ đi. Tuy

nhiên, thường sẽ không có điều chỉnh tương tự (loại trừ đi phần lợi nhuận chưa thực

hiện được) cho cơ sở tính thuế cho hàng tồn kho và một khoản chênh lệch tạm thời sẽ phát sinh.

V. Thuế TNDN hoãn lại: Các loại chênh lệch tạm thời khác

1. Lãi hoặc lỗ trên tài sản tài chính

Trường hợp khoản lãi hoặc lỗ sẽ không bị tính thuế cho đến khi tài sản tài chính

được bán, việc đánh giá lại tài sản không ảnh hưởng đến thu nhập chịu thuế trong kỳ

đánh giá lại vì cơ sở tính thuế của tài sản đó vẫn giữ nguyên. Chênh lệch giữa giá trị

ghi sổ của tài sản được đánh giá lại và cơ sở tính thuế của nó là một chênh lệch tạm

thời và làm phát sinh một khoản nợ phải trả thuế TNDN hoãn lại hoặc tài sản thuế TNDN hoãn lại.

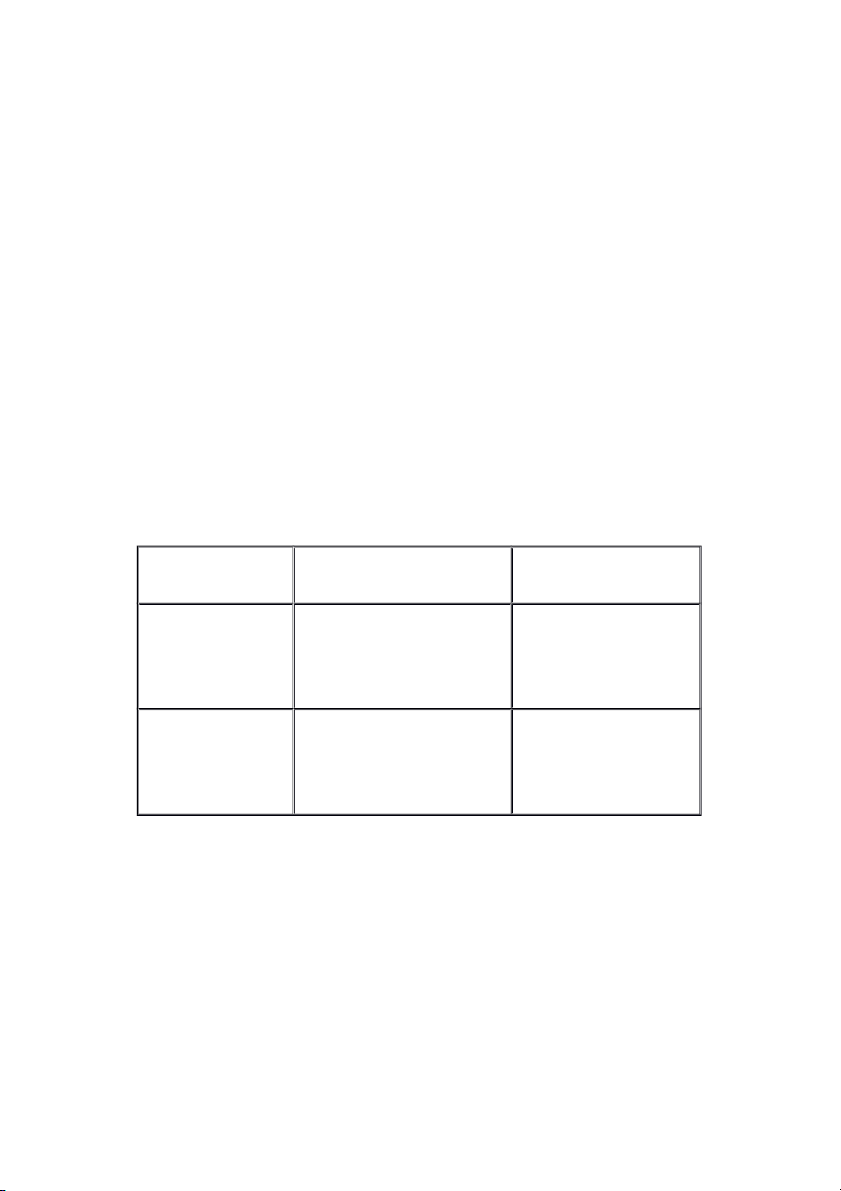

Ví dụ: Vào ngày 1.1.2020, doanh nghiệp A đã mua một khoản đầu tư cổ phần với giá

$200,000. Doanh nghiệp này đã quyết định không thể hủy (irrecoverable election) để

thực hiện đánh giá khoản đầu tư theo giá trị hợp lý thông qua thu nhập toàn diện khác

(OCI). Vào ngày 31.12.2020, giá trị hợp lý của khoản đầu tư là $240,000. Trong khu

vực pháp lý thuế mà Kalle hoạt động, các khoản lãi và lỗ chưa thực hiện phát sinh khi

đánh giá lại các khoản đầu tư có tính chất này sẽ không phải chịu thuế trừ khi khoản

đầu tư được bán. Thuế suất tại khu vực pháp lý mà Kalle hoạt động là 25%.

Vì khoản lãi giá trị hợp lý chưa thực hiện của khoản đầu tư cổ phiếu không phải chịu

thuế cho đến khi khoản đầu tư được bán, cơ sở tính thuế của khoản đầu tư không đổi

theo khoản lãi giá trị hợp lý và vẫn là $200,000.

Mức tăng giá trị hợp lý tạo ra chênh lệch tạm thời chịu thuế = $240,000 - $200,000 = $40,000

Nợ phải trả thuế TNDN hoãn lại = $40,000 × 25% = $10,000

Vì khoản lãi chưa thực hiện được báo cáo trên OCI, chi phí thuế TNDN hoãn lại có liên

qua liên quan cũng được báo cáo trên OCI.

2. Các khoản lỗ tính thuế chưa sử dụng và ưu đãi thuế chưa sử dụng

Các khoản lỗ tính thuế (tax losses) và các khoản ưu đãi thuế (tax credits) có thể

tạo nên các khoản tiết kiệm thuế trong tương lai nếu các khoản này được chuyển sang các kỳ tương lai.

Tài sản thuế TNDN hoãn lại được ghi nhận cho các khoản lỗ tính thuế được chuyển

sang kỳ tương lai và các khoản ưu đãi thuế chưa sử dụng, trong trường hợp có khả

năng cao doanh nghiệp có lợi nhuận tính thuế trong tương lai để sử dụng các khoản lỗ

tính thuế và các ưu đãi thuế chưa sử dụng đó.

Ví dụ: Công ty A, một công ty con sở hữu hoàn toàn thuộc của Tập đoàn B, đã làm một

khoản điều chỉnh lỗ cho mục đích thuế là $3m trong năm tài chính kết thúc vào

31.12.2020. Công ty A không thể sử dụng khoản lỗ này để cấn trừ lại các nghĩa vụ thuế

trước đây và luật thuế địa phương không cho phép chuyển khoản lỗ thuế cho các công

ty khác thuộc tập đoàn. Luật pháp địa phương cho phép công ty A chuyển khoản lỗ này

và sử dụng khoản lỗ đó vào lợi nhuận chịu thuế trong tương lai. Các giám đốc của của

tập đoàn không cho rằng công ty A sẽ tạo ra lợi nhuận chịu thuế trong tương lai gần.

Khoản lỗ thuế tạo ra tài sản thuế TNDN hoãn lại tiềm năng cho tập đoàn vì giá trị ghi sổ

của nó là 0 và cơ sở tính thuế của nó là $3m. Tuy nhiên, tài sản thuế TNDN hoãn lại

không được ghi nhận vì doanh nghiệp A không có triển vọng giảm nghĩa vụ thuế do

không dự đoán được lợi nhuận chịu thuế trong tương lai gần.

VI. Cấn trừ thuế TNDN hoãn lại

Doanh nghiệp chỉ được cấn trừ tài sản thuế TNDN hoãn lại và nợ phải trả thuế TNDN

hoãn lại khi và chỉ khi thỏa mãn cả 2 điều sau:

Doanh nghiệp có quyền hợp pháp (legally enforceable right) để cấn trừ tài sản

thuế TNDN hiện hành

nợ phải trả thuế TNDN hiện hành với

Tài sản thuế TNDN hoãn lại và nợ phải trả thuế TNDN hoãn lại liên quan tới thuế

TNDN được quản lý bởi cùng một cơ quan thuế.