Preview text:

TRƯỜNG ĐẠI HỌC DUY TÂN

KHOA QUẢN TRỊ KINH DOANH BÀI TẬP NHÓM MÔN QUẢN TRỊ HỌC Công ty nghiên cứu:

Ngân hàng Thương mại Cổ phần Tiên Phong – TP bank NHÓM : 20

THÀNH VIÊN NHÓM 20 THÀNH VIÊN: 1. Vũ Thị Thanh Vân 2. Dương Khánh Vy 3. Dương Thị Diệu Vỹ 4. Nguyễn Thị Thúy Xuân 5. Nguyễn Như Ý

Đà Nẵng, tháng 6 năm 2021 MỤC LỤC

CHƯƠNG 1 GIỚI THIỆU TÔNG QUAN VỀ CÔNG TY.......................................3 1.1.

Tổng quan về công ty..................................................................................3 1.1.1.

Giới thiệu chung về công ty.....................................................................3 1.1.2.

Lịch sử hình thành và phát triển............................................................3 1.1.3.

Sản phẩm và dịch vụ................................................................................5 1.1.4.

Tầm nhìn và sứ mệnh..............................................................................7 1.1.5.

Giá trị cốt lõi............................................................................................7 1.2.

Tình hình kinh doanh của công ty.............................................................8

CHƯƠNG 2 PHÂN TÍCH MÔI TRƯỜNG KINH DOANH CỦA CÔNG TY.......8

2.1 Môi trường vĩ mô..........................................................................................8

2.1.1. Môi trường kinh tế:.....................................................................................8

2.1.2. Môi trường tự nhiên:..................................................................................9

2.1.3. Môi trường công nghệ:................................................................................9

2.1.4. Môi trường Văn hóa – Xã hội:..................................................................10

2.1.5. Môi trường Chính trị - Pháp luật:...........................................................10

2.2. Môi trường vi mô...........................................................................................11

2.2.1. Các nhà cung ứng:....................................................................................11

2.2.2. Các khách hàng:.......................................................................................11

2.2.3. Các đối thủ cạnh tranh:...........................................................................12

2.2.4. Đối thủ cạnh tranh tiềm ẩn......................................................................12

2.2.5. Sản phẩm thay thế....................................................................................13

CHƯƠNG 3 CHIẾN LƯỢC CÔNG TY TRONG THỜI GIAN QUA...................13

3.1. Phân tích số liệu...............................................................................................13

3.2. Chiến lược kinh doanh công ty đang theo đuổi.............................................14 2 MỞ ĐẦU

Việt Nam là một nước đang phát triển kinh tế đồng hành cùng sự phát triển kinh tế của

nhà nước là sự trổi dậy của các công ty các doanh nghiệp và không thể thiếu là sự ra

đời của các ngân hàng. Trong đó có rất nhiều doanh nghiệp, ngân hàng non trẻ nhưng

lại có sựu phát triển vượt bật vô cùng ấn tượng. trong đó có ngân hàng Cổ phần

Thương mại Tiên Phong (TPBank). Trong 13 năm hoạt động TPBank đã tạo cho mình

sự khác biệt và nổi bật so với các ngân hàng khác khi là ngân hàng tiên phong phát

triển về ngân hàng số, áp dụng các công nghệ mới vào các hoạt động, dịch vụ mang lại

cho khách hàng sự tiện lợi, nhanh chóng trong các giao dịch. Không những vậy sự đa

dạng về các sản phẩm, dịch vụ ngân hàng của TPBank cũng đã giúp ngân hàng ngày

càng thu hút thêm nhiều khách hàng và ngày càng phát triển. Trong bài tiểu luận này

nhóm 20 sẻ cung cấp thêm một số thông tin về ngân hàng Thương mại Cổ phần Tiên Phong. 3

CHƯƠNG 1 GIỚI THIỆU TÔNG QUAN VỀ CÔNG TY 1.1.

Tổng quan về công ty.

1.1.1. Giới thiệu chung về công ty Tên công ty:

Ngân hàng Thương mại Cổ phần Tiên Phong Tên Tiếng anh:

Tien Phong Commercial Joint Stock Bank Tên viết tắt: TPBANK

Loại hình doanh nghiệp: Công ty cổ phần

Ngành nghề kinh doanh: Hoạt động dịch vụ tài chính Ngày thành lập: 05/05/2008

Địa chỉ trụ sở chính:

Tòa nhà TPBank số 57 Lý Thường Kiệt, Phường Trần

Hưng Đạo, Quận Hoàn Kiếm, Thành phố Hà Nội. Số điện thoại: (84.24) 3768.8998 Số fax : (84.24) 3768.8979 Website: https://tpb.vn

TPBank là ngân hàng được kế thừa những thế mạnh về công nghệ hiện đại, kinh

nghiệm thị trường cùng tiềm lực tài chính của các cổ đông chiến lược bao gồm: Tập

đoàn Vàng bạc Đá quý DOJI, Tập đoàn Công nghệ FPT, Công ty Tài chính quốc tế

(IFC), Tổng công ty Tái bảo hiểm Việt Nam (Vinare) và Tập đoàn Tài chính SBI Ven

Holding Pte. Ltd.,Singapore. Ngân hàng Tiên Phong luôn khát vọng trở thành một tổ

chức tài chính minh bạch, hiệu quả, bền vững, mang lại lợi ích tốt nhất cho cổ đông và khách hàng.

1.1.2. Lịch sử hình thành và phát triển

Tháng 5/2008: Ngân hàng TMCP Tiên Phong (TiênPhong Bank) nhận Giấy phép

thành lập của Ngân hàng Nhà nước Việt Nam và bằng lỗ lực không ngừng từ khi còn

là Dự án, TiênPhongBank đã hoàn tất việc triển khai hệ thống ngân hàng lõi Flex- cube.

Tháng 6/2008: Sau một tháng được cấp phép, TiênPhongBank chính thức khai

trương hoạt động. Để mở rộng quan hệ hợp tác, TiênPhongBank đã ký kết hợp tác

chiến lược toàn diện với Ngân hàng Đầu tư và Phát triển Việt Nam (BIDV) và khung

hợp tác chung với Ngân hàng Citi Group.

Tháng 8/2008: TiênPhongBank khai trương TiênPhongBank chi nhánh Hà Nội,

đồng thời gia nhập chính thức liên minh mạng thanh toán lớn nhất Việt Nam -

SmartLink. Cho ra mắt mắt hệ thống ngân hàng tự động MiniBank 24/7.

Tháng 9/2008: TiênPhongBank chính thức đăng ký với UBCK hoạt động dưới hình thức Công ty đại chúng.

Tháng 10/2008: TiênPhongBank khai trương TiênPhongBank - Chi nhánh Tp. HCM

và ra mắt dịch vụ Internet Banking dành cho khách hàng cá nhân và doanh nghiệp.

Tháng 12/2008: Sau hơn năm tháng đi vào hoạt động, TiênPhongBank nhận chứng

chỉ ISO 9001: 2000 cho toàn bộ hoạt động, sản phẩm, dịch vụ của Tiên PhongBank.

Đây là cột mốc quan trọng góp phần thúc đẩy hoạt động quản trị, quản lý toàn diện

theo chuẩn mực quản lý của quốc tế đối với hoạt động Ngân hàng. 4

Năm 2009: Sau một năm hoạt động, Đại hội đồng cổ đông lần thứ nhất của

TiênPhongBank được tổ chức tại tháng 3/2009 với việc thông qua các báo cáo, nghị

quyết quan trọng là định hướng phát triển cho TiênPhongBank trong năm 2009 và các

năm tiếp theo. Trong năm này TPBank khai trương các chi nhánh tại Cần Thơ, Hải Phòng, Đà Nẵng.

Năm 2010: TiênPhongBank tổ chức Đại hội đồng cổ đông lần thứ hai vào tháng

3/2010 và tại năm này, TiênPhongBank chính thức được kết nối liên thông với hệ

thống 1.100 máy ATM của Ngân hàng Đông Á (thuộc liên minh thẻ VNBC). Bằng

việc kết nối này, ngoài việc giao dịch tại toàn bộ ATM của các ngân hàng trong liên

minh thẻ Smartlink, Banknet, chủ thẻ ATM của TiênPhong Bank có thể giao dịch thêm

tại 1.100 ATM của Ngân hàng Đông Á. Tháng 7/2010, TiênPhongBank nhận Giải

thưởng về tỉ lệ điện chuẩn trong Thanh toán Quốc tế năm 2009 do Ngân hàng Wells

Fargo (Mỹ) trao tặng. Tháng 8/2010, TiênPhongBank tiến hành tăng vốn điều lệ lên

2.000 tỷ đồng. Và trong năm 2010 Ngân hàng khai trương TiênPhongBank - Sở giao

dịch tại Hà Nội và Chi nhánh Sài Gòn.

Năm 2011: Tổ chức Đại hội đồng cổ đông bất thường vào tháng 8/2011 và Đại hội

đồng cổ đông lần thứ ba vào tháng 4/2011. Đồng thời, trong năm 2011,

TiênPhongBank còn khai trương Chi nhánh tại Đồng Nai, An Giang, Quỹ tiết kiệm

Khâm Thiên và Quỹ tiết kiệm Nguyễn Trãi.

Năm 2012: Tổ chức Đại hội đồng Cổ đông vào tháng 4/2012 và khai trương các

Phòng giao dịch Lê Ngọc Hân, Phú Xuyên, Đinh Tiên Hoàng. Tháng 11/2012,

TiênPhongBank đạt Giải thưởng "Tin và Dùng" 2013 cho Dịch vụ Ngân hàng điện tử

do độc giả Thời báo Kinh tế Việt Nam - Tạp chí Tư vấn Tiêu & Dùng bình chọn.

Năm 2013: Ngân hàng chính thức tham gia thị trường vàng vào tháng 1/2013; đạt

giải “Thương hiệu mạnh Việt Nam 2012” vào tháng 3/2013; tổ chức Đại hội đồng

Cổ đông 3 vào tháng 4/2013; ra mắt giải pháp công nghệ eCounter - eGold và Thẻ

tiêu dùng Đa tiện ích - các giải pháp công nghệ thông minh lần đầu tiên tại Việt Nam

vào tháng 7/2013; đạt giải "Ngân hàng sáng tạo tiêu biểu" năm 2013 vào tháng

11/2013; ra mắt nhận diện thương hiệu mới với tên viết tắt là TPBank và đón nhận

bằng khen của Thủ tướng Chính phủ về thành tích xuất sắc trong công tác tái cơ cấu

vào tháng 12/2013. Đồng thời, trong năm 2013, TPBank khai trương rất nhiều Chi nhánh và phòng giao dịch.

Năm 2014: TPBank trở thành Ngân hàng đầu tiên trên cả nước ra mắt phiên bản

eBank trên nền công nghệ HTML5 có tính năng nhất thể hóa cả hai phiên bản Mobile

Banking và Internet Banking vào tháng 9/2014 và vào tháng 12/2014, TPBank khai

trương trụ sở mới tại 57 Lý Thường Kiệt, Hoàn Kiếm, Hà Nội. Đồng thời, trong năm

2015, Ngân hàng đã khai trương rất nhiều Chi nhánh trên toàn quốc.

Năm 2015: Trong năm này, TPBank đẩy mạnh việc khai trương ở nhiều địa điểm

trên các địa bàn trên toàn quốc.

Năm 2016: TPBank ra mắt phiên bản Ebank v.7.0 – tự do cá nhân hóa & Ebank Biz

– HTML5 cho doanh nghiệp vào tháng 6/2016 và ra mắt thẻ tín dụng TPBank World

MasterCard vào tháng 8/2016. Ngân hàng cũng đã đưa vào hoạt động hơn 10 điểm

giao dịch mới trong cả nước theo phê duyệt của NHNN Việt Nam.

Năm 2017: TPBank cho ra mắt nhiều giải pháp công nghệ cao vào các dịch vụ ngân

hàng như hệ thống giao dịch tự động 24/7 LiveBank vào tháng 2/ 2017, trợ lý ảo T’aio

phục vụ khách hàng tháng 7/2017 và ra mắt ứng dụng thanh tóa QR- TPBank 5

QuickPay vào tháng 10/2017. Đồng thời trong năm này TPBank còn khai trường nhiều

chi nhánh ngân hàng tại các tỉnh miền Nam.

Năm 2018: tháng 4/2018 TPBank chính tức niêm yêt thành công 555 triệu cổ phiếu

trên sàn chứng khoán TP. Hồ Chí Minh. 6 tháng sau cổ phiếu của TPBanhk được giao

dịch ký quỹ và vốn điều lệ của ngân hàng lúc bấy giờ là 8.566 tỷ đồng. Tháng 5 /2018

LiveBank cập nhật thêm tính năng phát hành thẻ ATM ngay tức thì tới khách hàng.

Tháng 6/2018 ngân hàn Tiên Phong đồng hành cùng chương trình Shark Tank hiện

thục hóa những ước mơ khởi nghiệp của starup. Tháng 8/2018 TPBank nằm trong

nhóm các ngân hàng thương mại cổ phần có xếp hạng tính nhiệm tốt nhất Việt Nam do

Moody’s đánh giá. Tháng 11/2018 TPBank kỷ niệm 10 năm thành lập và được trao

tặng Huân chương lao động Hạng Ba do Đảng và Nhà nước trao tặng. Tháng 12/2018

TPBank Nhận giải thưởng Ngân hàng SME phát triển nhanh nhất tại Việt Nam do tạp

chí Global Banking and Finance Review trao tặng. Trong suốt năm 2018 ngân hàng

Tiên Phong cho khai trương rất nhiều chi nhánh ngân hàng tại các tỉnh, thành phố miền

Trung và miền Tây nước ta.

1.1.3. Sản phẩm và dịch vụ

Mặc dù là ngân hàng trẻ, “sinh sau đẻ muộn” và từng trải qua giai đoạn tái cơ cấu

mạnh mẽ. Nhưng TPBank không chỉ cải thiện mạnh về kinh doanh mà còn liên tục ra

mắt các sản phẩm dịch vụ mới mang đậm dấu ấn ngân hàng số, mang đến sự tiện lợi tối ưu cho khách hàng

Sản phẩm tiết kiệm ngân hàng Tpbank :

Tiết kiệm thường lĩnh lãi định kỳ Tiết kiệm Tài Lộc

Tiết kiệm thường lĩnh lãi cuối kỳ

Tiết kiệm thường lĩnh lãi đầu kỳ Tiết kiệm kỳ hạn ngày Tiết kiệm điện tử

Tài khoản gửi góp Future savings

Tài khoản gửi góp An Gia Phát Lộc

Tài khoản gửi góp Future Savings Kids

Tài khoản tích lũy tự động

Tiết kiệm Trường An Lộc Tiết kiệm gửi góp Savy Tiết kiệm gửi 6 tháng Tiền gửi Bảo An Lộc

Tiền gửi Bảo An Lộc lĩnh lãi định kỳ

Sản phẩm cho vay ngân hàng TPBank :

Vay mua nhà, xây sửa nhà Vay mua ô tô Vay tiêu dùng thế chấp Vay kinh doanh Vay khởi nghiệp Vay thấu chi tín chấp Vay thấu chi thế chấp

Vay tiêu dùng trả góp tín chấp 6

Vay cầm cố giấy tờ có giá Ứng sổ tiết kiệm

Cho vay tiền mặt đa tiện ích

Vay Topup với các KH đang vay thế chấp tại TPBank Vay sinh viên

Sản phẩm thẻ ngân hàng TPBank : Thẻ tín dụng TPbank Thẻ ghi nợ TPBank

Thẻ tín dụng TPBank World MasterCard Golf Privé

Thẻ tín dụng TPBank World MasterCard Club Privé

Thẻ Ghi nợ quốc tế TPBank Visa

Thẻ tín dụng quốc tế TPBank Visa CashFree

Thẻ Tín dụng quốc tế TPBank Visa Platinum Thẻ ATM Smart 24/7

Thẻ Tín dụng quốc tế TPBank Visa Thẻ phi vật lý TPBank Vàng MasterCard eMoney

Thẻ tín dụng quốc tế TPBank Visa

Thẻ ghi nợ quốc tế TPBank Visa Chuẩn Plus

Thẻ Đồng thương hiệu MobiFone – TPBank Visa Platinum TPBank Visa FreeGo

Dịch vụ ngân hàng số Tpbank :

TPBank luôn nỗ lực mang lại các giải pháp, sản phẩm tài chính ngân hàng hiệu quả

nhất, hướng tới phân khúc khách hàng trẻ và năng động. Dựa trên nền tảng công nghệ

tiên tiến và trình độ quản lý chuyên sâu, với mục tiêu đi đầu về Ngân hàng số, TPBank

đã tập trung đầu tư để có hạ tầng hiện đại, giải pháp công nghệ tiên tiến với những sản phẩm đột phá như:

LiveBank – mô hình ngân hàng tự động 24/7

Savy – ứng dụng tiết kiệm vạn năng

QuickPay – thanh toán bằng mã QR code

Ứng dụng ngân hàng điện tử Ebank…

TPBank đã ứng dụng thành công trợ lý ảo T’aio với trí thông minh nhân tạo AI và

công nghệ máy học Machine Learning, hệ thống nhận diện khách hàng bằng giọng nói

và vân tay… Tất cả những sản phẩm vượt trội đó đã giúp TPBank trở thành nhà băng

đầu tiên có hệ sinh thái ngân hàng số đa dạng và vượt trội tại Việt Nam.

1.1.4. Tầm nhìn và sứ mệnh

Ngân hàng TPBank có tầm nhìn trở thành một trong những ngân hàng hàng đầu tại

Việt Nam với các sản phẩm, dịch vụ tài chính trên nền tảng công nghệ hiện đại, tiên

tiến góp phần xây dựng đất nước giàu mạnh. Cùng với sứ mệnh: 7

“ TPBank cung cấp sản phẩm/ dịch vụ tài chính hoàn hảo cho Khách hàng và Đối tác

dựa trên nền tảng công nghệ hiện đại, tiên tiến và hiệu quả cao

TPBank là tổ chức kinh tế hoạt động minh bạch, an toàn, hiệu quả và bền vững, mang

lại lợi ích tốt nhất cho các Cổ đông.

TPBank tạo điều kiện tối ưu để mỗi Cán bộ Nhân viên có cuộc sống đầy đủ về kinh tế,

phát huy năng lực sáng tạo và phát triển sự nghiệp của bản thân.

TPBank là tổ chức có trách nhiệm xã hội cao, tích cực tham gia các hoạt động cộng

đồng với mục tiêu vì CON NGƯỜI và HƯNG THỊNH QUỐC GIA.”

1.1.5. Giá trị cốt lõi

Để xây dựng nên thương hiệu xứng đáng với xự tin tưởng của khách hàng, các cổ

đông cũng như có thể đạt được các mục tiêu chiến lược trong hiện tại và tương lai,

ngân hàng Tiên Phong đã có được cho mình một nền tảng vững chắc dựa trên 5 giá trị cốt lõi:

Liêm chính: Liêm khiết, chính trực, là đạo đức nghề nghiệp và phẩm giá hàng đầu với mỗi cán bộ ngân hàng.

Sáng tạo: Mỗi cá nhân cần đổi mới trong nhận thức, sáng tạo và đột phá trong giải

pháp, quyết liệt trong thực hiện nhằm mang lại giá trị đích thực cho Ngân hàng và Khách hàng.

Cầu tiến: Mỗi cá nhân phấn đấu tự hoàn thiện bản thân, phát huy sở trường, năng lực

nội tại, tiềm năng của mỗi cá nhân và đơn vị. Ngân hàng tạo điều kiện tốt nhất để mỗi

cá nhân vươn tới sự hoàn hảo.

Hợp lực: Là cộng lực, hợp tác, gắn bó và chia sẻ trong công việc, nhận thức rõ giá trị

của các cá nhân nằm trong giá trị của Ngân hàng.

Bền bỉ: Là kiên định, vững chí vượt qua mọi khó khăn, thách thức để đi đến thành công

Cùng với tuyên ngôn thương hiệu “Vì chúng tôi hiểu bạn”, TPBank cũng mong

muốn lấy nền tảng của “sự thấu hiểu” khách hàng để xây dựng phong cách chất lượng

dịch vụ ngân hàng hàng đầu. Hiểu để sẻ chia, hiểu để cùng đồng hành với khách hàng,

để sáng tạo ra những sản phẩm dịch vụ tốt nhất và phù hợp nhất đem lại những giá trị

gia tăng cao nhất cho khách hàng. Đó cũng chính là kim chỉ nam cho sự phát triển bền

vững mà TPBank hướng đến. 1.2.

Tình hình kinh doanh của công ty

Theo báo cáo tài chính Qúy I – 2021 của ngân hàng Tiên Phong ta thấy được lợi

nhuận sau thuế của ngân hàng là 1.138 tỷ đồng, tăng 40,62% so với cùng kỳ năm

2020. Điều này cho thấy được là dù đang trải qua thời kỳ khủng hoảng do dịch Covid-

19 nhưng bằng những giải pháp công nghệ mà ngân hàng đã cho ra mắt từ trước cùng

với việc tuân thủ về các lệnh giãn cách xã hội mà tình hình kinh doanh của ngân hàng

TPBank vẫn trong trạng thái ổn định và ít bị biến động.

CHƯƠNG 2 PHÂN TÍCH MÔI TRƯỜNG KINH DOANH CỦA CÔNG TY 2.1 Môi trường vĩ mô

Môi trường vĩ mô là tình trạng của toàn bộ nền kinh tế, chứ không phải là một ngành

hoặc một địa điểm cụ thể. Nhìn chung, môi trường vĩ mô bao gồm những phát triển về

GDP, lạm phát, việc làm, chi tiêu, và chính sách tài chính tiền tệ. Môi trường vĩ mô 8

gắn liền với chu kỳ kinh doanh chung, trái ngược với kết quả hoạt động của một khu vực kinh doanh riêng lẻ.

2.1.1. Môi trường kinh tế:

Đại dịch Covid-19 diễn biến phức tạp, khó lường gây ảnh hưởng tiêu cực tới mọi mặt

kinh tế, đời sống xã hộ trong nước, làm tăng trưởng ở hầu hết các ngành, lĩnh vực

chậm lại. Nhờ sự quyết tâm đồng lòng của toàn hệ thồng chính trị cùng sự ủng hộ của

toàn dân, Việt Nam đã phần nào kiểm soát và khống chế được dịch bệnh, qua đó hoàn

thành và vượt 8/12 chỉ tiêu phát triển kinh tế - xã hội năm 2020.

Trong đó GDP tăng trưởng 2,19%, tuy là mức tăng thấp nhất trong giai đoạn 2011 –

2020 nhưng trong bối cảnh dịch bệnh vẫn đang diễn biến phức tạp thì đây cũng được

coi là một thành công lớn của Việt Nm với mức tăng trưởng thuoocj nhóm cao nhất thế

giới, trong khi GDP toàn cầu sụt giảm 4,4%.

Chỉ số giá tiêu dùng bình quân năm 2020 tăng 3,23% so với trước, giữ CPI bình quân

năm 2020 dưới 4% như Quốc hội đề ra. Lạm phát cơ bản bình quân tăng 2,31% so với

bình quân năm trước, đạt mục tiêu kiểm soát lạm phát. Lạm phát cơ bản bình quân

tăng 2,31% so với bình wuaan năm trước, đạt mục tiêu kiểm soát lạm phát.

Tổng kim ngạch xuất nhập khẩu hàng hóa ước đạt 543,9 tỷ USD, tăng 51% so với năm

trước, trong đó xuất siêu đạt kỷ lục 19,1 tỷ USD. Giải ngân đầu tư công tăng mạnh,

ước đạt 82,8% dự toán (tính cả số vốn các năm trước chuyển sang năm 2020, thì tỷ lệ giải ngân đạt 73%).

Chi ngân sách nhà nước đáp ứng kịp thời, dầy đủ các nhiệm vụ chi phát triển kinh tế -

xã hội, quốc phòng, an ninh, quản lý nhà nước và thanh toán các khoản nợ đến hạn,…

đặc biệt hỗ trợ nười dân gặp khó khăn do dịch Covid-19, khắc phục thiên tai, ũ lụt.

Giá vàng trong nước biến động theo giá vàng thế giới. chỉ số giá vàng bình quân năm

2020 tăng 28,5% so với năm 2019, chỉ số giá Đô la Mỹ bình quân giảm 0,02%. Ngân

hàng Nhà nước 3 lần giảm lãi suất, tính chung cả năm lãi suất OMO giảm 1,5% về

2,5%/năm, trần lãi tiền gữi kỳ hạn 1 tháng đến dưới 6 tháng giảm 1% về 4%/năm, lãi

suất cho vay lĩnh vực ưu tiên giảm 1,5% vê 4,5%/năm,…

2.1.2. Môi trường tự nhiên:

Môi trường tự nhiên tạo nên thị trường cung ứng yếu tố đầu vào doanh nghiệp cũng

như ảnh hưởng đến thu nhập, việc làm và dân cư. Từ đó, nó tác động đến sức mua, khả

năng tiêu thụ, bán hàng của doanh nghiệp và chiến lược phát triển bền vững của tổ

chức. Môi trường tự nhiên ảnh hưởng khá lớn đến các nhành kinh tế kĩ thuật và các

doanh nghiệp thông qua các nhân tố như lũ lụt, thiên tai, dịch bệnh,...Khi các yếu tố tự

nhiên ổn định thuận lợi thì các doanh nghiệp mới trên đà phát triển thuận lợi. Vì môi

trường sinh thái tốt xấu đều ảnh hưởng đến hoạt động chiến lược của doanh nghiệp và cả đời sống xã hội.

Ngân hàng Thương mại Cổ phần Tiên Phong (TPBank) là ngân hàng đầu tiên công

bố kết quả kinh doanh 2020. Theo đó, hoạt động kinh doanh của ngân hàng tiếp tục

được duy trì ổn định, vượt mục tiêu đề ra ở hầu hết các chỉ số quan trọng.

Kết quả này củng cố thêm vị thế vững chắc của TPBank trên thị trường, đồng thời

giúp ngân hàng nâng cao khả năng hỗ trợ khách hàng và chia sẻ trách nhiệm với xã hội

trong thời gian tới, khi dịch bệnh Covid-19 vẫn gây tác động tới mọi mặt của cuộc sống. 9

Trong bối cảnh môi trường kinh doanh bị xấu đi bởi dịch Covid-19, tốc độ doanh

thu của TPBank vẫn tăng mạnh cho thấy vai trò cực kỳ quan trọng của chiến lược

Ngân hàng số và Sáng tạo số tại TPBank, giúp ngân hàng có thể duy trì hoạt động gần

như bình thường trong thời kỳ dịch bệnh, đồng thời cũng là giải pháp cứu cánh cho

ngành ngân hàng trong giai đoạn đầy thách thức này.

Số lượng tài khoản và thẻ mở mới qua hệ thống LiveBank trong năm 2020 đã tăng

gấp 4 lần năm 2019, CASA tăng gấp 5 lần, và các máy LiveBank xử lý hơn 7 triệu

giao dịch, tăng 130%. Số lượng khách hàng mới tăng đáng kể trong năm qua, nâng

tổng số khách của TPBank lên 3,6 triệu.

Theo đó cho thấy, môi trường tự nhiên ảnh hưởng rất nhiều đến các tổ chức nói

chung và TPBank nói riêng, vậy việc cải thiện và bảo vệ môi trường là vô cùng cần

thiết và là vấn đề đáng chú ý trong thời điểm hiện tại.

2.1.3. Môi trường công nghệ:

Môi trường công nghệ bao gồm các yếu tố gây tác động đến công nghệ mới, sáng tạo

sản phẩm và cơ hội thị trường mới. Đây là nhân tố có ảnh hưởng mạnh, trực tiếp đến

doanh nghiệp. Các yếu tố công nghệ thường được biểu hiện như những phương pháp

sản xuất mới, kĩ thuật mới, vật liệu mới, thiết bị sản xuất, các bí quyết, các phát minh

sáng chế, các phần mềm ứng dụng....

Đúng như tên gọi là người đi trước trong việc sử dụng các công nghệ hiện đại. TPBank

đã đầu tư đáng kể vào cơ sở hạ tầng, tạo ra một mạng lưới ngân hàng số mới. Không

gian và dịch vụ giao dịch số dành cho cả khách hàng cá nhân và khách hàng doanh

nghiệp như TPBank eBank, TPBank eToken, eBank Biz ... đã và sẽ tiếp tục thu hút

một lượng lớn khách hàng nhờ sự tiện lợi và nhanh chóng, an toàn, hiệu quả; tạo thói

quen thanh toán không dùng tiền mặt cho đông đảo khách hàng. Cuối tháng 9/2018,

tổng tài sản của TPBank đã vượt 126.532 tỷ đồng, dư nợ khu vực 1 vượt 80.000 tỷ

đồng, huy động vượt 113.000 tỷ đồng, nợ xấu chỉ dưới 1%. Vốn điều lệ của ngân hàng

đã tăng từ 5.842 tỷ đồng lên hơn 8.566 tỷ đồng. [ CITATION tpb18 \l 1033 ]

Về quản trị ngân hàng, trong năm 2019, TPBank đã tập trung hoàn thiện hệ thống

kiểm soát nội bộ, tuân thủ các quy định về tỷ lệ an toàn hoạt động theo thông lệ quốc

tế, trở thành một trong những ngân hàng đầu tiên đạt chuẩn Basel II trước thời hạn so

với lộ trình của NHNN. Tiếp tục kiên định với định hướng Ngân hàng số hàng đầu,

TPBank đã chính thức ra mắt eBank X - được coi là nền tảng ngân hàng số của tương

lai, vượt trội hoàn toàn so với phiên bản trước đó cả về giao diện và tính năng, thỏa

mãn kỳ vọng ngày càng cao của khách hàng. Đồng thời, phát triển mạnh mẽ mạng lưới

“ngân hàng không ngủ” LiveBank với số điểm giao dịch tăng gấp đôi năm 2018.

TPBank liên tục cho ra đời những sản phẩm - dịch vụ mới, tiên phong trên thị trường:

phát hành thẻ TPBank Visa Signature bằng kim loại đầu tiên tại Việt Nam, ứng dụng

thành công chuyển tiền quốc tế qua blockchain, hoàn tất chuyển đổi 100% thẻ chip nội địa,…

2.1.4. Môi trường Văn hóa – Xã hội:

Môi trường văn hóa, xã hội thể hiện các thái độ xã hội và các giá trị văn hóa. Nó bao

gồm nghiệp tố nhân khẩu, tốc độ tăng dân số, cơ cấu dân số, quan điểm sống, quan

điểm về thẩm mỹ, các giá trị, chuẩn mực đạo đức… Khi có sự thay đổi về các nghiệp

tố này sẽ tạo sự thay đổi rất lớn về nhu cầu tiêu dùng sàn phẩm. 10

Người tiêu dùng trẻ - những người sinh từ 1980 đến 1994 (Thế hệ Y) và 1995 và 2015

(Thế hệ Z) - đang nhanh chóng trở thành thế hệ khách hàng tiếp theo của nhiều ngân

hàng. kế thừa của thế kỷ trước Làn sóng người tiêu dùng trẻ tuổi này được biết đến là

những người am hiểu công nghệ, sáng tạo và yêu cầu các sản phẩm tài chính mang

tính cá nhân hoá cao. Điều này cũng đòi hỏi các ngân hàng phải tự vận động và chuyển

mình để phục vụ lượng khách hàng thời đại mới.

TPBank, một ngân hàng hướng đến giới trẻ, không có nhiều mạng lưới chi nhánh hay

phòng giao dịch. Mặt khác, ngân hàng này có tới 300 hệ thống giao dịch điện tử

LiveBank với công nghệ tiên tiến trên thế giới, giúp người tiêu dùng có thể mở tài

khoản ngân hàng hoặc gửi tiết kiệm 24/7 mà không cần đến trực tiếp quầy giao dịch.

Cách tiếp cận công nghệ này đã được cải tiến theo thời gian, sử dụng trí tuệ nhân tạo

(AI) để xác thực danh tính của người dùng, cho phép TPBank khởi chạy một hệ sinh

thái ngân hàng kỹ thuật số bao gồm chính hệ thống. Đề án LiveBank, các ứng dụng di

động và khả năng tương tác thanh toán với các quốc gia khác như Trung Quốc, Hàn

Quốc, Nhật Bản và Thái Lan đều đang được triển khai. Như vậy, dù sử dụng thẻ nội

địa hay quét mã QR Code của ngân hàng này, du khách Việt Nam đều có thể thanh

toán tiện lợi tại các quốc gia này bằng điện thoại thông minh có kết nối Internet.

Khách du lịch từ các nước nàyngoài cũng có thể sử dụng các phương thức thanh toán

điện tử tại Việt Nam một cách dễ dàng. [ CITATION tpb20 \l 1033 ]

2.1.5. Môi trường Chính trị - Pháp luật:

Yếu tố môi trường chính trị và luật pháp chính là yếu tố quan trọng mà doanh nghiệp

cần xem xét. Nếu thiếu đi sự ổn định chính trị thì sự phát triển dài hạn, bền vững của

doanh nghiệp sẽ bị ảnh hưởng nghiêm trọng. Luật pháp và cơ chế ngành có thể tạo nên

ảnh hưởng tích cực hoặc tiêu cực đến việc ra quyết định chiến lược kinh doanh của doanh nghiệp, tổ chức.

Trong năm 2020, không chỉ nỗ lực vượt qua rất nhiều khó khăn, thách thức để duy trì

đà tăng trưởng, TPBank còn tiên phong sẻ chia khó khăn với người dân, với cộng đồng

doanh nghiệp bằng việc miễn giảm lãi cho trên 10.000 khách hàng với số tiền là 213 tỉ

đồng. Thực hiện đúng pháp luật mà Chính phủ đưa ra, TPBank cam kết không tham

gia, không cấp tín dụng hoặc các hoạt động hỗ trợ tài chính khác cho các dự án kinh

doanh có ảnh hưởng xấu đến môi trường, xã hội. Trong hoạt động của mình, Ngân

hàng luôn ưu tiên hỗ trợ cho các doanh nghiệp, dự án kinh doanh thân thiện với môi

trường, đảm bảo sự phát triển bền vững 2.2. Môi trường vi mô 2.2.1. Các nhà cung ứng:

TPBank được đầu tư bởi 5 cổ đông lớn trong lĩnh vực tài chính, công nghệ thông tin,

và dịch vụ viễn thông chính là các Tập đoàn Vàng bạc Đá quý Doji, Công ty cổ phần

FPT, Công ty thông tin di động VMS (MobiFone), Tổng công ty cổ phần tái bảo hiểm

Quốc gia Việt Nam (Vinare) và Tập đoàn tài chính SBI Ven Holding Pte.Ltd Singapore.

Chính 5 cố đông lớn này chính là những nhà cung cấp tài chính và thiết bị, dịch vụ cho

sự phát triển của TPBank trong đó:

Tổng công ty Tái bảo hiểm Quốc gia Việt Nam (Vinare) hỗ trợ lớn cho TPBank về

tiềm lực tài chính và hệ thống đối tác rộng khắp, kinh nghiệm và chuyên môn trong

lĩnh vực quản trị tài chính. 11

Công ty cổ phần FPT là cổ đông sáng lập, đóng vai trò quan trọng trong việc hỗ trợ

công nghệ và kinh nghiệm khai thác các giải pháp công nghệ trong hoạt động Ngân hàng.

Công ty Thông tin Di động VMS (MobiFone) đóng vai trò chiến lược trong việc hỗ trợ

các giải pháp về sử dụng các dịch vụ ngân hàng thông qua kênh điện thoại di động

(Mobile Banking) với chất lượng dịch vụ cao.

Tập đoàn tài chính SBI Ven Holding Pte.Ltd Singapore hỗ trợ cho TPBank phát triển

về mô hình ngân hàng điện tử LiveBank bằng kinh nghiệm phát triển về mảng này tại quê nhà.

Tập đoàn Vàng bạc Đá quý DOJI và các cổ đông liên quan nắm giữ 20% cổ phần của TPBank. 2.2.2. Các khách hàng:

Khách hàng là một trong những yếu tố quang trọng quyết định sự sống còn, thành bại

của một doanh nghiệp đặc biệt là trong thị trường cung ứng các dịch vụ ngân hàng với

các dịch vụ tương tự nhau, khách hàng sẻ có nhiều lựa chọn về các ngân hàng còn các

ngân hàng phải cạnh trạnh với nhau để dành khách hàng về phía mình và trong môi

trường này khách hàng chính là người có nhiều ưu thế hơn. Và nắm được điều này TP

Bank đã có những bước cải tiến và phát triển để có thể lôi khéo một lượng lớn khách hàng về phía mình.

Đặc biệt là nhóm khách hàng trẻ trong các thế hệ Y (1980 – 1990) và thế hệ Z (1995-

2015) là phân khúc khách hàng mà TPBank luôn hướng tới. Vì nhóm khách hàng này

đều là những người trẻ, năng động họ có khả năng tiếp thu nhanh các nền tảng công

nghệ và mức độ lan truyền thông tin của thế hệ này vô cùng lớn điều này rất phù hợp

với mục tiêu phát triển chuyên sâu của ngân hàng TPBank về ngân hàng số. bằng

chứng là trong năm 2020 tổng số lượng khách hàng của TPBank đã lên 3,6 triệu khách

đa phần là các khách hàng của hệ thông LiveBank.

Tuy vậy các phân khúc khách hàng truyền thống là phân khúc khách hàng cá nhân và

khách hàng doanh nghiệp của ngân hàng vẫn luôn được quan tâm. Ngân hàng

TPBank vẫn triển khai nhiều chương trình, sản phẩm và đa dạng các dịch vụ để phục

vụ cho các phân khúc khách hàng khác nhau. Mặc dù trong tình hình dịch bệnh

nhưng số lượng khách hàng cá nhân mới và khách hàng doanh nghiệp vẫn tăng đáng

kể trên tất cả các kênh.

2.2.3. Các đối thủ cạnh tranh:

Tính đến cuối năm 2009, tiềm lực về vốn và tài chính của TPBank rất thấp. Quy mô

vốn chủ sở hữu và tổng tài sản thấp hơn nhiều so với các Ngân hàng khác như:

Vietcombank, Vietinbank, Agribank, Techcombank, Sacombank, ACB. Mức vốn điều

lệ khiêm tốn, làm khả năng cạnh tranh của TPBank thấp hơn rất nhiều khi sử dụng các

yếu tố liên quan đến vốn tự có cụ thể như:

Giới hạn cho vay, bảo lãnh: Theo quy định thì tổng mức cho vay và bảo lãnh của một

TCTD với một khách hàng không được vượt quá 25% vốn tự có của các TCTD, tổng

mức cho vay của mội TCTD với một khách hàng không được vượt quá 15% vốn tự có

của các TCTD. Thực tế đã cho thấy giới hạn này đã ảnh hưởng rất nhiều đến hoạt động

kinh doanh của TienPhongBank.

2.2.4. Đối thủ cạnh tranh tiềm ẩn

Thực tế cho thấy, vài năm trở lại đây, trong làn sóng phát triển của công nghệ Fintech

(công nghệ trong tài chính), hàng loạt ví điện tử như MoMo, Ngân lượng, VinaPay, 12

Payoo, Mobivi, ZaloPay… (hay thậm chí là những cái tên đến từ Trung Quốc như

Alipay, Wechat Pay đang từng bước thâm nhập vào Việt Nam) cung cấp vô số tiện ích

và nhanh chóng thu hút người dùng. Sự xuất hiện của các ứng dụng Fintech đã khiến

cho nhiều người dù hàng ngày vẫn giao dịch trực tuyến nhưng gần như không phải tìm

đến các dịch vụ của ngân hàng, khiến ngân hàng mất đi lượng khách hàng không nhỏ.

LienVietPostBank cung cấp nền tảng thanh toán không dùng tiền mặt cho phép gửi tiết

kiệm online, vay cầm cố tiền gửi… qua mobile; MB Bank ứng dụng trợ lý ảo chatbot

giải đáp, tư vấn thông tin cho khách hàng trên mạng xã hội; Sacombank cho phép

khách hàng thanh toán, rút tiền bằng QR Code… Nhiều ngân hàng khác còn áp dụng

công nghệ phân tích dữ liệu lớn, trí tuệ nhân tạo để thực hiện đánh giá hành vi khách

hàng, dự đoán nhu cầu thị trường cũng như cảnh báo rủi ro tiềm ẩn.

Theo kết quả khảo sát được Ngân hàng Nhà nước Việt Nam đưa ra cuối năm 2018,

có 94% ngân hàng trong nước đang tiến hành chuyển đổi số, trong đó khoảng 42%

tổ chức tín dụng coi ngân hàng số là chiến lược kinh doanh. Khảo sát của Vietnam

Report cũng cho thấy, có 93% ngân hàng hiện đang đầu tư đổi mới công nghệ và

phát triển kênh bán hàng qua công nghệ số (Internet Banking, Mobile Banking…);

80% đang số hóa các nghiệp vụ lõi của ngân hàng và thu hút lao động trong lĩnh

vực công nghệ cao, công nghệ thông tin.

Nhiều ví điện tử hiện còn trở thành "siêu ứng dụng", cung cấp các dịch vụ, sản phẩm

liên kết như mua vé xem phim, mua vé xe, đặt đồ ăn…. Nếu thực hiện thanh toán hóa

đơn qua ví điện tử còn được ưu đãi hơn so với việc thanh toán tiền mặt trực tiếp. Hoặc

thanh toán qua QR Code thay vì quẹt thẻ ATM; gửi – chuyển tiền rất nhanh chóng và

an toàn, không cần đến ngân hàng mất thời gian chờ đợi, đi lại

2.2.5. Sản phẩm thay thế

Vì là một ngân hàng mới và có rất nhiều sản phẩm và dịch vụ đa dạng và là tiên phong

cho sự phát triển của ngân hàng số nên trong thời điểm hiện tại vẫn có khá ít các sản

phẩm thể thay thế cho các sản phẩm, dịch vụ của TPBank.

Tuy vậy hiện nay trên thị trường đã có sự xuất hiện mạnh mẻ của các tổ chức cung ứng

dịch vụ trung gian thanh toán và các công ty tài chính cung cấp dịch vụ cho vay đã ít

phần ảnh hưởng đến lợi nhuận của ngân hàng từ các hoạt động trên.

Và hiện nay các hoạt động cho vay, cầm cố, thế chấp tài sản và đổi tiền vẫn được

thực hiện bên ngoài ngân hàng rất hiều giữa các cá nhân với nhau bởi các cá nhân thực

hiện các giao dịch này mong muốn nhanh chóng có tiền mà không phải gặp quá nhiều

rắt rối về thủ tục, giấy tờ. Tuy những giao dịch này không gây ảnh hưởng quá nhiều

đến hoạt động của các ngân hàng bởi các hoạt động này đã được điều chỉnh bởi luật

pháp nhưng đây vẫn là các sản phẩm thay thế truyền thống cho các sản phẩm của ngân hàng.

CHƯƠNG 3 CHIẾN LƯỢC CÔNG TY TRONG THỜI GIAN QUA 3.1. Phân tích số liệu

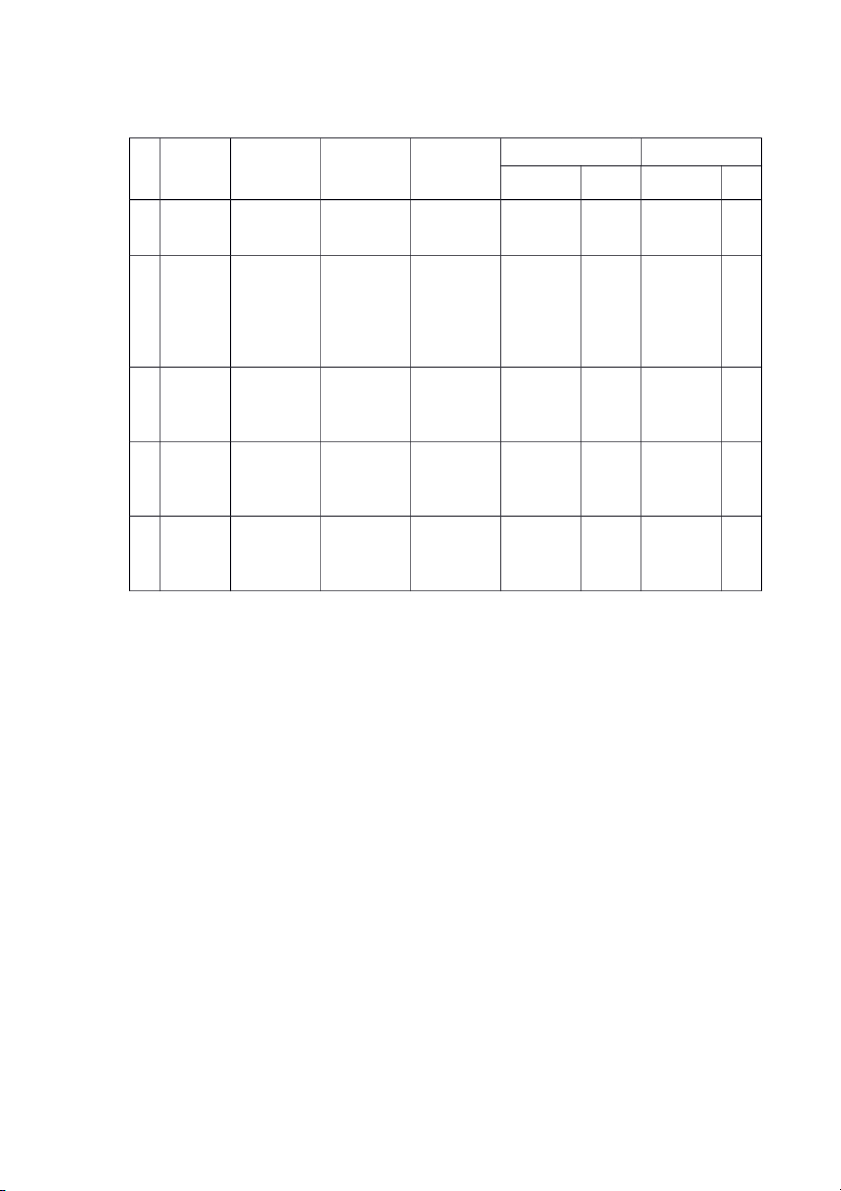

Các số liệu từ năm 2018 đến năm 2019 đều tăng trong đó lợi nhuận sau thuế, vốn chủ

sở hữu của năm 2019 đạt được những con số lần lượt là 3,093,842 triệu động tăng

71% và 13,074,697 triệu đồng và 23% so với cùng kỳ năm 2018. Tuy vậy lợi nhuận từ

hoạt động kinh doanh ngoại hối giảm 46% còn 37,449 triệu đồng vì thị trường ngoại

hối trong năm 2019 tiếp tục bị ảnh hưởng bị ảnh hưởng bởi các diễn biến kinh tế -

chính trị quang trọng từ năm 2018 cụ thể như xu hướng thắt chặt chính sách tiền tệ 13

(CSTT) của ngân hàng trung ương (NHTW) các nước, những vấn đề xoay quanh số

phận của Brexit, những bất ổn chính trị kéo dài của khu vực châu Âu,… Và tác động

mạnh từ căng thẳng thương mại của nước Mỹ đối với các nước lớn, đặc biệt là với

Trung Quốc. Mặc dù lãi xuất từ hoạt động kinh doanh ngoại hối giảm nhưng tổng thu

nhập từ các dịch vụ vẫn tăng 51% , 2,842,663 triệu đồng so với cùng kỳ năm 2018.

Trong năm 2020, mặc dù chịu ảnh hưởng của dịch Covid – 19 làm cho các lợi nhuận

từ hoạt động dịch vụ, mua bán chứng khoán đầu tư và lãi thuần từ hoạt động khác đều

có mức tăng trưởng âm nhưng thu nhập từ lãi thuần đạt 1,985,725 triệu đồng, chiếm

73% tổng thu nhập hoạt động và thu nhập ngoài lãi đạt 2,750 tỷ đồng, chiếm 23% tổng

thu nhập hoạt động. Vì vậy nên lợi nhuận của ngân hàng vẫn tăng trưởng khá tốt với

lợi nhuận sau thuế đạt 3,510,189 triệu đồng, tăng 13,5% so với năm 2019.

Trong từng giai đoạn đều có ghi nhận về sự sụt giảm của một số cột lãi thuần từ các

hoạt động. Tuy vậy nếu như nhìn một cách tổng quát thì các chỉ số chung của các hoạt

động vẫn tăng dần đều và đây là một dấu hiệu cho thấy hoạt động kinh doanh của ngân

hàng TP Bank vẫn phát triển một cách tích cực dù có phải chịu những ảnh hưởng và

tác động sấu từ môi trường bên ngoài. 14 ĐVT: Triệu đồng Năm 2018/2019 Năm2019/2020 TT Chỉ Năm Năm Năm tiêu 2018 2019 2020 giá trị % giá trị % 1 Vốn 10,621,6 13,074,6 16,744,3 2,453,0 23 3,669,7 2 chủ sở 85 97 98 12 % 01 8% hữu Tổn 5,626,8 8,469,4 10,369,1 2,842,6 51 1,899,7 2 2 g 00 63 89 63 % 26 2% thu nhập hoạt động Chi 2,846,6 3,303,3 4,197,29 456,63 16 893,96 2 3 phí 88 25 3 7 % 8 7% hoạt động Lợi 2,257,7 3,868,1 4,388,52 1,610,4 71 520,33 1 4 nhuận 80 89 3 09 % 4 3% trước thuế Lợi 1,805,2 3,093,8 3,510,18 1,288,6 71 416,34 1 5 nhuận 38 42 9 04 % 7 3% sau thuế

3.2. Chiến lược kinh doanh công ty đang theo đuổi

Một trong những mục tiêu chiến lược của TPBank là hướng tới trở thành ngân hàng số

dẫn đầu tại Việt Nam, không ngừng cải thiện nâng cao chất lượng sản phẩm và dịch vụ

bằng những sự phát triển của công nghệ ngân hàng và TPBank đã dành khoảng 25-

30% ngân sách cho công nghệ.

Kết quả thu về là tỷ lệ số lượng giao dịch qua kênh ngân hàng số trên tổng giao dịch

của TPBank đã tăng từ 72% cuối năm 2018 lên 83% ở thời điểm cuối tháng 6.2020. Tỷ

lệ giá trị giao dịch trong cùng thời điểm cũng đã tăng từ 66% lên 72%. Rõ ràng, với

TPBank, lựa chọn chiến lược đổi mới số, sớm và phát triển nhanh ngân hàng số giúp

rút ngắn cả một quá trình. Và khi đi sớm, đi trước đồng nghĩa với cơ hội nắm được thị

phần. Cập nhật mới nhất từ kết quả 6 tháng đầu năm 2020, TPBank đã có lượng khách

hàng mới cũng như tiền gửi CASA tăng lên đáng kể. Nhờ đầu tư triển khai nền tảng số

từ nhiều năm qua, việc áp dụng eKYC sẽ giúp ngân hàng nhanh chóng đưa công nghệ

định danh khách hàng hiện đại này tiếp cận tới nhiều khách hàng mới hơn nữa và trong

thời gian tới, TPBank sẽ áp dụng các công nghệ mới, cập nhật hơn, với việc gia tăng

ứng dụng trí tuệ nhân tạo - AI, Machine learning, ứng dụng blockchain, làm chủ dữ

liệu và tận dụng sức mạnh của Big data càng ngày càng nhiều hơn, đi kèm với việc

tăng cường sử dụng robot tự động hóa để gia tăng năng suất và hiệu quả làm việc.

Sự thay đổi vị thế ngân hàng đã dẫn tới việc nâng cao năng lực tư duy mọi mặt để phát

triển lên tầm cao mới. Trên cơ sở đó, ngân hàng tiếp tục xây dựng kế hoạch chiến lược 15

phát triển ngân hàng 2021 – 2025 và 2025 – 2030 với phương châm: “Phát triển

nhanh, vươn tầm vị thế, hoạt động hiệu quả và bền vững”. 16 TÀI LIỆU THAM KHẢO

1. Báo cáo tài chính năm 2020 đã kiểm toán kèm giải trình -10/03/2021

2. Báo cáo tài chính kiểm toán năm 2019 - 24/03/2020

3. Báo cáo tài chính kiểm toán năm 2018 - 03/2019

4. Báo cáo thường niên 2020 - 30/03/2021

5. Báo cáo thường niên 2019 – 13/04/2020

6. Báo cáo thường niên 2018 – 08/04/2019

7. Tài liệu họp Hội đồng Cổ đông năm 2021 ngân hàng Tiền Phong 8. https://tpb .vn 17 STT Họ và tên MSV Nội dung Đánh giá 1 Vũ Thị Thanh Vân 2 Dương Khánh Vy 3 Dương Thị Diệu Vỹ 4 Nguyễn Thị Thúy Xuân 5 Nguyễn Như Ý