Preview text:

Student Research TIỂU LUẬN NGUYÊN LÝ KẾ TOÁN

MCK: VNM CÔNG TY CỔ PHẦN SỮA VIỆT NAM MỤC LỤC Nội dung LỜI MỞ ĐẦU 2 NỘI DUNG 3

I. ...Tổng quan về Vinamilk 3 1.

Phân tích ngành sữa Việt Nam 3 2.

Giới thiệu chung về công ty cổ phần sữa Việt Nam – VINAMILK 3 3.

Chuẩn mực và chế độ kế toán của Vinamilk 4

3.1. Cơ sở tạo lập các báo cáo tài chính hợp nhất 4 3.2.

Thuyết minh các tài khoản 5 II.

Phân tích báo cáo tài chính của Vinamilk 10 1.

Tóm tắt báo cáo tài chính 10 1.1. Bảng cân đối kế toán 10 1.2.

Bảng báo cáo kết quả kinh doanh 12 2.

Phân tích tình hình hoạt động của công ty 12

2.1. Phân tích tài sản và nguồn vốn 12

2.2. Phân tích doanh thu và lợi nhuận 13 3.

Phân tích tỷ số tài chính 14 3.1.

Tỷ số về khả năng thanh toán 14 3.2. Chỉ số về lợi nhuận 15 3.3. Cơ cấu vốn 16 3.4. Năng lực hoạt động 16

III. Định giá và đưa ra khuyến nghị đầu tư 17 KẾT LUẬN 19 TÀI LIỆU THAM KHẢO 20 Trang 1/21

Student Research TIỂU LUẬN NGUYÊN LÝ KẾ TOÁN LỜI MỞ ĐẦU

Năm 2007, sự kiện Việt Nam gia nhập WTO mở ra những cơ hội lớn và thách thức

cũng không nhỏ. Bất kì một công ty nào muốn tồn tại trong nền kinh tế thì phải đạt được

ít nhất một điều kiện “ phải có lãi”. Để đạt được mục tiêu đó, nhà quản trị doanh nghiệp

cũng như các nhà đầu tư phải đưa ra các quyết định tài chính, tổ chức thực hiện các quyết

định đó nhằm tối đa hóa lợi nhuận, không ngừng làm tăng giá trị và khả năng cạnh tranh

của doanh nghiệp trên thị trường. Phân tích báo cáo tài chính là một cơ sở quan trọng để

họ có thể ra quyết định một cách đúng đắn. Việc thường xuyên tiến hành phân tích tình

hình tài chính sẽ giúp nhà quản trị và nhà đầu tư thấy rõ thực trạng hoạt động tài chính,

hiệu quả sản xuất kinh doanh trong kỳ cũng như xác định được triển vọng tương lai của

doanh nghiệp, để họ có thể đưa ra các quyết định chính xác, các giải pháp hữu hiệu để

nâng cao hiệu quả sản xuất kinh doanh.

Nhận biết được tầm quan trọng của việc phân tích báo cáo tài chính, qua thời gian

học tập và nghiên cứu, chúng em xin chọn đề tài “Phân tích báo cáo tài chính của công

ty cổ phần sữa Việt Nam – Vinamilk”.

Mục tiêu nghiên cứu của đề tài là tiến hành đi sâu phân tích báo cáo tài chính của

Công ty cổ phần sữa Việt Nam – Vinamilk trong các kỳ kế toán 2008, 2009 và 2010 nhằm

đưa ra các kết luận về tình hình tài chính cũng như nhận biết xu hướng, triển vọng sản

xuất kinh doanh của doanh nghiệp trong tương lai.

Đối tượng nghiên cứu của đề tài là Báo cáo tài chính của Công ty cổ phần sữa Việt

Nam (gồm bảng cân đối kế toán, báo cáo thu nhập và báo cáo lưu chuyển tiền tệ).

Phương pháp nghiên cứu là tính toán, phân tích một số chỉ tiêu trên Báo cáo Tài

chính nhằm đánh giá rủi ro, lợi nhuận của Công ty.

Phạm vi nghiên cứu của đề tài là phân tích các báo cáo tài chính hợp nhất đã kiểm

toán của Công ty cổ phần sữa Việt Nam trong các kỳ kế toán 2008, 2009 và 2010.

Do giới hạn về thời gian và hiểu biết mà chúng em chưa thể giải quyết được tất cả

vấn đề, chúng em hy vọng có thể nhận được sự góp ý từ thầy cô để hoàn thiện nghiên cứu của mình hơn.

Chúng em xin chân thành cảm ơn! Trang 2/21

Student Research TIỂU LUẬN NGUYÊN LÝ KẾ TOÁN NỘI DUNG

I. Tổng quan về Vinamilk

1. Phân tích ngành sữa Việt Nam

Sau hơn 3 năm gia nhập WTO, sữa là một trong những ngành đạt tốc độ tăng trưởng

nhanh nhất trong ngành thực phẩm ở Việt Nam, với mức tăng trưởng doanh thu trung

bình đạt 18%/năm. Ngành sữa có tiềm năng về nguyên liệu sữa cho sản xuất. Theo thống

kê từ hiệp hội thức ăn gia súc VIệt Nam, nhu cầu sữa tươi tăng dần từ 500 triệu lít (năm

2010) lên 805 triệu lít(năm 2015). Nhu cầu sữa uống tăng caco ở thị trường các nước phát

triển. Mức tiêu thụ ở Việt Nam năm 2010 khoảng 14 lít/người/năm.

Do phải phụ thuộc và nguồn nguyên liệu và công nghệ nhập khẩu nên sản phẩm sữa

của Việt Nam có tính cạnh tranh chưa cao. Tuy nhiên, chúng ta có những lợi thế lớn về

các sản phẩm như sữa đặc có đường, sữa nước và sữa chua. Đây sẽ là một điểm thuận lợi

trước tình hình cường độ cạnh tranh lại cao như hiện nay.

Những năm qua, ngành sữa Việt Nam phát triển khá nhanh không chỉ về số lượng

các nhà sản xuất và phân phối mà còn tăng trưởng rõ rệt về mặt sản phẩm, chất lượng

cũng như mẫu mã. Bên cạnh đó là sự thâm nhập của các thương hiệu sữa nước ngoài như:

Abbbott, Babysan, Dumex, Dutch Lady (Frieslandcampina), Meiji, Nestlé,… Đây là một

thách thức lớn nhưng cũng là cơ hội cho các doanh nghiệp sữa VN phát triển và chiếm

lĩnh thị trường. Theo số liệu của tổng cục hải quan, nhập khẩu sữa bột hàng năm ở mức

300 - 400 triệu USD. Điều đó cho thấy, cơ hội để phát triển và mở rộng trên thị trường

sữa nội địa còn rất lớn.

2. Giới thiệu chung về công ty cổ phần sữa Việt Nam – VINAMILK

Vinamilk là doanh nghiệp hàng đầu tại Việt Nam về sản xuất sữa và các sản phẩm từ

sữa. Hiện nay, Vinamilk chiếm khoảng 39% thị phần toàn quốc. Công ty có trên 240 NPP

trên hệ thống phân phối sản phẩm Vinamilk và có trên 140.000 điểm bán hàng trên hệ

thống toàn quốc. Bán hàng qua tất cả các hệ thống siêu thị trong toàn quốc. Không những

vậy, sản phẩm Vinamilk còn được xuất khẩu sang nhiều nước Mỹ, Pháp, Canada, Ba

Lan, Đức, khu vực Trung Đông, Đông Nam Á. . Nhiều năm qua, với những nỗ lực phấn Trang 3/21

Student Research TIỂU LUẬN NGUYÊN LÝ KẾ TOÁN

đấu vượt bậc, Công ty trở thành một trong những doanh nghiệp hàng đầu của Việt Nam trên tất cả các mặt.

Nói về thành công của VNM trong lĩnh vực sản xuất kinh doanh không thế không kể

đến những thành công vang dội năm 2010. Chỉ trong vòng 1 năm, VNM liên tục nhận

những giải thưởng danh giá: là đại diện đầu tiên của Việt Nam có mặt trong Top 200

doanh nghiệp Châu Á xuất sắc nhất năm 2010 do tạp chí Forbes Asia bình chọn. Được

Vietnam Report (VNR) xếp hạng top 5 doanh nghiệp tư nhân lớn nhất Việt Nam. Ngoài

ra Vinamilk cũng được Nielsen Singapore xếp vào một trong 10 thương hiệu được người

tiêu dùng Việt Nam yêu thích nhất – mà nếu chỉ tính riêng ngành nước giải khát thì

Vinamilk đứng ở vị trí số 1.

Trong lĩnh vực hoạt động tài chính, đầu năm 2006 đã đánh dấu bước trưởng thành

lớn mạnh của Vinamilk khi công ty niêm yết trên thị trường chứng khoán Tp.HCM. Mã

giao dịch trên sàn là VNM. Có thể nói, sự kiện lên sàn của Vinamilk đã tạo nên một lực

đẩy đáng kể đối với thị trường chứng khoán Việt Nam thời gian đó. Bởi qua đợt quyết

toán cổ phần và 2 lần đấu giá cổ phiếu, Vinamilk đã thu về cho Nhà nước trên 2.243 tỷ

đồng. Trị giá cổ phiếu của Vinamilk chiếm 50% thị trường vốn cổ phiếu niêm yết khi ấy,

với giá trị vốn hóa lên tới 810 triệu USD.

Tiềm năng tăng trưởng trong lĩnh vực tài chính của VNM còn dựa vào một số yếu tố

quan trọng là thị phần và giá trị vốn hóa . Hiện nay, VNM là một trong những công ty có

giá trị vốn hóa lớn nhất thị trường (chiếm 7%), có giá trị giao dịch bình quân đạt 706.000

USD/ngày (hơn 12 tỉ đồng/ngày), chiếm gần 5% tổng giá trị giao dịch trên sàn TP.HCM

và là một trong những cổ phiếu niêm yết có tính thanh khoản cao nhất. Nếu nhìn theo con

mắt phân tích kĩ thuật, thì với giá hiện nay là 128 000 VNĐ, VNM dường như đang trong

kênh xu hướng đi ngang. Liệu giá của công ty có biến động gì trong tương lai và giá trị cổ

phiếu sẽ được định giá như thế nào? Chúng ta cần đến công cụ phân tích công ty và trước

hết là phân tích tình hình tài chính thông qua các báo cáo tài chính của công ty.

3. Chuẩn mực và chế độ kế toán của Vinamilk 3.1. Cơ

sở tạo lập các báo cáo tài chính hợp nhất Trang 4/21

Student Research TIỂU LUẬN NGUYÊN LÝ KẾ TOÁN

Báo cáo tài chính của Tập đoàn Vinamilk được soạn lập theo các chuẩn mực Kế

toán Việt Nam, Chế độ kế toán Việt nam và các quy định pháp lý có liên qua tại nước

CHXHCN Việt Nam. Các báo cáo tài chính, ngoại trừ báo cáo lưu chuyển tiền tệ, được

lập trên cơ sở dồn tích theo nguyên tắc giá gốc. Báo cáo lưu chuyển tiền tệ được lập theo phương pháp gián tiếp. Đánh giá:

Ưu điểm: Sử dụng phương pháp giá gốc giúp các thông tin đưa ra mang tính khách

quan, có độ tin cậy cao. Thể hiện sự thận trọng và nhất quán của công ty và dễ dàng so sánh thông tin.

Nhược điểm: Khi đối tượng kế toán trở nên đa dạng thường xuyên biến động thì giá

gốc trở lên phức tạp, thiếu tính kịp thời, không đáp ứng được các yêu cầu quản lý trong

việc kiểm soát, ra quyết định… Đặc biệt trong nền kinh tế lạm phát phi mã như hiện nay,

thông tin giá gốc là không phù hợp.

3.2. Thuyết minh các tài khoản

Tiền và tương đương tiền - Ghi nhận các khoản tiền

+ Tiền mặt : căn cứ vào cá phiếu thu, phiếu chi tiền mặt

+ Tiền gửi ngân hàng: giấy báo Nợ và báo có của Ngân hàng kết hợp với sổ phụ hoặc

bản xác nhận số dư của các ngân hàng tại thời điểm

+ Các khoản tiền đang chuyển: dựa vào các lệnh chuyển tiền chưa có giấy báo có và

giấy nộp tiền chưa có giấy báo nợ -

Các khoản tương đương tiền: Là các khoản đầu tư ngắn hạn có tính thanh khoản

cao. Các khoản tiền gửi có kỳ hạn không quá 3 tháng cũng được xem như các khoản tương đương tiền.

+ Nguyên tắc và phương pháp chuyển đổi các đồng tiền khác ra đồng tiền sử dụng trong kế toán:

+ Ngoại tệ khi giao dịch được ghi nhận như sau :

+ Ngoại tệ mua, bán: hạch toán theo giá mua thực tế. Trang 5/21

Student Research TIỂU LUẬN NGUYÊN LÝ KẾ TOÁN

+ Ngoại tệ thanh toán: được ghi nhận theo tỉ giá hạch toán ( tỷ giá bán của ngày cuối

tháng trước của Ngân hàng Ngoại thương Tp HCM). Cuối tháng, ghi nhận lãi, lỗ trong

nghiệp vụ mua bán ngoại tệ.

+ Ngoại tệ tồn quỹ được đánh giả lại theo tỷ giá vào ngày cuối kỳ ( theo tỷ giá liên ngân

hàng của Ngân hàng Nhà nước); chênh lệch phát sinh sẽ được hạch toán vào tài khoản

chênh lệch tỷ giá hối đoái và được kết chuyển vào doanh thu hoặc thu nhập tài chính vào

cuối niên độ kết toán.

Chênh lệch ghi nhận phù hợp với chuẩn mực KT VN số 10 Hàng tồn kho

Được phản ánh theo giá thấp hơn khi so sánh giữa giá gốc và giá trị thuần có thể thực hiện được.

Phương pháp: các loại nguyên vật liệu, nhiên liệu, vật tư phụ tùng, thành phẩm, công

cụ, hàng hóa được áp dụng phương pháp bình quân giá quyền khi xác định giá xuất kho.

+ Hàng tồn kho trong kì nhập khẩu được ghi nhận tăng trong kỳ theo tỉ giá ngoại tệ thực tế giao hàng.

+ Hàng tồn kho tăng giảm trong kỳ bằng các hình thức di truyển điều kho nội bộ được

hạch toán tăng theo giá hạch toán, phần chênh lệch giữa giá hạch toán và giá bình quân sẽ

được hạch toán vào tài khoản chênh lệch. Cuối kỳ, phần chênh lệch sẽ được hạch toán vào

hàng tồn kho hoặc giá vốn hàng bán.

Phương pháp hạch toán hàng tồn kho: phương pháp kê khai thường xuyên.

+ Lập dự phòng giảm giá hàng tồn kho: công ty thực hiện trích lập dự phòng giảm giá

hàng tồn kho theo hướng dẫn tại quyết định 13/2006/ TT-BTC ngày 27/02/07 Đánh giá:

Sử dụng phương pháp bình quân gia quyền giúp công ty khắc phục được những

nhược điểm của hai phương pháp LIFO và FIFO. Phương pháp này không đưa ra một dự

kiến về thông tin giá phí hiện thời trên các báo cáo, nó không giảm thiểu gánh nặng thuế

và cũng không phát sinh kết quả nặng nề khi có sự thay đổi. Tuy nhiên phương pháp này

khá phức tạp và phải tính nhiều lần, mất thời gian và công sức. Trang 6/21

Student Research TIỂU LUẬN NGUYÊN LÝ KẾ TOÁN Tài sản cố định

Tài sản cố định hữu hình và tài sản cố định vô hình TSCĐ hữu hình

+ TSCĐ được ghi nhận, phân loại, xác định nguyên giá theo chuẩn mực kế toán Việt

Nam VAS 03 và phù hợp với Quyết định 206/2003/QĐ-BTC ngày 12/12/2003

+ Nguyên giá TSCĐ nhập ngoại sẽ được ghi nhận theo tỷ giá lúc nhận hàng, chênh lệch

tỷ giá trong quá trình mua sắm TSCĐ được hạch toán vào doanh thu, chi phí tài chính. TSCĐ vô hình

+ TSCĐ vô hình tại công ty có nguyên giá là giá trị bỏ ra để nắm giữ quyền sử dụng đất.

Các TSCĐ vô hình khác được ghi nhận nguyên giá theo chuẩn mực kế toán Việt Nam VAS 04

Khấu hao tài sản cố định

Giá trị phải khấu hao: được tính bằng với nguyên giá

+ Tài sản cố định hữu hình được khấu hao theo phương pháp đường thẳng.

+ TSCĐ vô hình là quyền sử dụng đất không áp dụng trích khấu hao.

+ Chi phí sửa chữa và bảo trì khác được ghi nhận vào báo cáo kết quả kinh doanh khi phát sinh.

Thanh lý: lãi và lỗ do thanh lý được xác định bằng số chênh lệch giữa số tiền thu

thuần do thanh lý với giá trị còn lại của tài sản và được ghi nhận là thu nhập hoặc chi phí

trong báo cáo kết quả hoạt động kinh doanh. Đánh giá

Phương pháp khấu hao theo đường thẳng có ưu điểm là việc tính toán đơn giản, tổng

mức khấu hao của TSCĐ được phân bổ đều đặn trong các năm sử dụng và không gây ra

sự đột biến trong giá thành hàng năm. Nhưng phương pháp này có nhược điểm là trong

nhiều trường hợp không thu hồi vốn kịp thời do không tính hết được sự hao mòn vô hình

do sự phát triển của khoa học công nghệ.

Lợi thế thương mại

Lợi thế thương mại được xác định theo giá gốc trừ đi giá trị hao mòn lũy kế. Khoản Trang 7/21

Student Research TIỂU LUẬN NGUYÊN LÝ KẾ TOÁN

chêng lệch âm được ghi nhận ngay vào báo cáo kết quả hoạt động KD

Sử dụng các ước tính kế toán : Các ước tính và giả thiết có ảnh hưởng đến các số

liệu về tài sản, nợ phải trả và các việc trình bày các tài sản và nợ tiềm tàng tại ngày lập

các báo cáo tài chính cũng như các khoản phải thu chi phí cho niên độ đang báo cáo. Đánh giá

Không có bất cứ quy định hay chuẩn mực nào nên hoàn toàn mang tính xét đoán chủ

quan trọng lập BCTC. Nó tạo ra những thông tin không hoàn toàn đúng đem lại sự không

đáng tin cậy với những người tiếp nhận thông tin.

Bất động sản đầu tư

Nguyên giá: thể hiện theo nguyên giá trừ đi khấu hao.

Khấu hao: được tính theo phương pháp đường thẳng dựa trên thời gian hữu dụng

ước tính của bất động sản đầu tư.

Vốn cổ phần và cổ phiếu quỹ

Vốn chủ sở hữu bao gồm các cổ phần được phát hành. Các chi phí liên quan trực

tiếp đến việc phát hành thêm cổ phần hoặc quyền chọn được trừ vào số tiền thu được do bán cổ phần.

Cổ phiếu quỹ: được trừ vào VCSH đến khi các cổ phiếu quỹ được ủy bỏ hoặc được phát hành.

Chi phí trả trước dài hạn

Các chi phí này được ghi nhận vào báo cáo kết quả hoat động kinh doanh theo

phương pháp đường thẳng dựa trên thời hạn của hợp đồng thuê đất từ 12-48 năm.

Các khoản thương mại phải trả và phải trả khác thể hiện theo nguyên giá. Ghi nhận doanh thu

Doanh thu bán hàng được ghi nhận khi phần lớn những rủi ro và lợi ích về quyền sở

hữu hàng hóa đã được chuyển giao cho người mua. Trang 8/21

Student Research TIỂU LUẬN NGUYÊN LÝ KẾ TOÁN

+ Doanh thu gia công : doanh thu hoạt động gia công được ghi nhận trong báo cáo kết

quả hoạt động kinh doanh khi hàng hóa đã được gia công và đã được bên chủ hàng chấp nhận.

+ Doanh thu dịch vụ : được ghi nhận khi dịch vụ đã được cung cấp bằng cách tính mức

độ hoàn thành của từng giao dịch dựa trên cơ sở đánh giá tỉ lệ dịch vụ đã cung cấp so với

tổng khối lượng dịch vụ phải cung cấp.

+ Thu nhập lãi được ghi nhận khi được hưởng

+ Cổ tức được ghi nhận trong kỳ kế toán khi bên được đầu tư công bó chia cổ tức. Đánh giá

Có tính thận trọng cao, tạo niềm tin chắc chắn đối với người thu thập thông tin. Phải thu khách hàng

Thể hiện theo giá trị của hóa đơn gốc trừ dự phòng các khoản phải thu khó đòi đối

với tất cả các khoản còn chưa thua tại thời điểm cuối năm. Các khoản nợ được xác định là

không thể thu hồi sẽ được xóa sổ.

Khoản giảm giá hàng bán được ghi nhận dưới dạng chi phí bán hàng. Chi phí phải trả

Chi phí phải trả được ghi nhận dựa trên các ước tính hợp lý về số tiền phải trả cho

các hàng hóa, dịch vụ đã sử dụng trong kỳ.

Chi phí khuyến mãi phải trả: được trích trước chi phí theo tiến độ chương trình

+ Quảng cáo: được trích theo tiến độ và thời hạn các hợp đồng thực hiện

+ Thuê nhà, đất: trích trước theo hợp đồng

+ Sửa chữa lớn trích trước theo kế hoach sửa chữa lớn được duyệt

+ Chi phí khác theo nội dung hợp đồng quy định.

Trích lập các quỹ dự trữ

Các quỹ được trích lập dựa theo Điều lệ của Công ty như sau: Quỹ đầu tư phát triển 10% lợi nhuận sau thuế

Quỹ phúc lợi, khen thưởng 10% lợi nhuận sau thuế Quỹ dự phòng tài chính 5% lợi nhuận sau thuế Trang 9/21

Student Research TIỂU LUẬN NGUYÊN LÝ KẾ TOÁN

Công ty ngưng trích lập quỹ dự phòng tài chính khi số tiền trong quỹ đạt 10% trên

vốn điều lệ. Việc sử dụng các quỹ nói trên phải được sự phê duyệt của Đại hội Cổ đông,

Hội đồng Quản trị hoặc Tổng Giám đốc tùy thuộc vào bản chất của nghiệp vụ đã được

nêu trong Điều lệ và Quy chế Quản lý Tài chính của công ty. Chi phí tài chính

Các khoản lỗ liên quan đến hoạt động đầu tư tài chính:

+ Lỗ do góp vốn đầu tư bên ngoài: được ghi nhận theo nguyên tắc thực tế phát sinh

+ Lỗ do chứng khoán được lập cho từng loại chứng khoán được mua bán trên thị trường

và có giá thị trường giảm so với giá đang hoạch toán trên sổ

Chi phí đi vay: ghi nhận hàng kỳ theo lãi suất

+ Liên doanh liên kết, chuyển nhượng CK: theo thực tế phát sinh Lỗ tỷ giá hối đoái:

+ Lỗ chênh lệch tỷ giá từ khi lập hợp đồng đến khi nhận hóa đơn

+ Lỗ chênh lệch tỷ giá giữa hoán đơn và thực tế thanh toán

Thuế thu nhập hoãn lại

Được tính đầy đủ, sử dụng phương thức công nợ. Thuế thu nhập hoãn lại không được

tính khi nó phát sinh không có ảnh hưởng đến lợi nhuận lỗ kế toán hoặc lợi nhận lỗ tính

thuế thu nhập tại thời điểm giao dịch. Thuế thu nhập hoãn lại được tính theo thuế suất dự tính .

II. Phân tích báo cáo tài chính của Vinamilk

1. Tóm tắt báo cáo tài chính 1.1. B

ảng cân đối kế toán

Dựa vào bảng cân đối kế toán trong 3 báo cáo tài chính hợp nhất, ta lập được bảng

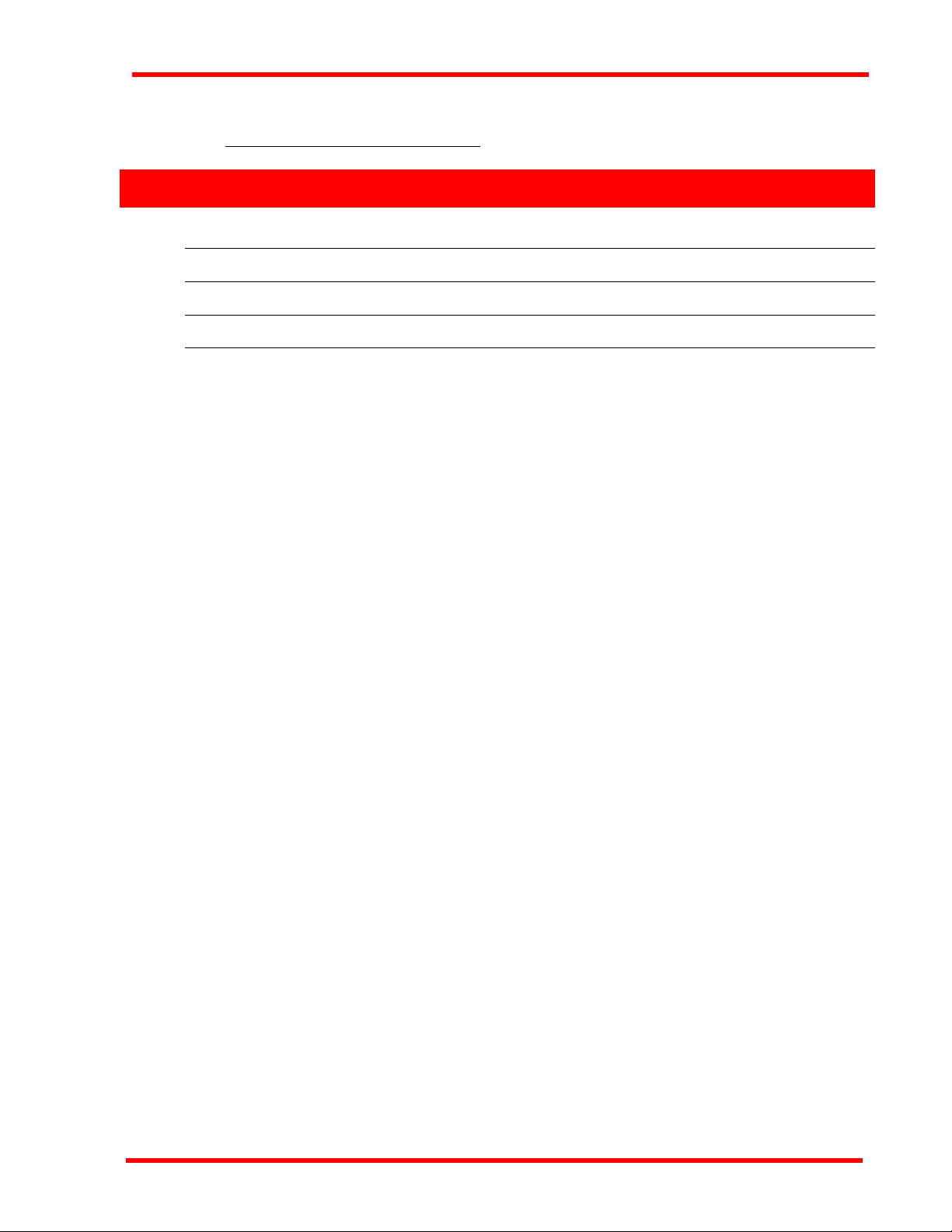

cân đối kế toán rút gọn như sau: Tỷ (VNĐ) 2010 2009 2008 2007 TÀI SẢN A. TÀI SẢN NGẮN HẠN 5919,8 5069,2 3187,6 3172,4 Trang 10/21

Student Research TIỂU LUẬN NGUYÊN LÝ KẾ TOÁN

I. Tiền và tương đương tiền 263,5 426,1 338,7 117,8

II. Giá trị thuần đầu tư ngắn hạn 2092,3 2314,3 374 654,5 III. Các khoản phải thu 1124,9 728,6 646,4 654,7 IV. Hàng tồn kho ròng 2351,4 1311,8 1775,3 1669,9

V. Tài sản lưu động khác 87,9 288,4 53,2 75,5

B. TÀI SẢN DÀI HẠN 4853,2 3412,9 2779,4 2252,7 I. Phải thu dài hạn 0 8,8 0,5 0,8 II. Tài sản cố định 3428,6 2525 1936,9 1647

III. Giá trị ròng tài sản đầu tư 100,8 27,5 27,5 0 IV. Đầu tư dài hạn 1141,8 602,5 570,7 401 V. Lợi thế thương mại 19,6 0 0 0

VI. Tài sản dài hạn khác 162,5 249,1 243,8 203,9

TỔNG CỘNG TÀI SẢN 10773 8482 5967 5425,1 NGUỒN VỐN A. NỢ PHẢI TRẢ 2808,6 1808,9 1154,4 1073,2 I. Nợ ngắn hạn 2645 1552,6 972,5 933,4 II. Nợ dài hạn 163,6 256,3 181,9 139,9

B. VỐN CHỦ SỞ HỮU 7964,4 6637,7 4761,9 4315,9 I. Vốn và các quỹ 7964,4 6455,5 4665,7 4224,3

II. Vốn ngân sách nhà nước và quỹ khác 0 182,3 96,2 91,6

TỔNG CỘNG NGUỒN VỐN 10773 8482 5967 5425,1 1.2. B

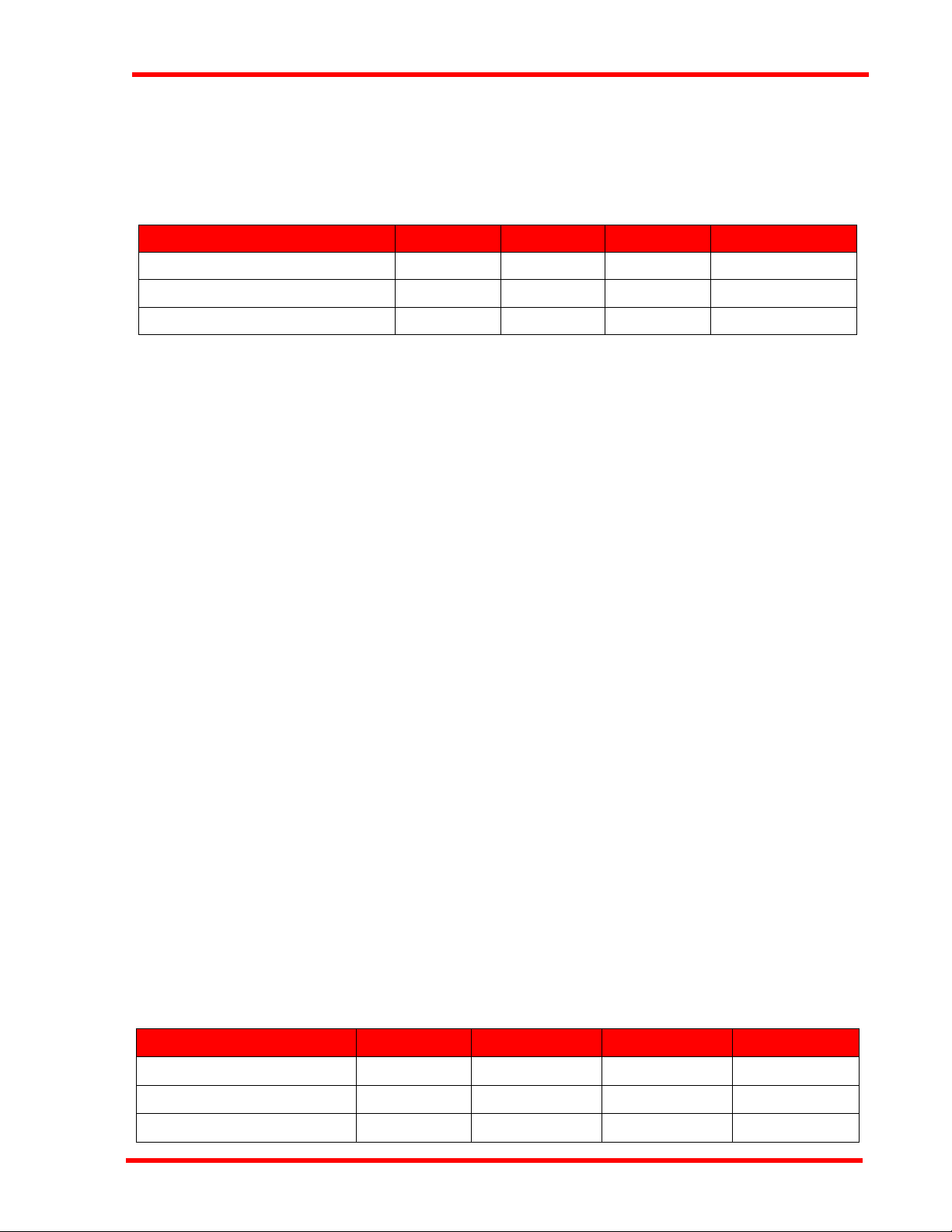

ảng báo cáo kết quả kinh doanh Tỷ (VNĐ) 2010 2009 2008 2007 Trang 11/21

Student Research TIỂU LUẬN NGUYÊN LÝ KẾ TOÁN Doanh thu 16081,5 10820,1 8380,6 6675 Các khoản giảm trừ -328,6 -206,4 -171,6 -26,8 Doanh số thuần 15752,9 10613,8 8209 6648,2 Giá vốn hàng bán -10579,2 -6735,1 -5611 -4835,8 Lãi gộp 5173,7 3878,7 2598 1812,4 Thu nhập tài chính 448,5 439,9 264,8 257,9 Chi phí tài chính -153,2 -184,8 -197,6 -25,9 Chi phí tiền lãi -6,2 -6,7 -27 0 Chi phí bán hàng -1438,2 -1245,5 -1052,3 -974,8

Chi phí quản lý doanh nghiệp -388,1 -292,9 -297,8 -204,2

Lãi/(lỗ) từ hoạt động kinh doanh 3642,7 2595,4 1315,1 865,4 Thu nhập khác 983 143 130,2 120,5 Chi phí khác -374,2 -7,1 0 0 Thu nhập khác, ròng 608,8 136 130,2 120,5

Lãi/(lỗ) từ công ty liên doanh -0,2 0 -74 -30,5

Lãi/(lỗ) ròng trước thuế 4251,2 2731,4 1371,3 955,4

Thuế thu nhập doanh nghiệp – hiện thời 645,1 -361,5 -161,9 0

Thuế thu nhập doanh nghiệp – hoãn lại -9,3 6,2 39,3 8

Chi phí thuế thu nhập doanh nghiệp 635,7 -355,3 -122,6 8

Lãi/(lỗ) thuần sau thuế 3615,5 2376,1 1248,7 963,4 2.

Phân tích tình hình hoạt động của công ty

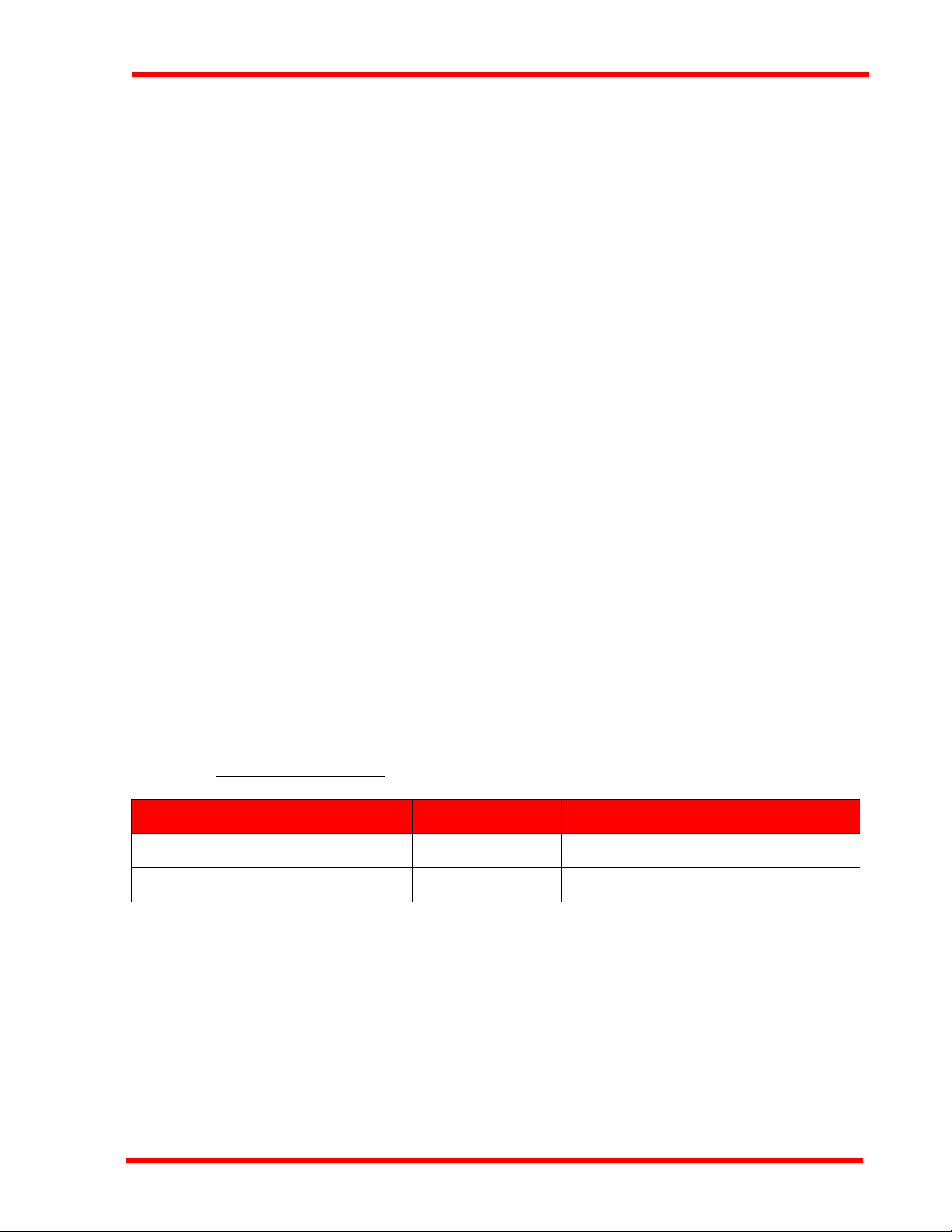

2.1. Phân tích tài sản và nguồn vốn (Tỷ đồng) 2008 2009 2010 Tổng tài sản 5967 8482 10773 Vốn chủ sở hữu 4761,9 6637,7 7964,4

Vinamilk là công ty có sự tăng trưởng bền vững về tài sản trong nhiều năm qua, từ

mức tổng tài sản năm 2008 là gần 6000 tỷ lên hơn 10500 tỷ năm 2010, tức là tăng gấp 1,8

lần trong vòng chưa tới 3 năm. Trong giai đoạn từ năm 2008-2010, vốn chủ sở hữu cũng

tăng lên gấp 2,4 lần. Trong những năm sắp tới, khi Vinamilk tiếp tục đầu tư mở rộng để

đang dạng hóa danh mục sản phẩm của mình, tổng tài sản vẫn còn tiếp tục tăng mạnh.

Với việc một loạt các nhà máy được đầu tư trong năm 2011 với hơn số tiền 1600 tỷ đồng

sẽ khiến cho tổng tài sản cũng như lợi nhuận của công ty trong tương lai tăng mạnh. Trang 12/21

Student Research TIỂU LUẬN NGUYÊN LÝ KẾ TOÁN

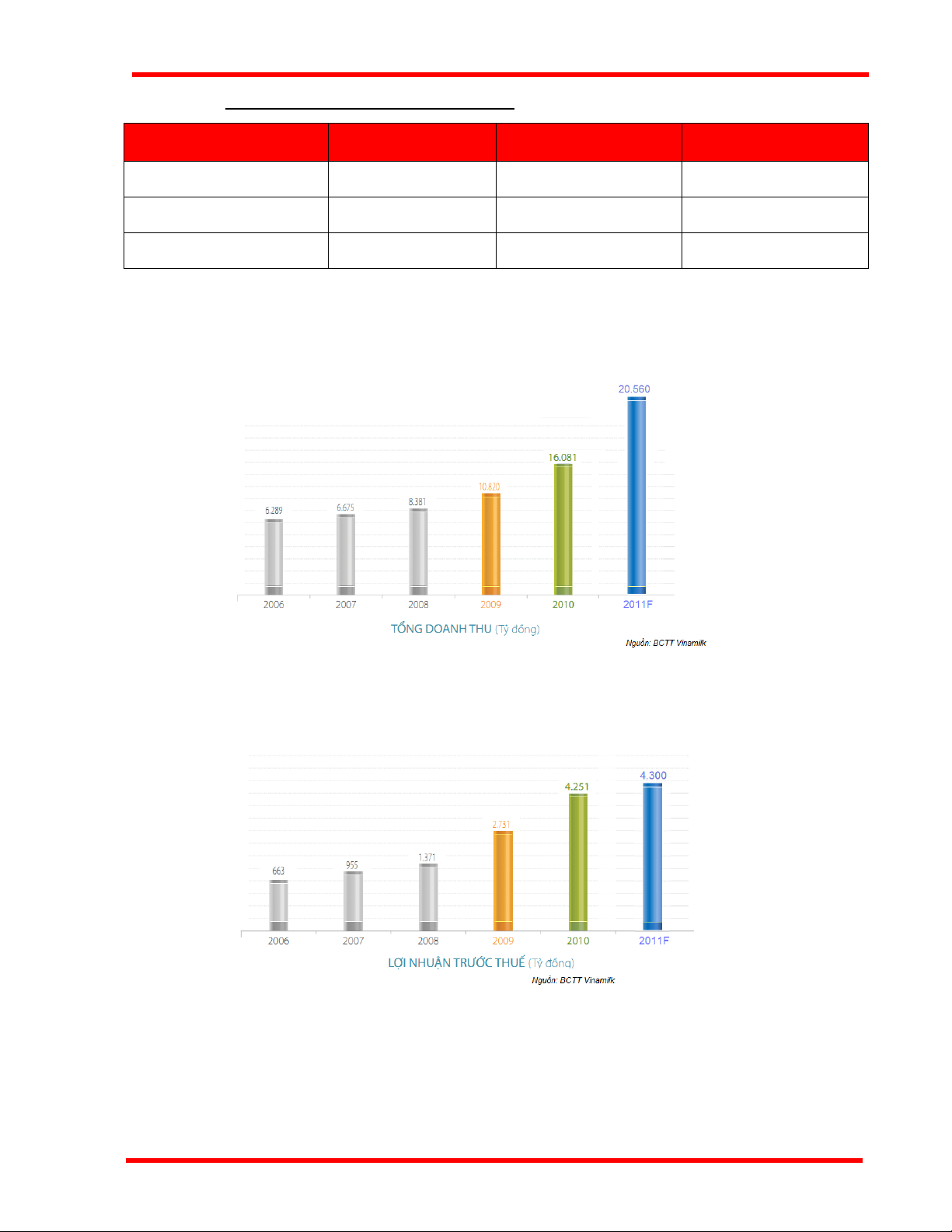

2.2. Phân tích doanh thu và lợi nhuận Tỷ VNĐ 2008 2009 2010 Doanh thu 8380,6 10820,1 16081,5

Lợi nhuận trước thuế 1371,3 2731,4 4251,2

Lợi nhuận sau thuế 1248,7 2376,1 3615,5

Doanh thu của Vinamilk liên tục tăng nhanh qua các năm. Từ năm 2008 – 2010,

doanh thu tăng gần 2 lần. Có thể thấy rằng, VNM đang trong thời kì phát triển ổn định

tầm 30 – 40%, riêng năm 2010, mức tăng trưởng doanh thu đạt 48,63%. .

Lợi nhuận trước thuế cũng tăng liên tục qua các năm. Năm 2010, lợi nhuận trước tính

đạt 4251,2 tỷ đồng, tăng 210% so với năm 2008. Lợi nhuận sau thuế cũng tăng trưởng

liên tục và đạt 3615,5 tỷ đồng năm 2010. Trang 13/21

Student Research TIỂU LUẬN NGUYÊN LÝ KẾ TOÁN

3. Phân tích tỷ số tài chính 3.1. T

ỷ số về khả năng thanh toán Khả năng thanh toán 2007 2008 2009 2010

Hệ số thanh toán hiện hành 3,4 3,28 3,26 2,24 VNM

Hệ số thanh toán nhanh 1,61 1,45 2,42 1,35

Hệ số thanh toán hiện hành 1,49 1,06 1,79 1,36 HNM

Hệ số thanh toán nhanh 0,69 0,83 0,18 1,04

Các chỉ tiêu đánh giá khả năng thanh toán của VNM trong giai đoạn năm từ năm

2008 - 2010 có chiều hướng giảm dần cho thấy hiệu quả sử dụng vốn của DN chưa thật

hiệu quả cho việc hoàn thành mục tiêu tăng trưởng theo kế hoạch đề ra. Một phần do

công ty tăng các khoản vay nợ mở rộng các nhà máy sản xuất. Tuy nhiên chỉ số này vẫn nằm ở mức an toàn cao.

Về tỷ số thanh toán hiện thời, một đồng nợ có thể được tài trợ bằng trung bình

3,03 đồng tài sản lưu động có thể cho thấy, khả năng trả nợ ngắn hạn của VNM bằng tài

sản lưu động là rất cao đặc biệt là đối với một công ty sản xuất như VNM. Các con số này

tuy có biến động qua các năm nhưng vẫn luôn giữ được mức cao. Từ năm 2007 – 2010, tỷ

số này giảm từ 3,4 xuống 2,24. Điều này chứng tỏ mức gia tăng tài sản lưu động nhỏ hơn

so với mức gia tăng nợ ngắn hạn.

Tuy nhiên, tỷ số này vẫn chưa phản ánh chính xác về khả năng thanh toán thực sự

của công ty bởi lẽ trong tỷ số này vẫn còn tính gộp hàng tồn kho – khả năng thanh khoản

kém, vì vậy chúng ta cần xem xét đến tỷ số thanh toán nhanh. Tỷ số thanh toán nhanh của

VNM nằm trong khoảng từ 1,31 đến 2,38 có thể thấy công ty đang tích cực nỗ lực giảm

hàng tồn kho, tăng giá trị tài sản lưu động có thể chuyển đồi thành tiền. Tuy năm 2010 có

giảm so với năm 2009, nhưng nhìn chung công ty có đủ khả năng thanh toán nhanh mà

không cần phải thanh lý hàng tồn kho.

Cả 2 chỉ số thanh toán của VNM đều ở mức an toàn, ít rủi ro, đặc biệt là khi so sánh

với công ty cùng ngành HNM, các chỉ số trên càng khẳng định rõ khả năng của VNM.

Rủi ro về thanh toán của VNM là rất thấp so với HNM khi chỉ số thanh toán nhanh chỉ

còn 0,0065 khi loại trừ đi hàng tồn kho chứng tỏ dự trữ hàng tồn kho của HNM rất lớn. Trang 14/21

Student Research TIỂU LUẬN NGUYÊN LÝ KẾ TOÁN

Từ đây có thể thấy rằng, VNM có thuận lợi hơn nhiều khi đi vay vốn để mở rộng hoạt

động sản xuất kinh doanh, thu được về nhiều lợi nhuận.

3.2. Chỉ số về lợi nhuận Chỉ tiêu 2008 2009 2010 Ngành ROE 26,27% 35,84% 45,27% 28,2% ROA 21,27% 28,25% 33,47% 18% ROS 15,21% 22,39% 22,95%

Chỉ số ROE của VNM tăng dần qua các năm từ năm 2008 và năm 2010 lần

lượt là 26.27% và 45.27%. Con số này cho thấy VNM đã có hiệu quả cao và phát triển

vượt bậc kể từ năm 2008 trở đi. Tỷ số này tăng trưởng cao nguyên nhân chính là tốc độ

tăng trưởng doanh thu thuần, sự cải thiện trong tỷ suất lợi nhuận và không có sự kiện nào

trong 3 năm qua gây hiện tượng pha loãng cổ phiếu

Về tỷ suất sinh lợi trên doanh thu ROR, cứ 1 đồng doanh thu thì tạo ra được trung

bình 0,20 đồng lợi nhuận. Con số này liên tục tăng từ năm 2008 – 2010 nghĩa là 1 đồng

doanh thu ngày càng tạo ra nhiều đồng lợi nhuận. Công ty đã giảm được nhiều chi phí

không cần thiết tăng hiệu quả hoạt động kinh doanh, do đó, Vinamilk sẽ tiếp tục duy trì

được đà tăng trưởng trong tương lai.

Về tỷ số sinh lợi trên tài sản và vốn chủ sở hữu – ROA cũng tăng liên tục qua các

năm. Năm 2010, ROA tăng tới 72,73%, phản ánh tài sản của VNM đang tạo ra ngày càng

nhiều, hiệu quả sử dụng ngày càng cao.

Tương quan giữa VNM và ngành hàng tiêu dùng quá rõ rệt, nếu như năm 2008, các

chỉ số ROA và ROE của VNM chỉ xấp xỉ so với ngành thậm chí nhỏ hơn một chút, thì sau

2 năm hoạt động hiệu quả, công ty đã nâng các tỷ số này lên vượt xa so với trung bình

ngành. Đặc biệt như trong năm 2010, ROA của VNM gấp 2 lần trung bình ngành, còn

ROE của VNM gấp 1,61 lần trung bình ngành. 3.3. Cơ cấu vốn Cơ cấu vốn 2008 2009 2010 HNM Nợ / VCSH 0,24 0,27 0,35 0,60

Nợ / Tổng tài sản 0,19 0,21 0,26 0,401

Khả năng thanh toán lãi 50,45 410,48 688,84 5,39 vay Trang 15/21

Student Research TIỂU LUẬN NGUYÊN LÝ KẾ TOÁN

Về cấu trúc vốn của công ty, tỷ số nợ trên vốn cổ phần của công ty thấp hơn so với

ngành rất nhiều cho thấy nguồn vốn dành cho sản xuất kinh doanh chủ yếu đóng góp từ

các nhà cổ đông hơn là các nhà tín dụng. Tỷ số này có hơi tăng nhẹ trong năm 2010,

nhưng nhìn chung các con số này phản ánh tình hình tài chính vững vàng và không bị phụ

thuộc quá nhiều vào các khoản vay và không phải chịu nhiều lãi vay.

Tỷ số nợ trên tài sản đánh giá mức độ tài trợ nợ vào việc mua các loại tài sản phục

vụ sản xuất kinh doanh. Xu hướng chung qua các năm là VNM đang tích cực đầu tư vào

mua các loại tài sản để mở rộng quy mô sản xuất.

Khả năng thanh toán lãi vay của VNM rất cao và tăng đột biến từ năm 2008 đến

năm 2010 cho thấy hoạt động kinh doanh của công ty ngày càng hiệu quả, việc chi trả lãi

vay không phải là vấn đề lớn đối với công ty

Nhìn vào cấu trúc vốn của công ty, ta có thể thấy được khả năng tài chính lành mạnh

của công ty, mức độ rủi ro không trả được nợ là rất thấp bởi khoản tài trợ bằng tín dụng

chiếm tỷ lệ rất thấp trong cấu trúc vốn. Phần lớn, nợ của công ty là nợ ngắn hạn và nợ này

thì được đảm bảo nởi nguồn vốn lưu động. Điều này được thể hiện thông qua các tỷ số

thanh toán cao. Nói cách khác, tỷ lệ nợ dài hạn của công ty thấp và khả năng thanh toán

nợ vay của công ty cao. Từ đây có thể thấy được tình hình tài chính độc lập và khả năng

thu hút vốn đầu tư cao của VNM.

3.4. Năng lực hoạt động

Năng lực hoạt động 2008 2009 2010 Kỳ thu tiền 27,95 23,69 20,75

Vòng quay hàng tồn kho 4,69 8,32 6,97

Về kỳ thu tiển, con số này càng ngày càng giảm xuống cho thấy thời gian trung bình

thu được tiền từ khách hàng ngày càng giảm. Rõ ràng, công ty đang càng ngày càng quản

lý tốt các khoản bán chịu cho các đối tác, rút ngắn thời gian thu tiền về, đẩy nhanh tốc độ

quay vòng vốn và hạn chế rủi ro trong khi thu tiền về. Chính vì vậy mà dư tiền mặt trong

bảng cân đối kể toán khá lớn, đây là một điểm mạnh tuy nhiên cần phải cân nhắc trong

dài hạn vì có thể giảm khả năng cạnh tranh của công ty. Trang 16/21

Student Research TIỂU LUẬN NGUYÊN LÝ KẾ TOÁN

Vòng quay hàng tồn kho đánh giá tốc độ tiêu thụ hàng hóa của công ty. Con số này

liên tục tăng từ năm 2008 – 2010 cho thấy vòng quay hàng tồn kho càng nhanh, công ty

thu hồi vốn nhanh để bắt đầu một chu kì sản xuất mới. Các con số này vẫn liên tục tăng

trong thời kì lạm phát cao tại Việt Nam một phần cũng do co giãn của cầu theo giá là

thấp, công ty vẫn duy trì được doanh số. Thậm chí, với việc tung ra các sản phẩm mới

cũng như chiến dịch PR rầm rộ sau scaldan về ngộ độc sữa đã giúp VNM duy trì và tăng

tốc độ quay vòng hàng tồn kho. Hơn nữa, khi so sánh với công ty cùng ngành là HNM, ta

có thể thấy rõ ràng, VNM vượt trội hơn hẳn về vòng quay hàng tồn kho.

Trong tình hình kinh tế vĩ mô có nhiều biến động, không thể lường trước, đặc biệt là

thời kì lạm phát phi mã năm 2008, 2010, thời kì suy thoái năm 2009, thị trường tín dụng

đóng băng… rất nhiều doanh nghiệp bao gồm cả các doanh nghiệp hoạt động trong lĩnh

vực đồ uống thực phẩm đã phải gánh chịu sự sụt giảm lợi nhuận rất lớn. Tuy nhiên, kết

quả kinh doanh của VNM qua 3 năm từ 2008 – 2010 của Vinamilk cho thấy, khả năng

sinh lợi cao mà rủi ro thấp của công ty rất ấn tượng. Điều này cho thấy việc khẳng định

trong chất lượng sản phẩm, uy tín đã giúp VNM gia tăng vị thế cạnh tranh, chiếm thị phần

lớn hơn các công ty cùng ngành khác.

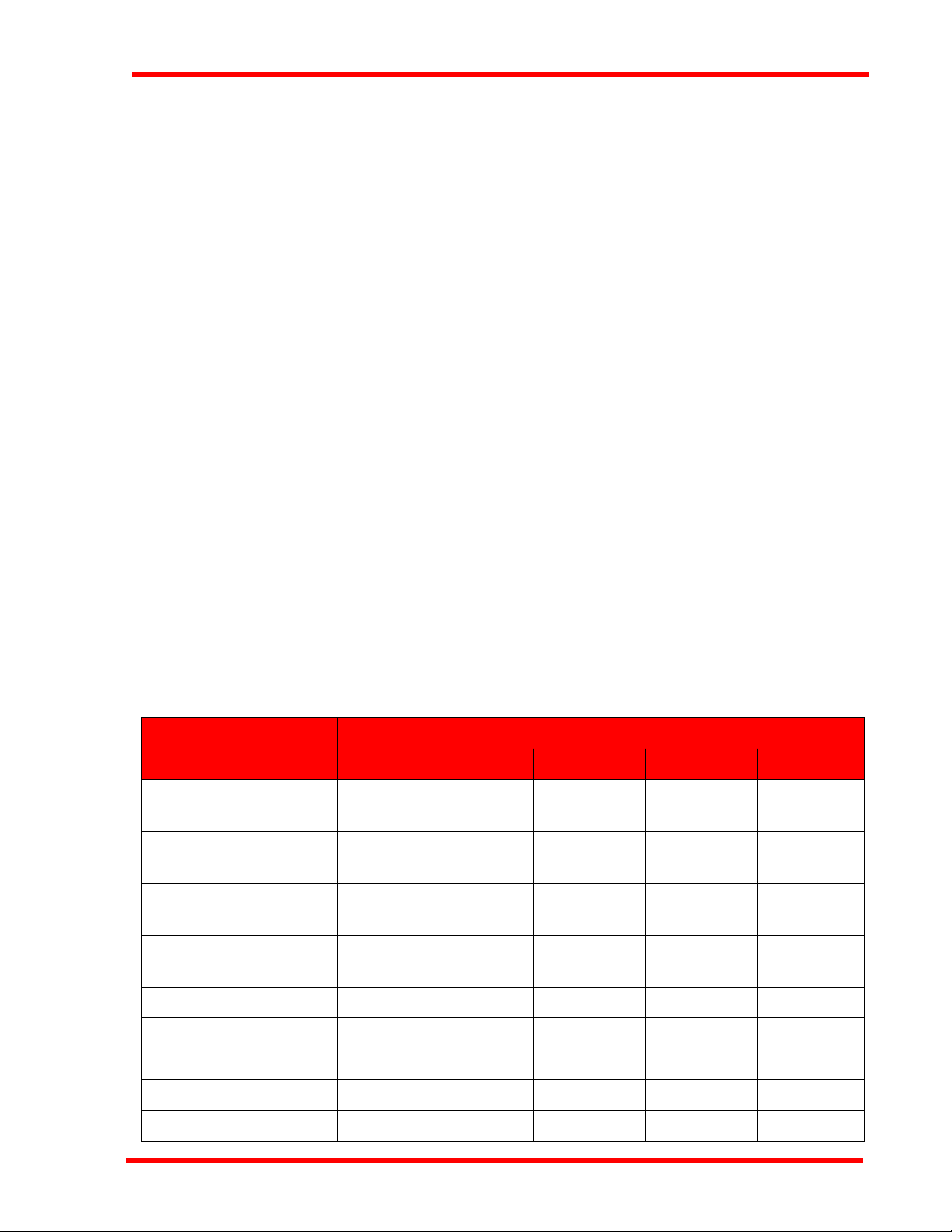

III. Định giá và đưa ra khuyến nghị đầu tư Năm 2007 2008 2009 2010 2011 F

Tổng tài sản (triệu đồng) 5.425.121 5.966.958

8.531.062 10.763.193 15.176.031 VCSH (triệu đồng) 4.315.942 4.761.913 6.638.039 7.956.947 11.025.039

Doanh thu thuần (triệu 6.648.190 8.208.035 10.605.811 15.845.154 19.014.000 đồng)

LN sau thuế (triệu đồng) 963.398 1.228.204 2.375.815 3.602.495 4.322.400 ROA (%) 17,76% 20,58% 27,85% 33,47% 39,45% ROE (%) 22,32% 25,79% 35,79% 45,27% 49,23% EPS 5,496 7,007 6,763 10,205 12,240 P/E 16,64 13,05 13,52 8,96 7,47 Giá ngày 31/10/11 127 127 127 127 127 Trang 17/21

Student Research TIỂU LUẬN NGUYÊN LÝ KẾ TOÁN

Sử dụng lợi nhuận năm 2010 và định giá với các hệ số định giá tương đối thận

trọng thì giá cổ phiếu của VNM được đánh giá thấp nhất khoảng 91,500 đồng / cp và cao

nhất là 113,376 đồng, bình quân giá khoảng 104,849 đồng. Phương pháp Giá P/E (8,96 lần) 106.670 P/BV (4,06 lần) 91.500 FCFF 113.376 Bình quân 104.849

VNM đã có những bước tiến tốt trong kinh doanh với bước tăng trưởng khá trong

năm 2009. Bước sang năm 2011, một năm đầy khó khăn đối với các doanh nghiệp hoạt

động trong ngành khi phải đối mặt với các thách thức từ cuộc khủng hoảng kinh tế toàn

cầu. Tuy nhiên, với những thành quả đạt được khá ấn tượng trong năm 2010, hứa hẹn

sẽ đem lại những bước đột phá về doanh thu và lợi nhuận cho VNM trong năm

2011. Với mức giá từ 90-93,000 VND, nhà đầu tư có thể mua đầu tư giá trị cho công ty

VNM. Hiện nay, mức giá của cố phiếu VNM đang VNĐ/1 cổ phiếu. Mặc dù, giá trị thị

trường của VNM đang cao hơn so với mức kì vọng, khuyến nghị của chúng em vẫn là

nên giữ cổ phiếu này bởi triển vọng tăng trưởng lợi nhuận cao cũng như rủi ro thấp như đã phân tích ở trên Trang 18/21

Student Research TIỂU LUẬN NGUYÊN LÝ KẾ TOÁN KẾT LUẬN

Qua việc phân tích Báo cáo tài chính của công ty cổ phần sữa Việt Nam – Vinamilk,

chúng ta đã có thể nhìn nhận tổng thể về ngành sữa Việt Nam và vị trí của Vinamilk trong

ngành. Sau đó, chúng em đi vào phân tích chế độ kế toán doanh nghiệp để đánh giá ưu

nhược điểm. Từ việc phân tích 3 báo cáo kiểm toán hợp nhất, chúng em đánh giá rủi ro,

lợi nhuận của VNM thông qua các chỉ số tài chính qua các năm từ 2008 – 2010 và qua

mối tương quan với công ty cùng ngành là Hanoimilk. Cuối cùng, đưa ra dự báo và định

giá cũng như khuyến nghị đầu tư.

Nhìn chung, Vinamilk là một công ty có các chỉ số cơ bản về rủi ro và lợi nhuận đều

tốt. Với khả năng thanh toán cao dựa vào tính thanh khoản của tài sản lưu động cũng sự

mức độ phụ thuộc vốn vay thấp, khả năng độc lập về tài chính cao, lại có dòng tiền ổn

định nên có thể khẳng định rủi ro của Vinamilk rất thấp, là một doanh nghiệp hấp dẫn cho

các ngân hàng cũng như nhà đầu tư khi công ty muốn vay vốn mở rộng hoạt động sản

xuất kinh doanh. Thêm vào đó, công ty cố gắng quản lý chặt chẽ vấn đề cho bán chịu cho

các đối tác cũng như hạn chế lưu kho, tăng tốc độ quay vòng hàng tồn kho, điều này khiến

cho các nhà đầu tư càng them tin tưởng vào khả năng tài chính cũng như quản lý của doanh nghiệp.

Không chỉ dừng lại ở rủi ro thấp mà công ty luôn đặt vấn đề lợi nhuận lên hàng đầu.

Nâng cao hiệu quả sử dụng vốn cũng như hiệu quả hoạt động sản xuất, các chỉ số về lợi

nhuận của Vinamilk vô cùng hấp dẫn. Liên tục tăng qua các năm và vượt trội hơn hẳn so

với đối thủ cùng ngành là Hanoimilk, Vinamilk đã khẳng định vị trí đầu tàu dẫn dắt trên

thị trường chứng khoán Việt Nam.

Trước xu thế tăng trưởng hiện tại của công ty, chúng em đưa ra dự báo về doanh

thu, lợi nhuận của công ty trong tương lai, từ đó định giá và khuyến nghị đầu tư.

Một lần nữa, chúng em xin chân thành cảm ơn Thạc sĩ Nguyễn Thục Anh đã hướng

dẫn chúng em hoàn thành bài tập này! Trang 19/21

Student Research TIỂU LUẬN NGUYÊN LÝ KẾ TOÁN TÀI LIỆU THAM KHẢO 1.

PGS.TS Đoàn Xuân Tiên, Giáo trình Nguyên lí Kế toán, NXB Học viện Tài chính, Hà Nội, năm 2009 2.

PGS. TS Bùi Kim Yến, Phân tích chứng khoán và quản lý danh mục đầu tư, NXB Thống Kê, năm 2009 3.

CFA institute, Book 3 – Financial Reporting and Analysis, Kaplan Schweser, USA, 2010 4.

Tổng cục thống kê: http://www.gso.gov.vn/ 5.

Trang web của công ty sữa Việt Nam: http://www.vinamilk.com.vn/ 6.

Sở giao dịch chứng khoán thành phố Hồ Chí Minh: http://www.hsx.vn/hsx/ 7.

Tổng quan HaNoi milk: http://finance.vietstock.vn/vi/cophieu/HNM 8.

Tổng quan Vinamilk: http://finance.vietstock.vn/vi/cophieu/VNM Trang 20/21