Preview text:

lOMoARcPSD|50202050

Với các dòng ở trong ngoặc kép “” là để đọc thêm k cho vào slide nhé

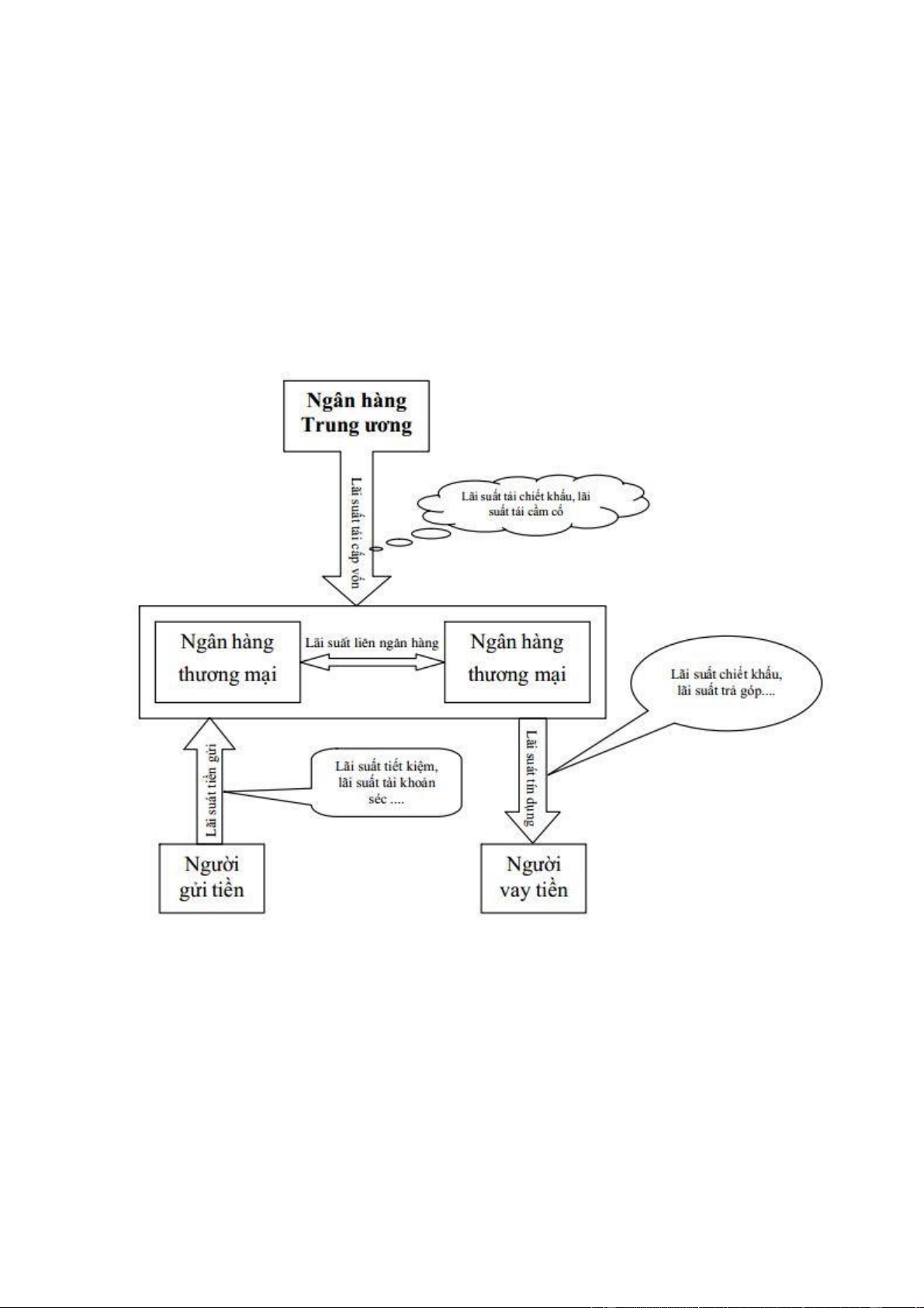

Căn cứ vào tính chất của khoản vay, có các loại phổ biến sau:

Lãi suất tiền gửi ngân hàng

Là lãi suất ngân hàng trả cho các khoản tiền gửi vào ngân hàng.

“ Lãi suất tiền gửi ngân hàng có nhiều mức khác nhau tuỳ thuộc vào loại tiền gửi

(không kỳ hạn, tiết kiệm…), thời hạn gửi và quy mô tiền gửi.”

kế toán công ty xây lắp

Lãi suất tín dụng ngân hàng

Là lãi suất mà người đi vay phải trả cho ngân hàng khi đi vay từ ngân hàng.

“ Lãi suất tín dụng ngân hàng cũng có nhiều mức tuỳ theo loại hình vay (vay

thương mại, vay trả góp, vay qua thẻ tín dụng…), theo mức độ quan hệ giữa

ngân hàng và khách hàng… và phụ thuộc cả vào sự thoả thuận giữa hai bên.

nên học kế toán ở đâu tốt tại tphcm

Đối với các ngân hàng thương mại, hai loại lãi suất này hình thành nên những

khoản thu nhập và chi phí chủ yếu của ngân hàng.”

2.1.3. Lãi suất chiết khấu

Áp dụng khi ngân hàng cho khách hàng vay dưới hình thức chiết khấu thương

phiếu hoặc giấy tờ có giá khác chưa đến hạn thanh toán của khách hàng.

“ Nó được tính bằng tỷ lệ phần trăm trên mệnh giá của giấy tờ có giá và được

khấu trừ ngay khi ngân hàng đưa tiền vay cho khách hàng. Như vậy lãi suất

chiết khấu được trả trước cho ngân hàng chứ không trả sau như lãi suất tín dụng thông thường.”

2.1.4. Lãi suất tái chiết khấu

Áp dụng khi ngân hàng trung ương cho các ngân hàng trung gian vay dưới hình

thức chiết khấu lại thương phiếu hoặc giấy tờ có giá ngắn hạn chưa đến hạn

thanh toán của các ngân hàng này.

“Nó cũng được tính bằng tỷ lệ phần trăm trên mệnh giá của giấy tờ có giá và

cũng được khấu trừ ngay khi ngân hàng trung ương cấp tiền vay cho ngân

hàng.” lớp học kế toán thuế lOMoARcPSD|50202050

Lãi suất tái chiết khấu do ngân hàng trung ương ấn định căn cứ vào mục tiêu,

yêu cầu của chính sách tiền tệ trong từng thời kỳ và chiều hướng biến động lãi

suất trên thị trường liên ngân hàng.

“Vì hoạt động tái chiết khấu cung ứng nguồn vốn cho các ngân hàng trung gian

nên thông thường lãi suất tái chiết khấu nhỏ hơn lãi suất chiết khấu. Tuy nhiên

trong trường hợp cần hạn chế khả năng mở rộng tín dụng của hệ thống ngân

hàng, nhằm kiềm chế đẩy lùi lạm phát hoặc phạt các ngân hàng trung gian trong

trường hợp vi phạm các yêu cầu về thanh toán, ngân hàng trung ương có thể ấn

định lãi suất tái chiết khấu bằng thậm chí cao hơn lãi suất chiết khấu của hệ

thống ngân hàng”nên học kế toán ở đâu

2.1.5. Lãi suất liên ngân hàng

Là lãi suất mà các ngân hàng áp dụng khi cho nhau vay trên thị trường liên ngân hàng.

“Lãi suất liên ngân hàng được hình thành qua quan hệ cung cầu vốn vay trên thị

trường liên ngân hàng và chịu sự chi phối bởi lãi suất cho các ngân hàng trung

gian vay của ngân hàng trung ương. Mức độ chi phối này phụ thuộc vào sự phát

triển của hoạt động thị trường mở và tỷ trọng sử dụng vốn vay ngân hàng trung

ương của các ngân hàng trung gian." lOMoARcPSD|50202050

2.1.6. Lãi suất cơ bản khóa học kế toán online

Là lãi suất được các ngân hàng sử dụng làm cơ sở để ấn định mức lãi suất kinh doanh của mình.

“Lãi suất cơ bản được hình thành khác nhau tuỳ từng nước, nó có thể do Ngân

hàng trung ương ấn định (như ở Nhật – là mức lãi suất cho vay thấp nhất); hoặc

có thể do bản thân các ngân hàng tự xác định căn cứ vào tình hình hoạt động cụ

thể của ngân hàng mình (ở Mỹ, Anh, Úc – đó là mức lãi suất áp dụng cho khách

hàng có mức rủi ro thấp nhất); hoặc căn cứ vào mức lãi suất cơ bản của một số

ngân hàng đứng đầu rồi ± biên độ dao động theo một tỷ lệ % nhất định để hình

thành lãi suất cơ bản của mình (Malaysia); một số nước lại sử dụng lãi suất liên

ngân hàng làm lãi suất cơ bản (Singapore, Pháp – vì thực chất lãi suất cơ bản

của các ngân hàng rất gần với mức lãi suất thị trường liên ngân hàng nếu không

như vậy hoạt động Arbitrage về lãi suất sẽ diễn ra để đưa lại trạng thái cân bằng

lãi suất). khóa học kế toán thực hành

Mặc dù khác nhau, lãi suất cơ bản của hầu hết các nước đều hình thành trên cơ

sở thị trường và có một mức lợi nhuận bình quân cho phép. Khi áp dụng đối với

các đối tượng có mức rủi ro khác nhau, mức lãi suất kinh doanh sẽ khác nhau vì

sự biến động của mức bù rủi ro.”

Căn cứ giá trị thực của khoản vay, lãi suất chia thành hai loại: • Lãi suất danh nghĩa lOMoARcPSD|50202050 • Lãi suất thực tế

Căn cứ tính linh hoạt của lãi suất bao gồm 2 loại: •

Lãi suất cố định: Là lãi suất được quy định cố định trong suốt thời hạn vay •

Lãi suất thả nổi: (floating rate) là loại lãi suất thay đổi tùy theo quy định

và chính sách của các ngân hàng tùy vào từng thời kỳ.

Căn cứ loại tiền cho vay gồm có: •

Lãi suất nội tệ: Là lãi suất cho vay và đi vay đồng nội tệ. •

Lãi suất ngoại tệ : Là lãi suất cho vay và đi vay đồng ngoại tệ Căn cứ

nguồn tín dụng trong nước hoặc quốc tế gồm:: •

Lãi suất trong nước: (National interest rate): Là lãi suất áp dụng trong các

hợp đồng tín dụng trong một quốc gia. •

Lãi suất quốc tế: (International interest rate) Là lãi suất áp dụng trong

các hợp đồng tín dụng quốc tế

“Các hợp đồng tín dụng quốc tế áp dụng mức lãi suất của thị trường quốc gia nào

thì lãi suất của thị trường quốc gia đó trở thành lãi suất quốc tế. hoc xuat nhap khau o tphcm

Lãi suất trong nước chịu ảnh hưởng của lãi suất quốc tế. Nếu thị trường vốn trong

nướcđó mà tự do thì lãi suất trong nước sẽ lên xuống theo lãi suất quốc tế.”

Các nhân tố ảnh hưởng tới lãi suất • Cung – cầu quỹ cho vay. • Mức lạm phát dự tính. • Mức rủi ro. • Kỳ hạn lãi suất. •

Chính sách tiền tệ từ Ngân hàng Nhà nước. •

Sự phát triển nền kinh tế.