Preview text:

lOMoAR cPSD| 47207194 BÀI TẬP

Học phần: Hoạt động các ngân hàng Việt Nam.

Đề tài: Ứng dụng trụ cột 1 trong Hiệp ước Basel II

trong quản trị rủi ro tín dụng tại

Ngân hàng TMCP Việt Nam thịnh vượng (VPBank)

Giảng viên hướng dẫn: TS. Hoàng Thị Thu Hiền Thành viên nhóm 08: Phạm Thị Vân Anh : 22A4011211 Trần Thanh Lịch : 22A4010967 Trần Thị Minh Châu : 22A4010761 Hoàng Thu Hòa : 22A4010966 Nguyễn Thị Thu Hương : 22A4011124

Hà Nội, ngày 22 tháng 02 năm 2023 Mụ ục l c

1. Khái quát về khung Basel II .......................................................................... 2

1.1. Khái niệm và lịch sử hình thành ............................................................. 2

1.2. Các mục tiêu của Hiệp ước Basel II ....................................................... 3

1.3. Ba trụ cột trong Hiệp ước Basel II ......................................................... 3

1.3.1. Trụ cột 1: Yêu cầu vốn tối thiểu ....................................................... 3 lOMoAR cPSD| 47207194

1.3.2. Trụ cột 2: Rà soát giám sát ............................................................... 3

1.3.3. Trụ cột 3: Nguyên tắc thị trường ..................................................... 3

2. Ứng dụng trụ cột 1 của Hiệp ước Basel II trong Quản trị rủi ro tín dụng

tại VPBank ........................................................................................................... 4

2.1. Giới thiệu về Ngân hàng TMCP Việt Nam thịnh vượng (VPBank) .... 4

2.2. Cơ sở lý thuyết: ........................................................................................ 4

2.3. Cơ sở pháp lý ............................................................................................ 6

2.4. Lộ trình áp dụng Basel II tại VPBank ................................................... 6

2.5. Thực trạng kết quả áp dụng trụ cột 1 của Basel II trong quản trị rủi

ro tín dụng ........................................................................................................ 7

2.6. Đánh giá hoạt động áp dụng trụ cột 1 của Basel II trong quản trị

rủiro tín dụng tại VPB .................................................................................. 11

3. Khó khăn và giải pháp .................................................................................. 13

3.1. Khó khăn ................................................................................................. 13

3.2. Giải pháp ................................................................................................. 13 1.

Khái quát về khung Basel II.

1.1. Khái niệm và lịch sử hình thành.

Basel II là phiên bản thứ hai của Hiệp ước Basel, trong đó đưa ra các

nguyên tắc chung và các luật ngân hàng của Ủy ban Basel về Giám sát Ngân hàng.

Hiệp ước Basel II được ban hành vào tháng 6 năm 2004 nhằm xác định

các tiêu chuẩn về vốn để hạn chế rủi ro kinh doanh của các ngân hàng và tăng

cường hệ thống tài chính. Basel II được đưa vào thực hiện từ những năm trước

2008, và chỉ được đưa vào áp dụng tại các nền kinh tế lớn cho tới đầu năm 2008,

sau cuộc khủng hoảng tài chính toàn cầu 2007-2008. Trong khi Basel III đang

được phát triển, thì Basel II đang là chuẩn mực cao nhất và đã nhanh chóng

được áp dụng tại nhiều quốc gia, trong đó có Hoa Kỳ, Anh Quốc và Việt Nam. 2 lOMoAR cPSD| 47207194

1.2. Các mục tiêu của Hiệp ước Basel II. •

Nâng cao chất lượng và sự ổn định của hệ thống ngân hàng quốc tế. •

Tạo lập và duy trì một sân chơi bình đẳng cho các ngân hàng hoạt động

trên bình diện quốc tế. •

Đẩy mạnh việc chấp nhận các thông lệ nghiêm ngặt hơn trong lĩnh vực quản lí rủi ro.

Hai mục tiêu đầu của Basel II là những mục tiêu chủ chốt của Hiệp ước

vốn Basel I. Mục tiêu cuối cùng là mới, đó là dấu hiệu của việc bắt đầu chuyển

dần từ cơ chế điều tiết dựa trên tỷ lệ, mà đó chỉ là một phần của khung mới,

hướng đến một sự điều tiết mà sẽ dựa nhiều hơn vào các số liệu nội bộ, thông lệ và các mô hình.

1.3. Ba trụ cột trong Hiệp ước Basel II.

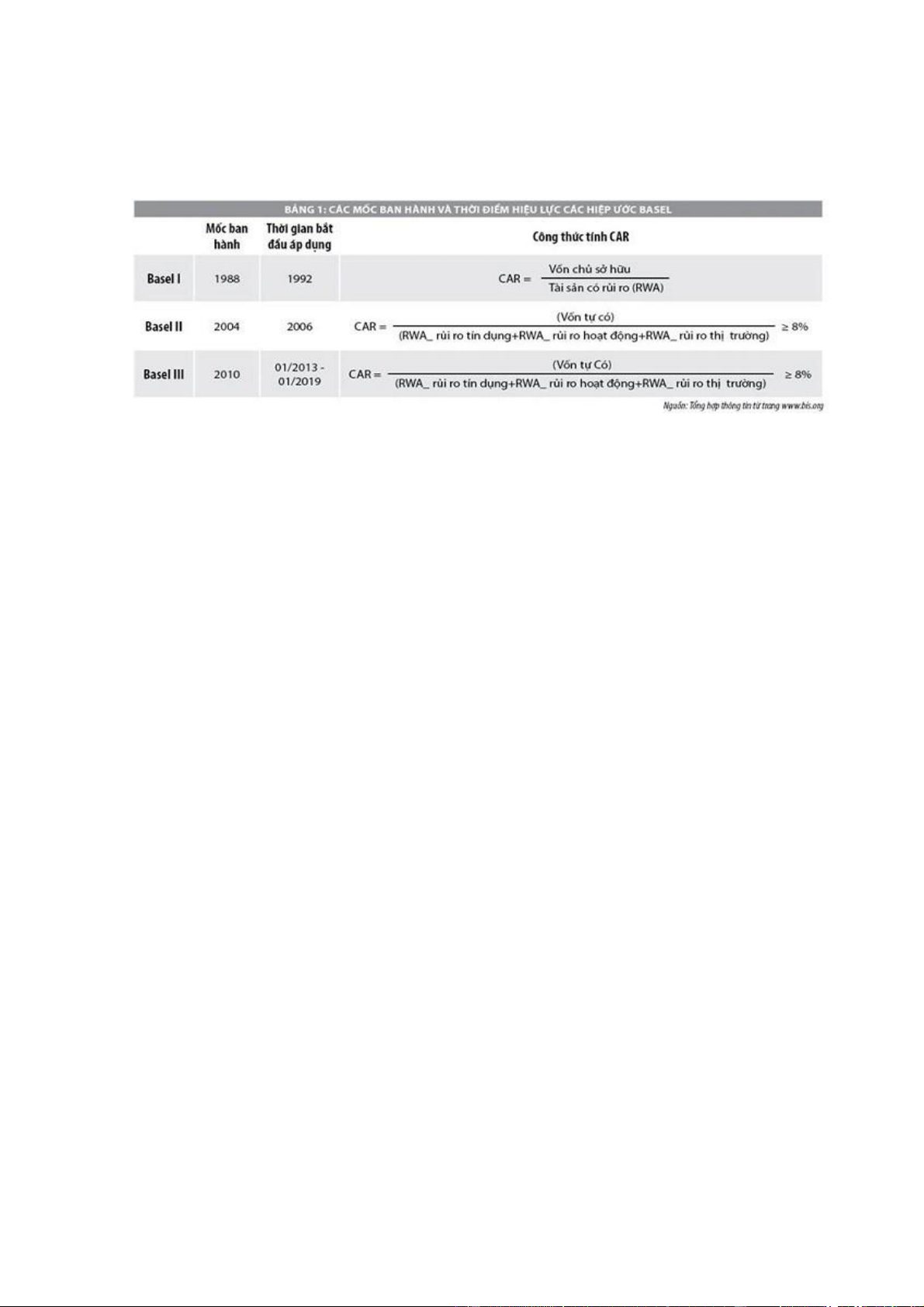

1.3.1. Trụ cột 1: Yêu cầu vốn tối thiểu.

Trụ cột I nhắc đến việc duy trì một lượng vốn pháp định được tính toán

cho ba thành phần rủi ro mà ngân hàng đối mặt: rủi ro thị trường, rủi ro tín dụng

và rủi ro vận hành. Tỷ lệ an toàn vốn tối thiểu (CAR) tại Basel II là 8% của tổng

tài sản có rủi ro như Basel I, tuy nhiên yếu tố rủi ro được tính trên 3 yếu tố chính

đó là rủi ro tín dụng, rủi ro vận hành (hay còn gọi là rủi ro hoạt động) và rủi ro thị trường.

1.3.2. Trụ cột 2: Rà soát giám sát.

Trụ cột II cung cấp cho các nhà hoạch định chính sách những “công cụ”

tốt hơn so với Basel I. Trụ cột này cũng cung cấp một khung giải pháp cho các

rủi ro mà ngân hàng đối mặt, như rủi ro hệ thống, rủi ro chiến lược, rủi ro danh

tiếng, rủi ro thanh khoản và rủi ro pháp lý, mà hiệp ước tổng hợp lại dưới cái tên

rủi ro còn lại. Các ngân hàng có thể kiểm tra lại hệ thống quản trị rủi ro.

1.3.3. Trụ cột 3: Nguyên tắc thị trường.

Trụ cột III yêu cầu các ngân hàng cần phải công khai thông tin một cách

thích đáng theo nguyên tắc thị trường. Basel II đưa ra một danh sách các yêu cầu

buộc các ngân hàng phải công khai thông tin, từ những thông tin về cơ cấu vốn,

mức độ đầy đủ vốn đến những thông tin liên quan đến mức độ nhạy cảm của 3 lOMoAR cPSD| 47207194

ngân hàng với rủi ro tín dụng, rủi ro thị trường, rủi ro vận hành và quy trình

đánh giá của ngân hàng đối với từng loại rủi ro này. 2.

Ứng dụng trụ cột 1 của Hiệp ước Basel II trong Quản trị rủi ro tín dụng tại VPBank.

2.1. Giới thiệu về Ngân hàng TMCP Việt Nam thịnh vượng (VPBank).

Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank) được thành lập ngày

12 tháng 8 năm 1993, là một trong những ngân hàng thương mại cổ phần lớn

nhất tại Việt Nam và cũng là ngân hàng có truyền thống lịch sử lâu đời với gần

30 năm xây dựng và phát triển.

Chiến lược phát triển:

VPBank tiếp tục theo đuổi mục tiêu khẳng định vị thế của ngân hàng trên

thị trường, đó là nằm trong nhóm 5 Ngân hàng TMCP tư nhân và nhóm 3 Ngân

hàng TMCP tư nhân bán lẻ hàng đầu về quy mô cho vay khách hàng, huy động

khách hàng và lợi nhuận.

Giá trị cốt lõi:

Hậu thuẫn cho việc triển khai chiến lược nói trên là văn hóa doanh nghiệp

của VPBank, được xây dựng và vun đắp dựa trên 6 giá trị cốt lõi:

• Khách hàng là trọng tâm; • Hiệu quả; • Tham vọng;

• Phát triển con người;

• Tin cậy; Tạo sự khác biệt.

2.2. Cơ sở lý thuyết:

Để quản lý hoạt động kinh doanh của các ngân hàng thương mại, ngân

hàng nhà nước Việt Nam đã sử dụng các công cụ quản lý để đảm bảo cho hoạt

động kinh doanh của các ngân hàng không bị rơi vào rủi ro quá lớn như nợ xấu,

đóng cửa ngân hàng. Một trong những công cụ đó là sử dụng hệ số tỷ lệ an toàn

vốn tối thiểu - Capital Adequacy Ratio (CAR).

Tỷ lệ an toàn vốn giúp đo lường sức mạnh tài chính hoặc khả năng của

các tổ chức tài chính trong việc đáp ứng các nghĩa vụ sử dụng tài sản và vốn của 4 lOMoAR cPSD| 47207194

NHTM. Tỷ lệ an toàn vốn tối thiểu được tính bằng cách chia vốn của ngân hàng

cho tài sản có trọng số rủi ro. Được sử dụng để bảo vệ người gửi tiền và thúc

đẩy sự ổn định và hiệu quả của hệ thống tài chính trên toàn thế giới.

Tỷ lệ an toàn vốn tối thiểu là một chỉ số kinh tế quan trọng bởi nó phản

ánh được mối quan hệ giữa vốn tự có với tài sản rủi ro có điều chỉnh của ngân

hàng thương mại. Thông qua chỉ số này, ngân hàng nhà nước có thể đưa ra các

chiến lược thay đổi và quản lý vốn cho vay của các ngân hàng thương mại hiện

nay. Hai loại vốn được đo lường: vốn cấp 1 và vốn cấp 2.

• Vốn cấp 1:

Vốn cấp 1 hay vốn cốt lõi, bao gồm vốn tự có, vốn cổ phần thường, tài sản

vô hình và dự phòng doanh thu đã được kiểm toán. Vốn cấp 1 là vốn có sẵn vĩnh

viễn và dễ dàng để bù đắp cho các khoản lỗ mà ngân hàng phải chịu mà không

phải ngừng hoạt động. Một ví dụ điển hình về vốn cấp một của ngân hàng là vốn

cổ phần thông thường của ngân hàng.

• Vốn cấp 2:

Vốn cấp 2 bao gồm lợi nhuận giữ lại chưa được kiểm toán, dự trữ chưa

được kiểm toán và dự phòng tổn thất chung. Nguồn vốn này sẽ hấp thụ các

khoản lỗ trong trường hợp công ty ngừng hoạt động hoặc thanh lý. Vốn cấp 2 là

vốn có khả năng chịu lỗ trong trường hợp ngân hàng gặp khó khăn. Nó được sử

dụng để xử lý các khoản lỗ nếu một ngân hàng mất tất cả vốn cấp 1 của mình.

Hai mức vốn được cộng lại với nhau và chia cho tài sản có trọng số rủi ro

để tính toán tỷ lệ an toàn vốn của ngân hàng. Tài sản có trọng số rủi ro được tính

toán bằng cách xem xét các khoản vay của ngân hàng, đánh giá rủi ro và sau đó

ấn định trọng số. Khi đo lường mức độ rủi ro tín dụng, các điều chỉnh được thực 5 lOMoAR cPSD| 47207194

hiện đối với giá trị của các tài sản được liệt kê trên bảng cân đối của bên cho vay.

Tất cả các khoản cho vay mà ngân hàng đã phát hành đều được tính trọng

số dựa trên mức độ rủi ro tín dụng của chúng. Ví dụ, các khoản vay cấp cho

chính phủ có trọng số 0%, trong khi các khoản cho cá nhân được ấn định tỷ trọng 100%.

2.3. Cơ sở pháp lý.

Khung pháp lý về việc triển khai Basel II tại Việt Nam bao gồm: •

Thông tư 41/2016/TT-NHNN (Thông tư 41) có hiệu lực từ ngày

01/01/2020, quy định về tỷ lệ an toàn vốn đối với ngân hàng, hướng dẫn triển

khai Trụ cột 1 và Trụ cột 3 theo phương pháp tiếp cận tiêu chuẩn của Basel II.

hệ số CAR từ 9% xuống 8% nhưng bổ sung yêu cầu vốn cho rủi ro thị trường và

rủi ro hoạt động bên cạnh yêu cầu vốn đối với rủi ro tín dụng. •

Thông tư 13/2018/TT-NHNN (Thông tư 13), có hiệu lực từ ngày

01/01/2019, quy định Trụ cột 2 – Basel II về cơ cấu tổ chức quản lý rủi ro, đánh

giá các loại rủi ro cụ thể cũng như yêu cầu bổ sung vốn cho các sự kiện khủng

hoảng và các loại rủi ro chưa được nêu tại Trụ cột 1. •

Tháng 4/2019, VPBank đã chính thức được NHNN phê duyệt áp

dụng sớm Thông tư 41, trở thành ngân hàng thứ tư áp dụng tiêu chuẩn Basel II

tại Việt Nam. Tháng 2/2020, hai năm sớm hơn yêu cầu, Ngân hàng chính thức

tuân thủ thông tư 13. Từ năm 2021, hệ số CAR và quy trình tính toán của

VPBank đã được tiến hành kiểm toán hằng năm bởi các công ty kiểm toán hàng đầu Việt Nam.

2.4. Lộ trình áp dụng Basel II tại VPBank.

VPBank đang tuân thủ theo lộ trình áp dụng Basel II mà NHNN vạch ra

đối với hệ thống NHTM Việt Nam, bao gồm 2 giai đoạn. •

Giai đoạn 1 là thí điểm áp dụng Basel II tại 10 ngân hàng trong đó

có VPbank. Chương trình thí điểm bắt đầu từ T2/2016. Mục tiêu là đến cuối năm

2018 các ngân hàng này phải cơ bản đáp ứng các yêu cầu của Basel II. Thay vì

thuê đơn vị tư vấn bên ngoài triển khai Basel II, VPBank đã tự xây dựng một đội 6 lOMoAR cPSD| 47207194

ngũ với 58 nhân sự toàn thời gian để thực hiện chương trình này. Cụ thể, đã có

82 tiểu dự án liên quan tới Basel II được thực hiện, 28 khóa đào tạo và 15 mô

hình đo lường rủi ro đã được triển khai. •

Giai đoạn 2 là đến năm 2020 cơ bản các NHTM có mức vốn tự có

theo chuẩn mực của Basel II ( theo Nghị quyết của Quốc hội về Kế hoạch cơ cấu

lại nền kinh tế giai đoạn 2016-2020 ngày 8/11/2016).

Năm 2020 VPBank công bố đã hoàn thành triển khai xong việc tuân thủ

trụ cột cuối cùng của Basel II – Quy trình đánh giá nội bộ về mức đủ vốn

(ICAAP- Internal Capital Adequacy Assessment Process) trong số ba trụ cột cần

hoàn thành của Basel II. Cùng với việc hoàn thành triển khai hai trụ cột số 1 và

3 trước đó, trụ cột 2 này cũng được VPBank hoàn thành sớm 1 năm so với yêu

cầu của NHNN, và được hoàn thành chỉ sau hơn nửa năm kể từ khi VPBank

chính thức được Ngân hàng nhà nước phê chuẩn việc áp dụng sớm Thông tư số

41 (Basel II). Với kết quả này, VPBank là ngân hàng thứ 2 sau VIB công bố đã

hoàn thành triển khai Basel II trên thị trường Việt Nam. Việc hoàn thành và áp

dụng sớm cả 3 trụ cột quan trọng của Basel II đã cho thấy sự quan tâm đầu tư

trong lĩnh vực quản lý rủi ro để đảm bảo tính cân bằng của 3 yếu tố “tăng trưởng

- bền vững - chất lượng” trong hoạt động của các ngân hàng. Đây là dấu mốc

quan trọng trong việc nâng cao năng lực quản trị rủi ro cũng như năng lực cạnh

tranh của ngân hàng trên thị trường tài chính.

2.5. Thực trạng kết quả áp dụng trụ cột 1 của Basel II trong quản trị rủi ro tín dụng.

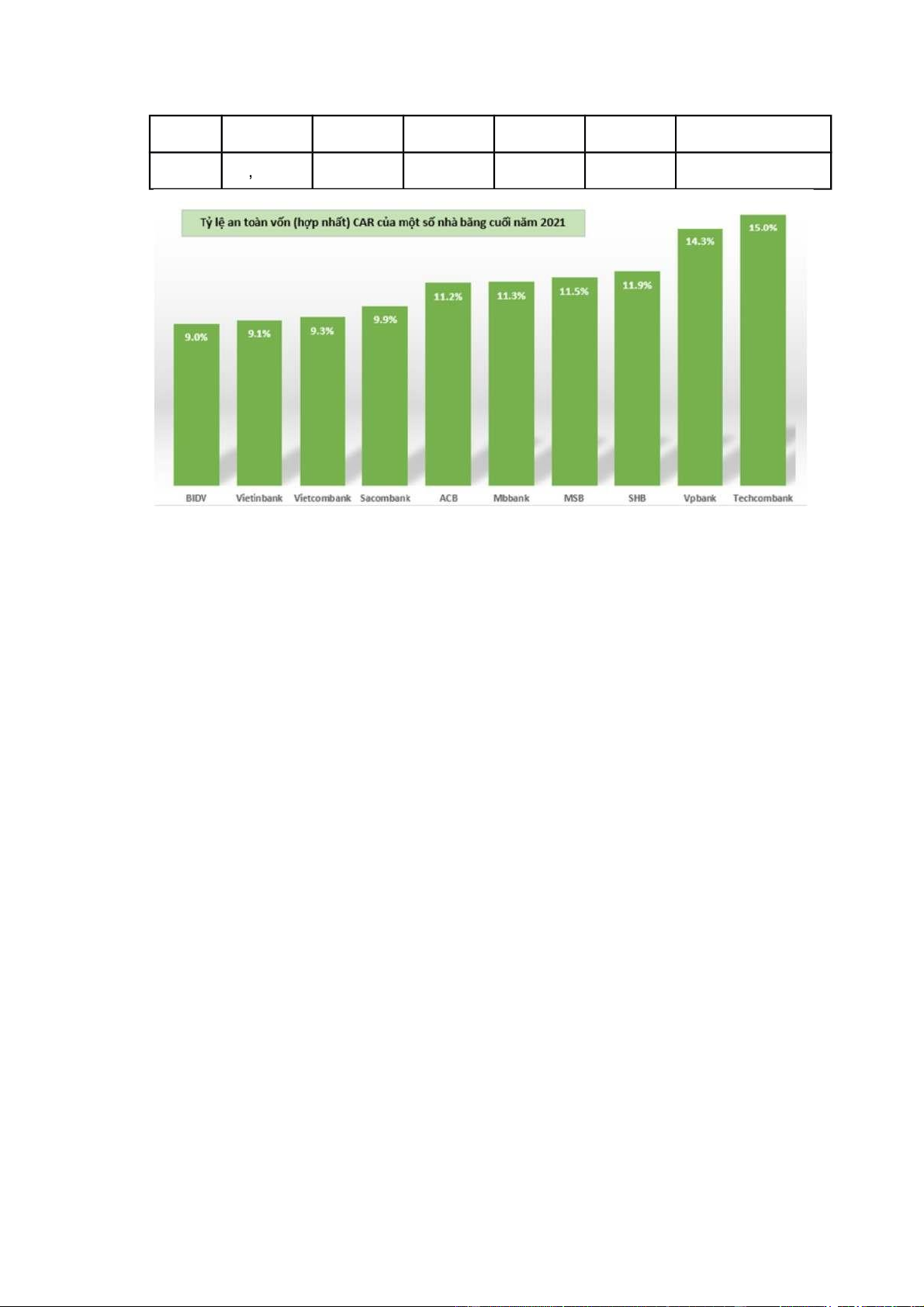

Hệ số CAR.

Tỷ lệ phần trăm vốn tổi thiểu càng cao ngụ ý cho sự an toàn. Một tỷ lệ

thấp cho thấy rằng ngân hàng không có đủ vốn cho rủi ro liên quan đến tài sản

của mình và nó có thể bị phá sản với bất kỳ cuộc khủng hoảng bất lợi nào, điều

gì đó đã xảy ra trong thời kỳ suy thoái. Tỷ lệ này luôn được duy trì cao hơn so

với yêu cầu thực tế của Ngân hàng Nhà nước và luôn là một trong những ngân

hàng có hệ số CAR cao nhất toàn ngành trong suốt giai đoạn 2016- 2022. 7 lOMoAR cPSD| 47207194

Tỷ lệ an toàn vốn theo tiêu chuẩn Basel II của Ngân hàng VPBank (%) 2016 2017 2018 2019 2020 2021

30 / 9/2022 9 , 5 , 12 6 11 , 2 11 , 1 11 , 7 14 , 3 14 , 95

Đây là kết quả đáng mừng trong công tác quản trị rủi ro của VPbank. Tỷ

lệ an toàn vốn cao thể hiện năng lực tài chính của VPbank tương đối mạnh và

ổn định trong thời gian qua. CAR như là lớp phòng vệ bảo đảm sự an toàn lành

mạnh trong hoạt động Ngân hàng. Nếu hệ số này ở mức thấp thì lớp phòng vệ

của Ngân hàng rất mong manh. So với toàn hệ thống Ngân hàng thương mại, tỷ

lệ an toàn vốn tối thiểu của VPBank có mức khá cao, điều đó cho thấy VPBank

có khả năng, nguồn lực để đáp ứng yêu cầu của hiệp ước Basel II.

Việc hoàn thành sớm Basel 2 khẳng định khả năng, tiềm lực của VPBank

đối với công tác quản trị rủi ro cũng như cho thấy khả năng tiệm cận tiêu chuẩn

quốc tế của Ngân hàng. Không chỉ dừng lại ở đó, VPBank đang tiếp tục từng

bước thực hiện mục tiêu tiếp cận với những thông lệ quốc tế toàn diện hơn, bao

gồm Basel II IRB, IFRS 9 và Basel III. VPBank đã bước đầu đạt được những kết

quả triển khai cho giai đoạn tiếp theo, từ đó khẳng định việc lựa chọn triển khai

các thông lệ quốc tế là hoàn toàn phù hợp với năng lực và định hướng của VPBank.

Kế hoạch vốn được xây dựng theo yêu cầu về vốn của Cơ quan quản lý và

vốn kinh tế theo đánh giá nội bộ của Ngân hàng, nhằm đảm bảo mức đầy đủ của vốn: 8 lOMoAR cPSD| 47207194

• Vượt mức yêu cầu tối thiểu về CAR nhằm đảm bảo việc thực hiện bền

vững các kế hoạch kinh doanh của Ngân hàng;

• Đáp ứng 100% vốn kinh tế của Ngân hàng, cho phép Ngân hàng duy trì

hoạt động trong thời kỳ suy thoái kinh tế hoặc xuất hiện các sự kiện thị trường bất lợi;

• Đáp ứng hồ sơ rủi ro và các cam kết của Ngânhàng, góp phần nâng

mức xếp hạng tín nhiệm nhằm gia tăng sự tin tưởng của cổ đông và nhàđầu tư;

• Tối ưu hóa các cơ hội kinh doanh, đồng thời đảm bảo phù hợp với mục

tiêu hoạt động, chiến lược của Ngân hàng, và đáp ứng kỳ vọng của cổ đông cùng nhà đầu tư.

Tài sản có rủi ro tín dụng.

Theo báo cáo của VPBank, rủi ro tín dụng chiếm tỷ trọng cao nhất trong

vốn yêu cầu và chiếm 86.7% tổng TSCRR trên cơ sở riêng lẻ và 82.3% trên cơ

sở hợp nhất. So với 31/12/2021, tài sản có RRTD riêng lẻ và hợp nhất của Ngân

hàng tăng lần lượt 32.7 nghìn tỷ đồng (tương đương 8.3%) và tăng 32.1 nghìn tỷ

đồng (tương đương 6.9%). Sự tăng trưởng đến từ tăng trưởng dư nợ tín dụng, cụ

thể tăng thêm hơn 32.4 nghìn tỷ đồng (riêng lẻ) và 34.7 nghìn tỷ đồng (hợp

nhất), chủ yếu do dư nợ cho vay. Hệ số RRTD trung bình tăng lần lượt 1.3% và

0.6% trên cơ sở riêng lẻ và hợp nhất chủ yếu do tăng trưởng ở danh mục khoản

phải đòi doanh nghiệp với HSRR thường cao hơn các danh mục khác.

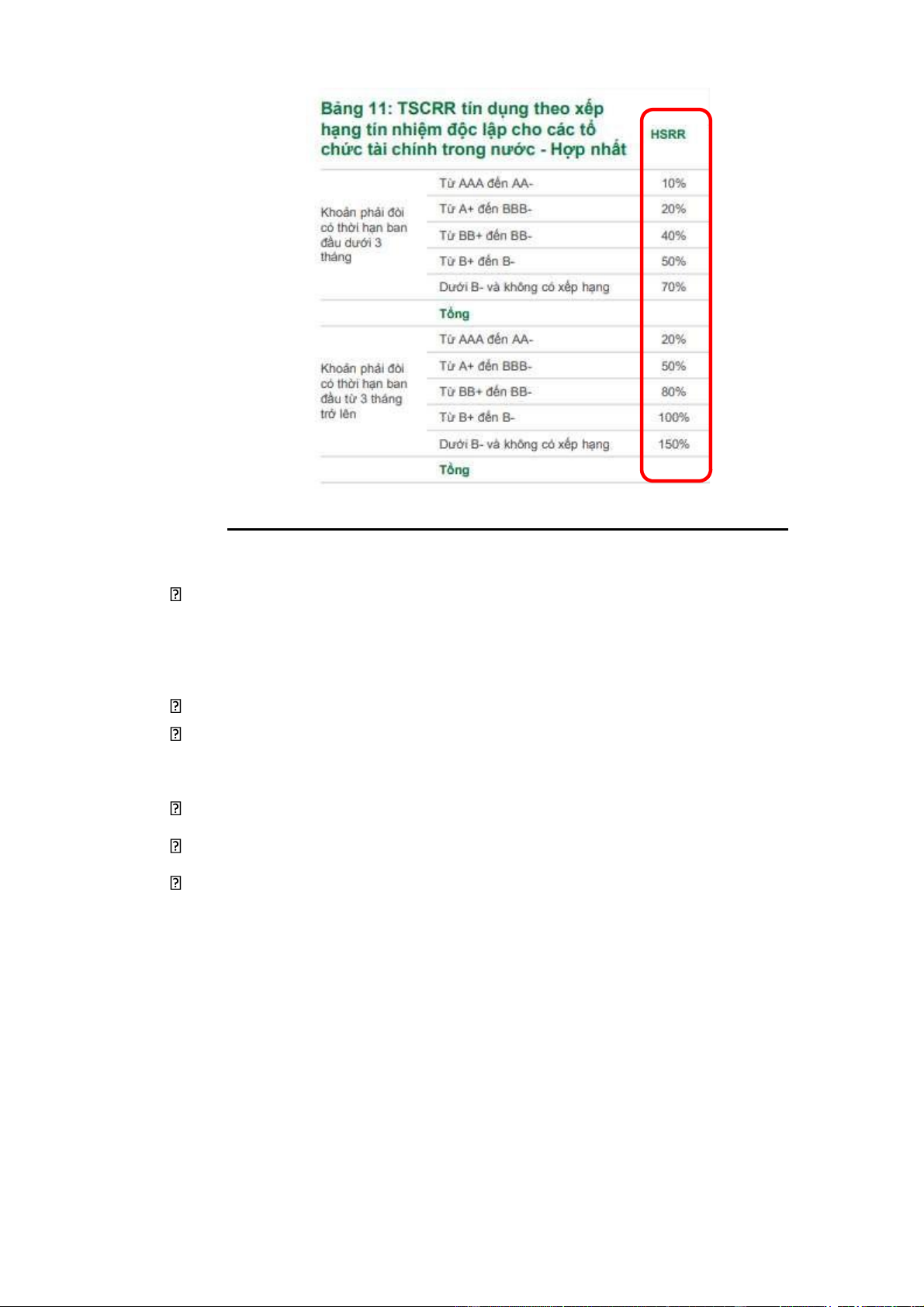

Thông tư 41 yêu cầu các ngân hàng sử dụng kết quả xếp hạng được cung

cấp bởi các tổ chức xếp hạng tín nhiệm độc lập (ECAIs) để xác định trọng số rủi

ro áp dụng cho các khách hàng được xếp hạng. VPBank sử dụng các xếp hạng

tín nhiệm của hai tổ chức xếp hạng tín nhiệm độc lập sau: Moody’s Investor

Service (Moody’s), Standard and Poor’s (S&P), được chấp nhận bởi NHNN theo

quy định tại Điều 5, Thông tư 41. 9 lOMoAR cPSD| 47207194

Trọng số rủi ro của các tài sản có rủi ro (21/3/2021-21/3/2022)

Dư nợ cấp tín dụng tại VPBank tập trung vào 6 ngành chính, bao gồm:

Hoạt động làm thuê các công việc trong hộ gia đình, sản xuất sản phẩm

vật chất và dịch vụ tự tiêu dùng của hộ gia đình (sau đây là “Dịch vụ/sản xuất hộ gia đình”)

Cho vay cá nhân để mua nhà ở và giấy chứng nhận quyền sử dụng đất;

Bán buôn và bán lẻ; Sửa chữa Ô tô, Mô tô, Xe máy và Xe có động cơ khác; Sản xuất; Xây dựng;

Kinh doanh Bất động sản (BĐS);

Ngành Dịch vụ/sản xuất hộ gia đình đóng góp tỷ trọng cao nhất trong

danh mục cho vay khách hàng, cụ thể chiếm lần lượt 24.1% và 35.5% tổng dư

nợ riêng lẻ và hợp nhất. Tuy nhiên, tổng TSCRR của ngành chỉ chiếm 19.4% (cơ

sở riêng lẻ) và 29.9% (cơ sở hợp nhất). Nguyên nhân chính là do hệ số RR phân

khúc KHCN – ngành kinh doanh chiến lược của VPBank – là 75%, thấp hơn

đáng kể so với các phân khúc khác. 10 lOMoAR cPSD| 47207194

Bất động sản là ngành có HSRR cao nhất (tương ứng là 135% trên cơ sở

hợp nhất), với đối tượng khách hàng chính là Doanh nghiệp có hệ số RR được

xác định dựa vào thông tin tài chính.

Ngành sản xuất có hệ số RR trung bình là 99% trên cả cơ sở hợp nhất và

riêng lẻ, thấp hơn phân khúc khách hàng doanh nghiệp bởi KHCN và SME

chiếm hơn 50% tổng dư nơ.

2.6. Đánh giá hoạt động áp dụng trụ cột 1 của Basel II trong quản trị rủi

ro tín dụng tại VPB.

VPbank là một trong 10 ngân hàng được Nhà nước triển khai thí điểm

Basel II. Cũng kể từ đó, Basel II là một trong những chương trình được ưu tiên

cao nhất tại VPbank. Thay vì thuê đơn vị tư vấn bên ngoài để triển khai Basel II,

VPBank đã xây dựng, đào tạo một đội ngũ bao gồm 58 nhân sự dành bộ toàn 11 lOMoAR cPSD| 47207194

thời gian để tìm hiểu thực hiện chương trình này. Một trong những thách thức

mà nhiều ngân hàng gặp phải khi triển khai Basel II đó là đáp ứng yêu cầu vốn

tối thiểu. Ở khía cạnh này VPbank liên tục đáp ứng rất tốt trong những năm qua.

Tuy nhiên tỷ lệ an toàn vốn tối thiểu chỉ là một điều kiện buộc phải tuân theo.

Lợi ích lớn hơn ngân hàng có được khi hoàn toàn áp dụng Basel II là áp dụng

những tiêu chuẩn đó vào kinh doanh và cân bằng được mục tiêu kinh doanh và

quản trị rủi ro, trong đó có quản trị rủi ro tín dụng.

VPBank đã đi vào chính thức thực hiện QTRRTD theo hiệp ước Basel II

ngày 01/05/2019 theo quy định của NHNN. Bộ tiêu chuẩn quốc tế Basel II quy

định việc lượng hóa rủi ro thông qua các chỉ số và mô hình, hoàn thiện cơ cấu tổ

chức quản trị rủi ro theo mô hình ba tuyến bảo vệ, hoàn thiện chính sách rủi ro,

nâng cao văn hóa rủi ro và tăng cường tính minh bạch của thị trường. Theo đó,

tất cả các đơn vị kinh doanh và đơn vị hỗ trợ thường xuyên nhận được báo cáo

về mức độ sử dụng vốn theo tiêu chuẩn Basel II, cũng như các đề xuất nhằm tối

ưu hóa việc sử dụng vốn, giúp giảm thiểu rủi ro trong hoạt động của ngân hàng.

Các quyết định kinh doanh nhờ đó không chỉ dựa trên lợi nhuận, mà còn cân

nhắc các yếu tố rủi ro đã được lượng hóa. Việc ngân hàng VPBank áp dụng tuân

thủ dựa trên tiêu chí của hiệp định Basel II cho thấy nguyên tắc quản trị cao,

hoạt động an toàn và bền vững.

Năm 2020, VPBank công bố đã hoàn thành triển khai xong việc tuân thủ

trụ cột cuối cùng của Basel II - Quy trình đánh giá tính đầy đủ vốn nội bộ

(ICAAP- Internal Capital Adequacy Assessment Process) trong số ba trụ cột cần

hoàn thành của Basel II.Việc hoàn thành sớm Basel 2 khẳng định khả năng, tiềm

lực của VPBank đối với công tác quản trị rủi ro cũng như cho thấy khả năng

tiệm cận tiêu chuẩn quốc tế của Ngân hàng. Không chỉ dừng lại ở đó, VPBank

đang tiếp tục từng bước thực hiện mục tiêu tiếp cận với những thông lệ quốc tế

toàn diện hơn, bao gồm Basel II IRB, IFRS 9 và Basel III. VPBank đã bước đầu

đạt được những kết quả triển khai cho giai đoạn tiếp theo, từ đó khẳng định việc

lựa chọn triển khai các thông lệ quốc tế là hoàn toàn phù hợp với năng lực và

định hướng của VPBank. 12 lOMoAR cPSD| 47207194 3.

Khó khăn và giải pháp. 3.1. Khó khăn.

Chi phí triển khai lớn, yêu cầu về vốn cao: Để đảm bảo hệ số vốn tự có an

toàn theo Basel II thì không ít NHTM vẫn gặp khó khăn, trong đó có VPBank.

Mặc dù VPBank đã triển khai khá tốt, tuy nhiên đây cũng là một trong những

vấn đề đòi hỏi VPBank cần có những tính toán hợp lý để có thể triển khai Basel II một cách hiệu quả.

Nội dung của Basel khá phức tạp: Một trong những trở ngại lớn nhất trong

việc tiếp cận các quy tắc thuộc Basel II là sự khác biệt về ngôn ngữ. Mỗi văn

bản ban hành từ Basel bao gồm cả văn bản chính thức và văn bản bổ sung đều

có độ dài từ 400 đến 500 trang, phần lớn là thuật ngữ chuyên ngành khó hiểu.

Ngoài ra, một khối lượng đồ sộ các văn bản của Basel với nhiều công thức phức

tạp chưa gần gũi với hoạt động ngân hàng tại Việt Nam nói chung, VPBank nói riêng.

Bên cạnh đó, khi triển khai Basel II, ngân hàng cần có một cơ sở dữ liệu

tốt, chính xác, có tính lịch sử tối thiểu từ 5 đến 7 năm và được cập nhật thường

xuyên, cũng như một hệ thống quản lý thông tin bài bản, chuyên nghiệp. Đòi hỏi

VPBank cần có hệ thống công nghệ thông tin, cơ sở dữ liệu gốc phải chuẩn mực,

phải có cơ sở để tính toán đo lường và lưu trữ những dữ liệu cũ. 3.2. Giải pháp.

Xây dựng kế hoạch sử dụng chi phí hợp lý, huy động vốn trong ngắn hạn,

trung hạn và dài hạn để tăng cường quy mô vốn tự có. Có thể bổ sung vốn thông

qua các nguồn khác, như: huy động thêm vốn chủ sở hữu từ các cổ đông hiện

hữu, các nhà đầu tư tư nhân trong và ngoài nước hoặc huy động vốn từ bên

ngoài bằng biện pháp phát hành cổ phiếu…

Thiết lập khung quản trị rủi ro vững chắc và hoạt động minh bạch để tạo

nền tảng cho ngân hàng mở rộng hoạt động kinh doanh trong tương lai một cách

bền vững và hiệu quả. Thường xuyên giám sát kết quả, tiến độ theo kế hoạch và

linh hoạt điều chỉnh khi cần thiết 13 lOMoAR cPSD| 47207194

Cần hoàn thiện hệ thống cơ sở dữ liệu đảm bảo chuẩn hóa các thông tin

được công bố, từ đó đẩy nhanh quá trình đáp ứng các tiêu chuẩn của Basel II,

giảm thiểu các rủi ro liên quan đến thông tin không minh bạch dẫn đến sai sót

trong quá trình phân tích và đánh giá. Thêm vào đó, VPBank cũng cần rà soát,

chuẩn hóa lại dữ liệu, đặc biệt là các thông tin về khách hàng, tài sản đảm bảo

cần phải được lưu trữ trong thời gian từ 3-5 năm và các dữ liệu nợ xấu phải được lưu trữ từ 5-7 năm.

Đào tạo và tuyển dụng nhân sự chất lượng cao phục vụ cho việc áp dụng

Basel II trong quản trị rủi ro. Con người là nhân tố quan trọng nhất bởi nếu

không có nguồn nhân lực chất lượng cao thì việc ứng dụng các hệ thống quản trị

cơ sở dữ liệu hiện đại và mô hình phức tạp cũng không thể sử dụng hiệu quả

nhất. VPBank cần tạo điều kiện cho cán bộ, nhân viên trau dồi kiến thức và nâng

cao kinh nghiệm. Hơn thế nữa, cần có những chính sách tuyển dụng nhân sự

chất lượng cao và gắn bó lâu dài với ngân hàng để thực hiện dự án, do một dự án

nói chung và dự án Basel II nói riêng cần khoảng thời gian dài, tối thiểu là 5 năm. 14