Preview text:

BIẾN ĐỘNG THỊ TRƯỜNG TIỀN TỆ VÀ CHÍNH SÁCH TIỀN

TỆ CỦA VIỆT NAM TỪ ĐẦU NĂM 2022 ĐẾN QUÝ 2 NĂM 2023

Phân công nhiệm vụ của nhóm Stt

Họ và tên thành viên Mã sinh viên Vai trò

Nhiệm vụ được giao 1 Nguyễn Hà Thanh 26A4011439 Nhóm trưởng Tìm hiểu mục 3.1, tổng hợp chỉnh sửa file word 2 Bùi Thị Như Quỳnh 26A4011429 Thành viên Tìm hiểu mục 1.2.4.3, 3.2 3 Nguyễn Diệu Linh 26A4010511 Thành viên Tìm hiểu mục 3.3, 1.2.4.2 4 Vũ Thuý Hằng 26A4013166 Thành viên Tìm hiểu mục 1.2.1, 1.2.2,1.2.3, làm powerpoint 5 Đinh Khánh Ngọc 26A4010948 Thành viên Tìm hiểu mục 1.1, chương 2 6 Ngô Hà Phương Thảo 26A4011441 Thành viên

Lời mở đầu, kết luận, tìm hiểu phần 1.2.4.2, 1.2.4.2

Phần tự đánh giá của nhóm Stt Họ và tên Chất lượng Tiến độ 1 Nguyễn Hà Thanh 100% 100% 2 Bùi Thị Như Quỳnh 95% 100% 3 Nguyễn Diệu Linh 95% 100% 4 Vũ Thuý Hằng 95% 100% 5 Đinh Khánh Ngọc 95% 100% 6 Ngô Hà Phương Thảo 95% 100% MỤC LỤC

LỜI MỞ ĐẦU...............................................................................................................1

CHƯƠNG 1: CỞ SỞ LÝ THUYẾT VỀ THỊ TRƯỜNG TIỀN TỆ VÀ CHÍNH SÁCH

TIỀN TỆ........................................................................................................................ 1

1.1. Thị trường tiền tệ................................................................................................1

1.1.1. Khái niệm....................................................................................................1

1.1.2. Cấu trúc.......................................................................................................1

1.1.3. Phân loại......................................................................................................1

1.1.4. Đặc điểm.....................................................................................................2

1.1.5. Chủ thể tham gia.........................................................................................2

1.1.6. Đối tượng....................................................................................................2

1.1.7. Vai trò.........................................................................................................2

1.1.8. Công cụ.......................................................................................................2

1.2. Chính sách tiền tệ...............................................................................................2

1.2.1 Khái niệm.....................................................................................................2

1.2.2 Mục tiêu.......................................................................................................2

1.2.3 Cơ chế tác động của chính sách tiền tệ.........................................................2

1.2.4. Các công cụ của chính sách tiền tệ..............................................................3

CHƯƠNG 2: CÁCH THỨC TRA CỨU, THU THẬP THÔNG TIN DỮ LIỆU...........4

2.1 Tổng quát.............................................................................................................4

2.2. Cụ thể................................................................................................................. 4

CHƯƠNG 3: THỰC TRẠNG BIẾN ĐỘNG THỊ TRƯỜNG TIỀN TỆ VÀ CHÍNH

SÁCH TIỀN TỆ Ở VIỆT NAM TỪ NĂM 2022 ĐẾN QUÝ 2 NĂM 2023...................5

3.1.Giai đoạn 1( quý 1 2022- quý 2 2022).................................................................5

3.1.1.Biến động thị trường tiền tệ..........................................................................5

3.1.2. Chính sách tiền tệ........................................................................................5

3.2.Giai đoạn 2( quý 3 2022-quý 4 2022)..................................................................5

3.3.Giai đoạn 3 (quý 1 2023 - quý 2 2023)................................................................8

3.3.1.Biến động thị trường tiền tệ..........................................................................8

3.3.2.Chính sách tiền tệ.......................................................................................10

CHƯƠNG 4: GIẢI PHÁP...........................................................................................10

KẾT LUẬN................................................................................................................. 11

TÀI LIỆU THAM KHẢO...........................................................................................11 LỜI MỞ ĐẦU

Ở Mỹ, khi Cục Dự trữ Liên bang Mỹ thể hiện cam kết giảm nhịp độ tăng lãi suất,

thị trường chứng khoán đã phản ứng tích cực. Điều này có thể được hiểu là do giảm áp

lực về chi phí vốn cho doanh nghiệp, giúp họ có thêm động lực để đầu tư và phát triển.

Thêm vào đó, thông điệp tích cực từ cơ quan quản lý tài chính quốc gia thường xuyên

tạo đà tích cực cho thị trường chứng khoán. Tuy nhiên, ở Việt Nam, dù lãi suất điều

hành giữ nguyên, thị trường chứng khoán vẫn trải qua sự không ổn định. Điều này có

thể là do các yếu tố nội tại trong nền kinh tế Việt Nam, như tình hình kinh doanh của

các doanh nghiệp, tác động của dịch bệnh, hoặc các yếu tố chính trị và xã hội khác.

Việc Việt Nam đối mặt với thực tế mới trên thị trường tiền tệ có thể là do nền kinh tế

đang phải đối mặt với những thách thức mới, có thể làm thay đổi các động lực và xu

hướng trong thị trường chứng khoán. Điều này có thể đòi hỏi sự điều chỉnh và thích

ứng từ các nhà đầu tư và doanh nghiệp trên thị trường chứng khoán Việt Nam. Có thể

nhận thấy bên cạnh những khả quan trong điều hành chính sách tiền tệ từ đầu năm

2022 đến nay của Ngân hàng Nhà nước thì những diễn biến khó lường của kinh tế thế

giới và những vấn đề nội tại của nền kinh tế Việt Nam vẫn làm nảy sinh những câu hỏi

như: Lãi suất cho vay bằng đồng Việt Nam có tăng hay không? Dòng vốn tín dụng sẽ

hướng vào sản xuất hay chảy sang các thị trường đầu cơ như chứng khoán và bất động

sản? Câu chuyện biến động tỷ giá thì sẽ được đối mặt ra sao và diễn biến thị trường

tiền tệ từ nay cho đến những tháng cuối năm sẽ như thế nào? Để hiểu thêm về vấn đề

này, chúng ta sẽ cùng tìm hiểu cụ thể về: Biến động thị trường tiền tệ và chính sách

tiền tệ của Việt Nam từ đầu năm 2022 đến quý 2 năm 2023.

CHƯƠNG 1: CỞ SỞ LÝ THUYẾT VỀ THỊ TRƯỜNG TIỀN TỆ VÀ

CHÍNH SÁCH TIỀN TỆ

1.1. Thị trường tiền tệ 1.1.1. Khái niệm

- Là thị trường vốn ngắn hạn (dưới 1 năm), nơi diễn ra các hoạt động của cung

và cầu về vốn ngắn hạn. Vốn ngắn hạn bao gồm cả giấy tờ có giá ngắn hạn, có kỳ hạn

tức là mua bán những món nợ ngắn hạn rủi ro thấp, tính thanh khoản cao. Thị trường

tiền tệ diễn ra chủ yếu thông qua hoạt động của hệ thống ngân hàng, vì các ngân hàng

là chủ thể quan trọng nhất trong việc cung cấp và sử dụng vốn ngắn hạn. 1.1.2. Cấu trúc

- Cấu trúc thị trường tiền tệ gồm 5 thị trường nhỏ:

+ Thị trường tiền gửi.

+ Thị trường tín dụng. + Thị trường mở.

+ Thị trường liên ngân hàng.

+ Thị trường trái phiếu kho bạc. 1.1.3. Phân loại

- Dựa theo cách tổ chức: Thị trường tiền tệ sơ cấp (Nơi phát hành các loại trái

phiếu, là nơi huy động vốn cho người phát hành trái phiếu) và thị trường tiền tệ thứ

cấp (Nơi mua bán các loại trái phiếu đã phát hành ở thị trường sơ cấp).

- Dựa theo công cụ hoạt động: Thị trường vay nợ ngắn hạn (Giao dịch giữa các

tổ chức dưới sự giám sát của ngân hàng trung ương) và thị trường trái phiếu ngắn hạn

cùng các giấy tờ có giá trị khác (Tín phiếu, kỳ phiếu, khế ước…). 1 1.1.4. Đặc điểm

Thị trường tiền tệ mang tính phổ thông, được vận hành liên tục 24/24, mang đến

nhiều cơ hội đầu tư cho cá nhân, tổ chức.

1.1.5. Chủ thể tham gia

Chủ thể tham gia thị trường này là các ngân hàng trung ương (NHTW), các ngân

hàng thương mại và doanh nghiệp thuộc nhiều loại hình. 1.1.6. Đối tượng

- Thị trường tiền tệ hoạt động 24/24, là nơi lý tưởng để đầu tư, sinh lời. Vậy

những đối tượng có thể tham gia thị trường tiền tệ là: + Chính phủ. + Ngân hàng Nhà nước.

+ Ngân hàng thương mại hay các tổ chức tài chính.

+ Doanh nghiệp/tổ chức kinh tế.

+ Cá nhân, tổ chức, đoàn thể. 1.1.7. Vai trò

- Đáp ứng nhu cầu vốn ngắn hạn của doanh nghiệp, nhà đầu tư,nhờ khả năng huy động vốn nhanh.

- Đáp ứng cho nhà đầu tư nhiều cơ hội giao dịch, phát triển về tài chính, nhờ tính

thanh khoản cao của thị trường.

- Hỗ trợ phát triển nền kinh tế của một quốc gia, thông qua việc huy động vốn,

đầu tư chứng khoán, tiền tệ.

- Là cấu nỗi hỗ trợ các thanh toán quốc tế, mở rộng hợp tác giữa các quốc gia,

lưu thông hàng hóa dễ dàng. 1.1.8. Công cụ

- Hiện nay, thị trường tiền tệ có 4 công cụ đang lưu thông, bao gồm: + Tín phiếu kho bạc + Kỳ phiếu ngân hàng

+ Chứng chỉ tiết kiệm + Thương phiếu

1.2. Chính sách tiền tệ 1.2.1 Khái niệm

- Chính sách tiền tệ (Monetary Policy) là chính sách kinh tế vĩ mô do Ngân hàng

trung ương (hoặc cơ quan hữu trách về tiền tệ) khởi thảo và thực thi, sử dụng các công

cụ tín dụng và hối đoái tác động đến việc cung ứng tiền cho nền kinh tế nhằm đạt các

mục tiêu: ổn định tiền tệ, ổn định giá cả, giảm lạm phát, giảm tỷ lệ thất nghiệp, thúc

đẩy tăng trưởng kinh tế và phát triển… 1.2.2 Mục tiêu - Tăng trưởng kinh tế.

- Khống chế tỷ lệ thất nghiệp, tạo ra công ăn việc làm.

- Ổn định thị trường tài chính.

- Ổn định thị trường hối đoái.

- Ổn định thị trường lãi suất.

1.2.3 Cơ chế tác động của chính sách tiền tệ

- Chính sách tiền tệ mở rộng (Expansionary Policy) 2

Chính sách tiền tệ mở rộng là việc Ngân hàng Trung ương tích cực bơm tiền vào

thị trường làm cung tiền tăng khiến lãi suất ngân hàng giảm, người dân và doanh

nghiệp sẽ dễ dàng vay tiền tại ngân hàng với lãi suất thấp. Điều này giúp thúc đẩy

doanh nghiệp mở rộng quy mô đầu tư và sản xuất kinh doanh, tạo cơ hội việc làm cho người lao động

- Chính sách thắt chặt tiền tệ (Contractionary Policy)

Chính sách tiền tệ thắt chặt hay còn gọi là chính sách tiền tệ thu hẹp, là chính

sách mà Ngân hàng Trung ương tác động nhằm giảm bớt mức cung tiền trong nền kinh

tế, qua đó làm cho lãi suất trên thị trường tăng lên. Từ đó thu hẹp tổng cầu, làm mức giá chung giảm xuống.

1.2.4. Các công cụ của chính sách tiền tệ

Chính sách tiền tệ bao gồm 6 công cụ như sau:

+ Công cụ tái cấp vốn.

+ Công cụ tỷ lệ dự trữ bắt buộc.

+ Công cụ nghiệp vụ thị trường mở.

+ Công cụ lãi suất tín dụng.

+ Công cụ hạn mức tín dụng. + Tỷ giá hối đoái.

1.2.4.1. Thay đổi lãi suất chiết khấu

+ Lãi suất chiết khấu là lãi suất mà Ngân hàng Trung ương (Ngân hàng Nhà

nước) đánh vào các khoản tiền cho các Ngân hàng Thương mại vay để đáp ứng nhu

cầu tiền mặt ngắn hạn hoặc bất thường của các ngân hàng này. Quy định lãi suất chiết

khấu là một trong những công cụ của chính sách tiền tệ nhằm điều tiết lượng cung tiền.

+ Cơ quan hữu trách về tiền tệ có thể thay đổi lãi suất mà mình cho các ngân

hàng vay, thông qua đó điều chỉnh lượng tiền cơ sở. Khi lượng tiền cơ sở thay đổi, thì

lượng cung tiền cũng thay đổi theo, vì MS = số nhân tiền*MB mà MB = C + R với C

là lượng tiền mặt và R là lượng tiền dự trữ trong các ngân hàng, khi lãi suất chiết khấu

tăng sẽ làm cho lượng tiền mà các ngân hàng thu được từ việc Ngân hàng Trung ương

chiết khấu các chứng từ có giá giảm xuống, khả năng cho vay của các ngân hàng giảm

sút làm tổng cung tiền giảm.

1.2.4.2. Thay đổi tỉ lệ dự trữ bắt buộc

- Tỷ lệ dự trữ bắt buộc là tỷ lệ giữa dự trữ tiền mặt so với tiền gửi vãng lai là một

bộ phận cấu thành của M11 mà không quy định tỷ lệ giữa dự trữ tiền mặt với tiền gửi

có kỳ hạn (tiền gửi tiết kiệm..., một bộ phận cấu thành của M2 ). 2

- Ở Việt Nam, tỷ lệ dữ trữ bắt buộc được quy định cho hai loại tiền gửi: tiền gửi

không kỳ hạn cộng với tiền gửi có kỳ hạn dưới 1 năm và tiền gửi có thời hạn từ 1 năm

đến 2 năm, trong đó tỷ lệ dữ trữ bắt buộc so với tiền gửi có kỳ hạn từ 1 đến 2 năm thấp

hơn. Ngoài ra tỷ lệ dữ trữ bắt buộc còn được quy định khác nhau đối với những loại

ngân hàng khác nhau có thể theo quy mô, tính chất hoạt động...

1.2.4.3. Nghiệp vụ thị trường mở

Trong kinh tế vĩ mô, nghiệp vụ thị trường mở (OMO) là hoạt động của ngân

hàng trung ương nhằm cung cấp (hoặc lấy) thanh khoản bằng đồng tiền của mình cho

(hoặc từ) một ngân hàng hoặc một nhóm ngân hàng. Ngân hàng trung ương có thể mua

hoặc bán trái phiếu chính phủ (hoặc các tài sản tài chính khác) trên thị trường mở (đây

1 M1: tiền gửi không kì hạn và tiền gửi thanh toán. Gồm: đồng xu, hóa đơn, số tư tài khoản séc , séc của khách

du lịch, các khoản tiền có thể chi trả ngay tức khắc.

2 M2: tiền gửi có kì hạn dưới 1 năm. M2 = M1 + tiền gửi tiết kiệm gửi tại ngân hàng. 3

là nơi mà tên gọi này được bắt nguồn trong lịch sử) hoặc, trong những gì hiện nay chủ

yếu là giải pháp được ưa thích, tham gia vào giao dịch mua lại hoặc cho vay có bảo

đảm với ngân hàng thương mại: ngân hàng trung ương trao tiền như một khoản tiền

gửi trong một thời hạn xác định và đồng bộ lấy một tài sản đủ điều kiện làm tài sản thế chấp.

CHƯƠNG 2: CÁCH THỨC TRA CỨU, THU THẬP THÔNG TIN DỮ LIỆU 2.1 Tổng quát

Mọi thông tin và số liệu trong bài báo cáo đều được tham khảo, chắt lọc

trên những trang web uy tín, sử dụng đồng thời phương pháp phân tách-tổng

hợp (áp dụng mở đầu, bản luận trong các chương và kết luận), phương pháp so

sánh (áp dụng trong các bảng, biểu đồ thể hiện sự biến động, lãi suất, tỷ giá,...),

phương pháp liệt kê (áp dụng trong việc trích dẫn số liệu, thông tin mang tính

tương đồng,…), và phương pháp dùng số liệu (áp dụng trong việc thu nhập con

số ứng với mỗi dữ liệu cụ thể giúp minh họa rõ hơn sự biến động thêm khách

quan, cụ thể, chi tiết,…). Từ đó phân tích dữ liệu, lập bảng Excel cho ra những

biểu đồ phù hợp như thể hiện tỉ giá, kim ngạch xuất, nhập khẩu,… để từ đó thấy

được biến động tiền tệ của thị trường Việt Nam. 2.2. Cụ thể 2.2.1. Chương 1:

1.https://vi.wikipedia.org/wiki/Th%E1%BB%8B_tr%C6%B0%E1%BB

%9Dng_ti%E1%BB%81n_t%E1%BB%87_(v%E1%BB%91n)

2.“Tiểu luận kinh tế vĩ mô Chính sách tiền tệ ở Việt Nam”-Đại học Công nghiệp Hà Nội 2.2.2. Chương 3:

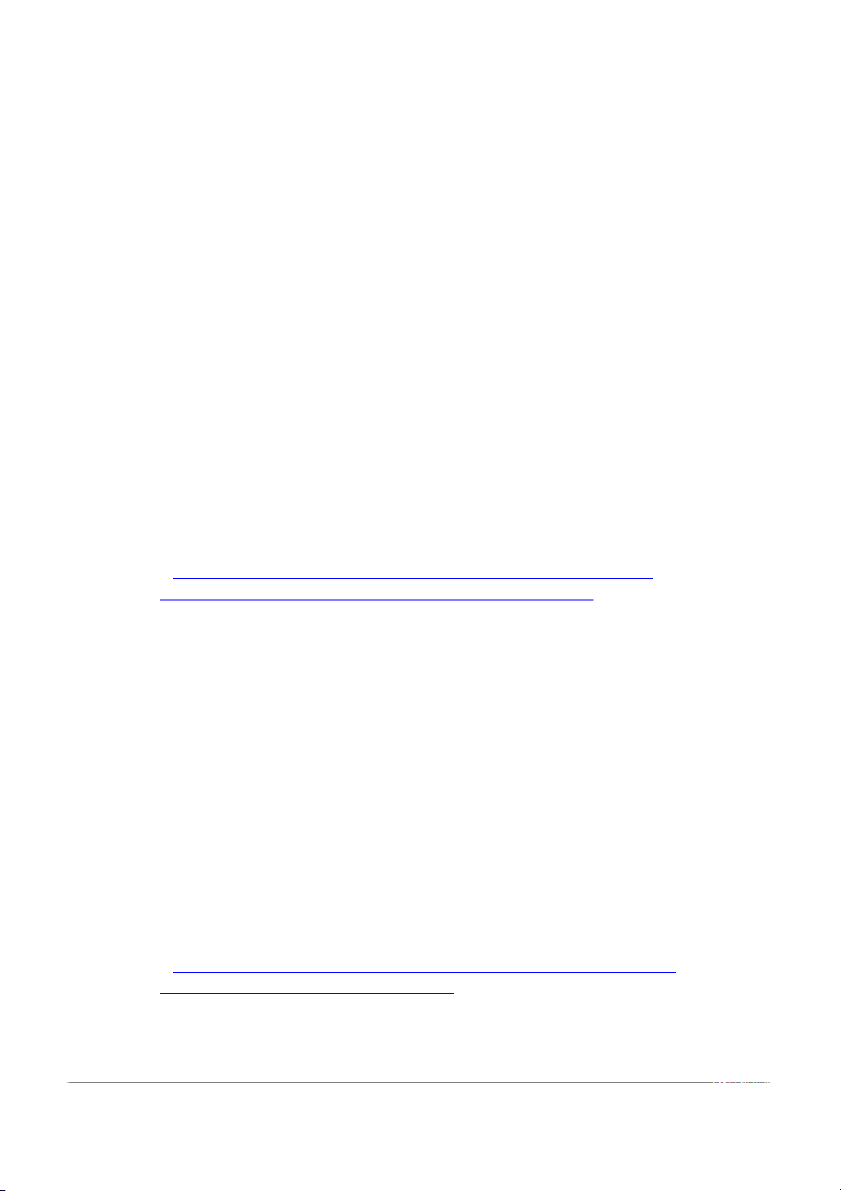

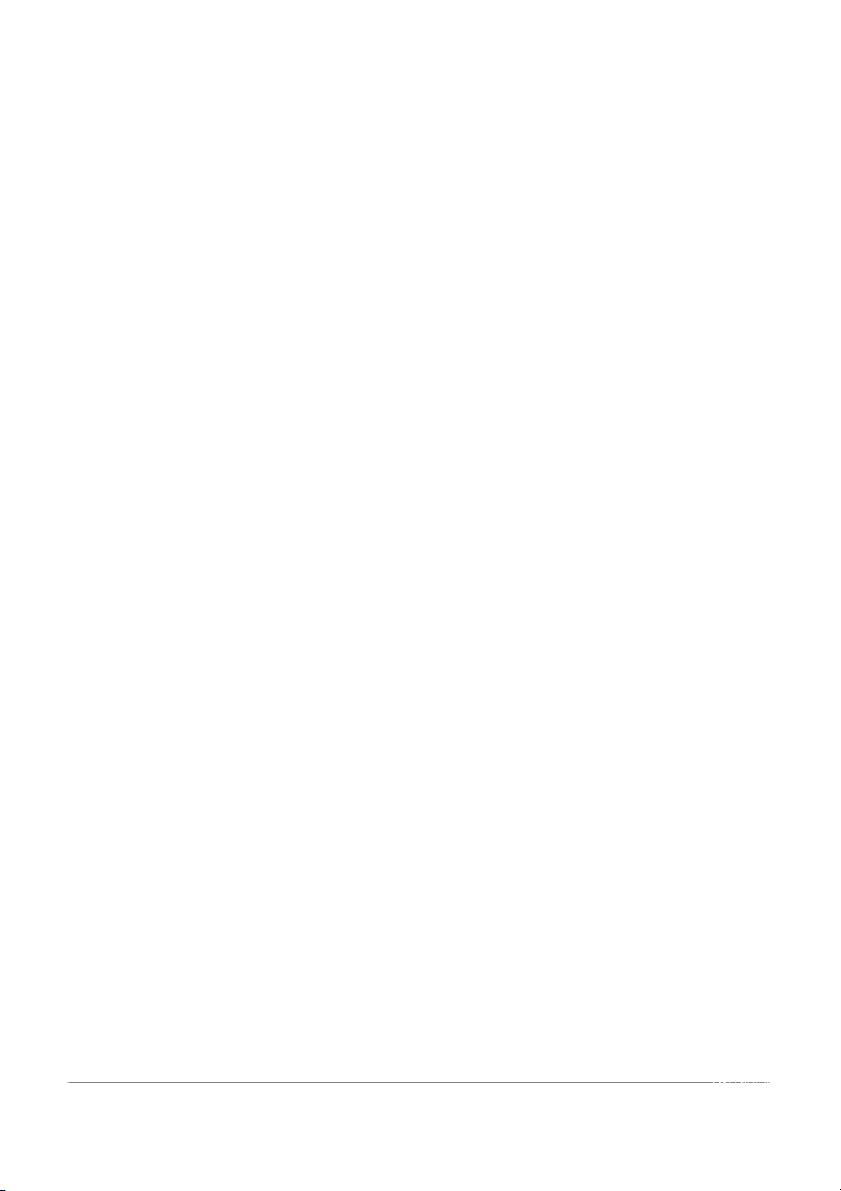

1.Theo dõi từng ngày, lập bảng bên Excel, sử dụng công cụ Chart để vẽ biểu đồ:

+ Biểu đồ thể hiện tỷ giá trung tâm USD/VND trong 22 ngày của các tháng trong năm 2022.

+ Biểu đồ thể hiện kim ngạch xuất, nhập khẩu Việt Nam quý 3-4/2022 và quý 1/2023.

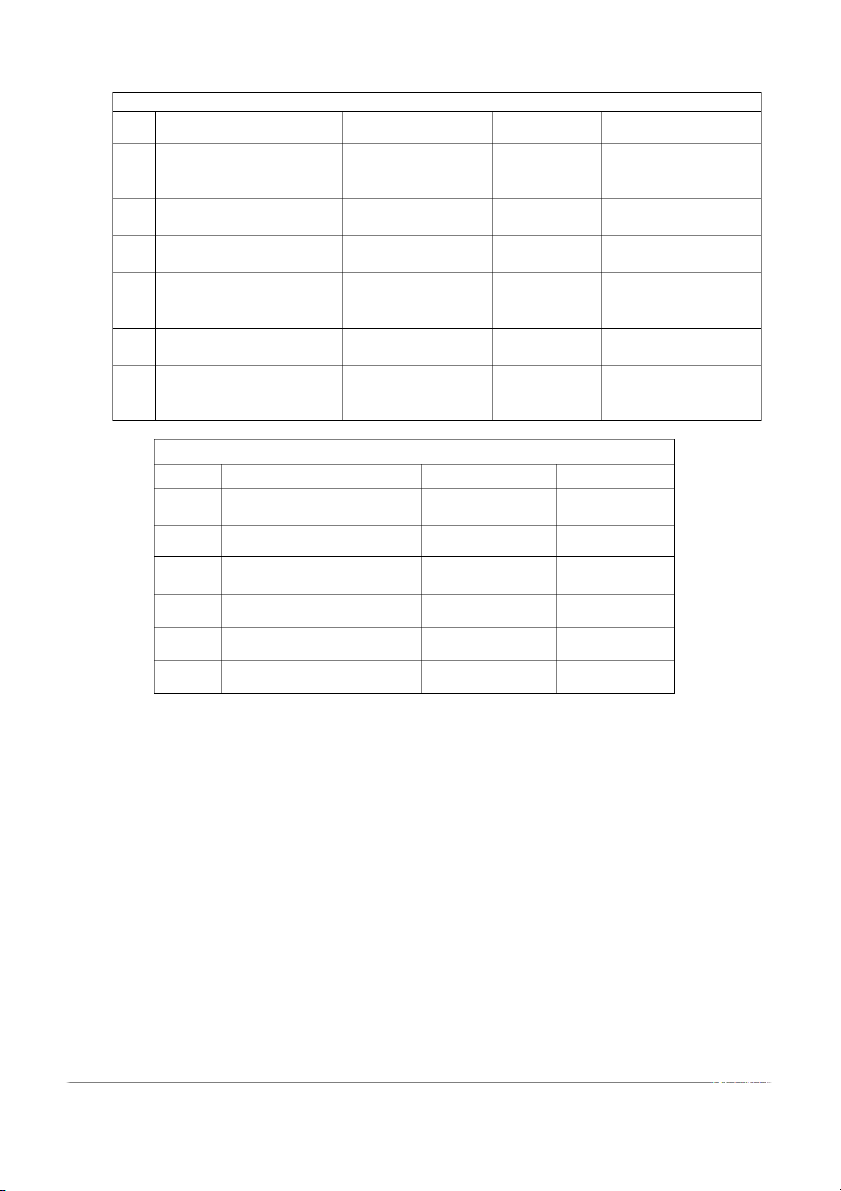

2.Theo dõi từng ngày, lập bảng thống kê số liệu:

+ Bảng thay đổi lãi suất tháng 9/2022 của NHTW

+ Bảng thay đổi lãi suất tháng 10/2022 của NHTW 2.2.3 Chương 4:

1.https://diendandoanhnghiep.vn/8-giai-phap-dieu-hanh-chinh-sach-tien-te-

nhung-thang-cuoi-nam-2021-202399.html/ 4

2.“Tiểu luận Tài chính tiền tệ” – Học viện Kỹ thuật quân sự.

CHƯƠNG 3: THỰC TRẠNG BIẾN ĐỘNG THỊ TRƯỜNG TIỀN TỆ VÀ

CHÍNH SÁCH TIỀN TỆ Ở VIỆT NAM TỪ NĂM 2022 ĐẾN QUÝ 2 NĂM 2023

3.1.Giai đoạn 1( quý 1 2022- quý 2 2022)

3.1.1. Biến động thị trường tiền tệ

Có thể thấy, 2022 là một năm đầy sóng gió đối với nền kinh tế toàn cầu; là năm

mà kinh tế thế giới và trong nước khó khăn hơn rất nhiều so với đánh giá, dự báo trước

đó. Diễn biến của đại dịch Covid-19 phức tạp, xung đột Nga - Ukraine và những hệ

quả như gián đoạn chuỗi cung ứng toàn cầu, giá cả các hàng hóa nguyên vật liệu tăng

cao, làm tăng áp lực lạm phát toàn cầu.Tuy nhiên về tổng thể, thị trường tiền tệ tại Việt

Nam tương đối ổn định trong nửa đầu năm 2022.

Bất chấp bối cảnh quốc tế không thuận lợi như lạm phát cao, xu hướng tăng lãi

suất tại các nước phát triển, cũng như việc USD tăng giá mạnh trên thị trường quốc tế,

trong 6 tháng đầu năm 2022, lãi suất tại Việt Nam có xu hướng giảm (để hỗ trợ nền

kinh tế phục hồi sau đại dịch Covid-19), còn VND chỉ mất giá chưa tới 3% so với

USD, thấp hơn nhiều so với các nước khác trên thế giới và trong khu vực.

Nguyên nhân chủ yếu là do lạm phát tại Việt Nam tương đối thấp. Cho đến giữa

năm 2022, lạm phát tại Việt Nam mới chỉ ở mức 3,4%, trong khi tại Mỹ là 9%. Kết

quả đạt được là nhờ sự phối hợp giữa chính sách tài khoá và chính sách tiền tệ để kiểm

soát lạm phát nhập khẩu, khi giá hàng hóa trên thế giới tăng mạnh.

3.1.2. Chính sách tiền tệ

Đóng góp vào thành công đó, điều hành chính sách tiền tệ của Ngân hàng

Nhà nước Việt Nam (NHNN) đóng vai trò quan trọng.

- Trong thời gian nửa đầu năm 2022, Ngân hàng Nhà nước giữ nguyên các mức

lãi suất điều hành trong bối cảnh lãi suất thế giới tăng nhanh

-Chỉ đạo các tổ chức tín dụng tiết giảm chi phí hoạt động để tiếp tục phấn đấu

giảm lãi suất cho vay nhằm hỗ trợ và đồng hành cùng doanh nghiệp, người dân vượt qua khó khăn.

- Trong số trần lãi suất điều chỉnh tăng thì Ngân hàng Nhà nước tăng lãi suất điều

hành và trần lãi suất tiền gửi, đồng thời giữ nguyên trần lãi suất cho vay nhằm ổn định

mặt bằng lãi suất cho vay.

- Trong điều hành tín dụng, ngay từ đầu năm 2022, Ngân hàng Nhà nước tiếp tục

điều hành giao chỉ tiêu tăng trưởng tín dụng cho từng tổ chức tín dụng theo định

hướng mức tăng trưởng tín dụng toàn hệ thống khoảng 14%, có điều chỉnh phù hợp

với diễn biến, tình hình thực tế; chỉ đạo tổ chức tín dụng tăng trưởng tín dụng an toàn,

hiệu quả, hướng tín dụng vào các lĩnh vực sản xuất, kinh doanh, lĩnh vực ưu tiên theo

chủ trương của Chính phủ; kiểm soát chặt chẽ tín dụng vào các lĩnh vực tiềm ẩn rủi ro;

tạo điều kiện thuận lợi cho người dân, doanh nghiệp tiếp cận vốn tín dụng ngân hàng.

3.2.Giai đoạn 2( quý 3 2022-quý 4 2022)

Tuần đầu tiên của tháng 6, chỉ có 3% nhà đầu tư dự báo Cục Dự trữ liên bang

Mỹ (Fed) tăng lãi suất 0,75%. Nhưng điều này đã xảy ra chỉ vài ngày sau đó. Liên tiếp

các tháng tiếp theo, cơ quan này tăng lãi suất với tốc độ nhanh nhất nhiều thập kỷ, khi 5

lạm phát của Mỹ đạt đỉnh hơn 40 năm. Lạm phát tăng cao cũng khiến quan điểm "diều

hâu3" lan rộng trên toàn cầu.

Trong nước, diễn biến bất ổn thị trường chứng khoán, trái phiếu doanh nghiệp

khiến áp lực với hệ thống ngân hàng càng tăng lên. Công tác điều hành trở thành bài

toán khó với Ngân hàng Nhà nước, khi vừa phải cân bằng giữa việc kiểm soát lạm

phát, giữ giá tiền đồng, vừa phải ổn định mặt bằng lãi suất cho vay. Lúc này, cơ quan

điều hành phải đưa ra lựa chọn.

Chỉ tiêu đầu tiên vượt lằn ranh là tỷ giá. Việc Fed liên tục nâng lãi suất dẫn tới

đồng bạc xanh tăng giá mạnh, chỉ số Dollar Index 4đạt mức đỉnh hai thập kỷ. Trong

nước, tỷ giá USD/VND bắt đầu tăng mạnh từ cuối tháng 8. Tâm lý kỳ vọng của thị

trường đẩy tỷ giá tăng liên tục, có những ngày ngân hàng thay đổi biểu tỷ giá giao dịch theo từng giờ.

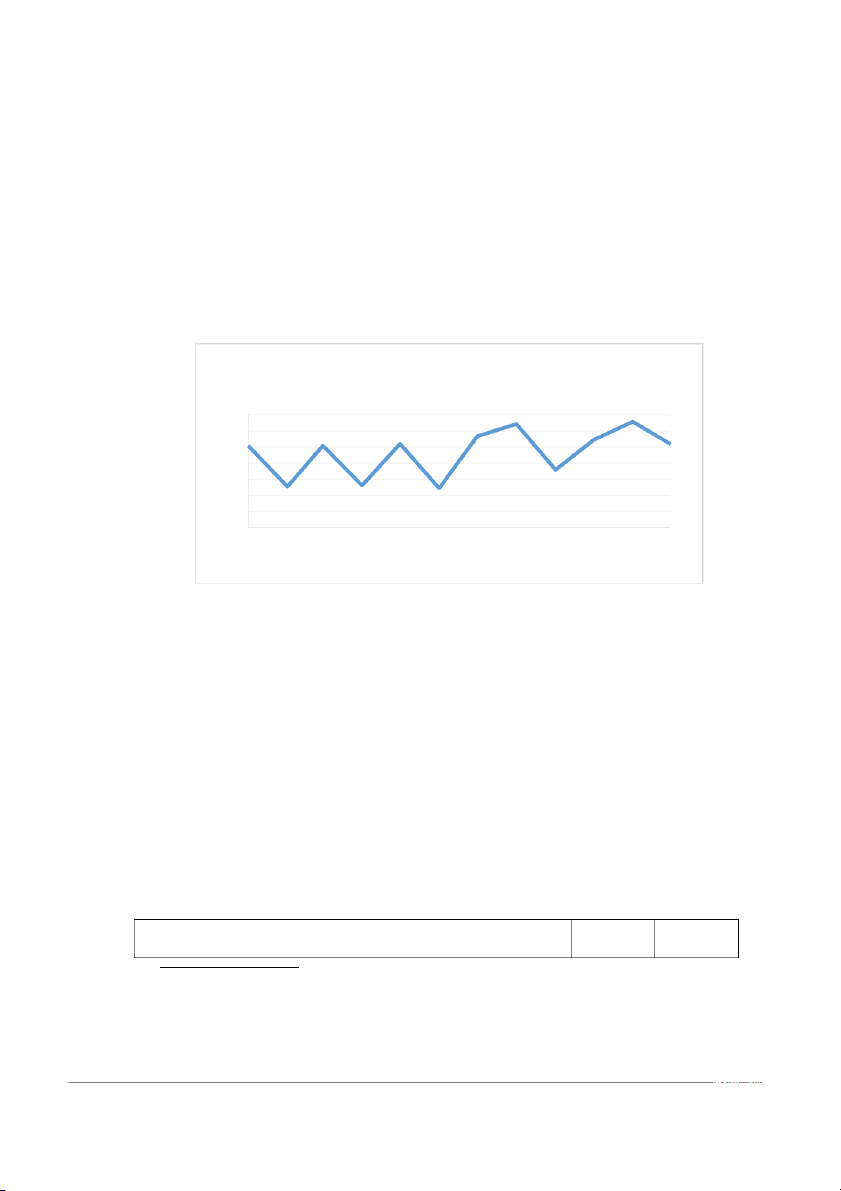

b i ỂU Đ Ồ T HỂ H I Ệ N TỶ G I Á T R U N G T Â M u s d / v n d t ro n g

2 2 n g à y c ủ a c ác t h á n g t ro n g n ăm 2 0 2 2 24 23.886 23.915 23.8 23.734 23.688 23.6 23.617 23.617 23.64 23.636 23.4 23.316 23.2 23.108 23.123 23.087 23 22.8 22.6 1/22/22 2/4/22 2/17/22 3/2/22 3/15/22 3/28/22 4/10/22 4/23/225/6/22 5/19/22 6/1/22 6/14/22 6/27/22 7/10/22 7/23/228/5/22 8/18/22 8/31/22 9/13/22 9/26/22 10/9/22 10/22/22 11/4/22 11/17/22 11/30/22 12/13/22

Biểu đồ thể hiện tỷ giá trung tâm USD/VND trong ngày 22 của các tháng trong năm 2022

Việc Cục Dự trữ Liên bang Mỹ (Fed) đẩy nhanh tốc độ tăng lãi suất, đồng thời

USD tăng giá mạnh trên thị trường quốc tế đã thúc đẩy xu hướng đầu cơ ngoại tệ tại

Việt Nam gia tăng. Một mặt, các doanh nghiệp nhập khẩu tăng cường mua USD để

phòng ngừa rủi ro tỷ giá trong tương lai, mặt khác, các doanh nghiệp xuất khẩu lại

tăng cường găm giữ ngoại tệ để chờ bán với giá cao hơn. Trong khi đó, dự trữ ngoại

hối của Việt Nam lại sụt giảm mạnh sau một thời gian dài can thiệp. Những yếu tố này

đã khiến Ngân hàng Nhà nước (NHNN) phải nới biên độ (từ +/- 3% lên +/- 5%) để tỷ

giá dao động linh hoạt hơn. Trong 2 tháng 9 và 10/2022, VND đã giảm giá khoảng

5,4% so với USD, cao hơn cả mức giảm giá của 8 tháng đầu năm là 3,5%.

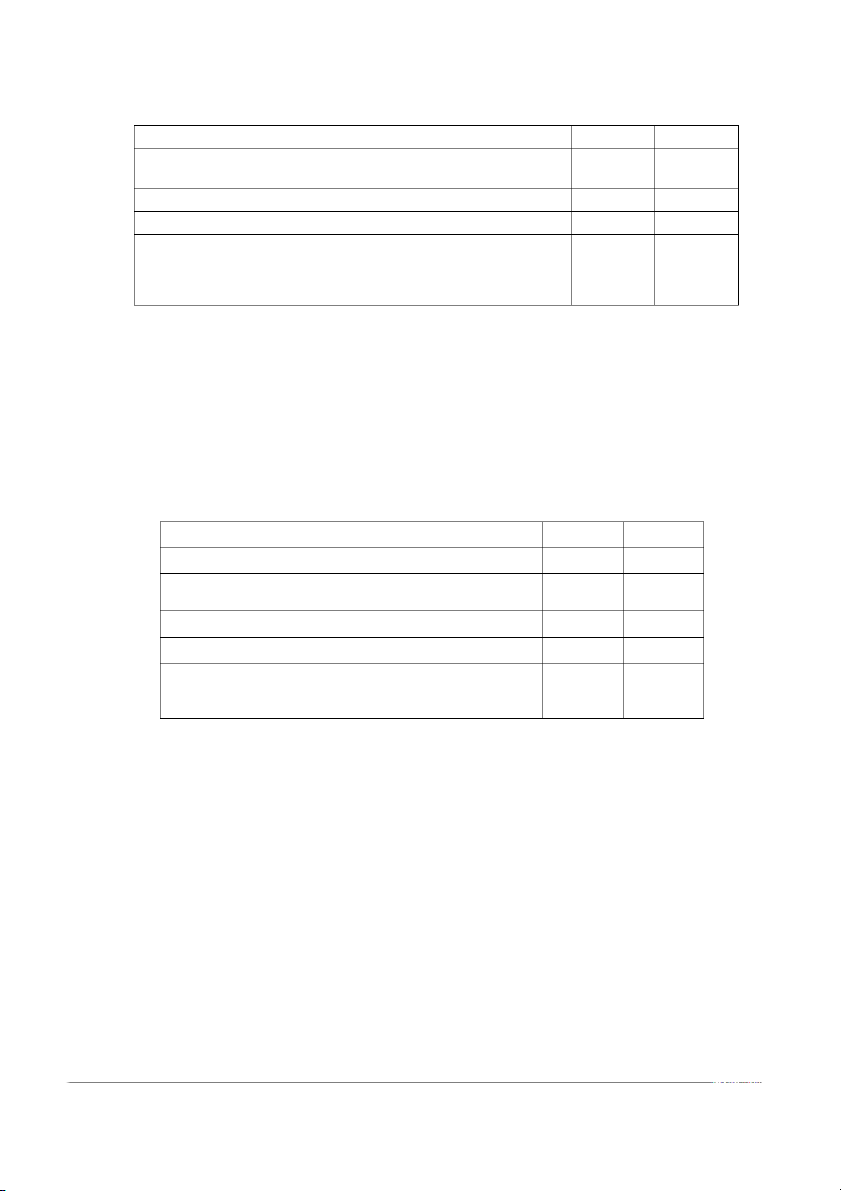

Ngày 22/9, lần đầu tiên sau hai năm, Ngân hàng Nhà nước tăng loạt lãi suất điều

hành gồm trần lãi suất huy động, lãi suất tái chiết khấu, tái cấp vốn. Lãi suất (%/năm) Cũ Mới

3 Thuật ngữ Hawish (diều hâu) được sử dụng để mô tả quan điểm chính sách tiền tệ thu hẹp.

4 Chỉ số Dollar Index là chỉ số đo lường sức mạnh của đồng Đô la mỹ tương quan với 6 loại tiền tệ khác. 6

Trần lãi suất huy động từ 1 tháng đến dưới 6 tháng 4% 5%

Trần lãi suất tiền gửi không kỳ hạn và có kỳ hạn dưới 1 0,2% 0,5% tháng Tái cấp vốn 4% 5% Tái chiết khấu 2,5% 3,5%

Cho vay qua đêm trong thanh toán điện tử liên ngân

hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ 5% 6%

của Ngân hàng Nhà nước với các tổ chức tín dụng

Bảng thay đổi lãi suất tháng 9/2022 của NHTW

Tuy nhiên, động thái này không khiến thị trường hạ nhiệt

Giữa tháng 10, biên độ tỷ giá giao ngay giữa tiền đồng và USD được nới từ

3% lên 5%. Đồng thời, cơ quan điều hành lần thứ ba tăng giá bán USD cho các

nhà băng chỉ trong vòng một tháng. Tỷ giá vẫn tiếp tục leo dốc. Trên thị trường

chính thức, các nhà băng giao dịch ở mức cao nhất trong biên độ cho phép. Trên

thị trường tự do, lần đầu tiên 1 USD được giao dịch ở mức 25.000 đồng.

Một lần nữa công cụ lãi suất được sử dụng. Một tháng sau lần điều chỉnh

lãi suất đầu tiên, Ngân hàng Nhà nước nâng tiếp lãi suất điều hành, đồng thời

trần lãi suất tiền gửi dưới 6 tháng cũng tăng tiếp từ 5 lên 6% - bằng mức trước

dịch và tương đương giai đoạn năm 2014. Lãi suất (%/năm) Cũ Mới

Trần lãi suất huy động từ 1 tháng đến dưới 6 tháng 5% 6%

Trần lãi suất tiền gửi không kỳ hạn và có kỳ hạn 0,5% 1% dưới 1 tháng Tái cấp vốn 5% 6% Tái chiết khấu 3,5% 4,5%

Cho vay qua đêm trong thanh toán điện tử liên ngân

hàng và bù đắp thiếu hụt vốn trong thanh toán bù trừ của 6% 7%

Ngân hàng Nhà nước với các tổ chức tín dụng

Bảng thay đổi lãi suất tháng 10/2022 của NHTW

Động thái mạnh tay từ Ngân hàng Nhà nước phát đi tín hiệu với thị trường

rằng, trong ngắn hạn, ổn định thị trường ngoại hối là vấn đề được ưu tiên. Yếu

tố thúc đẩy tỷ giá tăng liên tục thời điểm đó là tâm lý kỳ vọng, vì thế, được khống chế.

Cùng với yếu tố tâm lý được kiểm soát, diễn biến đồng USD trên thị trường

quốc tế cũng hạ nhiệt, giảm bớt sức ép cho thị trường. Khi đồng bạc xanh rời

khỏi vùng đỉnh nhiều thập kỷ, Ngân hàng Nhà nước liên tiếp giảm giá bán USD

cho các ngân hàng thương mại trong tháng 11. Dù bước giá điều chỉnh mỗi lần

chỉ 10 đồng, điều này cũng là tín hiệu cho thấy trạng thái bình ổn sau thời gian

nhà điều hành liên tục phải tăng giá bán.

Đến đầu tháng 12, tỷ giá hạ nhiệt, giá USD giao dịch tại các ngân hàng đã

thấp hơn 300-350 đồng so với mức đỉnh thiết lập đầu tháng 11, tương đương

mức giảm 1,15-1,4%. Tỷ giá USD/VND trên thị trường tự do cũng ngày càng 7

lùi xa mốc 25.000 đồng. Giữa tháng 12, giá USD về mức thấp nhất 3 tháng, còn

23.650-23.680 đồng ở chiều bán ra ở các ngân hàng, giá chợ đen cùng lùi về

vùng 24.000 đồng. Ổn định được tỷ giá, chính sách tiền tệ đánh đổi bằng việc tăng lãi suất.

Nhưng lúc này, một vấn đề khác xuất hiện là nút thắt về dòng vốn cho nền

kinh tế. Các kênh dẫn vốn bị nghẽn đồng thời, gồm thị trường chứng khoán và

trái phiếu doanh nghiệp, dồn áp lực lên kênh tín dụng. Tuy nhiên, "quota5 " tăng

trưởng của nhiều nhà băng đã chạm trần ngay từ giữa năm, khiến việc mở rộng

gặp khó khăn. Doanh nghiệp "khát vốn" trông chờ vào ngân hàng, nhưng "cạn

room" khiến các nhà băng không thể cho vay.

Những đề xuất nới room6 tăng trưởng tín dụng, cấp thêm hạn mức cho các

ngân hàng liên tục được các hiệp hội cho tới doanh nghiệp nhắc đến. Các nhà

băng cũng chung mong muốn để xử lý những hồ sơ cho vay tồn đọng. Nhưng

Ngân hàng Nhà nước vẫn kiên định với mục tiêu đầu năm, những đợt điều chỉnh

room tín dụng từng ngân hàng chỉ là phân bổ lại từ mục tiêu ban đầu.

Lý do của sự kiên định này, theo lãnh đạo Ngân hàng Nhà nước, là bởi lạm

phát. Nguyên nhân chính khiến các ngân hàng trung ương trên toàn cầu xoay

trục theo hướng "diều hâu" là lo ngại rủi ro lạm phát. Kinh tế Việt Nam có quy

mô nhỏ nhưng độ mở rất lớn, đạt gần 200% GDP, vì thế áp lực nhập khẩu lạm

phát luôn ở mức cao. "Ngân hàng Nhà nước đặt mục tiêu cung ứng đủ nguồn

vốn cho nền kinh tế nhưng không vì thế mà chủ quan với lạm phát", Vụ trưởng

Chính sách tiền tệ nhận xét.

Phải tới đầu tháng 12, cơ quan điều hành chính sách tiền tệ mới chính thức

nới room tín dụng. Quyết định mở rộng thêm hạn mức tăng trưởng tín dụng 1,5-

2% dù năm 2022 chỉ còn chưa tới một tháng khiến thị trường đặt câu hỏi.

"Không phải do áp lực từ phía doanh nghiệp, mà do Ngân hàng Nhà nước nhận

thấy các mục tiêu lớn đã được đảm bảo", Phó thống đốc Đào Minh Tú giải thích.

3.3.Giai đoạn 3 (quý 1 2023 - quý 2 2023)

3.3.1.Biến động thị trường tiền tệ *Quý 1 2023 -Biến động GDP

+ GDP quý I/2023 ước tính tăng 3,32% so với cùng kỳ năm trước, nguyên

nhân là do một số ngành công nghiệp chủ lực suy giảm do chi phí sản xuất đầu

vào tăng cao, số lượng đơn đặt hàng giảm mạnh.

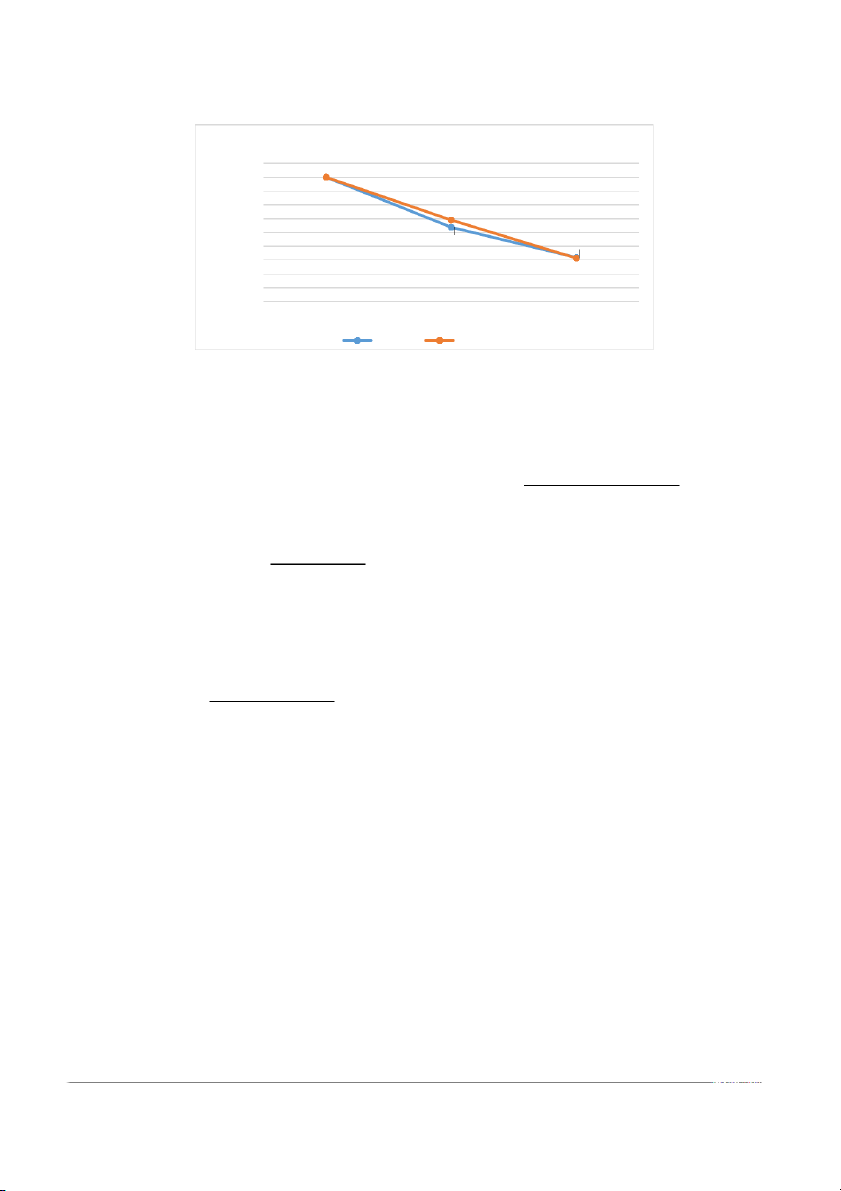

+ Xuất, nhập khẩu hàng hóa: Kim ngạch xuất khẩu hàng hóa ước đạt 79,17

tỷ USD, giảm 11,9% so với cùng kỳ năm trước, kim ngạch nhập khẩu ước đạt

75,1 tỷ USD, giảm 14,7% so với cùng kỳ năm trước.

5 Hạn ngạch.Quy định giới hạn tối đa số lượng mặt hàng hoặc giá trị mặt hàng được phép xuất khẩu hoặc nhập

khẩu qua thị trường trong một khoảng thời gian cụ thể.

6 Room là chỉ số về giới hạn, hạn mức cho vay của một ngân hàng. Hoặc cũng có thể hiểu là số lượng giới hạn

cho vay của ngân hàng. Room tín dụng là một số vốn nhất định , có giới hạn để cho vay. 8

Biểu đồ thể hiện kim ngạch xuất, nhập khẩu Việt Nam quý 3- 4/2022 và quý 1/2023 102% 100.0 100 0% .00% 100% 98% 96% 93.79% 94% 92% 92.75% 90% 88.28% 88% 88.38% 86% 84% 82% Quý 3/2022 Quý 4/2022 Quý 1/2023 Xuất khẩu Nhập khẩu

Biểu đồ thể hiện kim ngạch xuất, nhập khẩu Việt Nam quý 3-4/2022 và quý 1/2023

+ Cán cân thương mại hàng hóa ước tính xuất siêu 4,07 tỷ USD (cùng kỳ

năm trước xuất siêu 1,9 tỷ USD).

- Đồng VND đang tăng giá so với đồng USD

+ Công ty CP Chứng khoán MB (MBS) nêu rõ lãi suất liên ngân hàng tăng

cao do nhu cầu thanh khoản lớn vào dịp cuối năm âm lịch khiến các NHTM

quay sang NHNN để huy động thanh khoản.

+ Trong hai tuần cuối tháng 1/2023, NHNN đã "bơm" hơn 108.315 tỷ đồng

thông qua kênh thị trường mở, với lãi suất là 6%/năm, kỳ hạn 1-2 tuần. Như vậy

trước khi tháng 2 kết thúc, toàn bộ lượng tiền này sẽ quay trở lại NHNN.

+ Lãi suất liên ngân hàng cũng tăng khá mạnh do nhu cầu thanh khoản dịp

Tết Nguyên Đán gia tăng. Khảo sát của Bloomberg cho thấy, lãi suất liên ngân

hàng qua đêm đang giao dịch ở mức 5,9%/năm, tăng 135% điểm so với cuối

tháng trước. Lãi suất các kỳ hạn khác cũng ở quanh mức 6,25%-7,2%/năm, tăng

25-78 điểm cơ bản so với cuối năm ngoái.

+ Lãi suất huy động ở một số ngân hàng có tín hiệu hạ nhiệt, giảm từ 0,1 -

0,5%/năm so với cuối năm 2022. Điều này do ảnh hưởng của các ngân hàng

trung ương trên thế giới giảm dần tốc độ tăng lãi suất giúp làm dịu áp lực lãi suất trong nước. -Trái phiếu Chính Phủ

+ Kho bạc Nhà nước vừa công bố kế hoạch đấu thầu trái phiếu Chính phủ

năm 2023 là 400.000 tỷ đồng trái phiếu Chính phủ thông qua hình thức đấu thầu

trên Sở Giao dịch chứng khoán Hà Nội. Quý 1/2023, tổng khối lượng huy động

là 104.873 tỷ đồng, đạt 26,2% kế hoạch năm (400.000 tỷ đồng) và 97,1% kế

hoạch quý (108.000 tỷ đồng).

+ Ngày 1/2/2023, Sở Giao dịch Chứng khoán Hà Nội tổ chức đấu thầu 3

đợt trái phiếu Chính phủ. Bao gồm: 1 đợt đấu thầu 500 tỷ đồng trái phiếu Chính

phủ có kỳ hạn 5 năm; 2 đợt đấu thầu trái phiếu Chính phủ kỳ hạn 10 và 15 năm

đều có giá trị gọi thầu là 5.000 tỷ đồng. -Trái phiếu doanh nghiệp 9

Khối lượng trái phiếu doanh nghiệp phát hành được là 24.708 tỷ đồng.

Trong số đó khối lượng phát hành kể từ ngày 6-3-2023 khi Nghị định số

08/2023/NĐ-CP của Chính phủ có hiệu lực là 23.825 tỷ đồng, tương đương 96% khối lượng. -Lạm phát

Trong quý 1/2023, lạm phát cơ bản bình quân tăng 5,01% so với bình quân

cùng kỳ năm 2022, cao hơn mức CPI bình quân chung (tăng 4,18%). Nguyên

nhân chủ yếu do bình quân giá xăng dầu trong nước quý I/2023 giảm 11,09% so

với cùng kỳ năm trước là yếu tố kiềm chế tốc độ tăng của CPI nhưng thuộc

nhóm hàng được loại trừ trong danh mục tính lạm phát cơ bản. *Quý 2/2023 - Biến động GDP

+ Tổng sản phẩm trong nước (GDP) quý II/2023 ước tính tăng 4,14% so

với cùng kỳ năm trước. -Trái phiếu Chính Phủ

+KBNN tổ chức 44 đợt đấu thầu TPCP với tổng giá trị 92000 tỷ đồng,

trong đó giá trị trúng thầu là 75019 tỷ đồng, tỷ lệ 81.5%. -Trái phiếu doanh nghiệp

+ Có 12 đợt phát hành TPDN trong nước thành công với tổng giá trị phát

hành đạt khoảng 8.736 tỷ đồng, giảm 69,2% so với Q1/23, và giảm 92,4% svck.

Trong đó có 11 đợt phát hành riêng lẻ với tổng giá trị phát hành là 6.736 tỷ

đồng, chiếm 77,1% tổng giá trị phát hàng.

+ Sau một số đợt phát hành có giá trị cao trong tháng 3 (thời điểm ngay sau

khi NĐ08 được ban hành), hoạt động phát hành riêng lẻ trong Q2/23 lại rơi vào

tình trạng ảm đạm. Nguyên nhân là do niềm tin của các nhà đầu tư chưa quay trở

lại trong bối cảnh còn nhiều trái phiếu Chính Phủ đang gặp khó khăn về hoạt

động kinh doanh, khó khăn về dòng tiền dẫn tới chậm thanh toán các khoản nợ trái phiếu đến hạn. -Lạm phát

Theo Tổng cục Thống kê, chỉ số giá tiêu dùng (CPI) tháng 6/2023 tăng

0,27% so với tháng trước. So với tháng 12/2022, CPI tháng 6 tăng 0,67% và so

với cùng kỳ năm trước, tăng 2%. CPI bình quân quý 2/2023 tăng 2,41% so với

cùng kỳ năm trước; bình quân 6 tháng đầu năm 2023, CPI tăng 3,29%; lạm phát cơ bản tăng 4,74%.

3.3.2.Chính sách tiền tệ

Sáu tháng đầu năm 2023, điều hành chính sách tiền tệ phải hoàn thành nhiều mục tiêu:

+ Điều hành lãi suất: NHNN đã liên tục điều chỉnh giảm 04 lần các mức lãi

suất với mức giảm 0,5-2,0%/năm, tạo điều kiện cho tổ chức tín dụng tiếp cận

nguồn vốn từ NHNN với chi phí thấp hơn, qua đó có điều kiện giảm lãi suất cho

vay để hỗ trợ khách hàng tháo gỡ khó khăn, phục hồi sản xuất kinh doanh và

tiếp tục định hướng giảm mặt bằng lãi suất thị trường.

+Tỷ giá và thị trường ngoại tệ: NHNN tiếp tục điều hành tỷ giá linh hoạt,

phối hợp đồng bộ, chặt chẽ với các công cụ chính sách khác cũng như các biện 10

pháp quản lý ngoại hối nhằm ổn định thị trường ngoại tệ, củng cố vị thế VND,

góp phần kiểm soát lạm phát và ổn định kinh tế vĩ mô.

CHƯƠNG 4: GIẢI PHÁP

- Cần theo dõi liên tục diễn biến vĩ mô, thị trường tiền tệ trong và ngoài

nước, theo dõi sát diễn biến lạm phát để có phương án điều hành nếu lạm phát

tăng nhanh, điều hành đồng bộ, linh hoạt các công cụ chính sách tiền tệ nhằm ổn

định thị trường tiền tệ, tạo thuận lợi cho quá trình tái cơ cấu thị trường chứng

khoán và thị trường vốn, ổn định thị trường ngoại tệ, kiểm soát tốc độ tăng tổng

phương tiện thanh toán, tín dụng theo định hướng đề ra.

- Nhà nước cần điều hành lãi suất phù hợp với diễn biến kinh tế vĩ mô, lạm

phát và thị trường tiền tệ nhằm ổn định mặt bằng lãi suất.

- Phải luôn điều hành tỷ giá trung tâm linh hoạt, phối hợp đồng bộ cácgiải

pháp và các công cụ chính sách tiền tệ.

- Tiếp tục chỉ đạo các tổ chức tín dụng tập trung vốn tín dụng đối với các

lĩnh vực ưu tiên, lĩnh vực sản xuất kinh doanh hiệu quả.

- Chính phủ tiếp tục phối hợp chặt chẽ chính sách tài khóa cũng như với

các chính sách kinh tế vĩ mô khác, tiếp tục hoàn thiện khuôn khổ pháp lý về hoạt động thanh toán.

- Tiếp tục tăng cường, đổi mới công tác thanh tra theo hướng thanh tra

pháp nhân, gắn kết chặt chẽ với công tác giám sát, từng bước kết hợp và áp

dụngphương pháp thanh tra trên cơ sở rủi ro. KẾT LUẬN

Chính sách tiền tệ và lãi suất tiền gửi đóng vai trò quan trọng trong ảnh

hưởng đến cung và cầu tiền tệ, đồng thời có tác động lớn đến quyết định đầu tư

của các nhà đầu tư. Việc sử dụng chính sách tiền tệ mở rộng có thể khiến lãi suất

xuống mức quá thấp, điều này khiến cho các nhà đầu tư quyết định nắm giữ tiền

mặt thay vì gửi tiền vào ngân hàng để đầu tư những kênh có mức sinh lời cao

hơn như thị trường chứng khoán. Ngược lại, chính sách tiền tệ thắt chặt có thể

thúc đẩy nhu cầu gửi tiền vào ngân hàng, nơi cung cấp lãi suất cao và rủi ro

thấp. Điều này làm cho chính sách tiền tệ trở thành yếu tố quan trọng định hình

nền kinh tế, duy trì ổn định thị trường tài chính và thúc đẩy tăng trưởng kinh tế.

Bài báo cáo trên giúp hiểu rõ hơn về biến động thị trường tiền tệ và chính sách

tiền tệ của Việt Nam từ đầu năm 2022 đến quý 2 năm 2023, từ đó đưa ra những

giải pháp thiết thực để tối đa hóa lợi ích, đồng thời giảm đến mức thấp nhất

những thiệt hại xảy ra từ biến động của thị trường trong nước cũng như thị trường quốc tế. TÀI LIỆU THAM KHẢO

https://luatduonggia.vn/cung-ung-tien-te-la-gi-money-supply-m0-m1-m2- m3-la-gi/ 11

Thị trường tiền tệ đầu năm có gì biến động? (taichinhdoanhnghiep.net.vn)

Huy động 108.000 tỷ đồng trái phiếu Chính phủ trong quý 1/2023 - Nhịp

sống kinh tế Việt Nam & Thế giới (vneconomy.vn)

Báo cáo tình hình kinh tế – xã hội quý I năm 2023 – General Statistics Office of Vietnam (gso.gov.vn)

https://www.vndirect.com.vn/bao-cao-thi-truong-trai-phieu-quy-2-nam-

2023-thi-truong-tpdn-van-am-dam1/

https://dangcongsan.vn/kinh-te/tiep-tuc-thuc-hien-chinh-sach-tien-te-chu-

dong-linh-hoat-noi-long-kip-thoi-hieu-qua-641890.html

https://vnexpress.net/ngan-hang-nha-nuoc-tang-tran-lai-suat-huy-dong- 4514635.html

https://vnexpress.net/ngan-hang-nha-nuoc-tiep-tuc-tang-tran-lai-suat-huy- dong-4527436.html

https://vnexpress.net/ngan-hang-nha-nuoc-tiep-tuc-tang-tran-lai-suat-huy- dong-4527436.html

https://vnexpress.net/ba-thang-giang-co-cua-chinh-sach-tien-te- 4553464.html

https://thoibaotaichinhvietnam.vn/thi-truong-tai-chinh-tien-te-nam-2022-

buc-tranh-da-sac-mau-120583.html

https://quochoi.vn/tintuc/Pages/tin-hoat-dong-cua-quoc-hoi.aspx? ItemID=69035

https://tapchinganhang.gov.vn/dieu-hanh-chinh-sach-tien-te-gop-phan-

nang-hang-tin-nhiem-quoc-gia.htm 12