Preview text:

lOMoAR cPSD| 59561309 17/07/2025 CHƯƠNG 4: PHÂN

TÍCH TÌNH HÌNH CÔNG NỢ VÀ KHẢ

NĂNG THANH TOÁN CỦA DOANH NGHIỆP 1

Phản ánh chất lượng hoạt động của doanh nghiệp

Tình hình thanh toán khả quan khi DN hoạt động

hiệu quả và ngược lại Ý nghĩa của

Cung cấp thông tin cho các đối tượng sử dụng tình hình thông tin. thanh toán

+ Nội bộ DN: ban quản trị, kế toán, tài chính

+ Bên ngoài DN: ngân hàng, nhà cung cấp, nhà công nợ phải đầu tư thu, phải trả

→ Đánh giá khả năng thanh toán, rủi ro tài

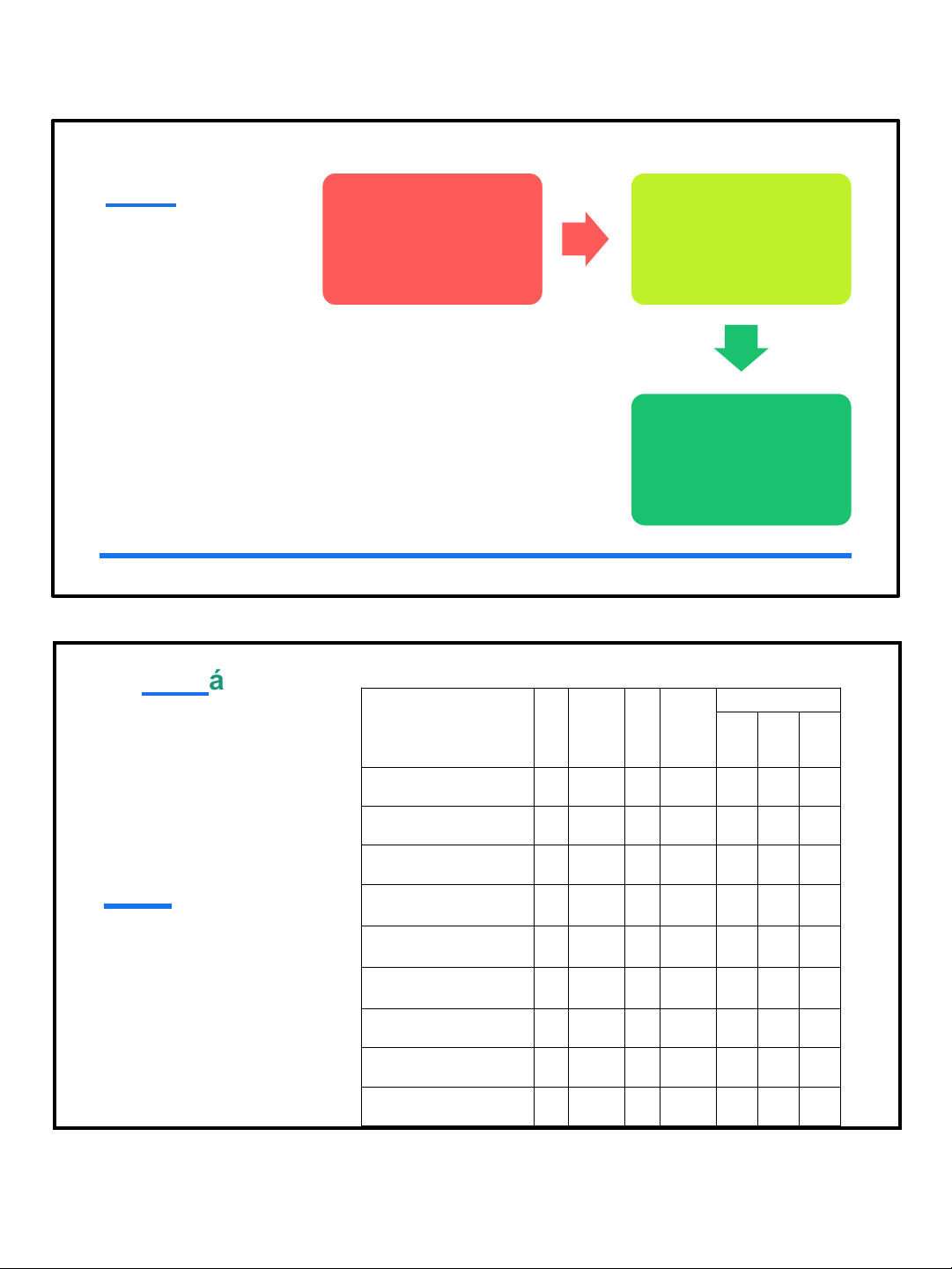

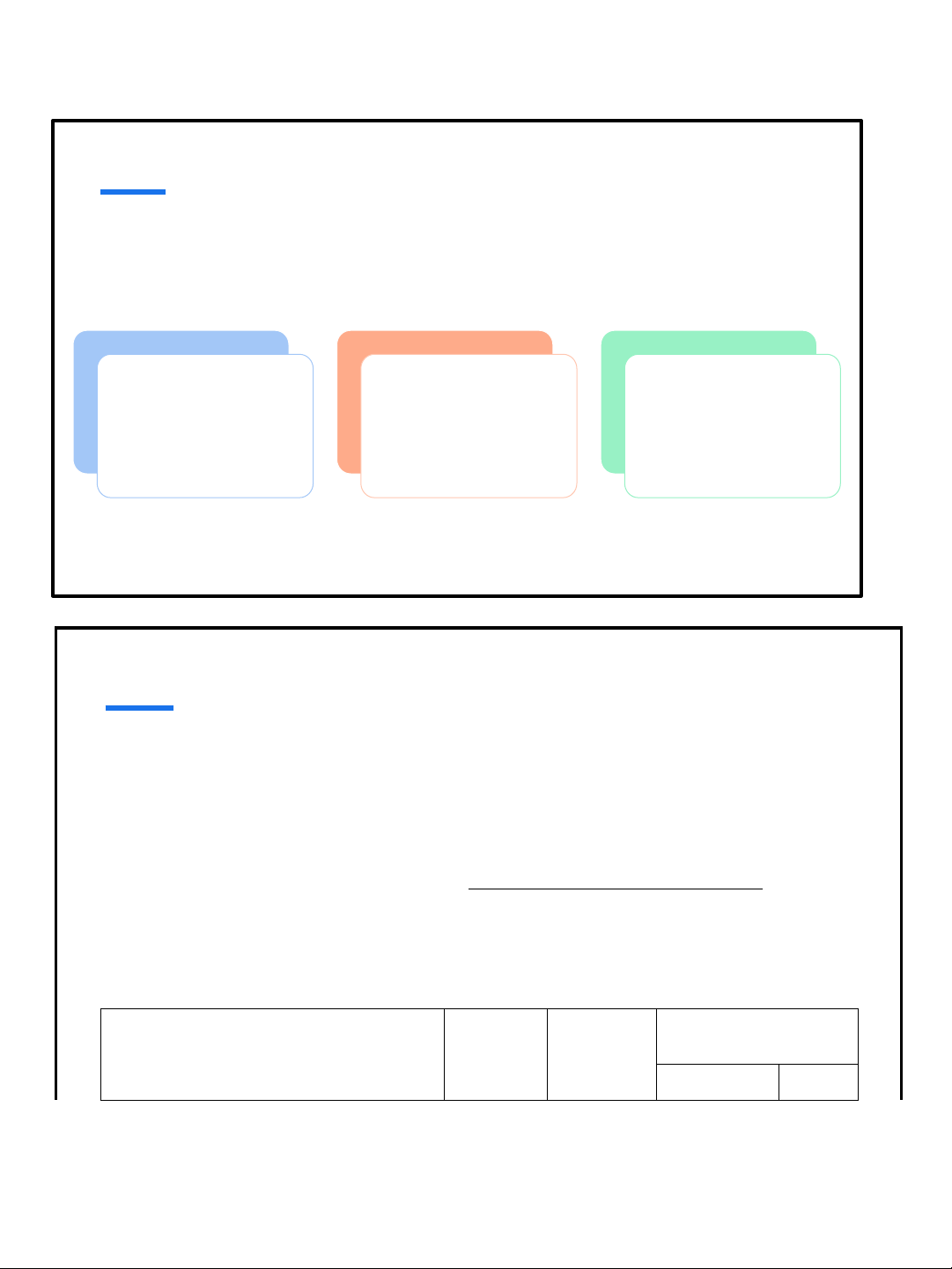

chính, mức độ uy tín của DN 1 lOMoAR cPSD| 59561309 17/07/2025 2 NỘI DUNG Đánh

giá khái quát tình hình thanh toán Phân tích tình hình công nợ phải thu , phải trả của doanh nghiệp Phân tích khả năng thanh toán 3 2 lOMoAR cPSD| 59561309 17/07/2025

Đánh giá khái quát tình hình Hiểu tổng thể tình Biết DN đang bị thanh hình thanh toán của

chiếm dụng hay đi toán doanh nghiệp chiếm dụng vốn Đánh giá xu hướng và mức tiêu độ biến động Mục của nợ phải thu & phải trả theo thời gian 4

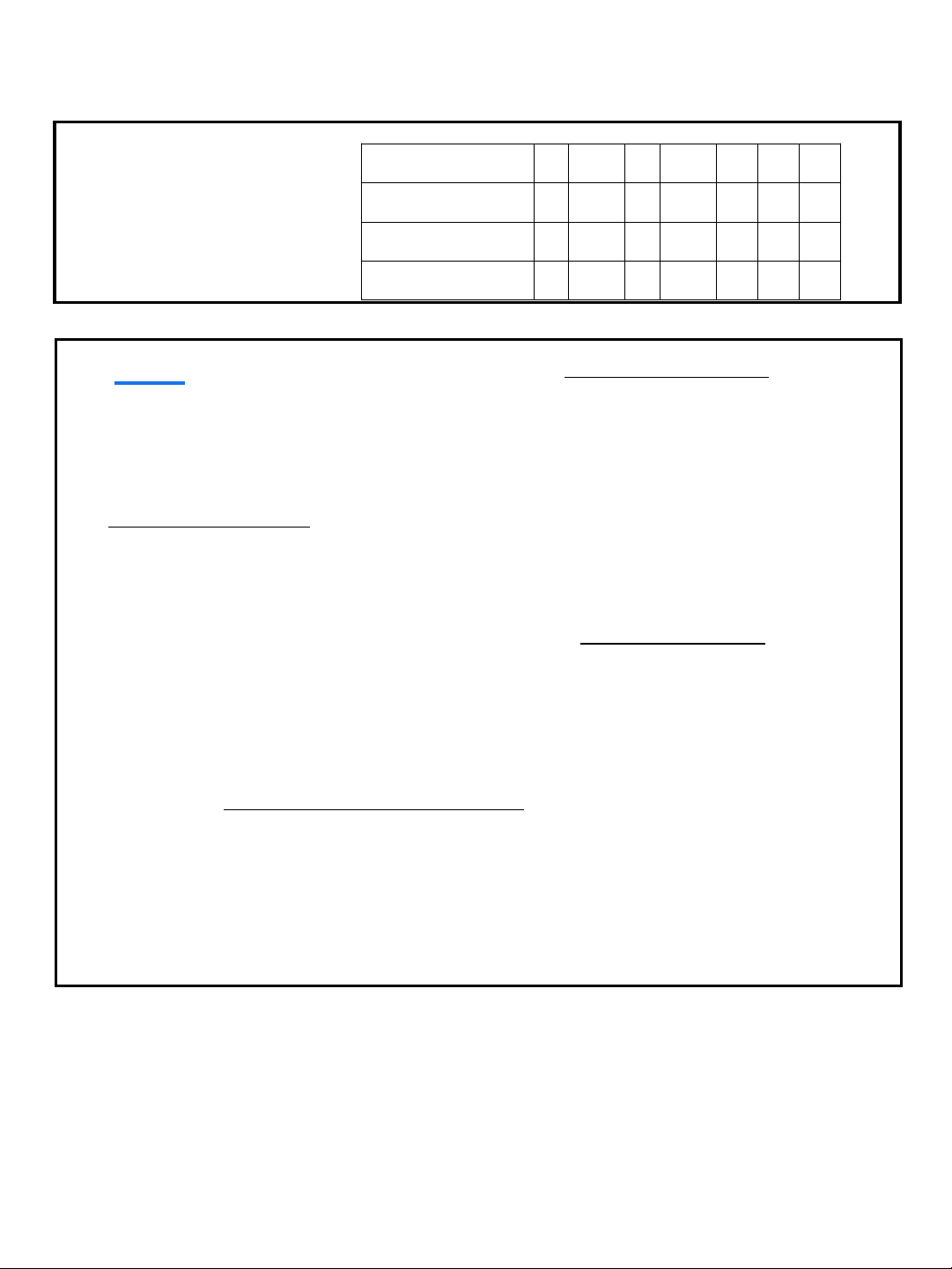

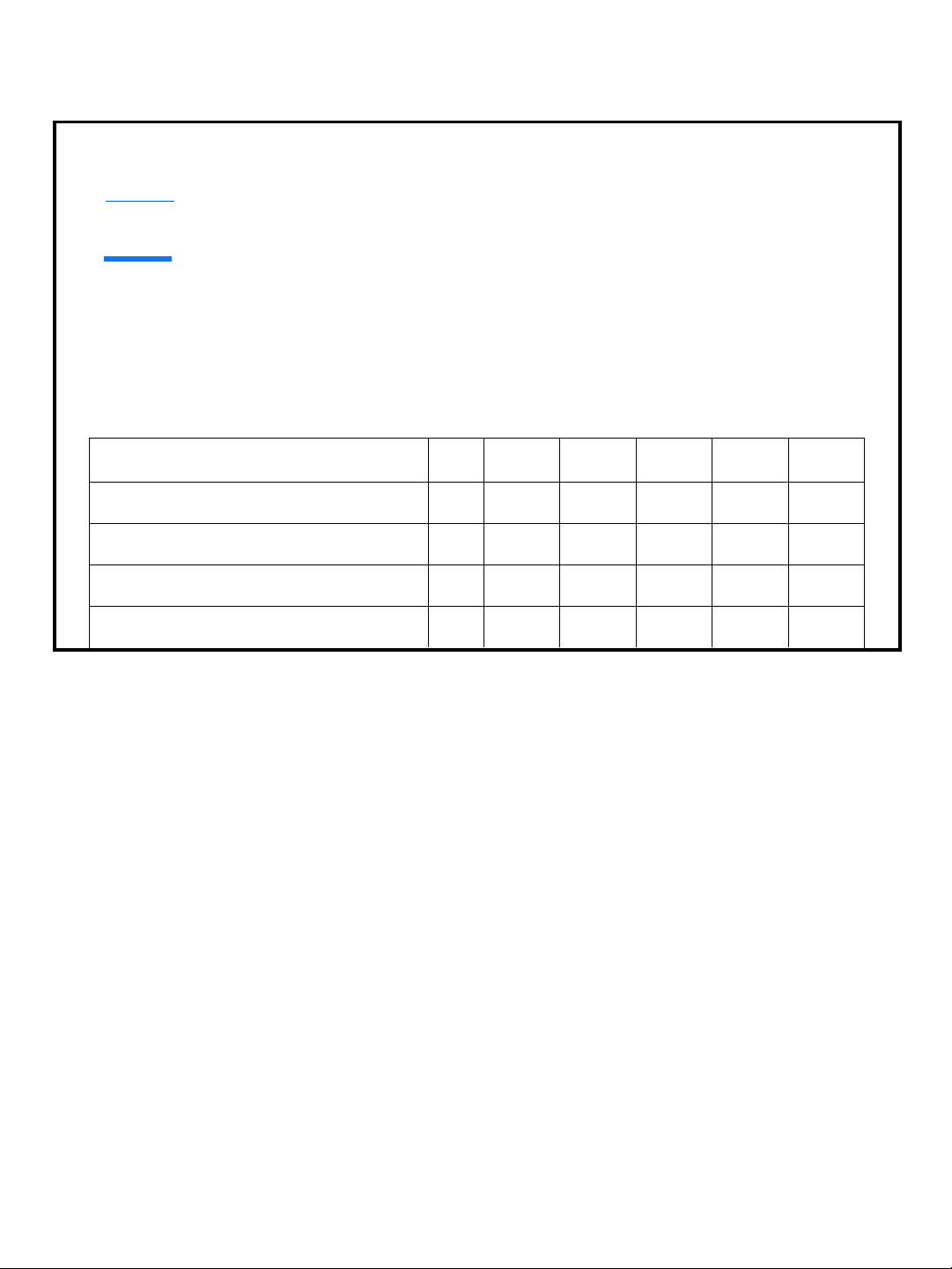

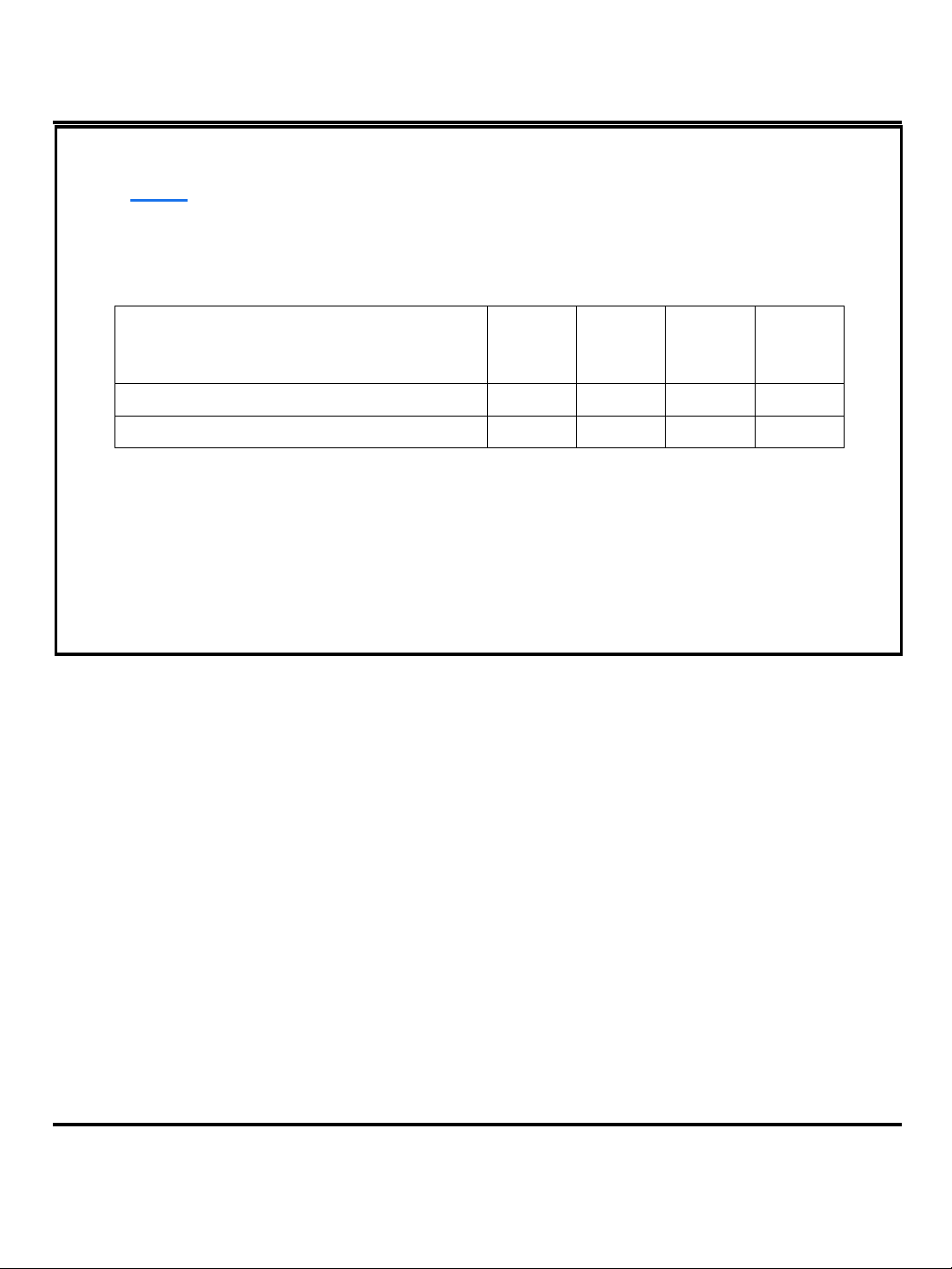

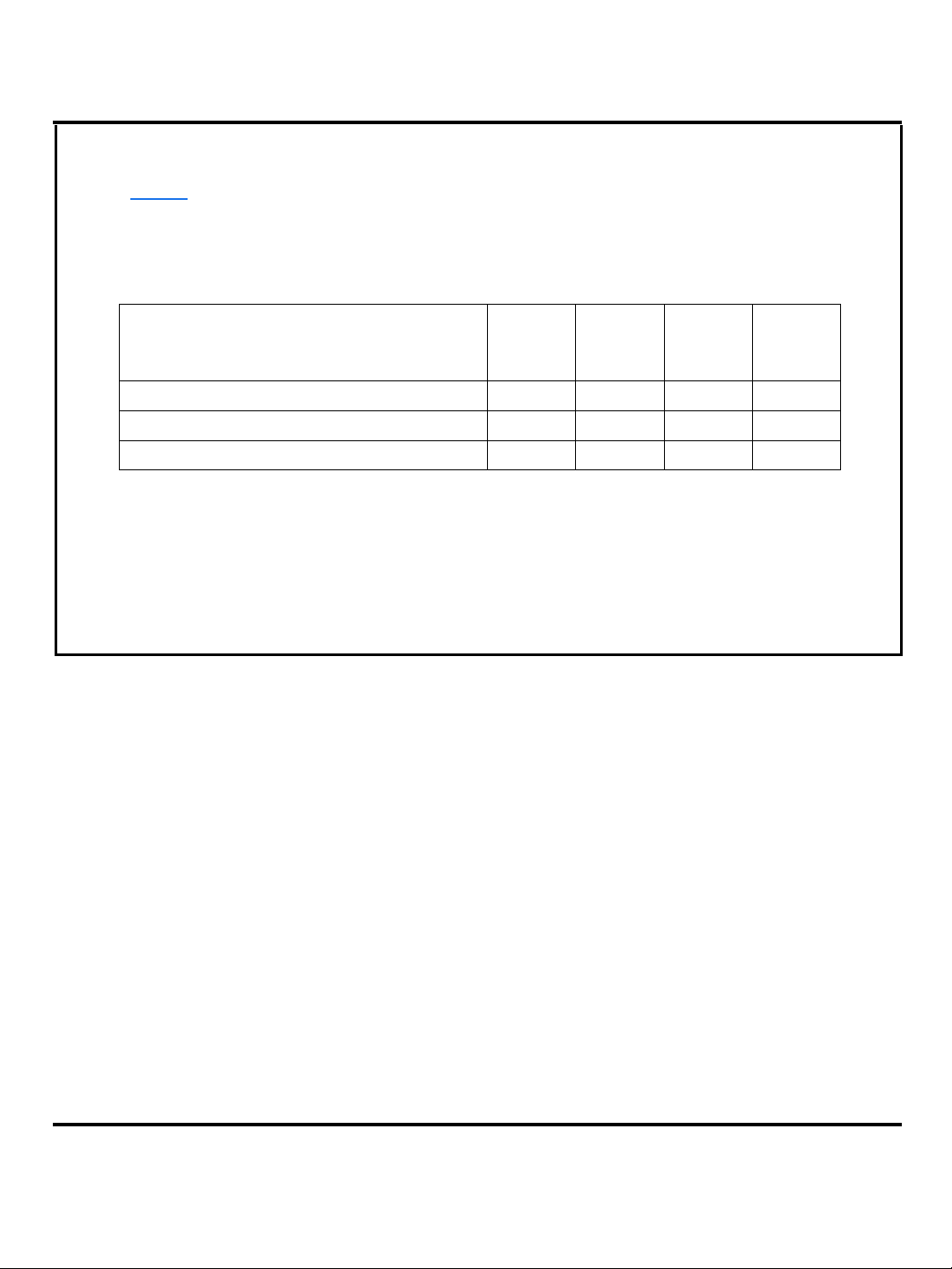

Đá nh giá khái quát tình hình Tỷ Tỷ Chênh lệch

Đầu trọng Cuối trọng Số Tỷ lệ Tỷ thanh toán Chỉ tiêu

kỳ đầu kỳ kỳ cuối kỳ tiền ( % ) trọng ( % ) (% ) 1 2 3 4 5 6 A. Các khoản phải thu . 1 Phải thu ngắn hạn - Phải thu từ khách hàng - Trả trước cho người bán

So sánh các chỉ tiêu phản

- Phải thu từ việc tạm ánh tình hình thanh toán ứng

và so sánh giữa kỳ phân - Phải thu nội bộ tích với kỳ gốc …… B. Các khoản phải trả 3 lOMoAR cPSD| 59561309 17/07/2025 1 .Phải trả người bán

2 . Người mua trả trước …. Tổng cộng 5

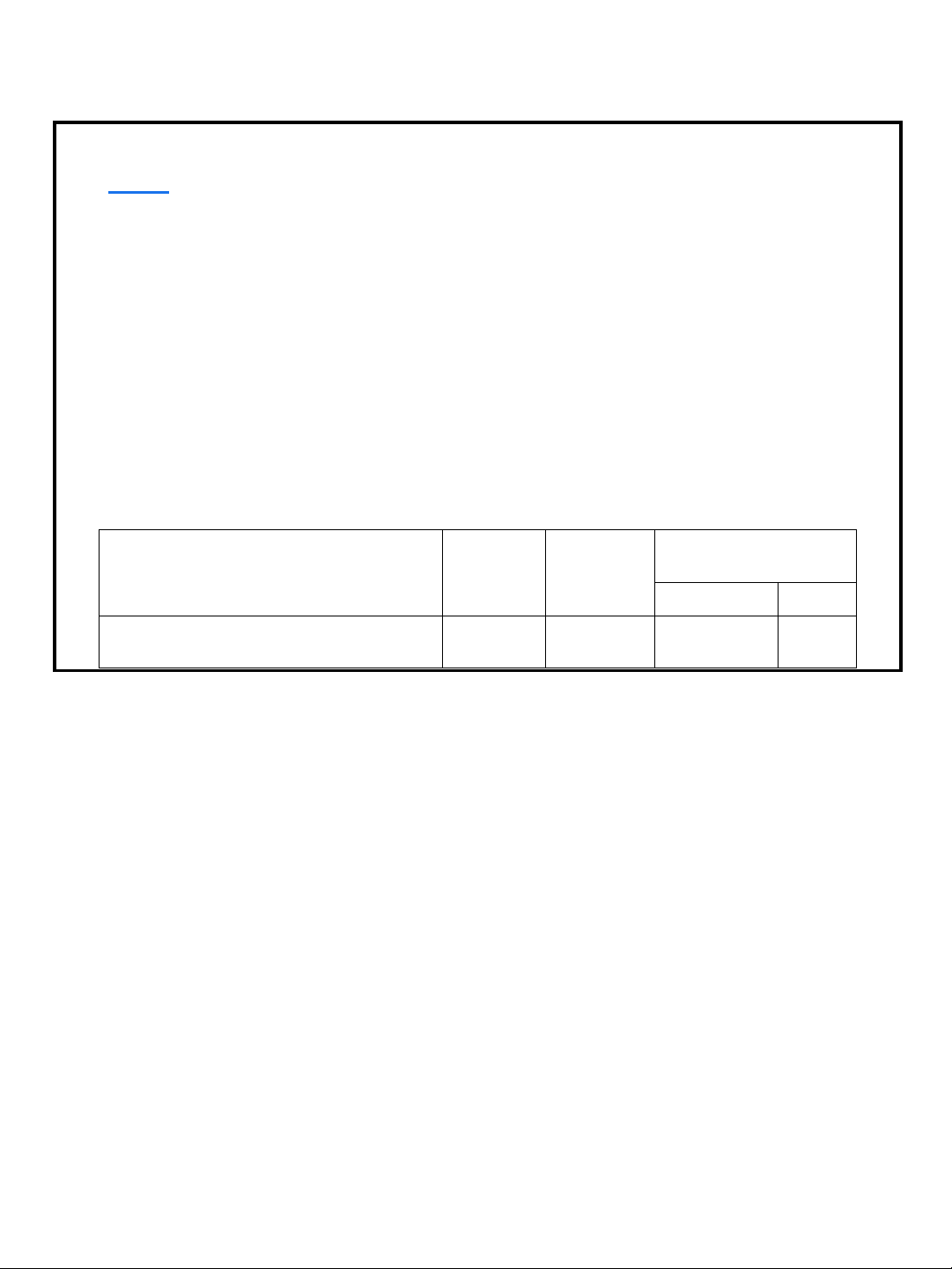

Đánh giá khái Tỷ lệ giữa nợ phải thu =

Tổng số nợ phải thu quát tình hình so với nợ phải trả Tổng số nợ toán phải trả thanh

Tỷ trọng giữa nợ phải Tổng số nợ phải thu =

thu so với tổng tài sản Tổng số tài sản x 100

Tỷ trọng nợ phải trả chiếm Tổng số nợ phải trả = x 100 trong tổng nguồn vốn Tổng nguồn vốn x 100

Tổng số dự phòng nợ phải thu x 100

Tỷ lệ giữa dự phòng nợ phải thu khó = khó đòi đòi so với tổng nợ phải thu người mua

Tổng nợ phải thu người mua

Tổng số nợ phải thu: Chỉ tiêu mã số 130 + mã số 210

Tổng số nợ phải trả: Chỉ tiêu mã số 310 + mã số 330

Tổng tài sản: Chỉ tiêu mã số 270 ✓ Tổng nguồn vốn: Chỉ tiêu mã số 440

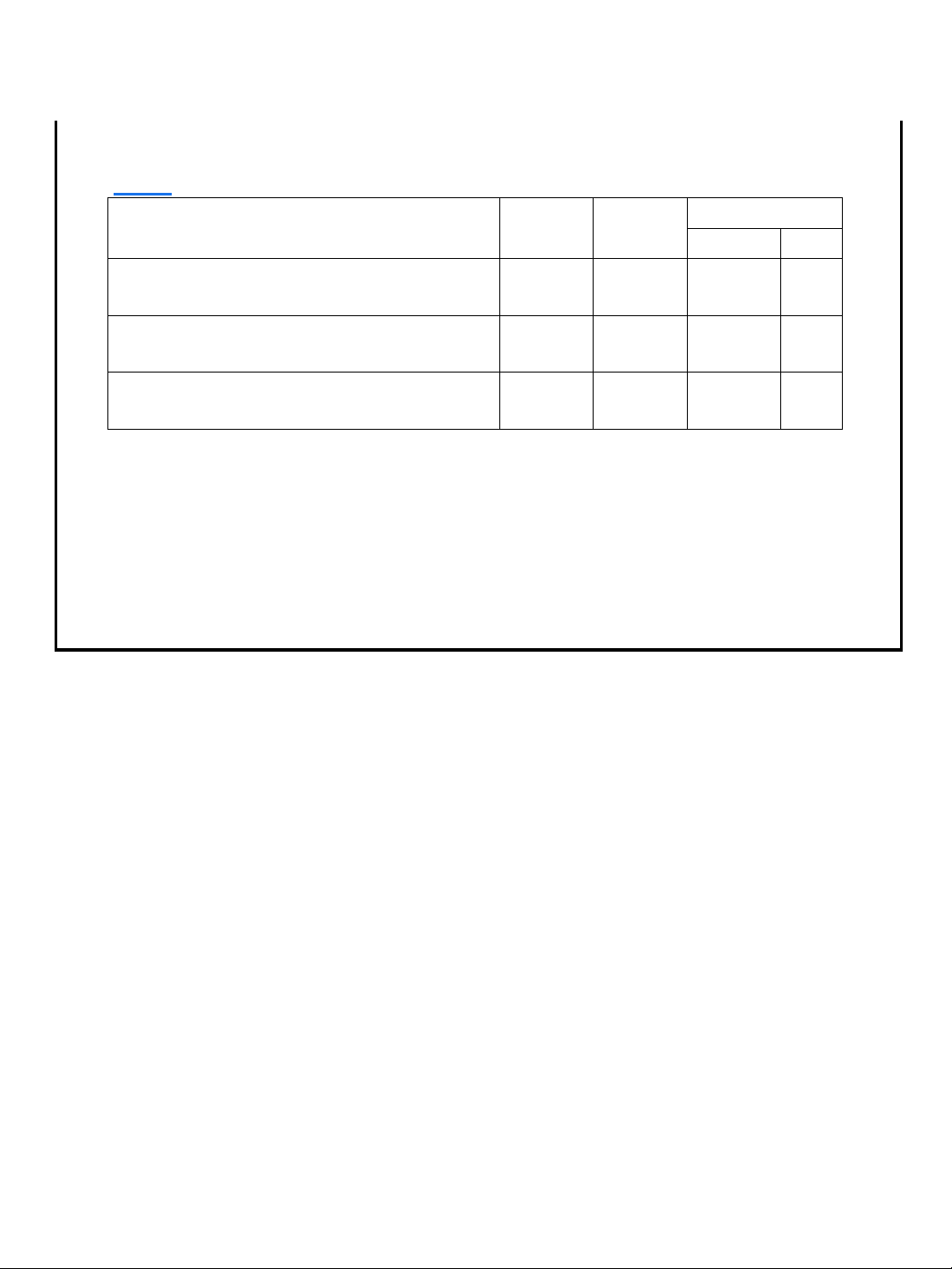

Dự phòng nợ phải thu khó đòi: Chỉ tiêu mã số 137 + mã số 219 6 4 lOMoAR cPSD| 59561309 17/07/2025 Chênh lệch Đầu Cuối Chỉ tiêu Tỷ lệ kỳ kỳ Mức (%) 1 2 3 4 5

Tỷ lệ giữa nợ phải thu so với nợ phải trả

Tỷ trọng giữa nợ phải thu so với tổng tài sản

Tỷ trọng nợ phải trả chiếm trong tổng nguồn vốn

Tỷ lệ giữa dự phòng nợ phải

thu khó đòi so với tổng nợ phải thu người mua

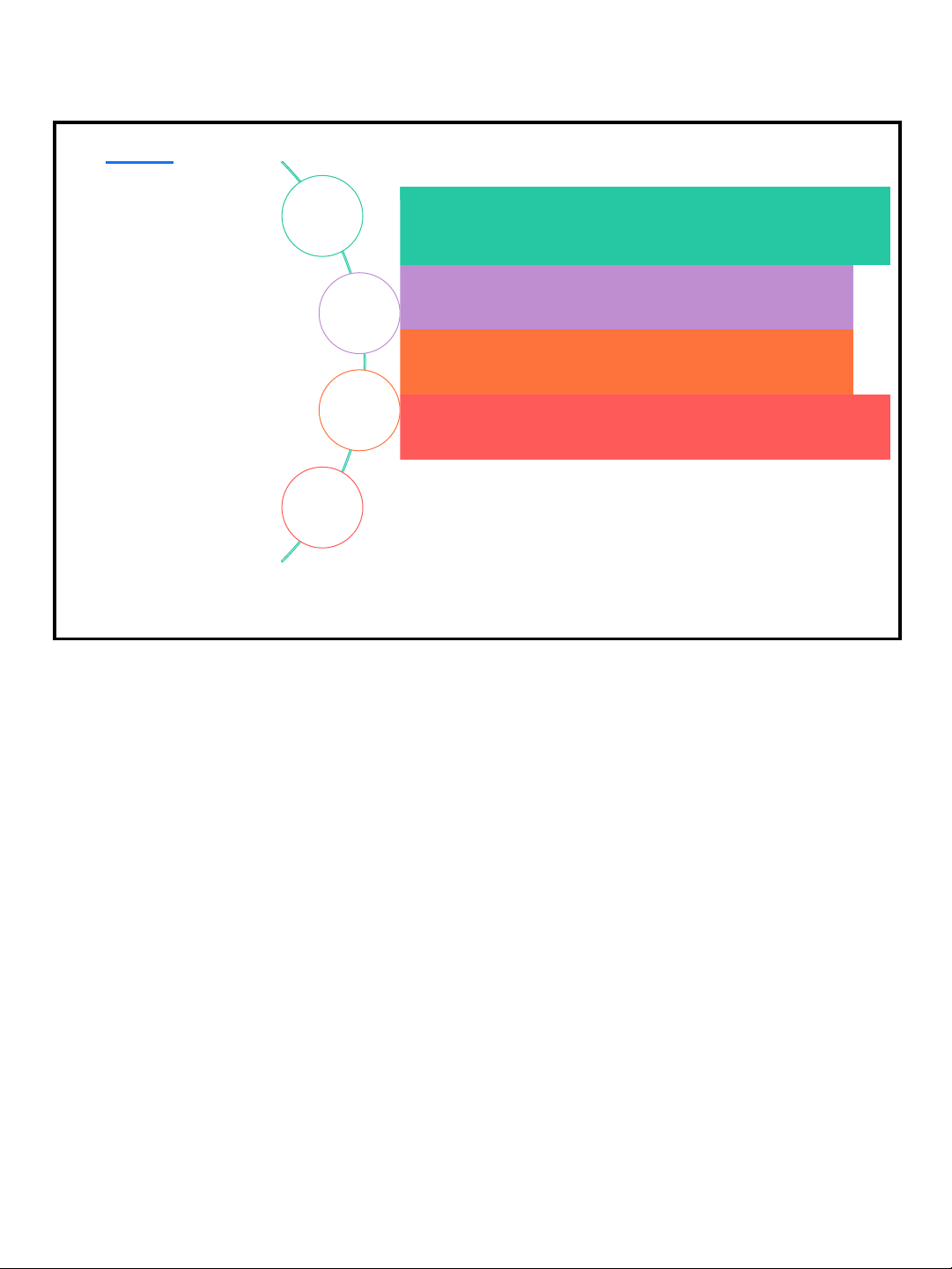

Đánh giá khái quát tình hình thanh toán 7 5 lOMoAR cPSD| 59561309 17/07/2025 Phân tích tình

Phân tích tốc độ, xu hướng, nhịp điệu tăng hình công

trưởng nợ phải thu, nợ phải trả nợ

Phân tích tình hình thanh toán nợ phải thu phải thu, phải trả của

Phân tích tình hình thanh toán nợ phải trả doanh nghiệp

Phân tích tốc độ thanh toán 8 6 lOMoAR cPSD| 59561309 17/07/2025

Phân tích tốc độ, xu hướng, nhịp điệu tăng trưởng nợ

phải thu, nợ phải trả

Để phân tích xu hướng và nhịp điệu biến động (tăng trưởng) nợ phải thu, nợ phải trả theo thời

gian, các nhà phân tích sử dụng các chỉ tiêu phản ánh tốc độ tăng trưởng định gốc và tốc độ

tăng trưởng liên hoàn của nợ phải thu, nợ phải trả theo thời gian.

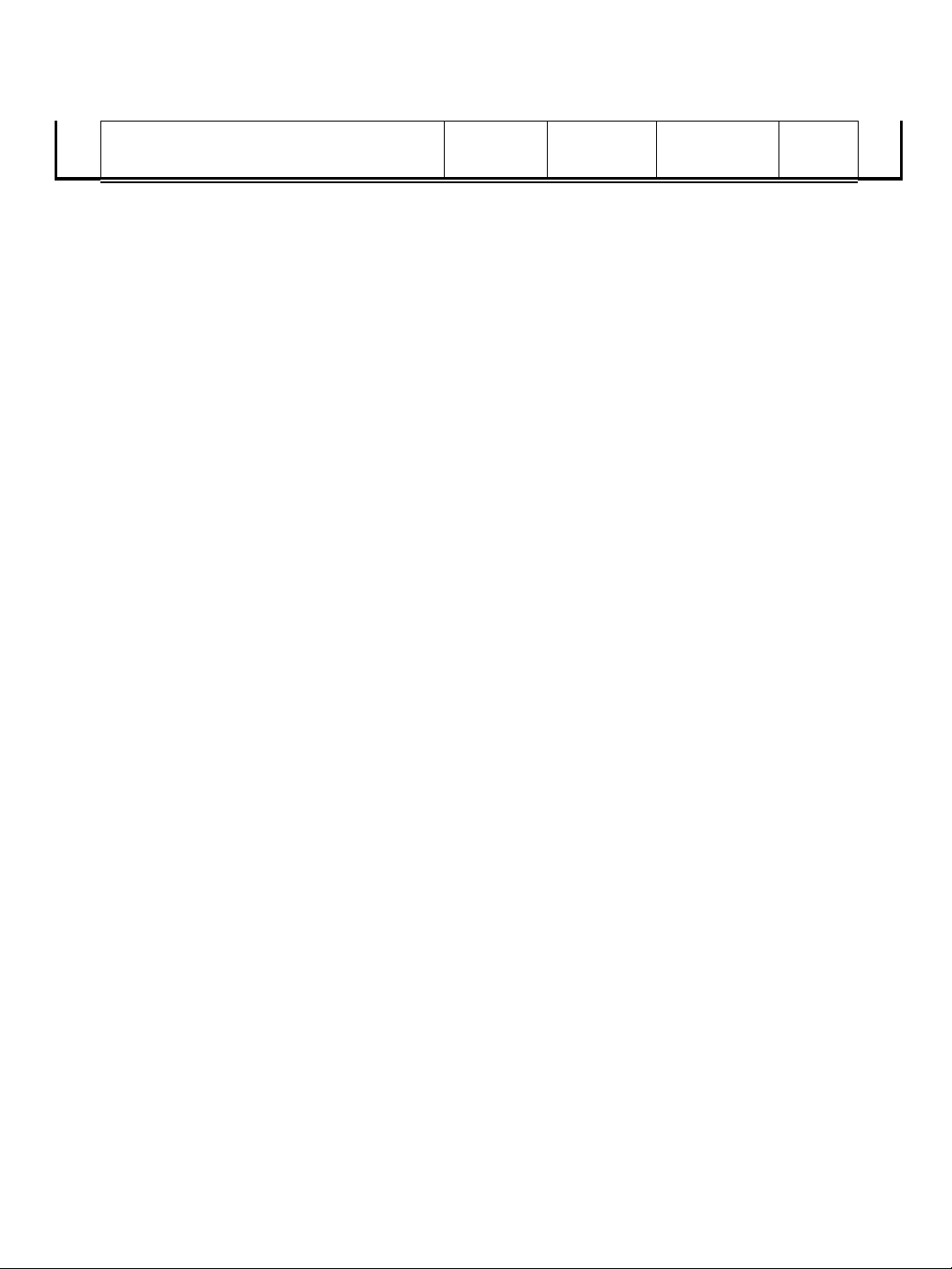

Bảng phân tích xu hướng và nhịp điệu tăng trưởng của nợ phải thu và nợ phải trả

Cuối Cuối năm Cuối năm Cuối năm Cuối năm Cuối năm Chỉ tiêu năm N (N+1) (N+2) (N+3) (N+4) (N+5)

1 . Tốc độ tăng trưởng định gốc của nợ phải thu

2 . Tốc độ tăng trưởng định gốc của nợ phải trả

3 . Tốc độ tăng trưởng liên hoàn của nợ phải thu

4 . Tốc độ tăng trưởng liên hoàn của nợ phải trả 9 7 lOMoAR cPSD| 59561309 17/07/2025

Phân tích tình hình thanh toán nợ phải thu

Nợ phải thu là tài sản của

nợ phải thu, nhà phân tích Khi phân tích các khoản

DN bị các DN, tổ chức và

cần tiến hành phân loại và cá nhân

khác chiếm dụng sắp xếp các khoản nợ mà DN phải có trách phải

thu theo thời gian nhiệm thu hồi. (Ngắn hạn, dài hạn).

Tỷ lệ giữa nợ đã thu trong kỳ so = Số nợ đã thu trong kỳ x 100 với tổng số nợ phải thu

trong kỳ Tổng số nợ phải thu trong kỳ Chỉ tiêu Đầu năm Cuối năm

Chênh lệch cuối kỳ so với đầu năm (±) Mức (lần) Tỷ lệ (%)

Tỷ lệ giữa nợ đã thu trong kỳ so với tổng số nợ phải thu trong kỳ 10 8 lOMoAR cPSD| 59561309 17/07/2025 Phân

tích tình hình han t

h toán nợ phải trả Cũng tương tự như Nợ phải trả là các khoản nợ phải thu, nhà khoản nợ mà DN chiếm Thuộc khoản này, gồm phân tích cũng phải dụng phát sinh trong nợ vay và nợ phát sinh chia ra và sắp xếp các

quá trình hoạt động sản trong thanh toán.

khoản nợ phải trả theo xuất, kinh doanh. thời gian (Ngắn hạn, dài hạn). 11

Phân tích tình hình thanh toán nợ phải trả

Tỷ lệ giữa nợ đã trả trong kỳ so với

Số nợ đã trả trong kỳ = x 100

tổng số nợ phải trả trong kỳ

Tổng số nợ phải trả trong kỳ

Bảng phân tích tình hình thanh toán nợ phải trả Chỉ tiêu Đầu năm Cuối năm

Chênh lệch cuối kỳ so với đầu năm (±) Mức (lần) Tỷ lệ (%) 9 lOMoAR cPSD| 59561309 17/07/2025

Tỷ lệ giữa nợ đã trả trong kỳ so với tổng số nợ phải trả trong kỳ 12 10 lOMoAR cPSD| 59561309 17/07/2025

Phân tích tốc độ thanh toán

a. Số lần thu hồi tiền hàng

▪ Chỉ tiêu này cho biết số lần thu hồi tiền hàng bán ra bình quân trong kỳ kinh doanh của

DN hay số lần chuyển nợ phải thu của khách hàng thành tiền

Tổng số tiền hàng bán chịu cho người mua trong kỳ

Số lần thu hồi tiền hàng =

Nợ phải thu người mua bình quân

• Tổng số tiền hàng bán chịu cho người mua trong kỳ = Tổng doanh thu thực tế trong kỳ - Tổng tiền mặt,

TGNH thu ngay từ hoạt động bán hàng

• Nợ phải thu người mua bình quân = (NPT người mua đầu năm + cuối năm)/2

• Thực tế thường sử dụng chỉ tiêu doanh thu thuần (mã số 10 – BCKQKD) 13 11 lOMoAR cPSD| 59561309 17/07/2025

Phân tích tốc độ thanh toán

b. Thời gian thu hồi tiền hàng

▪ Chỉ tiêu này cho biết thời gian cần thiết bình quân để thu hồi tiền hàng bán ra trong kỳ.

▪ Thời gian thu hồi tiền hàng bán ra càng ngắn chứng tỏ tốc độ thu hồi tiền hàng

càng nhanh, DN ít bị chiếm dụng vốn và ngược lại. Thời gian thu hồi

Thời gian của kỳ phân tích = tiền hàng

Số lần thu hồi tiền hàng

Thời gian của kỳ phân tích có thể là 1 quý (90 ngày) hoặc 1 năm (365 ngày) 14 12 lOMoAR cPSD| 59561309 17/07/2025

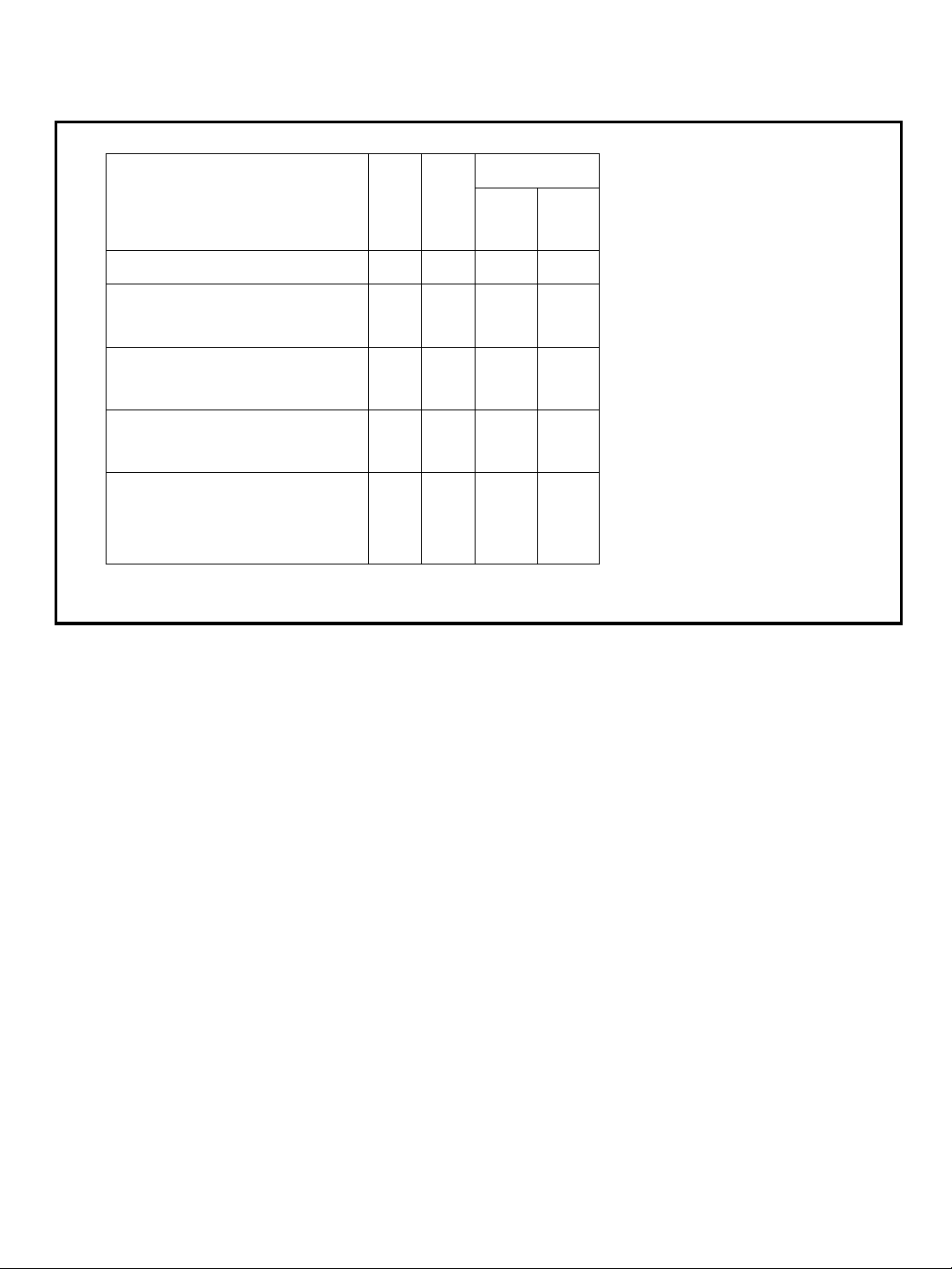

Ví dụ: Trích số liệu trên Bảng cân đối kế toán của Công ty ABC và Báo cáo kết quả kinh doanh như sau:

Đơn vị tính: 1.000 đồng Cuối năm Đầu năm Đầu năm Chỉ tiêu Mã số N (năm N N+1) N+2

1. Số dư phải thu khách hàng 131 35.600 45.700 47.890 2. Doanh thu thuần 10 400.650 514.745 560.870

Yêu cầu: Phân tích tình hình các khoản phải thu của khách hàng, biết thời gian

của kỳ phân tích là 1 năm. 15 13 lOMoAR cPSD| 59561309 17/07/2025

Đáp án: Ta lập bảng phân tích như sau: Chênh lệch Chỉ tiêu

Năm N Năm N+1 Mức %

1. Số dư bình quân phải thu khách hàng (ngàn đồng)

2. Số vòng quay phải thu khách hàng (vòng)

3. Thời gian bình quân 1 vòng quay phải thu khách hàng (ngày) 16 14 lOMoAR cPSD| 59561309 17/07/2025

Phân tích tốc độ thanh toán

c. Số lần thanh toán tiền hàng

▪ Chỉ tiêu này phản ánh mức độ hợp lý của số dư các khoản phải trả người bán

và hiệu quả của việc thanh toán nợ Số lần thanh toán

Tổng số tiền hàng mua chịu người bán trong kỳ = tiền hàng

Nợ phải trả người bán bình quân 17 15 lOMoAR cPSD| 59561309 17/07/2025

Phân tích tốc độ thanh toán

d. Thời gian thanh toán tiền hàng

▪ Chỉ tiêu này cho biết thời gan cần thiết bình quân để DN thanh toán tiền hàng

cho chủ nợ trong kỳ kinh doanh.

▪ Thời gian thanh toán tiền hàng càng dài thì số vốn DN chiếm dụng của người

bán càng lớn và ngược lại. Thời gian thanh toán

Thời gian của kỳ phân tích = tiền hàng

lần thanh toán tiền hàng Số 18 16 lOMoAR cPSD| 59561309 17/07/2025

Ví dụ: Trích số liệu trên Bảng cân đối kế toán của Công ty ABC và Báo cáo kết quả kinh doanh như sau:

Đơn vị tính: 1.000 đồng Cuối năm Đầu năm Đầu năm Chỉ tiêu Mã số N (năm N N+1) N+2

1. Số dư phải trả người bán 312 45.630 55.760 57.870 2. Giá vốn hàng bán 11 430.610 554.725 570.840 3. Tiền hàng mua chịu TM 405.560 511.335 590.970

Yêu cầu: Phân tích tình hình các khoản phải trả nhà cung cấp, biết thời gian của kỳ phân tích là 1 năm. 19 17 lOMoAR cPSD| 59561309 17/07/2025

PHÂN TÍCH KHẢ NĂNG THANH TOÁN

Phân tích khả năng thanh toán ngắn hạn

Khả năng thanh toán ngắn hạn được thể hiện qua 3 góc độ, đó là: Khả năng thanh toán nợ ngắn hạn;

khả năng thanh toán nhanh; khả năng thanh toán tức thời.

a. Khả năng thanh toán nợ ngắn hạn Hệ số khả năng thanh

Tài sản ngắn hạn (TSNH) = toán nợ ngắn hạn Nợ ngắn hạn

Chỉ tiêu này phản ánh mức độ đáp ứng nợ ngắn hạn bằng tài sản ngắn hạn của DN, nó cho biết

một đồng nợ ngắn hạn được bảo đảm bởi mấy đồng tài sản ngắn hạn. 20 18 lOMoAR cPSD| 59561309 17/07/2025

PHÂN TÍCH KHẢ NĂNG THANH TOÁN

b. Hệ số khả năng thanh toán nhanh Hệ số khả năng thanh TSNH – Hàng tồn kho = toán nhanh Nợ ngắn hạn

Chỉ tiêu này phản ánh khả năng trả nợ ngắn hạn của DN mà không phụ thuộc vào

việc tiêu thụ hàng tồn kho.

c. Hệ số khả năng thanh toán tức thời

Tiền và tương đương tiền

Hệ số khả năng thanh (chỉ tiêu mã số 111 – bảng CĐKT) = toán tức thời Nợ ngắn hạn

Chỉ tiêu này phản ánh mức độ đáp ứng nợ ngắn hạn bằng tiền và tương đương tiền của DN 21 19 lOMoAR cPSD| 59561309 17/07/2025

PHÂN TÍCH KHẢ NĂNG THANH TOÁN

Phân tích khả năng thanh toán dài hạn

Khả năng thanh toán dài hạn là khả năng đáp ứng các khoản nợ có thời hạn thanh

toán trên một năm hoặc trên một chu kỳ kinh doanh của DN tính đến thời điểm phân tích.

a. Hệ số khả năng thanh toán nợ dài hạn

Chỉ tiêu này phản ánh mức độ đáp ứng nợ dài hạn bằng TSDH của DN. Nó cho

biết một đồng nợ dài hạn được đảm bảo bởi bao nhiêu đồng TSDH. Hệ số khả năng thanh Tài sản dài hạn (TSDH) = toán nợ dài hạn Nợ dài hạn 22

PHÂN TÍCH KHẢ NĂNG THANH TOÁN

Phân tích khả năng thanh toán dài hạn

Khả năng thanh toán dài hạn là khả năng đáp ứng các khoản nợ có thời hạn thanh

toán trên một năm hoặc trên một chu kỳ kinh doanh của DN tính đến thời điểm phân tích.

b. Hệ số khả năng chi trả lãi vay

Cho biết mức độ đáp ứng các khoản chi phí lãi vay của DN bằng lợi nhuận trước thuế và lãi vay. Hệ số khả năng chi

Lợi nhuận trước thuế và lãi vay = trả lãi vay Lãi vay phải trả 23 20