Preview text:

BỘ GIÁO DỤC VÀ ĐÀO TẠO

TRƯỜNG ĐẠI HỌC PHENIKAA BÀI TIỂU LUẬN

HỌC PHẦN PHÂN TÍCH BÁO CÁO TÀI CHÍNH

Công ty Cổ phần Dược phẩm IMEXPHARM

Sinh viên: Thân Hải Long

Mã số sinh viên: 22012300 Khóa: K16

Ngành: Kế toán Hệ: Đại học

Giảng viên: PGS.TS. Nguyễn Thị Lời

Hà Nội – Năm 2024 LỜI CẢM ƠN

Em xin gửi lời cảm ơn chân thành tới PGS.TS. Nguyễn Thị Lời, giảng viên dạy

học phần Phân tích báo cáo tài chính trường đại học Phenikaa, đã dành thời gian

nhiệt tình giảng dạy cho chúng tôi trong học kỳ vừa qua.

Bài học mà cô Lời truyền đạt mang tính thực tiễn và hữu ích. Các kiến thức này

đã giúp em rèn luyện kĩ năng phân tích báo cáo tài chính và làm việc nhóm.

Nhờ cô mà em đã có cơ hội tiếp cận với nhiều báo cáo thực tế và học hỏi được

nhiều kinh nghiệm quý báu trong lĩnh vực tài chính.

Cô Lời luôn góp ý chân thành và thẳng thắn về cách em phân tích và trình bày

báo cáo. Điều này giúp em cải thiện và hoàn thiện báo cáo của mình một cách chuyên nghiệp hơn.

Một lần nữa, em xin chân thành cảm ơn PGS.TS. Nguyễn Thị Lời và hy vọng các

thế hệ sau này sẽ có cơ hội được học và làm việc cùng cô Lời trong tương lai. Trân trọng cảm ơn cô!

Phần 1: Giới thiệu sơ lược về công ty

Tiền thân là Công ty Dược phẩm Cấp II thành lập năm 1977. Năm 2001, chuyển đổi

thành Công ty CP Dược phẩm Imexpharm với số vốn điều lệ là 22 tỷ đồng. Năm 2006,

công ty chính thức niêm yết cổ phiếu trên Sở giao dịch chứng khoán TP. Hồ Chí Minh với

mã IMP. Năm 2013, doanh nghiệp đã có bước cải tiến mới trong sản xuất với việc sử dụng

nguyên liệu sản xuất bằng công nghệ lên men (Enzymatic) của tập đoàn DSP Tây Ban

Nha cho các dòng sản phẩm kháng sinh. Năm 2016, Imexpharm trở thành công ty dược

đầu tiên trong nước cùng lúc đạt được Chứng nhận EU-GMP của Bộ Y tế Tây Ban Nha

(thuộc khối ICH) cho cả 03 dây chuyền của Nhà máy Công nghệ cao Betalactam Bình

Dương là Cephalosporin (dây chuyền thuốc viên và dây chuyền thuốc tiêm) và Penicillin

(dây chuyền thuốc tiêm).

Imexpharm là công ty sản xuất thuốc Generics chất lượng hàng đầu Việt Nam, nổi

tiếng với các dòng kháng sinh được giới chuyên môn tin dùng. Với slogan “Sự cam kết

ngay từ đầu”, Imexpharm cam kết giữ vững lời hứa trước sau như một, gắn bó với khách

hàng, quyết đi theo con đường đã chọn; cung cấp các giải pháp hiệu quả cao cho sức khỏe

cộng đồng. Imexpharm tự hào là đơn vị đầu tiên tại Việt Nam đạt tiêu chuẩn GMP-

ASEAN. Công ty trở thành đối tác sản xuất nhượng quyền của nhiều tập đoàn dược đa

quốc gia hàng đầu thế giới như: Sandoz, Robison Pharma, DP Pharma, Galien,

Pharmacience Canada, Sanofi – Aventis. Chưa dừng lại ở đó, Imexpharm luôn quan tâm

cải tiến công nghệ, chú trọng nâng cao chất lượng sản phẩm, nhân lực để mang đến những

sản phẩm, dịch vụ chất lượng.

Phần 2: Phân tích báo cáo tài chính

Chủ đề 2: Phân tích cấu trúc tài chính

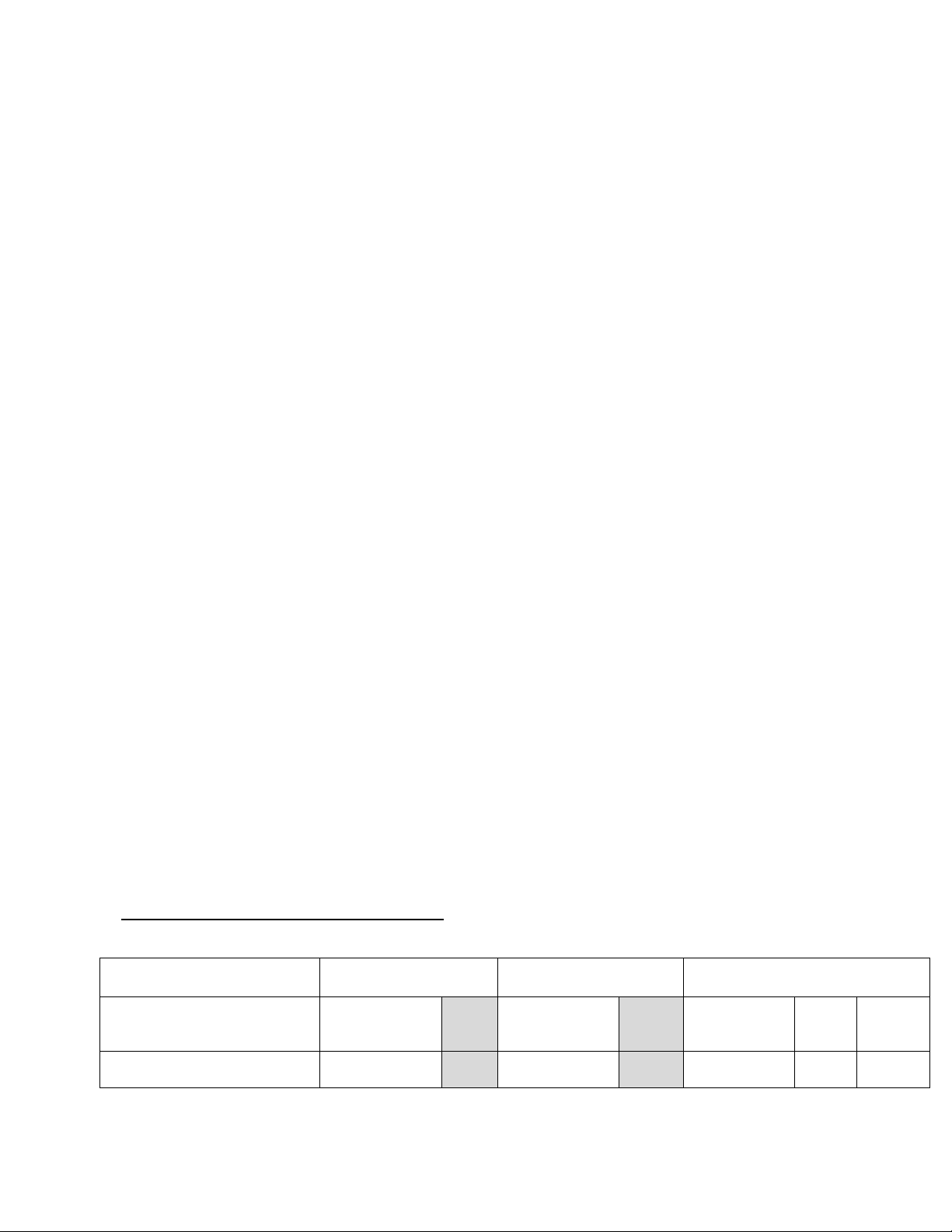

Bảng 1: Bảng tỷ trọng phân tích cấu trúc tài chính Chỉ tiêu trên BCĐKT Năm 2022 Năm 2023 So sánh Tỷ Tỷ Tỷ trọng TÀI SẢN Số tiền (đ) trọng Số tiền (đ) trọng Số tiền (3) (đ) Tỷ lệ (4) % (5) % (1) % (2) %

A- TÀI SẢN NGẮN HẠN

1,103,552,901,572 48.47 1,207,134,868,32 3 50.45 103,581,966,751 9.39 1.99 1

I. Tiền và các khoản tương đương tiền 178,845,070,328 7.85 106,200,569,241 4.44 -72,644,501,087 -40.62 -3.42 1. Tiền 88,845,070,328 3.90 106,200,569,241 4.44 17,355,498,913 19.53 0.54

2. Các khoản tương đương tiền 90,000,000,000 3.95 0 0 -90,000,000,000 -100.00 -3.95

II. Các khoản đầu tư tài chính ngắn hạn 211,300,000,000 9.28 93,000,000,000 3.89 - 118,300,000,000 -55.99 -5.39

1. Đầu tư nắm giữ đến ngày đáo hạn 211,300,000,000 9.28 93,000,000,000 3.89 - 118,300,000,000 -55.99 -5.39

III. Các khoản phải thu ngắn hạn 270,938,803,795 11.90 296,563,369,409 12.39 25,624,565,614 9.46 0.50

1. Phải thu ngắn hạn của khách hàng 231,177,991,195 10.15 256,814,120,627 10.73 25,636,129,432 11.09 0.58

2. Trả trước cho người bán ngắn hạn 26,995,557,085 1.19 34,821,538,440 1.46 7,825,981,355 28.99 0.27

3. Phải thu ngắn hạn khác 26,560,007,100 1.17 7,683,749,363 0.32 -18,876,257,737 -71.07 -0.85

4. Dự phòng phải thu ngắn hạn khó đòi -13,794,751,585 -0.61 -2,756,039,021 -0.12 11,038,712,564 -80.02 0.49 IV. Hàng tồn kho 435,841,476,949 19.14 699,445,523,731 29.23 263,604,046,782 60.48 10.09 1. Hàng tồn kho 441,406,686,700 19.39 702,155,924,857 29.35 260,749,238,157 59.07 9.96

2. Dự phòng giảm giá hàng tồn kho -5,565,209,751 -0.24 -2,710,401,126 -0.11 2,854,808,625 -51.30 0.13

V.Tài sản ngắn hạn khác 6,627,550,500 0.29 11,925,405,942 0.50 5,297,855,442 79.94 0.21

1. Chi phí trả trước ngắn hạn 1,601,203,446 0.07 6,539,033,309 0.27 4,937,829,863 308.38 0.20 0.221

2. Thuế GTGT được khấu trừ 5,026,347,054 5,386,372,633 0.225 360,025,579 7.16 0.004

B. TÀI SẢN DÀI HẠN

1,173,390,666,003 51.53 1,185,480,288,79 6 49.55 12,089,622,793 1.03 -1.99

I. Các khoản phải thu dài hạn 50,244,740 0.0022 2,257,399,878 0.0943 2,207,155,138 4392.8 1 0.0921

1. Phải thu dài hạn khác 50,244,740 0.0022 2,257,399,878 0.0943 2,207,155,138 4392.8 1 0.0921

II.Tài sản cố định 488,685,348,304 21.46 935,553,291,815 39.10 446,867,943,511 91.44 17.64

1. Tài sản cố định hữu hình 415,706,968,202 18.26 861,403,061,439 36.00 445,696,093,237 107.21 17.75 - Nguyên giá 937,101,735,948 41.16 1,450,906,363,73 1 60.64 513,804,627,783 54.83 19.48

- Giá trị hao mòn lũy kế

-521,394,767,746 -22.90 -589,503,302,292 -24.64 -68,108,534,546 13.06 -1.74

2. Tài sản cố định vô hình 72,978,380,102 3.21 74,150,230,376 3.10 1,171,850,274 1.61 -0.11 - Nguyên giá 99,071,887,219 4.35 101,608,535,219 4.25 2,536,648,000 2.56 -0.10 2

- Giá trị hao mòn lũy kế -26,093,507,117 - 1.1460 -27,458,304,843 -1.1476 -1,364,797,726 5.23 -0.0016

III. Tài sản dở dang dài hạn 580,743,385,664 25.51 47,350,656,599 1.98 - 533,392,729,065 -91.85 -23.53

1. Chi phí xây dựng cơ bản dở dang 580,743,385,664 25.51 47,350,656,599 1.98 - 533,392,729,065 -91.85 -23.53

IV. Đầu tư tài chính dài hạn 71,289,573,850 3.13 71,283,556,350 2.98 -6,017,500 -0.01 -0.15

1. Đầu tư vào công ty liên kết, liên doanh 70,948,582,700 3.12 70,948,582,700 2.97 0 0.00 -0.1506

2. Đầu tư góp vốn vào đơn vị khác 617,550,000 0.0271 617,550,000 0.0258 0 0.00 -0.0013

3. Dự phòng đầu tư tài chính dài hạn -276,558,850 - 0.0121 -282,576,350 -0.0118 -6,017,500 2.18 0.0003

V. Tài sản dài hạn khác 32,622,113,445 1.43 129,035,384,154 5.39 96,413,270,709 295.55 3.96

1. Chi phí trả trước dài hạn 32,622,113,445 1.43 129,035,384,154 5.39 96,413,270,709 295.55 3.96

TỔNG CỘNG TÀI SẢN 2,276,943,567,575 100 2,392,615,157,11 9 100 115,671,589,544 5.08 0 NGUỒN VỐN C. NỢ PHẢI TRẢ 382,496,674,756 16.8 308,036,213,534 12.87 -74,460,461,222 -19.47 -3.93 I. Nợ ngắn hạn 382,496,674,756 16.8 308,036,213,534 12.87 -74,460,461,222 -19.47 -3.93

1. Phải trả người bán ngắn hạn 85,922,688,253 3.77 70,504,681,886 2.95 -15,418,006,367 -17.94 -0.82

2. Người mua trả tiền trước ngắn hạn 33,524,401,549 1.47 5,869,730,558 0.25 -27,654,670,991 -82.49 -1.23

3. Thuế và các khoản phải nộp nhà nước 27,751,523,623 1.22 21,867,864,194 0.91 -5,883,659,429 -21.20 -0.31

4. Phải trả người lao động 73,138,693,787 3.21 57,058,335,353 2.38 -16,080,358,434 -21.99 -0.83

5. Chi phí phải trả ngắn hạn 43,570,691,199 1.91 47,290,412,702 1.98 3,719,721,503 8.54 0.07

6. Phải trả ngắn hạn khác 5,215,999,675 0.23 20,920,170,356 0.87 15,704,170,681 301.08 0.64

7. Vay và nợ thuê tài chính ngắn hạn 94,980,000,000 4.17 49,421,829,063 2.07 -45,558,170,937 -47.97 -2.11

8. Quỹ khen thưởng phúc lợi 18,392,676,670 0.81 35,103,189,422 1.47 16,710,512,752 90.85 0.66

D.VỐN CHỦ SỞ HỮU

1,894,446,892,819 83.20 2,084,578,943,58 5 87.13 190,132,050,766 10.04 3.93

I. Vốn chủ sở hữu 1,894,446,892,819 83.20 2,084,578,943,58 5 87.13 190,132,050,766 10.04 3.93

1. Vốn góp của chủ sở hữu 667,053,700,000 29.30 700,384,490,000 29.27 33,330,790,000 5.00 -0.03

- Cổ phiếu phổ thông có quyền biểu quyết 667,053,700,000 29.30 700,384,490,000 29.27 33,330,790,000 5.00 -0.03

2. Thặng dư vốn cổ phần 507,368,247,904 22.28 507,368,247,904 21.21 0 0.00 -1.07

3. Vốn khác của chủ sở hữu 2,420,789,142 0.11 2,420,789,142 0.10 0 0.00 -0.01 3 4. Cổ phiếu quỹ -358,600,000 -0.02 -358,600,000 -0.01 0 0.00 0.01

5. Quỹ đầu tư phát triển 453,317,592,589 19.91 434,668,679,280 18.17 -18,648,913,309 -4.11 -1.74

6. Lợi nhuận sau thuế chưa phân phối 264,645,163,184 11.62 440,095,337,259 18.39 175,450,174,075 66.30 6.77

- LNST chưa phân phối lũy kế đến cuối kỳ trước 1,623,268,980 0.07 121,890,418,408 5.09 120,267,149,428 7408.9 5 5.02

- LNST chưa phân phối kỳ này 263,021,894,204 11.55 318,204,918,851 13.30 55,183,024,647 20.98 1.75

TỔNG CỘNG NGUỒN VỐN 2,276,943,567,575 100 2,392,615,157,11 9 100 115,671,589,544 4.83 0

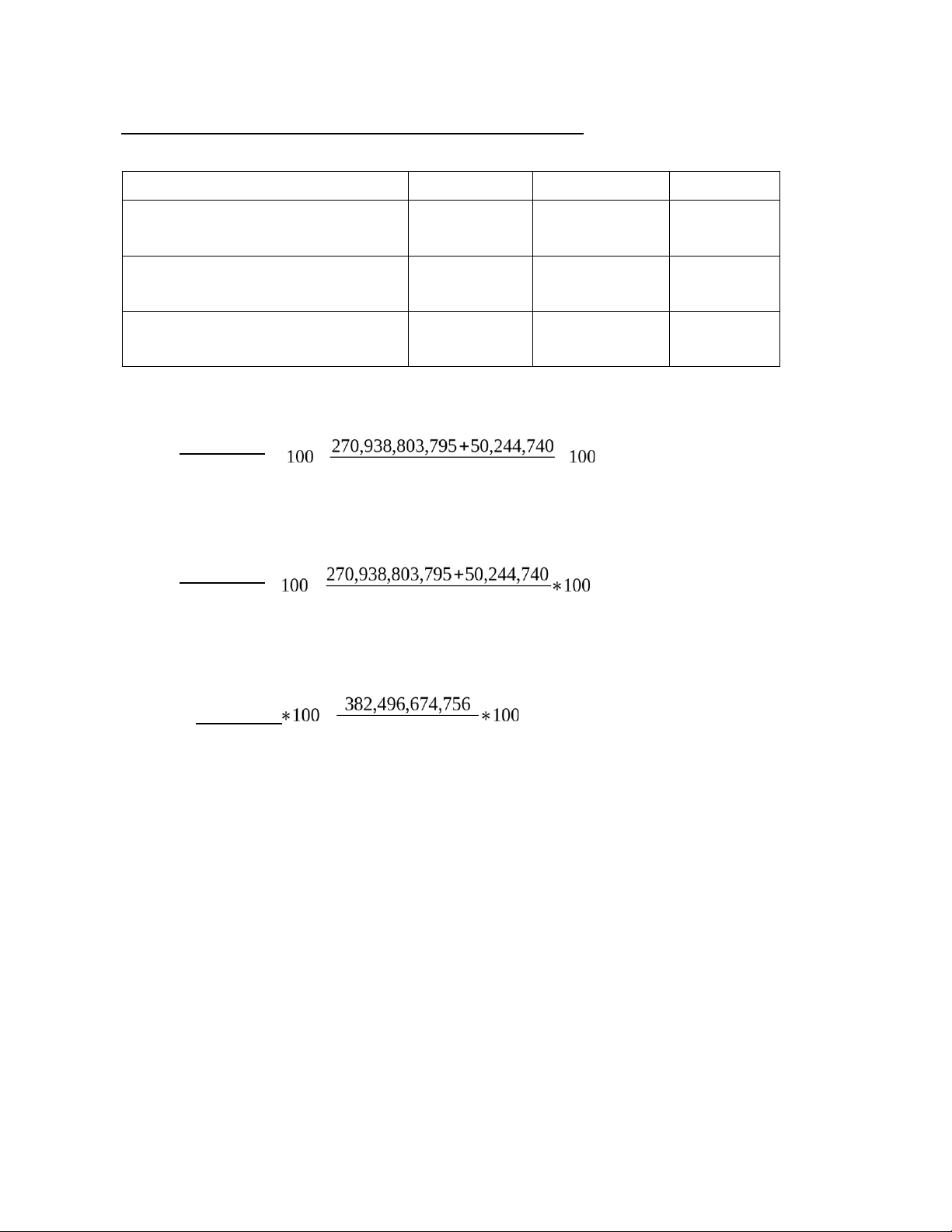

I. Cách tính bảng phân tích

Lấy ví dụ tính chỉ tiêu đầu tiên là Tổng tài sản ngắn hạn 1. Tỷ trọng (1) năm 2022: *100 = 48.47 %

2. Tỷ trọng (2) năm 2023: *100 = 50.45 %

3. Số tiền (3): 1,207,134,868,323 – 1,103,552,901,572 = 103,581,966,751 4. Tỷ lệ (4): *100= 9.39 %

5. Tỷ trọng (5): 50.45 % – 48.47 % = 1.99 %

II. Phân tích cơ cấu nguồn vồn

Phân tích tổng quát -

Biến động: Tổng nguồn vốn của công ty năm 2023 là 2,392,615,157,119 tăng

115,671,589,544 so với năm 2022 tương ứng với tỷ lệ tăng là 10.04%, chứng tỏ quy mô

nguồn vốn của công ty so với năm 2022 đã tăng lên, đây là cơ sở đánh giá công ty đang

mở rộng kinh doanh, hoặc kinh doanh có phần tốt hơn -

Cơ cấu: Trong tổng nguồn vốn thì tỷ trọng nợ phải trả năm 2023 so với năm 2022

giảm 3.93% (Năm 2023 chiếm 12.87%; Năm 2022 chiếm 16.8%), bên cạnh đó thì tỷ

trọng VCSH năm 2023 so với năm 2022 tăng 3.93% (Năm 2023 chiếm 87.13%; Năm

2022 chiếm 83.2%). Như vậy, chính sách huy động nguồn vốn của công ty năm 2023 so

với năm 2022 thiên về xu hướng tăng tỷ trọng nguồn vốn huy động từ bên trong và

giảm ngồn vốn huy động từ bên ngoài. Phân tích chi tiết a, Nợ phải trả: Nợ phải

trả năm 2023 là 308,036,213,534 giảm 74,460,461,222 tương ứng với tỷ lệ giảm 4

19.47% là do nợ ngắn hạn năm 2023 giảm 74,460,461,222 điều khác biệt là công ty

không có các khoản mục về nợ dài hạn

* Nợ ngắn hạn của công ty năm 2023 là 308,036,213,534 giảm 74,460,461,222 so

với năm 2022 tương ứng với tỷ lệ giảm 19.47%. Tỷ trọng giảm 3.93%.

Nợ phải trả giảm đi là do sự giảm đi của:

+ Phải trả người bán ngắn hạn

+ Người mua trả tiền trước

+ Thuế và các khoản phải nộp nhà nước

+ Phải trả người lao động

+ Vay và nợ thuê tài chính ngắn hạn

Nhưng bên cạnh đó vẫn có một vài chỉ tiêu tăng:

+ Chi phí phải trả ngắn hạn + Phải trả ngắn hạn

+ Quỹ khen thưởng phúc lợi

Để hiểu rõ ta đi vào phân tích cụ thể nợ ngắn hạn

a.1, Phải trả người bán ngắn hạn

Phải trả người bán ngắn hạn năm 2023 là 70,504,681,886 giảm 15,418,006,367 so

với năm 2022 tương ứng với tỷ lệ giảm là 17.94% và tỷ trọng giảm 0,82%. Cho thấy

doanh nghiệp thanh toán các nghĩa vụ nợ cho người bán. Khiến nguồn vốn doanh

nghiệp đi chiếm dụng bị giảm. Thậm chí là niềm tin đối tác của doanh nghiệp bị giảm

xuống khiến công ty phải thanh toán sớm các khoản nợ. Hoặc trong trường hợp công ty

làm ăn hiệu quả dẫn đến có nhiều nguồn kinh phí để chi trả các khoản nợ. Nếu nhìn vào

phần LN sau thuế chưa phân phối sẽ thấy khoản mục này tăng khiến doanh nghiệp có

nhiều tiền hơn (tiền và các khoản tương đương tiền tăng) làm cho doanh nghiệp thanh

toán được nợ và làm khoản mục phải trả người bán giảm xuống. Nhưng doanh nghiệp

cũng cần xem xét thời hạn các khoản nợ phải trả người bán hoặc thương lượng với nhà

cung cấp để có kế hoạch trả nợ phù hợp, nhằm kéo dài thời gian chiếm dụng vốn giúp

công ty mở rộng thêm quy mô kinh doanh. a.2, Người mua trả tiền trước ngắn hạn

Người mua trả tiền trước ngắn hạn năm 2023 là 5,869,730,558 giảm 5

27,654,670,991 so với năm 2022 tương ứng với tỷ lệ giảm 82.49% và tỷ trọng giảm

1,23%. Đây khoản tiền mà người mua ứng trước để mua các sản phẩm, dịch vụ, hàng

hoá, tài sản cố định, các bất động sản đầu tư mà doanh nghiệp cung cấp không quá một

năm hay trong chu kỳ sản xuất (không bao gồm các khoản doanh thu đã nhận trước). Có

thể người mua không ứng tiền mà xin nợ nên khoản phải thu khách hàng ngắn hạn tăng

lên. Hoặc cũng có thể sản phẩm của công ty giảm sức hấp dẫn trên thị trường khiến ít

người mua ứng tiền trước. Nhất là trong lĩnh vực dược phẩm có rất nhiều đối cạnh tranh

khiến doanh nghiệp không yêu cầu khách hàng ứng trước để thu hút khách hàng trong khâu bán hàng.

a.3, Thuế và các khoản phải nộp nhà nước

Thuế và các khoản phải nộp cho nhà nước năm 2023 là 21,867,864,194 giảm

5,883,659,429 so với năm 2022 tương ứng với tỷ lệ giảm 21.2% và tỷ trong giảm

0,31%. Lợi nhuận của doanh nghiệp năm 2023 tăng ở mức tốt nhưng thuế giảm có thể

do chính sách thuế GTGT của nhà nước thay đổi từ 10% -> 8% khiến cho khoản mục

này giảm. Hoặc có thể công ty nộp chậm thuế chưa tổng hợp vào BCTC năm 2023.

a.4, Phải trả người lao động

Phải trả người lao động năm 2023 là 57,058,335,353 giảm 16,080,358,434 so với

năm 2022 tương ứng với tỷ lệ giảm 21.99% và tỷ trọng giảm 0,83%. Công ty có hơn

1,300 nhân viên trên khắp cả nước. Nhưng năm 2023 có thể công ty đã cắt giảm nhân

sự, hoặc giảm các chi phí tiền lương so với năm trước khiến khoản mục này giảm. Hoặc

trường hợp công ty thắt chặt quy mô sản xuất, giảm năng suất, khối lượng hàng hóa

trong kỳ. Nhưng khi nhìn vào báo cáo kết quả hoạt động kinh doanh của công ty thì thấy

rằng công ty không có dấu hiệu thắt chặt quy mô sản xuất và kinh doanh nên trường hợp

kia không phù hợp. Cũng có thể do, công ty quản lý tiền lương hiệu quả thông qua hệ

thống tính lương chính xác, thanh toán hiệu quả. IMP có thể đã điều chỉnh chu kỳ thanh

toán lương của mình, dẫn đến tạm thời giảm khoản phải trả cho nhân viên hoặc IMP

thực hiện một khoản thanh toán một lần đáng kể cho nhân viên, chẳng hạn như gói

thưởng hoặc gói thôi việc, điều đó có thể khiến khoản phải trả cho nhân viên tăng đột 6

biến tạm thời và sau đó là sự sụt giảm trong giai đoạn tiếp theo. a.5, Chi phí phải trả ngắn hạn

Chi phí phải trả ngắn hạn của công ty năm 2023 là 47,290,412,702 tăng

3,719,721,503 so với năm 2022 tương ứng với tốc độ tăng 8.54% và tỷ trọng tăng

0,07%. Các khoản phải trả cho hàng hóa, dịch vụ đã nhận được từ người bán hoặc đã

cung cấp cho người mua trong kỳ báo cáo nhưng thực tế chưa chi trả do chưa có hóa

đơn hoặc chưa đủ hồ sơ, tài liệu kế toán, được ghi nhận vào chi phí sản xuất, kinh doanh

của kỳ báo cáo, có thời hạn trừ 12 tháng trở xuống. Có thể là những chi phí thuê cửa

hàng, văn phòng, nhà xưởng, nhà kho, chi phí thuê dịch vụ phục vụ cho hoạt động kinh

doanh của doanh nghiệp. Chi phí cho những công cụ thuộc tài sản lưu động. Những tài

sản này được tính là xuất một lần với giá trị lớn, hoặc tài sản này có thời hạn sử dụng

dưới 1 năm,… Khoản mục này cũng có thể do doanh nghiệp kinh doanh tốt hơn so với

năm 2022 nên mất nhiều chi phí hơn đây được coi là điều bình thường của công ty

không phải khuyết điểm. Hoặc năm 2023 công ty có các khoản chi cho sự kiện bất ngờ

như chi phí cho việc tạm ngưng hoạt động doanh nghiệp, chi phí sửa chữa tài sản cố

định,… Nhưng công ty cũng cần kiểm soát chi phí này không được để tăng quá mức gây

ảnh hưởng đến lợi nhuận của công ty. a.6, Phải trả ngắn hạn khác

Phải trả ngắn hạn khác của công ty năm 2023 là 20,920,170,356 tăng

15,704,170,681 so với năm 2022 tương ứng với tỷ lệ tăng 301.08% và tỷ trọng tăng 0.64%.

Số tiền của khoản mục này năm 2023 gấp bốn lần năm 2022. Có nói đây là mức tăng

nhanh của doanh nghiệp . Nếu theo dõi IMP có thể thấy năm 2023 IMP đã tăng khoản

doanh thu chưa thực hiện lên đến 45 tỷ đồng, chứng tỏ công ty đã ký kết được rất nhiều

hợp đồng mới và doanh thu từ hợp đồng này sẽ được ghi nhận vào quý tiếp theo.

Việc IMP thông báo tăng khoản trả cổ tức năm 2022 cho cổ đông. IMP đã trích lập dự

phòng cho khoản cổ tức năm 2022 trong quý 3/2023, dẫn đến việc khoản phải trả ngắn

hạn khác tăng nhanh. Việc chi trả cổ tức cao cho thấy lợi nhuận của IMP trong năm 2022

khá tốt và đây là phần thưởng cho các nhà đầu tư đã nắm giữ cổ phiếu của công ty. Ngoài

ra còn một số lý do khác cũng có thể làm tăng chi phí phải trả ngắn hạn, tăng chi phí mua

hàng, thay đổi chính sách thanh toán,… Tuy nhiên, cần lưu ý rằng việc gia tăng khoản 7

phải trả ngắn hạn khác không nhất thiết là điều tiêu cực. Điều quan trọng là cần đánh giá

xem khoản tăng này có được sử dụng hiệu quả để thúc đẩy tăng trưởng doanh thu và lợi

nhuận của công ty hay không. Và năm 2023, Doanh thu và lợi nhuận của công ty vẫn tăng

so với năm trước, chứng tỏ công ty vẫn đang hoạt động rất hiệu quả a.7, Vay và nợ thuê tài chính ngắn hạn

Vay và nợ thuê tài chính ngắn hạn năm 2023 là 49,421,829,063 giảm

45,558,170,937 so với năm 2022 tương ứng với tỷ lệ giảm 47,97% và tỷ trọng giảm là

2.11%. Công ty có thể đã thực hiện các khoản trả nợ đáng kể, làm giảm số dư nợ của các

khoản vay hoặc trái phiếu. Điều do dòng tiền của IMP được cải thiện, mong muốn giảm

chi phí lãi vay hoặc quyết định chiến lược nhằm giảm đòn bẩy tài chính. Công ty có thể

đã chấm dứt hoặc đàm phán lại các hợp đồng thuê hiện tại, dẫn đến giảm nợ thuê. Điều

này có thể là do những thay đổi trong nhu cầu kinh doanh, các sáng kiến giảm chi phí

hoặc chiến lược tối ưu hóa tài sản. Công ty có thể đã bán tài sản trước đây được tài trợ

bằng nợ hoặc hợp đồng thuê. Số tiền thu được từ việc bán này có thể được sử dụng để trả

nợ hoặc chấm dứt nghĩa vụ cho thuê. Việc thu nhập của IMP tăng mạnh mẽ và tạo ra dòng

tiền có thể đã cho phép công ty tự tài trợ cho hoạt động của mình, giảm nhu cầu tài trợ bên ngoài.

a.8, Quỹ khen thưởng phúc lợi

Quỹ khen thưởng phúc lợi năm 2023 là 35,103,189,422 tăng 16,710,512,752 so với

năm 2022 tương ứng với tỷ lệ tăng 90.85% và tỷ trọng tăng 0.66%. Số tiền của khoản

mục này năm 2023 gần gấp đôi so với năm 2022. Cho thấy doanh nghiệp đã quan tâm

đến phúc lợi của nhân viên, quan tâm hơn đến đời sống của công nhân viên nhằm tạo

động lực, giữu chân và thu hút nhân viên. Và công ty sẵn sàng chi trả các khoản này cho

CNV của công ty. Rõ ràng ta thấy hiệu suất tài chính của công ty năm 2023 tăng lên nên

thúc đẩy công ty hưởng cho nhân viên của mình những khoản tiền thưởng cao hơn và

phúc lợi phúc lợi nâng cao. Đây là một cách để chia sẻ thành công của công ty với lực

lượng lao động của mình và thúc đẩy hiệu suất cao liên tục.

Kết luận a, ta có thể thấy rằng trong tổng nợ phải trả IMP không có bất kỳ khoản nợ

dài hạn trong năm 2022 và 2023 điều này cho thấy doanh nghiệp có thể dùng toàn bộ vốn 8

chủ sở hữu để đầu tư cho doanh nghiệp điều này cho thấy doanh nghiệp tự chủ về tài

chính nhưng nếu chỉ dùng mỗi VCSH để đầu tư thì chưa hẳn đã là tốt, khiến doanh nghiệp

gặp khó khăn trong việc mở rộng quy mô sản xuất kinh doanh khi khó huy động vốn và

tốn kém hơn so với đi vay nợ, thiếu động lực thúc đẩy tăng trưởng, gây áp lực lên lợi

nhuận. Khi chỉ sử dụng vốn chủ sở hữu, doanh nghiệp có ít linh hoạt hơn trong việc quản

lý tài chính. Doanh nghiệp có thể gặp khó khăn trong việc đáp ứng các khoản thanh toán

ngắn hạn hoặc đầu tư vào các dự án có lợi nhuận cao nhưng đòi hỏi thời gian dài để thu

hồi vốn. Nhưng ngoài ra cũng có thể doanh nghiệp tiếp cận được với các nguồn tài chính

khác chẳng hạn như trợ cấp, vốn mạo hiểm hoặc huy động vốn từ cộng đồng. Những

nguồn tài chính thay thế này có thể không yêu cầu công ty phải gánh bất kỳ khoản nợ nào.

Hoặc dòng tiền của công ty mạnh không cần vay tiền vì họ có thể tạo ra đủ tiền từ hoạt

động kinh doanh để đáp ứng nhu cầu tài chính của mình. Đây có thể là dấu hiệu của một

công ty lành mạnh và ổn định về mặt tài chính.

Về Nợ phải trả (nợ ngắn hạn), Công ty kiểm soát tốt nợ ngắn hạn khiến khoản mục

này giảm. Khiến công ty giảm rủi ro về tài chính, tăng cường vị thế, cải thiện về tài chính.

Khi nhà đầu tư nhìn vào nợ giảm có thể dễ dàng trong việc huy động vốn. Đây được coi

là một thành tích của công ty, nhưng cũng cần phân tích thêm tình hình trả nợ của công ty

để có những đánh giá sâu hơn. Công ty cần tiếp tục lập kế hoạch quản lý nợ, áp dụng các

biện pháp quản lý nợ hiệu quả, sử dụng công cụ hỗ trợ quản lý nợ. Nhưng công ty cũng

cần xem xét khi nào cần trả nợ còn khi nào thì không để kéo dài thời gian chiếm dụng vốn

để công ty có thể dễ dàng đầu tư vào các dự án mới hoặc mở rộng hoạt động kinh doanh

mà không cần lo lắng về việc vay thêm nợ.

b, Vốn chủ sở hữu: VCSH của công ty năm 2023 là 2,084,578,943,585 tăng

190,132,050,766 so với năm 2022 tương ứng với tỷ lệ tăng là 10.04% và tỷ trọng tăng

3.92% như vậy khả năng tự chủ về tài chính của công ty tăng và ít tiềm ẩn rủi ro. Và

VCSH của công tăng là do:

b.1, Vốn góp của chủ sở hữu năm 2023 là 700,384,490,000 tăng 33,330,790,000 so với

năm 2022 tương ứng với tỷ lệ tăng 5% và tỷ trọng giảm 0.02%. Năm 2023, VCSH tăng

là do cổ phiếu phổ thông có quyền biểu tăng. Các cổ đông hiện tại hoặc nhà đầu tư mới 9

bơm thêm vốn vào công ty, làm tăng tổng vốn góp của chủ sở hữu. Điều này có thể được

thực hiện thông qua mua cổ phiếu phổ thông có quyền biểu quyết. Đây là một sự phát

triển tích cực đối với một công ty, cho thấy tình hình tài chính vững mạnh hơn, cơ cấu nợ

được cải thiện và tiềm năng tăng trưởng trong tương lai

b.2, Thặng dư vốn cổ phàn năm 2023 là 507,368,247,904 không có sự thay đổi so với

năm 2022 nhưng tỷ trọng giảm 1.08%. Tỷ trọng giảm không nhiều đây là một điều hiển

nhiên khi tổng nguồn vốn tăng lên. Đây là một khoản mục thể hiện nguồn vốn bổ sung và

có khả năng nâng cao sức mạnh tài chính của công ty. Mặc dù không ảnh hưởng trực tiếp

đến thu nhập ròng, nhưng giảm vốn cổ phần có thể tạo ra khoản đệm cho các khoản lỗ

tiềm ẩn và hỗ trợ các cơ hội tăng trưởng trong tương lai.

b.3, Vốn khác của chủ sở hữu năm 2023 là 2,420,789,142 không có sự thay đổi so với

năm 20222 nhưng tỷ trong giảm 0.01%. Tài khoản này bao gồm nhiều khoản mục khác

nhau không liên quan trực tiếp đến hoạt động cốt lõi của công ty hoặc phần vốn góp của

các cổ đông. Số dư vốn khác của chủ sở hữu không thay đổi trong nhiều năm không nhất

thiết có nghĩa là thiếu sự thay đổi hoặc ổn định tài chính

b.4, Cổ phiếu quỹ năm 2023 là -358,600,000 không có sự thay đổi so với năm 2022 và

tỷ trọng giảm 0.01%. Cổ phiếu quỹ đại diện cho cổ phiếu của chính công ty đã được

mua lại và giá trị của những cổ phiếu này được ghi nhận trên bảng cân đối kế toán dưới

dạng một khoản giảm trừ khỏi tổng vốn chủ sở hữu . Khoản khấu trừ này phản ánh sự

giảm giá trị ròng của công ty. Do công ty có thể có một quyết định chiến lược để duy trì

mức độ cổ phiếu ổn định . Điều này có thể là do các yếu tố như:

+ Các kế hoạch tài chính trong tương lai: Công ty có thể có ý định sử dụng cổ

phiếu phiếu bầu cho các chương trình mua lại cổ phiếu trong tương lai hoặc kế hoạch trả

lương cho nhân viên.

+ Tín hiệu cho nhà đầu tư: Việc mua lại cổ phiếu có thể báo hiệu niềm tin vào

triển vọng tương lai của công ty đối với nhà đầu tư. Tuy nhiên, hoạt động mua lại quá

mức hoặc thất thường có thể gây lo ngại cho các nhà đầu tư. Việc duy trì mức cổ phiếu

ổn định có thể truyền tải thông điệp về quản lý vốn thận trọng và thận trọng. 10

+ Quản lý giá cổ phiếu: Trong một số trường hợp, các công ty có thể mua lại cổ

phiếu để quản lý giá cổ phiếu của mình.

b.5, Quỹ đầu tư phát triển của công ty năm 2023 là 434,668,679,280 giảm

18,648,913,309 tương ứng với tỷ lệ giảm là 4.11% và tỷ trọng giảm là 1.74%. Có thể

công ty đã dùng quỹ để đầu tư mở rộng và phát triển kinh doanh khi ta thấy doanh thu,

lợi nhuận đều tăng. Đổi mới, thay thế hoàn chỉnh máy móc thiết bị, dây chuyền công

nghệ, nghiên cứu áp dụng các tiến bộ khoa học kĩ thuật có thể thấy tài sản cố định hữu

hình của công ty tăng lên. Công ty cũng có thể nghiên cứu khoa học, đào tạo và nâng

cao trình độ chuyên môn, kỹ thuật, nghiệp vụ cho công nhân viên công ty.

b.6, Lợi nhuận sau thuế chưa phân phối năm 2023 của công ty là 440,095,337,259

tăng 175,450,174,075 so với năm 2022 tương ướng với tỷ lệ tăng 66,3% và tỷ trọng tăng

6,77%. Lợi nhuận sau thuế tăng hơn 1.5 lần đây là một thành tích của công ty cho thấy

hoạt động sản xuất và kinh doanh của công ty rất hiệu quả. Trong đó: + LNST

chưa phân phối lũy kế đến cuối kỳ trước của năm 2023 là

121,890,418,408 tăng 120,267,149,428 so với năm 2022 với tỷ lệ tăng tương ứng là 7408.95%.

+ LNST chưa phân phối kỳ này (2023) là 318,204,918,851 tăng 55,183,024,647

tương ứng với tỷ lệ tăng 20.98%

=> Lợi nhuận sau thuế càng cao biểu thị được công ty đang phát triển rất tốt. Và công ty

đang làm ăn có lãi, Do đó sẽ mang đến nhiều giá trị hơn và có được lợi nhuận cho các

cổ đông. Tuy nhiên, trong kinh doanh thì lợi nhuận sau thuế sẽ không phải là yếu tố

mang tới những quyết định chính xác. Biện pháp tài chính sẽ là công cụ giúp bạn kiểm

soát được tình hình hoạt động của công ty

Kết luận b, tổng nguồn vốn tăng lên là do vốn chủ sở hữu tăng lên cho thấy công

ty tự chủ về tài chính và ít phụ thuộc vào vốn vay. Công ty IMP chủ yếu sử dụng vốn

chủ sở hữu để đầu tư hoạt động kinh doanh và có ưu nhược điểm riêng (kết luận a).

VCSH tăng chủ yếu công ty tăng vốn góp của chủ sở hữu và qua hoạt động kinh doanh

hiệu quả của công ty khiến lợi nhuận sau thuế chưa phân phối tăng. Và công ty làm ăn

có lãi sẽ tăng uy tín đối với đối tác và các nhà đầu tư, tăng trưởng và bền vững về tài 11

chính,… Nhưng tôi có một điều muốn khuyên công ty nên huy động thêm các nguồn

vốn từ bên ngoài và các nguồn vốn khác có chi phí thấp và dễ dàng hơn thay vì tăng vốn

góp của chủ sở hữu để đầu tư kinh doanh để giúp công ty bớt đi rủi ro tài chính cho chủ

sở hữu công ty, bớt tiềm ẩn xung đột về lợi ích, việc tập trung vào việc bảo toàn vốn chủ

sở hữu có thể dẫn đến xung đột lợi ích giữa chủ sở hữu và triển vọng tăng trưởng dài

hạn của công ty. Khả năng công ty sẽ bỏ lỡ các cơ hội đòi hỏi phải đầu tư ban đầu đáng

kể. Điều này có thể khiến công ty gặp bất lợi trong cạnh tranh so với các công ty có thể

tiếp cận nguồn vốn bên ngoài III. Phân tích cơ cấu tài sản

Phân tích tổng quát

- Biến động: Tổng tài sản tại thời điểm băm 2023 là 2,392,615,157,119 tăng

115,671,589,544 tương ứng với tỷ lệ tăng là 5.08%. Tổng tài sản là do tài sản ngắn hạn

và dài hạn đều tăng nhưng tài sản ngắn hạn tăng nhiều hơn tài sản dài hạn.

- Cơ cấu: Trong tổng tài sản thì tỷ trọng tài sản ngắn hạn năm 2023 so với năm 2022

tăng 1.99% (Năm 2023 chiếm 50,45; Năm 2022 chiếm 47,47%), bên cạnh đó tỷ trọng

tài sản dài hạn năm 2023 so với năm 2022 giảm 1.99% (Năm 2023 chiếm 49,55%;

Năm 2022 chiếm 51.53%). Như vậy, chính sách đầu tư của công ty năm 2023 so với

năm 2022 là thiên về tăng tỷ trọng đầu tư vào tài sản ngắn hạn, giảm tỷ trọng đầu tư vào tài sản dài hạn

=> Điều này chứng tỏ quy mô tài sản đang được đầu tư mở rộng, đây là cơ sở để mở

rộng quy mô kinh doanh và nâng cao năng lực cạnh tranh doanh nghiệp.

Phân tích chi tiết a, Tài sản ngắn hạn: Tài sản ngắn hạn năm 2023 là

1,207,134,868,323 tăng 103,581,966,751 tương ứng với tỷ lệ tăng 9.39% và tỷ trọng

tăng 1.99%. Việc tăng tài sản ngắn hạn tăng lên chủ yếu do:

a.1, Tiền và các khoản tương tương đương tiền

Tiền và các khoản tương đương tiền năm 2023 là 106,200,569,241 giảm 72,644,501,087

so với năm 2022 tương ứng với tỷ lệ giảm 40.62% và tỷ trọng giảm 3.42%. Trong khoản mục này thì bao gồm:

+ Tiền của công ty năm 2023 là 106,200,569,241 tăng 17,355,498,913 tương ứng

với tỷ lệ tăng 19,53 và tỷ trọng trong tổng tài sản tăng 0.54% 12

+ Các khoản tương đương tiền của công ty năm 2023 là 0 giảm 90,000,000,000

tương ứng với tỷ lệ giảm 100% và tỷ trọng giảm 3.95%

=> Ta thấy khoản mục này giảm là do tiền của công ty tăng không nhiều bằng các khoản

tương đương tiền giảm, tốc độ tăng chậm nhiều hơn so với tốc độ giảm. Có một điều

đặc biệt năm 2023 các khoản tương đương tiền bằng 0 có thể chỉ ra nhiều tình huống

khác nhau và không nhất thiết hàm ý tài chính tiêu cực. Công ty có thể dùng các khoản

đó để trả nợ, công ty có thể quản lý tiền mặt hiệu quả, công ty có thể đang theo đuổi

chiến lực tăng trưởng tích cực, tái đầu tư tất cả tiền mặt sẵn có vào việc mở rộng hoạt

động hoặc mua lại tài sản mới. Điều này có thể báo hiệu sự tin tưởng vào triển vọng

tăng trưởng trong tương lai và sẵn sàng sử dụng tất cả các nguồn lực sẵn có để mở rộng.

Tiền của công ty tăng đầu tiên là do công ty hoạt động hiệu quả khi lợi nhuận, doanh thu

đạt ở mức tốt, có thể do mới thu được tiền từ khách hàng, bán được nhiều sản phẩm

hơn. Và thấy được rằng công ty đang có dòng tiền mạnh mẽ, tính thanh khoản cao, sẵn

sàng trước những biến cố có thể xảy ra. Nhưng chỉ tiêu tiền và các khoản tương đương

tiền giảm và nợ ngắn hạn giảm có thể nói rằng công ty đang dùng tiền thanh khoản cao

để trả nợ các khoản nợ của công ty, điều này thể hiện sự thân trọng tài chính và tập trung

vào việc cải thiện sự ổn định tài chính. Ngoài ra, công ty có thể đầu tư gia tăng, phân phối cổ tức,…

a.2, Các khoản đầu tư tài chính ngắn hạn

Các khoản đầu tư tài chính ngắn hạn năm 2023 là 93,000,000,000 giảm

118,300,000,000 so với năm 2022 tương ứng với tỷ lệ giảm 55.99% và tỷ trọng giảm

5.39%. Khoản mục này chỉ có duy nhất khoản đầu tư nắm giữ đến ngày đáo hạn. Giảm

có thể do công ty có thể đã bán hoặc đáo hạn một số khoản đầu tư HTM của mình,

chuyển chúng thành tiền mặt hoặc các tài sản có tính thanh khoản cao hơn. Điều này có

thể cho thấy nhu cầu về tiền mặt, sự thay đổi trong chiến lược đầu tư hoặc hiện thực hóa

lợi nhuận đầu tư. Nếu giá trị hợp lý của các khoản đầu tư HTM giảm do điều kiện thị

trường, chẳng hạn như thay đổi lãi suất hoặc suy thoái kinh tế, thì giá trị ghi sổ của các

khoản đầu tư này trên bảng cân đối kế toán cũng có thể giảm. Công ty có thể đã thay đổi

chiến lược đầu tư, giảm phân bổ cho các khoản đầu tư HTM để chuyển sang các loại tài 13

sản khác hoặc danh mục đầu tư được quản lý tích cực hơn. Đây không hẳn là một vấn đề

tiêu cực của công ty nhưng công ty cũng nên điều tra xem lý dó tại sao khoản này giảm

để có những phương án điều chỉnh phù hợp a.3, Các khoản phải thu ngắn hạn

Phải thu ngắn hạn năm 2023 là 296,563,369,409 tăng 25,624,565,614 tương ứng với tỷ

lệ tăng 9.46% và tỷ trọng tăng 0.5%. Trong đó:

Phải thu ngắn hạn của khách hàng năm 2023 là 256,814,120,627 tăng

25,636,129,432 tương ứng với tỷ lệ tăng 11.09% và tỷ trọng tăng 0.58%

Trả trước cho người bán ngắn hạn năm 2023 là 34,821,538,440 tăng 7,825,981,355

tương ứng với tỷ lệ tăng là 28.99% và tỷ trọng tăng 0.27%

Phải thu ngắn hạn khác 7,683,749,363 giảm 18,876,257,737 tương ứng với tỷ lệ giảm

71.07% và tỷ trọng giảm 0.85%

Dự phòng phải thu ngắn hạn khó đòi năm 2023 là (2,756,039,021) giảm

11,038,712,564 tương ứng với tỷ lệ giảm 80.02% và tỷ trọng tăng 0.49

=> Có thể thấy, khoản phải thu ngắn hạn tăng là do chỉ tiêu phải thu ngắn hạn của khách

hàng tăng, trả trước cho người bán và phải thu ngắn hạn khác tăng, dự phòng phải thu

ngắn hạn giảm nhưng không giảm nhiều bằng tăng. Các khoản phải thu tăng có thể cho

thấy công ty bán được nhiều hàng hơn so với kỳ trước đây là một thành tích của công ty.

Nhưng cũng có thể hoạt động đòi nợ của công ty không hiệu quả dẫn đến tích tụ các

khoản phải thu và khiến nó tăng, điều này có thể do sự chậm trễ gửi hóa đơn, không

theo dõi đầy đủ các khoản thanh toán quá hạn, thiếu chính sách thu nợ rõ ràng. Dự

phòng phải thu ngắn hạn khó đòi giảm cho thấy công ty kỳ vọng mức nợ khó đòi từ các

khoản phải thu ngắn hạn của khách hàng sẽ thấp hơn. Công ty cũng cần kiểm soát tốt

khoản phải thu để giảm vốn bị chiếm dụng giúp công ty có thêm nguồn kinh phí để tái

đầu tư cho hoạt động kinh doanh. Nhưng công ty cũng cần xem xét chỉ thu nợ các khoản

nợ sắp tới hạn và đã quá hạn để thu hút các đối tác làm ăn và họ sẽ quay lại mua hàng vào lần sau. a.4, Hàng tồn kho

Hàng tồn kho của công ty năm 2023 là 6,99,445,523,731 tăng 263,604,046,782 tương

ứng với tỷ lệ tăng là 60.48% và tỷ trọng tăng 10.09%. Việc tăng này chủ yếu là hàng tồn 14

kho tăng và tăng nhiều hơn khoản dự phòng giảm giá hàng tồn kho. Công ty năm 2023

đạt doanh thu và lợi nhuận ở mức tốt, khiến công ty sản xuất nhiều hàng để phục vụ

khách hàng, nhưng vẫn chưa bán được khiến hàng tồn kho tăng lên khá nhiều. Điều này

có thể khiến doanh gặp các vấn đề như chi phí lưu kho tăng, tính bất động vốn, đặc biệt

sản phẩm của công ty là các loại thuốc rất dễ bị hỏng và thiệt hại. Mặc dù việc duy trì

một mức tồn kho nhất định là điều cần thiết để duy trì hoạt động kinh doanh, nhưng tồn

kho quá mức có thể dẫn đến những hạn chế đáng kể về tài chính và hoạt động. Bằng

cách thực hiện các chiến lược quản lý hàng tồn kho hiệu quả, công ty có thể tối ưu hóa

mức tồn kho, giảm thiểu chi phí vận chuyển, giảm nguy cơ lỗi thời và nâng cao hiệu quả

và lợi nhuận tổng thể. Tạo sự cân bằng giữa việc duy trì mức tồn kho phù hợp và giảm

thiểu chi phí liên quan đến hàng tồn kho là rất quan trọng để tăng trưởng kinh doanh bền

vững và thành công lâu dài.

a.5, Tài sản ngắn hạn khác

Tài sản ngắn hạn khác năm 2023 là 11,925,405,942 tăng 5,297,855,442 tương ứng với tỷ

lệ tăng 79.94% và tỷ trọng giảm 0.21%. Khoản mục này tăng là do chi phí trả trước

ngắn hạn tăng 4,937,829,863 và thuế GTGT được khấu trừ tăng 360,025,579. Việc

thanh toán trước một khoản chi phí giúp doanh nghiệp cải thiện khả năng thanh toán có

mối quan hệ tốt hơn với nhà cung cấp. Tiếp cận dễ dàng hơn với dịch vụ và hàng hóa và

bảo vệ công ty khỏi biến động giá nhưng công ty cũng có thể bị mất mát, tạo gánh nặng

tài chính và giảm dòng tiền. Công ty nên cân nhắc các khoản xem có nên trả trước một

phần chi phí hay không để công ty bảo đảm được khả năng tài chính.

Kết luận a, tài sản ngắn hạn tăng lên giúp công ty tăng khả năng thành toán khi có

nhiều tiền mặt và các tài sản lưu chuyển, giúp công ty dễ dàng thanh toán các khoản

nợ ngắn hạn và đáp ứng nhu cầu kinh doanh. Tăng niềm tin ở nhà đầu tư. Và lời

khuyên cho công ty rằng nên kiểm soát hàng tồn kho không để HTK tăng quá mức lâu

dài sẽ gây thiệt hại cho công ty b, Tài sản dài hạn: Tài sản dài hạn năm 2023 là 1,185,480,288,796 tăng

12,089,622,793 tương ứng với tỷ lệ tăng 1.03% và tỷ trọng giảm 1.99%. Tài sản dài hạn tăng chủ yếu do: 15

+ Các khoản phải thu dài hạn tăng 2,207,155,138 tương ứng với tỷ lệ tăng 4392.81%

+ Tài sản cố định tăng 446,867,943,511 tương ứng với tỷ lệ tăng là 91.44% do tài

sản cố định hữu hình tăng 445,696,093,237 và tài sản cố định vô hình tăng 1,171,850,274

+ Tài sản dở dang dài hạn giảm 533,392,729,065 tương ứng với tỷ lệ giảm 91.85%

trong đó chỉ có chi phí xây dựng cơ bản dở dang

+ Đầu tư tài chính dài hạn giảm 6,017,500 tương ứng với tỷ lệ giảm 0.01% trong đó

đầu tư vào công ty LD LK và đầu tư góp vốn vào đơn vị khác không thay đổi. Dự phòng

đầu tư tài chính dài hạn giảm 6,017,500

+ Tài sản dài hạn khác tăng 96,413,270,709 tương ứng với tỷ lệ tăng 295.55% Kết

luận b, Tài sản dài hạn của công ty tăng lên là do tài sản cố định, tài sản dài hạn khác,

các khoản phải thu dài hạn tăng và bên cạnh đó tài sả dở dang dài hạn và đầu tư tài

chính giảm. Khoản mục này tăng nhiều hơn giảm, tốc đột tăng nhanh hơn tốc độ giảm.

Công ty có thể mua thêm nhiều tài sản cố định để phục cho hoạt động sản xuất và kinh

doanh của công ty. Bên cạnh đó tài sản dở dang giảm mạnh có thể năm 2023 các dự án

đã đucợ hoàn thành xây dựng, trả tiền cho nhà thầu. Tài sản dài hạn của công ty có thể

giúp công ty tăng khả năng sinh lời, mở rộng hoạt dộng kinh doanh, tăng giá trị doanh

nghiệp, tăng cường an ninh tài chính, tạo dựng hình ảnh công ty uy tín. Doanh nghiệp

cần cân nhắc kỹ lưỡng các yếu tố lợi ích và rủi ro trước khi quyết định tăng tài sản dài

hạn. Việc tăng tài sản dài hạn cần được thực hiện một cách hợp lý và phù hợp với chiến

lược phát triển của doanh nghiệp.

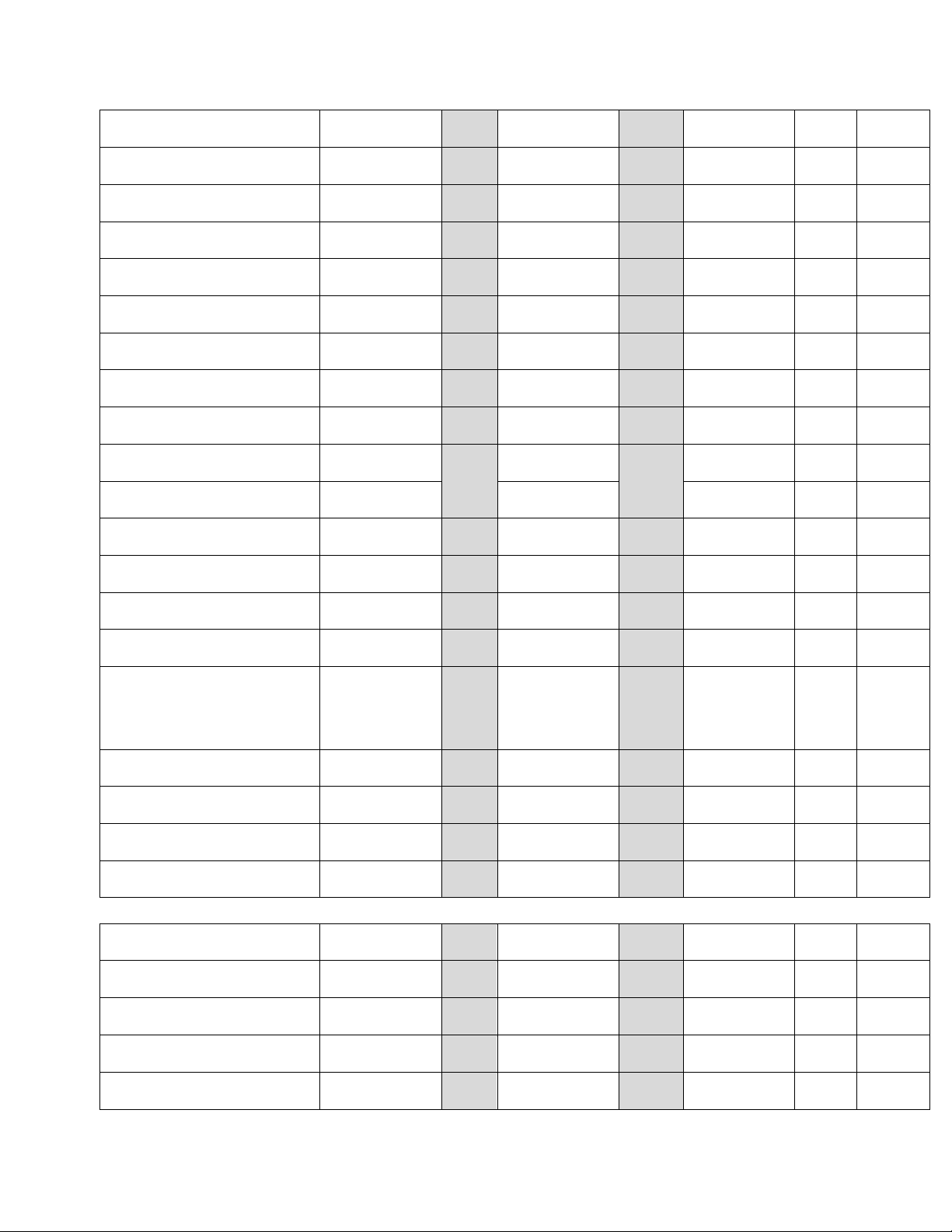

IV. Phân tích mối quan hệ giữa tài sản và nguồn vốn: So sánh Chỉ tiêu

Năm 2022 Năm 2023 Tăng giảm Tỷ lệ

1. Hệ số tài trợ thường xuyên 1.61 1.76 0.14 0.09

2. Hệ số tài sản so với nợ phải trả 5.95 7.77 1.81 0.30

3. Hệ số tài sản trên vốn chủ 1.20 1.15 -0.05 -0.05 Cách tính (Năm 2022)

1. Hệ số tài trợ thường xuyên:NV dàihạn(VCSH)=1,894,446,892,819=1.61 16 TSdàihạn 1,173,390,666,003 TổngTS 2,276,943,567,575

2. Hệ số tài sản so với nợ phải trả: TổngNPT = 382,496,674,756 =5.95 TổngTS 2,276,943,567,575

3. Hệ số tài sản trên vốn chủ: VSCH = 1,894,446,892,819=1.2 Phân tích

Hệ số tài trợ thường xuyên năm 2023 là 1.76, năm 2022 là 1.61 (tăng 0.14). Như vậy,

năm 2023 so với 2022 thì công ty có khả năng tài trợ thường xuyên được toàn bộ tài sản

dài hạn bằng nguồn vốn dài hạn (VCSH), xu hướng này tăng dần. Nguyên nhân do công

ty đã sử dụng NVDH sau khi tài trợ cho tài sản dài hạn để tai trợ cho tài sản ngắn hạn.

hệ số tài trợ thường xuyên của công ty tại năm 2022 và 2023 lớn hơn 1 điều đó cho thấy

công ty luôn có đủ hoặc dư thừa nguồn vốn dài hạn tài trợ cho tài sản dài hạn, sự an toàn

về nguồn tài trợ giúp doanh nghiệp tránh được rủi ro thanh toán. Hệ số tài sản so với

nợ phải trả năm 2023 là 7.77, năm 2022 là 5.95 (tăng 1.81). Như vậy tại 2 thời điểm

năm 2022 và 2023 công ty có khả năng thanh toán được toàn bộ số nợ phải trả bằng

tổng tài sản, xu hướng này tăng. Đây là dấu hiệu an toàn cho công ty khi có thể thanh

toán được toàn bộ nợ bằng tài sản của mình.

Hệ số tài sản trên vốn chủ sở hữu năm 2023 là 1.15, năm 2022 là 1.2 (giảm 0.05).

Như vậy mức độ đầu tư và tài sản bằng vốn chủ năm 2023 so với năm 2022 đã giảm.

Chỉ số này càng gần 1, chứng tỏ mức độ độc lập về tài chính của công ty càng tăng vì

hầu hết tài sản của công ty được đầu tư bằng VCSH. Hệ số này giảm cho thấy tín hiệu

tốt của công ty. Khả năng tự tài trợ của công ty có xu hướng tăng lên. Nguyên nhân là

do chính sách huy động vốn của công ty tăng huy động vốn bằng vốn chủ, giảm nguồn

vốn từ nợ, thậm chí là không có nợ dài hạn, cho thấy công ty có năng lực độc lập về tài

chính ngày càng cao, các chủ nợ thấy an toàn hơn khi chấp nhận hồ sơ vay vốn của công

ty IMP. Nhưng công ty cũng cần cân nhắc cơ cấu nguồn vốn tối ưu sao cho chi phí vốn

thấp nhất và hệ thống đòn bẩy tài chính của đơn vị có thể khuếch đại khả năng sinh lời của vốn chủ 17

Chủ đề 3: Đánh giá khái quát tình hình thanh toán

I. Các chỉ tiêu phản ảnh khái quát tình hình thanh toán Chỉ tiêu Năm 2022 Năm 2023 So sánh

1. Tỷ lệ giữa nợ phải thu 70.85 so với nợ phải trả 97.01 26.16

2. Tỷ trọng nợ phải thu trong 11.90 tổng tài sản 12.49 0.59

3. tỷ trọng nợ phải trả chiếm 16.80 trong tổng nguồn vồn 12.87 -3.92 Cách tính (năm 2022)

1. Tỷ lệ giữa nợ phải thu so với nợ phải trả: Nợ phảithu Nợ phảitrả∗ = 382,496,674,756 ∗ = 70.85%

2. Tỷ trọng nợ phải thu trong tổng tài sản Nợ phảithu = Tổngtài sản∗ = 2,276,943,567,575 11.9%

3. tỷ trọng nợ phải trả chiếm trong tổng nguồn vồn Nợ phảitrả Tổngnguồnvốn =2,276,943,567,575 = 16.8%

Tỷ lệ giữa nợ phải thu so với nợ phải trả năm 2023 là 97.01% , năm 2022 là 70.85%

(tăng 26.16%). Tại 2 thời điểm tỷ lệ này đều nhỏ hơn 100%, cho thấy công ty đang có

nhiều khoản phải trả hơn khoản phải thu. Vốn đi chiếm dụng nhiều hơn vốn bị chiếm

dụng. Có thể mang lại lợi ích cho doanh nghiệp trong việc tăng lợi nhuận, tiết kiệm chi

phí lãi vay, tăng khả năng thanh toán. Tỷ lệ này càng thấp thì công ty càng có khả năng

thanh toán các khoản nợ đến hạn. Nhưng tỷ lệ này năm 2023 đang có xu hướng tăng

khiến công ty có thể sẽ khó khăn trong thanh toán các khoản nợ đến hạn hơn so với năm 2022

Tỷ trọng nợ phải thu trong tổng tài sản năm 2023 là 12.49%, năm 2022 là 11.9% 18