Preview text:

lOMoARc PSD|36244503

ĐỀ CƯƠNG CHI TIẾT

TIỀN TỆ, NGÂN HÀNG VÀ THỊ TRƯỜNG TÀI CHÍNH LẠM PHÁT

NGÂN HÀNG THƯƠNG MẠI

HỆ THỐNG TÀI CHÍNH

TÀI CHÍNH DOANH NGHIỆP

TÀI CHÍNH CÔNG VÀ NGÂN SÁCH NHÀ NƯỚC

PHẦN 1: KHÁI QUÁT NỘI DUNG ÔN TẬP

Chương 1: Đại cương về tiền tệ (Phụ)

1.1. Bản chất của tiền tệ (nguồn gốc ra đời, khái niệm tiền tệ)

- Bản chất: gồm giá trị sử dụng ( làm vật trung gian trao đổi) và giá trị ( sức

mua của tiền tệ - đổi được nhiều hay ít hàng hóa khác)

1.2. Chức năng của tiền tệ

- Phương tiện trao đổi (phương tiện thanh toán)

- Phương tiện đo đếm đơn vị giá trị

- Phương tiện cất trữ (lưu trữ) giá trị - - lOMoARc PSD|36244503

1.3. Các hình thái phát triển của tiền tệ

- Hóa tệ: hóa tệ phi kim loại (hàng hóa thông thường) và kim loại – sơ khai nhất

- Tín tệ: tiền xu và tiền giấy (tín tệ khả hoán và tín tệ bất khả hoán)

+ Tiền tệ khả hoán – có thể đổi ra vàng

+ Tiền tệ bất khả hoán – tiền giấy ( tiền kim loại) – không thể đổi ra vàng - Séc

- Bút tệ: tiền ngân hàng và tiền điện tử

- Đặc trưng cơ bản của hóa tệ (dùng hàng hóa để làm tiền tệ): vẫn được sử dụng

như hàng hóa thông thường

- Tín tệ (tiền giấy và tiền xu) => tín tệ bất khả hoán => mang giá trị danh nghĩa

=> có thể mất giá => gây lạm phát

Chương 2: Lạm phát (Phụ)

2.1. Bản chất của lạm phát

- Khái niệm lạm phát

- Phân loại lạm phát lOMoARc PSD|36244503

1. Lạm phát vừa phải (dưới 10%)

2. Lạm phát cao ( 2 con số)

3. Siêu lạm phát ( 3 con số trở lên)

Công thức chỉ số giá tiêu dùng (CPI)

Công thức chỉ số GDP

2.2. Các lý thuyết về lạm phát => chú ý các công thức

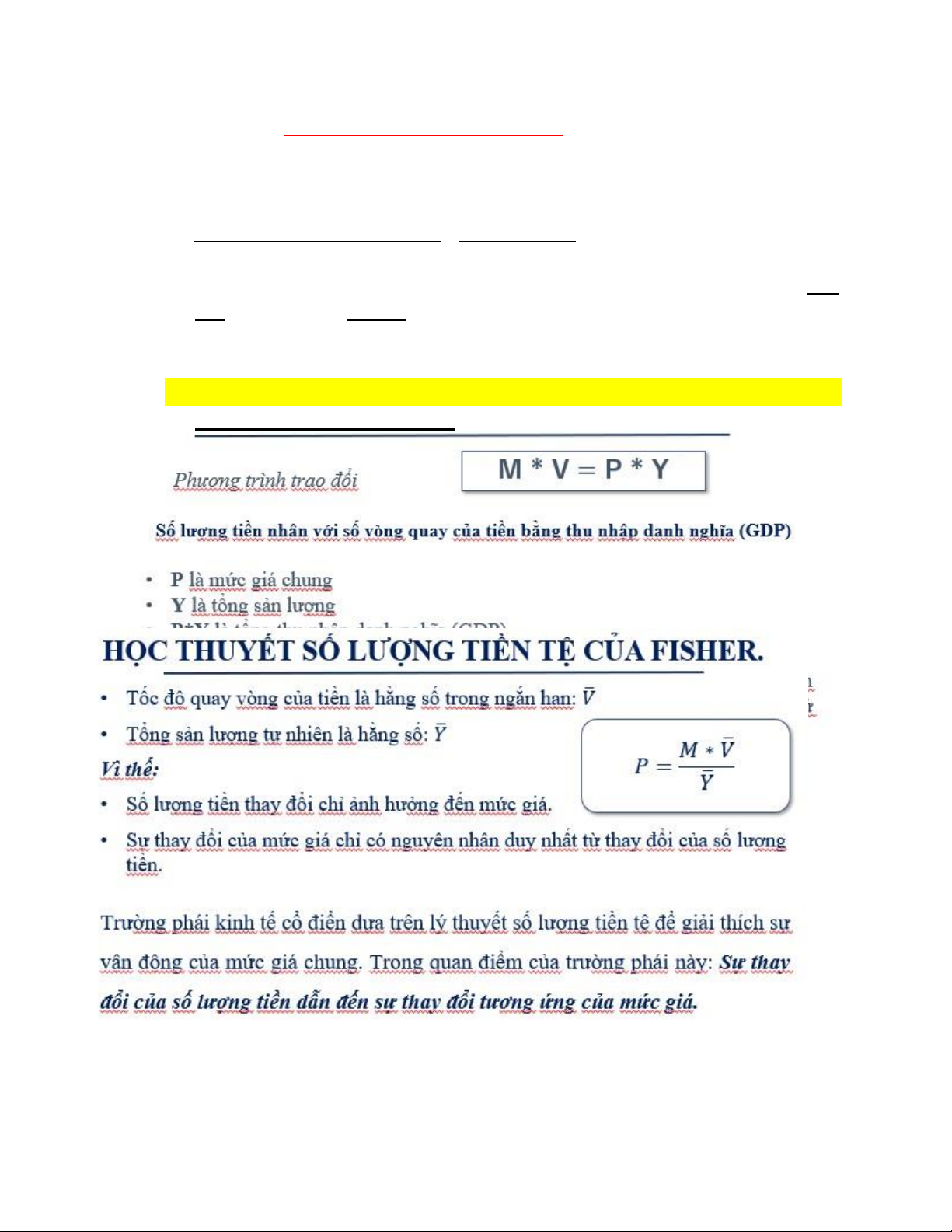

- Học thuyết số lượng tiền tệ của Fisher lOMoARc PSD|36244503

V là vòng quay của tiền, số lần tb tiền quay vòng trong nền kt trong 1 khoảng

tgian nhất định, thường là 1 năm

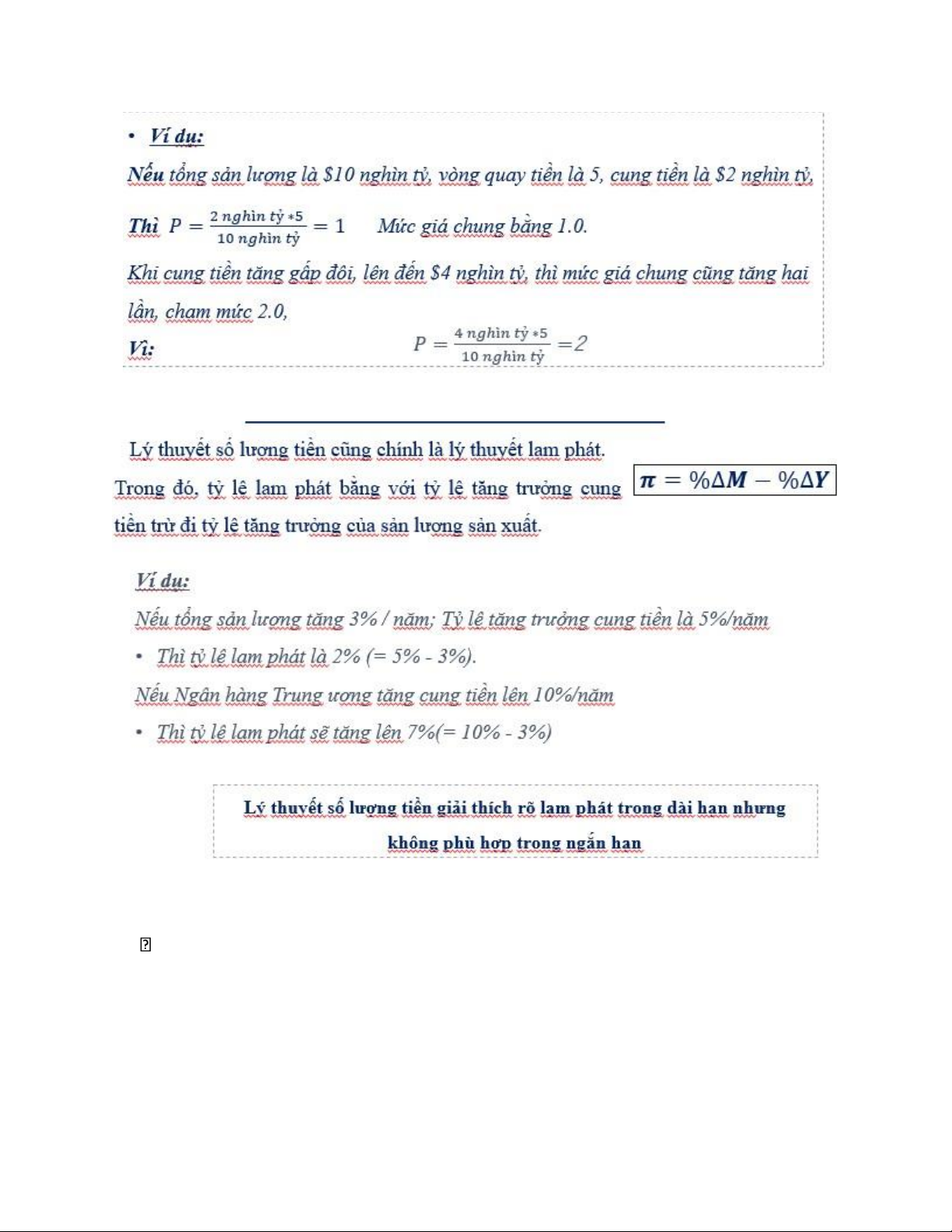

- Lý thuyết lạm phát (lý thuyết số lượng tiền)

- Lạm phát và tăng trưởng cung tiền

2.3. Nguyên nhân gây ra lạm phát

- Nguyên nhân do NSNN thâm hụt kéo dài và chính phủ in tiền để bù đắp

- Lạm phát do chi phí đẩy

- Lạm phát do cầu kéo lOMoARc PSD|36244503

Chương 3: Tín dụng (Chính)

3.1. Bản chất của tín dụng - Khái niệm - Đặc trưng

- 3 giai đoạn: cấp phát vốn, sử dụng vốn và hoàn trả vốn vay 3.2. Chức năng (3)

- Tập trung và phân phối lại vốn tiền tệ theo nguyên tắc có hoàn trả + Phân phối trực tiếp lOMoARc PSD|36244503

+ Phân phối gián tiếp – thông qua tổ chức tài chính trung gian

- Tiết kiệm tiền mặt và chi phí lưu thông xã hội

- Kiểm soát các hoạt động kt 3.3. Vai trò (3)

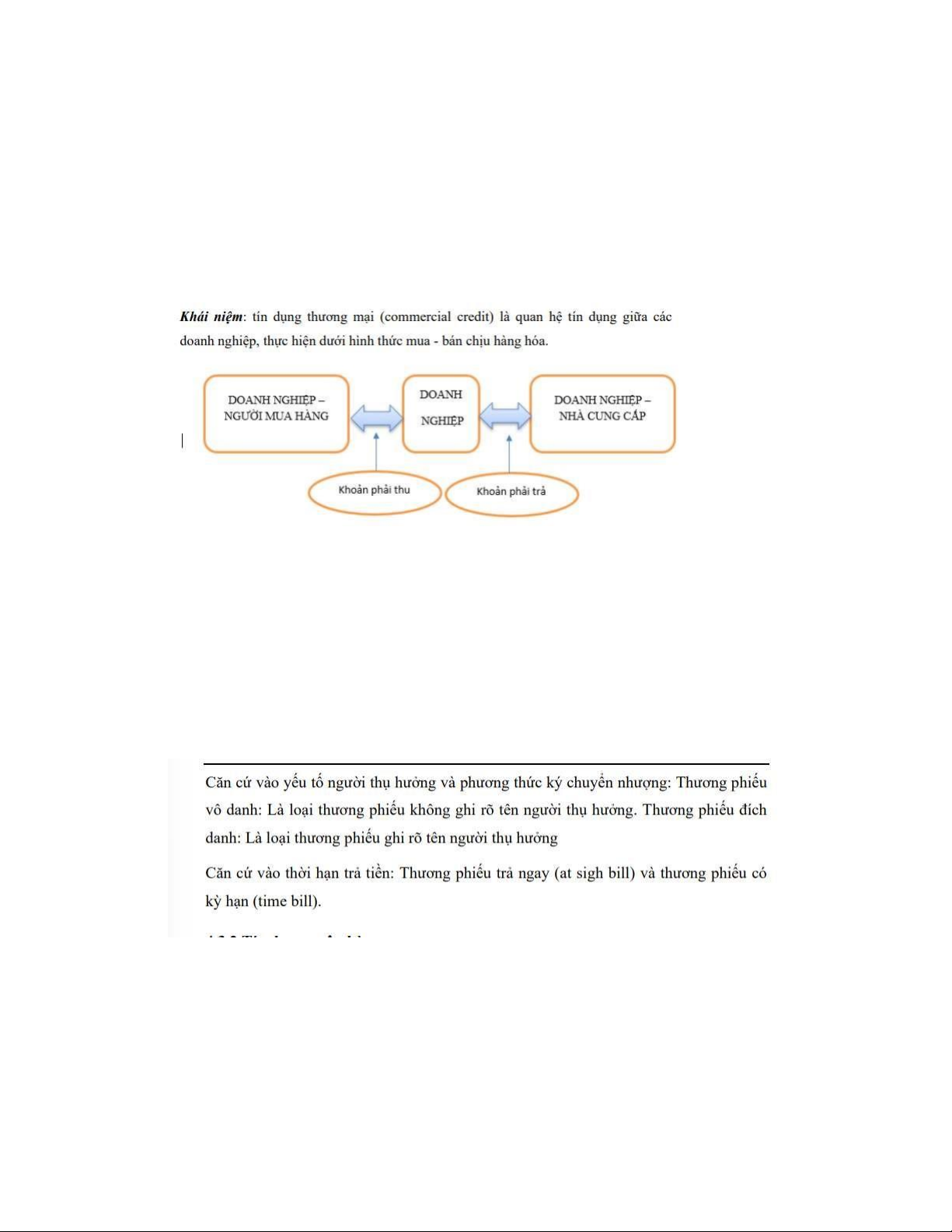

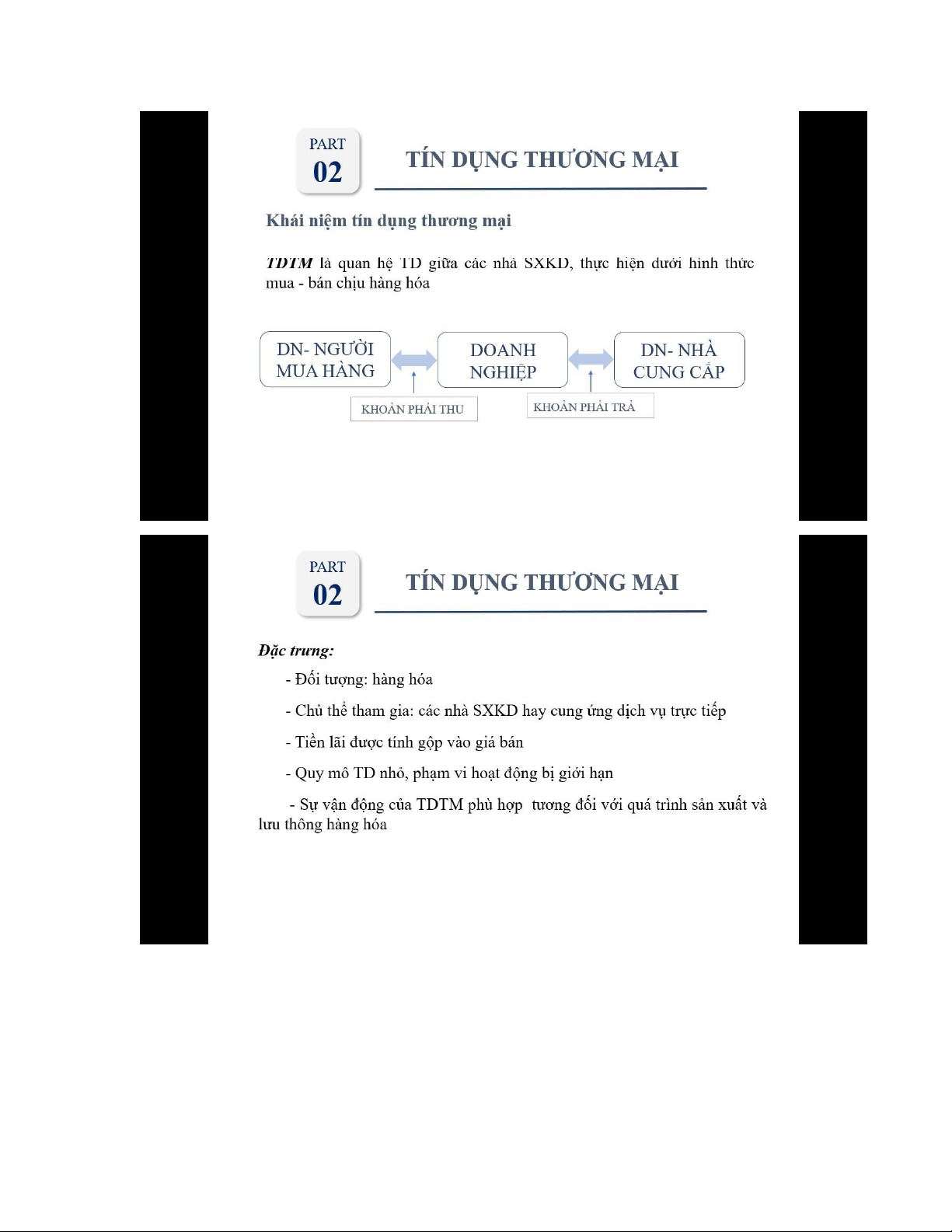

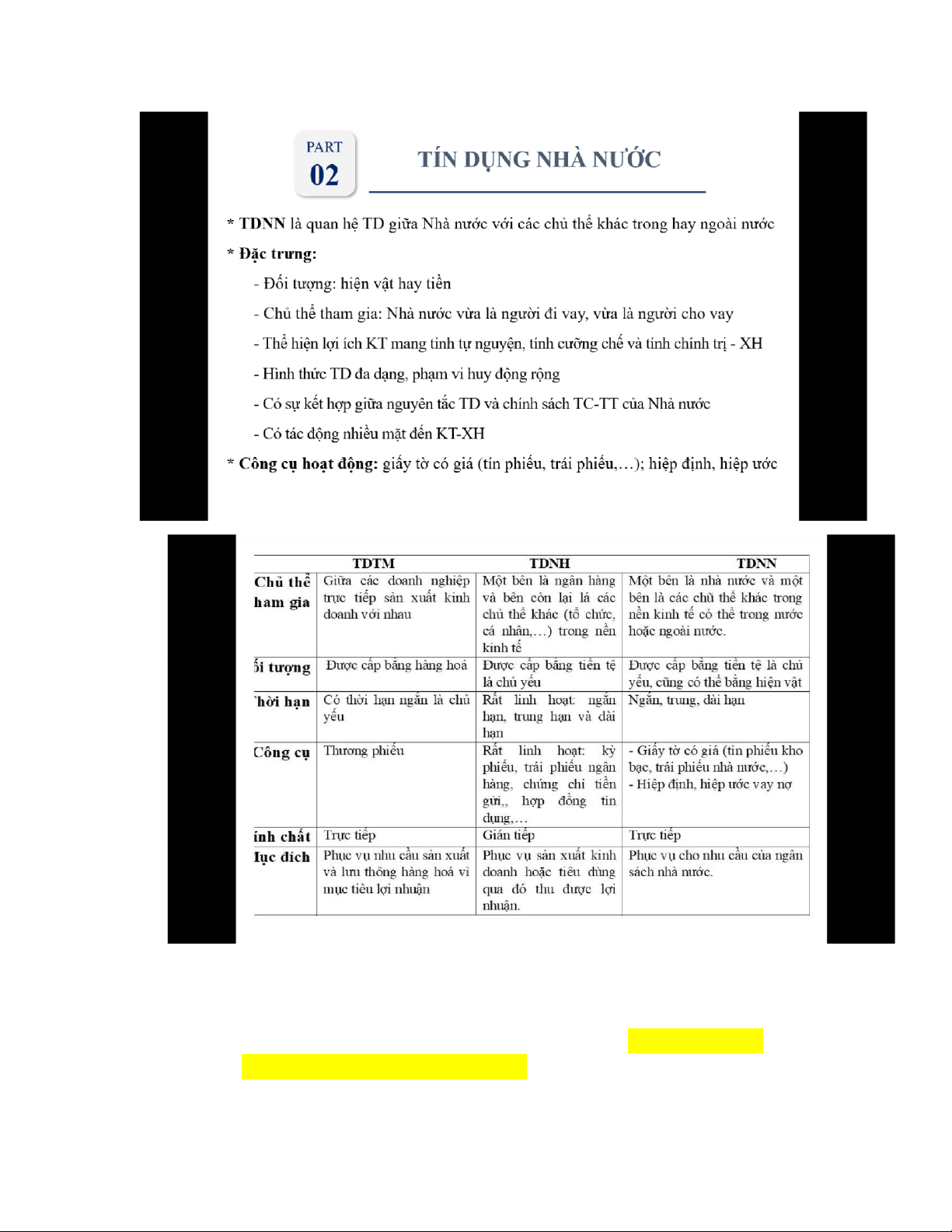

3.4. Phân biệt các loại hình tín dụng 1. Tín dụng thương mại

Thông qua công cụ tài chính là kỳ phiếu thương mại ( thương phiếu) Đặc điểm thương phiếu

- Trừu tượng ( vô danh)

- Mang tính bắt buộc ( ký danh)

- Lưu thông ( đích danh) Phân loại:

- Yếu tố người lập phiếu: Lệnh phiếu ( do người mua chịu lập) & Lệnh phiếu ( người bán chịu lập) -

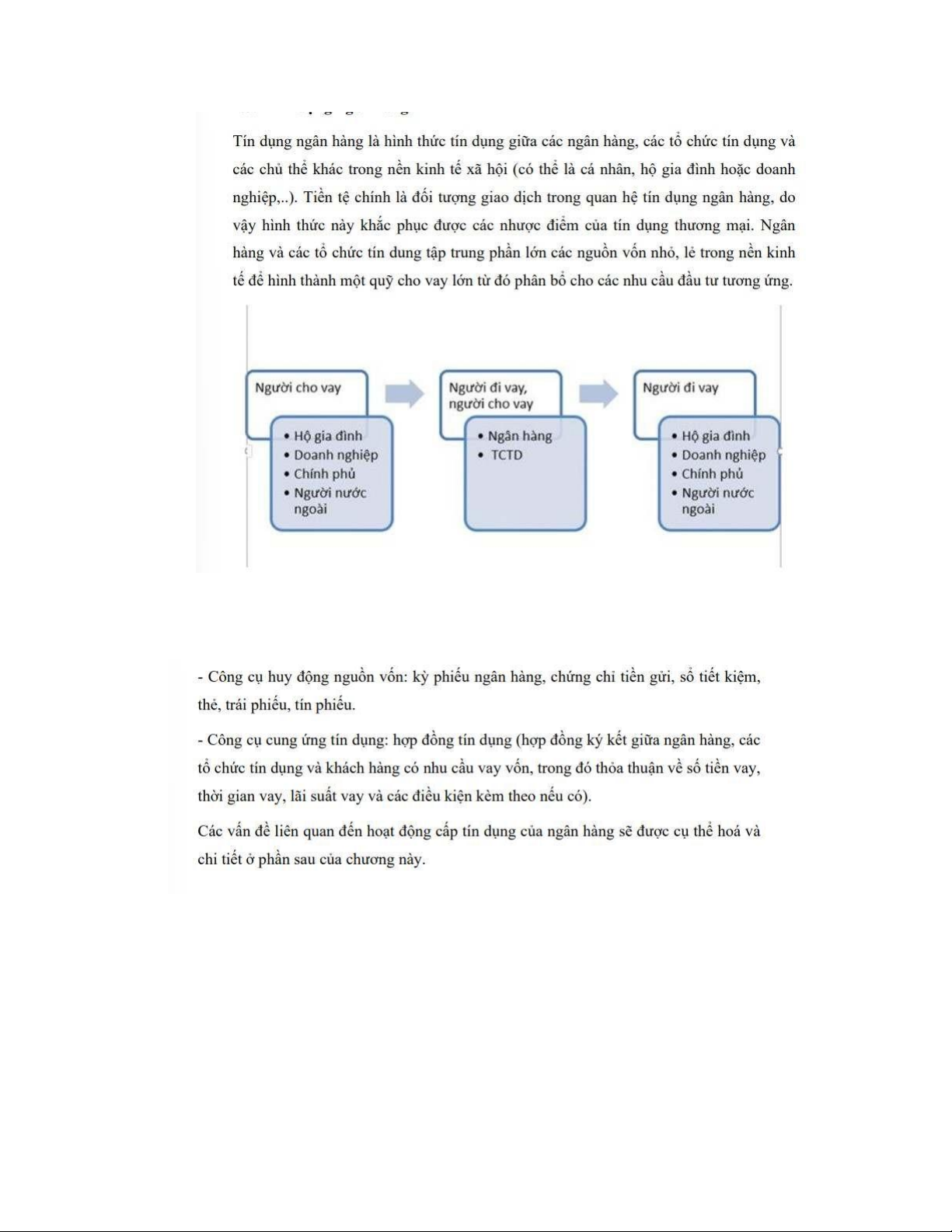

2. Tín dụng ngân hàng lOMoARc PSD|36244503

Hình thức phổ biến của TDNH là cho vay bằng tiền tệ - nguồn vốn để cho

vay được huy động từ các thành phần trong nền kinh tế - Công cụ:

3. Tín dụng nhà nước lOMoARc PSD|36244503 Công cụ:

- Giấy tờ có giá: tín phiếu kho bạc, trái phiếu chính phủ,… vay vốn trong nước

- Các hiệp định, hiệp ước để vay vốn nước ngoài

Chương 4: Lãi suất (Chính)

Phân loại lãi suất

1. Lãi suất tiền gửi ngân hàng (lãi suất huy động vốn của NH) – NH trả cho cáckhoản tiền gửi lOMoARc PSD|36244503

2. Lãi suất tiền vay ngân hàng (lãi suất tín dụng) – người đi vay phải trả cho NH

Đối với NHTM, chênh lệch giữa lãi suất tiền gửi và tiền vay là thu nhập chủ yếu của NH

3. Lãi suất chiết khấu – áp dụng khi cho khách hàng vay dưới hình thức

chiếtkhấu thương phiếu giấy tờ có giá chưa đến hạn thanh toán của khách hàng

4. Lãi suất tái chiết khấu – áp dụng khi NHTW cho NH trung gian vay dướihình thức giống trên…

Thông thường, lãi suất tái chiết khấu < lãi suất chiết khấu cung ứng vốn cho

các NH trung gian khi thiếu thanh khoản

5. Lãi suất tái cấp vốn – do NHTW ấn định và khá tương đồng ls tái chiết

khấunhưng đối tượng cấp vốn là các khoản cho vay của NHTG

6. Lãi suất liên ngân hàng lOMoARc PSD|36244503

Thông thường, lãi suất liên NH là lãi suất thấp nhấp thị trường, chỉ dành cho

tổ chức tín dụng uy tín 7. Lãi suất cơ bản

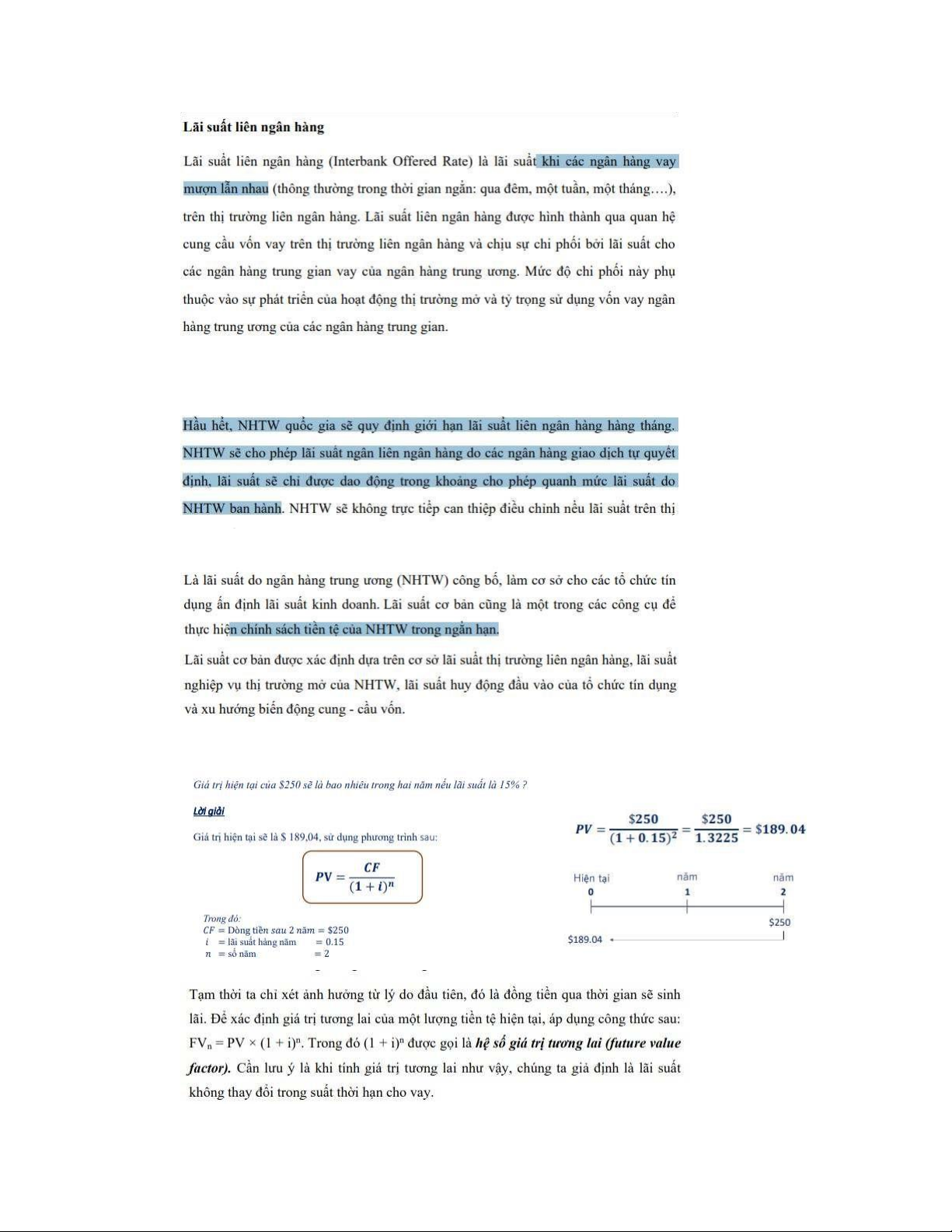

Giá trị hiện tại và giá trị tương lai lOMoARc PSD|36244503 4.1.

Lãi suất danh nghĩa và lãi suất thực ( căn cứ giá trị thực của tiền lãi)

1. Lãi suất danh nghĩa: 2. Lãi suất thực: lOMoARc PSD|36244503 4.2.

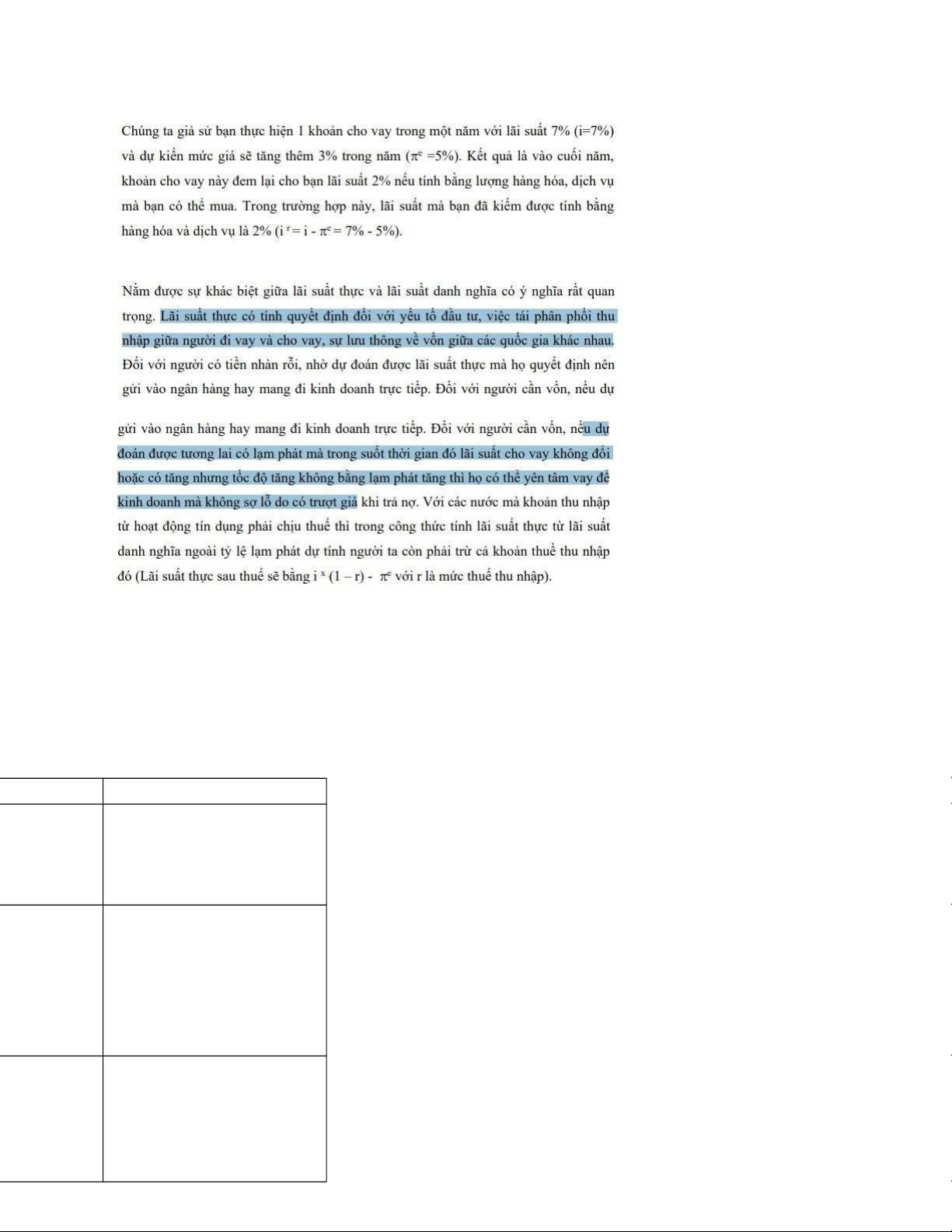

Lãi suất cố định và lãi suất thả nổi ( căn cứ tính linh hoạt của lãi suất) CỐ ĐỊNH THẢ NỔI

KN Được quy định cố định Được quy định có thể trong thời hạn

vay lên xuống theo lãi suất

thị trường trong thời hạn tính dụng

ƯU Số tiền lãi được cố LS được cố định trong định và biết trước

từng kì hạn tính dụng, NHƯỢC

Bị ràng buộc 1 mức lãi

người đi vay bị thiệt trong

suất dù cho lãi khi người cho vay được lợi,

suất tt đã thay đổi ngược lại với giảm xuống

khi chuyển sang kì hjn khác thì theo ls thị trường

tại thời điểm bắt đầu kì mới Khi lãi suất tăng, 4.3.

Lãi suất nội tệ và ngoại tệ ( căn cứ loại tiền cho vay) lOMoARc PSD|36244503 4.4. Tính lãi

a. Lãi đơn – tính trên tiền gốc, không nhập lãi

b. Lãi kép – không chỉ tiền gốc mà còn thêm lãi phát sinh kì trước 4.5.

Tính lãi suất đáo hạn: 4. Vay đơn lOMoARc PSD|36244503

5. Vay hoàn trả cố định

6. Trái phiếu coupon, lOMoARc PSD|36244503

Trái phiếu consol – trái phếu vĩnh viễn, kh có ngày mãn hạn và do vậy không

có hoàn trả vốn nhưng lại trả những khoản tiền coupon mãi mãi

7. Trái phiếu chiết khấu lOMoARc PSD|36244503

8. Trái phiếu vĩnh viễn

4.6. Tỷ suất sinh lời = lãi suất hiện hành + mức lời/ lỗ của vốn

4.7. Tại sao có sự tồn tại của lãi suất

4.8. Phân tích các yếu tố tác động đến lãi suất:

LS sẽ thay đổi khi có sự thay đổi của CẦU hoặc CUNG

CẦU thay đổi do có sự thay đổi của: Thu nhập; Lợi nhuận kỳ vọng; Rủi ro và Thanh khoản lOMoARc PSD|36244503

CUNG thay đổi do có sự thay đổi của: Các cơ hội đầu tư; Chi phí thực cho vốn và

Các hoạt động của Chính phủ

9. Lý thuyết cầu về tài sản

Lượng cầu về 1 TS có tương quan thuận với tính thanh khoản của nó so với TS khác

10.Phân tích các yếu tố tác động đến cầu trái phiếu 11.Phân

tích các yếu tố tác động đến cung trái phiếu. 4.9.

Cung cầu trên thị trường trái phiếu

12.Giá trái phiếu tỉ lệ nghịch với lượng cầu trái phiếu còn ls ngược lại

13.Giá trái phiếu tỉ lệ thuận với cung trái phiếu còn lãi suất ngược lại

SỰ DỊCH CHUYỂN CỦA ĐƯỜNG CẦU TRÁI PHIẾU (cung vốn vay)

14.Sự giàu có/ của cải: tăng thì đường cầu trái phiếu tăng (phải)

15.Thanh khoản tăng thì đường cầu sang phải

16.Lợi nhuận kì vọng: cao thì đường cầu trái phiếu sang trái (giảm)

17.Lạm phát dự kiến: tăng thì đường cầu sang trái

18.Rủi ro tăng làm đường cầu sang trái

SỰ DỊCH CHUYỂN CỦA ĐƯỜNG CUNG TRÁI PHIẾU (cầu vốn vay)

19.Lợi nhuận kì vọng tăng => cung sang phải

20.Lạm phát kỳ vọng tăng cung phải

21.Thâm hụt Ngân sách tăng cung phải

Cầu vốn vay ( tương đương cung trái phiếu) – biến động ngược chiều với biến động ls

22.Nhu cầu vay các cá nhân, hộ gđ và doanh nghiệp

23.Nhu cầu vay của CP

24.Nhu cầu vay của nước ngoài lOMoARc PSD|36244503

Cung vốn vay ( tương đương cầu trái phiếu)

25.Tiền gửi tiết kiệm các hộ gđ – quan trọng nhất

26.Nguồn vốn tạm thời nhàn rỗi của DN – cùng chiều lãi suất

27.Các khoản thu chưa sử dụng đến của Ngân sách nhà nước

4.10. Cấu trúc của lãi suất

28.Cấu trúc rủi ro của lãi suất

+ rủi ro vỡ nợ - Trái phiếu CP kh có rủi ro vỡ nợ

+ tính thanh khỏan ( tính lỏng) – tính thanh khoản càng kém thì rủi ro càng cao lãi suất càng lớn

+ thuế thu nhập ( càng cao thì lượng cầu giảm lãi giảm)

29.Cấu trúc kỳ hạn của lãi suất

Chương 5: Hệ thống tài chính (Chính)

5.1. Các bộ phận của hệ thống tài chính

30.Thị trường tài chính

31.Các chủ thể tài chính lOMoARc PSD|36244503

32.Cơ sở hạ tầng

33.Các công cụ tài chính

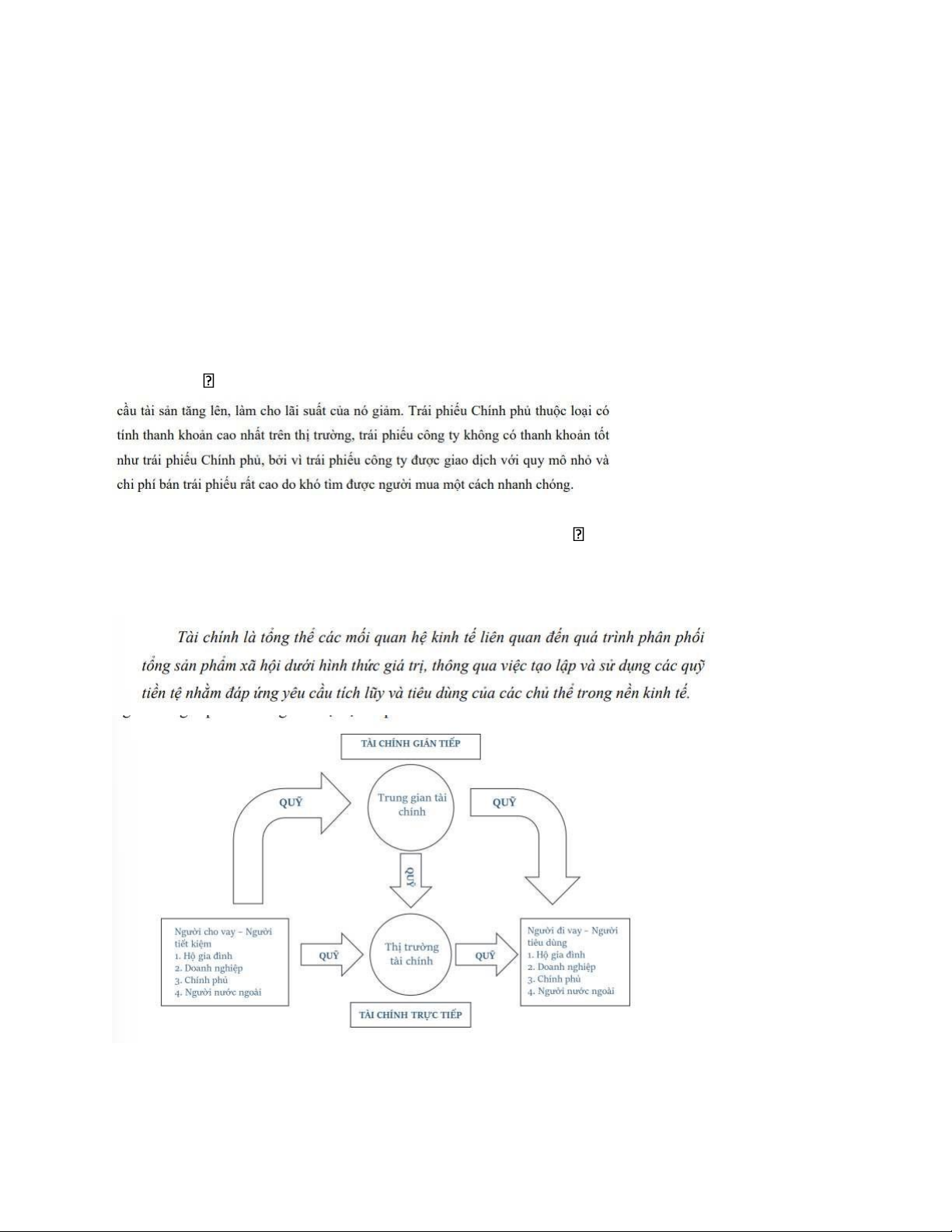

5.2. Bản chất của thị trường tài chính 34.Khái niệm

35.Tài chính trực tiếp

36.Tài chính gián tiếp

5.3. Cấu trúc của thị trường tài chính

37.Căn cứ đặc điểm của công cụ: TT trái phiếu và TT cổ phiếu

38.Căn cứ bản chất của công cụ nợ: TT công cụ nợ (TT nợ) và TT công cụ vốn (TT vốn)

39.Căn cứ mục đích hoạt động của thị trường: TT sơ cấp và TT thứ cấp

40.Căn cứ thời hạn luân chuyển vốn: TT tiền tệ và TT vốn

5.4. Các công cụ tài chính trên thị trường tiền tệ

41.Tín phiếu kho bạc

42.Chứng chỉ tiền gửi 43.Thương phiếu

44.Chấp phiếu ngân hàng lOMoARc PSD|36244503

45.Hợp đồng mua lại

5.5. Các công cụ tài chính trên thị trường vốn

46.Trái phiếu: TP chính phủ ( TP kho bạc và công trái nhà nước) và TP doanh nghiệp

47.Cổ phiếu: Cổ phiếu thường (cổ phiếu phổ thông) và cổ phiếu ưu đãi 48.Cho vay thế chấp

Chương 6: Ngân hàng trung ương (Chính)

6.1. Chức năng của ngân hàng trung ương

49.Giám sát các ngân hàng

50.Cung cấp các dịch vụ tài chính

51.Thực thi chính sách tiền tệ

6.2. Các công cụ thực thi chính sách tiền tệ

52.Nghiệp vụ thị trường mở

53.Lãi suất chiết khấu

54.Dự trữ bắt buộc lOMoARc PSD|36244503

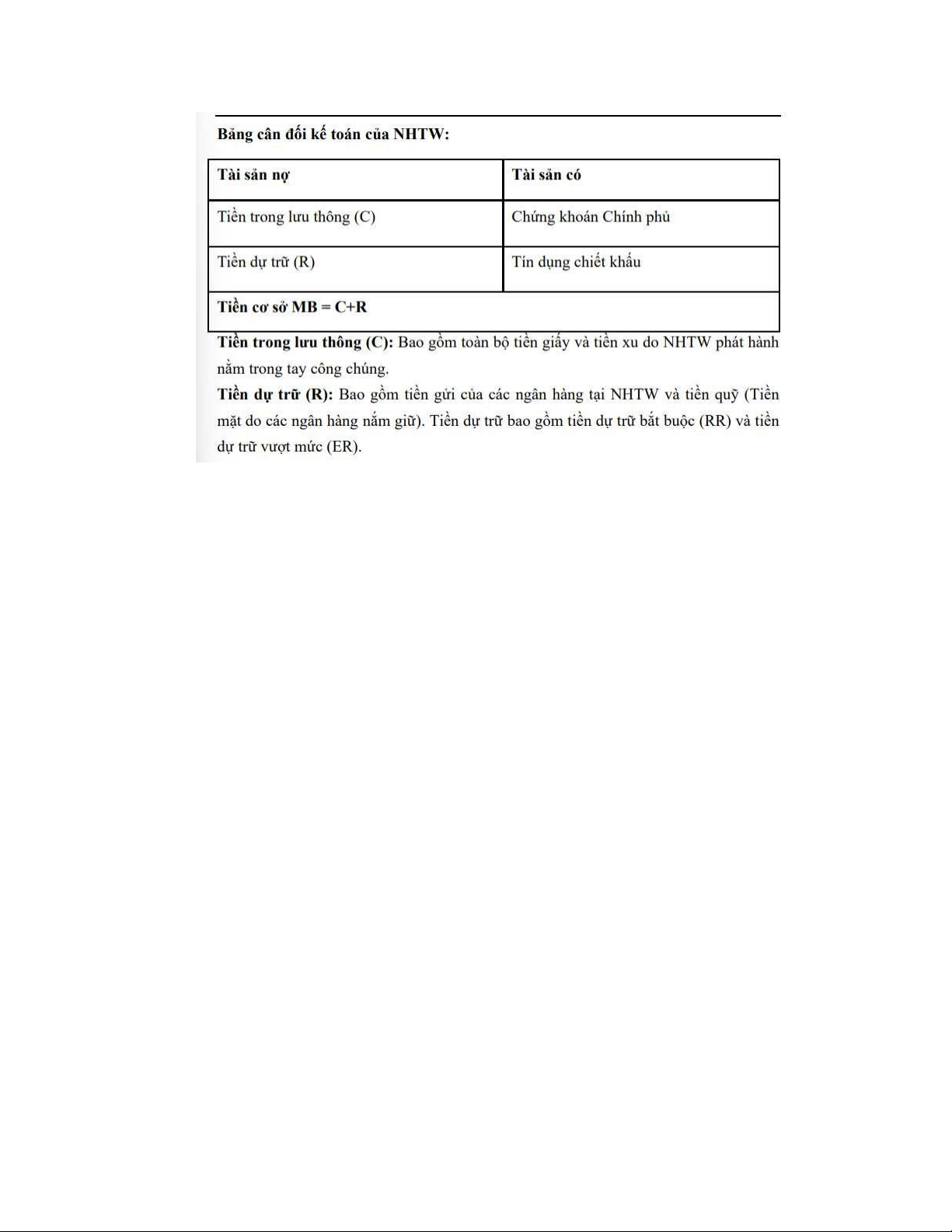

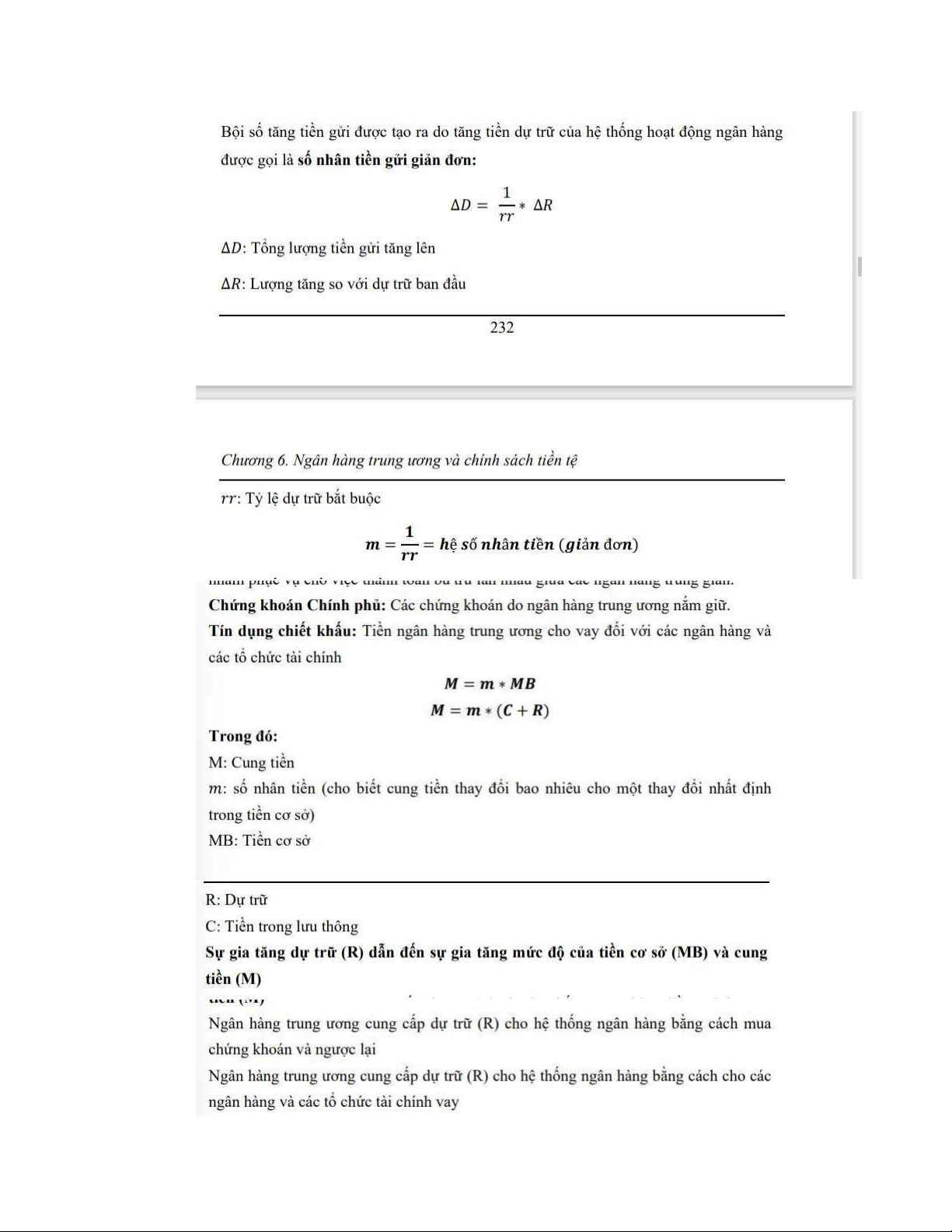

6.3. Quá trình cung ứng tiền

55. Các chủ thể tham gia vào quá trình cung ứng tiền 56.Tiền cơ sở MB

57.Hệ số nhân tiền giản đơn lOMoARc PSD|36244503 lOMoARc PSD|36244503

58.Hệ số nhân tiền đầy đủ

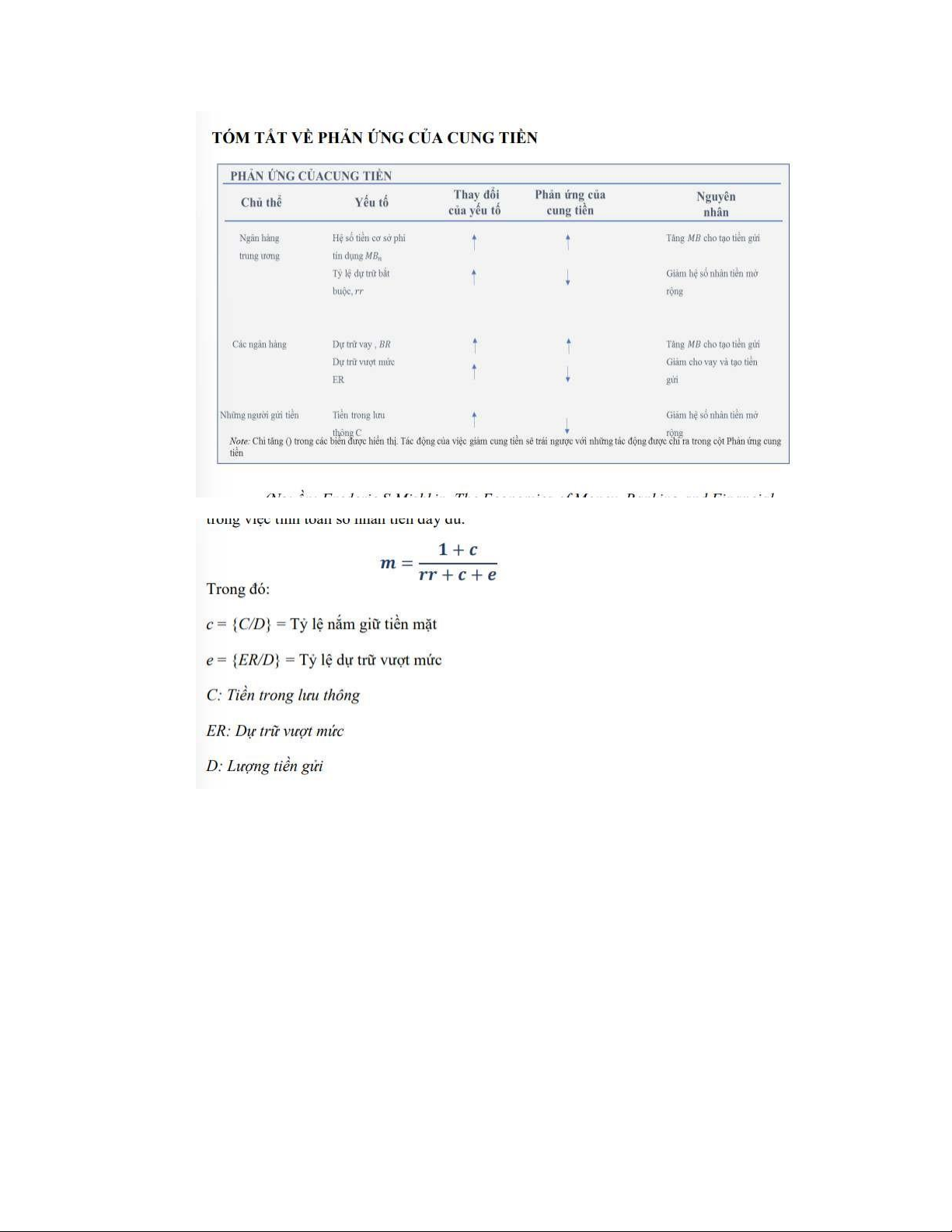

59.Các yếu tố tác động đến cung tiền lOMoARc PSD|36244503

Chương 7: Tài chính quốc tế 7.1. Tỷ giá 60.Khái niệm 61.Tỷ giá giao ngay

62.Tỷ giá kỳ hạn

7.2. Sự tăng giá, giảm giá của đồng tiền 63.Sự tăng giá 64.Sự giảm giá

65.Tác động đến giá xuất khẩu và nhập khẩu

7.3. Quy luật một giá

7.4. Lý thuyết ngang giá sức mua

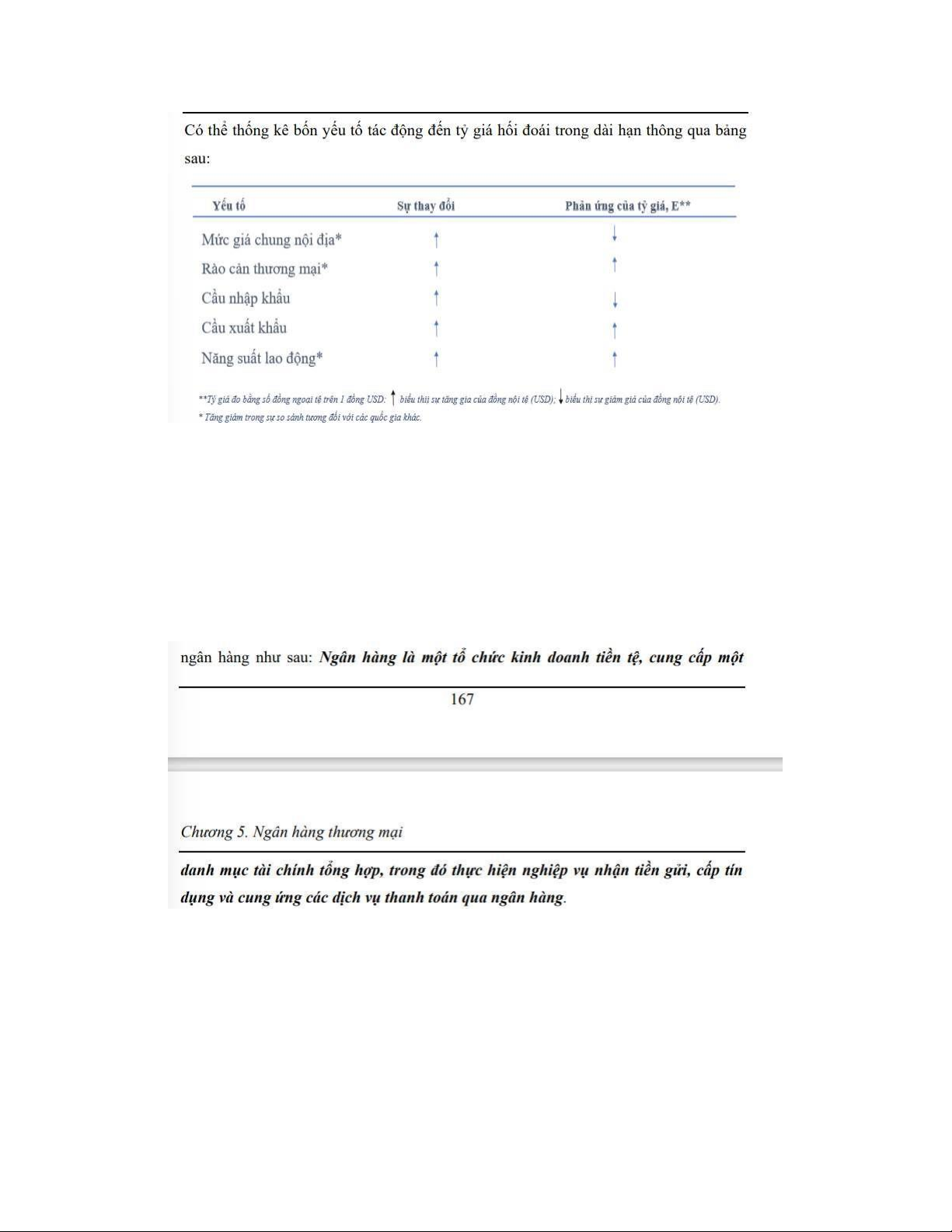

7.5. Các yếu tố tác động đến tỷ giá trong dài hạn lOMoARc PSD|36244503

66. Mức giá nội địa

67.Rào cản thương mại 68.Cầu nhập khẩu 69.Cầu xuất khẩu

70.Năng suất lao động

Chương 8: Ngân hàng thương mại

8.1. Khái niệm ngân hàng thương mại

8.2. Phân loại ngân hàng thương mại =>ví dụ thực tế => xác định đó loại ngân hàng nào 8.3. Chức năng: 1. Trung gian tài chính

- Giữa người đi vay và người cho vau

- Giữa NHTW và công chúng

2. Trung gian thanh toán và cung ứng các dịch vụ thanh toán

3. Tạo tiền – sáng tạo ra bút tệ lOMoARc PSD|36244503

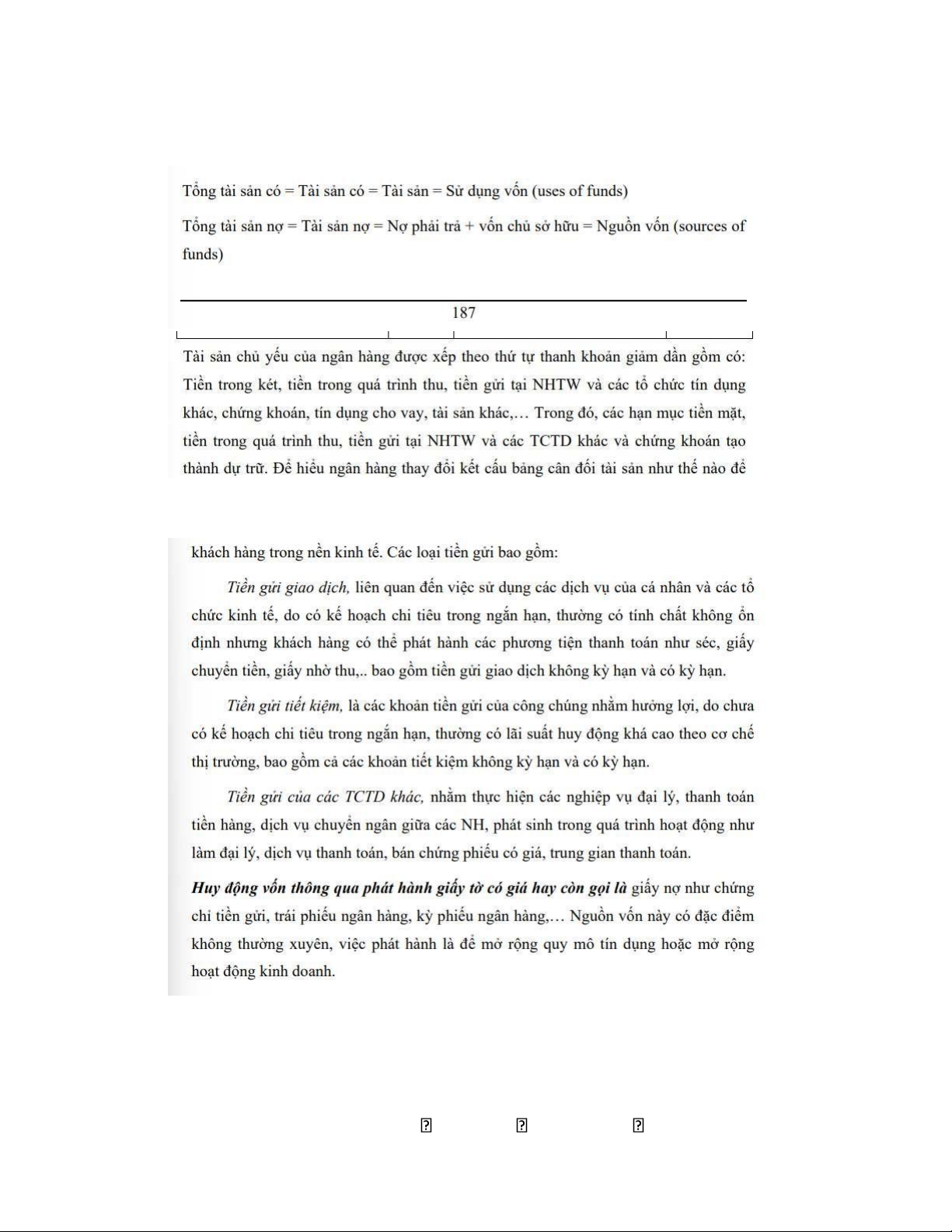

8.4. Phân biệt tài sản có (tài sản) và tài sản nợ (nguồn vốn) của ngân hàng thương mại

1. Nghiệp vụ tài sản nợ - tạo lập nguồn vốn - Huy động vốn

- Vay tiền – nhằm đáp ứng nhu cầu thanh khoản

- Vốn chủ sỡ hữu

2. Nghiệp vụ tài sản có – sử dụng vốn - Ngân quỹ

- Cấp tín dụng: Cấp tín dụng Cho vay Chiết khấu Bao thanh toán lOMoARc PSD|36244503

Bảo lãnh NH Cho thuê tài chính

3. Nghiệp vụ đầu tư

Chương 9: Tài chính doanh nghiệp

9.1. Bản chất của tài chính doanh nghiệp

71.Các vấn đề đặt ra với tài chính doanh nghiệp

72.Các quyết định tài chính: hoạch định ngân sách vốn và xác định cấu trúc vốn

9.2. Các loại hình tổ chức của doanh nghiệp

73.Doanh nghiệp tư nhân 74.Công ty hợp danh

75.Công ty cổ phần

9.3. Phân biệt tài sản có và tài sản nợ của doanh nghiệp

76.Tài sản có: Tài sản lưu động (ngân quỹ, khoản phải thu, hàng tồn kho, tài

sản ngắn hạn khác) và tài sản cố định.

77.Tài sản nợ: Vốn chủ sở hữu và nợ phải trả

Chương 10: Tài chính công

10.1 Bản chất của tài chính công

10.2. Phân biệt hàng hóa công và hàng hóa tư 10.3. Thuế

10.4. Các khoản chi của NSNN

10.5. Chính sách tài khóa nới lỏng và thắt chặt

PHẦN 2: MỘT SỐ NỘI DUNG CẦN CHÚ Ý

Chương 1: Đại cương về tiền tệ

78.Lưu ý: Các từ khóa trong khái niệm tiền tệ, Bản chất của từng chức năng,

chức năng quan trọng nhất, công thức số giá trao đổi N hàng hóa

(N*(N1)/2), nắm được các nhược điểm cơ bản của các hình thái phát triển của tiền tệ

79.Hóa tệ là dùng hàng hóa thông thường để làm tiền => hóa tệ vẫn được sử

dụng như hàng hóa thông thường ngoài việc sử dụng nó làm tiền

80.Xem lại toàn bộ 12 câu hỏi trong slide

Chương 2: Lạm phát

81.Lưu ý: Phân loại lạm phát, các quan điểm về lạm phát: Milton Friedman;

Học thuyết số lượng tiền tệ của Fisher; Lý thuyết số lượng tiền tệ (Lý thuyết lOMoARc PSD|36244503

lạm phát) của các nhà kinh tế học hiện đại; Mối quan hệ giữa cung tiền và

lạm phát=> mối tương quan thuận

82.Khi lạm phát xảy ra thì ai là người có lợi, ai là người bị thiệt (chú ý khi xét

phải đặt trong trường hợp lãi suất cố định)

83. Nguyên nhân của lạm phát : nắm bản chất của nguyên nhân lạm phát do

cầu kéo ( Chính phủ chi tiêu, đầu tư quá mức để kích cầu); Lạm phát do

chi phí đẩy (DN bị áp lực tăng chi phí sản xuất): NSNN bị thâm hụt kéo

dài và chính phủ in tiền để bù đắp

CÁC QUAN ĐIỂM VỀ LẠM PHÁT

84.Milton Friedman, nhà kinh tế đạt giải Nobel đã khẳng định:

“Lạm phát luôn luôn và ở đâu cũng là hiện tượng tiền tệ”

85. Học thuyết số lượng tiền tệ của Fisher lOMoARc PSD|36244503

86.Lý thuyết số lượng tiền (lý thuyết lạm phát) => kinh tế học hiện đại

Chương 4: Lãi suất Phần tính toán

+ Giá trị hiện tại và giá trị tương lai (xác định dạng bài)

+ Tính lãi đơn và lãi kép

+ Tính lãi suất đáo hạn trong các trường hợp

Vay đơn: Lãi suất đáo hạn = lãi suất vay đơn (khi đáo hạn thanh toán toàn bộ gốc và lãi) lOMoARc PSD|36244503

Vay thanh toán cố định (trả góp): Lãi suất đáo hạn # Lãi suất khoản vay

(định kỳ thanh toán khoản tiền bằng nhau bao gồm 1 phần gốc và 1 phần lãi cho đến khi đáo hạn)

Trái phiếu coupon: Lãi suất đáo hạn được xác định qua công thức (định kỳ

năm thanh toán lãi cố định C và hoàn mệnh giá F khi đáo hạn)

P = C/(1+i)^1…..+ C/(1+i)^ n + F/ (1+i)^n Tính C = F* ic

Mối quan hệ giữa P và F => mối quan hệ giữa i và ic (P=F ; P>F; PChú ý về dấu và thứ tự so sánh

Trái phiếu chiết khấu: ( Khi giá bán < mệnh giá)

Ls đáo hạn được xác định bằng công thức (i) = (F-P)/P * 100 %

Trái phiếu vô thời hạn: Lãi suất đáo hạn = lãi suất của trái phiếu = C/P

+ Mối quan hệ giữa LS danh nghĩa và LS thực

LS danh nghĩa = LS thực + tỷ lệ lạm phát + Tỷ suất sinh lời RET

Khi thời gian nắm giữ = thời gian đáo hạn thì RET = lãi suất đáo hạn

Phần phân tích các yếu tố tác động đến P trái phiếu và lãi suất

+ Nhớ lại quy luật cung cầu tác động đến giá cả

+ Xem lại Lý thuyết Cầu về tài sản

+ Các yếu tố tác động đến cầu Trái phiếu

Của cải tăng => Cầu TP tăng => P trái phiếu tăng, (i) giảm Lợi

nhuận kỳ vọng trái phiếu tăng => cầu trái phiếu tăng

Lợi nhuận kỳ vong cao, tăng => Cầu trái phiếu giảm

Lạm phát dự kiến tăng => Cầu trái phiếu giảm ( bị thiệt)

Rủi ro trái phiếu tăng => cầu trái phiếu giảm Rủi

ro TS khác tăng => cầu trái phiếu tăng

Thanh khoản trái phiếu tăng => Cầu TP tăng

Thank khoản TS khác tăng => Cầu TP giảm +

Các yếu tố tác động đến cung trái phiếu

Lợi nhuận của các cơ hội đầu tư tăng (khi nền kinh tế tăng trưởng) => Cung

TP tăng => P giảm và (i) tăng

Lạm phát dự kiến tăng => Cung TP tăng

NSNN thâm hụt => Chính phủ phát hành TP chính phủ đi vay để bù đắp => Cung TP tăng

• Xác định trạng thái dư cung, dư cầu trái phiếu

Giá trái phiếu nằm trên mức giá cân bằng => Dư cung => Để trở về cân bằng: P giảm và i tăng lOMoARc PSD|36244503

Giá trái phiếu nằm dưới mức giá cân bằng => Dư cầu => Để trở về cân bằng: P tăng và i giảm

• Xác định nhu cầu đối với trái phiếu chính phủ và trái phiếu doanh nghiệp

87.Nhu cầu trái phiếu doanh nghiệp tăng => cầu trái phiếu chính phủ giảm =>

P trái phiếu doanh nghiệp tăng và P trái phiếu chính phủ giảm và ngược lại

88.Để xét nhu cầu của một trái phiếu thì dựa vào lý thuyết cầu về tài sản

CẤU TRÚC RỦI RO VÀ CẤU TRÚC KỲ HẠN CỦA LÃI SUẤT

Cấu trúc rủi ro của lãi suất: các công cụ tài chính có cùng kỳ hạn nhưng

mức độ rủi ro khác nhau thì lãi suất sẽ khác nhau.

89.Rủi ro càng cao thì lãi suất càng cao

90.Phần chênh lệch giữa lãi suất của trái phiếu với lãi suất của trái phiếu

chính phủ gọi là phần bù rủi ro (trái phiếu chính phủ được coi như có rủi ro vỡ nợ gần bằng 0)

Ví dụ: Lãi suất của trái phiếu công ty A: 10%, lãi suất trái phiếu chính phủ là 2%

Phần bù rủi ro = 10% - 2% = 8%

91.Thanh khoản càng cao thì rủi ro càng thấp => lãi suất càng thấp Cấu trúc

kỳ hạn của lãi suất: Các công cụ tài chính có cùng mức rủi ro nhưng kỳ hạn

khác nhau thì lãi suất khác nhau

92.Các dạng đường cong lãi suất

+ Đường cong lãi suất hướng lên: Lãi suất dài hạn cao hơn lãi suất ngắn hạn

+ Đường cong lãi suất hướng xuống: lãi suất ngắn hạn cao hơn lãi suất dài hạn

+ Đường cong lãi suất nằm ngang: lãi suất ngắn hạn = lãi suất dài hạn Chương

5: Hệ thống tài chính

• Các bộ phân của hệ thống tài chính (liệt kê thành phần)

• Bản chất của thị trường tài chính: phân biệt tài chính trực tiếp và tài chính gián tiếp

• Cấu trúc thị trường tài chính: phân biệt các cặp thị trường tài chính và xem lại

các ví dụ để xác định giao dịch diễn ra ở thị trường nào

• Các công cụ giao dịch trên thị trường tài chính: nắm các đặc điểm cơ bản =>

so sánh thanh khoản, rủi ro, mức sinh lời của các công cụ này. Chú ý:

93.Rủi ro càng cao thì lãi suất càng cao; Rủi ro càng cao thì thanh khoản càng

thấp, Kỳ hạn càng dài thì rủi ro càng cao. lOMoARc PSD|36244503

94.Trong các công cụ tài chính: Tín phiếu kho bạc là công cụ tài chính có mức

rủi ro thấp nhất, thanh khoản cao nhất và sinh lời thấp nhất; Cổ phiếu có

mức rủi ro cao nhất, thanh khoản thấp nhất.

95.Tiền mặt là tài sản có tính thanh khoản cao nhất.

96.Séc có tính thanh khoản cao chỉ sau tiền mặt Chương

6: Ngân hàng trung ương

• Các chức năng cơ bản của NHTW (hiểu)

• Phân biệt CSTT thắt chặt và nới lỏng

• Nắm các đặc điểm cơ bản của các công cụ thực thi CSTT: khái niệm, cơ chế

tác động, công cụ nào linh hoạt nhất, vì sao?

• Xem lại cách tính hệ số nhân tiền giản đơn và đầy đủ (xem lại ví dụ)

• Phân tích các yếu tố tác động đến cung tiền M

+ Tiền cơ sở MB: thành phần, ý nghĩa của từng thành phần và biến động (xem

lại các ví dụ phân tích sự biến động của MB)

+ Hệ số nhân tiền đầy đủ: phân tích sự biến động của c, e, rr đến m => tác động đến M

• Các chủ thể tham gia vào quá trình cung ứng tiền

Chương 7: Tài chính quốc tế các yếu tố tác động đến tỷ

giá trong ngắn hạn => xem thêm Phân biệt tỷ giá

• Sự tăng giá và giảm giá của đồng tiền này so với đồng tiền khác => tác động

đến xuất khẩu và nhập khẩu của 1 quốc gia như thế nào (xem lại ví dụ, chú ý

tính mức độ % tăng giảm của các đồng tiền)

• Quy luật 1 giá và lý thuyết PPP => chú ý về cách xác định tỷ giá thực (xem

lại ví dụ và nắm bản chất)

• Các yếu tố tác động đến tỷ giá trong dài hạn (tự xem lại bài giảng phần phân tích)

+ mức giá chung nội địa tăng => tỷ giá nội tệ/ngoại tệ giảm => tỷ giá ngoại tệ/nội tệ tăng

+ rào cản thương mại tăng (tăng thuế và giảm hạn ngạch nhập khẩu) => tỷ giá nội tê/ngoại tê tăng

+ cầu nhập khẩu tăng => tỷ giá nội tệ/ngoại tệ giảm

+ cầu xuất khẩu tăng => tỷ giá nội tệ/ngoại tệ tăng

+ năng suất lao động => tỷ giá nội tệ /ngoại tệ tăng

Lưu ý: khi xét sự biến động của tỷ giá hay sự tăng giá, giảm giá của 1

đồng tiền thì phải chú ý tỷ giá đề bài đang xét là tỷ giá nào và quốc gia

đang xét là quốc gia nào lOMoARc PSD|36244503

Ví dụ: Mỹ giảm nhu cầu xuất khẩu hàng hóa vào Việt Nam. Điều này sẽ tác động đến

Cầu xuất khẩu hàng hóa của Mỹ sang Việt Nam giảm

Cầu nhập khẩu hàng hóa của Mỹ vào Việt Nam giảm

Tại Mỹ: cầu xuất khẩu giảm => cung ngoại tệ giảm, cầu nội tệ (USD) giảm => USD giảm giá

Tại Việt Nam: cầu nhập khẩu giảm => cầu ngoại tệ giảm, cung nội tệ (VND) giảm => VND tăng giá

Nên ta sẽ có các kết luận sau • Đồng VND tăng giá • Đồng USD giảm giá • Tỷ giá USD/ VND giảm • Tỷ giá VND /USD tăng

Chương 9: Tài chính doanh nghiệp

Chú ý: Các loại hình doanh nghiệp (nắm tất cả các đặc điểm)

LINK CÂU HỎI: https://forms.gle/oQyW4tc4REZ8s9H26

Chương 10: tài chính công

Chú ý: phân biệt hàng hóa công và hàng hóa tư, đặc điểm của thuế, gánh nặng

thuế, vay nợ để bù đắp thâm hụt

LINK CÂU HỎI: https://forms.gle/oit6U3wtMFDU85Kt8

Chương 3: Tín dụng (cho vay)

Khái niệm tín dụng

- Về mặt hình thức: Là quan hệ vay mượn kinh tế

- Về mặt nội dung: Là quan hệ chuyển nhượng tạm thời quyền sử dụng một

lượng giá trị có thể biểu hiện bằng tiền hoặc bằng hiện vật từ chủ thể này sang

chủ thể khác với điều kiện phải hoàn trả theo những thỏa thuận trước giữa 2

bên. Nội dung chính của sự thỏa thuận đó là: thời hạn phải trả, số tiền lãi phải

trả, cách thức phải trả

Có 3 hình thức: tín dụng thương mại, tín dụng ngân hàng, tín dụng nhà nước lOMoARc PSD|36244503 lOMoARc PSD|36244503 lOMoARc PSD|36244503

Chương 8: Ngân hàng thương mại 1. Bản chất:

Ngân hàng thương mại: là ngân hàng hoạt đông kinh doanh tiền với mục

đích kiếm lời (tối đa hoa lợi nhuận) Hầu hết các ngân hàng hiện nay là NHTM lOMoARc PSD|36244503

Ngân hàng chính xã hội : không phải NHTM => quỹ hoạt động là từ NSNN

và mục đích hoạt động là hỗ trợ (hỗ trợ sinh viên vay vốn nộp học phí, hỗ

trợ hộ nghèo vay vốn để thoát nghèo, hỗ trợ vay vốn để tăng gia sản xuất).

NH chính sách có cho vay và lấy lãi nhưng LS rất thấp Các loại hình NHTM

• NHTM quốc doanh: NHTM thuộc sở hữu của nhà nước – nhà nước sở hữu

trên 50% vốn (Ngân hàng nông nghiệp và phát triển nông thôn..)

• NHTM cổ phần: ngân hàng đã phát hành cổ phiếu và niêm yết trên sàn chứng khoán

• NHTM liên doanh: là sự liên kết kinh doanh giữa các ngân hàng với nhau

(thường là liên doanh với nước ngoài)

• NHTM nước ngoài: là Ngân hàng có trụ sở chính ở quốc gia nội địa nhưng

100% vốn đầu tư là của nước ngoài => hoạt động theo pháp luật của quốc gia nội địa .

• Chi nhánh NHTM nước ngoài: ngân hàng có trụ sở chính ở nước ngoài nhưng

mở chi nhánh tại quốc gia nội địa (Việt Nam) => hoạt động theo pháp luật của nước ngoài

2. Phân biệt tài sản và nguồn vốn của NHTM => quan trọng.

Tài sản (tài sản có -sử dụng vốn)

Nguồn vốn (tài sản nợ - vốn của

NH sử dụng tiền như thế nào? NH)

NH lấy tiền ở đâu? 1.Ngân qũy

1. Vốn tự có (vốn chủ sở hữu) 2. Cho vay

2. Nợ phải trả (vốn vay) 3. Đầu tư

4. Tài sản cố định Các dạng câu hỏi

97.Đâu là tài sản (tài sản có) của NHTM = Đâu không phải là nguồn vốn của NHTM

98.Đâu là nguồn vốn (tài sản nợ) của NHTM = Đâu không phải là tài sản của NHTM

99.Đâu là khoản mục nội bảng (các khoản mục nằm trong bảng cân đối kế toán)

100. Đâu là khoản mục ngoại bảng Phân tích TÀI SẢN lOMoARc PSD|36244503

• Ngân quỹ của NHTM bao gồm tiền mặt tại quỹ (tiền để tại quỹ của NHTM)

và tiền gửi ngân hàng khác (tiền NHTM gửi ở NHTW hoặc gửi ở các NHTM

khác) => DỰ TRỮ BẮT BUỘC, DỰ TRỮ THẶNG DƯ THUỘC

NGÂN QUỸ => nó chính là tài sản của NHTM

• Cho vay: đây là hoạt động kinh doanh chủ yếu của các NHTM

Ví dụ: NHTM mua trái phiếu doanh nghiệp => cho vay => Tài sản (NH sử dụng tiền để cho vay)

NHTM cho khách hàng vay trong thời gian 5 năm => cho vay

NHTM chiết khấu giấy tờ có giá của doanh nghiệp A => cho vay nhưng NH

lấy lãi trước: Ông A đem trai phiếu mệnh giá 1000 $, kỳ hạn 1 năm đến xin

chiết khấu tại NHX => NHX đưa cho ông A 900 $. Sau 1 năm ông A trả lại cho NHX 1000$

Bản chất là NHX cho ông A vay 1000$,trong 1 năm, với lãi là 100 $ và NHX lấy lãi trước

• Đầu tư: mua các chứng khoán vốn (cổ phiếu)

• Tài sản cố đinh: TSCĐ hữu hình (trụ sở chính, máy móc thiết bị..); TSCĐ

vô hình (thương hiệu của NHTM..) Phân tích NGUỒN VỐN

• Vốn tự có ( vốn chủ sở hữu): vốn thuốc sở hữu của ngân hàng (không vay

mượn) và có thể chủ đông sử dung =>vốn góp của các cổ đông. Vốn tự có

chiếm tỷ lệ rất nhỏ trong tổng nguồn vốn của ngân hàng (10%) nhưng nó đóng

vai trò rất quan trọng vì đây là “tấm đệm” giúp các NHTM tránh và giảm nguy cơ phá sản. • Nợ phải trả:

+ Vốn huy động từ tiền gửi (đây là vốn ngân hàng vay từ công chúng – chủ yếu)

Tiền gửi giao dịch: tiền gửi không kỳ hạn, lãi suất thấp, mục đích gửi là để

giao dich và thanh toán. Phương tiện sử dung: thẻ, thanh toán online

Tiền gửi tiết kiệm: không có kỳ hạn và có kỳ hạn

Tiền gửi tiết kiệm không có kỳ hạn: tiền gửi không có kỳ hạn cụ thể nên có

thể gửi vào và rút ra bất kỳ lúc nào cũng được; lãi suất rất thấp; khi gửi tiền

là chưa có kế hoạch sử dụng tiền cụ thể, mục đích gửi tiền: an toàn, hưởng

lãi ( ít). Chú ý không thể sử dụng để thanh toán.

Tiền gửi tiết kiệm có kỳ hạn: tiền gửi có kỳ hạn cụ thể nên chỉ có thể rút tiền

khi đến hạn (quy định). Tuy nhiên vẫn có thể rút trước hạn nhưng sẽ lOMoARc PSD|36244503

bị phạt ( ls hưởng sẽ là LS không kỳ hạn); lãi suất khá cao; khi gửi tiền là

đã có kế hoạch sử dụng tiền cụ thể, mục đích gửi tiền: hưởng lãi, an toàn,

dự trữ cho tương lai, Chú ý không thể sử dụng để thanh toán. + Vốn vay

Vay từ các NHTM trong nước

Vay từ các NHTM nước ngoài Vay từ NHTW

+ Phát hành giấy tờ có giá

PHẦN 3: MỘT SỐ VÍ DỤ THAM KHẢO

Chương 1: Đáp án 12 câu trắc nghiệm trong slide

1C; 2A; 3D; 4C; 5A; 6A;7C; 8A; 9A; 10A; 11D; 12D

Chương 2: Lạm phát Nhận định đúng/sai

1. Lạm phát là sự phát hành tiền quá mức vì cung tiền tăng cao sẽ dẫn đếnđồng

tiền bị mất giá => Sai (cung tiền tăng cao là một trong những nguyên nhân gây ra lạm phát)

2. Thâm hụt ngân sách Nhà nước chỉ trở thành nguyên nhân gây ra lạm phátkhi

ngân sách nhà nước thâm hụt kéo dài và chính phủ tăng thu thuế để bù đắp => Sai (In tiền bù đắp)

3. Lạm phát sẽ không tác động tiêu cực đối với nền kinh tế khi lạm phát ở mứcđộ

vừa phải => Sai (Lạm phát vừa phải tác động tiêu cực ít- không đáng kể)

4. Khi lạm phát cao thì người gửi tiền với lãi suất cố định sẽ bị thiệt và ngườimua

trái phiếu với lãi suất cố định sẽ được lợi => sai ( Lạm phát cao thì người cho

vay bị thiệt vì nhận lãi mà giá trị tiền lại giảm)

5. CPI của năm (t+1) so với CPI của năm t bằng 200.12 % nghĩa là tỷ lệ lạmphát

năm (t+1) bằng 0.12% => sai vì tỷ lệ lạm phát = 100.12%.

Chương 4: Lãi suất Tính toán

1. Giá trị tương lai của $200 sẽ là bao nhiêu sau hai năm nếu lãi suất là 10%PV

= 200$; i=10%/năm; n=2 năm => CF=….

2. Ông A cho ông B vay 100 triệu đồng, trong 2 năm với lãi suất 11%/năm.

Hỏisau 2 năm ông B phải trả số tiền lãi là bao nhiêu.

PV = 100: n = 2 năm; i=11%/năm => Tính CF =… => Lãi = CF - 100

3. Nếu một trái phiếu có tỷ suất coupon (trả hàng năm) là 5%/năm, kỳ hạn 4

năm, mệnh giá là $1000, các trái phiếu tương tự được bán với mức lợi tức 8%,

giá bán của trái phiếu này trên thị trường (thị giá của trái phiếu) là bao nhiêu lOMoARc PSD|36244503

F = 1000; ic=5%/năm; i=8%/năm;n=4 năm => tính P

4. Trái phiếu kho bạc Hoa Kỳ kỳ hạn một năm, thanh toán mệnh giá $1.000 trong

một năm. Nếu giá mua hiện tại của Trái phiếu này là $900, thì lãi suất đáo hạn

là bao nhiêu? F =1000; P = 900 ; i =(F-P)/P

5. Một khách hàng gửi 100 triệu vào ngân hàng, kỳ hạn 2 năm với lãi suất

0.5%/tháng. Hỏi khi đáo hạn khách hàng phải trả cả gốc và lãi bao nhiêu nếu

(sử dụng công thức PV = CF/(1+i)^n

a. Ngân hàng tính lãi kép tháng

PV = 100; i=0.5%/tháng; n=24 tháng

b. Ngân hàng tính lãi kép quý

PV =100; i=0.5% x3 (vì một quý có 3 tháng);n=8 quý

c. Ngân hàng tính lãi kép năm

PV =100; i=0.5%x12 (vì một năm có 12 tháng); i=2 năm Phân tích

1. Thanh khoản trái phiếu tăng làm ........tăng............. cầu trái phiếu và

đườngcầu dịch chuyển sang .......phải..... .....

2. Tương tự, tính thanh khoản của các tài sản khác tăng lên làm

.......giảm.........cầu trái phiếu và dịch chuyển đường cầu sang .....trái.....

3. Rủi ro của trái phiếu tăng làm ……giảm…….. cầu trái phiếu và làm đường

cầu dịch chuyển sang .....trái.....

4. Rủi ro của các tài sản thay thế tăng làm ……tăng……. cầu trái phiếu vàdịch

chuyển đường cầu sang .....phải.......

5. Khi nền kinh tế ở pha tăng trưởng, sự giàu có/của cải tăng làm cầu trái phiếu

.....tăng....... và làm dịch chuyển đường cầu trái phiếu sang ......phải.......

Ngược lại, trong suy thoái, thu nhập và của cải ........giảm......., cầu trái phiếu

......giảm......, và đường cầu dịch chuyển sang .... trái...... lOMoARc PSD|36244503

6. Lãi suất dự kiến tăng làm .....giảm........ lợi nhuận kỳ vọng của trái phiếu

dàihạn, .........giảm............ cầu trái phiếu và dịch chuyển đường cầu trái phiếu sang ...trái......

7. Lãi suất dự kiến giảm làm .......tăng........... cầu trái phiếu dài hạn và

dịchchuyển đường cầu trái phiếu sang .......phải.... ....

8. Lạm phát dự kiến tăng làm ....giảm........... lợi nhuận kỳ vọng của trái

phiếu,khiến cho cầu trái phiếu .......giảm......... và đường cầu trái phiếu dịch chuyển sang .....trái.....

9. Lạm phát dự kiến tăng làm cung trái phiếu ......tăng............ và đường cung

dịch chuyển sang ........Phải...

10.Thâm hụt ngân sách Chính phủ tăng làm .........tăng........ cung trái phiếu và

làm dịch chuyển đường cung sang .......phải.........

11. Mặt khác, Ngân sách chính phủ thặng dư làm .....giảm....... cung trái phiếu và

làm dịch chuyển đường cung sang .....trái....

12.Khi nền kinh tế đang ở pha tăng trưởng nhanh, các cơ hội đầu tư dự kiến có

khả năng sinh lãi cao, lượng cung trái phiếu sẽ ……tăng………. ở mọi mức giá.

13. Khi nền kinh tế ở pha tăng trường, cung trái phiếu sẽ ……tăng……… và

đường cung trái phiếu dịch chuyển sang…………phải……….. lOMoARc PSD|36244503

14.Trong giai đoạn suy thoái, các cơ hội đầu tư sinh lợi sẽ ……thấp….., cung trái

phiếu …giảm….. Và đường cung trái phiếu dịch chuyển sang………… trái………….

15.Trái phiếu có tỷ suất sinh lời ___bằng___ với lãi suất đáo hạn khi thời gian

đáo hạn ___bằng__ với thời gian nắm giữ.

16.Lãi suất tăng làm __giảm___ giá trái phiếu, dẫn đến giảm tỷ suất sinh lời trên

vốn của những trái phiếu có thời gian đáo hạn dài hơn thời gian nắm giữ trái phiếu đó.

17.Thời gian đáo hạn càng dài thì sự thay đổi giá do lãi suất thay đổi càng __lớn___.

18.Thời gian đáo hạn càng dài thì tỷ suất sinh lợi do lãi suất thay đổi càng _thấp____.

19.Ngay cả khi trái phiếu có lãi suất coupon, tỷ suất sinh lời vẫn có thể bị

___âm__ khi lãi suất trên thị trường tăng lên.

MỘT SỐ CÂU TRẮC NGHIỆM THAM KHẢO Câu

Nguyên nhân nào sau đây gây ra lạm phát cầu kéo:

A. Sự đầu tư và chi tiêu quá mức của Chính phủ

B. Giá dầu lửa trên thế giới tăng

C. Chính phủ tăng thuế suất thuế giá trị gia tăng

D. Khuynh hướng tiêu dùng biên của các hộ gia đình giảm

Câu Khi nền kinh tế xảy ra lạm phát, giả sử các yếu tố khác không thay đổi

thì chủ thể nào sau đây có lợi:

A. Người đi vay và người cho vay

B. Người gửi tiền tại NHTM với lãi suất cố định C. Người làm công

D. Người đi vay và nắm giữ các tài sản thực (vàng, hàng hóa…)

Câu Tỷ lệ lạm phát dự đoán là 15%, tỷ lệ lạm phát thực là 10 %. Tỷ lệ lạm phát ngoài dự đoán là A. 5% B. – 5% C. 25% lOMoARc PSD|36244503 D. 10% Câu

Giá cả hàng hóa tăng cao trong dịp Tết Nguyên đán ở Việt Nam là hiện tượng:

A. Giá cả tăng tạm thời trong ngắn hạn, là kết quả của những biến động cung cầu tạm thời

B. Giá cả tăng nhanh và liên tục, là biểu hiện của lạm phát giá cả

C. Giá cả tăng tạm thời trong ngắn hạn, là biểu hiện của thiểu phát

D. Tất cả (A, B, C) đều sai Câu

Khi lạm phát bất ngờ xảy ra, những người nào sau đây bị thiệt hại:

A. Người chuẩn bị về hưu, người nắm giữ trái phiếu có lãi suất thả nổi,

người vay tiền, người người làm công ăn lương có thu nhập cố định B.

Người chuẩn bị về hưu, người hưu trí, người nắm giữ trái phiếu có lãi

suất cố định, người cho vay tiền, người có tiết kiệm ròng, người làm công

ăn lương có thu nhập cố định

C. Người hưu trí, người nắm giữ trái phiếu có lãi suất thả nổi, người chovay

tiền, người gửi tiền ngân hàng, người làm công ăn lương

D. Tất cả (A, B, C) đều đúng Câu

Lạm phát do chi phí đẩy xuất phát từ:

A. Chính phủ đưa ra chính sách tăng lương hay áp lực từ phía công đoànyêu

cầu cho người lao động.

B. Các doanh nghiệp có quyền lực thị trường đẩy giá lên độc lập vớitổng

cầu để có lợi nhuận cao

C. Thiếu hụt tài nguyên, nhập khẩu lạm phát.

D. Cả ba phương án trên đều đúng. Câu

Thâm hụt NSNN là một nguyên nhân gây ra lạm phát khi

A. NSNN thâm hụt tạm thời và chính phủ bù đắp thâm hụt bằng cáchphát

hành trái phiếu ra công chúng

B. NSNN thâm hụt kéo dài và chính phủ bù đắp thâm hụt bằng cáchphát

hành trái phiếu ra công chúng

C. NSNN thâm hụt kéo dài và chính phủ bù đắp thâm hụt bằng cách phát hành thêm tiền

D. NSNN thâm hụt kéo dài và chính phủ bù đắp thâm hụt bằng cáchphát

hành trái phiếu ra công chúng và phát hành thêm tiền lOMoARc PSD|36244503

Câu Nguyên nhân dẫn đến lạm phát ở nhiều nước có thể được tổng hợp lại bao gồm:

A. ## Lạm phát do cầu kéo, chi phí đẩy, bội chi Ngân sách Nhà nước và

sự tăng trưởng tiền tệ quá mức

B. ## Những yếu kém trong điều hành của Ngân hàng Trung ương

C. ## Lạm phát do cầu kéo, chi phí đẩy và những bất ổn về chính trịnhư đảo chính

D. ## Lạm phát do chi phí đẩy, cầu kéo, chiến tranh và thiên tai xảyra

liên tục trong nhiều năm Câu

Phát biểu nào không đúng?

A. ## Nguyên nhân của lạm phát là do giá cả tăng lên

B. ## Lạm phát làm giảm giá trị của tiền tệ

C. ## Lạm phát là tình trạng mức giá cả chung tăng lên kéo dài

D. ## Giá trị của tiền là lượng hàng hóa mà tiền có thể mua được Câu

Một số biện pháp để kiềm chế lạm phát là: A. ## Kiềm giữ giá cả

B. ## Thắt chặt khối cung tiền

C. ## Giảm chi tiêu Ngân sách Nhà nước D. ## A,B,C đều đúng

Câu 1. Những đặc trưng cơ bản của lạm phát là:

Đáp án: Sức mua của đồng tiền bị sụt giảm.

Lượng tiền giấy trong lưu thông gia tăng quá mức làm đồng tiền bị tăng giá => Giảm giá

Mức giá của nền kinh tế sẽ gia tăng => Mức giá chung của nền kinh tế tăng liên tục

Câu 2. Chỉ số đo lường lạm phát phổ biến nhất hiện nay là:

Đáp an: Chỉ số giá tiêu dùng (CPI)

Câu 3: Khi lạm phát bất ngờ xảy ra, những người nào sau đây bị thiệt hại:

Đáp án: Người chuẩn bị về hưu, người hưu trí, người nắm giữ trái phiếu có lãi suất

cố định, người cho vay tiền, người có tiết kiệm ròng, người làm công ăn lương có

thu nhập cố định lOMoARc PSD|36244503

Câu 4: Tỷ lệ lạm phát thực là 15%, tỷ lệ lạm phát ngoài dự đoán 10 %. Tỷ lệ

lạm phát dự đoán là

Đáp án: Tỷ lệ LP dự đoán = Tỷ lệ LP thực – Tỷ lệ LP ngoài dự đoán = 15% - 10% = 5%

Câu 5:Lạm phát do chi phí đẩy xuất phát từ:

Đáp án: Tất cả các đáp án

Chính phủ đưa ra chính sách tăng lương hay áp lực từ phía công đoàn yêu cầu cho người lao động;

Các doanh nghiệp có quyền lực thị trường đẩy giá lên độc lập với tổng cầu để có lợi nhuận cao;

Thiếu hụt tài nguyên, nhập khẩu lạm phát.

Câu 6: Mỹ cắt giảm thuế hoặc tăng quota nhập khẩu đối với Việt Nam thì có tác động gì

Đáp án: VND có khuynh hướng lên giá trong dài hạn

Vì Mỹ đang giảm rào cản thương mại dẫn đến đồng nội tệ USD sẽ có khuynh hướng

giảm giá trong dài hạn => VND có khuynh hướng lên giá trong dài hạn USD/VND giảm và VND/USD tăng

Câu 7: Nhận định nào sau đây là không chính xác

Đáp án: Tỷ giá là giá cả của đồng tiền này so với đồng tiền ngoại tệ => phát biểu

chính xác là giá cả của đồng tiền nội tệ so với đồng tiền ngoại tệ và ngược lại (nội

tệ phải so với ngoại tệ; đồng tiền này phải so với đồng tiền khác)

Câu 8: Vào thời điểm (t) USD/VND = 22 250; đến thời điểm (t+1) 1 USD = 22

050 VND. Điều này nghĩa là

Đáp án: VND tăng giá so với USD

Tại thời điểm (t): 1 USD = 22 250 VND => đến (t+1): 1 USD = 22 050 VND. =>

USD giảm giá so với VND => VND tăng giá so với USD

Câu 9: Sự giảm giá của đồng EUR làm ...... giá nhập khẩu của hàng hóa Mỹ vào

Pháp nhưng làm .......giá xuất khẩu hàng hóa Pháp vào Mỹ, và ngược lại.

Đáp án: Tăng - Giảm lOMoARc PSD|36244503

Vì Pháp có đồng nội tệ EUR giảm giá nên Pháp sẽ nhập khẩu hàng hóa từ Mỹ với

giá cao và xuất khẩu hàng hóa sang Mỹ với giá thấp

Câu 10: Tỷ giá thực giữa JPY và VND thấp hơn 1. Vậy theo lý thuyết PPP cho

thấy mức giá chung ở Việt Nam đang .....so với Nhật Bản. Vì thế nên...... VND

để duy trì tỷ giá thưc......1

Đáp án: Cao hơn - Giảm giá - Bằng

Vì tỷ giá thực (JPY/VND) = Giá cả ở Nhật/ Giá cả ở VN < 1 => Giá ở Nhật đáng

thấp hơn ở VN => Giá ở VN đang cao hơn ở Nhật. Theo PPP tỷ giá thực =1 nên phải

giảm giá VND và tăng giá JPY để tỷ giá thực JPY/VND =1

Câu 11: Tỷ lệ lạm phát ở Việt Nam có xu hướng thấp hơn tỷ lệ lạm phát của

Mỹ. Điều này dẫn đến

Đáp án: Tỷ giá USD/VND có xu hướng giảm trong dài hạn

Vì lạm phát ở VN thấp hơn lạm phát ở Mỹ => Giá cả ở VN thấp hơn giá cả ở Mỹ

=> VND lên giá và USD giảm giá trong dài hạn => USD/VND có xu hương giảm giá trong dài hạn

Câu 12: Nhu cầu nhập khẩu hàng hóa của Việt Nam vào Mỹ có xu hướng tăng

lên. Điều này dẫn đến

Đáp án: VND có xu hướng tăng giá trong dài hạn

Vì Mỹ tăng cầu nhập khẩu hàng hóa của Việt Nam => Việt Nam tăng cầu xuất khẩu

hàng hóa sang Mỹ => Khi VN xuất khẩu tăng => thu về nhiều USD => Bán

USD để mua VND => Cầu VND tăng lên => VND tăng giá

Câu 13: Trái phiếu được mua ở mức giá thấp hơn mệnh giá và khi đến hạn thì

hoàn trả số tiền bằng mệnh giá, là

Đáp án: Trái phiếu chiết khấu

Câu 14: Trái phiếu có tỷ suất sinh lời .........với lãi suất đáo hạn khi thời gian

đáo hạn bằng với thời gian nắm giữ. Đáp án: Bằng

Câu 15: Biết lãi suất 6%/năm, giá trị tương lại của $94 của năm sau gần bằng: Đáp án: 100$

Vì PV = 94$, i= 6%/năm => CF = 94. (1+6%)^1 = 100 $ lOMoARc PSD|36244503

Câu 16: Một trái phiếu không kỳ hạn thanh toán định kỳ mỗi năm $20. Nếu lãi

suất 5% thì giá của trái phiếu này bằng Đáp án: 400$

Áp dụng công thức i = C/P => P = C /i P = 20 /5% = 400$

Câu 17: Trái phiếu chiết khấu mệnh giá $10.000, đáo hạn sau 1 năm, được bán

với giá $5.000. Lãi suất đáo hạn của trái phiếu này là: Đáp án: 100%

Áp dụng công thức (F -P)/P = 5000/5000 = 1 = 100%

Câu 18: Giá của trái phiếu coupon và lãi suất đáo hạn có mối quan hệ ---- .

Theo đó, khi lãi suất đáo hạn ----- thì giá trái phiếu ------

Đáp án: nghịch; tăng; giảm (xem lại công thức)

Câu 19: Trái phiếu nào sau đây có lãi suất đáo hạn thấp nhất, biết tất cả đều

cùng mệnh giá $1.000.

Đáp án :Trái phiếu coupon lãi suất 5%, bán giá $1.100 vì giá bán lớn hơn mệnh giá

nên lãi suất đáo hạn nhở hơn ls coupon => LS đáo hạn < 5% Trái phiếu coupon lãi

suất 5 %, bán giá $900 => LS đáo hạn > 5%

Trái phiếu coupon lãi suất 12%, bán giá $1.000 => LS đáo hạn = 12%

Trái phiếu coupon lãi suất 10%, bán giá $1.000 =>LS đáo hạn = 10%

Câu 20: Trên thị trường trái phiếu, người mua trái phiếu là------ và người cung

trái phiếu là --------

D. người cho vay; người đi vay

Câu 21: Các chủ thể cung ứng tiền cho nền kinh tế Việt Nam

A. NHNN Việt Nam; B Các chủ thể khác; C. Các chủ thể khác

Câu 22. Trong các hoạt động sau đây, hoạt động nào KHÔNG phải là hoạt động tài chính:

=>B. Công ty thương mại A xuất khẩu rượu sang Nhật => đây là hoạt động mua bán

hàng hóa chứ không phải hoạt động liên quan đến dòng vốn. ( hoạt động kiểm tra

tài chính cũng được xem là HĐ tài chính) lOMoARc PSD|36244503

Câu 23. Giả định các yếu tố khác không thay đổi, trong điều kiện nền kinh tế

thị trường, khi nhiều người muốn cho vay vốn trong khi có ít người muốn vay thì lãi suất sẽ

Giảm vì lúc này cầu cho vay giảm mà cung vốn vay tăng nên LS giảm

Câu 24. Sắp xếp các công cụ tài chính sau theo tính thanh khoản tăng dần

Cổ phiếu - Trái phiếu doanh nghiệp - Trái phiếu chính phủ - Tín phiếu kho bạc

Câu 25: Tài sản nợ của NHTW bao gồm

Tiền gửi của các ngân hàng tại NHTW và tiền mặt tại quỹ (Tiền mặt do các

ngân hàng nắm giữ), Tiền trong lưu thông ( = R + C)

Câu 26: Thị trường tài chính trong đó các cổ phiếu được mua đi bán lại. Thị trường thứ cấp

Cấu 27: Giá chứng khoán của công ty nào trên thị trường thứ cấp càng ___ thì

giá bán chứng khoán phát hành mới từ công ty đó trên thị trường sơ cấp cũng

sẽ thấp và vì thế công ty đó huy động được ___ vốn hơn. Thấp – ít

Câu 28: Công cụ nợ được Kho bạc phát hành nhằm bù đắp thâm hụt ngân sách tạm thời Tín phiếu kho bạc

Câu 29: Tại thời điểm t, tỷ giá USD/ VND = 22 200 .Đến thời điểm (t+1), tỷ giá

USD/VND = 23 230. Điều này có nghĩa là

USD tăng giá cao 4. 64% = (23 230 – 22 200) / 22 200

Câu 30. Yếu tố nào không tác động đến lượng tiền cung ứng

Không có đáp án đúng vì tất cả các yếu tố sau đều có tác động

A. NHTW mua chứng khoán trên thị trường mở B. NHTW mua bán ngoại tệ

C. NHTW bán chứng khoán trên thị trường mở

Câu 31.NHTW bán chứng khoán trên thị trường mở

Tiền MB giảm đúng bằng lượng chứng khoán bán ra vì khi NHTW bán chứng

khoán ra thì NHTW sẽ thu tiền về ( tiền này có thể là tiền của công chúng C

hoặc từ dự trữ của ngân hàng R => C hoặc R sẽ giảm => MB giảm) lOMoARc PSD|36244503

Câu 32. Việc khách hàng rút tiền mặt sẽ tác động

Dự trữ giảm và MB không thay đổi ( C tăng và R giảm đúng 1 lượng bằng nhau nên MB không đổi)

Câu 33.Theo mô hình lượng tiền cung ứng đầy đủ, lượng tiền cung ứng có

mối tương quan THUẬN với

Tiền cơ sở phi tín dụng, dự trữ cho vay

Tiền cơ sở phi tín dụng MBn tăng => MB tăng => M tăng => thuận

Dự trữ cho vay của NHTW tăng => tín dụng chiết khấu tăng => NHTM có thể

vay nhiều => R tăng => MB tăng => M tăng => thuận Câu 34. Trong các nhận

định sau đây, nhận định nào là SAI:

B. Đối với trái phiếu chiết khấu, người đi vay thanh toán tiền lãi định kỳ cho

người cho vay. => trái phiếu chiết khấu không tính lãi

Câu 35. Đặc điểm của đối tác chung trong công ty hợp danh

Có thể là cá nhận hoặc tổ chức

Câu 36. Đối với doanh nghiệp tư nhân, thu nhập từ hoạt động kinh doanh

B. Bị đánh thuế là thu nhập cá nhân

Câu 37. Nhân tố nào sau đây sẽ làm dịch chuyển đường cung trái phiếu và

đường cầu quỹ cho vay?

C. Lạm phát kỳ vọng, lợi tức kỳ vọng của vốn đầu tư, vay nợ của chính phủ

Câu 38: Nhận định nào sau đây là không chính xác

Công ty hợp danh có hai loại hình là hợp danh hữu hạn và hợp danh vô hạn vì

có hai loại hợ danh chung và hợp danh hữu hạn

Câu 39: Khoản mục nào sau đây thuộc tài sản có của doanh nghiệp

Doanh nghiệp gửi tiền tại ngân hàng ( doanh nghiệp cho ngân hàng vay nên đó

vẫn là tài sản của doanh nghiệp)

Còn doanh nghiệp mua chịu hàng hóa hay Doanh nghiệp bán trái phiếu là doanh

nghiệp đều đang đi vay (nợ ) => nên nó là tài sản nợ (nguồn vốn) Câu 40: Mục tiêu

hoạt động của doanh nghiệp là lOMoARc PSD|36244503

=>Tối đa hóa lợi nhuận và kiểm soát rủi ro vì đây là hai mục tiêu mâu thuẫn với

nhau nên không thể tối đa hóa lợi nhuận và giảm rủi ro được. Lợi nhuận càng cao thì rủi ro càng cao