Preview text:

lOMoAR cPSD| 47206071

CHƯƠNG 13: TIẾT KIỆM, ĐẦU TƯ VÀ HỆ THỐNG TÀI CHÍNH

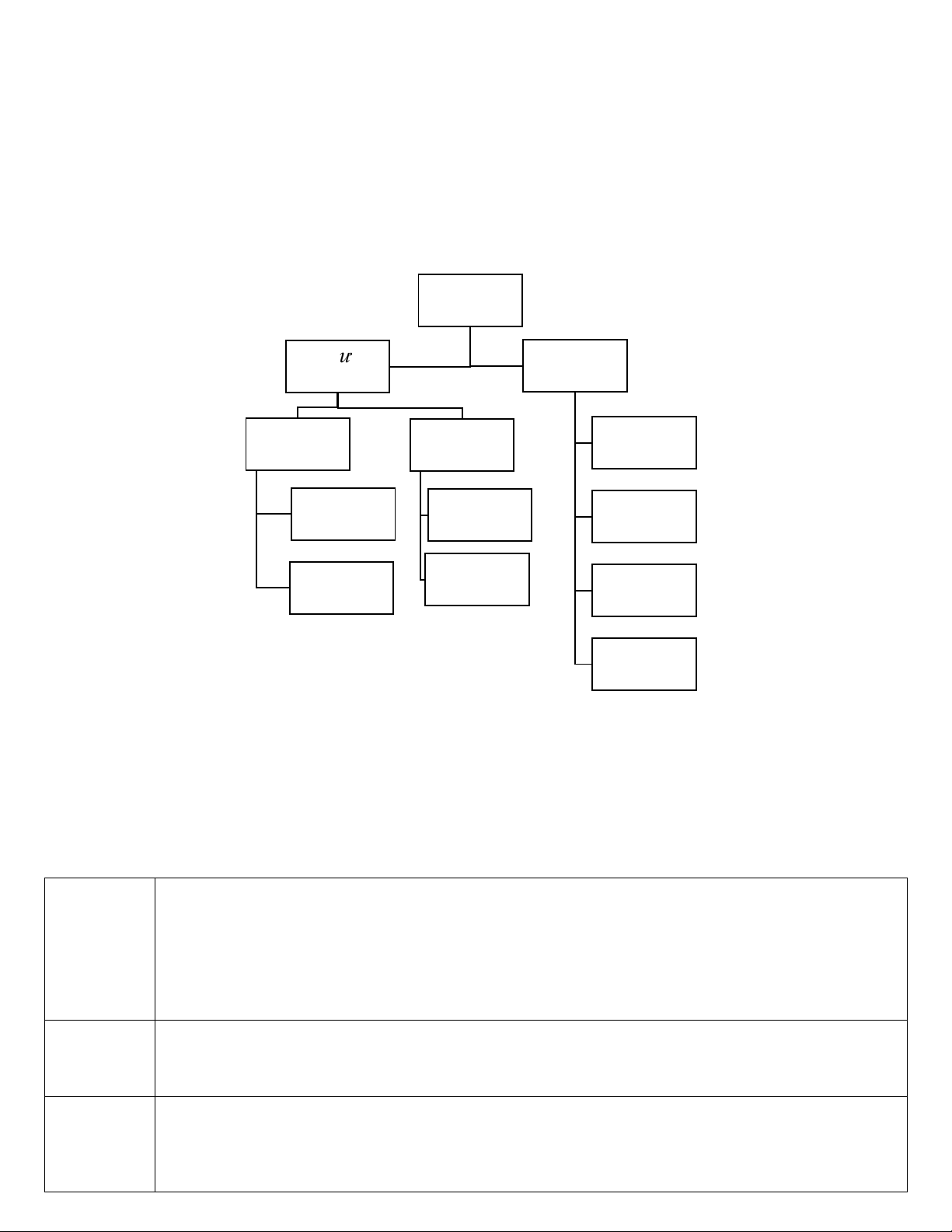

I. Các ịnh chế tài chính – Hệ thống tài chính: nhóm các

ịnh chế trong nền kinh tế.

+ Giúp kết nối tiết kiệm của người này với ầu tư của người khác: di chuyển các nguồn lực khan hiếm của

nền kinh tế từ những người tiết kiệm ến những người i vay.

+ Gồm 2 kênh: tài chính trực tiếp và tài chính gián tiếp

• Tài chính trực tiếp: dẫn thẳng từ người vay tới người i vay thông qua thị trường tài chính

• Tài chính gián tiếp: vốn chuyển từ người cho vay sang người i vay thông qua trung gian tài chính Hệ thống TC Thị trường Trung gian tài ch ính tài chính Hu y ộng Kỳ hạn vốn NHTM Trái phiếu Tiền tệ Công ty tài chính Vốn Cổ p hiếu Công ty bảo hiểm Quỹ tương hỗ

1. Các thị trường tài chính

Là các ịnh chế tài chính mà thông qua ó những người tiết kiệm có thể cung cấp trực tiếp các nguồn quỹ ến

những người i vay. Tùy thuộc vào cách thức phân loại, thị trường tài chính ược phân thành 2 loại chính căn cứ theo:

1.1 Cách thức huy ộng vốn

Khái niệm + Trái phiếu là tờ giấy ghi nợ xác ịnh nghĩa vụ của người vay ối với người nắm giữ trái phiếu

+ Bán trái phiếu: Tài trợ bằng vay nợ

+ Xác ịnh thời gian khoản nợ ược hoàn trả (ngày áo hạn)

+ Người mua có thể nắm giữ trái phiếu ến kỳ áo hạn hoặc bán trái phiếu sớm hơn cho người khác.

Căn cứ vào + Trái phiếu chính phủ chủ thể + Trái phiếu công ty phát hành Đặc iểm + Kỳ hạn:

• Là ộ dài thời gian cho ến khi trái phiếu áo hạn lOMoAR cPSD| 47206071

• Kỳ hạn dài rủi ro hơn kỳ hạn ngắn → trái phiếu dài hạn có lãi suất cao hơn trái phiếu ngắn hạn

a) Thị trường trái phiếu (trái phiếu – giấy chứng nhận nợ).

• Trái phiếu vĩnh viễn: trả lãi mãi mãi nhưng không ược hoàn vốn gốc

+ Rủi ro tín dụng:

• Khả năng người vay không thể hoàn trả lãi và vốn gốc → nguy cơ vỡ nợ cao

• Trái phiếu có rủi ro càng cao thì lãi suất càng cao ể bù ắp cho rủi ro

• Trái phiếu nhà nước an toàn hơn nên lãi suất thấp hơn của các công ty tài chính + Xử lý thuế:

• Tiền lãi từ hầu hết trái phiếu là thu nhập có thể bị ánh thuế (tư nhân)

• Không bắt buộc phải trả thuế thu nhập từ lãi của trái phiếu do chính phủ và các ịa phương phát hành.

b) Thị trường cổ phiếu (cổ phiếu – quyền ể sở hữu một phần của một công ty).

– Cổ phiếu: ại diện cho quyền sở hữu trong một công ty → là quyền sở hữu và lợi ích hợp pháp với tài sản

và thu nhập của công ty.

→ Bán cổ phiếu: tài trợ bằng vốn chủ sở hữu

– Khi phát hành cổ phiếu, các công ty không nhận ược tiền khi cổ phiếu của họ chuyển nhượng trong các

giao dịch trên các thị trường chứng khoán

– Nguồn cầu cổ phiếu phản ánh nhận thức của mọi người về lợi nhuận trong tương lai của công ty

+ Tăng → giá cổ phiếu tăng

+ Giảm → giá cổ phiếu giảm

Chỉ số chứng khoán: là số bình quân giá của các loại chứng khoán; ược xem gần giống như các chỉ số về

iều kiện kinh tế trong tương lai

* So sánh trái phiếu và cổ phiếu Trái phiếu Cổ phiếu Chứng chỉ Xác nhận nợ Xác nhận QSH vốn

Chủ sở hữu – Là chủ nợ của công ty

– Là CSH 1 phần của công ty –

CSH vẫn chỉ ược lấy phần lãi trên – Các cổ ông có lợi từ lợi nhuận. – Lãi trái phiếu

TN từ cổ tức và chên lệch giá –

TN từ tiền lãi và chênh lệch giá

– Được thanh toán những gì CSH ược

Lợi nhuận tiềm năng hơn Lỗ

hưởng trước khi cổ ông ược nhận bất cứ Rủi ro cao hơn thứ gì

1.2. Căn cứ vào kỳ hạn

a) Thị trường tiền tệ

– Là thị trường mua bán các chứng khoán nợ ngắn hạn

+Những người i vay/người phát hành trên thị trường này là những người ang thiếu hụt tạm thời về tiền tệ

ể áp ứng cho các nhu cầu thanh toán. lOMoAR cPSD| 47206071

+ Những người cho vay/người mua là những người có vốn tạm thời nhàn rỗi, chưa muốn ầu tư hoặc ang

tìm kiếm cơ hội ầu tư, do vậy, họ chỉ chuyển nhượng quyền sử dụng vốn của mình trong thời gian ngắn ể tranh thủ hưởng lãi. b) Thị trường vốn

– Là thị trường mua bán các chứng khoán nợ dài hạn (>1 năm)

→ ược coi là thị trường cung ứng vốn ầu tư cho nền KT

2. Các trung gian tài chính

– Là các ịnh chế tài chính mà thông qua ó người tiết kiệm có thể cung cấp gián tiếp các nguồn quỹ ến

những người i vay. Bao gồm: a) Các ngân hàng –

NH nhận tiền gửi từ người gửi tiết kiệm và sử dụng khoản tiền gửi này ể cho vay ến những người muốn vay –

Lãi của khoản tiền gửi < lãi suất cho vay (chênh lệch do bao gồm chi phí cùa NH và một phần lợi

nhuận của CSH ngân hàng) – Chức năng của ngân hàng: + Trung gian tín dụng + Trung gian thanh toán + Tạo tiền (1 số ít)

b) Các quỹ tương hỗ ( ịnh chế mà nó bán cổ phần ra công chúng)

– Là ịnh chế bán cổ phần ra côn chúng và sử dụng số thu nhập này ể mua quyền chọn hoặc danh mục ầu

tư của nhiều loại cổ phiếu và trái phiếu khác nhau

– Cổ ông của quỹ tương hộ chấp nhập tất cả các rủi ro và lợi nhuận liên quan ến danh mục ầu tư

+ Giá trị danh mục tăng lên → cổ ông thu ược lợi + Giá

trị danh mục giảm xuống → Cổ ông chịu thua lỗ – Ưu iểm:

+ Cho phép người mua a dạng hóa cổ phần với số vốn ít ỏi

+ phần vốn tương hỗ giúp người bình thường tiếp cận các kỹ năng của người quản lý chuyên nghiệp c) Công ty tài chính

– Là doanh nghiệp thuộc loại hình tổ chức tín dụng phi ngân hàng, huy ộng vốn cho vay, ầu tư, cung ứng

dịch vụ tư vấn về tài chính, tiền tệ. Nguyên tắc

+ không ược làm dịch vụ thanh toán

+ không ược nhận tiền gửi < 1 năm – Các hình thức + DNNN + CTCP + … d) Công ty bảo hiểm

– Là biện pháp chia sẻ rủi ro của một nhóm người cho cùng 1 rủi ro –

6 loại bảo hiểm bắt buộc

II. Tiết kiệm và ầu tư trong các tài khoản thu nhập quốc gia

Quy tắc của hạch toán thu nhập quốc gia bao gồm nhiều ồng thức quan trọng

–Tổng thu nhập: tổng sản phẩm quốc nội (GDP) lOMoAR cPSD| 47206071

–Tổng chi tiêu: Y = C + I + G + NX

1. Nền kinh tế óng: không tương tác với các nền kinh tế khác (NX = 0)

+ Không tham gia giao thương quốc tế về HH – DV

+ Không tham gia vào cho vay và i vay quốc tế

* Giả ịnh: nền kinh tế óng: NX = 0 – Y = C + I + G

– Tiết kiệm quốc gia (tiết kiệm), S: tổng thu nhập trong một nền

kinh tế mà ược giữ lại sau khi dùng cho tiêu dùng và chi mua của chính phủ. (1) Y – C – G = I

(2) S = Y – C – G: phần còn lại của tổng thu nhập của nền kinh tế sau khi chi cho tiêu dùng và chi mua

sắm chính phủ, ược gọi là tiết kiệm quốc gia

(3) S = I: biểu thị tiết kiệm = ầu tư

T = tổng thuế NN thu vào – trợ cấp NN chi ra

=> S = (Y – T – C) + (T – G)

– Tiết kiệm tư nhân, Sp = Y – T – C: thu nhập mà các hộ gia ình ể lại sau khi trả thuế và tiêu dùng. –

Tiết kiệm chính phủ, Sg = T – G: doanh thu thuế mà chính phủ còn lại sau khi chi tiêu cho các khoản mua sắm

→ Tiết kiệm quốc dân S = Sp + Sg –

Thặng dư ngân sách: T > G: doanh thu thuế lớn hơn chi tiêu chính phủ; là phần vượt của tổng thu

thuế cho với chi mua sắm của chính phủ –

Thâm hụt ngân sách: T < G: doanh thu thuế nhỏ hơn chi tiêu chính phủ; là phần thiếu hụt của tổng

thu thuế cho với chi mua sắm của chính phủ

a) Ý nghĩa của tiết kiệm và ầu tư

– Trong ngôn ngữ kinh tế vĩ mô, ầu tư biểu thị cho việc mua sắm vốn mới, như là máy móc thiết bị hoặc các tòa nhà b) Thâm hụt ngân sách * Nợ công

– Chính phủ bù cho thâm hụt bằng cách mua – bán trái phiếu quốc gia –

Thâm hụt liên tục gây nợ công * Đầu tư

– Tăng thâm hụt ngân sách làm giảm ầu tư vì chính phủ mượn ể bù vào thâm hụt làm giảm quỹ ầu tư – Vì

ầu tư quan trọng với phát triên lâu dài nên thâm hụt làm giảm tốc ộ tăng trưởng quốc gia và mức sống trong tương lai.

2. Nền kinh tế mở: tương tác với các nền kinh tế khác (NX ≠ 0) lOMoAR cPSD| 47206071 Y = C + I + G + (X – M) I = Y – C – G – (X – M) S = Y – C – G => S – I = X – M

S > I → X > M + Phần tiết kiệm chưa ầu tư vào nền KT trong nước thì ể cho người nước ngoài vay

+ Người nước ngoài cần khoản vay này vì chúng ta cung cấp HH – DV cho họ nhiều

hơn họ cung cấp cho chúng ta → ta có thặng dư thương mại

S < I → X < M Phần vốn ầu tư thiếu hụt cần ược tài trợ từ ầu tư nước ngoài

+ Khoản nợ/ tiền vay này cho phép ta nhập khẩu nhiều HH – DV hơn chúng ta xuất

khẩu → ta bị thâm hụt thương mại

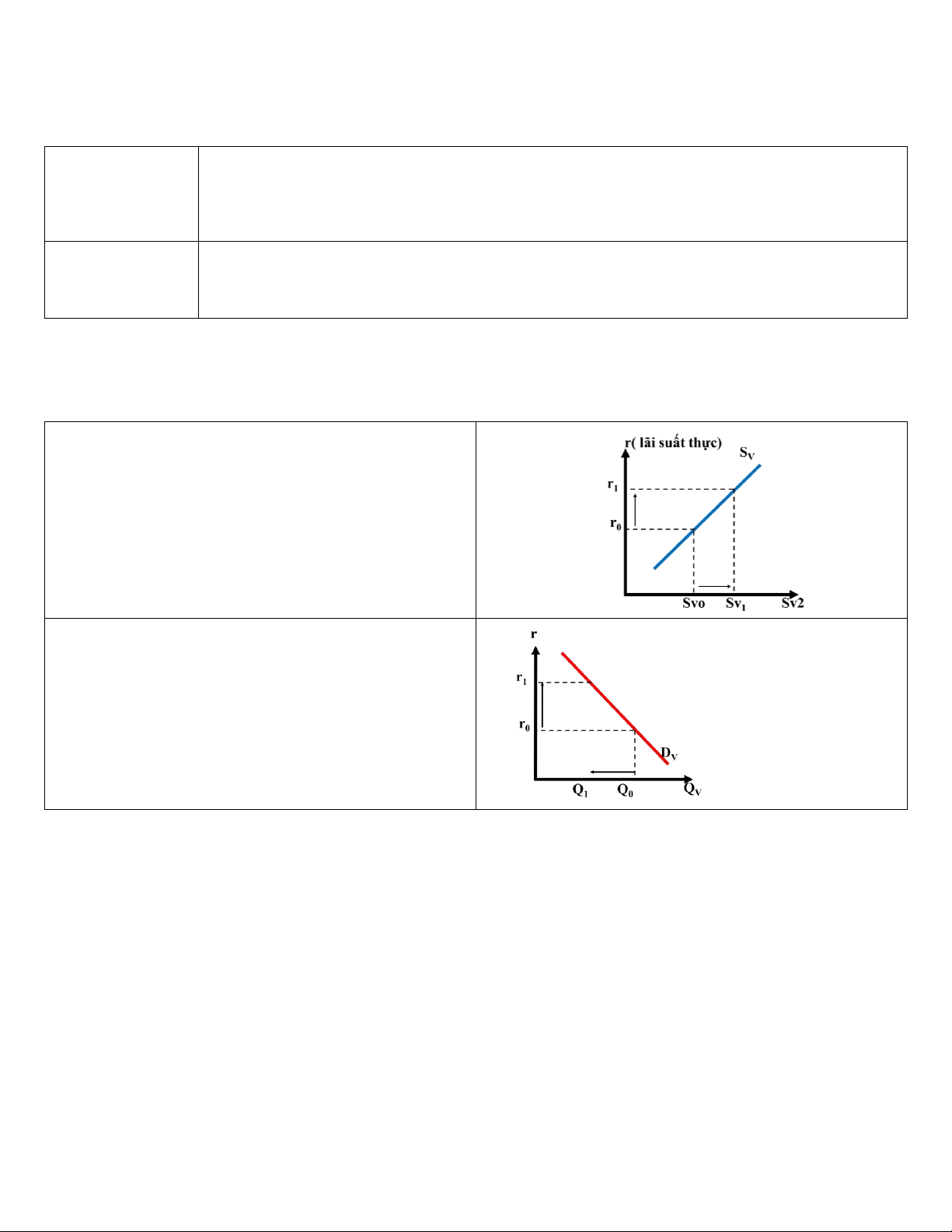

III. Thị trường vốn vay

a) Cung vốn: những người muốn tiết kiệm ( ể

nâng cao khả năng tiêu dùng trong tương lai) – Cách xảy ra

+ Trực tiếp: mua trái phiếu, …

+ Gián tiếp: gửi ngân hàng

→ Tiết kiệm là nguồn cung vốn vay

b) Cầu vốn: những người mà họ muốn ầu tư – Ví

dụ: hộ gia ình vay thế chấp ể mua nhà mới, doanh

nghiệp vay ể mua thiết bị mới, xây dựng nhà xưởng, …

→ Đầu tư là nguồn cầu vốn vay

c) Mức lãi suất: ược xác ịnh bởi cung và cầu vốn vay

– Là giá của khoản vay → quyết ịnh mức ộ tiết kiệm & ầu tư

+ Là số tiền người vay trả cho khoản vay

+ Là số tiền người cho vay nhận ược từ khoản tiết kiệm của họ – Khi lãi suất tăng

+ Khoản vay ắt ỏ hơn → lượng cầu vốn vay giảm

+ Tiết kiệm trở nên hấp dẫn hơn → lượng cung vốn vay tăng

– Lãi suất thực = Lãi suất danh nghĩa – tỷ lệ lạm phát

→ cung và cầu vốn vay phụ thuộc vào lãi suất thực

=> Lãi suất iều chỉnh ể cân bằng cung và cầu trên thị trường vốn vay, phối hợp hành vi của người muốn

tiết kiệm và người muốn ầu tư

+ r > r0 → thiếu hụt → người cho vay nâng lãi suất → khuyến khích tiết kiệm => giảm lượng cầu vốn vay

+ r < r0 → dư thừa → người cho vay hạ lãi suất → tăng lượng cầu vốn vay lOMoAR cPSD| 47206071

Chính sách chính phủ có thể tác ộng ến tiết kiệm và ầu tư của nền kinh tế

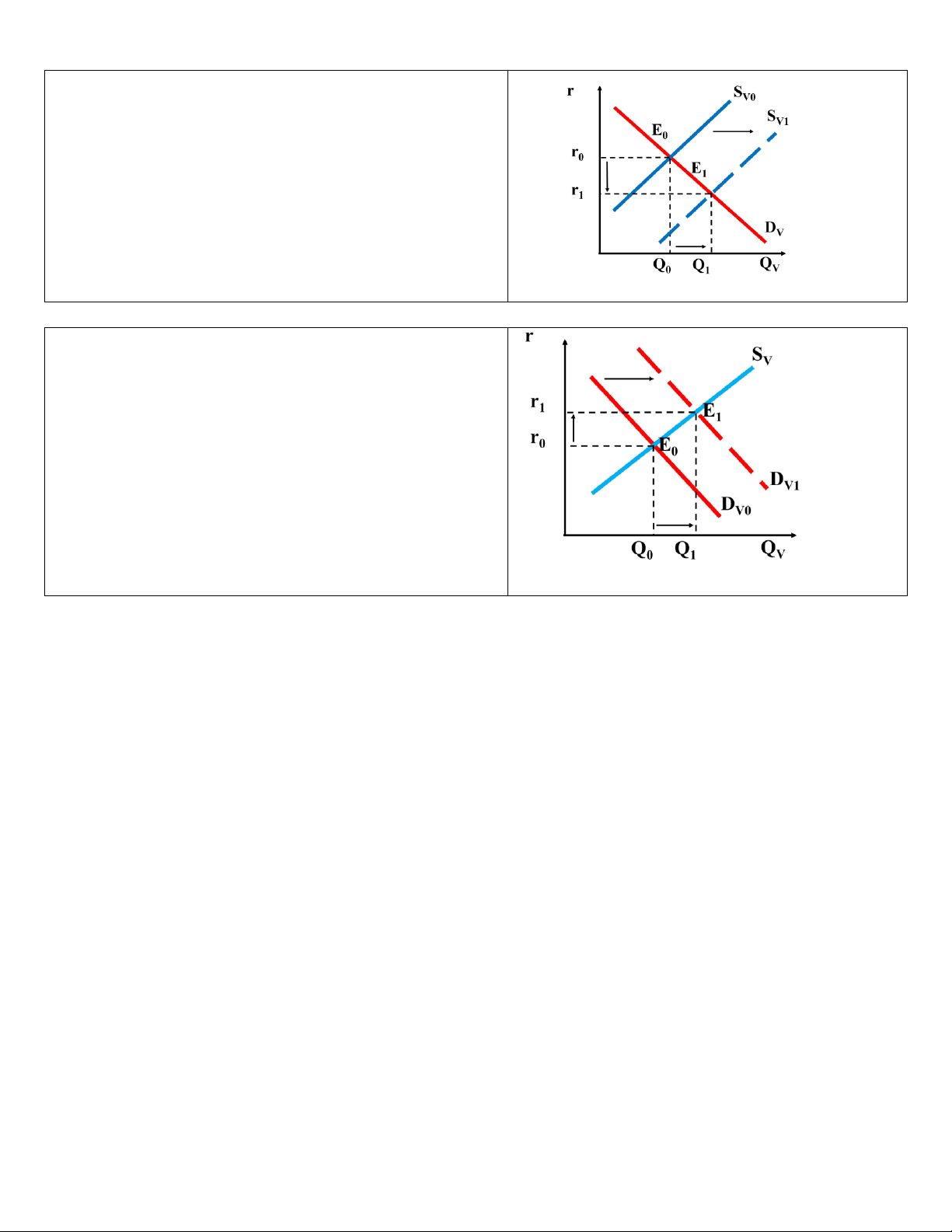

Chính sách 1: Các khuyến khích tiết kiệm –

Tác ộng bên cung vốn vay –

Làm tăng ộng lực tiết kiệm → Tăng cung →

Đường cung vốn vay dịch sang phải → lãi suất giảm và ầu tư tăng –

Cân bằng mới: lãi suất thấp hơn và lượng vốn

vay cao hơn → ầu tư cao hơn

Chính sách 2: Các khuyến khích ầu tư

–Tác ộng bên cầu vốn vay –

Làm tăng ộng lực ầu tư → Tăng cầu → Đường

cầu vốn vay dịch sang phải → Lãi suất tăng và tiết kiệm tăng –

Cân bằng mới: lãi suất cao hơn và lượng vốn

vay cao hơn → tiết kiệm nhiều hơn lOMoAR cPSD| 47206071

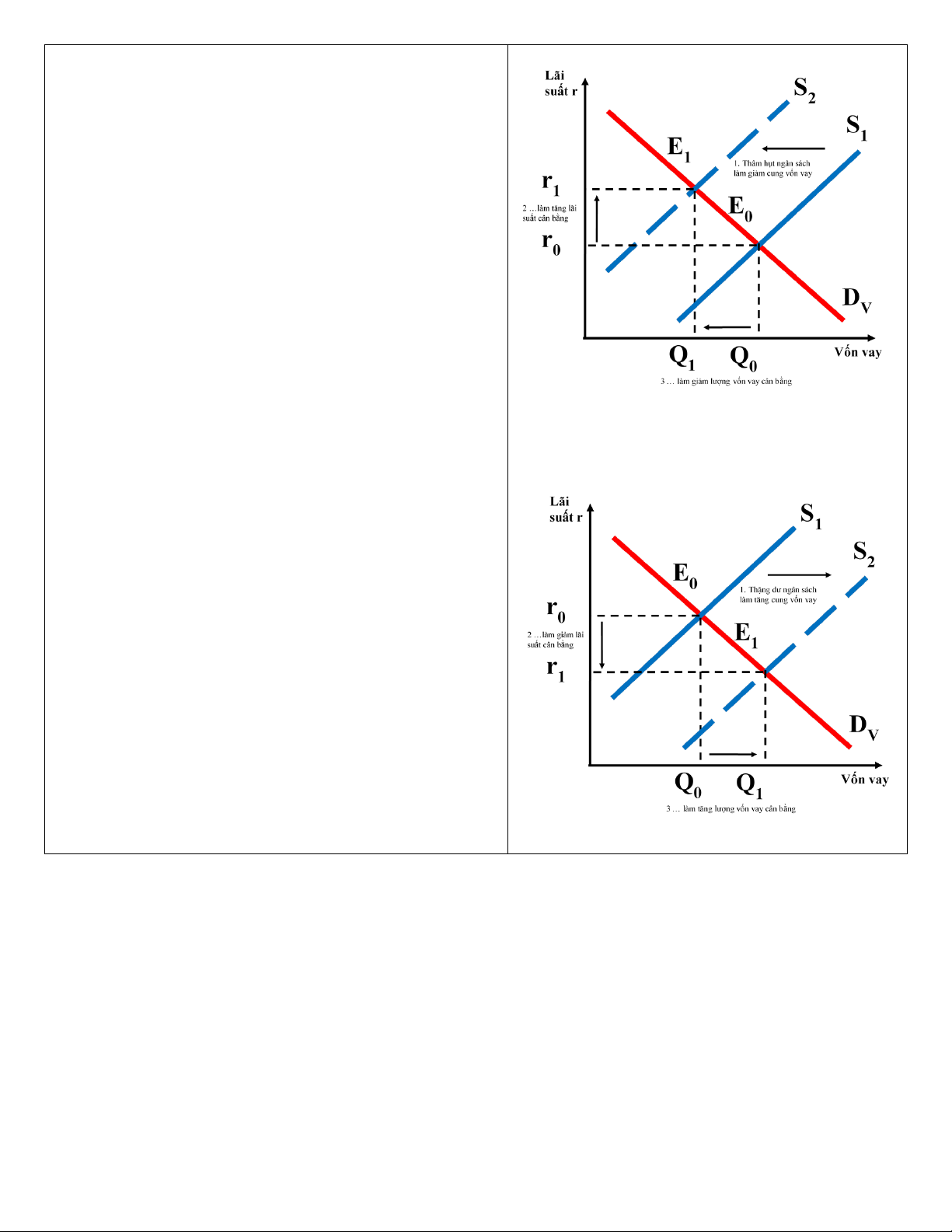

Chính sách 3: Thâm hụt/thặng dư ngân sách

– Chính phủ: khởi ầu với ngân sách cân bằng –

Thâm hụt ngân sách: tổng thu thuế < chi tiêu chính phủ

+ Tạo hiện tượng lấn át: chính phủ lấn át những người vay tư nhân

+ Làm giảm tiết kiệm quốc gia (nguồn cung vốn vay)

→ ường cung dịch trái → lãi suất tăng và ầu tư giảm +

Làm giảm tốc ộ tăng trưởng kinh tế vì ầu tư có vai trò

quan trọng cho tăng trưởng kinh tế trong dài hạn –

Thặng dư ngân sách: tổng thu thuế > chi tiêu chính phủ

+ Làm tăng tiết kiệm quốc gia (nguồn cung vốn vay)

→ ường cung dịch phải → lãi suất giảm và ầu tư tăng

+ Giúp tích lũy vốn và tăng trưởng kinh tế nhanh hơn

Tiết kiệm QG = Tiết kiệm tư nhân + Tiết kiệm chính phủ