Preview text:

lOMoARc PSD|36215725

II . Phân loại các nghiệp vụ NHTM:

•Dựa vào bảng cân đối tài sản: phân chia thành 2 loại nghiệp vụ là

- nghiệp vụ nội bảng

- nghiệp vụ nội bảng

1. Nghiệp vụ nội bảng: Là những nghiệp vụ được phản ánh trên bảng cân đối tài

sản. Các nghiệp vụ nội bảng có thể chia thành: - nghiệp vụ tài sản nợ (huy động

vốn), - nghiệp vụ tài sản có (Sử dụng vốn).

1.1/ Nghiệp vụ tài sản nợ

a/ Nghiệp vụ huy động vốn

Đây là nghiệp vụ phổ biến trong hoạt động ngân hàng thương mại. Nghiệp vụ này

phản ánh qua nguồn vốn. Được thể hiện chi tiết qua nguồn vốn của ngân hàng.

Nguồn vốn sẽ bao gồm vốn tự có và nguồn vốn được coi là tự có. Cụ thể như sau:

• Vốn tự có: Bao gồm vốn điều lệ của ngân hàng hay là nguồn vốn thuộc

sở hữu của ngân hàng, có khi ngân hàng được hình thành, thành lập.

Nguồn vốn điều lệ sẽ được ngân hàng sử dụng để mua thiết bị, tài sản

cùng một số hoạt động khác. Ngoài ra, vốn tự có sẽ có thêm nguồn quỹ

dự trữ, là nguồn vốn do hoạt động phát sinh lợi nhuận ròng hàng tháng của ngân hàng.

• Vốn được coi là tự có: Là khoản vốn nhàn rỗi tạm thời của ngân hàng,

được sử dụng để chi tiêu cho các khoản mục tạm thời.

+ Hoạt động huy động vốn gồm có:

● Hoạt động huy động vốn tiền gửi là vốn do ngân hàng thương mại huy động từ

các cá nhân và tổ chức thông qua việc thực hiện các nghiệp vụ nhận tiền gửi, thanh

toán, và các nghiệp vụ kinh doanh khác và được dùng để làm vốn kinh doanh.

Hoạt động huy động vốn tiền gửi không thuộc sở hữu của ngân hàng thương mại

có tính biến động cao, chiếm tỷ trọng lớn trong tổng nguồn vốn của ngân hàng

thương mại và ảnh hưởng tới chi phí của ngân hàng thương mại:

-Tiền gửi không kỳ hạn: là loại tiền gửi mà khách hàng có thể rút ra bất cứ

lúc nào. Mục đích nhằm đảm bảo an toàn về tài sản và thực hiện các khoản thanh

toán qua ngân hàng. VD: thẻ ATM, tài khoản ngân hàng, tài khoản séc, tài khoản

NOW, tài khoản NOW cao cấp, tài khoản tiền gửi thị trường tiền tệ, tài khoản ATS…

Tiền gửi không kỳ hạn giúp sinh lợi số tiền nhàn rỗi theo số ngày đã gửi

-Tiền gửi có kỳ hạn: là loại tiền gửi mà khách hàng rút ra sau một thời gian

nhất định, từ một tháng đến vài năm. Mục đích chính là lấy lãi lOMoARc PSD|36215725

VD: Tiền gửi có kỳ hạn dưới dạng tài khoản, tiền gửi có kỳ hạn dưới dạng phát

hành kỳ phiếu của ngân hàng. Ngân hàng sẽ chủ động phát hành phiếu nợ để huy

động vốn để thực hiện những mục đích đã đề ra

-Tiền gửi tiết kiệm: là tiền để dành của dân cư được gửi vào ngân hàng nhằm mục đích hưởng lãi.

VD: Khách hàng sẽ gửi ngân sách dành dụm của bản thân vào ngân hàng theo kỳ

hạn: 1,3,6,9,12 tháng hay 1 năm với mức lãi suất đã được ngân hàng công bố.

Bạn sẽ được ngân hàng cấp cho một cuốn sổ được gọi là sổ tiết kiệm. Nó sẽ là minh

chứng ghi nhận những khoản tiền được gửi vào và rút ra. Bạn nên cất giữ cẩn thận,

kỹ càng vì nó chính là tia hy vọng khi xảy ra những trường hợp xấu.

Ngoài ra, chúng ta còn thịnh hành một vài hình thức khác tương tự như tiền gửi tiết

kiệm là: chứng chỉ tiết kiệm và trái phiếu tiết kiệm.

● Huy động vốn thông qua giấy tờ có giá hay gọi là giấy nợ như chứng chỉ tiềngửi,

trái phiếu ngân hàng, kỳ phiếu ngân hàng.

VD: Các công ty có thể huy động vốn bằng cách phát hành cổ phiếu hoặc trái

phiếu. Khi phát hành cổ phiếu, công ty sẽ bán các cổ phiếu cho các nhà đầu tư,

đổi lại đó là tiền. Các nhà đầu tư sẽ trở thành cổ đông của công ty và được hưởng

lợi nhuận từ hoạt động của công ty. Khi phát hành trái phiếu, công ty sẽ vay tiền

từ các nhà đầu tư và cam kết trả lại tiền với lãi suất.

● Hoạt động huy động vốn thông qua vốn vay và vốn khác:

- Vốn khác: là NV được hình thành trong quá trình cung cấp DV cho KH. VD:

Vốn thanh toán, nghiệp vụ đại lý

b/ Nghiệp vụ nhận tiền gửi

Nhận tiền gửi cũng là một nghiệp vụ ngân hàng cơ bản. Hiện nay có khá nhiều ngân

hàng đang quan tâm đến nghiệp vụ này của nhân viên. Ngân hàng thường sẽ nhận

tiền gửi từ doanh nghiệp, cá nhân hoặc các tổ chức khác, sau đó sẽ trả lãi, gốc khi

những khoản tiền gửi này được yêu cầu rút tiền. lOMoARc PSD|36215725

Nhận tiền gửi cũng là một nghiệp vụ ngân hàng cơ bản bạn nên biết

1.2/ Nghiệp vụ tài sản có a/ Nghiệp vụ

cấp tín dụng của ngân hàng

●Cấp tín dụng là việc thỏa thuận để tổ chức, cá nhân sử dụng một khoản tiền hoặc

cam kết cho phép sử dụng một khoản tiền theo nguyên tắc có hoàn trả bằng nghiệp

vụ cho vay, chiết khấu, cho thuê tài chính, bao thanh toán, bảo lãnh ngân hàng và

các nghiệp vụ cấp tín dụng khác.

●Hầu hết, các ngân hàng hiện nay đều có nguồn vốn huy động, nguồn vốn huy

động này sẽ được sử dụng vào mục đích cho vay để tăng lợi nhuận. Hay là hình

thức tín dụng của ngân hàng. Do đó, nhân viên sẽ cần có nghiệp vụ ngân hàng về

tín dụng để thực hiện, làm việc liên quan đến mảng này.

VD: “Cho vay” là hình thức cấp tín dụng, theo đó Tổ chức tín dụng giao hoặc cam

kết giao cho khách hàng một khoản tiền để sử dụng vào mục đích xác định theo

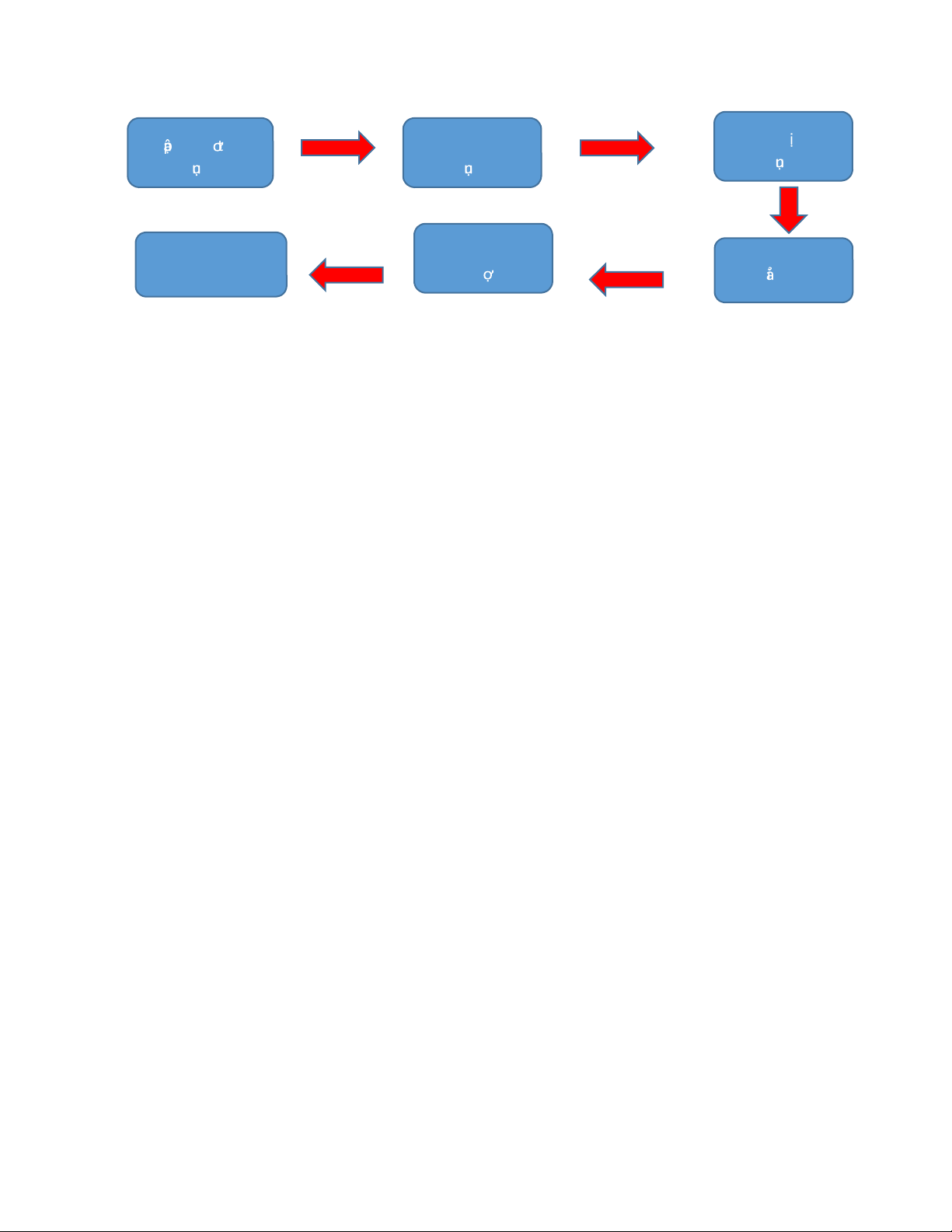

thỏa thuận với nguyên tắc có hoàn trả cả gốc lẫn lãi. Quy trình cho vay lOMoARc PSD|36215725 Quyếết đn h tn Lp h ồồ s tn Phân tch tn dng dng dng Giám sát, th u Thanh lý H ĐT D n Gii n gân

Các nghiệp vụ tín dụng sẽ liên quan đến các tính chất, hình thức của khoản vay, được chia thành:

Căn cứ vào mục đích

Căn cứ vào mục đích sẽ bao gồm:

• Cho vay thương mại, công nghiệp: Các khoản vay ngắn hạn, bổ sung vốn

cho doanh nghiệp đang hoạt động trong lĩnh vực thương mại, dịch vụ hoặc công nghiệp. • Cho vay thuê mua. • Cho vay nông nghiệp.

• Cho vay liên quan đến bất động sản.

Căn cứ vào thời điểm

• Cho vay ngắn hạn dưới 12 tháng: Thường được cho vay với mục đích hỗ

trợ thiếu hụt vốn lưu động cho doanh nghiệp. Cho vay ngắn có 2 loại:

+ Cho vay theo hạn mức tín dụng: thường áp dụng cho doang nghiệp mà

trong quá trình sản xuất kinh doanh thường có nhu cầu vay trả, có tốc độ

luân chuyển vốn tín dụng nhanh.

+ Cho vay từng lần: thời hạn cho vay xác định phù hợp với chu kì SXKD

và khả năng trả nợ của khách hàng, thường áp dụng cho DN không có

nhu cầu vay thường xuyên hoặc kinh doanh mùa vụ.

• Cho vay trung hạn từ 1 đến 3 năm: Thường được sử dụng cho vay với mục

đích đầu tư, mua sắm các loại tài sản cố định.

• Cho vay dài hạn tối thiểu 3 năm: Cho vay với mục đích xây nhà, đầu tư lớn.

Đặc điểm: Giá trị khoản vay lớn, thời hạn tín dụng dài, mức độ rủi ro cao, lãi xuất cho vay cao.

Căn cứ vào hình thái giá trị

• Cho vay bằng tiền: Là hình thái cho vay bằng tiền mặt.

• Cho vay bằng tài sản: Cho vay bằng hình thái là một tài sản cố định.

Căn cứ vào mức độ uy tín của người vay lOMoARc PSD|36215725

• Cho vay thế chấp: Là hình thức khách hàng cầm cố tài sản, nhà cửa,… có

giá trị để nhận khoản vay.

• Cho vay tín chấp: Vay dựa vào uy tín cá nhân, thủ tục khá đơn giản.

Căn cứ vào phương pháp hoàn trả

• Vay trả góp: Khách hàng sẽ lựa chọn trả góp khoản vay theo thời gian nhất định.

• Vay trả một lần: Khách hàng hoàn trả khoản vay và lãi suất với cuối thời gian vay.

b/ Nghiệp vụ đầu tư tài chính

Ngoài các nghiệp vụ trên, nghiệp vụ đầu tư là nghiệp vụ NH sử dụng một phần giá

trị tiền tệ do mình tạo lập để mua và nắm giữ các tài sản tài chính nhằm mục tiêu

sinh lời và tạo nguồn thanh khoản bổ sung. Ngân hàng cũng sẽ thực hiện đầu tư như

mua bán chứng khoán. Nghiệp vụ ngân hàng liên quan đến đầu tư sẽ giúp bạn có thể

hiểu và giúp ngân hàng có lợi nhuận từ các hoạt động đầu tư. Các hoạt động liên

quan đến chứng khoán chủ yếu bao gồm các hoạt động cơ bản sau: Cầm cố, chiết

khấu, mua bán cổ phiếu có kỳ hạn (repo), mua chứng khoán và bán lại (reverse repo)...

Các loại chứng khoán đầu tư:

- Chứng khoán trên thị trường tiền tệ: • Tính thanh khoản cao.

• Khả năng sinh lời thấp.

• Đáp ứng nhu cầu thanh khoản cho ngân hàng.

- Chứng khoán trên thị trường vốn:

• Tính thanh khoản thấp.

• Khả năng sinh lời cao.

• Đáp ứng nhu cầu sinh lời và phân tán rủi ro cho ngân hàng. lOMoARc PSD|36215725

VD: Agribank là NHTM có tỷ lệ đầu tư chứng khoán thấp nhất trong 04 ngân

hàng với mức bình quân là 11,71% trong giai đoạn 2011 - 2020 mặc dù ngân

hàng này có tổng tài sản là lớn nhất trong khối NHTM tại Việt Nam. Vietcombank

là ngân hàng có tỷ lệ đầu tư chứng khoán bình quân cao nhất đạt mức 14,31% so

với tổng tài sản trong giai đoạn 2011 - 2020. Các NHTM đều giảm dần tỷ trọng

đầu tư chứng khoán trong tổng tài sản giai đoạn 2016 - 2020, tỷ lệ này chiếm

9,02% đối với Vietinbank và 8,96% đối với BIDV vào năm 2020. (Hình 2) c/

Nghiệp vụ tiền mặt

Là việc sử dụng một phần của các nguồn vốn để trang trải các nhu cầu thanh toán

thường xuyên của khách hàng và phục vụ cho các hoạt động kinh doanh ngân hàng bao gồm:

⁕ Tiền mặt tại quỹ: phục vụ nhu cầu chi tiêu thường xuyên trong ngày. Chiếm tỷ

trọng nhỏ và ngày càng giảm.

⁕ Tiền gửi tại các ngân hàng hay TCTD khác: đáp ứng nhu cầu giao dịch giữa các ngân hàng với nhau.

⁕ Tiền gửi ở ngân hàng trung ương: đảm bảo thanh khoản thị trường và nhu cầu

thanh toán qua NHTW. Bao gồm dự trữ bắt buộc và vượt mức. d/Nghiệp vụ kinh doanh đối ngoại

Nghiệp vụ ngân hàng kinh doanh đối ngoại là nghiệp vụ liên quan đến các hoạt động

mua bán ngoại tệ, huy động các nguồn vốn ngoại tệ để giúp ngân hàng có thể đầu tư

và cho vay để thu về lợi nhuận.

- Khái niệm: kinh doanh ngoại tệ bao gồm việc mua bán ngoại tệ đảm bảo số dư

tàikhoản kinh doanh ngoại hối, nguồn ngoại tệ và tìm cách thu lời qua chênh lệch

tỷ giá và lãi suất giữa các đồng tiền khác nhau. - Đặc điểm:

• Đem lại doanh thu và lợi nhuận cho NH thông qua các nghiệp vụ mua bán

trên thị trường ngoại hối.

• Tăng cường sức mạnh và khả năng phòng chống rủi ro do biến động tỷ giá

và cả khả năng cạnh tranh của ngân hàng trong nền KT.

Nghiệp vụ kinh doanh đối ngoại có liên quan đến hoạt động tài chính tiền tệ e/

Một số nghiệp vụ khác lOMoARc PSD|36215725

Ngoài những nghiệp vụ trên, sẽ có một số nghiệp vụ ngân hàng khác liên các đến các hoạt động như:

• Dịch vụ chuyển tiền: Ngân hàng thực hiện các lệnh chuyển tiền cho khách hàng theo yêu cầu.

• Dịch vụ thu, chi của ngân hàng: Thực hiện ủy nhiệm chi hoặc ủy nhiệm thu.

• Dịch vụ ủy thác: Thực hiện các ủy thác như chuyển giao tài sản, bảo quản

vàng bạc, bảo quản giấy tờ.

• Dịch vụ mua bán hộ: Thực hiện mua bán trái phiếu, chứng khoán theo ủy nhiệm của khách hàng.