Preview text:

lOMoARc PSD|36244503 Chương 1: TIỀN TỆ 1. Định nghĩa 2. Chức năng 3. Hình thái

4. Những vấn đề về đương đại của tiền tệ I. Định nghĩa:

1. Khái niệm về tiền tệ:

Tiền tệ là bất cứ thứ gì được chấp nhận chung trong thanh toán cho HH, DV và các khoản nợ. 2. Chức năng:

*Phương tiện trao đổi

- Như là 1 trung gian trong trao đổi mua bán - Giảm chi phí giao dịch

- Thúc đẩy sự chuyên môn hóa

Để thực hiện chức năng trao đổi, tiện tệ phải đáp ứng tiêu chuẩn sau:

- Được chấp nhận rộng rãi - Dễ chia nhỏ được - Dễ vận chuyển

- Bền, không dễ bị hư hỏng - Có tính chuẩn hóa

*Đơn vị đo, đếm giá trị

- Đo lường giá trị trong nền kinh tế - Giảm chi phí giao dịch *Lưu trữ giá trị

- Lưu trữ sức mua qua thời gian

- Tiền là tài sản thanh khoản nhất trong tất cả các tài sản

3. Các hình thái của tiền:

Sự ra đời của tiền tệ gắn liền với phát triển của SX và lưu thông HH

Sự ra đời của HH dựa vào phân công lao động và tách biệt kinh tế giữa những người SX (1)

Thời kì CXNT: trao đổi ngẫu nhiên, trực tiếp (H-H’), thống nhất giữa

người bán và người mua. (2)

XH phát triển: trao đổi trung gian, gián tiếp, việc mua bán phải xảy ra đồng thời. lOMoARc PSD|36244503

Theo quy định của Mác, hình thái giá trị của tiền:

- Hình thái giá trị giản đơn

- Hình thái giá trị mở rộng

- Hình thái giá trị chung -

Hình thái giá trị tiền tệ

Hóa tệ (HH làm tiền) Tín tệ (tiền giấy) Bút tệ (séc) Tiền điện tử

*Hóa tệ: Phi kim loại (thực phẩm, vỏ) và kim loại (vàng, bạc)

Hóa tệ kim loại: được đúc dưới dạng các mảnh kim loại hay đồng xu nhỏ: đồng, chì, thiếc,

kẽm,… điển hình là vàng

Bất lợi của hóa tệ phi kim loại:Bất lợi

của hóa tệ kim loại:

- Không đồng nhất- Quý hiếm khó đáp ứng nhu cầu

- Dễ hư hỏng- Giá trị quá lớn không phù hợp

- Khó phân chia hay gộp lạilàm vật ngang giá chung

- Khó bảo quản, vận chuyển- Vận

chuyển cồng kềnh, không an

- Mang tính khu vực, địa phươngtoàn, tốn phí

- Sẽ hạn chế việc dung vàng vào những công dụng khác

- Không dựa trên sự tín nhiệm

*Tín tệ: thanh toán khả hoán (có thể

chuyển thành vàng) và thanh toán bất khả

hoán (không có khả năng đổi ra vàng). Điển hình là Giấy bạc Ngân hàng Ưu điểm:Nhược điểm:

- Nhẹ, dễ vận chuyển và cất- Không bền

- Có đủ mệnh giá, có thể sử dụng -

Khá cồng kềnh khi giao dịch với trong các

giao dịch mua bán nhỏkhối lượng lớn tốn chi phí vận

- Phát hành tiền giấy Chính phỉ ít tốnchuyển, rủi ro

chi phí hơn- Dễ rơi

vào trạng thái bất ổn (mất giá). *Bút tệ:

Tiền tín dụng: tiền gửi ngân hàng

Séc: mệnh lệnh của chủ sở hữu tài khoản phát hành, yêu cầu ngân hàng thanh toán cho người thụ hưởng.

*Tiền điện tử: thẻ ngân hàng, ví điện tử

*Tiền ảo, tiền mã hóa: không phải là tiền pháp định Chương 2: LẠM PHÁT 1. Khái niệm 2. Nguyên nhân

3. Phân tích, đánh giá về vấn đề 1. Khái niệm lOMoARc PSD|36244503

“Sự tăng lên liên tục của mức giá chung”

M. Friedman: lạm phát là hiện tượng giá cả tăng nhanh và liên tục trong

thời gian dài. Luôn luôn và ở bất kì đâu cũng đều là hiện tượng tiền tệ

Trường phái Keynes (trường phái tiền tệ): lạm phát tăng nhanh chóng có

nguồn gốc từ tốc độ tăng cung tiền cao.

cung tiền là nguyên nhân duy nhất làm dịch chuyển đường tổng cầu sang

phải và gây ra lạm phát.

việc tăng trưởng cung tiền nhanh chóng sẽ làm mức giá cả tăng kèo dài

với tỷ lệ cao gây nên lạm phát.

Học thuyết của Fisher: lạm phát xuất hiện do cung tiền tăng nhanh chóng

nhưng không thể xác định được nguyên nhân lạm phát

Nền kinh tế thay đổi chậm nên trong ngắn hạn thì cung tiền và vòng quay tiền ổn định

Phương trình trao đổi: M x V = P x Y - P: mức giá chung

- Y: tổng sản lượng

- PxY: tổng thu nhập danh nghĩa (GDP)

- V: vòng quay của tiền

- M: số lượng tiền

Số lượng tiền thay đổi chỉ ảnh hưởng đến mức giá

Sự thay đổi của mức giá chỉ có nguyên nhân duy nhất từ sự thay đổi của số lượng tiền

Giải thích sự vận động của mức giá chung. Quan điểm: sự thay đổi của số

lượng tiền dẫn đến sự thay đổi tương ứng của mức giá, phù hợp trong ngắn hạn

(Trình bày về học thuyết số lượng tiền tệ của Fisher)

Tỷ lệ lạm phát = tỷ lệ tăng trưởng cung tiền – tỷ leek tăng trưởng của sản lượng sản xuất. Pi = % M - % Y lOMoARc PSD|36244503

Lý thuyết số lượng tiền giải thích rõ lạm phát trong dài hạn nhưng không

phù hợp trong ngắn hạn.

Có 4 cái đo lường lạm phát:

- Chỉ số giá tiêu dùng CPI: cơ bản nhất

- Chỉ số giảm lạm phát GDP

- Chỉ số giá sản xuất PPI - Chỉ số giá sinh hoạt CLI *Phân loại lạm phát:

a) Căn cứ vào tỷ lệ lạm phát:

- Lạm phát vừa phải: dưới 10% một năm giá cả biến động tương đối, không

ảnh hưởng đáng kể đến nền kinh tế

- Lạm phát phi mã: tỷ lệ 2 con số một năm giá cả tăng rất nhanh chóng, gây bất ổn

- Siêu lạm phát: tỷ leek 3 con số một năm giá cả tăng rất nhanh và không ổn

định, tiền tệ mất giá.

b) Căn cứ vào tính chất:

- Lạm phát thuần túy:

Giá tất cả HH, dịch vụ tăng cùng 1 tỷ lệ nên giá cả tương đối giữa các mặt hàng là không thay đổi

- Lạm phát dự tính:

Lạm phát có tính dự báo, được cơ quan chức năng và DN dự báo.

Bất thường nên mang tính tương đối

- Làm phát ngoài dự tính:

Không dự kiến trước được

Nguy hiểm, làm xáo trộn trật tự KT-XH, gây lo lắng cho người dân, hoài

nghi năng lực điều chỉnh của chính phủ.

- Lạm phát đình đốn, đình lạm (châu Âu và Mỹ đang gặp): Giá cả tang cao (lạm

phát tăng) nhưng kinh tế lại bị suy thoái (GDP) giảm.

III. Nguyên nhân gây ra lạm phát:

1. Lạm phát do cầu kéo: lOMoARc PSD|36244503

Cầu tăng nhưng Cung không đổi Lạm phát cao

Phát sinh do CP theo đuổi mục tiêu thất nghiệp thấp hay tăng trưởng cao

đường cầu dịch chuyển sang phải giá cả tăng liên tục

(3 câu hỏi Định nghĩa; Nó xảy ra khi nào; Hiện tượng tiền tệ) Nguyên nhân:

- Sự gia tăng của thâm hụt ngân sách

- Tổng cung của một số hàng hóa chủ yếu không đổi hoặc giảm

- Tổng cầu nên kinh tế gia tăng - Lãi suất giảm

- Mục tiêu giảm thấp thất nghiệp < thất nghiệp tự nhiên

2. Lạm phát do chi phí đẩy

Lạm phát chi phí đẩy khi chi phí gia tăng 1 cách độc lập với tổng cầu. Nó

là 1 hiện tượng tiện tệ vì nó không thể xảy ra mà không có sự thực hiện 1

CSTT mở rộng đi kèm theo

Chi phí tăng gây ra LP Giá thành SP tăng DN tăng giá Mức giá chung của nền KT tăng

Áp lực tăng giá xuất phát từ sự tăng lên của CP sản xuất vượt quá mức tăng

của năng suất lao động và làm giảm mức cung ứng HH của xã hội.

Lương tăng cao Lạm phát CP đẩy

3. Bội chi ngân sách nhà nước kéo dài:

Được tài trợ bởi cách tăng thu thuế, vay từ dân bằng cách phát hành trái

phiếu in tiền Thâm hụt ngân sáchngây ra lạm phát khi thâm hụt dai dẳng và

chính phủ trang trải thâm hụt bằng cách in tiền.

4. Giải pháp: *Tác động vào tổng cầu:

a) Thông qua CSTT làm giảm cung tiền

- Nghiệp vụ tiền tệ mới: bán chứng khoán ra lưu thông

- Tăng lãi suất chứng khoán, kiểm soát vay chặt chẽ

- Tăng tỷ lệ dự trữ bắt buộc, mở rộng đối tượng tiền gửi phải tham gia dự trữ bắt buộc

- Điều chỉnh lãi suất cho vay, lãi suất tiền gửi lOMoARc PSD|36244503

b) Thông qua công cụ của nhà nước (hành chính): tăng thu, giảm chi

- Kiểm soát chi tiêu

- Cắt giảm chi tiêu; đầu tư công; cắt giảm phúc lợi

- Cải tiến bộ máy hành chính

- Tăng thu, chống thất thu thuế

- Kiểm soát TD NN; hạn chế phát hành tiền

Vd: ACB huy động 3000 tỷ tiền gửi không kỳ hạn.

Tỷ lệ DTBB = 5%. ACB phải dự trữ 3000*5%= 150 tỷ ACB chỉ được sài 3000 – 150 = 2850 tỷ

c) Thông qua công cụ tỷ giá

- Ổn định tỷ giá: không để tỷ giá tăng theo áp lực lạm phát mà điều chỉnh từ từ

phù hợp với các quốc gia có tỷ lệ dự trữ ngoại tệ dồi dào Vd:

NHNN bán đôla ra thị trường đồng đôla giảm, tăng giá VND

*Tác động vào tổng cung:

a) Vào tiền lương – năng suất LĐ XH - Tăng

lượng phù hợp hiệu quả kinh doanh - Kiểm soát

giá cả đồng thời kiểm soát tiền lương

b) Tăng chi phí ngoài lương – Năng suất lao động xã hội

- Áp dụng công nghệ tiên tiến

- Xây dựng định mức tiêu hao

- Hạn chế tối đa CP trung gian

- Kiểm soát CP quản lí

*Mở rộng khả năng cung ứng HH:

- Giải pháp tình thế: nhập hàng nước ngoài giải quyết thiếu hụt trong nước cạn

kiệt dự trữ ngoại tệ, suy giảm sức sản xuất nội địa

- Tăng khả năng SX trong nước, nâng cao trình độ lao động, đổi mới quản lí kinh

tế, chiến lược cạnh tranh lOMoARc PSD|36244503

Chương 3: TÍN DỤNG 1 .Khái niệm : 2 .Chức năng 3 .Vai trò tín dụng 4 .Phân loại tín dụng 1. Khái niệm:

Về mặt hình thức: là quan hệ vay mượn kinh tế

Về mặt nội dung: là quan hệ chuyển nhượng tạm thời quyền sử dụng một một

lượng giá trị (biểu hiện bằng tiền hoặc hiện vật).

Nội dung thỏa thuận: thời hạn phải trả, số tiền lãi phải trả, cách thức phải trả. Đặc điểm:

- Chuyển giao quyền sử dụng nhưng không làm thay đổi quyền sở hữu tạm thời

(Tín dụng chuyển giao quyền sở hữu như thế nào? Chuyển giao quyền sở hữu?)

- Thời hạn tín dụng được xác định dựa trên sự thỏa thuận giữa các bên tham gia tín dụng.

- Chủ sở hữu vốn được nhận lại một phần thu nhập dưới dạng lợi tức tín dụng. Bản chất:

2. Chức năng của tín dụng: Có 3 chức năng:

- Tập trung và phân phối lại vốn tiền tệ theo nguyên tắc hoàn trả Gồm 2 khâu: + Tập trung lOMoARc PSD|36244503

+ Phân phối: trực tiếp và gián tiếp

- Tiết kiệm tiền mặt và chi phí lưu thông cho xã hội.

- Kiểm soát các hoạt động kinh tế

3. Vai trò tín dụng:

- Tích tụ, tập trung vốn và tài trợ vốn

- Góp phần ổn định tiền tệ, ổn định giá và kiềm chế, kiểm soát lạm phát - Ổn định

đời sống, tạo công ăn việc làm, ổn định trật tự xã hội.

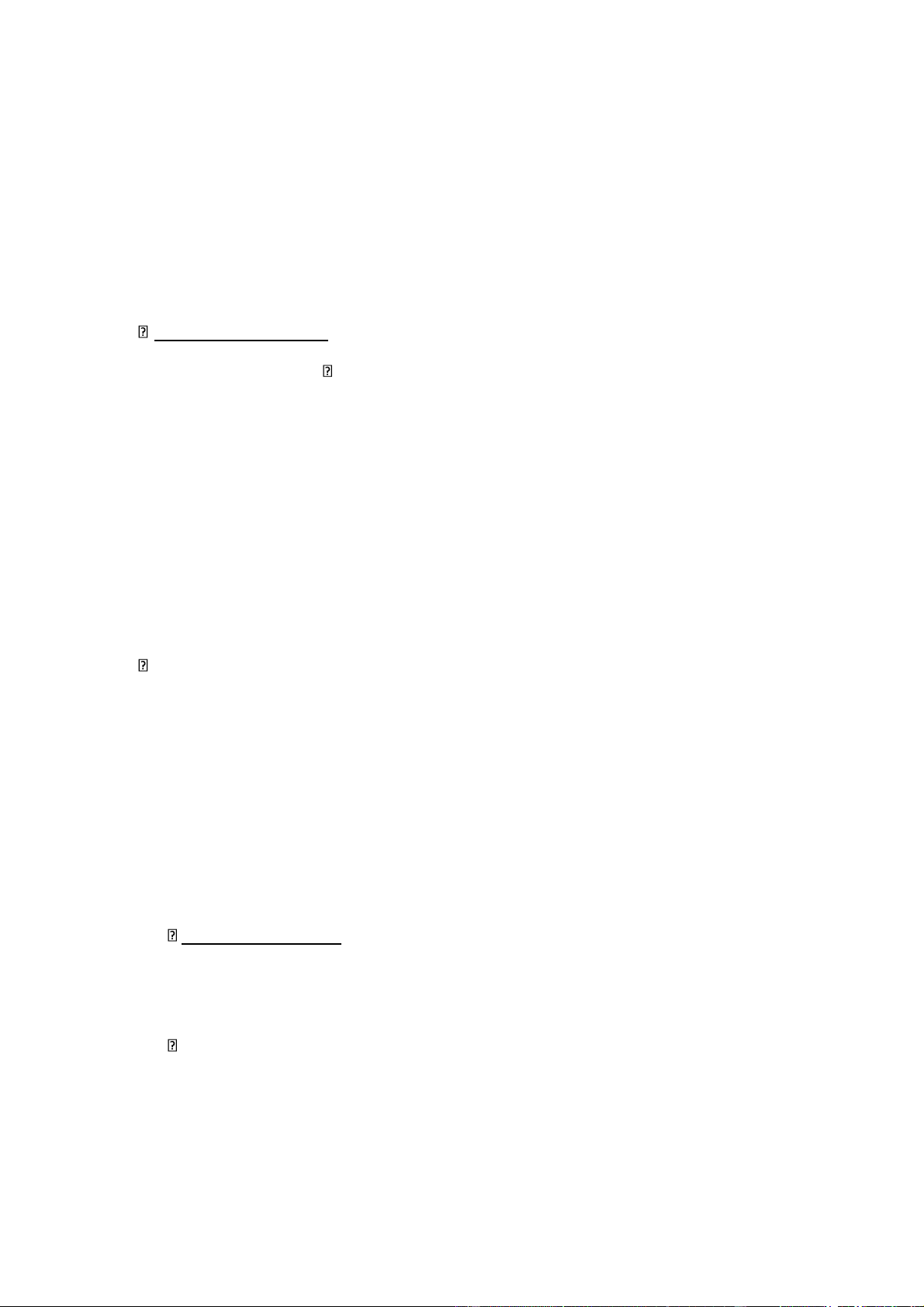

- Phương tiện kết nối nền kinh tế quốc gia với nền kinh tế của cộng đồng thế giới. 4. Phân loại:

Tín dụng thương mại là quan hệ TD giữa các nahf SXKD, thực hiện dưới hình thức

mua-bán chịu hang hóa. Đặc trưng:

- Đối tượng: hang hóa

- Chủ thể tham gia: các nhà SXKD hay cung ứng dịch vụ trực tiếp

- Tiền lãi được tính gộp vào giá bán

- Quy mô TD nhỏ, phạm vi hoạt động bị giới hạn.

- Sự vận động của TDTM phù hợp tương đối với quá trình SX và lưu thông HH.

(Định nghĩa; quan hệ; hình thức mua bán chịu; khoản phải thu, khoảng phải trả;

đối tượng; quy mô)

Công cụ của TDTM: kỳ phiếu thương mại (thương phiếu). Bao gồm:

- Căn cứ vào yếu tố người thụ hưởng và phương thức ký chuyển nhượng: + Kỳ phiếu vô danh + Kỳ phiếu ký danh + Kỳ phiếu đích danh

- Căn cứ vào yếu tố người lập:

+ Lệnh phiếu (Kỳ phiếu thông thường) + Hối phiếu

Tín dụng ngân hàng là quan hệ TD giữa ngân hàng, các TCTD với các chủ thể khác

trong nền kinh tế, trong đó ngân hàng đóng vai trò trung gian vừa là người đi vay vừa là người cho vay. Đặc trưng:

- Đối tượng: tiền tệ

- Chủ thể tham gia: được xác định rõ rang; NH đóng vai trò trung gian vừa đi vay vừa cho vay lOMoARc PSD|36244503

- Tiền lãi được tính riêng theo tỷ lệ % trên số tiền vay

- Quy mô TD lớn, phạm vi hoạt động không bị giới hạn

- Sự vận động của TDNH không hoàn toàn phù hợp với quy mô phát triển SX và lưu thông HH.

Tín dụng nhà nước: là quan hệ TD giữa NN với các chủ thể khác trong hay ngoài nước.

- Đối tượng: hiện vật hay tiền

- Chủ thể tham gia: NN vừa là người đi vay vừa là người cho vay

- Thể hiện lợi ích KT mang tính tự nguyện, tính cưỡng chế và tính chính trị - XH -

Hình thức TD đa dạng, phạm vi huy động rộng.

- Tác động nhiều mặt đến KT-XH

(Trong các loại TD, loại nào tác động nhiều nhất đến kinh tế quốc gia; đối tượng; quy mô; tác động)

Chương 4: LÃI SUẤT 1 .Khái niệm lãi suất

- Giá trị hiện tại và tương lai

- Khoản vay đơn, khoản vay thanh toán cố định - Trái phiếu coupon

- Trái phiếu chiết khấu

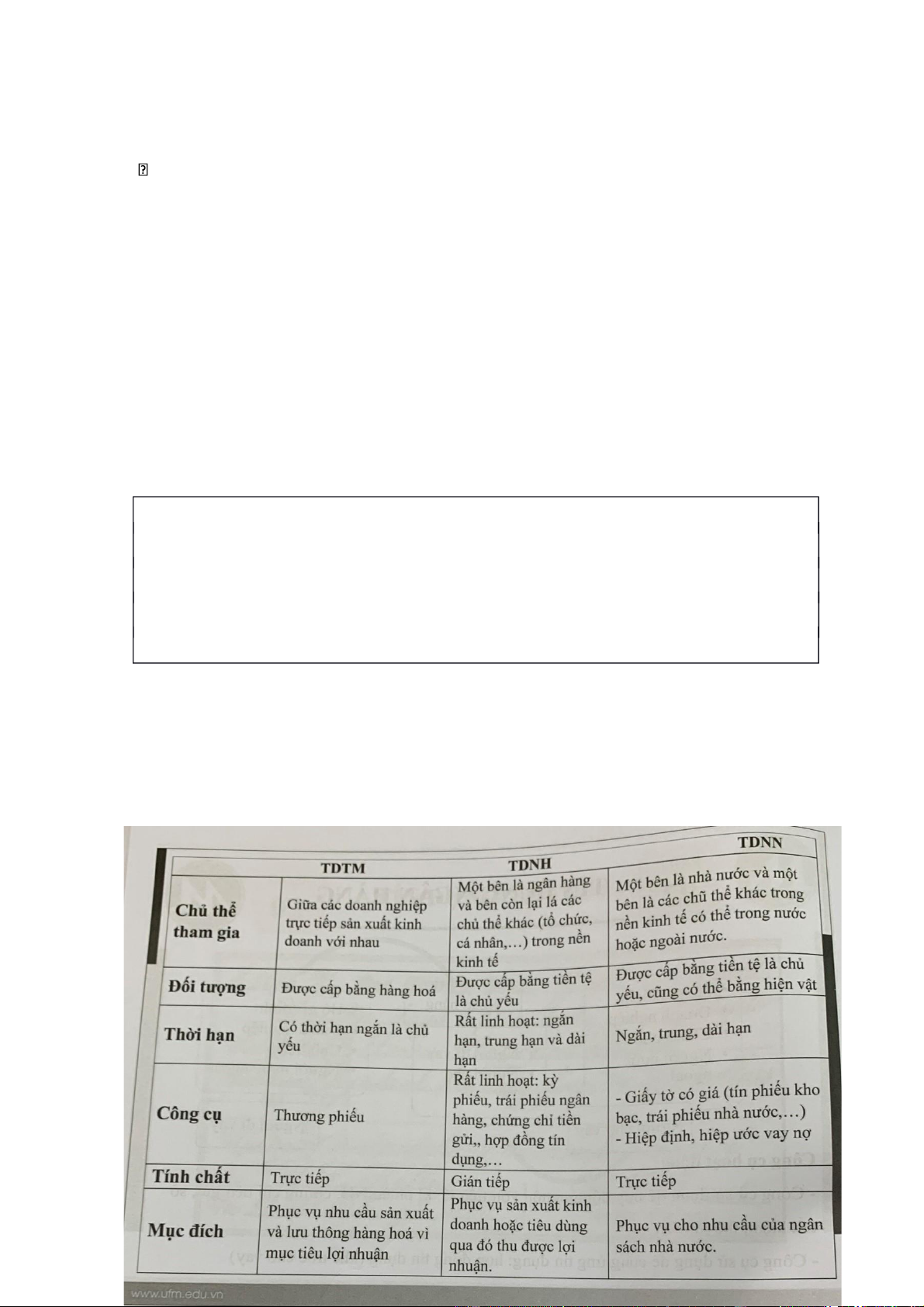

Giá trị hiện tại của $250 sẽ là bao nhiêu trong hai năm với lãi suất 15%? Lời giải:

Giá trị hiện tại sẽ là $189,04, sử dụng phương trình sau: lOMoARc PSD|36244503 PV = CF / (1+i)n Trong đó:

CF = dòng tiền sau 2 năm =

250$ i = lãi suất hang năm = 0.15 n = số năm = 2

- Cho 2 thời điểm: 1 tương lai, 1 ở hiện tại

- Cho FV suy ra PV: PV = FV/(1+n)n

- Cho PV FV: FV = PVx(1+n)n

- Cho PV, FV suy ra n: Giải pt tìm n: FV = PVx(1+i)n

Vay đơn và vay thanh toán cố định:

Đặc trưng của vay đơn:

- Người cho vay cho người đi vay mượn một khoản tiền trong 1 thời gian nhất định, có tính lãi.

- Khi đến hạn, người vay phải hoàn trả cả tiền gốc lẫn tiền lãi.

Đặc trưng của khoản vay thanh toán cố định (vay trả góp):

- Người cho vay cho người đi vay mượn 1 khoản tiền trong 1 thời gian nhất định, có tính lãi. lOMoARc PSD|36244503

- Người đi vay thanh toán định kỳ cho người cho vay (tháng, quý hoặc năm) một

khoản tiền bằng nhau trong đó gồm một phần của tiền gốc và tiền lãi. (Học hết sẽ có thi)

Đặc trưng trái phiếu coupon:

- Thanh toán định kỳ (năm) một số tiền cố định (lãi coupon) cho đến ngày đáo hạn

- Thanh toán mệnh giá 1 lần vào ngày đáo hạn.

Đặc trung của trái phiếu chiết khấu:

- Giá bán thấp hơn mệnh giá (chiết khấu).

- Thanh toán mệnh giá 1 lần vào ngày đáo hạn. - Không tính lãi.

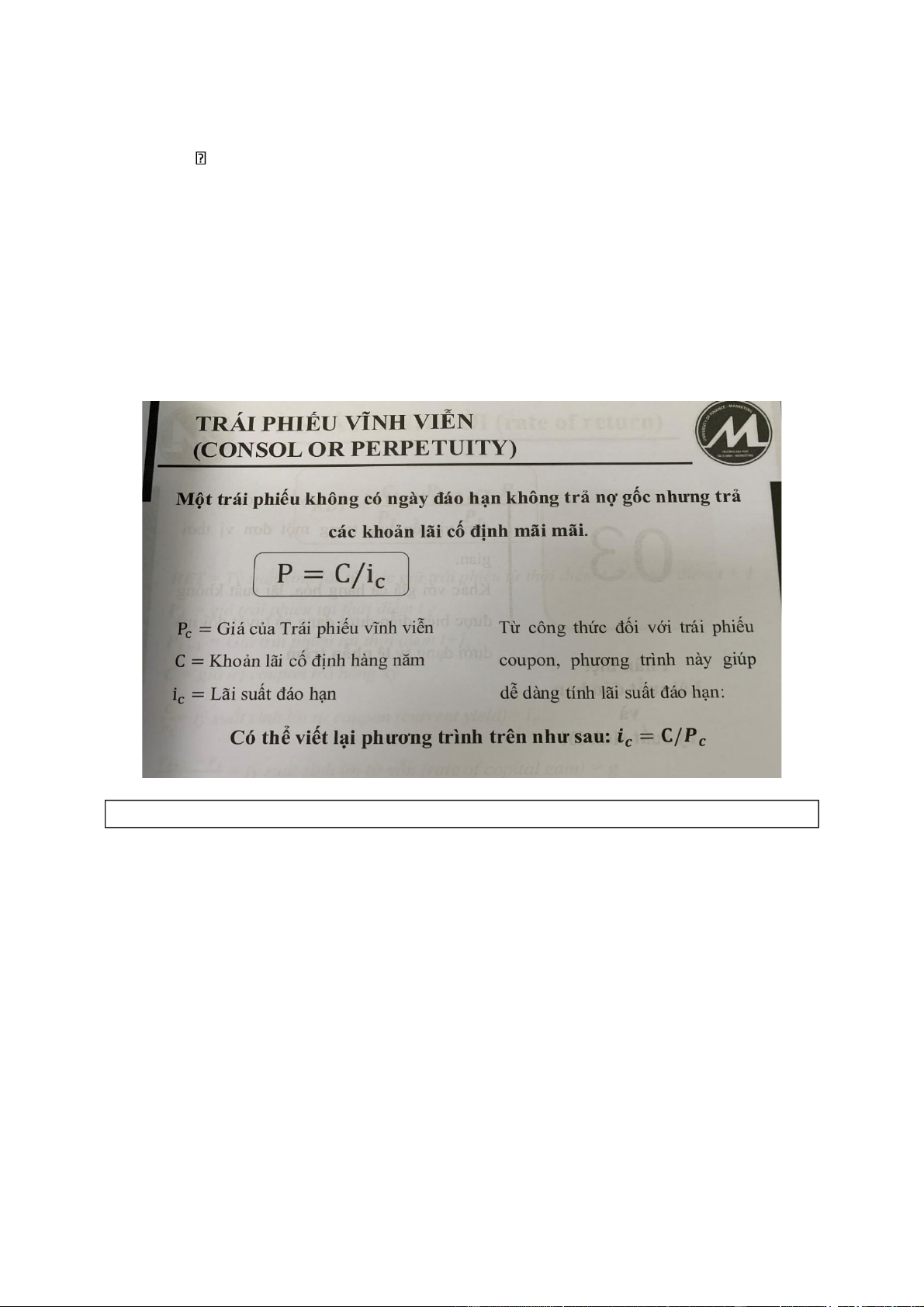

Trái phiếu vĩnh viễn chấm dứt khi DN phá sản

Cho dòng tiền phát sinh được nhiều năm, mỗi năm đều phát sinh 1 khoản thu nhập PV = CF /(1+n)n lOMoARc PSD|36244503

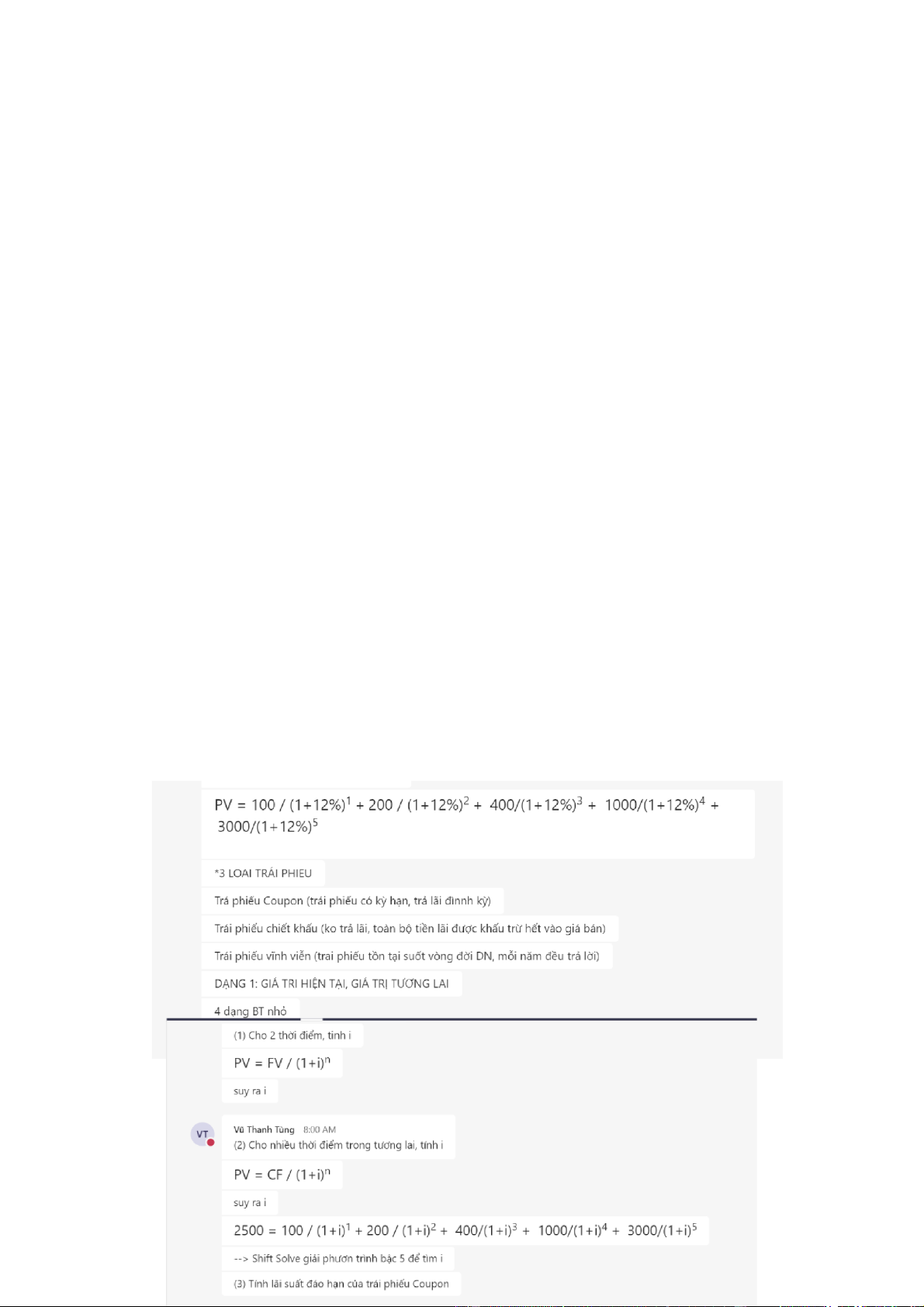

Em mua 1 miếng đất, dự kiến là sẽ đầu tư 5 năm. Năm 1 sẽ thu về 100 triệu, năm 2 thu

về 200 triệu, năm 3 thu về 400 triệu, năm 4 thu về 1 tỷ. 5 năm bán hết đi thu 4 tỷ. Hỏi

giá trị hiện tại hợp lí của miếng đất (giá trị đúng của miếng đất mà em bỏ tiền mua)

Biết lãi suất hoàn vốn dự kiến là 12% lOMoARc PSD|36244503

Chương 5: HỆ THỐNG TÀI CHÍNH 1 .Chức năng 2 .Cấu trúc 3 .Đặc điểm

4 .Đặc điểm của công cụ thị trường vốn

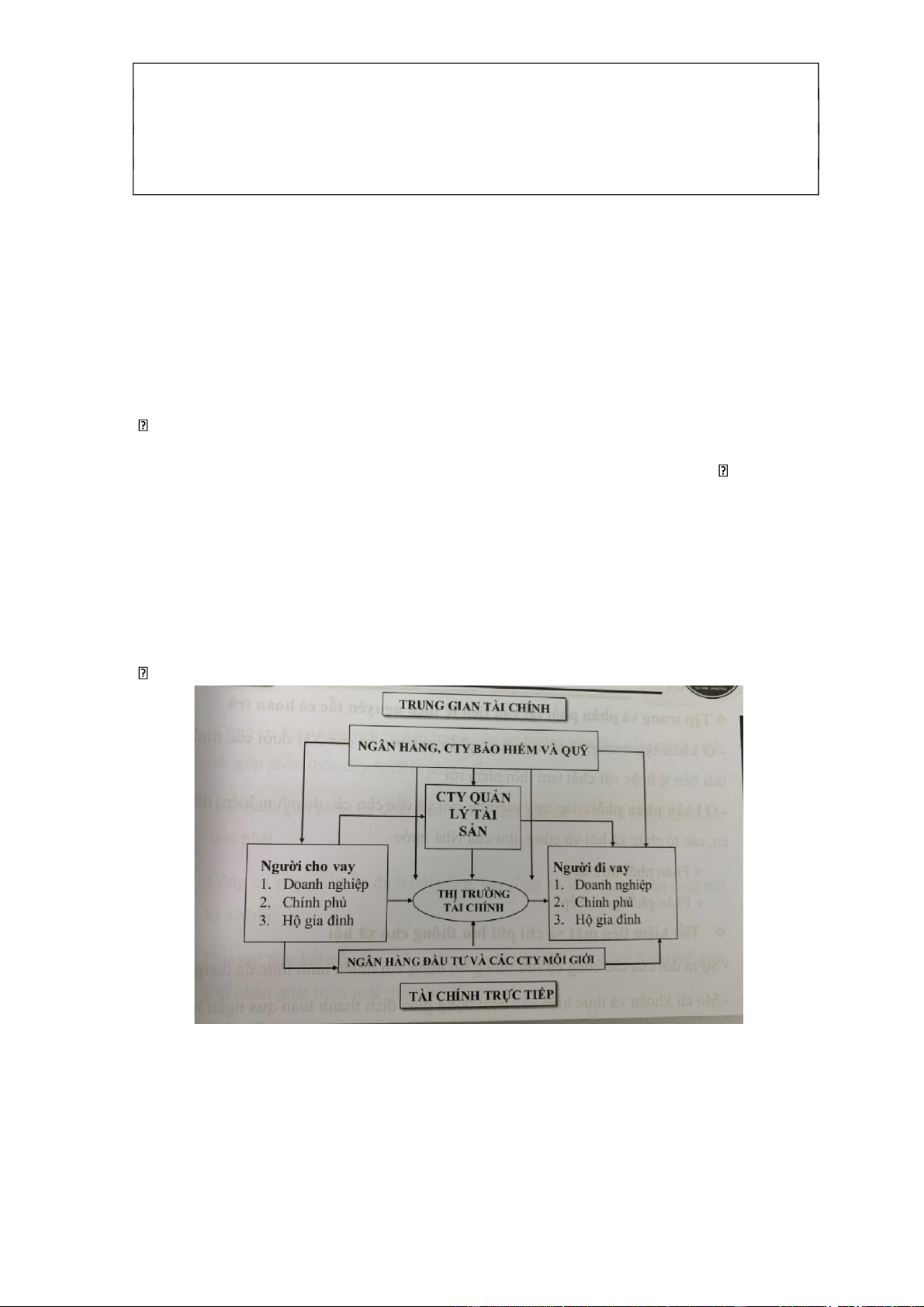

1. Hệ thống tài chính:

Khái niệm: là tổng thể các quan hệ tài chính gắn liền với quá trình hình thành và sử

dụng các quỹ tiền tệ; là cầu nối gắn kết quan hệ cung cầu vốn trong nền kinh tế; là

một hệ thống bao gồm thị trường và các định chế tài chính thực hiện chức năng

gắn kết cung – cầu về vốn lại với nhau.

- Cơ cấu hệ thống tài chính gồm: + Thị trường tài chính

+ Các chủ thể tài chính – những kiến tạo thị trường lOMoARc PSD|36244503

+ Cơ sở hạ tầng tài chính của hệ thống tài chính: PL, thông tin, giám sát, hệ

thống thanh toán, dịch vụ CK, nhân lực,… + Các cụ tài chính

- Chức năng của hệ thống tài chính:

+ Cung cấp các dịch vụ tài chính và các thông tin về các giao dịch tài chính

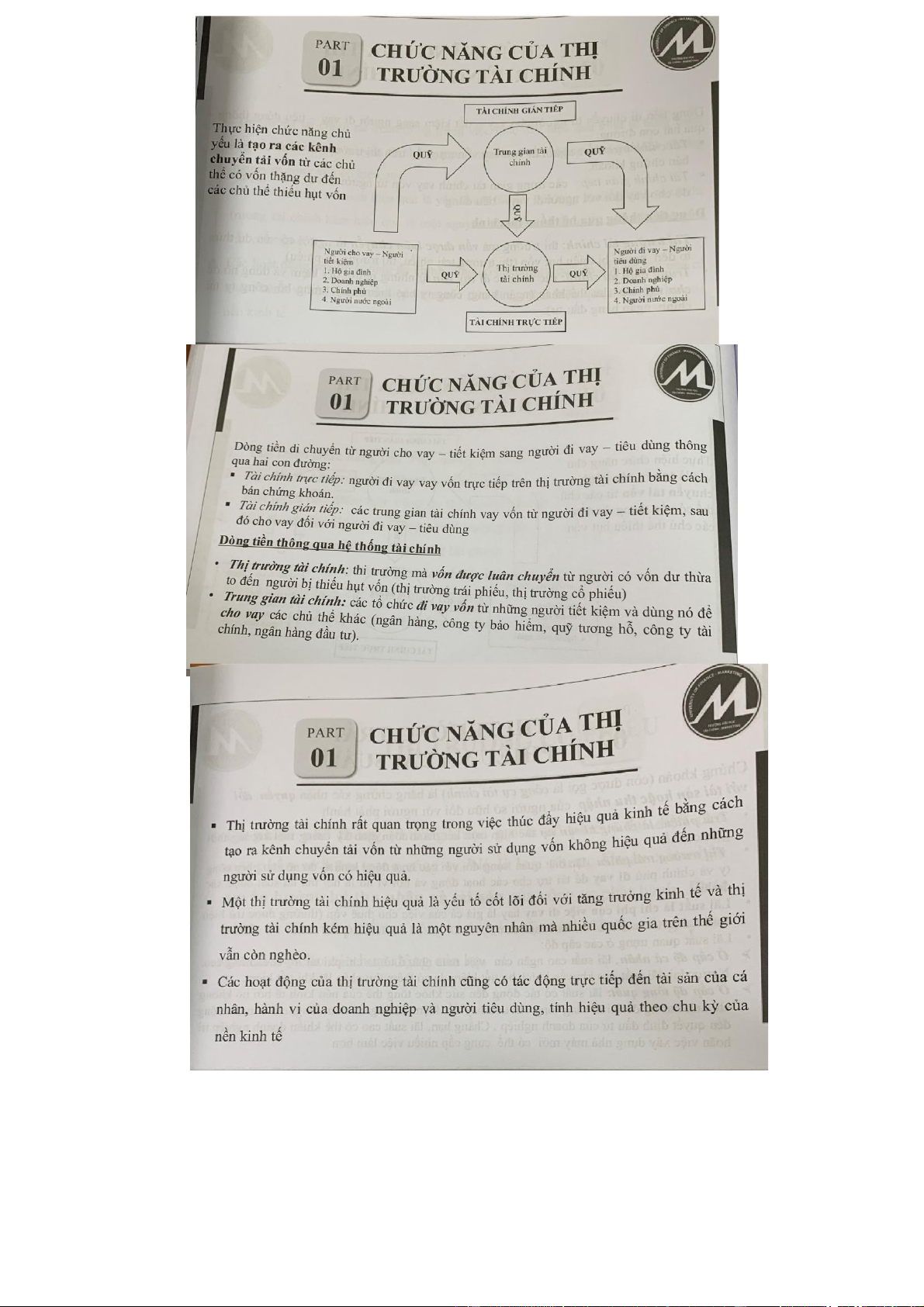

+ Tạo ra kênh chuyển tải vốn từ người thừa vốn đến người cần vốn Thị trường tài chính:

- Nơi chuyển vốn từ nơi thừa sang nơi thiếu, bên thừa gặp bên thiếu vốn; nơi diễn

ra các hoạt động mua bán, chuyển nhượng quyền sử dụng các khoản vốn ngắn,

trung và dài hạn thông qua các công cụ tài chính

Cải thiện phúc lợi XH: người tiêu dung có thể hoạch định thời gian chi tiêu

TTTC hoạt động tốt sẽ phân bổ vốn hiệu quả lOMoARc PSD|36244503

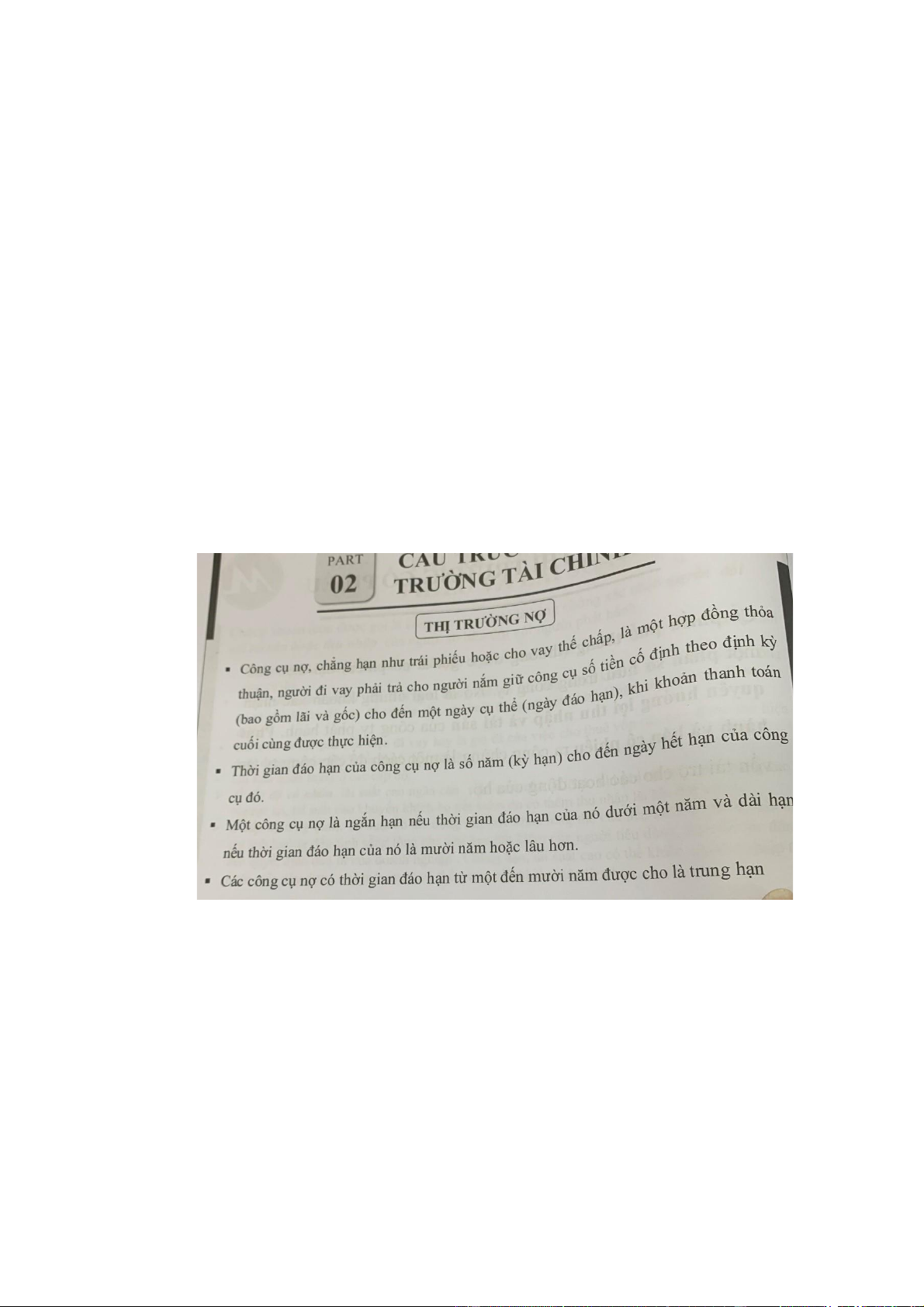

***Phân loại thị trường tài chính: -

Thị trường trái phiếu: chứng khoán (công cụ

tài chính) là bằng chứng xác nhận quyền đối với TS hoặc thu nhập của người sở hữu lOMoARc PSD|36244503

đối với người phát hành + Trái phiếu là chứng khoán nợ thể hiện cam kết thanh toán

định kì trong một khoảng thời giang cụ thể

+ Thị trường trái phiếu đặc biệt quan trọng với các hoạt động kinh tế do nó

cho phép công ty và chính phủ đi vay để tài trợ các hoạt động và bởi vì nó là

nơi mà lãi suất được xác định.

- Thị trường cổ phiếu: cổ phiếu phổ thông đại diện cho một phần sở hữu trong

công ty; Nó là loại chứng khoán xác nhận quyền hưởng lợi thu nhập và tài sản

của công ty phát hành. Phát hành và bán cổ phiếu ra công chúng là 1 cách để

các công ty tạo vốn tài trợ cho các hoạt động của họ.

+ Sự ổn định: Trái phiếu > Cổ phiếu

+ Khả năng sinh lời: CP > TP + Rủi ro: CP > TP

*** Thị trường nợ và thị trường vốn cổ phần:

- Thị trường nợ: lOMoARc PSD|36244503

*** Thị trường sợ cấp:

Vai trò của 2 thị trường sơ cấp và thứ cấp (SGK tr.115) Cấu trúc của TTTC: lOMoARc PSD|36244503

Thị trường thứ cấp có thể được tổ chức theo 2 cách: Tập trung và qua quầy

Công cụ trên TTTT: chứng chỉ tiền gửi, thương phiếu (hối phiếu, lệnh phiếu,

chứng chỉ tiền gửi, tín phiếu, trái phiếu ngắn hạn

Công cụ trên thị trường vốn: CP,TP dài hạn, cho vay thế chấp

Mức độ an toàn giảm dần: tín phiếu kho bạc, trái phiếu CP, trái phiếu công ty, cổ phiếu 3. Công cụ tài chính:

Giao dịch trên thị trường thứ cấp có thể chuyển nhượng được lOMoARc PSD|36244503