Preview text:

TRƯỜNG ĐẠI HỌC THƯƠNG MẠI

KHOA QUẢN TRỊ NHÂN LỰC ---------- BÀI THẢO LUẬN

PHÂN TÍCH BÁO CÁO TÀI CHÍNH CÔNG TY CP TẬP ĐOÀN

THIÊN LONG GIAI ĐOẠN 2022 - 2024

Giáo viên hướng dẫn

: Cô Nguyễn Thị Thu Hằng Học phần : Quản trị tài chính 1 Mã lớp học phần : 241_FMGM0231_04 Nhóm thực hiện : Nhóm 07

Hà Nội, tháng 04 năm 2025

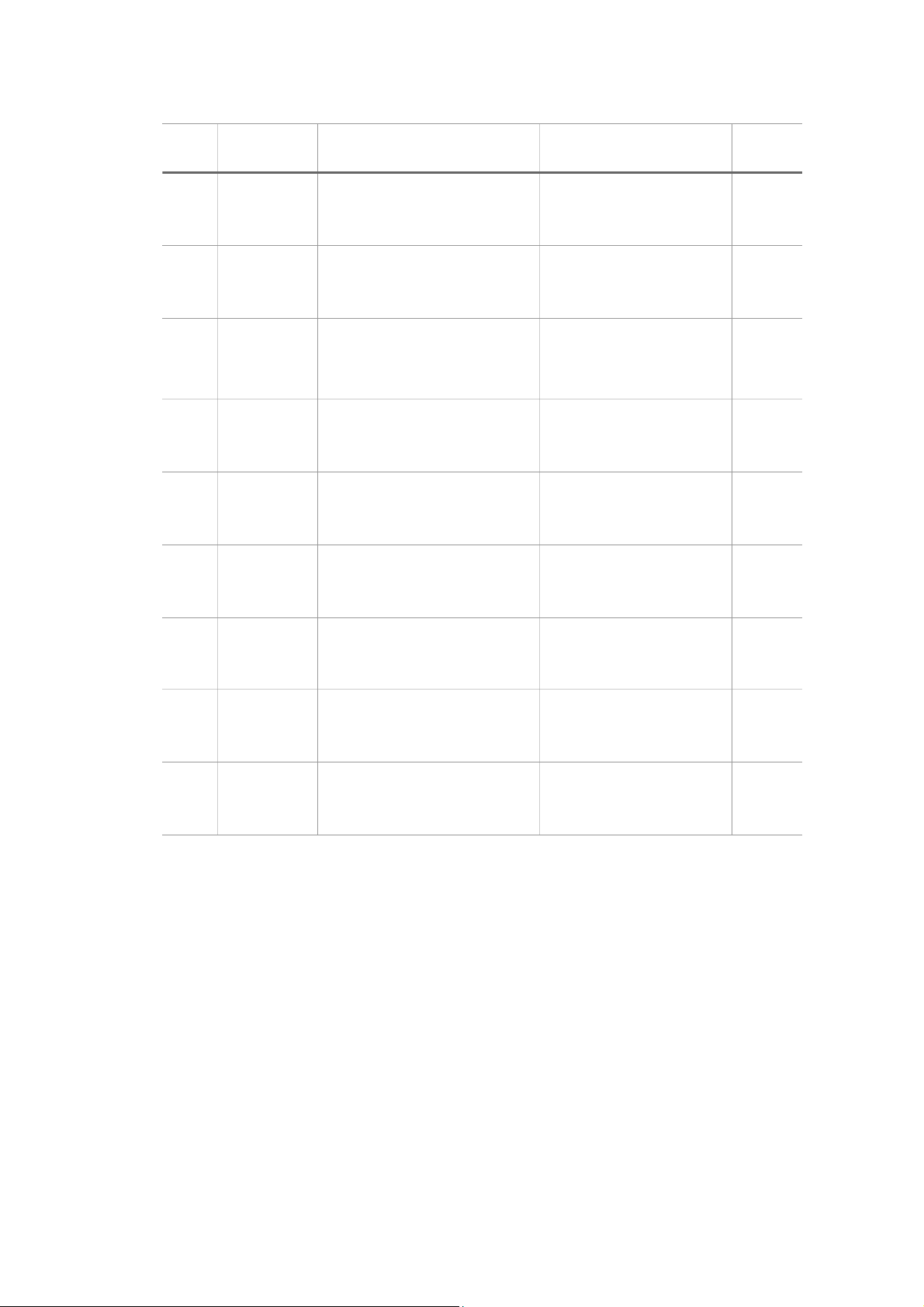

DANH SÁCH THÀNH VIÊN NHÓM 7 STT MSV HỌ VÀ TÊN ĐÁNH GIÁ ĐIỂM 59 22D210182 Phạm Anh Phương 2.3. Đánh giá 60 22D210188 Lê Ngọc Quyên PPT 2.2.2. Phân tích chỉ số Trần Thị Như Quỳnh 61 22D210191 tài chính (1,2) (Nhóm trưởng) Word 62 22D210196 Phạm Quốc Thành Thuyết trình chính Chương III. Đề xuất 63 22D210199 Hoàng Phương Thảo giải pháp 64 22D210200 Hoàng Thị Phương Thảo 2.2.2. Phân tích chỉ số tài chính (3,4) Chương I. CSLT 65 22D210201

Nguyễn Thị Phương Thảo + 2.1. Tổng quan 2.2. Phân tích bộ BCTC 66 22D210203 Vũ Thị Phương Thảo (1,2) 2.2. Phân tích BCTC (3) 67 22D210204 Hoàng Văn Thái + Thuyết trình 2 MỤC LỤC

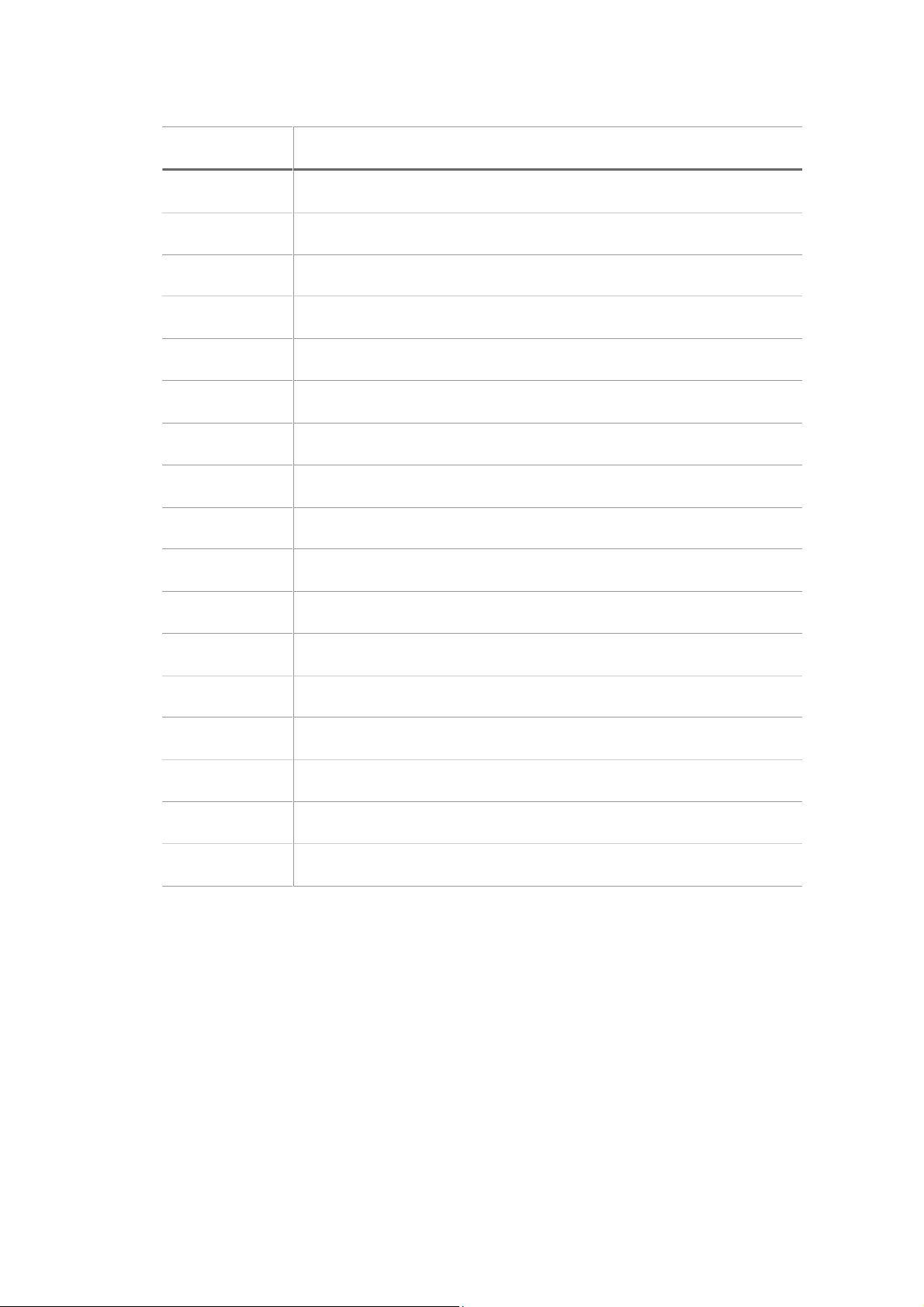

DANH MỤC TỪ VIẾT TẮT . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 5

DANH MỤC BẢNG . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 6

DANH MỤC HÌNH, BIỂU ĐỒ . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 6

LỜI MỞ ĐẦU . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 7

CHƯƠNG I. CƠ SỞ LÝ THUYẾT VỀ BÁO CÁO TÀI CHÍNH. . . . . . . . . . . . . . . 8

1.1. Tổng quan phân tích báo cáo tài chính doanh nghiệp . . . . . . . . . . . . . . . . . . . 8

1.1.1. Khái niệm, mục đích của báo cáo tài chính . . . . . . . . . . . . . . . . . . . . . . . . . . 8

1.1.2. Ý nghĩa, vai trò phân tích báo cáo tài chính trong doanh nghiệp . . . . . . . . . . 8

1.2. Khung phân tích báo cáo tài chính . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 9

1.2.1. Bảng cân đối kế toán . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 9

1.2.2. Báo cáo kết quả kinh doanh . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 10

1.2.3. Báo cáo lưu chuyển tiền tệ . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 10

1.2.4. Thuyết minh báo cáo tài chính. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 11

1.3. Phân tích tỷ số tài chính . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 11

1.3.1. Các tỷ số về khả năng sinh lời . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 11

1.3.2. Các tỷ số về sử dụng tài sản . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 12

1.3.3. Các tỷ số về khả năng thanh toán . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 14

1.3.4. Các tỷ số về sử dụng nợ . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 15

CHƯƠNG II. PHÂN TÍCH BÁO CÁO TÀI CHÍNH CÔNG TY CP TẬP ĐOÀN

THIÊN LONG GIAI ĐOẠN 2022 - 2024 . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 17

2.1. Tổng quan về Thiên Long . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 17

2.1.1. Quá trình hình thành và phát triển . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 17

2.1.2. Cơ cấu tổ chức . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 19

2.1.3. Tình hình sản xuất kinh doanh 2022 - 2024 . . . . . . . . . . . . . . . . . . . . . . . . . 21

2.2. Phân tích báo cáo tài chính Thiên Long 2022 - 2024 . . . . . . . . . . . . . . . . . . . 22

2.2.1. Phân tích tổng quan bộ báo cáo tài chính Thiên Long 2022 - 2024 . . . . . . . 22

2.2.2. Phân tích các nhóm tỷ số tài chính giai đoạn 2022 - 2024 . . . . . . . . . . . . . . 38

2.3. Đánh giá về tình hình tài chính Thiên Long 2022 - 2024 . . . . . . . . . . . . . . . 57

2.3.1. Thành công . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 57 3

2.3.2. Tồn tại và nguyên nhân . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 59

CHƯƠNG III. ĐỀ XUẤT GIẢI PHÁP . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 61

3.1. Phương hướng phát triển 3 năm tới . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 61

3.2. Một số đề xuất . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 61

KẾT LUẬN . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 64

TÀI LIỆU THAM KHẢO . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 65 4

DANH MỤC TỪ VIẾT TẮT

Từ viết tắt

Diễn giải ACP

Average Collection Period – Kỳ thu tiền bình quân BCTC Báo cáo tài chính DN Doanh nghiệp EBIT

Earnings Before Interest and Taxes – Lợi nhuận trước lãi vay và thuế HTK Hàng tồn kho KD Kinh doanh KPT Khoản phải thu LCTT Lưu chuyển tiền tệ LN Lợi nhuận NV Nguồn vốn ROA

Return on Assets – Tỷ suất lợi nhuận trên tổng tài sản ROE

Return on Equity – Tỷ suất lợi nhuận trên vốn chủ sở hữu ROS

Return on Sales – Tỷ suất lợi nhuận trên doanh thu thuần TNDN Thu nhập doanh nghiệp TS Tài sản TSCĐ Tài sản cố định VCSH Vốn chủ sở hữu 5 DANH MỤC BẢNG

Bảng 2.1. Kết quả kinh doanh của Công ty Thiên Long (2022 – 2024) . . . . . . . . . . . . 21

Bảng 2.2. Tình hình Tài sản của Thiên Long (2022 - 2024) . . . . . . . . . . . . . . . . . . . . . 22

Bảng 2.3. Tình hình Nguồn vốn của Thiên Long (2022 - 2024) . . . . . . . . . . . . . . . . . . 25

Bảng 2.4. Chỉ tiêu thể hiện mối quan hệ tài sản và nguồn vốn của Thiên Long (2022 –

2024) . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 28

Bảng 2.5. Các chỉ tiêu vốn lưu động ròng của Công ty giai đoạn 2022-2024 . . . . . . . 30

Bảng 2.6. Phân tích tính xu hướng biến động kết quả kinh doanh của Thiên Long (2022

– 2024) . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 32

Bảng 2.7. Tình hình Lưu chuyển tiền tệ Thiên Long (2022 - 2024) . . . . . . . . . . . . . . . 34

Bảng 2.8. Chỉ số ROS của Thiên Long (2022 - 2024) . . . . . . . . . . . . . . . . . . . . . . . . . 38

Bảng 2.9. Chỉ số ROA của Thiên Long (2022 - 2024) . . . . . . . . . . . . . . . . . . . . . . . . . 41

Bảng 2.10. Chỉ số ROE của Thiên Long (2022 - 2024) . . . . . . . . . . . . . . . . . . . . . . . . 43

Bảng 2.11. Chỉ số vòng quan hàng tồn kho của Thiên Long (2022 – 2024) . . . . . . . . 45

Bảng 2.12. Chỉ số vòng quay khoản thu của Thiên Long (2022 - 2024) . . . . . . . . . . . 47

Bảng 2.13. Chỉ số sử dụng tài sản của Thiên Long (2022 - 2024) . . . . . . . . . . . . . . . . 49

Bảng 2.14. Hệ số thanh toán hiện hành của Thiên Long (2022 - 2024) . . . . . . . . . . . . 51

Bảng 2.15. Hệ số thanh toán nhanh của Thiên Long (2022 – 2024) . . . . . . . . . . . . . . . 52

Bảng 2.16. Tỷ số nợ trên tổng tài sản của Thiên Long (2022 - 2024) . . . . . . . . . . . . . 53

Bảng 2.17. Hệ số thu nhập trên lãi vay của Thiên Long (2022 - 2024) . . . . . . . . . . . . 55

Bảng 2.18. Hệ số thu nhập trên các khoản thanh toán cố định của Thiên Long . . . . . . 56

DANH MỤC HÌNH, BIỂU ĐỒ

Hình 2.1. Sơ đồ tổ chức của Tập đoàn Thiên Long . . . . . . . . . . . . . . . . . . . . . . . . . . . 19

Hình 2.2. Biểu đồ xu hướng tăng trưởng tài sản của doanh nghiệp (2022-2024) . . . . . 23

Hình 2.3. Biểu đồ cơ cấu tài sản của công ty Thiên Long (2022-2024) . . . . . . . . . . . . 27

Hình 2.4. Biểu đồ cơ cấu vốn của Thiên Long (2022-2024) . . . . . . . . . . . . . . . . . . . . . 28 6 LỜI MỞ ĐẦU

Trong bối cảnh nền kinh tế ngày càng biến động và cạnh tranh gay gắt, việc hiểu

rõ tình hình tài chính của doanh nghiệp là yếu tố then chốt để đưa ra các quyết định quản

trị đúng đắn và hiệu quả. Báo cáo tài chính không chỉ phản ánh bức tranh toàn cảnh về

hoạt động kinh doanh, mà còn là công cụ quan trọng để đánh giá khả năng sinh lời, mức

độ an toàn tài chính và tiềm năng phát triển trong tương lai của doanh nghiệp. Với mục

tiêu áp dụng lý thuyết vào thực tiễn, nhóm chúng em đã lựa chọn Công ty CP Tập đoàn

Thiên Long – một trong những doanh nghiệp hàng đầu trong lĩnh vực văn phòng phẩm

tại Việt Nam – để tiến hành phân tích báo cáo tài chính trong giai đoạn 2022 đến 2024.

Thông qua bài thảo luận này, nhóm hy vọng có thể làm rõ được những điểm mạnh, điểm

yếu cũng như các cơ hội và thách thức tài chính mà doanh nghiệp đang đối mặt, từ đó

đưa ra các đề xuất hợp lý nhằm nâng cao hiệu quả quản lý tài chính và hỗ trợ định hướng

phát triển bền vững cho doanh nghiệp trong tương lai. 7

CHƯƠNG I. CƠ SỞ LÝ THUYẾT VỀ BÁO CÁO TÀI CHÍNH

1.1. Tổng quan phân tích báo cáo tài chính doanh nghiệp

1.1.1. Khái niệm, mục đích của báo cáo tài chính

Khái niệm báo cáo tài chính: Báo cáo tài chính là những báo cáo tổng hợp nhất

về tình hình tài sản, vốn chủ sở hữu và nợ phải trả cũng như tình hình tài chính, kết quả

kinh doanh trong kỳ của doanh nghiệp. Nói cách khác, báo cáo kế toán tài chính là

phương tiện trình bày khả năng sinh lời và thực trạng tài chính của doanh nghiệp cho

những người quan tâm (chủ doanh nghiệp, nhà đầu tư, nhà cho vay, cơ quan thuế và các

cơ quan chức năng…). Báo cáo tài chính bao gồm: bảng cân đối kế toán, báo cáo kết

quả kinh doanh, báo cáo lưu chuyển tiền tệ, thuyết minh báo cáo tài chính.

Mục đích của báo cáo tài chính: Báo cáo tài chính của doanh nghiệp được lập với mục đích sau:

- Tổng hợp và trình bày tổng quát, toàn diện tình hình tài sản, công nợ, nguồn vốn,

tình hình và kết quả hoạt động sản xuất kinh doanh của doanh nghiệp trong một kỳ hạch toán.

- Cung cấp các thông tin kinh tế, tài chính chủ yếu cho việc đánh giá tình hình và

kết quả hoạt động, thực trạng tài chính của doanh nghiệp trong kỳ hoạt động đã

qua và những dự đoán trong tương lai. Thông tin của báo cáo tài chính là căn cứ

quan trọng cho việc đề ra các quyết định về quản lý, điều hành hoạt động sản

xuất kinh doanh, hoặc đầu tư vào doanh nghiệp của các chủ sở hữu, các nhà đầu

tư, các chủ nợ hiện tại và tương lai của doanh nghiệp.

1.1.2. Ý nghĩa, vai trò phân tích báo cáo tài chính trong doanh nghiệp

Ý nghĩa phân tích báo cáo tài chính: Với mục đích cung cấp thông tin giúp cho

những người sử dụng đánh giá chính xác sức mạnh tài chính, khả năng sinh lợi và triển

vọng cũng như những rủi ro trong tương lai của doanh nghiệp, phân tích báo cáo tài

chính có ý nghĩa đặc biệt quan trọng trong quản lý. Có thể khái quát ý nghĩa của phân

tích báo cáo tài chính trên các điểm sau:

- Cung cấp thông tin về tình hình tài chính của doanh nghiệp tại thời điểm báo cáo

cùng với những kết quả hoạt động mà doanh nghiệp đạt được trong hoàn cảnh đó.

- Đánh giá chính xác thực trạng và an ninh tài chính, khả năng thanh toán của

doanh nghiệp, tính hợp lý của cấu trúc tài chính… Từ đó, các nhà quản lý có căn

cứ tin cậy, khoa học để đề ra các quyết định quản trị đúng đắn.

- Nắm bắt được sức mạnh tài chính, khả năng sinh lợi, dự báo được nhu cầu tài

chính và triển vọng phát triển trong tương lai của doanh nghiệp. 8

- Cung cấp những chỉ tiêu kinh tế – tài chính cần thiết giúp cho việc kiểm tra, đánh

giá một cách toàn diện và có hệ thống tình hình kết quả và hiệu quả hoạt động

kinh doanh, tình hình thực hiện các chỉ tiêu kinh tế – tài chính chủ yếu của doanh

nghiệp,tình hình chấp hành các chế độ kinh tế – tài chính của doanh nghiệp.

- Cung cấp các thông tin và căn cứ quan trọng để xây dựng các kế hoạch kinh tế –

kỹ thuật, tài chính của doanh nghiệp, đề ra hệ thống các biện pháp xác thực nhằm

tăng cường quản trị doanh nghiệp, không ngừng nâng cao hiệu quả sử dụng vốn,

nâng cao hiệu quả sản xuất kinh doanh, tăng lợi nhuận cho doanh nghiệp.

Vai trò phân tích báo cáo tài chính: Phân tích tình hình tài chính doanh nghiệp

là quá trình kiểm tra, đối chiếu, so sánh các số liệu, tài liệu về tình hình tài chính hiện

hành và trong quá khứ nhằm mục đích đánh giá tiềm năng, hiệu quả kinh doanh cũng

như những rủi ro trong tương lai.

1.2. Khung phân tích báo cáo tài chính

1.2.1. Bảng cân đối kế toán

Bảng cân đối kế toán là một báo cáo tài chính tổng hợp phản ánh tổng quát tình

hình tài sản của doanh nghiệp theo giá trị tài sản và nguồn hình thành nên tài sản ở thời

điểm cụ thể lập báo cáo dưới hình thái tiền tệ.

Kết cấu của bảng cân đối kế toán gồm 2 phần là Tài sản và Nguồn vốn. Trong

đó, tài sản được chia thành 2 loại (Tài sản ngắn hạn và tài sản cố định); nguồn vốn gồm

nợ phải trả và vốn chủ sở hữu, phản ánh nguồn hình thành tài sản của doanh nghiệp. Vai trò:

- Cung cấp số liệu cho việc phân tích tình hình tài chính của doanh nghiệp.

- Thông qua số liệu trên bảng cân đối kế toán cho biết tình hình tài sản, nguồn hình

thành tài sản của doanh nghiệp đến thời điểm lập báo cáo.

- Căn cứ vào bảng cân đối kế toán có thể đưa ra nhận xét, đánh giá khái quát

chungtình hình tài chính của doanh nghiệp, cho phép đánh giá một số chỉ tiêu

kinh tế tài chính Nhà nước của doanh nghiệp.

- Thông qua số liệu trên bảng cân đối kế toán có thể kiểm tra việc chấp hành các

chế độ kinh tế, tài chính của doanh nghiệp.

Cách đọc bảng cân đối kế toán:

- Bước 1: Liệt kê những mục lớn trong Tài sản - Nguồn vốn

- Bước 2: Tính toán tỷ trọng các khoản mục này trong Tài sản và Nguồn vốn, và

sự thay đổi của các khoản mục tại thời điểm báo cáo.

- Bước 3: Ghi chú lại những mục chiếm tỷ trọng lớn, hoặc có sự biến động lớn về

mặt giá trị ở thời điểm báo cáo. 9

1.2.2. Báo cáo kết quả kinh doanh

Báo cáo "Kết quả hoạt động kinh doanh" là một báo cáo tài chính tổng hợp được

lập định kỳ nhằm mục đích tổng hợp số liệu kế toán, phản ánh kết quả hoạt động sản

xuất kinh doanh của mỗi DN thông qua các chỉ tiêu về doanh thu, chi phí và lợi nhuận

trong kỳ báo cáo (quý hoặc năm tài chính).

Báo cáo KQKD chia hoạt động của doanh nghiệp thành 3 mảng: Hoạt động kinh

doanh chính (hoạt động cốt lõi), Hoạt động tài chính và Hoạt động khác.

Công thức: Lợi nhuận = Doanh thu - Chi phí

Ý nghĩa của báo cáo kết quả hoạt động sản xuất kinh doanh:

- Báo cáo kết quả hoạt động kinh doanh giúp cho người đọc thông tin tài chính

nắm được tình hình tiêu thụ sản phẩm, hàng hóa, dịch vụ trong năm của doanh

nghiệp là bao nhiêu, đồng thời so sánh được với số liệu cùng kỳ năm trước, từ đó

nắm được Doanh nghiệp đang gia tăng được doanh thu hay không.

- Người đọc thông tin tài chính cũng sẽ nắm bắt được các chi phí của doanh nghiệp

trong kỳ là bao nhiêu như: Giá vốn hàng bán, Chi phí tài chính, Chi phí bán hàng,

Chi phí quản lý doanh nghiệp là bao nhiêu, biến động so với cùng kỳ có phù hợp

với mức tăng/giảm của doanh thu hay không.

Cách đọc Báo cáo kết quả hoạt động kinh doanh

- B1: Tách riêng doanh thu và chi phí.

- B2: Tính toán tỷ trọng của từng doanh thu trong Tổng doanh thu, tỷ trọng từng

chi phí trong Tổng chi phí, và sự thay đổi của chúng so với cùng kỳ.

- B3: Quan sát sự thay đổi.

1.2.3. Báo cáo lưu chuyển tiền tệ

Báo cáo lưu chuyển tiền tệ là bản tường trình quá trình thu chi tiền tệ (dòng tiền

vào và ra) trong năm để thực hiện các nghiệp vụ kinh tế. Thông qua bản báo cáo này,

các chủ sở hữu doanh nghiệp, nhà đầu tư, … có thể đánh giá được việc thu chi tiền trong

kỳ của doanh nghiệp có hợp lý hay không làm cơ sở cho việc điều chỉnh phương pháp và chính sách quản lý.

Có hai phương pháp lập báo cáo lưu chuyển tiền tệ:

- Phương pháp gián tiếp: Bắt đầu từ lợi tức sau thuế cộng với dòng tiền thực thu

và trừ đi dòng tiền thực chi trong kỳ để có dòng tiền thuần phát sinh trong kỳ

- Phương pháp trực tiếp: dòng tiền thuần phát sinh trong kỳ là hiệu số giữa dòng

tiền thực thu và dòng tiền thực chi 10

1.2.4. Thuyết minh báo cáo tài chính

Thuyết minh báo cáo tài chính là một báo cáo kế toán tài chính tổng quát nhằm

mục đích giải trình và bổ sung, thuyết minh những thông tin về đặc điểm, tình hình hoa

động sản xuất kinh doanh, tình hình tài chính của doanh nghiệp trong kỳ báo cáo mà

chưa được trình bày đầy đủ chi tiết hết trong các báo cáo tài chính khác. Mục đích:

- Cung cấp số liệu chi tiết về tình hình chi phí, thu nhập và kết quả hoạt động sản

xuất kinh doanh của doanh nghiệp.

- Cung cấp số liệu, thông tin để phân tích, đánh giá tình hình tăng giảm TSCĐ từng

loại, nhóm; tình hình tăng giảm vốn chủ sở hữu theo từng loại nguồn và từng

nguồn cấp và phân tích tính hợp lý trong việc phân bổ, cơ cấu vốn, khả năng

thanh toán, khả năng sinh lời của doanh nghiệp.

- Chế độ kế toán áp dụng tại doanh nghiệp.

1.3. Phân tích tỷ số tài chính

1.3.1. Các tỷ số về khả năng sinh lời

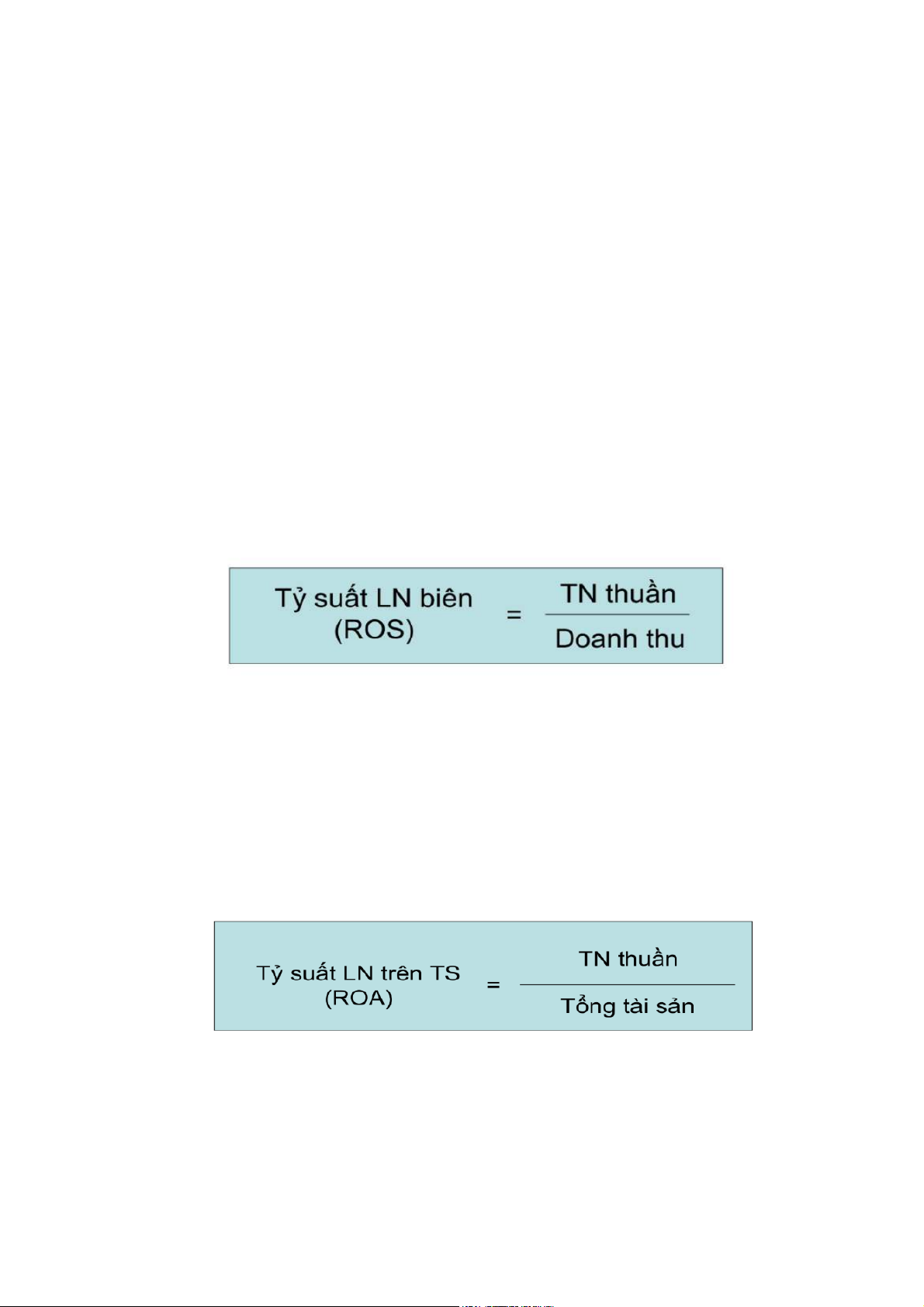

a) Tỷ suất lợi nhuận biên (ROS)

Tỷ suất lợi nhuận biên cho biết mỗi đồng doanh thu tạo ra bao nhiêu đồng lợi

nhuận sau khi đã trừ tất cả các chi phí, bao gồm cả thuế. Nếu ROS mang giá trị dương

thì DN kinh doanh có lãi, tỷ số ROS càng lớn thì lãi càng lớn và ngược lại ROS mang

giá trị âm khi DN kinh doanh thua lỗ. Tuy nhiên không phải lúc nào giá trị của nó cao

cũng là tốt. Nếu nó cao do chi phí giảm thì tốt nhưng nếu giá bán tăng trong khi bối cảnh

thị trường không thay đổi thì chưa phải tốt vì có thể giảm tính cạnh tranh của DN trong tương lai.

b) Tỷ suất lợi nhuận trên tài sản (ROA) 11

Tỷ số này đo lường khả năng sinh lợi trên mỗi đồng tài sản của DN, đánh giá

hiệu quả quản lý và sử dụng tài sản để tạo ra thu nhập của DN. Nó cho biết cứ 100 đồng

tài sản thì DN sẽ tạo ra được bao nhiêu đồng lợi nhuận sau thuế. ROA mang giá trị

dương khi DN kinh doanh có lãi, tỷ số càng cao cho thấy DN kinh doanh càng hiệu quả.

Nếu ROA mang giá trị âm thì DN kinh doanh thua lỗ. ROA phụ thuộc vào mùa vụ và ngành nghề kinh doanh.

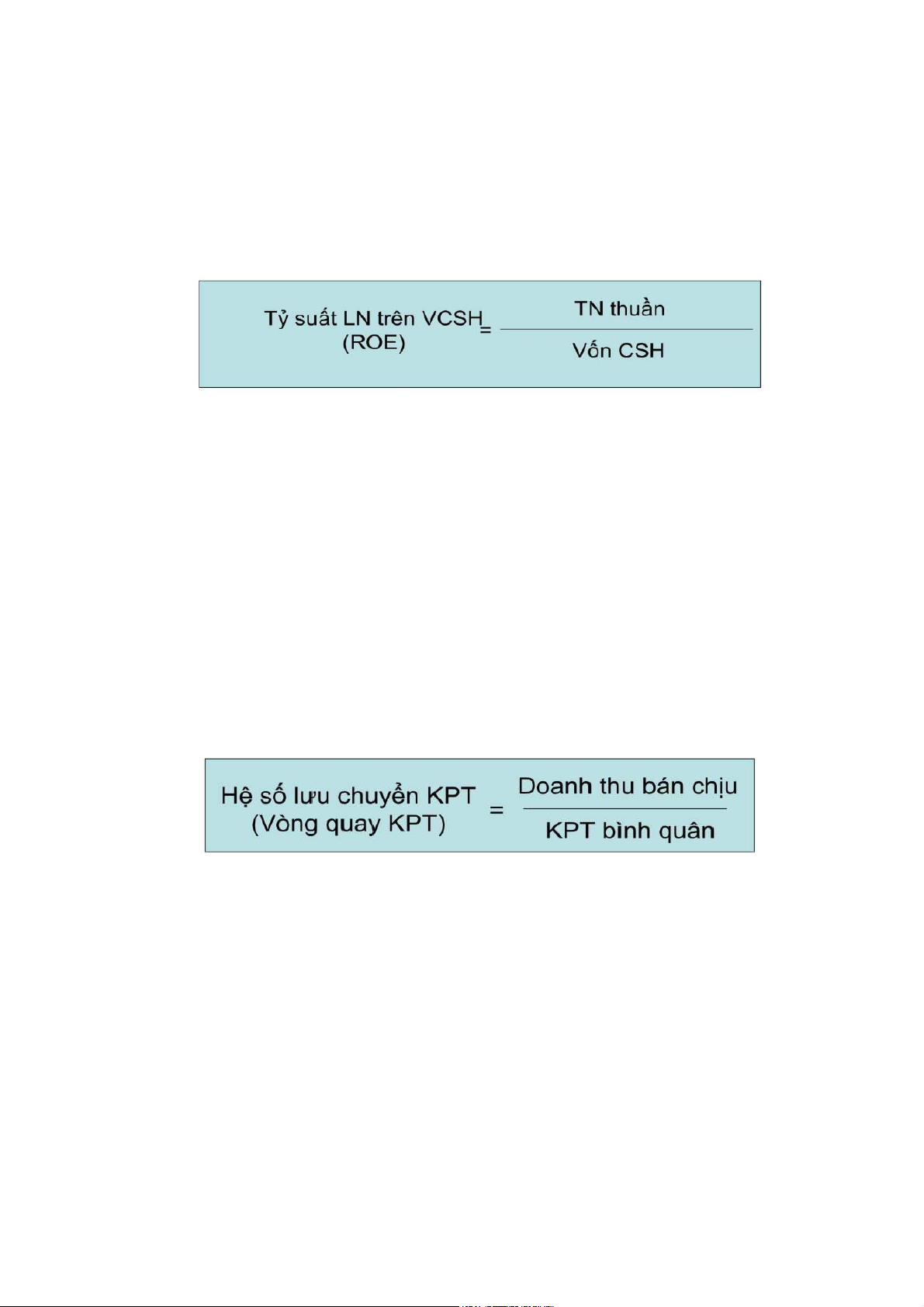

c) Tỷ Suất Lợi Nhuận Trên Vốn Chủ Sở Hữu (ROE)

Doanh lợi vốn tự có phản ánh hiệu quả vốn tự có hay chính xác hơn là đo lường

khả năng sinh lợi trên mỗi đồng tài sản của doanh nghiệp. Chỉ tiêu này cho biết cứ 100

đồng VCSH đầu tư vào thì tạo ra được bao nhiêu đồng LNST. ROE càng cao chứng tỏ

hiệu quả sử dụng vốn của CSH tốt, góp phần nâng cao khả năng đầu tư. Ngược lại, nếu

chỉ tiêu này nhỏ thì hiệu quả kinh doanh thấp và có thể gặp khó khăn trong việc thu hút

vốn. ROE phụ thuộc vào thời vụ kinh doanh, quy mô và mức độ rủi ro của DN. Nếu

ROE > ROA thì đòn bẩy tài chính của DN đã có tác dụng tích cực, DN đã thành công

trong việc huy động VCSH để kiếm LN với tỷ suất cao hơn tỷ lệ tiền lãi mà DN phải trả cho các chủ sở hữu.

1.3.2. Các tỷ số về sử dụng tài sản

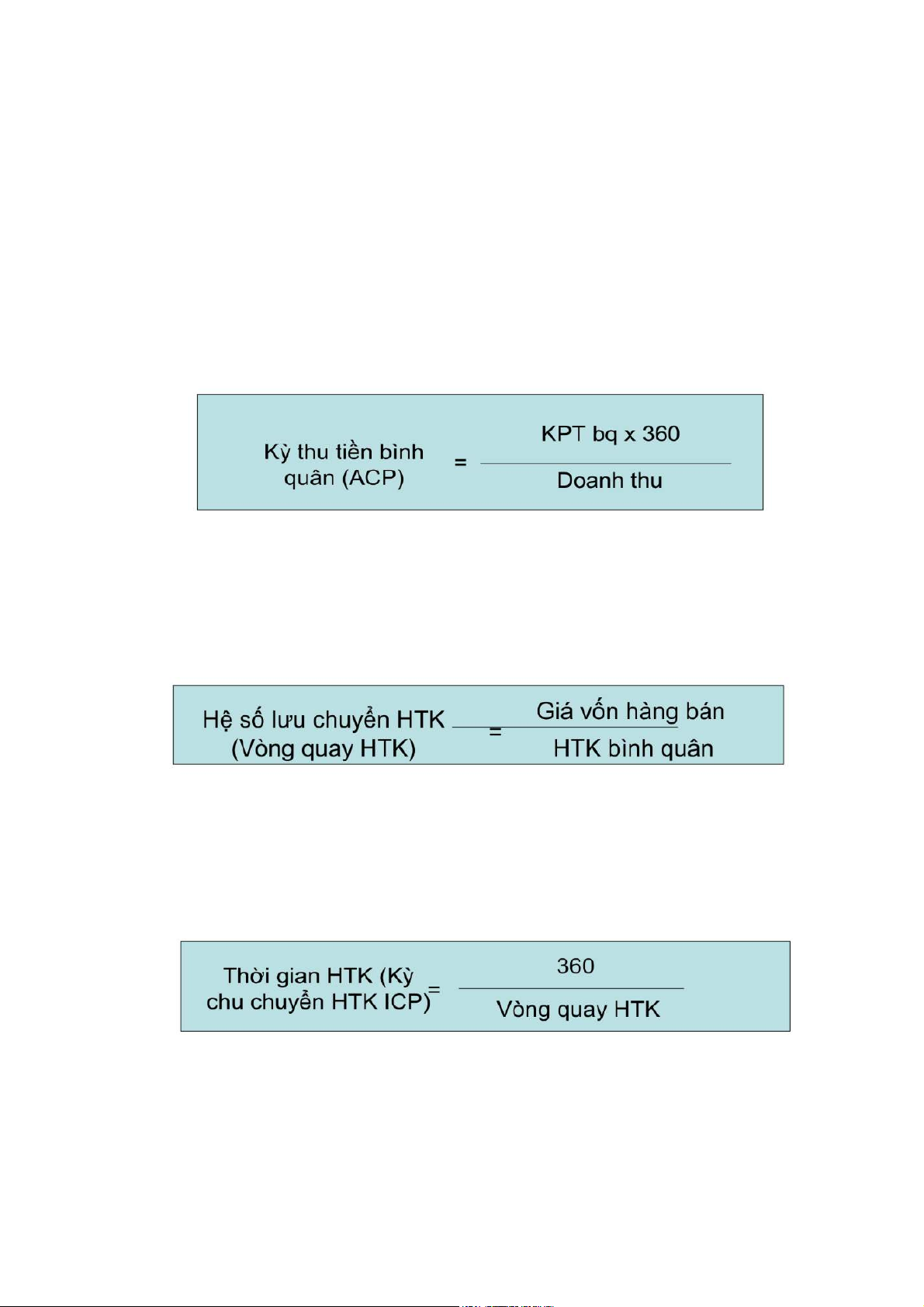

a) Khoản phải thu

- Hệ số lưu chuyển KPT

Hệ số vòng quay các khoản phải thu càng lớn chứng tỏ tốc độ thu hồi nợ của

doanh nghiệp càng nhanh, khả năng chuyển đổi các khoản nợ phải thu sang tiền mặt

cao, điều này giúp cho doanh nghiệp nâng cao luồng tiền mặt, tạo ra sự chủ động trong

việc tài trợ nguồn vốn lưu động trong sản xuất. Ngược lại, nếu hệ số này càng thấp thì

số tiền của doanh nghiệp bị chiếm dụng ngày càng nhiều, lượng tiền mặt sẽ ngày càng

giảm, làm giảm sự chủ động của doanh nghiệp trong việc tài trợ nguồn vốn lưu động 12

trong sản xuất và có thể doanh nghiệp sẽ phải đi vay ngân hàng để tài trợ thêm cho

nguồn vốn lưu động này.

- Kỳ thu tiền bình quân (ACP)

Trong quá trình hoạt động, việc phát sinh các khoản phải thu, phải trả là điều tất

yếu. Khi các khoản phải thu càng lớn, chứng tỏ vốn của doanh nghiệp bị chiếm dụng

càng nhiều (ứ đọng trong khâu thanh toán). Nhanh chóng giải phóng vốn bị ứ đọng trong

khâu thanh toán là một bộ phận quan trọng của công tác tài chính. Vì vậy, các nhà phân

tích tài chính rất quan tâm tới thời gian thu hồi các khoản phải thu và chỉ tiêu kỳ thu tiền

trung bình được sử dụng để đánh giá khả năng thu hồi vốn trong thanh toán trên cơ sở

các khoản phải thu và doanh thu tiêu thụ bình quân ngày. Chỉ tiêu này được xác định như sau:

Tuy nhiên kỳ thu tiền trung bình cao hay thấp trong nhiều trường hợp chưa thể

kết luận chắc chắn mà còn phải xem xét lại các mục tiêu và chính sách của doanh nghiệp

như : mục tiêu mở rộng thị trường, chính sách tín dụng doanh nghiệp b) Hàng tồn kho

- Hệ số lưu chuyển HTK

Chỉ số này cho biết số lần hàng tồn kho luân chuyển (bán ra và được thay thế)

trong một kỳ kế toán. Hệ số này càng cao, chứng tỏ doanh nghiệp bán hàng nhanh và

quản lý hàng tồn kho hiệu quả. Hệ số này thấp có thể cho thấy hàng tồn kho ứ đọng,

quản lý kém, hoặc nhu cầu thị trường giảm.

- Thời gian HTK 13

Đây là chỉ số thể hiện số ngày trung bình mà hàng tồn kho được giữ trong kho

trước khi bán ra. DIO càng thấp, hàng tồn kho càng được bán ra nhanh, vốn lưu động

được giải phóng nhanh, hiệu quả kinh doanh càng cao. DIO càng cao, hàng tồn kho càng

ứ đọng, vốn lưu động bị chiếm dụng, có thể gây ra chi phí lưu kho cao và rủi ro hàng hóa bị lỗi thời.

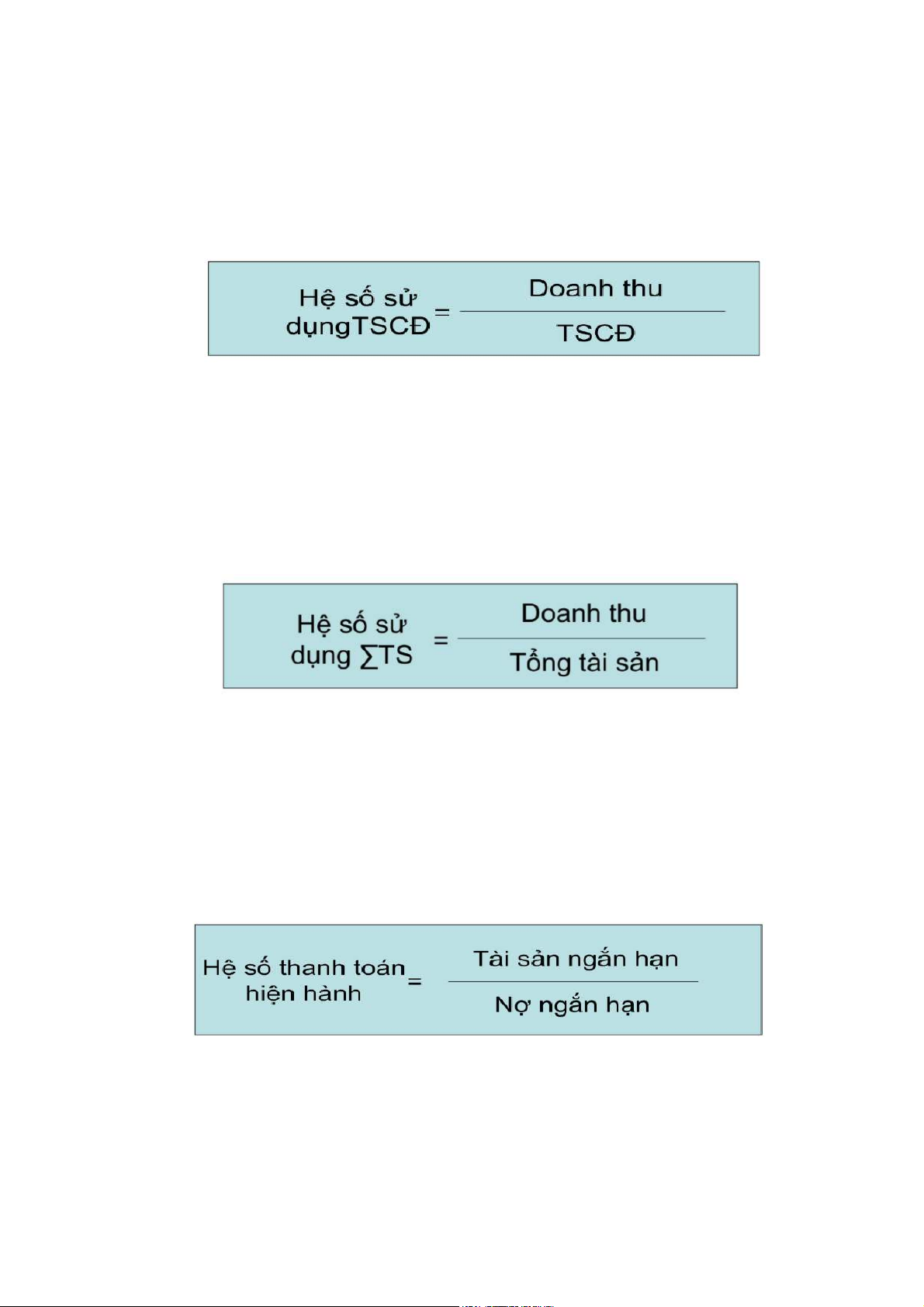

c) Hệ số sử dụng TSCĐ

Đây là chỉ số thể hiện số tiền doanh thu mà doanh nghiệp tạo ra từ mỗi đồng tài

sản cố định. Hệ số sử dụng TSCĐ càng cao, doanh nghiệp càng sử dụng hiệu quả tài sản

cố định để tạo ra doanh thu. Hệ số sử dụng TSCĐ càng thấp, doanh nghiệp càng sử dụng

kém hiệu quả tài sản cố định, có thể do dư thừa tài sản hoặc hiệu suất hoạt động thấp.

d) Hệ số sử dụng tổng tài sản

Chỉ tiêu này phản ánh tổng quát hiệu suất sử dụng tài sản hiện có của doanh

nghiệp và được xác định bằng công thức:

Hệ số này chịu ảnh hưởng của đặc điểm ngành nghề kinh doanh, chiến lược kinh

doanh và trình độ quản lý sử dụng tài sản của doanh nghiệp. Tỷ suất hiệu quả sử dụng

toàn bộ tài sản (Vòng quay tổng tài sản) phản ánh hiệu quả của việc sử dụng toàn bộ tài

sản. Nghĩa là trong một năm vốn của DN quay được bao nhiêu lần, một đồng vốn đầu

tư đem lại được bao nhiêu đồng doanh thu.

1.3.3. Các tỷ số về khả năng thanh toán

a) Hệ số khả năng thanh toán hiện hành (Nợ ngắn hạn) 14

Nếu hệ số này bé hơn 1: Thể hiện khả năng trả nợ của doanh nghiệp yếu, là dấu

hiệu báo trước những khó khăn tiềm ẩn về tài chính mà doanh nghiệp có thể gặp phải

trong việc trả các khoản nợ ngắn hạn.

Khi hệ số này càng dần về 0: Doanh nghiệp càng mất khả năng chi trả, gia tăng nguy cơ phá sản.

Nếu hệ số này lớn hơn 1: Cho thấy doanh nghiệp có khả năng cao trong việc sẵn

sàng thanh toán các khoản nợ đến hạn.

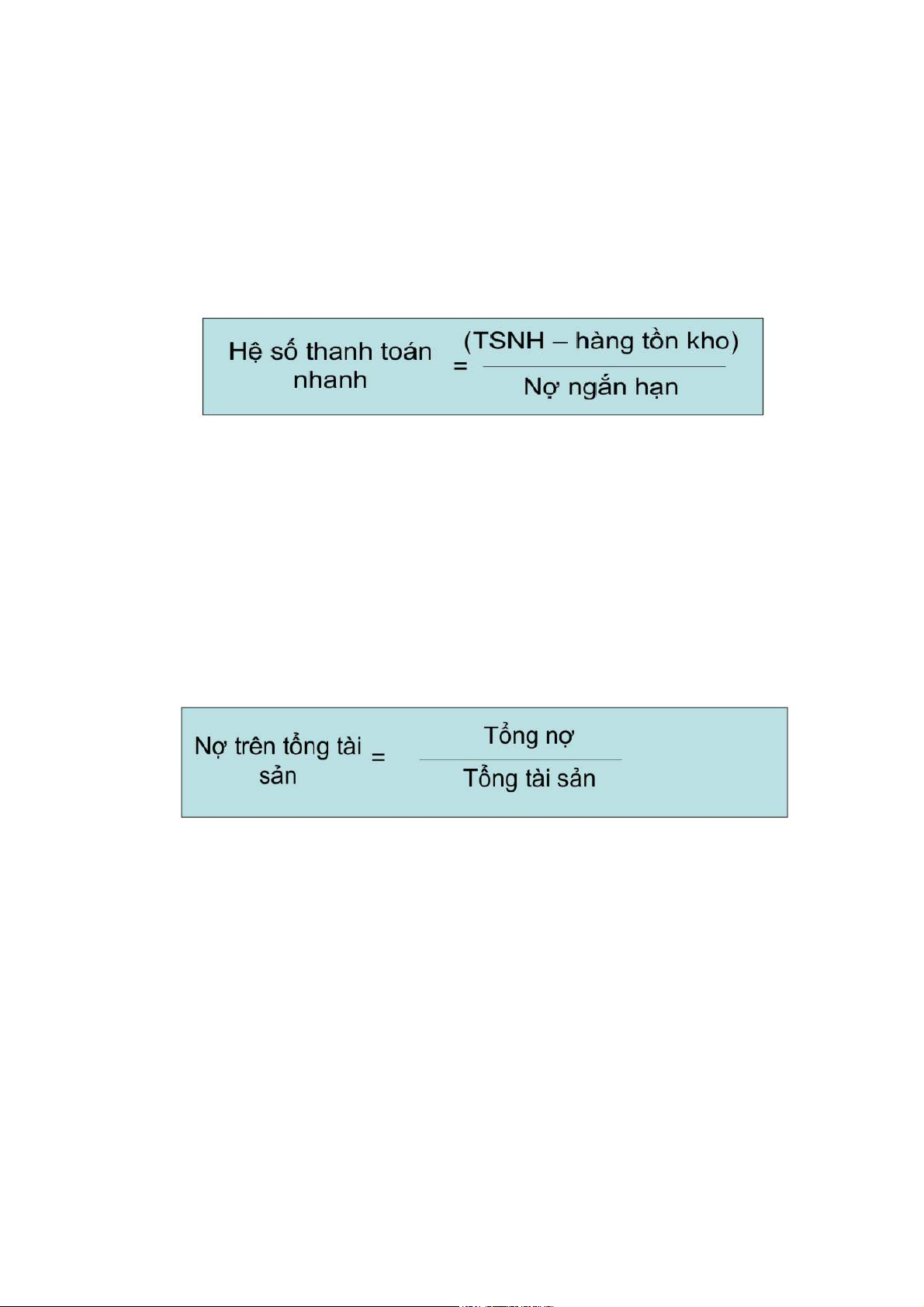

b) Hệ số khả năng thanh toán nhanh

Tỷ số thanh toán nhanh cho biết khả năng thanh toán thực sự của DN và được

tính dựa trên tài sản lưu động có thể chuyển đổi thành tiền để đáp ứng những nhu cầu thanh toán cần thiết.

Nếu tỷ số này =1 tức là doanh nghiệp đang duy trì được khả năng thanh toán

nhanh nếu tỷ số này <1 tức là doanh nghiệp đang gặp khó khăn trong việc thanh toán

nợ. Nếu tỷ số này >1 tức là doanh nghiệp đang bị ứ đọng vốn, vòng quay vốn chậm làm

giảm hiệu quả sử dụng vốn.

1.3.4. Các tỷ số về sử dụng nợ

a) Nợ trên tổng tài sản

Đây là chỉ số thể hiện tỷ lệ phần trăm tài sản của doanh nghiệp được tài trợ bởi

nợ. Tỷ lệ này càng cao, doanh nghiệp càng phụ thuộc nhiều vào nợ để tài trợ cho hoạt

động kinh doanh. Tỷ lệ này càng thấp, doanh nghiệp càng phụ thuộc ít vào nợ, và có

khả năng tài chính ổn định hơn. Tỷ lệ nợ trên tổng tài sản giúp nhà đầu tư và nhà quản

lý đánh giá mức độ rủi ro tài chính của doanh nghiệp.

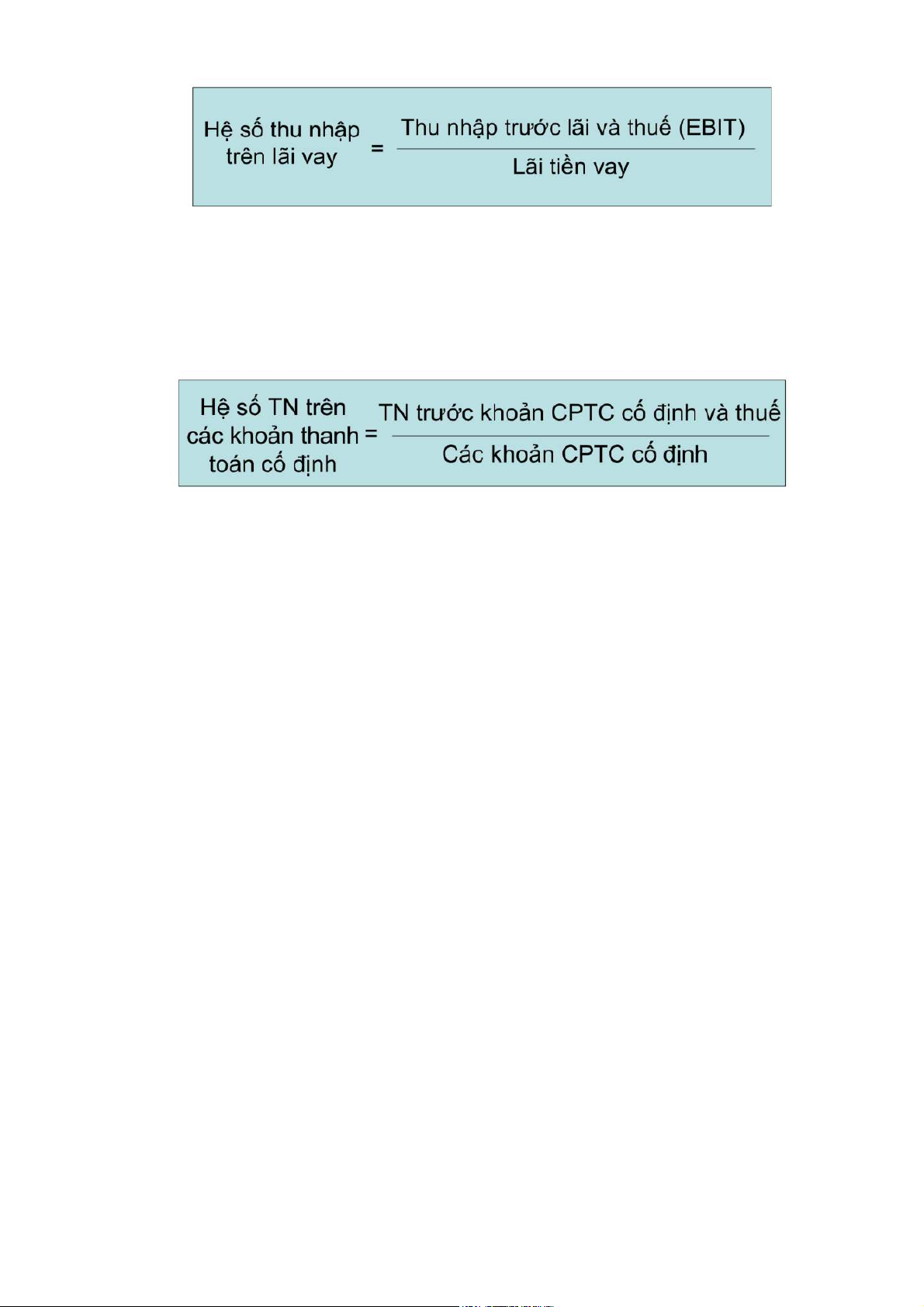

b) Hệ số thu nhập trên lãi vay 15

Đây là chỉ số thể hiện khả năng thanh toán lãi vay của doanh nghiệp bằng thu

nhập trước lãi vay và thuế (EBIT). Hệ số này càng cao, doanh nghiệp càng có khả năng

thanh toán lãi vay tốt. Hệ số này càng thấp, doanh nghiệp càng có nguy cơ không thể

thanh toán được lãi vay, dẫn đến rủi ro tài chính cao.

c) Hệ số TN trên các khoản thanh toán cố định

Đây là chỉ số thể hiện khả năng thanh toán các khoản chi phí cố định của doanh

nghiệp bằng thu nhập trước các khoản chi phí tài chính cố định và thuế. Hệ số này càng

cao, doanh nghiệp càng có khả năng thanh toán các khoản chi phí cố định tốt. Hệ số này

càng thấp, doanh nghiệp càng có nguy cơ không thể thanh toán được các khoản chi phí

cố định, dẫn đến rủi ro tài chính cao. 16

CHƯƠNG II. PHÂN TÍCH BÁO CÁO TÀI CHÍNH CÔNG TY CP TẬP ĐOÀN

THIÊN LONG GIAI ĐOẠN 2022 - 2024

2.1. Tổng quan về Thiên Long

2.1.1. Quá trình hình thành và phát triển

- Giới thiệu chung: CÔNG TY CP TẬP ĐOÀN THIÊN LONG

Company: THIEN LONG GROUP CORPORATION

Xếp hạng VNR500: 216(B2/2016)-428(B1/2016) Mã số thuế: 0301464830 Mã chứng khoán: TLG

Trụ sở chính: Lô 6, 8, 10, 12 Đường Số 3, KCN Tân Tạo - Phường Tân Tạo A -

Quận Bình Tân - TP. Hồ Chí Minh Tel: 028-37505555 Fax: 028-37505577

E-mail: info@thienlonggroup.com

Website: http://thienlonggroup.com/ Năm thành lập: 20/11/1981

Công ty CP Tập đoàn Thiên Long tiền thân là Cơ sở Bút bi Thiên Long được

thành lập năm 1981. Năm 1996, Cơ sở Bút bi Thiên Long chuyển đổi thành Công ty

TNHH SX-TM Thiên Long. Tháng 03/2005, Công ty TNHH SX-TM Thiên Long chính

thức chuyển đổi thành Công ty CP SX-TM Thiên Long. Năm 2008, công ty đổi tên

thành Công ty CP Tập đoàn Thiên Long. Ngày 26/03/2010, cổ phiếu TLG của Tập đoàn

đã chính thức được niêm yết tại sàn giao dịch chứng khoán TP. Hồ Chí Minh.

Tập đoàn Thiên Long sản xuất và kinh doanh bốn nhóm sản phẩm chính là: Nhóm

Bút viết, Nhóm Dụng cụ văn phòng, Nhóm Dụng cụ học sinh, Nhóm Dụng cụ mỹ thuật.

Với mẫu mã phong phú, chất lượng cao, thương hiệu uy tín và giá cả phù hợp, các sản

phẩm của Thiên Long sẵn sàng đáp ứng nhu cầu đa dạng của người tiêu dùng từ bậc

mầm non, tiểu học, trung học, đại học... đến nhân viên, cấp điều hành. Là thương hiệu

số 1 trong lĩnh vực văn phòng phẩm tại Việt Nam và hàng đầu trong khu vực, Tập đoàn

Thiên Long nằm trong Top 17 đối tác kinh doanh tốt nhất trên thị trường văn phòng

phẩm thế giới; một trong những doanh nghiệp có tốc độ tăng trưởng vượt xa trung bình

của ngành; cũng như là một trong các doanh nghiệp trên thế giới có tỷ suất lợi nhuận tốt

nhất ngành. Thiên Long đã xây dựng và phát triển một hệ thống kênh phân phối sâu

rộng tại thị trường nội địa. Mạng lưới phân phối từ Bắc đến Nam, với hơn 60.000 điểm

bán lẻ, đảm bảo đưa sản phẩm của Thiên Long đến với người tiêu dùng trên khắp 63 17

tỉnh thành trong cả nước. Ngoài ra, Thiên Long còn xây dựng những kênh bán hàng

khác như kênh bán hàng trực tiếp cho trường học, các doanh nghiệp (B2B), siêu thị,

trung tâm thương mại, chuỗi cửa hàng, nhà sách và kênh bán hàng qua mạng nhằm đẩy

mạnh hoạt động bán hàng, đón đầu xu thế phân phối và tiêu dùng hiện đại. Bên cạnh đó,

Thiên Long tiếp tục đầu tư phát triển thị trường xuất khẩu, đưa sản phẩm mang nhãn

hiệu FlexOffice và Colokit đến hơn 60 quốc gia ở khắp 6 châu lục.

- Quá trình hình thành và phát triển

1981 - 1995: Thành lập và xây dựng nền móng. Năm 1981, cơ sở bút bi Thiên

Long được thành lập, đánh dấu bước đầu tiên trong việc sản xuất và cung cấp các sản

phẩm bút viết tại thị trường Việt Nam. Trong giai đoạn này, công ty tập trung đầu tư

vào trang thiết bị và mở rộng thị trường trong nước.

1996 - 2004: Chuyển đổi và đa dạng hóa sản phẩm. Năm 1996, Thiên Long

chuyển đổi thành Công ty TNHH Sản xuất - Thương mại Thiên Long, mở ra một giai

đoạn phát triển mới với việc nâng cao chất lượng sản phẩm, tăng cường năng lực sản

xuất và đa dạng hóa mẫu mã. Công ty cũng mở rộng thị trường tiêu thụ trên toàn quốc.

2005 - 2007: Cổ phần hóa và tăng vốn điều lệ. Năm 2005, Thiên Long chính thức

chuyển đổi thành Công ty Cổ phần Sản xuất - Thương mại Thiên Long với vốn điều lệ

ban đầu là 100 tỷ đồng, và tăng lên 120 tỷ đồng vào năm 2006. Trong giai đoạn này,

thương hiệu và sản phẩm của Thiên Long được phát triển mạnh mẽ, khẳng định vị thế trên thị trường.

2008 - 2011: Bước đầu thâm nhập thị trường quốc tế. Công ty đổi tên thành Công

ty Cổ phần Tập Đoàn Thiên Long. Mã cổ phiếu TLG được niêm yết tại sàn giao dịch

chứng khoán TP HCM vào năm 2010. Công ty cũng gia tăng vốn điều lệ từ

120.000.000.000 lên 176.500.000.000 VNĐ. Trong thời gian này sản phẩm của Công ty

đã chiếm lĩnh thị trường trong nước và bước đầu xâm nhập thị trường quốc tế.

2012 - 2016: Nhãn hiệu văn phòng phẩm số 1 Việt Nam. Sau các đợt phát hành

cổ phiếu dưới hình thức trả cổ tức và cổ phiếu thưởng, vốn điều lệ của Công ty Cổ phần

Tập Đoàn Thiên Long đã tăng từ 176.500.000.000 VND lên 294.714.640.000 VNĐ. Ở

giai đoạn này, thương hiệu Thiên Long là số 1 của ngành hàng văn phòng phẩm tại Việt

Nam, thị phần trong nước chiếm khoảng 60% và thị trường xuất khẩu đang ngày càng mở rộng.

2018 - 2019: Tăng vốn và đẩy mạnh xuất khẩu. Vốn điều lệ của Thiên Long tăng

lên 777,9 tỷ đồng, và sản phẩm của công ty đã có mặt tại 65 quốc gia, hoàn thành bản

đồ xuất khẩu tại Đông Nam Á. Công ty cũng ra mắt website thương mại điện tử

FlexOffice.com, mở rộng kênh bán hàng trực tuyến. 18

2019 - 2020: Thành lập công ty thương mại quốc tế. Thiên Long thành lập Công

ty Thương mại tại Singapore mang tên FlexOffice Pte. Ltd., đánh dấu bước tiến quan

trọng trong chiến lược quốc tế hóa và mở rộng thị trường nước ngoài.

2022: Mở rộng đầu tư và phát triển bền vững. Năm 2022, Thiên Long tăng phần

vốn góp tại Công ty TNHH Sản xuất Thương mại Nam Thiên Long lên 650 tỷ đồng,

khánh thành nhà xưởng mới B2 thuộc Công ty TNHH Sản xuất - Thương mại Thiên

Long Long Thành. Công ty cũng tham gia góp vốn thành lập các doanh nghiệp mới như

Pega Holding và ICCO Marketing (M) SDN. BHD., thể hiện cam kết phát triển bền

vững và đa dạng hóa lĩnh vực hoạt động.

2022 - 2024: Tăng trưởng bền vững và mở rộng thị trường quốc tế. Trong hai

năm 2022 và 2023, Thiên Long đạt doanh thu thuần 3.462 tỷ đồng, hoàn thành 87% kế

hoạch, với lợi nhuận sau thuế 356 tỷ đồng và tiếp tục mở rộng thị trường xuất khẩu và

kênh thương mại điện tử. 8 tháng đầu năm 2024, doanh thu đạt 2.558 tỷ đồng (+2%), lợi

nhuận sau thuế 382 tỷ đồng (+25%), doanh thu xuất khẩu đạt 717 tỷ đồng (+19%). Thị

trường nước ngoài tăng trưởng mạnh, đạt mức tăng 91% trong tháng 11/2024.

2.1.2. Cơ cấu tổ chức

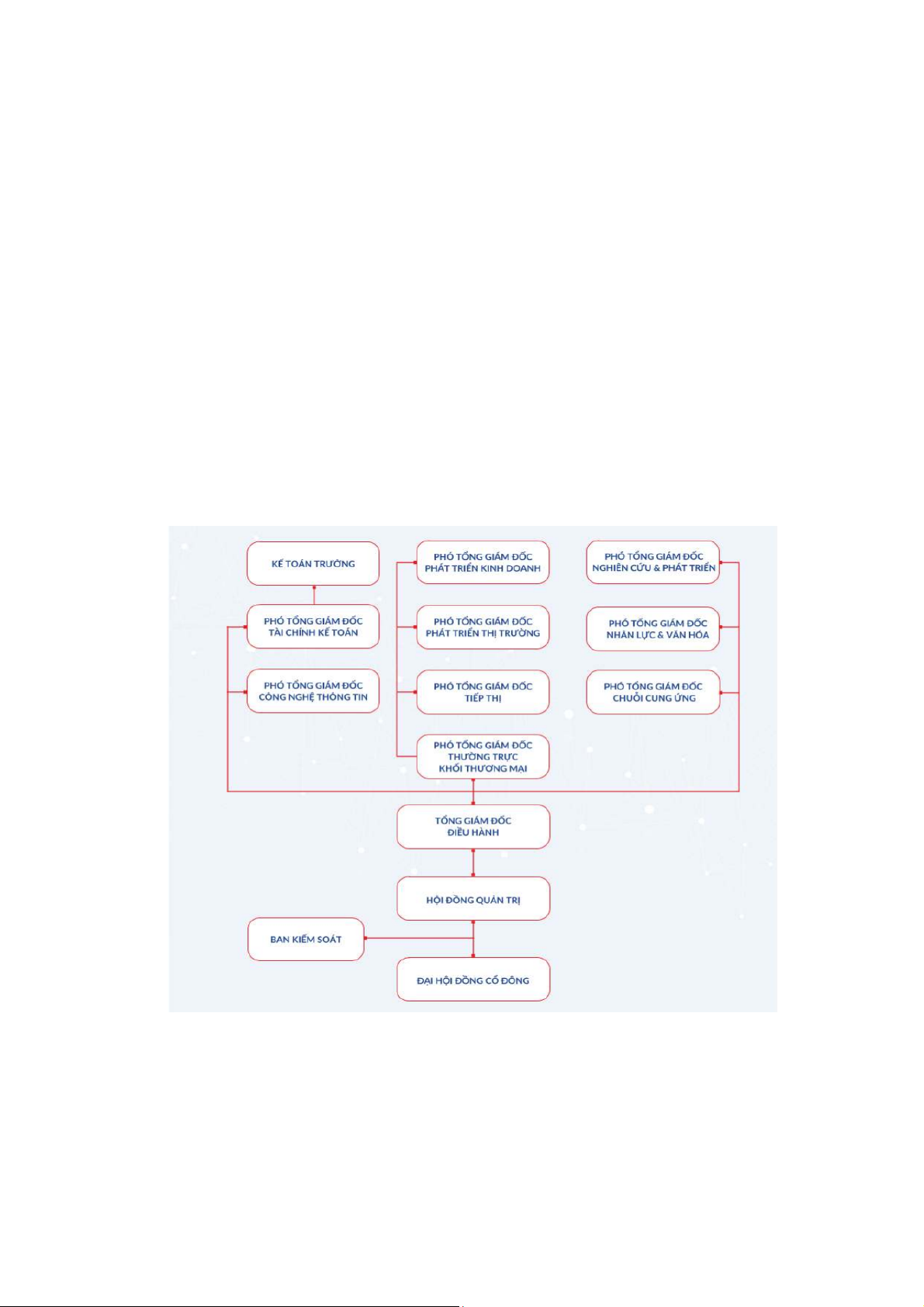

Hình 2.1. Sơ đồ tổ chức của Tập đoàn Thiên Long Nguồn: Website Thiên Long 19

- Đại hội đồng cổ đông: Là cơ quan quyền lực có thẩm quyền cao nhất của Công

ty, tất cả các cổ đông có quyền biểu quyết đều được tham dự. Đại hội đồng cổ đông sẽ

bầu ra Hội đồng Quản trị và Ban Kiểm soát của công ty. Đại hội đồng cổ đông quyết

định những vấn đề được Luật pháp và điều lệ Công ty quy định. Đặc biệt các Cổ đông sẽ thông qua:

+ Báo cáo tài chính hàng năm của Công ty và ngân sách tài chính cho năm tiếp

+ Báo cáo của Hội đồng Quản trị, Ban Kiểm soát

+ Mức cổ tức trên mỗi cổ phần của từng loại

- Hội đồng Quản trị: Là cơ quan quản lý của Công ty, có toàn quyền nhân danh

Công ty để quyết định mọi vấn đề liên quan đến mục đích, quyền lợi của Công ty, trừ

những vấn đề thuộc thẩm quyền của Đại hội đồng cổ đông. Hội đồng quản trị Công ty

có từ 05 đến 11 thành viên do Đại hội đồng cổ đông bầu hoặc bãi miễn. Quyền và nghĩa

vụ của Hội đồng quản trị do Luật pháp và điều lệ Công ty, các quy chế nội bộ của Công

ty và Nghị quyết Đại hội đồng cổ đông quy định. Hội đồng quản trị hiện nay có 07 thành

viên, Chủ tịch Hội đồng quản trị là người đại diện theo pháp luật của Công ty.

- Ban Kiểm soát: Là cơ quan trực thuộc Đại hội đồng cổ đông, do Đại hội đồng

cổ đông bầu ra. Ban Kiểm soát có 03 thành viên do Đại hội đồng cổ đông bầu hoặc bãi

miễn. Ban Kiểm soát có nhiệm vụ kiểm tra tính hợp lý, hợp pháp trong điều hành hoạt

động kinh doanh, trong ghi chép báo cáo tài chính của Công ty. Ban Kiểm soát hoạt

động độc lập với Hội đồng Quản trị và Ban Tổng Giám đốc.

- Tổng Giám đốc: Do Hội đồng quản trị bổ nhiệm, là người chịu trách nhiệm

trước Hội đồng quản trị về kết quả thực hiện hoài bão, sứ mạng, văn hóa, chiến lược,

mục tiêu, tiêu chí tài chính và các chỉ tiêu hoạt động đã được duyệt của Công ty.

- Phó Tổng Giám đốc: Giúp việc cho Tổng Giám đốc có 9 Phó Tổng Giám đốc

(Tài chính Kế toán, Công nghệ thông tin, Phát triển Kinh doanh, Phát triển Thị trường,

Tiếp thị, Thường trực khối thương mại, Nghiên cứu & Phát triển, Nhân lực & Văn hoá,

Chuỗi cung ứng), chịu trách nhiệm trước Tổng Giám đốc về việc thực hiện các quyền

và nghĩa vụ được giao. 20