Preview text:

BỘ GIÁO DỤC VÀ ĐÀO TẠO

TRƯỜNG ĐẠI HỌC QUY NHƠN

TIỂU LUẬN KẾT THÚC HỌC PHẦN MÔN QUẢN TRỊ TÀI CHÍNH

PHÂN TÍCH BÁO CÁO TÀI CHÍNH CÔNG TY CỔ

PHẦN CHỨNG KHOÁN SÀI GÒN(SSI)

HỌ TÊN HỌC VIÊN THAM GIA:

NGUYỄN NGỌC CHƯƠNG PHẠM THẾ ĐẠT ĐỖ HỮU HOÀNG GIA

CHUYÊN NGHÀNH: QUẢN TRỊ KINH DOANH

GIẢNG VIÊN: TS. PHAN THỊ QUỐC HƯƠNG

Bình Định, ngày 05 tháng 04 năm 2022 LỜI MỞ ĐẦU

Thị trường chứng khoán từ khi ra đời cho đến thời kì hoàng kim của mình

đã trải qua nhiều giai đoại phát triển về lượng và chất. Cùng với sự phát triển của

thị trường là sự gia tăng nhanh chóng số lượng các công ty chứng khoán. Tuy

nhiên quy mô của thị trường chứng khoán Việt Nam còn quá nhỏ cùng với việc

chịu ảnh hưởng của cuộc khủng hoảng kinh tế thế giới, số lượng các công ty

chứng khoán hiện nay là quá nhiều. Trong một môi trường cạnh tranh khốc liệt

như vậy, công ty Cổ phần Chứng khoán Sài Gòn vẫn vượt lên và trở thành một

trong những công công ty chứng khoán khoán dẫn đầu và uy tín. 2

CHƯƠNG 1: GIỚI THIỆU CÔNG TY CÔ PHẦN CHƯNG KHOÁN SÀI GÒN (SSI)

1. Giới thiệu công ty

Tên tổ chức: Công ty cổ phần chứng khoán Sài Gòn.

Tên tiếng anh: Saigon Securities Incorporation. Tên viết tắt: SSI.

Trụ sở chính: 72 Nguyễn Huệ, Phường Bến

Nghé, Quận 1, TP. Hồ Chí Minh, Việt Nam.

Website: http://www.ssi.com.vn/

1.1 Lịch sử hình thành

Ngày 30/12/1999, SSI là doanh nghiệp hoạt động dưới hình thức Công ty cổ

phần, được thành lập với vốn điều lệ ban đầu là 6 tỷ đồng và đặt trụ sở chính tại TP.HCM.

Ngày 05/04/2000, SSI được Uỷ ban chứng khoán Nhà Nước cấp giấy phép

hoạt động kinh doanh chứng khoán với 2 nghiệp vụ chính là môi giới và tư vấn đầu tư chứng khoán.

Tháng 2/2001, SSI tăng vốn điều lệ lên 9 tỷ đồng.

Tháng 7/2001, SSI tăng vốn điều lệ lên 20 tỷ đồng và 4 nghiệp vụ chính: Tư

vấn đầu tư, môi giới, tự doanh và lưu ký chứng khoán.

Ngày 09/07/2002, Mở chi nhánh tại Hà Nội.

Tháng 04/2004, SSI tăng vốn điều lệ lên 23 tỷ đồng.

Tháng 02/2005, SSI tăng vốn điều lệ lên 26 tỷ đồng và 5 nghiệp vụ chính: Tư

vấn đầu tư, môi giới, tự doanh, lưu ký chứng khoán và quản lý danh mục đầu tư. 3

Tháng 06/2005, SSI tăng vốn điều lệ lên 52 tỷ đồng, bổ sung nghiệp vụ bảo lãnh phát hành.

Tháng 02/2006, SSI tăng vốn điều lệ lên 120 tỷ đồng.

Tháng 05/2006, SSI tăng vốn điều lệ lên 300 tỷ đồng và trở thành công ty

chứng khoán có quy mô vớn lớn nhất trên thị trường chứng khoán Việt Nam tại thời điểm đó.

Tháng 09/2006, SSI tăng vốn điều lệ lên 500 tỷ đồng.

Ngày 15/12/2006, Cổ phiếu của công ty chính thức giao dịch tại Trung tâm

giao dịch chứng khoán Hà Nội (nay là Sở giao dịch chứng khoán Hà Nội (sàn HNX))

Tháng 07/2007, SSI tăng vốn điều lệ lên 799.999.170.000 đồng.

Ngày 03/08/2007, Công ty quản lý quỹ SSI, 100% vốn của SSI, Công ty

TNHH MTV của SSI được thành lập.

Tháng 09/2007, SSI phát hành thêm 555.600 trái phiếu chuyển đổi (55.560 tỷ

đồng mệnh giá) cho một cổ đông chiến lược là ngân hàng ANZ.

Ngày 29/10/2007, Cổ phiếu SSI chuyển sang niêm yết tại Sở giao dịch chứng khoán TP.HCM (sàn HOSE).

Tháng 03/2008, SSI tăng vốn điều lệ lên 1.199.998.710.000 đồng.

Tháng 04/2008, SSI tăng vốn điều lệ lên 1.366.666.710.000 đồng.

Ngày 30/01/2009, Vốn điều lệ đạt 1.533.334.710.000 đồng.

Ngày 03/07/2009, Công ty quản lý quỹ của SSI (SSIAM) là công ty đầu tiên

được cấp giấy phép hoạt động kinh doanh ở nước ngoài.

Ngày 03/03/2010, Uỷ ban chứng khoán Nhà Nước quyết định điều chỉnh giấy

phép hoạt động kinh doanh và công nhận vốn điều lệ mới của công ty là 1.755.558.710.000 đồng.

Ngày 29/03/2010, Công ty hoàn tất thủ tục tăng vốn điều lệ

3.541.117.420.000 đồng do chia cổ phiếu thưởng theo tỷ lệ 1:1 theo danh sách cổ 4

đông hưởng quyền đã chốt ngày 29/03/2010. Ngày 18/05/2010, Uỷ ban chứng

khoán Nhà Nước đã điều chỉnh giấy phép thành lập và hoạt động của công ty

công nhận vốn điều lệ mới.

Ngày 30/01/2012, Điều chỉnh giấy phép thành lập, tăng vốn điều lệ lên 3.526.117.420.000 đồng.

1.2 Lĩnh vực hoạt động của công ty

Dịch vụ chứng khoán: SSI cung cấp các dịch vụ môi giới chứng khoán, lưu

ký chứng khoán; dịch vụ IPO, dịch vụ hỗ trợ thu xếp vốn và các dịch vụ hỗ trợ giao dịch,...

Quản lý quỹ: SSI cung cấp các sản phẩm đầu tư bao gồm các quỹ đầu tư và

quản lý danh mục đầu tư thông qua công ty quản lý quỹ SSI.

Dịch vụ ngân hàng đầu tư: SSI cung cấp các sản phẩm dịch vụ đa dạng bao

gồm dịch vụ thị trường vốn, dịch vụ thị trường nợ, mua bán sát nhập doanh

nghiệp, định giá doanh nghiệp, tư vấn cổ phiếu doanh nghiệp tư nhân, tái cấu trúc

doanh nghiệp và các nghiệp vụ phái sinh.

Giao dịch và đầu tư tự doanh: SSI cũng góp phần thúc đẩy các giao dịch của

khách hàng và thị trường thông qua hoạt động giao dịch tự doanh cũng như đầu tư

vào các trái phiếu và cổ phiếu.

Phân tích và tư vấn đầu tư: Song song với các mảng kinh doanh chính, SSI

còn cung cấp các sản phẩm nghiên cứu phân tích thông qua bộ phận Phân tích và

tư vấn đầu tư. Đây chính là các dịch vụ giá trị gia tăng cốt lõi phục vụ các khách

hàng tổ chức và cá nhân của công ty, đồng thời là thành phần cấu thành gói dịch

vụ của Dịch vụ chứng khoán, Dịch vụ ngân hàng đầu tư và quản lý quỹ. Các báo

cáo phân tích tập trung vào phân tích cơ bản cổ phiếu, phân tích kinh tế và phân

tích chiến lược đầu tư.

1.3 Vị thế của công ty trong ngành

Trong báo cáo của ngân hàng thế giới tại hội nghị nhóm các nhà tư vấn tài trợ

cho Việt Nam vào cuối tháng 12/2007, SSI vào nhóm 10 công ty niêm yết hàng

đầu trên Sở giao dịch chứng khoán TP.HCM có chất lượng kinh doanh tốt nhất 5 theo EPS và P/E.

Ngày 29/02/2008, tổ chức tài chính Merrill Lynch lựa chọn cổ phiếu SSI đại

diện duy nhất của Việt Nam đưa vào danh sách đầu tư thiết lập chỉ số ML

Frontier theo các tiêu chí về tính thanh khoản, thị giá vốn và tỷ lệ sở hữu của nhà đầu tư nước ngoài.

Năm 2009, SSI có thị phần giao dịch chứng khoán (gồm cổ phiếu chưa niêm

yết và đã niêm yết) đạt khoảng 8% tại Sở giao dịch chứng khoán TP.HCM và

khoảng 4,52% tại Sở giao dịch chứng khoán Hà Nội. SSI hiện quản lý trên 35.000

tài khoản, lượng tài khoản nước ngoài do SSI quản lý chiếm 39% tổng số lượng

mở tài khoản nước ngoài tại Việt Nam.

Trong quý 1/2010 thị phần môi giới của công ty tại sàn HOSE đạt 8,47% đứng

thứ 2 sau công ty cổ phần chứng khoán Thăng Long, tại sàn HNX thị phần môi

giới của công ty đạt 4,51% xếp thứ 4. Thị phần môi giới chứng khoán trên sàn

HNX năm 2010 của công ty đạt 4,004% đứng thứ 6 và thị phần môi giới trái

phiếu đạt 2,418% đứng thứ 9 thị trường.

Thị giá môi giới cổ phiếu và chứng chỉ quỹ, trái phiếu trên sàn HOSE trong

quý 3/2011 của công ty đứng thứ 1 và lần lượt là 15,81% và 90,6249%. Trên sàn

HNX thị phần môi giới chứng khoán của công ty đứng thứ 7 với 4,081%, môi

giới trái phiếu đứng thứ 3 với 10,418%.

1.4 Chiến lược phát triển

Chiến lược tổ chức: Xây dựng các bộ phận tư vấn doanh nghiệp, tư vấn đầu

tư, môi giới chứng khoán mạnh và độc lập trên cơ sở đảm bảo nguyên tắc “bức

tường lửa” giữa các bộ phận. Bên cạnh việc chuyển đổi mô hình hoạt động ban

lãnh đạo SSI cũng đang bắt đầu triển khai mở rộng thêm mạng lưới phòng giao

dịch nhằm cung cấp thêm nhiều điểm nhận lệnh và giao dịch tiện lợi cho khách hàng.

Chiến lược khách hàng: SSI phát triển mạng lưới các đối tác chiến lược ở

các thị trường và các lĩnh vực khác nhau thông qua hợp tác toàn diện để lựa chọn

và giới hạn khách hàng nhằm đảm bảo chất lượng dịch vụ tốt nhất cho cả doanh 6 nghiệp và nhà đầu tư.

Chiến lược đầu tư: Đối với cả hoạt động đầu tư tự doanh và đầu tư uỷ thác

cho khách hàng, SSI lựa chọn các doanh nghiệp ổn định, phát triển bền vững,

không đầu tư chạy theo các xu thế ngắn hạn của thị trường.

Chiến lược nhân sự: SSI phát triển chiến lược nhân sự năng động nhằm thu

hút được những cá nhân xuất sắc tham gia và gắn bó lâu dài với công ty.

Chiến lược công nghệ: Phát triển hệ thống công nghệ thông tin đồng bộ theo

tiêu chuẩn quốc tế đảm bảo cung cấp các công cụ hữu hiệu cho các hoạt động

giao dịch - bao gồm giao dịch trực tuyến, phần mềm quản lý tài sản, quản lý rủi ro... 7

CHƯƠNG 2: PHÂN TÍCH BÁO CÁO TÀI CHÍNH

CÔNG TY CÔ PHẦN CHỨNG KHOÁN SÀI GÒN (SSI)

1. Phân tích tình hình tài chính của cty

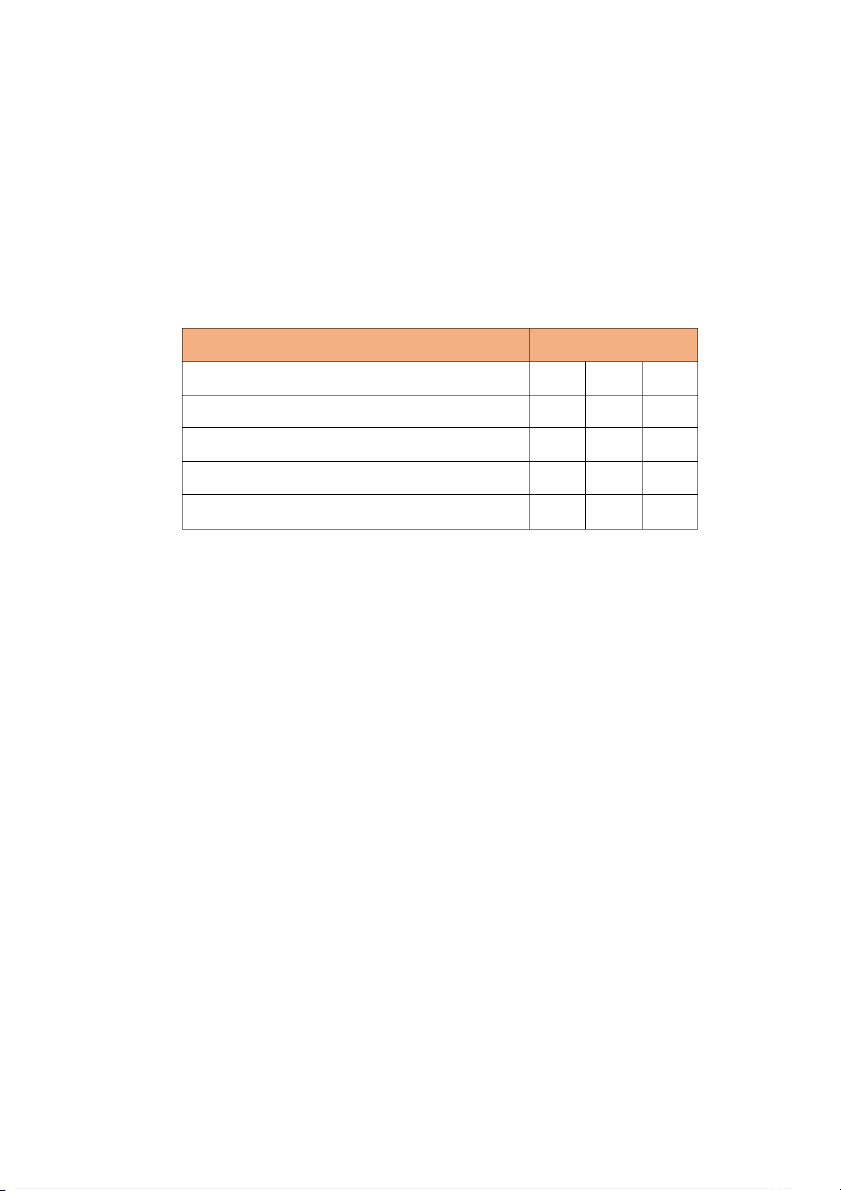

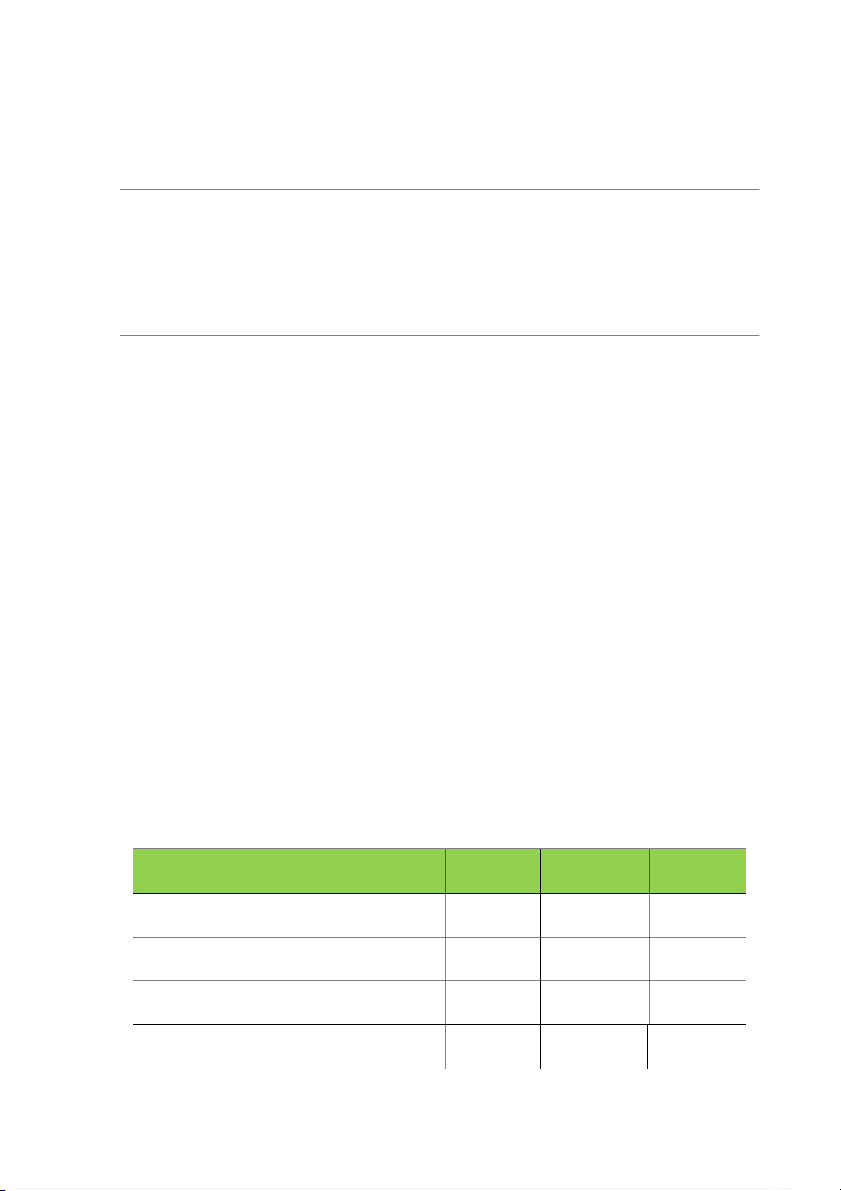

1.1. Nhóm khả năng thanh toán Tên công ty SSI Năm 2019 2020 2021

Hệ số khả năng thanh toán hiện hành 2,47 2,04 2,73

Hệ số khả năng thanh toán nhanh 2,47 2,04 2,73

Hệ số khả năng thanh toán bằng tiền 1,40 0,95 1,65

Hệ số khả năng thanh toán lãi vay 26,75 14,94 7,81

Hệ số khả năng thanh toán hiện thời của công ty khá cao và đều lớn hơn giới hạn

hợp lý (>2). Điều này cho thấy khả năng doanh nghiệp đáp ứng nghĩa vụ nợ ngắn hạn tốt.

Hệ số khả năng thanh toán nhanh của công ty cũng khá cao và đều lớn hơn giới hạn hợp lý (>1).

Nhìn chung trong 3 năm thì khả năng thanh toán của công ty SSI đều tốt. Tuy

nhiên, năm 2021 thì khả năng thanh toán hiện thời của công ty HSC là 6,08, bởi vì nó

cho thấy tài sản của công ty bị cột chặt vào “tài sản ngắn hạn” quá nhiều, cụ thể là tỷ

trọng các khoản phải thu ngắn hạn chiếm tỷ trọng khá cao trong tổng tài sản ngắn hàng

là 67,1% và như vậy thì hiệu quả sử dụng tài sản của công ty là không cao.

Hệ số khả năng thanh toán lãi vay của SSI của xu hướng giảm qua những năm

gần đây nhưng vẫn ở mức khá cao, điều này cho thấy khả năng thanh toán lãi vay của công ty khátốt. 8

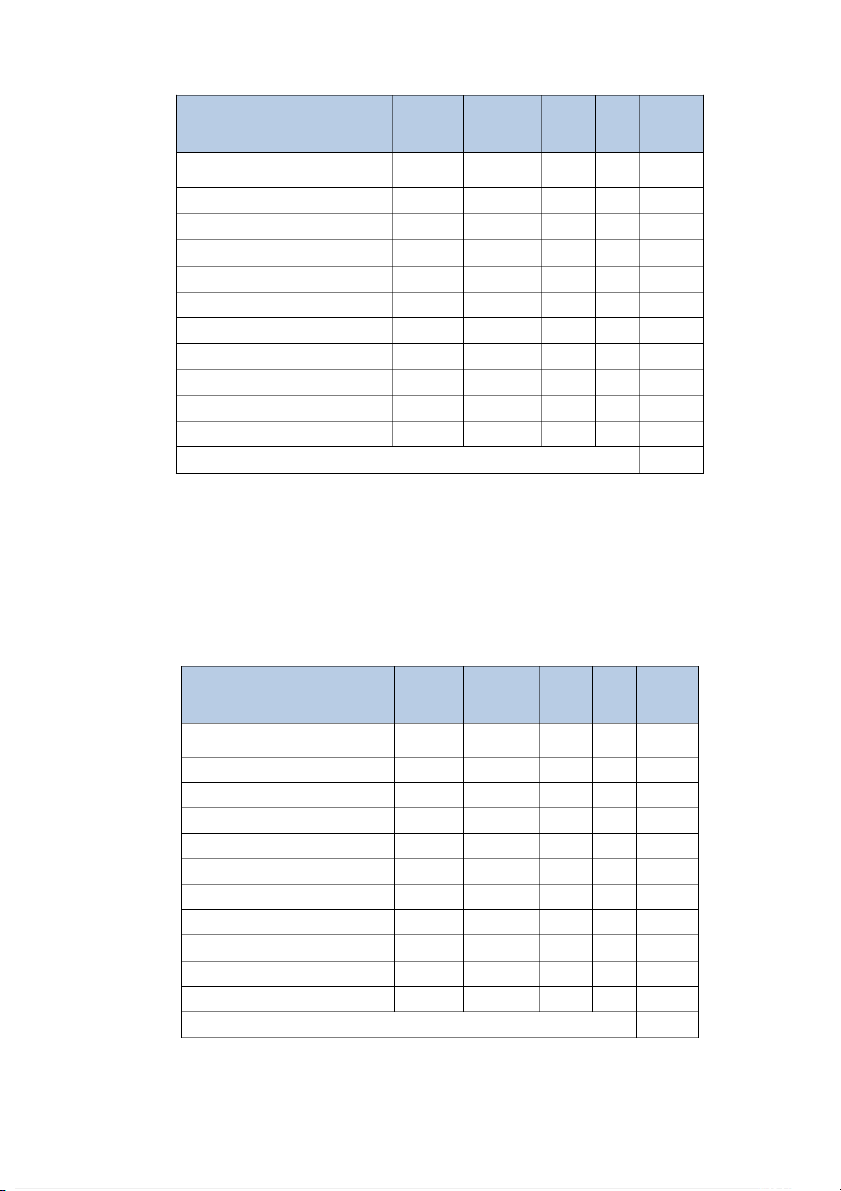

1.2. Hệ số kế cấu tài chính Tên công ty SSI Năm 2019 2020 2021 Hệ số nợ (%) 31,91 37,08 20,75 Hệ số tự tài trợ (%) 68,09 62,09 78,07

Hệ số tài trợ từ lợi ích cổ đông thiểu số 0,83 1,18

Qua 3 năm, hệ số nợ của công ty SSI có xu hướng giảm, dẫn đến hệ số tự tài trợ có

xu hướng tăng, điều này chứng tỏ khả năng tự chủ về tài chính của công ty ngày càng

được cải thiện, cũng như doanh nghiệp không b ị ràng bu ộ c ho ặ c s ứ c ép c ủ a các

kho ả n n ợ vay. Cụ thể là tuy tổng nợ phải trả năm 2020 tăng 46% so với năm 2019

nhưng đã giảm 58,5% so với năm 2021.

1.3. Nhóm chỉ số hiệu quả hoạt động Tên công ty SSI Năm 2019 2020 2021 Kỳ thu tiền bình quân 88,76 146,81 210,61 Vòng quay vốn lưu động 0,3 0,27 0,18 HSSD vốn cố định 0,43 0,62 0,3 HSSD tài sản cố định 5,66 6,79 3,48 Vòng quay tổng tài sản 0,18 0,19 0,11

Kỳ thu tiền bình quân của công ty SSI ở mức cao, điều này cho thấy SSI bị khách

hàng chiếm dụng vốn và gây ứ đọng vốn trong khâu thanh toán, chính sách thu hồi nợ kém hiệu quả.

Việc bố trí cơ cấu vốn sản xuất kinh doanh của SSI chưa hợp lý do tài sản lưu

động chiếm tỷ trọng khá cao trong tổng tài sản (năm 2019 chiếm 66%, năm 2020 9

chiếm 72%, năm 2021 chiếm 42%) dẫn đến vòng quay vốn lưu động thấp.

1.5. Hiệu suất lợi nhuận Tên công ty SSI Năm 2019 2020 2021

Tỷ suất lợi nhuận/Doanh thu (ROS) 71,69% 45,85% 9,76%

Tỷ suất lợi nhuận/Vốn (ROA) 12,66% 8,69% 1,08%

Tỷ suất lợi nhuận/Vốn CSH (ROE) 18,39% 13,42% 1,57%

Tỷ suất lợi nhuận trên tổng tài sản của công ty SSI năm 2020 là 8,69% giảm

3,97% so với năm 2019, do tổng tài sản tăng khoảng 24,2 % trong khi đó lợi nhuận

sau thuế giảm khoảng 14,3% (chủ yếu là do chi phí hoạt động kinh doanh tăng gấp

2,5 lần). Sang năm 2021 tình hình cũng không có gì thay đổi khi hệ số ROA là

1,08% giảm 7,61% so với năm 2020 vì tổng tài sản giảm 26% và tốc độ giảm lợi

nhuận sau thuế khoảng 88% (chủ yếu là do doanh thu giảm 1,77 lần) cao hơn nhiều

so với tốc độ giảm tổng tài sản. Nguyên nhân chính là thị trường chứng khoán Việt

Nam năm 2021 lao dốc do yếu tố như lạm phát tăng cao, những biện pháp của

chính phủ về thu hẹp tín dụng trong các lĩnh vực phi sản xuất (bao gồm cả cho vay

chứng khoán), vì thế mà dòng tiền vào chứng khoán bị thu hẹp. Do đó, các hoạt

động kinh doanh chứng khoán như môi giới, đầu tư và bảo lãnh phát hành chứng

khoán,... gặp nhiều khó khăn, tác động tới doanh thu cũng như quy mô tổng tài sản của công ty SSI.

Đối với tỷ suất lợi nhuận trên nguồn vốn chủ sở hữu của SSI cũng giảm qua 3

năm, năm 2020 giảm so với năm 2019 do lợi nhuận sau thuế 14,3% trong khi đó

nguồn vốn chủ sở hữu tăng 13,3% (chứng tỏ công ty phát hành thêm cổ phiếu bổ

sung nguồn vốn để mở rộng hoạt động kinh doanh và làn tăng dần khả năng tự chủ 1 0

tài chính). Sang năm 2021 chủ yếu do thị trường chứng khoán khuynh đảo nên

ROE tiếp tục giảm và chỉ còn 1,57%. 2. Phân tích Dupont Lợi nhuận ròng Lợi nhuận ròng Doanh Thu Tổng tài sản

ROE = ---------::------------------------------------- x------------------- x ------------------- Vốn chủ sở hữu Doanh Thu Tổng tài sản Vốn chủ sở hữu

= Lợi nhuận ròng biên x Vòng quay tài sản x Đòn bẩy tài chính Lợi nhuận sau thuế Lợi nhuận sau thuế DT thuần

ROA = ---------- — ------- = -------------------------- x --------•———------ Tài sản bình quân Tài sản bình quân DT thuần

(ROA: Tỷ suất sinh lợi của tài sản)

= Tỉ suất sinh lợi của doanh thu x Số vòng quay tài sản bình quân

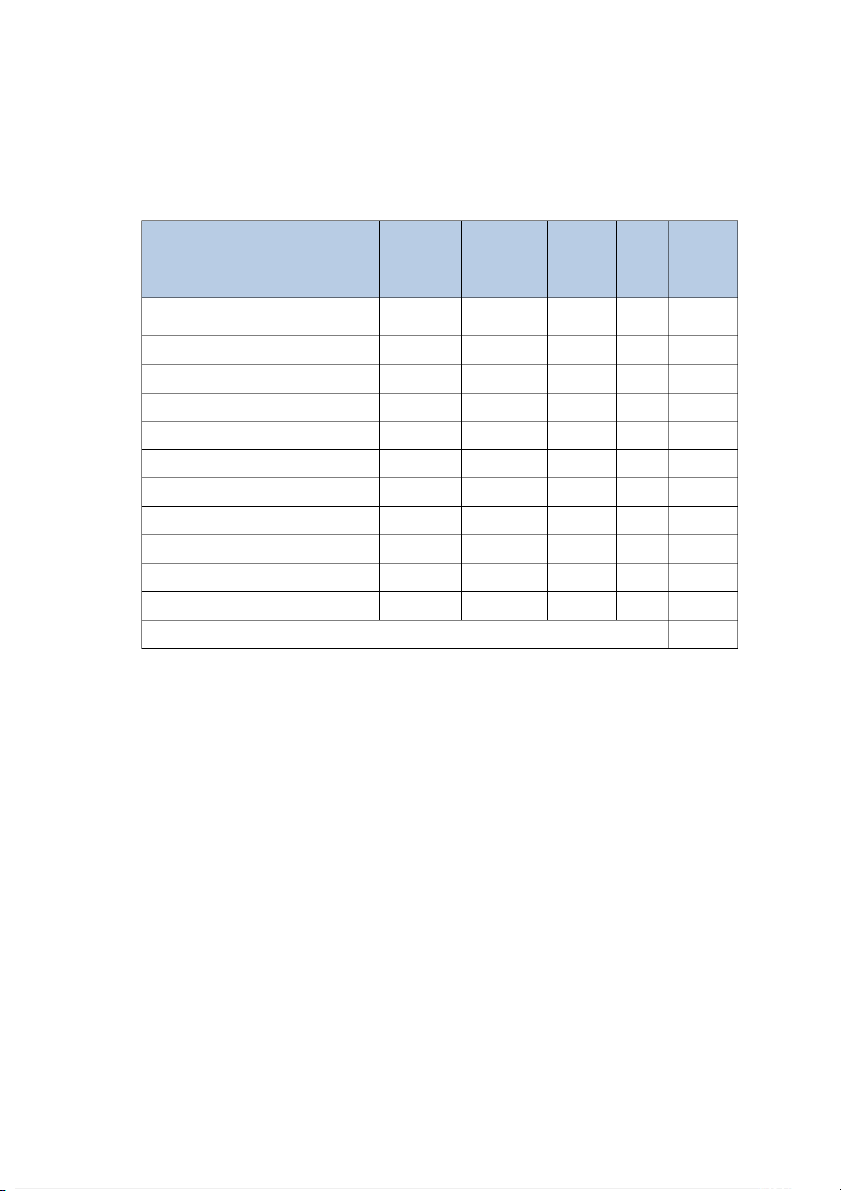

Dựa vào bảng cân đối kế toán và báo cáo kết quả hoạt động kinh doanh của

công ty ta tinh được các chỉ tiêu sau đây: Chỉ tiêu 2019 2020 2021

Tỉ suất sinh lợi của doanh thu (ROS) (1) 71.69% 45.85% 9.76%

Số vòng quay Tài Sản bình quân (2) 0.18 0.19 0.11

Đòn bẩy tài chính (3) 1.47 1.54 1.45 ROA = (1) x (2) 12.66% 8.69% 1.08% 1 1 ROE = (1) x (2) x (3) 18.63% 13.42% 1.57%

Lợi nhuận sau thuế/Doanh thu thuần (ROS) 3 năm giảm nhanh dần, trong đó

ROS năm 2021 giảm gấp 7.34 lần so với năm 2019, giảm từ 71.69% năm 2019

xuống còn 9.76% năm 2021. Qua đó, cho thấy công ty chưa quản lý tốt chi phí

trong doanh nghiệp, chi phí tăng liên tục tăng trong ba năm (chủ yếu do trích lập dự

phòng), đã làm cho lợi nhuận sau thuế giảm. Đồng thời cũng nhận thấy rằng, doanh

thu thuần trong 3 năm có xu hướng giảm dần lợi nhuận có tốc độ suy giảm mạnh

hơn doanh thu, dẫn đến chỉ tiêu ROS cũng bị biến động giảm mạnh theo. Công ty

SSI nên xem xét lại chỉ số này, cần tăng cường kiểm tra chi phí các bộ phận và cần

tăng Lợi nhuận sau thuế có tốc độ nhanh hơn độ tăng của chi phí, khi đó chỉ số này

mới tăng trưởng và bền vững được.

Số vòng quay tài sản bình quân không ổn định, chỉ riêng năm 2020 tăng nhẹ

0.01 vòng hơn năm 2019, chứng tỏ rằng doanh nghiệp có doanh thu thuần của ba

năm càng nhỏ và tài sản bình quân càng lớn.

Hệ số Tài sản bình quân/VCSH (Đòn bẩy tài chính) có xu hướng giảm nhẹ

dần đều trong 3 năm quay quanh mức trung bình 3 năm là 1.49 lần, chỉ có riêng

năm 2020 là biến động cao lên đến 1.54 lần chứng tỏ doanh nghiệp có sử dụng đòn

bẩy tài chính thể hiện qua việc nợ phải trả tăng lên nhưng mức tăng này không ảnh

hưởng lớn đến khả năng thanh toán vì vốn chủ sở hữu chủ sở hữu của doanh nghiệp

vẫn lớn hơn so với tổng nợ phải trả. Điều này cho thấy doanh nghiệp kiểm soát nợ

tốt, giảm thiểu được rủi ro từ những khoản vay nợ trong khi lãi suất vay biến động

tăng liên tục trong giai đoạn này.

Sự giảm mạnh của ROA từ 12.66% năm 2019 xuống đến 1.08% trong năm

2021, giảm đến 11.72 lần chứng tỏ việc sử dụng tài sản không hiệu quả, chi phí

ngày càng tăng cao và doanh nghiệp đang thu hẹp quy mô kinh doanh, và tình hình

kinh doanh trong năm 2021 gặp nhiều khó khăn hơn so với các năm trước. Qua

bảng thông số, ta thấy rằng tốc độ giảm của ROE nhanh hơn so với tốc độ giảm của

ROA, chính vì tổng tài sản bình quân tăng vào năm 2020 và giảm vào năm 2021,

trong khi VCSH tăng nhẹ dần từ năm 2019-2021, và lợi nhuận sau thuế cũng giảm 1 2 dần trong 3 năm.

Năm 2019, Nợ phải trả chiếm 41,61%, năm 2021 chiếm 20.75%, tức là VCSH

từ 2019 đến năm 2021 có tăng mạnh. Từ đây ta thấy rằng công ty đã giảm đáng kể

các khoản nợ, mà đặc biệt là các khoản nợ dài hạn. ROA và ROE còn liên quan đến

số vòng quay tài sản và tỉ suất lợi nhuận của doanh thu, như đã phân tích ở trên,

vòng quay tài sản của công ty không ổn định, từ 0.18 vòng năm 2009 lên 0.19 vòng

năm 2020 và xuống còn 0.11 vòng năm 2021 cho thấy rằng số vòng quay của tài

sản bình quân càng thấp chứng tỏ sức hoạt động của các tài sản càng chậm, đó là

nhân tố đã làm giảm ROA.

Chỉ tiêu ROE cao thường giúp cho doanh nghiệp dễ dàng huy động được vốn

mới trên thị trường tài chính để tài trợ cho sự tăng trưởng của doanh nghiệp, nhưng

cũng phải nhìn nhận lại rằng ROE đã giảm từ mức 18.63% năm 2019 xuống mức

thấp 1.57% năm 2021 phần lớn là do ROS giảm mạnh và vòng quay tài sản bình

quân cũng giảm mặc dù đòn bẩy tài chính chỉ giảm nhẹ cho thấy tốc độ tăng trưởng

lợi nhuận không theo kịp tốc độ tăng của vốn chủ sở hữu. Chính vì vậy càng dễ

nhận ra rằng, do ảnh hưởng của thị trường đang xuống dốc dẫn đến các hoạt động

của doanh nghiệp đang co cụm lại trong các lĩnh vực kinh doanh, nên các chỉ số để

nhà đầu tư xem xét như ROA, ROE đều giảm sút.

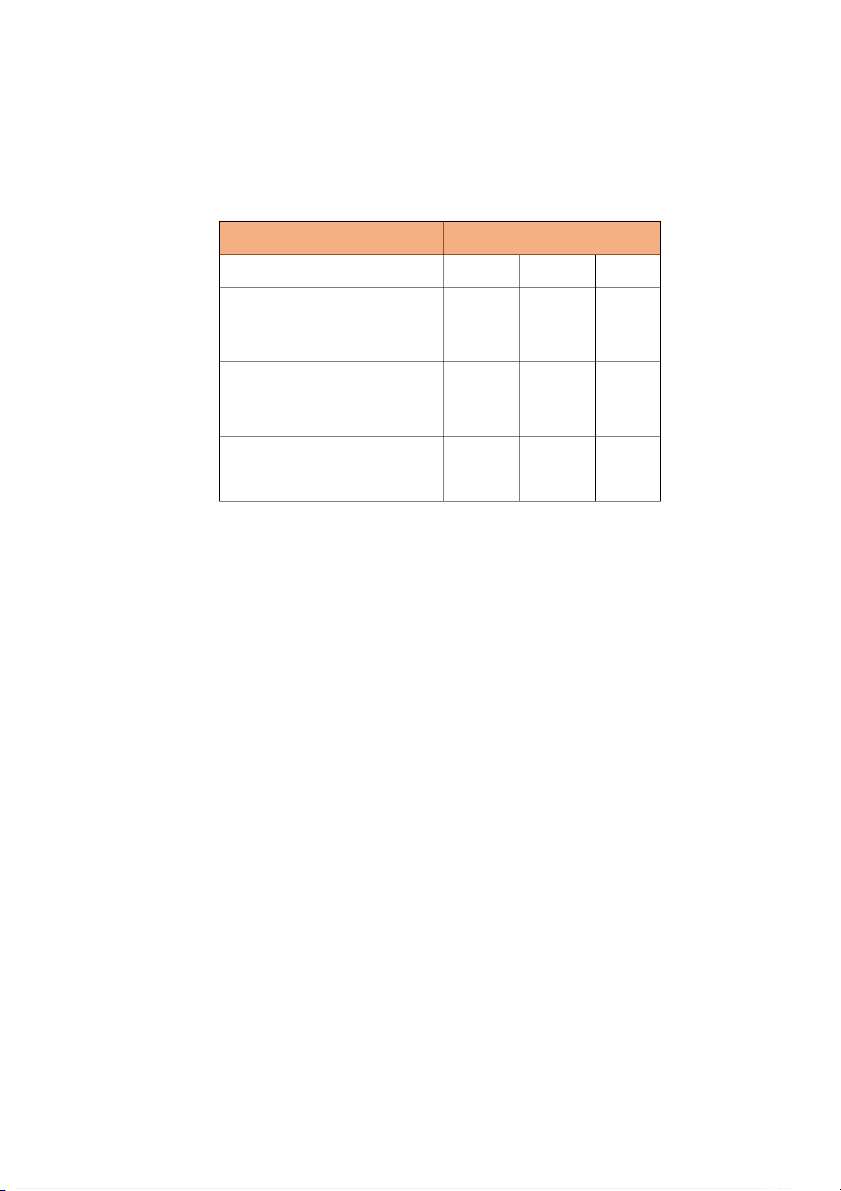

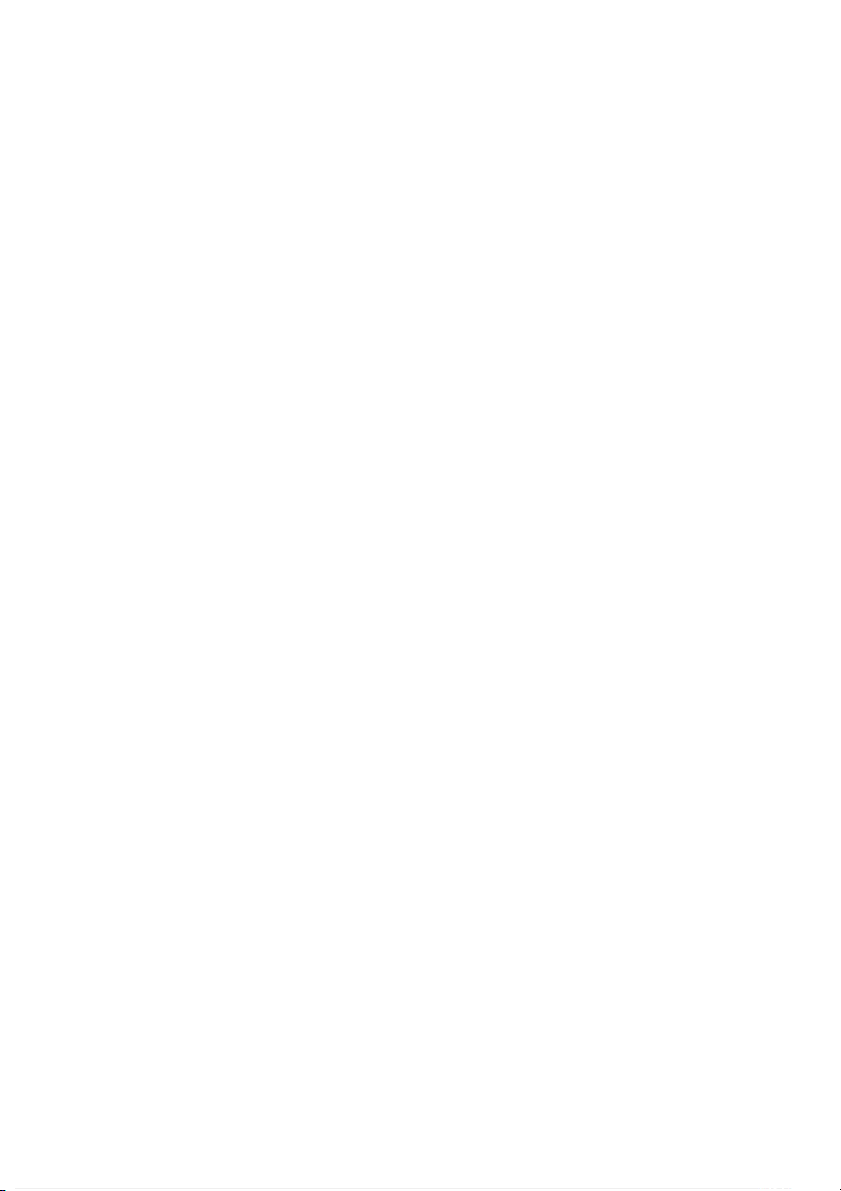

3. Đánh giá tín nhiệm Năm 2019 1 3 Tỷ số Mức độ Điể Hệ Điểm Chỉ tiêu tài chính tín nhiệm m sổ quy đổi

1. Khả năng Thanh toán hiện 2,47 A 5 2 10 thời

2. Khả năng thanh toán nhanh 2,47 A 5 1 5 3. Tỷ số nợ 31,91% A 5 3 15 4. Tỷ số nợ/VCSH 46,9% A 5 3 15

5. Nợ quá hạn/Tổng dư nợ - - - - 6. Vòng quay TS 0,18 E 1 3 3 7. Vòng quay tồn kho - - - - -

8. Kỳ thu tiền bình quản 89 E 1 3 3 9.ROS 71,69% A 5 5 25 10.ROA 12,66% A 5 5 25 11 ROE 18,39% A 5 5 25 Tồng sả 12 6

xếp hạng doanh nghiệp loại BB. Công ty cổ phần SSI là doanh nghiệp hoạt động

hiệu quả, có tiềm năng phát triển.Tuy nhiên còn một số hạn chế về tiềm lực tài

chính và tồn tại những nguy cơ tiềm ẩn. Rủi ro trung bình. Năm 2020 Tỷ số tài Mức độ Điề Hệ Điểm Chỉ tiêu chính tín nhiệm m sô quy đổi

1. Khả năng thanh toán hiện thời 2,04 B 4 2 8

2. Khả năng thanh toán nhanh 2,04 B 4 1 4 3. Tỷ số nợ 37,08% B 4 3 12 4. Tỳ số nợ/VCSH 59,7% B 4 3 12

5. Nợ quá hạn/Tồng dư nợ - - 6. Vòng quay TS 0,19 E 1 3 3 7. Vòng quay tồn kho - 8. Kỳ thu tiền binh quản 147,81 E 1 3 3 9.ROS 45,85% A 5 5 25 10.ROA 8,69% B 4 5 20 11.ROE 13,42% A 5 5 25 Tổng số 112 1 4

xếp hạng doanh nghiệp loại BB. Công ty cổ phần SSI là doanh nghiệp hoạt động

hiệu quả, có tiềm năng phát triển.Tuy nhiên còn một số hạn chế về tiềm lực tài chính

và tồn tại những nguy cơ tiềm ẩn. Rủi ro trung bình. Năm 2021 Tỷ sỗ tài Chỉ tiêu Chĩn Điểm Hệ số Điểm Mức độ h quy (lồi tín nhiệm

1. Khả năng thanh toán hiện thời 2,73 A 5 2 10 2. Khả năng thanh toán 2,73 A 5 1 5 h h 3. Tỷ số nợ 20,75% A 5 3 15 4. Tỳ số nợ/VCSH 26,58 A 5 3 15 %

5. Nợ quá hạn/Tổng dư nợ - - 6. Vòng quay TS 0,1 E 1 3 3 7. Vòng quay tồn kho - 8. Kỳ thu tiền bình quàn 210,6 E 1 3 3 1 9.ROS 9,7% A 5 5 25 10.ROA 1,08 E 1 5 5 % 11. ROE 1,57 E 1 5 5 % Tong số 86

Xếp loại doanh nghiệp loại B. Công ty cổ phần SSI là doanh nghiệp hoạt động

chưa hiệu quả, kỳ thu tiền bình quân khá cao cho thấy chính sách thu hồi nợ của công

ty kém, dẫn đến có nguy cơ tiềm ẩn và rủi ro trung bình.

Kết luận : SSI là công ty chứng khoán, hoạt động trong một ngành nghề đặc thù vì

vậy kinh doanh của SSI phụ thuộc rất nhiều vào thị trường chứng khoán và nền kinh

tế. Công ty luôn đạt được mức lợi nhuận rất lớn (lớn nhất trong ngành) mỗi khi thị

trường tăng trưởng mạnh. Ngoài ra, điểm nổi bật của SSI là khả năng kiểm soát rủi ro,

trong giai đoạn khó khăn (2019 & 2021) rất nhiều công ty trong ngành làm ăn thua lỗ

nhưng SSI vẫn kinh doanh có lợi nhuận.

Ngoài ra, SSI là công ty chứng khoán lớn nhất trong ngành, có vị thế đứng đầu với

thương hiệu mạnh, tình hình tài chính ổn định. Đội ngũ lãnh đạo năng động và có

nhiều thâm niên trong ngành sẽ giúp công ty có những bước đi hợp lý trong tương lai. 1 5

Tóm lại, SSI là cổ phiếu đại diện cho nhóm ngành chứng khoán cần phải có trong danh mục đầu tư.

CHƯƠNG 3 : KẾT LUẬN

Qua phân tích và đánh giá các chỉ số tài chính giúp chúng tôi một cái nhìn tổng quan

về công ty cổ phần chứng khoán Sài Gòn (SSI). SSI đang hoạt động kinh doanh khá

tốt trong một thị trường chứng khoán ảm đạm hiện nay. Khả năng thanh toán tốt, chỉ

số đòn bẩy tài chính an toàn do doanh nghiệp rất độc lập và tự chủ về vốn, vấn đề quản

lý và sử dụng tài sản đạt hiệu quả cao, các chỉ số thể hiện khả năng sinh lời đều tốt hơn

rất nhiều so với các đối thủ cạnh tranh trong cùng ngành, tuy nhiên, hệ số tín nhiệm

không được tốt, chưa chắc chắn về tài chính.

Từ đó, có thể thấy, các ngân hàng thương mại vẫn nên cấp tín dụng cho SSI khi

tập đoàn này cần vốn trong những hoạt động kinh doanh có hiệu quả nhưng vẫn cần có

sự giám sát, quản lý chặt chẽ về tình hình trả lãi và trả nợ gốc của SSI. Trong bối cảnh

nền kinh tế khó khăn như hiện nay cũng như chính sách tiền tệ thắt chặt thì các ngân

hàng thương mại cần thận trọng khi cấp tín dụng, và có rất nhiều doanh nghiệp đang

gặp khó khăn trong sản xuất kinh doanh do thiếu vốn, vì vậy, các ngân hàng cần tạo

điều kiện để các doanh nghiệp vay vốn làm ăn, tạo ra lợi nhuận cho cả hai bên.

Nhìn chung, thị trường chứng khoán đóng vai trò rất quan trọng, có chức năng thu

hút vốn dài hạn cho nền kinh tế. Với một nền kinh tế đang phát triển, một thị trường

chúng khoán còn non trẻ so với lịch sử hàng trăm năm của thế giới thì dư địa phát triển

ngành này còn rất lớn. Thị trường chúng khoán Việt Nam còn rất nhiều cơ hội để bứt

phá trong tương lai khi mà số lượng tài khoản chứng khoán chỉ chiếm ~ 2% dân số

trong khi các nước phát triển tỉ lệ này trên 50%. 1 6 17