Preview text:

Phân tích báo cáo tài chính Vinamilk

1. Khái quát về công ty Vinamilk 1.1. Về công ty

Công ty sữa Vinamilk thành lập từ năm 1976. Đây là một trong số những công ty thực

hiện niêm yết đầu tiên trên sàn chứng khoán Việt Nam. Tới thời điểm cuối năm 2011, công ty

hiện có 3 chi nhánh văn phòng bán hàng, 10 nhà máy trải dài từ Bắc vào Nam, 03 nhà máy

đang xây dựng, 2 xí nghiệp kho vận. Vinamilk được bình chọn là 100 thương hiệu mạnh nhất

Việt Nam, chiếm thị phần hàng đầu và đạt tốc độ tăng trưởng 20-25%/ năm. Theo đó Vinamilk

vẫn là thương hiệu được người tiêu dùng tin cậy sử dụng mặc dù năm 2011 là năm gặp nhiều

khó khăn đối với các doanh nghiệp nhưng VNM gặt hái nhiều thành công rực rỡ, doanh thu đạt

22.000 tỷ đồng (tương đương 1 tỷ USD) tăng 37% so với cùng kỳ năm 2010 là do trong năm

công ty có những đơn hàng xuất khẩu đầu tiên trị giá 10 triệu USD sang thị trường Thái Lan,

tổng kim ngạnh xuất khẩu trong năm đạt 140 triệu USD tăng 67.4% và lợi nhuận sau thuế đạt

4.218 tỷ đồng tăng 17% so với cùng kỳ năm trước. Sản phẩm Công ty chủ yếu được tiêu thụ

tại thị trường Việt Nam và cũng xuất khẩu sang các thị trường nước ngoài như Úc, Campuchia, Irắc, Philipines và Mỹ. 1.2. Sản phẩm

Danh mục sản phẩm của Vinamilk có sản phẩm chủ lực là sữa nước và sữa bột; sản

phẩm có giá trị cộng thêm như sữa đặc, yoghurt ăn và yoghurt uống, kem và phó mát. Vinamilk

cung cấp cho thị trường một những danh mục các sản phẩm đa dạng đến cho người tiêu dùng

Công ty hiện có trên 200 chế phẩm từ sữa với các nhóm sản phẩm chính gồm sữa đặc,

sữa tươi – sữa chua uống, sữa bột – bột dinh dưỡng, nhóm sản phẩm đông lạnh, nước

giải khát… lần lượt chiếm khoảng 37 – 90% thị phần cả nước, tùy từng nhóm hàng. 1.3. Thị trường

Đã duy trì được vai trò chủ đạo trên thị trường trong nước và cạnh tranh hiệu quả với

các nhãn hiệu sữa của nước ngoài. VNM chiếm khoảng 30-80% thị phần trong nước tùy loại

sản phẩm. Trên 90% kim ngạch xuất khẩu của VNM là thị trường Trung Đông, đặc biệt là Iraq.

Để giảm bớt rủi ro, VNM đang mở rộng sang các thị trường khác như Úc, Mỹ, Canada, Thái

Lan. Ngoài ra, VNM đang nỗ lực xâm nhập vào thị trường cafe và bia.

1.3.1. Thị trường nội địa

Vinamilk là doanh nghiệp hàng đầu tại Việt Nam về sản xuất sữa và các sản phẩm từ

sữa. Hiện nay, Vinamilk chiếm khoảng 39% thị phần toàn quốc. Hiện tại công ty có trên 240

NPP trên hệ thống phân phối sản phẩm Vinamilk và có trên 140.000 điểm bán hàng trên hệ

thống toàn quốc. Bán hàng qua tất cả các hệ thống Siêu thị trong toàn quốc.

1.3.2. Thị trường nước ngoài

Tập trung hiệu quả kinh doanh chủ yếu tại thị trường Việt nam, nơi chiếm khoảng 80%

doanh thu trong vòng 3 năm tài chính vừa qua. Thị trường xuất khẩu sản phẩm ra ngoài Việt

Nam đến các nước như: Úc, Cambodia, Iraq, Kuwait, The Maldives, The Philippines, Suriname,

UAE và Mỹ. Phân loại các thị trường chủ yếu theo vùng như sau: 1.4. Đối thủ

Thị trường sữa Việt Nam có mức độ cạnh tranh cao. Bên cạnh các nhà sản xuất sữa

trong nước như Hanoimilk, Longthanhmilk hay mới đây là TH Truemilk… Vinamilk còn phải

cạnh tranh với các sản phẩm nhập khẩu với những tên tuổi lớn như Abbott, Mead Johnson,

Nestlé, Dutch Lady…Mặc dù vậy, năm vừa qua Vinamilk vẫn tiếp tục giữ vững vị trí dẫn đầu với

thị phần tính chung cho tất cả sản phẩm sữa vào khoảng 37%. 1.5.

Định hướng phát triển công ty

Với định hướng phát triển thành một tập đoàn thực phẩm, Vinamilk đang mở rộng kinh

doanh sang các lĩnh vực khác như cà phê (Moment), bia (liên doanh với SABMiller).

Bên cạnh đó, Vinamilk cũng tăng quy mô thông qua đầu tư tài chính vào một số công ty trong

ngành. Điểm nổi bật của Vinamilk là hoạt động kinh doanh ổn định, vững vàng trong nhiều năm qua.

Mục tiêu của Công ty là tối đa hóa giá trị của cổ đông và theo đuổi chiến lược phát triển

kinh doanh dựa trên những yếu tố chủ lực sau:

* Củng cố, xây dựng và phát triển một hệ thống các thương hiệu cực mạnh đáp ứng tốt

nhất các nhu cầu và tâm lý tiêu dùng của người tiêu dùng Việt Nam

* Phát triển thương hiệu Vinamilk thành thương hiệu dinh dưỡng có uy tín khoa học và

đáng tin cậy nhất với mọi người dân Việt Nam thông qua chiến lược áp dụng nghiên cứu khoa

học về nhu cầu dinh dưỡng đặc thù của người Việt Nam để phát triển ra những dòng sản phẩm

tối ưu nhất cho người tiêu dùng Việt Nam

* Đầu tư mở rộng sản xuất kinh doanh qua thị trường của các mặt hàng nước giải khát

tốt cho sức khỏe của người tiêu dùng thông qua thương hiệu chủ lực VFresh nhằm đáp ứng xu

hướng tiêu dùng tăng nhanh đối với các mặt hàng nước giải khát đến từ thiên nhiên và tốt cho sức khỏe con người

* Củng cố hệ thống và chất lượng phân phối nhằm giành thêm thị phần tại các thị

trường mà Vinamilk có thị phần chưa cao, đặc biệt là tại các vùng nông thôn và các đô thị nhỏ;

* Khai thác sức mạnh và uy tín của thương hiệu Vinamilk là một thương hiệu dinh

dưỡng có “uy tín khoa học và đáng tin cậy nhất của người Việt Nam” để chiếm lĩnh ít nhất là

35% thị phần của thị trường sữa bột trong vòng 2 năm tới;

* Phát triển toàn diện danh mục các sản phẩm sữa và từ sữa nhằm hướng tới một

lượng khách hàng tiêu thụ rộng lớn, đồng thời mở rộng sang các sản phẩm giá trị cộng thêm có

giá bán cao nhằm nâng cao tỷ suất lợi nhuận chung của toàn Công ty;

* Tiếp tục nâng cao năng luc quản lý hệ thống cung cấp;

* Tiếp tục mở rộng và phát triển hệ thống phân phối chủ động, vững mạnh và hiệu quả.

* Phát triển nguồn nguyên liệu để đảm bảo nguồn cung sữa tươi ổn định, chất lượng

cao với giá cạnh tranh và đáng tin cậy

2. Các báo cáo tài chính

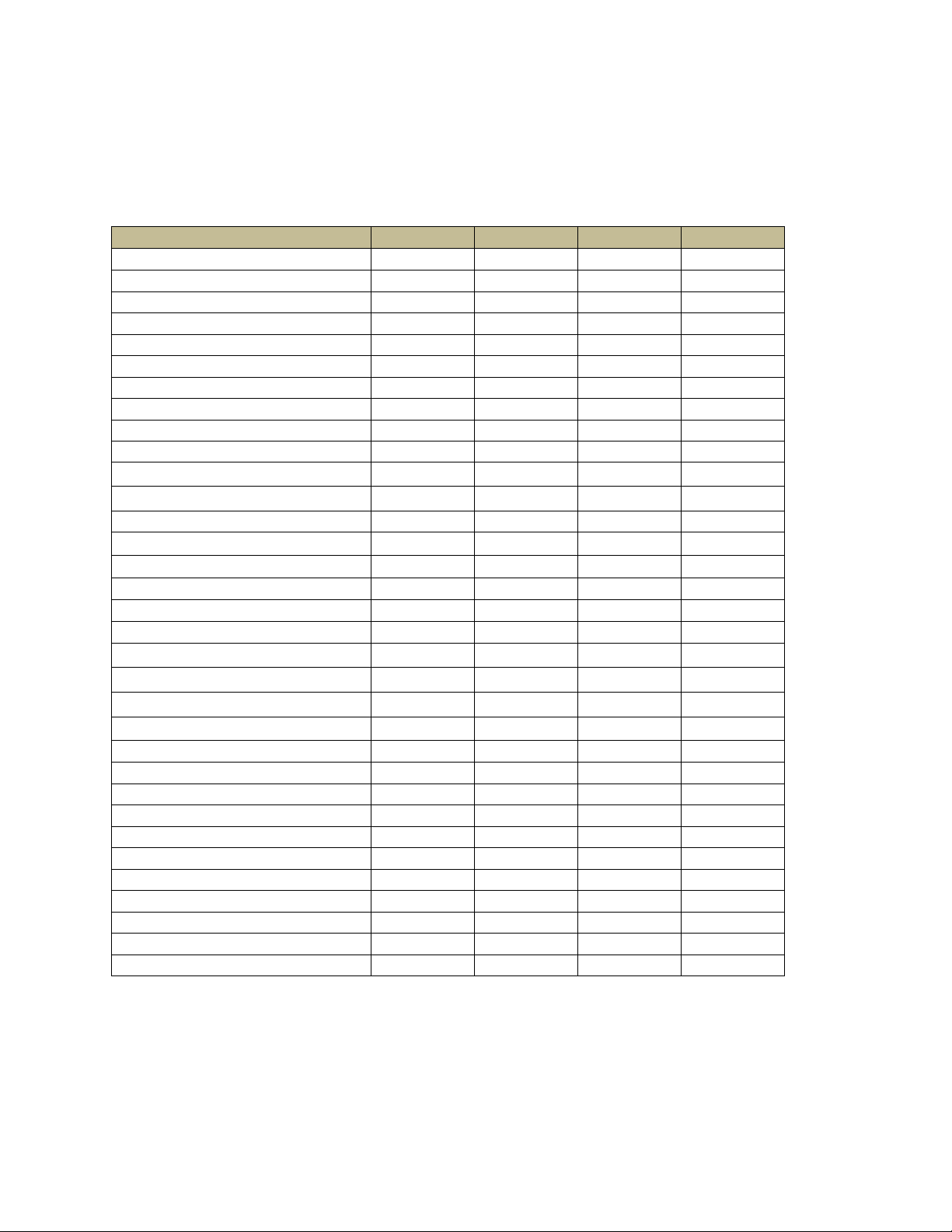

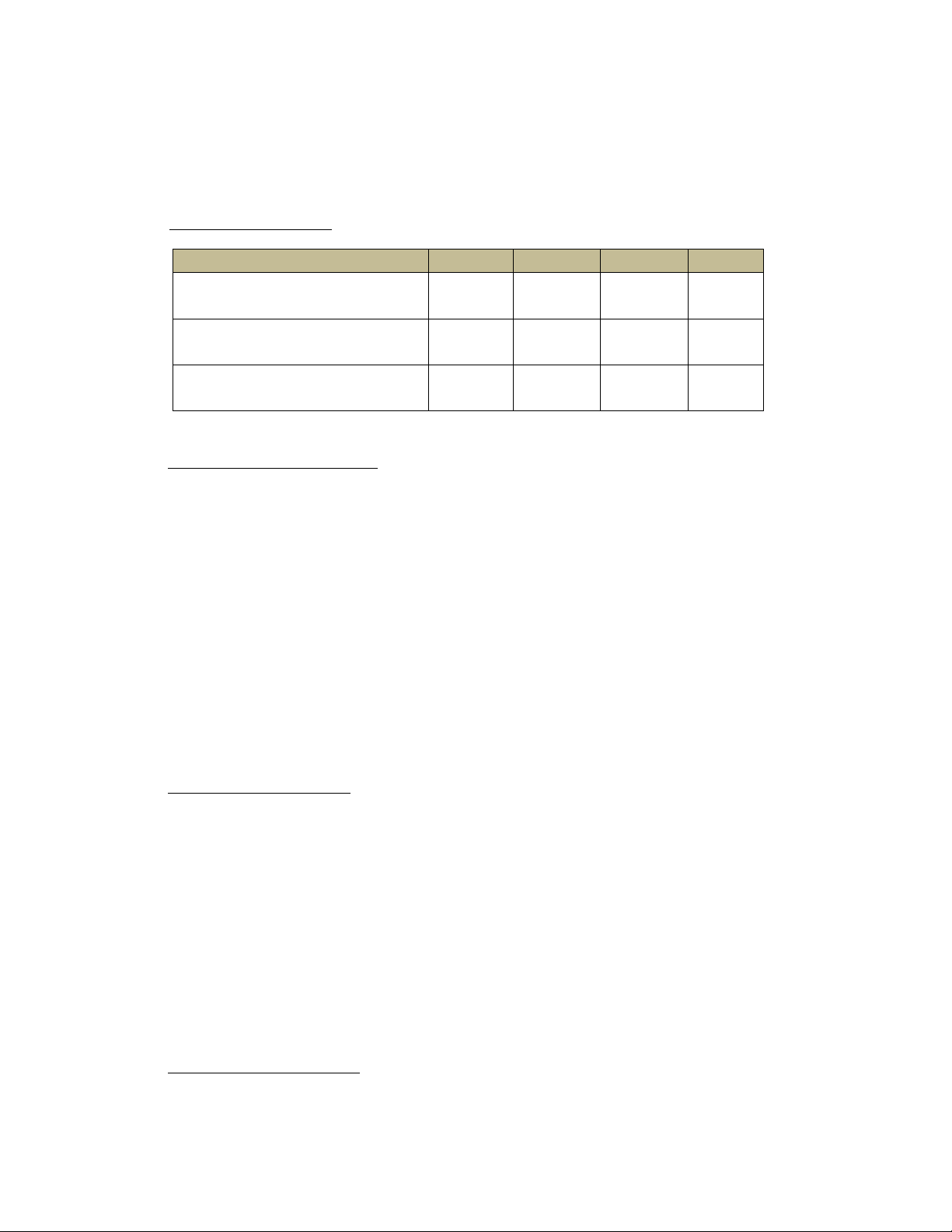

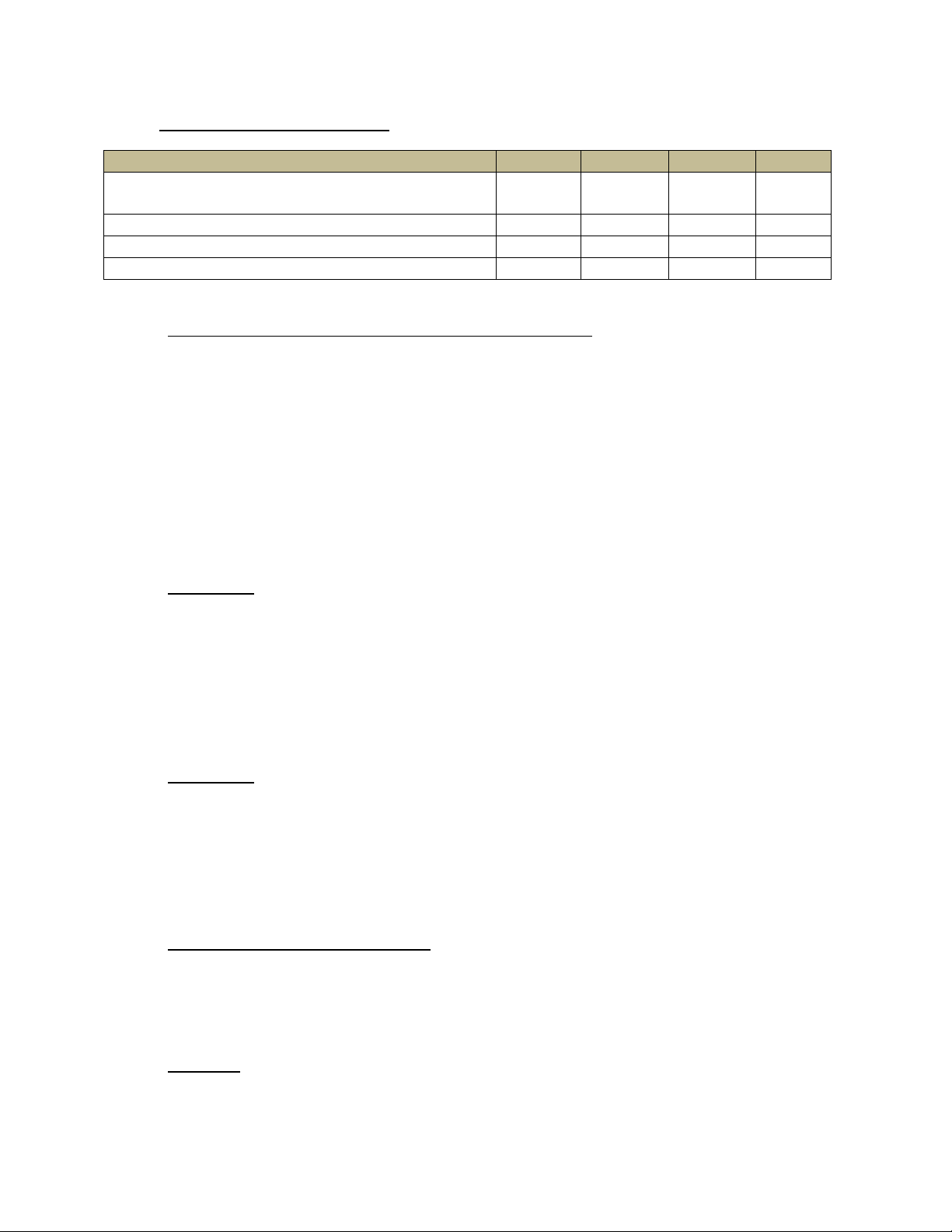

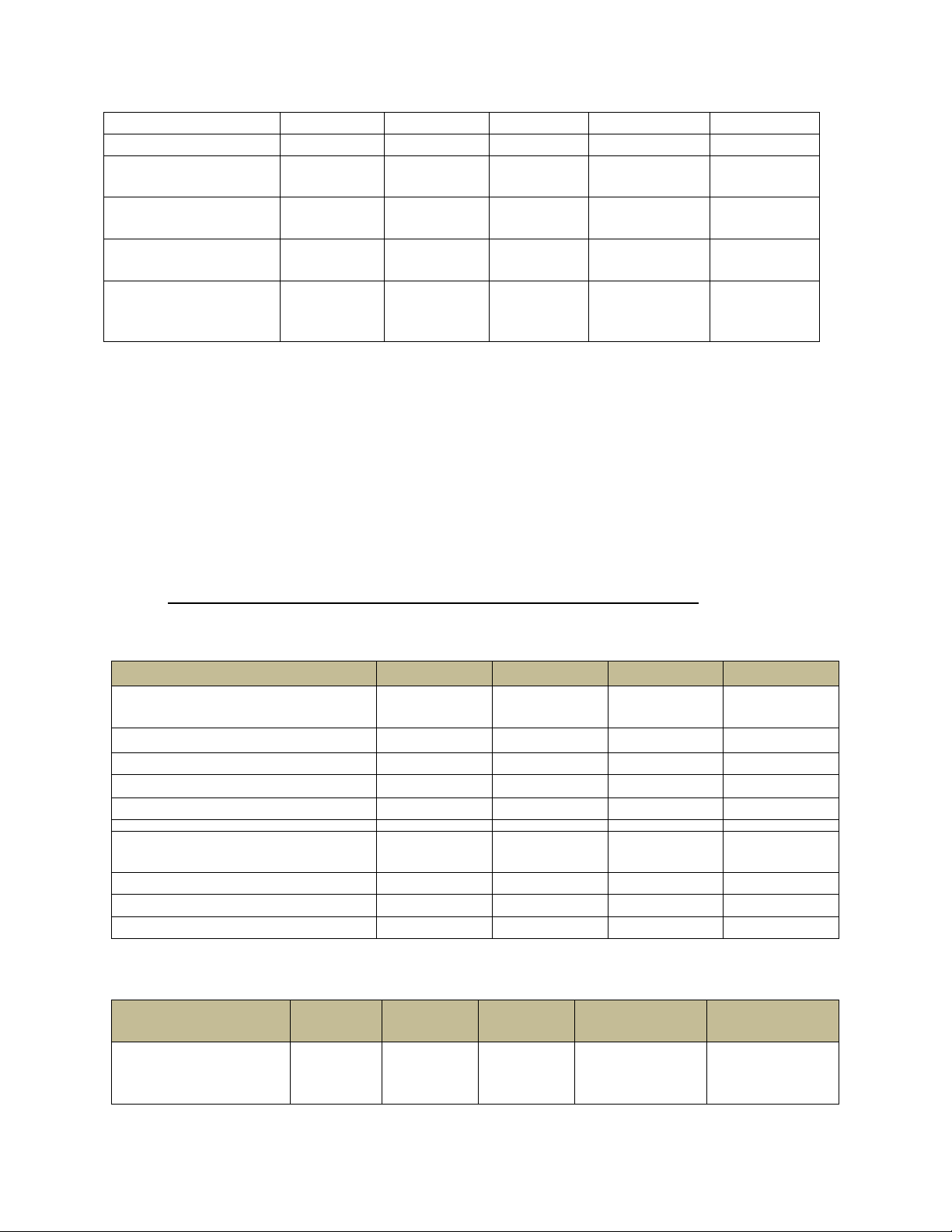

Bảng cân đối kế toán 2008 2009 2010 2011

TÀI SẢN NGẮN HẠN

3,187,605 5,069,159 5,919,802 9,467,683

Tiền và các khoản tương đương tiền 338,654 426,135 613,472 3,156,515

Các khoản đầu tư tài chính ngắn hạn 374,002 2,314,254 1,742,260 736,033

Các khoản phải thu ngắn hạn

646,385 728,635 1,124,862 2,169,205 Hàng tồn kho

1,775,342 1,311,765 2,351,354 3,272,496 Tài sản ngắn hạn khác

53,222 288,370 87,854 133,434 TÀI SẢN DÀI HẠN

2,779,354 3,412,877 4,853,230 6,114,988

Các khoản phải thu dài hạn 475 8,822 24 - Tài sản cố định

1,936,923 2,524,964 3,428,572 5,044,762

Bất động sản đầu tư

27,489 27,489 100,818 100,671

Các khoản đầu tư tài chính dài hạn

570,657 602,478 1,141,798 846,714 Lợi thế thương mại - - 19,557 15,503 Tài sản dài hạn khác

243,810 249,124 162,461 107,338 TỔNG TÀI SẢN

5,966,959 8,482,036 10,773,032 15,582,671 NỢ PHẢI TRẢ

1,250,630 1,991,196 2,808,595 3,105,466

Nợ ngắn hạn

1,068,700 1,734,871 2,645,012 2,946,537 Vay ngắn hạn 188,222 13,283 567,960 - Phải trả người bán

492,556 789,867 1,089,417 1,830,959

Người mua trả tiền trước 5,917 28,827 30,515 116,845

Các khoản phải trả khác

382,005 902,895 957,120 998,733 Nợ dài hạn

181,930 256,325 163,583 158,929 VỐN CHỦ SỞ HỮU

4,665,715 6,455,475 7,964,437 12,477,205 Vốn chủ sở hữu

1,752,757 3,512,653 3,530,721 5,561,148 Thặng dư vốn cổ phần 1,064,948 - - 1,276,994 Cổ phiếu quỹ - (154) (669) (2,522)

Quỹ đầu tư phát triển

869,697 1,756,283 2,172,291 908,024 Quỹ dự phòng tài chính

175,276 294,348 353,072 556,115

Lợi nhuận sau thuế chưa phân phối 803,037 892,345 1,909,022 4,177,446 TỔNG NGUỒN VỐN

5,966,959 8,482,036 10,773,032 15,582,671 Số lượng cổ phiếu

75,275,670 351,249,980 353,006,100 555,867,614 EPS 7,132 6,769 6,834 7,717 Tài sản vô hình

50,868 39,241 173,395 256,046

Giá trị sổ sách (booking value)

4,665,461 6,451,599 7,791,042 12,221,159

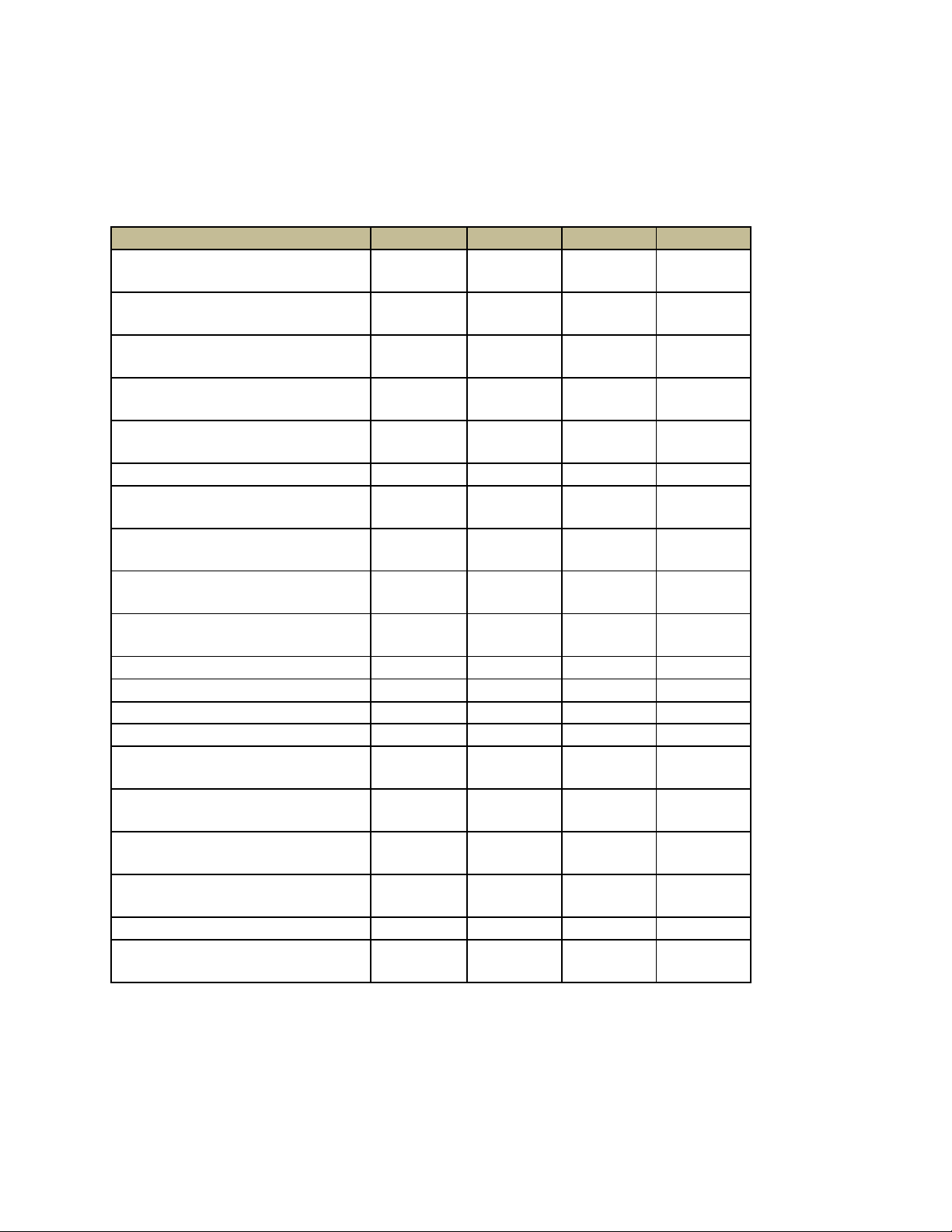

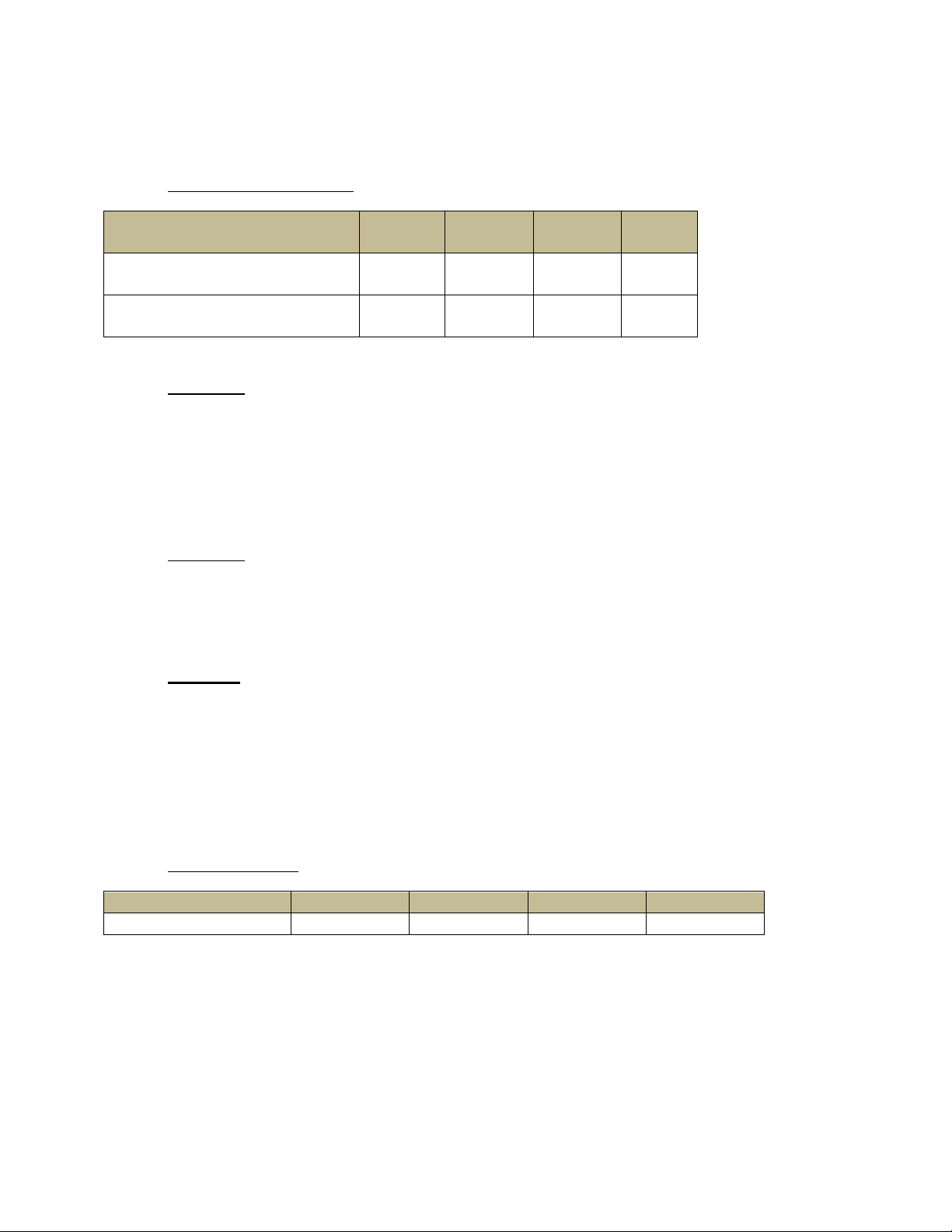

Bảng kết quả hoạt động kinh doanh 2008 2009 2010 2011

Doanh thu bán hàng và cung cấp dịch vụ

8,380,563 10,820,142 16,081,466 22,070,557

Các khoản giảm trừ doanh thu (171,581) -206,371 -328,600 -443,129

Doanh thu thuần về bán hàng và cung cấp dịch vụ

8,208,982 10,613,771 15,752,866 21,627,428 - - Giá vốn hàng bán (5,610,969)

-6,735,062 10,579,208 15,039,305

Lợi nhuận gộp về bán hàng và cung cấp dịch vụ 2,598,013 3,878,709 5,173,658 6,588,123

Doanh thu hoạt động tài chính 264,810 439,936 448,530 680,232 Chi phí tài chính (197,621) -184,828 -153,199 -246,430

Trong đó chi phí lãi vay (26,971) (6,655) (6,172) (13,933) Chi phí bán hàng (1,052,308) -1,245,476 -1,438,186 -1,811,914

Chi phí quản lý doanh nghiệp (297,804) -292,942 -388,147 -459,432

Lợi nhuận từ hoạt động kinh doanh 1,315,090 2,595,399 3,642,656 4,750,579 Doanh thu khác 136,903 143,031 982,987 323,106 Chi phí khác (6,730) -7,072 -374,202 -85,880

Thu nhập khác - Số thuần 130,173 135,959 608,786 237,226

Phần lỗ trong công ty liên doanh, liên kết (73,950) 0 -235 -8,814

Tổng lợi nhuận kế toán trước thuế 1,371,313 2,731,358 4,251,207 4,978,991

Chi phí thuế thu nhập doanh nghiệp hiện hành (161,874) -361,536 -645,059 -778,589

Chi phí thuế thu nhập doanh nghiệp hoãn lại 39,259 6,246 9,344 17,778

Lỗ phân bổ cho cổ đông thiểu số - -375 693 0

Lợi nhuận sau thuế thu nhập doanh nghiệp 1,248,698 2,375,693 3,616,185 4,218,180

Bảng lưu chuyển tiền tệ Chỉ tiêu 2008 2009 2010 2011

I. Lưu chuyển tiền từ hoạt động kinh doanh

1. Lợi nhuận trước thuế 1,371,313

2,731,358 4,251,207 4,978,992

2. Điều chỉnh cho các khoản - Khấu hao TSCĐ 178,430 234,078 290,131 414,590 - Các khoản dự phòng 124,892 62,020 (3,795) 46,247

- Lãi, lỗ chênh lệch tỷ giá hối đoái chưa thực 7,606 hiện (5,704) 3,486 (42,641)

- Lỗ/(lãi) từ thanh lý tài sản cố định - (1,251) (334,207) 22,449

- Thu nhập tiền lãi và cổ tức

(134,747) (275,493) (492,527)

- Lãi, lỗ từ hoạt động đầu tư (26,175) (23,032) 607 9,240 - Chi phí lãi vay 26,971 6,655 6,172 13,933

- Thu từ thanh lý các khoản đầu tư trong công ty liên doanh (139,577)

3. Lợi nhuận từ hoạt động kinh doanh trước 1,669,727

2,738,970 3,891,981 5,000,530

thay đổi vốn lưu động

- Tăng, giảm các khoản phải thu 13,354

(68,042) (319,292) (1,105,678)

- Tăng, giảm hàng tồn kho (112,069)

453,953 (1,110,497) (1,021,809)

- Tăng, giảm các khoản phải trả (105,919) 392,537 367,932 703,897

- Tăng, giảm chi phí trả trước (17,077) 10,276 (14,275) (28,541) - Tiền lãi vay đã trả (25,957) (6,942) (5,034) (14,786)

- Thuế thu nhập doanh nghiệp đã nộp (101,861)

(293,332) (548,573) (793,481)

- Tiền thu khác từ hoạt động kinh doanh 53,507 16,032 66,405 1,256

- Tiền chi khác cho hoạt động kinh doanh (103,946)

(146,949) (309,873) (330,219)

Lưu chuyển tiền thuần từ hoạt động kinh 1,269,759 2,411,169 doanh 3,096,503 2,018,774

II. Lưu chuyển tiền từ hoạt động đầu tư

1.Tiền chi để mua sắm, xây dựng TSCĐ và các tài sản dài hạn khác (445,062) (65,817) (1,432,288) (1,767,206 )

2.Tiền thu từ thanh lý, nhượng bán TSCĐ và 47,134

các tài sản dài hạn khác 4,217 6,747 690,015

3.Tiền chi cho các hoạt động đầu tư chứng - - khoán (200,000) (500,000)

Tiền chi cho công ty liên kết vay - (18,000)

Tăng giảm tiền gửi có kỳ hạn tại ngân hàng (50,191) (2,123,387) 619,375 1,170,408

4.Tiền thu hồi bán các công cụ nợ của đơn vị 101,162 khác (CK đầu tư) 3,010 91,913 16,774

- Thu từ thanh lý các khoản đầu tư trong công ty liên doanh 134,267

Thu từ trái phiếu đến hạn 10,005

Thu hồi khoản vay từ công ty liên doanh 207,968

5.Tiền chi đầu tư góp vốn vào đơn vị khác (134,152) (2,450) (309,567) -

Mua lại vốn góp từ các cổ đông trong cty con (15,603)

6.Tiền thu hồi đầu tư góp vốn vào đơn vị khác - - 20

7.Tiền thu lãi cho vay, cổ tức và lợi nhuận được 472,509 chia 90,373 69,083 272,640

Lưu chuyển tiền thuần từ hoạt động đầu tư

(531,785) (2,476,274) 6,007 (643,051)

III. Lưu chuyển tiền từ hoạt động tài chính

1.Tiền thu từ phát hành cổ phiếu, nhận vốn góp - 1,454,528 của chủ sở hữu 3,646 18,068

2.Tiền chi trả vốn góp cho các chủ sở hữu, mua

lại cổ phiếu của doanh nghiệp đã phát hành (154) (515) (1,853)

3.Tiền vay ngắn hạn, dài hạn nhận được 173,547 3,320 967,076 624,835

4.Tiền chi trả nợ gốc vay (9,963)

(188,222) (407,813) (1,209,835)

5.Tiền chi trả nợ thuê tài chính - -

6. Cổ tức, lợi nhuận đã trả cho chủ sở hữu (680,733) (351,281) (1,765,200) (741,428)

Lưu chuyển tiền thuần từ hoạt động tài (517,149) 126,247 chính

(532,691) (1,188,384)

Lưu chuyển tiền thuần trong kỳ (50 = 220,825

187,338 2,543,423 20+30+40) 87,538

Tiền và tương đương tiền đầu kỳ 117,819

338,654 426,135 613,472

Ảnh hưởng của thay đổi tỷ giá hối đoái quy đổi ngoại tệ 10 (57) (1) (380)

Tiền và tương đương tiền cuối kỳ (70 = 338,654

613,472 3,156,515 50+60+61) 426,135 3. Phân tích tài chính 3.1.

Phân tích các tỷ số tài chính

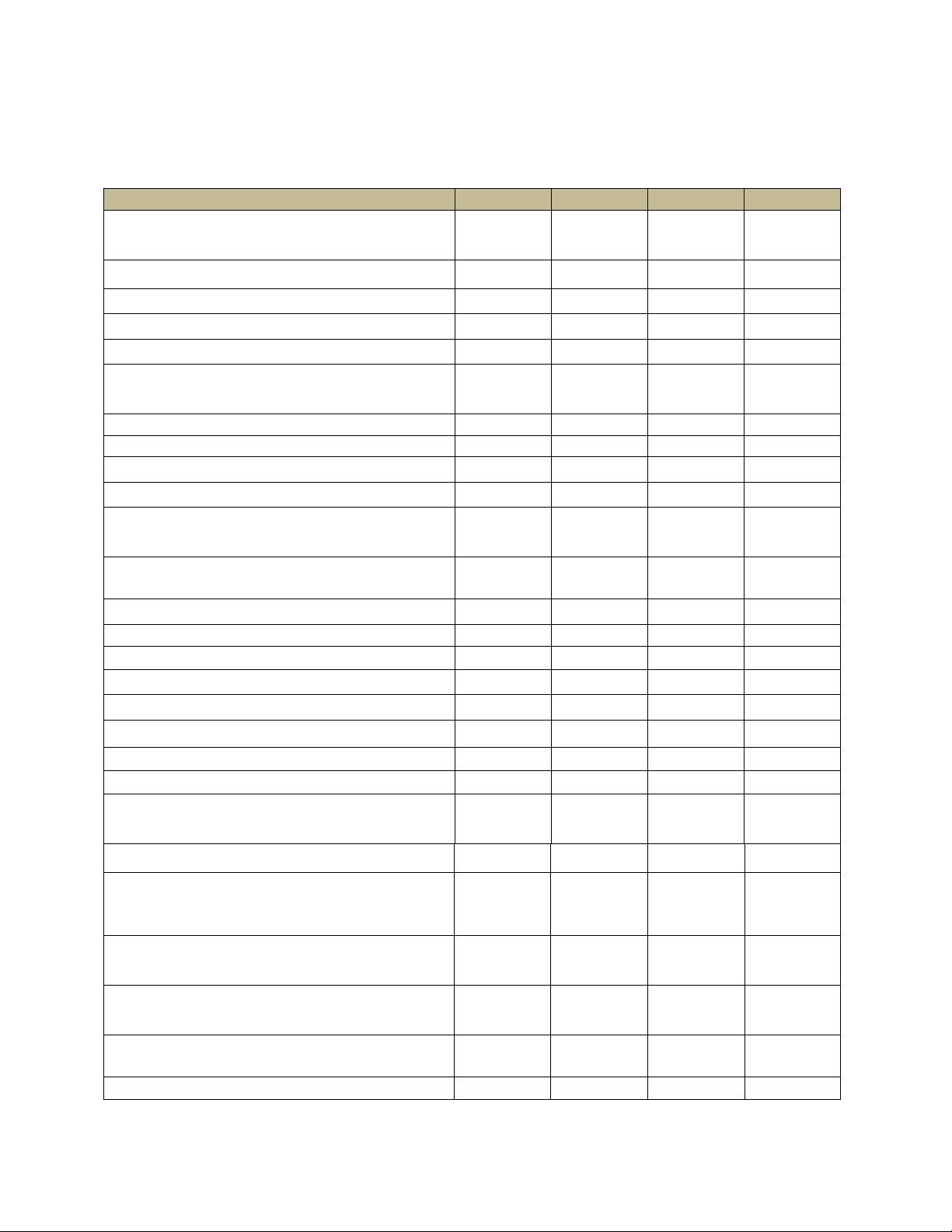

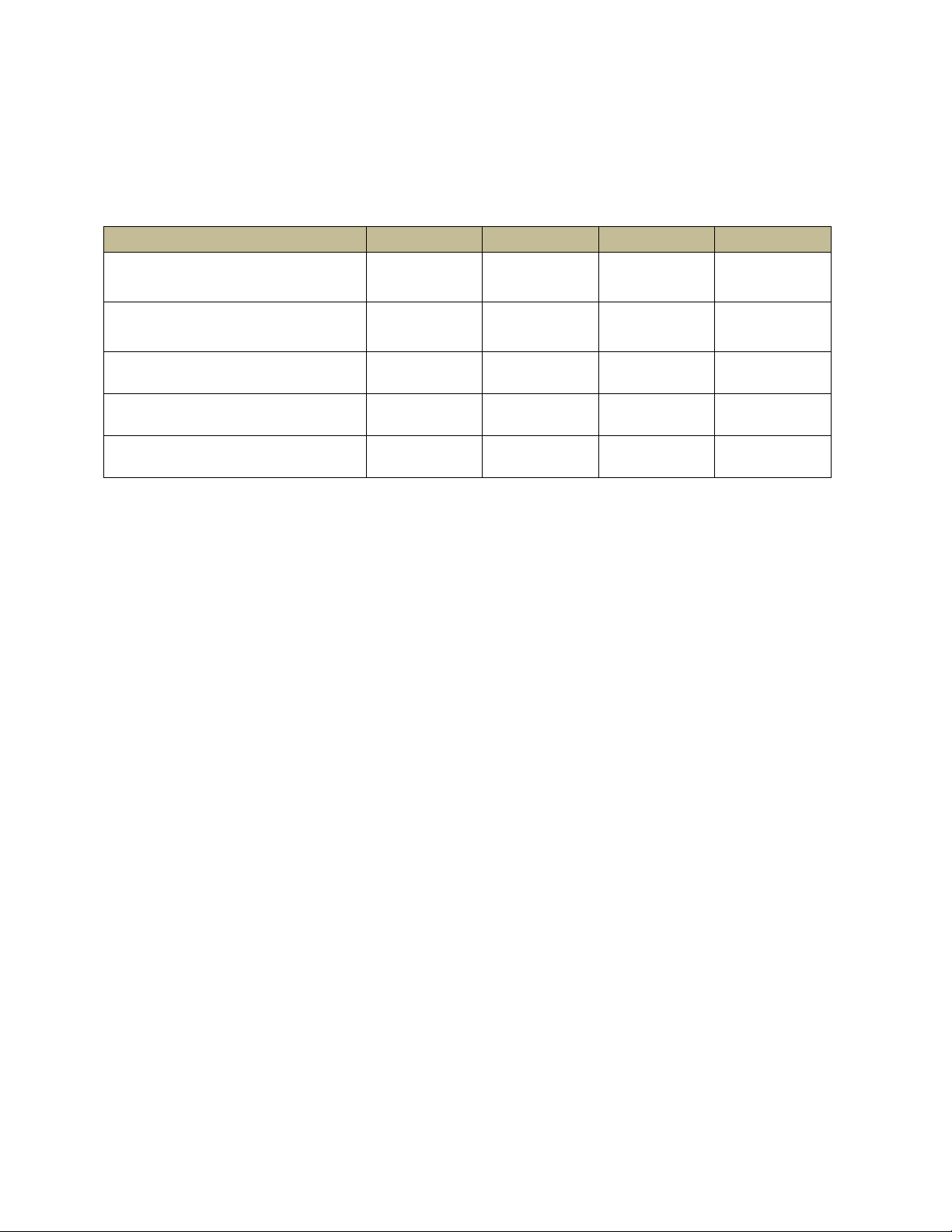

3.1.1. Các hệ số thanh toán

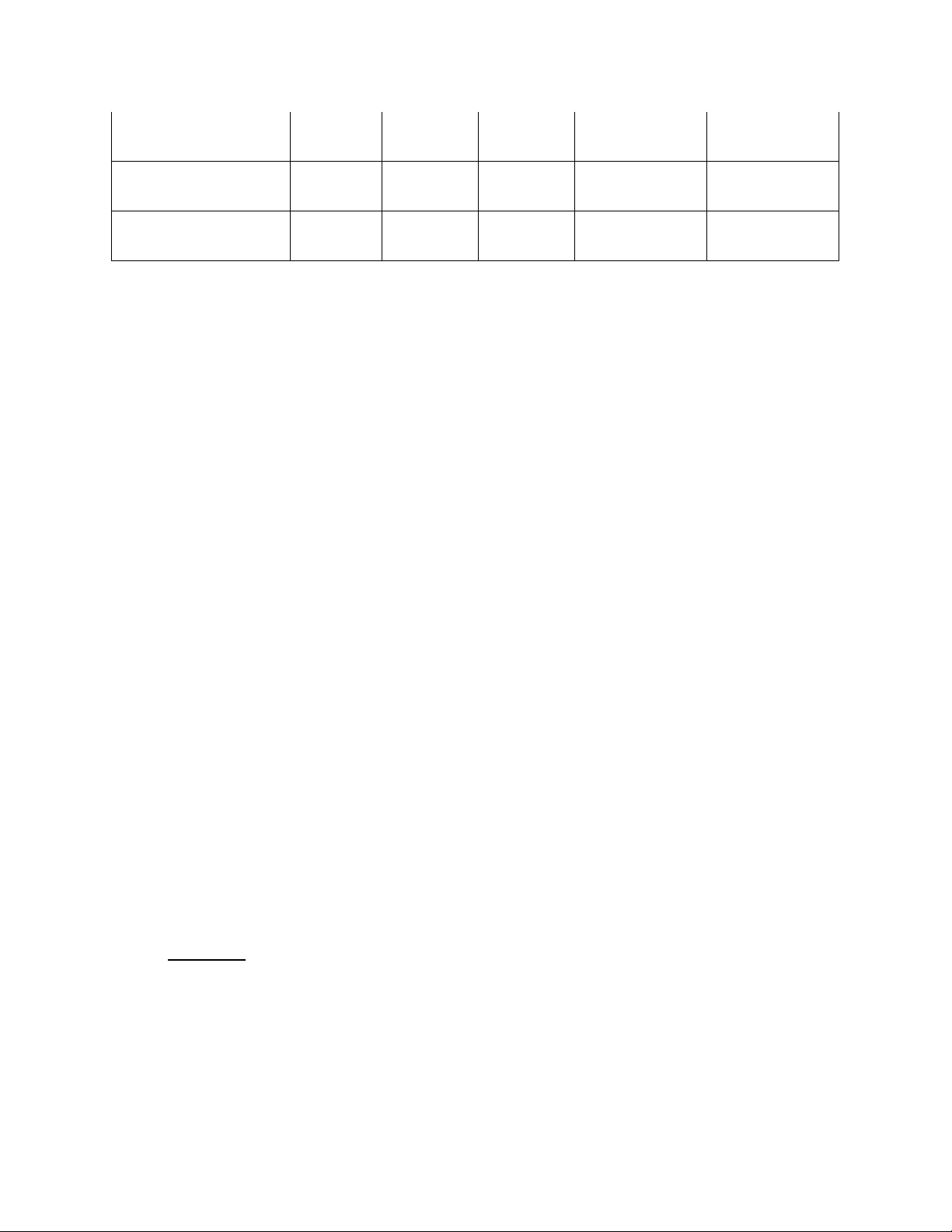

1. Chỉ tiêu thanh khoản 2008 2009 2010 2011

1.1. Khả năng thanh toán hiện 298% 292% 224% 321% hành 1.2. Khả năng thanh toán 132% 217% 135% 210% nhanh

1.3. Khả năng thanh toán tức 32% 25% 23% 107% thời

Hệ số thanh toán hiện hành

Hệ số thanh toán hiện hành thể hiện khả năng đảm bảo chi trả cho các khoản nợ ngắn

hạn từ tài sản ngắn hạn của công ty. Trong khoản thời gian phân tích từ 2008 đến 2011, hệ số

thể hiện khả năng thanh toán hiện hành của công ty đều rất cao, ở mức gần 3 lần. Cụ thể, hệ

số này đã tăng qua giai đoạn phân tích trên, từ 2.98 lần của năm 2008 đến 3.21 lần của năm

2011. Dù rằng có sự sụt giảm đáng chú ý trong năm 2010, còn 2.24 lần, nhưng về tổng thể, hệ

số thanh toán hiện hành của công ty luôn ở mức cao và thể hiện một khả năng ấn tượng trong

khả năng thanh toán các khoản nợ ngắn hạn của mình. Khi so sánh với các công ty đang niêm

yết trên hai sàn chứng khoán Việt Nam cũng như của các công ty thực phẩm, sữa tại thời điểm

cuối năm 2011 và đầu năm 2012, Vinamilk cũng thể hiện sự vượt trội của mình trong khả năng

thanh toán các khoản nợ ngắn hạn. Với số liệu này, ngân hàng hoàn toàn có thể yên tâm khi

thực hiện cho công ty vay các khoản ngắn hạn nhằm bổ sung vốn lưu động cho hoạt động của công ty.

Hệ số thanh toán nhanh

Hệ số thanh toán nhanh thể hiện khả năng thanh toán nợ ngắn hạn của công ty từ các

tài sản ngắn hạn có khả năng chuyển đổi thành tiền nhanh. Hệ số thanh toán nhanh của

Vinamilk tại cuối năm 2011 là 2.1 lần, cho nên nếu loại bỏ hàng tồn kho, khả năng thanh toán

các khoản nợ ngắn hạn của Vinamilk vẫn rất tốt. Hệ số này của công ty đều lớn hơn 1 trong

suốt giai đoạn phân tích từ 2008 đến 2011, và thấp nhất là 1.32 lần ở năm 2008. Hệ số thanh

toán nhanh của Vinamilk có sự giảm đi rõ rệt so với hệ số thanh toán hiện hành, cho thấy hàng

tồn kho đóng góp tỷ lệ không nhỏ trong tài sản ngắn hạn của công ty. Dù vậy, các tài sản có

tính thanh khoản khác vẫn đủ đảm bảo cho các nghĩa vụ nợ của Vinamilk. Nếu so sánh với chỉ

số trung bình ngành, khả năng thanh toán nhanh của Vinamilk cũng nằm trong nhóm đầu và có

xu hướng ổn định lâu dài.

Hệ số thanh toán tức thời

Hệ số thanh toán tức thời thể hiện khả năng của công ty trong việc thanh toán ngay các

khoản nợ hoặc các chi phí đột biến phát sinh. Hệ số này của Vinamilk trong giai đoạn 2008 đến

2011 lần lượt là 0.32, 0.25, 0.23, 1.07. So sánh với số liệu về hệ số thanh toán tức thời trung

bình ngành tại thời điểm cuối năm 2011, có thể nói Vinamilk có khả năng đảm bảo dư nợ rất

tốt, đủ sức thanh toán tất cả các khoản nợ ngắn hạn ngay lập tức. Khả năng thanh toán tức

thời của công ty giữ mức ổn định và tốt qua các năm nhưng đột biến tăng lên tại thời điểm cuối

năm 2011. Đó là do sự tăng mạnh của tiền và các khoản tương đương tiền cuối năm. Nguyên

nhân có thể do sang năm công ty cần một lượng tiền lớn để thực hiện việc phát triển công ty.

Điều này tốt cho khả năng thanh toán, nhưng với hệ số thanh toán tức thời cao như thời điểm

2011, công ty có thể đã lãng phí mất nguồn lực tài chính lớn có thể sinh lời cho công ty nếu

không sử dụng nguồn tiền này hiệu quả năm sau.

Hệ số thanh toán nợ dài hạn

Hệ số thể hiện khả năng của công ty trong việc thanh toán các khoản nợ dài hạn đầu tư

dự án trong năm tới. Tuy không có số liệu chính xác về số nợ dài hạn đến hạn trong năm tới

của công ty, nhưng tổng số nợ dài hạn cuối năm 2011 của công ty là 158 tỷ, và giai đoạn từ

2008 đến 2010, nợ dài hạn biến động từ 163 tỷ đến 256 tỷ. Với dòng tiền thuần sau thuế tại

thời điểm cuối năm 2011 là 3,156 tỷ, tăng đột biến so với dòng tiền từ 338 tỷ đến 613 tỷ từ năm

2008-2010, công ty hoàn toàn có khả năng thanh toán các khoản nợ dài hạn đến hạn trong năm sau. Nhận xét:

Nhìn chung, các hệ số thanh toán của công ty đều ở mức rất tốt so với thị trường và với

các khoản nợ hiện tại của công ty (hệ số thanh toán hiện hành luôn ở mức trên 2, hệ số thanh

toán nhanh luôn trên 1) do đó mà khả năng thanh toán các khoản nợ của công ty được đảm

bảo tốt. Mặc dù nợ vay của công ty là lớn, nhưng so với giá trị tài sản công ty và giá trị tài sản

ngắn hạn luôn dư để thực hiện các nghĩa vụ trả nợ khi đến hạn, do đó giảm rủi ro về khả năng

thanh khoản của các khoản nợ hiện tại và trong tương lai. Tình hình tài chính của công ty là khá tốt.

3.1.2. Các hệ số hoạt động 2009 2010 2011

2.1. Vòng quay vốn lưu động 2.57 2.87 2.81

2.2. Vòng quay hàng tồn kho 4.36 5.78 5.35

2.3. Vòng quay các khoản phải thu 15.44 17.00 13.13

2.4. Vòng quay các khoản phải trả 16.55 16.76 14.81

2.5. Hiệu suất sử dụng TSCĐ dựa trên doanh thu 4.20 4.59 4.29

Vòng quay vốn lưu động

Vòng quay vốn lưu động xác định số ngày hoàn thành một chu kỳ kinh doanh của doanh

nghiệp. Vòng quay vốn lưu động của Vinamilk trong giai đoạn 2009-2011 luôn lớn hơn 2.5.

Nhưng năm 2011, vòng quay vốn lưu động công ty lại không đi theo xu hướng tăng trưởng mà

hơi chững lại. Điều này là do tài sản ngắn hạn của công ty tăng lớn trong năm 2011 (tăng 60%

so với năm 2010) dẫn đến vòng quay vốn không tăng trưởng tiếp. So sánh với các công ty

thuộc ngành sữa Việt Nam, như Hanoimilk (vòng quay vốn lưu động 2008-2010 từ 2.8-3.1), hệ

số này của Vinamilk là không cao nhưng ở mức chấp nhận được do quy mô hoạt động quá lớn.

Vòng quay hàng tồn kho

Tương tự như đối với vòng quay vốn lưu động, vòng quay hàng tồn kho của Vinamilk

năm 2010 tăng nhiều so vơi 2009, nhưng đến 2011 lại giảm nhẹ. Điều này cho thấy tốc độ tiêu

thụ hàng hóa của Vinamilk đang có dấu hiệu chững lại so với tốc độ sản xuất của công ty.

Nhưng điều này không ảnh hưởng nhiều đến hoạt động của công ty, và chủ yếu gây ra do sự

tăng mạnh của hàng tồn kho cuối kỳ, vì công ty dự trữ hàng để đáp ứng nhu cầu sản suất. Có

thể giải thích điều này là do Vinamilk đã đầu tư hệ thống nhà máy mới trong năm 2011 tại

Newziland làm sản lượng sữa tăng hơn so với các năm trước, đồng thời ký nhiều đơn hàng

vào cuối năm. Việc thay đổi thường xuyên của vòng quay hàng tồn kho qua các năm có thể do

công ty chưa quản trị tốt việc bán hàng và sản xuất của mình. Dù vậy, tốc độ vòng quay hàng

tồn kho cao và tăng trong giai đoạn 2008-2011 cũng cho thấy công ty đang có tốc độ bán hàng tốt.

Vòng quay các khoản phải thu

Công nợ trung bình không quá 30 ngày, cụ thể năm 2011 vòng quay các khoản phải thu

đạt 13 vòng ứng với số ngày thu tiền là 28 ngày có phần chậm hơn so với năm 2010 là 17 vòng

ứng với 22 ngày là do trong năm công ty đẩy mạnh bán hàng để đạt mục tiêu doanh thu 1 tỷ

USD trước thời hạn kế hoạch 1 năm (năm 2012). Có thể thấy điều đó qua tốc độ tăng trưởng

doanh thu rất tốt qua các năm của Vinamilk (37% trong năm 2011) trong khi có sự cạnh tranh

mạnh từ các hãng sữa trong và ngoài nước, trong đó có thương hiệu TH true milk phát triển

mạnh trong năm. Công tác quản trị các khoản phải thu của Vinamilk trong điều kiện so sánh với

các công ty khác trong ngành và các công ty trên sàn chứng khoán Việt Nam được đánh giá ở mức tốt.

Vòng quay các khoản phải trả

Vòng quay các khoản phải phải trả của công ty năm 2011 giảm nhẹ so với hai năm 2009

và 2010, từ mức trên 16.5 vòng còn 14.8 vòng một năm. Điều này tương ứng với thời gian trả

nợ của doanh nghiệp có xu hướng tăng lên, từ 22 ngày thành 25 ngày. Việc tăng thời gian trả

các khoản vay ngắn hạn của công ty là không nhiều, và vẫn thấp so với các công ty trong

ngành, do đó không ảnh hưởng gì đến đánh giá về khả năng trả nợ của công ty. Việc tăng lên

này ngược lại cho thấy công ty đang tận dụng nhiều hơn thời gian thanh toán các khoản công

nợ của mình, và là dấu hiệu cho thấy công ty rất có uy tín và là khách hàng tốt của nhà cung

cấp nên được cho chậm trả. Dù các khoản công nợ phải trả tăng 68% trong năm vừa rồi (tăng

hơn 741 tỷ) nhưng công ty vẫn thể hiện khả năng thanh toán các khoản nợ rất tốt.

Hiệu suất sử dụng tài sản cố định dựa trên doanh thu

Hiệu suất sử dụng tài sản cố định trên doanh thu hay vòng quay tài sản của công ty vẫn

giữ ổn định ở mức 4.2 lần trong giai đoạn từ 2008-2011. Dù tài sản cố định trong kỳ của công ty

tăng liên tục ở mức 30%-47% trong giai đoạn trên, nhưng doanh thu vẫn tăng trưởng ở mức độ

tương ứng. Điều này cho thấy Vinamilk quản lý và đầu tư tài sản cố định của mình rất chặt chẽ

có phương án rõ ràng, tính toán được lợi ích mang lại cho công ty khi thực hiện đầu tư. So

sánh với hiệu suất sử dụng tài sản cố định của một công ty sữa khác tại Việt Nam là Hanoimilk

trong giai đoạn 2009-2010 là 2.0 lần, Vinamilk thể hiện hiệu quả đầu tư rất tốt so với các công ty khác trong ngành.

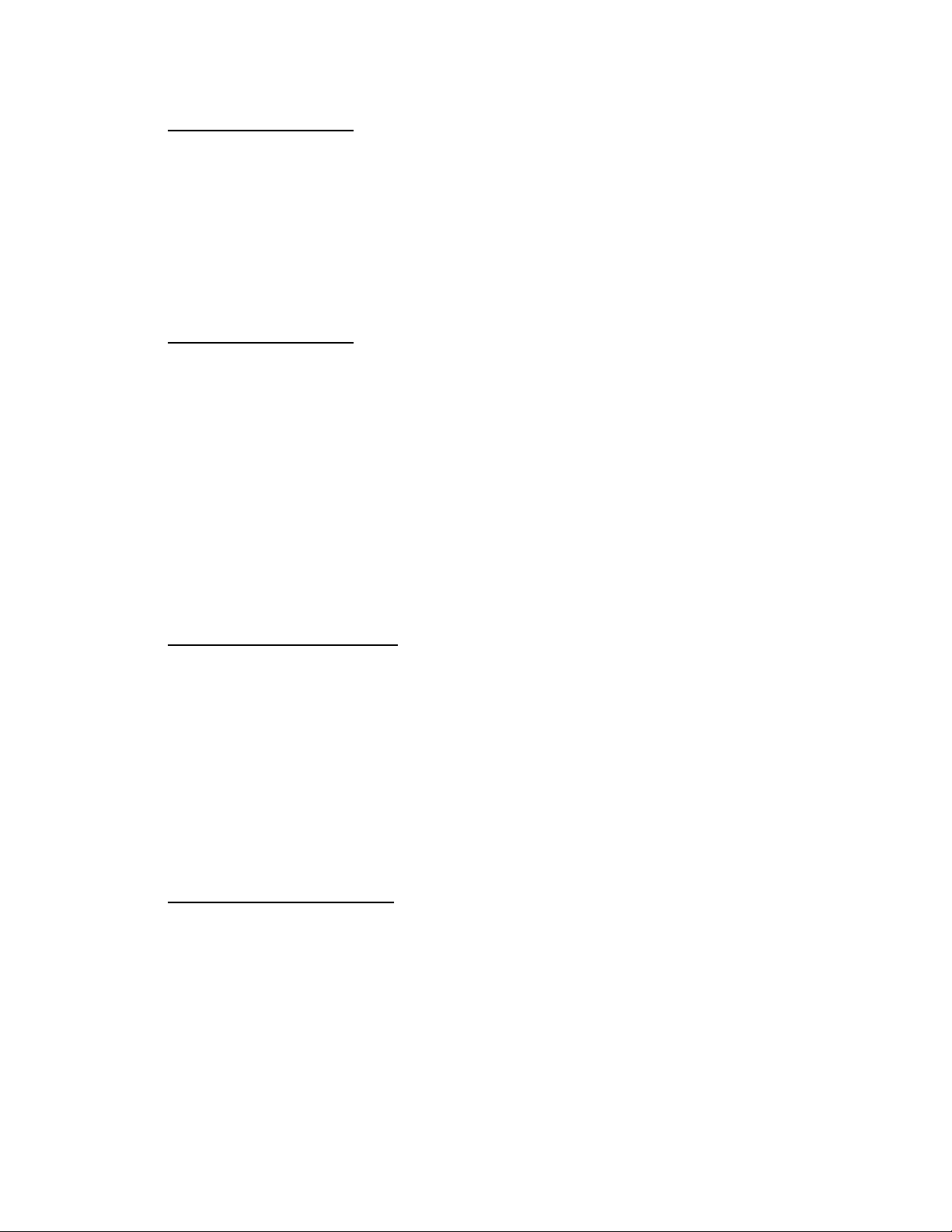

3.1.3. Các hệ số về cơ cấu tài sản 2008 2009 2010 2011

3.1. Tổng nợ phải trả/ Tổng tài sản 0.21 0.23 0.26 0.20

3.2. Nợ dài hạn/Vốn chủ sở hữu 0.04 0.04 0.02 0.01

Hệ số nợ trên tổng tài sản

Tỷ lệ nợ trên tổng tài sản của Vinamilk trong giai đoạn từ năm 2008-2011 dao động ở

mức từ 20% đến 26%. Tỷ số nợ của Vinamilk qua các năm có xu hướng ổn định ở mức dưới

30%. Điều này thể hiện công ty có chủ trương sử dụng nợ ở mức hợp lý và ổn định qua thời

gian. Mức sử dụng nợ của Vinamilk so với các công ty khác cùng ngành như Hanoimilk là hơi

thấp hơn mức trung bình ngành. Điều này cho thấy khả năng tự chủ tài chính của công ty là rất

tốt khi có nguồn vốn tự có đảm bảo hơn 70% giá trị tổng tài sản và ít bị ảnh hưởng khi có sự

biến động về lãi suất trên thị trường.

Hệ số nợ dài hạn trên vốn chủ sở hữu

Tỷ lệ nợ dài hạn trên vốn chủ sở hữu của công ty ở mức rất thấp, chỉ 1% vốn chủ sở

hữu tại thời điểm cuối năm 2011, và không quá 4% trong cả giai đoạn 2008-2011. Điều này cho

thấy công ty có xu hướng sử dụng vốn tự có để thực hiện các hoạt động đầu tư mở rộng sản

xuất và nợ của công ty chủ yếu là nợ trong ngắn hạn. Nợ vay ngắn hạn của công ty ở mức thấp

hơn so với nợ người cung cấp. Điều này thể hiện khả năng tài chính tốt của công ty Nhận xét

Công ty Vinamilk có chiến lược sử dụng vốn tự có của mình trong các hoạt động đầu tư

hơn là vay nợ từ ngân hàng. Nợ ngắn hạn của công ty cũng chủ yếu là các khoản nợ phải trả

nhà cung cấp. Khả năng tài chính của Vinamilk là rất tốt và công ty có rất ít rủi ro về đòn cân

nợ. Nhưng việc sử dụng vốn tự có quá nhiều sẽ ảnh hưởng khả năng nâng cao lợi nhuận công

ty và cổ tức phân chia cho cổ đông. Việc cung cấp tín dụng cho Vinamilk là rất an toàn.

3.1.4. Các hệ số về chỉ tiêu thu nhập

4. Chỉ tiêu thu nhập 2008 2009 2010 2011

4.1. Lợi nhuận từ hoạt động kinh doanh/Doanh thu thuần 32% 37% 33% 30%

4.2. Lợi nhuận sau thuế/ Vốn chủ sở hữu (ROE) 27% 37% 45% 34%

4.3. Lợi nhuận sau thuế/ Tổng tài sản (ROA) 21% 28% 34% 27% 4.4. EBIT/ Chi phí lãi vay 49.84 409.42 687.79 356.35

Hệ số lợi nhuận từ hoạt động kinh doanh trên doanh thu

Hoạt động kinh doanh chính của công ty cho tỷ lệ lợi nhuận so với doanh thu thuần rất

khả quan, ở mức từ 32%-37% trong giai đoạn 2008-2011. Lợi nhuận từ hoạt động kinh doanh

luôn ở mức trên 30% của Vinamilk so với các doanh nghiệp trong ngành là ở mức rất cao. Dù

trong giai đoạn 2008-20111, các vụ bê bối về sữa tại Việt Nam cũng như Trung Quốc ảnh

hưởng rất nhiều đến các doanh nghiệp trong nước, nhưng doanh thu và lợi nhuận từ hoạt động

kinh doanh của Vinamilk vẫn tăng trưởng rất tốt và không có nhiều dấu hiện về sự ảnh hưởng

bất lợi từ các sự kiện đó. Điều này cho thấy vị trí vững chắc của Vinamilk tại thị trường sữa nội

địa và lòng tin của người tiêu dùng vào công ty. Ngoài ra, tỷ lệ lợi nhuận ở mức cao như

Vinamilk là rất khó có được trong giai đoạn khó khăn hiện tại của Việt Nam. Hệ số ROA

Hệ số lợi nhuận sau thuế trên tổng tài sản của Vinamilk trong giai đoạn 2008-2011 đều

ở mức trên 20% và năm 2011 là 27%. Đây là chỉ số rất ấn tượng ngay cả với các doanh nghiệp

Việt Nam và trên thế giới, chưa kể khả năng duy trì dài hạn của công ty. So với với nhiều doanh

nghiệp trong lĩnh vực kinh doanh sữa và thực phẩm tại Viêt Nam, đây là tỷ lệ sinh lợi trên tài

sản rất ấn tượng. Điều này cho thấy công ty đã sử dụng rất tốt các tài sản của mình trong việc

đem lại lợi nhuận cho công ty Hệ số ROE

Hệ số lợi nhuận sau thuế trên vốn chủ sở hữu của Vinamilk cũng tăng rất khả quan.

Suất sinh lợi trên vốn tăng dần đều qua các năm, từ mức 21% của năm 2008 đến mức 34%

của năm 2011. So sánh với hệ số chung của toàn ngành và của các doanh nghiệp niêm yết

trên sàn chứng khoán của Việt Nam, khả năng sinh lợi của Vinamilk là rất tốt và có xu hướng tăng trưởng bền vững.

Hệ số khả năng trả lãi EBIT/lãi vay

Do vốn vay của Vinamilk không nhiều và khả năng sinh lợi rất tốt, tỷ số lợi nhuận trước

thuế và lãi vay so với lãi vay của Vinamilk trong giai đoạn 2009-2011 đều trên mức 300%. Khả

năng trả nợ của công ty là rất tốt và hoàn toàn có thể tin tưởng đước. Nhận xét

Khả năng sinh lợi mà công ty Vinamilk đã thể hiện trong giai đoạn 2008-2011 là rất tốt

trên mọi chỉ số và thể hiện xu hướng tăng trưởng bền vững qua các năm.

3.1.5. Các chỉ số giá thị trường

Chỉ số giá thị trường 2008 2009 2010 2011 P/E 11.64 11.08 12.58 11.21 P/B 3.12 4.08 3.90 3.93 Hệ số P/E

Hệ số P/E của công ty tại thời điểm cuối năm 2011 là 11.21 và trong suốt giai đoạn

2008-2011 luôn trên mức 11.0. EPS của công ty năm 2011 là 7717 VNĐ. So sánh với chỉ số

P/E ngành là khoảng 2.9, chỉ số P/E của Vinamilk hiện nay đang ở mức rất cao so với các công

ty. Đây là do các nhà đầu tư đều kỳ vọng vào khả năng tăng trưởng của công ty trong tương lai

với khả năng sinh lời ấn tượng và nhiều dự án đầu tư đang triển khai. Hệ số P/B

Hệ số P/B của Vinamilk trong giai đoạn 2008-2011 ở mức 3.12-4.08. So với các doanh

nghiệp hiện nay trên thị trường chứng khoán Việt Nam, chỉ số P/B của Vinamilk ở mức cao với

các nguyên nhân đã trình bày ở trên. Nhận xét

Thị trường hiện đang định giá cổ phiếu của Vinamilk ở mức cao so với giá trị hiện tại

cũng như các công ty khác trên thị trường. Nguyên nhân là những kỳ vọng của thị trường về

khả năng phát triển tốt của công ty.Việc đầu tư cổ phiếu Vinamilk lúc này có tính an toàn tốt

nhưng lợi nhuận từ cổ tức cho nhà đầu tư là không cao. Dù vậy, thị trường hiện đánh giá

Vinamilk rất tốt và giá cổ phiếu tăng mạnh qua các năm, do đó lợi nhuận chênh lệch giá của cổ

phiếu Vinamilk vẫn khá tốt.

3.1.6. Tỷ lệ tăng trưởng Tỷ lệ tăng trưởng 2008 2009 2010 2011 21.97% 18.96% 16.38% 19.86%

Tỷ lệ tăng trưởng hàng năm của công ty tại năm 2011 là 19.86% và tỷ lệ tăng trưởng

trung bình trong cả giai đoạn là 19.29%. So sánh với các công ty cùng ngành tại thị trường Việt

Nam, tỷ lệ tăng trưởng của công ty là rất cao và bền vững. Dù đã qua giai đoạn phát triển ban

đầu nhưng công ty vẫn giữ được khả năng tăng trưởng rất ấn tượng của mình. Đây là nguyên

nhân các nhà đầu tư định giá trị cổ phiếu Vinamilk rất cao trên thị trường chứng khoán. 3.2.

Phân tích dòng tiền doanh nghiệp Chỉ tiêu 2008 2009 2010 2011

Lưu chuyển tiền thuần từ hoạt động kinh doanh 1,269,759 3,096,503 2,018,774 2,411,169

Lưu chuyển tiền thuần từ hoạt động đầu tư (531,785) (2,476,274) (643,051) 6,007

Lưu chuyển tiền thuần từ hoạt động tài chính (517,149) (532,691) (1,188,384) 126,247

Lưu chuyển tiền thuần trong kỳ 220,825 87,538 187,338 2,543,423

Tiền và tương đương tiền cuối kỳ 338,654 426,135 613,472 3,156,515

Dòng tiền từ hoạt động kinh doanh của công ty luôn dương qua các năm. Điều này phần

nào thể hiện hiệu quả trong hoạt động kinh doanh chính của công ty. Dòng tiền từ hoạt động

kinh doanh trong năm 2011 của công ty ở mức 2,400 tỷ, tăng 19% so với năm 2010. So với

mức độ tăng trưởng doanh thu 37% trong năm 2011, dòng tiền thuần từ hoạt động kinh doanh

của doanh nghiệp chỉ bằng 50%. Nguyên nhân chính là do sự tăng nhanh của hàng tồn kho và

các khoản phải thu trong doanh thu tăng thêm của doanh nghiệp. một phần không nhỏ của

doanh thu chưa đem lại dòng tiền thực cho công ty mà nằm một phần trong khoản phải thu tăng

và hàng tồn kho tăng lên. Điều này là dấu hiệu không tốt khi cho thấy công ty đã có những hoạt

động thúc đẩy bán hàng quá mức, dẫn đến việc tăng mạnh doanh thu nhưng dòng tiền thu về

không tăng tương ứng. Dòng tiền điều chỉnh tăng do dự phòng năm 2011 bất ngờ tăng trở lại

sau khi giảm trong năm 2010, cũng cho thấy rủi ro đang tăng lên trong hoạt động kinh doanh

của công ty. Ngoài việc dự phòng do sự giảm giá của các khoản đầu tư tài chính của mình, lưu

ý là dự phòng từ các khoản phải thu khó đòi của công ty đã tăng hơn 300% trong năm qua. Đây

là dấu hiệu cho thấy việc đẩy mạnh doanh thu trong kỳ có dấu hiệu đem lại rủi ro đáng kể và

công ty cần lưu ý hơn trong việc thẩm định nợ cho khách hàng và siết chặc điều kiện bán hàng

của mình. Sự rủi ro đối với các khoản phải thu có thể làm thất thoát tài sản công ty, ảnh hưởng

đến cổ đông hiện hữu và các cổ đông mới và quan trọng hơn là tạo ảnh hưởng không tốt đến

hình ảnh công ty trên thị trường, nhất là trong giai đoạn nhạy cảm hiện nay. Một lưu ý khác, là

tiền chi cho các nghĩa vụ thuế đối với nhà nước của công ty tăng nhanh trong các năm qua và

lớn hơn nhiều so với tốc độ tăng trưởng doanh thu của công ty.Việc sử dụng chủ yếu nguồn tài

chính của công ty cho các hoạt động đầu tư mà ít sử dụng tiền vay như một đòn bẩy lợi nhuận

và lá chắn thuế của công ty đã ảnh hưởng ít nhiều đến dòng tiền thực và lợi nhuận công ty.

Dòng tiền từ hoạt động đầu từ trong giai đoạn 2008-2010 âm, đặc biệt là trong năm

2009. Điều này cho thấy công ty luôn thực hiện nhiều hoạt động đầu tư của mình trong giai

đoạn này. Dù vậy, trong năm 2011, dòng tiền từ hoạt động đầu tư của công ty lại dương. Điều

này không phải do công ty đã thu hẹp hoạt động đầu tư của mình trong năm nay. Tiền chi để

mua sắm, xây dựng tài sản cố định của công ty trong năm 2011 vẫn tăng 23% so với năm 2010

và là năm đầu tư cao nhất trong cả giai đoạn nghiên cứu. Việc dòng tiền đầu tư dương trong

năm 2011 chủ yếu là do công ty đã thu hồi các khoản tiền gửi ngân hàng, cùng với việc bán đi

bớt các tài sản đầu tư tài chính để chuẩn bị ngân sách tăng cường đầu tư cho hoạt động sản

xuất cho sang năm. Điêu này thể hiện trong việc tăng cường nắm giữ tiền mặt và các tài sản có

tính thanh khoản cao. Với động thái này của công ty Vinamilk, nhà đầu tư có thể hy vọng về các

dự án lớn mở rộng sản xuất của công ty trong thời gian tới.

Dòng tiền từ hoạt động đầu tư của công ty chủ yếu sử dụng cho việc đầu tư mở rộng tài

sản cố định, mở rộng hoạt động sản xuất kinh doanh. Phần đầu tư cho các công ty tài chính

của công ty trong giai đoạn 2008-2011 hầu như rất ít, trừ đầu tư góp vốn vào công ty con trong

năm 2010 cũng với mục đích phục vụ cho hoạt động sản xuất chính của công ty. Quyết định tập

trung đầu tư vào hoạt động của mình thay vì kiếm lợi từ các hoạt động tài chính của Vinamilk

trong giai đoạn thi trường tài chính khó khăn như hiện nay là quyết định đúng khi luôn đem lại

sự tăng trưởng rất tốt về lợi nhuận qua các năm.

Dòng tiền từ hoạt động tài chính của công ty trong giai đoạn 2008-2010 cũng luôn âm,

và phần chi lớn nhất thuộc về dòng tiền chi trả cổ tức cho cổ đông. Do chủ trương của công ty

Vinamilk trong việc đầu tư là chủ yếu sử dụng dòng tiền từ vốn tự có của mình nên việc dòng

tiền từ hoạt động tài chính của công ty âm là điều dễ hiểu và cũng thể hiện tính an toàn trong

các hoạt động đầu tư của công ty, giảm được các rủi ro về lãi suất và áp lực cổ đông mới. Tuy

nhiên trong năm 2011, dòng tiền từ hoạt động tài chính của công ty lại dương, do công ty đã

giảm số tiền cổ tức chi trả so với năm 2010 và phát hành một lượng cổ phiếu mới nhầm huy

động vốn. Điều này cũng chứng minh việc công ty đang cố huy động nguồn vốn của mình để

thực hiện các dự án đầu tư lớn trong năm 2012. Nhận xét

Việc tăng trưởng về doanh thu và lợi nhuận của công ty đã đem lại tăng trưởng dòng

tiền thực từ hoạt động kinh doanh, cho thấy công ty đang thực sự tạo ra được lơi nhuận cho

mình. Dù vậy, một phần của doanh thu tăng thêm không tạo được dòng tiền thực cho công ty

mà vẫn nằm trong các khoản phải thu. Với tỷ lệ dự phòng các khoản phải thu khó đòi tăng rất

mạnh trong năm 2011, công ty có rủi ro sẽ mất đi khoản doanh thu thực của mình do không thu

hồi được nợ. Việc tăng cường huy động nguồn tiền mặt và tài sản thanh khoản tốt của công ty

trong năm 2011 được hiểu là động thái chuẩn bị tiến hành các dự án đầu tư lớn trong năm

2012, tạo ra triển vọng về sự tăng trưởng mạnh và bền vững trong các năm sau cho công ty. 3.3.

Phân tích hoạt động

3.3.1. Phân tích cơ cấu tài sản

Theo số liệu từ báo cáo tài chính của công ty Vinamilk trong giai đoạn 2008-2011, tổng

tài sản của công ty đã tăng lên rất nhanh qua các năm. Năm 2011, tổng tài sản công ty đạt hơn

15,582 tỷ, tăng 45% so với năm 2010, và cũng là mức tăng cao nhất trong giai đoạn phân tích.

Tính từ thời điểm cuối năm 2008, chỉ trong vòng 3 năm, tổng tài sản công ty đã tăng gần gấp 3.

Đây là mức tăng trưởng rất lớn đối với một công ty đã hoạt động nhiều năm và có quy mô lớn

như Vinamilk. Sự gia tăng này là do tài sản ngắn hạn của công ty đã tăng gấp 3 trong vòng 3

năm, trong khi tài sản dài hạn cũng tăng hơn 2 lần. Trong cơ cấu tổng tài sản của mình, tài sản

ngắn hạn chiếm 61% tại thời điểm cuối năm 2011, tăng rõ ràng so với tỷ trọng 53% tổng tài sản vào năm 2008.

Đáng chú ý là tài sản ngắn hạn tăng 60% trong năm 2011, với tổng giá trị hơn 3,500 tỷ

đồng, trong đó chủ yếu là tăng trưởng tiền và các khoản tương đương tiền, đạt hơn 2,500 tỷ

đồng, đóng góp hơn 70% trong mức tăng của tài sản ngắn hạn toàn công ty. Bên cạnh đó,

khoản phải thu và hàng tồn kho của công ty cũng tăng gần 2000 tỷ trong năm 2011. Ngược lại

với sự tăng mạnh của tiền và các khoản tương đương tiền, các khoản đầu tư tài chính ngắn

hạn của công ty giảm hơn một nửa giá trị, tức gần 1000 tỷ đồng. Công ty đã giảm mạnh các

khoản tiền gửi dài hạn của mình và chuyển đổi thành tài sản có tính thanh khoản cao như tiền

và tương đương tiền. So với mức tăng trưởng doanh thu lớn trong năm 2011, việc giảm đầu tư

đột ngột để tập trung tiền của Vinamilk vào cuối năm 2011 cho thấy công ty đang cần tiền để

triển khai dự án hoặc mở rộng sản xuất trong năm tới, do nợ công ty là không lớn và chủ yếu là

phải trả người bán nên không cần có sự tập trung tiền mặt lớn để chuẩn bị trả nợ. Tuy nhiên

lưu ý rằng việc gia tăng của hàng tồn kho và các khoản phải thu ngắn hạn, cùng với dự phòng

khoản phải thu của công ty như đã phân tích ở trên cho thấy có đã có dấu hiệu rủi ro trong sự

tăng trưởng năm 2011 của Vinamilk, khi mức sự kiểm soát các khoản phải thu kém đi và hàng

tồn kho tăng liên tục hai năm với biên độ lớn.

Về tài sản dài hạn của công ty, mức tăng trưởng trong năm 2011 chỉ là 26%, thấp hơn

nhiều so với mức tăng từ tài sản ngắn hạn. Điều này có thể lý giải do trong năm 2010, tài sản

dài hạn đã tăng 42%, chủ yếu do tăng bất động sản đầu tư gần gấp 4 lần và tài sản cố định

phục vụ sản xuất 36%. Kết hợp chu kỳ tăng trưởng tài sản ngắn hạn, tài sản dài hạn và sự tăng

trưởng của tài sản công ty trong năm 2011, có thể sang năm 2012, công ty sẽ đầu tư lớn vào

tài sản dài hạn của mình bằng các dự án đầu tư mới của công ty. Tài sản cố định của công ty,

chiếm tỷ trọng hơn 80%, tài sản dài hạn, luôn tăng trưởng nhanh và liên tục qua các năm. Năm

2009, tài sản cố định tăng 30% thì năm 2010 là 36% và năm 2011 là 47%. Sự tăng trưởng tài

sản cố định, chủ yếu là máy móc thiết bị cho thấy công ty đang trong giai đoạn đẩy mạnh sản

xuất, với mục tiêu tạo sự tăng trưởng ngày càng cao cho công ty.

3.3.2. Phân tích cơ cấu vốn – chi phí vốn

Năm 2011, vốn tự có của công ty chiếm 80% tổng nguồn vốn, và tăng 57% so với năm

2010. So với cuối năm 2008, vốn chủ sở hữu của công ty đã tăng gần 3 lần, đạt mức trên

12,400 tỷ đồng. Tỷ lệ vốn tự có của công ty luôn ở mức trên 200% so với tổng nợ trong giai

đoạn 2008-2011 cho thấy khả năng trả nợ và tự tài trợ của công ty là rất tốt. Năm 2011, công ty

đã tiến hành phát hành thêm cổ phiếu mới, tăng vốn lên hơn 3,300 tỷ đồng. gần gấp đôi so với

vốn góp trước đó của công ty. Việc tăng vốn này sẽ làm công ty có thêm nguồn lực thực hiện

các dự án phát triển lớn trong tương lai, đẩy mạnh sự tăng trưởng của công ty trong thời gian

tới và là bảo đảm cho hoạt động công ty trước những rủi ro thị trường trong giai đoạn khủng

hoảng của nền kinh tế. Ngoài nguồn vốn huy động từ việc phát hành cổ phiếu mới, công ty còn

tăng vốn thông qua việc giữ lại nhiều lợi nhuận giữ lại hơn trong năm vừa rồi, làm cho lợi nhuận

giữ lại của công ty tăng hơn gấp đôi so với năm 2010. Với mức tăng trưởng lớn của lợi nhuận

qua các năm và chủ trương tăng vốn thông qua lợi nhuận giữ lại, nguồn lợi nhuận giữ lại của

công ty tăng hơn 4 lần chỉ trong 3 năm từ 2009-2011 và nhiều khả năng sẽ tiếp tục tăng mạnh

để tạo ra sức mạnh tài chính lớn cho sự phát triển của công ty trong giai đoạn tới. Từ phân tích

báo cáo dòng tiền của công ty cho thấy Vinamilk có xu hướng tự tài trợ cho sự phát triển của

công ty hơn là thực hiện vay mượn từ nguồn bên ngoài, do đó việc tăng mạnh của vốn chủ sở

hữu là cơ sở tốt để công ty có thể tiếp tục tăng trưởng mạnh như trong giai đoạn vừa qua.

Nợ phải trả của công ty cũng tăng nhiều trong giai đoạn từ 2008-2011 nhưng với cơ cấu

nhỏ trong tổng nguồn vốn, việc tăng nợ phải trả của công ty không ảnh hưởng nhiều đến khả

năng thanh toán của công ty. Trong năm 2011, công ty đã thanh toán hết các khoản nợ ngắn

hạn ngân hàng, tận dụng nhiều hơn nguồn vốn chiếm dụng từ các nhà cung cấp để giảm đi chi

phí lãi vay, tối đa hóa việc quản lý tài chính của mình. Tỷ trọng nợ dài hạn chỉ thường chỉ chiếm

5% trong tổng nợ phải trả của công ty, và chiếm tỷ lệ không đáng kể trong tổng nguồn vốn do

công ty chủ yếu tài trợ dự án bằng nguồn vốn chủ sở hữu. Nợ ngắn hạn chủ yếu bao gồm các

khoản phải trả người bán, phải trả khác và không có nợ. Với cơ cấu vốn này, chi phí lãi vay là

không đáng kể so với quy mô và doanh thu công ty (14 tỷ chi phí lãi vay trong khi doanh thu

hơn 21,000 tỷ đồng và dòng tiền thuần từ hoạt động kinh doanh là 2,400 tỷ). Nhận xét

Tỷ trọng vốn chủ sở hữu trên tổng nguồn vốn lớn cùng với tỷ lệ nợ vay không đáng kể

cho thấy tính ổn định của nguồn vốn mà công ty sử dụng là cao và an toàn. Đồng thời tỷ lệ đòn

bẩy tài chính thấp cho thấy công ty chưa tận dụng tốt lá chắn thuế để tăng lợi nhuận cho công

ty. Khả năng tài chính của công ty được đánh giá là rất mạnh, không có rủi ro thiếu vốn và có tể

đối mặt với rủi ro thanh khoản rất tốt.

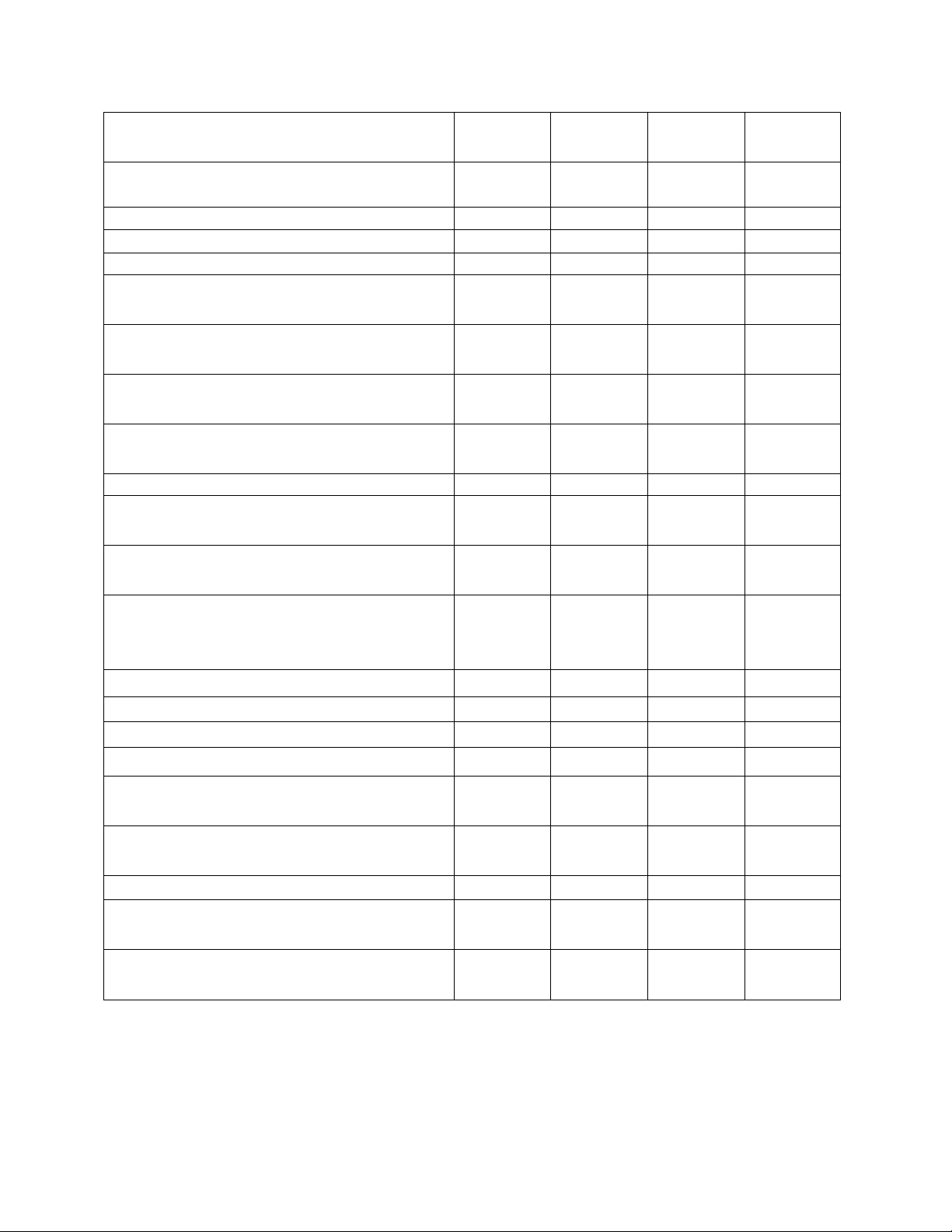

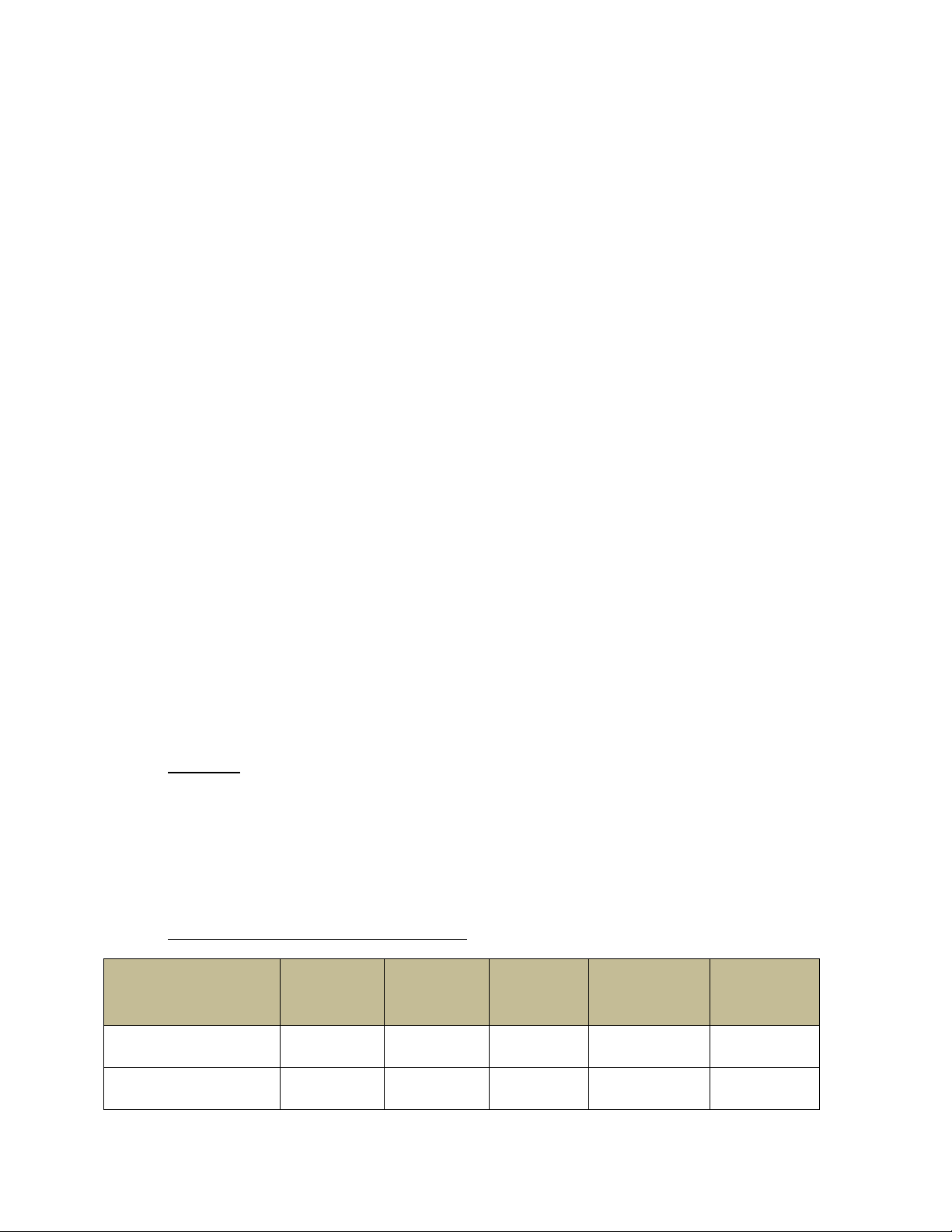

3.3.3. Phân tích tình hình bảo đảm nguồn vốn 2008 2011 Tăng Tỷ lệ tăng Tăng trưởng trưởng trung trưởng dự 2008-2011 bình năm kiến 2012 TÀI SẢN NGẮN HẠN 3,187,605 9,467,683 Tiền và các khoản tương đương tiền 338,654 3,156,515 Hàng tồn kho 1,775,342 3,272,496 184% 23% 739,971 Tài sản cố định 1,936,923 5,044,762 260% 38% 1,896,154 VỐN CHỦ SỞ HỮU 4,665,715 12,477,205 Vốn chủ sở hữu 1,752,757 5,561,148 Thặng dư vốn cổ phần 1,064,948 1,276,994 Lợi nhuận sau thuế chưa phân phối 803,037 4,177,446

Tốc độ tăng trưởng tài sản cố định trung bình của công ty trong giai đoạn 2008-2011 là

38% mỗi năm. Do đó nguồn tài chính cần để cung cấp cho việc tăng trưởng tài sản cố định

trong năm sau ở mức 1,900 tỷ đồng. Hàng tồn kho với tốc độ tăng trưởng 22% năm, nhu cầu

tài chính cho tăng trưởng hàng tồn kho sang năm là 740 tỷ đồng. Do đó nhu cầu vốn năm trung

bình năm sau là 2,640 tỷ đồng. Nguồn vốn chủ sở hữu hiện tại của công ty là 12,400 tỷ đồng,

với tiền và tương đương tiền là 3,100 tỷ đủ sức đáp ứng cho nhu cầu tăng trưởng trung bình

của công ty. Ngoài ra, với nguồn tài sản ngắn hạn loại trừ hàng tồn kho là hơn 6,100 tỷ đồng,

cùng dòng tiền thuần từ hoạt động kinh doanh lớn hàng năm, công ty hoàn toàn có khả năng tự

tài trợ cho việc tăng trưởng của công ty sang năm và các dự án đầu tư mới.

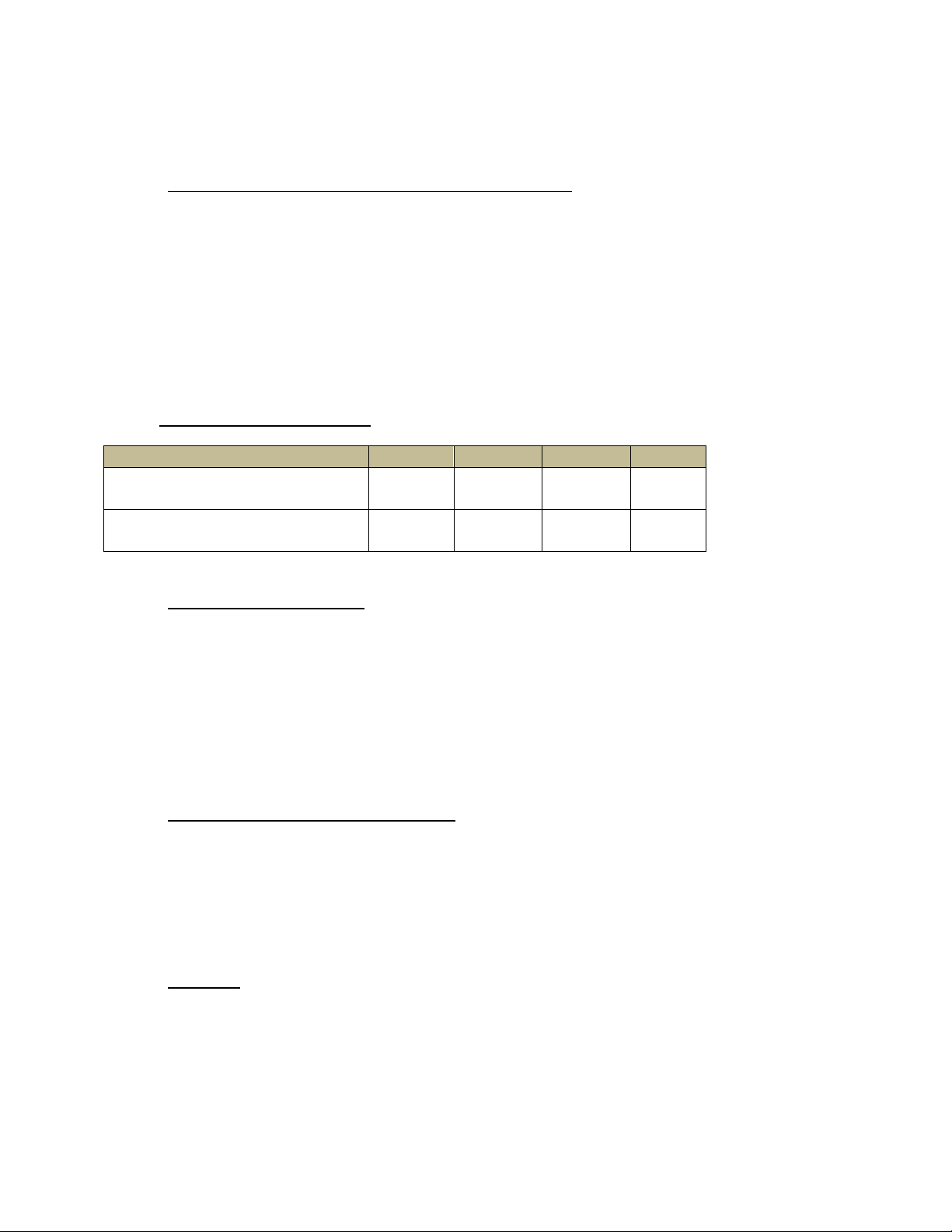

3.3.4. Phân tích tình hình doanh thu, lợi nhuận - cơ cấu doanh thu, lợi nhuận

Bảng cơ cấu doanh thu - chi phí 2008 2009 2010 2011 Tổng doanh thu 8,610,695 11,196,738 17,184,383 22,630,766

Doanh thu hđ kinh doanh/tổng 95% 95% 92% 96%

Doanh thu tài chính/ tổng dthu 3% 4% 3% 3%

Doanh thu khác/ tổng doanh thu 2% 1% 6% 1%

Giá vốn/ doanh thu thuần 68% 63% 67% 70% Tổng chi phí (7,239,382) (8,465,380) (12,933,177) (17,651,775)

Giá vốn/Tổng chi phí 78% 80% 82% 85%

CP bán hàng và quản lý/tổng CP 19% 18% 14% 13%

Chi phí tài chính/tổng CP 3% 2% 1% 1%

Bảng mức độ tăng trưởng doanh thu, giá vốn Tăng trưởng Tăng trưởng trung bình năm 2009 2010 2011 2008-2011 Doanh thu thuần về bán hàng và cung cấp dịch vụ 29% 49% 37% 163% 38% Giá vốn hàng bán 20% 57% 42% 168% 39% Tổng lợi nhuận kế toán trước thuế 99% 56% 17% 263% 54% Lợi nhuận sau thuế thu nhập doanh nghiệp 90% 52% 17% 238% 50%

Doanh thu thuần từ hoạt động kinh doanh năm 2011 là 21,627 tỷ đồng, tăng trưởng

37% so với năm 2010. Doanh thu từ hoạt động kinh doanh tăng trưởng luôn trên mức 30%

hàng năm và tốc độ tăng trưởng doanh thu hoạt động kinh doanh trung bình trong giai đoạn

2008-2011 là 38%. So với các công ty sữa khác tại Việt Nam, điển hình là Hanoimilk thì mức

tăng trưởng doanh thu của Vinamilk là rất tốt. Doanh thu từ hoạt động kinh doanh chiếm 96% tỷ

trọng tổng doanh thu trong năm 2011, và luôn trên mức 90% trong suốt giai đoạn 2008-2011.

Doanh thu tài chính và doanh thu khác của công ty luôn ở mức rất thấp, chỉ 4% trong năm

2011. Điều này thể hiện công ty chủ yếu tập trung vào ngành nghề kinh doanh chính của mình

và tạo ra lợi nhuận thực từ kinh doanh chứ không đầu tư ngoài ngành nhiều để tìm kiểm lợi nhuận.

Đi liền với sự tăng trưởng doanh thu là sự tăng trưởng về lợi nhuận công ty. Lợi nhuận

trước thuế năm 2011 tăng 17% so với năm 2010, đạt gần 5,000 tỷ đồng. Mức tăng trưởng lợi

nhuận qua 3 năm 2009-2011 là 263%, tăng trưởng lợi nhuận trung bình hàng năm đạt hơn 53%

Lợi nhuận từ hoạt động kinh doanh chính chiếm hơn 85% tổng lợi nhuận trước thuế trong năm

2011, và luôn đạt mức hơn 78% tổng lợi nhuận trước thuế qua các năm. Lợi nhuận chủ yếu từ

hoạt động kinh doanh là dấu hiệu tốt thể hiện sự hoạt động đúng ngành nghề kinh doanh chính

và kết quả lợi nhuận hoạt động kinh doanh chính luôn tốt. Lưu ý rằng trong năm 2011, tốc độ

tăng trưởng lợi nhuận chậm giảm rất nhiều so với các năm trước dù doanh thu vẫn tăng mạnh.

Điều này là do tỷ lệ giá vốn hàng bán/doanh thu thuần từ kinh doanh của công ty có xu hướng

tăng nhanh hơn mức tăng doanh thu thuần. Do chi phí giá vốn hàng bán chiếm tỷ trọng lớn

trong tổng chi phí của doanh nghiệp (85% tổng chi phí năm 2011) do đó sự tăng lên của giá vốn

hàng bán làm giảm mạnh lợi nhuận trong kỳ của doanh nghiệp. Dù liên tục đầu tư cho hệ thống

máy móc và các nhà máy sản xuất mới nhưng việc để tỷ lệ giá vốn hàng bán trên doanh thu

tăng lên chứng tỏ công ty đang yếu đi trong việc kiểm soát quy trình sản xuất của mình khi tăng

trưởng doanh thu quá nhanh. Tuy nhiên khi so sánh với các công ty khác cùng ngành, như

Hanoimilk, tỷ trọng giá vốn hàng bán/doanh thu thuần của Vinamilk ở mức 70% vẫn tốt đối với

một doanh nghiệp sản xuất thực phẩm. Nhận xét:

Doanh thu và lợi nhuận kinh doanh tăng trưởng với tỷ lệ cao qua các năm và rất tốt so

với các doanh nghiệp cùng ngành cũng như các doanh nghiệp đang niêm yết trên sàn chứng

khoán Việt Nam. Doanh thu và lợi nhuận chủ yếu từ hoạt động kinh doanh chính của công ty

chứ không từ đầu tư ngoài ngành hay hoạt động bất thường trong năm. Từ đó cho thấy,

Vinamilk đang trong giai đoạn tăng trưởng rất mạnh và có xu hướng kéo dài khi nhiều liên tục

được đầu tư phát triển. Với kết quả kinh doanh như hiện tai, lợi nhuận đầu tư vào công ty là rất

khả quan và rủi ro thấp. Điều đó được chứng minh bằng giá cổ phiếu tăng liên tục qua nhiều

năm, trung bình 50% mỗi năm và giá cổ phiếu thuộc dạng cao nhất trên thị trường. 4. Đánh giá về công ty

Các phân tích tài chính về công ty Vinamilk trong giai đoạn 2008-2011 đã cho thấy

Vinamilk là công ty có tình hình tài chính rất tốt, khả năng thanh khoản cao, khả năng phát

triển tốt trong thời gian tới.

Phát triển về doanh thu và lợi nhuận của công ty đáp ứng được các yêu cầu của người đầu tư.

Tình hình tài chính tốt, thích hợp để cung cấp tín dụng. Mức độ rủi ro không trả được nợ

của công ty là rất thấp.