Preview text:

DANH MỤC SƠ ĐỒ................................................................................................iii

DANH MỤC BẢNG................................................................................................iii

LỜI MỞ ĐẦU............................................................................................................1

CHƯƠNG 1. CƠ SỞ LÝ LUẬN................................................................................3

1.1. Phân tích chỉ số tài chính.................................................................................3

1.2. Các chỉ số tài chính quan trọng........................................................................3

1.2.1. Các chỉ số thanh toán................................................................................3

1.2.2. Tỷ số hoạt động.........................................................................................4

1.2.3. Các tỷ số đòn bẩy thông thường là:..............................................................6

1.2.4. Tỷ số giá trị thị trường - Market-value ratio.................................................8

CHƯƠNG 2: PHÂN TÍCH TỶ SỐ TÀI CHÍNH CỦA CÔNG TY CỔ PHẦN TẬP

ĐOÀN HOA SEN....................................................................................................10

2.1. Giới thiệu tổng quát Công ty Cổ phần Tập đoàn Hoa Sen.............................10

2.1.1. Lịch sử hình thành...................................................................................10

2.1.2. Mục tiêu hoạt động của công ty..............................................................12

2.1.3. Các hoạt động sản xuất kinh doanh.........................................................12

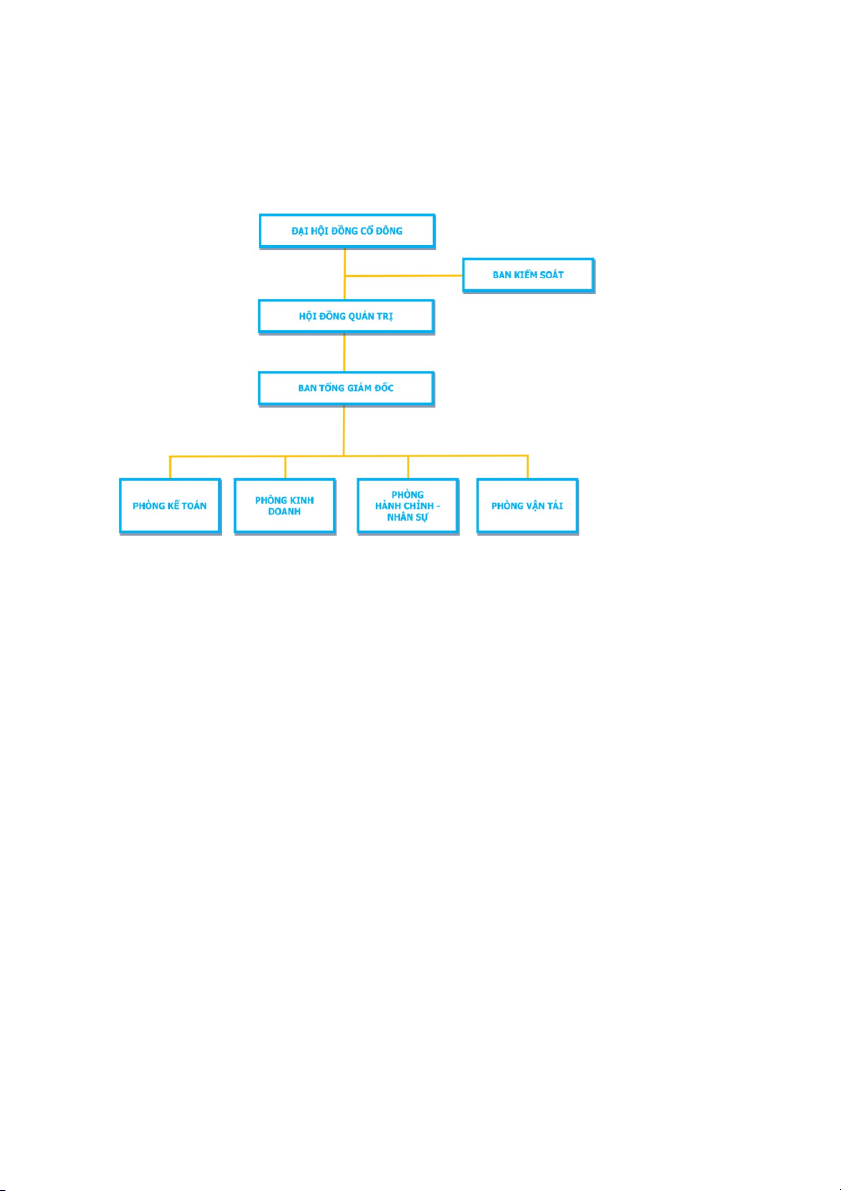

2.1.4. Cơ cấu tổ chức........................................................................................13

2.2. Tình hình tài chính công ty............................................................................14

2.2.1. Tình hình tài sản công ty.........................................................................14

2.2.2. Tình hình nguồn vốn của công ty............................................................16

2.2.3. Kết quả kinh doanh của công ty..............................................................19

2.3. Phân tích tỷ số tài chính của Công Ty Cổ Phần Tập Đoàn Hoa Sen..............22

2.3.1 Phân tích tỷ số thanh toán........................................................................22

2.3.2. Phân tích tỷ số hoạt động........................................................................26

2.3.3. Phân tích cơ cấu tài chính........................................................................29

2.3.4. Phân tích tỷ số lợi nhuận.........................................................................32

2.3.5. Phân tích phương trình Dupont...............................................................34

2.3.6. Phân tích tỷ số tăng trưởng......................................................................37

2.3.7. Phân tích tỷ số giá trị thị trường..............................................................39

2.4. Nhận xét........................................................................................................42

2.5. Giải pháp.......................................................................................................43

2.5.1. Giải pháp nâng cao hiệu quả sử dụng vốn...............................................43

2.5.2. Giải pháp nâng cao hiệu quả kinh doanh.................................................46 ii

KẾT LUẬN..............................................................................................................48

TÀI LIỆU THAM KHẢO........................................................................................49 iii DANH MỤC SƠ ĐỒ

Sơ đồ 2.1 Cơ cấu tổ chức của công ty DANH MỤC BẢNG

Bảng 2.1. Tình hình cơ cấu tài sản của công ty

Bảng 2.2. Tình hình phân bổ nguồn vồn của công ty giai đoạn năm 2017 - 2020

Bảng 2.3. Kết quả hoạt động của công ty giai đoạn 2018 - 2020

Bảng 2.4. Khả năng thanh toán của công ty 3

Bảng 2.5. Các tỷ số hoạt động của công ty

Bảng 2.6. Phân tích cơ cấu tài chính

Bảng 2.7. Các tỷ số lợi nhuận của công ty

Bảng 2.8. Phân tích ROA theo mô hình Dupont

Bảng 2.9. Phân tích ROE theo mô hình Dupont

Bảng 2.10. Tỷ số tăng trưởng của công ty

Bảng 2.11. Tỷ số giá trị thị trường iv LỜI MỞ ĐẦU

Có thể nói rằng hoạt động của một DN là một tập hợp các hoạt động như quản trị

nhân lực, tài chính, marketing, sản xuất - dự trữ, R&D... Tất cả các hoạt động trên

đều có mối quan hệ mật thiết với nhau, đều là tiền đề và là kết quả của nhau; chúng

kết thành một khối thống nhất nhằm giúp cho DN đạt được các mục tiêu - kế hoạch đề ra.

Trong tất cả các hoạt động trên thì ta có thể thấy hoạt động tài chính là kết quả của

rất nhiều hoạt động khác nhau, là mạch máu cho các hoạt động khác hoạt động và có

ý nghĩa hết sức quan trọng đến sự thành bại của DN.

Trong những năm qua, nền kinh tế Việt Nam đã có những biến đổi nhanh chóng và

sâu sắc. Mức độ cạnh tranh hàng hóa dịch vụ giữa các doanh nghiệp trên thị trường

trong nước và quốc tế ngày càng khốc liệt. Đặc biệt, từ đầu năm 2020 đến nay, sự

bùng phát của đại dịch Covid-19 ảnh hưởng toàn diện, sâu rộng và tiếp tục diễn biến

phức tạp, khó lường. Tình hình chính trị, kinh tế- xã hội biến động nhanh chóng,

khủng hoảng kinh tế thế giới nói chung và tài chính khu vực Đông Nam Á nói riêng

đã ảnh hưởng đến nền kinh tế Việt Nam. Đứng trước tình hình đó, buộc các doanh

nghiệp không những phải vươn lên trong quá trình sản xuất kinh doanh mà còn phải

biết phát huy tối đa tiềm lực để đạt hiệu quả sản xuất kinh doanh cao nhất. Vì thế,

các nhà quản trị doanh nghiệp phải luôn nắm rõ được thực trạng sản xuất kinh doanh

và thực trạng tài chính của doanh nghiệp, từ đó có các chiến lược, kế hoạch phù hợp

nhằm cải thiện và nâng cao hiệu quả sản xuất kinh doanh. Muốn vậy, doanh nghiệp

cần đi sâu phân tích hoạt động kinh doanh, đặc biệt là hoạt động tài chính, một cách

chi tiết, hiệu quả nhằm nắm rõ thực trạng cũng như định hướng cho sự phát triển

trong tương lại của doanh nghiệp.

Thực tế cho thấy nhiều DN đang hoạt động sản xuất kinh doanh có hiệu quả bỗng

chốc lại bị phá sản mà nguyên nhân chủ yếu là do hoạt động quản lý tài chính kém,

không làm chủ được tình hình tài chính; điều này là do các nhà quản lý không nắm

bắt được tình hình tài chính tại DN của mình, dẫn đến việc đưa ra các quyết định tài

chính sai lầm và kết quả là DN lâm vào tình trạng phá sản là tất yếu. 1

Như vậy việc thường xuyên đánh giá hiệu quả hoạt động tài chính tại DN sẽ giúp

cho nhà quản lý thấy được thực trạng tài chính hiện tại của DN, từ đó nhà quản lý sẽ

đưa ra các quyết định tài chính phù hợp cho từng thời điểm cụ thể nhằm khai thác và

sử dụng các nguồn vốn sao cho có hiệu quả, đảm bảo tình hình tài chính luôn lành

mạnh. Với ý nghĩa đó, em chọn đề tài: “Phân tích các tỷ số tài chính của Công ty cổ

phần tập đoàn Hoa Sen ” 2

CHƯƠNG 1. CƠ SỞ LÝ LUẬN

1.1. Phân tích chỉ số tài chính

Chỉ số tài chính là công cụ hữu ích giúp các nhà quản lý doanh nghiệp, các nhà đầu

tư phân tích và so sánh các mối quan hệ tài chính giữa các tài khoản trên báo cáo tài

chính của doanh nghiệp. Chúng là một công cụ giúp nhà phân tích tài chính có thể

thực hiện việc đánh giá một công ty, một ngành hoặc một lĩnh vực kinh doanh.

Phân tích chỉ số tài chính sử dụng dữ liệu thu thập được từ việc tính toán các chỉ số.

Từ đó, có thể đưa ra quyết định về việc cải thiện khả năng sinh lời, khả năng thanh

toán và tính thanh khoản của một công ty.

1.2. Các chỉ số tài chính quan trọng

1.2.1. Các chỉ số thanh toán

Tỷ số thanh toán là các tỷ số tài chính đo lường khả năng thanh toán của công ty.

Có các loại tỷ số thanh toán hay sử dụng nhất bao gồm:

Tỷ số thanh toán hiện hành - Current ratio

Một trong các Tỷ số tài chính những thước đo khả năng thanh toán của một công ty

được sử dụng rộng rãi nhất là khả năng thanh toán hiện hành. Tài sản ngắn hạn

Tỷ số thanh toán hiện hành (Rc) = Nợ ngắn hạn Trong đó:

Tài sản ngắn hạn bao gồm các khoản vốn bằng tiền, đầu tư tài chính ngắn hạn, các

khoản phải thu, hàng tồn kho và tài sản ngắn hạn khác.

Nợ ngắn hạn là các khoản nợ phải trả trong năm bao gồm: vay ngắn hạn, vay dài hạn

đến hạn trả và các khoản phải trả khác.

Tỷ số Rc cho thấy công ty có bao nhiêu tài sản có thể chuyển đổi thành tiền mặt để

đảm bảo thanh toán các khoản nợ ngắn hạn. Tỷ số này đo lường khả năng trả nợ của công ty.

Tỷ số thanh toán nhanh - Quick ratio 3

Tỷ số thanh toán nhanh được tính toán dựa trên những tài sản ngắn hạn có thể nhanh

chóng chuyển đổi thành tiền, đôi khi chúng được gọi là “Tài sản có tính

thanh khoản”. Mà “Tài sản có tính thanh khoản” là bao gồm tất cả tài sản ngắn hạn trừ hàng tồn kho.

Tài sản ngắn hạn - Hàng tồn kho

Tỷ số thanh toán nhanh (Rq) = Nợ ngắn hạn

Tỷ số này cho thấy khả năng thanh toán thực sự của một công ty.

1.2.2. Tỷ số hoạt động

Các tỷ số tài chính hoạt động đo lường hoạt động kinh doanh của một công ty. Để

nâng cao tỷ số hoạt động, các nhà quản trị phải biết là những tài sản chưa dùng hoặc

không dùng không tạo ra thu nhập vì thế công ty cần phải biết cách sử dụng chúng

có hiệu quả hoặc loại bỏ chúng đi. Tỷ số hoạt động đôi khi còn gọi là tỷ số hiệu quả

hoặc tỷ số luân chuyển.

Số vòng quay các khoản phải thu

Các khoản phải thu là những hoá đơn bán hàng chưa thu tiền về do công ty thực hiện

chính sách bán chịu và các khoản tạm ứng chưa thanh toán, khoản trả trước cho người bán... Công thức xác định: Doanh thu

Vòng quay các khoản phải thu = Các khoản phải thu

Số vòng quay các khoản phải thu được sử dụng để xem xét cẩn thận việc thanh toán

các khoản phải thu v.v… Khi khách hàng thanh toán tất cả các hoá đơn của họ, lúc

đó các khoản phải thu quay được một vòng.

Số vòng quay hàng tồn kho Công thức xác định: Giá vốn hàng bán Vòng quay hàng tồn kho = Hàng tồn kho 4

Số vòng quay hàng tồn kho là một tiêu chuẩn đánh giá công ty sử dụng hàng tồn kho

của mình hiệu quả như thế nào.

Hiệu suất sử dụng tài sản cố định Công thức xác định: Doanh thu thuần

Hiệu suất sử dụng Tài sản cố định = Tài sản cố định

Tỷ số này nói lên một đồng tài sản cố định tạo ra được bao nhiêu đồng doanh thu.

Qua đó đánh giá hiệu quả sử dụng tài sản cố định ở công ty.

Hiệu suất sử dụng tổng tài sản Công thức xác định: Doanh thu thuần

Hiệu suất sử dụng tổng tài sản = Tổng tài sản

Hiệu suất sử dụng tổng tài sản đo lường một đồng tài sản tham gia vào quá trình sản

xuất kinh doanh sẽ tạo ra bao nhiêu đồng doanh thu.

Hiệu suất sử dụng vốn cổ phần - Sales-to-equity ratio Công thức xác định: Doanh thu thuần

Hiệu suất sử dụng vốn cổ phần = Vốn cổ phần

Hiệu suất sử dụng vốn cổ phần là chỉ tiêu rất hữu ích trong việc phân tích khía cạnh

tài chính của công ty mà sẽ được đề cập kỹ hơn ở phần sau. Hiệu suất sử dụng vốn

cổ phần đo lường mối quan hệ giữa doanh thu và vốn cổ phần.

III. Tỷ số đòn bẩy tài chính - Financial leverage ratios

Tỷ số đòn bẩy tài chính đánh giá mức độ mà một công ty tài trợ cho hoạt động kinh

doanh của mình bằng vốn vay. Khi một công ty vay tiền, công ty luôn phải thực hiện

một chuỗi thanh toán cố định. Vì các cổ đông chỉ nhận được những gì còn lại

sau khi chi trả cho chủ nợ, nợ vay được xem như là tạo ra đòn bẩy. Trong thời kỳ

khó khăn, các công ty có đòn bẩy tài chính cao có khả năng không trả được nợ. Vì thế khi

công ty muốn vay tiền, ngân hàng sẽ đánh giá xem công ty có vay quá nhiều 5

hay không? Ngân hàng cũng xét xem công ty có duy trì nợ vay của mình trong hạn mức cho phép không?

Các nhà cung cấp tín dụng căn cứ vào tỷ số đòn bẩy tài chính để ấn định mức

lãi suất cho vay đối với công ty (vì công ty càng có nhiều nợ vay, rủi ro về mặt tài

chính càng lớn). Ở các nước phát triển, người ta đánh giá được độ rủi ro này và tính

vào lãi suất cho vay. Điều đó có nghĩa là công ty càng vay nhiều thì lãi suất càng cao.

Đối với công ty, tỷ số đòn bẩy tài chính sẽ giúp nhà quản trị tài chính lựa chọn cấu

trúc vốn hợp lý nhất cho công ty mình. Qua tỷ số đòn bẩy tài chính nhà đầu tư

thấy được rủi ro về tài chính của công ty từ đó dẫn đến quyết định đầu tư của mình.

1.2.3. Các tỷ số đòn bẩy thông thường là:

Tỷ số nợ trên tài sản Công thức xác định: Tổng nợ Tỷ số nợ = Tổng tài sản Trong đó:

Tổng nợ: bao gồm toàn bộ khoản nợ ngắn hạn và dài hạn tại thời điểm lập báo cáo

tài chính gồm: các khoản phải trả vay ngắn hạn, nợ dài hạn do đi vay hay phát hành trái phiếu dài hạn.

Tổng tài sản: toàn bộ tài sản của công ty tại thời điểm lập báo cáo.

Tỷ số này cho thấy bao nhiêu phần trăm tài sản của công ty được tài trợ bằng vốn vay.

Tỷ số nợ trên vốn cổ phần Công thức xác định: Tổng nợ

Tỷ số nợ trên vốn cổ phần = Vốn cổ phần

Tỷ số này cho thấy bao nhiêu phần trăm Tổng nợ của công ty được trên vốn cổ phần

đang sở hữu. Cho thấy các nhà cho vay đã tài trợ nhiều hơn bao nhiêu so với các chủ sở hữu của Công ty. 6

Tỷ số tổng tài sản trên vốn cổ phần 7 Công thức xác định: Tổng Tài sản

Tỷ tài sản trên vốn cổ phần = Vốn cổ phần

Một tỷ số khác cũng được sử dụng đến để tính toán mức độ đi vay (rủi ro về tài

chính) mà công ty đang gánh chịu đó là tỷ số tổng tài sản trên vốn cổ phần Tỷ số sinh lợi

Tỷ số sinh lợi là tỷ số tài chính đo lường thu nhập của công ty với các nhân tố khác

tạo ra lợi nhuận như doanh thu, tổng tài sản, vốn cổ phần.

Loại tỷ số tài chính này bao gồm các chỉ tiêu sau:

Tỷ suất sinh lợi trên doanh thu Công thức xác định: Lợi nhuận ròng

Tỷ suất sinh lợi trên doanh thu = x 100 Doanh thu thuần

Chỉ tiêu này nói lên một đồng doanh thu tạo ra được bao nhiêu đồng lợi nhuận.

Tỷ suất sinh lợi trên tổng tài sản Công thức xác định:

Tỷ suất sinh lợi trên tổng tài sản (ROA) Lãi ròng x 100 = Tổng tài sản

Chỉ tiêu này đo lường khả năng sinh lợi trên một đồng vốn đầu tư vào công ty.

Tỷ suất sinh lợi trên vốn chủ sở hữu Công thức xác định:

Tỷ suất sinh lợi trên vốn cổ phần (ROE) Lợi nhuận ròng x 100 = Vốn cổ phần

Đây là chỉ tiêu mà nhà đầu tư rất quan tâm vì nó cho thấy khả năng tạo lãi của một

đồng vốn họ bỏ ra để đầu tư vào công ty.

Sự khác nhau giữa tỷ suất sinh lợi trên tổng tài sản và tỷ suất sinh lợi trên vốn cổ

phần là do công ty có sử dụng vốn vay. Nếu công ty không có vốn vay thì hai tỷ số này sẽ bằng nhau. 8

1.2.4. Tỷ số giá trị thị trường - Market-value ratio

Các nhà đầu tư cổ phần đặc biệt quan tâm đến các cổ phiếu có giá trị mà có ảnh

hưởng mạnh đến giá thị trường của cổ phần.

Các tỷ số giá trị thị trường thường hay được sử dụng nhất là:

Thu nhập mỗi cổ phần - Earning per share (EPS) Công thức xác định:

Thu nhập ròng của cổ đông thường

Thu nhập mỗi cổ phần (EPS) =

Số lượng cổ phần thường

Thu nhập ròng của cổ đông thường được tính bằng cách lấy lãi ròng trừ đi tiền lãi của cổ phần ưu đãi.

Thu nhập mỗi cổ phần được nhiều nhà đầu tư đánh giá là một yếu tố quan trọng

nhất, quyết định giá trị của cổ phần bởi vì nó đo lường sức thu nhập chứa đựng trong

một cổ phần hay nói cách khác nó thể hiện thu nhập mà nhà đầu tư có được do mua cổ phần.

Tỷ lệ chi trả cổ tức - Payout ratio Công thức xác định: Cổ tức mỗi cổ phần

Tỷ lệ chi trả cổ tức = Thu nhập mỗi cổ phần

Chỉ tiêu tỷ lệ chi trả cổ tức nói lên công ty chi trả phần lớn thu nhập cho cổ đông hay

giữ lại để tái đầu tư. Đây nhân tố quyết định đến giá trị thị trường của cổ phần.

Tỷ số giá thị trường trên thu nhập - Price-earning ratio (P/E) Công thức xác định:

Giá trị thị trường mỗi cổ phần

Tỷ số giá thị trường trên thu nhập (P/E) = Thu nhập mỗi cổ phần

Đây cũng là chỉ tiêu mà nhà đầu tư rất quan tâm vì nó thể hiện giá cổ phần đắt hay rẻ so với thu nhập.

Tỷ suất cổ tức - Dividend yield Công thức xác định: 9 Cổ tức mỗi cổ phần

Tỷ suất cổ tức = Giá trị thị trường mỗi cổ phần

Như ta đã biết, thu nhập của nhà đầu tư gồm hai phần: cổ tức và chênh lệch giá do

chuyển nhượng cổ phần. Nếu tỷ suất cổ tức của một cổ phần thấp điều đó chưa

hẳn là xấu bởi vì nhà đầu tư có thể chấp nhận tỷ lệ chi trả cổ tức thấp để dành phần

lớn lợi nhuận để tái đầu tư. Họ mong đợi một tăng trưởng nhanh trong cổ tức và

hưởng được sự chênh lệch lớn của giá cổ phần. Chỉ số P/B - Price to Book Value Ratio Công thức xác định:

Giá trị thị trường mỗi cổ phần Chỉ số P/B =

Giá trị ghi sổ mỗi cổ phần

Chỉ số P/B cho thấy rằng với giá trị ghi sổ của mỗi cổ phiếu, nhà đầu tư sẵn sàng bỏ

ra bao nhiêu tiền để sở hữu cổ phần của doanh nghiệp đó.

1.3. Phân tích chỉ số tài chính được sử dụng như thế nào

Phân tích tỷ số tài chính được sử dụng để trích xuất thông tin từ báo cáo tài chính

của công ty mà không thể đánh giá đơn giản từ việc kiểm tra các báo cáo đó.

Các doanh nghiệp nhỏ có thể thiết lập bảng tính của họ để tự động tính toán từng chỉ

số trong số 15 chỉ số tài chính trên.

Các chỉ số thường được tính cho một quý hoặc một năm. Các chỉ số sau đó nên được

tập hợp cho các công ty khác trong cùng ngành. Sau đó tiến hành so sánh. Sau khi so

sánh các chỉ số tài chính trong các khoảng thời gian đồng thời so sánh với các chỉ số

của các công ty trong ngành, nhà quản lý tài chính mới có thể đưa ra kết luận về

hoạt động của công ty. Từ đó, các nhà quản lý tài chính có thể đưa ra kết luận về

hiệu quả hoạt động của doanh nghiệp.

Có những kỹ thuật phân tích tài chính khác mà các nhà quản lý tài chính có thể sử

dụng để bổ sung thêm những hiểu biết sâu sắc có được thông qua phân tích tỷ số tài

chính. Chẳng hạn như phân tích quy mô chung và phân tích sâu hơn về báo cáo lưu chuyển tiền tệ. 10

CHƯƠNG 2: PHÂN TÍCH TỶ SỐ TÀI CHÍNH CỦA CÔNG TY CỔ

PHẦN TẬP ĐOÀN HOA SEN

2.1. Giới thiệu tổng quát Công ty Cổ phần Tập đoàn Hoa Sen

2.1.1. Lịch sử hình thành

Tên quốc tế: HOA SEN GROUP

Tên viết tắt: HOA SEN GROUP (HSG) Mã số thuế: 3700381324

Địa chỉ: Số 9, Đại lộ Thống Nhất, Khu công nghiệp Sóng Thần II, Phường Dĩ An,

Thành phố Dĩ An, Tỉnh Bình Dương, Việt Nam

Công ty Cổ phần Tập đoàn Hoa Sen tiền thân là Công ty Cổ phần Hoa Sen, được

thành lập vào ngày 08 tháng 08 năm 2001 theo giấy chứng nhận đăng ký kinh doanh

số 4603000028 do Sở Kế hoạch và Đầu tư tỉnh Bình Dương cấp, với vốn điều lệ ban

đầu là 30 tỷ đồng và 22 CBCNV, hoạt động chủ yếu trên các lĩnh vực: nhập khẩu,

sản xuất, phân phối các sản phẩm tấm lợp kim loại, xà gồ thép, tấm trần nhựa và các

loại vật liệu xây dựng khác,… doanh thu cuối năm đạt được 3,2 tỷ đồng, tuy chưa có

lợi nhuận nhưng bước đầu tạo ược thị phần cơ bản trên thương trường.

Ngày 16 tháng 03 năm 2007, Hoasen Group công bố tăng vốn điều lệ lần thứ 7 từ

250 tỷ đồng lên 400 tỷ đồng, và đổi tên giao dịch thành Hoa Sen Corporation (viết

tắt là Hoa Sen Corp.). Ngày 9 tháng 11 năm 2006, Công ty CP Tôn Hoa Sen được

thành lập, là công ty con đầu tiên của Hoasen Group, với vốn điều lệ 320 tỷ đồng,

hoạt động trên lĩnh vực sản xuất và kinh doanh sản phẩm thép cán nguội...

Ngày 26 tháng 03 năm 2007, Hoasen Group thành lập 02 Công ty con: Cty CP Vật

liệu xây dựng Hoa Sen tại KCN Phú Mỹ, tỉnh Bà Rịa - Vũng Tàu với số vốn điều lệ

đăng ký ban đầu là 700 tỷ đồng; Công ty Cổ phần Cơ khí & Xây dựng Hoa Sen tai

số 09 Đại lộ Thống Nhất – KCN Sóng Thần II, Dĩ An, Bình Dương với số vốn điều

lệ đăng ký ban đầu là 10 tỷ đồng. 11

Tháng 12 năm 2007, Công ty Cổ phần Hoa Sen đổi tên thành Công ty Cổ phần Tập

đoàn Hoa Sen theo giấy chứng nhận đăng ký kinh doanh số 4603000028 do Sở kế

hoạch và Đầu tư tỉnh Bình Dương cấp ngày 08 tháng 11 năm 2007.

Đượcsự nhất trí của Đại hội đồng cổ đông Hoasen Group và các Công ty con tổ

chức vào tháng 12 năm 2007, Công ty Cổ phần Tập đoàn Hoa Sen tiến hành nhận

sáp nhập các Công ty con là Công ty Cổ phần Tôn Hoa Sen, Công ty Cổ phần Vật

liệu Xây dựng Hoa Sen, Công ty Cổ phần Cơ khí và Xây dựng Hoa Sen.

Ngày 19/9, CTCP Tâ •p đoàn Hoa Sen đã được Trung tâm lưu ký chứng khoán, Ủy

ban Chứng khoán Nhà nước chấp thuâ •n đề nghị đăng ký với mã chứng khoán HSG.

Ngày niêm yết có hiệu lực 05/11/2008, ngày chính thức giao dịch 05/12/2008, tổng

giá trị chứng khoán niêm yết 570.385.000.000 đồng.

Năm 2009 - 2010: Thành lập thêm 11 chi nhánh phân phối - bán lẻ, nâng tổng số

chi nhánh phân phối - bán lẻ lên 93. Phát hành riêng lẻ cho các nhà đầu tư lớn và cán

bộ công nhân viên, tăng vốn điều lệ từ 570 tỷ đồng lên 700 tỷ đồng. Khai trương và

đưa vào hoạt động dây chuyền mạ kẽm/nhôm kẽm (công nghệ NOF - thép dày) ,

công suất 450.000 tấn/năm và dây chuyền mạ màu công suất 180.000 tấn/năm

thuộc Dự án Nhà máy Tôn Hoa Sen Phú Mỹ. Phát hành cổ phiếu thưởng và cổ

phiếu trả cổ tức NĐTC 2008 cho cổ đông, tăng vốn điều lệ từ 700 tỷ đồng lên

839,960 tỷ đồng. Phát hành cổ phiếu trả cổ tức NĐTC 2008 - 2009 cho cổ đông,

tăng vốn điều lệ từ 839,960 tỷ đồng lên 1.007,907 tỷ đồng.

Năm 2011-2012: Doanh thu xuất khẩu đạt 180 triệu USD, trả thành một trong những

doanh nghiệp xuất khẩu tôn mạ hàng đầu Đông Nam Á.

Với những thành tích nổi bâ •t trong kinh doanh và những đóng góp tích cực cho cô •ng

đồng, Tâ •p đoàn Hoa Sen đã nhâ •n được nhiều giải thưởng cao quý như: Huân

chương Lao đô •ng hạng 3 do Chủ tịch nước trao tă •ng; được công nhận là Thương

hiệu quốc gia của 3 dòng sản phẩm Tôn Hoa Sen, Ống thép Hoa Sen, Ống nhựa Hoa

Sen; giải thưởng “Công ty được quản lý tốt nhất châu Á năm 2014” về lĩnh vực Kim

loại và Khai khoáng do Tạp chí tài chính uy tín thế giới Euromoney trao tă •ng; nằm

trong danh sách top 50 Doanh nghiệp tăng trưởng xuất sắc nhất Việt Nam trong giai 12

đoạn 2009 – 2014 theo công bố của Vietnam Report; Top 50 Doanh nghiệp niêm yết

tốt nhất ở Việt Nam 2013, 2014, 2015, 2016 do Tạp chí Forbes bình chọn...; Top

“50 công ty kinh doanh hiệu quả nhất Việt Nam” năm 2014, 2015, 2016; là 1 trong

10 Doanh nghiệp niêm yết có uy tín nhất trên truyền thông 2015, Top10 Sao Vàng

Đất Việt 2015, Top 50 Thương hiệu giá trị nhất Việt Nam do Hãng tư vấn định giá

thương hiệu Brand Finance (Anh) công bố; Top 15 Thương hiệu mạnh Việt Nam

2015; Top 40 thương hiệu công ty giá trị nhất Việt Nam do Tạp chí Forbes…......

Đă •c biê •t, Tâ •p đoàn Hoa Sen là công ty duy nhất ở Viê •t Nam được bình chọn vào

danh sách 132 công ty tăng trưởng toàn cầu năm 2015 và chính thức trở thành thành

viên của Cô •ng đồng các Doanh nghiê •p tăng trưởng toàn cầu thuô •c Diễn đàn Kinh tế thế giới.

Ngoài các giải thưởng cho doanh nghiệp, năm 2015 Ông Lê Phước Vũ – Chủ tịch

Hội đồng Quản trị Tập đoàn Hoa Sen đã đại diện cho cộng đồng doanh nhân Việt

Nam tham gia giải thưởng Bản lĩnh doanh nhân lâ •p nghiê •p thế giới tại Monaco vào

tháng 6 năm 2015 và ghi danh tên tuổi trên Bức tường vinh danh.

2.1.2. Mục tiêu hoạt động của công ty

Công ty luôn cải tiến từng ngày nhằm mang lại cho khách hàng những trải nghiệm

dịch vụ tốt nhất. Bằng sự nỗ lực không ngừng, Công ty đã đầu tư được đội tàu cao

tốc, phà hiện đại cùng đội ngũ nhân viên đầy kinh nghiệm, làm việc chuyên nghiệp,

nghiêm túc, mạng lưới phân phối rộng rãi nhằm tạo dựng thương hiệu Superdong

ngày càng vững mạnh, cam kết cung cấp cho khách hàng các giá trị cốt lõi gồm:

“AN TOÀN – ỔN ĐỊNH – ĐÚNG GIỜ – THOẢI MÁI – TIỆN LỢI – DỊCH VỤ

ĐA DẠNG – GIÁ CẢ HỢP LÝ”

2.1.3. Các hoạt động sản xuất kinh doanh

Sản xuất sắt, thép, gang

Khai thác gỗ (Gỗ rừng trồng) Khai thác quặng sắt

Khai thác đá, cát, sỏi, đất sét Sản xuất than cốc 13

Sản xuất sản phẩm từ plastic

Sản xuất xi măng, vôi và thạch cao

Sản xuất mô tơ, máy phát, biến thế điện, thiết bị phân phối và điều khiển điện

2.1.4. Cơ cấu tổ chức

Sơ đồ 2.1 Cơ cấu tổ chức của công ty 14

2.2. Tình hình tài chính công ty

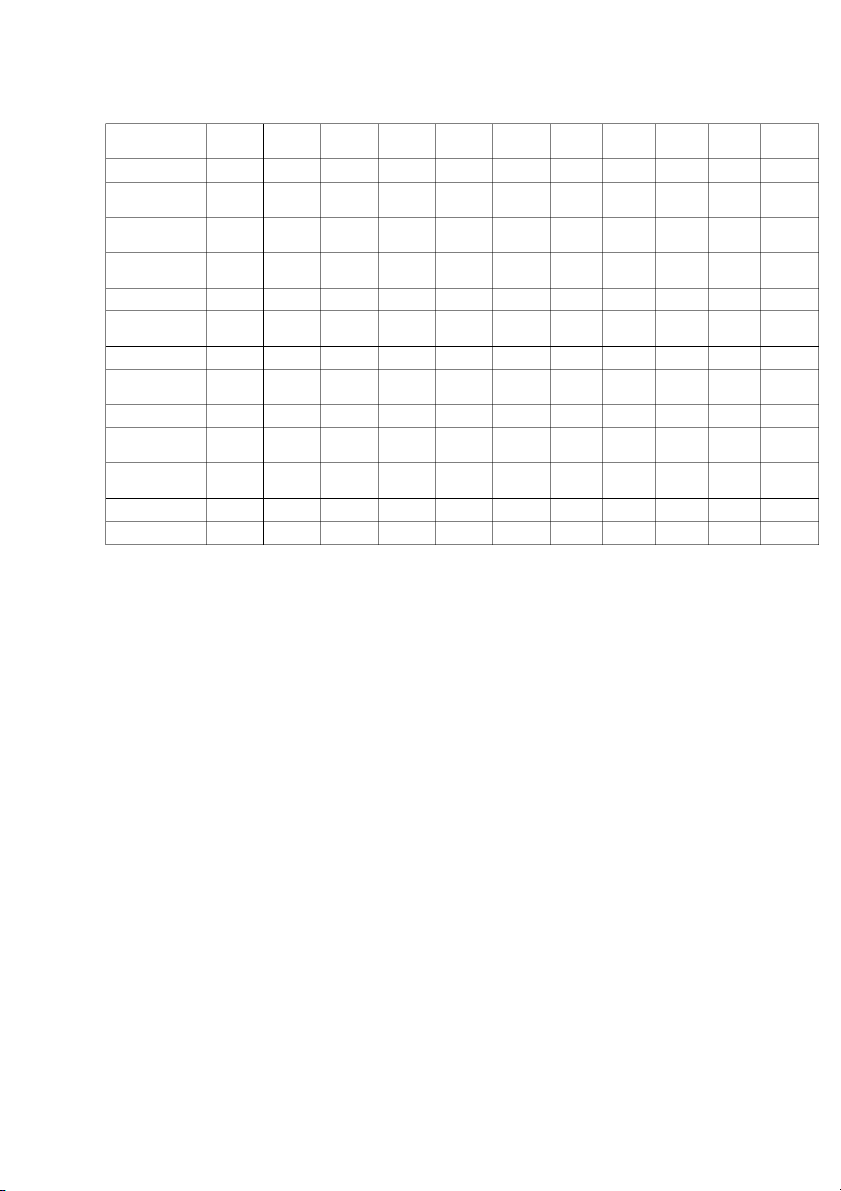

2.2.1. Tình hình tài sản công ty 15

Bảng 2.1. Tình hình cơ cấu tài sản của công ty Đvt: đồng 2017/2016 2018/2017 2019/2018 2020/2019 2021/2020 Chỉ tiêu Năm 2016 Năm 2017 Năm 2018 Năm 2019 Năm 2020 Năm 2021 (%) (%) (%) (%) (%) I- Tài sản ngắn hạn 7,057,496 12,763,371 10,799,699 7,355,652 9,022,315 18,655,160 80.85 -15.39 -31.89 22.66 106.77 1. Tiền và các khoản tương đương tiền 576,621 292,371 492,080 288,708 574,767 492,797 -49.30 68.31 -41.33 99.08 -14.26

2. Các khoản đầu tư tài chính ngắn hạn 270 76,250 516 28,004 28140.74 -99.32 5327.13 3. Các khoản phải thu ngắn hạn 1,097,735 1,827,515 2,118,733 1,339,264 2,024,273 4,534,902 66.48 15.94 -36.79 51.15 124.03 4. Hàng tồn kho 4,821,501 8,871,079 6,606,994 4,547,529 5,523,844 12,349,096 83.99 -25.52 -31.17 21.47 123.56 5. Tài sản ngắn hạn khác 561,640 1,772,406 1,581,621 1,103,902 898,915 1,250,361 215.58 -10.76 -30.20 -18.57 39.10 II - Tài sản dài hạn 5,252,490 8,675,085 10,455,123 9,869,786 8,734,092 7,962,870 65.16 20.52 -5.60 -11.51 -8.83 1. Các khoản phải thu dài hạn 28,471 1,458 202,370 226,761 184,949 179,888 -94.88 13779.97 12.05 -18.44 -2.74 2. Tài sản cố định 4,590,256 6,760,466 8,124,639 8,642,007 7,594,743 6,662,062 47.28 20.18 6.37 -12.12 -12.28 4. Tài sản dở dang dài hạn 294,089 1,333,536 1,512,774 576,453 575,956 660,329 353.45 13.44 -61.89 -0.09 14.65

5. Đầu tư tài chính dài hạn 25,902 90,969 98,958 17,000 26,472 17,000 251.20 8.78 -82.82 55.72 -35.78 6. Tài sản dài hạn khác 313,771 488,656 516,381 407,565 351,972 443,591 55.74 5.67 -21.07 -13.64 26.03 Tổng cộng tài sản 12,309,986 21,438,456 21,254,822 17,225,438 17,756,408 26,618,030 74.15 -0.86 -18.96 3.08 49.91 16

Nguồn: https://s.cafef.vn/bao-cao-tai-chinh/HSG/IncSta/2021/0/0/0/ket-qua-hoat-dong-kinh-doanh-cong-ty-co-phan- tap-doan-hoa-sen.chn 17