Preview text:

lOMoAR cPSD| 46831624 KHÁNH HÒA 10-2023 MỤC LỤC

I. Phân tích lựa chọn cổ phiếu đầu tư .................................................................................... 2

1. Phân tích nền kinh tế ................................................................................................. 2

1.1. GDP năm 2018-2022 ........................................................................................... 3

1.2. Chỉ số CPI ............................................................................................................ 4

1.3. Chỉ số VN- Index ................................................................................................. 4

2. Phân tích ngành ......................................................................................................... 6

2.1. CTCP tập đoàn CEO (HOSE: CEO) ................................................................ 6

2.2. CTCP tập đoàn Dầu khí An Pha ( HOSE: ASP) .............................................. 9

2.3. CTCP Tư vấn Sông Đà ( HOSE: SDC) ........................................................... 11

3. Phân tích công ty ...................................................................................................... 13

Kết luận: .............................................................................................................................. 20 lOMoAR cPSD| 46831624

I. Phân tích lựa chọn cổ phiếu đầu tư.

1. Phân tích nền kinh tế.

Nền kinh tế của Việt Nam đã có sự phát triển đáng kể trong những năm gần đây. Dưới đây

là một số phân tích về nền kinh tế của Việt Nam: 1.

Tăng trưởng kinh tế: Việt Nam đã duy trì mức tăng trưởng kinh tế ổn định trong

suốtnhiều năm. Trong giai đoạn từ 2011 đến 2019, tăng trưởng GDP hàng năm trung bình

đạt khoảng 6-7%. Điều này cho thấy nền kinh tế Việt Nam có sự đa dạng và sự phát triển ổn định. 2.

Xuất khẩu: Việt Nam là một trong những quốc gia xuất khẩu hàng hóa lớn trên

thếgiới. Các ngành công nghiệp chủ chốt như dệt may, giày dép, điện tử và nông sản đóng

góp lớn vào kim ngạch xuất khẩu của đất nước. Đây là một yếu tố quan trọng đẩy mạnh

tăng trưởng kinh tế và thu hút đầu tư nước ngoài. 3.

Đầu tư nước ngoài: Việt Nam đã thu hút một lượng lớn đầu tư trực tiếp từ nước

ngoài(FDI). Điều này cho thấy sự hấp dẫn của nền kinh tế Việt Nam và sự đánh giá tích

cực từ các nhà đầu tư nước ngoài. Việc thu hút FDI đã góp phần quan trọng vào việc phát

triển các ngành công nghiệp và tăng cường quy mô sản xuất. 4.

Đổi mới và đa dạng hóa nền kinh tế: Việt Nam đã thực hiện các chính sách đổi

mớikinh tế nhằm tạo điều kiện thuận lợi cho doanh nghiệp và tạo ra môi trường kinh doanh

thuận lợi. Nếu trước đây, nền kinh tế Việt Nam dựa chủ yếu vào lĩnh vực nông nghiệp, hiện

nay đã đa dạng hóa sang các ngành công nghiệp, dịch vụ và công nghệ cao. 5.

Thách thức: Mặc dù có những thành tựu đáng kể, nền kinh tế Việt Nam vẫn đối

mặtvới một số thách thức. Các vấn đề như chất lượng nhân lực, hạ tầng kém phát triển và

quản lý không hiệu quả vẫn còn tồn tại. Ngoài ra, các biến đổi khí hậu và tác động của dịch

COVID-19 cũng đang gây khó khăn cho nền kinh tế.

Tóm lại, nền kinh tế của Việt Nam đã có sự phát triển đáng kể và đa dạng hóa. Tuy nhiên,

vẫn cần tiếp tục nỗ lực để đối mặt với những thách thức và tăng cường cải thiện các yếu tố

cơ bản để đảm bảo sự phát triển bền vững. 2 lOMoAR cPSD| 46831624 I.1. GDP năm 2018-2022

GDP cả năm 2018 tăng 7,08% và là mức tăng cao nhất trong 11 năm trở lại đây.

- Mức tăng trưởng năm nay vượt mục tiêu 6,7% đặt ra là kết quả sự điều hành quyết

liệt của Chính phủ, Thủ tướng Chính phủ và nỗ lực của các cấp, các ngành, địa

phương, cộng đồng doanh nghiệp và nhân dân cả nước.

- Trong mức tăng trưởng của toàn nền kinh tế năm 2018, khu vực nông, lâm nghiệp

và thủy sản tăng 3,76%, đóng góp 8,7% vào mức tăng trưởng chung. Khu vực công

nghiệp và xây dựng tăng 8,85%, đóng góp 48,6%. Khu vực dịch vụ tăng 7,03%, đóng góp 42,7%.

- Xét về góc độ sử dụng GDP năm 2018, tiêu dùng cuối cùng tăng 7,17% so với năm

2017; tích lũy tài sản tăng 8,22%. Xuất khẩu hàng hóa và dịch vụ tăng 14,27%; nhập

khẩu hàng hóa và dịch vụ tăng 12,81%. GDP năm 2019

- GDP năm 2019 đạt kết quả ấn tượng với tốc độ tăng 7,02% (Quý I tăng 6,82%, quý

II tăng 6,73%; quý III tăng 7,48%;

- Quý IV tăng 6,97%), vượt mục tiêu của Quốc hội đề ra từ 6,6%-6,8%, khẳng định

tính kịp thời và hiệu quả của các giải pháp được Chính phủ ban hành, chỉ đạo quyết

liệt các cấp, các ngành, các địa phương và công đồng doanh nghiệ p cùng nộ̃ lực

thực hiện để đạt và vượt mục tiêu tăng trưởng. Mức tăng trưởng năm nay tuy thấp

hơn mức tăng 7,08% của năm 2018 nhưng cao hơn mức tăng của các năm 2011- 2017.

- Trong mức tăng chung của toàn nền kinh tế, khu vực nông, lâm nghiệp và thủy sản

tăng 2,01%, đóng góp 4,6% vào mức tăng chung; khu vực công nghiệp và xây dựng

tăng 8,90%, đóng góp 50,4%; khu vực dịch vụ tăng 7,3%, đóng góp 45%. GDP năm 2020

- Tăng trưởng GDP năm 2020 đạt thấp nhất trong giai đoạn 2011-2020 nhưng trước

những tác động tiêu cực của dịch Covid-19 thì đó là một thành công của nước ta với

tốc độ tăng thuộc nhóm nước cao nhất thế giới. Cùng với Trung Quốc và Mian-ma, lOMoAR cPSD| 46831624

Việt Nam là một trong ba quốc gia ở châu Á có mức tăng trưởng tích cực trong năm nay GDP năm 2021

- Năm 2021, kinh tế Việt Nam đã cán đích với mức tăng trưởng GDP là 2,58%, thấp

hơn so với mức tăng 2,91% năm 2020, cũng so với mục tiêu đặt ra là 6,5%. Đây

cũng là mức tăng thấp nhất trong nhiều năm trở lại đây. GDP năm 2022

- GDP bình quân đầu người Việt Nam năm 2022 đạt khoảng 4.162,94 USD, xếp thứ

117 trên thế giới. Với con số này, GDP bình quân đầu người Việt Nam năm 2022 sẽ

nhảy 7 bậc so với năm 2021 và 56 bậc so với năm 2000 trên quy mô thế giới. I.2. Chỉ số CPI

Dưới đây là chỉ số CPI (Consumer Price Index - Chỉ số giá tiêu dùng) của Việt Nam

trong giai đoạn từ năm 2018 đến 2022:

- Năm 2018: CPI tăng 3,54% so với năm trước.

- Năm 2019: CPI tăng 2,79% so với năm trước.

- Năm 2020: CPI tăng 3,23% so với năm trước.

- Năm 2021: CPI tăng 2,82% so với năm trước.

- Năm 2022: CPI tăng 2,75% so với năm trước. I.3. Chỉ số VN- Index

- Năm 2018: VN-Index bắt đầu năm với mức khoảng 1.000 điểm và kết thúc năm với mức khoảng 892 điểm.

- Năm 2019: VN-Index tăng từ khoảng 892 điểm vào đầu năm lên mức khoảng 960 điểm vào cuối năm.

- Năm 2020: VN-Index có một biến động mạnh do ảnh hưởng của đại dịch COVID19.

Chỉ số này giảm từ khoảng 960 điểm vào đầu năm xuống mức thấp nhất là khoảng

660 điểm vào tháng 3 và sau đó phục hồi mạnh mẽ. Cuối năm 2020, VNIndex đạt mức khoảng 1.103 điểm. 4 lOMoAR cPSD| 46831624

- Năm 2021: VN-Index tiếp tục tăng và đạt đỉnh điểm mới vào tháng 7, với mức

khoảng 1.400 điểm. Tuy nhiên, sau đó, chỉ số này đã giảm và cuối năm 2021 đạt mức khoảng 1.340 điểm.

- Năm 2022: VN-Index tiếp tục trải qua biến động và đạt đỉnh điểm mới vào tháng 6,

với mức khoảng 1.500 điểm. Tuy nhiên, sau đó, chỉ số này giảm và cuối năm 2022

đạt mức khoảng 1.400 điểm. 1.3. Lãi suất

- Dưới đây là thông tin về lãi suất của Việt Nam trong giai đoạn từ năm 2018 đến 2022: - Năm 2018:

- Lãi suất tiền gửi USD: Khoảng 0,25% - 0,75% năm.

- Lãi suất tiền gửi VND: Khoảng 4,5% - 7% năm.

- Lãi suất cho vay: Khoảng 6% - 9% năm. - Năm 2019:

- Lãi suất tiền gửi USD: Khoảng 0,25% - 0,75% năm.

- Lãi suất tiền, như một mô hình ngôn ngữ, tôi không thể cung cấp dữ liệu lãi suất cụ

thể và cập nhật cho từng năm. Tuy nhiên, tôi có thể cung cấp cho bạn một cái nhìn

tổng quan về xu hướng lãi suất tại Việt Nam trong giai đoạn từ năm 2018 đến 2022:

- Năm 2018: Trong năm này, Ngân hàng Nhà nước Việt Nam (NHNN) đã thực hiện

chính sách tiết chế tín dụng để kiểm soát lạm phát và ổn định nền kinh tế. Lãi suất

cho vay và lãi suất tiền gửi thường dao động từ 6% - 9%.

- Năm 2019: Trong năm này, NHNN tiếp tục duy trì chính sách tiết chế tín dụng nhằm

kiểm soát lạm phát. Lãi suất tiền gửi và lãi suất cho vay tiếp tục dao động từ khoảng 6% - 9%.

- Năm 2020: Để ứng phó với tác động của đại dịch COVID-19, NHNN đã thực hiện

một loạt biện pháp nới lỏng tiền tệ, bao gồm giảm lãi suất. Lãi suất tiền gửi và lãi

suất cho vay có xu hướng giảm xuống khoảng 4% - 6%. lOMoAR cPSD| 46831624

- Năm 2021: NHNN tiếp tục duy trì chính sách nới lỏng tiền tệ để hỗ trợ phục hồi

kinh tế sau đại dịch. Lãi suất tiền gửi và lãi suất cho vay tiếp tục giảm và thường

dao động từ khoảng 3% - 5%.

- Năm 2022: Trong năm này, NHNN đã chuyển đổi chính sách tiền tệ từ nới lỏng sang

điều tiết kháng lạm phát. Lãi suất tiền gửi và lãi suất cho vay có xu hướng tăng lên,

thường dao động từ khoảng 4% - 6%. 2. Phân tích ngành

Tại sao phải phân tích ngành?

- Mỗi ngành có một triển vọng phát triển khác nhau, do đó hưởng đến triển vọng của

các công ty trong ngành đó.

- Các ngành có phản ứng không giống nhau trước sự thay đổi mở rộng hay suy thoái - của nền kinh tế.

- Mỗi quốc gia có những nguồn lực, điều kiện, lợi thế so sánh khác nhau, theo đuổi -

chính sách phát triển các ngành khác nhau.

- Các ngành khác nhau có đặc thù về cơ cấu chi phí, rủi ro, lợi nhuận khác nhau.

2.1. CTCP tập đoàn CEO (HOSE: CEO)

2.1.1. Ngành: Xây dựng & bất động sản. - Điểm mạnh:

+ Công ty có kinh nghiệm trong việc thực thi các dự án lớn, có giá trị tài sản lớn: khu đô

thị Tân Tạo, KCN Phong Phú, KĐC Phong Phú, KDC và công trình công cộng 11A, … +

Công ty có quy mô lớn trong ngành Bất Động Sản với mức vốn điều lệ và giá trị tài sản

cao đứng thứ ba gần bằng công ty SJS.

+ Khả năng sinh lời của công ty xếp hàng thứ hai trong ngành Bất Động Sản.

+ Mức lợi nhuận thu được từ hoạt động kinh doanh cao, tăng để qua các năm.

+ Quỹ đất lớn, quy hoạch và quỹ đất có sẵn được chính quyền Quận Tân Bình, Huyện Bình

Chánh giao cho và có quyết định giao đất của Chính phủ.

+ Có danh tiếng tốt trên thị trường Bất Động Sản cũng như được sự tín nhiệm của khách

hàng trong nhiều năm liền. 6 lOMoAR cPSD| 46831624

+ Sản phẩm nổi tiếng với chất lượng cao và uy tín về các thủ tục pháp lí.

+ Khả năng quản lí chi phí của các bộ phận tốt do đó đem lại lợi nhuận cho công ty cao. +

Công ty có hệ thống quản lí chất lượng tốt, do đó: chính sách Công ty được rõ ràng, hệ

thống mục tiêu cụ thể.

+ Các nhà quản lí công ty có kinh nghiệm trong lĩnh vực Bất Động Sản (ít nhất là 5 năm). - Điểm yếu:

+ Công ty chưa chú trọng mở rộng thị trường sang các khu vực khác trong thành phố mà

chỉ tập trung trong khu vực quận Tân Bình và Bình Chánh.Chưa khai thác các phân khúc thị trường khác.

+ Có nhiều sản phẩm dở dang, tiến độ công trình còn chậm do ảnh hưởng bởi tiến độ thu hồi đất.

+ Trình độ nhân viên còn chưa đồng đều, trình độ chuyên môn của nhân viên còn chưa sâu

vào các nghiệp vụ chính.

+ Các hoạt động quảng bá doanh nghiệp, hình ảnh công ty cũng như các hoạt động quảng

cáo sản phẩm của công ty còn mờ nhạt, các chương trình tiếp thị chưa mạnh.

+ Các thủ tục pháp lí còn chậm do không chủ động được vấn đề thời gian do những quy

định về đất đai còn phức tạp, chưa rõ ràng. - Cơ hội:

+ Thị trường Bất Động Sản đang dần khôi phục lại sau một thời gian dài“đóng băng” và

chịu ảnh hưởng của khủng hoảng kinh tế thế giới 2009.

+ Tốc độ tăng trưởng kinh tế và lợi nhuận cao.

+ Nhu cầu về mua nhà, căn hộ từ thấp, trng bình, đến cao cấp ở Việt Nam đều đang gia tăng.

+ Các phân khúc thị trường Bất Động Sản khác như: văn phòng, khách sạnđang có xu hướng tăng cao.

+ Tốc độ đô thị hóa, tốc độ tăng GDP , tốc độ tăng công nghiệp tăngnhanh, dẫn đến dân số

tăng nhanh ở các đô thị lớn như TP. HCM.

+ Kiều hối ở các nước gửi về về Việt Nam đang tăng lên dẫn đến nhu cầu nhà ở cho phân

khúc thị trường mới này tăng lên. lOMoAR cPSD| 46831624

+ Việt Nam ngày càng mở rộng quan hệ kinh tế với thế giới và khu vực,điển hình Việt Nam

đã gia nhập vào Tổ chức Thương Mại thế Giới (WTO). Thu hút nhiều nhà đầu tư đầu tư

vào các trung tâm Thành phố lớn. Nên nhu cầu đất phục vụ sản xuất kinh doanh, đất xây

dựng nhà xưởng làm văn phòng sẽ tăng vọt.

+ Pháp luật ngày càng hoàn thiện và tạo môi trường pháp lý thuận lợi cho thị trường bất

động sản phát triển như: các quy định về khung giá đất, phương pháp định giá đất để bình

ổn thị trường bất động sản, các quy định về tiêu chuẩn các khu đô thị mới, quy định về

việc đầu tư vốn trong Bất Động Sản, chủ trương di dời các cơ sở sản xuất vào các Khu

công nghiệp tập trung của UBND Thành Phố……. nên nhu cầu về đất công nghiệp, nhà

xưởng xây sẵn sẽ rất lớn. - Thách thức:

+ Những thương hiệu lớn đang muốn tranh thủ giai đoạn đầu để định vị cho mình một

thương hiệu dịch vụ bất động sản vừa tuân thủ pháp luật vừa chuyên nghiệp. Do đó, môi

trường cạnh tranh trên thị trường Bất Động Sản đang ngày càng gắt gao hơn.

+ Tỉ lệ trống tập trung chủ yếu là do nhiều cao ốc mới hoàn thành. Một điều đáng quan

ngại là trong khi tỉ lệ trống còn khá cao thì nguồn cung văn phòng cho thuê được dự báo

sẽ tăng mạnh trong thời gian tới, tăng tới 134% vào cuối năm 2010 trên tất cả các hạng văn

phòng. Chính vì vậy, cuộc cạnh tranh để thu hút khách hàng giữa các chủ cao ốc trong thời

gian tới sẽ hết sức quyết liệt.

+ Các rào cản gia nhập ngành không mấy là khó khăn trong điều kiện kinh tế hiện nay, thị

trường đang cần các nguồn cung dồi dào cho các phân khúc khách hàng mới, dẫn đến số

lượng các đối thủ gia nhập ngành đang ngày một gia tăng.

+ Các quy định mới về thu tiền sử dụng đất và các chi phí khác của Chính phủ đang ngày

càng chi tiết và được đánh giá là có tăng. Vì vậy, nguy cơ về việc tăng giá sản phẩm là điều khó tránh khỏi.

+ Các quy định mới về bảo trì nhà cao tầng làm rõ trách nhiệm của Chủ đầu tư. Tuy không

làm tăng giá thành sản phẩm nhưng gián tiếp làm tăng chi phí cho khách hàng tạo nên tâm

lý e ngại của khách hàng. 8 lOMoAR cPSD| 46831624

+ Ngoài ra, các doanh nghiệp nhỏ đang phát triển mạnh mẽ về số lượng có tính cạnh tranh

cục bộ với hoạt động của Công ty BCCI trên một số địa bàn, cụ thể là trên các khu vực

thuộc Quận mới Bình Tân.

+ Nguy cơ về nhà ở cao tầng. Hiện nay làn sóng xây dựng nhà ở cao tầng đang phát triển

rất mạnh mẽ, và dự báo sắp tới sẽ xảy ra khủng hoảng thừa trên thị trường này. Vì vậy, việc

tham gia phát triển nhà cao tầng cóthể tạo thành nguy cơ cho hoạt động của Công ty BCCI

nếu không được đánh giá và nghiên cứu đúng mức, đặc biệt là về vấn đề kỹ thuật, chất lượng.

+ Các nhà đầu tư nước ngoài đang chiếm thị trường trong việc khai thác các dự án lớn như

cao ốc văn phòng, căn hộ cao cấp, trung tâm thương mại, trung tâm thể dục thể thao …và

đưa các nhà đầu tư trong nước vào các phân khúc vừa và nhỏ. Nguy cơ thị trường bị thu hẹp.

+ Một số nhà đầu tư trong nước đã liên doanh với nhà đầu tư nước ngoài để tăng lợi thế

cạnh tranh về vốn và công nghệ cũng là nguy cơ choCông ty BCCI.

10. Giá đất tăng cao sẽ thu hẹp thị phần người mua, đối với người có thu nhập trung bình

và thấp cơ hội để tạo nhà ở càng khó khăn.

2.2. CTCP tập đoàn Dầu khí An Pha ( HOSE: ASP)

2.2.1. Ngành Tiện ích

- Ngành tiện ích là một tập hợp các công ty cung cấp những tiện nghi cơ bản như

điện, nước, khí tự nhiên, dịch vụ chất thải và đập ngăn nước. Và dù cho ngành tiện

ích kiếm được lợi nhuận, nhưng chúng vẫn là một phần của cảnh quan công cộng

nên được kiểm soát rất chặt chẽ.

- Nhà đầu tư thường xem ngành tiện ích là khoản nắm giữ dài hạn và sử dụng chúng

để vun đắp thêm dòng thu nhập cố định cho danh mục đầu tư của họ. - Điểm mạnh:

+ Thị trường tiêu thụ của ngành dầu khí Việt Nam nói chung còn rất lớn trong vòng 60 năm nữa. lOMoAR cPSD| 46831624

+ Hưởng nhiều ưu đãi vì đây là ngành chiến luợc cho sự phát triển kinh tế và an ninh quốc gia.

+ Thị phần dầu khí trong nước chiếm 35% nhờ kế hoạch phát triển và mở rộng hợp lý.

+ Đồng bộ hoạt động dầu khí trong tất cả các lĩnh vực, từ các hoạt động chính như

thăm dò và khai thác, phân phối, đến các dịch vụ liên quan đến dầu khí; từ các lĩnh

vực đầu ra của dầu khí như điện, đạm, đến các lĩnh vực tài chính. - Điểm yếu:

+ Nhu cầu sử dụng sản phẩm của ngành phụ thuộc vào sự tăng truởng kinh tế: Khi

nền kinh tế phục hồi thì nhu cầu sử dụng dầu gia tăng, tốc độ tăng trưởng nhanh, và ngược lại.

+ Phụ thuộc hoàn toàn vào giá dầu thế giới.

+ Tập đoàn thuộc sự quản lý của Nhà nước nên khả năng linh động trong hoạt động

kinh doanh thấp, tính ỷ lại cao do tính cạnh tranh thấp.

+ Nhân lực cũng như công nghệ chưa đáp ứng được hoàn toàn nhu cầu của ngành. - Cơ hội:

+ Tiếp tục được sự bảo trợ của Nhà nước nên được hưởng nhiều ưu đãi.

+ Tiềm năng khai thác còn rất lớn và có thể tiếp tục trong khoảng 60 năm tới. +

Chưa có nguồn năng lượng thay thế: các nguồn năng lượng từ mặt trời, sức gió,

sóng biển … đòi hỏi đầu tư cao trong khi hiệu quả thấp; nguồn năng lượng hạt nhân

rất hiệu quả nhưng lại đang có sự phản đối khá quyết liệt vì hậu quả độc hải của chất thải phóng xạ. - Thách thức:

+ Trữ lượng dầu mỏ đang giảm xuống do tốc độ khai thác cao hơn so với tốc độ thăm dò.

+ Việc mở rộng thăm dò khai thác ra vùng biển sâu sẽ rất tốn kém, rủi ro và đang bị

tranh chấp mạnh từ phía Trung Quốc. 10 lOMoAR cPSD| 46831624

+ Việc mở rộng sang các lĩnh vực khác chịu sự cạnh tranh lớn do các tập đoàn và

công ty khác đã có kinh nghiệm lâu năm hơn.

+ Tái cấu trúc Tập đoàn dầu khí sẽ có ảnh hưởng nhất định đến từng doanh nghiệp trong ngành.

2.3. CTCP Tư vấn Sông Đà ( HOSE: SDC).

2.3.1. Ngành: Dịch vụ chuyên môn, khoa học và công nghệ

- CTCP Tư vấn Sông Đà (SDC) là một công ty niêm yết trên Sở Giao dịch Chứng

khoán TP.HCM (HOSE: SDC) và hoạt động chủ yếu trong lĩnh vực dịch vụ chuyên

môn, khoa học và công nghệ tại Việt Nam

- Ngành dịch vụ chuyên môn, khoa học và công nghệ là một lĩnh vực đa dạng vàphát

triển nhanh chóng. Việt Nam đang chuyển từ một nền kinh tế dựa trên lao động sang

một nền kinh tế dựa trên tri thức, và điều này tạo ra nhu cầu tăng cao cho các dịch

vụ chuyên môn, khoa học và công nghệ.

- Các dịch vụ trong ngành này bao gồm tư vấn kỹ thuật, thiết kế, nghiên cứu và phát

triển, kiểm định và chứng nhận, công nghệ thông tin, quản lý dự án, và nhiều lĩnh

vực khác. Công nghệ thông tin và phần mềm đang phát triển mạnh mẽ, và các công

ty tư vấn đã chuyển dịch để cung cấp các giải pháp công nghệ thông tin và phần

mềm cho các doanh nghiệp và khách hàng. - Điểm mạnh:

+ Kinh nghiệm và chuyên môn: Công ty có thời gian hoạt động lâu đời và tích lũy

được nhiều kinh nghiệm trong lĩnh vực tư vấn nguồn nước và điện. Điều này giúp

công ty có kiến thức sâu rộng và khả năng cung cấp các giải pháp tối ưu cho các dự

án liên quan đến sông Đà.

+ Đội ngũ nhân viên chất lượng: Công ty có thể sở hữu một đội ngũ nhân viên giàu

kinh nghiệm và chuyên môn cao trong lĩnh vực nguồn nước và điện. Điều này giúp

công ty có khả năng cung cấp các dịch vụ tư vấn chất lượng và đáng tin cậy cho khách hàng. lOMoAR cPSD| 46831624

+ Mạng lưới đối tác và quan hệ khách hàng: Đã có quan hệ hợp tác và mạng lưới

đối tác rộng rãi trong ngành công nghiệp điện và nguồn nước. Điều này có thể giúp

công ty tạo ra các cơ hội hợp tác và mở rộng thị trường. - Điểm yếu:

+ Rủi ro thị trường: Công ty hoạt động trong một ngành công nghiệp chịu ảnh hưởng

lớn từ biến đổi khí hậu và chính sách chính phủ. Các yếu tố này có thể gây ra biến

động và không chắc chắn trong lĩnh vực nguồn nước và điện, ảnh hưởng đến hoạt

động kinh doanh của công ty.

+ Cạnh tranh: Trong lĩnh vực tư vấn nguồn nước và điện, có sự cạnh tranh cao từ

các công ty tư vấn khác. Điều này đặt áp lực lên công ty cần cải thiện và duy trì chất

lượng dịch vụ để cạnh tranh với các đối thủ.

+ Phụ thuộc vào dự án lớn: Công ty có thể phải phụ thuộc vào các dự án lớn để tạo

ra doanh thu và lợi nhuận. Nếu không có dự án mới hoặc nếu dự án hiện tại bị gián

đoạn, công ty có thể gặp khó khăn trong việc duy trì hoạt động kinh doanh ổn định. - Cơ hội:

+ Rủi ro thị trường: Công ty hoạt động trong một ngành công nghiệp chịu ảnh hưởng

lớn từ biến đổi khí hậu và chính sách chính phủ. Các yếu tố này có thể gây ra biến

động và không chắc chắn trong lĩnh vực nguồn nước và điện, ảnh hưởng đến hoạt

động kinh doanh của công ty.

+ Cạnh tranh: Trong lĩnh vực tư vấn nguồn nước và điện, có sự cạnh tranh cao từ

các công ty tư vấn khác. Điều này đặt áp lực lên công ty cần cải thiện và duy trì chất

lượng dịch vụ để cạnh tranh với các đối thủ.

+ Phụ thuộc vào dự án lớn: Công ty có thể phải phụ thuộc vào các dự án lớn để tạo

ra doanh thu và lợi nhuận. Nếu không có dự án mới hoặc nếu dự án hiện tại bị gián

đoạn, công ty có thể gặp khó khăn trong việc duy trì hoạt động kinh doanh ổn định. - Thách thức:

+ Biến đổi khí hậu và tác động môi trường: Biến đổi khí hậu và tác động môi trường

có thể tạo ra thách thức đối với công ty trong việc đưa ra các giải pháp tư vấn phù 12 lOMoAR cPSD| 46831624

hợp và bền vững. Công ty cần nắm bắt và ứng phó với các thay đổi này để đảm bảo

tính cạnh tranh và sự tồn tại trên thị trường.

+ Cạnh tranh sòng phẳng: Ngành công nghiệp tư vấn nguồn nước và điện đang trở

nên cạnh tranh và sòng phẳng. Công ty cần xây dựng và duy trì sự khác biệt cạnh

tranh thông qua chất lượng dịch vụ và đổi mới để nắm bắt cơ hội và giữ vững vị thế trên thị trường.

+ Đáp ứng yêu cầu pháp lý và quy định: Công ty phải tuân thủ các quy định pháp

lý và quy định liên quan đến ngành tư vấn nguồn nước và điện. Sự thay đổi trong

quy định và chính sách có thể đòi hỏi công ty phải điều chỉnh và thích ứng nhanh

chóng để tuân thủ các yêu cầu mới nhất.

3. Phân tích công ty.

3.1.1. Phân tích TSSL và rủi ro của các cổ phiếu ( TSSL, độ lệch chuẩn, hệ số CV).

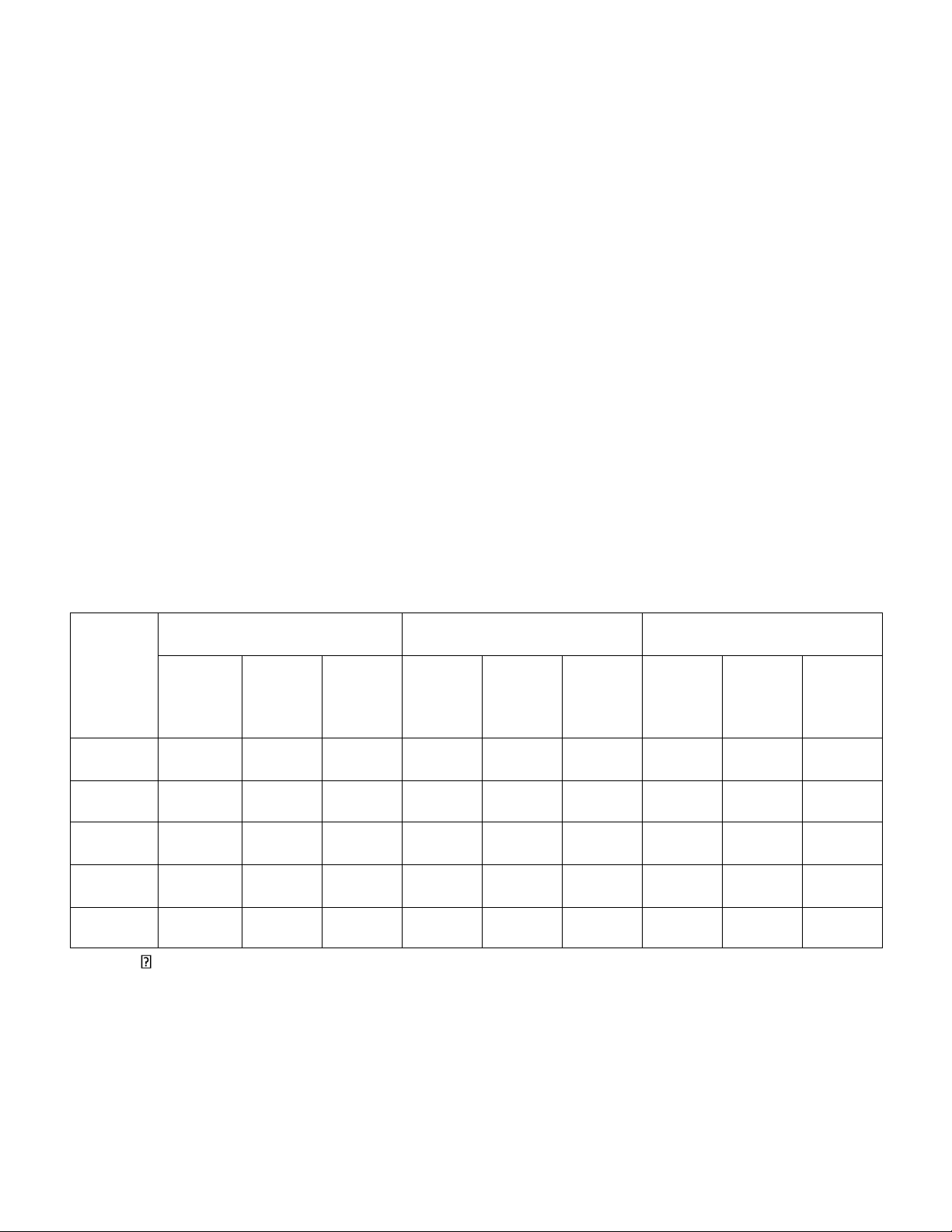

Bảng 1: Phân tích TSSL, độ lệch chuẩn, hệ số CV giai đoạn 2018-2022 Năm CP 1 (CEO) CP 2 (ASP) CP 3 (SDC) TSSL ĐLC Hệ số TSSL ĐLC Hệ số TSSL ĐLC Hệ số CV CV CV 2018 3% -9% -9% -1% -4% -1% 0% 0% 0% 2019 -5% -6% -13% 0% -1% -7% 0% 0% 0% 2020 4% -6% -42% 6% -2% -3% -34% -10% 0% 2021 129% 18% 35% -2% -7% 65% -11% 10% 31% 2022 48% -47% -32% 3% -18% -21% -1% -10% 8%

Mã chứng khoán: CEO – CTCP tập đoàn CEO

- Bảng 1 cho thấy TSSL năm của công ty có biến động nhưng khá nhanh và cho thấy

sự không ổn định của công ty. Tăng trưởng trong giai đoạn từ năm 2018-2021 ( từ

3% lên 129%) và giảm đột ngột ở năm 2022 (48%). lOMoAR cPSD| 46831624

- Qua bảng số liệu rõ ràng độ chệch chuẩn của công ty có xu hướng tăng nhẹ . Tăng

trưởng trong giai đoạn năm 2021 ( từ - 6% lên 18%) sau đó giảm mạnh đáng báo động (13% xuống - 47%).

- Hệ số CV của dữ liệu cho chúng ta thấy được mức độ rủi ro của công ty so với dữ

liệu tương quan trung bình . Qua số liệu bảng ta có thể thấy sự chênh lệch của dữ

liệu qua các năm tăng rồi giảm không ổn định. Bắt đầu từ năm 2018- 2020 ( từ 9%

xuống -42%) và rồi tăng lên tăng lên 2021 là 35%. Sau đó lại giảm xuống một cách

đột ngột từ năm 2021-2022 ( từ 35% xuống -32%). Chứng tỏ rủi ro phải chịu mà

các nhà đầu tư vào công ty ngày càng giảm đồng nghĩa với việc lợi nhuận mang lại

sẽ giảm. Nhìn chung hơn về hệ số CV của cả 5 năm của công ty thì hệ số CV đạt -

32% thì cho ta thấy được công ty mang lại lợi nhuận thấp cùng với đó thì rủi ro cao.

Mã chứng khoán: ASP – CTCP tập đoàn Dầu khí An Pha

- Bảng số liệu trên cho thấy TSSL năm của công ty có biến động nhưng tăng giảm và

cho thấy sự không ổn định của công ty. Tăng giảm không ổn định qua các năm trong

giai đoạn từ năm 2018-2020 ( từ -1% lên 6%) sau đó qua năm 2021 lại giảm nhưng

không đáng kể ( 2%). Và tăng ở năm 2020 ( 3%).

- Qua bảng số liệu rõ ràng độ chệch chuẩn của công ty giảm mạnh từ ( -4 % xuống

còn -18%). Chỉ tăng nhẹ ở năm 2019 ( -1%).

- Hệ số CV của dữ liệu cho chúng ta thấy được mức độ rủi ro của công ty so với dữ

liệu tương quan kém. Qua số liệu bảng ta có thể thấy sự chênh lệch của dữ liệu qua

các năm tăng rồi giảm không ổn định. Bắt đầu sự tăng giảm không ổn định từ năm

2018- 2019 ( từ -1% xuống -7%). Sau đó lại tăng lên ở năm 2020 – 2021 ( -3% lên

65%) rồi lại giảm xuống một cách đột ngột năm 2022 xuống -21%. Chứng tỏ rủi ro

phải chịu mà các nhà đầu tư vào công ty ngày càng giảm đồng nghĩa với việc lợi

nhuận mang lại sẽ giảm. Nhìn chung hơn về hệ số CV của cả 5 năm của công ty thì

hệ số CV đạt -21% thì cho ta thấy được công ty mang lại lợi nhuận thấp cùng với đó thì rủi ro cao.

Mã chứng khoán: SDC – CTCP tập đoàn tư vấn Sông Đà. 14 lOMoAR cPSD| 46831624

- Bảng số liệu trên cho thấy TSSL năm của công ty có biến động nhưng khá nhanh và

cho thấy sự không ổn định của công ty. Tăng trưởng trong giai đoạn từ năm 2020- 2022 ( tăng lên -1%).

- Qua bảng số liệu rõ ràng độ chệch chuẩn của công ty có biến động qua năm ngày

càng giảm. Giảm trong giai đoạn năm 2018-2020 ( từ 0% xuống -10%). Tăng lên

10 % (2021) rồi lại giảm đi 10% (2022).

- Hệ số CV của dữ liệu cho chúng ta thấy được mức độ rủi ro của công ty so với dữ

liệu tương quan thấp. Qua số liệu bảng ta có thể thấy sự chênh lệch của dữ liệu qua

các năm tăng rồi giảm không ổn định. Bắt đầu sự tăng giảm không ổn định từ năm

2018- 2021 ( từ 0% lên 31%). Sau đó lại giảm xuống một cách đột ngột năm 2022

xuống còn 8%. Chứng tỏ rủi ro phải chịu mà các nhà đầu tư vào công ty ngày càng

giảm đồng nghĩa với việc lợi nhuận mang lại sẽ giảm. Nhìn chung hơn về hệ số CV

của cả 5 năm của công ty thì hệ số CV đạt 8% thì cho ta thấy được công ty mang lại

lợi nhuận thấp cùng với đó thì rủi ro cao.

Kết luận: Tổng quan về hệ số độ lệch chuẩn qua các năm tương đối giống nhau

không có chênh lệch nhiều giữa 3 công ty, xem xét tương đối gần giống nhau

cho thấy mức sinh lời của 3 công ty này tương đối gần bằng nhau. Tuy nhiên hệ

số CV qua các năm của 3 công ty lại có sự chênh lệch nhiều. CEO và ASP có

hệ số CV trong 5 năm thấp; SDC có hệ số CV trong 5 năm cao hơn.

Cho thấy rất rõ ràng cố phiếu của CTCP CEO và ASP có rủi ro cao hơn CTCP SDC.

3.1.2. Phân tích hiệu quả kinh doanh ( ROA, ROE, ROS,…) của các công ty

tương ứng với 3 cố phiếu để chỉ ra công ty nào kinh doanh hiệu quả hơn qua 5 năm. lOMoAR cPSD| 46831624

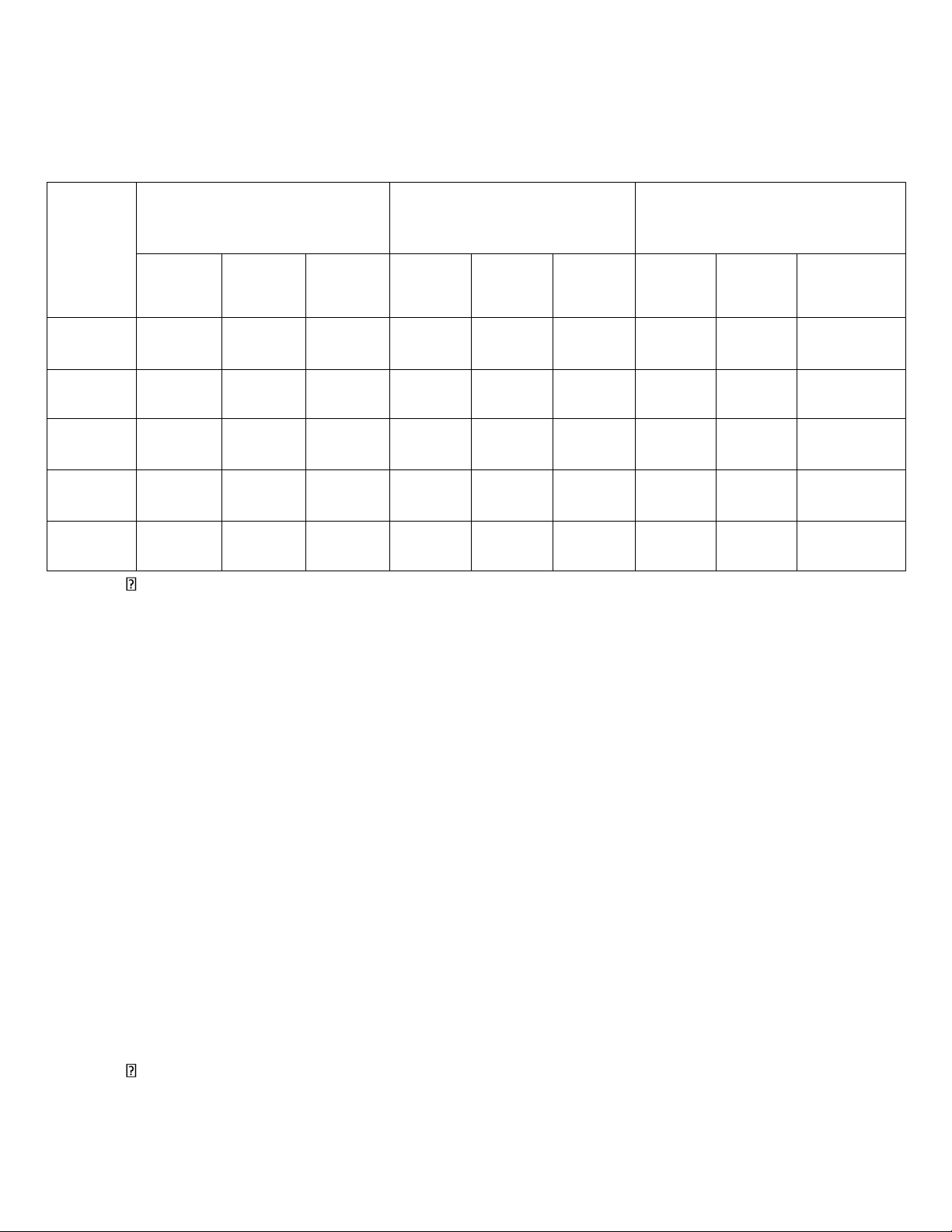

Bảng 2: Phân tích hiệu quả kinh doanh (ROA,ROE,ROS) của các công ty giai đoạn 2018 - 2022 Năm CP 1 CP 2 CP 3 (CEO) (ASP) (SDC) ROA ROE ROS ROA ROE ROS ROA ROE ROS 2018 5% 14,08% 16,56% 3,8% 12,2% 2,08% 2% 4% -244,55% 2019 7,40% 21,08% 13.36% 2,6% 8,2% 1,57% 1% 2% 861,22% 2020 -0,20% -0,48% -7,80% 1,8% 6,4% 1,18% 1% 2% 0% 2021 1,10% 1,37% 9,11% 1,2% 5,1% 0,75% 2% 3% 0% 2022 4,40% 9,18% 12,19% 0,1% 0,3% 0,34% 1% 2% 0%

Mã Chứng Khoán: CEO – CTCP tập đoàn CEO.

- Các chỉ số qua các năm của tỷ suất sinh lợi nhuận trên tổng tài sản (ROA) cho chúng

ta thấy một cách rõ ràng có dấu hiệu tăng giảm không đều nhưng không nhiều cho

thấy sự phát triển ổn định của công ty qua những năm gần đây.

- Tỷ suất lợi nhuận trên vốn chủ sở hữu bình quân (ROE) có chênh lệch tăng giảm

không đều nhưng vẫn đảm bảo có thể mô tả chính xác hơn về lợi nhuận doanh nghiệp

của công ty. Nó cũng cho nhà phân tích biết những đòn bẩy nào mà công ty đang

dùng để đạt được lợi nhuận cao hơn, liệu nó chỉ là lợi nhuận, doanh thu về tài sản

hay nhờ tác dụng của đòn bẩy.

- Từ bảng 2 ta có thể thấy rằng chỉ số tỷ suất sinh lời từ doanh thu và thu nhập (ROS)

có dấu hiệu giảm từ 2018 – 2021 ( 16,56% xuống 9,11%) giảm mạnh ở năm 2020 (

-7,8%). Và tăng lên ở năm 2020 (12,19%). Tuy nhiên các chỉ số này tăng lên không

quá cao nhưng đảm bảo mức sinh lời ổn định và thể hiện kết quả kinh doanh hiệu quả.

Mã chứng khoán: ASP – CTCP tập đoàn Dầu khí An Pha. 16 lOMoAR cPSD| 46831624

- Các chỉ số qua các năm của tỷ suất sinh lợi nhuận trên tổng tài sản (ROA) chochúng

ta thấy một cách rõ ràng có dấu hiệu giảm xuống nhưng không nhiều cho thấy sự

phát triển không ổn định của công ty qua những năm gần đây.

- Tỷ suất lợi nhuận trên vốn chủ sở hữu bình quân (ROE) có chỉ số giảm dần từ2018

– 2022 ( 12,2% xuống còn 0,3%).

- Từ bảng số liệu ta có thể thấy rằng chỉ số tỷ suất sinh lời từ doanh thu và thu

nhập(ROS) có dấu hiệu giảm xuống qua các năm. Các chỉ số này giảm xuống không

quá nhiều nhưng làm ảnh hưởng đến mức sinh lời không ổn định và thể hiện kết quả

kinh doanh ít hiệu quả.

Mã chứng khoán: SDC – CTCP tập đoàn tư vấn Sông Đà.

- Các chỉ số qua các năm của tỷ suất sinh lợi nhuận trên tổng tài sản (ROA) cho

chúng ta thấy một cách rõ ràng có dấu hiệu tăng giảm không đều nhưng không

nhiều cho thấy sự phát triển ổn định của công ty qua những năm gần đây.

- Tỷ suất lợi nhuận trên vốn chủ sở hữu bình quân (ROE) có chênh lệch tăng giảm

không đều nhưng vẫn đảm bảo có thể mô tả chính xác hơn về lợi nhuận doanh

nghiệp của công ty. Nó cũng cho nhà phân tích biết những đòn bẩy nào mà công

ty đang dùng để đạt được lợi nhuận cao hơn, liệu nó chỉ là lợi nhuận, doanh thu

về tài sản hay nhờ tác dụng của đòn bẩy.

- Từ bảng số liệu ta có thể thấy rằng chỉ số tỷ suất sinh lời từ doanh thu và thu

nhập (ROS) có dấu hiệu tăng giảm qua các năm. Tuy nhiên các chỉ số này không

ổn định nhưng vẫn đảm bảo mức sinh lời ổn định và thể hiện kết quả kinh doanh hiệu quả.

Kết luận: Tổng quan về các hệ số trên cho thấy 3 công ty có sự chênh lệch về tỷ

suất sinh lời từ doanh thu và thu nhập (ROS) qua 5 năm. Các chỉ số trên cho

thấy CEO có chỉ số cao hơn so với 2 công ty ASP và SDC. Nên công ty CEO

có kinh doanh hiệu quả hơn 2 công ty còn lại qua 5 năm. lOMoAR cPSD| 46831624

3.1.3. Phân tích giá trị thị trường ( EPS, BVPS, P/E, P/B, tỷ lệ chia cổ tức…)

của cả 3 công ty tương ứng 3 cổ phiếu. Cho biết cổ phiếu công ty nào

được nhà đầu tư đánh giá cao hơn và ít rủi ro hơn.

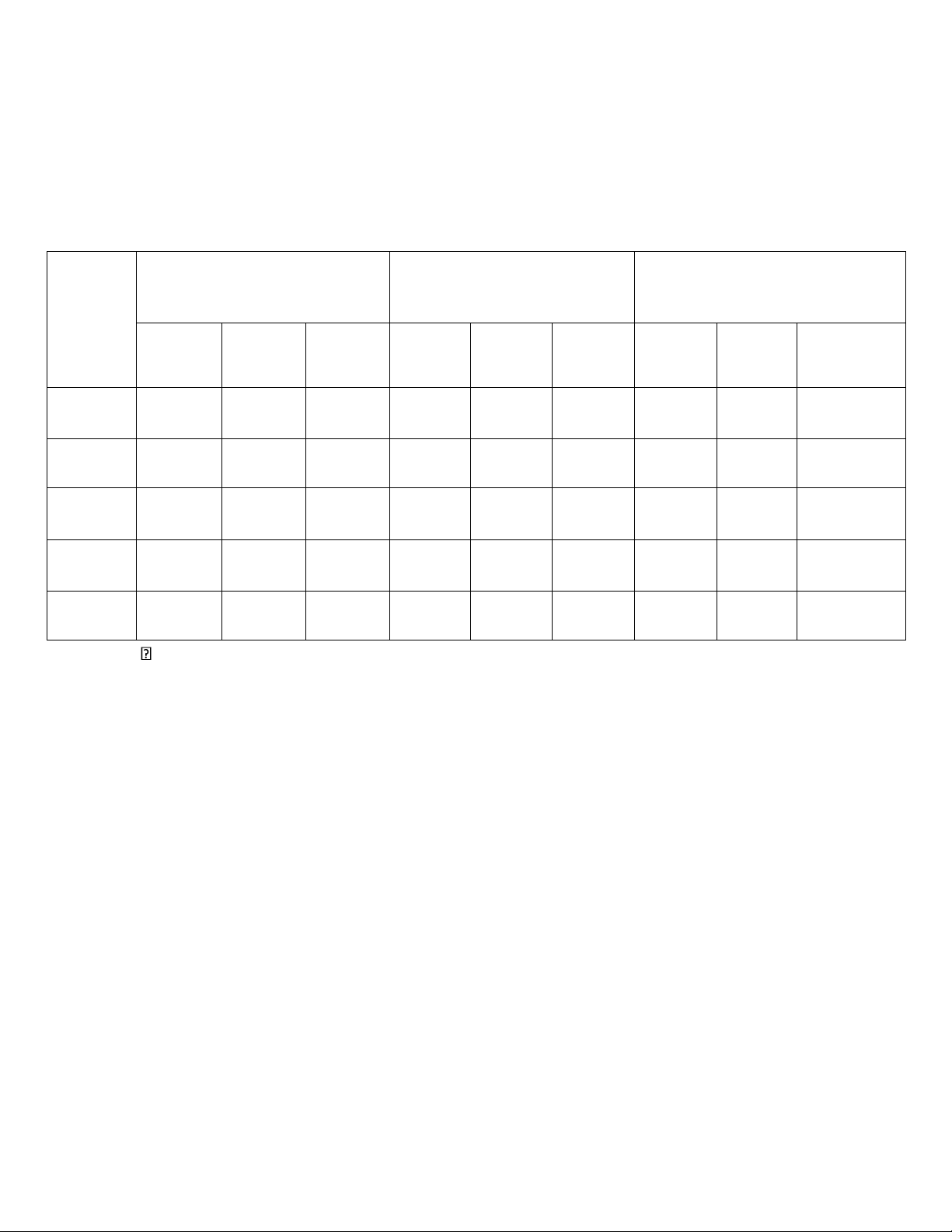

Bảng 3: Phân tích giá trị thị trường của các công ty giai đoạn 2018 - 2022 Năm CP 1 CP 2 CP 3 (CEO) (ASP) (SDC) EPS BVPS P/E EPS BVPS P/E EPS BVPS P/E 2018 2409 16,005 4,801 1487 12,893 3,45 1388 21,194 9.00 2019 2361 14,245 3,979 1082 13,264 5,89 752 20,511 21.94 2020 -59 13,431 -211 865 13,589 7,08 517 20,273 22.44 2021 319 13,734 222 685 13,164 20,22 911 20,472 10.53 2022 1206 14,452 14 42 13,133 122,94 654 20,296 12.68

Mã chứng khoán: CEO – CTCP tập đoàn CEO.

- EPS được biết là lợi nhuận mà nhà đầu tư thu được trên một cổ phiếu. Đây là chỉ số

thể hiện khả năng tạo ra lợi nhuận của doanh nghiệp, EPS càng cao thì hiệu quả

công ty càng thấp. Chỉ số này cho biết, trong năm 2018-2021, công ty đã thu được

2409.00 đồng lợi nhuận cho mỗi cổ phiếu lưu hành trong kỳ. Tuy nhiên, số thu nhập

trên mỗi cổ phiếu của công ty có xu hướng tăng lên ở năm sau đó. Năm 2020 EPS

giảm xuống - 59.00 chỉ số thấp, hiệu quả càng cao, nhà đầu tư kỳ vọng tỷ lệ chia lãi càng ít.

- BVPS là thư giá trên mỗi cổ phiếu. Bình quân một cổ phiếu có giá trị sổ sách bằng

bao nhiêu đồng, BVPS cao thì giá trị bảo hiểm càng cao. Chỉ số cho biết BVPS

trong giai đoạn 2018-2020 giảm xuống (16,005.00 xuống 13,431.00). Qua năm

2021-2022 lại tăng lên 14,452.00 so với 2018 còn giảm. 18 lOMoAR cPSD| 46831624

- P/E mang ý nghĩa để có 1 đồng thu nhập thì nhà đầu tư phải trả 1 giá cao gấo bấy

nhiêu lần. P/E càng cao thì rủi ro càng cao dẫn đến tỷ suất sinh lời cũng cao. Chỉ số

trên cho thấy P/E qua càng năm càng giảm dẫn đến rủi ro thấp và tỷ suất sinh lời cũng thấp.

Mã chứng khoán: ASP – CTCP tập đoàn Dầu khí An Pha.

- EPS được biết là lợi nhuận mà nhà đầu tư thu được trên một cổ phiếu. Đây là chỉ số

thể hiện khả năng tạo ra lợi nhuận của doanh nghiệp, EPS càng cao thì hiệu quả

công ty càng thấp và ngược lại. Chỉ số trên cho biết, EPS đang giảm qua các năm

lợi nhuận cho mỗi cổ phiếu lưu hành trong kỳ dẫn đến hiệu quả công ty đang trên đà đi lên.

- BVPS là thư giá trên mỗi cổ phiếu. Bình quân một cổ phiếu có giá trị sổ sách bằng

bao nhiêu đồng, BVPS cao thì giá trị bảo hiểm càng cao. Chỉ số cho biết BVPS qua

càng năm càng tăng lên dẫn đến giá trị bảo hiểm công ty cao.

- P/E mang ý nghĩa để có 1 đồng thu nhập thì nhà đầu tư phải trả 1 giá cao gấo bấy

nhiêu lần. P/E càng cao thì rủi ro càng cao dẫn đến tỷ suất sinh lời cũng cao. Chỉ số

trên cho thấy P/E qua các năm tăng đều. Giai đoạn năm 2018-2022 tăng lên rõ rệt (3,45 lên 122,94).

Mã chứng khoán: SDC – CTCP tập đoàn tư vấn Sông Đà.

- EPS được biết là lợi nhuận mà nhà đầu tư thu được trên một cổ phiếu. Đây là chỉ số

thể hiện khả năng tạo ra lợi nhuận của doanh nghiệp, EPS càng cao thì hiệu quả

công ty càng thấp. Chỉ số này cho biết, trong năm 2018-2021, công ty đã thu được

1,388.00 đồng lợi nhuận cho mỗi cổ phiếu lưu hành trong kỳ. Qua năm 2022 EPS

giảm xuống 654.00 chỉ số thấp, hiệu quả kinh doanh cao, nhà đầu tư kỳ vọng tỷ lệ chia lãi càng ít.

- BVPS là thư giá trên mỗi cổ phiếu. Bình quân một cổ phiếu có giá trị sổ sách bằng

bao nhiêu đồng, BVPS cao thì giá trị bảo hiểm càng cao và ngược lại. Chỉ số cho

biết BVPS trong 5 năm qua đang giảm xuống (21,194.00 lên 20,296.00) dẫn đến giá

trị bảo hiểm của công ty càng thấp. lOMoAR cPSD| 46831624

- P/E mang ý nghĩa để có 1 đồng thu nhập thì nhà đầu tư phải trả 1 giá cao gấo bấy

nhiêu lần. P/E càng cao thì rủi ro càng cao dẫn đến tỷ suất sinh lời cũng cao. Chỉ số

trên cho thấy P/E qua càng năm càng tăng lên từ 2018 – 2020 (9,00 – 22,44), giảm

không đáng kể ở 2021 và lại tăng ở 2022 dẫn đến rủi ro cao và tỷ suất sinh lời cũng cao.

Kết luận:

- Căn cứ vào bảng 3: Bảng phân tích giá trị thị trường của công ty giai đoạn 2018 –

2022, có thể thấy, nhìn chung giá trị thị trường của công ty trong giai đoạn này tương

đối cao, cổ phiếu của công ty đang dần hấp dẫn hơn trong mắt các nhà đầu tư: Thu

nhâp trên mỗi cổ phiếu (EPS) của công ty trong giai đoạn 2018 -2022 chọ thấy CEO

cao hơn so với 2 cổ phiếu còn lại ( ASP, SDC) là 2409 đồng, tức là trong giai đoạn

này, bình quân môt cổ phiếu có mức thu nhậ p là 2409 đồng. Nhìṇ chung chỉ tiêu

này có xu hướng giảm qua từng năm của 3 cổ phiếu. Nguyên nhân chính của sự thay

đổi này là do lợi nhuân sau thuế của công ty giảm trong khi sộ́ lượng cổ phiếu vẫn không đổi. 4. Kết Luận.

Tuy TSSL và độ lệch chuẩn của CEO – CTCP tập đoàn CEO có sự giảm và đi xuống

nhưng không đáng kể. Khi phân tích hiệu quả kinh doanh và phân tích giá trị thị

trường của các công ty qua các giai đoạn 2018 – 2022, qua đó cho thấy CEO cao

hơn so với 2 công ty còn lại ASP, SDC. Vậy trên cơ sở phân tích 3 chỉ tiêu trên đối

với 3 cổ phiếu em lựa chọn cổ phiếu CEO – CTCP tập đoàn CEO để đầu tư. Với

hiệu quả kinh doanh và giá trị thị trường cao, em nghĩ công ty này sẽ đem lại lợi nhuận cao. TÀI LIỆU THAM KHẢO

1. https://finance.vietstock.vn/san-pham/chinh-sach

2. https://s.cafef.vn/lich-su-giao-dich-vnindex-1.chn#data 20