Preview text:

I.Giới thiệu về thanh toán quốc tế và các nghiệp vụ thanh toán quốc tế 1. Khái niệm

TTQT là việc thực hiện các nghĩa và chi trả và quyền hưởng lợi về tiền tệ phát

sinh trên cơ sở các hoạt động kinh tế và phi kinh tế giữa các tổ chức, cá nhân nước

này với tổ chức cá nhân nước khác, hay giữa một quốc gia với một tổ chức quốc tế,

thông qua quan hệ giữa các ngân hàng của các nước có liên quan.

(Nguyễn Văn Tiến, Giáo trình TTQT, Nhà xuất bản Thống kê, 2008)

2.Các nghiệp vụ thanh toán quốc tế

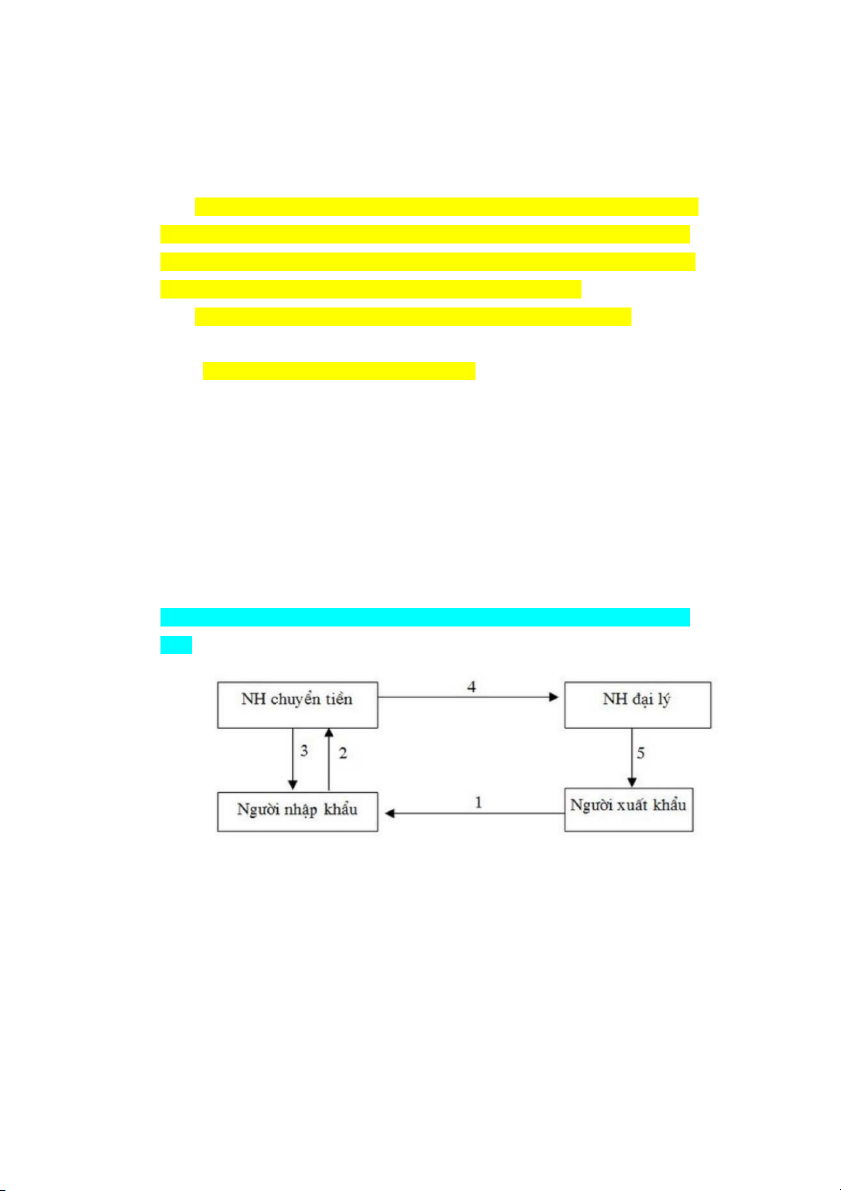

a. Phương thức chuyển tiền – Remittance

Là phương thức trong đó khách hàng (người trả tiền) yêu cầu ngân hàng của

mình chuyển một số tiền nhất định cho người khác (người hưởng lợi) ở một địa

điểm nhất định, bằng phương tiện chuyển tiền do khách hàng yêu cầu. Các bên tham gia:

+ Người nhập khẩu – người chuyển tiền ( Remitter)

+ Người xuất khẩu – người thụ hưởng (Beneficiary)

+ Ngân hàng của người nhập khẩu – Ngân hàng chuyển (Remitting Bank)

+ Ngân hàng của người xuất khẩu – ngân hàng đại lý (Corresponding Bank)

( đưa vào slide sơ đồ này thôi, thuyết trình đọc để hiểu quy trình để thuyết trình lại á=)))

Bước 1: Người xuất khẩu giao hàng hoặc dịch vụ và bộ chứng từ cho người nhập khẩu.

Bước 2: Người nhập khẩu viết lệnh chuyển tiền gửi đến yêu cầu ngân hàng chuyển

tiền trả cho người xuất khẩu.

Bước 3: Sau khi kiểm tra, nếu thấy hợp lệ và đủ khả năng thanh toán thì ngân hàng

phục vụ người nhập khẩu sẽ trích tiền để chuyển trả người hưởng lợi và gửi giây

báo nợ (giấy báo đã thanh toán cho người nhập khẩu).

Bước 4: Ngân hàng đại lý chuyển tiền trả (ghi có và báo có cho người xuất khẩu).

Các phương thức chuyển tiền chính: Có 2 phương thức - Chuyển tiền bằng thư

- Chuyển tiền bằng điện

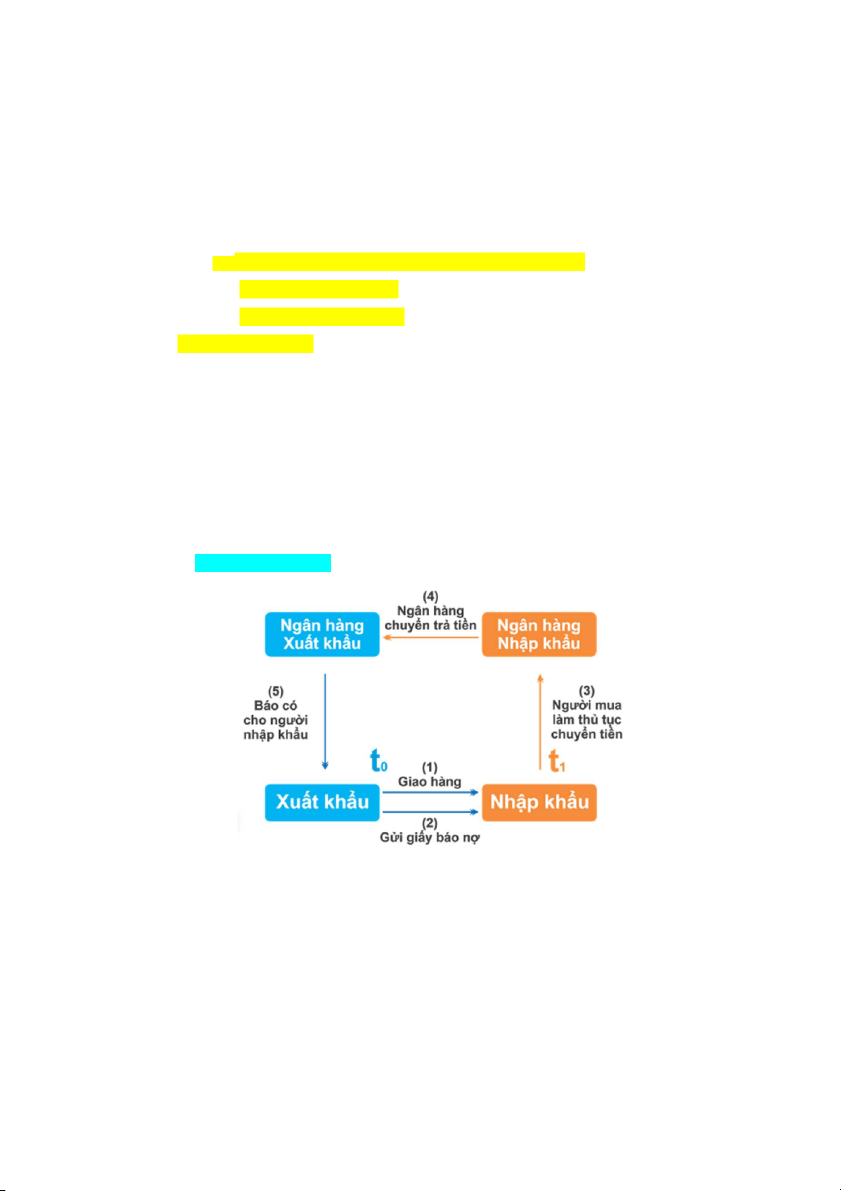

b. Phương thức ghi sổ

Phương thức ghi sổ là một phương thức trong đó quy định rằng người ghi sổ (người

xuất khẩu) sau khi đã hoàn thành việc giao hàng hay cung ứng dịch vụ sẽ mở một

tài khoản (hoặc một quyển số) để ghi nợ người được ghi số (người nhập khẩu) bằng

một đơn vị tiền tệ nhất định. Đến từng định kì nhất định do hai bên thoả thuận

người được ghi sổ sẽ sử dụng phương thức chuyển tiền hoặc phát hành séc để thanh toán cho người ghi số.

Quy trình thanh toán:

(đưa sơ đồ vào thui)

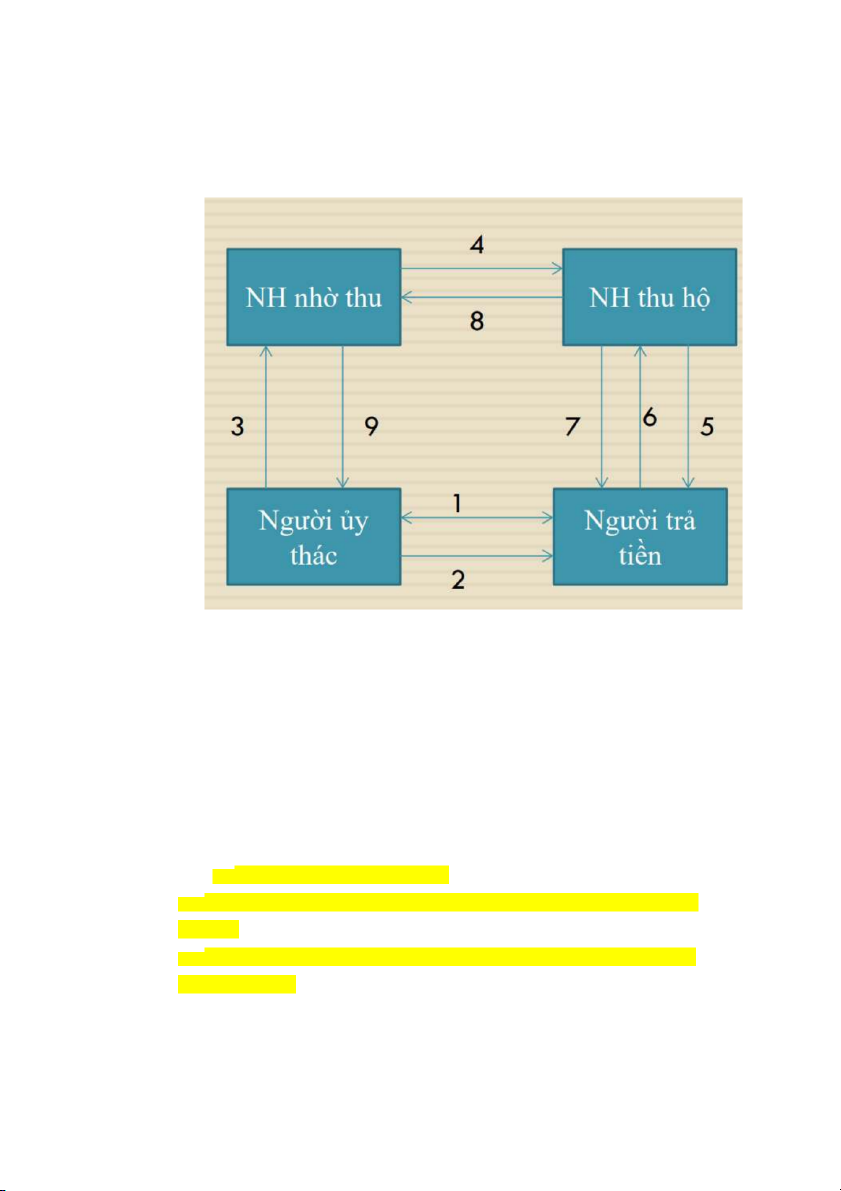

c.Phương thức nhờ thu

Phương thức nhờ thu là một phương thức thanh toán trong đó người bán sau

khi đã hoàn thành nghĩa vụ giao hàng, hoặc cung ứng một dịch vụ nào đó cho khách

hàng thì uỷ thác cho ngân hàng của mình thu hộ số tiền ở người mua trên cơ sở hối

phiếu của người bán lập ra Các bên tham gia

Người ủy thác nhờ thu (Principal)

Ngân hàng nhờ thu (Remitting Bank)

Ngân hàng thu hộ (Collecting Bank)

Người trả tiền (Drawee)

Các loại nhờ thu và quy trình thanh toán: * Nhờ thu trơn

Nhờ thu bằng hối phiếu trơn là phương thức nhờ thu trong đó người bán tỷ

thác cho ngân hàng thu hộ tiền ở người mua chỉ căn cứ vào hối phiếu do mình lập

ra, còn chứng từ hàng hoá thì gửi thẳng cho người mua không qua ngân hàng (đưa sơ đồ vào)

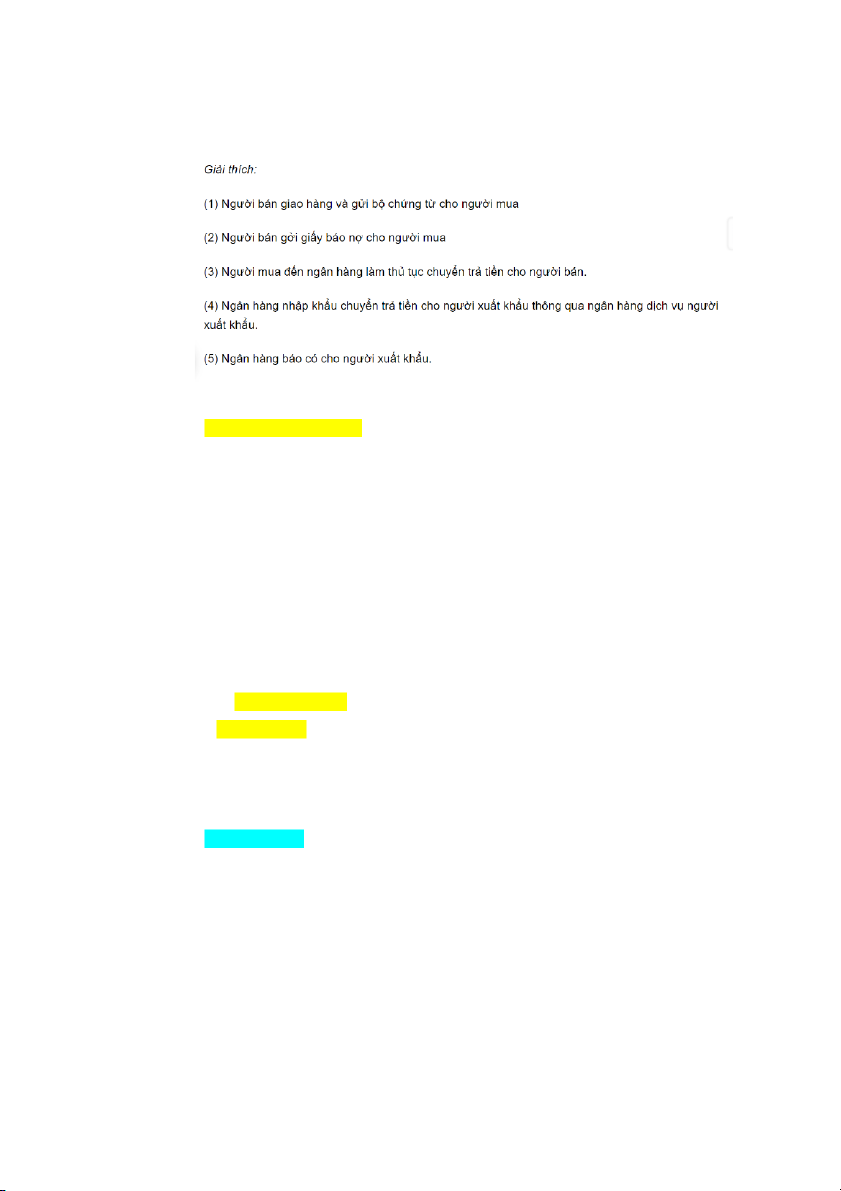

(1) Hai bên ký kết hợp đồng thương mại.

(2) Người bán chuyển giao hàng hóa, cùng chứng từ hàng hóa cho người mua.

(3) Người bản lập hối phiếu và ủy nhiệm cho ngân hàng nhờ thu tiền từ người mua.

(4) Ngân hàng nhờ thu gửi lệnh nhờ thu và hối phiếu tới ngân hàng thu

hộ/ngân hàng xuất trình để thu tiền từ người mua.

(5) Ngân hàng thu hộ thông báo lệnh nhờ thu tới người mua để chấp nhận

thanh toán hoặc thanh toán ngay hối phiếu nhờ thu.

(6) Người mua/nhà nhập khẩu thanh toán hoặc chấp nhận hối phiếu.

(7) Ngân hàng thu hộ chuyển tiền nhờ thu hoặc hối phiếu kỳ hạn đã chấp

nhận lại cho ngân hàng nhờ thu.

(8) Ngân hàng nhờ thu ghi có tài khoản cho người bán hoặc đưa lại cho

người bán hối phiếu kỳ hạn đã được ký chấp nhận thanh toán của phía người mua.

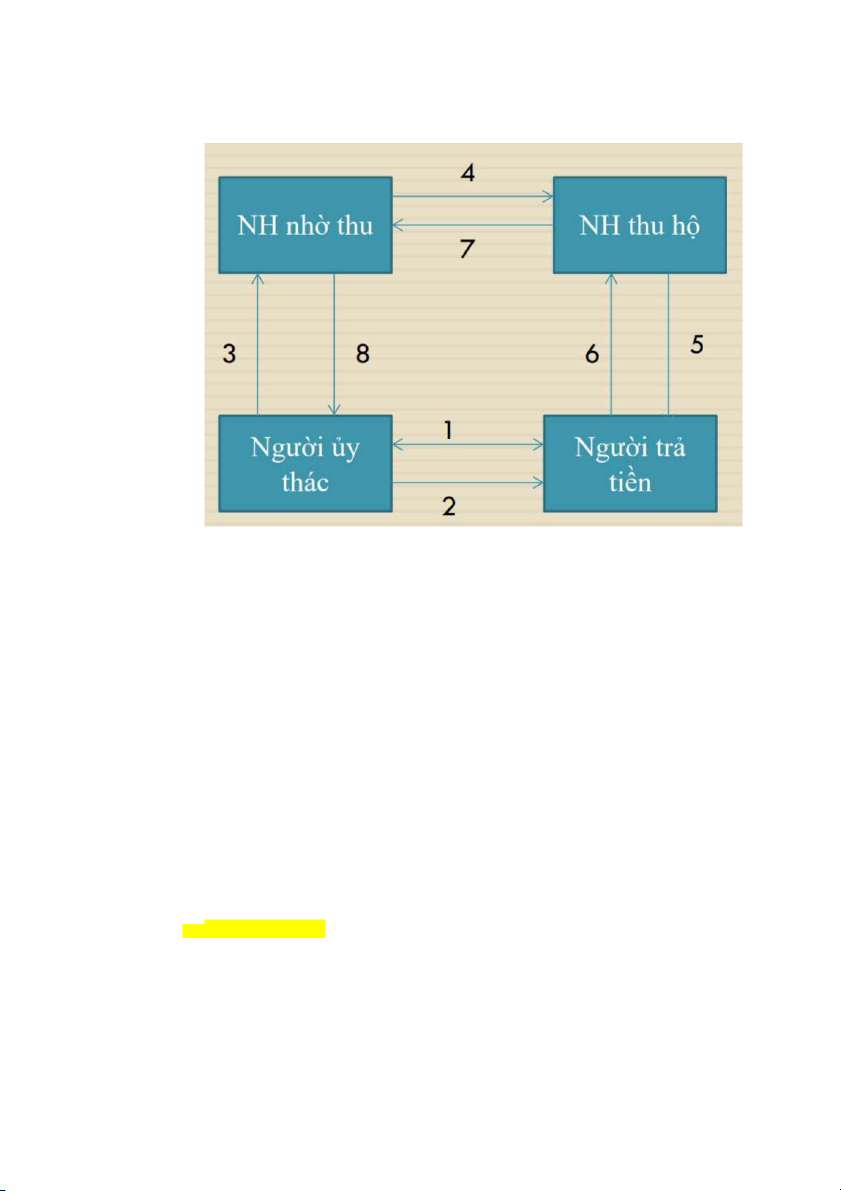

Nhờ thu chứng từ

Người bán ủy thác cho NH thu hộ tiền ở người mua không những căn cứ vào

hối phiếu mà còn căn cứ vào bộ chứng từ hàng hóa kèm theo với điều kiện là nếu

người mua trả tiền, hoặc chấp nhận hối phiếu thì NH mới trao bộ chứng từ hàng hóa

cho người mua để nhận hàng 1: Ký HĐ cơ sở

2: Người ủy thác gửi hàng hóa

3: Người ủy thác lập đơn yêu cầu nhờ thu kèm bộ chứng từ

4: NHNT gửi lệnh nhờ thu kèm bộ chứng từ cho NH thu hộ

5: NH thu hộ thông báo lệnh nhờ thu cho người trả tiền

6: Người trả tiền thực hiện các yêu cầu

7: NHTH trao bộ chứng từ thương mại cho người trả tiền

8:NH thu hộ chuyển tiền, HP, séc cho NHNT

9: NHNT chuyển tiền, HP, séc cho người ủy thác

Các loại nhờ thu kèm chứng từ

D/P: Documents Against Payment- trả tiền ngay (thanh toán ngay) để đổi lấy chứng từ

D/P x days sight: trả tiền trong khoảng thời gian x ngày kể từ ngày bộ chứng từ được xuất trình

D/A: Documents Against Acceptance - Chấp nhận thanh toán đổi lấy chứng từ ·

D/TC (D/OT): Documents Against other Terms & Conditions- Thực hiện các

điều kiện và điều khoản quy định để đổi lấy chứng từ

Quy trình thanh toán

Bao gồm 4 bước giống quy trình thanh toán theo phương thức nhờ thu trơn.

Tuy nhiên, nội dung các bước có một số điểm khác nhau . Ở bước (1) người bán chỉ

gửi hàng hóa cho người mua. Bước (2), (3), (4) ngoài hối phiếu còn có bộ chứng từ hàng hóa đi cùng

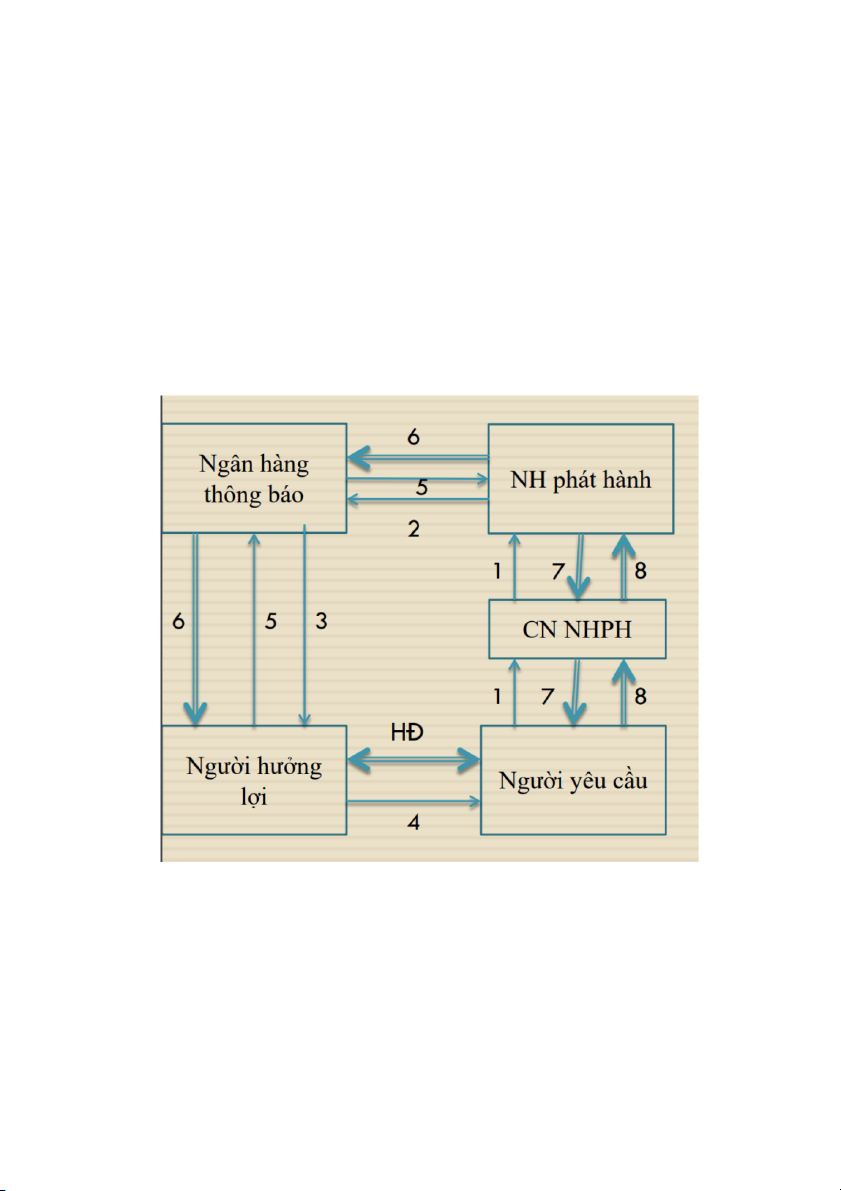

c.Phương thức thanh toán tín dụng chứng từ L/C

Phương thức tín dụng chứng từ là một sự thỏa thuận theo đó một ngân hàng

(ngân hàng mở thư tín dụng theo yêu cầu của một khách hàng (người yêu cầu mở

thư tín dụng hoặc nhận danh chính mình cam kết sẽ trả một số tiền nhất định cho

một người thứ ba (người hưởng lợi) hoặc phải chấp nhận hối phiếu do người hưởng

lợi ký phát và trả tiền khi đáo hạn với điều kiện là các chứng từ do người hưởng lợi

lập và xuất trình phải phù hợp với các quy định trong L/C.

1: Yêu cầu phát hành thư tín dụng

2:Phát hành thư thông qua NH thông báo

3:Thông báo, chuyển thư cho người hưởng lợi 4: Giao hàng

5: Xuất trình chứng từ đòi tiền

6: NH kiểm tra bộ chứng từ và thanh toán, chấp nhận hoặc từ chối

7: NHPH thông báo tình trạng lô hàng cho người NK và yêu cầu TT 8: Người NK TT cho NHPH

II.Giới thiệu chung về ngân hàng VCB

1.Giới thiệu chung về VCB

Ngân hàng Ngoại thương Việt Nam trước đây, nay là Ngân hàng TMCP

Ngoại thương Việt Nam (Vietcombank) được thành lập và chính thức đi vào hoạt

động ngày 01/4/1963 với tổ chức tiền thân là Cục Ngoại hối (trực thuộc Ngân hàng Nhà nước Việt Nam).

Là ngân hàng thương mại nhà nước đầu tiên được Chính phủ lựa chọn thực

hiện thí điểm cổ phần hoá, Vietcombank chính thức hoạt động với tư cách là một

ngân hàng thương mại cổ phần vào ngày 02/06/2008 sau khi thực hiện thành công

kế hoạch cổ phần hóa thông qua việc phát hành cổ phiếu lần đầu ra công chúng.

Ngày 30/6/2009, cổ phiếu Vietcombank (mã chứng khoán VCB) chính thức được

niêm yết tại Sở Giao dịch chứng khoán TP.HCM.

Ngân hàng Vietcombank VCB hiện nay có trên 18.000 cán bộ, công nhân

viên đang công tác tại 500 chi nhánh, phòng giao dịch, văn phòng đại diện tại Việt

Nam cũng như nước ngoài với trụ sở chính đặt tại thủ đô Hà Nội. Ngân hàng có trên

2500 máy ATM trên cả nước với trên 60.000 đơn vị chấp nhận thẻ trên toàn quốc.

Hoạt động đa lĩnh vực, cung cấp cho khách hàng đầy đủ các dịch vụ tài chính hàng

đầu trong lĩnh vực thương mại, tài chính như vay vốn, gửi tiền tiết kiệm…cũng như

mảng dịch vụ ngân hàng hiện đại: kinh doanh ngoại tệ và các công vụ phái sinh,

dịch vụ thẻ, ngân hàng điện tử…

Luôn hướng đến các chuẩn mực quốc tế trong hoạt động, Vietcombank liên

tục được các tổ chức uy tín trên thế giới bình chọn là “Ngân hàng tốt nhất Việt

Nam”. Mục tiêu chiến lược của Vietcombank “đến năm 2025 và tầm nhìn đến năm

2030 là củng cố vững chắc vị trí số 1 tại Việt Nam, đứng trong 100 ngân hàng lớn

nhất khu vực Châu Á, một trong 300 tập đoàn tài chính ngân hàng lớn nhất thế

giới, một trong 1000 doanh nghiệp niêm yết lớn nhất toàn cầu, đóng góp tích cực

vào sự phát triển của Việt Nam”.

2.Các lĩnh vực hoạt động chính của VCB

Dịch vụ tiền gửi

- Vietcombank thực hiện huy động tiền gửi tiết kiệm, phát hành kỳ phiếu, trái

phiếu và các giấy tờ có giá bằng đồng Việt Nam và ngoại tệ để huy động vốn của

các tổ chức, cá nhân trong và ngoài nước khi được Thống đốc Ngân hàng Nhà nước Việt Nam chấp nhận.

- Nhận tiền gửi bằng đồng Việt Nam và ngoại tệ đối với các tổ chức, cá nhân

trong và ngoài nước dưới nhiều hình thức, kỳ hạn phong phú, lãi suất hấp dẫn.

Dịch vụ tín dụng

- Cho vay ngắn, trung và dài hạn đối với tất cả các thành phần kinh tế.

- Cho vay Vốn theo dự án, nhận làm dịch vụ uỷ thác đầu thị các dự án trong nước và quốc tế.

- Cho vay cầm cố đối với các cá nhân, hộ gia đình, tổ hợp tác, doanh nghiệp

to nhân, sản xuất kinh doanh dịch vụ trên các lĩnh vực.

- Cho vay tiêu dùng bằng đồng Việt Nam phục vụ nhu cầu đời sống đối với

cán bộ, công nhân viên và các đối tượng khác.

Dịch vụ thanh toán trong nước

- Nhận thanh toán bằng đồng Việt Nam và ngoại tệ (USD và EUR) cho các

cá nhân và tổ chức kinh tế.

- Chuyển tiền điện tử, thanh toán trong ngớc.

- Ngân hàng phục vụ giải ngân các dự án, thu, chi hộ đơn vị.

- Chi trả qua tài khoản,...

Dịch vụ kinh doanh đối ngoại

- Thanh toán xuất nhập khẩu theo các hình thức: thg tín dụng (L/C),

nhờ thu, chuyển tiền. ( hôm nay chúng ta sẽ tìm hiểm kỹ về lĩnh vực này của VCB)

- Mua, bán ngoại tệ, thanh toán phi thương mại.

- Chi trả kiều hối và chi trả cho người lao động xuất khẩu.

- Thanh toán quốc tế, chuyển tiền biên giới.

Các sản phẩm dịch vụ khác

- Dịch vụ gửi, rút nhiều nơi. Thu tiền tận nơi theo yêu cầu của khách hàng

khi số dư tiền gửi đạt 100 triệu đồng.

- Cung cấp các dịch vụ chi trả lạơng cho cán bộ công nhân viên chức của các

doanh nghiệp, đơn vị tổ chức.

- Phát hành và chấp nhận thanh toán các loại thẻ nội địa connect 24 và quốc

tế VISA, MASTER CARD, AMERICAN EXPRESS,...

-Các dịch vụ ngân hàng hiện đại khác