Preview text:

lOMoAR cPSD| 47207194 ! ! 54!!

V Xu n Vinh & Trần Thị Phương Mai. Tạp ch Ph t triển kinh tế, 26(8), 54-70 !

Lợi nhuận v rủi ro từ đa dạng ho thu nhập của

ng n h ng thương mại Việt Nam V˝ XU N VINH

Trường Đại học Kinh tế TP.HCM - vinhvx@ueh.edu.vn TRẦN THỊ PHƯƠNG MAI

Ng n h ng thương mại cổ phần Ch u - phuongmai93nt@gmail.com Ng y nhận: T m tắt 27/01/2015

Nguồn thu nhập truyền thống của c c ng n h ng thương mại (NHTM) Ng y nhận lại:

chủ yếu từ hoạt động cho vay v huy động vốn. Hiện nay, do cạnh tranh

ng y c ng khốc liệt, c c ng n h ng c xu hướng đa dạng ho nguồn thu v 20/08/2015

t m kiếm thu nhập từ c c hoạt động phi truyền thống. Nghi n cứu n y Ng y duyệt đăng:

xem x t vấn đề đa dạng ho thu nhập th ng qua ph n t ch lợi nhuận v rủi 24/08/2015 M số:

ro của c c NHTM VN. T c giả sử dụng phương ph p ước lượng hồi quy

cho dữ liệu bảng với mẫu gồm 37 NHTM ở VN giai đoạn 2006— 0115-G21-V17

2013. Kết quả nghi n cứu cho thấy c c ng n h ng c ng đa dạng ho c c

hoạt động th lợi nhuận ng n h ng c ng cao. Tuy nhi n, ph n t ch yếu tố

rủi ro cho thấy c c ng n h ng c mức độ đa dạng ho thu nhập c ng cao

th lợi nhuận điều chỉnh rủi ro giảm. Bằng chứng thực nghiệm chỉ ra

đa dạng ho thu nhập kh ng c lợi cho c c NHTM ở VN. Abstract

Employing a panel data set including 37 joint stock commercial banks Từ kh a:

covering the period from 2006 to 2013, this paper investigates the Đa dạng ho thu nhập, ng

impact of revenue diversification on risk and returns of commercial n h ng thương mại, lợi

banks in Vietnam, Our results show that increased revenue nhuận, rủi ro.

diversification results in the increase in bank returns. However, when

risk is considered, increased revenue diversification leads to lower Keywords:

risk-adjusted returns. The results provide empirical evidence to show Revenue diversification,

that revenue diversification is not beneficial to joint stock commercial bank, returns, risk. banks in Vietnam.

Downloaded by HUONG TRAN (Vj12@gmail.com) lOMoAR cPSD| 47207194 ! !

V Xu n Vinh & Trần Thị Phương Mai. Tạp ch Ph t triển kinh tế, 26(8), 54-70 !55! ! 1. Giới thiệu

Từ đầu những năm 2000, c c NHTM tr n thế giới c xu hướng đa dạng ho hoạt động

do nguy n nh n từ p lực cạnh tranh hoặc bị hấp dẫn bởi lợi nhuận từ c c hoạt động đầu tư

t i ch nh (DeYoung & Roland, 2001). Ở VN, sự cạnh tranh giữa c c NHTM cũng ng y c

ng gay gắt do số lượng c c ng n h ng tăng l n một c ch đng kể từ năm 2006. Ngo i ra, c c

NHTM VN c n phải cạnh tranh với c c ng n h ng nước ngo i v xu hướng cạnh tranh sẽ

ng y c ng khốc liệt hơn nữa khi c c NHTM nước ngo i được ph p mở ng n h ng 100%

vốn nước ngo i tại VN. Hơn nữa, số lượng v quy m c c c ng ty t i ch nh tăng l n đng kể

trong thời gian gần đy cũng l m cho m i trường cạnh tranh ng y c ng gay gắt hơn. Sự

cạnh tranh khắc nghiệt n y l m cho thu nhập bi n từ hoạt động truyền thống l t n dụng ng y c ng thu hẹp lại.

Những năm 2006—2007, thị trường chứng kho n b ng nổ v hoạt động đầu tư cổ phiếu

tạo ra lợi nhuận lớn cho c c th nh phần tham gia thị trường. Trong giai đoạn n y nhiều ng

n h ng tham gia th nh lập c c c ng ty con hoạt động trong lĩnh vực t i ch nh, chứng kho n

cũng như tham gia g p vốn kinh doanh v đầu tư cổ phiếu tạo nguồn thu nhập ngo i l i cao

hơn. Ch nh v thu được lợi nhuận cao n n c c NHTM VN dường như theo đuổi chiến lược

đa dạng ho thu nhập khi tỉ trọng thu nhập từ l i của c c ng n h ng giảm xuống.

Tuy nhi n, cuộc khủng hoảng t i ch nh to n cầu vừa qua đ l m cho tổng cầu nền kinh

tế giảm, tăng h ng tồn kho, bất động sản đng băng, sản xuất tr trệ, v.v. đ g y v số kh khăn

cho c c doanh nghiệp VN v gi n tiếp ảnh hưởng đến hoạt động kinh doanh của c c ng n

h ng. Đặc biệt, doanh nghiệp hoạt động kh khăn sẽ g y ra nợ xấu nhiều hơn cho ng n h

ng. Trong giai đoạn n y, c c ng n h ng phải tr ch lập dự ph ng rủi ro nhiều hơn l m cho

thu nhập từ hoạt động t n dụng giảm nhiều hơn.

Mặt kh c, thị trường chứng kho n giảm điểm v thanh khoản giảm cũng l nguy n nh n

l m cho c c khoản đầu tư v o c c hoạt động phi truyền thống của c c ng n h ng mang nhiều

rủi ro. Th m v o đ, Ng n h ng Trung ương ng y c ng siết chặt quản l rủi ro của ng n h ng

th ng qua c c quy định cụ thể về ph ng ngừa rủi ro được ban h nh v bổ sung nhằm kiểm

so t hoạt động ng n h ng. Mức tr ch lập dự ph ng rủi ro cũng được tăng l n để ph ng ngừa

những ảnh hưởng của nợ xấu l m giảm lợi nhuận của ng n h ng.

Ở một kh a cạnh kh c, khi gặp kh khăn trong hoạt động cho vay, k m theo những quy

định mới được ban h nh nhằm kiểm so t chặt hơn đối với hoạt động t n dụng, c c NHTM

c xu hướng thực hiện chiến lược đa dạng ho nguồn thu để chuyển qua c c hoạt động kh

Downloaded by HUONG TRAN (Vj12@gmail.com) lOMoAR cPSD| 47207194 ! ! 56!!

V Xu n Vinh & Trần Thị Phương Mai. Tạp ch Ph t triển kinh tế, 26(8), 54-70 !

c nhằm t m kiếm cơ hội mới. Nguồn thu ngo i l i của ng n h ng trước đy chủ yếu thu từ

ph dịch vụ bao gồm: S c, dịch vụ ủy th c v quản l t i sản. Gần đy, c c ng n h ng mở rộng

ra c c hoạt động như bảo hiểm, đầu tư kinh doanh thương mại v c c hoạt động kh c. Như

vậy, với việc mở rộng c c hoạt động phi truyền thống, một mặt c c NHTM c thể cạnh

tranh tr n ph n kh c thị trường rộng hơn, thu nhập từ nhiều nguồn hơn v cao hơn. Tuy nhi

n, sự thay đổi của nền kinh tế trong thời gian gần đy cũng g y ra những t c động lớn đến

lợi nhuận v rủi ro của c c ng n h ng.

Tr n thế giới đ c nhiều nghi n cứu xem x t t c động của đa dạng ho đến lợi nhuận v rủi

ro của ng n h ng. Tuy nhi n, kết quả vẫn chưa thống nhất v c n c sự kh c biệt lớn (Gurbuz

& cộng sự, 2013; Lee & cộng sự, 2014; Niu, 2012; Pennathur & cộng sự, 2012; Sanya

& Wolfe, 2011; Wagner, 2010). Tại VN, thực tiễn cho thấy nhiều NHTM đ thực hiện

chiến lược đa dạng ho trong gần một thập kỉ vừa qua. Tuy nhi n, về mặt học thuật hiện

chưa c nhiều nghi n cứu xem x t vấn đề n y. Để bổ sung đnh gi thực tiễn hoạt động, trong

nghi n cứu n y t c giả xem x t t c động của việc đa dạng ho c c nguồn thu nhập đến lợi

nhuận v rủi ro của ng n h ng. Cụ thể, nghi n cứu sẽ trả lời cho c u hỏi đa dạng ho thu

nhập t c động như thế n o đến lợi nhuận v rủi ro của NHTM ở VN.

2. Cơ sở l thuyết v giả thuyết nghi n cứu

2.1. Đa dạng ho v lợi nhuận ng n h ng

X t về mặt học thuật, một trong những vấn đề được quan t m nhiều nhưng kết quả

chưa thống nhất l liệu đa dạng ho c l m tăng lợi nhuận của ng n h ng một c ch ổn định v

bền vững hay kh ng. Nhiều nghi n cứu cho thấy ng n h ng theo đuổi chiến lược đa dạng

ho nguồn thu nhập th lợi nhuận ng n h ng tăng th m. Smith & cộng sự (2003) chỉ ra khi

ng n h ng tăng c c hoạt động tạo ra thu nhập ngo i l i sẽ g p phần ổn định lợi nhuận ng n

h ng. Chiorazzo & cộng sự (2008) ph n t ch c c ng n h ng đa dạng ho nguồn thu nhập ngo

i l i sẽ l m tăng lợi nhuận. Kết quả n y được ủng hộ bởi nhiều nghi n cứu sử dụng dữ liệu

ở c c nước kh c nhau (Baele & cộng sự, 2007; Carlson, 2004; Elsas & cộng sự, 2010;

Gurbuz & cộng sự, 2013; Landskroner & cộng sự, 2005).

Tuy nhi n, cũng c nhiều nghi n cứu thực nghiệm b c bỏ lợi ch về mặt lợi nhuận khi c

c ng n h ng đa dạng ho nguồn thu nhập (DeYoung & Roland, 2001; Stiroh, 2004a, 2006a;

Stiroh & Rumble, 2006). Cụ thể, DeYoung & Roland (2001) ph n t ch c c ng n h ng c

khả năng mất kh ch h ng khi tham gia c c hoạt động tạo ra nguồn thu từ ph nhiều hơn

Downloaded by HUONG TRAN (Vj12@gmail.com) lOMoAR cPSD| 47207194 ! !

V Xu n Vinh & Trần Thị Phương Mai. Tạp ch Ph t triển kinh tế, 26(8), 54-70 !57! !

hoạt động cho vay. Mặc d độ nhạy giữa l i suất v suy tho i kinh tế l lớn, thu nhập từ hoạt

động truyền thống vẫn ổn định theo thời gian v cả người đi vay l kh ch h ng v người cho

vay l ng n h ng đều tốn k m chi ph chuyển đổi v chi ph th ng tin khi chuyển qua vay tại

ng n h ng kh c. Do đ, kh ch h ng t thay đổi quan hệ t n dụng với ng n h ng. Trong một

nghi n cứu kh c, Stiroh (2004a) cho thấy mối tương quan giữa tăng trưởng thu nhập từ l

i v tăng trưởng thu nhập ngo i l i tăng l n trong những năm 1990. Tuy nhi n, thu nhập ngo

i l i biến động nhiều hơn so với thu nhập từ l i v l m giảm thu nhập từ hoạt động kinh

doanh. Ngo i ra, nghi n cứu n y c n cho thấy thu nhập ngo i l i t c động ngược chiều với lợi nhuận ng n h ng.

Đặc th hệ thống NHTM VN l số lượng c c ng n h ng ng y c ng tăng do một loạt c c ng

n h ng khu vực n ng th n n ng cấp th nh NHTM cổ phần. Do vậy, chiến lược đa dạng ho

về nguồn thu c thể mang lại lợi nhuận cao hơn cho c c ng n h ng. Từ khung ph n t ch tr

n v qua một số nghi n cứu trước về đa dạng ho thu nhập v lợi nhuận cũng như đặc th VN,

t c giả x y dựng giả thuyết:

H1: Mức độ đa dạng ho thu nhập c ng cao th lợi nhuận ng n h ng c ng cao.

2.2. Đa dạng ho v rủi ro ng n h ng

Ở g c độ rủi ro đối với hoạt động đa dạng ho hoạt động của c c NHTM, quan điểm

truyền thống trong lĩnh vực ng n h ng l c c nguồn thu từ hoạt động ngo i l i như ph dịch

vụ thường l ổn định hơn thu nhập từ l i vay n n rủi ro ng n h ng sẽ giảm xuống (DeYoung

& Roland, 2001). Chiorazzo & cộng sự (2008) v Lee & cộng sự (2014) cho rằng rủi ro

của ng n h ng c thể được giảm th ng qua sự đa dạng ho thu nhập.

Tuy nhi n, quan điểm ngược lại được khẳng định ở nhiều nghi n cứu h m ý đa dạng

ho thu nhập sẽ l m tăng rủi ro cho c c NHTM. L do tăng rủi ro l v thu nhập từ hoạt động

cho vay c thể sẽ ổn định theo thời gian v kh ch h ng e ngại thay đổi quan hệ t n dụng (kh

ch h ng sẽ mất th m khoản chi ph chuyển đổi v chi ph th ng tin khi thay đổi quan hệ cho

vay) trong khi nguồn thu nhập từ hoạt động tạo ra thu nhập ngo i l i c thể biến động lớn

v ng n h ng c thể dễ d ng chuyển hoạt động n y sang cho vay. Hơn nữa, khi ng n h ng mở

rộng hoạt động thu nhập ngo i l i đồng nghĩa với việc tăng chi ph cố định; dẫn đến tăng

đn bẩy hoạt động của ng n h ng v l m rủi ro cao hơn (DeYoung & Roland, 2001). Lập

luận n y được ủng hộ trong nhiều nghi n cứu thực nghiệm, v dụ như Lepetit & cộng sự

(2008) v Baele & cộng sự (2007).

Downloaded by HUONG TRAN (Vj12@gmail.com) lOMoAR cPSD| 47207194 ! ! 58!!

V Xu n Vinh & Trần Thị Phương Mai. Tạp ch Ph t triển kinh tế, 26(8), 54-70 !

Trong thời gian vừa qua, nhiều NHTM VN đa dạng ho nguồn thu th ng qua c c hoạt

động đầu tư rủi ro như đầu tư v o bất động sản, đầu tư v o cổ phiếu v th ng qua việc th

nh lập một loạt c c c ng ty con, c ng ty li n kết. Do việc mở rộng hoạt động sang c c lĩnh

vực kh c mang t nh rủi ro cao trong khi kinh nghiệm c n thiếu cho n n rủi ro đối với c c

ng n h ng c ng cao hơn v lợi nhuận nếu t nh đến yếu tố rủi ro giảm. V vậy, dựa tr n đặc

th hệ thống NHTM VN v qua khung ph n t ch tr n, t c giả x y dựng giả thuyết:

H2: Đa dạng ho thu nhập c ng cao th rủi ro ng n h ng c ng cao v lợi nhuận điều chỉnh rủi ro giảm.

3. Dữ liệu v m h nh nghi n cứu

3.1. Dữ liệu nghi n cứu

Dữ liệu nghi n cứu được thu thập từ c c b o c o t i ch nh h ng năm của 37 NHTM VN

giai đoạn 2006—2013; trong đ bao gồm 1 NHTM nh nước1 v 36 NHTM cổ phần. Th ng

tin cần thiết cho nghi n cứu được thu thập từ b o c o t i ch nh đ được kiểm to n, b o c o

thường ni n, bảng c o bạch, thuyết minh b o c o t i ch nh. Dữ liệu kh ng bao gồm Ng n h

ng Ch nh s ch x hội VN, Ng n h ng Ph t triển VN, 5 ng n h ng 100% vốn nước ngo i, 4

ng n h ng li n doanh, 1 ng n h ng hợp t c x (trước đy l Quỹ t n dụng nh n d n trung ương)

v 5 ng n h ng c hoạt động s p nhập2. M h nh hồi quy dữ liệu bảng được sử dụng với dữ

liệu bảng kh ng c n bằng.

3.2. Đo lường đa dạng ho

Trong nghi n cứu n y, hoạt động đa dạng ho thu nhập được xem x t dựa tr n cấu tr c

thu nhập ng n h ng bao gồm thu nhập từ l i v ngo i l i. Nếu như nguồn thu của ng n h ng

c được duy nhất từ l i th được gọi l tập trung, nhưng nếu nguồn thu n y c được từ l i v

thu nhập ngo i l i th được gọi l đa dạng ho . Cụ thể, sự đa dạng ho giữa hai loại thu nhập

ch nh của ng n h ng bao gồm thu nhập từ l i v thu nhập ngo i l i được đo lường bởi chỉ

số HHI_REV, l chỉ số đo lường sự thay đổi trong thu nhập của ng n h ng (Elsas & cộng

sự, 2010; Gurbuz & cộng sự, 2013; Sanya & Wolfe, 2011; Trujillo!Ponce, 2013). Chỉ số

n y được t nh to n như sau: NON . NET . HHI_REV = ) +) NETOP NETOP

Downloaded by HUONG TRAN (Vj12@gmail.com) lOMoAR cPSD| 47207194 ! !

V Xu n Vinh & Trần Thị Phương Mai. Tạp ch Ph t triển kinh tế, 26(8), 54-70 !59! !

Trong đ : NON l thu nhập ngo i l i, được t nh bằng tổng thu nhập từ ph , hoa hồng hay

c c khoản từ hoạt động dịch vụ, kinh doanh ngoại hối v v ng, mua b n chứng kho n kinh

doanh, mua b n chứng kho n đầu tư, hoạt động kh c, thu nhập từ g p vốn, mua cổ phần;

NET l thu nhập từ l i, được đo lường bằng thu nhập từ l i thuần; NETOP l thu nhập r ng,

được x c định bằng tổng của thu nhập kh ng từ l i v thu nhập từ l i v NETOP = NON +

NET. M h nh nghi n cứu

Tương tự như nghi n cứu của Sanya & Wolfe (2011), nghi n cứu n y tập trung v o lợi

nhuận v rủi ro từ đa dạng ho thu nhập của NHTM th ng qua m h nh nghi n cứu được x y dựng như sau:

0123456748459:; = <= +)<> ∗ @@ABCD:; )+)<. ∗ EF:; +)+O4UV_LWXYU5ZW_0123456748459:;

= )[= + [> ∗ @@A_OJ\:; )+ [. ∗ E_L:; )+ [G ∗ HAIJ:; )+ [K ∗

LHHJM_NOP:; + [Q ∗ R0H_ML:; + [S ∗ NE_NOP:; )+ T:; Trong đ :

- Profitabilityit: L chỉ số đo lường lợi nhuận của ng n h ng v được đo lường bởi hai

chỉ số ROAA v ROEA tại thời điểm cuối năm t của ng n h ng i. ROAA l tỉ số lợi nhuận

tr n tổng t i sản trung b nh của ng n h ng, đại diện cho khả năng sinh lời hay hiệu quả tạo

ra thu nhập của t i sản ng n h ng. ROAA được x c định bằng tổng lợi nhuận trước thuế tr

n tổng t i sản trung b nh hai năm liền kề của ng n h ng ở thời điểm cuối năm t i ch nh

(Chiorazzo & cộng sự, 2008; Grossman 1994; Lee & cộng sự, 2014). ROEA được t nh

bằng thu nhập sau thuế tr n tổng t i sản trung b nh hai năm liền kề của ng n h ng ở thời

điểm cuối năm t i ch nh (Lee & cộng sự, 2014; Trujillo! Ponce, 2013).

- Risk_Ajusted_Profitabilityit: L biến đo lường rủi ro của ng n h ng, được đo lường

bởi ba chỉ số RAROA, RAROE v Z_SCORE của ng n h ng i ở năm t. C c chỉ số n y lần

lượt được t nh theo c c c ng thức như sau: ROA^_ RAROA^_ = ) Ϭabc^_ ROE^_ RAROE^_ = )Ϭ abd^_

Downloaded by HUONG TRAN (Vj12@gmail.com) lOMoAR cPSD| 47207194 ! ! 60!!

V Xu n Vinh & Trần Thị Phương Mai. Tạp ch Ph t triển kinh tế, 26(8), 54-70 ! Z_SCORE^_ = ROA Ϭ^_abc^_+ E_A^_

- L_Ait: L chỉ số đại diện cho dư nợ t n dụng của ng n h ng i trong năm t, được t nh

bằng tổng dư nợ cho vay tr n tổng t i sản của ng n h ng giống như nghi n cứu của DeYoung

& Roland (2001), DeYoung & Rice (2004), Stiroh (2004b) v Stiroh & Rumble (2006).

- SIZEit: L chỉ số đại diện cho quy m ng n h ng i trong năm t, được t nh bằng logarit

tự nhi n của tổng t i sản (đơn vị t nh l triệu đồng) tại thời điểm cuối năm t i ch nh (Acharya

& cộng sự, 2006; Gurbuz & cộng sự, 2013; Lee & cộng sự, 2014; Sanya & Wolfe, 2011).

- ASSET_GROit: L chỉ số đo lường tăng trưởng t i sản của ng n h ng i trong năm t,

được t nh bằng tỉ lệ tăng trưởng gi trị tổng t i sản của năm hiện h nh so với năm liền trước

đ. ASSET_GRO được đưa v o m h nh để kiểm so t t c động của c c chiến lược mở rộng

nhanh ch ng đến khả năng tạo lợi nhuận cũng như nguy cơ ph sản của ng n h ng (Lee &

cộng sự, 2014; Sanya & Wolfe, 2011).

- DPS_TAit: L chỉ số phản nh tỉ lệ huy động vốn của ng n h ng i trong năm t, được

đo bằng tổng nguồn vốn huy động chia cho tổng t i sản (Lei & Song, 2013; Lepetit & cộng sự, 2008).

- GL_GROit: L tỉ lệ tăng trưởng dư nợ cho vay của ng n h ng i trong năm t, được t

nh bằng tỉ lệ tăng trưởng dư nợ cho vay của năm hiện h nh so với năm liền trước đ (đơn vị t nh l %).

- εit: L phần dư kh ng quan s t của ng n h ng i ở thời điểm t. Bảng 1

M tả c ch đo lường c c biến được sử dụng trong nghi n cứu Bi ế n Di ễ n gi ả i Cng th ứ c Lợi nhuận

Tỉ số lợi nhuận tr n tổng t i sản

Lợi nhuận trước thuế/[(tổng t i sản ROAA b nh qu n (%)

năm t + tổng t i sản năm t-1)/2] Biến Diễn giải C ng thức

Downloaded by HUONG TRAN (Vj12@gmail.com) lOMoAR cPSD| 47207194 ! !

V Xu n Vinh & Trần Thị Phương Mai. Tạp ch Ph t triển kinh tế, 26(8), 54-70 !61! !

Tỉ số lợi nhuận tr n vốn chủ sở hữu b Lợi nhuận sau thuế/[(vốn chủ sở hữu ROEA nh qu n (%)

năm t + vốn chủ sở hữu năm t-1)/2]

Lợi nhuận điều chỉnh i ro rủ RAROA

ROA điều chỉnh rủi ro (%) ROA/ϬROA RAROE

ROE điều chỉnh rủi ro (%) ROE/ϬROE Z_SCORE (ROA + E_A)/ϬROA

Đa dạng ho thu nhập HHI_REV Đa dạng ho thu nhập (NON/NETOP)2 + (NET/NETOP)2

C c biến kiểm so t

Tỉ lệ dư nợ cho vay/ Tổng t i sản L_A (%)

Tổng dư nợ cho vay / tổng t i sản SIZE Quy m ng n h ng ln(tổng t i sản)

[Tổng t i sản năm t - tổng t i sản năm (t- ASSET_GRO

Tốc độ tăng trưởng t i sản (%)

1)] /tổng t i sản năm (t-1) DPS_TA Tỉ lệ huy động

Tổng nguồn vốn huy động/ tổng t i sản

[Dư nợ cho vay năm t — dư cho vay GL_GRO

Tốc độ tăng trưởng cho vay (%)

năm (t-1)]/dư nợ cho vay năm (t-1)

3.3. Phương ph p ước lượng

T c giả sử dụng c c phương ph p ước lượng th ng dụng trong hồi quy dữ liệu bảng.

Trước hết, t c giả sử dụng kiểm định Hausman test để lựa chọn phương ph p ước lượng

cố định (Fixed Effects) hay ước lượng ngẫu nhi n (Random Effects). Kết quả kiểm định

Hausman cho thấy đối với m h nh của c c biến ROAA, ROEA x c suất thống k Chi b nh

Downloaded by HUONG TRAN (Vj12@gmail.com) lOMoAR cPSD| 47207194 ! ! 62!!

V Xu n Vinh & Trần Thị Phương Mai. Tạp ch Ph t triển kinh tế, 26(8), 54-70 !

phương nhỏ hơn 5%. Do vậy m h nh hồi quy của c c biến phụ thuộc n y sử dụng ước

lượng cố định. Đối với m h nh của c c biến RAROA, RAROE v Z_SCORE x c suất Chi

b nh phương lớn hơn 5%, do đ m h nh hồi quy của ba biến phụ thuộc n y sử dụng ước

lượng ngẫu nhi n. Nghi n cứu cũng sử dụng phương ph p ước lượng GMM nhằm tăng

độ tin cậy ước lượng m h nh nghi n cứu. Ước lượng GMM được coi l ước lượng ưu việt

để xử l hiện tượng nội sinh.

4. Kết quả v thảo luận kết quả

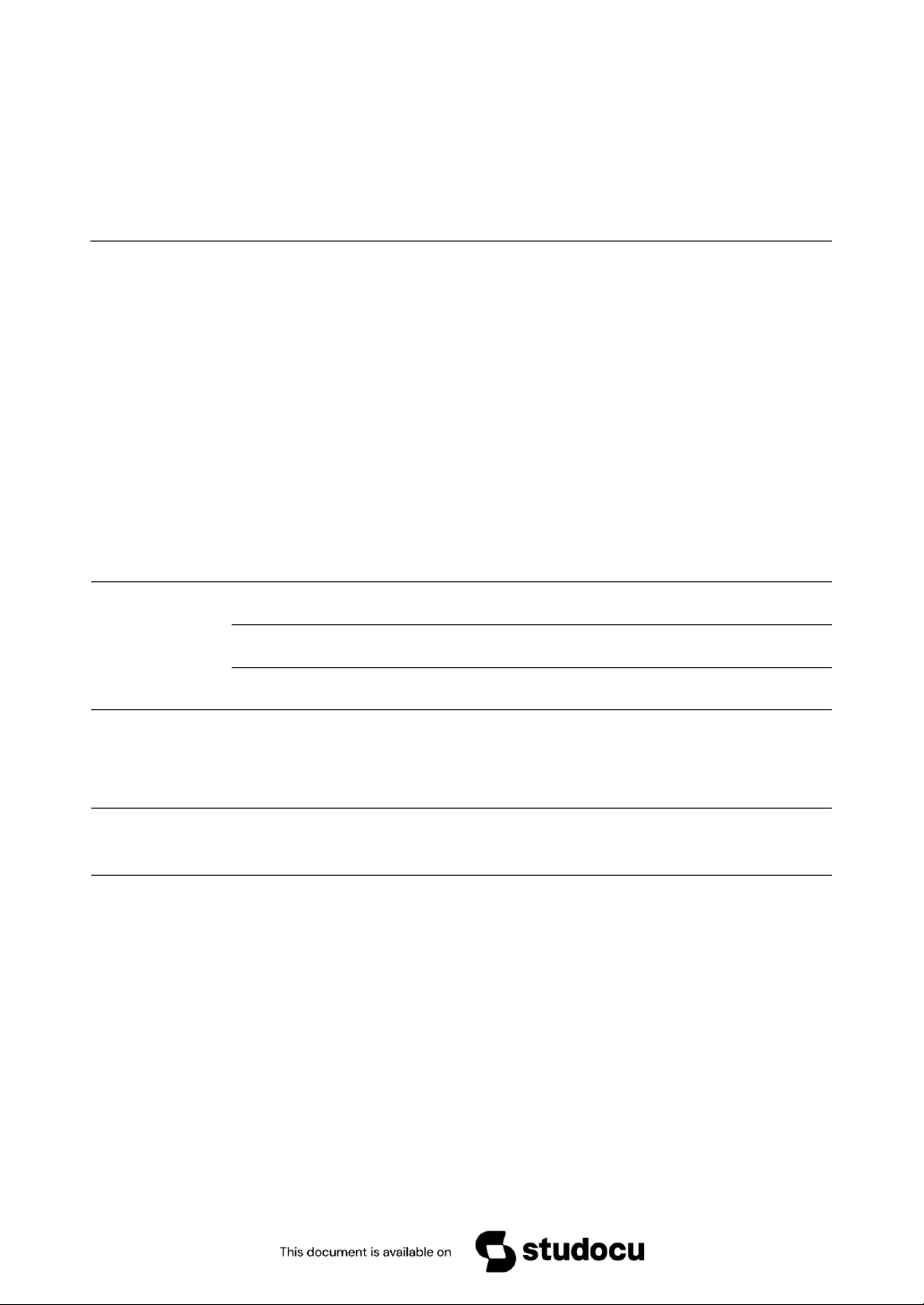

Bảng 2 tr nh b y t m tắt thống k m tả của c c biến được sử dụng trong nghi n cứu n y. Bảng 2

Thống k m tả của c c biến Variable Trung b nh Max Min Std.Dve Lợi nhuận ROAA 0,0176 0,0716 0,0002 0,0122 ROEA 0,1154 0,4449 0,0007 0,0705

Lợi nhuận điều chỉnh rủi ro RAROA 2,8556 17,4368 0,0206 2,6080 RAROE 2,7429 10,7717 0,0158 1,9308 Z_SCORE 27,5960 226,7730 5,4816 27,5132

Đa dạng ho thu nhập HHI_REV 0,7608 2,8541 0,5002 0,2574

Đặc trưng ng n h ng L_A 0,5153 0,9442 0,1138 0,1518 SIZE 17,2490 20,1723 13,0115 1,4664

Downloaded by HUONG TRAN (Vj12@gmail.com) lOMoAR cPSD| 47207194 ! !

V Xu n Vinh & Trần Thị Phương Mai. Tạp ch Ph t triển kinh tế, 26(8), 54-70 !63! ! ASSET_GRO 0,6170 12,6611 -0,4069 1,2180 DPS_TA 0,8340 0,9477 0,3628 0,0936 GL_GRO 0,5709 11,3173 -0,4076 1,1830

Nguồn: T nh to n của t c giả

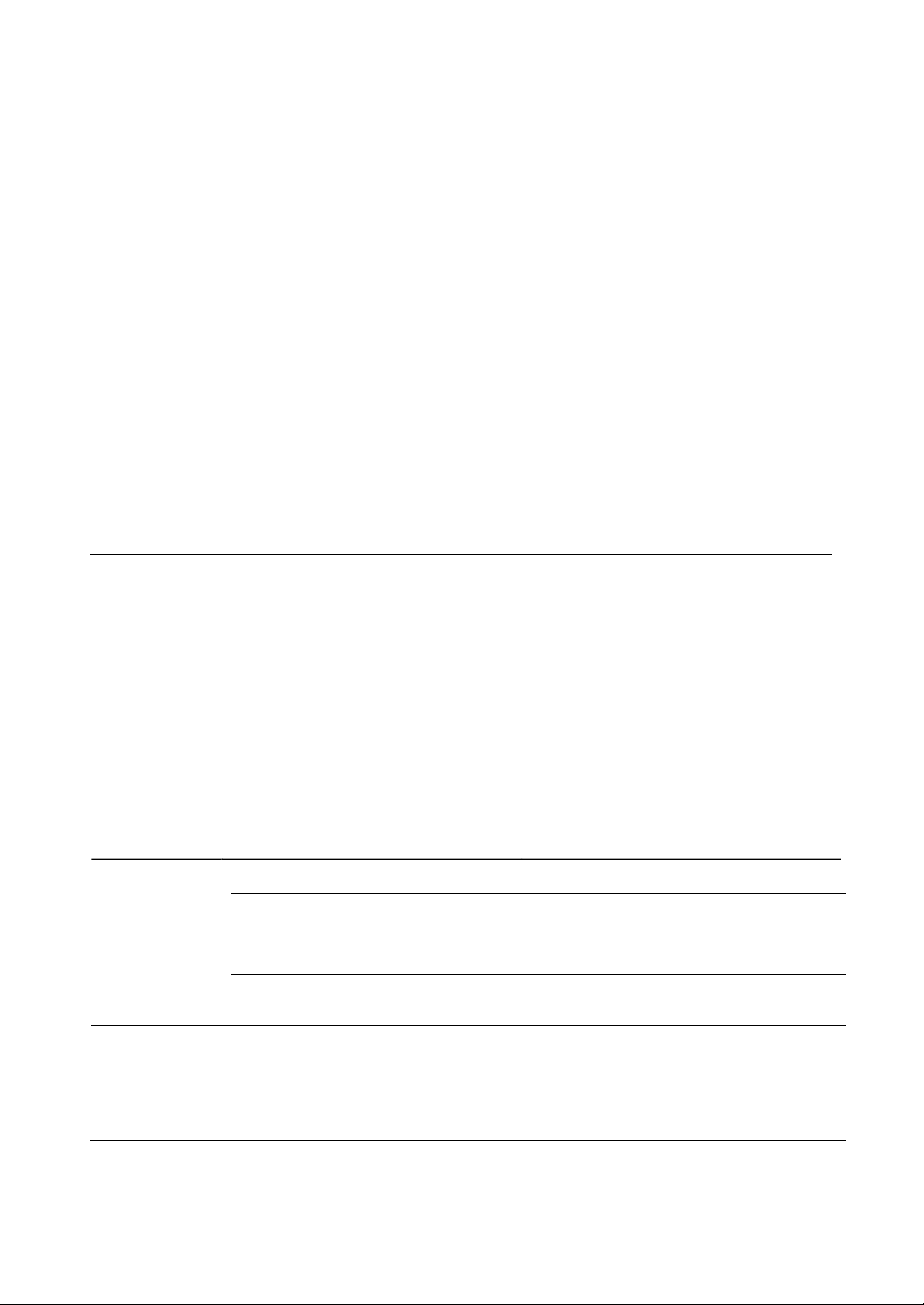

Bảng 3 tr nh b y hệ số tương quan giữa c c biến trong m h nh. C c hệ số tương quan

giữa c c biến được d ng để kiểm tra khả năng xuất hiện đa cộng tuyến giữa c c biến trong

m h nh nghi n cứu. Kết quả ở Bảng 3 cho thấy c c hệ số tương quan giữa c c biến nghi n

cứu kh ng c cặp n o c gi trị tuyệt đối lớn hơn 0,8. Do vậy, c thể kết luận khả năng xuất

hiện đa cộng tuyến trong m h nh hồi quy giữa c c biến độc lập l kh ng lớn v hầu hết c c

hệ số tương quan giữa c c biến đều kh nhỏ. Bảng 3

Ma trận c c hệ số tương quan giữa c c biến nghi n cứu ROAA 1 ROEA 0,480 1 RAROA 0,266 0,431 1 RAROE 0,258 0,558 0,843 1 Z_SCORE 0,072 -0,043 0,781 0,485 1

HHI_REV -0,139 -0,236 -0,147 -0,158 -0,055 1 L_A

0,103 -0,026 0,022 0,033 0,004 -0,013 1 SIZE

-0,465 0,285 0,121 0,261 -0,116 -0,113 -0,060 1 ASSET_GRO 0,287 0,089 0,006 0,016 0,020 -0,119 -0,223 -0,291 1

Downloaded by HUONG TRAN (Vj12@gmail.com) lOMoAR cPSD| 47207194 ! ! 64!!

V Xu n Vinh & Trần Thị Phương Mai. Tạp ch Ph t triển kinh tế, 26(8), 54-70 ! DPS_TA -0,542 0,210

0,051 0,206 -0,159 -0,139 -0,119 0,648 -0,116 1 GL_GRO 0,229 0,080 0,006 0,034 0,005 -0,142 -0,117 -0,245 0,751 -0,085 1

Nguồn: T nh to n của t c giả

Bảng 4 tr nh b y kết quả hồi quy với ước lượng t c động cố định v ước lượng GMM

cho dữ liệu bảng, với biến phụ thuộc đại diện cho lợi nhuận ng n h ng l ROAA v ROEA.

Kết quả của m h nh nghi n cứu cho thấy hệ số đa dạng ho thu nhập l m v c ý nghĩa thống

k đối với biến phụ thuộc ROAA v ROEA với mức ý nghĩa l 1%. Như vậy, c thể khẳng

định đa dạng ho thu nhập l m tăng lợi nhuận ng n h ng. Kết quả n y cho ph p t c giả chấp

nhận giả thuyết H1: Đa dạng ho thu nhập c ng cao th lợi nhuận của ng n h ng c ng cao. Bảng 4

Kết quả ước lượng của m h nh nghi n cứu với biến phụ thuộc l ROAA, ROEA ROAA ROEA BIẾN T c động cố định GMM T c động cố định GMM Hệ số Gi trị p Hệ số Gi trị p Hệ số Gi trị p Hệ số Gi trị p C 0,139 0,000 0,470 0,000 Lag(-1) 0,366 0,000 0,649 0,000 - HHI_REV 0,010 0,000 -0,019 0,000 -0,038 0,023 -0,057 0,000 - L_A 0,003 0,620 -0,010 0,021 -0,108 0,012 0,027 0,537 - SIZE 0,005 0,000 -0,001 0,130 -0,025 0,000 0,018 0,000 ASSET_GRO 0,001 0,122 -0,003 0,000 0,001 0,874 0,014 0,144 - DPS_TA 0,028 0,009 -0,017 0,047 0,180 0,006 -0,072 0,550

Downloaded by HUONG TRAN (Vj12@gmail.com) lOMoAR cPSD| 47207194 ! !

V Xu n Vinh & Trần Thị Phương Mai. Tạp ch Ph t triển kinh tế, 26(8), 54-70 !65! ! GL_GRO 0,001 0,510 0,007 0,000 0,007 0,154 0,028 0,000 R2 0,617 0,576 R2 điều chỉnh 0,536 0,486 Prob (F-statistic) 0,000 0,000 J-statistic 28,121 24,061 Prob(j- statistic) 0,107 0,240 AR(1) 0,000 0,004 AR(2) 0,591 0,817

Nguồn: T nh to n của c c t c giả

Ở kh a cạnh lợi nhuận c điều chỉnh rủi ro, Bảng 5 tr nh b y kết quả hồi quy với ước

lượng t c động ngẫu nhi n v ước lượng GMM, với biến phụ thuộc đại diện cho lợi nhuận

được điều chỉnh rủi ro của ng n h ng l RAROA v RAROE. Ở bảng kết quả n y, hệ số hồi

quy của biến HHI_REV trong m h nh của cả hai biến phụ thuộc l RAROA v RAROE l

m v c ý nghĩa thống k với mức ý nghĩa 1%. Kết quả n y cho thấy đa dạng ho c ng cao th

rủi ro c ng cao v lợi nhuận điều chỉnh rủi ro giảm. Bảng 5

Kết quả ước lượng của m h nh nghi n cứu với biến phụ thuộc l RAROA, RAROE RAROA RAROE T c động ngẫu T c động ngẫu nhi n GMM nhi n GMM BIẾN Hệ số Gi trị p Hệ số Gi trị p Hệ số Gi trị p Hệ số Gi trị p C 12,517 0,000 5,206 0,007 Lag(-1) 0,166 0,040 0,343 0,000

Downloaded by HUONG TRAN (Vj12@gmail.com) lOMoAR cPSD| 47207194 ! ! 66!!

V Xu n Vinh & Trần Thị Phương Mai. Tạp ch Ph t triển kinh tế, 26(8), 54-70 ! HHI_REV -0,704 0,011 -1,171 0,000 -0,732 0,017 -1,243 0,000 L_A -1,033 0,140 -3,280 0,001 -1,784 0,024 -2,110 0,125 SIZE -0,403 0,000 -0,138 0,254 -0,242 0,022 0,026 0,817 ASSET_GRO -0,003 0,975 -0,288 0,032 -0,062 0,498 -0,012 0,964 DPS_TA -1,856 0,088 -2,036 0,213 3,734 0,002 3,131 0,109 GL_GRO 0,078 0,358 0,726 0,000 0,184 0,051 0,533 0,039 R2 0,181 0,805 R2 điều chỉnh 0,160 0,764 Prob (F-statistic) 0,000 0,000 J-statistic 28,115 25,497 Prob (j-statistic) 0,107 0,183 AR(1) 0,000 0,000 AR(2) 0,591 0,167

Nguồn: T nh to n của c c t c giả

Bảng 6 thể hiện kết quả hồi quy với ước lượng cố định cho dữ liệu bảng v ước lượng

GMM, biến phụ thuộc được sử dụng để đại diện lợi nhuận điều chỉnh rủi ro của ng n h

ng l Z_SCORE. Kết quả cho thấy hệ số đa dạng ho thu nhập l m (kh ng c ý nghĩa thống

k ) đối với ước lượng t c động cố định v l dương v c ý nghĩa thống k đối với biến phụ

thuộc Z_SCORE (ở mức ý nghĩa 10%) đối với ước lượng GMM. Như vậy, đối với biến

phụ thuộc l Z_SCORE th c c kết quả ước lượng cho kết quả tương đối m u thuẫn trong

quan hệ giữa đa dạng ho thu nhập v rủi ro v lợi nhuận. Bảng 6

Kết quả ước lượng của m h nh nghi n cứu với biến phụ thuộc l Z_score

Downloaded by HUONG TRAN (Vj12@gmail.com) lOMoAR cPSD| 47207194 ! !

V Xu n Vinh & Trần Thị Phương Mai. Tạp ch Ph t triển kinh tế, 26(8), 54-70 !67! ! BIẾN T c động cố định GMM Hệ số Gi trị p Hệ số Gi trị p C 136,217 0,000 Z_SCORE(-1) -0,156 0,000 HHI_REV -0,544 0,761 1,734 0,070 L_A 3,463 0,453 22,841 0,000 SIZE -1,759 0,005 -2,160 0,013 ASSET_GRO 0,922 0,087 4,657 0,000 DPS_TA -96,501 0,000 -100,114 0,000 GL_GRO -1,080 0,052 -4,793 0,000 R2 0,956 R2 điều chỉnh 0,947 Prob(F-statistic) 0,000 J-statistic 19,469 Prob(j-statistic) 0,492 AR(1) 0,095 AR(2) 0,328

Nguồn: T nh to n của t c giả

Tuy nhi n, phần lớn c c kết quả ở Bảng 5 cho ph p t c giả chấp nhận giả thuyết H2:

Đa dạng ho thu nhập c ng cao th rủi ro của ng n h ng c ng cao v lợi nhuận điều chỉnh rủi ro giảm.

Downloaded by HUONG TRAN (Vj12@gmail.com) lOMoAR cPSD| 47207194 ! ! 68!!

V Xu n Vinh & Trần Thị Phương Mai. Tạp ch Ph t triển kinh tế, 26(8), 54-70 !

5. Kết luận v h m ý 5.1. Kết luận

Đa dạng ho c c hoạt động ng n h ng l một trong những vấn đề thu h t sự quan t m của

nhiều th nh phần, từ nh quản trị ng n h ng cho đến nh thiết lập ch nh s ch cơ quan quản l

nh nước trong lĩnh vực ng n h ng. Để tổng kết thực tiễn v bổ sung cho cơ sở l luận, nghi

n cứu n y xem x t vấn đề đa dạng ho thu nhập ở kh a cạnh lợi nhuận v rủi ro của c c

NHTM VN. T c giả sử dụng dữ liệu thu thập cho giai đoạn 2006—2013 v ước ượng hồi

quy phổ biến cho dữ liệu bảng. Kết quả nghi n cứu cho thấy nếu chỉ x t yếu tố lợi nhuận,

c c ng n h ng mở rộng sang c c hoạt động tạo thu nhập ngo i l i mang lại lợi nhuận cao

hơn. Tuy nhi n, nếu xem x t đến yếu tố rủi ro th việc đa dạng ho c c hoạt động tạo lợi

nhuận điều chỉnh cho rủi ro thấp hơn v rủi ro c o hơn c c ng n h ng chủ yếu thực hiện c

c hoạt động trung gian truyền thống. 5.2. H m ý

Nghi n cứu c một số h m ý cho c c nh quản trị ng n h ng cũng như c c nh thiết lập ch

nh s ch để định hướng cho hoạt động c c NHTM. Thứ nhất, đối với c c nh quản trị ng n

h ng, nghi n cứu cung cấp bằng chứng thực nghiệm về mối quan hệ giữa lợi nhuận, rủi

ro với đa dạng ho thu nhập ng n h ng nhằm gi p cho c c nh quản trị c những lựa chọn

chiến lược ph hợp. Kết quả nghi n cứu cho thấy nếu kh ng t nh đến yếu tố rủi ro th đa

dạng ho tạo ra lợi nhuận cao hơn; tuy nhi n, nếu t nh đến rủi ro th tạo ra lợi nhuận c điều

chỉnh rủi ro thấp hơn; đy l kết luận quan trọng cho việc tổng kết thực tiễn hoạt động đa

dạng ho nguồn thu nhập ng n h ng. Một khi đa dạng ho hoạt động, yếu tố rủi ro cần phải

được quan t m để từ đ c c nh quản trị hoạch định chiến lược kinh doanh tạo ra nguồn thu

đng g p v o lợi nhuận tối ưu nhất v hạn chế được những rủi ro của ng n h ng.

Thứ hai, kết quả nghi n cứu l m r nếu đa dạng ho m rủi ro cao th c c ng n h ng n n lựa

chọn chiến lược tập trung ph t triển c c hoạt động kinh doanh truyền thống. Việc lựa chọn

n y một mặt khẳng định c c NHTM hoạt động đng với chức năng ch nh, mặt kh c khẳng

định vai tr của hệ thống ng n h ng đối với nền kinh tế. Hơn nữa, c c nh quản trị ng n h ng

cần n ng cao năng lực quản trị v đầu tư c ng nghệ hiện đại để l m tăng lợi nhuận, v giảm

thiểu rủi ro cho ng n h ng. Đặc biệt, đối với c c ng n h ng c quy m nhỏ, n n tập trung v o

việc n ng cao chất lượng trong hoạt động huy động vốn v cho vay truyền thống để tạo ra

lợi nhuận. Một gợi ý ch nh s ch đối với c c ng n h ng c quy m nhỏ l n n tập trung v o một

Downloaded by HUONG TRAN (Vj12@gmail.com) lOMoAR cPSD| 47207194 ! !

V Xu n Vinh & Trần Thị Phương Mai. Tạp ch Ph t triển kinh tế, 26(8), 54-70 !69! !

nh m kh ch h ng m họ c lợi thế trong hoạt động truyền thống của m nh hơn l đa dạng ho

ra c c lĩnh vực kh c tiềm ẩn rủi ro cao hơn.

Thứ ba, nghi n cứu cũng c một số h m ý đối với c c nh thiết lập ch nh s ch ở c c cơ

quan quản l ng nh ng n h ng. Kết quả cho thấy c c ng n h ng kh ng n n đa dạng ho c c

hoạt động do nếu t nh đến yếu tố rủi ro th hoạt động đa dạng ho kh ng l m tăng lợi nhuận.

Điều n y cũng h m ý nh quản l cần c ch nh s ch v biện ph p hạn chế mở rộng quy m

NHTM ra c c hoạt động phi ng n h ng, đặc biệt l c c lĩnh vực rủi ro cao như đầu tư bất

động sản v chứng kho n cũng như mở rộng sang c c lĩnh vực kh c m ng n h ng kh ng c

kinh nghiệm v lợi thế. Quan trọng hơn, c c nh quản l cần c biện ph p chặt chẽ trong việc

hạn chế ng n h ng sử dụng vốn huy động để thực hiện c c hoạt động đầu tư rủi ro như

đầu tư trong lĩnh vực chứng kho n v bất động sản Ch th ch

1 Ng n h ng thương mại nh nước: Ng n h ng N ng nghiệp v Ph t triển n ng th n VN - Nguồn: Ng n h ng Nh nước VN.

2 5 ng n h ng 100% vốn nước ngo i bao gồm: HSBC, Standard Chartered, Shinhan Vietnam, ANZVL,

Hong Leong. 4 ng n h ng li n doanh bao gồm: VID Public Bank, Indovina Bank Limited, Việt Th i

(Vinasiam Bank), Việt Nga (Vietnam-Russia Joint Venture Bank). 5 ng n h ng c hoạt động s p nhập: NH TMCP VN T n Nghĩa. T i liệu tham khảo

Acharya, V. V., Hasan, I. & Saunders, A. (2006). Should banks be diversified? Evidence from

individual bank loan portfolios. The Journal of Business, 79(3), 1355-1412.

Baele, L., De Jonghe, O., & Vander Vennet, R. (2007). Does the stock market value bank

diversification? Journal of Banking & Finance, 31(7), 1999-2023.

Carlson, M. (2004). Are branch banks better survivors? Evidence from the depression era. Economic

Inquyry, 42(1), 111-126.

Chiorazzo, V., Milani, C. & Salvini, F. (2008). Income diversification and bank performance:

Evidence from Italian banks. Journal of Financial Services Research, 33(3), 181-203.

DeYoung, R., & Rice, T. (2004). Noninterest income and financial performance at US commercial

banks. Financial Review, 39(1), 101-127.

DeYoung, R., & Roland, K. P. (2001). Product mix and earnings volatility at commercial banks:

Evidence from a degree of total leverage model. Journal of Financial Intermediation, 10(1), 5484.

Downloaded by HUONG TRAN (Vj12@gmail.com) lOMoAR cPSD| 47207194 ! ! 70!!

V Xu n Vinh & Trần Thị Phương Mai. Tạp ch Ph t triển kinh tế, 26(8), 54-70 !

Elsas, R., Hackethal, A., & Holzh user, M. (2010). The anatomy of bank diversification. Journal of

Banking & Finance, 34(6), 1274-1287.

Grossman, R. S. (1994). The shoe that didn’t drop: Explaining banking stability during the great

depression. The Journal of Economic History, 54(03), 654-682.

Gurbuz, A. O., Yanik, S. & Ayturk, Y. (2013). Income diversification and bank performance: Evidence

from Turkish banking sector. Journal of BRSA Banking and Financial Markets, 7(1), 9-29.

Landskroner, Y., Ruthenberg, D., & Zaken, D. (2005). Diversification and performance in banking:

The Israeli case. Journal of Financial Services Research, 27(1), 27-49.

Lee, C. C., Hsieh, M. F., & Yang, S. J. (2014). The relationship between revenue diversification and

bank performance: Do financial structures and financial reforms matter? Japan and the World

Economy, 29, 18-35.

Lei, A.C. & Song, Z. (2013). Liquidity creation and bank capital structure in China. Global Finance

Journal, 24(3), 188-202.

Lepetit, L., Nys, E., Rous, P., & Tarazi, A. (2008). Bank income structure and risk: An empirical

analysis of European banks. Journal of Banking & Finance, 32(8), 1452-1467.

Niu, J. (2012). An empirical analysis of the relation between bank charter value and risk taking. The

Quarterly Review of Economics and Finance, 52(3), 298-304.

Pennathur, A. K., Subrahmanyam, V. & Vishwasrao, S. (2012). Income diversification and risk: Does

ownership matter? An empirical examination of Indian banks. Journal of Banking & Finance,

36(8), 2203-2215.

Sanya, S., & Wolfe, S. (2011). Can banks in emerging economies benefit from revenue

diversification?. Journal of Financial Services Research, 40(1-2), 79-101.

Smith, R., Staikouras, C. & Wood, G. 2003, Non-interest income and total income stability, Bank of England.

Stiroh, K. J. (2004a). Diversification in banking: Is noninterest income the answer? Journal of Money,

Credit and Banking, 36(5), 853-882.

Stiroh, K. J. (2004b). Do community banks benefit from diversification? Journal of Financial Services

Research, 25(2-3), 135-160.

Stiroh, K. J., (2006a). A portfolio view of banking with interest and noninterest activities. Journal of

Money, Credit, and Banking, 38(5), 1351-1361.

Stiroh, K. J., & Rumble, A. (2006). The dark side of diversification: The case of US financial holding

companies. Journal of Banking & Finance, 30(8), 2131-2161.

Trujillo,Ponce, A., (2013). What determines the profitability of banks? Evidence from Spain.

Accounting & Finance, 53(2), 561-586.

Downloaded by HUONG TRAN (Vj12@gmail.com) lOMoAR cPSD| 47207194 ! !

V Xu n Vinh & Trần Thị Phương Mai. Tạp ch Ph t triển kinh tế, 26(8), 54-70 !71! !

Wagner, W. (2010). Diversification at financial institutions and systemic crises. Journal of Financial

Intermediation, 19(3), 373-386.

Downloaded by HUONG TRAN (Vj12@gmail.com)