Preview text:

lOMoAR cPSD| 47207194

CHƯƠNG 3: PHƯƠNG PHÁP VÀ MÔ HÌNH NGHIÊN CỨU VỀ CÁC YẾU TỐ ẢNH

HƯỞNG ĐẾN LỢI NHUẬN CỦA CÁC NGÂN HÀNG THƯƠNG MẠI TẠI VIỆT NAM

3.1. Đề xuất mô hình nghiên cứu

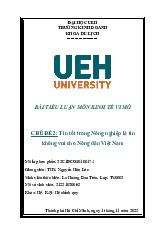

Sơ đồ hóa mô hình nghiên cứu các yếu tố ảnh hưởng đến lợi nhuận của các ngân hàng thương

mại tại Việt Nam như sau: Ri r o tn Kích th c dng tài sn Vốnố ch s L I NHUN Tăng tr ng hu NGÂN HÀNG kinh tếố Tiếền gi Lm phát khách hàng

Hình 3.1. Mô hình nghiên cứu đề xuất

3.2. Mẫu nghiên cứu

Kích thước mẫu cần đảm bảo tính đại diện cho tổng thể, từ đó phân tích có ý nghĩa và kết

quả nghiên cứu đạt được độ tin cậy. Vì vậy lựa chọn kích thước mẫu là cực kì quan trọng. Kích

thước của mẫu áp dụng trong nghiên cứu dựa theo phân tích hồi quy đa biến và nhân tố khám

phá EFA (Exploratory Factor Analysis).

Nhóm tác giả đã tiến hành thu thập các số liệu tài chính của các Ngân hàng Thương mại

đang hoạt động tại Việt Nam có được từ các Báo cáo Tài chính của các ngân hàng Việt Nam

trong giai đoạn từ năm 2019 đến năm 2022.

Trong đó, các Báo cáo Tài chính được nhóm tác giả tìm kiếm, thu thập, tổng hợp qua

VietStock và Cefef. Ngoài ra, chúng tôi thu thập những thông tin liên quan đến Kinh tế Vĩ mô lOMoAR cPSD| 47207194

trên Cơ sở dữ liệu của Ngân hàng Nhà nước Việt Nam (SBV) và Ngân hàng Thế giới (World Bank).

Bên cạnh đó, để đạt được mẫu nghiên cứu cuối cùng hoàn chỉnh, không bị chênh lệch nhiều

so với các NHTM đang hoạt động bình thường, từ đó có thể đưa ra kết luận và khuyến nghị một

cách khách quan nhất thì đề tài đã loại trừ theo những chỉ tiêu sau:

Đầu tiên, các NHTM không có sẵn dữ liệu liên tục từ năm 2019 đến năm 2022 hoặc các

ngân hàng không công bố báo cáo tài chính trong năm tài chính.

Thứ hai, các NHTM hoạt động yếu kém trong thời gian qua, cụ thể là các NHTM đang

thuộc diện kiểm soát đặc biệt hoặc bị mua lại 0 đồng bởi Ngân hàng Nhà nước hoặc các NHTM

bị sát nhập vào các NHTM khác.

Vì vây, mẫu nghiên cứu cuối cùng của đề tài chúng tôi bao gồm 29 NHTM đang hoạt động

tại Việt Nam trong giai đoạn 2019 – 2022 (cụ thể các ngân hàng được liệt kê trong phụ lục ... của đề tài).

3.3. Mô hình nghiên cứu

Nghiên cứu sử dụng phương trình hồi quy xác định các yếu tố ảnh hưởng đến lợi nhuận

của Ngân hàng dựa trên mô hình nghiên cứu của AI – Homaidi và các cộng sự (2018) như sau:

Profitit = β0 + β1SIZEit + β2CAPRit + β3DEPOit + β4CRISKit + β5GDPit + β6CPIit + εit

Trong đó, Profitit là Lợi nhuận ngân hàng và được đại diện bởi ROE được tính bởi tỷ lệ LNST trên tổng VCSH.

- SIZEit là Tổng tài sản ngân hàng i tại thời điểm t, được tính bằng cách lấy Logarit tự

nhiên của Tổng tài sản.

- CAPRit là vốn chủ sở hữu được tính bởi tỷ lệ tổng vốn chủ sở hữu trên tổng tài sản

- DEPOit là tiền gửi khách hàng được tính bởi tỷ lệ tiền gửi khách hàng trên tổng tài sản

- CRISKit là rủi ro tín dụng được tính bởi tỷ lệ dự phòng rủi ro tín dụng trên tổng cho vay

- GDPit là tăng trưởng kinh tế được tính bởi tốc độ tăng trưởng GDP

- CPIit là lạm phát được tính bởi tốc độ tăng CPI

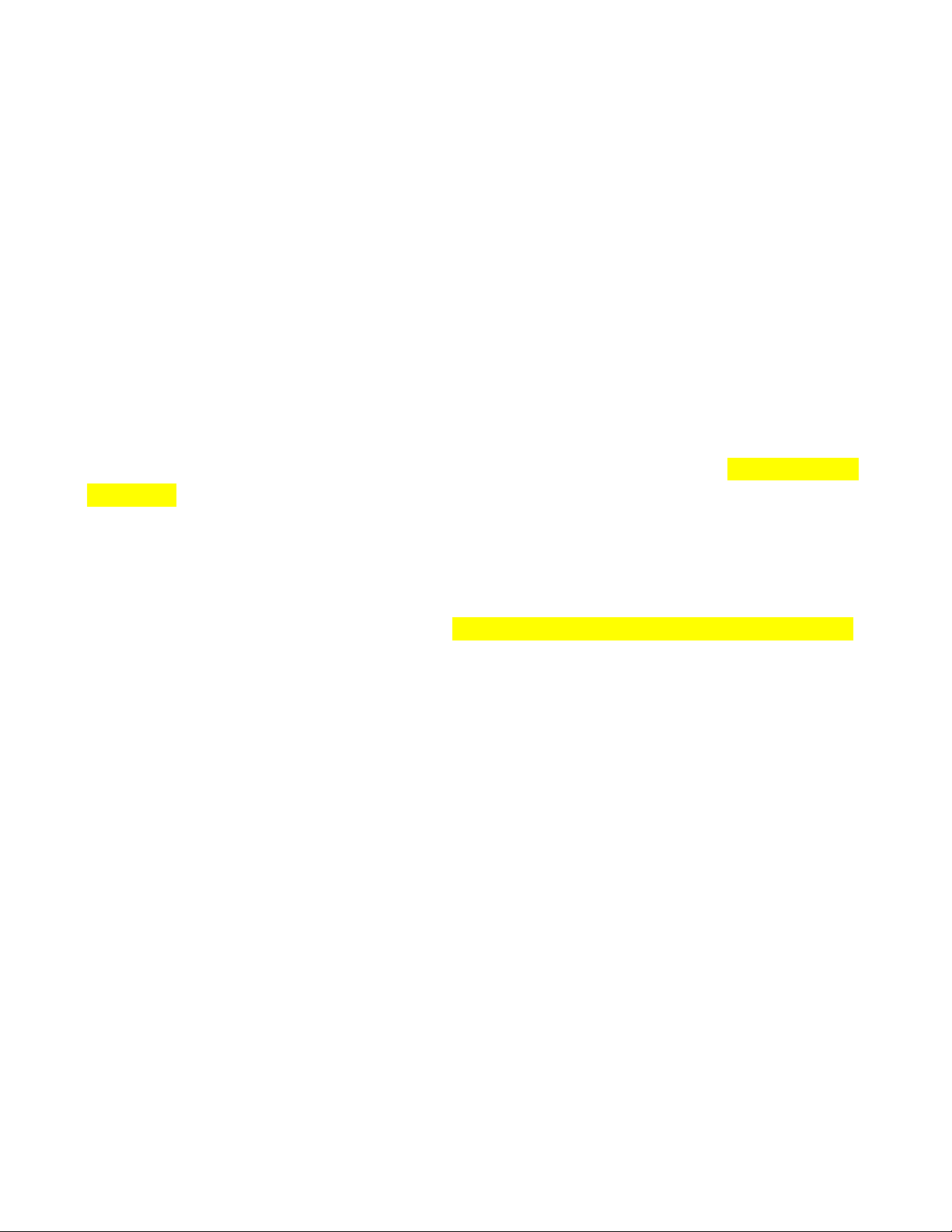

- εit là sai số mô hình lOMoAR cPSD| 47207194 Tên biến Viết tắt Mô tả

Kỳ vọng dấu Lợi nhuận sau thuế Tỷ lệ lợi nhuận ROE Vốn chủ sở hữu Kích thước tài sản SIZE LnSize + - / Vốn chủ sở hữu

Tỷ lệ vốn chủ sở hữu CAPR + / - Tổng tài sản Tiền gửi khách hàng

Tỷ lệ tiền gửi khách hàng DEPO + Tổng tài sản

Dự phòng rủi ro tín dụng Rủi ro tín dụng CRISK + / - Tổng dư nợ GDP t() Tăng trưởng kinh tế GDP - 1 + GDP (t-1) CPI () t Tỷ lệ lạm phát CPI - 1 + / - CPI (t-1)

Bảng 3.1. Mô tả các biến và tổng hợp kỳ vọng dấu

3.4. Giả thuyết nghiên cứu

Trong phần này, nhóm tác giả xin trình bày kỳ vọng dấu hồi quy của các biến đại diện cho

yếu tố bên trong ngân hàng và bên ngoài ngân hàng (bảng 3.1).

3.4.1. Các yếu tố bên trong ngân hàng

3.4.1.1. Kích thước tài sản (Quy mô ngân hàng)

Kích thước tài sản (quy mô ngân hàng) được tính bằng cách lấy Logarit tự nhiên của Tổng tài sản.

Kích thước tài sản liên quan đến vấn đề đa dạng hóa và có thể tác động đến rủi ro và danh

mục sản phẩm của ngân hàng. Các ngân hàng có kích thước tài sản lớn thì sẽ có khả năng đa

dạng hóa danh mục tài sản, như là danh mục cho vay, tập trung vào các mảng thu được lợi nhuận

cao với mức rủi ro thấp, làm giảm chi phí thu nhập và xử lý thông tin (Boyd và các cộng sự,

1993), vì vậy mà quy mô ngân hàng sẽ có ảnh hưởng tích cực đến lợi nhuận của các ngân hàng. lOMoAR cPSD| 47207194

Tuy nhiên, một ngân hàng có kích thước tài sản cực lớn sẽ ảnh hưởng tiêu cực đến lợi nhuận của

ngân hàng do tốn kém trong các chi phí quản lý, chi phí văn phòng, chi phí nhân công, sự phát

triển về trình độ quản lý và nguồn nhân lực không theo kịp sự phát triển của quy mô khiến cho

rủi ro của ngân hàng tăng cao và lợi nhuận cũng vì thế mà giảm đi.

Kosmidou, Parisouras và Tsaklanganos (2006) cho rằng việc mở rộng quy mô sẽ ảnh

hưởng tiêu cực đến lợi nhuận của ngân hàng. Đồng thời, Ong Tze San & Teh Boon Heng (2013)

nghiên cứu các yếu tố tác động đến lợi nhuận của các ngân hàng thương mại tại Malaysia trong

giai đoạn 2003-2009 thấy rằng lợi nhuận bị tác động bởi quy mô ngân hàng (tác động cùng chiều).

Ngược lại, Ayman Mansour Alkhazaleh và Mahmoud Almsafir (2014) khi nghiên cứu dữ

liệu của 14 ngân hàng tại Jordan trong giai đoạn 1999-2013 cho rằng lợi nhuận của ngân hàng

bị tác động ngược chiều bởi quy mô ngân hàng.

Với hai hướng giải thích khác nhau và đều có sức thuyết phục nên chúng tôi đưa ra giả thuyết như sau:

Giả thuyết H1: Quy mô của các ngân hàng có thể tương quan dương hoặc âm với lợi nhuận

của các ngân hàng thương mại.

3.4.1.2. Vốn chủ sở hữu

Vốn chủ sở hữu là số tiền mà ngân hàng sở hữu và được sử dụng để tài trợ cho các hoạt

động của ngân hàng. Ngoài ra, vốn chủ sở hữu được sử dụng như một tấm chắn bảo vệ ngân

hàng trong trường hợp môi trường kinh doanh thay đổi theo chiều hướng bất lợi (Athanasoglou

và các cộng sự, 2008). Vốn chủ sở hữu được tính bởi tỷ lệ tổng vốn chủ sở hữu trên tổng tài sản.

Theo San, O. T. and T. B. Heng (2013), Usman Dawood (2014), vốn chủ sở hữu có tương

quan cùng chiều đến hiệu suất lời lỗ trong hoạt động kinh doanh của các ngân hàng. Nghiên cứu

của họ đã chỉ ra rằng vốn càng nhiều thì lợi thế của ngân hàng đạt được là lòng tin của khách

hàng, có thể tận dụng được cơ hội đầu tư tạo ra lợi nhuận để nâng thương hiệu ngân hàng, vốn

đẻ ra vốn, lợi nhuận tăng tiến.

Tuy nhiên, một số tác giả khác lại cho rằng vốn chủ sở hữu lại có thể có ảnh hưởng ngược

chiều đến lợi nhuận của các ngân hàng. Cụ thể như, nghiên cứu về ngân hàng ở Uganda bởi

Frederick (2014) đã tìm thấy mối quan hệ nghịch giữa hai yếu tố trên bởi các ngân hàng có thể

đã né tránh các cam kết tiềm ẩn rủi ro nhưng có lợi nhuận theo cách tiếp cận được coi là quá

thận trọng. Điều này cho thấy dường như việc yêu cầu vốn tối thiểu đã có tác động bất lợi đến

lợi nhuận của các ngân hàng khi mà các ngân hàng không thể mở rộng đầu tư tài sản của họ

thông qua việc cấp tín dụng. Tương tự với các nghiên cứu của Zhang và Dong (2011), Curak và

các cộng sự (2012), Swarnapali (2014), Nguyen và các cộng sự (2018). lOMoAR cPSD| 47207194

Giả thuyết H2: Vốn chủ sở hữu trên tổng tài sản có thể tương quan dương hoặc âm với lợi

nhuận của các ngân hàng.

3.4.1.3. Rủi ro tín dụng

Rủi ro tín dụng được tính bởi tỷ lệ dự phòng rủi ro tín dụng trên tổng cho vay.

Tỷ lệ dự phòng nợ xấu trên cho vay được xem như là một đại diện của chất lượng tín dụng.

Nó phản ánh sự thay đổi trong sức khỏe của danh mục cho vay của ngân hàng và chất lượng tín

dụng. Tỷ lệ này cũng có thể được xem như là một dấu hiệu của rủi ro tín dụng của ngân hàng.

Theo Heffernan (1996), rủi ro tín dụng là rủi ro mà tài sản hoặc cho vay không thể phục hồi

trong trường hợp khách hàng vỡ nợ hoàn toàn hoặc rủi ro chậm trễ trong việc trả nợ vay. Tỷ lệ

dự phòng nợ xấu trên cho vay càng lớn thì rủi ro tín dụng càng cao. Ngoài ra, giá trị hiện tại của

tài sản sẽ giảm, do đó làm suy yếu khả năng thanh toán của ngân hàng. Các nghiên cứu Sufian

và Habibullah (2009), Sharma và Grounder (2011), Al — Homaidi và các cộng sự (2018),

Almaqtari và các cộng sự (2019), Nguyễn Minh Sáng và các cộng sự (2014) tìm thấy các kết

quả nghiên cứu ủng hộ mối tương quan dương này.

Tuy vậy, theo Kosmidou (2008), chất lượng tín dụng càng kém thì sẽ có ảnh hưởng xấu

đến lợi nhuận của ngân hàng, từ đó làm suy giảm thu nhập lãi thuần bởi sự gia tăng trong chi phí

trích lập dự phòng rủi ro tín dụng. Sufian (2011), Trujillo – Ponce (2013), Jara – Bertin và các

cộng sự (2014), Bougatef (2017), Chowdhury và các cộng sự (2017), Salike và Ao (2017), Phan

Thị Hằng Nga (2017) phát hiện mối tương quan âm giữa chất lượng tín dụng và lợi nhuận.

Giả thuyết H3: Rủi ro tín dụng có thể tương quan dương hoặc âm với lợi nhuận của các ngân hàng.

3.4.1.4. Tiền gửi khách hàng

Khi ngân hàng nhận được nhiều tiền gửi từ khách hàng thì ngân hàng sẽ có nguồn vốn lớn

để sử dụng cho các hoạt động tạo ra lợi nhuận như cho vay, đầu tư… Như vậy, trong điều kiện

nhu cầu vay tiền của các doanh nghiệp, cá nhân, tổ chức,… lớn và ổn định thì tỷ lệ tiền gửi có

khả năng cao tỷ lệ thuận với khả năng sinh lợi của ngân hàng.

H4: Tỷ lệ tiền gửi khách hàng có thương quan dương với lợi nhuận của các ngân hàng.

3.4.2. Các yếu tố bên ngoài ngân hàng

3.4.2.1. Tăng trưởng kinh tế

GDP là thước đo tổng hoạt động kinh tế trong nền kinh tế và thường được sử dụng như là

một chỉ số kinh tế. Biến mức độ phát triển của ngân hàng được tính toán dựa trên sự tăng lOMoAR cPSD| 47207194

trưởng mảng huy động tiền gửi khi có điều chỉnh bởi yếu tố kinh tế vĩ mô cụ thể là tỷ lệ

tăng trưởng kinh tế GDP.

Các nghiên cứu trước đây cho rằng nền kinh tế càng tăng trưởng thì nhu cầu tín dụng của

các thành phần trong nền kinh tế sẽ tăng mạnh mẽ và từ đó tăng nguồn thu từ lãi cho các ngân

hàng, cũng như lợi nhuận ngân hàng sẽ được cải thiện. Ngoài ra, khi tốc độ tăng trưởng của nền

kinh tế càng cao thì sẽ có thể làm cho những thành phần trong nền kinh tế cải thiện thu nhập

cũng như tăng khả năng trả nợ vay và góp phần làm giảm rủi ro tín dụng cho các ngân hàng.

Các nghiên cứu ủng hộ quan điểm này như Sufian và Habibullah (2009), Curak và các cộng

sự (2012), Lâm Chí Dũng và các cộng sự (2015), Nguyễn Phạm Nhã Trúc và Nguyễn Phạm

Thiên Thanh (2016), Nguyễn Thanh Phong và Nguyễn Quang Tuân (2020). Có thể thấy rằng

tăng trưởng kinh tế sẽ có tác động đáng kể và cùng chiều đến lợi nhuận của các ngân hàng.

Giả thuyết H5: Tăng trưởng kinh tế có tương quan dương với lợi nhuận của các ngân hàng. 3.4.2.2. Lạm phát

Trong các nghiên cứu trước đây, lạm phát được tìm thấy là một yếu tố quan trọng trong

việc xác định lợi nhuận của ngân hàng. Bourke (1989) đã lưu ý rằng ảnh hưởng của lạm phát

đến lợi nhuận của ngân hàng phụ thuộc vào mức lương và chi phí hoạt động khác của ngân hàng

tăng có nhanh hơn so với lạm phát hay không. Vì vậy, mối quan hệ giữa lạm phát và lợi nhuận

phụ thuộc vào việc lạm phát (Perry, 1992). Có thể thấy khi mà lạm phát không thể dự báo trước,

các ngân hàng sẽ chậm chạp trong việc điều chỉnh lãi suất của họ và kết quả là sự gia tăng của

chi phí của ngân hàng sẽ nhanh hơn so với thu nhập lãi thuần của ngân hàng.

Ngoài ra, Staikouras và Wood (2003) đã cho rằng lạm phát có ảnh hưởng trực tiếp vào sự

gia tăng trong chi phí lao động, ảnh hưởng gián tiếp đến việc mang lại sự thay đổi trong lãi suất

và sự gia tăng trong các khoản nợ quá hạn (nợ xấu) trong trường hợp lạm phát không thể dự báo

được. Điều này sẽ ảnh hưởng đến lợi nhuận của ngân hàng.

Kết luận, lạm phát không thể dự báo sẽ có tác động cùng chiều hay ngược chiều đến lợi

nhuận ngân hàng (Pasiouras và Kosmidou, 2007). Các nghiên cứu như Al – Homaidi và các cộng

sự (2018) và Lê Tấn Phước (2016) đã tìm thấy kết quả thực nghiệm ủng hộ quan điểm này.

Giả thuyết H6: Lạm phát có thể tương quan dương hoặc âm với lợi nhuận của các ngân hàng.

3.5. Phương pháp nghiên cứu

Với dữ liệu dạng bảng (các ngân hàng qua các năm), đề tài cũng sử dụng phương pháp hồi

quy dạng bảng mà các nghiên cứu trước đây đã từng sử dụng chẳng hạn như phương pháp OLS. lOMoAR cPSD| 47207194

Theo đó, sau khi đã nghiên cứu các lý thuyết để xây dựng giả thuyết, sử dụng phương

pháp phân tích và thực hiện hồi quy mô hình để kiểm định các giả thuyết đã đặt ra. Ngoài

ra, phương pháp này yêu cầu phải thỏa một số ràng buộc khi hồi quy:

Ràng buộc 1: Các biến độc lập không tương quan cao với nhau. Ràng buộc này đảm bảo

rằng các biến độc lập đưa vào mô hình không có mối tương quan cao với nhau.

Ràng buộc 2: Sai số của mô hình nghiên cứu không có phương sai thay đổi. Ràng buộc

này đảm bảo rằng sai số của mô hình hồi quy không thay đổi theo thời gian hay theo giá trị của biến độc lập.

Ràng buộc 3: Sai số của mô hình nghiên cứu không có tự tương quan. Ràng buộc này

đảm bảo rằng sai số của mô hình hồi quy không có mối tương quan với nhau.

Nếu vi phạm một trong các ràng buộc khi sử dụng phương pháp hồi quy, kết quả của mô

hình hồi quy có thể bị sai lệch và không chính xác. Điều này có thể dẫn đến việc đưa ra quyết

định sai lầm hoặc không đáng tin cậy.

Khi một trong ba ràng buộc này bị vi phạm thì các kết quả thu được từ phương pháp hồi

quy OLS sẽ không đáng tin cậy.

Kết luận chương 3

Chương 3 đã nêu ra các giả thuyết và trình bày xong toàn bộ nội dung đề xuất thiết kế mộ

hình nghiên cứu phục vụ cho việc triển khai nghiên cứu đề tài thông qua việc tham khảo một

số nghiên cứu trước đây. Từ đó là cơ sở để phân tích và đưa ra kết luận ở chương 4.