Preview text:

TRƯỜNG ĐẠI HỌC PHENIKAA

KHOA KINH TẾ VÀ KINH DOANH

BÁO CÁO NHÓM MÔN KINH TẾ VĨ MÔ Đề tài:

PHÂN TÍCH CHÍNH SÁCH TIỀN TỆ CỦA MỸ TRONG GIAI ĐOẠN COVID-19

Giảng viên hướng dẫn: Th.S Vũ Thị Minh Ngọc

Lớp: Kinh tế vĩ mô N15 – Nhóm: 02

Hà Nội - 07/2024 1

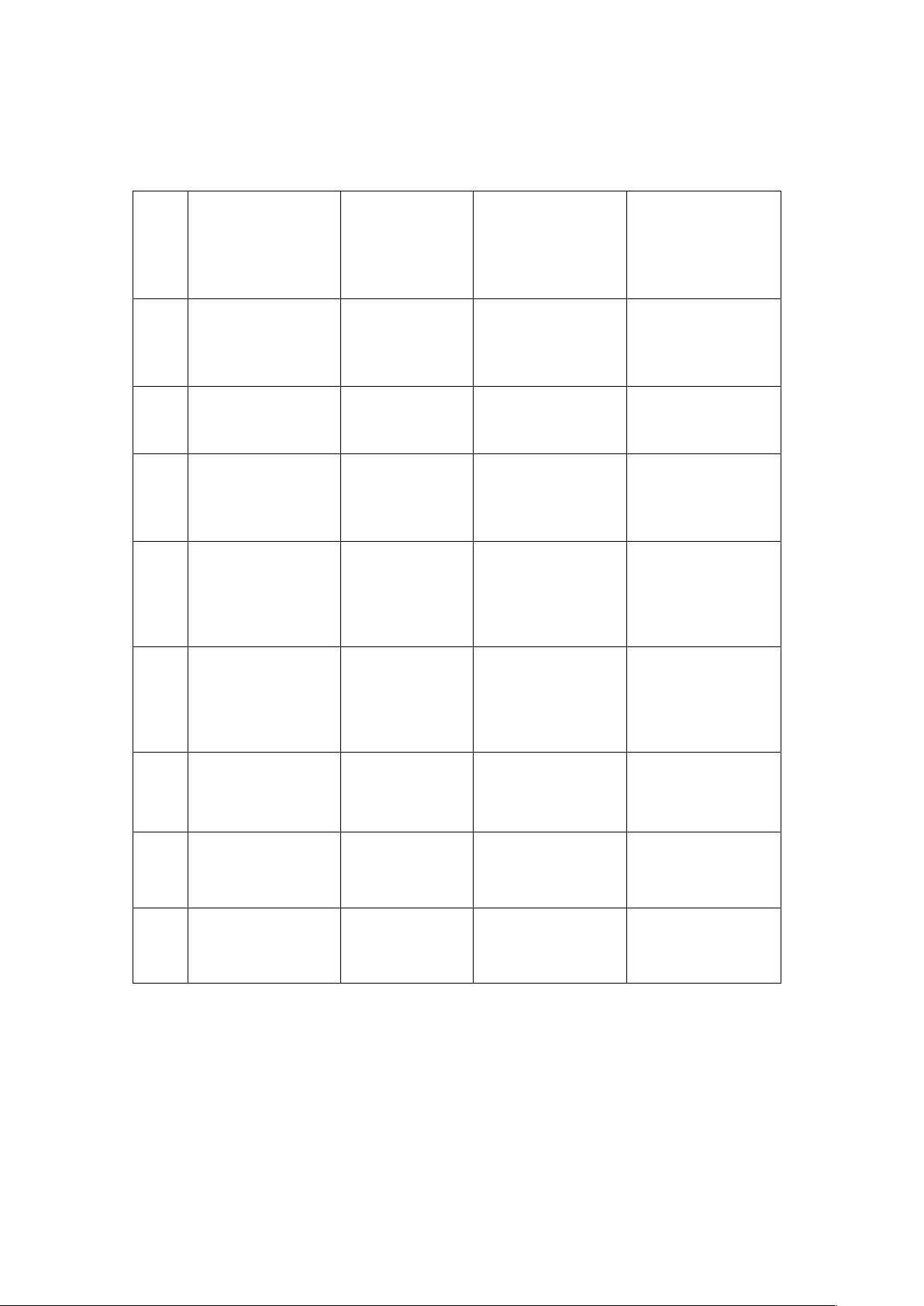

BẢNG ĐÁNH GIÁ THÀNH VIÊN STT Họ và tên Mã SV Nội dung Đánh giá phần thành viên thực hiện trăm (%) theo mức độ đóng góp 1 Hoàng Thị Minh 23012869 Chương 4 95% Ánh 2 Nguyễn Thị Ngọc 23012927 Chương 3 95% Bích 3 Dương Thị Ngọc 23012855 Mục 2.3 95% Loan Chương 2 4 Phan Thị Khánh 23012955 Xây dựng dàn ý 98% Ly bài + Mục 2.4 Chương 2 5 Trần Ngọc Mai 23012948 Chương 1, Kết 95% luận + Trình bày tiểu luận 6 Phan Thị Đức 23012947 Mục Chương 2 97% Minh 7 Lê Thị Ngân 23012893 Mục 2.2.1+2.2.2 97% Chương 2 8 Kiều Hà Vy 23012938 Mục 2.1 95% Chương 2 2 MỤC LỤC

LỜI CẢM ƠN .................................................................................................................... 4

CHƯƠNG 1: CƠ SỞ LÝ THUYẾT ................................................................................ 5

1.1. Giới thiệu sơ qua về FED và chức năng, nhiệm vụ cơ bản của nó .................... 5

1.1.1 Khái niệm về FED .............................................................................................. 5

1.1.2 Chức năng, nhiệm vụ cơ bản của FED ............................................................... 5

1.2. Tác động của COVID-19 đối với nền kinh tế Mỹ ................................................ 5

CHƯƠNG 2: NỘI DUNG ................................................................................................. 7

2.1. Các biện pháp CSTT truyền thống ....................................................................... 7

2.1.1. Điều chỉnh lãi suất ........................................................................................... 7

2.1.2. Thực hiện nghiệp vụ thị trường mở ................................................................. 8

2.2. Các biện pháp hỗ trợ thanh khoản ....................................................................... 9

2.2.1. Sử dụng công cụ tỷ lệ dự trữ bắt buộc ............................................................. 9

2.2.2. Cung cấp các khoản vay ngắn hạn qua cửa sổ chiết khấu và các chương trình

cho vay khẩn cấp ....................................................................................................... 9

2.2.3.Hoạt động giảm chi phí và kéo dài thời gian đáo hạn của FED. ...................... 11

2.2.4 Sự biến động về tỷ giá hối đoái của Mĩ trong giai đoạn dịchCovid-19 ............ 11

2.3. Các biện pháp hỗ trợ trực tiếp ............................................................................ 12

2.4 Các biện pháp điều chỉnh chính sách .................................................................. 14 CHƯƠNG 3: ĐÁNH

GIÁ..............................................................................................163.1. Hiệu quả .......... 16

3.2. Hạn chế .................................................................................................................. 16

CHƯƠNG 4: BÀI HỌC RÚT RA.................................................................................18

KẾT LUẬN.....................................................................................................................19

TÀI LIỆU THAM KHẢO.............................................................................................20 3 LỜI CẢM ƠN

Lời đầu tiên, chúng em xin chân thành cảm ơn cô Vũ Thị Minh Ngọc đã tận tình

giảng dạy và hướng dẫn trong suốt thời gian diễn ra học phần. Nhờ vào những lời

khuyên, sự dẫn dắt của cô, chúng em đã có thể vượt qua những khó khăn khi thực hiện bài tiều luận này.

Tiếp đến, chúng em xin gửi lời cảm ơn tới các thầy cô của trường Đại học

Phenikaa – Những người đã cùng đóng góp sức lực để chúng em có được nền tảng tốt

hơn trong học tập, rèn luyện. Sự thành công của bài tiểu luận này cũng không thể không

kể đến công ơn của những người thân, các bạn cùng lớp đã là hậu phương vững chắc,

nhiệt tình giúp đỡ chúng em khi có thắc mắc, cùng chúng em đồng hành trong suốt quá trình học tập.

Thế nhưng, chúng em tự nhận thức rằng với lượng kiến thức ít ỏi và kinh nghiệm

còn hạn chế của mình, chắc chắn bài luận sẽ khó tránh khỏi những sai lầm, thiếu sót.

Kính mong thầy thông cảm và góp ý để chúng em có thể ngày càng hoàn thiện hơn!

Chúng em xin trân trọng cảm ơn! 4

CHƯƠNG 1: CƠ SỞ LÝ THUYẾT

1.1. Giới thiệu sơ qua về FED và chức năng, nhiệm vụ cơ bản của nó

1.1.1 Khái niệm về FED

FED (Federal Reserve System) hay còn gọi là Cục dự trữ Liên bang, là Ngân hàng

Trung ương Mỹ, được thành lập từ ngày

23/12/1913. FED được ký bởi tổng thống Woodrow Wilson theo đạo luật mang tên

“Federal Reserve Act” nhằm duy trì chính sách tiền tệ linh hoạt, ổn định và an toàn cho

nước Mỹ. FED hoàn toàn độc lập và không bị phụ thuộc hay tác động bởi chính phủ Hoa

Kỳ. Đây là tổ chức duy nhất trên thế giới được phép in tiền USD (đô la Mỹ).

1.1.2 Chức năng, nhiệm vụ cơ bản của FED •

Thực thi các chính sách tiền tệ quốc gia bằng cách tạo việc làm cho người dân

Hoa Kỳ, ổn định giá cả và điều chỉnh lãi suất phù hợp cho dài hạn. •

Duy trì ổn định cho nền kinh tế cũng như kiểm soát rủi ro hệ thống có khả năng

phát sinh trên thị trường tài chính. Bình ổn giá cả sản phẩm, dịch vụ nhằm

khuyến khích tăng trưởng kinh tế. •

Giám sát tổ chức ngân hàng đồng thời đảm bảo hệ thống an toàn tài chính, quyền

tín dụng của người dân một cách vững vàng. •

Cung cấp dịch vụ tài chính cho các tổ chức chính thức nước ngoài, tổ chức quản lý

tài sản có giá trị và chính phủ Hoa Kỳ. FED cũng đóng vai trò then chốt trong việc

vận hành hệ thống chi trả quốc gia.

1.2. Tác động của COVID-19 đối với nền kinh tế Mỹ

Suy thoái kinh tế nghiêm trọng:

Giảm sút GDP: Sản lượng kinh tế Mỹ đã giảm mạnh trong các quý đầu tiên của đại

dịch, đánh dấu một trong những cuộc suy thoái sâu nhất trong lịch sử. Theo IMF, Hoa Kỳ

sẽ có mức tăng trưởng GDP giảm tới 8. Đây sẽ là mức giảm sâu nhất kể từ khi sau năm

1945, GDP quý I/2020 giảm tới 4,8%, cao hơn bất cứ dự đoán nào được đưa ra trước đó. (Bộ tài chính,2020) 5

Tăng trưởng thất nghiệp kỷ lục:

Tỷ lệ thất nghiệp đã tăng lên mức cao nhất kể từ Đại suy thoái. Theo báo cáo của

Bộ Lao động Mỹ cho thấy có tới 20,5 triệu người ở nước này mất việc làm trong tháng 4

vì tác động của đại dịch Covid-19. (Huỳnh Thiềm,2020) Tăng nợ công: •

Chi tiêu khổng lồ cho các gói cứu trợ: Chính phủ Mỹ đã phải chi tiêu một lượng

lớn để hỗ trợ người dân, doanh nghiệp và các ngành bị ảnh hưởng nặng nề. •

Áp lực lên tài khóa: Nợ công của Mỹ đã tăng lên mức kỷ lục, đặt ra thách thức lớn

cho tài khóa trong tương lai.

Gián đoạn chuỗi cung ứng: •

Ảnh hưởng đến sản xuất: Các nhà máy đóng cửa, giao thông vận tải bị hạn chế,

gây ra gián đoạn nghiêm trọng trong chuỗi cung ứng toàn cầu. •

Tăng giá cả hàng hóa: Việc thiếu hụt nguồn cung đã dẫn đến tăng giá của nhiều

mặt hàng, gây áp lực lên lạm phát. 6 CHƯƠNG 2: NỘI DUNG

2.1. Các biện pháp CSTT truyền thống

2.1.1. Điều chỉnh lãi suất

Lãi suất cơ bản: Hay còn gọi là lãi suất quỹ liên bang (federal funds rate), là mức

lãi suất mà các ngân hàng thương mại cho vay giữa họ qua hệ thống dự trữ ngân hàng,

là một công cụ quan trọng trong chính sách tiền tệ của Cục Dự trữ Liên bang Mỹ (FED).

Đại dịch Covid19 đã khiến nền kinh tế toàn cầu phải đối mặt với những rủi ro vô cùng

lớn bao gồm cả nền kinh tế Mỹ. Để hỗ trợ và ngăn chặn sự suy thoái của nền kinh tế FED

đã thực hiện biện pháp nới lỏng tiền tệ mà nổi bật là giảm mức lãi suất cơ bản xuống

mức thấp gần bằng không dao động trong khoảng từ 0% đến 0.25%. Trước đó lãi suất cơ

bản dao động trong khoảng từ 1.5% đến 1.75% nên lần giảm này là mức giảm mạnh

nhất kể từ tháng 12/2018. Đây chính là lần giảm lãi suất khẩn cấp thứ năm trong vòng 50

năm qua và là lần đầu tiên FED hạ lãi suất không phải sau cuộc họp chính thức kể từ

cuộc khủng hoảng tài chính toàn cầu năm 2008-2009. Việc giảm mạnh lãi suất cơ bản đã

kích thích nền kinh tế Mỹ một cách mạnh mẽ, lãi suất thấp giúp giảm chi phí huy động

vốn của các doanh nghiệp, giúp họ vượt qua giai đoạn khó khăn này. Nhưng cũng cần

theo dõi kiểm soát chặt chẽ để tránh các rủi ro như lạm phát, gia tăng nợ công.

Lãi suất chiết khấu: là mức lãi suất mà các ngân hàng thương mại phải trả khi vay

tiền từ ngân hàng trung ương bao gồm cả Cục Dự trữ Liên bang Mỹ (FED). Trong giai

đoạn Covid-19 vai trò của lãi suất chiết khấu trong chính sách tiền tệ của FED đã giảm đi

đáng kể. Việc giảm lãi suất cơ bản xuống gần bằng 0 đồng nghĩa với việc lãi suất chiết

khấu cũng giảm xuống mức rất thấp khi này nó không còn tác động đáng kể đến hoạt

động của các ngân hàng thương mại. Điều này giúp cung cấp dòng vốn dồi dào hơn cho

các ngân hàng thương mại, từ đó giúp họ tiếp tục cho vay cho các doanh nghiệp và cá

nhân trong bối cảnh tài chính khó khăn do đại dịch.

Lãi suất tái cấp vốn: là mức lãi suất mà ngân hàng nhà nước cho Ngân hàng

thương mại vay để bổ sung thanh khoản. Ngân hàng nhà nước điều chỉnh lãi suất tái cấp

vốn để điều tiết lượng tiền lưu thông trong nền kinh tế, đảm bảo thanh khoản cho hệ

thống ngân hàng. FED đã giảm lãi suất tái cấp vốn xuống mức gần bằng 0% và duy trì 7

mức này trong một thời gian nhờ đó kích thích nền kinh tế thúc đẩy tăng trưởng kinh tế

hỗ trợ quá trình phục hồi.

2.1.2. Thực hiện nghiệp vụ thị trường mở

Mua trái phiếu Chính phủ: NHNN mua trái phiếu Chính phủ trên thị trường mở để

bơm tiền ra nền kinh tế. FED đã mua một lượng lớn trái phiếu chính phủ và các loại trái

phiếu được đảm bảo bằng thế chấp (MBS) để bơm một lượng lớn tiền mặt vào nền kinh

tế. Điều này giúp giảm lãi suất, tăng thanh khoản cho ngân hàng và hỗ trợ thị trường tài chính.

Cung cấp các khoản vay được bảo đảm bằng các trái phiếu có rủi ro thấp: Đây cũng

là một biện pháp hỗ trợ của FED trong giai đoạn Covid-19. Trái phiếu có rủi ro thấp được

xem là tài sản an toàn giúp giảm thiểu rủi ro cho FED, ta có các loại trái phiếu có thể được

sử dụng làm tài sản đảm bảo như Trái phiếu chính phủ, Trái phiếu được đảm bảo bằng thế

chấp (MBS), Trái phiếu được đảm bảo bằng tài sản (ABS). Biện pháp này có hiệu quả cao

khi việc cung cấp các khoản vay giúp các doanh nghiệp và hộ gia đình vượt qua giai đoạn

khó khăn, duy trì các hoạt động thương mại ngăn chặn sự sụp đổ của thị trường tài chính,

bảo vệ lợi ích của các nhà đầu tư, bảo vệ nền kinh tế khỏi khủng hoảng do Covid-19 gây

ra. Tuy nhiên để tránh gây áp lực lên lạm phát FED phải có những công cụ để kiểm soát

lạm phát trong dài hạn để điều chỉnh kịp thời.

Ngoài ra một trong những biện pháp đáng chú ý là việc các tổ chức tài chính được

phép sử dụng chứng chỉ do các quỹ thị trường tiền tệ phát hành (Money Market Funds -

MMFs) làm tài sản thế chấp để vay vốn từ các ngân hàng trung ương. Đây là một biện

pháp linh hoạt và hiệu quả trong việc hỗ trợ nền kinh tế trong giai đoạn khủng hoảng nhờ

có tính thanh khoản cao. Chứng chỉ MMF thường đại diện cho các khoản đầu tư ngắn hạn

vào các công cụ có độ an toàn cao như trái phiếu chính phủ, trái phiếu doanh nghiệp chất

lượng cao nên dễ dàng chuyển đổi thành tiền mặt khi cần. Việc chấp nhận chứng chỉ MMF

làm tài sản thế chấp giúp mở rộng danh mục tài sản có thể được sử dụng để vay vốn, khi

các ngân hàng sử dụng MMF làm tài sản thế chấp để vay từ ngân hàng trung ương, lượng

tiền cung ứng vào nền kinh tế tăng lên, tăng cung tiền thường đi kèm với giảm lãi suất,

khuyến khích đầu tư và tiêu dùng hỗ trợ nền kinh tế phục hồi sau Covid-19. Tuy nhiên

cũng không thể tránh khỏi những rủi ro do thị trường đang biến động liên quan đến khả 8

năng thanh khoản của chứng chỉ MMF hay rủi ro tín dụng, rủi ro thị trường. Do đó FED

cũng đưa ra những biện pháp quản lý để giảm thiểu rủi ro như đặt giới hạn tỉ lệ cho vay,

yêu cầu về chất lượng tài sản thế chấp một cách khắt khe hơn và theo dõi sát sao thị

trường để kịp thời phát hiện những biến động và xử lý các rủi ro.

2.2. Các biện pháp hỗ trợ thanh khoản

2.2.1. Sử dụng công cụ tỷ lệ dự trữ bắt buộc

Từ ngày 26/03/2020, Cục Dự trữ Liên Bang (FED) cắt giảm tỷ lệ dự trữ bắt buộc xuống

0% và khuyến khích các tổ chức nhận tiền gửi sử dụng hình thức vay trong ngày từ các

Ngân hàng Dự trữ Liên bang khu vực để đáp ứng nhu cầu vay vốn của hộ gia đình và doanh

nghiệp cũng như sự vận hành trơn tru của hệ thống thanh toán (Board of Governors, 2020a).

Khi tỷ lệ dự trữ bắt buộc xuống thấp, số nhân tiền tệ sẽ lớn, các ngân hàng sẽ có

nhiều vốn hơn để cho vay hoặc đầu tư. Cùng với đó, việc có nhiều vốn vay hơn, các ngân

hàng có thể giảm lãi suất cho vay hay làm giảm chi phí vay vốn của hộ gia đình và doanh

nghiệp. Điều này giúp cho việc mở rộng tín đụng, tăng nhanh mức cung tiền (MS =mM×B)

thúc đẩy đầu tư và tiêu dùng, kích thích hoạt động kinh tế đặc biệt trong giai đoạn suy

thoái kinh tế. Tuy nhiên, khi không có dự trữ bắt buộc, các ngân hàng cũng gặp khó khăn

trong việc đáp ứng như cầu rút tiền đột ngột của khách hàng dẫn đến rủi ro thanh khoản

và mở rộng tín dụng quá mức có thể dẫn đến cung tiền tăng vượt mức gây lạm phát.

2.2.2. Cung cấp các khoản vay ngắn hạn qua cửa sổ chiết khấu và các chương trình cho vay khẩn cấp.

Để hạn chế những ảnh hưởng trên, Cục Dự trữ Liên bang đã triển khai thực hiện cung cấp

các khoản vay ngắn hạn đáp ứng nhu cầu thanh khoản của thị trường nhằm góp phần ổn

định thị trường tài chính. Bởi vào khoảng giữa tháng 3 năm 2020, nhu cầu về tiền mặt và

các tài sản lưu động khác gia tăng mạnh mẽ đã gây áp lực lên thị trường tài chính và làm

gián đoạn dòng tín dụng. Do đó, để giảm bớt khó khăn mà thị trường tài chính phải đối

mặt, FED khuyến khích các tổ chức sử dụng cửa sổ chiết khấu nhận tiền gửi đáp ứng nhu

cầu tín dụng của các hộ gia đình và doanh nghiệp. Đây được coi là công cụ hữu hiệu giải

quyết nhu cầu thanh khoản ngắn hạn và hỗ trợ các ngân hàng trong thời kì khủng hoảng tài

chính. Cửa sổ chiết khấu giúp các ngân hàng duy trì hoạt động ổn định tránh tình trạng 9

thiếu hụt tiền mặt và giúp ngăn chặn các cuộc khung hoảng thanh khoản lan rộng, bảo vệ

nền kinh tế khỏi cú sốc tài chính.

Trước đại dịch Covid-19, cửa sổ lãi suất của FED được thiết lập ở mức tương đối

thấp khoảng 1,5 - 1,7%. Để đạt được mục tiêu, FED đã hỗ trợ bằng cách giảm lãi suất hạ

cửa sổ lãi suất xuống còn khoảng 0% - 0,25% với mục đích rút ngắn sự chênh lệch giữa lãi

suất cho vay cơ sở với lãi suất qua đêm nhằm khuyến khích các tổ chức nhận tiền gửi đáp

ứng các nhu cầu vay vốn đột xuất. Đồng thời, FED cho phép các tổ chức nhận tiền gửi vay

theo hình thức này với kỳ hạn tối đa lên tới 90 ngày. Việc cho vay với lãi suất chiết khấu và

gia hạn cho những khoản vay qua đêm cho thấy vai trò của cửa sổ chiết khấu trong việc

giải quyết áp lực nguồn vốn của các ngân hàng.

FED với tư cách là “người cho vay cuối cùng” để đối phó với sự gián đoạn tài chính

do COVID-19 gây ra, FED đã mở rộng vai trò của mình ra ngoài hệ thống ngân hàng để hỗ

trợ cả các công ty phi ngân hàng và thị trường tài chính phi ngân hàng. Hàng loạt các

chương trình khẩn cấp tạm thời được FED đưa ra để hỗ trợ những thị trường tài chính

khác nhau đảm bảo có thể tiếp tục hoạt động.

Cục Dự trữ Liên bang với sự chấp thuận của Bộ Tài chính đã công bố Chương trình

tài trợ thương phiếu (Commercial Paper Funding Facility - CPFF) vào ngày 17/03/2020 và

Chương trình hỗ trợ thanh khoản thị trường (Money Market Mutual Fund Liquidity Facility

- MMLF) vào ngày 18/03/2020, thuận lợi khi các kế hoạch chi tiết được sử dụng trong cuộc

khủng hoảng tài chính toàn cầu 2008. Mỗi chương trình có 10 tỷ đô la vốn ban đầu do Bộ

Tài chính cung cấp để bảo vệ hệ thống dự trữ khỏi những tổn thất tiềm ẩn.

Với chương trình CPFF, FED mua lại các thương phiếu từ đó cung cấp thanh khoản

cho thị trường thương phiếu, giúp các công ty có thể tiếp tục vay vốn ngắn hạn để duy trì

hoạt động mà không chịu áp lực tài chính từ việc tái cấu trúc nợ hoặc tìm kiếm nguồn vốn

thay thế khác. Mặt khác CPFF giúp giảm thất nghiệp và giữ lại doanh nghiệp để không bị

ảnh hưởng bới khủng hoảng kinh tế do Covid-19. Còn với chương trình MMLF, các ngân

hàng thương mại có thể vay vốn từ FED để mua lại các tài sản chất lượng cao từ các quỹ

tiền tệ thị trường - quỹ đầu tư có tính thanh khoản cao. Điều này giúp các quỹ duy trì hoạt

động bình thường và đáp ứng được yêu cầu rút tiền của các nhà đầu tư mà không gặp

phải tình trạng cạn kiệt thanh khoản. 10

Ngoài ra còn có biện pháp cấp tín dụng cho các thành viên chính của thị trường

(Primary Dealer Credit Facility - PDCF) công bố và đi vào hoạt động ngày 20/3/2020. PDCF

cho phép các trung gian tài chính quan trọng vay tạm thời từ FED bằng cách cầm cố tài

sản tài chính chất lượng cao hoặc các tài sản thế chấp nhằm mực địch duy trì tính thanh

khoản, ngăn chặn tình huống bán tài sản với giá thấp để đáp ứng yêu cầu thanh toán ngắn

hạn. Các trung gian tài chính cầm cố nhiều loại tài sản thế chấp cho FED để đổi lấy tiền

mặt vì vậy FED không phải chịu nhiều rủi ro khi thực hiện các khoản vay này.

2.2.3.Hoạt động giảm chi phí và kéo dài thời gian đáo hạn của FED.

Do lo ngại đại dịch sẽ gây ảnh hưởng nặng nề tới thị trường tài chính trong nước nên

ngay khi dịch Covid-19 bùng phát FED đã linh động trong việc giảm chi phí và kéo dài

thời gian đáo hạn đối với các ngân hàng trung ương đã ký kết hợp đồng với FED.

Việc giảm lãi xuất xuống mức 0% - 0,25% đã giúp cho các ngân hàng trung ương và

ngân hàng thương mại đã ký kết với FED vay nhiều hơn, cùng với đó tỷ lệ dự trữ dôi ra

của các ngân hàng cũng giảm dẫn đến lượng cung tiền sẽ tăng mạnh. Đồng thời lãi xuất

thấp cũng làm giảm chi phí đối với các doanh nghiệp và cá nhân khi vay vốn từ ngân hàng.

Thông quá đó cũng phần nào giảm bớt được áp lực tỷ giá hối đoái và ngăn chặn lạm phát

gia tăng trong nền kinh tế.

Hoạt động kéo dài thời gian đáo hạn với các ngân hàng trung ương đã ký kết với FED

đã phần nào giúp các ngân hàng trung ương giảm căng thẳng về thanh khoản. Đồng thời

cũng giúp các ngân hàng trung ương có thêm thời gian để điều chỉnh và ổn định lại tình

hình tài chính trong nước.

2.2.4 Sự biến động về tỷ giá hối đoái của Mĩ trong giai đoạn dịch Covid-19.

Khi đại dịch Covid-19 bùng phát, đồng USD của Mĩ cũng đã biến đổi liên tục và gây

ra nhiều khó khăn cho việc điều hành tỷ giá hối đoái của Mĩ .

Ở giai đoạn đầu của dịch Covid-19, các nhà đầu tư có suy nghĩ rằng nên tìm đến

những đồng tiền an toàn hơn, đồng tiền mà ít xảy ra rủi ro khi thị trường tài chính biến 11

động. Hành động này của các nhà đầu tư đã khiến cho đồng USD tăng mạnh có lẽ bởi USD

là đồng tiền dự trữ của thế giới.

Khi dịch bùng phát, FED đã thực hiện chính sách tiền tệ một cách quyết liệt và triệt

để để giúp nền kinh tế trở nên ổn định. Điều này đã khiến cho lãi xuất giảm và nguồn cung

tiền tăng mạnh dẫn đến giá trị của đồng USD dần mất giá trị. Để khắc phục được điều đó

FED đã mua trái phiếu doanh nghiệp nhằm bơm một lượng lớn tiền mặt vào nền kinh tế để

duy trì khả năng thanh khoản và duy trì mức lãi xuất thấp. Hoạt động này đồng thời cũng

củng cố được niềm tin của các doanh nghiệp đối với FED và làm giảm bớt hoạt động bán

tháo trên thị trường tài chính.

2.3. Các biện pháp hỗ trợ trực tiếp

Dịch bệnh đã tàn phá ngành sản xuất và lan sang thị trường tài chính Hoa Kỳ, làm

tăng chi phí đi vay trên thị trường chứng khoán doanh nghiệp, thành phố và chứng

khoán đảm bảo bằng tài sản, đồng thời gây khó khăn cho việc phát hành chứng khoán.

Các doanh nghiệp vừa và nhỏ phụ thuộc nhiều vào vốn vay ngân hàng đang phải đối mặt

với áp lực tài chính rất lớn, buộc phải đóng cửa hoặc thu hẹp quy mô, dẫn đến nợ xấu

trong hệ thống ngân hàng tăng vọt. Kết quả là các ngân hàng phải thắt chặt tín dụng, làm

trầm trọng thêm vấn đề. Một số giải pháp mà Cục Dự Trữ Liên bang (FED) đã áp dụng, cụ

thể là: FED đã triển khai chương trình (Term Asset Backed Securities Loan Facility TALF)

Chương trình cho vay chứng khoán bảo đảm bằng tài sản có kỳ hạn vào ngày 17 tháng 6

năm 2020, để giải quyết dòng vốn cho các khoản vay tiêu dùng và thương mại. Đây là

một chương trình của Cục Dự trữ Liên bang Mỹ (Federal Reserve - FED, được thiết lập để

hỗ trợ thị trường tài chính và cung cấp thanh khoản cho các thị trường chứng khoán

đảm bảo bằng tài sản (Asset-Backed Securities - ABS) trong bối cảnh khủng hoảng tài

chính. Ngoài ra, đây cũng là một trong những biện pháp mà FED đã áp dụng trong cuộc

khủng hoảng tài chính năm 2008 và sau đó một lần nữa trong đại dịch Covid-19 năm 2020.

Theo báo cáo của Cục Dự trữ Liên bang Mỹ, TALF cung cấp các khoản vay không

vượt quá 100 tỷ USD, với lãi suất 0,25% và kỳ hạn vay từ 3 tháng đến 3 năm, để thúc đẩy

phát hành và bán các chứng khoán đảm bảo bằng tài sản gắn liền với vay mua ô tô, cho 12

thuê thiết bị, vay thẻ tín dụng, và các dạng vay khác. Hoạt động của TALF giúp duy trì

hoạt động thanh khoản của thị trường chứng khoán đảm bảo bằng tài sản (Asset-Backed

Securities - ABS), bao gồm các loại như trái phiếu thế chấp, trái phiếu tiêu dùng, và các

hợp đồng tín dụng có bảo đảm khác. Điều này giúp các tổ chức tài chính có thêm nguồn

vốn để vay mượn và tiếp tục cho vay cho các cá nhân và doanh nghiệp.

Ngoài ra, trong ngày 23/3/2020, FED đã công bố chương trình tín dụng doanh

nghiệp thị trường sơ cấp (Primary Market Corporate Credit Facility - PMCCF). Đây là một

chương trình của Cục Dự trữ Liên bang Mỹ (Federal Reserve - FED), được thiết lập để hỗ

trợ các doanh nghiệp trong việc phát hành trái phiếu mới trên thị trường chính. Chương

trình này đã được triển khai nhằm giúp duy trì sự ổn định tài chính và hoạt động kinh

doanh của các doanh nghiệp, đặc biệt là trong bối cảnh khủng hoảng kinh tế như đại

dịch Covid-19. Bên cạnh đó, FED cũng đã công bố chương trình tín dụng doanh nghiệp

thị trường thứ cấp (Secondary Market Corporate Credit Facility- SMCCF). Chương trình

này nhằm giúp duy trì thanh khoản và ổn định cho thị trường tài chính trong bối cảnh

khủng hoảng tài chính hoặc kinh tế. Cả hai chương trình đã được triển khai đồng thời và

hoạt động nhằm cung cấp hỗ trợ quan trọng cho các tập đoàn có xếp hạng tín nhiệm cao

tại Hoa Kỳ. Mục tiêu của hai chương trình này là giúp các doanh nghiệp duy trì hoạt động

kinh doanh trong bối cảnh khó khăn trong đại dịch Covid-19. PMCCF đã cấp phép cho

các doanh nghiệp phát hành mới các trái phiếu xếp hạng cao trên thị trường chính, ngoài

ra SMCCF còn tập trung vào việc mua lại các trái phiếu doanh nghiệp có xếp hạng tương

tự trong thị trường phụ. Chính vì vậy, PMCCF và SMCCF đã giúp giảm thiểu rủi ro tín

dụng cho các tập đoàn có xếp hạng tín nhiệm cao bằng cách cung cấp sự ổn định tài

chính và khả năng tiếp cận vốn vay trong thời điểm khó khăn. Việc giảm thiểu rủi ro này

đã giúp các công ty duy trì hoạt động kinh doanh ngày một ổn định hơn, ngay cả khi có

sự suy giảm trong nền kinh tế toàn cầu. Không những vậy, bằng cách trực tiếp và gián

tiếp mua lại trái phiếu và cung cấp tín dụng, FED giúp duy trì tính thanh khoản và ổn định

thị trường tài chính. Điều này rất quan trọng để tránh thị trường sụt giảm thêm và đảm

bảo rằng các công ty có xếp hạng tín dụng cao hơn vẫn có thể hoạt động bình thường.

Bên cạnh đó, các chương trình này không chỉ hỗ trợ doanh nghiệp mà còn hỗ trợ nền

kinh tế tổng thể bằng cách duy trì hoạt động của các doanh nghiệp đóng vai trò quan 13

trọng trong nền kinh tế. Việc duy trì sự ổn định và hoạt động bình thường của các doanh

nghiệp lớn có ý nghĩa rất lớn đối với sự phục hồi và phát triển của toàn bộ nền kinh tế.

Tóm lại, PMCCF và SMCCF đã có hiệu quả đáng kể trong việc hỗ trợ dòng vốn tín dụng

cho các tập đoàn có xếp hạng tín nhiệm cao của Mỹ trong một thời điểm khó khăn do

đại dịch Covid-19. Các biện pháp này đã đóng vai trò quan trọng trong việc duy trì hoạt

động kinh doanh và sự ổn định của thị trường tài chính, đồng thời giúp giảm thiểu tác

động tiêu cực của đại dịch lên nền kinh tế.

2.4 Các biện pháp điều chỉnh chính sách

Rút kinh nghiệm từ cuộc khủng hoảng tài chính thế giới năm 2008 - 2009, FED đã

tập trung củng cố vai trò của các ngân hàng để những tổ chức này có thể đảm bảo là

nguồn cung cấp tín dụng và đáp ứng nhu cầu thanh khoản thị trường trong những giai

đoạn suy thoái hay khủng hoảng kinh tế. Vì vậy, khi dịch Covid-19 bùng phát thì tình

trạng của hệ thống ngân hàng Mỹ khả quan hơn rất nhiều so với khi xảy ra cuộc khủng

hoảng tài chính thế giới 2008 - 2009. Chương trình Bảo vệ Tiền lương (Paycheck

Protection Program - PPP) là một chương trình cấp vốn của Chính phủ Mỹ được triển

khai trong bối cảnh đại dịch Covid-19. Được thành lập thông qua Đạo luật Phục hồi Nền

kinh tế Công bằng (CARES Act) vào tháng 3 năm 2020 và các đạo luật mở rộng sau này,

PPP nhằm mục đích cung cấp vốn cho các doanh nghiệp nhỏ để giữ cho các nhân viên

làm việc và duy trì các khoản lương trong suốt giai đoạn khủng hoảng kinh tế do đại dịch

gây ra. Cụ thể, hệ thống ngân hàng đã đáp ứng được nhu cầu tiền mặt gia tăng đáng kể

của các doanh nghiệp, tài trợ được phần lớn trong số 500 tỷ USD các khoản vay PPP,

nâng tổng số các khoản vay thương mại và công nghiệp lên đến 715 tỷ USD trong giai

đoạn đầu khủng hoảng từ ngày 26/02/2020 và đến đỉnh điểm là vào ngày 13/5/2020.

Chương trình này đã có tác động rất lớn đối với hàng triệu doanh nghiệp nhỏ và nhân

viên tại Mỹ trong suốt thời gian đại dịch Covid-19. Thêm vào đó, nhờ triển khai nhiều

biện pháp khác nhau nên chỉ tính riêng trong quý 3 năm 2020, hệ thống ngân hàng Mỹ

đã huy động được khoảng 2,5 nghìn tỷ USD tiền gửi từ các nhà đầu tư mong muốn tìm

kiếm phương thức đầu tư an toàn trước sự biến động của nền kinh tế dưới tác động của đại dịch Covid-19. 14

Với tư cách là tổ chức giám sát hệ thống ngân hàng, FED đã thực hiện một số điều

chỉnh chính sách tạo điều kiện cho hệ thống ngân hàng hoạt động thuận lợi hơn trong bối

cảnh dịch bệnh gia tăng. Cụ thể, FED đã công bố nới lỏng quy định về tỷ lệ dự trữ bắt buộc,

khuyến khích các ngân hàng làm việc trực tiếp với khách hàng để điều chỉnh các quy định

của khoản vay hỗ trợ khách hàng vượt qua khó khăn của dịch bệnh.

Ngoài ra, FED còn yêu cầu các ngân hàng lớn nhất phải gửi lại kế hoạch vốn, FED

cũng đặt ra các giới hạn mới về phân chia vốn và đưa ra các chính sách mới được sử

dụng cho bài kiểm tra mức độ chịu đựng để xác định rõ hơn những tác động tiềm tàng

của dịch Covid-19 tới tình trạng vốn của các ngân hàng này. FED cũng ban hành vào

tháng 4/2020 quy chế tạm thời xóa bỏ quy định về trái phiếu kho bạc và tiền gửi tại

Ngân hàng Dự trữ Liên bang khu vực đối với tỷ lệ đòn bẩy bổ sung của các công ty sở

hữu ngân hàng lớn. Quy chế này đã giúp giảm bớt căng thẳng trên thị trường trái phiếu

kho bạc và tạo điều kiện thuận lợi cho dòng tiền gửi của khách hàng vào các ngân hàng

gia tăng mạnh kể từ khi cuộc khủng hoảng bắt đầu. FED phối hợp với các cơ quan quản

lý khác ra quyết định cho phép các tổ chức ngân hàng giảm tỷ lệ dự phòng rủi ro tạo

điều kiện các ngân hàng hỗ trợ cho vay đối với các hộ gia đình và doanh nghiệp.

Để hỗ trợ hoạt động của các ngân hàng nhỏ, FED đã đưa ra các biện pháp điều chỉnh

tạm thời đối với tỷ lệ đòn bẩy của ngân hàng, đồng thời cũng quan tâm và theo dõi sát

sao nhằm đảm bảo rằng các ngân hàng duy trì một mức độ an toàn và ổn định. Quy định

về thời hạn báo cáo và các yêu cầu thẩm định khoản vay được nới lỏng trong khoảng

thời gian này, bên cạnh đó sắp xếp kế hoạch hợp lý hơn các đợt kiểm tra đối với các

ngân hàng nhỏ. Những thay đổi trong quy định quản lý này của FED đã giúp các ngân

hàng nhỏ có thêm thời gian và nguồn lực để điều chỉnh hoạt động của mình nhằm ưu

tiên đáp ứng nhu cầu tài chính của khách hàng và cộng đồng của họ, từ đó các ngân

hàng này đóng vai trò quan trọng trong việc cho vay các doanh nghiệp nhỏ thông qua chương trình PPP. 15

CHƯƠNG 3: ĐÁNH GIÁ 3.1. Hiệu quả

Ổn định tài chính : Cắt giảm quy mô bảng cân đối kế toán và tăng mạnh lãi xuất là

các biện pháp của FED đã giúp ổn định các thị trường tài chính, giảm bớt biến động và

tạo ra môi trường đầu tư an toàn hơn.

Giảm chi phí vay : Từ 2020 FED duy trì thực hiện mục tiêu lạm phát dài hạn là 2%,

tỷ lệ này đối với thị trường là tương ứng với mức tăng giá cả vừa phải, được cho là phù

hợp nhằm thúc đẩy sản xuất của các doanh nghiệp, và còn không ảnh hưởng tới ngân

quỹ của người tiêu dùng.

Tăng thanh khoản : Mua tài sản quy mô lớn đã bơm một lượng lớn tiền vào nền

kinh tế, khắc phục tình trạng thiếu thanh khoản và hỗ trợ hệ thống ngân hàng, các

doanh nghiệp và các hộ gia đình trong giai đoạn dịch Covid-19 diễn biến phức tạp.

Hỗ trợ kinh tế : FED đã tác động trực tiếp làm tái sinh thị trường chứng khoán và

vực dậy cả nền kinh tế trong bối cảnh khó khăn, giúp giảm thiểu thiệt hại kinh tế và duy trì hoạt động

Tác động mạnh mẽ lên các biến tài chính : lợi nhuận cổ phiếu sẽ thấp hơn đáng

kể và lợi suất dài hạn cao hơn trong kịch bản không có chính sách

Các tác động tích cực đến tăng trưởng sản lượng : được hỗ trợ bởi sự gia tăng

lợi nhuận thị trường chứng khoán, nới lỏng các điều kiện tài trợ dài hạn và sự mất giá của đồng đô la Mỹ.

Sự biến động của tỷ giá : theo chiều hướng tăng phù hợp với sự tăng giá của

đồng USD trên thị trường thế giới. 3.2. Hạn chế

Giới hạn lãi suất: Ngân hàng Dự trữ Liên bang Mỹ (FED) đã cắt giảm lãi suất xuống

gần bằng 0 (0-0,25%) để hỗ trợ nền kinh tế, nhưng lãi suất không thể giảm xuống dưới

mức này. Vấn đề này làm tăng sự hạn chế khả năng sử dụng công cụ lãi suất để kích 16

thích kinh tế, đặc biệt khi nền kinh tế đang chịu sự tác động gây suy giảm cung cầu trong

giai đoạn dịch bệnh bùng phát.

Tình trạng lạm phát: Dù FED đã triển khai nhiều biện pháp nới lỏng tiền tệ duy trì

tỷ lệ lạm phát ở mức thấp trong một thời gian, tuy nhiên kể từ tháng 4-2021, tỷ lệ lạm

phát (CPI) liên tục tăng và không có dấu hiệu dừng lại, nguy cơ lạm phát tăng cao trong

tương lai là một vấn đề cần cân nhắc.

Khả năng tiếp cận và phân phối: Dù FED đã triển khai nhiều biện pháp nới lỏng

tiền tệ. Dù lãi suất thấp và các biện pháp nới lỏng tiền tệ có thể làm giảm chi phí vay hỗ

trợ tài chính tới các doanh nghiệp và người tiêu dùng, nhưng trong đợt khủng hoảng

nền kinh tế vì Covid-19, doanh nghiệp và người tiêu dùng có thể gặp khó khăn, hiệu quả

của chính sách này sẽ bị giảm sút trầm trọng.

Tác động không đồng đều: Chính sách tiền tệ có thể không mang lại lợi ích đồng

đều giữa các khu vực. Các doanh nghiệp lớn và thị trường tài chính có thể hưởng lợi

nhiều hơn các doanh nghiệp nhỏ, và người lao động bị ảnh hưởng nặng nề do dịch bệnh. 17

CHƯƠNG 4: BÀI HỌC RÚT RA

Tầm quan trọng của sự phản ứng nhanh chóng và quyết liệt: Điều này cho thấy

tầm quan trọng của việc có một cơ quan quản lý tiền tệ linh hoạt và sẵn sàng hành động

kịp thời trong các tình huống khẩn cấp.

Sử dụng chính sách tiền tệ phi truyền thống: Việc này đã giúp ổn định thị trường

tài chính và cung cấp thanh khoản cho nền kinh tế.

Sự cần thiết của sự phối hợp giữa các chính sách: Sự phối hợp chặt chẽ giữa chính

sách tiền tệ của FED và chính sách tài khóa của chính phủ Mỹ (ví dụ như các gói cứu trợ

kinh tế) đã giúp tối ưu hóa hiệu quả của các biện pháp hỗ trợ. Sự phối hợp này giúp tối

đa hóa tác động tích cực và giảm thiểu tác dụng phụ không mong muốn.

Tác động đến lạm phát và kỳ vọng lạm phát: Đây là một bài học quan trọng về việc

cân bằng giữa mục tiêu ổn định giá cả và hỗ trợ tăng trưởng kinh tế.

Hỗ trợ tài chính cho các doanh nghiệp và cá nhân: Điều này nhấn mạnh tầm quan

trọng của việc hỗ trợ trực tiếp cho các đối tượng bị ảnh hưởng nặng nề để duy trì sự ổn

định xã hội và kinh tế.

Hệ thống tài chính phải có sự chuẩn bị cho các tình huống khẩn cấp: Như mở rộng

chương trình mua lại trái phiếu. Đặc biệt đã cho thấy sự quan trọng của việc có sẵn các

cơ chế và công cụ để đáp ứng nhanh chóng với những thách thức không lường trước.

Học hỏi và điều chỉnh chính sách trong tương lại: Các kinh nghiệm từ việc áp dụng

chính sách tiền tệ trong đại dịch COVID-19 sẽ cung cấp cho FED những bài học quan

trọng để cải tiến và điều chỉnh chính sách trong tương lai, để có thể ứng phó tốt hơn với

các biến động và thách thức kinh tế toàn cầu.

Đánh giá và điều chỉnh linh hoạt: FED đã liên tục theo dõi và đánh giá tình

hình kinh tế để điều chỉnh chính sách kịp thời. Các quốc gia khác có thể học hỏi về việc

giữ sự linh hoạt và sẵn sàng thay đổi chính sách dựa trên diễn biến thực tế.

Kết luận: Những bài học này không chỉ giúp các quốc gia khác chuẩn bị tốt hơn cho

những khủng hoảng tương lai, mà còn cung cấp các biện pháp để ổn định kinh tế và tài

chính trong thời kỳ biến động. 18 KẾT LUẬN

Trong giai đoạn đại dịch COVID-19, chính sách tiền tệ của Mỹ đã có những điều

chỉnh quan trọng nhằm đối phó với các tác động kinh tế tiêu cực như: Cắt giảm lãi suất

xuống mức gần bằng 0% để thúc đẩy chi tiêu và đầu tư.

Hỗ trợ thanh khoản cho thị trường tài chính để ổn định các thị trường tài chính,

FED đã cung cấp các công cụ thanh khoản như cho vay qua đêm và các biện pháp khác

để hỗ trợ các tổ chức tài chính duy trì hoạt động. Cam kết duy trì chính sách tiền tệ hỗ

trợ trong thời gian dài hỗ trợ cho đến khi nền kinh tế cho thấy dấu hiệu phục hồi bền

vững. Họ đã thông báo rằng sẽ duy trì lãi suất thấp và tiếp tục các biện pháp hỗ trợ cho

đến khi đạt được mục tiêu về việc làm và lạm phát.

Tóm lại, chính sách tiền tệ của Mỹ trong giai đoạn Covid-19 đã rất linh hoạt và tích

cực, nhằm giảm thiểu các tác động tiêu cực của đại dịch đối với nền kinh tế. Các biện

pháp này đã hỗ trợ đáng kể trong việc ổn định thị trường và thúc đẩy phục hồi kinh tế,

dù vẫn còn nhiều thách thức và rủi ro cần quản lý trong tương lai. 19

TÀI LIỆU THAM KHẢO

[3] Thúy Hiền: “Thách thức khi đạt tăng trưởng GDP từ 6,5-7% giai đoạn 2021 - 2025”,

Báo điện tử Thông tấn xã Việt Nam, ngày 14-102022,

https://www.vietnamplus.vn/thach-thuc-khi-dat-tang-truong-gdptu-657-giai-doan- 20212025/823685.vnp

[2] Phạm Hạnh: “Thương mại toàn cầu đạt mức cao kỳ lục 28,5 nghìn tỷ đô la vào năm

2021, nhưng có thể giảm xuống vào năm 2022”, Trang thông tin điện tử Viện Khoa học

thống kê, ngày 24-2-2022, https://vienthongke.vn/thuong-mai-toan-cau-dat-muc-cao-ky-

luc-285nghin-ty-do-la-vao-nam-2021-nhung-co-the-giam-xuong-vao-nam2022/

[3] Chính sách tiền tệ của Mỹ trong giai đoạn đại dịch Covid .... (2024). đã lấy lại July 25,

2024, từ tapchinganhang.gov.vn

[4] Anh, T. T. (2021, 10 15). Chính sách tiền tệ của Mỹ trong giai đoạn đại dịch Covid-19

và một số khuyến nghị đối với Việt Nam. Tạp chí Ngân hàng, Quốc Tế. Retrieved from Tạp chí Ngân hàng:

https://tapchinganhang.gov.vn/chinh-sach-tien-te-cua-my-trong-giaidoan-dai-dich-

covid-19-va-mot-so-khuyen-nghi-doi-voi-viet-nam.htm 20