Preview text:

TỔNG QUAN SÁP NHẬP, HỢP NHẤT; MUA LẠI, THÂU TÓM VÀ THOÁI VỐN Ví dụ:

1. Ví dụ về Sáp nhập (Merger)

Lý thuyết: $A + B = A$ (B biến mất, nhập vào A).

Ví dụ thực tế: Ngân hàng Phương Nam (Southern Bank) sáp nhập vào Ngân

hàng Sài Gòn Thương Tín (Sacombank) năm 2015. Phân tích:

oCông ty nhận sáp nhập: Sacombank. Sau thương vụ, cái tên Sacombank

vẫn giữ nguyên, mã chứng khoán STB vẫn giao dịch bình thường.

oCông ty bị sáp nhập: Southern Bank. Sau thương vụ, thương hiệu

Southern Bank chấm dứt tồn tại, biển hiệu bị gỡ bỏ, toàn bộ nhân sự và tài sản chuyển sang Sacombank.

2. Ví dụ về Hợp nhất (Consolidation)

Lý thuyết: $A + B = C$ (Cả A và B đều biến mất, sinh ra C mới).

Ví dụ thực tế: Hợp nhất giữa Tổng công ty Tài chính Dầu khí (PVFC) và Ngân

hàng Phương Tây (Western Bank) năm 2013. Phân tích:

oCả hai thương hiệu cũ là PVFC và Western Bank đều chấm dứt sự tồn tại

về mặt pháp lý và thương hiệu.

oMột pháp nhân hoàn toàn mới ra đời với tên gọi: Ngân hàng Đại chúng (PVcomBank).

3. Ví dụ về Mua lại (Acquisition)

Lý thuyết: A mua quyền kiểm soát B (B trở thành công ty con hoặc thuộc sở hữu của A, B vẫn có thể giữ tên).

Ví dụ thực tế: Tập đoàn Masan mua lại chuỗi trà sữa Phúc Long. Phân tích:

oMasan đã chi tiền để mua cổ phần chi phối (lên tới 85%) của Phúc Long.

oKết quả: Phúc Long không bị xóa sổ. Thương hiệu Phúc Long vẫn hoạt

động, các cửa hàng vẫn mở cửa bình thường với tên cũ. Tuy nhiên, ông chủ

thực sự đứng sau quyết định chiến lược và nắm quyền kiểm soát lúc này là Masan.

4. Ví dụ về Thoái vốn (Divestitures)

Lý thuyết: Bán đi một phần doanh nghiệp để cắt giảm quy mô hoặc tập trung vốn cho việc khác.

Ví dụ thực tế: Vingroup thoái vốn khỏi mảng bán lẻ (VinMart, VinMart+) và

nông nghiệp (VinEco) vào năm 2019. Phân tích:

oVingroup quyết định bán (chuyển nhượng) mảng bán lẻ và nông nghiệp cho Masan.

oMục đích: Vingroup muốn "buông" mảng này để tập trung toàn lực tài

chính và nhân sự cho mảng Công nghiệp - Công nghệ (lúc đó là VinFast và

VinSmart). Đây là hành động cắt bỏ một bộ phận để tái cấu trúc chiến lược.

Hãy phân tích điểm khác biệt giữa hoạt động M&A và hoạt động thoái vốn. Cho ví dụ minh họa.

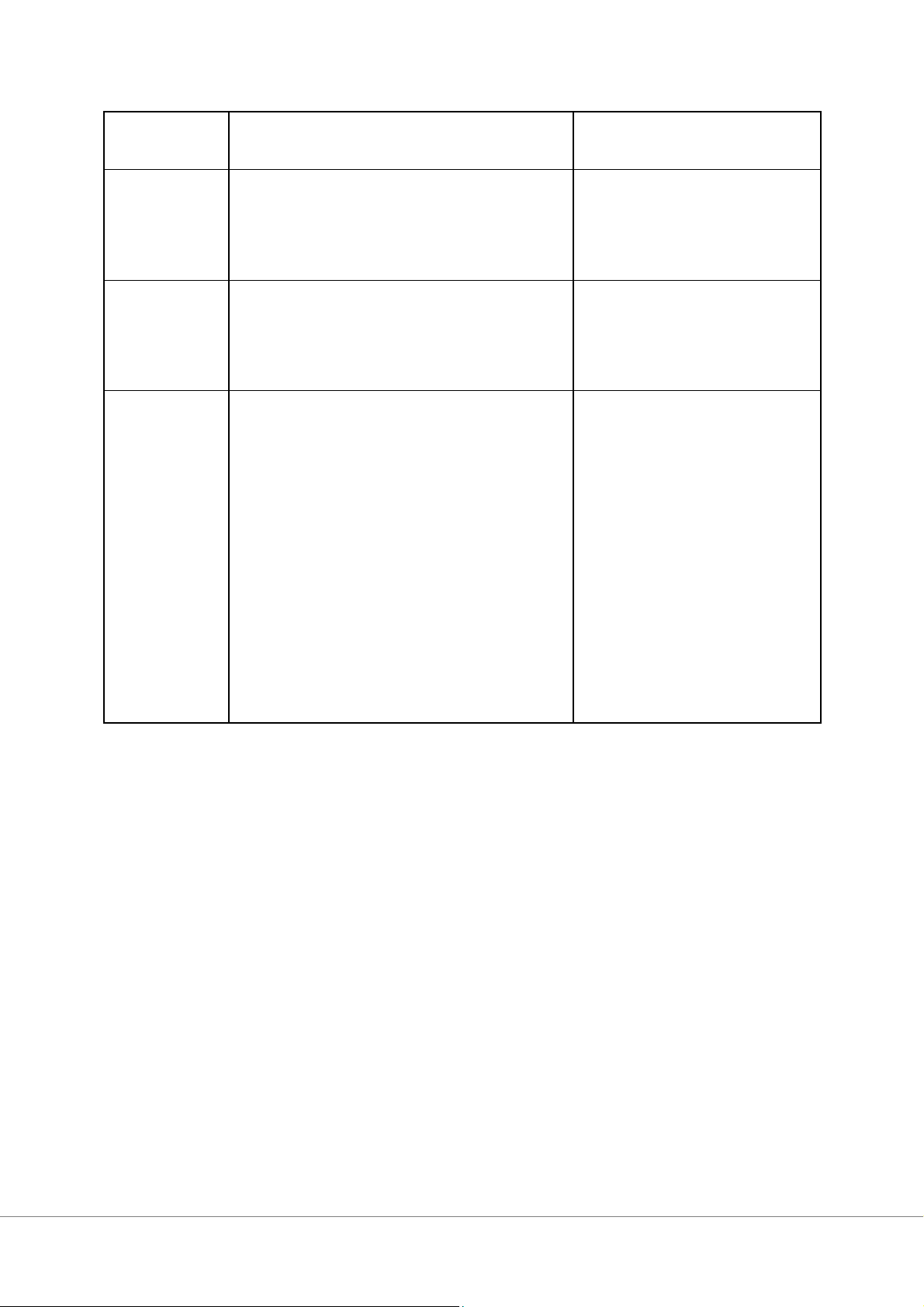

M&A và Thoái vốn đều là hoạt động tái cấu trúc của doanh nghiệp Tiêu chí

Hoạt động M&A (Sáp nhập, Hợp Hoạt động Thoái vốn

nhất, Mua lại, Thâu tóm) (Divestitures) Bản

Là hành động nhập vào, mua vào Là hành động bán ra, tách ra. chất

hoặc kết hợp. Một công ty tìm cách Một công ty bán một phần hành

nắm giữ quyền kiểm soát, mua tài sảnhoặc toàn bộ doanh nghiệp của động

hoặc cổ phiếu của công ty khác. mình. Mục

Gia tăng quy mô, nắm quyền kiểm Giảm bớt quy mô, từ bỏ quyền đích sở

soát, chi phối doanh nghiệp khác sở hữu thông qua bán, trao đổi hữu (Mục 1.4). hoặc phá sản (Mục 1.5). Hình

Sáp nhập, Hợp nhất, Mua lại cổ Bán, trao đổi, thực hiện phá thức

phiếu, Mua lại tài sản, Giành quyền sản doanh nghiệp, chia tách Tiêu chí

Hoạt động M&A (Sáp nhập, Hợp Hoạt động Thoái vốn

nhất, Mua lại, Thâu tóm) (Divestitures) thực

hiện ủy quyền (Proxy Contests)... công ty.

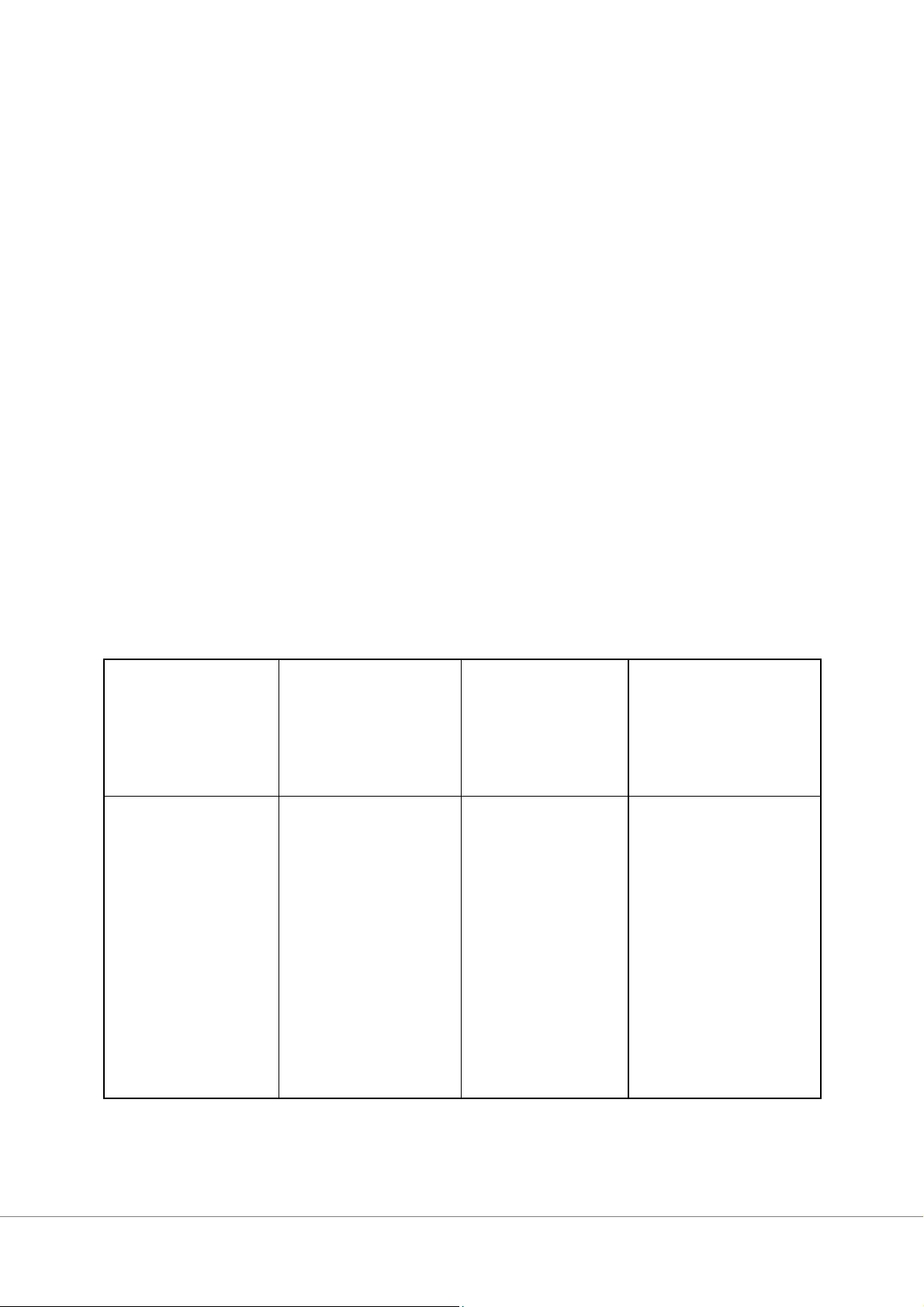

Hãy phân tích điểm khác biệt giữa sáp nhập và hợp nhất doanh nghiệp. Cho ví dụ minh họa. Tiêu chí

Sáp nhập doanh nghiệp

Hợp nhất doanh nghiệp (Merger) (Consolidation) Định

Một hoặc một số công ty sáp Hai hoặc một số công ty hợp nhất nghĩa

nhập vào một công ty khác thành một công ty hoàn toàn mới (Luật VN) (công ty nhận sáp nhập). (công ty hợp nhất).

A + B = A.

A + B = C. Kết quả pháp lý

Công ty bị sáp nhập (B) chấm Cả công ty A và B đều chấm dứt

dứt sự tồn tại. Công ty nhận sápsự tồn tại. Một công ty mới (C)

nhập (A) giữ nguyên tên và tư được ra đời. cách pháp nhân.

Công ty nhận sáp nhập nắm giữ Công ty mới thành lập sẽ tiếp tục Quyền và

toàn bộ tài sản, quyền, nghĩa vụ hoạt động và chịu trách nhiệm nghĩa vụ

của công ty bị sáp nhập.

pháp lý thay cho các công ty cũ.

Một công ty bị thâu tóm bởi Hai công ty kết hợp tạo thành công Bản chất

công ty còn lại. Công ty mục ty mới. Tất cả các công ty cũ bị (Luật Mỹ)

tiêu mất đặc điểm nhận diện. giải thể.

Hãy phân tích điểm khác biệt giữa mua lại và sáp nhập doanh nghiệp. Cho ví dụ minh họa. Tiêu chí

Sáp nhập (Merger)

Mua lại (Cụ thể là Mua lại cổ

phiếu/Chào mua công khai)

Không bắt buộc. Không cần Sự chấp

Bắt buộc. Cần tổ chức họp cổ họp hay bỏ phiếu. Công ty mua thuận của

đông. Theo luật Mỹ, cần 2/3 cổ thương lượng trực tiếp với từng cổ đông

đông bỏ phiếu tán thành.

cổ đông (Chào mua công khai - Tender Offer).

Có thể bỏ qua Ban Giám đốc Vai trò

Cần sự đồng thuận và thông qua (thường dùng trong thâu tóm thù của Ban

của Hội đồng quản trị và Ban Giámđịch). Ban Giám đốc mục tiêu Giám đốc đốc công ty mục tiêu.

thường có xu hướng chống lại.

Có thể không mua lại được hoàn Mức độ

Hấp thụ hoàn toàn (100%). Công ty toàn (nếu một số cổ đông từ chối sở hữu

mục tiêu chấm dứt tồn tại độc lập. bán). Vẫn có thể tồn tại cổ đông thiểu số.

Thủ tục pháp lý được cho là không

tốn kém bằng (so với Mua lại tài Chi phí

Có thể tốn kém nếu Ban Giám

sản), nhưng có thể tốn kém nếu cổ & Thủ

đốc công ty mục tiêu sử dụng

đông đòi "quyền đánh giá" tục

các chiến thuật phòng thủ.

(Appraisal rights) về mức giá hợp lý. Tình

Có thể vẫn tồn tại như một công trạng

ty con hoặc bị kiểm soát, không

Biến mất, nhập vào công ty mẹ. công ty

nhất thiết phải biến mất (đối với mục tiêu mua lại cổ phiếu).

Hãy phân tích các yếu tố quyết định việc lựa chọn giữa sáp nhập và mua lại doanh

nghiệp. Cho ví dụ minh họa.

a. Yêu cầu về thủ tục và sự chấp thuận của cổ đông

Sáp nhập: Bắt buộc phải tổ chức các cuộc họp cổ đông và thực hiện bỏ phiếu biểu

quyết. Theo luật của Mỹ được trích dẫn, cần phải có hai phần ba (2/3) cổ đông bỏ

phiếu đồng ý thì thương vụ mới được thông qua.

Mua lại cổ phiếu: Không cần thiết phải tổ chức họp cổ đông hay bỏ phiếu biểu

quyết. Công ty đi mua có thể thương lượng trực tiếp với từng cổ đông.

b. Mối quan hệ với Ban Giám đốc công ty mục tiêu (Thái độ hợp tác)

Sáp nhập: Thường đòi hỏi sự hợp tác và đàm phán thông qua Hội đồng quản trị

và Ban Giám đốc công ty mục tiêu.

Mua lại cổ phiếu: Có thể thực hiện ngay cả khi Ban Giám đốc công ty mục tiêu

phản đối (thù địch). Công ty đi mua có thể bỏ qua Ban Giám đốc để gửi lời "chào

mua công khai" trực tiếp đến các cổ đông.

c. Mục tiêu sở hữu (Mức độ hấp thụ)

Sáp nhập: Cho phép hấp thụ hoàn toàn công ty mục tiêu. Sau sáp nhập, công ty

mục tiêu chấm dứt tồn tại, đảm bảo sự thống nhất 100%.

Mua lại cổ phiếu: Có rủi ro là không thể mua lại hoàn toàn công ty mục tiêu

nếu có một số cổ đông từ chối bán cổ phần. Khi đó, công ty mục tiêu vẫn còn tồn

tại các cổ đông thiểu số.

d. Ví dụ minh họa (Dựa trên lý luận của tài liệu):

Trường hợp 1: Công ty A muốn thâu tóm Công ty B nhưng Ban lãnh đạo Công ty B kịch liệt phản đối.

oQuyết định: Công ty A chọn hình thức Mua lại cổ phiếu bằng cách chào

mua công khai trực tiếp với các cổ đông của B để nắm quyền kiểm soát mà

không cần thông qua Ban lãnh đạo B.

Trường hợp 2: Công ty A muốn sở hữu trọn vẹn Công ty B để tái cơ cấu toàn bộ

và không muốn còn sót lại bất kỳ cổ đông nhỏ lẻ nào gây cản trở sau này.

oQuyết định: Công ty A chọn hình thức Sáp nhập. Dù thủ tục phức tạp hơn

(phải họp cổ đông), nhưng nếu đạt được số phiếu bầu (2/3), Công ty A sẽ

loại bỏ hoàn toàn pháp nhân B và sở hữu 100% tài sản mà không còn cổ

đông thiểu số nào của B tồn tại.

Hãy phân tích điểm khác biệt giữa hoạt động mua lại và thâu tóm doanh nghiệp. Tiêu chí

Mua lại (Acquisitions)

Thâu tóm (Takeovers)

Hẹp hơn. Là một hình thức/phương Rộng hơn. Bao trùm cả Phạm vi

thức con nằm trong hoạt động Thâu hoạt động Mua lại. tóm.

Là việc một doanh nghiệp mua toàn bộLà hành động tìm cách Định nghĩa

hoặc một phần vốn góp/tài sản của nắm giữ quyền kiểm soát

doanh nghiệp khác để kiểm soát. công ty khác. Bao gồm các hoạt động rộng hơn:

1. Mua lại (bao gồm cả 3 ý

Bao gồm 3 hình thức cơ bản: bên trái). Các hình

1. Sáp nhập hoặc Hợp nhất. thức cấu

2. Giành sự ủy quyền thành 2. Mua lại cổ phiếu. (Proxy Contests - lôi kéo cổ đông bất mãn). 3. Mua lại tài sản.

3. Chuyển đổi sang công

ty cổ phần nội bộ (Going Private).

Kết luận: Mọi thương vụ "Mua lại" đều là một phần của "Thâu tóm", nhưng "Thâu tóm"

có thể diễn ra dưới những hình thức khác không phải là "Mua lại" (ví dụ như giành quyền

kiểm soát thông qua ủy quyền mà không cần mua đứt công ty).

Thoái vốn là gì? Hãy phân tích các động cơ thúc đẩy 1 công ty phải thực hiện thoái vốn.

Thoái vốn (Divestitures) là hoạt động bán một phần hoặc toàn bộ doanh nghiệp thông

qua hình thức bán, trao đổi hay thực hiện phá sản doanh nghiệp.

Thoái vốn còn liên quan đến việc chia tách công ty.

Yếu tố thúc đẩy:

Doanh nghiệp hoạt động không hiệu quả/Thất bại: Tài liệu đề cập đến hình thức

"thực hiện phá sản doanh nghiệp" trong định nghĩa thoái vốn. Điều này cho thấy động cơ

thoái vốn là để xử lý các công ty thua lỗ, mất khả năng thanh toán.

Tái cơ cấu sở hữu: Tài liệu đề cập đến "bán một phần hoặc toàn bộ doanh nghiệp" hoặc

"chia tách công ty". Động cơ ở đây là muốn thay đổi cấu trúc sở hữu, tách riêng các

mảng kinh doanh để bán đi hoặc trao đổi lấy lợi ích khác.

Chuyển đổi hình thức pháp lý: Trong phần Thâu tóm (mục 1.4), tài liệu có nhắc đến

"Going Private" (Chuyển từ công ty đại chúng sang nội bộ/tư nhân) và phần MBOs (mục

2.5) nhắc đến việc ban quản trị mua lại để "làm chủ doanh nghiệp". Đây có thể được xem

là động cơ thoái vốn của các cổ đông hiện hữu (bán ra) để chuyển giao quyền kiểm soát cho nhóm nội bộ.

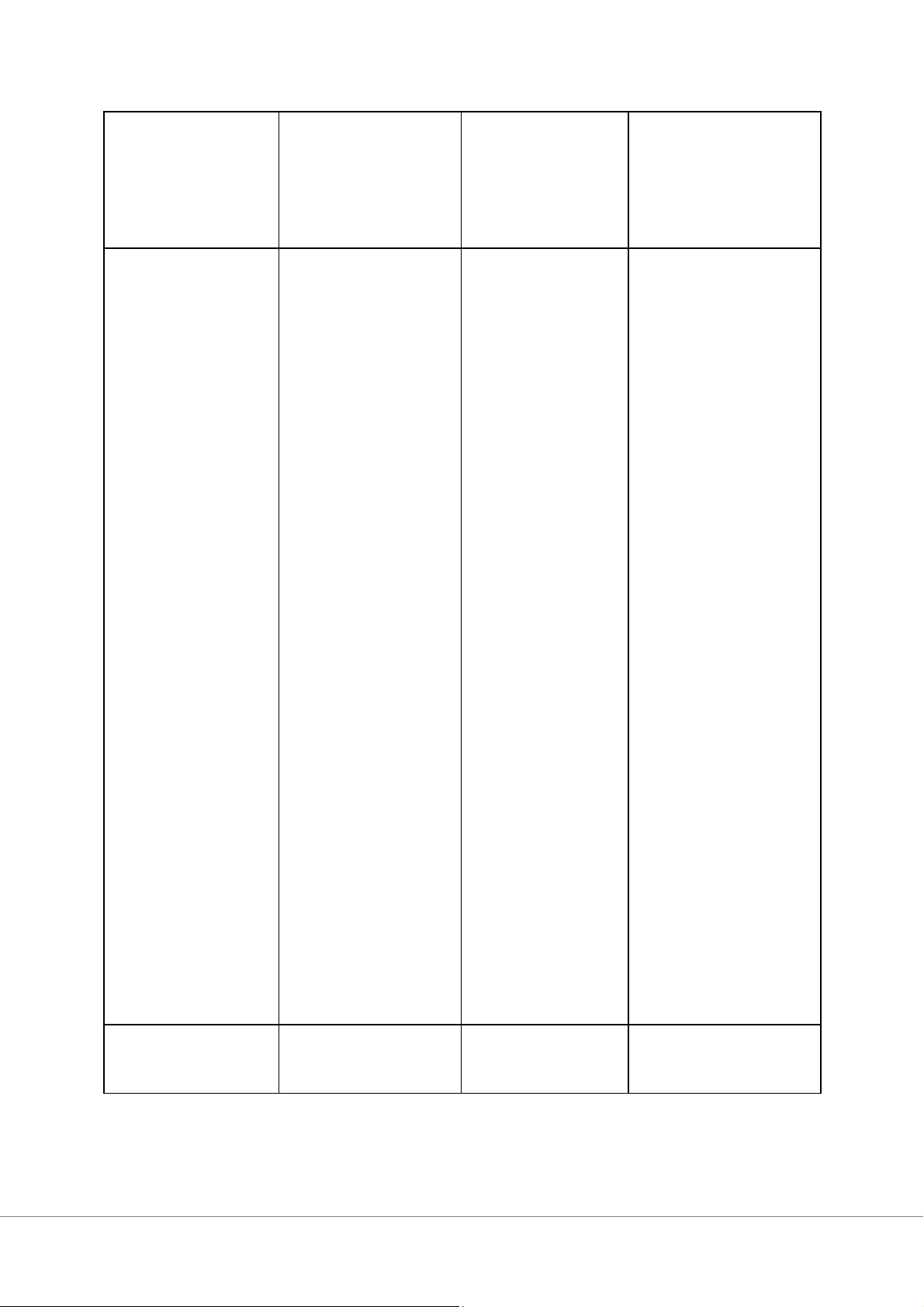

CHIẾN THUẬT SÁP NHẬP

Hãy lập bảng phân tích lợi ích và rủi ro của công ty đi thâu tóm khi thực hiện của thương vụ:

-Sáp nhập kiểu chiều ngang

-Sáp nhập kiểu chiều dọc

-Sáp nhập kiểu tổ hợp

Cho ví dụ minh họa.

Lợi ích đối với

Ví dụ minh họa

Rủi ro/Hạn chế

Hình thức Sáp

công ty đi thâu

(Dựa trên tài liệu

(Dựa trên tài nhập

tóm (Dựa trên tài

& thực tế phù hợp liệu) liệu) lý thuyết)

1. Sáp nhập theo 1. Lợi ích kinh tế 1. Rủi ro pháp

Theo tài liệu: chiều ngang

về quy mô lý về độc quyền: Chọn công ty hoạt (Economies of

- Do thương vụ động trong cùng Scale):

dẫn đến sức ngành để có lợi thế (Horizontal

- Tiết kiệm chi phí mạnh thị trường kinh tế về quy mô. Merger)

cố định (định phí) hoặc độc quyền Thực tế:

phân bổ cho một thường không

đơn vị sản phẩm tạo ra lợi ích cho Vụ sáp nhập giữa

nhờ chia sẻ cơ sở xã hội, nên có hai ngân hàng lớn

vật chất, văn thể bị pháp luật để tạo thành một

Lợi ích đối với

Ví dụ minh họa

Rủi ro/Hạn chế

Hình thức Sáp

công ty đi thâu

(Dựa trên tài liệu

(Dựa trên tài nhập

tóm (Dựa trên tài

& thực tế phù hợp liệu) liệu) lý thuyết) phòng, hệ thống quản trị. - Tiết kiệm biến phí cho một đơn vị sản phẩm. ngăn cấm.

2. Gia tăng sức

mạnh thị trường: - Phải chịu sự xem xét, kiểm

- Giảm bớt đối thủ soát kỹ lưỡng từ

cạnh tranh, gia cơ quan chức tăng thị phần. ngân hàng khổng lồ

năng trước khi (ví dụ Southern

- Có thể đạt được được phép thực Bank vào

(Kết hợp 2 công sức mạnh độc hiện. Sacombank) nhằm ty cùng ngành)

quyền để tăng giá 2. Vấn đề hậu tận dụng chung hệ

bán, từ đó gia tăng M&A: thống chi nhánh và doanh thu. giảm chi phí vận - Khó khăn trong

3. Lợi ích tài hành. tích hợp văn hóa, chính: nhân sự khi gộp

- Dễ dàng tiếp cận hai bộ máy nhân thị trường vốn. sự lớn cùng - Gia tăng khả ngành. năng vay nợ với lãi suất thấp hơn do quy mô lớn hơn (tiết kiệm chi phí sử dụng vốn).

2. Sáp nhập theo

1. Chủ động 1. Rủi ro tích Theo tài liệu:

nguồn lực đầu

hợp chuỗi giá

Lợi ích đối với

Ví dụ minh họa

Rủi ro/Hạn chế

Hình thức Sáp

công ty đi thâu

(Dựa trên tài liệu

(Dựa trên tài nhập

tóm (Dựa trên tài

& thực tế phù hợp liệu) liệu) lý thuyết) chiều dọc vào/đầu ra: trị:

- Kiểm soát được - Việc quản lý

nguồn nguyên vật một chuỗi cung Công ty thâu tóm chọn công ty là nhà (Vertical Merger)

liệu (nếu sáp nhập ứng dài và phức

lùi) hoặc kênh tạp hơn có thể cung cấp nguyên vật

phân phối (nếu sáp gây ra các vấn đề liệu để chủ động giá nhập tiến).

về quản trị nếu đầu vào. không đồng bộ

2. Tiết kiệm chi

(Kết hợp các hóa tốt quy trình

phí (Lợi ích kinh công ty trong giữa khâu sản

tế theo chiều

chuỗi cung ứng: xuất và khâu dọc): Thực tế: Khách hàng - nguyên liệu/phân Nhà cung cấp) - Gia tăng sức phối. mua, giúp mua nguyên liệu với giá rẻ hơn $\ Một công ty sản rightarrow$ tiết xuất sữa mua lại

kiệm chi phí (Tài liệu không một trang trại bò

nguyên vật liệu nhấn mạnh rủi sữa để không phải trực tiếp.

ro cụ thể riêng mua sữa nguyên

cho sáp nhập liệu từ bên ngoài,

- Phối hợp các hoạt dọc, nhưng rủi giúp giảm giá thành

động kinh doanh ro chung về định sản phẩm.

liên quan dễ dàng giá sai và văn

hơn, giảm chi phí hóa vẫn áp trung gian. dụng).

3. Gia tăng doanh thu: - Tận dụng mối quan hệ khách hàng của công ty

Lợi ích đối với

Ví dụ minh họa

Rủi ro/Hạn chế

Hình thức Sáp

công ty đi thâu

(Dựa trên tài liệu

(Dựa trên tài nhập

tóm (Dựa trên tài

& thực tế phù hợp liệu) liệu) lý thuyết) mục tiêu để bán thêm sản phẩm (Cross-selling).

3. Sáp nhập kiểu 1. Đa dạng hóa để 1. Rủi ro không Theo tài liệu: tổ hợp

giảm thiểu rủi ro:

tạo ra giá trị - Thương vụ sáp

thực cho cổ - Giúp ổn định nhập giữa General đông: doanh thu (theo

Motors và Hughes (Conglomerate

nguyên lý "không - Nhà đầu tư cá Aircraft (để chuyển Merger)

bỏ hết trứng vào nhân có thể tự đa giao công nghệ). một giỏ").

dạng hóa danh - Công ty sản xuất mục đầu tư rẻ - Giảm thiểu rủi ro máy may mua lại hơn so với việc phi hệ thống công ty máy tính để

công ty đi sáp ứng dụng công nghệ

(Kết hợp các 2. Lợi ích tài nhập. vào sản phẩm máy

công ty khác chính & Thuế:

- Đa dạng hóa may trong tương lai.

ngành, khác khu - Sử dụng các không loại bỏ vực) Thực tế:

khoản lỗ của công được rủi ro hệ

ty mục tiêu để tiết thống. Một tập đoàn thực kiệm thuế (Tax phẩm mua lại một

2. Rủi ro gia loses). công ty bất động sản

nhập ngành sai hoặc một công ty tài - Sử dụng khả lầm: chính.

năng vay nợ chưa - Các ngành

dùng đến của công đang sinh lợi cao ty mục tiêu. có thể sẽ bão hòa

3. Chuyển giao hoặc giảm lợi

công nghệ & Tiết nhuận trong

kiệm chi phí tương lai do áp R&D: lực cạnh tranh.

Lợi ích đối với

Ví dụ minh họa

Rủi ro/Hạn chế

Hình thức Sáp

công ty đi thâu

(Dựa trên tài liệu

(Dựa trên tài nhập

tóm (Dựa trên tài

& thực tế phù hợp liệu) liệu) lý thuyết) - Nếu gia nhập

- Kết hợp lợi thế ngành có rào cản

kỹ thuật của công thấp, lợi nhuận

ty khác ngành để sẽ sụt giảm cải tiến sản phẩm. nhanh chóng do

4. Tiết kiệm chi nhiều đối thủ

phí gia nhập thị cạnh tranh. trường:

3. Thiếu năng

- Mở rộng khu vực lực quản trị:

địa lý hoặc ngành - Quản lý một

nghề nhanh hơn so lĩnh vực hoàn với tự đầu tư mới. toàn mới mà công ty không có kinh nghiệm cốt lõi.

Trình bày quan điểm của bạn về hoạt động thâu tóm công ty đồng thời cho biết bạn

có đồng tình với quan điểm: “Động cơ duy nhất thúc đẩy công ty đi thâu tóm khi

thực hiện thâu tóm thù địch công ty mục tiêu để dành được quyền kiểm soát công ty

mục tiêu”. Hãy giải thích quan điểm này?

Quan điểm của tôi (dựa trên tài liệu): Tôi KHÔNG ĐỒNG TÌNH với quan điểm này. Giải thích:

Mặc dù "giành quyền kiểm soát" là hành động cốt lõi và là điều kiện tiên quyết trong một

thương vụ thâu tóm thù địch (khi Ban giám đốc công ty mục tiêu phản đối), nhưng nói đó

là "động cơ duy nhất" là chưa đầy đủ. Dựa vào Bước 1 (Chương 4), động cơ thúc đẩy

thâu tóm (bao gồm cả trường hợp phải dùng biện pháp thù địch) phong phú hơn nhiều:

1. Động cơ thay thế năng lực quản trị yếu kém (Quan trọng nhất trong thâu tóm

thù địch): Tài liệu ghi rõ: "Một số công ty có niềm tin rằng những nhà quản trị

của công ty họ sẽ điều hành công ty tốt hơn so với những nhà quản trị hiện tại ở

những công ty có năng lực quản trị yếu kém".

o Trong trường hợp này, Ban giám đốc hiện tại của công ty mục tiêu thường

chống lại thương vụ để bảo vệ ghế của mình. Công ty đi thâu tóm buộc phải

thực hiện thâu tóm thù địch (mua gom cổ phiếu, giành quyền ủy quyền) để

loại bỏ sự yếu kém đó.

o $\rightarrow$ Động cơ ở đây là hiệu quả quản trị và lợi ích kinh tế sau

khi thay máu lãnh đạo, chứ không chỉ đơn thuần là nắm quyền kiểm soát vô nghĩa.

2. Động cơ mưu đồ quyền lực và cái tôi (Hubris): Tài liệu đề cập "Thâu tóm công

ty để mưu đồ quyền lực" hoặc "do cái tôi của nhà quản trị". Trong trường hợp này,

quyền kiểm soát là công cụ để thỏa mãn cái tôi của CEO công ty đi thâu tóm, chứ

không hẳn vì lợi ích công ty.

3. Động cơ tài chính: Muốn sở hữu các tài sản đang bị định giá thấp hơn giá trị thực

(Undervalued) mà Ban giám đốc hiện tại không khai thác được.

Kết luận: "Giành quyền kiểm soát" chỉ là phương thức hoặc mục tiêu trung gian.

Động cơ thực sự (mục đích cuối cùng) thúc đẩy họ làm việc đó là: Thay thế quản lý yếu

kém để tăng hiệu quả, thỏa mãn cái tôi cá nhân, hoặc kiếm lời từ tài sản giá rẻ.

Có quan điểm cho rằng: “Động cơ duy nhất thúc đẩy công ty đi mua lại, đi sáp

nhập, đi thâu tóm, thực hiện M&A thì giá trị cộng hưởng là lợi ích duy nhất quyết

định cho việc thực hiện thg vụ của công ty đi thâu tóm công ty mục tiêu là để nhận

duy nhất giá trị cộng hưởng từ thương vụ. Quan điểm của bạn như thế nào?

Tôi hoàn toàn KHÔNG ĐỒNG TÌNH với quan điểm này.

Theo em, khi thực hiện một thương vụ M&A, giá trị cộng hưởng không phải là

yếu tố duy nhất quyết định cho việc thực hiện một thương vụ.

Dù cho giá trị cộng hưởng là một yếu tố quan trọng, mang lại không chỉ lợi ích

tổng hợp trong hoạt động: lợi ích kinh tế theo quy mô, năng lực cạnh tranh giá, sự kết

hợp những điểm mạnh, tốc độ tăng trưởng cao trong thị trường mới hoặc hiện tại. Mà

còn cả về lợi ích tổng hợp trong tài chính: gia tăng doanh thu; tiết kiệm chi phí, cải

thiện hiệu quả hoạt động, tiết kiệm thuế và chi phí sử dụng vốn,...

Tuy nhiên, việc đưa ra quyết định để thực hiện một thương vụ M&A còn tùy

thuộc vào các yếu tố, động cơ khác:

- Động cơ tăng trưởng: là động cơ nền tảng nhất của M&A, tăng trưởng về quy

mô, thị phần, doanh thu (các ngành công nghiệp tăng trưởng chậm),...

- Động cơ đa dạng hoá: là một trong những động cơ quan trọng của việc thực

hiện một thương vụ M&A, với mục tiêu:

+ Gia nhập vào các ngành có khả năng sinh lợi cao hơn so với ngành hiện

tại => Gia tăng khả năng sinh lợi, tiết kiệm chi phí gia nhập

+ Doanh nghiệp đã đến giai đoạn bão hòa hoặc do áp lực cạnh tranh trong

ngành => Giảm thiểu rủi ro

+ Mở rộng về khu vực địa lý, xâm nhập vào khu vực chưa vươn tới; mở ra

những cơ hội kinh doanh mới, giúp các công ty có thể chuyển hướng đầu tư dễ dàng.

+ Nắm được một phần hoặc toàn bộ chuỗi cung ứng => Giảm thiểu rủi ro,

biến động của thị trường

+ Sự ổn định hơn trong doanh thu, khai thác các hình thức kinh tế khác

nhau trong các lĩnh vực tài chính, tài nguyên

Trong các động cơ của một thương vụ M&A thì động cơ tăng trưởng có thể được

xem là một trong những động cơ có tính chiến lược của một thương vụ M&A. Hãy

giải thích cho quan điểm của bạn, đồng thời phân biệt giữa tăng trưởng hữu cơ và

tăng trưởng phi hữu cơ bằng con đường M&A. Cho ví dụ minh họa.

Tôi hoàn toàn đồng tì

nh với quan điểm rằng tăng trưởng là một động cơ mang tính chiến

lược quan trọng của M&A. Dựa trên tài liệu (Mục 2.1), quan điểm này được giải thích như sau:

Nhu cầu tất yếu: Bất kỳ công ty nào đang hoạt động cũng đều có động cơ tăng

trưởng về quy mô, thị phần và doanh thu.

Giải pháp cho ngành bão hòa: Đối với các công ty hoạt động trong các "ngành

công nghiệp tăng trưởng chậm" (như tài liệu đề cập), việc tự tăng trưởng rất khó

khăn. M&A trở thành chiến lược đột phá để tìm kiếm doanh thu mới hoặc mở rộng

thị phần mà không mất quá nhiều thời gian chờ đợi.

Sự dịch chuyển chiến lược: Sơ đồ trong tài liệu (Mục 2.1) cho thấy sự chuyển

dịch từ "Đầu tư mới" sang các hình thức liên kết cao hơn như "Liên doanh", "Hợp

nhất" và "Sáp nhập". Điều này chứng tỏ M&A là một bước đi chiến lược cao cấp

để đạt được sự tăng trưởng nhanh chóng thay vì chỉ dựa vào nội lực.

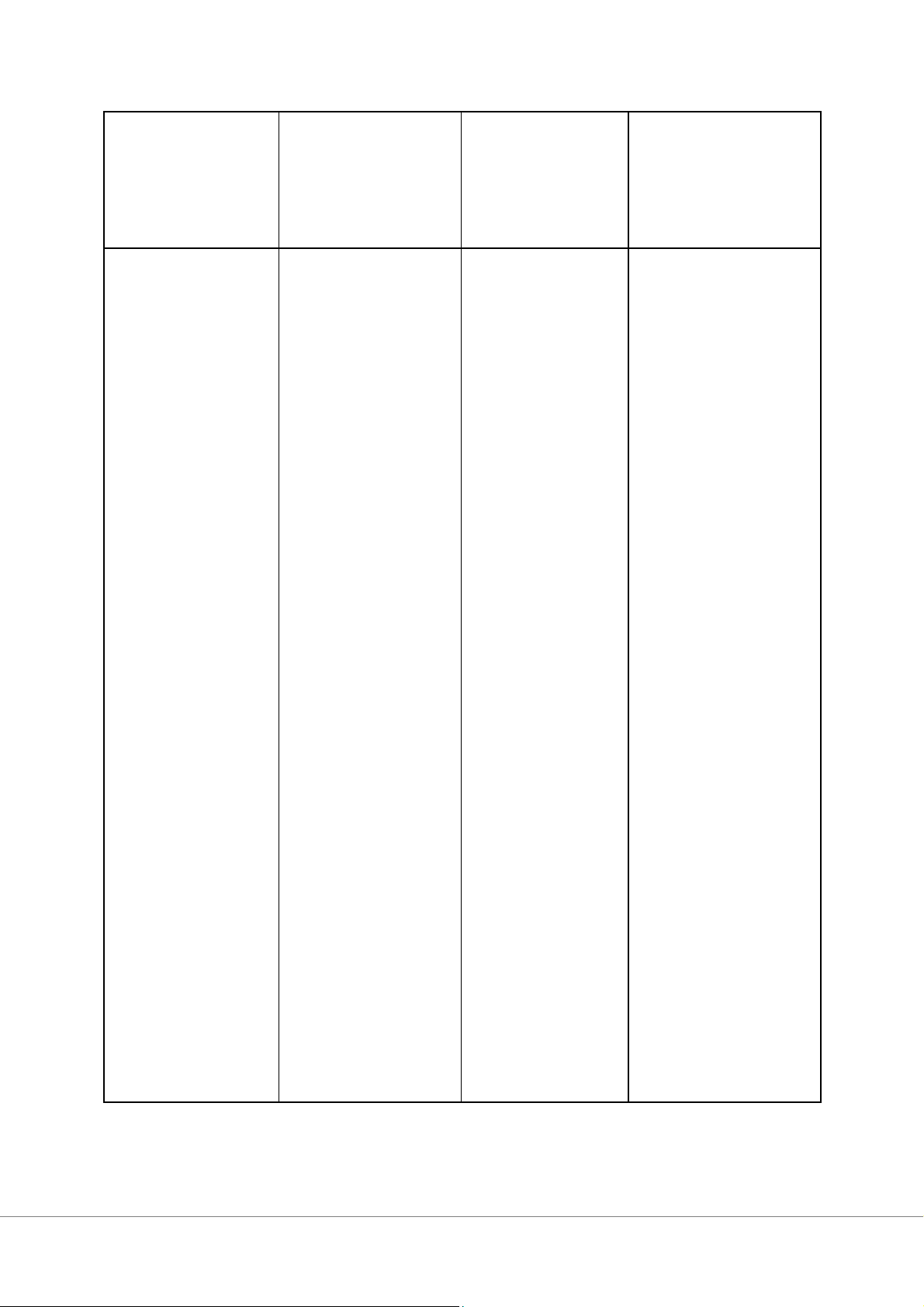

2. Phân biệt Tăng trưởng hữu cơ và Tăng trưởng phi hữu cơ (qua M&A)

Dựa trên sơ đồ và nội dung mục 2.1: Tiêu

Tăng trưởng hữu cơ

Tăng trưởng phi hữu cơ (Inorganic chí (Organic Growth)

Growth - qua M&A)

Là việc công ty tự mở rộng Là việc công ty tăng trưởng bằng cách sáp Khái

hoạt động bằng chính nguồn nhập hoặc mua lại nguồn lực từ bên ngoài. niệm

lực nội tại. Trong tài liệu, Trong tài liệu, đây là "Sáp nhập", "Hợp

đây là mục "Đầu tư mới". nhất".

Tự xây dựng nhà máy mới, Mua lại công ty khác để sở hữu ngay lập Cách

tự phát triển sản phẩm mới, tức nhà máy, sản phẩm, thị phần và nhân thức

tự mở rộng kênh phân phối, sự của họ.

tự tuyển dụng nhân sự.

Chậm. Cần thời gian để xây Nhanh (Tăng trưởng nóng). Có ngay thị Tốc độ

dựng và thâm nhập thị phần và doanh thu sau khi thương vụ hoàn trường. tất. Ví dụ

Ví dụ: Chuỗi cà phê Ví dụ: Kido Group mua lại chuỗi Thọ minh

Highlands Coffee tự đi thuê Phát (thương hiệu bánh bao). Thay vì họa

mặt bằng, tuyển nhân viên Kido phải tự xây nhà máy làm bánh bao

và khai trương từng cửa và tự đi chào hàng, họ mua Thọ Phát để sở

hàng mới tại các tỉnh thành hữu ngay hệ thống sản xuất và kênh phân để tăng doanh thu.

phối bánh bao rộng khắp của thương hiệu Tiêu

Tăng trưởng hữu cơ

Tăng trưởng phi hữu cơ (Inorganic chí (Organic Growth)

Growth - qua M&A) này.

Có quan điểm cho rằng: “Đa dạng hóa là một trong những động cơ có tính chiến

lược của một thương vụ M&A, nhưng đa dạng hóa luôn có tính hai mặt: lợi và bất

lợi”. Quan điểm của bạn như thế nào? Quan điểm của tôi:

Tôi hoàn toàn đồng tình với nhận định: "Đa dạng hóa luôn có tính hai mặt: lợi và bất lợi".

Dựa trên nội dung mục 2.2 (Động cơ về đa dạng hóa) của tài liệu, tính hai mặt này được

phân tích rõ ràng như sau:

1. Mặt Lợi (Ưu điểm thúc đẩy chiến lược)

Tài liệu chỉ ra rằng các công ty tìm đến đa dạng hóa thông qua M&A vì những lợi ích chiến lược sau:

Giảm thiểu rủi ro: Theo nguyên lý "không cho hết trứng vào một giỏ". Đa dạng

hóa giúp công ty ổn định doanh thu, nếu ngành này gặp khó khăn thì có ngành khác bù đắp.

Gia tăng khả năng sinh lợi: Giúp công ty thoát khỏi ngành hiện tại đang bão hòa

hoặc cạnh tranh gay gắt để tham gia vào ngành mới có tỷ suất sinh lợi cao hơn.

Tiết kiệm chi phí gia nhập: M&A giúp tiết kiệm chi phí và thời gian so với việc

tự mình xây dựng từ đầu để gia nhập một thị trường mới hoặc khu vực địa lý mới.

Tăng khả năng vay nợ: Nhờ giảm bớt rủi ro (đa dạng hóa dòng tiền), công ty có

thể tiếp cận vốn vay tốt hơn.

2. Mặt Bất lợi (Rủi ro và Hạn chế)

Tuy nhiên, tài liệu cũng dành một phần lớn để phân tích, phản biện lại rằng đa dạng hóa

không phải lúc nào cũng tạo ra giá trị, thậm chí có thể thất bại vì:

Không tạo giá trị thực cho cổ đông:

oTài liệu lập luận rằng nhà đầu tư cá nhân có thể tự đa dạng hóa danh mục

đầu tư (mua cổ phiếu nhiều công ty) dễ dàng và rẻ hơn so với việc công ty đi sáp nhập đa ngành.

oĐa dạng hóa chỉ giảm được rủi ro phi hệ thống, công ty vẫn phải đối mặt

với rủi ro hệ thống.

Hiệu quả thấp hơn sáp nhập chuyên môn hóa: Tài liệu dẫn chứng nghiên cứu

của Wansley, Lane và Yang cho thấy lợi nhuận của sáp nhập tập đoàn (đa ngành)

thường thấp hơn so với sáp nhập theo chiều ngang và chiều dọc.

Rủi ro gia nhập ngành:

oNếu gia nhập ngành có lợi nhuận cao (thường có rào cản lớn), công ty có

thể không đủ năng lực để vượt qua rào cản.

oNếu gia nhập ngành dễ dàng (rào cản thấp), thì sẽ có quá nhiều đối thủ cạnh

tranh nhảy vào, làm giảm lợi nhuận nhanh chóng $\rightarrow$ Chiến lược mở rộng thất bại. Kết luận:

Đa dạng hóa là một con dao hai lưỡi. Nó mang lại sự an toàn và cơ hội mới (Mặt lợi),

nhưng nếu không tính toán kỹ về rào cản ngành và giá trị thực sự mang lại cho cổ đông,

nó có thể dẫn đến sự phân tán nguồn lực và hiệu quả kém hơn so với tập trung vào cốt lõi (Mặt bất lợi).

CÁC CHIẾN THUẬT THÂU TÓM THÙ ĐỊCH

Trình bày quan điểm của bạn về hoạt động thâu tóm công ty đồng thời cho biết bạn

có đồng tình với quan điểm: “Động cơ duy nhất thúc đẩy công ty đi thâu tóm khi

thực hiện thâu tóm thù địch công ty mục tiêu để dành được quyền kiểm soát công ty

mục tiêu”. Hãy giải thích quan điểm này?

thâu tóm là một hoạt động xảy ra khi một công ty được gọi là công ty thâu tóm tìm cách

nắm giữ quyền kiểm soát của một hoặc nhiều công ty khác gọi là công ty mục tiêu thông

qua việc mua toàn bộ hoặc một tỷ lệ cổ phiếu đủ để nắm quyền kiểm soát công ty mục tiêu.

1. Quan điểm về hoạt động thâu tóm công ty

Dựa trên nội dung mục 1.1.1 (Các quan điểm về thâu tóm), hoạt động thâu tóm có thể được hiểu như sau:

Về bản chất: Đây là quá trình chuyển giao quyền kiểm soát công ty từ nhóm cổ

đông này sang nhóm cổ đông khác.

Về cách thức: Công ty thâu tóm tìm cách nắm giữ quyền kiểm soát công ty mục

tiêu thông qua việc mua lại toàn bộ/một phần cổ phần hoặc toàn bộ tài sản của công ty đó.

Về mục đích: Mục đích cốt lõi là để kiểm soát toàn bộ quyết định, tài sản và

quyền quản lý của công ty mục tiêu.

Tính chất: Hoạt động này có thể diễn ra dưới hình thức thân thiện (thỏa thuận, tự

nguyện) hoặc thù địch (bị từ chối nhưng vẫn quyết tâm thực hiện).

2. Đánh giá quan điểm về động cơ thâu tóm thù địch

Với quan điểm: “Động cơ duy nhất thúc đẩy công ty đi thâu tóm khi thực hiện thâu tóm

thù địch công ty mục tiêu để dành được quyền kiểm soát công ty mục tiêu”, câu trả lời dựa trên tài liệu là:

KHÔNG ĐỒNG TÌNH HOÀN TOÀN (Quan điểm này chưa chính xác tuyệt đối).

Mặc dù tài liệu khẳng định nắm quyền kiểm soát là động cơ lớn nhất, nhưng việc dùng

từ "duy nhất" là không đầy đủ.

3. Giải thích lý do

Dựa vào mục 1.2.1 (Động cơ thực hiện thâu tóm thù địch) và phần Chú , ý tôi xin giải thích như sau:

Thứ nhất, "Nắm quyền kiểm soát" là động cơ lớn nhất, nhưng không phải duy nhất.

Tài liệu ghi rõ: "Động cơ lớn nhất mà công ty thâu tóm thực hiện thương vụ thâu tóm thù

địch là để nắm được quyền kiểm soát công ty mục tiêu". Tuy nhiên, ngoài khát vọng kiểm

soát, việc lựa chọn con đường "thù địch" còn bị chi phối bởi các động cơ và hoàn cảnh cụ thể khác:

Thứ hai, các động cơ và nguyên nhân khác thúc đẩy hành động thù địch (dựa trên phần Chú ý):

1. Động cơ phản kháng (Do bị từ chối): Công ty thâu tóm ban đầu có thiện chí,

nhưng do bị từ chối hoặc nhận phản ứng không thân thiện, họ buộc phải chuyển

sang động cơ thù địch để đạt được mục đích.

2. Động cơ phòng vệ (Biện pháp phòng thủ): Trong trường hợp này, công ty đi

thâu tóm thực chất đang tự vệ. Họ vốn là công ty mục tiêu đang bị đe dọa, nên họ

quay ngược lại thâu tóm "kẻ thù" của mình để tự cứu mình. Động cơ ở đây là sự

tồn tại và phòng thủ hơn là chỉ đơn thuần muốn bành trướng kiểm soát.

3. Động cơ tối ưu hóa quản lý (Thay máu hoàn toàn): Công ty thâu tóm chọn cách

thù địch ngay từ đầu vì tin rằng chỉ có thâu tóm thù địch mới cho phép thay đổi

hoàn toàn bộ máy quản lý cũ (điều mà thâu tóm thân thiện khó làm được triệt để)

để công ty phát triển mạnh hơn.

4. Động cơ cá nhân (Cảm xúc): Tài liệu nêu rõ: "việc lựa chọn một cuộc tấn công

thù địch cũng có thể đến từ cảm xúc cá nhân của người giữ vị trí quan trọng

trong công ty thâu tóm". Đây là yếu tố tâm lý chủ quan, không hoàn toàn chỉ là

vấn đề kiểm soát tài chính hay tài sản.

Tóm lại: Mặc dù đích đến cuối cùng là "quyền kiểm soát", nhưng nói đó là động cơ duy

nhất là bỏ qua các yếu tố quan trọng khác như: nhu cầu tự vệ, phản ứng trước sự từ chối,

chiến lược thay thế nhân sự triệt để và cảm xúc cá nhân của lãnh đạo.

Bạn hãy cho biết động cơ thực hiện một thương vụ thâu tóm thù địch công ty mục

tiêu của công ty đi thâu tóm, đồng thời hãy luận giải vì sao công ty đi thâu tóm phải

thực hiện thâu tóm thù địch công ty mục tiêu này.

1. Động cơ thực hiện thương vụ thâu tóm thù địch

Theo nội dung mục 1.2.1 (Động cơ thực hiện thâu tóm thù địch), động cơ lớn nhất và

quan trọng nhất để công ty thâu tóm quyết định thực hiện thương vụ này là:

Để nắm được quyền kiểm soát công ty mục tiêu.

2. Luận giải lý do công ty thâu tóm phải thực hiện thâu tóm thù địch

Cũng dựa trên nội dung tại mục 1.2.1 (phần Chú ý), công ty thâu tóm buộc phải hoặc lựa

chọn thực hiện thâu tóm thù địch vì 05 lý do chính sau đây:

1. Chuyển từ thân thiện sang thù địch do bị từ chối: Ban đầu, công ty thâu tóm có

thể đã phát đi những tín hiệu thân thiện. Tuy nhiên, thay vì đồng ý, công ty mục

tiêu lại từ chối hoặc có những phản ứng không thân thiện. Điều này buộc công ty

thâu tóm phải thay đổi chiến thuật sang thù địch để đạt được mục đích.

2. Biết trước thâu tóm thân thiện là bất khả thi: Công ty thâu tóm nhận định ngay

từ đầu rằng việc thực hiện thâu tóm theo cách thân thiện sẽ không thể thành công,

do đó họ chủ động bắt đầu bằng một hành động thù địch.

3. Là biện pháp phòng thủ chống thâu tóm (Phản công): Đây là trường hợp công

ty thâu tóm vốn dĩ là công ty mục tiêu (đang bị một công ty khác định thâu tóm).

Để tự vệ, họ quay ngược lại mua lại chính công ty đang có ý định thâu tóm mình.

Trong tình huống đối đầu này, dĩ nhiên họ không thể thực hiện thâu tóm thân thiện với "kẻ thù" của mình.

4. Lợi ích từ việc thay đổi hoàn toàn bộ máy quản lý: Một cuộc thâu tóm thù địch

thành công cho phép thay đổi hoàn toàn bộ máy quản lý của công ty mục tiêu

(điều mà thâu tóm thân thiện khó làm được triệt để). Nếu công ty thâu tóm tin rằng

việc thay máu ban lãnh đạo sẽ giúp công ty mục tiêu phát triển và lớn mạnh hơn,

họ sẽ chọn tấn công thù địch ngay từ đầu.

5. Xuất phát từ quan điểm và cảm xúc cá nhân: Quyết định lựa chọn tấn công thù

địch đôi khi không chỉ dựa trên lý do kinh tế mà còn có thể xuất phát từ cảm xúc

cá nhân của người giữ vị trí quan trọng trong công ty thâu tóm.

Hãy phân tích bản đặc điểm (bản chất), quy trình thực hiện, ưu và nhược điểm và

điều kiện sử dụng chiến thuật BearHugs để thâu tóm công ty mục tiêu.

Hãy phân tích bản đặc điểm (bản chất), quy trình thực hiện, ưu và nhược điểm và

điều kiện sử dụng chiến thuật Tender Offers để thâu tóm công ty mục tiêu.

Hãy phân tích bản đặc điểm (bản chất), quy trình thực hiện, ưu và nhược điểm và

điều kiện sử dụng chiến thuật Proxy Fights để thâu tóm công ty mục tiêu.

1. Chiến thuật Bear Hugs (Cái ôm của gấu)

1.1. Bản chất (Đặc điểm)

Giá chào mua cực cao: Công ty thâu tóm đưa ra lời đề nghị mua lại với mức giá

cao hơn rất nhiều so với giá thị trường (Premium Price).

Đối tượng tiếp cận: Lời đề nghị được gửi đến Ban quản lý công ty mục tiêu

(không phải gửi trực tiếp cho cổ đông).

Tính bảo mật: Các thương lượng diễn ra trong bí mật.

Mục đích của việc định giá cao:

oĐánh vào tâm lý sinh lợi của Ban quản lý.

oLoại bỏ khả năng cạnh tranh của các đối thủ khác.

oĐẩy công ty mục tiêu vào thế bị động: Buộc phải chọn bán giá cao hoặc đối

mặt với rủi ro bán giá thấp hơn nếu đối thủ chuyển sang chiến thuật Tender Offers.

1.2. Quy trình thực hiện

Bước 1: Công ty thâu tóm gửi đề nghị chào mua đến Ban quản trị công ty mục

tiêu (bí mật/tính cá nhân). Nội dung bao gồm thông tin tiềm năng đối tác và mức giá chào mua rất cao.

Bước 2: Xem xét phản ứng của công ty mục tiêu.

Bước 3: Xây dựng chiến thuật tiếp theo dựa trên phản ứng:

oNếu đồng ý: Tiến hành thương vụ (trở thành thâu tóm thân thiện).

oNếu từ chối/có đối thủ: Chuyển sang chiến thuật Tender Offers hoặc các kịch bản khác.

1.3. Ưu và Nhược điểm Ưu điểm:

oĐơn giản, thời gian thực hiện nhanh.

oTiết kiệm chi phí công khai thông tin, phí luật sư.

oGiảm thiểu hậu quả xấu hậu thâu tóm (mất nhân sự, tinh thần nhân viên

giảm sút) do nếu thành công sẽ mang tính chất thân thiện, thiện chí. Nhược điểm:

oGiá thâu tóm rất cao (để loại bỏ đối thủ).

oRủi ro bị "hớ" nếu không xác định chính xác giá trị công ty mục tiêu.

1.4. Điều kiện áp dụng

Cổ đông công ty mục tiêu phải đồng ý bán công ty.

Tiềm lực tài chính của công ty thâu tóm phải đủ mạnh để đưa ra mức giá đủ cao

nhằm vượt qua sự phản kháng và cạnh tranh.

2. Chiến thuật Tender Offers (Chào thầu / Chào mua công khai)

2.1. Bản chất (Đặc điểm)