Preview text:

2. Các động cơ chiến lược của một thương vụ M&A

2.1. Động cơ tăng trưởng

Bất kỳ công ty nào nếu đang ở giai đoạn tăng trưởng thì đều có động cơ tăng trưởng. Các công ty tăng trưởng thường có:

Động cơ tăng trưởng về quy mô

Động cơ tăng trưởng về thị phần

Động cơ tăng trưởng doanh thu đặc biệt là các công ty hoạt động trong các ngành công

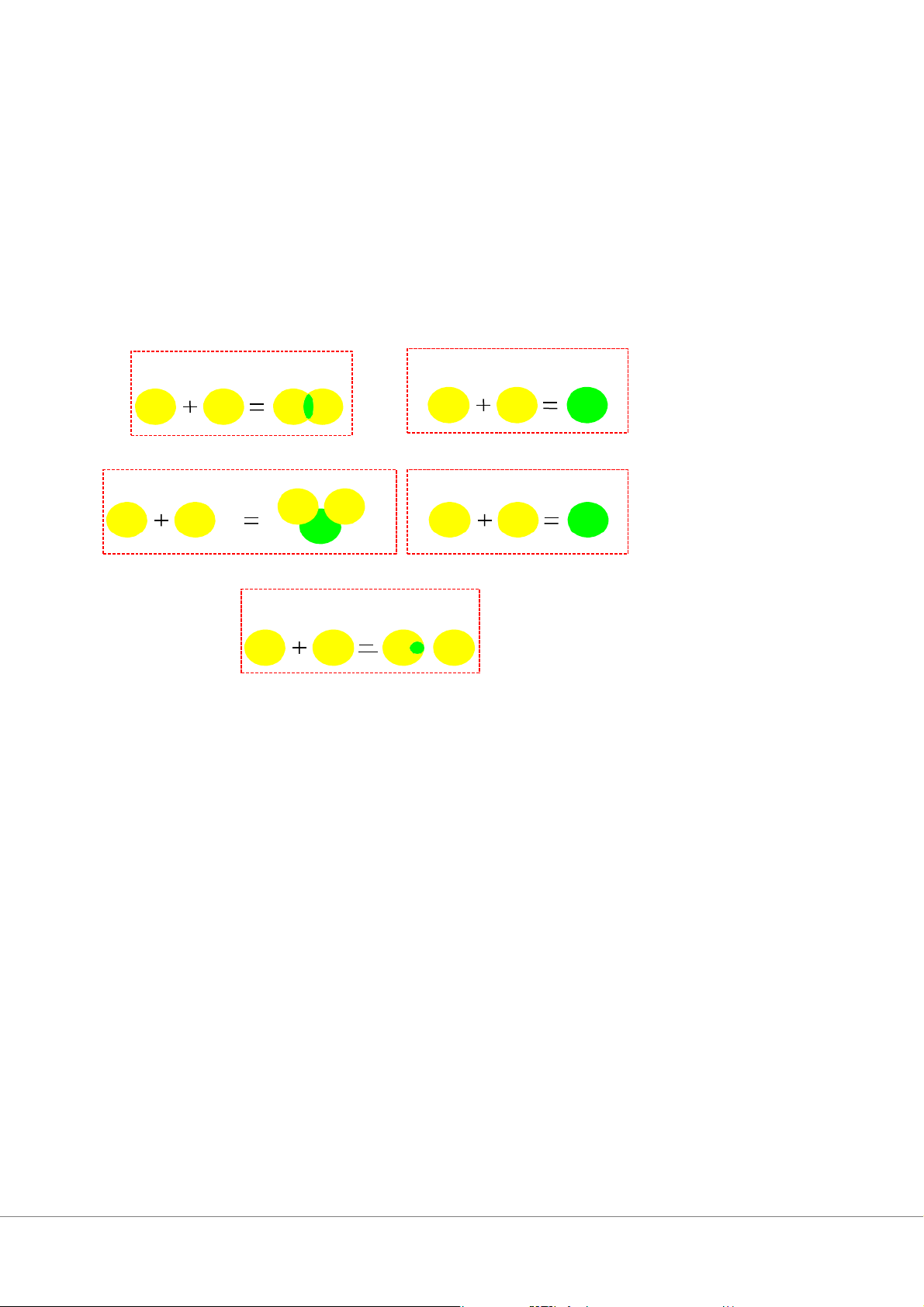

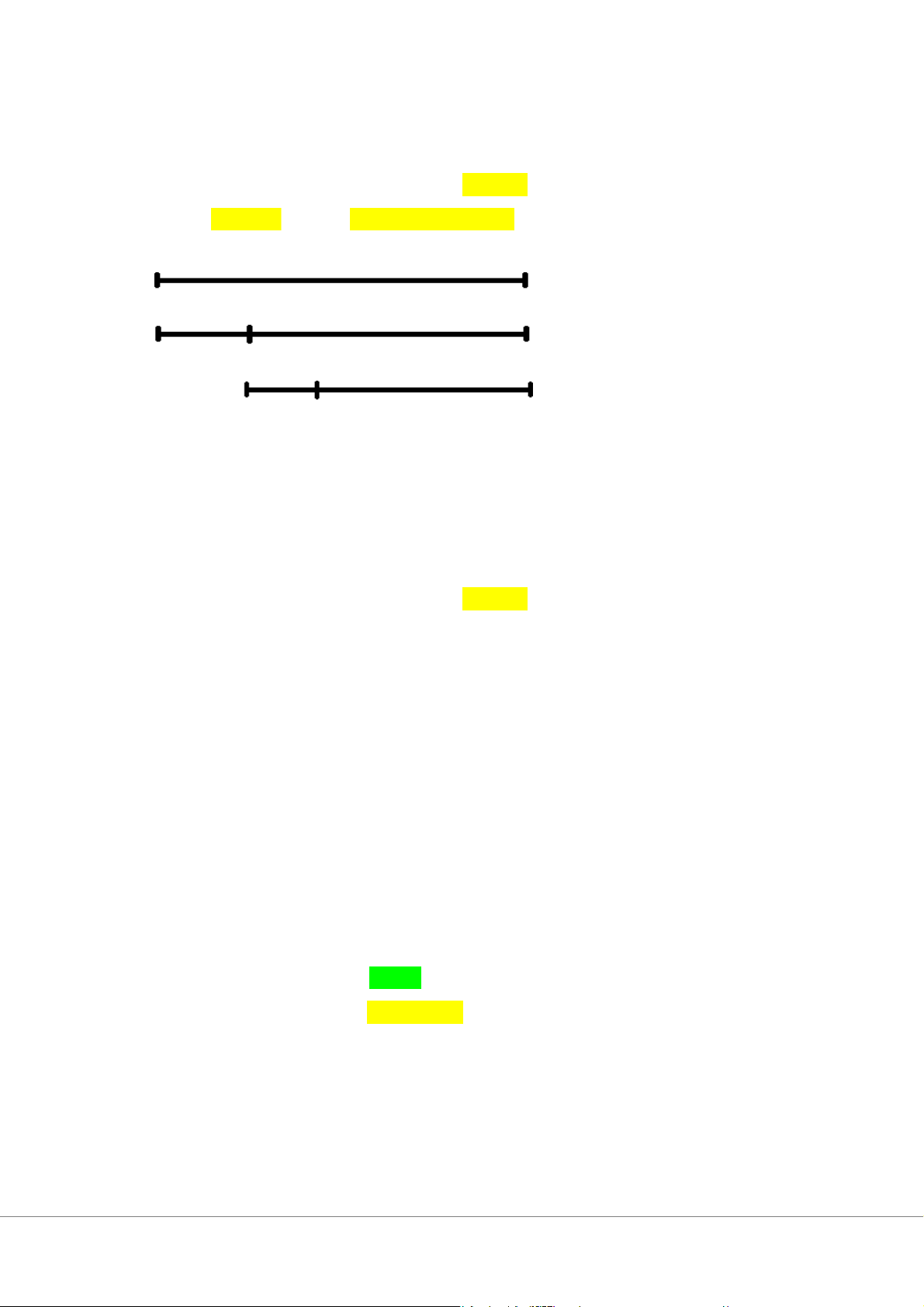

nghiệp tăng trưởng chậm Liên minh Hợp nhất A B A B A B C Liên doanh Sáp nhập A B A B A B A C Đầu tư mới A B A + B

2.2. Động cơ về đa dạng hóa

Một lý do khiến công ty chọn mở rộng đa dạng hóa là mong muốn tham gia vào các ngành có khả

năng sinh lợi cao hơn so với ngành hiện tại của công ty mua lại. Có thể là ngành của công ty mẹ đã

đến giai đoạn bão hòa hoặc áp lực cạnh tranh trong ngành đó ngăn cản khả năng tăng giá đến mức

có thể được hưởng lợi nhuận. Vì vậy để giảm thiểu rủi ro và gia tăng khả năng sinh lợi, các công ty

có thể thực hiện đa dạng hóa.

Các công ty có thể thực hiện đa dạng hóa các dòng sản phẩm: Thông thường, các doanh nghiệp theo

đuổi chiến lược đa dạng hóa các dãy sản phẩm thường lựa chọn chiến lược liên kết để thành lập các

tập đoàn. Lợi của M&A hình thành các tập đoàn là việc giảm thiểu rủi ro nhờ đa dạng hóa, tiết kiệm

chi phí gia nhập thị trường và đạt được lợi nhuận gia tăng nhờ có nhiều sản phẩm dịch vụ hay đa

dạng hóa các lĩnh vực, ngành và đa dạng hóa về khu vực địa lý. Khi thực hiện đa dạng hóa, một

trong các phương thức mà các công ty lựa chọn đó là thực hiện hoạt động M&A. M&A giúp doanh

nghiệp mở rộng khu vực địa lý mà mình có ảnh hưởng, xâm nhập vào các khu vực mà doanh nghiệp 1

chưa vươn tới. M&A cũng giúp doanh nghiệp nắm được một phần hoặc toàn bộ chuỗi cung ứng

(M&A theo chiều dọc) hoặc mở rộng thêm hoặc xâm nhập vào các lĩnh vực kinh doanh mới có lợi

nhuận hơn (M&A theo chiều ngang). Sự đa dạng hóa này giúp đem lại cho doanh nghiệp sự ổn định

hơn trong doanh thu, khai thác các hình thức kinh tế khác nhau trong các lĩnh vực tài chính, tài

nguyên và giảm bớt rủi ro theo nguyên lý “không cho hết trứng vào một giỏ”. Ngoài ra, việc đa dạng

hóa sẽ mở ra những cơ hội kinh doanh mới, giúp công ty có thể chuyển hướng đầu tư dễ dàng. Elger

và Clark đã chỉ ra rằng lợi nhuận cho các cổ đông trong các thương vụ mua lại tập đoàn lớn hơn so

với các thương vụ mua lại phi tập đoàn. Nghiên cứu đã kiểm tra 337 vụ sáp nhập từ năm 1957 đến

1975, cho thấy rằng sáp nhập tập đoàn mang lại lợi nhuận vượt trội so với sáp nhập phi tập đoàn.

Các nhà nghiên cứu đã báo cáo mức tăng này cho cả công ty bên mua và công ty bên bán, với mức

tăng đáng kể với các cổ đông của công ty người bán đăng ký và mức tăng vừa phải đối với các cổ

đông công ty mua. Phát hiện này được hỗ trợ bởi nghiên cứu sau đó của Wansley, Lane và Yang.

Họ tập trung vào 52 thương vụ phi tập đoàn và 151 thương vụ sáp nhập tập đoàn. Tuy nhiên, người

ta cũng thấy rằng lợi nhuận cho cổ đông lớn hơn trong các thương vụ mua lại theo chiều ngang và

dọc so với các thương vụ mua lại tập đoàn.

Do đó, đa dạng hóa là một trong những động cơ quan trọng của việc thực hiện một thương vụ

M&A vì lợi ích giảm thiểu rủi ro mà đa dạng hóa đem lại. Tuy nhiên, bản thân đa dạng hóa có thể

không tạo ra giá trị tăng thêm cho các công ty khi thực hiện các thương vụ M&A vì:

Đa dạng hóa chỉ có thể tác động giảm thiểu và triệt tiêu rủi ro phi hệ thống tức là các công ty

vẫn phải đối mặt với rủi ro hệ thống. Thêm vào đó, không phải bất cứ trường hợp đa dạng hóa nào

cũng giảm thiểu và triệt tiêu rủi ro phi hệ thống.

o Bản thân nhà đầu tư cũng có thể thực hiện đa dạng hóa đầu tư dễ dàng nhiều so với các công

ty bằng cách đơn giản là mua cổ phiếu của nhiều công ty khác nhau, do đó nhà đầu tư sẽ không quan

tâm đến những công ty được đa dạng hóa tốt (có hoạt động kinh doanh đồng thời trong rất nhiều lĩnh

vực khác nhau). Vì vây, 1 công ty thực hiện đa dạng hóa thông qua hình thức mua lại các công ty

hoạt động trong các lĩnh vực khác nhau (conglomerate merger) có thể không đem lại lợi ích cổ đông.

=> Đa dạng hóa chỉ có thể tạo ra giá trị tăng thêm cho công ty mua lại khi nếu một trong ba điều sau đây là đúng:

Đa dạng hóa làm giảm biến động của rủi ro hệ thống với mức chi phí thấp hơn chi phí điều

chỉnh danh mục đầu tư cá nhân của cổ đông. (Điều này có thể không đúng).

Đa dạng hóa làm giảm bớt rủi ro và do đó tăng khả năng vay nợ.

Công ty được đa dạng hóa thì phân bổ lao động hoặc vốn nội bộ sẽ tốt hơn.

Tuy nhiên, vấn đề mà một số công ty có thể gặp phải khi họ tìm cách mở rộng đa dạng hóa là

thiếu sự đảm bảo rằng các cơ hội lợi nhuận khi họ tham gia vào ngành mới sẽ tồn tại trong một thời 2

gian dài trong tương lai. Các ngành đang sinh lợi bây giờ có thể không sinh lợi nhiều trong tương

lai. Các áp lực cạnh tranh có vai trò tạo ra sự dịch chuyển hướng tới sự cân bằng trong dài hạn của

tỷ suất sinh lợi giữa các ngành. Rõ ràng, điều này không có nghĩa là tỷ suất sinh lợi trong tất cả các

ngành tại bất kỳ thời điểm nào đều bằng nhau. Lý thuyết kinh tế ngụ ý rằng về lâu dài, chỉ những

ngành khó gia nhập mới có lợi nhuận trên mức trung bình. Điều này ngụ ý rằng một chương trình đa

dạng hóa để thâm nhập vào các ngành có lợi nhuận hơn sẽ không thành công về lâu dài. Doanh

nghiệp đang mở rộng có thể không thể tham gia vào những ngành có lợi nhuận liên tục trên mức

trung bình do các rào cản ngăn cản việc gia nhập và có thể chỉ tham gia được công ty cố gắng với ít

rào cản. Khi tham gia vào những ngành công nghiệp có ít rào cản, sự mở rộng công ty có thể sẽ buộc

phải cạnh tranh với những người tham gia khác, những người bị thu hút bởi lợi nhuận trên mức trung

bình và ít rào cản. Số lượng đối thủ cạnh tranh tăng lên sẽ làm giảm lợi nhuận và khiến chiến lược mở rộng thất bại. 2.3. Động cơ về giá trị cộng hưởng

2.3.1. Khái niệm về giá trị cộng hưởng

Gọi VA : giá trị công ty A trước khi sáp nhập

VB : giá trị công ty B trước khi sáp nhập

VAB : giá trị của công ty AB sau khi sáp nhập

Từ đó, xác định được:

Giá trị cộng hưởng = VAB – (VA + VB )

Giá trị cộng hưởng (Synergy) của 1 thương vụ M&A chính là sự khác biệt giữa giá trị công ty sau

khi được kết hợp (VAB ) và tổng giá trị của các công ty riêng rẻ khi chưa được sáp nhập. Nói cách

khác giá trị cộng hưởng của 1 thương vụ M&A xuất hiện khi giá trị của công ty kết hợp từ thương

vụ lớn hơn tổng giá trị của công ty mua lại và công ty mục tiêu trước khi được sáp nhập.

2.3.2. Nguồn gốc tạo ra giá trị cộng hưởng của 1 thương vụ M&A

Lợi ích tổng hợp trong hoạt động (Giá trị cộng hưởng trong hoạt động): Là những lợi ích

mà từ những lợi ích này sẽ cho phép công ty gia tăng thu nhập hoạt động của công ty (EBIT =

Doanh thu – Tổng chi phí hoạt động); gia tăng tốc độ tăng trưởng hoặc cả hai. Có thể phân loại

lợi ích tổng hợp trong hoạt động thành 4 nhóm sau:

o Lợi ích kinh tế theo quy mô: Thông qua sáp nhập sẽ giúp công ty thâu tóm có được lợi thế

kinh tế về quy mô: khả năng tiếp cận thị trường vốn của công ty sẽ dễ dàng hơn; định phí và biến

phí cho một đơn vị sản phẩm sẽ được tiết kiệm hơn….. 3

o Lợi ích đến từ năng lực cạnh tranh giá tốt hơn: Từ việc giảm thiểu đối thủ cạnh tranh và

có thị phần lớn hơn, thu nhập hoạt động của công ty sẽ nhiều hơn.

o Lợi ích đến từ sự kết hợp những điểm mạnh khác nhau giữa các công ty: Khi thực hiện

sáp nhập, thế mạnh khác nhau của từng công ty sẽ được kết hợp lại với nhau, từ đó giúp công ty hoạt động hiệu quả hơn.

o Lợi ích đến từ tốc độ tăng trưởng cao hơn trong thị trường mới hoặc thị trường hiện tại:

Điều này được gia tăng từ việc kết hợp hai công ty hoạt động ở 2 khu vực hoặc 2 quốc gia khác nhau.

Lợi ích tổng hợp trong tài chính (Giá trị cộng hưởng về tài chính) Chú ý:

Việc thực hiện một thương vụ M&A cũng được xem là thực hiện một cơ hội đầu tư, do đó một trong

những thước đo giá trị cộng hưởng về mặt tài chính của thương vụ là NPV. NPV = 𝐂𝐅𝟏 + ……….+ 𝐂𝐅𝐧 - CF0 (I) (𝟏+𝐖𝐀𝐂𝐂)𝟏 (𝟏+𝐖𝐀𝐂𝐂)𝐧

Từ công thức tính NPV cho thấy, sự gia tăng trong dòng tiền hoặc việc tiết kiệm chi phí sử dụng

vốn trong việc sử dụng các nguồn tài trợ để thực hiện thương vụ hoặc việc tiết kiệm chi tiêu vốn

cho đầu tư cả đầu tư vào TSCĐ lẫn đầu tư vào vốn luân chuyển hoặc cả ba chính là các yếu tố tạo

ra giá trị cộng hưởng về mặt tài chính cho các thương vụ M&A.

o Giá trị cộng hưởng về mặt tài chính đến từ sự gia tăng trong dòng tiền: Sự gia tăng trong

dòng tiền chính là sự khác biệt giữa dòng tiền của công ty kết hợp ở thời điểm t và tổng dòng tiền

của hai công ty riêng lẻ ở thời điểm (t-1) CF t = DTt +/- CPHĐ t +/- Thuế t - Chi tiêu vốn t Trong đó:

CFt: Dòng tiền tăng thêm sau khi thực hiện M&A

DTt : Doanh thu tăng thêm sau khi thực hiện M&A

CPHĐt: Chi phí hoạt động tăng thêm hoặc tiết kiệm sau khi thực hiện M&A

Thuết: Khoản thuế tăng thêm phải nộp hoặc khoản thuế tiết kiệm được sau khi thực hiện M&A

và khoản sinh lợi từ tấm chắn thuế nhận được sau khi thực hiện M&A

Chi tiêu vốnt : Chi tiêu vốn cho đầu tư mới bao gồm chi tiêu cho đầu tư tăng thêm hoặc tiết kiệm

vào nhu cầu vốn luân chuyển và tài sản cố định sau khi thực hiện M&A.

o Giá trị cộng hưởng về mặt tài chính còn đến từ sự tiết kiệm trong chi phí sử dụng vốn. 4

o Giá trị cộng hưởng về mặt tài chính còn đến từ sự tiết kiệm trong chi tiêu vốn cho đầu

tư vào TSCĐ và đầu tư vào vốn luân chuyển.

Nguồn gốc tạo ra giá trị cộng hưởng về mặt tài chính đến từ thương vụ M&A bao gồm:

sự gia tăng trong doanh thu; sự tiết kiệm trong chi phí (cả chi phí hoạt động lẫn chi phí sử

dụng vốn); tiết kiệm thuế và nhu cầu chi tiêu vốn cho đầu tư mới cũng ít hơn. Việc cải thiện ít

nhất một trong bốn khoản mục này sẽ tạo nên giá trị cộng hưởng về mặt tài chính cho thương vụ.

Sự gia tăng trong doanh thu:

Một công ty sau khi thực hiện M&A có thể tạo ra doanh thu nhiều hơn so với trước khi thực hiện

M&A thông qua việc nâng cao tính hiệu quả của hoạt động tiếp thị; nâng cao sức mạnh thị trường

hay sức mạnh độc quyền; tận dụng được các lợi ích chiến lược (Strategic Benefit),…

Gia tăng trong doanh thu đến từ việc nâng cao hiệu quả của hoạt động Marketing: thông

qua việc thực hiện M&A có thể giúp cho các công ty gia tăng doanh thu bằng việc cải thiện mạng

lưới phân phối, cải thiện hoạt động truyền thông, quảng cáo, gia tăng doanh thu trong việc kết hợp

các sản phẩm với nhau,…

Gia tăng doanh thu đến từ việc tận dụng được mối quan hệ giữa khách hàng với công

ty mục tiêu sau khi thực hiện M&A: Công ty đi thâu tóm có thể có được nguồn khách hàng của

công ty bị sáp nhập để từ đó công ty có thể thực hiện các chiến lược Marketing hiệu quả, giúp lôi

cuốn các khách hàng này sử dụng thêm sản phẩm của công ty trong lâu dài, từ đó góp phần tạo ra sự

gia tăng doanh thu cho công ty.

Thông qua hình thức sáp nhập xuyên biên, mở ra cơ hội kinh doanh mới, thị trường

tiềm năng mới cho công ty đi sáp nhập. Nếu tận dụng tốt lợi thế của công ty nội địa (thị trường,

khách hàng, thương hiệu…) kết hợp với sức mạnh (công nghệ cải tiến sản phẩm tốt hơn, tiềm lực tài

chính,…) sẵn có của công ty sẽ giúp gia tăng doanh thu một cách đáng kể cho công ty.

Để có sự gia tăng trong doanh thu, các công ty có thể lựa chọn hình thức sáp nhập ngang

nhằm gia tăng sức mạnh độc quyền hay sức mạnh thị trường, giảm mức độ cạnh tranh. Từ đó,

có thể thu được lợi nhuận độc quyền bằng việc tăng giá bán. Tuy nhiên, các thương vụ sáp nhập mà

kết quả dẫn đến sức mạnh thị trường hay sức mạnh độc quyền thường không tạo ra lợi ích cho xã

hội nên có thể bị pháp luật ngăn cấm, hoặc phải được xem xét kỹ lưỡng trước khi đồng ý cho các

công ty thực hiện thương vụ. 5

Gia tăng trong doanh thu đến từ các lợi ích chiến lược: một số thương vụ M&A được

thực hiện vì lợi ích chiến lược. Ví dụ một công ty sản xuất máy may có thể thực hiện mua lại một

công ty máy tính mà theo đó công ty sản xuất máy may sẽ có một vị thế tốt hơn vì sau thương vụ

nhờ vào lợi thế về kỹ thuật của công ty máy tính bị mua lại cho phép công ty sản xuất máy may sản

xuất được các máy may sử dụng công nghệ máy tính trong tương lai.

Sự tiết kiệm trong chi phí hoạt động

Một công ty sau khi thực hiện M&A có thể hoạt động hiệu quả hơn để từ đó giảm thiểu chi phí hoạt

động. Trên thực tế, một thương vụ M&A có thể làm giảm thiểu chi phí hoạt động (cả định phí và

biến phí của 1 đơn vị sản phẩm) thông qua:

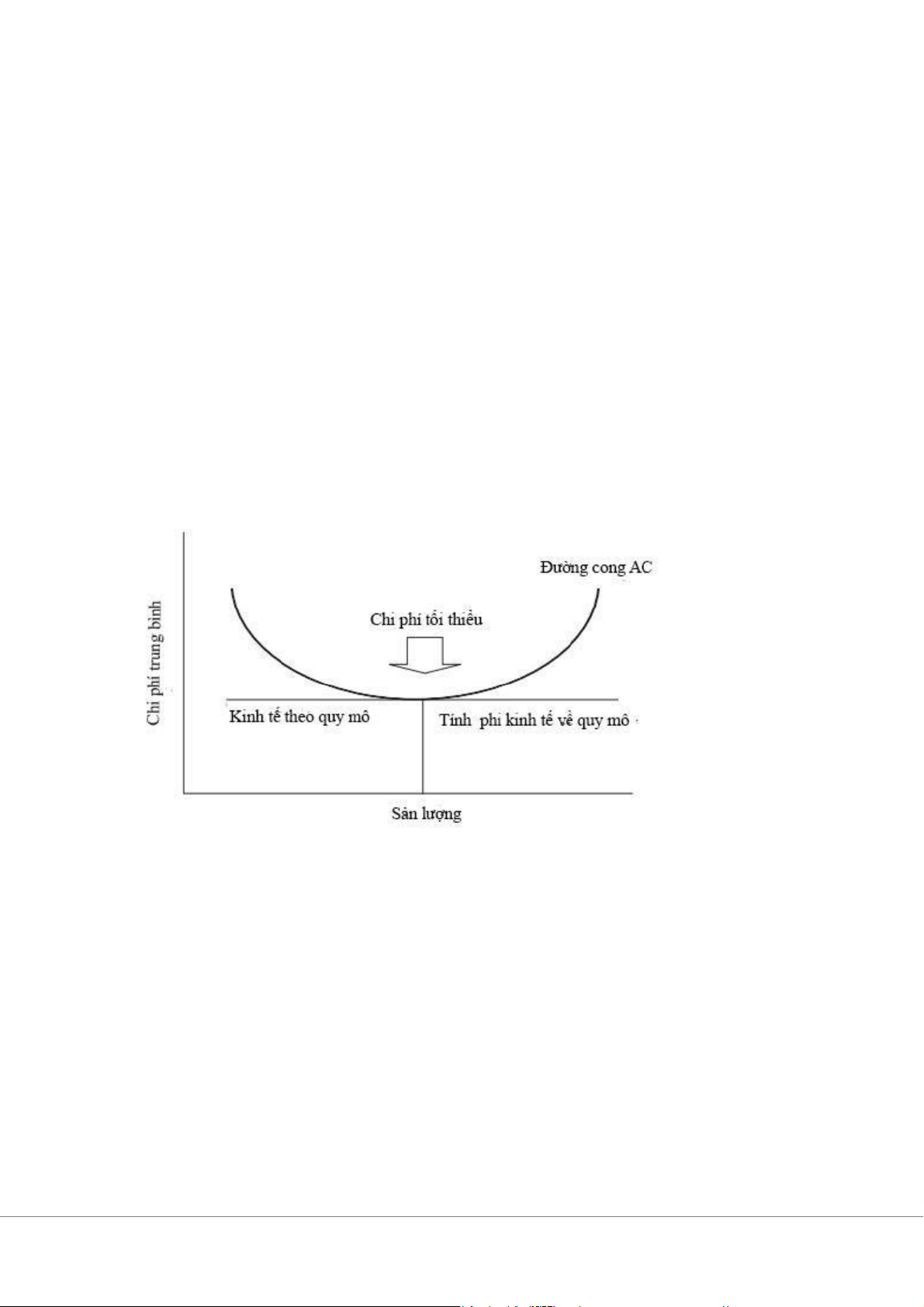

Lợi thế kinh tế về quy mô (Economy of Scale) có được nhờ vào sáp nhập theo kiểu chiều

ngang: Ở góc độ này, lợi thế kinh tế theo quy mô được thể hiện ở chi phí sản xuất trung bình của

công ty sẽ giảm khi quy mô sản xuất tăng.

Chú ý: Có tồn tại một mức sản lượng tối ưu mà tại mức sản lượng này chi phí sản xuất trung bình

của doanh nghiệp là nhỏ nhất. Thuật ngữ “Spreading Overhead” thường được sử dụng khi nói về lợi

thế kinh tế về quy mô vì hai công ty sau sáp nhập có thể chia sẻ với nhau chi phí cố định bằng cách 6

sử dụng chung cơ sở vật chất như: văn phòng, hệ thống máy tính, nhà quản trị cấp cao, trụ sở hoạt

động,... từ đó làm cho định phí cho một đơn vị sản phẩm được giảm thiểu.

Lợi ích kinh tế theo chiều dọc (Economies of Vertical Integration): Giá trị cộng hưởng về

mặt tài chính của một thương vụ còn đến từ lợi ích kinh tế theo chiều dọc nhờ vào việc phối hợp các

hoạt động kinh doanh có liên quan với nhau trở nên dễ dàng hơn. Ngoài ra, thực hiện M&A có thể

giúp công ty gia tăng sức mua tốt hơn để từ đó mua được nguyên liệu đầu vào với giá rẻ hơn giúp

công ty đi sáp nhập tiết kiệm chi phí nguyên vật liệu trực tiếp.

Chuyển giao công nghệ (Sáp nhập tổ hợp): chuyển giao công nghệ cũng là một lý do của

việc thực hiện một thương vụ sáp nhập để từ đó giúp công ty đi thâu tóm có lợi ích tổng hợp về mặt

tài chính. Thông qua việc chuyển giao công nghệ có thể giúp công ty tiết kiệm chi phí R& D, cải

thiện và nâng cao chất lượng sản phẩm. Điển hình là thương vụ sáp nhập giữa General Motors và Hughes Aircraft.

Bổ sung nguồn lực: Một công ty khi thực hiện thương vụ M&A còn là để tận dụng nguồn

lực bổ sung từ phía công ty mục tiêu. Sau khi thực hiện sáp nhập, công ty mục tiêu sẽ giúp công ty

đi thâu tóm có thể ổn định được doanh thu; gia tăng tính hiệu quả trong chi phí…

Loại bỏ tình trạng quản lý không hiệu quả: Hoạt động Mua lại và Sáp nhập có thể được

xem như là một phần của thị trường lao động dành cho các nhà quản lý hàng đầu, trong đó các nhóm

nhà quản trị cấp cao sẽ cạnh tranh thay thế lẫn nhau trong việc quản lý, điều hành hoạt động của công ty.

Lợi ích từ thuế (Tax gains)

Một trong những động cơ mạnh mẽ của một thương vụ M&A có liên quan đến thuế. Những lợi ích

từ thuế mà công ty nhận được từ M & A có thể đến từ:

Việc sử dụng các khoản tiết kiệm thuế từ lỗ (Tax loses)

Việc sử dụng khoản vay nợ chưa sử dụng đến của công ty mục tiêu (unused debt campaign). Cụ thể:

Việc sử dụng các khoản tiết kiệm thuế từ lỗ (Tax loses) - Các khoản lỗ hoạt động ròng (Net Operating Loses - NOL)

Ví dụ: Có thông tin về thu nhập chịu thuế và thuế của công ty A & công ty B trước khi sáp nhập qua 2 trường hợp sau: Chỉ tiêu Trước sáp nhập 7 Công ty A Công ty B Trường hợp 1 Trường hợp 2 Trường hợp 1 Trường hợp 2 Thu nhập chịu 200 -100 -100 200 thuế Thuế 68 0 0 68 Lãi ròng 132 -100 -100 132

Yêu cầu: Hãy xác định lãi ròng cho công ty AB sau sáp nhập qua 2 trường hợp: Sau sáp nhập Chỉ tiêu Công ty AB TH1 TH2 Thu nhập chịu 100 100 thuế Thuế 34 34 Lãi ròng 66 66

Từ kết quả cho thấy sau sáp nhập công ty AB chỉ phải nộp thuế với số tiền là 34. Nếu so với trước

sáp nhập thì thuế đã giảm xuống vì một khoản lỗ của công ty này đã bù trừ bằng khoản lãi của công ty còn lại. Chú ý

Để nhận được lợi thế của các khoản lỗ tiềm năng thì công ty đi sáp nhập phải thực hiện sáp

nhập với công ty mục tiêu có khoản lỗ trong hoạt động (các khoản lỗ này được xem là khoản lỗ hoạt

động ròng – Net operating losses).

Ở Mỹ, luật thuế liên bang cho phép các công ty thay đổi các năm phát sinh khoản lãi và lỗ để

cân bằng khoản thuế của công ty bằng cách chuyển khoản lỗ của năm này sang các năm sau hoặc

sang các năm trước (carry back and carry forward povisions). Chẳng hạn như một công ty có lãi

trong những năm gần nhất nhưng lại bị lỗ ở năm hiện hành thì luật thuế liên bang của Mỹ cho phép

công ty được nhận hoàn thuế thu nhập của công ty đã nộp trong 2 năm trước đó và khoản lỗ của năm

nay cũng có thể cấn chuyển đến 20 năm sau. Do đó, hoạt động sáp nhập với mục đích này phải đem 8

lại một khoản tiết kiệm thuế tốt hơn mức mà công ty nhận được thông qua việc kết chuyển. Tuy

nhiên, IRS (Internal Revenue Service) có thể không cho phép, thậm chí nghiêm cấm không cho

thực hiện nếu mục đích chính của thương vụ là nhằm né tránh thuế liên bang.

Sử dụng khả năng vay nợ chưa dùng đến (Unused Debt Capacity).

Do khi vay nợ các công ty sẽ nhận được khoản sinh lợi từ tấm chắn thuế của lãi vay để từ đó gia

tăng dòng tiền hoạt động cho công ty nên một thương vụ M&A có thể được thực hiện là do động cơ

này. Có ít nhất hai trường hợp mà thông qua M&A sẽ giúp cho công ty thâu tóm vay thêm nợ để

nhận khoản sinh lợi từ tấm chắn thuế cao hơn.

- TH1: Công ty mục tiêu không sử dụng nợ hoặc sử dụng rất ít nợ.

- TH2: Cả công ty mục tiêu và công ty đi thâu tóm đều có tỷ lệ nợ tối ưu.

Chú ý về Khoản sinh lợi tấm chắn thuế của lãi vay

Trong điều kiện có thuế thu nhập doanh nghiệp, sự khác biệt giữa nợ và cổ phần thường khi sử dụng

để tài trợ là lãi vay được Nhà nước cho phép khấu trừ vào lợi tức chịu thuế trong khi lợi tức cổ phần

thường thì không. Chính nhờ quy định này đã giúp cho doanh nghiệp nhận được khoản sinh lợi từ tấm chắn của thuế.

Ví dụ: Cấu trúc vốn của một doanh nghiệp có sử dụng 300 triệu đồng nợ, lãi suất vay - rD = 10%,

EBIT = 100 triệu đồng, thuế suất thuế thu nhập doanh nghiệp TC = 40%. Hãy xác định lãi ròng cho

công ty qua 2 trường hợp:

a. Trường hợp 1: Lãi vay được phép khấu trừ vào lợi tức chịu thuế.

b. Trường hợp 2: Lãi vay không được phép khấu trừ vào lợi tức chịu thuế.

a. Trường hợp 1: Lãi vay được phép khấu trừ vào lợi tức chịu thuế: EBIT Lãi vay Lãi trước thuế Thuế Lãi ròng EBIT: 100 triệu 9 Lãi vay (rD = 10%): 30 triệu Lãi trước thuế: 70 triệu

Thuế thu nhập doanh nghiệp (TC = 40%): 28 triệu Lãi ròng: 42 triệu

b. Trường hợp 2: Giả định Lãi vay không được khấu trừ vào lợi tức chịu thuế: EBIT Thuế Lãi sau thuế Lãi vay Lãi ròng EBIT: 100 triệu

Thuế thu nhập doanh nghiệp (TC = 40%): 40 triệu Lãi sau thuế: 60 triệu Lãi vay (rD = 10%): 30 triệu Lãi ròng: 30 triệu

Nhận xét: So sánh lãi ròng của công ty qua 2 trường hợp cho thấy, nhờ vào quy định của Nhà

nước cho phép khấu trừ lãi vay vào lợi tức chịu thuế đã làm cho lãi ròng của công ty tăng thêm 12

triệu, 12 triệu này được gọi là khoản sinh lợi từ tấm chắn thuế của lãi vay. Vấn đề ở đây là chính

nhờ vào khoản sinh lợi từ tấm chắn thuế này đã làm cho giá trị công ty tăng thêm 12 triệu đồng.

Như vậy, dưới tác động của thuế sử dụng nợ là có lợi mà cụ thể là sử dụng nợ sẽ gia tăng giá trị

công ty. Trong đó, khoản sinh lợi từ tấm chắn thuế của lãi vay được tính như sau: Ta có:

Lãi ròng (TH1) = (EBIT – Lãi vay)(1-TC)

Lãi ròng (TH2) = EBIT(1 - TC) – Lãi vay

Khoản sinh lợi từ tấm chắn thuế = (EBIT – Lãi vay)(1-TC) – [EBIT(1 - TC) – Lãi vay] = TC . Lãi vay = TC . rD . D Trong đó:

TC: Thuế suất thuế TNDN; rD: Lãi suất vay nợ; 10 D: số tiền nợ vay.

Như vậy, trong điều kiện có thuế TNDN, sử dụng nợ làm gia tăng giá trị doanh nghiệp một khoản

chính là khoản sinh lợi từ tấm chắn thuế. Theo đó, dưới tác động của thuế thu nhập doanh nghiệp,

giá trị doanh nghiệp được xác định như sau: Giá trị của DN

= Giá trị DN không sử dụng nợ + Khoản sinh lợi từ tấm chắn thuế của có sử dụng nợ lãi vay

Tiết kiệm chi phí sử dụng vốn: WACC = WD *rD* + WE * rE

Nhờ vào lợi thế kinh tế từ quy mô sẽ giúp công ty tiếp cận tốt hơn với thị trường vốn. Cụ thể, với

quy mô lớn sẽ giúp cho công ty vay nợ dễ dàng hơn cũng như hưởng được lãi suất vay thấp hơn, để

từ đó giảm thiểu chi phí sử dụng nợ. Bên cạnh đó, với quy mô lớn, công ty cũng sẽ phát hành cổ

phiếu dễ dàng hơn, làm cho chi phí sử dụng vốn cổ phần cũng thấp hơn.

Thông qua sáp nhập ngang sẽ giúp cho công ty đi thâu tóm gia tăng về quy mô để từ đó dễ dàng tiếp

cận với thị trường vốn:

Dễ đi vay, không những vay được mà vay với lãi suất thấp (rD * giảm)

Phát hành cổ phiếu dễ dàng và có thể bán cổ phiếu với giá cao để rE thấp

(𝒓 = 𝑫𝑰𝑽𝒕 + 𝒈 ) 𝑬 𝑷 Với:

DIVt : Cổ tức hay Lợi tức trên một cổ phần

P: Giá thị trường của 1 cổ phiếu

g: Tốc độ tăng trưởng lợi tức cổ phần hằng năm

Tận dụng lợi thế chưa vay nợ hoặc vay nợ chưa nhiều của công ty mục tiêu để thay đổi cấu

trúc vốn của công ty đi sáp nhập theo chiều hướng gia tăng nợ để nhận được lợi thế rD * thấp, đẩy WACC xuống thấp.

Nhu cầu chi tiêu vốn cho đầu tư được giảm thiểu

M&A không những giúp công ty đi thâu tóm giảm chi phí hoạt động mà còn giảm nhu cầu chi tiêu

vốn cho đầu tư mua sắm tài sản cố định và vốn luân chuyển, chẳng hạn:

Cả hai công ty trong thương vụ đều có trụ sở chính, từ đó ban điều hành của công ty bị sáp

nhập có thể chuyển sang sử dụng chung tòa nhà với công ty đi sáp nhập. Vì thế, công ty có thể bán

bớt các trụ sở còn lại. 11

Hai công ty hợp nhất trong cùng một ngành có thể cùng nghiên cứu và phát triển chung với

nhau, từ đó cho phép hai công ty bán bớt các cơ sở tiện ích dành cho hoạt động R&D.

Thông qua sáp nhập, với lợi thế có được từ quy mô cũng có thể giúp công ty đi sáp nhâp

giảm bớt nhu cầu đầu tư vào vốn luân chuyển.

Chú ý: Ngoài những lợi ích mà M&A mang lại cho doanh nghiệp, M&A còn mang đến sự phát

triển kinh tế các quốc gia:

M&A không chỉ có vai trò tái cấu trúc doanh nghiệp mà còn tái cấu trúc cả nền kinh tế. Thông

qua M&A các công ty yếu kém bị đào thải hoặc được tổ chức lại một cách hiệu quả hơn. Từ đó, đối

với nền kinh tế hoạt động M&A nâng cao năng lực sản xuất mà còn giúp tiết kiệm được chi phí.

M&A xuyên quốc gia cũng được xem là một hình thức đầu tư trực tiếp nước ngoài nên ở góc độ

này vai trò M&A dưới sự phát triển của nền kinh tế là:

Gia tăng nguồn vốn cho nền kinh tế

Nâng cao trình độ quản lý, văn hóa doanh nghiệp

Chuyển giao công nghệ kỹ thuật…. 12