Preview text:

lOMoAR cPSD| 47270246

CHƯƠNG 1: GIỚI THIỆU BÀI TOÁN 1. Đặt vấn đề

1.1 . Hoạt động của Hệ thống Ngân hàng Hiện tại

Hệ thống ngân hàng đã trở thành một phần không thể thiếu trong cuộc sống hàng ngày của

mọi người và là trụ cột của nền kinh tế toàn cầu. Hiện nay, ngân hàng không chỉ đơn giản là

nơi lưu trữ tiền mặt, mà còn cung cấp nhiều dịch vụ tài chính phức tạp cho khách hàng cá nhân và doanh nghiệp.

Hệ thống ngân hàng hiện tại bao gồm một loạt các hoạt động và chức năng quan trọng như sau: •

Quản lý tài khoản: Cho phép khách hàng xem thông tin tài khoản, sao kê giao dịch và

thực hiện các thay đổi liên quan đến tài khoản của họ. •

Giao dịch tài chính: Khách hàng có thể thực hiện các giao dịch như chuyển khoản

tiền, rút tiền mặt, nạp tiền vào tài khoản và thanh toán hóa đơn thông qua ngân hàng. •

Cấp tín dụng: Ngân hàng cung cấp dịch vụ cấp tín dụng cho cá nhân và doanh nghiệp,

bao gồm vay mua nhà, vay mua ô tô và tín dụng doanh nghiệp. •

Quản lý đầu tư: Ngân hàng cung cấp dịch vụ quản lý đầu tư, cho phép khách hàng

đầu tư vào cổ phiếu, trái phiếu và các tài sản tài chính khác.

1.2 . Bài toán giải quyết

1.2.1 . Khảo sát hệ thống

Mặc dù hệ thống ngân hàng hiện tại đã đáp ứng được nhiều nhu cầu của khách hàng, nhưng

nó vẫn gặp một số nhược điểm và khó khăn: •

Tính phức tạp: Hệ thống ngân hàng thường rất phức tạp với nhiều tiến trình và hệ

thống con khác nhau, điều này làm tăng khả năng xảy ra lỗi và khó khăn trong việc bảo trì. •

Tính tương tác: Khách hàng muốn có khả năng tương tác với ngân hàng qua nhiều

kênh, bao gồm điện thoại di động, trang web và ứng dụng di động. Điều này đặt ra thách

thức trong việc đồng nhất trải nghiệm khách hàng. •

Bảo mật: Ngân hàng cần đảm bảo tính bảo mật của thông tin cá nhân và tài chính

của khách hàng trong bối cảnh ngày càng phức tạp của các mối đe dọa an ninh mạng.

1.2.2 . Phát biểu bài toán

Để cải thiện hoạt động của hệ thống ngân hàng và giải quyết các nhược điểm và khó khăn đã

nêu, chúng ta cần phát triển một phần mềm quản lý ngân hàng hiệu quả, bảo mật và tích

hợp nhiều tính năng. Nhiệm vụ chính của phần mềm này là: lOMoAR cPSD| 47270246 •

Quản lý tài khoản khách hàng: Cho phép khách hàng xem thông tin tài khoản, sao kê

giao dịch và thực hiện các thay đổi liên quan đến tài khoản của họ. •

Giao dịch tài chính: Cung cấp khả năng chuyển khoản, rút tiền mặt, nạp tiền vào tài

khoản và thanh toán hóa đơn thông qua ngân hàng. •

Cấp tín dụng: Hỗ trợ việc cấp tín dụng cho cá nhân và doanh nghiệp, bao gồm vay

mua nhà, vay mua ô tô và tín dụng doanh nghiệp. •

Quản lý đầu tư: Cung cấp dịch vụ quản lý đầu tư, cho phép khách hàng đầu tư vào cổ

phiếu, trái phiếu và các tài sản tài chính khác. 1.2.3 . Hạn chế

Trong quá trình phát triển phần mềm quản lý ngân hàng, chúng ta cũng phải đối mặt với một số hạn chế như: •

Hạn chế về nguồn lực: Việc phát triển phần mềm quản lý ngân hàng đòi hỏi sự đầu

tư về nguồn lực và nguồn nhân lực đáng kể. •

Thách thức về bảo mật: Bảo mật thông tin cá nhân và tài chính là một ưu tiên quan

trọng và đầy thách thức trong hệ thống ngân hàng.

1.3 . Đề xuất giải pháp 1.3.1 . Xuất phát điểm

Để giải quyết các thách thức và nhược điểm đã nêu ở phần 1.2, chúng ta cần đề xuất một

giải pháp toàn diện và hiệu quả. Dưới đây là các điểm khởi đầu quan trọng trong việc đề xuất giải pháp: •

Hiệu suất: Giải pháp mới cần tối ưu hóa hiệu suất của hệ thống ngân hàng, đảm bảo

rằng các giao dịch và tác vụ có thể được thực hiện một cách nhanh chóng và hiệu quả. •

Tích hợp đa kênh: Khách hàng ngày càng mong muốn khả năng tương tác với ngân

hàng qua nhiều kênh khác nhau. Giải pháp cần đảm bảo tích hợp mượt mà của các kênh

như ứng dụng di động, trang web, và quầy giao dịch. •

Bảo mật cao: Bảo mật thông tin là một yếu tố không thể thiếu. Giải pháp cần có các

biện pháp bảo mật mạnh mẽ để đảm bảo rằng dữ liệu cá nhân và tài chính của khách hàng

được bảo vệ an toàn khỏi các mối đe dọa.

1.3.2 . Mô tả chi tiết giải pháp dự kiến

Giải pháp quản lý ngân hàng được đề xuất sẽ bao gồm một loạt các thành phần và tính năng

quan trọng để đáp ứng các yêu cầu và mục tiêu đã đặt ra. Dưới đây là một số điểm quan

trọng về giải pháp dự kiến: lOMoAR cPSD| 47270246 •

Hệ thống quản lý tài khoản: Hệ thống sẽ cung cấp một giao diện dễ sử dụng để khách

hàng có thể kiểm tra thông tin tài khoản, xem sao kê giao dịch và thực hiện các thay đổi liên

quan đến tài khoản của họ. •

Giao dịch tài chính: Giao diện giao dịch tài chính sẽ cho phép khách hàng thực hiện

các giao dịch như chuyển khoản tiền, rút tiền mặt, nạp tiền vào tài khoản và thanh toán hóa

đơn một cách dễ dàng và an toàn. •

Cấp tín dụng: Hệ thống sẽ hỗ trợ việc cấp tín dụng cho cá nhân và doanh nghiệp, với

quy trình đơn giản hóa và đánh giá tín dụng nhanh chóng. •

Quản lý đầu tư: Giải pháp cung cấp dịch vụ quản lý đầu tư thông minh, cho phép

khách hàng theo dõi và quản lý danh mục đầu tư của họ thông qua giao diện dễ sử dụng.

1.3.3 . Từ điển dữ liệu của hệ thống

Một phần quan trọng của việc đề xuất giải pháp là thiết lập từ điển dữ liệu của hệ thống.

Dưới đây là một số khái niệm quan trọng: •

Tài khoản khách hàng: Thông tin cá nhân của người dùng, bao gồm tên, địa chỉ, số

điện thoại, và thông tin tài khoản. •

Giao dịch: Mô tả các giao dịch tài chính, bao gồm số tiền, ngày thực hiện, và mô tả chi tiết. •

Tín dụng: Thông tin về các khoản vay, bao gồm số tiền vay, lãi suất và thời hạn. •

Đầu tư: Danh sách tài sản đầu tư của khách hàng, bao gồm cổ phiếu, trái phiếu và tài sản tài chính khác.

1.4 . Các Yếu Tố Hạn Chế

Trong quá trình phát triển giải pháp quản lý ngân hàng, chúng ta không thể tránh khỏi những

yếu tố hạn chế và thách thức. Dưới đây là một số yếu tố quan trọng cần xem xét:

1.4.1. Hạn chế về Ngân Lực

Phát triển một hệ thống quản lý ngân hàng hiệu quả và an toàn đòi hỏi một lượng lớn nguồn

lực. Cần phải đầu tư vào cơ sở hạ tầng máy tính, mạng lưới, phần mềm, và nguồn nhân lực

đủ đáng kể để xây dựng và duy trì hệ thống này. Điều này có thể tạo ra áp lực tài chính lớn

đối với ngân hàng và yêu cầu một quản lý tài chính thông minh. 1.4.2. Bảo Mật

Vấn đề bảo mật là một trong những thách thức lớn nhất đối với hệ thống ngân hàng. Các tấn

công mạng, việc đánh cắp dữ liệu và gian lận tài chính có thể gây thiệt hại nghiêm trọng cho

cả ngân hàng và khách hàng. Để đối phó với điều này, giải pháp quản lý ngân hàng cần tích

hợp các biện pháp bảo mật mạnh mẽ, bao gồm mã hóa dữ liệu, theo dõi giao dịch, và kiểm

tra an ninh mạng thường xuyên. lOMoAR cPSD| 47270246

1.4.3. Tuân Thủ Luật Pháp

Ngành ngân hàng phải tuân thủ nhiều quy định và luật pháp về tài chính, bảo mật, và quyền

riêng tư. Việc phát triển giải pháp quản lý ngân hàng đòi hỏi sự tuân thủ chặt chẽ của tất cả

các quy định này. Vi phạm luật pháp có thể dẫn đến hậu quả pháp lý và tài chính đáng kể.

1.4.4. Tiêu Chuẩn Công Nghiệp

Ngành công nghiệp ngân hàng đang chịu áp lực từ sự thay đổi liên tục trong công nghệ và sự

cạnh tranh ngày càng gay gắt. Để duy trì sự cạnh tranh, giải pháp quản lý ngân hàng cần

tuân thủ các tiêu chuẩn công nghiệp mới nhất và thích nghi với sự thay đổi. 1.4.5. Sự Phức Tạp

Hệ thống ngân hàng là một môi trường phức tạp với nhiều loại dữ liệu và quy trình khác

nhau. Sự phức tạp này có thể tạo ra thách thức trong việc phát triển, triển khai và quản lý

giải pháp quản lý ngân hàng. Việc thiết kế giải pháp phải xem xét sự phức tạp này và đảm

bảo tính mô đun và linh hoạt của hệ thống.

________________________________________

1.5 . Mục Tiêu và Lợi Ích Của Giải Pháp 1.5.1 . Mục Tiêu Chính

Mục tiêu chính của giải pháp quản lý ngân hàng là tạo ra một hệ thống toàn diện và hiệu quả

để quản lý tài khoản, giao dịch tài chính, cấp tín dụng và quản lý đầu tư. Mục tiêu cụ thể của giải pháp bao gồm: •

Cải thiện Trải Nghiệm Khách Hàng: Hệ thống cần cung cấp trải nghiệm khách hàng

tốt hơn, cho phép họ thực hiện các tác vụ một cách thuận tiện và nhanh chóng. •

Tăng Cường Hiệu Suất: Giải pháp cần tối ưu hóa hiệu suất và tích hợp các quy trình

tự động để giảm thời gian xử lý và nguy cơ lỗi. •

Bảo Mật Thông Tin: Mục tiêu quan trọng là đảm bảo an toàn và bảo mật cho thông

tin cá nhân và tài chính của khách hàng. •

Đáp Ứng Luật Pháp: Giải pháp cần tuân thủ tất cả các quy định và luật pháp liên quan đến ngành ngân hàng.

1.5.2 . Lợi Ích Của Giải Pháp

Sự triển khai thành công của giải pháp quản lý ngân hàng sẽ mang lại một loạt lợi ích cho cả ngân hàng và khách hàng: •

Tính Linh Hoạt: Hệ thống sẽ cung cấp khả năng mở rộng và linh hoạt, cho phép ngân

hàng thích nghi với sự thay đổi trong nhu cầu của khách hàng và thị trường. lOMoAR cPSD| 47270246 •

Tối Ưu Hóa Chi Phí: Giải pháp có tiềm năng giảm chi phí vận hành và quản lý, đồng

thời cung cấp giá trị lớn hơn cho khách hàng. •

Tăng Trải Nghiệm Khách Hàng: Khách hàng sẽ được trải nghiệm dịch vụ tốt hơn và

thuận tiện hơn, giúp duy trì và tăng cường mối quan hệ với ngân hàng. •

Cải Thiện Hiệu Suất: Quy trình tự động và tối ưu hóa sẽ giúp cải thiện hiệu suất và

giảm thời gian xử lý giao dịch. •

Tăng Cường Bảo Mật: Bảo mật cao cấp và các biện pháp an ninh mạng sẽ giúp bảo vệ

thông tin cá nhân và tài chính của khách hàng khỏi các mối đe dọa. •

Tuân Thủ Tốt Hơn: Hệ thống sẽ giúp ngân hàng tuân thủ tốt hơn với luật pháp và quy

định, tránh các rủi ro pháp lý. •

Nâng Cao Quản Lý Đầu Tư: Khách hàng có thể theo dõi và quản lý đầu tư của họ một

cách tốt hơn thông qua giao diện đơn giản và thông minh. 1.5.3 . Tóm Tắt

Chương 1 đã giới thiệu bài toán quản lý ngân hàng, đặt ra vấn đề, yêu cầu phần mềm, khảo

sát hệ thống hiện tại và đề xuất giải pháp. Nội dung 2. Yêu Cầu Hệ Thống

Phần này trình bày về các yêu cầu cụ thể mà hệ thống quản lý ngân hàng cần thỏa mãn. Yêu

cầu này giúp xác định các vấn đề cần giải quyết, các đối tượng tham gia vào hệ thống và các

chức năng mà hệ thống cần xây dựng.

2.1 . Vấn Đề Cần Giải Quyết

Hệ thống quản lý ngân hàng đối diện với nhiều vấn đề cần được giải quyết một cách hiệu

quả để đảm bảo hoạt động suôn sẻ và cung cấp dịch vụ tốt cho khách hàng. Các vấn đề cần xem xét bao gồm: •

Quản lý Tài Khoản: Ngân hàng phải quản lý hàng triệu tài khoản của khách hàng, bao

gồm tài khoản tiết kiệm, tài khoản thanh toán, và tài khoản đầu tư. Việc quản lý số

lượng lớn tài khoản đòi hỏi một hệ thống mạnh mẽ. •

Bảo Mật: Dữ liệu tài chính và cá nhân của khách hàng phải được bảo mật cao cấp để

tránh rủi ro bảo mật và gian lận. •

Giao Dịch Tài Chính: Hệ thống phải hỗ trợ các giao dịch tài chính như rút tiền, nạp

tiền, chuyển khoản và thanh toán hóa đơn một cách nhanh chóng và chính xác. lOMoAR cPSD| 47270246 •

Quản Lý Đầu Tư: Ngân hàng phải cung cấp khả năng quản lý và theo dõi đầu tư tài sản cho khách hàng. •

Tín Dụng: Ngân hàng cần quản lý các khoản vay và cấp tín dụng cho khách hàng một cách hiệu quả.

2.2 . Đối Tượng Tham Gia

Hệ thống quản lý ngân hàng có liên quan đến các đối tượng quan trọng sau: •

Khách Hàng: Đây là người sử dụng dịch vụ của ngân hàng, bao gồm cá nhân và doanh nghiệp. •

Nhân Viên Ngân Hàng: Nhân viên quản lý, hỗ trợ và thực hiện các giao dịch tài chính cho khách hàng. •

Hệ Thống Ngân Hàng: Bao gồm các thành phần phần mềm và phần cứng của hệ

thống quản lý ngân hàng.

2.3 . Các Chức Năng Cần Xây Dựng

Để giải quyết các vấn đề và đáp ứng nhu cầu của đối tượng tham gia, hệ thống quản lý ngân

hàng cần xây dựng các chức năng sau:

2.3.1 . Quản Lý Tài Khoản •

Tạo Tài Khoản: Cho phép khách hàng tạo tài khoản ngân hàng mới một cách dễ dàng. •

Quản Lý Tài Khoản: Cung cấp khả năng quản lý tài khoản hiệu quả cho khách hàng.

2.3.2 . Giao Dịch Tài Chính •

Giao Dịch Tiền Tệ: Cho phép khách hàng thực hiện các giao dịch tiền tệ như rút tiền,

nạp tiền, chuyển khoản và thanh toán hóa đơn. 2.3.3 . Quản Lý Đầu Tư •

Quản Lý Đầu Tư: Cung cấp khả năng quản lý và theo dõi đầu tư tài sản cho khách hàng. 2.3.4 . Cấp Tín Dụng •

Cấp Tín Dụng: Hỗ trợ khách hàng trong việc cấp tín dụng và quản lý khoản vay. 2.3.5 . Bảo Mật •

Bảo Mật: Đảm bảo tính bảo mật cao cấp cho thông tin cá nhân và tài chính của khách hàng. lOMoAR cPSD| 47270246

Các chức năng này là cơ bản và làm nền tảng cho việc phát triển hệ thống quản lý ngân

hàng. Quá trình phân tích và thiết kế cụ thể sẽ cần xác định chi tiết hơn về từng chức năng. 2.3 . Mô Tả Ca Sử Dụng

Mô tả ca sử dụng (Use Case) là một phần quan trọng trong quá trình phân tích hệ thống. Nó

giúp xác định và mô tả các tình huống và hành vi mà hệ thống cần hỗ trợ để đáp ứng các yêu

cầu của khách hàng và ngân hàng. Dưới đây là mô tả một số ca sử dụng quan trọng của hệ

thống quản lý ngân hàng.

2.3.1 . Mô Tả Ca Sử Dụng: Rút Tiền

Mô Tả: Khách hàng muốn rút tiền từ tài khoản ngân hàng của họ. Chức Năng Liên Quan: • Xác thực người dùng. •

Kiểm tra số dư tài khoản. • Giao dịch tiền tệ. Luồng Chính: 1.

Khách hàng đăng nhập vào hệ thống bằng thông tin đăng nhập của họ. 2.

Hệ thống yêu cầu khách hàng nhập số tiền cần rút. 3.

Khách hàng nhập số tiền và xác nhận giao dịch. 4.

Hệ thống kiểm tra số dư tài khoản của khách hàng. 5.

Nếu số dư đủ để rút tiền, hệ thống thực hiện giao dịch và cập nhật số dư. 6.

Hệ thống cung cấp khách hàng biên lai và thông báo về giao dịch thành công. Luồng Alternatif: •

Nếu số dư không đủ để rút tiền, hệ thống thông báo cho khách hàng và yêu cầu họ

nhập lại số tiền hoặc thực hiện giao dịch khác.

2.3.2 . Mô Tả Ca Sử Dụng: Chuyển Khoản

Mô Tả: Khách hàng muốn chuyển tiền từ tài khoản của họ đến tài khoản khác, bao gồm cả

tài khoản trong và ngoài ngân hàng. Chức Năng Liên Quan: • Xác thực người dùng. •

Kiểm tra số dư tài khoản. lOMoAR cPSD| 47270246 • Giao dịch tiền tệ. Luồng Chính: 1.

Khách hàng đăng nhập vào hệ thống bằng thông tin đăng nhập của họ. 2.

Hệ thống yêu cầu khách hàng nhập thông tin tài khoản nguồn và tài khoản đích. 3.

Khách hàng nhập số tiền cần chuyển và xác nhận giao dịch. 4.

Hệ thống kiểm tra số dư tài khoản nguồn. 5.

Nếu số dư đủ để thực hiện chuyển khoản, hệ thống thực hiện giao dịch và cập nhật số dư tài khoản. 6.

Hệ thống cung cấp khách hàng biên lai và thông báo về giao dịch thành công. Luồng Alternatif: •

Nếu số dư không đủ để chuyển khoản, hệ thống thông báo cho khách hàng và yêu

cầu họ nhập lại số tiền hoặc thực hiện giao dịch khác.

2.3.3 . Mô Tả Ca Sử Dụng: Xem Số Dư Tài Khoản

Mô Tả: Khách hàng muốn xem số dư hiện tại của tài khoản ngân hàng của họ. Chức Năng Liên Quan: • Xác thực người dùng. Luồng Chính: 1.

Khách hàng đăng nhập vào hệ thống bằng thông tin đăng nhập của họ. 2.

Hệ thống hiển thị số dư tài khoản hiện tại của khách hàng. Luồng Alternatif: •

Nếu khách hàng nhập thông tin đăng nhập không chính xác hoặc tài khoản bị khoá,

hệ thống thông báo lỗi và yêu cầu khách hàng thử lại hoặc liên hệ với ngân hàng.

2.3.4 . Mô Tả Ca Sử Dụng: Quản Lý Đầu Tư

Mô Tả: Khách hàng muốn xem và quản lý các tài sản đầu tư trong tài khoản của họ. Chức Năng Liên Quan: • Xác thực người dùng. •

Hiển thị thông tin tài sản đầu tư. lOMoAR cPSD| 47270246 Luồng Chính: 1.

Khách hàng đăng nhập vào hệ thống bằng thông tin đăng nhập của họ. 2.

Hệ thống hiển thị danh sách các tài sản đầu tư của khách hàng bao gồm cổ phiếu, trái

phiếu và tài sản tài chính khác. 3.

Khách hàng có thể xem chi tiết về từng tài sản, bao gồm giá trị thị trường và lịch sử giao dịch. Luồng Alternatif: •

Nếu khách hàng nhập thông tin đăng nhập không chính xác hoặc tài khoản bị khoá,

hệ thống thông báo lỗi và yêu cầu khách hàng thử lại hoặc liên hệ với ngân hàng.

Mô tả ca sử dụng giúp xác định cách các đối tượng sử dụng hệ thống và tương tác với nó.

Điều này sẽ là cơ sở cho việc thiết kế và phát triển các tính năng cụ thể trong hệ thống quản lý ngân hàng.

"2.4. Biểu đồ trạng thái".

2.4 . Biểu đồ trạng thái

Biểu đồ trạng thái là một phần quan trọng trong việc mô hình hóa hệ thống quản lý ngân

hàng. Nó giúp mô tả các trạng thái khác nhau mà các đối tượng trong hệ thống có thể tồn tại

và các sự kiện hoặc hành động chuyển đổi giữa các trạng thái này. Dưới đây là một số biểu

đồ trạng thái quan trọng trong hệ thống quản lý ngân hàng:

2.4.1 . Biểu đồ trạng thái cho Tài khoản Người dùng

Mô Tả: Biểu đồ này mô tả các trạng thái mà tài khoản người dùng có thể tồn tại trong hệ thống. Các Trạng Thái Chính: •

Chưa Xác Thực: Trạng thái ban đầu khi tài khoản mới được tạo và chưa được xác thực bởi người dùng. •

Xác Thực Thành Công: Trạng thái sau khi người dùng đã xác thực tài khoản thành công. •

Hoạt Động: Trạng thái khi tài khoản đang hoạt động và có thể thực hiện các giao dịch. •

Khoá: Trạng thái khi tài khoản bị khoá, có thể do người dùng hoặc ngân hàng thực hiện.

Sự Kiện Chuyển Trạng Thái: lOMoAR cPSD| 47270246 •

Xác thực Tài khoản: Diễn ra khi người dùng xác thực tài khoản. •

Khoá Tài khoản: Diễn ra khi tài khoản bị khoá.

2.4.2 . Biểu đồ trạng thái cho Giao Dịch

Mô Tả: Biểu đồ này mô tả các trạng thái mà giao dịch có thể tồn tại trong hệ thống. Các Trạng Thái Chính: •

Đang Chờ Xử Lý: Trạng thái ban đầu khi giao dịch mới được tạo và đang chờ để được xử lý. •

Đã Xử Lý: Trạng thái khi giao dịch đã được xử lý thành công. •

Lỗi: Trạng thái khi giao dịch gặp lỗi và không thể hoàn thành.

Sự Kiện Chuyển Trạng Thái: •

Tạo Giao Dịch: Diễn ra khi người dùng tạo một giao dịch mới. •

Xử Lý Giao Dịch: Diễn ra khi hệ thống xử lý giao dịch thành công. •

Lỗi Giao Dịch: Diễn ra khi giao dịch gặp lỗi.

2.4.3 . Biểu đồ trạng thái cho Tài Sản Đầu Tư

Mô Tả: Biểu đồ này mô tả các trạng thái mà tài sản đầu tư có thể tồn tại trong hệ thống. Các Trạng Thái Chính: •

Chưa Mua: Trạng thái khi tài sản đầu tư chưa được mua. •

Đã Mua: Trạng thái khi tài sản đầu tư đã được mua và đang được quản lý. •

Đã Bán: Trạng thái khi tài sản đầu tư đã được bán.

Sự Kiện Chuyển Trạng Thái: •

Mua Tài Sản: Diễn ra khi người dùng mua một tài sản đầu tư. •

Bán Tài Sản: Diễn ra khi người dùng bán một tài sản đầu tư.

Biểu đồ trạng thái giúp hiểu rõ quá trình và luồng làm việc của hệ thống quản lý ngân hàng

từ góc độ trạng thái của các đối tượng và tài sản. Điều này có thể giúp trong việc thiết kế và

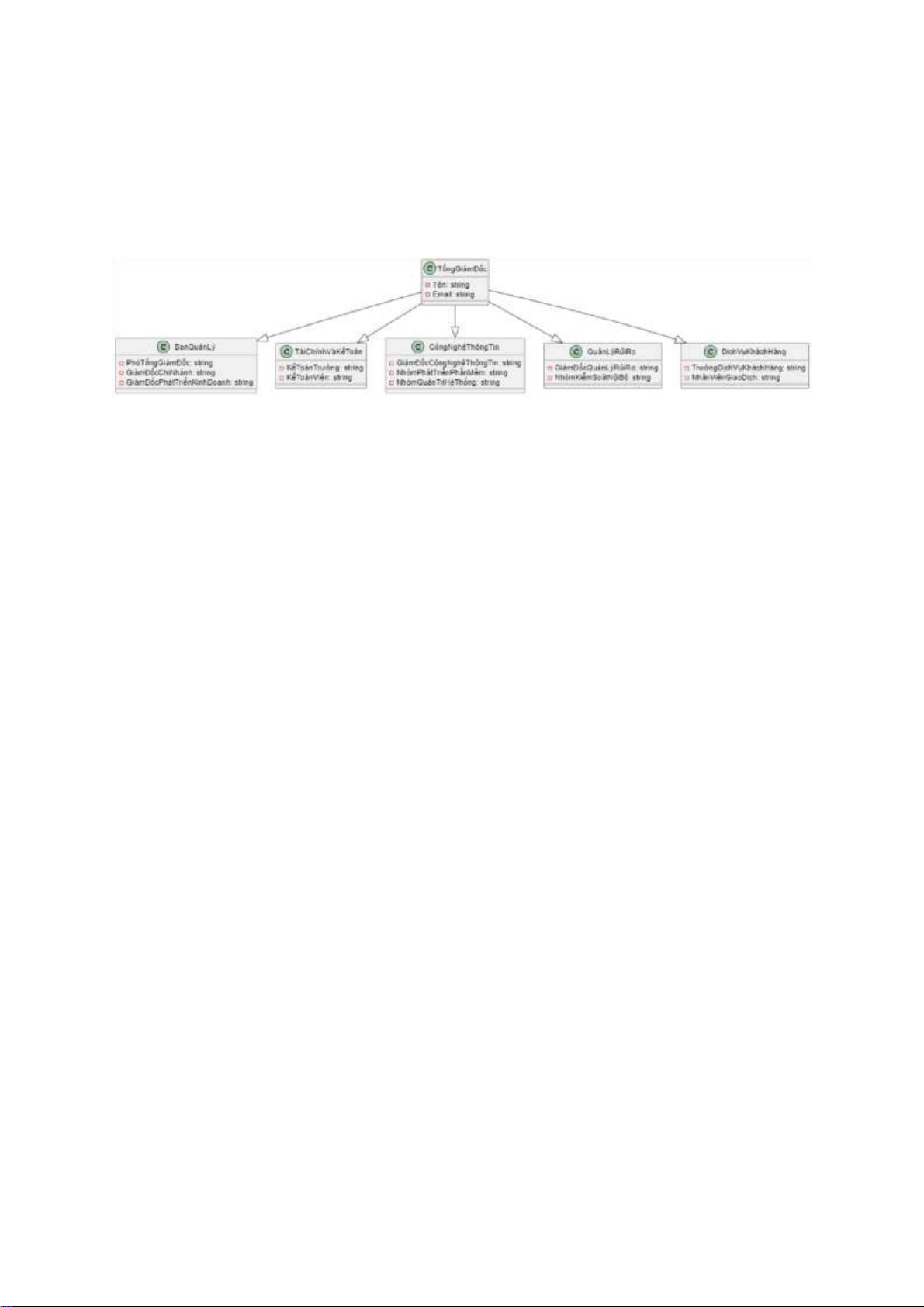

triển khai hệ thống một cách hiệu quả. 2.5 . Cơ Cấu Tổ Chức lOMoAR cPSD| 47270246

Phần này tập trung vào cơ cấu tổ chức của hệ thống quản lý ngân hàng. Điều này bao gồm

cách ngân hàng tổ chức các bộ phận và đội ngũ nhân viên để quản lý và vận hành hệ thống

một cách hiệu quả. Cơ cấu tổ chức của một ngân hàng thường bao gồm các bộ phận sau:

2.5.1 . Bộ Phận Quản Lý Ngân Hàng •

Tổng Giám Đốc: Người đứng đầu ngân hàng và chịu trách nhiệm lãnh đạo toàn bộ tổ chức. •

Ban Quản Lý: Bao gồm các chức vụ quan trọng như Phó Tổng Giám Đốc, Giám Đốc

Chi Nhánh, và Giám Đốc Phát Triển Kinh Doanh.

2.5.2 . Bộ Phận Tài Chính và Kế Toán •

Kế Toán Trưởng: Chịu trách nhiệm quản lý tất cả các hoạt động kế toán và tài chính của ngân hàng. •

Kế Toán Viên: Thực hiện các nhiệm vụ kế toán hàng ngày, bao gồm theo dõi giao dịch và báo cáo tài chính.

2.5.3 . Bộ Phận Công Nghệ Thông Tin •

Giám Đốc Công Nghệ Thông Tin: Chịu trách nhiệm quản lý toàn bộ hệ thống công

nghệ thông tin của ngân hàng. •

Nhóm Phát Triển Phần Mềm: Thiết kế, phát triển và duy trì phần mềm cho hệ thống quản lý ngân hàng. •

Nhóm Quản Trị Hệ Thống: Quản lý và duy trì cơ sở hạ tầng hệ thống, bao gồm máy chủ và mạng.

2.5.4 . Bộ Phận Quản Lý Rủi Ro •

Giám Đốc Quản Lý Rủi Ro: Đảm bảo rằng ngân hàng đang quản lý rủi ro một cách

hiệu quả và tuân thủ các quy định tài chính. •

Nhóm Kiểm Soát Nội Bộ: Thực hiện kiểm tra nội bộ để đảm bảo tính chính xác và tuân thủ quy định. lOMoAR cPSD| 47270246

2.5.5 . Bộ Phận Dịch Vụ Khách Hàng •

Trưởng Dịch Vụ Khách Hàng: Chịu trách nhiệm đảm bảo rằng khách hàng nhận được

dịch vụ xuất sắc từ ngân hàng. •

Nhân Viên Giao Dịch: Thực hiện các giao dịch với khách hàng như rút tiền, nạp tiền và tư vấn tài chính.

Cơ cấu tổ chức này có thể thay đổi tùy thuộc vào kích thước và mục tiêu cụ thể của ngân

hàng. Điều quan trọng là đảm bảo rằng cơ cấu tổ chức hỗ trợ hoạt động của hệ thống quản

lý ngân hàng một cách hiệu quả và đáp ứng các yêu cầu của khách hàng

2.6 . Phát Triển Bài Toán

Phần này tập trung vào việc phát triển bài toán cụ thể mà hệ thống quản lý ngân hàng sẽ giải

quyết. Bài toán này có thể bao gồm các chức năng và tính năng chính của hệ thống, và nó

phản ánh mục tiêu và yêu cầu của ngân hàng.

2.6.1 . Quản Lý Tài Khoản Người Dùng •

Mục Tiêu: Hệ thống sẽ quản lý tài khoản người dùng, bao gồm việc tạo, xác thực, và

quản lý tài khoản cá nhân. • Yêu Cầu: •

Hệ thống phải cho phép người dùng tạo tài khoản mới. •

Phải có quy trình xác thực người dùng, bao gồm xác thực hai yếu tố (2 FA) nếu cần. •

Phải cung cấp chức năng xem số dư, rút tiền, nạp tiền, và chuyển khoản.

2.6.2 . Quản Lý Tài Sản Đầu Tư •

Mục Tiêu: Hệ thống sẽ cho phép người dùng quản lý tài sản đầu tư, bao gồm cổ

phiếu, trái phiếu và tài sản tài chính khác. • Yêu Cầu: •

Hệ thống phải cung cấp thông tin về tài sản đầu tư, bao gồm giá trị thị trường và lịch sử giao dịch. •

Phải có chức năng mua và bán tài sản đầu tư. •

Phải có cơ chế theo dõi lợi nhuận và rủi ro của các tài sản đầu tư.

2.6.3 . Quản Lý Giao Dịch •

Mục Tiêu: Hệ thống sẽ quản lý các giao dịch tài chính của người dùng, bao gồm rút

tiền, nạp tiền và chuyển khoản. lOMoAR cPSD| 47270246 • Yêu Cầu: •

Hệ thống phải ghi lại lịch sử giao dịch và cung cấp thông báo cho người dùng về các giao dịch quan trọng. •

Phải cung cấp cơ chế kiểm tra số dư và đảm bảo tính chính xác của giao dịch. 2.6.4 . Quản Lý Rủi Ro •

Mục Tiêu: Hệ thống sẽ giám sát và quản lý các rủi ro tài chính, bao gồm rủi ro tín

dụng và rủi ro thị trường. • Yêu Cầu: •

Hệ thống phải có cơ chế theo dõi và đánh giá rủi ro liên quan đến tài khoản và tài sản đầu tư. •

Phải cung cấp báo cáo và cảnh báo về các tình huống có thể gây rủi ro tài chính.

Phần phát triển bài toán quan trọng để xác định phạm vi và chức năng chính của hệ thống

quản lý ngân hàng. Nó đảm bảo rằng hệ thống có khả năng giải quyết các yêu cầu cụ thể của

ngân hàng và khách hàng một cách hiệu quả. 2.7 . Hạn Chế

Phần này tập trung vào việc xác định và mô tả các hạn chế và khó khăn mà hệ thống quản lý

ngân hàng có thể gặp phải trong quá trình phát triển và vận hành. Điều này giúp nhận diện

các thách thức tiềm năng và đưa ra các giải pháp để vượt qua chúng.

2.7.1 . Bảo mật Thông Tin •

Hạn Chế: Bảo mật thông tin là một yếu tố quan trọng trong ngành ngân hàng, và việc

đảm bảo an toàn cho dữ liệu cá nhân và tài sản là một thách thức lớn. Các cuộc tấn

công mạng và việc sử dụng dữ liệu cá nhân không đúng cách có thể gây ra các vấn đề

về quyền riêng tư và pháp lý. •

Giải Pháp: Hệ thống quản lý ngân hàng phải đảm bảo rằng dữ liệu khách hàng được

mã hóa và bảo vệ một cách an toàn. Cần có quy trình kiểm tra bảo mật thường

xuyên và đào tạo nhân viên để phòng tránh các cuộc tấn công mạng. 2.7.2 . Tính Khả Duyệt •

Hạn Chế: Hệ thống quản lý ngân hàng phải xử lý hàng triệu giao dịch hàng ngày. Việc

duyệt và xử lý một lượng lớn giao dịch có thể gây áp lực lên cơ sở hạ tầng và tài nguyên của hệ thống. lOMoAR cPSD| 47270246 •

Giải Pháp: Sử dụng công nghệ và cơ chế tối ưu hóa để xử lý giao dịch một cách hiệu

quả. Cải thiện cơ sở hạ tầng và tăng cường khả năng mở rộng để đảm bảo tính khả duyệt và đáng tin cậy.

2.7.3 . Tuân Thủ Quy Định •

Hạn Chế: Ngành ngân hàng phải tuân thủ nhiều quy định và luật pháp liên quan đến

tài chính và bảo mật. Việc tuân thủ đòi hỏi quá trình quản lý và kiểm tra chặt chẽ, có

thể tạo áp lực lên hệ thống. •

Giải Pháp: Phải có quy trình và hệ thống kiểm tra để đảm bảo rằng hệ thống tuân thủ

các quy định và luật pháp hiện hành. Cần thiết kế hệ thống để có khả năng thay đổi

nhanh chóng khi có thay đổi trong quy định.

2.7.4 . Phát Triển Liên Tục •

Hạn Chế: Công nghệ và thị trường tài chính thay đổi liên tục. Hệ thống quản lý ngân

hàng phải duy trì và cập nhật liên tục để đáp ứng các yêu cầu mới và cạnh tranh trong ngành. •

Giải Pháp: Thực hiện quá trình phát triển liên tục (continuous development) để cập

nhật và mở rộng hệ thống theo thời gian. Sử dụng phương pháp phát triển linh hoạt

để có thể thích nghi nhanh chóng với thay đổi.

Các hạn chế được đề cập ở trên là những thách thức thường gặp trong việc phát triển và vận

hành hệ thống quản lý ngân hàng. Việc hiểu và xác định các hạn chế này là quan trọng để

đảm bảo tính ổn định và bảo mật của hệ thống. 3. Xuất Phát Điểm

Phần này tập trung vào việc xác định các điểm xuất phát và nguyên tắc căn bản mà hệ thống

quản lý ngân hàng sẽ dựa vào trong quá trình thiết kế và phát triển.

3.1 . Nguyên Tắc Căn Bản •

Độ Tin Cậy: Mục tiêu chính của hệ thống là đảm bảo tính tin cậy của tài khoản và giao

dịch của người dùng. Hệ thống phải hoạt động ổn định và bảo vệ dữ liệu của khách hàng. •

Bảo Mật: Bảo mật dữ liệu là ưu tiên hàng đầu. Hệ thống phải đảm bảo rằng thông tin

cá nhân và tài sản của khách hàng được bảo vệ an toàn và không bị truy cập trái phép. •

Hiệu Suất: Hệ thống phải đảm bảo hiệu suất cao để xử lý hàng triệu giao dịch hàng

ngày một cách nhanh chóng và hiệu quả. •

Tuân Thủ Quy Định: Hệ thống phải tuân thủ tất cả các quy định và luật pháp liên

quan đến ngành ngân hàng, bao gồm quy định về tài chính và bảo mật. 3.2 . Khả Năng Mở Rộng lOMoAR cPSD| 47270246 •

Mở Rộng Dễ Dàng: Hệ thống phải được thiết kế để có khả năng mở rộng dễ dàng

theo thời gian. Sự mở rộng này bao gồm việc thêm mới các chức năng và tính năng, cũng

như tăng cường khả năng xử lý giao dịch. •

Tích Hợp Dễ Dàng: Hệ thống cần hỗ trợ tích hợp với các hệ thống và dịch vụ bên

ngoài để cung cấp các tính năng bổ sung và tối ưu hóa quy trình làm việc.

3.3 . Tích Hợp Hệ Thống •

Tích Hợp Với Cơ Sở Dữ Liệu Khách Hàng: Hệ thống phải tích hợp tốt với cơ sở dữ liệu

khách hàng để cung cấp thông tin và dịch vụ cá nhân hóa. •

Tích Hợp Với Hệ Thống Giao Dịch Tài Chính: Hệ thống phải tích hợp với hệ thống giao

dịch tài chính bên ngoài để xử lý giao dịch tài chính và cung cấp thông tin về tài sản đầu tư.

3.4 . Kết Hợp Công Nghệ Mới •

Sáng Tạo và Cập Nhật: Hệ thống cần đón nhận và kết hợp các công nghệ mới như trí

tuệ nhân tạo (AI), học máy (Machine Learning), và blockchain để cải thiện quy trình và dịch vụ. •

Cập Nhật Định Kỳ: Cần có quy trình định kỳ để đánh giá và cập nhật công nghệ, đảm

bảo rằng hệ thống luôn sử dụng công nghệ hiện đại nhất.

Phần này giúp xác định nguyên tắc và mục tiêu căn bản mà hệ thống quản lý ngân hàng sẽ

tuân theo. Các nguyên tắc này là nền tảng để đảm bảo tính ổn định, bảo mật và hiệu suất của hệ thống.

3.5 . Mô Tả Chi Tiết Giải Pháp Dự Kiến

Phần này tập trung vào việc mô tả chi tiết về giải pháp dự kiến mà hệ thống quản lý ngân

hàng sẽ triển khai để đáp ứng các yêu cầu và mục tiêu đã đề xuất trong phần trước.

3.5.1 . Quản Lý Tài Khoản Người Dùng •

Đặc Điểm: Hệ thống sẽ cung cấp một giao diện đăng ký tài khoản cho khách hàng.

Sau khi đăng ký, người dùng sẽ có tài khoản cá nhân để quản lý tài chính. •

Xác Thực: Quá trình xác thực sẽ sử dụng các phương pháp bảo mật như mật khẩu,

OTP (One-Time Password), và xác thực hai yếu tố (2FA) để đảm bảo tính bảo mật của tài khoản. •

Quản Lý Tài Khoản: Người dùng có thể xem số dư, rút tiền, nạp tiền và thực hiện

chuyển khoản thông qua giao diện người dùng.

3.5.2 . Quản Lý Tài Sản Đầu Tư •

Đặc Điểm: Hệ thống sẽ cung cấp thông tin chi tiết về tài sản đầu tư của người dùng,

bao gồm cổ phiếu, trái phiếu và các tài sản tài chính khác. lOMoAR cPSD| 47270246 •

Mua và Bán Tài Sản Đầu Tư: Người dùng có thể mua và bán tài sản đầu tư thông qua

giao diện hệ thống. Hệ thống sẽ thực hiện các giao dịch này trên thị trường tài chính. •

Theo Dõi Lợi Nhuận và Rủi Ro: Hệ thống sẽ cung cấp công cụ để người dùng theo dõi

lợi nhuận và rủi ro của các tài sản đầu tư.

3.5.3 . Quản Lý Giao Dịch •

Đặc Điểm: Hệ thống sẽ ghi lại lịch sử giao dịch của người dùng và cung cấp thông báo

về các giao dịch quan trọng. •

Kiểm Tra Số Dư: Hệ thống sẽ kiểm tra số dư và đảm bảo tính chính xác của các giao dịch tài chính. 3.5.4 . Quản Lý Rủi Ro •

Đặc Điểm: Hệ thống sẽ theo dõi và đánh giá các rủi ro tài chính liên quan đến tài

khoản và tài sản đầu tư. •

Cảnh Báo Rủi Ro: Hệ thống sẽ cung cấp cảnh báo và báo cáo về các tình huống có thể gây rủi ro tài chính.

4. Từ Điển Dữ Liệu Của Hệ Thống

Phần này mô tả từ điển dữ liệu, là một tập hợp các định nghĩa và mô tả về cách dữ liệu được

tổ chức và lưu trữ trong hệ thống quản lý ngân hàng. Từ điển dữ liệu là một phần quan

trọng để hiểu cách thông tin được quản lý và truy xuất trong hệ thống. 4.1 . Khách Hàng •

Khách Hàng (Customer): Đại diện cho một người dùng cá nhân hoặc tổ chức có tài khoản trong hệ thống. •

Số Tài Khoản (Account Number): Số duy nhất được sử dụng để xác định tài khoản của khách hàng. •

Số Điện Thoại (Phone Number): Số điện thoại liên hệ của khách hàng. •

Địa Chỉ (Address): Địa chỉ của khách hàng. •

Email: Địa chỉ email của khách hàng. 4.2 . Tài Khoản •

Tài Khoản (Account): Đại diện cho một tài khoản ngân hàng của khách hàng. •

Số Dư (Balance): Số tiền còn lại trong tài khoản. •

Lịch Sử Giao Dịch (Transaction History): Ghi chép về các giao dịch tài chính được thực hiện trên tài khoản. lOMoAR cPSD| 47270246 •

Tài Sản Đầu Tư (Investment Assets): Danh sách các tài sản đầu tư mà khách hàng sở hữu trong tài khoản. 4.3 . Giao Dịch •

Giao Dịch (Transaction): Biểu diễn một giao dịch tài chính như rút tiền, nạp tiền, hoặc chuyển khoản. •

Số Tiền (Amount): Số tiền giao dịch. •

Ngày (Date): Ngày và thời gian giao dịch được thực hiện. •

Loại Giao Dịch (Transaction Type): Loại giao dịch như rút tiền, nạp tiền, chuyển

khoản, mua cổ phiếu, bán cổ phiếu, v.v. 4.4 . Tài Sản Đầu Tư •

Tài Sản Đầu Tư (Investment Asset): Biểu diễn một tài sản đầu tư như cổ phiếu, trái

phiếu, quỹ đầu tư, v.v. •

Giá Trị Thị Trường (Market Value): Giá trị hiện tại của tài sản đầu tư trên thị trường. •

Lịch Sử Giao Dịch (Transaction History): Ghi chép về các giao dịch liên quan đến tài sản đầu tư. 4.5 . Rủi Ro •

Rủi Ro (Risk): Đại diện cho mức độ rủi ro của tài khoản hoặc tài sản đầu tư. •

Mức Độ Rủi Ro (Risk Level): Phân loại mức độ rủi ro, ví dụ: rủi ro thấp, trung bình, cao. •

Cảnh Báo Rủi Ro (Risk Alerts): Thông báo về các tình huống có thể gây rủi ro tài chính.

CHƯƠNG 2. PHÂN TÍCH HỆ THỐNG

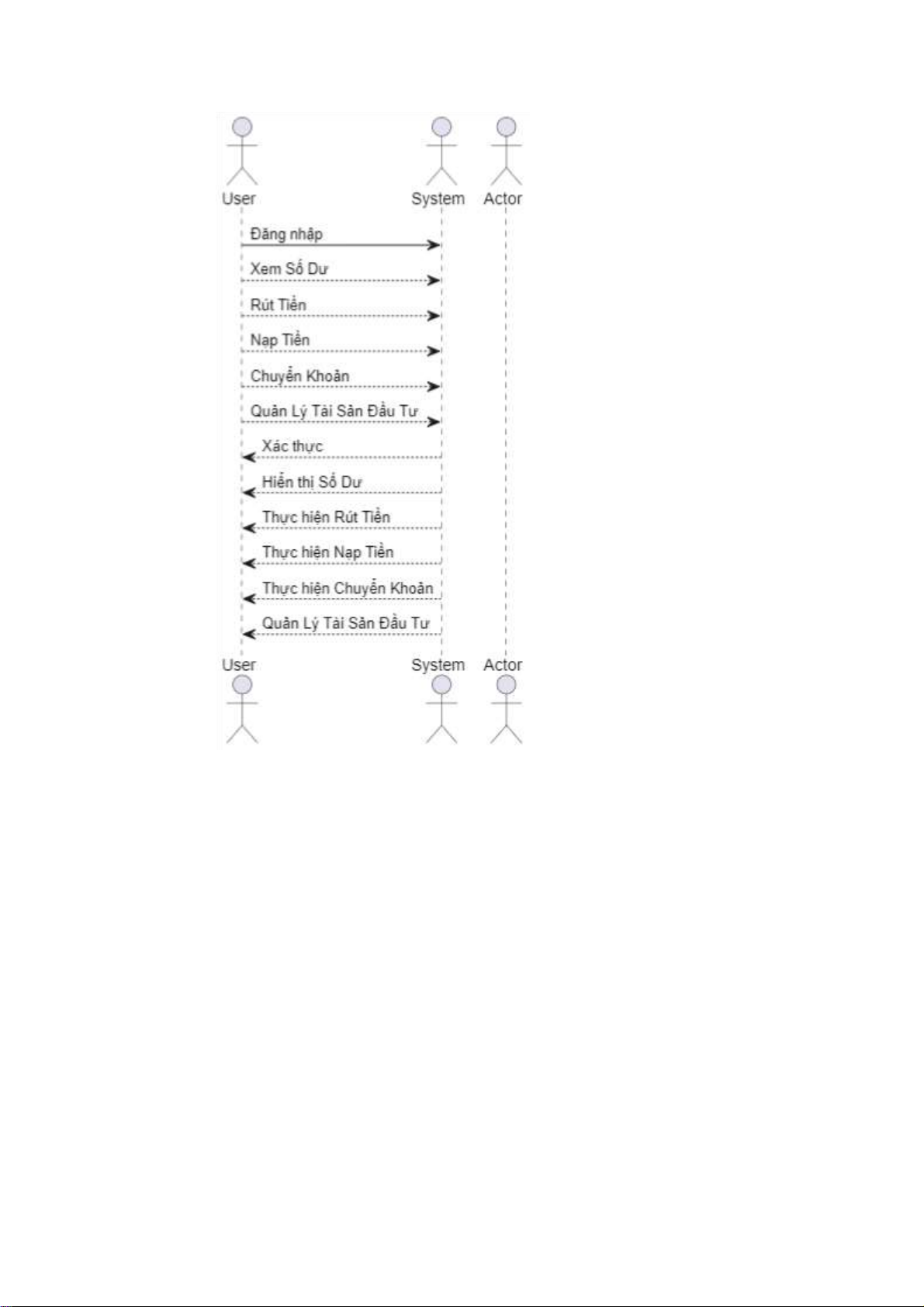

1. Biểu Đồ Ca Sử Dụng

1.1 . Biểu Đồ Ca Sử Dụng Tổng Quát

Biểu đồ ca sử dụng tổng quát là một biểu đồ cơ bản mô tả quy trình tổng quan của hệ thống

quản lý ngân hàng. Nó bao gồm các tác nhân (người dùng và hệ thống), ca sử dụng chính và

luồng chức năng chính trong hệ thống. Dưới đây là một mô tả ngắn về biểu đồ ca sử dụng tổng quát: •

Người Dùng (User): Đại diện cho khách hàng và người sử dụng hệ thống quản lý ngân hàng. •

Hệ Thống (System): Đại diện cho toàn bộ hệ thống quản lý ngân hàng. lOMoAR cPSD| 47270246 •

Đăng Nhập (Login): Ca sử dụng để người dùng đăng nhập vào hệ thống. •

Xem Số Dư (View Balance): Ca sử dụng cho phép người dùng xem số dư trong tài khoản của họ. •

Rút Tiền (Withdraw): Ca sử dụng cho phép người dùng rút tiền từ tài khoản của họ. •

Nạp Tiền (Deposit): Ca sử dụng cho phép người dùng nạp tiền vào tài khoản của họ. •

Chuyển Khoản (Transfer): Ca sử dụng cho phép người dùng thực hiện giao dịch

chuyển khoản giữa các tài khoản. •

Quản Lý Tài Sản Đầu Tư (Manage Investment Assets): Ca sử dụng cho phép người

dùng quản lý các tài sản đầu tư trong hệ thống.

1.2. Các Biểu Đồ Ca Sử Dụng Phân Rã

Ngoài biểu đồ tổng quát, hệ thống cũng được mô tả chi tiết thông qua các biểu đồ ca sử

dụng phân rã. Các biểu đồ này phân tách các ca sử dụng chính thành các bước và tương tác

cụ thể giữa người dùng và hệ thống. Các biểu đồ ca sử dụng phân rã sẽ chi tiết hơn về quá

trình thực hiện các tác vụ như đăng nhập, rút tiền, nạp tiền, và chuyển khoản. 1.3. Mô Tả Ca Sử Dụng

Mỗi ca sử dụng sẽ được mô tả chi tiết về các bước và tương tác cụ thể. Mô tả ca sử dụng

giúp hiểu rõ hơn về cách người dùng tương tác với hệ thống và cách hệ thống phản hồi. Ví

dụ, mô tả ca sử dụng "Rút Tiền" sẽ bao gồm các bước như nhập số tiền, xác thực, xử lý giao

dịch và cập nhật số dư.

1.4 .Vẽ biểu đồ tổng quát use case : lOMoAR cPSD| 47270246

Biểu đồ toàn hệ thống. Nhận Xét: 1.

Sự Hiểu Quả Trực Quan: Biểu đồ toàn hệ thống rất trực quan và giúp người đọc hiểu

rõ cách người dùng tương tác với hệ thống. Các tương tác cơ bản như đăng nhập, xem số

dư và thực hiện giao dịch được biểu diễn rõ ràng. 2.

Tương Tác Cơ Bản: Biểu đồ phản ánh các tương tác cơ bản như xem số dư, rút tiền,

nạp tiền, chuyển khoản và quản lý tài sản đầu tư. Tuy nhiên, nó không mô tả chi tiết về các

bước cụ thể trong mỗi tương tác. 3.

Thiếu Tương Tác với Rủi Ro: Biểu đồ không bao gồm tương tác với quản lý rủi ro, như

cảnh báo về các tình huống có thể gây rủi ro tài chính. Điều này có thể được bổ sung nếu cần thiết. lOMoAR cPSD| 47270246 4.

Thiếu Tương Tác Với Tài Sản Đầu Tư: Biểu đồ chỉ đề cập đến tương tác cơ bản với tài

khoản ngân hàng, nhưng không mô tả chi tiết về quản lý tài sản đầu tư. Nếu quản lý tài sản

đầu tư là một phần quan trọng của hệ thống, nên xem xét mô hình hóa riêng biệt cho phần này. 5.

Cần Bổ Sung Chi Tiết Hơn: Để tạo biểu đồ toàn hệ thống chi tiết hơn, bạn có thể xem

xét việc thêm các bước và tương tác cụ thể trong mỗi ca sử dụng. Điều này sẽ giúp người

đọc hiểu rõ hơn về quy trình và luồng làm việc trong hệ thống. 6.

Phản Hồi Tương Tác: Các mũi tên trở lại từ hệ thống đến người dùng và từ người

dùng đến hệ thống thể hiện cơ chế phản hồi trong quá trình tương tác. 7.

Phù Hợp Với Yêu Cầu Cơ Bản: Biểu đồ toàn hệ thống này phản ánh các yêu cầu cơ

bản đã được mô tả trong phần 1.4, bao gồm đăng nhập, xem số dư, rút tiền, nạp tiền,

chuyển khoản và quản lý tài sản đầu tư. 2. Đăng Ký Tài Khoản 2.1. Mục Đích

Phần này mô tả quá trình đăng ký tài khoản ngân hàng cho khách hàng cá nhân trong hệ

thống quản lý ngân hàng. Điều này cần thiết để cho phép khách hàng tiếp cận và sử dụng các dịch vụ ngân hàng. 2.2. Tác Nhân Tham Gia •

Khách Hàng: Người muốn mở tài khoản ngân hàng. •

Nhân Viên Ngân Hàng: Người chịu trách nhiệm hỗ trợ quá trình đăng ký tài khoản và

xác minh thông tin của khách hàng. 2.3 . Luồng Công Việc

2.3.1 . Khách Hàng Đến Ngân Hàng 1.

Khách hàng đến một chi nhánh ngân hàng hoặc sử dụng ứng dụng trực tuyến để bắt

đầu quá trình đăng ký tài khoản.

2.3.2 . Hoàn Thành Biểu Mẫu Đăng Ký 2.

Khách hàng điền các biểu mẫu đăng ký tài khoản, cung cấp thông tin cá nhân như

tên, địa chỉ, số điện thoại, và số CMND/CCCD. 2.3.3 . Xác Minh Thông Tin 3.

Nhân viên ngân hàng xác minh thông tin của khách hàng và yêu cầu các giấy tờ liên

quan như CMND/CCCD hoặc giấy tờ khác để xác minh danh tính.

2.3.4 . Chọn Loại Tài Khoản