Preview text:

CHƯƠNG 1: TỔNG QUAN VỀ SÁP NHẬP, HỢP NHẤT, MUA LẠI, THÂU TÓM VÀ THOÁI VỐN

1. Tổng quan về Sáp nhập, Hợp nhất, Mua lại, Thâu tóm và Thoái vốn

1.1. Sáp nhập doanh nghiệp

• Theo luật của Việt Nam

Theo điều 201, Luật Doanh Nghiệp 2020: “Một hoặc một số công ty (sau đây gọi là công

ty bị sáp nhập) có thể sáp nhập vào một công ty khác (sau đây gọi là công ty nhận sáp

nhập) bằng cách chuyển toàn bộ tài sản, quyền, nghĩa vụ và lợi ích hợp pháp sang công ty

nhận sáp nhập, đồng thời chấm dứt sự tồn tại của công ty bị sáp nhập.” • Theo luật của Mỹ

Sáp nhập là sự kết hợp giữa hai công ty mà trong đó, một công ty bị thâu tóm bởi một

công ty còn lại. Công ty mục tiêu sẽ bị mất đi đặc điểm nhận diện và trở thành một phần

của công ty nhận sáp nhập. Công ty nhận sáp nhập vẫn giữ được đặc điểm nhận diện

đồng thời sẽ nắm giữ các quyền, lợi ích và trách nhiệm của công ty bị sáp nhập.

Hoạt động Sáp nhập liên quan đến việc nhập một công ty này vào một công ty khác.

Công ty sáp nhập giữ lại tên và tư cách pháp nhân (Identity) của mình và công ty này

mua tất cả tài sản cũng như các khoản nợ của công ty bị sáp nhập. Sau thương vụ sáp

nhập, công ty bị sáp nhập chấm dứt việc tồn tại như là một công ty độc lập.

1.2. Hợp nhất doanh nghiệp (Consolidation)

• Theo luật của Việt Nam

Theo điều 200, Luật Doanh Nghiệp 2020: “Hai hoặc một số công ty (sau đây gọi là công

ty bị hợp nhất) có thể hợp nhất thành một công ty mới (sau đây gọi là công ty hợp nhất),

đồng thời chấm dứt tồn tại của các công ty bị hợp nhất.” • Theo luật của Mỹ

Hợp nhất có khái niệm tương tự như sáp nhập ngoại trừ việc cho ra đời một công ty hoàn

toàn mới. Trong hợp nhất, cả công ty hợp nhất và công ty bị hợp nhất đều bị chấm dứt sự

tồn tại về pháp lý của công ty trước đó và trở thành một phần của công ty mới. 1

Chú ý: Hợp nhất là một biến thể đặc biệt của sáp nhập. Một thương vụ sáp nhập khác với

một thương vụ hợp nhất ở đặc điểm là hợp nhất là sự kết hợp kinh doanh mà trong đó hai

hoặc nhiều công ty tham gia để tạo thành một công ty hoàn toàn mới. Tất cả các công ty

được hợp nhất sẽ bị giải thể và chỉ có công ty mới thành lập sẽ tiếp tục hoạt động. 1.3. Mua lại doanh nghiệp

• Theo Luật của Việt Nam

Theo Luật Cạnh tranh 2018 (có hiệu lực thi hành từ ngày 01/07/2019), tại chương IV, mục

2, điều 19: “Mua lại doanh nghiệp là việc một doanh nghiệp trực tiếp hoặc gián tiếp mua

toàn bộ hoặc một phần vốn góp, tài sản của doanh nghiệp khác đủ để kiểm soát, chi phối

doanh nghiệp hoặc một ngành, nghề của doanh nghiệp bị mua lại.” • Theo luật của Mỹ

Mua lại là hoạt động tiếp quản bằng cách mua lại một công ty (gọi là công ty mục tiêu) bởi

một công ty khác. Khi mua lại một công ty khác (công ty mục tiêu), công ty đi mua có thể

sử dụng 3 hình thức cơ bản: - Sáp nhập

- Mua lại cổ phiếu (Acquisition of Stock) là hình thức một công ty tiến hành mua lại cổ

phiếu có quyền bầu cử của một công ty khác (công ty mục tiêu) bằng tiền mặt, bằng cổ

phiếu hoặc các chứng khoán khác.

- Mua lại tài sản (Acquisition of Assets) là hình thức một công ty tiến hành mua lại tất

cả tài sản của một công ty khác (công ty mục tiêu). Chú ý:

• So với hoạt động Mua lại thì Sáp nhập không tốn nhiều chi phí (thủ tục pháp lý).

• Các cổ đông của 2 công ty trong thương vụ phải chấp thuận việc sáp nhập. Theo luật

của Mỹ, hai phần ba cổ đông phải bỏ phiếu biểu quyết đồng ý chấp nhận việc sáp nhập.

Ngoài ra, cổ đông của công ty bị sáp nhập có “quyền đánh giá – Appraisal rights” nghĩa là

cổ đông có thể đòi hỏi công ty đề nghị sáp nhập mua cổ phần của họ với một mức giá hợp

lý (Fair value). Nếu xảy ra sự bất đồng về mức giá hợp lý thì thương vụ sáp nhập sẽ trở nên

tốn kém nhiều chi phí hơn. 2

• Để mua lại một công ty khác, công ty đi mua lại có thể dùng hình thức chào mua

công khai (Tender Offer) để mua lại cổ phần có quyền bầu cử của công ty mục tiêu. Một

công ty còn có thể mua lại 1 công ty khác (công ty mục tiêu) bằng cách mua lại tài sản của

công ty đó, công ty bán tài sản không nhất thiết phải biến mất. Một thương vụ mua lại tài

sản đòi hỏi phải có quyền bỏ phiếu chính thức của các cổ đông trong công ty mục tiêu.

Điểm khác và cũng là ưu điểm của phương thức này đó là không có sự hiện diện của cổ

đông thiểu số nhưng nhược điểm của phương thức này là tốn kém chi phí do phải chuyển

quyền sở hữu của tài sản.

• Các yếu tố liên quan đến việc lựa chọn giữa hình thức Mua lại cổ phiếu và hình thức Sáp nhập:

o Trong một thương vụ Mua lại cổ phiếu, không cần thiết phải tổ chức các cuộc

họp cổ đông và cũng không cần thực hiện việc bỏ phiếu để biểu quyết. Nếu các cổ đông

của công ty mục tiêu không thích đề xuất chào mua thì họ không bắt buộc phải chấp nhận

và họ cũng không cần phải bán cổ phần của mình.

o Trong một thương vụ Mua lại cổ phiếu, công ty đề nghị mua lại có thể thương

lượng trực tiếp với các cổ đông của công ty mục tiêu thông qua đề nghị chào mua mà không

cần thông qua Hội đồng quản trị và Ban Giám đốc công ty. => Ban Giám đốc công ty mục

tiêu thường có xu hướng chống lại thương vụ mua lại này. => Ban Giám đốc công ty mục

tiêu có thể thực hiện các chiến thuật phòng, chống lại.

o Do có thể xảy ra tình trạng có một số cổ đông của công ty mục tiêu từ chối lời

đề nghị chào mua nên với thương vụ Mua lại cổ phiếu, công ty mục tiêu có thể không bị

mua lại một cách hoàn toàn. => Để một công ty này có thể hấp thụ hoàn toàn bởi một công

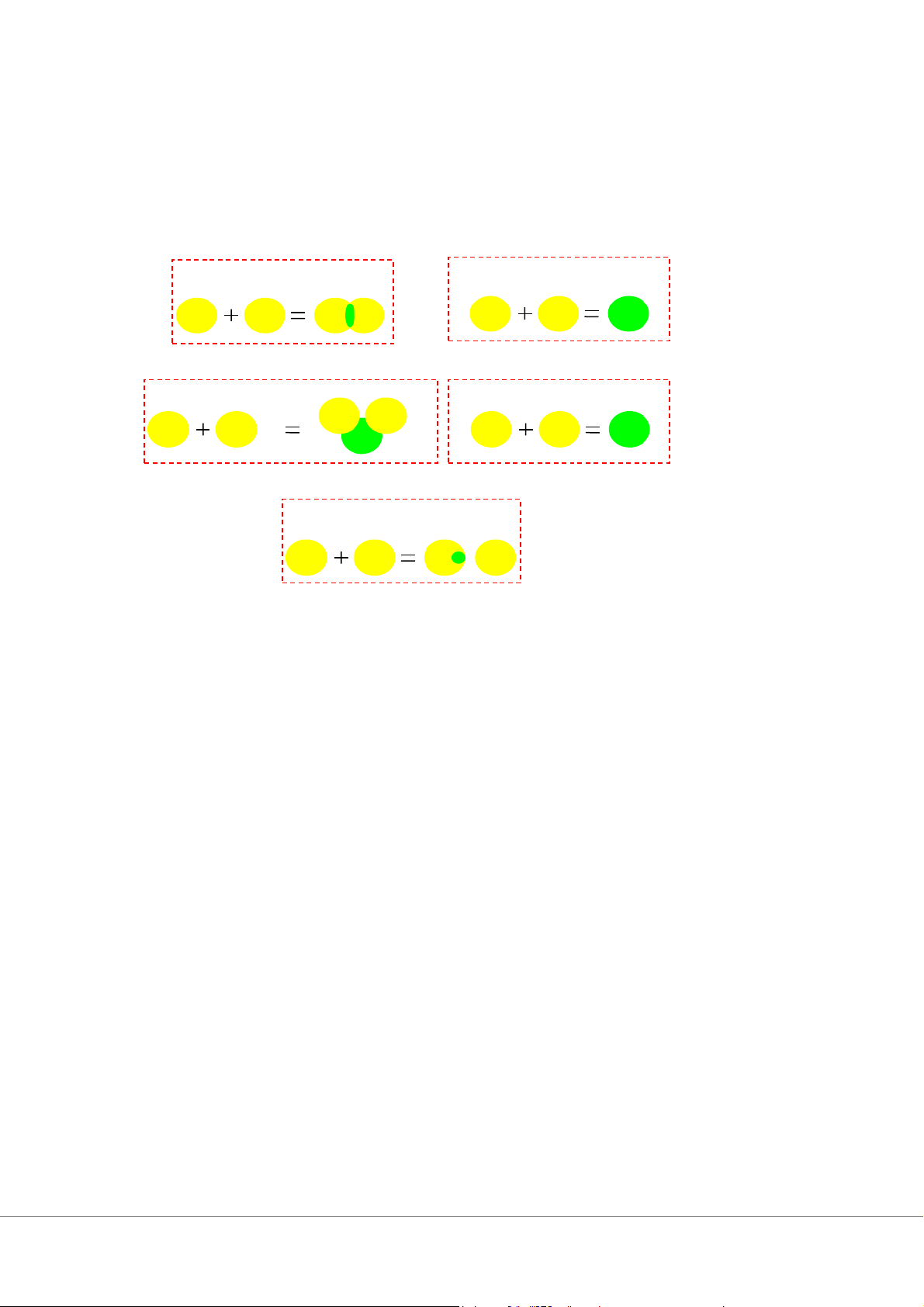

ty khác thì hình thức được chọn phải là hình thức Sáp nhập chứ không nên chọn hình thức Mua lại cổ phiếu. 1.4. Thâu tóm (Takeovers) 3 Liên minh Hợp nhất A B A B A B C Liên doanh Sáp nhập A B A B A B A C Đầu tư mới A B A + B 4 1.4. Thâu tóm (Takeovers)

Chú ý: Cần phân biệt thâu tóm và mua lại vì:

Thâu tóm là một hành động xảy ra khi một công ty tìm cách nắm giữ quyền kiểm soát

của một hoặc nhiều công ty khác (được gọi là công ty bị thâu tóm hoặc công ty mục tiêu)

thông qua việc mua toàn bộ hoặc một tỷ lệ cổ phiếu đủ để nắm quyền hoặc chi phối công ty mục tiêu.

Thâu tóm (Takeovers) có thể được thực hiện thông qua phương thức mua lại (Acquisitions);

lôi kéo các cổ đông bất mãn hay giành sự ủy quyền (Proxy Contests) hay thông qua các

giao dịch chuyển đổi công ty cổ phần đại chúng thành công ty cổ phần nội bộ (Going Private).

Thâu tóm bao gồm các hoạt động rộng hơn so với mua lại. Hoạt động Thâu tóm bao gồm: • Mua lại (Acquisitions)

o Sáp nhập hoặc Hợp nhất (Merger or Consolidation)

o Mua lại cổ phiếu (Acquisition of Stock)

o Mua lại tài sản (Acquisition of Assets)

• Giành sự ủy quyền (Proxy Contests)

• Chuyển đổi sang công ty cổ phần nội bộ (Going Private)

1.5. Thoái vốn (Divestitures)

Thoái vốn là hoạt động bán một phần hoặc toàn bộ doanh nghiệp thông qua hình

thức bán, trao đổi hay thực hiện phá sản doanh nghiệp. Thoái vốn còn liên quan đến việc chia tách công ty.

2. Các hình thức sáp nhập

Có rất nhiều tiêu thức phân loại để xác định hình thức của một thương vụ:

2.1. Căn cứ vào hình thức liên kết, có thể chia sáp nhập thành: sáp nhập theo chiều

ngang; sáp nhập theo chiều dọc; sáp nhập đồng tâm, đồng loại hoặc sáp nhập theo kiểu tổ hợp. 1

• Sáp nhập theo chiều ngang (Horizontal Merger)

Là hình thức sáp nhập hay hợp nhất giữa hai công ty kinh doanh hoặc cạnh tranh trong cùng

một ngành. Một thương vụ sáp nhập theo chiều ngang xảy ra khi hai đối thủ cạnh tranh

trong cùng ngành kết hợp lại với nhau. Ví dụ như, vào năm 1998, hai công ty dầu khí là

Exxon và Mobil đã hợp nhất trong một thương vụ siêu sáp nhập trị giá 78,9 tỷ đô la. Một

ví dụ nữa, vào năm 2009, một thương vụ siêu sáp nhập khác đã xảy ra khi Pfizer mua lại

Wyeth với giá 68 tỷ đô la. Năm 2002, Hãng sản xuất ô tô General Motors Corp. (GM) đầu

tư 251 triệu$ để mua 42,1% cổ phần của Daewoo Motors, tạo thành thương hiệu GM Daewoo.

Năm 1988, Daimler (thương hiệu nổi tiếng của Mercedes Benz) chi 27 tỷ Euro mua lại Chrysler (Mỹ)…

➔ Kết quả: Từ những thương vụ sáp nhập theo chiều ngang sẽ giúp cho công ty đi sáp

nhập có được lợi thế kinh tế về quy mô nhờ vào việc có được cơ hội mở rộng thị trường,

kết hợp thương hiệu, tiết kiệm chi phí cố định phân bổ cho một đơn vị sản phẩm, dễ dàng

tiếp cận với thị trường vốn. Đặc biệt, khi kết hợp hai đối thủ cạnh tranh cùng ngành trên

thương trường thì không những giảm bớt cho mình một đối thủ mà còn tăng sức mạnh trên

thị trường để đương đầu với các đối thủ còn lại,…

• Sáp nhập theo chiều dọc (Vertical Merger)

Sáp nhập theo chiều dọc là sự kết hợp giữa các công ty có tồn tại mối quan hệ người mua

và người bán. Sáp nhập theo chiều dọc diễn ra giữa hai công ty cùng lĩnh vực, ngành nghề

nhưng lại khác ở chu trình sản xuất. Sáp nhập theo chiều dọc là hình thức sáp nhập hay hợp

nhất giữa 2 công ty nằm trên cùng một chuỗi giá trị, dẫn đến sự mở rộng về phía trước hoặc

phía sau của công ty sáp nhập trên chuỗi giá trị đó.

Thương vụ giữa Time Warner Incorporated (hoạt động trong lĩnh vực truyền hình cáp) với

The Turner Corporation (công ty chuyên sản xuất các chương trình như CNN, TBS…).

Thương vụ giữa Walt Disney và ABC Television Network.

Luxottica (Ý) đã mua lại Lenscrafters và Sunglasses Hut, cũng như các thương hiệu lớn như Ray-Ban và Oakley. .. 2

Có hai hình thức sáp nhập dọc:

o Sáp nhập tiến: Là hình thức khi một công ty sáp nhập với một công ty khác là khách

hàng của mình hoặc là công ty phân phối sản phẩm cho mình.

o Sáp nhập lùi: Là hình thức khi một công ty sáp nhập với một công ty khác là nhà

cung cấp đầu vào của mình. Sau thương vụ sẽ giúp công ty đi sáp nhập chủ động hơn trong

quá trình sản xuất kinh doanh, đặc biệt liên quan đến các yếu tố đầu vào.

➔ Sáp nhập dọc đem lại cho công ty những lợi thế: đảm bảo và kiểm soát được chất lượng

nguồn hàng vào và ra của doanh nghiệp; giảm chi phí trung gian; khống chế, kiểm soát

nguồn hàng vào và ra của đối thủ cạnh tranh….

• Sáp nhập đồng tâm, đồng loại (Concentric/Congeneric Merger)

Sáp nhập đồng tâm, đồng loại là hình thức xảy ra khi hai công ty sáp nhập với nhau trong

cùng một lĩnh vực chung, nhưng lại không có mối quan hệ khách hàng và nhà cung cấp.

Ví dụ: Thương vụ sáp nhập giữa một công ty cho thuê tài chính và một ngân hàng.

• Sáp nhập theo kiểu tổ hợp (Conglomerate Merger)

Sáp nhập theo kiểu tổ hợp diễn ra giữa hai công ty hoạt động trong lĩnh vực, ngành hoàn

toàn khác nhau. Sáp nhập kiểu tổ hợp xảy ra khi các doanh nghiệp không phải là đối thủ

cạnh tranh và không có mối quan hệ người mua - người bán.

Sáp nhập tổ hợp có thể chia thành 3 loại:

o Sáp nhập tổ hợp thuần túy: Đây là hình thức sáp nhập giữa 2 công ty hoạt động

trong những lĩnh vực không có bất cứ mối quan hệ nào với nhau.

o Sáp nhập bành trướng về địa lý: Đây là hình thức sáp nhập giữa 2 công ty sản xuất

cùng một loại sản phẩm nhưng lại tiêu thụ trên 2 thị trường hoàn toàn cách biệt về mặt địa lý.

o Sáp nhập đa dạng hóa sản phẩm: Đây là hình thức sáp nhập giữa 2 công ty sản

xuất 2 loại sản phẩm khác nhau nhưng cùng ứng dụng cộng nghệ sản xuất hoặc tiếp thị gần giống nhau.

Ví dụ: Philip Morris - một công ty thuốc lá, mua lại General Foods vào năm 1985 với giá

5,6 tỷ đô la; Kraft vào năm 1988 với giá 13,44 tỷ đô la, và Nabisco vào năm 2000 với giá 18,9 tỷ đô la. 3

Bên cạnh đó, thương vụ trị giá 3,4 tỷ đô la của công ty Sony khi mua lại hãng phim

Columbia của Mỹ từ tay Coca Cola vào năm 1989 cũng được xem là một thương vụ sáp

nhập kiểu tổ hợp điển hình.

Sáp nhập tổ hợp có ưu điểm là giúp cho công ty sáp nhập giảm thiểu được rủi ro nhờ vào

đa dạng hóa; gia tăng khả năng sinh lợi nhờ vào việc tìm kiếm được các cơ hội phát triển

mới; tiết kiệm được chi phí khi gia nhập vào thị trường mới…. Tuy nhiên, Sáp nhập tổ hợp

cũng hàm chứa nhiều nhược điểm như có thể làm cho công ty sáp nhập đối mặt với vấn đề

văn hóa quốc gia, gia tăng trong chi phí quản lý khi gia nhập vào thị trường mới….

2.2. Căn cứ trên phạm vi lãnh thổ, có thể chia thành 2 loại:

• Sáp nhập trong nước (Domestic Merger): Là hình thức mua lại và sáp nhập diễn

ra giữa 2 công ty hoạt động trong cùng lãnh thổ quốc gia.

• Sáp nhập xuyên biên (Cross – border Merger): Là hình thức mua lại và sáp nhập

diễn ra giữa 2 công ty hoạt động không nằm trong cùng lãnh thổ quốc gia (thuộc ít nhất hai quốc gia khác nhau).

2.3. Căn cứ vào chiến lược mua lại hoặc căn cứ vào tính thân thiện của thương vụ,

có thể chia thành hai loại:

• Thương vụ M&A thân thiện (Friendly Takeover): Là trường hợp cả hai công ty

đều sẵn sàng tham gia thương vụ, trên tinh thần cả hai bên cùng có lợi. Điển hình là thương

vụ Vodafone Air Touch mua lại Mannesmann AG (tháng 2 năm 2000).

• M&A thù địch (Hostile Takeover): Là trường hợp bên chào mua (bidder) tham gia

thương vụ để mua lại một công ty khác, tuy nhiên chỉ bên đi mua là có lợi và mong muốn

thực hiện thương vụ. Điển hình là thương vụ Panasonic mua lại Sanyo trị giá 9 tỷ$ (tháng 3 năm 2009).

2.4. Căn cứ vào phương thức mua lại, có thể chia thành hai loại:

• Các thương vụ được thực hiện thông qua đàm phán trực tiếp.

• Các thương vụ được thực hiện thông qua đàm phán gián tiếp.

2.5. Căn cứ trên phương thức tài trợ

• Mua công ty thông qua việc sử dụng đòn bẩy tài chính (LBOs) 4

Trong một giao dịch mua lại cổ phần dựa trên vay nợ (LBO), người mua sẽ sử dụng nợ để

tài trợ cho việc mua lại một công ty. LBOS diễn ra khi một công ty vay nợ với mức nợ có

thể lên đến 90%, thậm chí là 100% giá trị thương vụ. Cách thức phổ biến nhất là công ty

mua lại sẽ sử dụng phương thức vay ứng trước (Prepayable Bank Facilities) đồng thời phát

hành trái phiếu ra công chúng hoặc cho một số cá nhân để vay tiền (loại trái phiếu này được

xếp vào loại trái phiếu có lãi suất cao và mức độ rủi ro cũng rất cao). Thông thường công

ty đi mua sẽ sử dụng tài sản của mình để thế chấp và sử dụng dòng tiền tự do của công ty

mục tiêu để hoàn trả nợ vay.

Hầu hết các LBOs là thương vụ mua lại các công ty vừa và nhỏ hoặc các bộ phận của các

công ty lớn. Điển hình là thương vụ LBO RJR Nabisco năm 1989 của Kohlberg Kravis &

Roberts đã làm rung chuyển thế giới tài chính.

• Mua công ty bằng vốn chủ sở hữu (MBOs)

MBOS là trường hợp mua lại đặc biệt xảy ra khi các giám đốc của công ty mục tiêu tiến

hành mua lại phần lớn cổ phiếu của công ty từ những người chủ thực sự để chuyển từ vị trí

“làm công ăn lương” sang vị trí “ làm chủ doanh nghiệp” với mục tiêu là để gia tăng quyền

kiểm soát công ty. Đa số trường hợp, sau khi thực hiện MBOS, ban quản trị công ty thường

có xu hướng chuyển công ty cổ phần đại chúng thành công ty tư nhân.

Chú ý: Ngoài các hình thức trên, hiện nay còn có một hình thức gọi là sáp nhập ngược.

Chẳng hạn như một công ty tư nhân có thể thông qua việc mua lại một công ty đại chúng

để trở thành một công ty đại chúng mà không phải trải qua giai đoạn IPO. 5

Sáp nhập ngược là hình thức sáp nhập trong đó một công ty tư nhân có thể trở thành công

ty đại chúng bằng cách sáp nhập với một công ty đại chúng mà những công ty này

thường hoạt động kém hoặc là một công ty ma (công ty vỏ bọc). Công ty tư nhân sau sáp

nhập ngược có thể chọn phát hành chứng khoán và sẽ không phải gánh chịu tất cả các chi

phí và sự giám sát thường liên quan đến đợt chào bán công khai đầu tiên (IPO). Một lợi

thế khác là quá trình này có thể diễn ra nhanh chóng và với chi phí thấp hơn so với chào

bán công khai ban đầu (IPO) truyền thống. Việc sáp nhập ngược có thể mất từ hai đến ba

tháng để hoàn thành, trong khi IPO là một quá trình liên quan nhiều hơn, có thể mất

nhiều tháng hơn. Ngoài ra, sáp nhập ngược ít phụ thuộc vào trạng thái của thị trường IPO.

Khi thị trường IPO yếu, việc sáp nhập ngược vẫn có thể khả thi. Đối với nhiều công ty,

việc trở thành công ty đại chúng thông qua sáp nhập ngược có vẻ hấp dẫn, nhưng thực tế

vẫn bị thiếu một số lợi ích quan trọng so với IPO truyền thống. IPO truyền thống cho

phép công ty dễ dàng tiếp cận với công chúng để huy động vốn hơn và thường tạo cơ hội

cho các chủ sở hữu của công ty được tổ chức chặt chẽ hơn. Nếu công ty muốn bán cổ

phần sau khi thực hiện sáp nhập ngược, công ty vẫn phải chào bán công khai, mặc dù

điều đó có thể ít phức tạp hơn so với IPO. Trở thành công ty đại chúng sau khi sáp nhập

ngược không có nghĩa là cổ phiếu của công ty kết hợp thực sự có tính thanh khoản. Tất cả

phụ thuộc vào mức độ hấp dẫn của công ty đối với thị trường và tình trạng của chính thị trường.

3. Quy trình thực hiện thương vụ M&A

Để thực hiện một thương vụ M&A, quy trình có thể chia thành 4 bước cơ bản: Bước 1:

Hoạch định chiến lược mua lại và sáp nhập của công ty

Bước 2: Lựa chọn công ty mục tiêu và tiến hành định giá công ty mục tiêu

Bước 3: Xác định mức giá chi trả (giá tiếp quản); lựa chọn nguồn tài trợ và lựa chọn

hình thức thanh toán phù hợp.

Bước 4: Giải quyết các vấn đề hậu M&A.